07-09年股市基金收益比较

我投资基金10年的一点点心得

我投资基金10年的一点点心得

我第一次买基金是09年左右吧,啥都不懂就去银行买了三万。

然后就没去管它了。

15年大牛市,忽然想起来了,就去银行一查,发现变成了7万多,马上赎回,贴了点钱美滋滋换了辆车。

这个是瞎碰瞎撞的,算不得什么。

第二次买基金是去年二三月份,当时大盘3500点刚刚下来,感觉调整差不多会再涨,就找了个基金。

具体名称我就不说了,在蚂蚁财富买的,费率比银行便宜,是银行的一折。

但这次我有计划性了,因为我要做到稳赚不赔!

怎么办呢?我当时有3万多,于是我就先买了1000,净值大概是2.8,其他29000放余额宝。

然后天天看净值,发现哪天净值估算会跌1%以上就再买1000,或者500 看心情。

三点前买就好了,相当于手动定投。

这样,一直到今年年初,大盘跌到了2440左右,我的基金从2.8跌到了2.2。

但我的收益率从来没有超过-3%。

这时候我的三万已经扔了2万进去了。

年后,行情来了。

截止昨天为止,我的基金净值已经回到了2.7,我的收益率已经到了20%左右,2万赚了4000。

我打算这个月底赎回,这四五千正好给自己换个华为P30,不用自己另外出钱了。

近20年基金平均年化收益率

近20年基金平均年化收益率摘要:一、引言二、近20年基金平均年化收益率概述三、各类基金近20年收益率对比四、影响基金收益的因素五、投资者如何选择基金六、结论正文:一、引言随着我国资本市场的快速发展,基金作为一种重要的投资工具,越来越受到投资者的关注。

本文将分析近20年基金平均年化收益率,以帮助投资者更好地了解基金投资。

二、近20年基金平均年化收益率概述近20年(2001年至2021年),我国基金市场经历了多次波动,总体上呈现出稳步增长的态势。

根据中国证券投资基金业协会的数据,股票型基金、债券型基金和货币型基金的平均年化收益率分别为14.35%、5.62%和2.57%。

三、各类基金近20年收益率对比1.股票型基金:在近20年里,股票型基金的收益率最高,但风险也相对较大。

投资者在选择股票型基金时,需要具备一定的风险承受能力。

2.债券型基金:债券型基金的收益率相对较低,但风险也较小。

适合风险承受能力较低的投资者进行长期投资。

3.货币型基金:货币型基金的收益率最低,但具有较高的流动性。

适合短期闲置资金的投资。

四、影响基金收益的因素1.宏观经济环境:经济增长、通货膨胀、利率水平等宏观经济因素对基金收益产生较大影响。

2.资本市场环境:股市、债市等资本市场的走势对基金收益具有直接影响。

3.基金管理人的投资策略:基金管理人的投资策略和选股能力对基金收益起到关键作用。

五、投资者如何选择基金1.根据自身的风险承受能力选择合适的基金类型。

2.选择有良好业绩记录和声誉的基金管理人。

3.关注基金的费用,选择费用合理的基金。

4.进行长期投资,以抵消市场的短期波动。

六、结论总体来说,近20年我国基金市场呈现出良好的发展态势,各类基金都有不同程度的收益。

近十年指数基金的平均收益

近十年指数基金的平均收益近十年来,指数基金作为一种低风险、高收益的投资方式备受投资者的青睐。

指数基金以追踪特定的指数为目标,通过购买指数成分股来实现投资收益。

那么,近十年来指数基金的平均收益究竟如何呢?我们可以从整体的角度来分析近十年指数基金的平均收益。

通过对多个指数基金的数据进行综合分析,我们可以得出一个整体的平均收益率。

根据统计数据显示,近十年的指数基金平均收益率大约在8%左右。

这意味着,如果一个投资者在十年前投资了一笔资金,并选择了指数基金进行投资,那么到目前为止,他的投资收益率大约为8%。

然而,需要注意的是,虽然整体的平均收益率是8%,但不同的指数基金之间的收益率可能会有较大的差异。

因为不同的指数基金追踪的指数不同,市场行情也会有所不同,因此其收益率也会有所差异。

例如,近十年来,中国A股市场的指数基金收益率相对较高,而美国股市的指数基金收益率相对较低。

因此,投资者在选择指数基金时,应根据自己的风险偏好和投资目标来选择适合自己的指数基金。

需要注意的是,指数基金的平均收益率是基于历史数据计算得出的,不能作为未来收益的准确预测。

投资者在做出投资决策时,应充分考虑市场的风险和不确定性。

过去的表现并不能保证未来的收益,市场行情可能会发生变化,投资者可能面临亏损的风险。

因此,投资者在选择指数基金时,应谨慎评估自己的风险承受能力,并做好风险管理。

总结起来,近十年来指数基金的平均收益率大约在8%左右。

然而,不同的指数基金之间的收益率可能会有较大的差异,投资者应根据自身情况选择适合自己的指数基金。

此外,投资者在做出投资决策时,应充分考虑市场的风险和不确定性,谨慎评估自己的风险承受能力,并做好风险管理。

最重要的是,投资者应保持冷静的头脑,不要被短期的市场波动所影响,持有长期投资的信念,才能获得稳定的投资收益。

刘明军:2009年股市投资机会远大于2008年

年 以前被 深 度 套牢 的股 民和 基 民 ,是 否 有 机 会收 1 % ,并且 有望 延续 良好 的态势 。 O

复 失地?

刘明军 :我们看好上半年的股市行情,这样

记 者 :各 大 机 构 发 布 的投 资 策 略 报 告 显 示 ,

的行 情 有望 持续 至 4月 甚至 6月 ,再 往 后 会有 所 2 0 年 全球 经济 形势 仍然 不容 乐观 , 此情 况下 , O9 在 震 荡 。理 由是 ,国 家众 多行业 的振 兴 规 划 陆续 出 个 人 投 资者 应 该 建 立 怎样 的 投 资组 合 , 才能 顺利

选择 确定 性 高 的行 业和 企业 股 票 ,选择 善 于在 结 构 成 了 Q l的溃 败。 尽 管 如 此 ,我 们 依 然认 为 QDl Dl l 性 牛市 中取 得 佳绩 的基 金 。在 操作 思 路上 ,可 以采 具 备较 好 的投 资价值 。对 于 QDI I ,我们 应该 本着 资

~

5 % 的债券 型基金 。具体 比例要看 投资 者的风 险 不 要 超 过 2 % ;另 一 种 情 况 是 ,偏 股 型 基 金 包 括 O 0 QDI I 在投资组合 中的比重较高 。

偏好 和风 险承受 能力。

记 者 :债 券 及 债 券 型 基金 在 2 0 0 8年是 最 为风

记者 近期 , 闭式基金 整体折 价率进 一步加 大 , 封

光 的投 资 品 种 ,可 是 2 0 0 9年 春 节 以后 ,债 券 市 场 是否 更具投 资价值

出现调 整 ,债 券型基 金 的净值几 乎全 线下跌 ,今 后 ,

刘 明军 :和 开放 式 基金 相 比 ,封 闭式 基金 属于

一

些 上市 公 司 其 估值 确 实 很 低 ,具 有较 大 的吸 引

上证指数基金历年收益

上证指数基金历年收益近年来,随着投资理念的不断演变和金融市场的快速发展,股票型基金成为了广大投资者的首选。

作为最具代表性的指数型基金之一,以上证指数基金以其较高的收益和较低的风险吸引了众多投资者的关注。

本文将从历年收益的角度,探讨以上证指数基金的投资价值。

我们来看一下以上证指数基金的历年收益表现。

根据统计数据显示,自2005年成立以来,以上证指数基金的年均收益率超过10%。

尤其是在2014年至2015年期间,收益率达到了近40%,成为了投资者眼中的香饽饽。

然而,值得注意的是,过去的表现并不能保证未来的收益,投资者应该以长期投资为主,分散投资风险。

我们来分析一下以上证指数基金收益的原因。

首先,以上证指数基金作为代表中国股市的重要指数之一,受到了国内经济发展的影响。

中国经济的持续增长为企业带来了更多的发展机会,从而推动了股票市场的上涨。

然而,投资者在选择以上证指数基金时需要注意风险。

首先,股票市场的波动性较大,可能导致投资者的本金亏损。

尤其是在经济下行周期或市场风险偏好下降的情况下,股票市场往往表现出较大的震荡。

其次,投资者需要密切关注宏观经济形势和政策变化。

宏观经济的不确定性会对股票市场产生重要影响,投资者应该及时调整投资策略,以应对市场变化。

针对以上风险,投资者可以通过以下几点来降低风险。

首先,分散投资是降低风险的有效策略之一。

投资者可以将资金分散投资于不同的股票型基金或其他资产类别,以降低单一投资品种带来的风险。

其次,定期定额投资也是降低风险的一种方法。

通过定期定额投资,投资者可以避免在特定时点集中投入资金,从而降低了市场波动对投资收益的影响。

除了以上证指数基金的年收益率外,投资者还应该关注基金的费用和风险指标。

基金的费用包括管理费、托管费等,这些费用会直接影响到投资者的实际收益。

因此,投资者在选择基金时应该仔细比较不同基金的费用水平。

同时,投资者还需要关注基金的风险指标,如波动率、最大回撤等。

k线分析(2009)

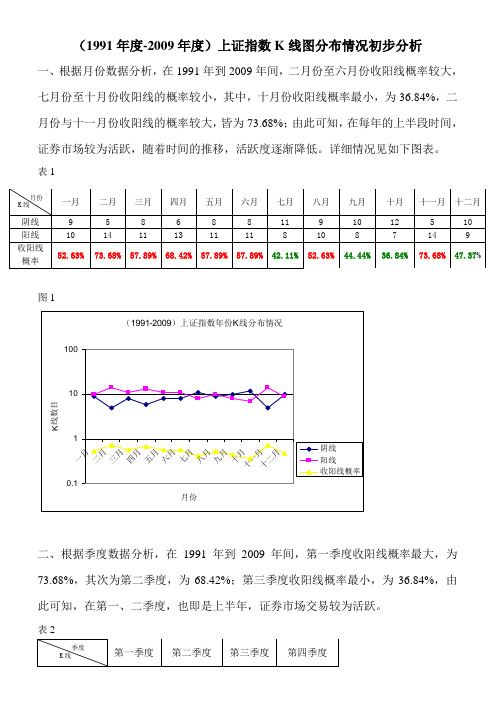

(1991年度-2009年度)上证指数K 线图分布情况初步分析一、根据月份数据分析,在1991年到2009年间,二月份至六月份收阳线概率较大,七月份至十月份收阳线的概率较小,其中,十月份收阳线概率最小,为36.84%,二月份与十一月份收阳线的概率较大,皆为73.68%;由此可知,在每年的上半段时间,证券市场较为活跃,随着时间的推移,活跃度逐渐降低。

详细情况见如下图表。

表1图1二、根据季度数据分析,在1991年到2009年间,第一季度收阳线概率最大,为73.68%,其次为第二季度,为68.42%;第三季度收阳线概率最小,为36.84%,由此可知,在第一、二季度,也即是上半年,证券市场交易较为活跃。

表22图三、根据年度数据分析,在1991年到2009年间,91年、00年、06年、07年、09年全年的月k线收阳线的概率皆大于80%,而此年度间,08年收阳线概率最小,为25.00%,也即是说大盘走势最不理想的年份,全年依旧有3个月的盘整上升行情。

其中,在2006年,我国的证券市场启动股权分置改革,故以此为间断点,将年度k 线收阳线概率分布情况分为两种情况分析:其一、股权分置改革前,1991年我国证券市场正式成立,当年月k线收阳线的概率为83.33%,此后概率逐渐变小,1994年、1995年达到最小,皆为33.33%,随后1996年至1999年,当年月k线收阳线概率在50%附近变化,大盘处于震期期,2000年迎来一波高潮,当年月k线收阳线概率为83.33%,由此可知,以4个年度为一个周期,每一波高潮过去之后,大盘迎来4个年度逐步下调行情,4个年度的调整行情;其二、股权分置改革后,2006年、2007年,大盘迎来历史大牛市,连续两年收阳线概率为83.33%,同时2008年又迎来历史大熊市;由此可知,我国的政治经济在快步发展,金融体系改革也在加快步伐,股权分置改革后,证券市场上的周期也在缩短,资金的流动率逐渐变大。

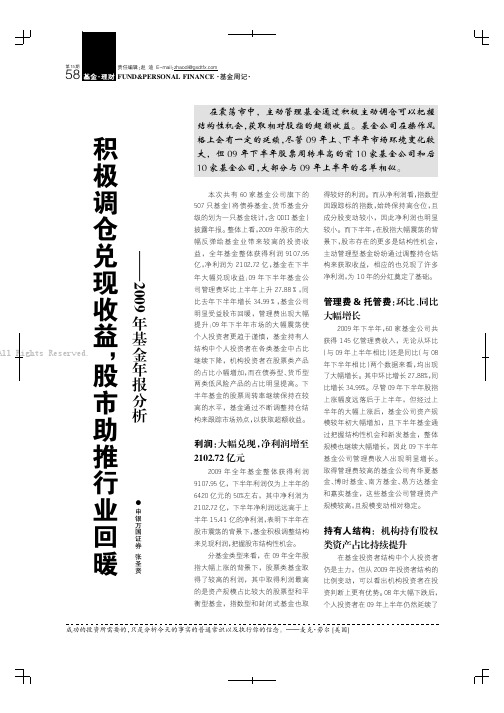

积极调仓兑现收益,股市助推行业回暖——2009年基金年报分析

成功的投资所需要的,只是分析今天的事实的普通常识以及执行你的信念。

———麦克·劳尔[美国]FUND&PERSONAL FINANCE ·基金周记·第15期责任编辑:赵迪E-mail :*****************本次共有60家基金公司旗下的507只基金(将债券基金、货币基金分级的划为一只基金统计,含QDII 基金)披露年报。

整体上看,2009年股市的大幅反弹给基金业带来较高的投资收益,全年基金整体获得利润9107.95亿,净利润为2102.72亿,基金在下半年大幅兑现收益;09年下半年基金公司管理费环比上半年上升27.88%,同比去年下半年增长34.99%,基金公司明显受益股市回暖,管理费出现大幅提升;09年下半年市场的大幅震荡使个人投资者更趋于谨慎,基金持有人结构中个人投资者在各类基金中占比继续下降,机构投资者在股票类产品的占比小幅增加,而在债券型、货币型两类低风险产品的占比明显提高。

下半年基金的股票周转率继续保持在较高的水平,基金通过不断调整持仓结构来跟踪市场热点,以获取超额收益。

利润:大幅兑现,净利润增至2102.72亿元2009年全年基金整体获得利润9107.95亿,下半年利润仅为上半年的6420亿元的50%左右,其中净利润为2102.72亿,下半年净利润远远高于上半年15.41亿的净利润,表明下半年在股市震荡的背景下,基金积极调整结构来兑现利润,把握股市结构性机会。

分基金类型来看,在09年全年股指大幅上涨的背景下,股票类基金取得了较高的利润,其中取得利润最高的是资产规模占比较大的股票型和平衡型基金,指数型和封闭式基金也取得较好的利润。

而从净利润看,指数型因跟踪标的指数,始终保持高仓位,且成分股变动较小,因此净利润也明显较小。

而下半年,在股指大幅震荡的背景下,股市存在的更多是结构性机会,主动管理型基金纷纷通过调整持仓结构来获取收益,相应的也兑现了许多净利润,为10年的分红奠定了基础。

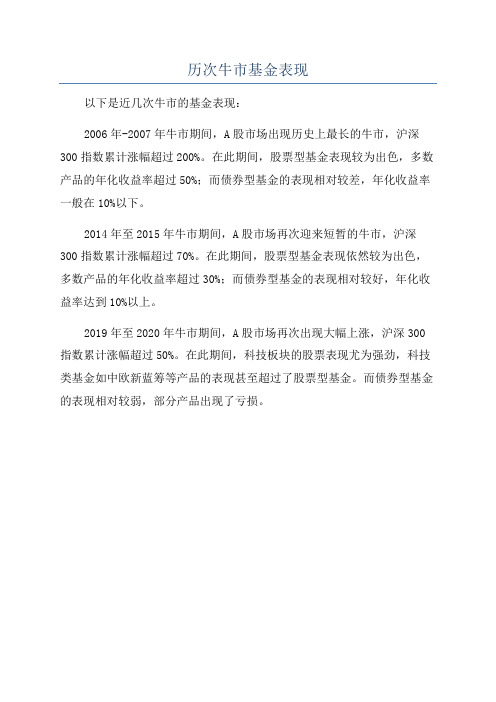

历次牛市基金表现

历次牛市基金表现

随着股市的波动,投资者常常会关注历次牛市的基金表现,以便更好地制定投资策略。

以下是历次牛市中一些经典基金的表现概要: 1. 2003年到2007年的牛市

这是中国股市历史上最为辉煌的一段时期,也是基金表现最为出色的时期。

例如华夏大盘精选、易方达创业板ETF和富国中证500等基金,五年内均实现了超过三倍的收益。

2. 2009年到2010年的牛市

这段时间也是股市表现强劲的时期,而且基金表现也相当不错。

例如博时沪深300ETF、华夏基金沪深300指数、景顺长城沪深300

指数等基金,均实现了超过80%的回报率。

3. 2014年到2015年的牛市

这段时间的股市表现也相当出色,不过较前两次牛市稍逊一些。

例如招商中证白酒、易方达蓝筹稳定、汇添富价值精选等基金,两年内均实现了超过60%的收益。

4. 2019年到2020年的牛市

虽然这段时间受到了疫情和贸易战的影响,但股市表现依然强劲。

例如南方中证500ETF、易方达消费行业股票、招商中证医药等基金,一年内均实现了超过40%的回报率。

总体来说,基金表现的好坏并不仅仅取决于牛市的时段,更重要的是基金的投资策略和管理能力。

因此,投资者在选择基金时,应该更加关注基金经理的实力和业绩,而不是仅仅依赖于过去的历史数据。

历次牛市基金表现

历次牛市基金表现

以下是近几次牛市的基金表现:

2006年-2007年牛市期间,A股市场出现历史上最长的牛市,沪深300指数累计涨幅超过200%。

在此期间,股票型基金表现较为出色,多数产品的年化收益率超过50%;而债券型基金的表现相对较差,年化收益率一般在10%以下。

2014年至2015年牛市期间,A股市场再次迎来短暂的牛市,沪深300指数累计涨幅超过70%。

在此期间,股票型基金表现依然较为出色,多数产品的年化收益率超过30%;而债券型基金的表现相对较好,年化收益率达到10%以上。

2019年至2020年牛市期间,A股市场再次出现大幅上涨,沪深300指数累计涨幅超过50%。

在此期间,科技板块的股票表现尤为强劲,科技类基金如中欧新蓝筹等产品的表现甚至超过了股票型基金。

而债券型基金的表现相对较弱,部分产品出现了亏损。

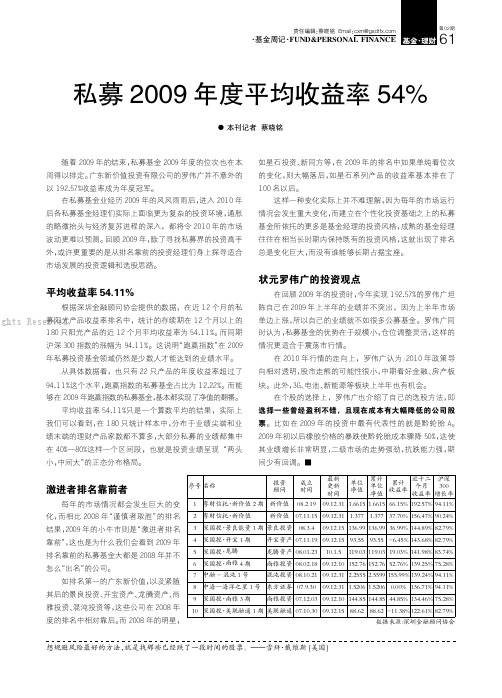

私募2009年度平均收益率54%

想规避风险最好的方法,就是找那些已经跌了一段时间的股票。

———雪拜·戴维斯[美国]私募2009年度平均收益率54%●本刊记者蔡晓铭随着2009年的结束,私募基金2009年度的位次也在本周得以排定。

广东新价值投资有限公司的罗伟广并不意外的以192.57%收益率成为年度冠军。

在私募基金业经历2009年的风风雨雨后,进入2010年后各私募基金经理们实际上面临更为复杂的投资环境,通胀的略微抬头与经济复苏进程的深入,都将令2010年的市场波动更难以预测。

回顾2009年,除了寻找私募界的投资高手外,或许更重要的是从排名靠前的投资经理们身上探寻适合市场发展的投资逻辑和选股思路。

平均收益率54.11%根据深圳金融顾问协会提供的数据,在近12个月的私募阳光产品收益率排名中,统计的存续期在12个月以上的180只阳光产品的近12个月平均收益率为54.11%。

而同期沪深300指数的涨幅为94.11%。

这说明“跑赢指数”在2009年私募投资基金领域仍然是少数人才能达到的业绩水平。

从具体数据看,也只有22只产品的年度收益率超过了94.11%这个水平,跑赢指数的私募基金占比为12.22%。

而能够在2009年跑赢指数的私募基金,基本都实现了净值的翻番。

平均收益率54.11%只是一个算数平均的结果,实际上我们可以看到,在180只统计样本中,分布于业绩尖端和业绩末端的理财产品家数都不算多,大部分私募的业绩都集中在40%—80%这样一个区间段,也就是投资业绩呈现“两头小,中间大”的正态分布格局。

激进者排名靠前者每年的市场情况都会发生巨大的变化,而相比2008年“谨慎者取胜”的排名结果,2009年的小牛市则是“激进者排名靠前”,这也是为什么我们会看到2009年排名靠前的私募基金大都是2008年并不怎么“出名”的公司。

如排名第一的广东新价值,以及紧随其后的景良投资、开宝资产、龙腾资产、尚雅投资、混沌投资等,这些公司在2008年度的排名中相对靠后。

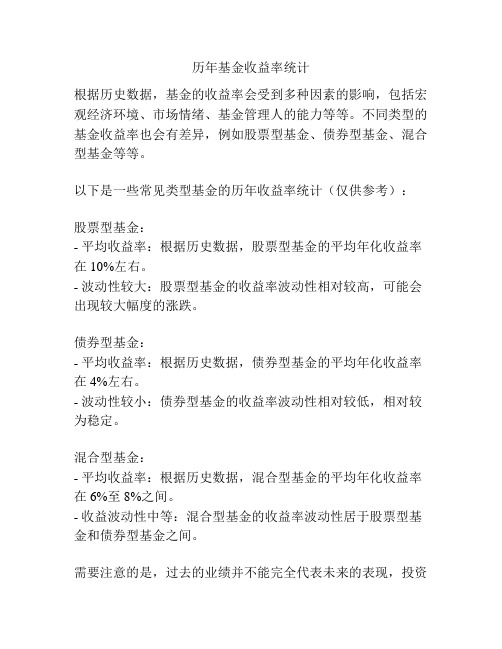

历年基金收益率统计

历年基金收益率统计

根据历史数据,基金的收益率会受到多种因素的影响,包括宏观经济环境、市场情绪、基金管理人的能力等等。

不同类型的基金收益率也会有差异,例如股票型基金、债券型基金、混合型基金等等。

以下是一些常见类型基金的历年收益率统计(仅供参考):

股票型基金:

- 平均收益率:根据历史数据,股票型基金的平均年化收益率在10%左右。

- 波动性较大:股票型基金的收益率波动性相对较高,可能会出现较大幅度的涨跌。

债券型基金:

- 平均收益率:根据历史数据,债券型基金的平均年化收益率在4%左右。

- 波动性较小:债券型基金的收益率波动性相对较低,相对较为稳定。

混合型基金:

- 平均收益率:根据历史数据,混合型基金的平均年化收益率在6%至8%之间。

- 收益波动性中等:混合型基金的收益率波动性居于股票型基金和债券型基金之间。

需要注意的是,过去的业绩并不能完全代表未来的表现,投资

基金需要综合考虑多种因素,包括基金的投资策略、风险收益特征、基金管理人的能力等。

投资者在选择基金时应该做适当的风险评估和研究,并根据个人的风险偏好和投资目标进行选择。

2007年基金总数

2007年基金总数【实用版】目录1.2007 年基金总数概述2.2007 年基金的分类和增长情况3.2007 年基金投资收益分析4.2007 年基金市场的影响因素5.总结正文【2007 年基金总数概述】2007 年,我国基金市场呈现出高速发展的态势。

在经历了 2006 年的基金市场爆发式增长之后,2007 年基金总数继续保持快速增长,为投资者提供了丰富的投资选择。

【2007 年基金的分类和增长情况】2007 年,我国基金市场主要分为股票型基金、债券型基金、货币市场型基金和混合型基金等类型。

其中,股票型基金和债券型基金是市场的主要组成部分。

在 2007 年,各类基金的数量均有所增长。

其中,股票型基金数量增长最为明显,债券型基金和货币市场型基金也有所增加。

这表明投资者对基金的需求在不断上升,基金市场规模不断扩大。

【2007 年基金投资收益分析】2007 年,受益于我国股市的繁荣,股票型基金的平均收益率较高,吸引了大量投资者。

然而,随着股市的波动,债券型基金和货币市场型基金的收益率相对较低。

从全年来看,股票型基金的收益率普遍较高,为投资者带来了丰厚的投资收益。

债券型基金和货币市场型基金虽然收益率较低,但相对风险也较小,为投资者提供了稳定的投资选择。

【2007 年基金市场的影响因素】2007 年,我国基金市场受到多方面因素的影响。

首先,宏观经济环境的稳定为基金市场提供了良好的发展基础。

其次,政策层面的支持,如基金法的修订和相关政策的出台,为基金市场的发展提供了有力保障。

最后,投资者对基金的需求不断上升,推动了基金市场的快速发展。

【总结】2007 年,我国基金市场呈现出高速发展的态势,各类基金数量不断增长,为投资者提供了丰富的投资选择。

在股市繁荣的背景下,股票型基金收益率较高,吸引了大量投资者。

同时,政策层面的支持和投资者需求的上升也为基金市场的发展提供了有力保障。

最近五年基金平均收益

最近五年基金平均收益我跟你说啊,这最近五年的基金平均收益,可真是个有意思的事儿。

那天我去一个朋友家,一进门就看见他愁眉苦脸地坐在沙发上,对着电脑唉声叹气。

我凑过去一看,原来是在看基金的收益呢。

我就问他:“咋了这是,为啥叹气呀?”他抬起头,眼睛里透着一股无奈,说:“你看看,这基金买了五年了,收益也不咋地呀。

”我仔细看了看,确实不咋样,那数字低得让人心里凉飕飕的。

我就安慰他说:“别叹气呀,这基金收益本来就不稳定,有赚有赔很正常嘛。

”他白了我一眼,说:“你说得倒轻松,我这钱可都在里面呢。

”我笑了笑,说:“我跟你讲啊,我最近也研究了一下这最近五年的基金平均收益,发现这里面的门道可多了。

”他一听,来了兴趣,眼睛瞪大了,说:“啥门道,快跟我说说。

”我清了清嗓子,说:“你知道吗,据海通证券的统计啊,从2019年到2023年这五年间,股市那是起伏不定的,就像坐过山车一样。

2018年熊市之后,2019年股市大幅回暖,结构性行情一直延续到2021年,可最近两三年,A 股市场又持续震荡下跌。

在这种情况下,基金的表现也是参差不齐的。

”他点了点头,说:“确实是这样,那有没有表现好的基金呀?”我接着说:“当然有啊,金元顺安就很不错,人家近五年权益基金平均收益达到了192.49%呢,在121家基金中排名第一。

旗下由缪玮彬管理的金元顺安元启,最近五年收益率更是达到了305.76%,厉害吧?”他惊讶地张大了嘴巴,说:“这么高啊,我咋没买到这样的基金呢。

”我笑着说:“你呀,就是没那个运气呗。

还有信达澳亚基金,以149.11%的收益率位居第二,华商、农银汇理、平安排名第三至第五,这些基金公司整体收益均超过142%,也都挺不错的。

”说到这儿,我又想起了一件事,说:“对了,我还听说有几家基金公司这五年的权益类基金收益率是负数呢,亏损幅度最大的达到了36.31%,你说这是不是挺坑人的?”他皱了皱眉头,说:“哎呀,那可真是够倒霉的,买了这样的基金,钱不就打水漂了嘛。

中国VC和PE市场分析

三、09年前三季 VC/PE市场情况

2009年前三季度,伴随着GDP连续两个季度明显上 升,宏观经济企稳的态势逐渐明朗,资金流动性充足, 资本市场持续回暖,A股IPO的恢复和创业板IPO的开启 缓解了私募股权投资的退出焦虑,进一步推高了机构的 投资热情。 第三季度披露PE投资案例34起,环比增加61.9%; 投资金额为28.8亿美元,环比增加89.0%,平均单笔投 资金额为8479万美元,环比增加16.7%。

在VC市场,无论是投资案例数量,还是投资金额, 均出现了极为明显的增长,环比增长率分别达到161.1% 和198.1%。

三、09年前三季 VC/PE市场情况

08-09中国私募股权基金市场季度投资规模

US$M

3500 3000 2500 2000 1500 1000 500 0 08年第三季 08年第四季 09年第一季 09年第二季 09年第三季

二、07、08年 VC/PE市场情况

二、07、08年 VC/PE市场情况

2008年对于中国PE市场来说是跌宕起伏的一年。 在经历了2006、2007两年所谓的私募股权投资市场 “高速奔跑”之后,大量资金涌入并导致私募股权投 资策略的盲目、单一化情况出现。 然而随着经济恶化、大小非解禁、通货膨胀、汇 率飙升等一系列的负面因素浮出水面,导致投资者信 心缺失,退出渠道受阻,使得私募股权处于腹背受敌 的艰难处境。

第二季度,中国私募股权投资市场投资规模大幅上升。 其中,披露投资案例21起,环比增加75.0%;投资金额为 15.25亿美元,环比大幅增长276.5%,平均单笔投资金额 为7263万美元,环比增加15.2% 。

受中国GDP二、三季度连续两个季度明显上升,第三 季度单笔投资规模继续扩大,超过1亿美元的大宗案例达 到5起,单笔投资金额在3000-5000万美元及7000万到1亿 美元这两个区间的投资案例环比分别增加了166.7%和 300% 。

2005年到2007年超级大牛市行情领涨板块分析

2005年到2007年超级大牛市行情领涨板块分析(转)(2009-03-18 13:59:44)转载▼标签:杂谈2005年到2007年超级大牛市行情领涨板块分析,推及2009年可能的走势理财一周报记者裘亮目前投资者最关心的无疑是行情是否结束,在解决这个问题前,不妨先看看上一轮从998点到6124点的牛市轨迹。

透过历史我们可以看到,目前谈行情结束为时尚早,决定行情走向的关键在于权重蓝筹股。

牛市进化论回首998点到6124点的大牛市,大致可分为以下六波行情:第一波:熊尾行情2005年6月6日-2005年12月30日,大盘从998点涨到1160点,涨幅约15%,沪市日均成交88亿元。

这段时期内大盘成交量几乎没有放大,指数涨幅也微不足道,不过大盘在2005年12月的最后2天一举突破了年线这一牛熊分水岭,这是目前大盘还未能做到的。

在此期间,中小板个股平均上涨50%(算数平均,下同),上证50涨23%,沪深300涨21%,很明显市场的领涨板块是小盘股,这一点和前期的“中小板牛市”极为相似。

个股方面,2/3个股出现上涨,天威保变(600550)、苏宁环球(000718)等7只涨幅超过100%的股票均在这段时期完成股改,股改抢权行情是当时主线。

板块方面,地产、信息服务领涨。

彼时是中国股市的一个特殊时期:股改和汇改正是在这里起步,这两大题材日后支撑起了整个大牛市。

这给了我们一个重要启示:大牛市需要大故事。

回看近期,虽然行情起步形式类似,但仍然看不到支撑行情的大故事,这也是我们理财一周报本期所致力于寻找的。

第二波:牛角行情2006年1月1日-2006年7月6日,大盘从1160点涨到1700点,涨幅约45%,沪市日均成交211亿元,较前一波放大了1倍,大盘一路杀到之前的熊市“铁顶”1700点,并在此点位出现反复。

2008年10月到2009年5月确认突破年线2008年10月到2009年3月从1700点到2400,反复震荡,还未恢复融资功能,成交最大2000亿。

基金定投长期收益剖析(二)

基金定投长期收益剖析(二)作者:吴雪征来源:《大众理财顾问》2009年第04期在上涨下跌两种行情下,选择不同时间段进行基金定投所获得收益也各不相同。

行情上涨期的表现上证综指和深证成指2006年1月1日和2007年12月31日的表现以及所跟踪基金的表现见表1和表2。

月初投资涨幅最大在行情上涨期,选择月初投资,上证综指上涨了321.18%,深证成指上涨了445.45%;如果选择月中投资,则上证综指上涨了305.43%,深证成指上涨了439.94%,如果选择月末投资,则上证综指上涨了313.43%,深证成指上涨了430.37%。

可以看出,选择月初投资,则综指的上涨幅度最大,月中和月末则差别不是很大。

上涨期整体收益落后大盘通过以上数据,在股票市场上涨的行情中可以看出。

(1)无论哪种类型的基金,虽然都取得了正的投资回报,但收益水平均没有超过同期综合指数的累计上涨幅度,主要原因是基金定投将资金平均分配在每个月购买,随着指数的上涨,每个月进行的投资成本在增加,同时分享上涨的收益在减少。

(2)越多参与股票投资,取得的收益就越高。

在股票型基金中,华安A股基金为一只复制指数的高仓位股票型基金,由于一直保持了90%以上的股票仓位,超过了其他股票仓位设计上较为灵活的基金,取得了最高的收益,而仓位不高的平衡型和债券型基金的收益水平逐级减少。

(3)在月初、月中和月末的投资比较中,综指的表现差异不大,而基金的差异性较为明显,参与股票投资的基金中,月末的收益减少很明显,而月初和月中基本相同,对于参与股票投资不多的债券型基金,在3个时间段里的收益差距不十分明显。

(4)不同的基金个体表现差别很大,对于同样的行情,相同的基金类别,业绩差距明显,2只股票型基金的差距是25%左右,2只平衡型基金的差距是40%左右,2只债券型基金的差距是40%左右,可见基金个体的操作水平是挑选基金的重要一环。

行情下跌期的表现上证综指和深证成指2008年1月和12月的表现见表3。

恒生指数走势图(2007年1月-2009年2月)

恒生中国企业指数走势图(2007年1月-2009年2月):

首域中国基金走势图(2007年1月-2009年2月):

邓普顿亚洲增长基金(2007年1月-2009年2月):

富达-东南亚基金(2007年1月-2009年2月):

近期市场焦点

近期财报公布密集,根据 Thomson 统计,截至1月30日,标普500中约有39 % 的成份企业公布完 08 年四季度财报,平均预估第四季获利较去年同期减少

35.2 %,其中以金融、原材料类股衰退幅度最大。

2月2日,因市场担忧全球经济减速恐抑制房地产需求,香港股市跌幅创两周来最大,由地产股领跌。

2月4日,受中国政府启动经济刺激方案的第二批资金的利好驱动,港股上涨。

2月6日,美国公布1 月非农就业人数减少 59.8 万人,为 34 年来最大单月跌幅,严峻的失业数据助燃了投资者对国会将迅速通过经济刺激方案以扶助经济的期望,激活了投资人对风险的承受意愿,美国股市大幅走高。

历年股权类基金投资的收益水平

历年股权类基金投资的收益水平

股权类基金投资是一种通过购买公司股票来获取收益的投资方式。

历年来,这类基金的收益水平一直是投资者关注的重点。

根据数据显示,股权类基金的收益水平在不同的时间段和市场环境下表现不同。

以下是一些历年股权类基金投资的收益水平:

1. 2008年金融危机:由于金融危机的影响,2008年股权类基金的收益率普遍低于历史平均水平。

2. 2009年经济复苏:在全球经济开始复苏的情况下,2009年股权类基金的收益率开始回升,表现较为出色。

3. 2010-2012年市场波动:在2010-2012年间,由于欧债危机等因素,股权类基金的收益率波动较大,但整体表现尚可。

4. 2013-2015年牛市行情:在2013-2015年间,股权类基金的收益率呈现出较为明显的上涨趋势,市场表现较为强劲。

5. 2016年后市场调整:随着2016年中国股市的大幅下跌和国际经济形势的变化,股权类基金的收益率出现了明显的下降趋势。

总体来说,股权类基金的收益水平受到市场环境和经济形势的影响较大。

投资者应该根据自己的风险承受能力和长期投资目标来选择适合自己的投资策略。

- 1 -。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

2010年08月

07年股市:只赚指数不赚钱

•有48.65%的投资者在股市获利,大约有16.88%的被调查者 表示其2007年度的投资收益率在20%-50%之间,有13.51% 的投资者获利在10%左右,11%的被调查者获利在50%至 100%之间 •虽然以07年上证综指的最高点——6124.04点计算,其年度 最大涨幅接近130%,但仍然有高达51.36%的被调查者没有 获利,这其中有18.61%的人表示其年度亏损在20%到50% 之间,有16.61%的人亏损在10%左右,更有2.44%的人表示 其亏损超过了50%。

优秀的基金经理,专业的择时择股能力

主动vs被动:平均收益65%vs44% 指基不能简单长期持有 混合基金相对灵活的股票仓位,超额收益明显,主要得益于混 合型基金,在下跌时通过降低仓位控制风险,在上涨时通过增加 仓位获得较高收益,稳健型投资者选择偏股方向基金可侧重关 注混合型。 债基vsCPI:大幅跑赢物价涨幅 自2007年1月1日至今年5月,26只可比债基平均回报率 31.32%。 可比债券型基金的收益率均大幅跑赢期间的CPI涨 幅,近些年来,我国大多数年份的居民消费价格处于低迷的状态, 个别年份CPI涨幅最高也就在5%左右。

大牛市仍然不满意?

对 于 2007 年 中 国 股 市 整 体 情 况 表 示 “ 非 常 满 意 ” 者 为 3.05%,“比较满意”者仅35.33% ,而明确表示“非常不 满意”者为 12.52% ,“比较不满意”者为 27.68% ,另有 21.36%

指数型基金

07年以来的平均净值增长率为131.25%,本类所有基金今 年以来净值增长率全部高于110%。其中,易方达深证100ETF今 年以来的净值增长率为171.06%,友邦华泰红利ETF、华安中国A 股指数07年以来的净值增长率分别为147.78%和143.39。

08年股票市场—又赔指数又赔钱

09年基金市场收益

2009年,上证综指上涨79.98%,沪深300指数上涨96. 71%。394只成立满一年的开放式基金中有388只实现正收益, 仅有67只跑赢大盘,其中,股票型基金和混合型基金分别为52 只和15只。在运行满一年的178只股票型基金的平均年收益率 则为69%,其中,约50%的基金的收益率在60%至80%。

有11.99%的被调查者获得了10%以上 的盈利。其中,3.65%的被调查者年 度盈利在20%到50%之间,2.08%的人 盈利在50%至100%之间,0.81%的被调 查者年度盈利在100%以上。

52.07% 30.49%

08年基金市场收益

2008年以来, A股市场主要股指纷纷下跌,股票型和混合型基金, 蒙受了较大的损失,但其跌幅都小于基础市场。151只股票型基金净 值平均下跌53.09%,86只混合型基金净值平均下跌48.69%。 32只债券型基金净值平均增长6.63%,收益远高于其它类型基金,是 08年基金市场上的最大赢家。其中中信双利净值增长12.72%,居于 同业首位。 货币型基金的平均年化收益率为3.47%,其中中信货币基金表现最好, 年化收益率高达4.57%,嘉实货币、海富货币、博时现金、万家货币、 长信收益、工银货币等基金的年化收益率也在4%以上。

盈利

07年基金收益

股票型基金

—— 平均净增115%

07年以来的平均净值增长率为118.39%,华夏大盘、中邮核心优选、 博时主题、光大保德信红利、华安宏利、富兰克林国海弹性、广发聚 丰、华夏优势、兴业全球视野、光大保德信新增长基金居前十,华夏 大盘以212.85%的净值增长率绝对领先,中邮核心优选、博时主题净 值增长率分别是179.98%和179.9%。

其中,124只标准股票型基金2009年平均收益率达到71.54%,72只偏 股基金平均收益率为64.56%,高仓位的指数基金平均收益率达到 90.97%。

2009年,是名副其实的指数基金年。当年度新成立的指数基金 有约30只。市场上的19只指数型基金整体跑赢上证综指,平均 年收益率为83.95%,17只指数型基金的年收益率超过80%。 在基金排名中,有6只指数基金入围前30名,易方达深证100 ETF年收益率高达113.64%。

2008年,有82.56%的投资者在股市 投资中出现亏损。其中,大约有 29.76%的被调查者亏损在50%-70%之 间,24.64%的投资者亏损在20%-50% 之间,22.31%的被调查者表示其亏损 额在70%以上。

5.45% 11.99%

亏损50%以上 亏损在50%以内 盈利 不赚不赔

从上证综指2008年1月2日5265点开盘 点位算起,截至调查结束时收盘点位 2018.46点, 跌幅高达61.6%, 有 47.93%的被调查者明确表示其亏损额 在50%以内,成功“跑赢大盘”。

09年大涨背景之下,股民平均仅小有收益

根据调查,24%的被访者报告 说全年投资仍然亏损,其中5% 的亏损大于30%; 25% 的受访者不赚不赔,报告 说盈利的总计占51%,但其中 39%的收益率只在30%以内,3050%收益率的占10%,仅有2%的 受访者报告说全年收益率大于 50%。

亏损 不赚不赔 收益在30%以内 30%-50%的收益 收益大于50%

偏股型基金

07年以来的平均净值增长率为108.87%,业绩表现较好的基金有 华夏红利、东方精选、华宝兴业收益增长、巨田资源优选等,净值增 长率均介于150%至160%之间。

平衡型基金

07年以来的平均净值增长率为102.65%,也是一个再次实 现业绩翻番的基金类别。此类基金当中也有两只2007年度的业绩 黑马,华夏平稳增长的净值增长率为150.97%,兴业趋势以 145.36%的业绩紧随其后,再往后的基金,如广发稳健、银河银 联稳健、华夏回报、银河银泰理财分红等,净值增长率均介于 110%至120%之间。

股市三年轮回 股民零和游戏 基民大赚65%

上证综合指数由2006年底收盘点位2675.47点 经历大起大落回归至今年5月收盘点位2655.92 点,三年多时间里,微跌近20点,跌幅0.73%,基本 持平.

包括偏股基金和债券基金在内的214只可比开放 式基金中,有20只基金取得了翻番的收益,121只、 超过半数约56%的基金收益超过50%。