年终奖个税“临界点”及计算方法探讨

年终奖个税缴纳计算及案例(内含计算表)

税率 (%)

3 10

20

25

30

35 45

速算扣除数 0

105 555 1,005 2,755 5,505 13,505

应纳税所得额(含税) 不超过3,000元的部分

税率 (%)

3

速算扣除 数

0

超过3,000元至12,000元的 部分

10

超过12,000至25,000元的 部分

20

210 1,410

/n810219/n810744/n3752930/n 3752974/c3979016/content.html

年终奖个税缴纳计算及案例

划重点: 1.年终奖个税计算办法跟过去一致,除以12找税率。

按月换算后的 综合日前不并入当年综合所得,单 独计税,过渡期三年。这才是这个文件优惠政策的关键。 3、本通知自2019年1月1日起执行。

若2017年B也获年终奖10万元,年终奖缴纳 个税的算法为,100000÷12=8333元,8333元 适用原税率表的20%税率,B年终奖应交税 100000*20%-555=19445元。

B在今年个税改革后,年终奖能减税9655元 ,减税比例近50%。

可以发现,若年终奖平摊在12个月后的数额 ,跨越了税率表的税率档次(比如原适用20% ,现适用10%的情况),则减税金额较高,减 税比例较大

税率 (%)

3

10

20 25 30 35 45

速算扣除数

0 210 1,410 2,660 4,410 7,160 15,160

应纳税所得额(含税) 不超过1,500元的部分 超过1,500元至4,500元的部分 超过4,500至9,000元的部分 超过9,000至35,000元的部分 超过35,000元至55,000元的部分 超过55,000元至80,000元的部分 超过80,000元的部分

个人所得税盲区解析

个人所得税盲区解析——或致年终奖缩水多发1元税后或少得万元年关将近,许多企业、单位又开始筹划发放全年一次性奖金(以下通称“年终奖”,指在一个月内发放的属于年度性的奖金)。

由于这是新修订的个人所得税法施行后的首个年终奖发放季节,因此,搞清楚年终奖发放与计税问题中的道道,对一些纳税人和企业、单位来说无疑是必需的。

有税务专家特别提醒:年终奖发放请尽量避开“盲区”,否则,会“得不偿税”,多发有可能不能多得,甚至还会遇到“要为多发的1元年终奖多缴纳百元、千元甚至万元的税”这种极端情况。

“盲区”在作怪案例:今年年底,单位发给小李年终奖18800元,按照有关年终奖个人所得税政策计算,小李应为这笔收入缴税1775元,即税后小李实际拿到手的钱是17025元。

同单位的小王年终奖是18000元,同样方法计算,应该缴税540元,税后小王实际拿到手的钱是17460元。

这样,就造成小李比小王只是多了800元年终奖,但却要比小王多缴1235元的税,导致小李实际上是“得不偿税”,还要倒贴,结果拿到手的钱就比小王少了435元。

为什么会出现这种所得与税负不匹配的情况?这就是“盲区”在作怪。

什么是“盲区”?“盲区”,是因我国年终奖个人所得税计算方法导致的特别结果。

根据我国年终奖个人所得税计算方法,会出现这样一个规律:如果年终奖数额增加到或超过某个临界点时,使得对应的纳税税率提高一档,如从3%提高到10%,随之纳税额也相应地大幅增加,这时会出现一种特别的情况,就是年终奖数额增加“一小步”纳税额却提高“一大步”、“得不偿税”、多发不能多得的情况;不过,这种情况在奖金增加幅度大到一定数额(或称“平衡点”)时又会消失,重新回到奖金增加的幅度大于纳税额提高的幅度的状态,即多发奖金税后也能多得。

由于个人所得税税率有七档,这些临界点也有多个,每个临界点与平衡点之间的区间,在业内,人们形象地称之为“盲区”或者“无效区间”,表明在这些区间内,所得增加与税负增加不相匹配,税收调节功能的失效与盲目。

新个人所得税法下年终奖的敏感区域研究

新个人所得税法下年终奖的敏感区域研究

在新个人所得税法下年终奖的敏感区域,主要涉及到两个方面:税前计算和税后支付。

首先,关于税前计算,新的税法规定了年终奖计税的具体方式。

根据规定,年终奖的计税

标准分别为12万、10万、8万、4万和3万元。

具体可参考以下表格。

| 收入区间 | 年终奖计税标准 |

|--------|--------|

| 不超过30万 | 12万 |

| 超过30万不超过90万 | 10万 |

| 超过90万不超过300万 | 8万 |

| 超过300万不超过500万 | 4万 |

| 超过500万 | 3万元 |

以此为基础,个人需要计算出自己的年终奖应该按照哪个税收档次来进行计税。

如果

计税标准超过了年终奖的实际金额,那么个人需要根据实际金额计算税款。

如果计税标准

低于实际金额,则按照计税标准来计算税款。

其次,关于税后支付,新个人所得税法规定,企业需要针对员工年终奖的缴税和税后

支付进行区别对待。

企业需要先缴纳年终奖的税款,然后再将税后金额支付给员工。

如果

税款的计算方式有误,或者企业忽略了年终奖的纳税要求,那么将面临巨额罚款和法律责任。

因此,在新个人所得税法下年终奖的敏感区域,企业和个人都需要非常注意年终奖的

纳税标准和方法。

企业需要根据具体情况,合理计算年终奖的税款,并按照规定及时缴纳。

个人需要了解自己的税收档次,以及如何合理地规避不必要的税务风险。

在此基础上,适

时调整财务规划,挖掘更多的投资机会,实现财富保值和增值。

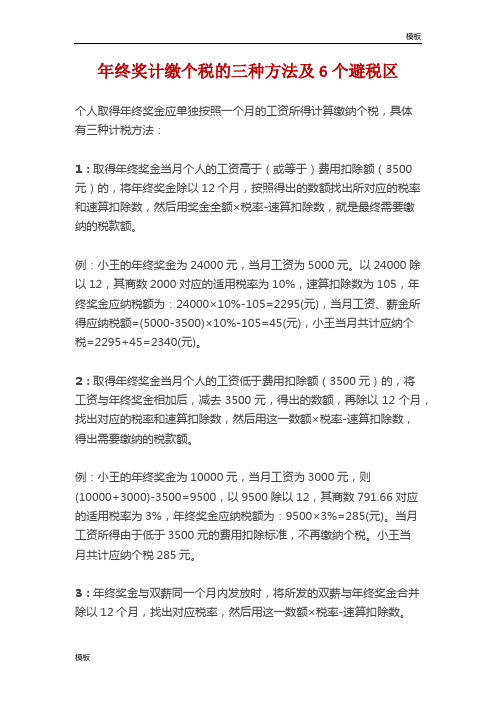

年终奖计缴个税的3种方法及6个避税区

年终奖计缴个税的三种方法及6个避税区个人取得年终奖金应单独按照一个月的工资所得计算缴纳个税,具体有三种计税方法:1 :取得年终奖金当月个人的工资高于(或等于)费用扣除额(3500元)的,将年终奖金除以12个月,按照得出的数额找出所对应的税率和速算扣除数,然后用奖金全额X税率-速算扣除数,就是最终需要缴纳的税款额。

例:小王的年终奖金为24000元,当月工资为5000元。

以24000除以12,其商数2000对应的适用税率为10%,速算扣除数为105,年终奖金应纳税额为:24000 X10%-105=2295(元),当月工资、薪金所得应纳税额=(5000-3500)X10%-105=45(元),小王当月共计应纳个税=2295+45=2340(元)。

2 :取得年终奖金当月个人的工资低于费用扣除额(3500元)的,将工资与年终奖金相加后,减去3500元,得出的数额,再除以12个月, 找出对应的税率和速算扣除数,然后用这一数额X税率-速算扣除数,得出需要缴纳的税款额。

例:小王的年终奖金为10000元,当月工资为3000元,则(10000+3000)-3500=9500 ,以9500 除以12,其商数791.66 对应的适用税率为3%,年终奖金应纳税额为:9500 X3%=285(元)。

当月工资所得由于低于3500元的费用扣除标准,不再缴纳个税。

小王当月共计应纳个税285元。

3 :年终奖金与双薪同一个月内发放时,将所发的双薪与年终奖金合并除以12个月,找出对应税率,然后用这一数额X税率-速算扣除数。

例:小王的年终奖金和双薪在同一个月内发放,年终奖金为10000元,年终发放双薪为3000元,当月工资为3000元,则(10000+3000+3000 )-3500=12500 ,除以12,商数1041.66 对应的适用税率为3%,速算扣除数为0,年终奖金应纳税额为:12500 X3%=375 (元)。

当月工资所得由于低于3500元的费用扣除标准,不再缴纳个税。

2024年终奖个税计算方法

一、个税起征点

2024年,我国个人所得税起征点为5000元,即个人年收入达到5000

元及以上才需要缴纳个人所得税。

1.根据个人所得税法第七章第三十六条规定,年终奖金属于劳动所得,应按照综合所得逐级税率计算个人所得税。

2.综合所得逐级税率

根据国家税务总局发布的《个人所得税综合所得适用税率表(月表)》计算个人所得税。

具体适用税率如下:

3.个人年终奖个税计算公式

个人年终奖应纳税额=年终奖金额×适用税率-速算扣除数

其中,适用税率根据个人年终奖金额按照综合所得逐级税率确定,速

算扣除数为固定值。

4.速算扣除数

根据国家税务总局发布的《速算扣除数表》,不同级数对应的速算扣

除数如下:

-级数1:2520元

5.个人所得税计算实例

假设员工的年终奖为100,000元,那么个人所得税计算如下:

三、其他注意事项

1.个人所得税可以在发放年终奖的同时由单位代扣代缴,也可以在年

度所得汇算清缴时提交申报并交纳。

2.个人所得税计算是根据综合所得逐级税率计算,该方式是按年计算

个税,所以可能会出现税负过高的情况。

如果过高,可以在年度所得汇算

清缴时进行调整。

总结:

个人年终奖个税的计算方法是根据个人所得税法逐级税率表进行计算,具体按照年终奖金额和适用税率计算应纳税额,并扣除速算扣除数。

个人

所得税可以由单位代扣代缴,也可以在年度所得汇算清缴时申报并交纳。

个人所得税的计算是按年计算,可能存在税负过高的情况,可在年度所得

汇算清缴时进行调整。

以上是2024年终奖个税计算方法的相关内容。

2023年最新年终奖个税计算方法和计算公式

2023年最新年终奖个税计算方法和计算公式年终奖个税计算方法和公式个税中,年终奖个税计算方法包括合并入当年综合所得计税,以及适用全年一次性奖金政策单独计税。

1、合并入当年综合所得计税的计算公式为:应纳税额=(当期奖金收入额+累计工资薪金收入-累计专项扣除及专项附加扣除等费用)×适用税率-速算扣除数;2、适用全年一次性奖金政策单独计税的计算公式为:应纳税额=全年一次性奖金收入×适用税率-速算扣除数;根据《财政部税务总局关于延续实施全年一次性奖金等个人所得税优惠政策的公告》规定,全年一次性奖金政策单独计税政策延续至2023年12月31日。

在此日期之前,纳税人可以根据自身情况,选择对自己更为有利的计税方式。

具体纳税人可以登录手机个税APP,分别选择按合并计税或单独计税方法,视系统自动算出的结果决定。

年终奖纳税举例说明A公司小王,今年工资扣除三险一金、免征额等后,应纳税所得额15万元,年终奖3万元。

按单独计税的方式,小王共需缴纳900元个税,年终奖到手29100元;按合并计税的方式,相当于年终奖扣税6000元,到手24000元。

对小王来说,两种计税方式下,到手的年终奖差了5100元。

B公司小李,今年工资扣除三险一金、免征额等,应纳税所得额3万元,年终奖27万元。

如果单独计税,小李年终奖共需缴税52590元,工资缴税900元,合计53490元。

如果合并计税,则共需缴纳个税43080元。

对小李来说,两种计税方式取得的年收入相差10410元。

总而言之,今年年内取得的年终奖,缴纳个税有两种计税方式,分别是单独计税和合并计税。

工资总额大于年终奖的将多交税,工资总额小于年终奖的将少交税。

明年开始,取得的年终奖就只有合并计税一种方式了。

员工提前离职有年终奖吗如果劳动合同或用人单位的规章制度中,有确定的“年终奖”数额,那么离职劳动者也应得到相应的“年终奖”。

如果劳动合同和用人单位的规章制度都未规定“年终奖”,但事实上已发“年终奖”,用人单位也必须向离职劳动者发放。

年终奖如何扣税2024

年终奖如何扣税2024年终奖要扣税吗年终奖要扣税吗1、纳税人取得全年一次性奖金,应单独作为一个月工资、薪金所得计算纳税。

2、年终奖个人所得税计算方式:(1)发放年终奖的当月工资高于5000元时,年终奖扣税方式为:年终奖*税率-速算扣除数,税率是按年终奖/12作为“应纳税所得额”对应的税率。

(2)当月工资低于5000元时,年终奖个人所得税=(年终奖-(5000-月工资))*税率-速算扣除数,税率是按年终奖-(5000-月工资)除以12作为“应纳税所得额”对应的税率。

(3)员工当月的工资薪金不超过5000元,再发放的年终奖单独作为一个月的工资计算缴纳个人所得税。

但可以将全年一次性奖金减除“雇员当月工资薪金所得与费用扣除额的差额”后的余额,作为应纳税所得额。

其中“雇员当月工资薪金所得”以收入额扣除规定标准的免税所得(如按规定缴纳的社会保险和住房公积金等)后的数额。

示例:钱某2022年1月工资2000,年终奖24000,无其它收入。

钱某当月工资2000元,未超过费用扣除标准5000元,不需要缴纳个人所得税。

三、新税法起征点确定为每月5000元。

新个税法规定:居民个人的综合所得,以每一纳税年度的收入额减除费用六万元以及专项扣除、专项附加扣除和依法确定的其他扣除后的余额,为应纳税所得额。

减税向中低收入倾斜。

新个税法规定,历经此次修法,个税的部分税率级距进一步优化调整,扩大3%、10%、20%三档低税率的级距,缩小25%税率的级距,30%、35%、45%三档较高税率级距不变。

多项支出可抵税。

今后计算个税,在扣除基本减除费用标准和“三险一金”等专项扣除外,还增加了专项附加扣除项目。

新个税法规定:专项附加扣除,包括子女教育、继续教育、大病医疗、住房贷款利息或者住房租金、赡养老人等支出,具体范围、标准和实施步骤由国务院确定,并报全国人大常委会备案。

新个税法于2019年1月1日起施行,2018年10月1日起施行较新起征点和税率。

年终奖个税计算方法及年终奖个税计算公式

年终奖的发放额度和形式一般由企业自己根据情况调整。

好的年终奖办法要有较好的考评指标、评价方法、发放规则等等相应的各项制度,可以有效激励员工,增加企业凝聚力。

年终奖该缴多少税?地税部门:新税率老算法合并执行临近年底,年终奖又成为大家关心的话题,而《个人所得税法》修订以后,该如何计算年终奖缴纳的个人所得税,很多人并不清楚。

在记者随机调查的多位企业员工中,只有极个别能说出门道来。

南京市地税局提示,今年的年终奖个税缴纳,将合并执行新税率和2005年出台的老算法。

1、发放年终奖的当月工资高于3500元时,年终奖扣税方式为:年终奖某税率-速算扣除数,税率是按年终奖/12作为“应纳税所得额”对应的税率。

2、当月工资低于3500元时,年终奖个人所得税=(年终奖-(3500-月工资))某税率-速算扣除数,税率是按年终奖-(3500-月工资)除以12作为“应纳税所得额”对应的税率。

具体规定在税务术语中,年终奖被称为全年一次性奖金,是指行某某某机关、企事业单位等扣缴义务人,根据全年经济效益和对雇员工作业绩的综合考核情况,向雇员发放的一次性奖金,包括年终加薪,以及实行年薪制和绩效工资办法的单位根据考核情况兑现的年薪和绩效工资。

根据新的个税法,工薪所得税率由9级调整为7级,取消了15%和40%两档税率,将最低的一档税率由5%降为3%,费用减除标准、税率和速算扣除数也按照新个税法执行。

与此同时,年终奖缴纳个税的计算方法仍然沿用2005年出台的标准,即雇员当月内取得的全年一次性奖金,除以12个月,按其商数确定适用税率和速算扣除数。

如果雇员当月工资薪金所得高于或等于税法规定的费用扣除额的,应纳税额适用公式为:雇员当月取得全年一次性奖金某适用税率-速算扣除数。

如果雇员当月工资薪金所得低于税法规定的费用扣除额的,应纳税额适用公式为:(雇员当月取得全年一次性奖金-雇员当月工资薪金所得与费用扣除额的差额)某适用税率-速算扣除数。

值得注意的是,在一个纳税年度内,对每一个纳税人只允许按上述方法计算一次年终奖,除此以外的其他名目的奖金,如半年奖、季度奖、加班奖、现金奖、考勤奖等,一律与当月工资、薪金收入合并缴纳个税。

关于全年一次性奖金计税方法的探讨

关于全年一次性奖金计税方法的探讨张鼎【摘要】The tax of one-time annual bonus has"minefield". If calculating the tax according to the following methods, the"minefield"can be broken, namely: the tax payable for the year-end awards of one month can be calculated with the quotient of year-end bonuses divided by 12, the corresponding tax rate and quick calculation deduction, then multiplied by 12, the tax payable of one-time annual bonus can be gained. The formula:Tax payable=[one-time annual bonus÷12×applicable tax rate-qui ck calculation deduction]×12.%全年一次性奖金应税有“雷区”。

如按照以下计税方法应税,则“雷区”可破。

即:年终奖除以12的商数与其对应的税率和速算扣除数计算一个月年终奖应缴的税额,再乘以12转换为全年一次性奖金应纳税额,公式:应纳税额=[全年一次性奖金衣12伊适用税率原速算扣除数]伊12。

【期刊名称】《价值工程》【年(卷),期】2014(000)028【总页数】2页(P195-196)【关键词】年终奖;计税;方法;探讨【作者】张鼎【作者单位】苏州大学东吴商学院,苏州215021【正文语种】中文【中图分类】F812.420 引言关于全年一次性奖金税负筹划讨论的论文,期刊网上比比皆是。

年终奖临界点计算公式

年终奖临界点计算公式年终奖的临界点是怎么回事呢?原因是从2018年起,税务总局规定按照下面的方法计算年终奖的个人所得税。

答:个人取得年终奖金应单独按照1个月的工资、薪金所得计算缴纳个人所得税,并按照以下办法计算应缴税额:先将雇员当月取得的全年一次性奖金除以12,按照其商数确定适用税率和速算扣除数计算应纳税额。

如果在发放年终一次性奖金的当月,雇员的工资、薪金所得低于税法规定的费用扣除额,应当将全年一次性奖金减除雇员当月工资、薪金所得与费用扣除额的差额以后的余额,按照上述办法确定全年一次性奖金的适用税率和速算扣除数。

在1个纳税年度以内,对每一个纳税人,该计税办法只允许采用一次。

这样就导致了年终奖临界点问题18,000元,除以12得2018.00,对应税率3%,速算扣除数0,税金2018*3%=540元;18,001元,除以12得2018.83,对应税率10%,速算扣除数105,税金2018*10%-105=1,695.10;发2018元比2018元多纳税2018.1元;发2018元比2018元多纳2018.2元;发2018元比2018元多纳2018.25元;发2018元比2018元多纳2018.3元;发2018元比2018元多纳2018.35元;发2018元比2018元多纳2018.45元。

为什么现行个税法规要留下这么一个漏洞呢?个人理解,税总不鼓励单位和个人采用这种巨额年终奖的薪酬方式,故意留下了这么一个让年终奖实际税负高于月薪实际税负的“漏洞”。

此外,还有一个原因:2018年之前,所谓“年终奖”“第十三个月工资”“年底双薪”执行的是“双薪制”计税法。

这个双薪制计税法就是把年终奖当做一个月的收入,而且不扣起征点计算个人所得税。

对于年终奖金额和平时月薪差额不大的人来说,税并不是很重。

但是对于年终奖很高,甚至超过全年月薪之和的人,那么税就很高了。

以2018的年终奖举例,依照双薪制计税法,现在就是税率25%,速算扣除数1,005 ,税金3,495.00。

年终奖计缴个税的3种方法及6个避税区

年终奖计缴个税的三种方法及6个避税区个人取得年终奖金应单独按照一个月的工资所得计算缴纳个税,具体有三种计税方法:1:取得年终奖金当月个人的工资高于(或等于)费用扣除额(3500元)的,将年终奖金除以12个月,按照得出的数额找出所对应的税率和速算扣除数,然后用奖金全额×税率-速算扣除数,就是最终需要缴纳的税款额。

例:小王的年终奖金为24000元,当月工资为5000元。

以24000除以12,其商数2000对应的适用税率为10%,速算扣除数为105,年终奖金应纳税额为:24000×10%-105=2295(元),当月工资、薪金所得应纳税额=(5000-3500)×10%-105=45(元),小王当月共计应纳个税=2295+45=2340(元)。

2:取得年终奖金当月个人的工资低于费用扣除额(3500元)的,将工资与年终奖金相加后,减去3500元,得出的数额,再除以12个月,找出对应的税率和速算扣除数,然后用这一数额×税率-速算扣除数,得出需要缴纳的税款额。

例:小王的年终奖金为10000元,当月工资为3000元,则(10000+3000)-3500=9500,以9500除以12,其商数791.66对应的适用税率为3%,年终奖金应纳税额为:9500×3%=285(元)。

当月工资所得由于低于3500元的费用扣除标准,不再缴纳个税。

小王当月共计应纳个税285元。

3:年终奖金与双薪同一个月内发放时,将所发的双薪与年终奖金合并除以12个月,找出对应税率,然后用这一数额×税率-速算扣除数。

例:小王的年终奖金和双薪在同一个月内发放,年终奖金为10000元,年终发放双薪为3000元,当月工资为3000元,则(10000+3000+3000)-3500=12500,除以12,商数1041.66对应的适用税率为3%,速算扣除数为0,年终奖金应纳税额为:12500×3%=375(元)。

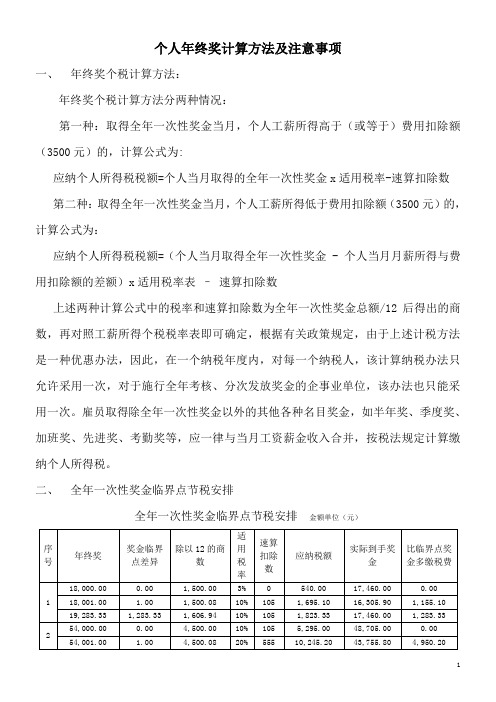

个人年终奖计算方法

个人年终奖计算方法及注意事项一、年终奖个税计算方法:年终奖个税计算方法分两种情况:第一种:取得全年一次性奖金当月,个人工薪所得高于(或等于)费用扣除额(3500元)的,计算公式为:应纳个人所得税税额=个人当月取得的全年一次性奖金x适用税率-速算扣除数第二种:取得全年一次性奖金当月,个人工薪所得低于费用扣除额(3500元)的,计算公式为:应纳个人所得税税额=(个人当月取得全年一次性奖金 - 个人当月月薪所得与费用扣除额的差额)x适用税率表–速算扣除数上述两种计算公式中的税率和速算扣除数为全年一次性奖金总额/12后得出的商数,再对照工薪所得个税税率表即可确定,根据有关政策规定,由于上述计税方法是一种优惠办法,因此,在一个纳税年度内,对每一个纳税人,该计算纳税办法只允许采用一次,对于施行全年考核、分次发放奖金的企事业单位,该办法也只能采用一次。

雇员取得除全年一次性奖金以外的其他各种名目奖金,如半年奖、季度奖、加班奖、先进奖、考勤奖等,应一律与当月工资薪金收入合并,按税法规定计算缴纳个人所得税。

二、全年一次性奖金临界点节税安排全年一次性奖金临界点节税安排金额单位(元)1三、以“舍”来避“盲区”在发放年终奖时,只有“舍”才能“得”。

根据上面的表来看,举个例子:如果小李的年终奖是18,800元,如果小李选择只要18,000元,捐出去800元;或者企业选择只发18,000元;这样,不仅小黎实得的奖金,不会“缩水”,同时还做了善事,企业、单位也可以节省工资费用。

根据测算出来的临界点,个人年终奖在18,000元(含以下)的,纳税额不超过540元的,不用担心“盲区”;但如果个人年终奖达到18,001元—19,283.33元之间,那么就会遭遇奖金增加“一小步”纳税额增加“一大步”的情况,这时,应考虑选择发18,000元;如果个人年终奖达到54,001元-60,187.5之间,也是如此具体情况请见(二、全年一次性奖金临界点节税安排)另外,临界点的测算是根据新修订的个人所得税法测算的,请关注税局相关通知,如果变化需及时调整。

新税法下年终奖个人所得税的纳税筹划探讨

吴延

二、 新 税 法 下 年 终 奖 个 人 所 得 税 存在 的 盲 区 年 终 奖 个 人 所 得 税 在 核 算 过 程 中 存 在 盲 区 。一 般 而言 ,年 终 奖 越 多, 应 缴纳个人所得税也 越多 , 税后所 得也越高 。 税 后 所 得 与 年 终 奖 呈 同 向变 动 关 系 。然 而 , 新的税法下年终奖的计税方法存在缺陷 。 在 临界

税务筹划

新税 法下年 终奖个 人所 得税 的纳税 筹划探讨

杭 州金 融研修 学院

摘要: 本 文 分 析 了新 税 法 下 年 终 奖 个人 所得 税 计 算 方 法 , 通 过 对 不

同纳 税 所 得 额 的 “ 临界点 ” 与“ 平衡点 ” 计算 , 列 出 了 年 终 奖 个人 所 得 税 “ 盲 区” , 并 提 出 了新 税 法 下 企 业 合 理 筹 划 年 终 奖 个人 所 得 税 的 方 法 . 在

超过 4 5 0 0元至 9 O 0 0 元 的部分 超过 9 0 0 o 元至 3 5 O 0 0 元的部分 超过 3 5 0 o O元至 5 5 0 0 0 元的部分

l O

2 0 2 5 3 0

1 0 5

5 5 5 l o 0 5 2 7 5 5

按 照 我 国 年终 奖个 人 所 得 税 计 算 方 法 。如 果年 终 奖 数 额 增 加 到 或 超过某个临界点时 , 对 应 的纳 税 税 率 会 提 高 一档 。 纳 税 数 额 也 相 应 大 幅

两 者 的 税 后 所 得 进 行 比较 , 小 张和 小 徐 的 缴 纳 税 额 相 差 1 1 5 5 . 1 元。

所 得税法》 税率 由 9级改 为 7级 , 取消 了 1 5 %和 4 0 %两档税 率 , 将超额 累进第 1 级税率 由 5 %修改为 3 %。 免征额 由2 0 0 0元提高为 3 5 0 o元 。 相

如何避开年终奖的个税盲区(临界点)整理

让知识带有温度。

如何避开年终奖的个税盲区(临界点)整理如何避开年终奖的个税盲区(临界点)个税盲区是指年终奖发放金额在超过某个临界点后奖金数额只增加“一点点”、而纳税额却增加了“好多点”的现象。

也就是可能消失多发一元奖金,扣除个税后,到手却少数百、数千元的状况。

对此,大家要找出每一级税率对应的'“盲区”,有效地避开“多发少得”的状况发生。

下面具体说明个税盲区的形成缘由及避开方法:假设个人取得年终奖为Y元,且当月的工薪所得高于或等于3500元。

1.若年终奖18000(Y÷12)4500,适用税率为10%。

设Y-(Y×10%-105)=18000-18000×3%,Y=19283.33元。

当年终奖为18000元时,税后收入为18000-18000×3%=17460元;当年终奖为18001元时,税后收入为18001-(18001×10%-105)=16305.90元;年终奖18001元税后收入比年终奖18000元税后收入少17460-16305.90=1154.1元。

年终奖在18001元至19283.33元区间时,随着年终奖的增加,税后收入渐渐增加,当年终奖增加至19283.33元,其税后收入为17460元,与年终奖为18000元时的税后收入相等。

因此,若年终奖为18000应避开盲区[18001,19283.33]。

2.若年终奖54000(Y÷12)9000,适用税率为20%。

设Y-(Y×20%-555)=54000-(54000×10%-105),Y=60187.5元。

因此,若年终奖为54000应避开盲区[54001,60187.50]。

第1页/共2页千里之行,始于足下。

3.若年终奖108000(Y÷12)35000,适用税率为25%。

设Y-(Y×25%-1005)=108000-(108000×20%-555)Y=114600元。

年终奖临界点

年终奖临界点 - 现行税率

低于 3500 元

级数 扣除 3500 元起征点后 税率(%) 速算扣除数

假如在发放年终奖的当月,员工的工资薪金所得低于 3500 元,则

1 不超过 1500 元 3 0

要先算应纳税所得额:全年一次性奖金-“当月工资薪金所得与费用扣

2 超过 1500 元至 4500 元 10 105

是年终奖多发少得这一“盲区”产生的根本缘由,并且这个盲区

则可先算应纳税所得额,10000-(3500-2000)=8500 元,再算适用税率, 也始终存在。因为只要有不同的税率,就会有相应的临界点,低于临

8500÷12=708.33 元,税率为 3%,速算扣除数为 0。所以年终奖应缴税

界点的年终奖金额适用于低税率征收个税,而高过临界点则会用高一

6 超过 55000 元至 80000 元 35 5505

税率-速算扣除数。

7 超过 80000 元 45 13505

举个例子,假如当月工资所得为 2000 元,又发了 10000 元年终奖,

年终奖临界点 - 建议

魏

第3页共4页

本文格式为 Word 版,下载可任意编辑

1.网友“徐晓”在微博称:合理避税最简洁的方式就是将年终奖分 开发放,不至于都累计到一个月中,税率比较高。不过实行这种方法的 前提得保证分开发放扣除的税额总和小于一次性发放的扣税税额。

本文格式为 Word 版,下载可任意编辑

年终奖临界点

依据员工当月工资薪金所得的不同,全年一次性奖金有两种方式 计算个人所得税。

1.假如当月所得高于(或等于)3500 元,适用公式为:

伪造的年终奖临界值。Fra bibliotek个人所得税应纳税额=员工当月取得全年一次性奖金×适用税率-

全年一次性奖金个人所得税计算以及全年一次性奖金个人所得税计算2024年

一、全年一次性奖金个人所得税计算:在中国,个人所得税是根据年收入以及应纳税所得额来计算的。

下面我将以2024年税法为基准进行全年一次性奖金个人所得税的计算。

根据2024年税法,个人所得税分为7个不同的档次,不同档次对应的税率也不同。

以下是2024年税法的个人所得税税率表:应纳税所得额(元)税率(%)0-36,000336,000-144,00010144,000-300,00020300,000-420,00025420,000-660,00030660,000-960,00035960,000以上45假设人的全年一次性奖金为10万元,没有其他收入,我们需要计算这个奖金的个人所得税。

首先,我们需要计算应纳税所得额。

根据2024年税法,应纳税所得额等于全年一次性奖金减去起征点(36,000元)。

所以,这个人的应纳税所得额为10万元减去36,000元,即96,000元。

然后,我们需要根据应纳税所得额来确定税率。

根据税率表,这个人的应纳税所得额处于第二档次,对应税率为10%。

最后,我们根据税率计算实际需要缴纳的个人所得税。

这个人的应纳税所得额为96,000元,税率为10%,所以实际需要缴纳的个人所得税等于96,000元乘以10%,即9,600元。

所以,这个人的全年一次性奖金个人所得税为9,600元。

二、全年一次性奖金个人所得税计算2024年:假设2024年的个人所得税税率表和计算方法与2024年类似(可能会有调整),我们可以使用上述方法来计算全年一次性奖金的个人所得税。

假设2024年的税率表如下:应纳税所得额(元)税率(%)0-36,000336,000-144,00010144,000-300,00020300,000-420,00025420,000-660,00030660,000-960,00035960,000以上45假设人的全年一次性奖金为15万元,没有其他收入。

以下是计算过程:应纳税所得额=全年一次性奖金-起征点应纳税所得额=15万元-36,000元应纳税所得额=114,000元根据税率表,这个人的应纳税所得额处于第二档次,对应税率为10%。

终奖个税临界点

终奖个税临界点终奖是工作人员每年结束前所拿到的一笔奖金。

而在领取终奖的同时,也要缴纳与之相关的个人所得税。

个人所得税是指个人收入所需要交纳的税费,包括工薪,业务所得,稿费等。

其中,终奖个税临界点也是人们经常关心的问题。

所谓终奖个税临界点,就是指在领取终奖时,需缴纳个人所得税的金额超过一定数额后,所需要缴纳的税款比例将逐渐增加。

换句话说,当你领取的终奖数量超过一定金额时,个人所得税的缴纳比例就会更高。

具体来讲,目前终奖个税临界点是3万元。

即在领取3万元以下的终奖时,所需缴纳的个人所得税为20%;而在3万元以上时,则需要额外缴纳终奖超出部分的45%作为个人所得税。

例如,某位工作人员领取的年终奖为5万元,则他所需要缴纳的个人所得税为(3万元*20%)+(2万元*45%),即9000元。

值得一提的是,终奖与普通薪资不同,它是按年度计算,因此在领取终奖时可能会导致税率调整,所以每一年终奖的额度也都可能会有所不同。

为此,建议大家及时了解自己的终奖个税临界点,并对自己的工资与绩效表现进行合理规划和安排,以减轻个税负担。

另外,建议大家关注最近政策和税收法规的变化,及时调整自己的理财策略。

例如,2018年新版个人所得税法实施,个税起征点提高到了5000元,这对广大工薪阶层来说,有着重要的意义。

同时,在2019年,我国还颁布了《个人所得税专项附加扣除暂行办法》,对子女教育、继续教育、住房租金、赡养老人等方面的税收政策进行了优化和调整。

因此,在理财和财务规划时,切记要随时关注新政策和法规的变化,及时调整自己的理财策略和投资计划。

综上所述,终奖个税临界点是工薪阶层在领取终奖时需要注意的一个问题。

准确地了解自己的终奖个税临界点,掌握最新的税收政策和法规,这对于保障自己的收益和财务稳定,具有重要意义。

在今后的工作和财务规划中,建议大家注重整体策略规划,合理规划自己的财务安排,以实现个人财富的增值和增长。

年终奖个税临界点是什么

年终奖个税临界点是什么提⾼年终奖重视能令⼈打起精神,毕竟这⾥也有⼀笔不⼩的收⼊。

但是年终奖也是需要上税的,很多⼈对于年终奖的临界点表⽰不理解,不清楚具体的规定是什么?下⾯店铺⼩编来为你解答,希望对你有所帮助。

年终奖个税临界点是什么2011年9⽉开始实施新修订的个⼈所得税法,按七级税率计税。

如果年终奖在1.8万、5.4万、10.8万、42万、66万和96万这⼏个临界点上,会出现年终奖多发1元甚⾄1分钱,税后收⼊反⽽减少的情况,最极端的是多给1元收⼊减少8万多元。

年终奖临界点计税依据税务⽅⾯的专家表⽰,年终奖的所得税计算⽅法是按国税发[2005]9号⽂件《关于调整个⼈取得全年⼀次性奖⾦等计算征收个⼈所得税⽅法问题的通知》来计算。

个⼈取得年终奖⾦应单独按照1个⽉的⼯资、薪⾦所得计算缴纳个⼈所得税。

年终奖适⽤税率可以这样看,应缴税所得除以12(⼀年12个⽉)之后的结果根据税率表来查,具体算法分两种,取决于获年终奖时的当⽉⼯资收⼊是否⼤于个税起征点3500元。

年终奖临界点计算⽅式⾼于3500元如果当⽉所得⾼于(或等于)3500元,适⽤公式为:个⼈所得税应纳税额=员⼯当⽉取得全年⼀次性奖⾦×适⽤税率-速算扣除数。

适⽤税率根据个⼈当⽉取得全年⼀次性奖⾦除以12的商数确定。

例如如果年终奖不超过18000元,除以12每⽉不超过1500,则适⽤税率为3%。

举例,如果您当⽉⼯资所得收⼊超过3500元,⼜获得8000元年终奖,那么应该缴税:8000×3%-0=240元。

如果您获12000元年终奖,那么应该缴税:12000×3%-0=360元。

低于3500元如果在发放年终奖的当⽉,员⼯的⼯资薪⾦所得低于3500元,则要先算应纳税所得额:全年⼀次性奖⾦-“当⽉⼯资薪⾦所得与费⽤扣除额的差额”。

然后再算适⽤税率:应纳税所得额÷12,⽤所得结果根据表2找出税率和速算扣除数。

第三步算要交多少税:个⼈所得税应纳税额=应纳税所得额×适⽤税率-速算扣除数。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

时至年底,年终奖如何发放又成了大家热议的一个话题,就此,业内人士近日向本网来稿,以今年3月份广州日报的一则关于年终奖计算的文章为例,详细分析了年终奖的计算方法以及注意事项。

2010年3月24日,《广州日报》以“多发1元,多缴2万”、“税前收入多一元,税后所得差一截”、“年终奖多1000元,税后少250元”等标题,用了半版位置对全年一性奖金个人所得税计征存在的“临界点”进行了报道。

次日,各地市级的日报纷纷全文转载。

在个人所得税越来越贴近工薪阶层的今天,这个老生常谈的话题很吸引读者的眼球。

那究竟什么是“临界点”?到底目前个人所得税“临界点”存在什么问题?笔者就此进行了初步的探讨,供纳税人和有关部门决策参考。

事实上,全年一性奖金个人所得税计征是否合理这个话题由来已久。

2005年1月21日,国家税务总局《关于调整个人取得全年一次性奖金等计算征收个人所得税方法问题的通知》(国税发[2005]9号)下发以后,年终奖金个人所得税的计算方法5年多来一直就这样在争论中计征,在计征中争论。

那么,个人所得税计征的临界点所指的是什么呢?姑且用《广州日报》刊登的案例介绍一下:

案例:《年终奖多1000元税后少250元》

陈女士去年获得的年终奖为24000元,扣除税收后,最后拿到手的钱为21625元;王女士去年的年终奖为25000元,比陈女士多1000元,扣除税收后,最后拿到手的钱只有21375元,比陈女士反而少250元。

陈女士的年终奖为24000元,分摊至12个月后所得数额为2000元,而王女士的25000元年终奖分摊至12个月后为2083.33元。

根据9级超额累进税率表,应纳税所得额超过500~2000元的,适用税率为10%,超过2000~5000元的部分,适用税率为15%。

陈女士年终奖适用税率为10%,年终奖应纳税速算公式为24000×10%-25=2375元;而王女士适用税率为15%,年终奖应纳税速算公式为25000×15%-125=3625元。

王女士年终奖收入多了1000元,支付的个人所得税却要高1250元。

里面提到的24000元就是其中一个临界点,只要超过1元甚至1分钱,例如24001元,计算就会发生一些奇怪的反差。

到底这个计算依据是什么呢?《个人所得税法》及其实施条例都没有明细规定,但在国税发[2005]9号文第二条规定中讲到了这样的计算方法:“先将雇员当月内取得的全年一次性奖金,除以12个月,按其商数确定适用税率和速算扣除数。

”、“适用公式为:应纳税额=雇员当月取得全年一次性奖金×适用税率—速算扣除数”。

根据这个计算方法,全年一次性奖金的个人所得税计征过程中不可避免地产生了“临界点”。

也许有人会问:为什么每月缴纳的个人所得税不会出现临界点,一放到年终奖计算就冒出来这么一个东西呢?答案是计算方法决定计算结果。

每月个人所得税应纳税额计算公式是:月应纳税额=月应纳税所得额×适用税率—速算扣除数。

按照个人所得税税率表(一)适用税率进行计税。

个人所得税税率表一(工资、薪金所得适用)

(注:本表所称全月应纳税所得额是指依照本法第六条的规定,以每月收入额减除费用二千元后的余额或者减除附加减除费用后的余额。

)

假如:王女士某月工薪收入减除三费一金和费用后是4000元,那么该月应税所得额是(4000-2000)=2000,当月应缴个得税2000×适用税率10%—速算扣除数25=175元;

如果王女士该月工薪收入减除三费一金和费用后是4001元,月应税所得额则为(4001-2000)=2001元,当月应缴个得税2001×适用税率15%—速算扣除数125=300.15-125=175.15元。

由此可见多发1元,税后所得就会多得8毛5,无论放在哪一个点上,这个点它永远都不会变成“临界点”。

换一种计算方式结果也是一样,但比较容易看清楚计算原理。

先把案例中月应税所得的2001元按九级超额累进税率的档次摊开,看成500+1500+1元分别适用三个档次的税率计算,再将

结果加总:500(不超过500元部分,适用第1级税率)×5%+1500(超过500元-2000元部分适用第2级税率)×10%+1(超过2000元-5000元部分适用第3级税率)

×15%=25+150+0.15=175.15元,结果一样。

将两个计算过程整理比较一下,即:2001×15%—速算扣除数125=500×5%+1500×10%+1×15%

2001×15%—速算扣除数125=500×(15%-10%)+1500×(15%-5%)+1×15%

2001×15%—速算扣除数125=(500+1500+1)×15%-(500×10%+1500×5%)

2001×15%—速算扣除数125=2001×15%-125

通过这个运算过程我们就会发现数字125其实就是该级税率适用的速算扣除数。

速算扣除

数本身并不改变征税的多少,不是法定税收要素,也不是税法的明文规定,它只是由法定的税率和应税所得额在九级超额累进税率简便计算中必然确定的固定数字。

现在我们把年终奖计算方法和现行月收入计算方法放在一起来比较下:

1、年终奖计税(按国税发[2005]9号文的规定):

应纳税额=雇员当月取得全年一次性奖金×适用税率—速算扣除数

2、月工薪收入计税(减除扣除项目和费用后的应纳税所得额):

应纳税额=月应纳税所得额×适用税率—速算扣除数

通过比较不难发现,两条计算公式所不同的部分仅是“雇员当月取得全年一次性奖金”和“月应纳税所得额”,一个是年终奖,一个是月收入。

第一道公式适用的速算扣除数是根据国税发[2005]9号文第二条的“先将雇员当月内取得的全年一次性奖金,除以12个月,按其商数确定适用税率和速算扣除数”来确定的。

其界定所用的税率和速算扣除数时,年终奖是分成12个月来适用的,计算应纳税时,则用年终奖乘以该税率减去和月收入计税同样的速算扣除数。

很明显,这里面转换了一个概念,在计算过程中减去用年终奖分成12个月所界定的速算扣除数是没有必然联系的,有拼凑的感觉,也没有多大意义。

当然,对纳税人来说,减去这个速算扣除数,可以降低税负,自然是好事。

但是,这种计算方法还面临着很多问题不能解决,在临界点不可避免地产生了不公平的税负,催生种种避税现象,因此,相关决策部门在税法规定的范畴内不断探索、寻找一种更加公平、合理、合法的计算方法,国家税务总局在这方面也做出了很大的努力。

国税发[2005]9号文的出台,应该说曾经起了很好的作用。

但是,这种计算方法产生的“临界点”,还是违背了个人所得税工资薪金所得“超额累进”的税制设计原则,在两个级距的临界点必然会出现税负增加超过应税所得额增加的现象,使个人税收负担显得有些不合理。

下面再以《广州日报》的文章《面对税率临界点,要敢于先舍后得》来说明一下。

例如:张总的年终奖为480000元,分摊至12个月后,为40000元,适用税率为25%,纳税额速算公式为480000×25%-1375=118625元,最终税后收入为36.1375万元。

李总的年终奖为480001元,分摊至12个月后,金额是4000.08元,适用税率为30%,应纳税速算公式为480001×30%-3375=140625.3元,最终税后收入为33.9376元,反而比张总少了2.1999万元。

这样就出现了多收1元,不见了2万的怪现象。

那么,还有没有更合法、合理的计算方法呢?国税发[2005]9号文执行了五年多,在充分显示其优点和作用的同时,不足的地方也伴随着社会经济的发展、工薪阶层年终奖(2.4万元年终奖就接触第二个临界点,反差见案例)的不断提高而广受争论。

因此,在个人所得税法及其实施条例允许范围内,国税发[2005]9号文很有必要作出适当的调整。

因此,笔者认为,将国税发[2005]9号文的计算公式“应纳税额=雇员当月取得全年一次性奖金×适用税率—速算扣除数”稍作改动,改成“应纳税额=雇员当月取得全年一次性奖金×适用税率—速算扣除数×12”或“应纳税额=(雇员当月取得全年一次性奖金÷12×适用税

率—速算扣除数)×12”,上述问题便可迎刃而解,临界点随之消失于无形。

我们可以就上面的例子验算一下:

例如:张总的年终奖为48万元,分摊至12个月后,为4万元,适用税率为25%,纳税额速算公式为480000×25%-1375×12=103500元,最终税后收入为376500元。

李总的年终奖为480001元,分摊至12个月后,金额是40000.08元,适用税率为30%,应纳税速算公式为480001×30%-3375×12=103500.3元,最终税后收入为376500.7元,比张总多了0.7元。

很明显,即使在这个所谓的“临界点”上,多发1元,依然会多得7毛,因为这1元刚好适用30%的税率,缴了3毛钱的个人所得税,净收7毛钱,不会出现一分一厘不合理的税负。

(作者单位:广东省雷州市地方税务局)。