隆基股份2019年上半年财务风险分析详细报告

隆基股份2019年度财务分析报告

隆基股份[601012]2019年度财务分析报告目录一.公司简介 (3)二.公司财务分析 (3)2.1 公司资产结构分析 (3)2.1.1 资产构成基本情况 (3)2.1.2 流动资产构成情况 (4)2.1.3 非流动资产构成情况 (6)2.2 负债及所有者权益结构分析 (7)2.2.1 负债及所有者权益基本构成情况 (7)2.2.2 流动负债基本构成情况 (8)2.2.3 非流动负债基本构成情况 (10)2.2.4 所有者权益基本构成情况 (11)2.3利润分析 (12)2.3.1 净利润分析 (12)2.3.2 营业利润分析 (13)2.3.3 利润总额分析 (13)2.3.4 成本费用分析 (14)2.4 现金流量分析 (15)2.4.1 经营活动、投资活动及筹资活动现金流分析 (15)2.4.2 现金流入结构分析 (16)2.4.3 现金流出结构分析 (21)2.5 偿债能力分析 (25)2.5.1 短期偿债能力 (25)2.5.2 综合偿债能力 (26)2.6 营运能力分析 (26)2.6.1 存货周转率 (26)2.6.2 应收账款周转率 (27)2.6.3 总资产周转率 (28)2.7盈利能力分析 (29)2.7.1 销售毛利率 (29)2.7.2 销售净利率 (30)2.7.3 ROE(净资产收益率) (31)2.7.4 ROA(总资产报酬率) (32)2.8成长性分析 (33)2.8.1 资产扩张率 (33)2.8.2 营业总收入同比增长率 (34)2.8.3 净利润同比增长率 (35)2.8.4 营业利润同比增长率 (36)2.8.5 净资产同比增长率 (37)一.公司简介二.公司财务分析2.1 公司资产结构分析2.1.1 资产构成基本情况隆基股份2019年资产总额为59,303,973,110.53元,其中流动资产为37,366,523,811.35元,占总资产比例为63.01%;非流动资产为21,937,449,299.18元,占总资产比例为36.99%;2.1.2 流动资产构成情况流动资产主要包括货币资金、交易性金融资产、应收票据及应收账款、应收款项融资、预付账款、其他应收账款、存货、合同资产、持有待售资产、一年内到期的非流动资产以及其他流动资产科目,隆基股份2019年的流动资产主要包括货币资金、应收票据及应收账款以及存货,各项分别占比为51.75%,22.42%和17.01%。

隆基股份(601012)2015-2019年财务报表数据-原点参数

内容

说明 — 原始财报,可登陆原点参数"全球上市企业数据库"查看。 — 文件格式为EXCEL,按表分开存放,详见附表。 — 所有科目为中文 — 所有货币换算为报告期当期汇率

— 本币为公司财报原始的货币

公司名称 公司英文名称 公司简称 股票代码 交易所 成立时间 上市时间 注册地址 员工数

序号 1 2 3 4 5 6 7 8 9 10 11 12

13

隆基股份(601012)2015-2019年财务报表数据-原点参数

目录

公司基本信息 资产负债表-BS(本币) 资产负债表-BS(人民币) 资产负债表-BS(美元) 利润表-IS(本币) 利润表-IS(人民币) 利润表-IS(美元) 现金流量表-CF(本币) 现金流量表-CF(人民币) 现金流量表-CF技股份有限公司 LONGi Green Energy Technology Co., Ltd. 隆基股份 601012 上海证券交易所 2000-02-14 2012-04-11 西安市长安区航天中路388号 32873

公司简介

隆基绿能科技股份有限公司(原名:西安隆基硅材料股份有限 公司)是一家主要从事单晶硅棒、硅片、电池和组件研发、生 产及销售的中国公司。该公司主要产品包括单晶硅棒、硅片、 多晶硅料、聚乙二醇、碳化硅粉、太阳能组件等。该公司同时 从事光伏地面电站和分布式电站的投资开发、建设及运营业务 。该公司于国内市场及海外市场开展业务。

资产负债表、利润表、现金流量表详细报表,见EXCEL附表。

隆基股份2020年上半年经营成果报告

内部资料,妥善保管

第 1 页 共 10 页

3、投资收益 2020年上半年投资收益为54,164.62万元,与2019年上半年的 14,510.96万元相比成倍增长,增长2.73倍。

4、营业外利润 2020年上半年营业外利润为负3,110.84万元,与2019年上半年负 3,313.87万元相比亏损有所减少,下降6.13%。 5、经营业务的盈利能力

隆基股份2020年上半年经营成果报告

一、实现利润分析 1、利润总额 2020年上半年利润总额为484,625.48万元,与2019年上半年的 241,226.79万元相比成倍增长,增长1.01倍。利润总额主要来自于内部经 营业务,企业盈利基础比较可靠。

2、营业利润

2020年上半年营业利润为487,736.32万元,与2019年上半年的 244,540.66万元相比有较大增长,增长99.45%。以下项目的变动使营业利 润增加:投资收益增加39,653.66万元,公允价值变动收益增加166万元, 销售费用减少21,630.14万元,财务费用减少21,922.87万元,共计增加 83,372.67万元;以下项目的变动使营业利润减少:资产减值损失减少 64,285.66万元,营业成本增加384,243.32万元,管理费用增加18,667.13 万元,营业税金及附加增加1,542.32万元,共计减少468,738.43万元。各 项科目变化引起营业利润增加243,195.67万元。

41.09 2,014,128.1 4

241,226.79

65.63 484,625.48

244,540.66

- 14,510.96 - -3,313.87

67.89 487,736.32

-54.4 54,164.62 -37,638.6 -3,110.84

隆基财务架构分析报告(3篇)

第1篇一、引言隆基股份(股票代码:601012)作为中国光伏产业的领军企业,自成立以来,凭借其卓越的产品质量、技术创新和良好的市场口碑,在国内外市场取得了显著的业绩。

本报告将从财务架构的角度,对隆基股份的财务状况、盈利能力、偿债能力、运营能力和现金流状况进行全面分析,以期为投资者和决策者提供参考。

二、财务状况分析1. 资产规模截至2022年底,隆基股份的总资产为946.82亿元,较2021年增长17.35%。

其中,流动资产为535.14亿元,非流动资产为411.68亿元。

资产规模的稳步增长反映了公司业务扩张和市场地位的提升。

2. 负债状况截至2022年底,隆基股份的总负债为418.79亿元,较2021年增长10.18%。

流动负债为249.79亿元,非流动负债为169亿元。

负债规模的增长与公司业务扩张和资本支出增加有关。

3. 股东权益截至2022年底,隆基股份的股东权益为527.03亿元,较2021年增长14.93%。

股东权益的增长表明公司盈利能力和资本回报率的提高。

三、盈利能力分析1. 营业收入2022年,隆基股份实现营业收入632.32亿元,较2021年增长18.85%。

营业收入增长主要得益于光伏产品价格的上涨和公司产能的扩大。

2. 净利润2022年,隆基股份实现净利润40.93亿元,较2021年增长17.29%。

净利润的增长反映了公司盈利能力的提升。

3. 毛利率2022年,隆基股份的毛利率为18.79%,较2021年提高1.35个百分点。

毛利率的提升主要得益于产品结构的优化和成本控制。

4. 净利率2022年,隆基股份的净利率为6.44%,较2021年提高0.44个百分点。

净利率的提升表明公司盈利能力的增强。

四、偿债能力分析1. 流动比率截至2022年底,隆基股份的流动比率为2.15,较2021年提高0.12。

流动比率的提高表明公司短期偿债能力较强。

2. 速动比率截至2022年底,隆基股份的速动比率为1.87,较2021年提高0.08。

隆基股份2019年一季度财务指标报告

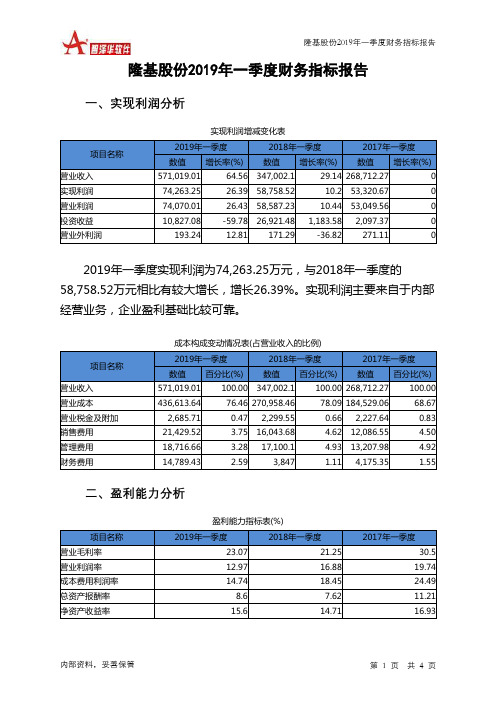

隆基股份2019年一季度财务指标报告内部资料,妥善保管 第 1 页 共 4 页隆基股份2019年一季度财务指标报告一、实现利润分析实现利润增减变化表项目名称2019年一季度 2018年一季度 2017年一季度 数值 增长率(%)数值增长率(%)数值增长率(%)营业收入 571,019.01 64.56 347,002.1 29.14 268,712.27 0 实现利润 74,263.25 26.39 58,758.52 10.2 53,320.67 0 营业利润 74,070.01 26.43 58,587.23 10.44 53,049.56 0 投资收益 10,827.08 -59.78 26,921.48 1,183.58 2,097.37 0 营业外利润193.2412.81171.29-36.82271.112019年一季度实现利润为74,263.25万元,与2018年一季度的58,758.52万元相比有较大增长,增长26.39%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

成本构成变动情况表(占营业收入的比例)项目名称2019年一季度 2018年一季度 2017年一季度 数值 百分比(%)数值百分比(%)数值百分比(%)营业收入 571,019.01 100.00 347,002.1 100.00 268,712.27 100.00 营业成本 436,613.64 76.46 270,958.46 78.09 184,529.06 68.67 营业税金及附加 2,685.71 0.47 2,299.55 0.662,227.640.83 销售费用 21,429.52 3.75 16,043.684.62 12,086.55 4.50 管理费用 18,716.66 3.28 17,100.1 4.93 13,207.98 4.92 财务费用14,789.432.593,8471.114,175.351.55二、盈利能力分析盈利能力指标表(%)项目名称2019年一季度2018年一季度2017年一季度营业毛利率 23.07 21.25 30.5 营业利润率 12.97 16.88 19.74 成本费用利润率 14.74 18.45 24.49 总资产报酬率 8.6 7.62 11.21 净资产收益率15.614.7116.93。

隆基股份2019年上半年财务指标报告

77.38 407,244.6

64.89

6,398.71

0.45 5,495.96

0.55 5,715.02

0.91

54,644.86

3.87 45,686.45

4.57 26,216.04

4.18

39,918.07

2.83 35,177.03

3.52 26,754.17

4.26

15,971.53

1.13 8,511.55

2019年上半年营业利润为244,540.66万元,与2018年上半年的 145,654.62万元相比有较大增长,增长67.89%。以下项目的变动使营业利 润增加:营业收入增加410,940.86万元,资产减值损失减少6,002.47万元, 共计增加416,943.33万元;以下项目的变动使营业利润减少:营业成本增 加267,143.77万元,销售费用增加8,958.41万元,财务费用增加7,459.98 万元,管理费用增加4,741.04万元,营业税金及附加增加902.75万元,公 允价值变动收益减少166万元,共计减少289,371.95万元。增加项与减少 项相抵,使营业利润增长127,571.38万元。

41.09

59.36 627,620.99

0

5

9Leabharlann 241,226.7965.63 145,645.84

-4.7 152,826.43

0

244,540.66

67.89 145,654.62

-4.44 152,420.16

0

14,510.96

-54.4 31,824.76 522.77 5,110.16

0

79.76 116.69 141.09

隆基股份2019年上半年营业周期为143.22天,2018年上半年为 156.54天,2019年上半年比2018年上半年缩短13.32天。

隆基机械 2019 第三季度财报

山东隆基机械股份有限公司2019年第三季度报告全文山东隆基机械股份有限公司2019年第三季度报告2019年10月第一节重要提示公司董事会、监事会及董事、监事、高级管理人员保证季度报告内容的真实、准确、完整,不存在虚假记载、误导性陈述或者重大遗漏,并承担个别和连带的法律责任。

所有董事均已出席了审议本次季报的董事会会议。

公司负责人张海燕、主管会计工作负责人刘建及会计机构负责人(会计主管人员)王德生声明:保证季度报告中财务报表的真实、准确、完整。

第二节公司基本情况一、主要会计数据和财务指标公司是否需追溯调整或重述以前年度会计数据□是√否非经常性损益项目和金额√适用□不适用单位:人民币元对公司根据《公开发行证券的公司信息披露解释性公告第1号——非经常性损益》定义界定的非经常性损益项目,以及把《公开发行证券的公司信息披露解释性公告第1号——非经常性损益》中列举的非经常性损益项目界定为经常性损益的项目,应说明原因□适用√不适用公司报告期不存在将根据《公开发行证券的公司信息披露解释性公告第1号——非经常性损益》定义、列举的非经常性损益项目界定为经常性损益的项目的情形。

二、报告期末股东总数及前十名股东持股情况表1、普通股股东和表决权恢复的优先股股东数量及前10名股东持股情况表单位:股公司前10名普通股股东、前10名无限售条件普通股股东在报告期内是否进行约定购回交易□是√否公司前10名普通股股东、前10名无限售条件普通股股东在报告期内未进行约定购回交易。

2、公司优先股股东总数及前10名优先股股东持股情况表□适用√不适用第三节重要事项一、报告期主要财务数据、财务指标发生变动的情况及原因√适用□不适用1.应收票据2019年9月30日期末金额比2018年12月31日期末金额减少66.70%,主要是由于本期公司使用应收票据支付货款增加所致;2.在建工程2019年9月30日期末金额比2018年12月31日期末金额减少36.73%,主要是由于本期公司部分在建项目设备、基建等达产转入固定资产所致;3.其他非流动资产2019年9月30日期末金额比2018年12月31日期末金额增加99.42%,主要是由于本期公司预付的设备、基建款增加所致;4.递延收益2019年9月30日期末金额比2018年12月31日期末金额增加34.69%,主要是由于本期公司收到的政府补助增加所致;5.递延所得税负债2019年9月30日期末金额比2018年12月31日期末金额增加131.79%,主要是由于本期公司享受500万元以下固定资产一次性扣除的所得税优惠政策所致;6.销售费用2019年1-9月发生额比上年同期发生额减少30.37%,主要是由于本期销售收入减少及运费单价降低所致;7.投资活动产生的现金流量净额2019年1-9月发生额比上年同期发生额增加70.12%,主要是由于去年同期取得子公司所支付的现金增加所致;8.筹资活动产生的现金流量净额2019年1-9月发生额比去年同期发生额增加53.92%,主要是由于本期公司支付的贴息费用减少所致。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

隆基股份2019年上半年风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动的短期资金需求为286,954.77万元,2019年上半年已经取得的银行短期借款为71,000万元。

2.长期资金需求

该企业长期投融资活动不存在资金缺口,并且可以提供419,538.72万元的营运资本。

3.总资金需求

该企业资金富裕,富裕132,583.96万元,维持目前经营活动正常运转不需要从银行借款。

4.短期负债规模

根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为1,143,958.39万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期借款规模是1,570,339.48万元,实际已经取得的短期贷款金额为71,000万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为1,570,339.48万元,企业有能力在3年之内偿还的贷款总规模为1,783,530.03万元,在5年之内偿还的贷款总规模为2,209,911.12万元,当前实际的长短期借款合计为783,829.63万元。

二、资金链监控

1.会不会发生资金链断裂

从当前盈利水平和财务状况来看,该企业不存在资金缺口。

如果当前盈利水平保持不变,该在未来一个分析期内有能力偿还全部有息负债。

但

内部资料,妥善保管第页共1 页。