资产负债表水平分析表

资产负债表水平分析和垂直分析(模板)

流动负债的构成为44.94%,这是一种较为稳健的结构,企业负债成本较低,企业风险较小3、资产增加的表现:资产的增加主要是由流动资产的增加引起的,2010年流动资产相比上年增加了1.007496亿元,增长17 每个项目较上年都发生了比较大的变动,其中应收票据和预付账款出现大幅增长,分别高达86.29%和59.71%,应收账款和其 企业销售规模扩大而放宽信用政策等原因引起的,这基本上是合理的,但这可能会给企业未来发展造成一定的负面影响,会

单位:万元

资产负债表垂直分析 2009.12.31 13.40% 4.03% 11.05% 2.09% 0.17% 22.04% 0.07% 52.85% 0.00% 37.13% 6.64% 0.03% 3.04% 0.31% 47.15% 100.00% 31.35% 10.02% 6.99% 0.36% 1.81% 0.22% 0.11% 0.47% 0.40% 51.74% 8.11% 0.35% 8.46% 60.19% 18.13% 4.02% 3.18% 结构变动 -3.82% 2.74% 1.52% 0.92% 0.03% -0.59% 2.44% 3.24% 1.07% -0.30% -4.54% -0.01% 0.34% 0.19% -3.24% 0.00% -2.20% -6.55% 0.32% -0.01% -0.02% 0.38% -0.03% 0.06% 1.26% -6.80% 0.73% 0.33% 1.05% -5.75% -1.79% -0.22% 0.44%

1、资产规模:2010年企业资产规模约为11.92亿元,较上年增长10.95%,与同行业其他企业(如:晨鸣纸业350.77亿、华泰 43.98亿,恒丰纸业18.96亿等)相比资产规模处于下游位置,资产规模较小。其增长速度与同行业相比(如:晨鸣纸业24. 16.00%,上海绿新39.03%等)也处于下游位置。

资产负债表水平分析

从资产角度分析:该公司总资产2010年比2009年增加28,791,436,000元,增长幅度为39.98%。

2011年比2010年增加11,405,035,000,增长幅度为11.31%。

说明东方航空公司三年来的资产规模不是很大幅度的增长,进一步分析可以发现:(1)流动资产10年比09年增加4,856,688,000元,增长幅度为70.76%,使总资产规模增长了6.74%。

非流动资产本期增加了23,934,748,000,增加的幅度36.74%,使总资产增加33.23%。

两者合计使总资产增加了28,791,436,000,增长幅度为39.97%。

而11年较10年的流动资产增加了1,991,776,000 ,增长幅度为16.99%,使总资产规模增长了1.98%。

非流动资产本期9,413,259,000,增长幅度为10.57%,使总资产增加9.34%。

两者合计使总资产增加了11,405,035,000,增长幅度为11.32%。

(2)经过这三年的比较分析发现,总资产的增长主要体现在流动资产的增长上。

但是仅从这一变化来看,三年来流动资产都是增加的,只是增长幅度越来越小。

尽管流动资产的各项目都有不同程度的增减变动,而其的增减主要体现在几个方面:一、货币资金方面。

09年到10年的货币资金的大幅度增长,增长了2,835,660,000,增长幅度为129.38%,对总资产的影响为3.94%。

货币资金的增长对提高企业的偿债能力、满足资金流动性需要都是有利的。

到11年,发现货币资金的增长幅度只有34.37%,比起上一期的增长幅度,明显有所下降。

当然,对于货币资金的这种变化,还应结合该公司现金需要量等方面进行分析,才能做出恰当的评价。

二、应收账款方面。

09年到10年的应收账款增加了756,575,000,增长幅度为55.19%,对总资产的影响为1.05%。

11年比10年的应收账款增加了70,047,000,增长幅度为3.29%,对总资产的影响为0.07%。

资产负债表的水平案例

资产负债表的水平案例资产负债表的水平分析案例一、案例背景假设有一家制造企业,其2019年和2020年的资产负债表数据如下:项目 2019年 2020年资产总额 1000万 1200万流动资产 600万 700万固定资产 400万 500万负债总额 600万 700万流动负债 300万 350万长期负债 300万 350万所有者权益 400万 500万二、水平分析1. 总资产变动分析:2020年总资产比2019年增长了=200万,增长率为(200/1000)100%=20%。

这表明该企业资产规模有所扩张。

2. 流动资产变动分析:2020年流动资产比2019年增长了=100万,流动资产增长率为(100/600)100%=%。

这表明该企业流动资产有所增长,但增长速度较慢。

3. 固定资产变动分析:2020年固定资产比2019年增长了=100万,固定资产增长率为(100/400)100%=25%。

这表明该企业固定资产有所增长,且增长速度较快。

4. 负债变动分析:2020年负债总额比2019年增长了=100万,负债增长率为(10/60)100%=%。

这表明该企业负债有所增长,但增长速度较慢。

5. 所有者权益变动分析:2020年所有者权益比2019年增长了50-40=11万,所有者权益增长率为(11/4)10%=%。

这表明该企业所有者权益有所增长,且增长速度较快。

三、结论通过资产负债表的水平分析,可以看出该企业资产规模、流动资产、固定资产、负债和所有者权益均有所增长,其中固定资产和所有者权益的增长速度较快。

这表明该企业在扩大生产规模的同时,也在积极增加资本投入和股东权益。

但需要注意的是,该企业的负债也有所增长,需要注意财务风险的控制。

格力电器资产负债表水平分析与评价

资产负债表水平分析与评价资产负债表水平分析表一、资产负债表变动情况的分析评价(一)从投资或资产角度进行分析评价2013年格力电器总资产增加2613521万元,增长幅度为24.30%,说明格力电器本年资产规模有大幅度的增长。

进一步分析如下:1.流动资产资产本期增加1864487万元,增长幅度为21.91%,使资产资产规模增长17.33%。

非流动资产本期增加749034万元,增长幅度为33.32%,使总资产规模增长 6.96%,两者合计使总资产增加了2613521万元,增长幅度为24.30%。

2.本期总资产的增长主要体现在流动资产的的增长上,对流动资产影响的主要项目是:(1)货币资金本期增长959776万元,增长幅度为33.16%,对总资产的影响为8.92%。

货币资金的增长对于提高企业的偿债能力、满足资金的流动性需要都是有利的。

(2)应收票据本期增长1200507万元,增长幅度为35.01% ,对总资产的影响11.16%。

应收票据的增加对于企业一方面使资产增加,另一方面应收票据可能形成坏账导致企业损失。

3.非流动资产的增长,对非流动资产影响的主要项目有:(1)发放贷款及垫付本期增长247656万元,增长幅度为118.56%,对总资产的影响为2.30%。

发放贷款及垫付的增加对于(2)递延所得税资产本期增长277152万元,增长幅度为95.21%,对于总资产的影响为6.96%。

递延所得税资产的增加对于企业(二)从筹资或权益角度进行分析评价格力电器权益总额较上年同期增加2613521万元,增长幅度为24.30%,说明格力格力公司本年权益总额有较大幅度的增长,进一步分析发现:(1)负责本期增加1824873万元,增长的幅度为22.81%,使权益总额增长了16.97%;股东权益本期增加788648万元,增长的幅度为28.59%,使权益总额增长了7.33%,两者合计使权益总额本期增加2613521万元,增长幅度为24.30%。

资产负债表的水平分析、垂直分析和项目分析的分析框架及分析要点

资产负债表的水平分析、垂直分析和项目分析的分析框架及分析要点资产负债表水平分析一、资产负债表水平分析表的编制将分析期的资产负债表各项目数值与基期(上年或计划、预算)数进行比较,计算出变动额、变动率以及该项目对资产总额、负债总额和所有者权益总额的影响程度二、资产负债表变动情况的分析评价(一)从投资或资产角度进行分析评价1、分析总资产规模的变动状况以及各类、各项资产的变动状况2、发现变动幅度较大或对总资产影响较大的重点类别和重点项目3、分析资产变动的合理性与效率性4、考察资产规模变动与所有者权益总额变动的适应程度,进而评价企业财务结构的稳定性和安全性5、分析会计政策变动的影响(二)从筹资或权益角度进行分析评价1、分析权益总额的变动状况以及各类、各项筹资的变动状况2、发现变动幅度较大或对权益影响较大的重点类别和重点项目3、注意分析评价表外业务的影响(三)资产负债表变动原因的分析评价1、负债变动型2、追加投资变动型3、经营变动型4、股利分配变动型资产负债表垂直分析一、资产负债表垂直分析表的编制通过计算资产负债表中各项目占总资产或权益总额的比重,分析评价企业资产结构和权益结构变动的合理程度静态分析:以本期资产负债表为对象动态分析:将本期资产负债表与选定的标准进行比较二、资产负债表结构变动情况的分析评价(一)资产结构的分析评价1、从静态角度观察企业资产的配置情况,通过与行业平均水平或可比企业的资产结构比较,评价其合理性2、从动态角度分析资产结构的变动情况,对资产的稳定性做出评价(二)资本结构的分析评价1、从静态角度观察资本的构成,结合企业盈利能力和经营风险,评价其合理性2、从动态角度分析资本结构的变动情况,分析其对股东收益产生的影响三、资产结构、负债结构、股东权益结构的具体分析评价(一)资产结构的具体分析评价1、经营资产与非经营资产的比例关系2、固定资产和流动资产的比例关系:适中型、保守型、激进型3、流动资产的内部结构与同行业平均水平或财务计划确定的目标为标准(二)负债结构的具体分析评价1、负债结构分析应考虑的因素(1)负债结构与负债规模(2)负债结构与负债成本(3)负债结构与债务偿还期限(4)负债结构与财务风险(5)负债结构与经济环境(6)负债结构与筹资政策2、典型负债结构分析评价(1)负债期限结构分析评价(2)负债方式结构分析评价(3)负债成本结构分析评价(三)权益结构的具体分析评价1、股东权益结构分析应考虑的因素(1)股东权益结构与股东权益总量(2)股东权益结构与企业利润分配政策(3)股东权益结构与企业控制权(4)股东权益结构与权益资本成本(5)股东权益结构与经济环境2、股东权益结构分析评价四、资产结构与资本结构适应程度的分析评价1、保守性结构分析:是指企业全部资产的资金来源都是长期资本,即所有者权益和非流动负债优点:风险较低缺点:资本成本较高;筹资结构弹性较弱适用范围:很少被企业采用2、稳健型结构分析:是指企业的非流动资产依靠长期资金解决,流动资产需要长期资金和短期资金共同解决优点:风险较小,负债资本相对较低,并具有一定的弹性适用范围:大部分企业3、平衡型结构:是指非流动资产用长期资金满足,流动资产用流动负债满足。

五粮液资产负债表水平分析

股东权益本期增加5080587198.98元,增长幅度为27.66%,对权益总额的 影响为17.72幅度为22.08%, 对权益的总额的影响为2.13.未分配利润的增加4409235274.72元,增长幅度为 41.63,对权益总额的影响为15.38%。

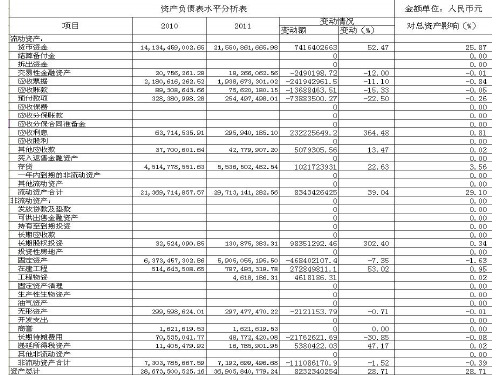

一、从投资或资产的角度进行分析评价

该公司总资产本期增加8232340254.08元,增长幅度为28.71%,说明五粮 液公司本年资本规模有较大幅度的增长。进一步分析可以发现:

流动资产本期增加8343426424.99元,增长幅度39.04%,使总资产规模增长了29.10%。 非流动资产本期减少111086170.9元,减少的幅度为1.52%,使总资产规模减少了0.39%, 两者合计使总资产增加8232340254.08,增长幅度为28.71% 本期总资产的增长主要体现在流动资产的增长上。如果仅这一变化来看,该公司资产的流动 性有所增强。尽管流动资产的各项目都有不同程度的增减变化,但其增长主要体现在两个方 面:一是货币资金的大幅度增长。货币资金本期增长7416402663.33元,增长幅度为 52.47%,对总资产的影响为25.87%货币资金的增长对企业偿还债务,满足资金链等方面都 是有利的。二是应收利息的增加。应收利息本期增加232225649.19元,增加的幅度 364.48%,对总资产的影响为0.81%,应收利息的增加对企业是有利的,但同时要注意其回 收政策。当然流动资产变动也有减少的变动。应收票据减少241942961.5元,减少的幅度为 11.10%,对总资产的影响为-0.84。 非流动资产的变动主要表现在以下几个方面:长期股权投资的增长。长期股权投资本期 增长98351292.46元,增长的幅度为302.40%,对总资产的影响为0.34。即公司本年对其他 公司进行了某些投资,对公司是利好的。二是固定资产的减少。固定资产净值本期减少 468402107.36元,减少的幅度7.35%,对总资产的影响为1.63%。固定资产项目不是完全跟 生产能力挂钩,这里也行是固定资产折旧所引起的。三是在建工程的本期增长 272849811.13元,增长的幅度为53.02,对总资产的影响为0.95.在建工程的增加说明企业的 在扩大规模,是一个利好的信息。

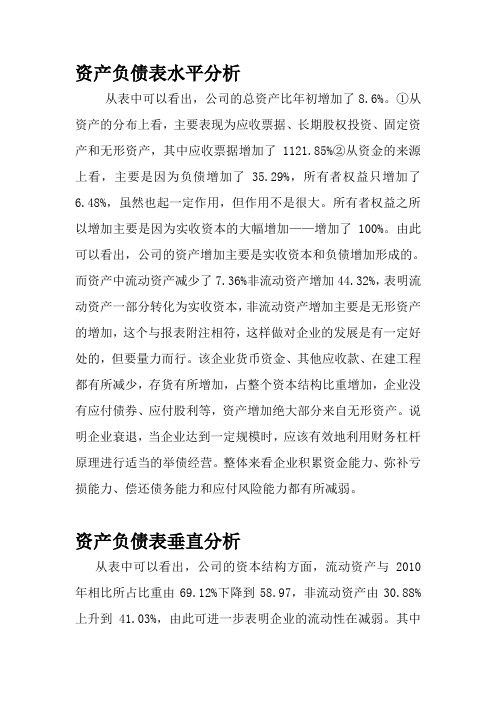

资产负债表水平分析

资产负债表水平分析从表中可以看出,公司的总资产比年初增加了8.6%。

①从资产的分布上看,主要表现为应收票据、长期股权投资、固定资产和无形资产,其中应收票据增加了1121.85%②从资金的来源上看,主要是因为负债增加了35.29%,所有者权益只增加了6.48%,虽然也起一定作用,但作用不是很大。

所有者权益之所以增加主要是因为实收资本的大幅增加——增加了100%。

由此可以看出,公司的资产增加主要是实收资本和负债增加形成的。

而资产中流动资产减少了7.36%非流动资产增加44.32%,表明流动资产一部分转化为实收资本,非流动资产增加主要是无形资产的增加,这个与报表附注相符,这样做对企业的发展是有一定好处的,但要量力而行。

该企业货币资金、其他应收款、在建工程都有所减少,存货有所增加,占整个资本结构比重增加,企业没有应付债券、应付股利等,资产增加绝大部分来自无形资产。

说明企业衰退,当企业达到一定规模时,应该有效地利用财务杠杆原理进行适当的举债经营。

整体来看企业积累资金能力、弥补亏损能力、偿还债务能力和应付风险能力都有所减弱。

资产负债表垂直分析从表中可以看出,公司的资本结构方面,流动资产与2010年相比所占比重由69.12%下降到58.97,非流动资产由30.88%上升到41.03%,由此可进一步表明企业的流动性在减弱。

其中货币资金比上年大幅下降,说明公司本年度使用现金量较多,使用货币资金量较多,所以对提高公司收益并有一定影响,但应该注意使用货币资金的合理性和有效性。

公司资本结构方面,负债所占比重由上年的7.34%上升到9.15%,其中短期借款没有,应付账款由上年的 2.98%上升到3.81%,股东权益所占比重由上年的92.66%下降到90.88%,说明企业的债权的保障程度在减弱。

由此可以看出,公司基本不依赖借款,流动负债比重上升,说明企业的营运资金不太充足,表明企业的偿债能力有所,这与水平分析得出的结果近似。

资产负债表水平分析表(2021修订版)(2021整理)

资产负债表水平分析表(2021修订版)(2021整理)___的资产负债表水平分析表如下:流动资产包括货币资金、应收票据、应收账款、预付款项、其他应收款、存货和其他流动资产,流动资产合计为331,473万元。

其中,应收账款和其他应收款增加了71.24%和29.38%,货币资金和存货减少了22.64%和1.56%。

非流动资产包括可供出售金融资产、长期股权投资、固定资产、油气资产、在建工程、工程物资、无形资产、商誉、长期待摊费用、递延所得税资产和其他非流动资产,非流动资产合计为1,155,029万元。

其中,商誉增加了1804.05%,递延所得税资产增加了362.36%。

资产总计为1,486,502万元。

流动负债包括短期借款、应付票据、应付账款、预收款项、应付职工薪酬、应交税费、其他应付款和一年内到期的非流动负债,流动负债合计为256,197万元。

其中,应付票据和其他应付款减少了1.18%和29.03%,应付账款和应付职工薪酬增加了71.24%和26.57%。

非流动负债包括长期借款、应付债券和预计负债,非流动负债合计为___,651万元。

资产负债表的变动情况为:货币资金减少了51万元,应收票据、预付款项、其他应收款、存货和其他流动资产增加了11,975万元、-1,037万元、-1,409万元、24,096万元和42,199万元。

应付票据、预收款项、应付职工薪酬、应交税费和其他应付款减少了51万元、1,037万元、1,409万元、-24,096万元和-42,199万元。

In the current report。

we analyze the changes in total assets and equity for a company。

Regarding the total assets。

there was an increase of 5.07% due to the growth of current assets by 30.01% and non-current assets by 19.14%。

资产负债表水平分析表

资产负债表水平分析表(总4页)--本页仅作为文档封面,使用时请直接删除即可----内页可以根据需求调整合适字体及大小--一:资产负债表水平分析表单位:万元资产期初期末变动情况对总资产的影响(%)变动额变动率(%)10000%%-8000%%9500%% -12000%%10600%%10100%%8800%%27500%%3000%%39300%%49400%%17400%%1900%%2130%%-1187%%20243%%3600%% 0%% 3600%%23843%%0%% -4400%%2897%%27020%%25557%%249400%%评价:1.从资产角度本公司总资产本期增加49400万元,增长幅度为%,说明公司本年资产规模有一定的增长。

进一步分析可发现:(1)流动资产本期增加10100万元,增长幅度为%,使总资产规模增长了%。

非流动资产本期增加39300万元,增长幅度为%,使总资产规模增长了%。

两者合计使总资产增加了49400万元,增长幅度为%。

(2)本期总资产的增长主要由非流动资产的增长引起。

相关变动主要体现在以下三个方面:A.固定资产净值。

固定资产净值本期增加了27500万元,增幅为%,使总资产规模增长了%,是非流动资产中对总资产变动影响最大的项目。

固定资产规模体现了本公司的生产能力。

固定资产净值反映了企业在固定资产项目上占用的资金,其一方面受企业购入新的机器设备的影响,一方面也受当年固定资产折旧及固定资产的处置等影响。

从总体上看,该公司购入新的机器设备,生产能力能得到较大的提高。

B. 长期投资的增长。

长期投资本期增加8800万元,增幅为%,使总资产规模增长了%,其本身的增幅较大。

对外投资的增加说明企业扩大了投资的规模或拓宽了投资的领域,在可能获得跟好收益的同时也具有一定风险性,要引起谨慎,定时进行风险评定。

C.无形资产的增长。

无形资产本期增长3000万元,增幅为%,对总资产的影响为%,对公司未来经营有积极作用。

同仁堂资产负债表水平、趋势、结构分析

资产负债表的作用:资产负债表的基本结构:一般是按各种资产变化先后顺序逐一列在表的左方,反映单位所有的各项财产、物资、债权和权利;所有的负债和业主权益则逐一列在表的右方。

负债一般列于右上方分别反映各种长期和短期负债的项目,业主权益列在右下方,反映业主的资本和盈余。

左右两方的数额相等。

作用:资产负债表主要提供有关企业财务状况方面的信息。

通过资产负债表,可以提供某一日期资产的总额及其结构,表明企业拥有或控制的资源及其分布情况,可以提供某一日期的负债总额及其结构,表明企业未来需要用多少资产或劳务清偿债务以及清偿时间,可以反映所有者所拥有的权益,资产负债表还可以提供进行财务分析的基本资料,如将流动资产与流动负债进行比较,计算出流动比率;将速动资产与流动负债进行比较,计算出流动比率;计算出速动比率等,可以表明企业的变现能力、偿债能力和资金周转能力,从而有助于会计报表使用者作出经济决策。

理解资产负债表的涵义必须依靠报表阅读者的判断。

资产负债表有助于解释、评价和预测同仁堂企业的长、短期偿债能力和经营绩效,然而此表本身并不直接披露这些信息,而要靠报表使用者自己加以判断。

各家企业所采用的会计政策可能完全不同,所产生的信息当然有所区别,简单地根据报表数据评价和预测偿债能力以及经营绩效,并据以评判优劣,难免有失偏颇。

所以,要理解资产负债表的涵义并作出正确的评价,并不能仅仅局限于资产负债表信息本身,而要借助其他相关信一、资产负债表水平分析:表1-1(一)、资产变动分析1.货币资金规模以及发生变动的原因分析。

该企业2011年的货币资金相对于2010年增加了16.13%,其主要原因是企业销售规模的增加,导致货币资金的规模也随之增加。

2.企业应收账款的增减变动分析。

该企业2011年应收账款的增长率为2.55%,只是小规模的增加,远小于销售收入、流动资产、速动资产等项目的增长率,因此,可初步判断其应收账款不存在不合理增长的倾向。

资产负债表水平分析和垂直分析PPT56页

资产

期 初 期末 负债及股东权益 期 初 期末

流动资产 固定资产 ┇ ┇

负债 股本 盈余公积 未分配利润

500 500 300 300 100 100 100 300

总计

1000 1200 总 计

1000 1200

第三节 资产负债表垂直分析

• 资产负债表垂直分析表的编制 • 资产负债表结构变动情况的分析评价 • 资产结构、负债结构和股东权益结构的具

流动资产

资产负债表 流动负债

非流动资产

非流动负债 所有者权益

图4-3 平衡结构图

(四)风险结构

• 在这一结构形式中,流动负债不仅用于满足流动资 产的资金需要,而且还用于满足部分长期资产的资 金需要,这一结构形式不因为流动负债在多大程度 上满足长期资产的资金需要而改变。其形式可用图 4-4来表示。

流动资产

• 对总资产变动情况进行分析,不仅要考察 其增减变动额和变动幅度,还要对其变动 的合理性与效率性进行分析。特别是企业 经营者进行分析时,更要注意到这一点。

• 对资产变动合理性与效率性的分析评价, 可借助企业产值、营业收入、利润和经营 活动现金净流量等指标。

• 通过资产变动与产值变动、营业收入变动、 利润变动及经营活动现金净流量变动的比 较,对资产变动的合理性与效率性作出评 价。

500 500 300 500 100 100 100 100

总计

1000 1200 总 计

1000 1200

(三)经营变动型

• 经营变动型是指在其他权益项目不变时, 由于企业经营原因引起资产发生变动。其 典型形式见表4-3。

表4-3

经营变动型

单位:万元

资产

流动资产 固定资产 ┇ ┇

重庆百货资产负债表三年水平分析

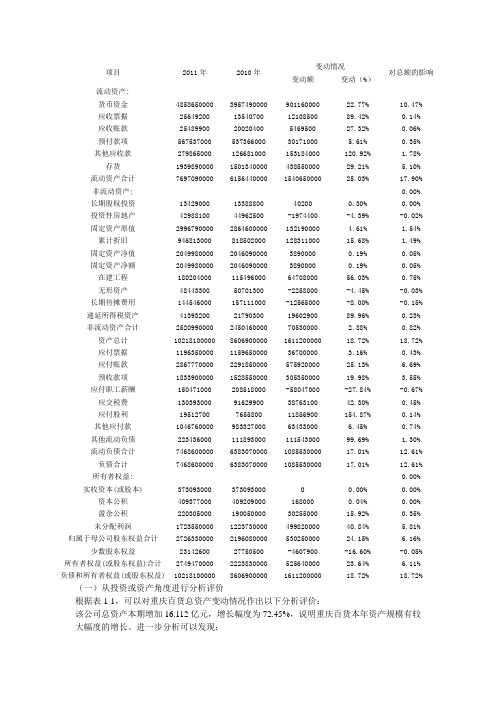

项目2011年2010年变动情况对总额的影响变动额变动(%)流动资产:货币资金4858650000 3957490000 901160000 22.77% 10.47%应收票据25649200 13540700 12108500 89.42% 0.14%应收账款25489900 20020400 5469500 27.32% 0.06%预付款项567537000 537366000 30171000 5.61% 0.35% 其他应收款279865000 126681000 153184000 120.92% 1.78% 存货1939890000 1501340000 438550000 29.21% 5.10% 流动资产合计7697090000 6156440000 1540650000 25.03% 17.90% 非流动资产: 0.00% 长期股权投资13429000 13388800 40200 0.30% 0.00% 投资性房地产42988100 44962500 -1974400 -4.39% -0.02% 固定资产原值2996790000 2864600000 132190000 4.61% 1.54% 累计折旧946813000 818502000 128311000 15.68% 1.49% 固定资产净值2049980000 2046090000 3890000 0.19% 0.05% 固定资产净额2049980000 2046090000 3890000 0.19% 0.05% 在建工程180204000 115496000 64708000 56.03% 0.75%无形资产48443300 50701300 -2258000 -4.45% -0.03% 长期待摊费用144546000 157111000 -12565000 -8.00% -0.15% 递延所得税资产41393200 21790300 19602900 89.96% 0.23% 非流动资产合计2520990000 2450460000 70530000 2.88% 0.82% 资产总计10218100000 8606900000 1611200000 18.72% 18.72%应付票据1196350000 1159650000 36700000 3.16% 0.43%应付账款2867770000 2291850000 575920000 25.13% 6.69%预收款项1833900000 1528550000 305350000 19.98% 3.55% 应付职工薪酬150471000 208518000 -58047000 -27.84% -0.67% 应交税费130393000 91629900 38763100 42.30% 0.45%应付股利19512700 7655800 11856900 154.87% 0.14% 其他应付款1046760000 983327000 63433000 6.45% 0.74% 其他流动负债223436000 111893000 111543000 99.69% 1.30% 流动负债合计7468600000 6383070000 1085530000 17.01% 12.61% 负债合计7468600000 6383070000 1085530000 17.01% 12.61% 所有者权益: 0.00% 实收资本(或股本) 373093000 373093000 0 0.00% 0.00% 资本公积409377000 409209000 168000 0.04% 0.00%盈余公积220305000 190050000 30255000 15.92% 0.35% 未分配利润1723550000 1223730000 499820000 40.84% 5.81% 归属于母公司股东权益合计2726330000 2196080000 530250000 24.15% 6.16% 少数股东权益23142600 27750500 -4607900 -16.60% -0.05% 所有者权益(或股东权益)合计2749470000 2223830000 525640000 23.64% 6.11% 负债和所有者权益(或股东权益)10218100000 8606900000 1611200000 18.72% 18.72% (一)从投资或资产角度进行分析评价根据表1-1,可以对重庆百货总资产变动情况作出以下分析评价:该公司总资产本期增加16.112亿元,增长幅度为72.45%,说明重庆百货本年资产规模有较大幅度的增长。

资产负债表水平分析表

专项应付款 递延所得税负债 其他非流动负债 非流动负债合计 负债合计 股东权益: 股本 资本公积 盈余公积 未分配利润 拟派期末股利 外币报表折算差额 归属于母公司股东权益合计 少数股东权益 股东权益合计 负债和股东权益总计

506,445,979.92 92,527,585.66 413918394.3 1,936,040.79 0 1936040.79 1010567691 1713214528 -702646837.8 3,253,894,653.44 2,013,214,528.49 1240680125 1,209,600,000.00 604,800,000.00 1,631,908,054.31 1,016,567,220.66 136,508,445.23 67,946,535.18 964,456,051.52 350,181,842.83 604800000 615340833.7 68561910.05 614274208.7

20.56% 0.10% -34.90% 61.63% 15.87% 16.14% 1.80% 16.12%

0.00% 0.00% 1030.40% 89.21%

103.43% 0.42% 94.66% 89.21%

1.00% -12.29% 6.62% 174.92% 18.39% 367.52%

0.25% -0.54% 0.01% 8.10% 0.21% 4.28%

24.43% 67.40%

16.03% 10.04%

447.35% 0.00% -41.01% 61.63% 100.00% 60.53% 100.91% 175.42%

14.63% 19.70% 26.32% -0.17945 21.81% 272.06% 28.08% 127.44% 16.06% 0% 22.64% 164.68% 74.30% 12.62%

资产负债表的水平分析、垂直分析和项目分析的分析框架及分析要点

资产负债表的水平分析、垂直分析和项目分析的分析框架及分析要点资产负债表的水平分析、垂直分析和项目分析的分析框架及分析要点资产负债表水平分析一、资产负债表水平分析表的编制将分析期的资产负债表各项目数值与基期(上年或计划、预算)数进行比较,计算出变动额、变动率以及该项目对资产总额、负债总额和所有者权益总额的影响程度二、资产负债表变动情况的分析评价(一)从投资或资产角度进行分析评价1、分析总资产规模的变动状况以及各类、各项资产的变动状况2、发现变动幅度较大或对总资产影响较大的重点类别和重点项目3、分析资产变动的合理性与效率性4、考察资产规模变动与所有者权益总额变动的适应程度,进而评价企业财务结构的稳定性和安全性5、分析会计政策变动的影响(二)从筹资或权益角度进行分析评价1、分析权益总额的变动状况以及各类、各项筹资的变动状况2、发现变动幅度较大或对权益影响较大的重点类别和重点项目3、注意分析评价表外业务的影响(三)资产负债表变动原因的分析评价1、负债变动型2、追加投资变动型3、经营变动型4、股利分配变动型资产负债表垂直分析一、资产负债表垂直分析表的编制通过计算资产负债表中各项目占总资产或权益总额的比重,分析评价企业资产结构和权益结构变动的合理程度静态分析:以本期资产负债表为对象动态分析:将本期资产负债表与选定的标准进行比较二、资产负债表结构变动情况的分析评价(一)资产结构的分析评价1、从静态角度观察企业资产的配置情况,通过与行业平均水平或可比企业的资产结构比较,评价其合理性2、从动态角度分析资产结构的变动情况,对资产的稳定性做出评价(二)资本结构的分析评价1、从静态角度观察资本的构成,结合企业盈利能力和经营风险,评价其合理性2、从动态角度分析资本结构的变动情况,分析其对股东收益产生的影响三、资产结构、负债结构、股东权益结构的具体分析评价(一)资产结构的具体分析评价1、经营资产与非经营资产的比例关系2、固定资产和流动资产的比例关系:适中型、保守型、激进型3、流动资产的内部结构与同行业平均水平或财务计划确定的目标为标准(二)负债结构的具体分析评价1、负债结构分析应考虑的因素(1)负债结构与负债规模(2)负债结构与负债成本(3)负债结构与债务偿还期限(4)负债结构与财务风险(5)负债结构与经济环境(6)负债结构与筹资政策2、典型负债结构分析评价(1)负债期限结构分析评价(2)负债方式结构分析评价(3)负债成本结构分析评价(三)权益结构的具体分析评价1、股东权益结构分析应考虑的因素(1)股东权益结构与股东权益总量(2)股东权益结构与企业利润分配政策(3)股东权益结构与企业控制权(4)股东权益结构与权益资本成本(5)股东权益结构与经济环境2、股东权益结构分析评价四、资产结构与资本结构适应程度的分析评价1、保守性结构分析:是指企业全部资产的资金来源都是长期资本,即所有者权益和非流动负债优点:风险较低缺点:资本成本较高;筹资结构弹性较弱适用范围:很少被企业采用2、稳健型结构分析:是指企业的非流动资产依靠长期资金解决,流动资产需要长期资金和短期资金共同解决优点:风险较小,负债资本相对较低,并具有一定的弹性适用范围:大部分企业3、平衡型结构:是指非流动资产用长期资金满足,流动资产用流动负债满足。

资产负债表水平分析表

资产负债表⽔平分析表⼀、总资产变动情况1、流动资产本期增加68257百万元,增长的幅度为30.01%,使总资产规模增长了 5.07%。

⾮流动资产本期增加了185523百万元,增长的幅度为19.14%,使总资产规模增长了15.50%,两者合计使总资产增长了253780 百万元,增长幅度为21.20%。

2、本期总资产的增长主要体现在⾮流动资产的增长上,原因是投资的增加。

主要体现在三个⽅⾯:⼀是固定资产的增长。

固定资产本期增长75,276百万元,增长幅度为29.38%,对总资产的影响为6.29%。

固定资产的增加主要由在建⼯程转⼊所致,计提折旧主要导致了固定资产的减少,总体看该公司的⽣产能⼒有增加。

⼆是在建⼯程的增长。

在建⼯程本期增长52,243百万元,增长的幅度32.55%,对总资产的影响为4.36%。

在建⼯程的增加⼀⽅⾯可加强企业的⽣产能⼒,⼀⽅⾯会增加企业的负债。

三是油⽓资产的增长。

油⽓资产本期增长46,369百万元,增长幅度为9.80%,对总资产的影响为 3.87%。

该项⽬的减少主要是因为计提的折耗,这部分的增长对中国⽯油的未来经营有积极作⽤。

3、流动资产的变动主要体现在三个⽅⾯:⼀是货币资⾦的增长。

货币资⾦本期增长42,199百万元,增长幅度为91.57%,对总资产的影响为3.53%。

⼆是存货的增长。

该项⽬本期增长24,096百万元,增长幅度为26.57%,对总资产的影响为2.01%。

由于固定资产的增长,提⾼了企业的⽣产能⼒,导致存货增加。

三是应收账款的增加。

应收账款本期增长11,975百万元,增长的幅度为71.24%,对总资产的影响为 1.00%。

在2008年度及2009年度,该企业未发⽣重⼤的应收账款坏账准备核销,说明该企业资⾦周转良好。

可得出,流动资产增加主要是现⾦及现⾦等价物的增长。

⼆、权益总额的变动情况1、负债本期增加194,108百万元,增长的幅度为55.69%,使权益总额增长了16.22%;股东权益本期增加了59,672百万元,增长的幅度为7.03%,使权益总额增长了 4.99%,两者合计使权益总额本期增加了253,780 百万元,增长幅度为21.20%。

资产负债表的水平分析和垂直分析

资 产

期 初

期末

负债及股东权益

期 初

期末

流动资产 固定资产 ┇ ┇

负债 股本 盈余公积 未分配利润

500 300 100 100

500 500 100 100

总 计

1000

1200

总 计

1000

1200

经营变动型

(三)经营变动型 经营变动型是指在其他权益项目不变时,由于企业经营原因引起资产发生变动。其典型形式见表4-3。

A

B

C

固定资产原值变动情况分析

固定资产净值变动情况分析

固定资产规模与变动情况分析

ITLE

资产负债表分析的目的

资产负债表分析的内容

第一节 资产负债表分析的目的与内容

一、资产负债表分析的目的

资产负债表分析的目的,就在于了解企业会计对企业财务状况的反映程度,所提供会计信息的质量,据此对企业资产和权益的变动情况以及企业财务状况做出恰当的评价。

临时性占用流动资产

流动负债

永久性占用流动资产

非流动负债

非流动资产

所有者权益

(三)平衡结构 在这一结构形式中,以流动负债满足流动资产的资金需要,以非流动负债及所有者权益满足长期资产的资金需要,长期负债与所有者权益之间的比例如何不是判断这一结构形式的标志。其形式可用图4-3表示。

流动资产

流动负债

非流动资产

注意分析评价表外业务的影响。

发现变动幅度较大或对权益总额变动影响较大的重点类别和重点项目,为进一步分析指出方向。

三、资产变动的合理性与效率性分析评价

对总资产变动情况进行分析,不仅要考察其增减变动额和变动幅度,还要对其变动的合理性与效率性进行分析。特别是企业经营者进行分析时,更要注意到这一点。

资产负债表水平分析

资产负债表水平分析一、资产负债表水平分析表的编制将分析期的资产负债表各项目数值与基期(上年或计划、预算)数进行比较,计算出变动额、变动率以及该项目对资产总额、负债总额和所有者权益总额的影响程度。

二、资产负债表变动情况的分析评价(一)从投资或资产角度进行分析评价1、分析总资产规模的变动状况以及各类、各项资产的变动状况;2、发现变动幅度较大或对总资产影响较大的重点类别和重点项目;3、分析资产变动的合理性与效率性;4、考察资产规模变动与所有者权益总额变动的适应程度,进而评价企业财务结构的稳定性和安全性;5、分析会计政策变动的影响。

(二)从筹资或权益角度进行分析评价1、分析权益总额的变动状况以及各类、各项筹资的变动状况;2、发现变动幅度较大或对权益影响较大的重点类别和重点项目;3、注意分析评价表外业务的影响。

(三)资产负债表变动原因的分析评价1、负债变动型2、追加投资变动型3、经营变动型4、股利分配变动型。

资产负债表垂直分析一、资产负债表垂直分析表的编制通过计算资产负债表中各项目占总资产或权益总额的比重,分析评价企业资产结构和权益结构变动的合理程度。

静态分析:以本期资产负债表为对象动态分析:将本期资产负债表与选定的标准进行比较。

二、资产负债表结构变动情况的分析评价(一)资产结构的分析评价1、从静态角度观察企业资产的配置情况,通过与行业平均水平或可比企业的资产结构比较,评价其合理性;2、从动态角度分析资产结构的变动情况,对资产的稳定性做出评价。

(二)资本结构的分析评价1、从静态角度观察资本的构成,结合企业盈利能力和经营风险,评价其合理性;2、从动态角度分析资本结构的变动情况,分析其对股东收益产生的影响。

三、资产结构、负债结构、股东权益结构的具体分析评价(一)资产结构的具体分析评价1、经营资产与非经营资产的比例关系2、固定资产和流动资产的比例关系:适中型、保守型、激进型。

3、流动资产的内部结构与同行业平均水平或财务计划确定的目标为标准(二)负债结构的具体分析评价1、负债结构分析应考虑的因素(1)负债结构与负债规模(2)负债结构与负债成本(3)负债结构与债务偿还期限(4)负债结构与财务风险(5)负债结构与经济环境(6)负债结构与筹资政策2、典型负债结构分析评价(1)负债期限结构分析评价(2)负债方式结构分析评价(3)负债成本结构分析评价(三)权益结构的具体分析评价1、股东权益结构分析应考虑的因素(1)股东权益结构与股东权益总量(2)股东权益结构与企业利润分配政策(3)股东权益结构与企业控制权(4)股东权益结构与权益资本成本(5)股东权益结构与经济环境2、股东权益结构分析评价四、资产结构与资本结构适应程度的分析评价1、保守性结构分析保守性结构指企业全部资产的资金来源都是长期资本,即所有者权益和非流动负债。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

一:资产负债表水平分析表单位:万元

资产期初期末

变动情况

对总资产的影响(%)变动额变动率(%)

10000%% -8000%% 9500%% -12000%% 10600%% 10100%%

8800%% 27500%% 3000%% 39300%% 49400%%

17400%% 1900%% 2130%% -1187%% 20243%%

3600%% 0%% 3600%% 23843%%

0%% -4400%% 2897%% 27020%% 25557%% 49400%%

评价:

1.从资产角度

本公司总资产本期增加49400万元,增长幅度为%,说明公司本年资产规模有一定的增长。

进一步分析可发现:

(1)流动资产本期增加10100万元,增长幅度为%,使总资产规模增长了%。

非流动资产本期增加39300万元,增长幅度为%,使总资产规模增长

了%。

两者合计使总资产增加了49400万元,增长幅度为%。

(2)本期总资产的增长主要由非流动资产的增长引起。

相关变动主要体现在以下三个方面:

A.固定资产净值。

固定资产净值本期增加了27500万元,增幅为%,

使总资产规模增长了%,是非流动资产中对总资产变动影响最大的

项目。

固定资产规模体现了本公司的生产能力。

固定资产净值反映

了企业在固定资产项目上占用的资金,其一方面受企业购入新的机

器设备的影响,一方面也受当年固定资产折旧及固定资产的处置等

影响。

从总体上看,该公司购入新的机器设备,生产能力能得到较

大的提高。

B. 长期投资的增长。

长期投资本期增加8800万元,增幅为%,使总

资产规模增长了%,其本身的增幅较大。

对外投资的增加说明企业

扩大了投资的规模或拓宽了投资的领域,在可能获得跟好收益的

同时也具有一定风险性,要引起谨慎,定时进行风险评定。

C.无形资产的增长。

无形资产本期增长3000万元,增幅为%,对总资

产的影响为%,对公司未来经营有积极作用。

(3)流动资产增长,一定程度上体现了公司的资产流动性有所增强。

流动资产的变动主要体现在:

A.货币资金本期增长10000万元,增长的幅度为%,对总资产的影响

为%。

货币资金的增长对提高企业的偿债能力、满足资金流动性需要

是有利的,同时因从资金利用的效果等深入分析。

B.应收账款的增加。

应收账款本期增加9500万元,增幅为%,对总资

产的影响为%。

该项目会对流动资金有一定影响,因对公司年度销售

规模、信用政策和收账政策综合深入评价,做好应收账款的控制工

作。

C.存货及短期借款有一定幅度的减少,但对总资产的影响不大。

2.从权益角度

(1)负债本期增长28343万元,增长的幅度为%,使权益总额增长%;股

东权益本期增长了25557万元,增幅为%,使权益总额增长了%,两者

结合使权益总额本期增长了49400万元,增幅为%。

(2)本期权益总额增长主要体现在负债的增长上,流动负债增长是其主要原因。

流动负债本期增长20243万元,增幅为%,对权益总额的影响

为%,这种变动可能导致公司偿债压力的加大及财务风险的增加。

流动

负债增长主要由短期借款的增加引起,本期增加了17400万元,增幅

为%,公司将面临较大的偿债压力,风险增加。

(3)股东权益本期增加了25557万元,增幅为%,对权益总额的影响为%。

其主要受未分配利润的增长的影响,本期增长了27020万元,增幅达%,说明本期盈利状况好,企业快速发展。

其它各项的变动可能为企业会计政策造成。

二:资产负债表垂直分析表:

上年(%)本年(%)变动情况(%)

%%% %%% %%% %%% %%% %%%

%%% %%% %%% %%% %%%

%%% %%% %%% %%% %%%

%%% %%% %%% %%%

%%% %%%

%%%

%%%

%%%

%%%

评价:

1.从资产结构角度

(1).从静态方面分析。

本期流动资产比重为%,而非流动资产比重高达%,说明企业资产弹性较差,不利企业灵活调动资金,风险较大。

(2).从动态角度分析。

本期流动资产比重下降了%,非流动资产比重上升了%,结合各项资产项目来看,变动幅度不大,说明公司资产结构相对比较稳定。

2.从资本结构角度

(1).从静态角度来看,公司的股东权益比重为%,负债比重为%,资产负债率低,说明财务风险较低,但结构是否需要优化还要结合盈利状况综合考虑。

(2).从动态角度看,公司的股东权益比重下降了%,负债比重上升了%,各项目变动幅度不大,表明公司资本结构比较稳定,财务实力微有下降。

三:资产负债的变动原因进行分析:

该公司主要是股利分配变动型。

从资产负债表变动分析可以看出,本期未分配利润为27020万元,增幅为%。

这表明当年的经营是成功的,后续发展如何,还需进一步分析。