太极集团财务分析

太极集团财务报表分析

太极集团财务报表分析摘要:随着世界的经济全球化进程的不断加速,企业的成功很大因素取决于是否拥有自身的竞争优势,竞争力成为了一个企业的核心。

偿债能力的强弱与企业未来的发展有着密不可分的关联,偿债能力是财务分析的核心,而医药行业是与人类生活密切相关的,关乎着人民生活和生命安全的特殊产业,对国民经济的发展具有巨大的影响。

本文以太极集团为对象,深入分析了太极集团偿债能力分析,首先阐述研究背景以及太极集团基本情况及偿债能力相关理论,其次介绍太极集团现状及同类的行业进行数据的对比,从而更好的反映了太极集团偿还债务的能力水平,然后针对太极集团偿债能力的不足提出合理的对策,最后对本文就偿债能力分析进行总结。

关键词:太极集团;负债经营;偿债能力An Analysis of Solvency of Taiji GroupAbstract: The size of solvency is related to the ability of enterprises to continue to operate the level of business, is the interests of all aspects of the business focus on one of the financial needs of concern; in the market economy under the conditions of business activities of modern enterprises, their solvency is Measure the core content of enterprise financial management. Therefore, the analysis of solvency is one of the core contents of modern enterprise financial analysis. The pharmaceutical industry is related to people's lives and life safety of special industries, and human life is closely related to the development of the national economy has a huge impact.This paper begins with the analysis of the solvency of Taiji Group. This paper first elaborates the research background and the basic situation of Taiji Group and the theory of solvency. Secondly, it introduces the status quo of Taiji Group and the analysis of related industries. Then, Taiji Group solvency to conduct a comprehensive analysis, and then for the Taiji Group solvency of the lack of reasonable countermeasures, and ultimately the final summary of the entire paper.Key words: Taiji Group; debt management; solvency目录1 绪论 (3)1.1研究背景 (3)1.2研究意义 (3)2 我国企业财务管理的现状 (4)2.1 财务管理制度的不健全 (4)2.2 财务管理理念的落后. (4)2.3 财务管理人才不足 (4)2.4 资金问题凸显 (5)2.5 财务控制力差 (5)3 太极集团的财务报表分析分析 (5)3.1太极集团简介 (5)3.2偿债能力分析 (6)3.2.1 短期偿债能力分析 (6)3.2.2长期偿债能力分析 (7)3.3 盈利能力分析 (9)3.4 营运能力分析 (10)3.5 成长能力分析 (10)4 太极集团在财务报表中存在的问题 (11)4.1应收账款和存货偏高 (11)4.2现金流量水平下降 (11)4.3盈利能力不足 (12)4.4经营管理出现问题 (12)5 加强太极集团财务管理能力的建议 (12)5.1 建立健全财务管理制度 (12)5.2创新财务管理理念 (13)5.3加强人才培养 (14)5.4 科学管理资金,降低运营风险。

太极集团财务报表分析

2.1.4企业发展能力分析

A:净利润增长率:净利润增长率是指企业本期净利润与基期净利润的差额与基期净利润 的比率。净利润增长率反映了企业实现价值最大化的扩张速度,是综合衡量企业资产营运 与管理业绩,以及成长状况和发展能力的重要指标。太极集团2009-2011年净利润增长率 的曲折变化主要受公司2010年经营亏损的影响,2011年扭亏为盈,太极集团的净利润中 国家财政补贴比重较大,来源不很合理。2011年公司的净利润有较大幅度增长,若公司在 经常性损益不断增长,会有较好的发展前景。 B:销售增长率:销售增长率是反映营业收入在一年之内增长幅度的比率。公司在2010年 因“曲美事件”影响亏损,但太极集团将曲美的影响全部计入营业外支出。公司其他产品 的销售状况良好,使销售增长率上升。说明公司的销售规模在不断扩大,销售情况良好。

1.分析的基本情况介绍 2.财务指标分析和财务报表分析 3.对公司的总体评价及发展预测

1.分析的基本情况介绍

总体概况

1.1财务报表分析资料来源说明

1)财务报表:太极集团2009—2011年度报表以及作为对比的哈 药集团的报表数据,来自巨潮网。

2)行业指标:各项财务指标行业标准数据,来自金融界中国财 经金融门户网站

2.财务指标分析和财务报表分析

2.1重要财务指标分析 2.1.1企业偿债能力分析 1).短期偿债能力分析

太极集团2009-2011年的流动比率稳定在0.7-0.8之间,同时期同类企业哈药集团的流 动比率在1.5-1.7间浮动,与流动比率类似,太极集团的速动比率也偏低,而同类企业哈 药集团流动比率保持在1.1到1.2左右,相比之下太极集团的流动比率明显较低,说明公司 的短期偿债能力较差。

600129太极集团2023年上半年现金流量报告

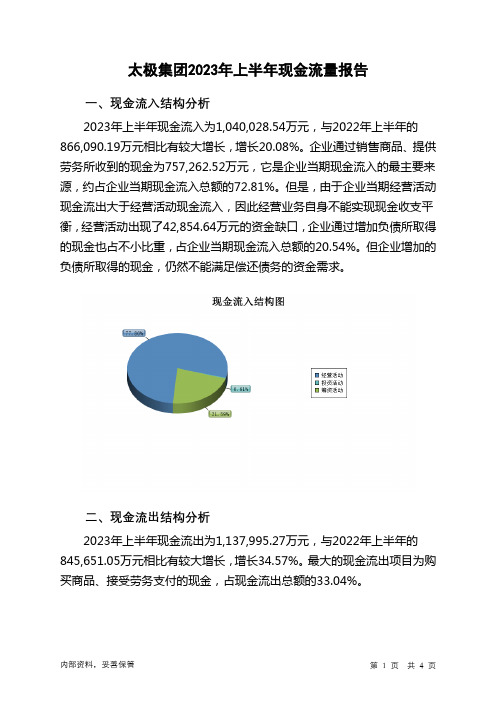

太极集团2023年上半年现金流量报告一、现金流入结构分析2023年上半年现金流入为1,040,028.54万元,与2022年上半年的866,090.19万元相比有较大增长,增长20.08%。

企业通过销售商品、提供劳务所收到的现金为757,262.52万元,它是企业当期现金流入的最主要来源,约占企业当期现金流入总额的72.81%。

但是,由于企业当期经营活动现金流出大于经营活动现金流入,因此经营业务自身不能实现现金收支平衡,经营活动出现了42,854.64万元的资金缺口,企业通过增加负债所取得的现金也占不小比重,占企业当期现金流入总额的20.54%。

但企业增加的负债所取得的现金,仍然不能满足偿还债务的资金需求。

二、现金流出结构分析2023年上半年现金流出为1,137,995.27万元,与2022年上半年的845,651.05万元相比有较大增长,增长34.57%。

最大的现金流出项目为购买商品、接受劳务支付的现金,占现金流出总额的33.04%。

三、现金流动的稳定性分析2023年上半年,营业收到的现金有较大幅度增加,企业经营活动现金流入的稳定性提高。

2023年上半年,工资性支出有较大幅度增加,现金流出的刚性明显增强。

2023年上半年,现金流入项目从大到小依次是:销售商品、提供劳务收到的现金;取得借款收到的现金;收到其他与经营活动有关的现金;收到其他与筹资活动有关的现金。

现金流出项目从大到小依次是:购买商品、接受劳务支付的现金;支付的其他与经营活动有关的现金;偿还债务支付的现金;支付给职工以及为职工支付的现金。

四、现金流动的协调性评价2023年上半年太极集团投资活动需要资金26,027.71万元;经营活动需要资金42,854.64万元。

企业经营活动和投资活动均需要投入资金。

2023年上半年太极集团筹资活动需要净支付资金29,084.38万元,致使当期企业现金大量流出。

总体来看,当期经营、投资、融资活动使企业的现金净流量减少。

太极集团2020年三季度财务分析结论报告

太极集团2020年三季度财务分析综合报告一、实现利润分析2020年三季度利润总额为2,852.92万元,与2019年三季度的6,725.03万元相比有较大幅度下降,下降57.58%。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

在营业收入增长的情况下,营业利润却出现了较大幅度的下降,企业未能在销售规模扩大的同时提高利润水平,应注意增收减利所隐藏的经营风险。

二、成本费用分析2020年三季度营业成本为176,268.42万元,与2019年三季度的157,038.75万元相比有较大增长,增长12.25%。

2020年三季度销售费用为87,662.05万元,与2019年三季度的87,292.66万元相比变化不大,变化幅度为0.42%。

从销售费用占销售收入比例变化情况来看,2020年三季度在销售费用基本不变的情况下营业收入获得了一定程度的增长,企业营销水平有所提高。

2020年三季度管理费用为17,339.94万元,与2019年三季度的21,313.86万元相比有较大幅度下降,下降18.64%。

2020年三季度管理费用占营业收入的比例为6%,与2019年三季度的7.5%相比有所降低,降低1.5个百分点。

但并没有带来经济效益的明显提高,要注意控制管理费用的必要性。

2020年三季度财务费用为7,361.36万元,与2019年三季度的8,563.2万元相比有较大幅度下降,下降14.04%。

三、资产结构分析2020年三季度企业存货所占比例较大,经营活动资金缺乏,资产结构并不合理。

2020年三季度存货占营业收入的比例出现不合理增长。

从流动资产与收入变化情况来看,与2019年三季度相比,资产结构没有明显的变化。

四、偿债能力分析从支付能力来看,太极集团2020年三季度经营活动的正常开展,在一内部资料,妥善保管第1 页共4 页。

太极集团2020年上半年财务分析结论报告

太极集团2020年上半年财务分析综合报告一、实现利润分析2020年上半年利润总额为5,488.34万元,与2019年上半年的16,244.09万元相比有较大幅度下降,下降66.21%。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

在营业收入下降的同时利润大幅度下降,经营业务开展得很不理想。

二、成本费用分析2020年上半年营业成本为348,201.99万元,与2019年上半年的364,574.34万元相比有所下降,下降4.49%。

2020年上半年销售费用为168,177.76万元,与2019年上半年的174,879.38万元相比有所下降,下降3.83%。

从销售费用占销售收入比例变化情况来看,2020年上半年在销售费用下降的同时营业收入也呈下降趋势,但收入下降快于投入,表明销售形势不太理想,销售策略应用不当,应当加以改进。

2020年上半年管理费用为33,628.18万元,与2019年上半年的40,514.98万元相比有较大幅度下降,下降17%。

2020年上半年管理费用占营业收入的比例为5.84%,与2019年上半年的6.59%相比有所降低,降低0.74个百分点。

企业经营业务的盈利水平出现较大幅度下降,应当关注管理费用控制的合理性和其他成本费用支出的过快增长。

2020年上半年财务费用为13,979.1万元,与2019年上半年的13,593.67万元相比有所增长,增长2.84%。

三、资产结构分析2020年上半年企业资产不合理占用的数额较大,资产的盈利能力较低,资产结构不太合理。

2020年上半年存货占营业收入的比例出现不合理增长。

应收账款出现过快增长。

从流动资产与收入变化情况来看,流动资产增长的同时收入却在下降,资产的盈利能力明显下降,与2019年上半年相比,资产结构偏差。

四、偿债能力分析内部资料,妥善保管第1 页共4 页。

600129太极集团2023年上半年行业比较分析报告

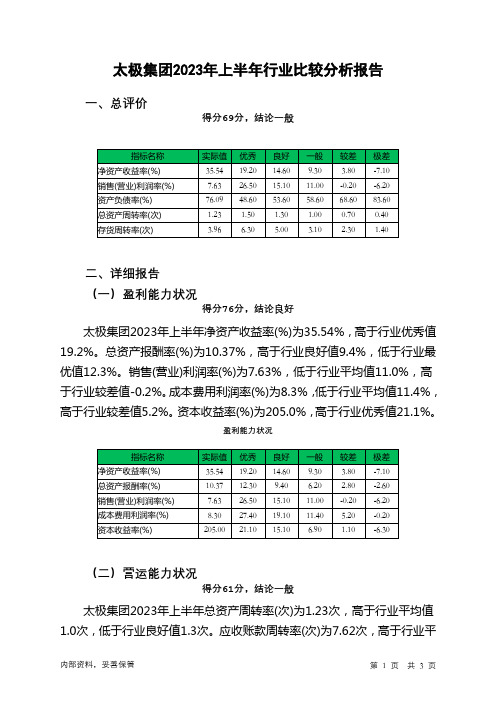

太极集团2023年上半年行业比较分析报告一、总评价得分69分,结论一般二、详细报告(一)盈利能力状况得分76分,结论良好太极集团2023年上半年净资产收益率(%)为35.54%,高于行业优秀值19.2%。

总资产报酬率(%)为10.37%,高于行业良好值9.4%,低于行业最优值12.3%。

销售(营业)利润率(%)为7.63%,低于行业平均值11.0%,高于行业较差值-0.2%。

成本费用利润率(%)为8.3%,低于行业平均值11.4%,高于行业较差值5.2%。

资本收益率(%)为205.0%,高于行业优秀值21.1%。

盈利能力状况(二)营运能力状况得分61分,结论一般太极集团2023年上半年总资产周转率(次)为1.23次,高于行业平均值1.0次,低于行业良好值1.3次。

应收账款周转率(次)为7.62次,高于行业平均值5.8次,低于行业良好值8.2次。

流动资产周转率(次)为2.25次,高于行业良好值2.2次,低于行业最优值2.4次。

资产现金回收率(%)为-5.86%,低于行业极差值-2.2%。

存货周转率(次)为3.96次,高于行业平均值3.1次,低于行业良好值5.0次。

营运能力状况(三)偿债能力状况得分52分,结论一般太极集团2023年上半年资产负债率(%)为76.09%,劣于行业较差值68.6%,优于行业极差值83.6%。

已获利息倍数为11.13,高于行业优秀值6.9。

速动比率(%)为57.33%,低于行业较差值61.7%,高于行业极差值48.7%。

现金流动负债比率(%)为-4.44%,低于行业较差值0.2%,高于行业极差值-6.6%。

带息负债比率(%)为37.74%,劣于行业平均值34.3%,优于行业较差值46.9%。

偿债能力状况(四)发展能力状况得分88分,结论良好太极集团2023年上半年销售(营业)增长率(%)为25.97%,高于行业优秀值24.9%。

资本保值增值率(%)为128.55%,高于行业优秀值119.5%。

基于战略的财务报表分析——以太极集团为例

基于战略的财务报表分析——以太极集团为例基于战略的财务报表分析——以太极集团为例摘要:本文以太极集团为例,通过对公司财务报表的分析,深入探讨了战略决策对财务状况的影响。

通过分析太极集团的财务指标,揭示了公司的盈利能力、偿债能力、运营能力和成长能力等方面的特点,并结合公司的战略规划,提出了相应的建议。

关键词:财务报表分析、战略决策、盈利能力、偿债能力、运营能力、成长能力一、引言财务报表是公司经营活动的重要反映,通过对财务报表的分析可以更好地了解一家公司的经营状况和未来发展趋势。

然而,仅仅依靠财务报表的静态分析是不够的,我们需要将战略因素融入到财务分析中,进一步了解战略决策对财务状况的影响。

二、太极集团概况太极集团是一家拥有多个子公司的大型企业集团,其核心业务涵盖汽车制造、金融服务、地产开发等领域。

太极集团一直以来都将发展高端制造业作为战略目标,并致力于提高产品质量和品牌影响力。

三、财务报表分析1. 盈利能力分析盈利能力是评估一家公司经营状况的重要指标之一。

通过分析太极集团的利润表,我们可以得出以下结论:(1)太极集团的营业收入呈现稳定增长的趋势,说明公司具有较强的市场竞争力。

(2)净利润率呈现波动增长的趋势,主要是受到行业整体经济环境和公司自身运营策略的影响。

2. 偿债能力分析偿债能力是评估一家公司还债能力的重要指标之一。

通过分析太极集团的资产负债表,我们可以得出以下结论:(1)太极集团的资产负债率保持在合理范围内,显示了公司的稳健财务状况。

(2)公司流动比率和速动比率逐年下降,说明公司的流动性较差,需要进一步关注现金流情况。

3. 运营能力分析运营能力是评估一家公司资金利用效率的重要指标之一。

通过分析太极集团的运营活动报表,我们可以得出以下结论:(1)公司的应收账款周转率逐年下降,说明公司应收账款的回收速度变慢。

(2)存货周转率呈现上升趋势,说明公司对存货的管理逐渐改善。

4. 成长能力分析成长能力是评估一家公司增长潜力的重要指标之一。

600129太极集团2023年三季度财务指标报告

太极集团2023年三季度财务指标报告一、实现利润分析实现利润增减变化表(万元)2023年三季度利润总额为21,928.17万元,与2022年三季度的17,537.02万元相比有较大增长,增长25.04%。

利润总额主要来自于内部经营业务。

成本构成变动情况表(占营业收入的比例)(万元)二、盈利能力分析盈利能力指标表(%)净资产收益率(%) 19.27 17.55 21.85 3.17太极集团2023年三季度的营业利润率为7.14%,总资产报酬率为7.09%,净资产收益率为21.85%,成本费用利润率为7.37%。

企业实际投入到企业自身经营业务的资产为1,385,640.22万元,经营资产的收益率为6.45%,而对外投资的收益率为7.67%。

2023年三季度营业利润为22,346.92万元,与2022年三季度的17,659.37万元相比有较大增长,增长26.54%。

以下项目的变动使营业利润增加:其他收益增加4,661万元,公允价值变动收益增加2,960.25万元,资产处置收益增加1,235.99万元,信用减值损失增加583.32万元,营业成本减少13,694.19万元,销售费用减少10,582.68万元,资产减值损失减少81.64万元,财务费用减少58.33万元,共计增加33,857.42万元;以下项目的变动使营业利润减少:投资收益减少108.96万元,管理费用增加3,210.87万元,研发费用增加2,864.18万元,营业税金及附加增加370.44万元,共计减少6,554.46万元。

各项科目变化引起营业利润增加4,687.55万元。

三、偿债能力分析偿债能力指标表2023年三季度流动比率为0.82,与2022年三季度的0.74相比略有增长。

2023年三季度流动比率比2022年三季度提高的主要原因是:2023年三季度流动资产为752,514.25万元,与2022年三季度的674,700.49万元相比有较大增长,增长11.53%。

600667太极实业2022年财务分析报告-银行版

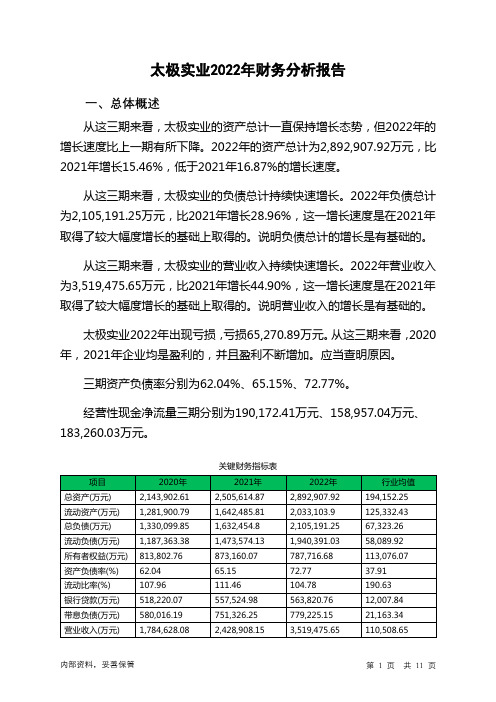

太极实业2022年财务分析报告一、总体概述从这三期来看,太极实业的资产总计一直保持增长态势,但2022年的增长速度比上一期有所下降。

2022年的资产总计为2,892,907.92万元,比2021年增长15.46%,低于2021年16.87%的增长速度。

从这三期来看,太极实业的负债总计持续快速增长。

2022年负债总计为2,105,191.25万元,比2021年增长28.96%,这一增长速度是在2021年取得了较大幅度增长的基础上取得的。

说明负债总计的增长是有基础的。

从这三期来看,太极实业的营业收入持续快速增长。

2022年营业收入为3,519,475.65万元,比2021年增长44.90%,这一增长速度是在2021年取得了较大幅度增长的基础上取得的。

说明营业收入的增长是有基础的。

太极实业2022年出现亏损,亏损65,270.89万元。

从这三期来看,2020年,2021年企业均是盈利的,并且盈利不断增加。

应当查明原因。

三期资产负债率分别为62.04%、65.15%、72.77%。

经营性现金净流量三期分别为190,172.41万元、158,957.04万元、183,260.03万元。

关键财务指标表二、资产规模增长匹配度2022年资产与负债不匹配,资产增长15.46%,负债增长28.96%。

收入与资产变化不匹配,收入增长44.9%,资产增长15.46%。

净利润与资产变化不匹配,净利润下降164.74%,资产增长15.46%。

负债增长过快。

资产总额和营业收入均大幅度增长,但亏损在增加。

收入、资产的变化与企业盈利的变化不匹配。

出现了资产增收但不增利也未减亏的情况。

资产规模增长匹配情况表三、负债规模增长从三期数据来看,负债呈持续增长趋势,负债增幅高于资产增幅。

总负债分别为1,330,099.85万元、1,632,454.8万元、2,105,191.25万元,2022年较2021年增长了28.96%,主要是由于应付票据及应付账款等科目增加所至。

600129太极集团2023年三季度经营风险报告

太极集团2023年三季度经营风险报告一、经营风险分析1、经营风险太极集团2023年三季度盈亏平衡点的营业收入为264,739.26万元,表示当企业该期营业收入超过这一数值时企业会有盈利,低于这一数值时企业会亏损。

营业安全水平为15.46%,表示企业当期经营业务收入下降只要不超过48,399.8万元,企业仍然会有盈利。

从营业安全水平来看,企业有一定的承受销售下降打击的能力,但营业安全水平并不太高。

2、财务风险从资本结构和资金成本来看,太极集团2023年三季度的带息负债为411,216.52万元,企业的财务风险系数为1.81。

经营风险指标表二、经营协调性分析1、投融资活动的协调情况从长期投资和融资情况来看,企业投资活动所需的资金没有足够的长期资金来源作保证,企业长期性资产投资存在161,872.18万元的资金缺口,需要占用企业流动资金。

营运资本增减变化表(万元)非流动负债191,332.99 16.3 135,125.96 -29.38 144,463.15 6.91 固定资产295,269.33 0.73 343,684.98 16.4 374,604.13 9 长期投资29,707.72 -8.8 22,620.26 -23.86 20,391.03 -9.852、营运资本变化情况2023年三季度营运资本为负161,872.18万元,与2022年三季度负236,477.21万元相比,长期性资金缺口有较大程度的缓解,但资金缺口仍然存在。

3、经营协调性及现金支付能力从企业经营业务的资金协调情况来看,企业经营业务正常开展,需要企业提供30,358.7万元的流动资金。

经营性资产增减变化表(万元)项目名称2021年三季度2022年三季度2023年三季度数值增长率(%) 数值增长率(%) 数值增长率(%)存货229,714.8 -26.14 197,991.71 -13.81 269,759.23 36.25 应收账款234,136.52 27.16 247,656.99 5.77 270,500.26 9.22 其他应收款0 - 0 - 0 - 预付账款35,521.44 -7.14 33,630.5 -5.32 36,847.75 9.57 其他经营性资产45,452.04 -31.17 62,995.86 38.6 55,987.89 -11.12 合计544,824.81 -9.11 542,275.06 -0.47 633,095.13 16.75经营性负债增减变化表(万元)项目名称2021年三季度2022年三季度2023年三季度数值增长率(%) 数值增长率(%) 数值增长率(%)应付账款162,872.93 -3.62 164,448.45 0.97 0 -100 其他应付款0 - 0 - 0 - 预收货款5,688.85 - 21,250.8 273.55 41,836.08 96.87 应付职工薪酬8,943.18 167.41 12,071.63 34.98 22,603.46 87.24 应付股利707.95 -0.74 710.47 0.36 675.13 -4.97 应交税金17,280.73 24.66 22,630.41 30.96 15,962.35 -29.47 其他经营性负债241,230.34 24.95 315,859.33 30.94 521,659.41 65.16 合计436,723.97 14.94 536,971.08 22.95 602,736.43 12.254、营运资金需求的变化2023年三季度营运资金需求为30,358.7万元,与2022年三季度的5,303.98万元相比成倍增长,增长4.72倍。

太极集团财务状况分析

太极集团财务状况分析[摘要]以太极集团报告期财务报表数据为基础,分析企业负债能力和长期偿债能力等财务指标,计算销售利润率、销售毛利率、销售费用率、销售成本率等赢利能力指标,可为企业财务分析工作提供一定参考。

[关键词]财务指标;赢利能力;偿债能力;运营能力1 所选公司概况太极集团前身系四川涪陵中药厂,成立于1972年,主要生产中药,隶属涪陵地区医药管理局。

目前为中国企业500强之一,成为国内医药产业链条最为完整的大型企业集团。

2 分析方法在本文中对太极集团的财务报表分析主要采用比率分析法。

在比率分析中,我同时选择了纵向和横向分析,纵向选择2006—2008 年三个年度的会计报表数据,横向则选择了行业龙头上海医药。

本文主要对太极集团的偿债能力、运营能力、获利能力进行分析,通过分析比较,找出企业在这些方面存在的不足。

3 具体财务指标分析3.1 偿债能力分析纵向比较: 2006—2008年,太极集团的各项指标都较为平稳。

从短期来看,流动比率波动较小,但三年间始终处于较低的水平,平均为0.63。

速动比率连续三年低于国际认为最适当的标准1, 企业流动资产偿还流动负债的能力低,使企业面临很大的偿债风险,债权人的债务风险也增大。

现金比率虽然有了较大的提高,两年间增长了11%,但还是在低位游走,表明太极集团的即时偿债能力很低。

从长期看,三年间太极集团的资产负债率维持在0.71的平均水平,2008年更是高达0.73,比国际上公认的资产负债率0.6略高。

横向比较:2008年度,上海医药的流动比率和速动比率虽然也处于国际公认的标准线以下,但是也要远远优于太极集团,相比太极集团更为健康,短期偿债能力更强。

而在长期偿债能力这项,太极集团和上海医药的长期负债率同为0.73,两企业处于同一水平。

3.2 运营能力分析虽然太极集团的存货周转率从2006—2008年略有上升,但仍小于行业龙头企业的上海医药。

应收账款周转率则反映企业应收款在 1 年内的周转次数。

太极集团财务报表分析报告

3483.25

3918.24

3532.57

太极集团财务报表分析报告

报表日期

单位

一、营业总收入

营业收入

•

二、营业总成本

太 营业成本

极 营业税金及附加

集 团

销售费用 管理费用 财务费用

利 资产减值损失

润 表

投资收益 其中:对联营企业和合营企业的投资收益 三、营业利润

_

结 营业外收入

构 百

营业外支出 非流动资产处置损失 利润总额

1.09%

0.09% 1.95% 30.57% 11.97% 18.60% 0.20% 18.40% 3.28% 21.95% 0.00% 3.13% 0.04% 0.53% 0.00% 50.47% 100.00%

20091231 21.05% 1.10% 5.84% 3.82% 0.92% 12.94% 45.67%

0.11%

0.32%Biblioteka -42.39%18.44%

5.00%

3.04%

2.48%

2.07%

-45.43%

15.95%

2.93%

-45.75%

15.08%

2.08%

0.32%

0.87%

0.85%

太极集团财务报表分析报告

-

•

行 业 分 析 销 售 净 利 率

PPT文档演模板

代码 002653 002038 002693 002393 002437 600196 600276 600867 002422 000915 000566 000513 600080 002004 600568 600490 600062 600513 000522 002262 002099

基于战略的财务报表分析——以太极集团为例

基于战略的财务报表分析——以太极集团为例基于战略的财务报表分析——以太极集团为例引言:财务报表是企业运营情况的重要反映,而战略则是企业长期发展的规划和指导。

将战略与财务报表相结合,通过对财务数据的深度分析,可以更好地了解企业战略的执行情况以及其对企业财务表现的影响。

本文将以太极集团为例,通过对其财务报表的分析,探讨基于战略的财务报表分析方法和意义。

一、企业概述:太极集团是一家以电子产品制造为主营业务的上市公司,其长期战略是通过技术创新和市场扩张来实现持续增长。

下面我们将从战略目标、竞争优势和业务结构等方面对太极集团进行分析。

1. 战略目标:太极集团的战略目标是成为全球领先的电子产品制造商。

为了实现这一目标,太极集团通过持续投入研发、提高生产效率和拓展市场份额等方式来推动企业增长。

2. 竞争优势:太极集团主要的竞争优势包括技术创新、供应链管理和品牌影响力。

通过自身核心技术的持续更新和改进,太极集团能够提供高品质、高性能的产品,从而在市场上获得较高的认可度和用户口碑。

3. 业务结构:太极集团主要经营两大业务板块,一是手机和电子设备的设计与制造,二是零部件供应和批发。

通过整合垂直产业链,太极集团能够在产品开发和销售渠道上实现协同效应,提高市场竞争力。

二、财务报表分析方法:基于战略的财务报表分析需要综合运用多种财务指标和工具,下面将以利润表、资产负债表和现金流量表为例,介绍几种常用的分析方法:1. 比率分析:利润率、资产周转率、现金流量比率等比率指标可以从不同角度反映企业的盈利能力、资产利用效率和现金流动性。

通过与行业平均值或竞争对手进行对比,可以判断企业在这些方面的相对优势。

2. 垂直分析:垂直分析是指将财务报表中各项数据与同期总和或总资产进行比较,了解各项指标在整体中所占比例的变化情况。

可以根据变化情况来判断企业的财务结构是否合理,是否存在风险。

3. 横向分析:横向分析是指通过比较同一企业在不同期间的财务报表数据,了解企业各项指标的增长趋势和变化情况。

太极集团2020年一季度财务分析详细报告

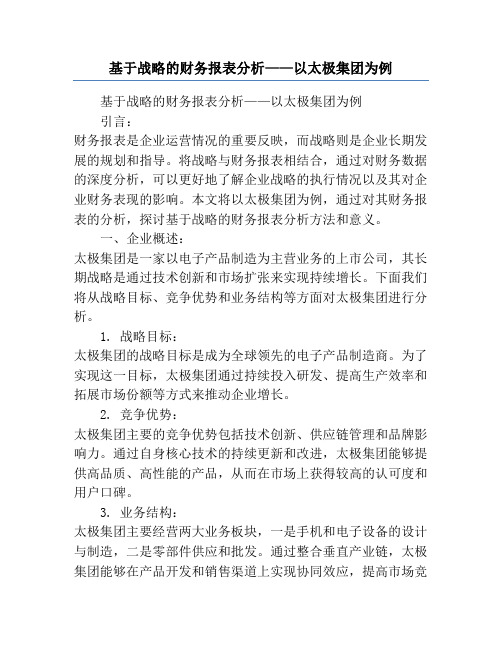

太极集团2020年一季度财务分析详细报告一、资产结构分析1.资产构成基本情况太极集团2020年一季度资产总额为1,463,313.38万元,其中流动资产为859,199.94万元,主要分布在存货、货币资金、应收账款等环节,分别占企业流动资产合计的34.02%、28.4%和21.62%。

非流动资产为604,113.44万元,主要分布在固定资产和无形资产,分别占企业非流动资产的49.64%、20.49%。

资产构成表项目名称2020年一季度2019年一季度2018年一季度数值百分比(%) 数值百分比(%) 数值百分比(%)总资产1,463,313.38100.001,325,641.63100.001,066,243.55100.00流动资产859,199.94 58.72 774,265.99 58.41 701,546.82 65.80 长期投资33,121.61 2.26 35,998.39 2.72 74,639.07 7.00 固定资产299,905.1 20.49 244,283.05 18.43 220,496.99 20.68 其他271,086.74 18.53 271,094.2 20.45 69,560.67 6.522.流动资产构成特点企业营业环节占用的资金数额较大,约占企业流动资产的34.02%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

企业持有的货币性资产数额较大,约占流动资产的30.36%,表明企业的支付能力和应变能力较强。

但这种应变能力主要是由短期借款及应付票据来支持的,应当对偿债风险给予关注。

流动资产构成表项目名称2020年一季度2019年一季度2018年一季度数值百分比(%) 数值百分比(%) 数值百分比(%)流动资产859,199.94 100.00 774,265.99 100.00 701,546.82 100.00 存货292,263.49 34.02 291,010.43 37.59 271,292.48 38.67 应收账款185,742.5 21.62 158,304.05 20.45 134,510.56 19.17 其他应收款0 0.00 0 0.00 21,233.75 3.03 交易性金融资产16,814.55 1.96 44,398.09 5.73 0 0.00 应收票据51 0.01 17,484.42 2.26 21,809.17 3.11 货币资金243,978.08 28.40 165,962.41 21.43 209,647.3 29.88 其他120,350.32 14.01 97,106.6 12.54 43,053.56 6.143.资产的增减变化2020年一季度总资产为1,463,313.38万元,与2019年一季度的1,325,641.63万元相比有较大增长,增长10.39%。

《某某年太极集团(600129)财务报表分析报告》

报表日期 单位 一、营业总收入 营业收入 二、营业总成本

20111231 万元

20101231 万元

20091231 万元

20081231 万元

100.00%

100.00% 101.43% 76.79% 0.52% 12.75% 7.45% 3.78%

100.00%

100.00% 100.49% 76.04% 0.52% 13.75% 7.46% 2.57%

-

8.22

7.86 7.63

19

20 21

代码 600829 000605 600420 600466 600666 000545 600380 000597 600664 600222 000153

简称 三精制药 ST四环 现代制药 迪康药业 西南药业 ST吉药 健康元 东北制药 哈药股份 太龙药业 丰原药业

0.85% 0.11% 18.44%

2.48% 15.95% 15.08% 0.87%

1.07% 0.32% 5.00%

2.07% 2.93% 2.08% 0.85%

代码 002653 002038 002693 002393 002437

简称 海思科 双鹭药业 双成药业 力生制药 誉衡药业 复星医药 恒瑞医药 通化东宝 科伦药业 山大华特 海南海药 丽珠集团 金花股份 华邦制药 中珠控股 中科合臣 华润双鹤 联环药业 白云山A 恩华药业 海翔药业

4.19

4.27 3.93 0.78 1.96 1.22 1.66 1.43

20081231 19.66% 1.63% 6.25% 1.96% 0.91% 11.41% 41.82% 0.15% 0.27% 2.73% 35.45% 12.12% 23.32% 0.25% 23.07% 1.55% 26.31% 0.00% 3.68% 0.03% 0.38% 0.00% 58.18% 100.00%

太极集团2020年财务分析详细报告

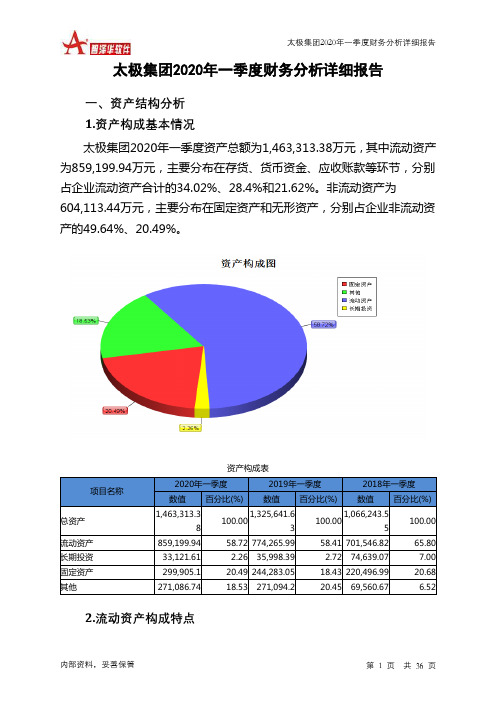

太极集团2020年财务分析详细报告一、资产结构分析1.资产构成基本情况太极集团2020年资产总额为1,448,590.77万元,其中流动资产为832,448.43万元,主要以存货、货币资金、应收账款为主,分别占流动资产的30.87%、25.03%和20.45%。

非流动资产为616,142.34万元,主要以固定资产、无形资产、在建工程为主,分别占非流动资产的49.62%、18.68%和16.53%。

资产构成表(万元)项目名称2018年2019年2020年数值百分比(%) 数值百分比(%) 数值百分比(%)总资产1,289,008.47 100.00 1,418,539.61100.00 1,448,590.77100.00流动资产741,706.58 57.54817,173.6857.61832,448.4357.47存货277,369.86 21.52293,920.1720.72256,984.6317.74货币资金161,009.5 12.49188,558.95 13.29208,398.1214.39147,588.58 182,659.06 170,264.81非流动资产547,301.89 42.46601,365.9342.39616,142.3442.53固定资产236,987.65 18.39302,491.0421.32305,752.9821.11无形资产117,257.48 9.10124,300.018.76115,082.327.94在建工程104,389.24 8.10 61,744.72 4.35101,865.817.032.流动资产构成特点企业营业环节占用的资金数额较大,约占企业流动资产的34.7%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的34.03%,应当加强应收款项管理,关注应收款项的质量。

太极集团财务报告分析(3篇)

第1篇一、概述太极集团,全称中国太极集团股份有限公司,是一家以医药研发、生产、销售为主,涉及医疗、健康服务、现代物流等多个领域的综合性企业。

本文将对太极集团最近一年的财务报告进行分析,旨在评估其财务状况、经营成果和未来发展潜力。

二、财务报表分析1. 资产负债表分析(1)资产结构分析根据太极集团资产负债表,我们可以看到其资产总额为XX亿元,其中流动资产占比较高,达到XX%,主要是由货币资金、应收账款和存货构成。

这表明太极集团具备较强的短期偿债能力。

(2)负债结构分析太极集团的负债总额为XX亿元,其中流动负债占比较高,达到XX%。

流动负债主要由短期借款、应付账款和预收账款构成。

这表明太极集团在短期内有较好的资金周转能力。

(3)所有者权益分析太极集团的所有者权益为XX亿元,占资产总额的XX%。

所有者权益结构稳定,表明公司具备较强的抗风险能力。

2. 利润表分析(1)营业收入分析太极集团营业收入为XX亿元,同比增长XX%。

这表明公司在报告期内经营状况良好,市场竞争力较强。

(2)毛利率分析太极集团的毛利率为XX%,较上年同期有所提高。

这主要得益于公司产品结构优化、成本控制得当等因素。

(3)净利率分析太极集团的净利率为XX%,较上年同期有所下降。

这主要受原材料价格上涨、市场竞争加剧等因素影响。

3. 现金流量表分析(1)经营活动现金流量分析太极集团经营活动产生的现金流量净额为XX亿元,同比增长XX%。

这表明公司在报告期内经营活动产生的现金流入较为稳定。

(2)投资活动现金流量分析太极集团投资活动产生的现金流量净额为XX亿元,主要用于购买固定资产、无形资产等。

这表明公司具有较强的投资能力。

(3)筹资活动现金流量分析太极集团筹资活动产生的现金流量净额为XX亿元,主要用于偿还债务、支付股利等。

这表明公司具备较强的筹资能力。

三、财务状况综合评价1. 盈利能力太极集团在报告期内盈利能力较强,毛利率和净利率均有所提高。

但受市场环境等因素影响,净利率较上年同期有所下降。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

太极集团财务分析报告提交日期:2005年11月08日前言易有太极,是生两仪两仪生四象,四象生八卦――《易经》系辞本财务分析报告参考太极八卦谱系,采用“天(乾)-人-地(坤)”的结构,由表(阳)及里(阴),逐层分析,即以太阳之乾始进,经兑(太阳)、巽(少阳)、坎(少阳)、离(少阴)、震(少阴)、艮(太阴),止于太阴之坤。

报告中的数据,如未加说明,则均出自于太极集团历年年报或是根据年报数据计算、推导而来,相关指标行业平均值来自于“证券之星”网站()目录一、乾之章:风云乍起――公司简介及行业现状、趋势二、人之章:浪里淘沙――综合财务分析兑之篇:逝者如斯――财务指标历史分析巽之篇:鱼龙混杂――对比和结构分析坎之篇:寻根溯源――因素分解分析离之篇:履霜冰至――风险分析震之篇:川流不息――可持续增长分析艮之篇:烁烁其华――价值创造分析三、坤之章:路在何方――财务战略构想及结论一、太阳乾之章:风云乍起――公司简介及行业现状、趋势§1.1 公司基本面太极实业(集团)有限公司于1993年12月28 日在涪陵市工商行政管理局正式注册登记,系由四川涪陵制药厂,四川省涪陵地区医药公司、涪陵市通济实业有限公司、四川涪陵太极实业开发公司共同发起设立,总股本5,000万元;1996年4月17日该公司增资扩股9,500万股,总股本变为14,500万股,1997年11月18日在上海证券交易所上市,证券简称:太极集团、证券代码:600129 、总股本:19500万股,可流通股份:5000万股。

2000年总股本增至25,260万股,可流通股份7500万股,至今未有改变。

该公司主营业务为中成药、西药、保健用品加工、销售,医疗包装制品加工,医疗器械销售;主要产品:曲美、太罗、补肾益寿胶囊、急支糖浆、藿香正气口服液、儿康宁、补肾防喘片、通天口服液、紫杉醇、盐酸格拉斯琼、风湿马钱片等。

该公司基本经营情况如下:表一:2002-2004年度太极集团基本经营状况表单位:万元项目年度2002 2003 2004总资产(期末)319552 394415 466456净资产(期末)85140 89245 96437销售收入233912 321096 387921净利润5470 5728 6703 该公司在医药消费市场尤其是中成药市场中居于上游的地位,产品种类繁多,销售范围覆盖全国各大区域及国外,近年来通过不断扩展,销售收入增长较快。

§1.2 行业现状表二:2004年度医药行业主营业务及增长情况表单位:亿元行业分类年度2004主营收入2004增长2003增长化学药制造1875 17.34 19.92中药饮片加工182 13.56 12.33中成药制造690 12.78 16.85生物、生化制品的制造249 22.14 21.54总计2996 16.4 18.22太极集团主要产品为中成药,1999-2004年度中医药行业产值情况如下图:数据来源:海通证券目前我国原料药和药品制剂生产企业是5146家,其中包括1700 多家"三资"企业,国有及国有控股工业企业有1100家左右。

按产值计算,股份制经济在全行业的比重已从"九五"初期的12%上升到目前的33.2%,"三资"经济从15%上升到18.8%,而国有经济比重则从55%下降到36.1%。

在5000多家医药工业企业中,有生物制药企业 200余家、中药生产企业1100多家和化学药品生产企业4000 家左右。

至2001年底,可以生产化学原料药近1500种,总产量 43万吨,位居世界第2;能生产化学药品制剂34个剂型、4000 余个品种;还有我国的传统中药,也已逐步走上科学化、规范化的道路,能生产包括滴丸、气雾剂、注射剂在内的现代中药剂型40多种,总产量已达37万吨,品种8000余种。

从我国医药企业的市场行为和品牌发展情况看,由于企业过度发展,数量众多,基本药物严重过剩,产品总量供过于求,而且著名药品品牌多数为境外品牌,其市场占有率高于国产品牌。

从目前国内市场份额来看,"三资"企业产品占25%,进口产品占12%,国产品占35%,而大城市的大医院购进的"三资" 企业药品和进口药品高达60%~70%。

可见,外资产品对中国医药市场有很大的影响。

据统计,目前,在我国省级中医院应用的药品中,中药饮片、中成药和西药的比例为3:3:4,地市级的比例为2:3:5,县级比例为1.8:3:6.2。

2001年。

在我国药品市场中,西药、中成药、其它保健品和生物制品所占的比例大概分别为60%、25%和15%。

而国内企业、"三资"企业和国外企业在我国药品市场中所占份额1999年分别为43.0%。

29.0%和28.0%,2000年分别为47.1%、30.0%和22.9%。

2000年与2001年,"三资"企业、国内企业和国外企业在医院药品市场中所占份额分别为30%、23%、47%和43%、35%、 22%。

另据统计,在我国药品零售终端市场中,医院销售与药店销售所占比例分别为80%和20%,医院销售仍占主导地位。

(数据来源:国家统计局)§1.3 行业趋势➢2005年,全球医药产业依然稳定发展,预计未来3年世界医药市场年增长率9%左右,生物制药市场年增长率大概为20%(引自新疆证券)。

专利药将继续主导市场发展但增幅减缓,普药的市场份额将扩大。

➢2005年,医药行业利润增速出现阶段性的回落。

自1999年以来,中国医药工业经济连续保持两位数的产销和利润的稳定增长,但2003年3季度以来政策与市场两大层面的多种负面因素集中显现,这一惯性将在2005年持续。

➢2005年,我国医药需求将持续增加。

人口增长、人口老龄化、人均用药水平提高等行业长期增长的内在驱动因素并未改变;而2004年8月份以来占据国内第一大用药领域地位的抗感染药物市场逐步回暖,对于化学原料药与化学制剂药行业的整体效益水平回升具有重要意义;加上中药行业销售与利润水平的持续稳定增长和生物制品行业的快速成长,2005年医药行业效益有望回升。

预计未来3年国内药品市场年增长率13%~17%。

➢2005年,中药行业与特色原料药子行业仍将是中国医药经济的比较优势行业,整体上具备更突出的核心竞争力和稳定增长前景。

相对而言,国内化学制剂药企业普遍缺乏创新,在全球竞争市场竞争,仍然需要努力。

➢2005年,由于我国医药产业处于内部结构调整期,各子行业间的盈利能力差异性较为突出。

与现代技术结合的中药处于新发展阶段,凸现长期稳定投资价值,具品牌、技术、资源优势的公司能够分享行业成长;化学药整体增长趋缓,抢仿及创新将给公司带来发展机遇;生物制药从仿制向研发转变,技术成熟的公司将领先成长(引自长城证券)。

➢2005年,医药行业上市公司的收入增速将继续高于行业增速。

在目前,无论从资产规模、收入及利润上看,医药行业上市公司占有行业3成份额。

二、人之章:浪里淘沙――综合财务分析本章将通过财务指标历史分析、对比和结构分析、因素分解分析、风险分析、可持续增长分析、价值创造分析等六个方面来具体剖析该公司的财务状况,以期展示该公司的全景。

太阳兑之篇:逝者如斯――财务指标历史分析§2.1.1 投资收益模块分析项目年度2002 2003 2004EPS 0.217 0.227 0.265DPS 0 0 0P/E 144.97 97.44 24.15从近三年的数据来看,太极集团2002-2004年EPS略有上升,为持续扩张的需求,连续几年未派发股利,随着近几年股价的不断下挫,致使P/E近乎直线下滑,而P/E的迅速下滑又使该公司具备了可投资性,应进一步关注该公司今后的股利政策和盈利状况。

§2.1.2 流动性模块分析项目年度2002 2003 2004 2004行业平均值流动比率0.749 0.715 0.726 2.038速动比率0.282 0.156 0.228 0.991应收帐款收款期37.08 31.92 31.47 100.01流动比率与速动比率三年内变化不大,基本上趋于稳定,但相对于行业平均值,显然有些过低,资产流动性较差,短期借款和应付票据金额较大,2004年底超过20亿元,影响了流动比与速动比,同时,应收帐款收款期三年内有不断缩短的倾向,且远远低于行业平均水平,说明该公司资金回笼的速度相对比较快。

§2.1.3 盈利能力模块分析项目年度2002 2003 2004 2004行业平均值主营业务毛利率% 34.39 27.71 25.16 35.082主营业务利润率% 2.34 1.78 1.730 0.469成本费用利润率% 2.43 1.83 1.780 5.06ROE 6.63 6.57 7.220 3.255从盈利能力来看,该公司除ROE外,各指标均呈明显的下降势态,2002年至2004年,该公司主营业务收入增长幅度分别是37.27%和20.81%,而同期净利润的增长幅度却分别为4.61%和16.74%,销售收入的增长不能带动净利润的同步增长,致使该公司盈利性指标不断下降,同时主营业务利润率与成本费用利润率这两个指标从三年的情况看,均十分接近,说明主营业务收入与成本费用之间的差距已经非常微小,利润的空间十分有限。

另外,该公司在其他盈利指标不断弱化的情况下,依然保持ROE的不断增长,说明其充分的运用了财务杠杆效应,但该公司2004年的债务资本成本率已经达到5.23%,虽略低于ROE,但却远远高于主营业务利润率,况且该公司负债率相对较高,若持续运用财务杠杆效应,将可能带来较高的风险。

§2.1.4 资产使用效率模块分析项目年度2002 2003 2004 2004行业平均值存货周转率% 4.214 4.483 4.78 3.903固定资产周转率% 2.724 2.720 2.582 2.781总资产周转率0.789 0.900 0.901 0.672流动资产周转率% 1.571 1.994 1.954 1.228应收帐款周转率% 9.843 11.434 11.598 6.737从2002-2004年指标来看,该公司的各项资产基本上处于稳定或是加速周转状态,且绝大部分指标高于行业平均值,但增长的速度比较缓慢,特别是从2003年到2004年间,而同期的主营业务收入增长幅度是20.81%,说明该公司在收入增长的前提下,也扩大了资产占用额,以至于未能有效的加速资产的周转,从而在资产使用效率上存在一定的缺陷。

§2.1.5 债务支付能力模块分析项目年度2002 2003 2004 2004行业平均值负债权益比%259.15 308.89 350.77 157.306资产负债率%68.78 69.91 72.52 47.2890.130 0.113 0.056 0.214流动负债经营净现金流比利息保障倍数 1.92 2.13 2.22 /该公司负债权益比上升趋势明显,资产负债率不断提高且远超过行业平均值,长期负债能力不断削弱,利息保障倍数虽略有上升,但因其利息费用相对较为庞大,利润对其的支撑作用十分有限,同时,流动负债经营净现金流比日趋萎靡,通过进一步分析可知,该公司近几年在短期负债大量增加的同时,经营净现金流不仅没有增加,反而有一定幅度的下降,另外,依据表四的流动比与速动比数据,加之该公司的负债结构中,短期负债占了绝大部分,据此可以说明该公司在短期债务本金及利息支付上存在相当大的隐患。