东阿阿胶2018年财务分析结论报告-智泽华

东阿阿胶2018年财务分析详细报告-智泽华

东阿阿胶2018年财务分析详细报告一、资产结构分析1.资产构成基本情况东阿阿胶2018年资产总额为1,386,995.92万元,其中流动资产为1,076,812.1万元,主要分布在存货、其他流动资产、货币资金等环节,分别占企业流动资产合计的31.27%、25.26%和19.84%。

非流动资产为310,183.83万元,主要分布在固定资产和无形资产,分别占企业非流动资产的55.9%、13.58%。

资产构成表2.流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的33.81%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

企业营业环节占用的资金数额较大,约占企业流动资产的31.27%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

流动资产构成表3.资产的增减变化2018年总资产为1,386,995.92万元,与2017年的1,237,603万元相比有较大增长,增长12.07%。

4.资产的增减变化原因以下项目的变动使资产总额增加:应收票据增加95,272.72万元,货币资金增加41,061.79万元,应收账款增加39,755.19万元,长期投资增加19,035.03万元,无形资产增加9,243.38万元,在建工程增加3,805.48万元,生产性生物资产增加2,780.12万元,固定资产增加2,440.1万元,递延所得税资产增加527.46万元,开发支出增加289.33万元,长期待摊费用增加32.2万元,应收利息增加16.29万元,共计增加214,259.08万元;以下项目的变动使资产总额减少:其他应收款减少757.63万元,其他非流动资产减少1,538.4万元,预付款项减少8,112.17万元,存货减少24,004.03万元,其他流动资产减少30,453.93万元,共计减少64,866.16万元。

增加项与减少项相抵,使资产总额增长149,392.93万元。

东阿阿胶财务报告分析(3篇)

第1篇一、概述东阿阿胶(股票代码:000423.SZ)作为中国传统的滋补品领军企业,主要从事阿胶及衍生产品的研发、生产和销售。

本文将对东阿阿胶近三年的财务报告进行分析,旨在揭示其财务状况、经营成果和现金流量等方面的变化趋势,为投资者提供决策参考。

二、财务状况分析1. 资产结构分析根据东阿阿胶近三年的资产负债表,我们可以看到其资产结构的变化情况。

流动资产:近年来,东阿阿胶的流动资产占比相对稳定,主要集中于存货和应收账款。

存货的波动主要受原材料价格、市场需求和产品结构调整等因素影响。

应收账款的增长可能与销售规模的扩大有关。

非流动资产:非流动资产主要包括固定资产、无形资产和长期投资等。

固定资产占比相对稳定,表明公司生产规模基本保持稳定。

无形资产的增长可能与公司品牌建设、研发投入等因素有关。

2. 负债结构分析东阿阿胶的负债结构相对简单,主要包括流动负债和非流动负债。

流动负债:近年来,流动负债占比相对稳定,主要集中于短期借款和应付账款。

短期借款的增长可能与公司资金需求有关,应付账款的增长可能与采购规模扩大有关。

非流动负债:非流动负债主要包括长期借款和长期应付款等。

长期借款的增长可能与公司投资扩张有关。

3. 股东权益分析东阿阿胶的股东权益占比相对稳定,表明公司财务风险较低。

近年来,公司通过资本公积转增股本等方式,不断扩大股本规模,为投资者提供了一定的回报。

三、经营成果分析1. 营业收入分析根据东阿阿胶近三年的利润表,我们可以看到其营业收入的变化情况。

营业收入增长:近年来,东阿阿胶的营业收入呈现稳定增长趋势,主要得益于公司产品结构的优化、市场份额的扩大以及品牌影响力的提升。

产品结构变化:公司营业收入增长主要来自于阿胶及衍生产品,其中阿胶产品占比相对稳定,衍生产品占比逐渐提升。

2. 利润分析营业利润增长:近年来,东阿阿胶的营业利润也呈现稳定增长趋势,主要得益于营业收入增长以及成本控制措施的有效实施。

净利润增长:净利润的增长主要得益于营业利润的增长以及所得税政策的变化。

东阿阿胶_财务分析报告(3篇)

第1篇一、前言东阿阿胶股份有限公司(以下简称“东阿阿胶”或“公司”)成立于1996年,总部位于山东省东阿县,是一家集阿胶及相关产品研发、生产、销售为一体的大型企业。

公司以“弘扬中华阿胶文化,造福人类健康”为使命,致力于打造中国阿胶行业的领军品牌。

本报告将对东阿阿胶的财务状况进行分析,旨在评估公司的经营状况、盈利能力、偿债能力、发展潜力等,为投资者和利益相关者提供决策参考。

二、公司概况1. 主营业务:东阿阿胶的主营业务包括阿胶及系列产品、阿胶制品、阿胶保健品、阿胶化妆品等。

2. 产品结构:公司产品以阿胶为核心,涵盖阿胶系列、保健品、化妆品等多个领域。

3. 市场份额:东阿阿胶在中国阿胶行业具有较高市场份额,品牌知名度较高。

三、财务报表分析(一)资产负债表分析1. 资产结构:截至2022年底,东阿阿胶总资产为XX亿元,其中流动资产XX亿元,占总资产比例XX%;非流动资产XX亿元,占总资产比例XX%。

流动资产中,货币资金、应收账款和存货占比较高。

2. 负债结构:截至2022年底,东阿阿胶总负债为XX亿元,其中流动负债XX亿元,占总负债比例XX%;非流动负债XX亿元,占总负债比例XX%。

流动负债中,短期借款和应付账款占比较高。

3. 所有者权益:截至2022年底,东阿阿胶所有者权益为XX亿元,占总资产比例XX%。

所有者权益中,实收资本和资本公积占比较高。

(二)利润表分析1. 营业收入:近年来,东阿阿胶营业收入呈波动上升趋势,2022年实现营业收入XX亿元。

2. 营业成本:公司营业成本主要包括原材料成本、生产成本和销售费用等。

2022年,公司营业成本为XX亿元。

3. 毛利率:东阿阿胶毛利率在近年来波动较大,2022年毛利率为XX%。

4. 期间费用:公司期间费用主要包括销售费用、管理费用和财务费用。

2022年,公司期间费用为XX亿元。

5. 净利润:2022年,东阿阿胶实现净利润XX亿元。

(三)现金流量表分析1. 经营活动现金流量:近年来,东阿阿胶经营活动现金流量波动较大,2022年为正,表明公司经营活动产生的现金流量较为稳定。

(整理)山东东阿阿胶财务分析报告

小组成员曹亮何瑞李仲冬唐文星陈鑫王小亮曾广斌目录一、公司简介公司地处的东阿县做为阿胶发祥地,生产阿胶已有两千多年的悠久历史,故有“阿胶之乡”的美称。

公司前身是全国第一家阿胶国营生产企业,发展至今已成为拥有1个核心公司8个全资或控股子公司的现代化中药企业。

公司下属5个养驴基地、3个生产分厂,生产以阿胶为主的中成药、生物制剂、保健食品等6个门类70余种的产品,年产能1.8万吨,阿胶产品年产量、出口量分别占全国75%和90%以上。

公司“东阿”牌阿胶在阿胶制品中唯一荣获传统药“长城”国际金奖,并被认定为中国驰名商标。

区域:山东省所属行业:医药生物董事长:李福祚董秘:吴怀锋总经理:秦玉峰独立董事:刘洪渭、汪海、吴世农注册地址:山东省东阿县阿胶街78号办公地址:山东省东阿县阿胶街78号控股股东:华润东阿阿胶有限公司主营业务:经营和销售医药、化工和轻工产品主要产品类别组成:1、中药(阿胶及阿胶系列中成药、其它中成药)2、生物工程药品3、保健食品及食品产品的主要剂型:胶剂、合剂、煎膏剂、糖浆剂、胶囊、颗粒剂、注射剂(水针剂、粉针剂)、软胶囊。

主要产品品种:截止到2005年12月,由国家批准的药品、保健食品和生物制品共有47个品种。

其中阿胶系列药品16个,非阿胶系列药品13个,阿胶系列保健食品17个,生物药品1个。

OTC药品20个:甲类OTC7个,乙类OTC12个;处方药10个。

证券简称:东阿阿胶曾用名:东阿阿胶->S阿胶->东阿阿胶主承销商:大鹏证券有限责任公司上市保荐人:大鹏证券有限责任公司,天同证券有限责任公司信息披露:中国证券报、上海证券报、证券时报历史沿革:山东东阿阿胶股份有限公司(以下简称本公司)是经山东省体改委1993年2月3日鲁体改生字[1993]第25号文批准,以山东东阿阿胶厂为发起人改组设立的。

本公司于1996年7月29日经中国证监会批准在深圳证券交易所挂牌交易。

本公司原注册资本139,730,556.00元,2000年8月本公司经配股及转增股本后增至209,595,667.20元,2001年4月15日经股东大会批准以资本公积每10股转增3股后股本增至272,474,366.00元,2004年4月29日经股东大会批准以2003年末的总股本272,474,366.00元为基数,向全体股东每10股送2股并以资本公积转增3股后股本增至408,711,549.00元。

中国长城2018年财务分析结论报告-智泽华

中国长城2018年财务分析结论报告-智泽华中国长城2018年财务分析综合报告中国长城2018年财务分析综合报告一、实现利润分析2018年实现利润为132,060.76万元,与2017年的78,158.56万元相比有较大增长,增长68.97%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额增长的同时,营业利润大幅度的增长,但这主要是应收账款的贡献,应当关注应收账款的质量。

二、成本费用分析2018年营业成本为781,468.54万元,与2017年的744,679.61万元相比有所增长,增长4.94%。

2018年销售费用为37,718.49万元,与2017年的39,456.78万元相比有所下降,下降4.41%。

2018年在销售费用下降情况下营业收入却获得了一定程度的增长,企业销售政策得当,措施得力,销售业务的管理水平明显提高。

2018年管理费用为60,631万元,与2017年的110,620.33万元相比有较大幅度下降,下降45.19%。

2018年管理费用占营业收入的比例为6.06%,与2017年的11.64%相比有较大幅度的降低,降低5.58个百分点。

而营业利润却有较大幅度增长,管理费用控制良好,并带来了经济效益的显著提高。

2018年财务费用为4,266.41万元,与2017年的4,682.73万元相比有较大幅度下降,下降8.89%。

三、资产结构分析与2017年相比,2018年应收账款出现过快增长。

从流动资产与收入变化情况来看,流动资产增长快于营业收入增长,资产的盈利能力有所提高,但应收账款增长过快,盈利真实性值得怀疑。

因此与2017年相比,资产结构并没有优化。

四、偿债能力分析从支付能力来看,中国长城2018年是有现金支付能力的。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析内部资料,妥善保管第1 页共3 页。

山东东阿阿胶股份有限公司财务报告分析

盈利能力-总资产利润率

❖ 总资产利润率

总资产利润率 =利润总额/资产平均总额

该指标反映资产综合利用效果 。

如在06年度该企业的总资产 利润率为10.85%,表明该公司 在本年每百元资产可产生 10.85元的利润。

历年来公司的总资产利润率在8%-12%之间波动, 没有很大的起伏变动。说明企业的获利能力较稳定,从 另一方面看也存在着较大的提高空间。

管理费用

财务费用

营业利润 加:投资收益

补贴收入 营业外收入 减:营业外支出 利润总额

减:所得税 减:少数股东损益 净利润

06年度

05年度

绝对增减额

增减比率

1069373263 472179633

938172276 446107265.5

131200987 26072368

0.14 0.06

10447856

在后来的两年中有情况有所改善,但仍旧偏高的流动比率告诉我们: 企业在这方面还有待进一步去发现和处理存在问题。

短期偿债能力-速动比率

❖ 速动比率

Tips:与流动比率偏高原因相同,还是

企业的资产结构特别是货币资金的运 用不合理,这将使企业可能失去一些 有利的投资和获利机会。

区别:

速动比率与流动比率相 比,它在计算中扣除了变现 相对较难的存货,预付账款 ,和待摊费用。普遍认为该

绝对增减额 增减比率

-326

-0.28

-593

-0.10

2,740

2.50

1,479

1.37

1,723

0.48

5,730

1.01

9,297

0.46

9,297

0.46

119

0.04

东阿阿胶股份有限公司财务报表分析

应 号 召 ,抓 住 机 遇 ,向卓越迈进。

相 对 来 说 偏 低 ,说 明 公 司 过 于 谨 慎 ,资 本 结 构 不 太 合 理 ,这样

参考文献:

不利于实现企业价值最大化。

2.

提 价 导 致 的 问 题 。经 销 商 阿 胶 销 售 价 格 上 浮 ,导致零

M ⑴ 张 新 民 ,钱爱民.财务报表分析丨 ].北 京 :中国人民大

黄可欣,北京三元食品有限公司财务报表分析〇].科技

致 富 向 导 ,2014(27):223—223.

[5]

傅 凌 玲 .广 西 南 方 公 司 财 务 报 表 分 析 〇].中 国 商 贸 ,

2 0 1 0 年 以 前 的 价 格 却 不 超 过 5 0 0 元/张 ,更 加 震 惊 的 是 ,2015 年 驴 皮 采 购 均 价 高 达 2 6 0 0 元/张 。虽然现在还不是捉襟见肘

各 类 种 驴 ;利 用 金 融 租 赁 等 金 融 工 具 ,控制原材料活驴的销

以看出公司的偿债能力和营运能力较强,且每股市价以及股

售路径;拓 展 驴 皮 整 体 结 构 链 条 ,全 面 挖 掘 驴 皮 综 合 价 值 ,深

东报酬率也很令人满意。

度 开 发 驴 肉 、驴 油 、驴 奶 、驴 胎 盘 等 系 列 产 品 ;完善海外投资

32.4%,可以看出东阿的经营活动产生的经营利润在下降,利

润结构与资产结构存在一种对应关系,经营资产产生的核心

利润降低。

( 三 )营 运 能 力 分 析

由 表 3 可 以 看 出 ,存 货 周 转 天 数 逐 年 增 加 ,存货周转率

下 降 ,表明企业存货的库存太高,资 金 循 坏 缓 慢 ,资产缩水迅 速 ,营 运 能 力 变 弱 ,风 险 变 大 ,企 业 的 变 现 能 力 减 弱 ,短期偿

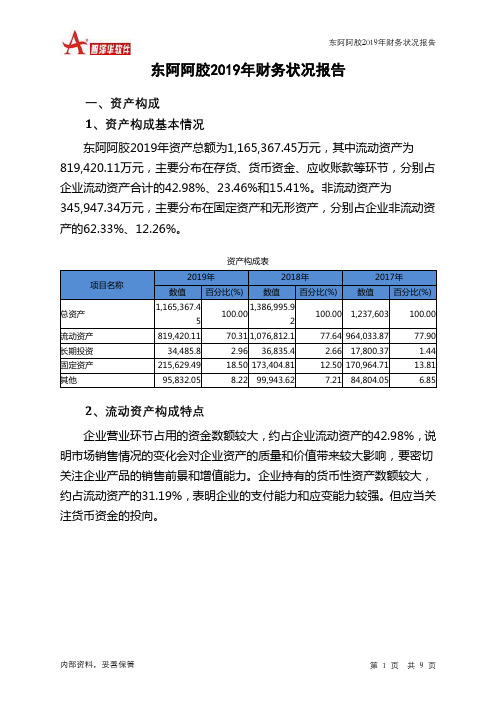

东阿阿胶2019年财务状况报告

东阿阿胶2019年财务状况报告一、资产构成1、资产构成基本情况东阿阿胶2019年资产总额为1,165,367.45万元,其中流动资产为819,420.11万元,主要分布在存货、货币资金、应收账款等环节,分别占企业流动资产合计的42.98%、23.46%和15.41%。

非流动资产为345,947.34万元,主要分布在固定资产和无形资产,分别占企业非流动资产的62.33%、12.26%。

资产构成表项目名称2019年2018年2017年数值百分比(%) 数值百分比(%) 数值百分比(%)总资产1,165,367.45100.001,386,995.92100.00 1,237,603 100.00流动资产819,420.11 70.31 1,076,812.1 77.64 964,033.87 77.90 长期投资34,485.8 2.96 36,835.4 2.66 17,800.37 1.44 固定资产215,629.49 18.50 173,404.81 12.50 170,964.71 13.81 其他95,832.05 8.22 99,943.62 7.21 84,804.05 6.852、流动资产构成特点企业营业环节占用的资金数额较大,约占企业流动资产的42.98%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

企业持有的货币性资产数额较大,约占流动资产的31.19%,表明企业的支付能力和应变能力较强。

但应当关注货币资金的投向。

流动资产构成表项目名称2019年2018年2017年数值百分比(%) 数值百分比(%) 数值百分比(%)流动资产819,420.11 100.00 1,076,812.1 100.00 964,033.87 100.00 存货352,167.02 42.98 336,688.72 31.27 360,692.75 37.41 应收账款126,301.43 15.41 90,227.81 8.38 50,472.62 5.24 其他应收款4,164.46 0.51 5,158.73 0.48 5,916.36 0.61 交易性金融资产63,378.81 7.73 0 0.00 0 0.00 应收票据0 0.00 150,455.94 13.97 55,183.22 5.72 货币资金192,214.13 23.46 213,593.99 19.84 172,532.2 17.90 其他81,194.26 9.91 280,686.9 26.07 319,236.72 33.113、资产的增减变化2019年总资产为1,165,367.45万元,与2018年的1,386,995.92万元相比有较大幅度下降,下降15.98%。

东阿阿胶财务报告分析(3篇)

第1篇一、引言东阿阿胶,作为中国传统的滋补品之一,历史悠久,具有极高的药用价值和市场地位。

本文将通过对东阿阿胶近三年的财务报告进行分析,评估其财务状况、经营成果和现金流量,为投资者和利益相关者提供决策参考。

二、财务报表概述1. 资产负债表东阿阿胶的资产负债表显示了公司的资产、负债和所有者权益。

以下是资产负债表的关键指标分析:(1)资产结构:东阿阿胶的资产主要包括流动资产、非流动资产和无形资产。

流动资产占比较高,表明公司短期偿债能力较强。

(2)负债结构:东阿阿胶的负债主要包括流动负债和非流动负债。

流动负债占比较高,表明公司短期偿债压力较大。

(3)所有者权益:东阿阿胶的所有者权益占比较高,表明公司财务风险较低。

2. 利润表东阿阿胶的利润表显示了公司的收入、成本和利润。

以下是利润表的关键指标分析:(1)营业收入:东阿阿胶的营业收入逐年增长,表明公司产品市场需求旺盛。

(2)毛利率:东阿阿胶的毛利率较高,表明公司产品具有较好的盈利能力。

(3)净利率:东阿阿胶的净利率逐年下降,表明公司成本控制能力有待提高。

3. 现金流量表东阿阿胶的现金流量表显示了公司的经营活动、投资活动和筹资活动产生的现金流量。

以下是现金流量表的关键指标分析:(1)经营活动产生的现金流量:东阿阿胶的经营活动产生的现金流量逐年增长,表明公司经营活动产生的现金流较为稳定。

(2)投资活动产生的现金流量:东阿阿胶的投资活动产生的现金流量波动较大,表明公司投资活动较为活跃。

(3)筹资活动产生的现金流量:东阿阿胶的筹资活动产生的现金流量波动较大,表明公司筹资活动较为频繁。

三、财务状况分析1. 偿债能力分析(1)流动比率:东阿阿胶的流动比率逐年上升,表明公司短期偿债能力较强。

(2)速动比率:东阿阿胶的速动比率逐年上升,表明公司短期偿债能力较强。

(3)资产负债率:东阿阿胶的资产负债率逐年下降,表明公司财务风险较低。

2. 盈利能力分析(1)毛利率:东阿阿胶的毛利率较高,表明公司产品具有较好的盈利能力。

东阿阿胶年度财务报表分析报告

东阿阿胶年度财务报表分析报告1. 引言东阿阿胶作为中国国内最大的阿胶生产企业之一,在阿胶行业拥有丰富的经验和广泛的市场份额。

本报告旨在对东阿阿胶的年度财务报表进行分析,了解其近年来的财务状况和经营表现,以提供给投资者和潜在投资者参考。

2. 财务状况分析2.1 资产负债表分析资产负债表是评估一个企业财务状况的重要指标。

以下为东阿阿胶最近三年的资产负债表:项目2018年2019年2020年资产总额xxx xxx xxx负债总额xxx xxx xxx从上表可以看出,东阿阿胶的资产总额逐年增长,显示出企业经营规模的扩大。

负债总额也有所增长,但相对较小,表明企业在融资方面的控制能力较强。

2.2 利润表分析利润表反映了一个企业的经营业绩。

以下为东阿阿胶最近三年的利润表:项目2018年2019年2020年销售收入xxx xxx xxx总成本xxx xxx xxx营业利润xxx xxx xxx净利润xxx xxx xxx每股收益xxx xxx xxx销售增长率xxx xxx xxx从上表可以看出,东阿阿胶的销售收入和净利润逐年增长,显示出企业盈利能力的提升。

营业利润也在增长,表明企业的经营管理效益逐年改善。

每股收益和销售增长率也呈现出稳定增长的态势,表明东阿阿胶的盈利能力和市场竞争力较强。

3. 经营表现分析3.1 销售情况分析东阿阿胶作为阿胶行业的领导者,其销售情况对整个行业的发展具有重要影响。

以下为东阿阿胶最近三年的销售情况数据:项目2018年2019年2020年销售数量xxx xxx xxx销售金额xxx xxx xxx平均售价xxx xxx xxx从上表可以看出,东阿阿胶的销售数量和销售金额逐年增长,显示出企业的市场份额和销售能力的提升。

平均售价较为稳定,表明东阿阿胶在市场竞争中还能保持较高的定价能力。

3.2 成本控制分析成本控制是企业经营管理的重要方面。

以下为东阿阿胶最近三年的成本数据:项目2018年2019年2020年原材料成本xxx xxx xxx销售费用xxx xxx xxx管理费用xxx xxx xxx从上表可以看出,东阿阿胶在原材料成本、销售费用和管理费用等方面都能保持较好的控制能力。

东阿阿胶2018年现金流量报告-智泽华

东阿阿胶2018年现金流量报告 内部资料,妥善保管 第 1 页 共 4 页 东阿阿胶2018年现金流量报告

一、现金流入结构分析

2018年现金流入为1,132,476.06万元,与2017年的1,103,140.86万元相比有所增长,增长2.66%。

企业通过销售商品、提供劳务所收到的现金为690992.00万元,它是企业当期现金流入的最主要来源,约占企业当期现金流入总额的61.02%。

企业销售商品、提供劳务所产生的现金能够满足经营活动的现金支出需求,销售商品、提供劳务使企业的现金净增加100904.91万元。

在当期的现金流入中,企业通过收回投资、变卖资产等大的结构性调整活动所取得的现金也占不小比重,占企业当期现金流入总额的35.66%。

但企业收回投资和变卖资产的目的主要是为了偿还到期债务。

2018年经营现金收益率为13.75%,与2017年的23.84%相比有较大幅度的降低,降低10.09个百分点。

二、现金流出结构分析

2018年现金流出为1,091,414.57万元,与2017年的1,072,082.77万元相比有所增长,增长1.80%。

表明企业进行投资扩展,进行结构调整。

最大的现金流出项目为对外投资,占现金流出总额的34.97%。

东阿阿胶2018年财务指标报告-智泽华

内部资料,妥善保管

第3页 共4页

东阿阿胶2018年财务指标报告

企业营业收入增速趋缓。 从这三年来看,东阿阿胶的净利润一直保持增长态势,但2018年的增

长速度比上一年有所下降。2018年的净利润为208,660.58万元,比2017年 增长2.08%,低于2017年10.18%的增长速度。

项目名称 营业毛利率 营业利润率 成本费用利润率 总资产报酬率 净资产收益率

盈利能力指标表(%)

2018年

2017年

64.34

33.26

50.44

18.74

19.68

63.8 32.69 47.23 21.68 22.39

2016年

65.85 34.24 51.54 23.49 23.99

东阿阿胶2018年的营业利润率为33.26%,总资产报酬率为18.74%,净 资产收益率为19.68%,成本费用利润率为51.23%。企业实际投入到企业自

0

2018年实现利润为244,386.67万元,与2017年的240,814.21万元相比 有所增长,增长1.48%。实现利润主要来自于内部经营业务,企业盈利基础 比较可靠。

项目名称

营业收入 营业成本 营业税金及附加 销售费用 管理费用 财务费用

成本构成变动情况表(占营业收入的比例)

2018年ห้องสมุดไป่ตู้

2017年

内部资料,妥善保管

第1页 共4页

东阿阿胶2018年财务指标报告

身经营业务的资产为1,321,119.67万元,经营资产的收益率为18.47%,而 对外投资的收益率为44.91%。

2018年营业利润为244,056.37万元,与2017年的240,969.81万元相比 有所增长,增长1.28%。以下项目的变动使营业利润增加:销售费用减少 2,909.97万元,营业成本减少8,121.06万元,管理费用减少21,555.98万元, 共计增加32,587万元;以下项目的变动使营业利润减少:资产减值损失增 加3,957.83万元,营业税金及附加增加2,883.69万元,财务费用增加387.81 万元,营业收入减少3,402.41万元,共计减少10,631.74万元。增加项与减 少项相抵,使营业利润增长21,955.27万元。

东北制药2018年财务分析结论报告-智泽华

东北制药2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 东北制药2018年财务分析综合报告一、实现利润分析2018年实现利润为21,373.63万元,与2017年的10,217.29万元相比成倍增长,增长1.09倍。

实现利润主要来自于营业外收入,盈利基础并不牢靠。

在市场份额迅速扩大的情况下,营业利润却出现了较大幅度的下降,企业未能处理好扩大市场份额和提高盈利水平之间所存在的矛盾,应尽快采取措施处理市场扩展所带来的经营危机。

二、成本费用分析2018年营业成本为437,719.11万元,与2017年的343,179.85万元相比有较大增长,增长27.55%。

2018年销售费用为191,828.83万元,与2017年的112,158.93万元相比有较大增长,增长71.03%。

2018年大幅度的销售费用投入带来了营业收入的大幅度增长,企业的销售活动取得了明显的市场效果,但相对来讲,销售费用增长明显快于营业收入的增长。

2018年管理费用为50,861.14万元,与2017年的71,788.64万元相比有较大幅度下降,下降29.15%。

2018年管理费用占营业收入的比例为6.81%,与2017年的12.65%相比有较大幅度的降低,降低5.84个百分点。

管理费用支出大幅度下降,经营业务未受影响,但盈利水平却有所下降,应关注大幅度压缩管理费用支出的必要性。

2018年财务费用为13,474.37万元,与2017年的16,281.15万元相比有较大幅度下降,下降17.24%。

三、资产结构分析2018年企业资产不合理占用的数额较大,资产的盈利能力较低,资产结构不太合理。

与2017年相比,2018年存货占营业收入的比例明显下降。

从流动资产与收入变化情况来看,流动资产增长慢于营业收入增长,资产的盈利能力没有提高。

因此与2017年相比,资产结构趋于恶化。

四、偿债能力分析从支付能力来看,东北制药2018年的经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

东北制药2018年经营成果报告-智泽华

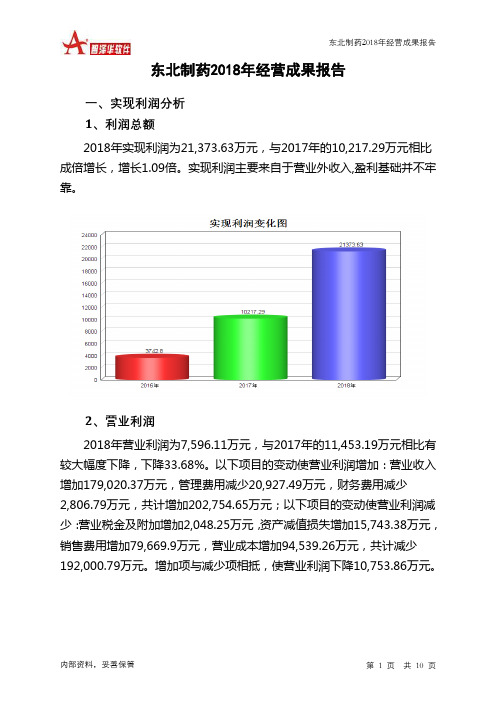

东北制药2018年经营成果报告一、实现利润分析1、利润总额2018年实现利润为21,373.63万元,与2017年的10,217.29万元相比成倍增长,增长1.09倍。

实现利润主要来自于营业外收入,盈利基础并不牢靠。

2、营业利润2018年营业利润为7,596.11万元,与2017年的11,453.19万元相比有较大幅度下降,下降33.68%。

以下项目的变动使营业利润增加:营业收入增加179,020.37万元,管理费用减少20,927.49万元,财务费用减少2,806.79万元,共计增加202,754.65万元;以下项目的变动使营业利润减少:营业税金及附加增加2,048.25万元,资产减值损失增加15,743.38万元,销售费用增加79,669.9万元,营业成本增加94,539.26万元,共计减少192,000.79万元。

增加项与减少项相抵,使营业利润下降10,753.86万元。

3、投资收益2018年投资收益为23.72万元,与2017年的1,345.96万元相比有较大幅度下降,下降98.24%。

4、营业外利润2017年营业外利润亏损1,235.9万元,2018年扭亏为盈,盈利13,777.52万元。

5、经营业务的盈利能力从营业收入和成本的变化情况来看,2018年的营业收入为746,655.52万元,比2017年的567,635.16万元增长31.54%,营业成本为437,719.11万元,比2017年的343,179.85万元增加27.55%,营业收入和营业成本同时增长,但营业收入增长幅度大于营业成本,表明企业经营业务盈利能力提高。

实现利润增减变化表项目名称2018年2017年2016年数值增长率(%) 数值增长率(%) 数值增长率(%)营业收入746,655.52 31.54 567,635.16 17.9 481,440.17 0 实现利润21,373.63 109.19 10,217.29 172.99 3,742.8 0 营业利润7,596.11 -33.68 11,453.19 7,070.53 159.73 0 投资收益23.72 -98.24 1,345.96 376.61 282.4 0 营业外利润13,777.52 1,214.77 -1,235.9 -134.49 3,583.07 0二、成本费用分析1、成本构成情况2018年东北制药成本费用总额为729,316.44万元,其中:营业成本为437,719.11万元,占成本总额的60.02%;销售费用为191,828.83万元,占成本总额的26.3%;管理费用为50,861.14万元,占成本总额的6.97%;财务费用为13,474.37万元,占成本总额的1.85%;营业税金及附加为9,504.05万元,占成本总额的1.3%。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

东阿阿胶2018年财务分析综合报告东阿阿胶2018年财务分析综合报告

一、实现利润分析

2018年实现利润为244,386.67万元,与2017年的240,814.21万元相比有所增长,增长1.48%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在营业收入变化不大的情况下使经营业务利润有所增长,企业经营业务正常开展。

二、成本费用分析

2018年营业成本为249,574.58万元,与2017年的257,695.64万元相比有所下降,下降3.15%。

2018年销售费用为177,607.51万元,与2017年的180,517.48万元相比有所下降,下降1.61%。

2018年销售费用有所下降,但营业收入并没有受到影响,说明企业销售费用控制的策略是正确的。

2018年管理费用为36,251.44万元,与2017年的57,807.42万元相比有较大幅度下降,下降37.29%。

2018年管理费用占营业收入的比例为4.94%,与2017年的7.84%相比有所降低,降低2.9个百分点。

经营业务的盈利水平提高,企业管理费用支出控制较好,支出水平合理。

2018年财务费用为1,566.37万元,与2017年的1,178.56万元相比有较大增长,增长32.91%。

三、资产结构分析

与2017年相比,2018年应收账款出现过快增长。

从流动资产与收入变化情况来看,流动资产增长的同时收入却在下降,资产的盈利能力明显下降,与2017年相比,资产结构趋于恶化。

四、偿债能力分析

从支付能力来看,东阿阿胶2018年是有现金支付能力的。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析

东阿阿胶2018年的营业利润率为33.26%,总资产报酬率为18.74%,净资产收益率为19.68%,成本费用利润率为51.23%。

企业实际投入到企

内部资料,妥善保管第1 页共3 页。