詹森及其代理成本理论

詹森与代理理论

1982年以后,做为对金融业放松监管政策的一部分, 证监会的新规则是,只要公司在市场上每天回购的股 票数量不超过该股票平均每日交易量的25%,证监会 就不会对该公司提出操纵股票价格的调查

在美国目前的金融危机中,公司股票回购对社会财富 分配以及对经济增长的影响、相关的公共政策的讨论 正在将进入公众的视野

公司治理的两大模式――股东至上模式和利益相关者 模式―争论必将在新的水平上展开

领导力的衰退

在美国电影《华尔街》中有句台词:“贪婪,不管什 么样的贪婪,贪恋生活、贪图钱财、贪图爱、知识等 等,都标志着人类的进步。”

后果

社会价值分配:管理层在其股票期权行权后,在股票回 购中变现获得了巨大利益

短期化倾向:投资不足(自由现金流如何度量) 资本性支出和研发减少

现金缺乏 增长动力不足 拉让尼克、奥苏丽,《公司治理与产业发展:一种基于

创新的治理理论及其经验依据》,人民邮电出版社, 2005年

问题

委托-代理理论的解释

现代公司两权分离情况下,公司所有者(投资者)的有 限理性和逆向选择倾向, 往往使其无法事先选出能够有 效配置资源、从而能给股东带来最大收益的经营管理者

经营管理者的道德风险和机会主义倾向,又使得他们在 配置资源时经常利用职务之便以追求自己的利益而非股 东的利益

主张股东价值应当最大化的詹森教授提出公司应当尽量 减少自由现金流(Free cash flow),即公司在支付了所有 能够为股东带来收益的项目后所剩余的现金

提出了阿尔钦和德姆塞茨的团队生产理论的“管理论” 版本

把代理理论、产权理论与金融理论的各种要素结合起 来,发展了一种关于企业所有权结构的理论,认为代 理成本是企业所有权结构的决定因素

企业理论:管理行为、代理成本与所有权结构读书报告

共享知识分享快乐管理理论读书报告---读《企业理论:管理行为、代理成本与所有权结构》迈克尔•詹森和威廉•梅克林合著的《企业理论:管理行为、代理成本与所有权结构》一文发表于1976年。

在阅读了《企业的性质》和《生产、信息成本和经济组织》两篇文章之后,再阅读这篇文章,对于企业的形成、内在运作有了更为深刻的理解。

《企业的性质》一文从市场的使用成本和交换、契约等角度讨论了企业的形成,科斯认为企业的边界是交换的范围。

在边界处,市场体制被抛弃而代以权威和指令来完成资源的配置。

《生产、信息成本和经济组织》主要讨论了企业的管理成本和企业雇员和雇主之间关系的形成和深化。

该文从团队生产、古典企业、利润分成企业、合伙制企业、社会主义企业、公司、非盈利企业等几种企业形式入手,讨论了成本考核、团队生产的效率、“偷懒”行为以及剩余所有权的索取。

《企业理论:管理行为、代理成本与所有权结构》在前两篇文章的基础进行了深化,主要论述了契约的代理费用与监督成本。

这篇文章的一大贡献在于将代理理论、产权理论、金融理论的各种要素结合起来,发展成一种有关企业所有权结构的理论---代理成本理论。

代理成本包括监督成本、担保成本和剩余损失三个部分。

在提出代理成本理论之后,作者将之用于分析企业的资本结构,分别讨论了股权融资和债券融资的利弊,以及融资结构的选择等问题。

在第一部分的导言和概要中。

作者首先道明自己的理论有助于解决关于企业定义、社会责任等方面的10个问题。

继续对企业理论---将企业视作“黑匣子”、产权理论的不足进行了说明。

紧接着重新定义了代理成本:代理成本的综合定义为:委托人的监督支出、代理人的保证指出和剩余损失之和。

最后,在科斯对于企业定义的基础上,作者提出了自己关于企业的定义。

作者认为企业的并不是一个个体,对企业进行人格化的暗示是一种十分严重的误导。

企业如同其他大多数组织一样,是一种法律假设。

作者给出的企业的最终定义是:企业是有一系列契约组成的法律假设。

关于资本结构的探讨

资本结构之最佳资本结构(兰州商学院会计学院08会计五班张志华)一、资本结构的定义资本结构是企业各种资本的构成及其比例关系。

广义的资本结构是由负债资本和所有者权益资本两部分组成的,是企业筹资决策的核心问题,资本结构分析就是对两种资本的布局分析,运用适当的方法确定其最佳的资本结构,并在以后筹资中继续保持。

二、资本结构的基本理论资本结构理论,具体包括代理成本理论、信号传递理论、优序融资理论和控制权理论。

1、MM理论最初的MM理论,即由美国的Modigliani和Miller (简称MM )教授于1958年6月份发表于《美国经济评论》的“资本结构、公司财务与资本”一文中所阐述的基本思想,在该文中提出了企业的资本结构选择不影响企业的市场价值,即著名的MM理论,标志着现代企业融资结构理论的形成。

此后的许多资本结构理论都是从MM理论演变而来,是在放宽对MM理论假设条件下对MM理论的拓展,尝试在市场不完全的框架中通过对融资成本、信息不对称等问题的研究来解释资本结构的不同。

2、代理成本理论按照詹森和梅克林(Jensen and Meckling,1976)的定义,代理成本是指委托人为防止代理人损害自己的利益,需要通过严密的契约关系和对代理人的阿严格监督来限制代理人的行为,而这需要付出代价的。

代理成本理论是经过研究代理成本与资本结构的关系而形成的。

这种理论通过分析指出,公司债务的违约成本是财务杠杆系数的增函数;随着公司债务资本的增加,债券人的监督成本随着提升,债权人会要求更高的利率。

这种代理成本最终要由股东承担,公司资本结构中债务比率过高会导致股东价值的降低。

根据代理成本理论,债务资本适度的资本结构会增加股东的价值。

詹森和麦克林在其开创性的论文《企业理论:经理行为、代理成本和所有制结构》中所指出的:“债务之所以被使用是由于所有者为了获得因自身的资源限制无法得到的潜在有利可图的投资机会。

”三、资本结构的影响因素涉及宏观、微观等各个领域:(1)企业的经营状况和财务状况。

【财经】十大财务理论大全

十大财务理论一、代理理论代理理论(agency cost)最初是由简森(Jensen)和梅克林(Meckling)于1976年提出的。

这一理论后来发展成为契约成本理论(contracting costtheory)。

契约成本理论假定。

企业由一系列契约所组成,包括资本的提供者(股东和债权人等)和资本的经营者(管理当局)、企业与供贷方、企业与顾客、企业与员工等的契约关系。

代理理论主要涉及企业资源的提供者与资源的使用者之间的契约关系。

按照代理理论,经济资源的所有者是委托人:负责使用以及控制这些资源的经理人员是代理人。

代理理论认为,当经理人员本身就是企业资源的所有者时,他们拥有企业全部的剩余索取权,经理人员会努力地为他为自己而工作,这种环境下,就不存在什么代理问题。

但是,当管理人员通过发行股票方式,从外部吸取新的经济资源,管理人员就有一种动机去提高在职消费,自我放松并降低工作强度。

显然,如果企业的管理者是一个理性经济人。

他的行为与原先自己拥有企业全部股权时将有显著的差别。

如果企业不是通过发行股票、而是通过举债方式取得资本,也同样存在代理问题,只不过表现形式略有不同。

这就形成了简森和梅克林的所说的代理问题。

简森和梅克林将代理成本区分为监督成本、守约成本和剩余损失。

其中。

监督成本是指外部股东为了监督管理者的过度消费或自我放松(磨洋工)而耗费的支出;代理人为了取得外部股东信任而发生的自我约束支出(如定期向委托人报告经营情况、聘请外部独立审计等),称为守约成本;由于委托人和代理人的利益不一致导致的其它损失,就是剩余损失。

代理理论还认为,代理人拥有的信息比委托人多,并且这种信息不对称会逆向影响委托人有效地监控代理人是否适当地为委托人的利益服务。

它还假定委托人和代理人都是理性的,他们将利用签订代理契约的过程,最大化各自的财富。

而代理人出于自我寻利的动机,将会利用各种可能的机会,增加自己的财富。

其中,一些行为可能会损害到所有者的利益。

职业经理人企业理论经理行为、代理成本与所有权结构【精选资料】

迈克尔·C.詹森威廉·H.麦克林本文综合了代理理论、产权理论和财务理论几方面的要素,在此基础上提出了一种公司所有权结构的理论。

本文定义了代理成本的概念,揭示了它和“所有权与控制权分离”问题的关系;研究了由于债务和外部股权存在而产生的代理成本的本质,论证了由谁承担和为什么要承担这些成本的问题,并研究了它们存在的帕累托最优条件。

本文也提出了对“公司”这个概念的一个新的定义,并且说明对债务产生和发行以及股权要求的各种影响因素的分析,是如何成为市场完整性问题中供给方的一种特殊情况的。

可是,那些股份公司的总经理们管理着他人的而不是自己的钱财,可以料想,他们不会像那些私有合伙入时刻警惕地关注着自己的福利一样,去关注公司的福利。

就好像一个富人的仆人那样,他们喜欢留心与主人无关的小东西,并放纵自己去获得。

因而在那样一个公司的事务管理中,疏忽和浪费现象必然多多少少地盛行起来。

(Adan2 Smith,The wealth of Nations,1776(Cannan Edition,MOdernLibrary,New Y_ork,1937,p.700.) 引言论文的动机本文运用了(1)产权理论、(2)代理理论和(3)财务理论的最新发展以构造出一种公司所有权结构[1]的理论。

而且除了综合以上三个领域的理论要素以外,我们的分析还重新阐明和涉及诸如公司的定义、“所有权与控制权分离”问题、企业的“社会责任”、“公司目标函数”的定义、最优资本结构的决定、信贷协议内容的具体化、组织理论、市场完整性问题的供给方等一系列问题。

我们的理论有助于理解:(1)在一个混合财务结构(包括负债和外部股权两种要求权)的公司里,其企业家或经理为什么会采取一系列行动使该公司的总价值比他是惟一所有权人时的公司的价值低,而且为什么不论该公司是不是垄断性的,其产品是否有竞争对手,市场是不是要素市场,以上结论都一样;(2)为什么其行为不使公司价值最大化,但却完全与效率相一致;(3)为什么甚至在他没有使公司的价值最大化的情况下,普通股的出售仍是一种可行的资本来源;(4)在负债融资相对股票融资可提供税收优惠之前,为什么负债被当作一种可依赖的资本来源;(5)为什么要发行优先股;(6)为什么会计报告要自愿地提供给债权人和股票持有人,为什么要由管理部门安排独立的审计人员来检查报告的精确度和准确性;(7)为什么贷款人对他放贷的公司的行为经常加以限制,以及为什么公司自己会建议施加这些限制;(8)为什么一些行业以由其所有权人运营公司为特色,而这些公司的惟一外部资本来源是借贷;(9)为什么被高度管制的行业,比如公用事业或银行业,在风险水平相当时比一般非被管制公司具有更高的负债股权比:(10)即使证券分析并不能增加投资者的证券组合收益,为什么它是有社会化生产力的。

投资者保护视角下MBO新理论(一)

投资者保护视角下MBO新理论(一)摘要]效率提高说和财富转移说是解释管理层收购的既有理论假说,它们存在彼此对立、分割和没有对转型国家的管理层收购(MBO)实践与其新特点给出解释两大缺陷,为弥补既有理论的不足,本文提出了一个新的理论框架,解释了投资者保护与管理层收购绩效源泉的关系,指出提高投资者保护水平是促生效率型管理层收购的关键。

管理层收购(ManagementBuyout,以下简称MBO),是指企业管理者通过自有资金或外部融资,收购所在公司股份,实现企业控制权由大股东转移到管理者手中的行为。

它是一种通过改变企业资本结构来提高企业绩效的资本运作手段。

它最早出现在20世纪80年代美国兴起的杠杆收购浪潮中,之后被更多的国家所效仿和采用,并具有了与美国不同的特点。

经济学家们对MBO 给出了多种理论解释。

Kieschnik(1989)做了一个大致的总结,指出关于MBO(LBO)的理论解释存在交易成本、税收、收购防御、自由现金流量、控制、管理者报酬缺陷、剥夺债权人、财务杠杆非充分利用、风险套利等九个假说。

Kieschnik(1989)的综述尽管详细,但有不少假说并没有多大的差异,大致可以归结到财富转移、代理成本和防御剥夺三个理论假说中。

一、MB0的既有理论:效率提高与财富转移MBO是通过企业所有权结构的变化来实现在原来所有权结构下所不能实现的绩效。

那么,所有权结构的变化就真的那么神奇吗?为什么在原来的所有权结构下不能实现那些令个眩目的绩效?这些新收益来自何处?这是MBO理论必须首先解释清楚的问题。

对此经济学家给出了多种解释。

总体上看,与围绕并购展开的争论相一致,对MBO也产生了两种相反的看法。

1.效率提高派的观点效率观是MBO的主流解释理论。

效率观中又有多种理论,学者们围绕着MBO 的动机、绩效表现与其来源、企业与行业分布、取得绩效的关键因素等多个方面阐述了不同的观点。

其中最具有代表性的是代理成本说、防御剥夺说和企业家精神说。

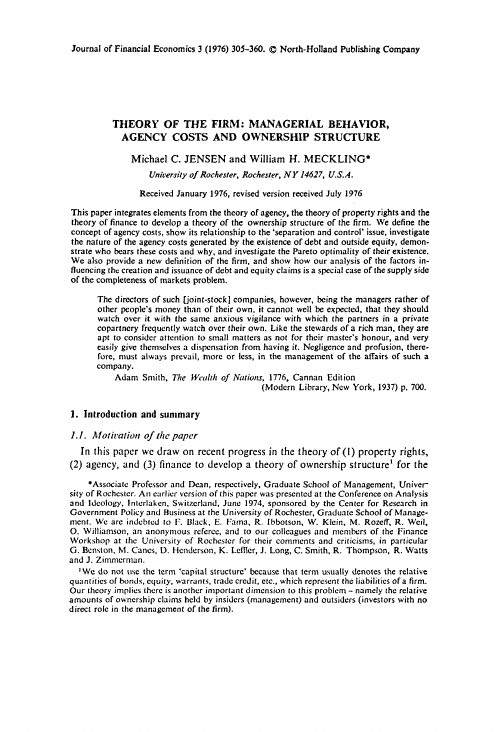

Jensen企业理论:管理者行为、代理成本与所有权结构JFE3(1976)305-360

University of Rochester, Rochester, NY 14627, U.S.A.

Received January 1976, revised version received July 1976 This paper integrates elements frheory of property rights and the theory of finance to develop a theory of the ownership structure of the firm. We define the

l Associakz Professor and Dean, respectively, Graduate School of Management, Univer sity of Rochester. An earlier version of this paper was presented at the Conference on Analysis and Ideology, Inlcrlaken, Switzerland, June 1974, sponsored by the Center for Research in Government Policy and Business at the University of Rochester. Graduate School of Management. We are indcbtcd IO I’. Black, E. Mama, R. Ibbotson, W. Klein, M. Rozeff, R. Weil, 0. Williamson. an anonymous rcfcrcc, and IO our collcagues and mcmbcrs of the Finance Workshop at the University of Rochester for their comments and criticisms, in particular G. Bcnston. M. Canes, D. Henderson, K. Lcfllcr, J. Long, C. Smith, R. Thompson, R. Watts and J. Zinuncrman.

代理成本影响的因素综述

代理成本影响的因素综述作者:黄东晓来源:《财讯》2017年第02期代理成本概念是由Jensen和Meckling(1976)首次提出的,他们认为现代公司由于控制权与经营权分离,普遍存在经理人对股东的代理问题,产生代理成本。

在此情况下,管理者往往从自身利益出发进行决策,他可能会通过使用自由现金流进行在职消费以弥补其在控制权上的短缺并同时满足其获取个人收益的私欲或者通过过度投资达到其构建“企业帝国”愿望,这就使得股东和管理层之间的矛盾冲突不可避免。

总体来看,企业所有者和管理者间的利益冲突是产生代理成本的根本原因,而信息不对称则是产生代理成本的直接原因。

内部治理因素(1)管理层与代理成本经理是企业中的实际控制人,也是代理成本产生的主体,其个人特质会对代理成本产生重要影响。

Ang等(2009)认为,外部人担任管理者会比内部人担任管理者时代理成本更高,代理成本与管理者持股比例呈负相关。

权小锋(2010)认为管理层权力是管理层执行自身意愿的能力,这种能力的形成体现了剩余控制权的扩张特陛,而“内部人控制”问题使得管理层权力可能凌驾于公司治理机制之上。

肖王楚等(2003)认为管理层权力过大会导致权责失衡,这是是管理层制度和企业治理结构创新无法回避的制度缺陷,而廉价股权和缺乏相应的制衡机制是导致管理层权力膨胀的两个直接原因。

李明辉(2009)发现,当采用管理费用率衡量代理成本时,管理层持股比例与股权代理成本呈u形关系,但若采用资产周转率衡量代成本,这一关系则不够明显。

Jurkus等(2011)分析认为,高管中女性的比例越大,代理成本越低。

尤其当市场竞争l生不强、外部治理缺失时,这种负相关关系更加显著。

(2)董事会与代理成本在董事会方面,董事会是企业内部治理的核心,其独立性是决定董事会治理效率的关键。

曾庆生、陈信元(2005)认为,中国的董事会独立性在国家控股公司与非国家控股公司之间存在一定的差异,但对公司权益代理成本几乎没有影响。

代理成本及控制权

Jensen & Meckling 代理理论求边际代理成本:按照詹森和梅克林(Jensen and Meckling,1976)的定义,代理成本是指委托人为防止代理人损害自己的利益,需要通过严密的契约关系和对代理人的严格监督来限制代理人的行为,而这需要付出代价。

代理成本可化分为三部分:①委托人的监督成本,即委托人激励和监控代理人,以图使后者为前者利益尽力的成本;②代理人的担保成本,即代理人用以保证不采取损害委托人行为的成本,以及如果采用了那种行为,将给予赔偿的成本;③剩余损失,它是委托人因代理人代行决策而产生的一种价值损失,等于代理人决策和委托人在假定具有与代理人相同信息和才能情况下自行效用最大化决策之间的差异①。

显然,①和②是制定、实施和治理契约的实际成本,③是在契约最优但又不完全被遵守、执行时的机会成本。

一是权益的代理成本。

假设:X=企业经营者获取非货币收益的所有因素和行为的矢量集;C(x)=提供X所引起的成本;P(x):由X给企业所带来的总利益价值;B(x)=P(x)一C(x)是不考虑X对经营者的均衡工资影响下能给企业带来的净利价值。

最优要素和行为矢量由下式给出:dB(X*)/dX*=dP(X*)/dX-dC(X*)/dX*=0若经营者按自己偏好的活动选择X> X*,则可用F≡B(X*)-B(X)来表示(X-X*)给企业带来的成本。

用V表示F=0、X=X*时企业产生的最优现金流量的市场价值,它的位置取决于假设决定的企业规模和经营者货币收入合同。

VF表示不同投资水平和不同工资水平上的预算钱,它限制可以从企业支取的非货币利益,VF的斜率为-1,表示经营者从企业每支取一元钱现值的非货币利益,企业市场价值和现值就相应减少一元钱。

由此,所有者兼经营者的效用既取决于V,又取决于F,V对F的边际替代率递减,效用最大化的所有者兼经营者在比如F*V*处达到均衡:牺牲V—V*财富以获取非货币收益F*。

自由现金流量与现代财务理论——评詹森《自由现金流量的代理成本、公司财务与收购》

[ 键 词] 自由现金流量 自由 关 现金流量假说

中图分类号 :F 8 2 2 文献标识码 :3 (0 6 2— 0 7— 3 0 0— 6 6 20 )1 0 8 0

文章的主要内容回顾

这篇文章之所 以在财务学界产生熏大 的影响 ,主要 因为下面两点 :

于理财 学大师 Mca .es 18 年 发表 于 《 i e C J e 96 hl nn 美国经济评论》 上的 《 自由现金 流 量的代理成 本、公 司财 务与收 购》 这篇 文章 。笔者试 图对谊重要 文献 的详 细 内容进行 回顾 ,并结合众 多学者时谊 文献 中重要 思想的研 究,对其作 出整体 的评 述。

一

概念正是詹森在这篇文章中首度提 出的,在企业价 值的估 价和财务管理过程中 ,这个 概念充 当着极 为重要 的

角色 。它作为一项财务指标具有强大 的功能和特殊作 用 :一 是能更 准确地 反映企 业的真实价值 ;二是 它能够合 理地评价企业 的经营业绩 ;三是通过控制它可 以降低 代理成 本 。这 显然体 现了这篇文章 的前瞻性和价值所在 。 从表述上看 ,詹森 的 自由现金流概念是不容易量 化的 ,因为无法从财务报表 上直接推算 出来 ,也 很难 用于 实证研究 ,以至于后来许 多学者在对其 自由现金流假 说进行实证检验时大多只好再借 用其他现金 流量 的概念来 代替 。后来也有学者 曾经试图给 自由现金流量下一个可 以量化 的定义 ,但 都没有成功 ,迄今仍未建 立公认 的 自 由现金流的标准统计方法。以至于这个经常被人提及 ,似乎代表着高深财务理论 ,有着 相当大影 响力 和代 表性

理问题可以从两方面考虑——财务杠杆和公司控制权市场 , 并由此引出假说的两个重要推论:第一,负债是提

【管理学论文】代理成本问题文献综述

代理成本问题文献综述一、理论文献综述提要(一)代理成本理论的起源现代企业理论被称为“企业的契约理论”(Coase,1937)按研究的重点不同,企业理论可以划分为两个主要分支,交易成本理论和代理理论。

前者侧重于研究企业与市场的关系;后者着眼于企业的内部结构与企业中的代理关系。

其中代理理论又可分为两类:一类是由阿尔钦和德姆塞茨(1972)、詹森和麦克林(1976)提出的代理成本理论;另一类是委托——代理理论,基本上完全以正规的数学模型来表达,更加形式化和抽象。

阿尔钦和德姆塞茨(1972)重点研究企业内部结构的激励问题(监督成本),他们提出了“团队生产”理论,并认为企业就是一种典型的团队生产。

它有三个形成条件:①有n≥个具有共同目标愿望的队员;②所有成员协作生产,任何一个成员的行为都会对他人产生影响;③团队生产结果具有不可分性,即每个成员的个人贡献无法精确地进行分解和测算。

因而也不可能精确地按照每个人的真实贡献去支付报酬。

偷懒和搭便车行为由此产生,为了减少偷懒和搭便车,就需专门从事监督工作的人,同时要激励其积极工作,就应使其有占有剩余权益和修改合约条款的权利。

Jensen-Meckling(1976)提出了代理成本的概念,并认为代理成本是企业所有权的决定因素。

他们指出现代企业里通常存在着两种冲突,一种是外部股东和管理者(内部股东)之间的冲突,一种是债权人和股东(外部股东和内部股东)之间的冲突。

伴随着这两种冲突的是相应的外部股权的代理成本和负债的代理成本。

他们认为,代理成本来源于管理人员不是企业的完全所有者这样一个事实。

在部分所有的情况下:①当管理者尽力工作时,他可能承担全部成本而仅获得一部分利润;②当他消费额外收益时,他得到全部好处但只承担一小部分成本。

由此管理人员有追求额外消费的不积极工作的动机,使得企业的价值小于他是完全所有者时的价值,两者之差被称之为代理成本。

代理成本具体包括:①订约成本;②监督和控制代理人的成本;③确保代理人作出最优决策或保持委托人由于遭受次优决策的后果而得到补偿的保证成本;④不能完全控制代理人的行为而引起的剩余损失。

Jensen,1976_企业理论、代理成本及所有权结构

Theory of the Firm: Managerial Behavior,Agency Costs and Ownership StructureMichael C. JensenHarvard Business SchoolandWilliam H. MecklingUniversity of RochesterAbstractThis paper integrates elements from the theory of agency, the theory of property rights and the theory of finance to develop a theory of the ownership structure of the firm. We define the concept of agency costs, show its relationship to the ‘separation and control’issue, investigate the nature of the agency costs generated by the existence of debt andoutside equity, demonstrate who bears costs and why, and investigate the Paretooptimality of their existence. We also provide a new definition of the firm, and showhow our analysis of the factors influencing the creation and issuance of debt and equity claims is a special case of the supply side of the completeness of markets problem.The directors of such [joint-stock] companies, however, being the managers rather ofother people’s money than of their own, it cannot well b e expected, that they shouldwatch over it with the same anxious vigilance with which the partners in a privatecopartnery frequently watch over their own. Like the stewards of a rich man, they are apt to consider attention to small matters as not for thei r master’s honour, and very easilygive themselves a dispensation from having it. Negligence and profusion, therefore, must always prevail, more or less, in the management of the affairs of such a company.—Adam Smith (1776) Keywords: Agency costs and theory, itnernal control systems, conflicts of interest, capital structure, internal equity, outside equity, demand for security analysis, completeness of markets, supply of claims, limited liability©1976 Jensen and MecklingJournal of Financial Economics, October, 1976, V. 3, No. 4, pp. 305-360.Reprinted in Michael C. Jensen, A Theory of the Firm: Governance, Residual Claims and Organizational Forms (Harvard University Press, December 2000) available at /catalog/JENTHF.htmlAlso published in Foundations of Organizational Strategy,Michael C. Jensen, Harvard University Press, 1998.This document is available on theSocial Science Research Network (SSRN) Electronic Library at:/sol3/paper.taf?ABSTRACT_ID=94043Theory of the Firm: Managerial Behavior,Agency Costs and Ownership StructureMichael C. JensenHarvard Business SchoolandWilliam H. Meckling*University of Rochester1. Introduction1.1. Motivation of the PaperIn this paper we draw on recent progress in the theory of (1) property rights, (2) agency, and (3) finance to develop a theory of ownership structure1 for the firm. In addition to tyingtogether elements of the theory of each of these three areas, our analysis casts new light on andhas implications for a variety of issues in the professional and popular literature including the definiti on of the firm, the “separation of ownership and control,” the “social responsibility” of business, the definition of a “corporate objective function,” the determination of an optimal capital structure, the specification of the content of credit agreements, the theory of organizations, and the supply side of the completeness of markets problems.1 We do not use the term ‘capital structure’ because that term usually denotes the relative quantities ofbonds, equity, warrants, trade credit, etc., which represent the liabilities of a firm. Our theory implies there isanother important dimension to this problem—namely the relative amount of ownership claims held byinsiders (management) and outsiders (investors with no direct role in the management of the firm).* Associate Professor and Dean, respectively, Graduate School of Management, University of Rochester. Anearlier version of this paper was presented at the Conference on Analysis and Ideology, Interlaken,Switzerland, June 1974, sponsored by the Center for Research in Government Policy and Business at theUniversity of Rochester, Graduate School of Management. We are indebted to F. Black, E. Fama, R.Ibbotson, W. Klein, M. Rozeff, R. Weil, O. Williamson, an anonymous referee, and to our colleagues andmembers of the Finance Workshop at the University of Rochester for their comments and criticisms, inparticular G. Benston, M. Canes, D. Henderson, K. Leffler, J. Long, C. Smith, R. Thompson, R. Watts, and J. Zimmerman.Our theory helps explain:1. why an entrepreneur or manager in a firm which has a mixed financial structure(containing both debt and outside equity claims) will choose a set of activities for thefirm such that the total value of the firm is less than it would be if he were the sole owner and why this result is independent of whether the firm operates in monopolisticor competitive product or factor markets;2. why his failure to maximize the value of the firm is perfectly consistent withefficiency;3. why the sale of common stock is a viable source of capital even though managers donot literally maximize the value of the firm;4. why debt was relied upon as a source of capital before debt financing offered any taxadvantage relative to equity;5. why preferred stock would be issued;6. why accounting reports would be provided voluntarily to creditors and stockholders,and why independent auditors would be engaged by management to testify to the accuracy and correctness of such reports;7. why lenders often place restrictions on the activities of firms to whom they lend, andwhy firms would themselves be led to suggest the imposition of such restrictions;8. why some industries are characterized by owner-operated firms whose sole outsidesource of capital is borrowing;9. why highly regulated industries such as public utilities or banks will have higher debtequity ratios for equivalent levels of risk than the average nonregulated firm;10. why security analysis can be socially productive even if it does not increase portfolioreturns to investors.1.2 Theory of the Firm: An Empty Box?While the literature of economics is replete with references to the “theory of the firm,”the material generally subsumed under that heading is not actually a theory of the firm but rather a theory of markets in which firms are important actors. The firm is a “black box” operated so as to meet the relevant marginal conditions with respect to inputs and outputs, thereby maximizing profits, or more accurately, present value. Except for a few recent and tentative steps, however,we have no theory which explains how the conflicting objectives of the individual participants are brought into equilibrium so as to yield this result. The limitations of this black box view of the firm have been cited by Adam Smith and Alfred Marshall, among others. More recently, popular and professional debates over the “social responsibility” of corporations, the separation of ownershipand control, and the rash of reviews of the literature on the “theory of the firm” have evidenced continuing concern with these issues.2A number of major attempts have been made during recent years to construct a theory ofthe firm by substituting other models for profit or value maximization, with each attempt motivatedby a conviction that the latter is inadequate to explain managerial behavior in large corporations.3Some of these reformulation attempts have rejected the fundamental principle of maximizing2 Reviews of this literature are given by Peterson (1965), Alchian (1965, 1968), Machlup (1967), Shubik (1970), Cyert and Hedrick (1972), Branch (1973), Preston (1975).3 See Williamson (1964, 1970, 1975), Marris (1964), Baumol (1959), Penrose (1958), and Cyert and March (1963). Thorough reviews of these and other contributions are given by Machlup (1967) and Alchian (1965). Simon (1955) developed a model of human choice incorporating information (search) and computationalcosts which also has important implications for the behavior of managers. Unfortunately, Simon’s work hasoften been misinterpreted as a denial of maximizing behavior, and misused, especially in the marketing and behavioral science literature. His later use of the term “satisficing” (Simon, 1959) has undoubtedlycontributed to this confusion because it suggests rejection of maximizing behavior rather than maximization subject to costs of information and of decision making.behavior as well as rejecting the more specific profit-maximizing model. We retain the notion of maximizing behavior on the part of all individuals in the analysis that follows.41.3 Property RightsAn independent stream of research with important implications for the theory of the firmhas been stimulated by the pioneering work of Coase, and extended by Alchian, Demsetz, and others.5A comprehensive survey of this literature is given by Furubotn and Pejovich (1972). While the focus of this research has been “property rights”,6the subject matter encompassed is far broader than that term suggests. What is important for the problems addressed here is that specification of individual rights determines how costs and rewards will be allocated among the participants in any organization. Since the specification of rights is generally affected through contracting (implicit as well as explicit), individual behavior in organizations, including the behaviorof managers, will depend upon the nature of these contracts. We focus in this paper on the behavioral implications of the property rights specified in the contracts between the owners and managers of the firm.1.4 Agency CostsMany problems associated with the inadequacy of the current theory of the firm can alsobe viewed as special cases of the theory of agency relationships in which there is a growing4 See Meckling (1976) for a discussion of the fundamental importance of the assumption of resourceful, evaluative, maximizing behavior on the part of individuals in the development of theory. Klein (1976) takesan approach similar to the one we embark on in this paper in his review of the theory of the firm and the law.5 See Coase (1937, 1959, 1960), Alchian (1965, 1968), Alchian and Kessel (1962), Demsetz (1967), Alchian andDemsetz (1972), Monson and Downs (1965), Silver and Auster (1969), and McManus (1975).6 Property rights are of course human rights, i.e., rights which are possessed by human beings. The introduction of the wholly false distinction between property rights and human rights in many policy discussions is surely one of the all time great semantic flimflams.literature.7 This literature has developed independently of the property rights literature even though the problems with which it is concerned are similar; the approaches are in fact highly complementary to each other.We define an agency relationship as a contract under which one or more persons (the principal(s)) engage another person (the agent) to perform some service on their behalf whichinvolves delegating some decision making authority to the agent. If both parties to the relationshipare utility maximizers, there is good reason to believe that the agent will not always act in the best interests of the principal. The principal can limit divergences from his interest by establishing appropriate incentives for the agent and by incurring monitoring costs designed to limit the aberrant activities of the agent. In addition in some situations it will pay the agent to expend resources (bonding costs) to guarantee that he will not take certain actions which would harm the principal or to ensure that the principal will be compensated if he does take such actions. However, it is generally impossible for the principal or the agent at zero cost to ensure that the agent will make optimal decisions from the principal’s viewpoint. In most agency relationships the principal and the agent will incur positive monitoring and bonding costs (non-pecuniary as well as pecuniary), and in addition there will be some divergence between the agent’s decisions8andthose decisions which would maximize the welfare of the principal. The dollar equivalent of the reduction in welfare experienced by the principal as a result of this divergence is also a cost of the agency relationship, and we refer to this latter cost as the “residual loss.”We define a gency costs as the sum of:7Cf. Berhold (1971), Ross (1973, 1974a), Wilson (1968, 1969), and Heckerman (1975).8 Given the optimal monitoring and bonding activities by the principal and agent.1. the monitoring expenditures by the principal,92. the bonding expenditures by the agent,3. the residual loss.Note also that agency costs arise in any situation involving cooperative effort (such as the co- authoring of this paper) by two or more people even though there is no clear-cut principal-agent relationship. Viewed in this light it is clear that our definition of agency costs and their importanceto the theory of the firm bears a close relationship to the problem of shirking and monitoring of team production which Alchian and Demsetz (1972) raise in their paper on the theory of the firm.Since the relationship between the stockholders and the managers of a corporation fits the definition of a pure agency relationship, it should come as no surprise to discover that the issuesassociated with the “separation of ownership and control” in the modern diffuse ownership corporation are intimately associated with the general problem of agency. We show below that an explanation of why and how the agency costs generated by the corporate form are born leads to atheory of the ownership (or capital) structure of the firm.Before moving on, however, it is worthwhile to point out the generality of the agency problem. The problem of inducing an “agent” to behave as if he were maximizing the “principal’s” welfare is quite general. It exists in all organizations and in all cooperative efforts—at every level of management in firms,10in universities, in mutual companies, in cooperatives, in9 As it is used in this paper the term monitoring includes more than just measuring or observing the behaviorof the agent. It includes efforts on the part of the principal to ‘control’ the behavior of the agent throughbudget restrictions, compensation policies, operating rules, etc.10 As we show below the existence of positive monitoring and bonding costs will result in the manager of acorporation possessing control over some resources which he can allocate (within certain constraints) tosatisfy his own preferences. However, to the extent that he must obtain the cooperation of others in orderto carry out his tasks (such as divisional vice presidents) and to the extent that he cannot control theirbehavior perfectly and costlessly they will be able to appropriate some of these resources for their ownends. In short, there are agency costs generated at every level of the organization. Unfortunately, theanalysis of these more general organizational issues is even more difficult than that of the ‘ownership andgovernmental authorities and bureaus, in unions, and in relationships normally classified as agency relationships such as those common in the performing arts and the market for real estate. The development of theories to explain the form which agency costs take in each of these situations (where the contractual relations differ significantly), and how and why they are born will lead to arich theory of organizations which is now lacking in economics and the social sciences generally.We confine our attention in this paper to only a small part of this general problem—the analysis of agency costs generated by the contractual arrangements between the owners and top management of the corporation.Our approach to the agency problem here differs fundamentally from most of the existing literature. That literature focuses almost exclusively on the normative aspects of the agency relationship; that is, how to structure the contractual relation (including compensation incentives) between the principal and agent to provide appropriate incentives for the agent to make choices which will maximize the principal’s welfare, given that uncertainty and imperfect monitoring exist. We focus almost entirely on the positive aspects of the theory. That is, we assume individuals solve these normative problems, and given that only stocks and bonds can be issued as claims, we investigate the incentives faced by each of the parties and the elements entering into the determination of the equilibrium contractual form characterizing the relationship between the manager (i.e., agent) of the firm and the outside equity and debt holders (i.e., principals).1.5 General Comments on the Definition of the firmRonald Coase in his seminal paper entitled “The Nature of the Firm” (1937) pointed out that economics had no positive theory to determine the bounds of the firm. He characterized thecontrol’ issue because the nature of the contractual obligations and rights of the parties are much morevaried and generally not as well specified in explicit contractual arrangements. Nevertheless, they exist andwe believe that extensions of our analysis in these directions show promise of producing insights into aviable theory of organization.bounds of the firm as that range of exchanges over which the market system was suppressed and where resource allocation was accomplished instead by authority and direction. He focused onthe cost of using markets to effect contracts and exchanges and argued that activities would be included within the firm whenever the costs of using markets were greater than the costs of usingdirect authority. Alchian and Demsetz (1972) object to the notion that activities within the firm aregoverned by authority, and correctly emphasize the role of contracts as a vehicle for voluntary exchange. They emphasize the role of monitoring in situations in which there is joint input or team production.11 We are sympathetic to with the importance they attach to monitoring, but we believethe emphasis that Alchian and Demsetz place on joint input production is too narrow and therefore misleading. Contractual relations are the essence of the firm, not only with employees but with suppliers, customers, creditors, and so on. The problem of agency costs and monitoring exists forall of these contracts, independent of whether there is joint production in their sense; i.e., joint production can explain only a small fraction of the behavior of individuals associated with a firm.It is important to recognize that most organizations are simply legal fictions12which serveas a nexus for a set of contracting relationships among individuals.This includes firms, non-profit institutions such as universities, hospitals, and foundations, mutual organizations such as mutual savings banks and insurance companies and co-operatives, some private clubs, and even governmental bodies such as cities, states, and the federal government, government enterprises such as TVA, the Post Office, transit systems, and so forth.11 They define the classical capitalist firm as a contractual organization of inputs in which there is ‘(a) jointinput production, (b) several input owners, (c) one party who is common to all the contracts of the jointinputs, (d) who has rights to renegotiate any input’s contract independently of contracts with other input owners, (e) who holds the residual claim, and (f) who has the right to sell his contractual residual status.’12 By legal fiction we mean the artificial construct under the law which allows certain organizations to betreated as individuals.The private corporation or firm is simply one form of legal fiction which serves as a nexusfor contracting relationships and which is also characterized by the existence of divisible residualclaims on the assets and cash flows of the organization which can generally be sold without permission of the other contracting individuals. Although this definition of the firm has little substantive content, emphasizing the essential contractual nature of firms and other organizations focuses attention on a crucial set of questions—why particular sets of contractual relations arise for various types of organizations, what the consequences of these contractual relations are, and how they are affected by changes exogenous to the organization. Viewed this way, it makes littleor no sense to try to distinguish those things that are “inside” the firm (or any other organization)from those things that are “outside” of it. There is in a very real sense only a multitude of complex relationships (i.e., contracts) between the legal fiction (the firm) and the owners of labor, material and capital inputs and the consumers of output.13Viewing the firm as the nexus of a set of contracting relationships among individuals alsoserves to make it clear that the personalization of the firm implied by asking questions such as “what should be the objective function of the firm?” or “does the firm have a social responsibility?” is seriously misleading. The firm is not an individual. It is a legal fiction which serves as a focus for a complex process in which the conflicting objectives of individuals (some ofwhom may “represent” other organizations) are brought into equilibrium within a framework of contractual relations. In this sense the “behavior” of the firm is like the behavior of a market, thatis, the outcome of a complex equilibrium process. We seldom fall into the trap of characterizing13 For example, we ordinarily think of a product as leaving the firm at the time it is sold, but implicitly or explicitly such sales generally carry with them continuing contracts between the firm and the buyer. If theproduct does not perform as expected the buyer often can and does have a right to satisfaction. Explicitevidence that such implicit contracts do exist is the practice we occasionally observe of specific provisionthat ‘all sales are final.’the wheat or stock market as an individual, but we often make this error by thinking about organizations as if they were persons with motivations and intentions.141.6 Overview of the PaperWe develop our theory in stages. Sections 2 and 4 provide analyses of the agency costsof equity and debt respectively. These form the major foundation of the theory. In Section 3, wepose some questions regarding the existence of the corporate form of organization and examinesthe role of limited liability. Section 5 provides a synthesis of the basic concepts derived in sections2-4 into a theory of the corporate ownership structure which takes account of the trade-offs available to the entrepreneur-manager between inside and outside equity and debt. Some qualifications and extensions of the analysis are discussed in section 6, and section 7 contains a brief summary and conclusions.2. The Agency Costs of Outside Equity2.1 OverviewIn this section we analyze the effect of outside equity on agency costs by comparing the behavior of a manager when he owns 100 percent of the residual claims on a firm with his behavior when he sells off a portion of those claims to outsiders. If a wholly-owned firm is managed by the owner, he will make operating decisions that maximize his utility. These decisions14 This view of the firm points up the important role which the legal system and the law play in social organizations, especially, the organization of economic activity. Statutory laws sets bounds on the kinds of contracts into which individuals and organizations may enter without risking criminal prosecution. Thepolice powers of the state are available and used to enforce performance of contracts or to enforce thecollection of damages for non-performance. The courts adjudicate conflicts between contracting parties and establish precedents which form the body of common law. All of these government activities affect both the kinds of contracts executed and the extent to which contracting is relied upon. This in turn determines the usefulness, productivity, profitability and viability of various forms of organization. Moreover, new laws as well as court decisions often can and do change the rights of contracting parties ex post, and they can anddo serve as a vehicle for redistribution of wealth. An analysis of some of the implications of these facts is contained in Jensen and Meckling (1978) and we shall not pursue them here.will involve not only the benefits he derives from pecuniary returns but also the utility generated by various non-pecuniary aspects of his entrepreneurial activities such as the physical appointmentsof the office, the attractiveness of the office staff, the level of employee discipline, the kind andamount of charitable contributions, personal relations (“friendship,”“respect,” and so on) with employees, a larger than optimal computer to play with, or purchase of production inputs from friends. The optimum mix (in the absence of taxes) of the various pecuniary and non-pecuniary benefits is achieved when the marginal utility derived from an additional dollar of expenditure (measured net of any productive effects) is equal for each non-pecuniary item and equal to the marginal utility derived from an additional dollar of after-tax purchasing power (wealth).If the owner-manager sells equity claims on the corporation which are identical to his own(i.e., which share proportionately in the profits of the firm and have limited liability), agency costswill be generated by the divergence between his interest and those of the outside shareholders,since he will then bear only a fraction of the costs of any non-pecuniary benefits he takes out in maximizing his own utility. If the manager owns only 95 percent of the stock, he will expend resources to the point where the marginal utility derived from a dollar’s expenditure of the firm’s resources on such items equals the marginal utility of an additional 95 cents in general purchasing power (i.e., his share of the wealth reduction) and not one dollar. Such activities, on his part, canbe limited (but probably not eliminated) by the expenditure of resources on monitoring activities bythe outside stockholders. But as we show below, the owner will bear the entire wealth effects ofthese expected costs so long as the equity market anticipates these effects. Prospective minority shareholders will realize that the owner-manager’s interests will diverge somewhat from theirs; hence the price which they will pay for shares will reflect the monitoring costs and the effect of the divergence between the manager’s interest and theirs. Nevertheless, ignoring for the momentthe possibility of borrowing against his wealth, the owner will find it desirable to bear these costsas long as the welfare increment he experiences from converting his claims on the firm into general purchasing power15 is large enough to offset them.As the owner-manager’s fraction of the equity falls, his fractional claim on the outcomesfalls and this will tend to encourage him to appropriate larger amounts of the corporate resourcesin the form of perquisites. This also makes it desirable for the minority shareholders to expendmore resources in monitoring his behavior. Thus, the wealth costs to the owner of obtaining additional cash in the equity markets rise as his fractional ownership falls.We shall continue to characterize the agency conflict between the owner-manager and outside shareholders as deriving from the manager’s tendency to appropriate perquisites out of the firm’s resources for his own consumption. However, we do not mean to leave the impression that this is the only or even the most important source of conflict. Indeed, it is likely that the most important conflict arises from the fact that as the manager’s ownership claim falls, his incentive to devote significant effort to creative activities such as searching out new profitable ventures falls.He may in fact avoid such ventures simply because it requires too much trouble or effort on his part to manage or to learn about new technologies. Avoidance of these personal costs and the anxieties that go with them also represent a source of on-the-job utility to him and it can result inthe value of the firm being substantially lower than it otherwise could be.2.2 A Simple Formal Analysis of the Sources of Agency Costs of Equity and Who Bears ThemIn order to develop some structure for the analysis to follow we make two sets of assumptions. The first set (permanent assumptions) are those which will carry through almost allof the analysis in sections 2-5. The effects of relaxing some of these are discussed in section 6.15 For use in consumption, for the diversification of his wealth, or more importantly, for the financing of ‘profitable’ projects which he could not otherwise finance out of his personal wealth. We deal with these issues below after having developed some of the elementary analytical tools necessary to their solution.。

企业理论:经理行为、代理成本与所有权结构讲解

迈克尔·C.詹森威廉·H.麦克林**本文综合了代理理论、产权理论和财务理论几方面的要素,在此基础上提出了一种公司所有权结构的理论。

本文定义了代理成本的概念,揭示了它和“所有权与控制权分离”问题的关系;研究了由于债务和外部股权存在而产生的代理成本的本质,论证了由谁承担和为什么要承担这些成本的问题,并研究了它们存在的帕累托最优条件。

本文也提出了对“公司”这个概念的一个新的定义,并且说明对债务产生和发行以及股权要求的各种影响因素的分析,是如何成为市场完整性问题中供给方的一种特殊情况的。

可是,那些股份公司的总经理们管理着他人的而不是自己的钱财,可以料想,他们不会像那些私有合伙入时刻警惕地关注着自己的福利一样,去关注公司的福利。

就好像一个富人的仆人那样,他们喜欢留心与主人无关的小东西,并放纵自己去获得。

因而在那样一个公司的事务管理中,疏忽和浪费现象必然多多少少地盛行起来。

(Adan2 Smith,The wealth of Nations,1776(Cannan Edition,MOdernLibrary,New Y_ork,1937,p.700.) 引言论文的动机本文运用了(1)产权理论、(2)代理理论和(3)财务理论的最新发展以构造出一种公司所有权结构[1]的理论。

而且除了综合以上三个领域的理论要素以外,我们的分析还重新阐明和涉及诸如公司的定义、“所有权与控制权分离”问题、企业的“社会责任”、“公司目标函数”的定义、最优资本结构的决定、信贷协议内容的具体化、组织理论、市场完整性问题的供给方等一系列问题。

我们的理论有助于理解:(1)在一个混合财务结构(包括负债和外部股权两种要求权)的公司里,其企业家或经理为什么会采取一系列行动使该公司的总价值比他是惟一所有权人时的公司的价值*本文译自埃尔塞维尔科学出版社(Elsevier Science)出版的《财务经济学杂志》1976年第3期(Journal of Financial Economics,3,1976,pp.305—360)。

代理经济学创始人之一:迈克尔·C·詹森

代理经济学创始人之一:迈克尔·C·詹森作者:许慧陈勇许家林来源:《财会通讯》2012年第25期迈克尔·C·詹森(Michael C. Jensen,1939-)教授是一位具有经济学、金融学和公司财务与治理知识背景,横跨金融经济学和企业管理学的世界级大师。

他除了在资本市场理论中确立举足轻重的地位外,还在公司控制理论和资本结构理论方面做了开创性工作,是代理经济学的创始人之一。

一、个人生平简介1939年11月30日,詹森出生于美国明尼苏达州(Minnesota)罗切斯特市(Rochester)。

1992年,获得麦卡莱斯特学院(Macalester College)经济学学士学位,1964年获得美国芝加哥大学(University of Chicago)工商管理硕士(Master of Business Administration,简称MBA),1968年又在芝加哥大学同时获得经济学、金融学和会计学博士学位。

除此之外,还获得多所大学的名誉博士学位:1991年7月,获比利时鲁汶大学(University Catholique de Louvain)名誉博士学位;2000年12月,获瑞士伯尔尼大学(University of Bern)名誉博士学位;2001年6月,获纽约罗切斯特大学威廉·西蒙工商管理学院(University of Rochester William E. Simon Graduate School of Business Administration)名誉法学博士学位;2005年6月,获加拿大多伦多大学(University of Toronto)名誉博士学位等。

1967年,詹森在芝加哥大学攻读博士学位期间就开始了从教生涯,其职业生涯比较顺利:1967年~1971年,任纽约罗切斯特大学威廉·西蒙工商管理学院助理教授;1971年提拔为副教授;1979年晋升成为教授。

代理成本理论

代理成本理论本与资本结构的理论通过分析指出,公司债务的违约成本是财务杠杆系数的增函数;随着公司债务资本的增加,债券人的监督成本随着提升,债权人会要求更高的利率。

这种代理成本最终要由股东承担,公司资本结构中债务比率过高会导致股东价值的降低。

根据代理成本理论,债务资本适度的资本结构会增加股东的价值。

代理成本是指委托人为防止代理人损害自己的利益,需要通过严密的契约关系和对代理人的严格监督来限制代理人的行为,而这需要付出代价。

代理成本可化分为三部分:①委托人的监督成本,即委托人激励和监控代理人,以图使后者为前者利益尽力的成本;②代理人的担保成本,即代理人用以保证不采取损害委托人行为的成本,以及如果采用了那种行为,将给予赔偿的成本;③剩余损失,它是委托人因代理人代行决策而产生的一种价值损失,等于代理人决策和委托人在假定具有与代理人相同信息和才能情况下自行效用最大化决策之间的差异①。

显然,①和②是制定、实施和治理契约的实际成本,③是在契约最优但又不完全被遵守、执行时的机会成本。

随着现代市场经济的产生和发展,企业规模逐渐扩大,经营一个企业对专业知识的要求越来越高,经营者所需要投入的精力也越来越多。

初始的投资者将以更多的精力用来吸引新的投资者加盟本企业,将以更多的时间用在有关企业发展、壮大的战略思考上。

此时,具有现代经营理念的所有者,将会选择聘请外部经理管理企业,而将自己从繁琐的日常经营中脱身出来。

这种社会分工从总体上来说有利于效率的提高,并在一种良好的机制配合下,实现所有者和经营者双赢的结果。

但这种分工即两权分离必然也会带来一定的负面效应,就是代理成本的出现。

代理成本的产生就是所有权和经营权分离之后,所有者即股东希望经理层按股东财富最大化的目标尽力经营管理企业。

但由于经理层本身不是股东,或持有股份比例小,往往从自身的利益出发从事企业的日常经营管理。

比如通过在职消费获取除工资报酬外的额外收益,从而造成所有者利益受损。

《公司理论:管理行为、代理成本和所有权机构》读书笔记

读书笔记——读《公司理论:管理行为、代理成本和所有权机构》詹森和麦克林发表于1976年的《公司理论:管理行为、代理成本和所有权结构》将代理理论、产权理论和融资理论的要素揉合在一起,提出了“代理成本理论”,并应用这一理论对信息不对称条件下的组织结构问题和资本结构进行了系统的分析。

文章的结构大致如下。

首先,在引言部分,詹森和麦克林向我们说明了他们所做文章的动机,并对产权、代理成本和公司从理论上进行了定义;接着,作者分别从外部股票和债券的代理成本两方面说明所有权人—经理和外部投资者的行为,以及对公司价的影响;然后从上述分析入手对公司所有权结构展开理论分析;在文章最后部分,作者还对其文章进行了扩展分析,说明这篇文章存在的一定局限性以及将来研究可以拓展的方向。

这篇文章主要围绕代理成本展开,詹森和麦克林将代理成本的定义为一种合同,在这个合同的约束下,一个人或多个人(委托人)聘用另一个人(代理人)代表他们去完成一些工作,包括授权代理人行使一些决策权。

这样的关系通常出现在现代企业所有权与管理权相分离的情况下,这种制度的出现有利于企业效率的提高和分担风险,但同样由于不对称信息下的委托代理问题使得这种代理制度产生了一定的成本。

詹森和麦克林将代理成本定义为(1)委托人的监控支出(2)代理人的管束支出和(3)剩余损失的总和。

代理成本形成的原因和方式成为詹森和麦克林研究企业所有权结构理论的切入点。

1.外部股票的代理成本单从外部股票的代理成本来看,即不考虑债务问题下的股权融资,代理成本产生于所有权—经理人出售部分所有权后,与外部股票持有人之间的利益分歧。

因为不再持有企业全部的股权,所有权人—经理的经营目标发生了改变——仅仅考虑如何使得自己持有的股份的利益最大化,而非出售股权前整个企业利润最大化。

然后外部股票持有人在理性预期下将能够认识到管理者的这一行为改变,因此将将这种预期反映在股票价格上,这部分降低的价格可以理解为监控成本。

詹森及其代理成本理论

经济学家向来推崇劳动分工促进效率的准则,在做学问时通常比较强调“专”。

因此,经济学家大多是在某一领域钻研很深“专家”,而不是涉猎广博的“通才”。

不过,也有例外。

有一些经济学家,既能在某些领域深入钻研,又能在多个领域触类旁通,兼专家和通才于一身,迈克尔·詹森教授就是其中一位。

詹森生于1939年,1962年,他获得马卡莱斯特学院经济学学士学位。

此后,他就读于芝加哥大学,并于1964年获得金融方向MBA学位,1968年获芝经济学、金融学、会计学博士学位。

此外,詹森教授还拥有比利时鲁汶大学、瑞士波恩大学、罗切斯特西蒙商学院等多所名校的名誉博士学位。

在芝加哥大学攻读博士期间,詹森已在西北大学和罗切斯特大学担任讲师和助理教授。

此后,詹森在罗切斯特大学执教了21年,期间为研究生开设了经济学、会计学、公司理财、资本市尝组织管理和公司政策等课程。

1988年以后,他执教于哈佛大学商学院,讲授组织管理学。

2000年从哈佛大学荣休后,詹森教授开始把工作阵地从学界转向了业界,接受了著名的摩立特集团的聘请,担任执行董事至今。

除了在学界、业界的工作外,詹森教授还广泛从事其他社会工作。

最值得一提的是,他于1973年创办了《金融经济学期刊》。

目前,该杂志被认为是金融学领域最重要的两份学术期刊之一。

代理成本詹森教授在学术上的最重要贡献是提出了“代理成本理论”,并应用这一理论对信息不对称条件下的组织结构问题和资本结构进行了系统的分析。

“代理成本理论”的学术源头,可以归结为两个在当时已经比较流行的理论:产权理论和委托亅代理理论。

首先是产权理论。

从科斯开始,经济学家们开始对企业的边界以及企业的内部组织问题产生了兴趣。

沿着科斯的研究轨迹,阿尔钦、德姆塞茨、哈特等一大批经济学家进行了丰富而有益的探索,这些理论成果总结在一起,就形成了所谓的产权理论。

产权理论的关注点是产权分配对于经济效率的影响,具体来说就是考察契约对于权利的配置怎样影响契约双方的成本、收益。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

经济学家向来推崇劳动分工促进效率的准则,在做学问时通常比较强调“专”。

因此,经济学家大多是在某一领域钻研很深“专家”,而不是涉猎广博的“通才”。

不过,也有例外。

有一些经济学家,既能在某些领域深入钻研,又能在多个领域触类旁通,兼专家和通才于一身,迈克尔·詹森教授就是其中一位。

詹森生于1939年,1962年,他获得马卡莱斯特学院经济学学士学位。

此后,他就读于芝加哥大学,并于1964年获得金融方向MBA学位,1968年获芝经济学、金融学、会计学博士学位。

此外,詹森教授还拥有比利时鲁汶大学、瑞士波恩大学、罗切斯特西蒙商学院等多所名校的名誉博士学位。

在芝加哥大学攻读博士期间,詹森已在西北大学和罗切斯特大学担任讲师和助理教授。

此后,詹森在罗切斯特大学执教了21年,期间为研究生开设了经济学、会计学、公司理财、资本市尝组织管理和公司政策等课程。

1988年以后,他执教于哈佛大学商学院,讲授组织管理学。

2000年从哈佛大学荣休后,詹森教授开始把工作阵地从学界转向了业界,接受了著名的摩立特集团的聘请,担任执行董事至今。

除了在学界、业界的工作外,詹森教授还广泛从事其他社会工作。

最值得一提的是,他于1973年创办了《金融经济学期刊》。

目前,该杂志被认为是金融学领域最重要的两份学术期刊之一。

代理成本

詹森教授在学术上的最重要贡献是提出了“代理成本理论”,并应用这一理论对信息不对称条件下的组织结构问题和资本结构进行了系统的分析。

“代理成本理论”的学术源头,可以归结为两个在当时已经比较流行的理论:产权理论和委托亅代理理论。

首先是产权理论。

从科斯开始,经济学家们开始对企业的边界以及企业的内部组织问题产生了兴趣。

沿着科斯的研究轨迹,阿尔钦、德姆塞茨、哈特等一大批经济学家进行了丰富而有益的探索,这些理论成果总结在一起,就形成了所谓的产权理论。

产权理论的关注点是产权分配对于经济效率的影响,具体来说就是考察契约对于权利的配置怎样影响契约双方的成本、收益。

其次是委托亅代理理论。

在产权理论研究契约对于权利分配所产生影响的同时,另外一些经济学家则在关心契约本身的设计问题,大名鼎鼎的莫里斯、马斯金、霍姆斯特朗等都是委托亅代理理论的代表人物。

和研究产权学派的学者惯用文字逻辑的论述不同,这一学派的经济学家更习惯于运用高深的数学。

通过求解复杂的数学规划,他们试图告诉人们,对于委托人而言,究竟应该怎样设计和委托人的契约,才能使自己获益最大。

在詹森教授看来,契约理论虽然研究了各种契约构成带来的可能影响,而对现实中会出现怎样的契约并没有进行探究,而委托亅代理理论则正好相反。

如果将两个理论结合起来,就既能找到现实中可能出现的契约,又能研究其经济影响。

本着这种思想,在1976年的一篇重要论文中,詹森及其合作者麦克林一起提出了“代理成本理论”。

要理解这个理论,首先要明白什么是代理关系。

在詹森和麦克林看来代理关系被定义为由委托人与代表委托人进行工作的代理人订立的契约,这种契约可以是明的,也可以是暗的。

需要指出的是,在詹森他们的语境中,代理关系比我们通常理解的要宽泛。

只要有多人之间的合作,就存在着代理关系,委托人和代理人之间并不存在人们通常理解的不对等关系。

例如,两位作者合写文章,合作的一方就和另一方就构成代理关系。

如果委托人和代理人都是效用最大化的追求者,那么就有理由相信代理人不会总按委托人的利益而行事。

为了保证委代双方的利益一致,委托人就需要订立适当的契约来限制代理人利益上和行为上的偏差,这种契约的设计,就是委托亅代理理论研究的范畴,而这种契约的决定显然就需要承担一定的成本,这种成本就是“代理成本”。

比较正式地,詹森和麦克林将“代理成本”定义为:为设计、监督和约束利益冲突的代理人之间的一组契约所必须付出的成本,加上执行契约时成本超过利益所造成的剩余损失。

具体来说,“代理成本”分为三个部分:①监督成本,顾名思义,即委托人用于管理代理人行为的费用。

②担保成本,即代理人保证不采取损害委托人行为的费用,以及如果采取了那种活动,代理人将赔偿委托人的费用。

③剩余成本,即由于代理人的决策和使委托人的利益最大的决策之间存在着偏差

而导致委托人利益的损失。

显然,詹森和麦克林所说的代理成本在现实中是广泛存在的。

例如,企业的股东、债权人和人之间就构成了复杂的代理关系,代理成本也在这三者的关系中起着重要的作用。

而对于这三者间代理成本的研究,就成为了詹森构造其企业理论的核心。

关于企业资本结构的理论

企业是重要的经济活动组织,但是在传统的经济学分析中,企业一般只被当做一个“黑箱”处理。

这个黑箱受利润最大化原则的驱使,进行着投入产出。

应当承认,这种对于企业的简单处理为研究一些问题提供了洞见,但却完全忽视了企业内部的组织、协调等问题,放弃了对于很多相关问题的探讨,这是十分遗憾的。

自科斯以来,不少经济学家致力于打开这个“黑箱”,对企业的本质、其内部的组织、激励、协调进行了不少有益的探索,也取得了不少有价值的理论成果。

但是,在詹森之前,还有很多问题并没有得到较好的回答。

其中的一个重要问题就是公司的资本结构问题。

在詹森之前,也有不少经济学家研究过类似问题。

例如两位诺贝尔奖得主莫迪里阿尼和米勒就曾经提出过著名的MM定理,即在一定的假设之下,无论股权融资还是债权融资,都不改变企业的总价值。

如果是这样,那么但从企业价值的角度似乎并不能对企业资本的决定提出良好的解释。

那么,究竟在一个企业中,股权和债权是怎样划分的呢?在这背后究竟有什么经济学道理?在引入了代理成本理论后,詹森及其合作者尝试对上述问题进行回答。

在詹森及其合作者看来,对于资本结构的考察,不应该仅仅局限于财务分析本身,而应该联系所有权结构来进行分析。

股票和债券最大的区别在于,股票象征着对于企业进行控制的权利,而债券则没有这一功能。

而无论是通过股票还是债券进行融资,都会造成代理成本,而财务结构的设置,就是要权衡两种融资带来的代理成本,使得总的代理成本最携。

如果有一家企业,其所有者同时也是人,那么很显然他拥有对企业100%的剩余索取权,也同时要对企业的经营承担所有的责任。

在这种情况下,其最优的经营决策就是要让企业投资的边际回报和企业的边际成本相一致,也就是在边际上每支出1块钱,也要求达到相当于1块钱效用的回报。

需要指出的是,这种回报可能是金钱的,也可能是非金钱的。

例如利用职权为自己建造豪华办公室、用公司的资金满足自己创造商业帝国的乐趣,都是带给企业经营者的非金钱汇报。

而如果人的股份占资金的比例下降到95%,那么他对于企业剩余索取的比例也随之下降到了95%。

即每赚1块钱,只有9毛5分能归他所有。

那么此时对他来说,其经营策略还和先前一样吗?一般不会。

一方面,当经营者增加其努力时,他承担了努力的全部成本,但却只能获得95%由他追加努力所创造的财富。

另一方面,当他增加在职消费时,他却只用承担在职消费的95%的成本就能享受全部的收益。

随着人持有股份的减少,经营者勇于开拓、甘于奉献和进行创造性活动的动力就会逐渐减弱,而偷懒、谋私利的积极性就会增大。

如果人偏离企业利益的行为会在股票市场上被人预期到,那么外部股权所有人的反应会有两方面,一是要监督经营者的行为,为此会造成监督成本和担保成本;二是降低他们对于企业股票的评价,其后果就是企业的价值小于经营管理者作为完全所有者时的价值,形成“剩余损失”。

监督成本、担保成本和剩余损失加在一起,就是股权融资造成的代理成本。

那么怎么才能减少股权融资造成的代理成本呢?一种方法就是改变融资方式,使用债权融资。

但不幸的是债券融资会造成另一些代理成本。

尽管负债有利于抑制人的道德风险,降低股权融资的代理成本,但同时又会导致股东的道德风险,引发债权人与股东之间产生冲突。

具体来说,债务契约将诱使股东选择风险更大的项目进行投资—如果高风险项目投资成功,他能够获得高额收益;而由于有限责任,当高风险项目投资失败时,失败造成的损失将由债权人承担。

随着债务融资比例的上升,股东将倾向于选择更具风险的项目。

如果债权人在放债之前预期到股东的上述可能行为,那么他们就会在事先抬高放债成本,这显然是对企业不利的。

由此造成的企业价值下降,就是债权人与股东之间的代理关系产生一种“剩余损失”。

此外,为了防止企业股东过度投资风险项目的行为,债权人需要对股东进行监督,由此会造成监督成本和担保成本。

监督成本、担保成本和剩余损失的总合,就是债权融资的代理成本。