应交税金-应交增值税的核算

应交税金的会计分录【精选文档】

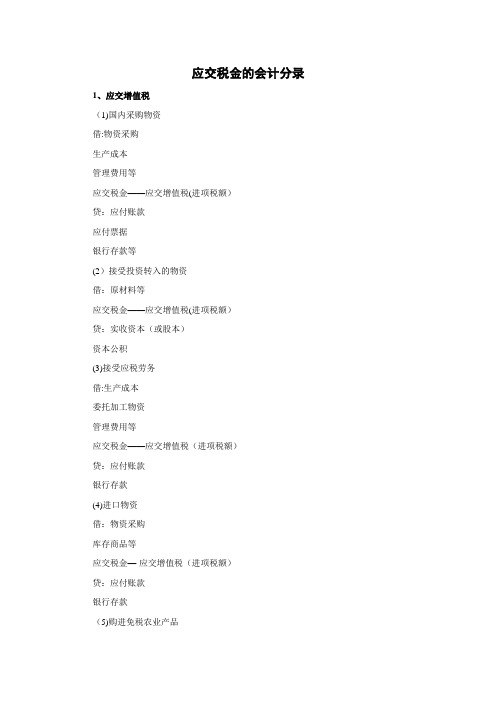

应交税金的会计分录1、应交增值税(1)国内采购物资借:物资采购生产成本管理费用等应交税金——应交增值税(进项税额)贷:应付账款应付票据银行存款等(2)接受投资转入的物资借:原材料等应交税金——应交增值税(进项税额)贷:实收资本(或股本)资本公积(3)接受应税劳务借:生产成本委托加工物资管理费用等应交税金——应交增值税(进项税额)贷:应付账款银行存款(4)进口物资借:物资采购库存商品等应交税金—-应交增值税(进项税额)贷:应付账款银行存款(5)购进免税农业产品借:物资采购(买价扣除按规定计算的进项税额后的差额)库存商品等(买价扣除按规定计算的进项税额后的差额)应交税金——应交增值税(进项税额)(购入农业产品的买价和规定的扣除率计算的进项税额)贷:应付账款(应支付的价款)银行存款(实际支付的价款)(6)销售物资或提供应税劳务(包括将自产、委托加工或购买的货物分配给股东)借:应收账款应收票据银行存款应付股利等贷:主营业务收入应交税金——应交增值税(销项税额)(7)实行“免、抵、退”办法有进出口经营权的生产性企业,按规定计算的当期出口物资不予免征、抵扣和退税的税额,记入出口物资成本借:主营业务成本贷:应交税金——应交增值税(进项税额转出)按规定计算的当期应予抵扣的税额借:应交税金——应交增值税(出口抵减内销产品应纳税额)贷:应交税金-—应交增值税(出口退税)因应抵扣的税额大于应纳税额而未全部抵扣,按规定应予退回的税款借:应收补贴款贷:应交税金——应交增值税(出口退税)收到退回的税款借:银行存款贷:应收补贴款(8)未实行“免、抵、退"办法的企业,物资出口销售时借:应收账款(当期出口物资应收的款项)应收补贴款(按规定计算的应收出口退税)主营业务成本(按规定计算的不予退回的税金)贷:主营业务收入(当期出口物资实现的营业收入)应交税金——应交增值税(销项税额)收到退回的税款借:银行存款贷:应收补贴款(9)企业将自产或委托加工的货物用于非应税项目、作为投资、集体福利消费、赠送他人等,应视同销售物资计算应交增值税借:在建工程长期股权投资应付福利费营业外支出等贷:应交税金—-应交增值税(销项税额)(10)随同商品出售但单独计价的包装物,按规定收取的增值税借:应收账款贷:应交税金--应交增值税(销项税额)出租、出借包装物逾期未收回而没收的押金应交的增值税借:其他应付款贷:应交税金—-应交增值税(销项税额)(11)购进的物资、在产品、产成品发生非正常损失,以及购进物资改变用途等原因,其进项税额应相应转入有关科目借:待处理财产损溢在建工程应付福利费等贷:应交税金——应交增值税(进项税额转出)(12)本月上交本月的应交增值税借:应交税金—-应交增值税(已交税金)贷:银行存款(13)期末留抵税款的账务处理期末进项税额大于销项时,就形成了留抵税款,应交税金—应交增值值税形成借方余额,这时不需做账务处理。

应交税金的会计分录

应交税金的会计分录1、应交增值税(1)购物资借:物资采购生产成本管理费用等应交税金——应交增值税(进项税额)贷:应付账款应付票据银行存款等(2)接受投资转入的物资借:原材料等应交税金——应交增值税(进项税额)贷:实收资本(或股本)资本公积(3)接受应税劳务借:生产成本委托加工物资管理费用等应交税金——应交增值税(进项税额)贷:应付账款银行存款(4)进口物资借:物资采购库存商品等应交税金——应交增值税(进项税额)贷:应付账款银行存款(5)购进免税农业产品借:物资采购(买价扣除按规定计算的进项税额后的差额)库存商品等(买价扣除按规定计算的进项税额后的差额)应交税金——应交增值税(进项税额)(购入农业产品的买价和规定的扣除率计算的进项税额)贷:应付账款(应支付的价款)银行存款(实际支付的价款)(6)销售物资或提供应税劳务(包括将自产、委托加工或购买的货物分配给股东)借:应收账款应收票据银行存款应付股利等贷:主营业务收入应交税金——应交增值税(销项税额)(7)实行“免、抵、退”办法有进出口经营权的生产性企业,按规定计算的当期出口物资不予免征、抵扣和退税的税额,记入出口物资成本借:主营业务成本贷:应交税金——应交增值税(进项税额转出)按规定计算的当期应予抵扣的税额借:应交税金——应交增值税(出口抵减销产品应纳税额)贷:应交税金——应交增值税(出口退税)因应抵扣的税额大于应纳税额而未全部抵扣,按规定应予退回的税款借:应收补贴款贷:应交税金——应交增值税(出口退税)收到退回的税款借:银行存款贷:应收补贴款(8)未实行“免、抵、退”办法的企业,物资出口销售时借:应收账款(当期出口物资应收的款项)应收补贴款(按规定计算的应收出口退税)主营业务成本(按规定计算的不予退回的税金)贷:主营业务收入(当期出口物资实现的营业收入)应交税金——应交增值税(销项税额)收到退回的税款借:银行存款贷:应收补贴款(9)企业将自产或委托加工的货物用于非应税项目、作为投资、集体福利消费、赠送他人等,应视同销售物资计算应交增值税借:在建工程长期股权投资应付福利费营业外支出等贷:应交税金——应交增值税(销项税额)(10)随同商品出售但单独计价的包装物,按规定收取的增值税借:应收账款贷:应交税金——应交增值税(销项税额)出租、出借包装物逾期未收回而没收的押金应交的增值税借:其他应付款贷:应交税金——应交增值税(销项税额)(11)购进的物资、在产品、产成品发生非正常损失,以及购进物资改变用途等原因,其进项税额应相应转入有关科目借:待处理财产损溢在建工程应付福利费等贷:应交税金——应交增值税(进项税额转出)(12)本月上交本月的应交增值税借:应交税金——应交增值税(已交税金)贷:银行存款(13)期末留抵税款的账务处理期末进项税额大于销项时,就形成了留抵税款,应交税金-应交增值值税形成借方余额,这时不需做账务处理。

应交税费项下-应交增值税科目设置及核算

应交税费项下-应交增值税科目设置及核算

一、应交税费其下设的应交增值税二级科目有如下三级科目:

进项税额、已交税金、减免税款、出口抵减内销产品应纳税额、转出未交增值税、销项税额、出口退税、进项税额转出、转出多交增值税。

二、期末将应交增值税-转出未/多交增值税、预交增值税等转入未交增值税。

三、应交税费-应交增值税是多栏账,其借贷方所有科目余额应该相等,也就是总余额为零,如果产生了借方余额说明有期末留抵税额。

四、应交税费-未交增值税应是二级,余额应该是应交或者留底。

五、科目设置参考

2221应交税费

222101应交增值税22210101进项税额2221010101材料2221010102固定资产2221010103专用运输发票2221010104进口环节进项税2221010105车票机票进项税2221010106住宿费进项税2221010107其他服务22210102销项税额2221010201开票2221010202未开票22210105出口退税22210106进项税额转出22210111待抵扣进项税额222103未交增值税。

应交税费的核算

五、其他应交税费的核算

一. 应交城市维护建设税的核算

是对交纳“三税”(增值税、 消费税和营业税)的单位和 个人,以“三税”税额为计 税依据而征收的一种税。

1、计算

应纳城建税=纳税人实际交纳 的“三税”之和×7% (或5%或1%)

2、帐务处理

借:营业税金及附加 其他业务成本等 贷:应交税费—应交城市维

其中:月应纳税所得额=月工资 薪金所得-1600

月应纳税所得额=4450- 1600=2850(元)

月应纳税额=2850×15% - 125=302.5(元

A

借:应付职工薪酬 4450

B

贷:现金 4147.5

C

应交税费——应交个人所得 税 302.5

D

借:应交税费——应交个人 所得税 302.5

(三)应交资源税的核算

是对在我国境内开采矿产品或者生产盐的单位和个人,就

其销售数量或自用数量征收的一种税。

1、计算

实行从量定额征收。

应交资源税=课税数量×单位税额

2、帐务处理

借:营业税金及附加 (对外销售)

生产成本

(自产自用)等

贷:应交税费——应交资源税

例:2005年5月,A企业销售原油100吨,每吨应交资源税

2、会计处理 A、计算出应交的税金时 借:管理费用 贷:应交税费——应交房产税 ——应交土地使用税 ——应交车船使用税 B、实际上交时 借:应交税费——应交房产税 ——应交土地使用税 ——应交车船使用税 贷:银行存款

注:企业购买印花税票并完税时(不通过“应交税费”) 借:管理费用 贷:银行存款

(六)应交个人所得税的核算

是对个人(自然人)取得的各项应 税所得(如:工资薪金所得、红利 所得等)征收的一种税。

应交税费——应交增值税账务处理总结【会计实务操作教程】

应交税费——应交增值税账务处理总结【会计实务操作教程】 应交税费——应交增值税的 9 个专栏 借方(5 个) 专栏 1.进项税额 (1)核算内容 记录企业购入货物或接受应税劳务而支付的准予从销项税额中抵扣的 增值税额。 注意:退回所购货物应冲销的进项税额,用红字登记。 (2)举例说明 将原购进的不含税价为 3000元、增值税额为 510元的原材料退回销售 方。 借:银行存款 3510 应交税费——应交增值税(进项税额) 510 贷:原材料 3000 专栏 2.已交税金 (1)核算内容 核算企业当月缴纳本月增值税额 注意:企业当月上交上月应交未交的增值税时,借记“应交税费—— 未交增值税”科目,贷记“银行存款” 。 (2)举例说明 某企业每 15天预缴一次增值税,每次预缴 20000元。预缴时的会计处 理:

识。而我们作为专业人员不仅仅是把会计当作“敲门砖”也就是说,不

仅仅是获得了资格或者能力就结束了,社会是不断向前进步的,具体到 我们的工作中也是会不断发展的,我们学到的东西不可能会一直有用, 对于已经舍弃的东西需要我们学习新的知识来替换它,这就是专业能力

只分享有价值的会计实操经验,用有限的时间去学习更多的知识!

借:应交税费——应交增值税(已交税金) 20000

贷:银行存款 20000 专栏 3.减免税款 (1)核算内容 反映企业按规定减免的增值税款。企业按规定直接减免的增值税额借

只分享有价值的会计实操经验,用有限的时间去学习更多的知识!

记本科目,贷记“营业外收入”科目。 (2)举例说明 对承担粮食收储任务的国有粮食购销企业销售的粮食免税,但可以开 具增值税专用发票。若销售粮 食不含税价 20000元,账务处理: 借:银行存款 22600 贷:主营业务收入 20000 应交税费——应交增值税(销项税额) 2600 借:应交税费——应交增值税(减免税款) 2600 贷:营业外收入 2600 专栏 4.出口抵减内销产品应纳税额 (1)核算内容 反映出口企业销售出口货物后,向税务机关办理免、抵、退税申报, 按规定计算的应免抵税额。 (2)举例说明 账务处理: 借:应交税费——应交增值税(出口抵减内销产品应纳税额) 贷:应交税费——应交增值税(出口退税) 在第 7 章“出口退税政策与账务处理”处讲 专栏 5.转出未交增值税 (1)核算内容

增值税会计科目设置及核算方法详解

增值税运⾏⼏年来,其核算的会计科⽬有所增加,核算⽅法不断完善。

为了便于税务⼲部及纳税⼈充分理解和运⽤,现将现⾏的增值税会计科⽬的设置及处理⽅法编撰如下: ⼀、增值税会计科⽬的设置 企业应在“应交税⾦”科⽬下设置“应交增值税”、“增值税检查调整”、“未交增值税”三个明细科⽬。

⼆、各明细科⽬的核算内容 (⼀)“应交税⾦——应交增值税”科⽬核算内容 1.“应交税⾦——应交增值税”科⽬的借⽅发⽣额,反映企业购进货物或接受应税劳务⽀付的进项税额和当⽉实际已缴纳的增值税、转出未交增值税、减免税款、出⼝抵减内销产品应纳税额;贷⽅发⽣额,反映销售货物或提供应税劳务应缴纳的增值税额、不应从销项税额中抵扣的进项税额、当⽉多交的增值税额、出⼝货物退税。

期末借⽅余额,反映企业尚未抵扣的增值税,尚未抵扣的增值税,可以抵顶以后各期的销项税额;期末贷⽅余额,反映企业尚未缴纳的增值税,⽉终应将尚未缴纳的增值税转⾄“应交税⾦——未交增值税”科⽬。

2.企业的“应交税⾦”科⽬所属“应交增值税”明细科⽬,可按上述规定设置有关的专栏进⾏明细核算,也可以将有关专栏的内容在“应交税⾦”科⽬下分别单独设置明细科⽬进⾏核算,在这种情况下,企业可沿⽤三栏式帐户,在⽉份终了时,再将有关明细帐的余额结转“应交税⾦——应交增值税”科⽬。

“应交税⾦——应交增值税”明细科⽬可按规定设置九个专栏进⾏明细核算,如下所⽰: 借⽅: 合计记录:借⽅各栏数额 进项税额:记录购⼊货物及应税劳务⽽⽀付准予从销项税额中抵扣的增值税额 已交税⾦:记录⽉终转出未交增值税额 转出未交增值税:记录⽉终转出未交增值税额 减免税款:记录直接减免的增值税额 出⼝抵减内销产品应纳税额:记录按免、抵退办法计算的出⼝货物的免抵增值税额 贷⽅: 合计:记录按免、抵退办法计算的出⼝货物的免抵增值税额 销项税额:记录销售货物或提供应税劳务应收取的增值税额 进项税额转出:记录购进货物在产品、产成品发⽣⾮正常损失,以及购进货物改变⽤途等其他原因不应从销项税额抵扣、应转出的进项税额 转出多交增值税:记录⽉终转出多交的增值税 出⼝退税:记录出⼝适⽤零税率的货物,凭出⼝报关单等向税务机关办退收到的税额 (1)“进项税额”的帐务处理 ①企业在国内采购货物,按照专⽤发票上注明的增值税额,借记“应交税⾦——应交增值税(进项税额)”科⽬;按照专⽤发票上记载的应计⼊采购成本的⾦额,借记“材料采购”、“商品采购”、“原材料”、“制造费⽤”、“管理费⽤”、“经营费⽤”、“其他业务⽀出”等科⽬;按照应付或实际⽀付的⾦额,贷记“应付帐款”、“应付票据”、“银⾏存款”等科⽬。

应交税费的会计账务处理

应交税费的会计账务处理应交增值税(一)一般纳税人的账务处理1. 采购商品与接受应税劳务和应税服务借:材料采购、在途物资、原材料、库存商品、委托加工物资等应交税费—应交增值税(进项税额)贷:应付账款、应付票据、银行存款等【注意】企业购入免税农产品(买入时没有负担增值税),按照买价和规定的扣除率(12%、10%)计算进项税额。

(买价的88%、90%计入成本)2. 进项税额转出进项税额转出的情形:①原材料改变用途,比如用于集体福利、个人消费;②原材料或库存商品发生非正常的损失。

【注意】因管理不善比如火灾、被偷盗等人为管理不善等原因造成的存货损失,应作进项税额转出。

因地震、暴雨、台风、洪水等灾难造成的存货损失,不需进项税额转出。

借:应付职工薪酬(用于集体福利或个人消费)待处理财产损溢(非正常的损失)贷:原材料应交税费—应交增值税(进项税额转出)3. 销售货物或者提供应税劳务和应税服务借:应收账款、应收票据、银行存款等贷:主营业务收入(销售库存商品)其他业务收入(销售原材料)应交税费一应交增值税(销项税额)【注意】发票注明的金额一定是不含税的价外费用一定是含税的零售价一定是含税的一般纳税人不含税价=含税价÷(1+16%)4. 视同销售视同销售的行为:①将自产或委托加工的货物用于集体福利、个人消费。

②将自产、委托加工或购买的货物作为投资、分配、赠送。

情形自产的货物(产品)外购的物资(原材料)在建工程(不动产)不视同销售不确认收入、成本不视同销售不确认收入、成本集体福利、个人消费视同销售确认收入、成本不视同销售进项税额转出对外投资视同销售确认收入、成本视同销售分配股东或投资者视同销售确认收入、成本视同销售无偿赠送他人视同销售不确认收入、结转成本视同销售非正常损失(管理不善)进项税额转出进项税额转出5. 当月缴纳增值税借:应交税费—应交增值税(已交税金)贷:银行存款(二)小规模纳税人的会计处理1. 购进材料借:原材料贷:银行存款2. 出售商品借:银行存款贷:主营业务收入应交税费—应交增值税不含税销售额=含税销售额÷(1+征收率3%)应纳增值税=不含税销售额×征收率3% 3. 上交增值税借:应交税费—应交增值税(已交税金)贷:银行存款(三)差额征税1. 一般纳税人差额征税的会计处理借:主营业务成本应交税费—应交增值税贷:银行存款等对于期末一次性进行账务处理的企业:借:应交税费—应交增值税贷:主营业务成本2. 纳税人差额征税的会计处理借:主营业务成本应交税费—应交增值税贷:银行存款等(四)增值税税控系统专用设备和技术维护费抵减税额1,企业初次购入增值税税控系统专用设备实际支付价款时:借:固定资产贷:银行存款按规定进行扣减增值税应纳税额借:应交税费——应交增值税(减免税款)【小规模纳税人:应交税费——应交增值税】贷:管理费用2,企业发生增值税税控系统专用设备技术维护费实际支付价款时:借:管理费用贷:银行存款按规定进行扣减增值税应纳税额借:应交税费——应交增值税(减免税款)【小规模纳税人:应交税费——应交增值税】贷:管理费用应交消费税1. 销售应税消费品借:税金及附加贷:应交税费—应交消费税2.自产自用应税消费品借:在建工程等贷:应交税费—应交消费税3.委托加工应税消费品由受托方代收代缴的消费税,如果委托方收回后用于继续生产应税消费品借:应交税费—应交消费税贷:应付账款由受托方代收代缴的消费税,如果委托方收回后直接用于对外销售的借:委托加工物资贷:应付账款其他应交税费1.资源税借:税金及附加(对外销售应税矿产品)生产成本、制造费用(自产自用应税矿产品)原材料(收购未税矿产品代收代缴的资源税)贷:应交税费—应交资源税2.应交城市维护建设税(增值税+消费税)*7%借:税金及附加贷:应交税费—应交城市维护建设税3.应交教育费附加(增值税+消费税)*5%借:税金及附加贷:应交税费—应交教育费附加4. 应交土地增值税①企业转让的土地使用权连同地上建筑物及其附着物一并在“固定资产”科目核算的,转让时应交的土地增值税:借:固定资产清理等贷:应交税费—应交土地增值税固定资产清理科目最终转入营业外收支/资产处置损益。

增值税核算分录

增值税核算分录增值税核算分录⼀、增值税的科⽬设置及账务处理(⼀)、科⽬设置1、⼩规模纳税⼈的科⽬设置:应交税费-应交增值税(1)、⼩规模纳税⼈增值税的科⽬设置:只有⼀个科⽬“应交税费---应交增值税”。

要注意和⼀般纳税⼈的科⽬区别:⼀般纳税⼈后⾯有刮号的,必须选择9个明细中的⼀个填在刮号⾥。

(2)、⼩规模纳税⼈因为不能抵扣,没有进项税,所以在采购阶段没有增值税的核算。

只在销售或视同销售时才核算增值税,才有计税分录。

(3)、⼩规模纳税⼈期末没有专门的增值税结转分录。

⽽⼀般纳税⼈期末是要有结转的,把未交的增值税结转到另外⼀个增值税专门账户。

如果是零申报,就不⽤。

(4)、销售分录(计提分录)借:银⾏存款(应收账款)贷:主营业务收⼊应交税费----应交增值税(5)、下⽉15号前的上缴分录借:应交税费---应交增值税贷:银⾏存款2、⼀般纳税⼈的科⽬设置:(1)应交税费-应交增值税(9个明细)(2)应交税费-未交增值税(3)应交税费-增值税检查调整(4)应交税费-应交增值税:专⽤于为抵扣过进项的固定资产出售(⼆)、“应交增值税”明细科⽬的运⽤应交税费——应交增值税1.“进项税额”专栏,记录企业购⼊货物或接受应税劳务⽽⽀付的准予从销项税额中抵扣的增值税额。

1.1企业购⼊货物或接受应税劳务(指应纳增值税的加⼯,修理,修配劳务)⽀付的进项税额,⽤蓝字登记;退回所购货物应冲销的进项税额,⽤红字登记。

1.2根据国税发[2004]112号⽂件的规定,纳税⼈⽤期末留抵税抵减⽋税时,也是⽤红字冲减进项税。

【例题】某企业2⽉初购买原材料,⽀付不含税价为1000元、增值税额为170元,取得专⽤发票,并通过认证,3⽉15⽇发现10%的材料有问题,现退回销售⽅(已到主管税务机关开具了相应证明,并在当⽇收到退货款现⾦117元)。

『正确答案』那么该企业2⽉初的分录是:借:原材料1000应交税费-应交增值税(进项税额)170贷:银⾏存款1170 3⽉15⽇的分录借:原材料-100 (1000×10%)应交税费-应交增值税(进项税额)-17 (170×10%)借:库存现⾦1172.“已交税⾦”专栏,核算企业预缴本⽉增值税额。

【会计实操经验】应交税费核算

【会计实操经验】应交税费核算通过应交税费核算的增值税:直接计入应交税费中核算。

消费税、营业税、城市维护建设税、教育费附加一般是借方计入营业税金及附加科目,贷方计入应交税费。

资源税:对外销售应税产品应交的资源税是借方计入营业税金及附加,自产自用的应该借方计入生产成本科目,贷方计入应交税费。

所得税:借记所得税费用,贷记应交税费——应交所得税土地增值税:贷方计入应交税费-应交土地增值税,借方一般计入固定资产清理等科目房产税、车船税、土地使用税、矿产资源补偿费:借方计入管理费用,贷方计入应交税费(2)不通过应交税费核算的:印花税:一般借记管理费用,贷记银行存款耕地占用税、契税、车辆购置税:一般是借记固定资产等,贷记银行存款相关税费的会计处理增值税销项税额确认时,直接贷记应交税费——应交增值税(销项税额)实际缴纳时借:应交税费——应交增值税(已交税金)贷:银行存款消费税、城市维护建设税计提时借:营业税金及附加贷:应交税费——应交消费税、应交城市维护建设税实际缴纳时借:应交税费——应交消费税、应交城市维护建设税贷:银行存款车船税计提时借:管理费用贷:应交税费——应交车船税实际缴纳税借:应交税费——应交车船税贷:银行存款印花税无需计提直接支付借:管理费用贷:银行存款所得税计提时借:所得税费用贷:应交税费——应交所得税实际缴纳时借:应交税费——应交所得税贷:银行存款结语:会计是一个注重积累的职业,出纳、会计、主管、经理一路攀升,是正常的途径,从简单的账务处理到报表制作、税务处理、到财务分析、到更高层级的管理会计,应该有个循序渐进的过程,大家定要积累大量的知识并且尽量运用到实际的工作当中,现在只需沉淀,相信将来会有更大更好的发展,最后感谢大家的支持!。

应交税费-应交增值税会计核算

应交税费-应交增值税会计核算应交税费--应交增值税的会计核算应交税费--应交增值税1.科目设置一般纳税企业应在“应交税费”科目下设置“应交增值税”明细科目(多栏式)进行核算。

“应交税费——应交增值税”科目,分别设置“进项税额”、“已交税金”、“销项税额”、“出口退税”、“进项税额转出”等专栏。

另外一般纳税企业还会设置“应交税费——未交增值税”科目(三栏式),在期末时,把应交未交税费转到该科目中。

小规模纳税企业的增值税,应当在“应交税费”科目下设置“应交增值税”明细科目进行核算,不需要再设置专栏。

2.一般纳税企业购销业务的会计处理【例1】某企业为增值税一般纳税人,本期购入一批原材料,增值税专用发票上注明的原材料价款为600万元,增值税额为102万元。

货款已经支付,材料已经到达并验收入库存。

该企业当期销售产品收入为1 200万元(不含应向购买者收取的增值税),符合收入确认条件,货款尚未收到。

假如该产品的增值税税率为17%,不交纳消费税。

根据上述经济业务,企业应作如下账务处理(该企业采用计划成本进行日常材料核算,原材料入库分录略):(1)meet the standard requirements. Post weld heat treatment of pipes after heat treatment, hardness tests should be conducted, hardness test sampling of not less than 10%, hardness 120%,15CrMo hardness of carbon steel pipe shall be less than base metal steel after heat treatment,hardness should not be greater than the parent material of 125%. Rate of pipeline nondestructive testing shall be carried out according to the design requirements, no no design requirements the SH3501-2002 table 10 "percentage of radiographic examination of welded joints and acceptable level", and fixed number not less than the total number of 40% weld inspection. This project has a wall thickness of 32mm 20# steel high pressure tube, x-rays cannot penetrate, the situation may not allow non-destructive test ing by γ-ray, used weld backing and two-layer welds before filled by x ray detection method, the other layer by ultrasonic detector method. Should be consistent with existing national standards for radiographic testing of the ... Gas tank used chain for this project promoted the upsidedown construction. Chain reversal installation method shown in the following figure: welders Welders and welding methods to participate in this project should be in accordance with the Ministry of personnel issued by the boilers and pressure vessels welder examination rules for qualification examination, after passing the qualification certificate of welding work. Tank welding manual arc welding, automatic welding. Manual arc welding company has a number of excellent welder, took part in all kinds of large, medium and small storage tank, pressure vessel welding, with rich experience, manual welding characteristics are not subject to location restrictions, welding deformation easy to control. This engineering welding construction of shielded metal arc welding methods.借:材料采购 6 000 000应交税费——应交增值税(进项税额)1 020 000贷:银行存款 7 020 000(2)销项税额=1200×17%=204(万元)借:应收账款 14 040 000贷:主营业务收入 12 000 000应交税费——应交增值税(销项税额)2 040 0003.一般纳税企业购入免税产品的会计处理【例2】企业为增值税一般纳税人,本期收购农业产品,实际支付的价款为200万元,收购的农业产品已验收入库,款项已经支付。

应交税费-应交增值税与应交税费-未交增值税的科目设置及年末结转

应交税费-应交增值税的科目设置及年末结转在所得税审核、年度审计时,发现不少人对一般纳税人的应交增值税理解不恰当,科目使用不正确,期末如何处理不明确等;这些人既有企业会计人员,也有不少事务所的从业人员;企业会计制度对“应交增值税科目”做了详细的标准,但对于各种类型企业如何设置科目,以及如何正确使用,理解起来还是有点困难;笔者根据实务经验,对此问题进行专门的归纳总结。

一、为什么要设置“应交增值税”及“未交增值税”两个科目主要从税收方面探寻原因,首先上期的进项税可留到下期进行抵扣,即当月有借方余额,可留抵;其次上期的销项税,则不能用下期的进项税抵扣,即当月有贷方余额,要先交税;为了能够明确区分企业欠交增值税税款和留抵增值税情况,确保企业及时足额上交增值税,所以,要分别设置应交增值税及未交增值税科目。

企业往往在下月10日前申报上月的增值税,一般来说,“应交增值税”科目的余额是借方,反映待抵扣增值税,或者是0;“未交增值税科目”的余额是借方或者贷方,期末贷方余额反映未交的增值税,假设为借方余额则反映多交的增值税,或者是0。

二、根据各企业的具体业务情况以及规模大小,合理的设置增值税科目1、对于小规模纳税人,只设三栏的“应交增值税”或“未交增值税”科目;2、对于小型商贸企业一般纳税人,可只设应交增值税科目,下设销项税、进项税、已交税金等多栏明细科目;3、对于有出口退税业务的,以及辅导期的,或者是采用电算化的企业,应同时设“应交增值税”和“未交增值税”;4、对于业务复杂的企业,如零售业等,有17%,13%,4%等不同税率的进项税金,销项税金,而且金额少,笔数多,为了方便统计,可将“应交增值税”单独列为一级科目,在二级明细下再按照不同税率设三级明细,以方便统计及报税。

同时还要设置“未交增值税”科目。

三、“应交增值税”各明细科目的核算内容应交增值税明细科目设置的原则,是为了能分别核算各明细科目的发生额,各明细科目不相互抵销,但在“应交增值税”这一级的科目余额则是各明细相互抵销后的余额。

【小企业会计课件】应交税费-增值税(一般纳税人核算)

贷:库存商品

100 000

应交税费一应交增值税(销项税额) 26 000

三、一般纳税人账务处理

(六)交纳增值税

借:应交税费——应交增值税(已交税金) 贷 :银行存款

三、一般纳税人账务处理

案例分析

6、该公司用银行存款交纳增值税120 000元,编制如下会计分录:

借:应交税费一应交增值税(己交税金) 120 000

贷:银行存款

120 000

三、一般纳税人账务处理

(7)购进的物资、在产品、产成品因盘亏、毁损、报废、被盗,以及 购进物资改变用途等原因按照税法规定不得从增值税销项税额中抵扣的 进项税额,其进项税额应转入有关账户。(不得抵扣)

借:待处理财产损溢 贷 :应交税费——应交增值税(进项税额转出)

三、一般纳税人账务处理

会计分录:

借:应付职工薪酬一职工福利费

70 200

贷:原材料

60 000

应交税费一应交增值税(进项税额转出)10 200

三、一般纳税人账务处理

(五)将自产的产品等用作福利发放给职工等行为,应视同产品销售计 算应交增值税

借:应付职工薪酬一职工福利费 贷:主营业务收入 应交税费——应交增值税(销项税额)

二、一般纳税人的税费计算

(二)增值税税率变化 增值税税率(征收率)的四次调整。 ★第一次调整:依据财税[2014]57号和国家税务总局公告2014年第36号 规定,2014 年起7 月1 日起,将6%、4%和3%的征收率统一调整为3%。 ★ 第 二 次 调 整 : 依 据 国 务 院 常 委 会 议 决 定 , 财 税 [2017]37 号 规 定 , 自 2017年7月1日起,简并增值税税率结构,取消13%的增值税税率。增值 税率从四档变为为三档,将农产品、天然气等增值税税率从13%下调至 11%。

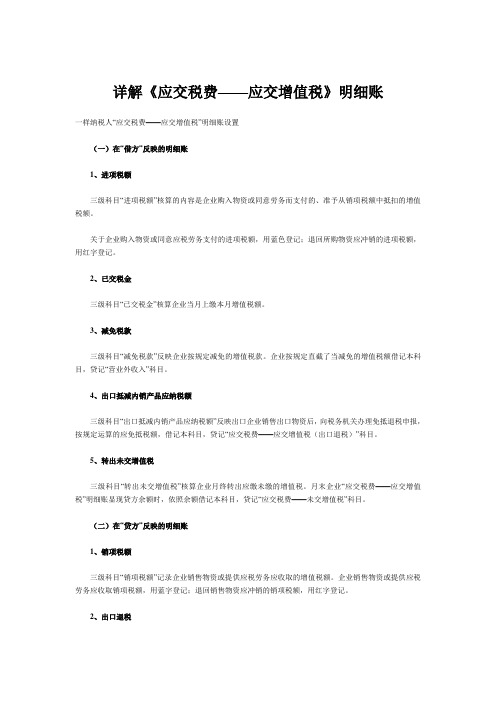

详解《应交税费——应交增值税》明细账

详解《应交税费——应交增值税》明细账一样纳税人“应交税费——应交增值税”明细账设置(一)在“借方”反映的明细账1、进项税额三级科目“进项税额”核算的内容是企业购入物资或同意劳务而支付的、准予从销项税额中抵扣的增值税额。

关于企业购入物资或同意应税劳务支付的进项税额,用蓝色登记;退回所购物资应冲销的进项税额,用红字登记。

2、已交税金三级科目“已交税金”核算企业当月上缴本月增值税额。

3、减免税款三级科目“减免税款”反映企业按规定减免的增值税款。

企业按规定直截了当减免的增值税额借记本科目,贷记“营业外收入”科目。

4、出口抵减内销产品应纳税额三级科目“出口抵减内销产品应纳税额”反映出口企业销售出口物资后,向税务机关办理免抵退税申报,按规定运算的应免抵税额,借记本科目,贷记“应交税费——应交增值税(出口退税)”科目。

5、转出未交增值税三级科目“转出未交增值税”核算企业月终转出应缴未缴的增值税。

月末企业“应交税费——应交增值税”明细账显现贷方余额时,依照余额借记本科目,贷记“应交税费——未交增值税”科目。

(二)在“贷方”反映的明细账1、销项税额三级科目“销项税额”记录企业销售物资或提供应税劳务应收取的增值税额。

企业销售物资或提供应税劳务应收取销项税额,用蓝字登记;退回销售物资应冲销的销项税额,用红字登记。

2、出口退税三级科目“出口退税”记录企业出口适用零税率的物资,向海关办理报关出口手续后,凭出口报关单等有关凭证,向税务机关申报办理出口退税而收到退回的税款。

出口物资退回的增值税额,用蓝字登记;出口物资办理退税后发生退货或者退关而补缴已退的税款,用红字登记。

3、进项税额转出三级科目“进项税额转出”记录企业的购进物资、在产品、产成品等发生非正常缺失以及其他缘故而不应从销项税额中抵扣,按规定转出的进项税额。

按税法规定,对出口物资不得抵扣税额的部分,应在借记“主营业务成本”科目的同时,贷记本科目。

4、转出多交增值税三级科目“转出多交增值税”用来核算一样纳税人企业月终转出多缴的增值税。

应交税金的会计分录

应交税金的会计分录1、应交增值税(1)国内采购物资借:物资采购生产成本管理费用等应交税金——应交增值税(进项税额)贷:应付账款应付票据银行存款等(2)接受投资转入的物资借:原材料等应交税金——应交增值税(进项税额)贷:实收资本(或股本)资本公积(3)接受应税劳务借:生产成本委托加工物资管理费用等应交税金——应交增值税(进项税额)贷:应付账款银行存款(4)进口物资借:物资采购库存商品等应交税金—-应交增值税(进项税额)贷:应付账款银行存款(5)购进免税农业产品借:物资采购(买价扣除按规定计算的进项税额后的差额)库存商品等(买价扣除按规定计算的进项税额后的差额)应交税金-—应交增值税(进项税额)(购入农业产品的买价和规定的扣除率计算的进项税额)贷:应付账款(应支付的价款)银行存款(实际支付的价款)(6)销售物资或提供应税劳务(包括将自产、委托加工或购买的货物分配给股东)借:应收账款应收票据银行存款应付股利等贷:主营业务收入应交税金——应交增值税(销项税额)(7)实行“免、抵、退”办法有进出口经营权的生产性企业,按规定计算的当期出口物资不予免征、抵扣和退税的税额,记入出口物资成本借:主营业务成本贷:应交税金——应交增值税(进项税额转出)按规定计算的当期应予抵扣的税额借:应交税金——应交增值税(出口抵减内销产品应纳税额)贷:应交税金——应交增值税(出口退税)因应抵扣的税额大于应纳税额而未全部抵扣,按规定应予退回的税款借:应收补贴款贷:应交税金——应交增值税(出口退税)收到退回的税款借:银行存款贷:应收补贴款(8)未实行“免、抵、退”办法的企业,物资出口销售时借:应收账款(当期出口物资应收的款项)应收补贴款(按规定计算的应收出口退税)主营业务成本(按规定计算的不予退回的税金)贷:主营业务收入(当期出口物资实现的营业收入)应交税金—-应交增值税(销项税额)收到退回的税款借:银行存款贷:应收补贴款(9)企业将自产或委托加工的货物用于非应税项目、作为投资、集体福利消费、赠送他人等,应视同销售物资计算应交增值税借:在建工程长期股权投资应付福利费营业外支出等贷:应交税金——应交增值税(销项税额)(10)随同商品出售但单独计价的包装物,按规定收取的增值税借:应收账款贷:应交税金——应交增值税(销项税额)出租、出借包装物逾期未收回而没收的押金应交的增值税借:其他应付款贷:应交税金-—应交增值税(销项税额)(11)购进的物资、在产品、产成品发生非正常损失,以及购进物资改变用途等原因,其进项税额应相应转入有关科目借:待处理财产损溢在建工程应付福利费等贷:应交税金—-应交增值税(进项税额转出)(12)本月上交本月的应交增值税借:应交税金——应交增值税(已交税金)贷:银行存款(13)期末留抵税款的账务处理期末进项税额大于销项时,就形成了留抵税款,应交税金—应交增值值税形成借方余额,这时不需做账务处理。

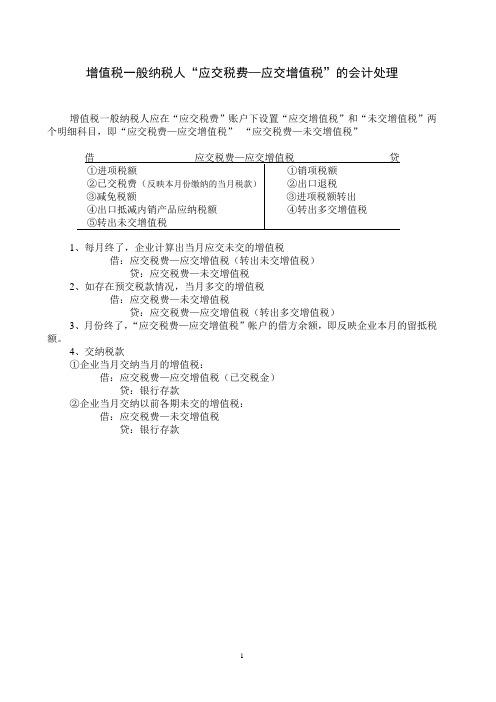

增值税会计处理

增值税一般纳税人“应交税费—应交增值税”的会计处理增值税一般纳税人应在“应交税费”账户下设置“应交增值税”和“未交增值税”两个明细科目,即“应交税费—应交增值税”“应交税费—未交增值税”1、每月终了,企业计算出当月应交未交的增值税借:应交税费—应交增值税(转出未交增值税)贷:应交税费—未交增值税2、如存在预交税款情况,当月多交的增值税借:应交税费—未交增值税贷:应交税费—应交增值税(转出多交增值税)3、月份终了,“应交税费—应交增值税”帐户的借方余额,即反映企业本月的留抵税额。

4、交纳税款①企业当月交纳当月的增值税:借:应交税费—应交增值税(已交税金)贷:银行存款②企业当月交纳以前各期未交的增值税:借:应交税费—未交增值税贷:银行存款增值税检查调帐方法企业应设立“应交税费—增值税检查调整”专门帐户,应按纳税期(月)逐期进行调帐,最后合并会计分录,调整帐务。

一、当检查后应调减帐面进项税额或调增销项税额和进项税额转出借:其他应付款(原材料、在建工程、管理费用、预收帐款、应付帐款)贷:应交税费—增值税检查调整贷:主营业务收入(当年或以前年度非重大少记收入)、以前年度损益调整(以前年度重大少记收入)当检查后应调增帐面进项税额或调减销项税额和进项税额转出借:应交税费—增值税检查调整贷:营业外支出(管理费用、在建工程、预收帐款、其他应付款等)贷:主营业务收入(当年或以前年度非重大少记收入)、以前年度损益调整(以前年度重大少记收入)二、全部调帐事项入帐后,结出“应交税费—增值税检查调整”帐户余额数1、如果余额在贷方:(1)当“应交税费—应交增值税”帐户无余额借:应交税费—增值税检查调整贷:应交税费—未交增值税(2)当“应交税费—应交增值税”帐户有借方余额且该余额小于“应交税费—增值税检查调整”帐户的贷方余额数,应将这两个帐户的余额冲出,其差额转入“应交税费—未交增值税”帐户的贷方。

①借:应交税费—增值税检查调整贷:应交税费—应交增值税(销项税额、进项税额转出)②借:应交税费—增值税检查调整贷:应交税费—未交增值税(3)当“应交税费—应交增值税”帐户有借方余额且该余额等于或大于“应交税费—增值税检查调整”帐户的贷方余额数,按这个贷方余额数借:应交税费—增值税检查调整贷:应交税费—应交增值税(销项税额和进项税额转出)2、如果余额在借方,全部视同留抵进项税额,按这个借方余额数借:应交税费—应交增值税(进项税额)贷:应交税费—增值税检查调整案例:“应交税费——增值税检查调整”科目如何运用(一)资料某工业企业为增值税一般纳税人,增值税税率17%,12月份销项税额为258000元,购进货物的进项税额为312000元。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

应交税金-应交增值税的核算

一、明细科目及专栏的设置

企业应在“应交税金”科目下设置“应交增值税”明细科目。

在“应交增值税”明细账中,应设置“进项税额”、“已交税金”、“销项税额”、“进项税额转出””、“转出未交增值税”、“转出多交增值税“等专栏。

二、增值税业务的账务处理

1、一般纳税企业增值税业务的账务处理

一般纳税企业采购物资时,按专用发票上注明的增值税额,借记“应交税金——应交增值税(进项税额)”科目,按专用发票上记载的应当计入采购成本的金额,借记“原材料”、“生产成本”、“管理费用”等科目,按应付或实际支付的金额,贷记“应付账款”、“银行存款”等科目。

2、销售服务或提供应税劳务时,按实现的营业收入和按规定

收取的增值税额,借记“银行存款”、“应收账款”、“预收账款”等科目,按专用发票上注明的增值税额,贷记“应交税金——应交增值税(销项税额)”科目,按实现的营业收入,贷记“主营业务收入”等科目。

3、购进的物资或在产品、产成品发生非常损失,以及购进物

资改变用途等,其进项税额应相应转入有关科目,借记“待处理财产损溢”、“应付福利费”等科目,贷记“应交税金——应交

增值税(进项税额转出)”科目。

属于转作待处理财产损失的部分,应与遭受非正常损失的购进货物或在产品、产成品成本一并处理。

4、本月上交本月的应交增值税时,借记“应交税金——应交增值税(已交税金)”科目,贷记“银行存款”科目。

5、月度终了,将本月应交未交增值税自“应交税金——应交增值税”明细科目转入“应交税金——未交增值税”明细科目,即借记“应交税金——应交增值税(转出未交增值税)”科目,贷记“应交税金——未交增值税”科目;或将本月多交的增值税自“应交税金——应交增值税”明细科目转入“应交税金——未交增值税”明细科目,即借记“应交税金——未交增值税”科目,贷记“应交税金——应交增值税(转出多交增值税)”科目。

本月上交上期应交未交的增值税时,应借记“应交税金——未交增值税”科目,贷记“银行存款”科目。