中国造纸行业市场分析报告2017年版

2017年轻工造纸行业市场投资策略调研分析报告

2017年轻工造纸行业市场投资策略调研分析报告目录第一节造纸行业:造纸景气势再起,价格传导顺畅利好龙头业绩 (6)一、造纸行业复苏拐点确立,利润增速再回两位数增长 (6)二、上游成本:纸浆新增产能投放压缩上涨空间,废纸预计理性回落 (7)三、中游制造:造纸行业集中度提升价格传导顺畅 (12)四、太阳纸业:溶解浆及造纸主业并驱业绩,“四三三”战略顺利推进 (18)五、中顺洁柔 (21)六、山鹰纸业 (23)第二节家居行业:定制家居异军突起,软体家居成长迅速 (25)一、地产后周期支撑家居行业短期业绩,消费升级推动行业持续成长 (25)二、定制家居异军突起,生产柔性化成为家具制造必由之路 (29)三、智能制造、“互联网+”重塑传统家居行业运营模式 (31)四、软体家具增长迅速,马太效应显著,记忆绵成长空间巨大 (34)五、索菲亚 (36)六、顾家家居 (39)七、恒康家居 (41)八、宜华生活 (43)九、好莱客 (46)十、曲美家居 (47)十一、大亚圣象 (49)第三节包装行业:包装行业空间广阔,金属包装整合在即,拐点可期 (52)一、包装整体:中国包装行业产值世界第二,纸包装占比领先 (52)二、金属包装:行业已触底,二片罐整合在即,拐点可期 (53)三、未来趋势:产品转型升级,利好龙头发展 (61)四、奥瑞金 (62)五、万顺股份 (64)六、商赢环球 (66)七、岳阳林纸 (69)图表目录图表1:造纸行业利润增速再回两位数增长 (6)图表2:最近两年国内化学浆市场价(元/吨) (8)图表3:最近两年进口针叶浆及阔叶浆平均价(美元/吨) (8)图表4:最近一年美废价格(美元/吨) (9)图表5:最近一年国废黄板纸价格(美元/吨) (10)图表6:2016年1-10月我国从美国进口废纸同比减少 (11)图表7:韩进航运美线运输占比高达6.70% (11)图表8:2010-2015年全国去产能情况 (13)图表9:2015年分省去产能情况 (13)图表10:2015年美国规模以上造纸企业集中度情况 (14)图表11:造纸及纸制品业企业单位数下降 (15)图表12:2013-2016年各地区箱板纸价格(元/吨) (16)图表13:2013-2016我国瓦楞纸价格(元/吨) (16)图表14:2013-2016年各地区灰度白卡纸价格(元/吨) (17)图表15:2013-2016各地区生活用纸价格(元/吨) (17)图表16:太阳纸业2012-2016Q3营收(亿)、净利润(亿)及同比(%) (19)图表17:太阳纸业“幸福阳光”生活用纸主打无添加 (20)图表18:太阳纸业联手日本推出“舒芽奇”纸尿裤. (20)图表19:中顺洁柔2012-2016Q3营收(亿)、净利润(亿)及同比(%) (21)图表20:山鹰纸业2012-2016Q3营收、净利润(亿元)及同比(%). (23)图表21:家具行业规上企业增速放缓(%) (25)图表22:我国商品房销售面积持续增长(亿平方米,%) (26)图表23:规模以上家具企业数量不断提升(个) (27)图表24:城镇化及居民收入增加推动消费需求升级 (27)图表25:电商销售额保持高速增长 (28)图表26:我国人均GNI相当于韩国1996-1999年水平 (29)图表27:韩定制家具龙头汉森1999年以来收入保持高增长 (29)图表28:定制家具渗透率不断提升 (30)图表29:定制化、个性化需求必然要求生产柔性化 (31)图表30:定制家具企业模式以销定产,收款在先 (31)图表31:索菲亚机器人智能分拣系统整体布局 (32)图表32:索菲亚“六轴机器人+书本架”缓存分拣模式 (33)图表33:美克家居MC+FA智能化生产流程示意图 (33)图表34:互联网+可实现O2O、3D设计、客户分析等多重功能. (34)图表35:我国软体家具产值及增长率(亿美元,%) (34)图表36:我国2014年软体家具分产品消费占比(%) (35)图表37:索菲亚2012-2016Q3营收(亿)、净利润(亿)及同比(%) (36)图表38:索菲亚全屋定制家具及司米橱柜店铺数量分析图 (37)图表39:顾家家居2012-2016Q3营收(亿)、净利润(亿)及同比 (39)图表40:公司境内市场直营门店分布情况 (40)图表41:恒康家居2012-2016Q3营收(亿)、净利润(亿)及同比 (41)图表42:宜华生活2012-16Q3营收(亿)、净利润(亿)及同比(%) (43)图表43:好莱客2012-2016Q3营收(亿)、净利润(亿)及同比 (46)图表44:曲美家居2012-2016Q3营收(亿)、净利润(亿)及同比 (48)图表45:大亚圣象2012-2016Q3营收(亿)、净利润(亿)及同比(%) (49)图表46:2008-2015年我国包装行业营收(亿)、利润(亿)及同比(%) (52)图表47:2011-2013-2015年四大包装种类的占比变化. (53)图表48:金属包装行业营收、利润(亿)及同比增速(%) (53)图表49:2012年美国、欧洲、中国地区金属饮料罐消费量对比 (54)图表50:2015年中国金属包装行业产量结构(亿只) (55)图表51:2011-2015年中国二、三片罐产量占比(%) (56)图表52:中国2011-2016年二、三片罐产量(亿只)及同比(%) (57)图表53:1991-2016年二片罐发展历程 (58)图表54:2013-2016年二片罐龙头企业产能投放情况(单位:亿只) (59)图表55:2012-2016H1宝钢包装、奥瑞金二片罐业务毛利率(%)走势图 (60)图表56:2015-2016年LME铝锭价格(元/吨)走势图 (61)图表57:万顺股份2012-2016Q3营收(亿)、净利润(亿)及同比(%) (65)图表58:商赢环球2012-2016Q3营收(亿)、净利润(亿)及同比 (66)图表59:环球星光业务模式图 (68)图表60:岳阳林纸2012-2016Q3营收(亿)、净利润(亿)及同比 (69)表格目录表格1:2016-2017年全球新增化学浆产能规模较大 (7)表格2:新环保政策将更加严格 (12)表格3:主要造纸上市公司2015-2016年新投放产能及产能扩张计划 (15)表格4:山鹰纸业股票期权行权安排 (24)表格5:公司2015年及2016年开拓客户涉及行业广泛 (37)表格6:恒康家居募集资金拟投资项目 (42)表格7:公司控股股东宜华集团2016年3月至10月增持情况 (45)表格8:2011年-2014年1-9月公司产能利用率情况 (47)表格9:曲美家居“八大生活馆”系列产品 (48)表格10:大亚科技限制性股票激励对象名单及实际认购数量情况 (51)表格11:采用新型罐产品图例展示 (62)表格12:此次定增认购对象及数量(万股) (63)表格13:环球星光代工核心客户Under Armour 发展迅速 (68)表格14:募集资金投入项目 (70)第一节造纸行业:造纸景气势再起,价格传导顺畅利好龙头业绩在2015年7月发布行业深度《造纸底部弱向上,龙头转型升级拓新业》后,我们对于造纸行业进行了持续跟踪,并于2016年初的策略报告《业绩仍在,转型继续》中判断“在政策收紧的大环境下,去产能将推动行业底部趋上,并利好造纸龙头的业绩”。

2017年我国浆纸市场分析(I)纸张市场

分析 / 预测

Outlook

表1 2017年纸及纸板生产和消费情况

品 种

2016年 生产量/万t

总量

10855

1.新闻纸

260

2.未涂布印刷书写纸

1770

3.涂布印刷纸

755

其中:铜版纸

6654.生活用纸Fra bibliotek920

5.包装用纸

675

6.白纸板

1405

其中:涂布白纸板

1345

7.箱纸板

2305

8.瓦楞原纸

2270

9.特种纸及纸板

280

10.其他纸及纸板

215

注 数据来源:中国造纸协会。

2017年 生产量/万t 同比/%

11130

2.53

235

−9.62

1790

1.13

765

1.32

675

1.50

960

4.35

695

2.96

1430

1.78

1370

1.86

2385

3.47

2335

2.86

305

8.93

在纸张价格持续上涨的影响下,全行业整体经营形势 良好,取得了近几年来最好的业绩。不仅全行业利润 大涨,增速也是近年来最高的,大部分企业都赚得盆 满钵满。

2 2017年我国纸张市场分析

2.1 造纸产业整体运行情况良好

据中国造纸协会调查资料,2017 年全国纸及纸 板生产企业约 2800 家,全国纸及纸板生产量 11130 万 t,同比增长 2.53%。消费量 10897 万 t,同比增长 4.59%( 见 表 1);2008—2017 年, 纸 及 纸 板 生 产 量 年均增长率 3.77%,消费量年均增长率 3.59%。

卫生纸行业分析2017

卫生纸行业分析2017卫生纸是人们日常生活中必需的生活用品之一。

随着人们对卫生要求的提高和生活水平的提高,卫生纸行业在过去几年里得到了快速发展。

一、市场规模据统计数据显示,中国卫生纸市场的规模逐年呈增长趋势。

2016年,中国卫生纸市场规模达到了300亿元,预计到2021年,市场规模将超过500亿元。

这主要是由于人民生活水平的提高,对卫生纸产品的需求量增加所致。

二、市场竞争卫生纸行业是一个非常竞争的市场。

目前,中国市场上有众多卫生纸品牌,像维达、苏菲、金典等知名品牌。

但整个市场呈现出一些明显的特点:一是产品同质化严重,品牌之间的差异化不大;二是价格竞争比较激烈,导致了行业利润率的下滑。

这些因素使得市场竞争更加激烈。

三、消费习惯消费者对卫生纸的需求越来越高,不仅仅满足基本的清洁功能,还要求产品具备更好的质感和柔软度。

一些品牌针对这一需求推出了更加高档的卫生纸产品,例如三层超柔系列。

此外,消费者对卫生纸的品牌认知度也逐渐提高,偏好购买知名品牌产品。

四、行业发展趋势随着人们对生活品质的追求,卫生纸市场未来将呈现以下几个趋势:1. 产品升级:随着技术的进步,卫生纸产品将越来越趋于高端化和个性化。

未来卫生纸产品可能会具备更多功能,如除臭功能、天然材料等。

2. 环保可持续发展:随着人们对环境保护意识的提高,消费者对环保卫生纸的需求也在增加。

未来卫生纸行业将更加注重环保可持续发展,推出更多环保产品。

3. 电商渠道发展:随着电子商务的兴起,越来越多的消费者选择在网上购买卫生纸。

未来电商渠道将成为卫生纸销售的重要渠道之一。

总的来说,中国卫生纸行业目前发展迅速,市场规模不断增加。

但行业竞争激烈,产品同质化严重,要想在市场中立足,企业需要注重产品升级和品牌建设,适应消费者不断升级的需求。

同时,环保可持续发展和电商渠道的发展也是行业的趋势。

2017年造纸行业分析报告

2017年造纸行业分析报告2017年12月目录一、行业监管体制和主要法律法规、政策 (4)1、行业主管部门及监管体制 (4)2、行业主要法律法规和产业政策 (4)(1)行业主要法律法规 (5)(2)行业主要政策 (5)二、行业发展状况和发展趋势 (6)1、行业发展概况 (6)(1)我国造纸行业概况 (6)(2)我国包装纸行业概况 (7)(3)行业市场需求分析 (9)①涂布白板纸市场 (10)②箱板纸市场 (11)③瓦楞原纸市场 (12)(4)行业供给因素分析 (13)①环保要求的提高有效地淘汰落后产能 (14)②进口废纸的限制制约行业产能盲目扩张 (15)2、行业发展趋势 (17)(1)国内废纸原料市场增长空间加大 (17)(2)清洁生产推进行业整体升级 (18)(3)特种纸的未来市场需求量平稳增长 (19)三、进入本行业的壁垒 (19)1、准入壁垒 (19)2、资金壁垒 (20)3、环保壁垒 (20)4、技术壁垒 (21)四、行业技术水平和特点 (21)五、行业经营模式 (22)六、行业竞争情况 (22)1、国内企业两极分化现象严重 (22)2、外资企业进入加剧国内市场竞争 (23)七、影响行业发展的因素 (23)1、有利因素 (23)(1)国家政策倾斜 (23)(2)技术及装备水平提高,推动行业质量效益提升 (24)(3)行业区域结构及资源合理配置,有利于行业优化发展 (25)2、不利因素 (26)(1)原料供求矛盾突出,行业利润率受原料价格影响明显 (26)(2)资源消耗较高,污染防治问题仍然存在 (26)八、行业利润水平变化情况及原因 (26)九、行业上下游的关系 (27)1、上游行业对造纸行业的影响 (28)2、下游行业对造纸行业的影响 (28)十、行业周期性、区域性和季节性特征 (29)1、行业周期性 (29)2、行业区域性 (29)3、行业季节性 (29)十一、行业主要企业简况 (29)1、玖龙纸业 (29)2、理文造纸 (30)3、山鹰纸业 (30)4、太阳纸业 (30)5、晨鸣纸业 (31)6、荣晟环保 (31)一、行业监管体制和主要法律法规、政策1、行业主管部门及监管体制我国造纸行业的监管体制以行业协会自律管理。

2017年造纸行业分析报告

2017年造纸行业分析报告2017年8月目录一、造纸行业产业链:上游原料,中游原纸,下游纸包装 (4)二、造纸行业规模1.4万亿,16年Q4拐点向上,2017“淡季不淡”.5三、环保催化:环保政策趋严,利好行业龙头 (6)(一)造纸企业排污许可证管理逐渐落地,落后产能将淘汰 (6)(二)禁止进口洋垃圾,刺激国内废纸需求 (8)四、废纸:进口依存度不断降低,库存降低,价格冲高 (9)(一)供需稳健增长,进口依存度略有下降 (9)(二)废纸库存走低,价格再次冲高 (11)五、箱板瓦楞纸:供需弱均衡,上游推动价格反弹 (12)(一)瓦楞纸产能过剩加剧,整体供需弱均衡 (12)(二)瓦楞纸、箱板纸价格受上游推动有望继续走高 (12)六、“龙文鹰”比较 (13)(一)历史沿革:均具备20多年历史 (13)1、玖龙纸业:纸业大龙头,一站式生产商领航再生纸 (13)2、理文造纸:箱板纸王者,效率管控拓展多元化纸品 (15)3、山鹰纸业:产业链完整,废纸循环先行 (16)(二)产品结构对比:均以包装纸为主 (17)(三)产销对比:玖龙产销量大幅领先,理文吨净利占优 (18)(四)业绩比较:玖龙营收规模较大,山鹰增速较高,理文盈利能力强 (20)造纸产业链包括上游原料,中游原纸,下游纸包装:造纸分为纸浆-白卡纸、铜版纸、双胶纸、新闻纸产业链和废纸-箱板、瓦楞纸、白板产业链,目前我国纸浆进口占比约60%,废纸进口占比约40%。

随着我国环保力度加大,回收站建设逐渐完善,废纸进口依存度从2009年44.25%降至2016年的35.69%。

造纸行业规模1.4万亿,2016年Q4拐点向上,2017“淡季不淡”:2016年造纸行业分别实现收入和利润14687.4亿、844.1亿,同比分别增6.50%和16.10%,利润增速再回二位数区间,行业拐点确立。

2017H1,造纸实现收入、净利7733.0亿、471.1亿元,同比增13.8%、41.3%。

2017年我国特种纸行业综合发展态势图文综合深度调研分析报告

2017年我国特种纸行业综合发展态势图文综合深度调研分析报告(2017.08.14)1、全球造纸行业规模巨大,地区增长态势有所不同造纸产业是与国民经济和社会事业发展关系密切的重要基础原材料产业,纸及纸板的消费水平是衡量一个国家现代化水平和文明程度的标志。

造纸产业具有资金技术密集、规模效益显著的特点,其产业关联度强,市场容量大,是拉动林业、农业、印刷、包装、机械制造等产业发展的重要力量。

2015年,全球纸和纸板总产量为40,102.6万吨,比2014年增长0.36%。

大部分地区造纸行业已进入成熟期,除了亚洲和拉美的纸和纸板产量实现了增长,其他地区的产量均有下降。

2、多年快速增长后,国内造纸行业增速逐渐回落,结构分化经过多年快速增长,我国造纸行业2012年后也逐渐步入成熟阶段,生产量、消费量增长率逐渐放缓,2015年总生产量已达10,710万吨,年增长率仅为2.29%,远低于2006年至2015年期间5.71%的年均增长水平。

2006年至2015年我国纸及纸板生产和消费情况与行业整体趋于成熟相对应的是不同纸类发展的结构性分化。

其中以特种纸的表现最为突出。

在近几年行业增速较低的背景下,我国特种纸及纸板维持了较为快速的增长,成为造纸工业发展的一个亮点。

3、特种纸作为造纸行业产品创新变革的代表,持续维持良好的增长态势特种纸是一类针对特定性能和用途而制造或改造的纸的总称,如医疗包装纸、格拉辛纸、电解电容器纸、食物包装纸等等。

与白板纸、瓦楞纸、箱纸板等大类用纸相比,特种纸拥有预定特殊用途、产量相对较小、加工工序复杂、加工技术难度较大、产品种类繁多、附加值相对较高、客户相对专业化等特点。

特种纸良好的功能性特点使其广泛应用于包括医疗、食品、电气、信息、航空、航天、军工、建材、农业等在内的国民经济生活的各个领域。

特种纸与大类用纸对比(1)全球特种纸产业整体增速领跑造纸行业,生产逐渐向亚洲转移特种纸起源于20世纪60年代的美国、日本和欧洲地区,是造纸行业为了满足不同行业的广泛的用纸需求,通过创新变更衍生出众多细分领域和产品品类。

【数据】2017年造纸行业主要经济指标

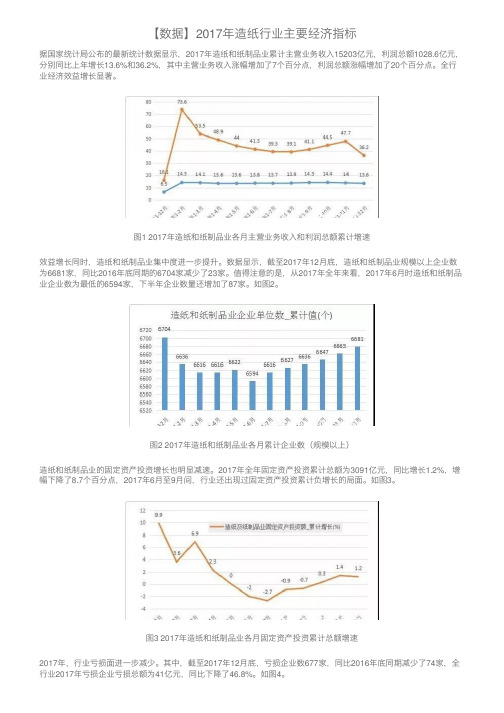

【数据】2017年造纸⾏业主要经济指标据国家统计局公布的最新统计数据显⽰,2017年造纸和纸制品业累计主营业务收⼊15203亿元,利润总额1028.6亿元,分别同⽐上年增长13.6%和36.2%,其中主营业务收⼊涨幅增加了7个百分点,利润总额涨幅增加了20个百分点。

全⾏业经济效益增长显著。

图1 2017年造纸和纸制品业各⽉主营业务收⼊和利润总额累计增速效益增长同时,造纸和纸制品业集中度进⼀步提升。

数据显⽰,截⾄2017年12⽉底,造纸和纸制品业规模以上企业数为6681家,同⽐2016年底同期的6704家减少了23家。

值得注意的是,从2017年全年来看,2017年6⽉时造纸和纸制品业企业数为最低的6594家,下半年企业数量还增加了87家。

如图2。

图2 2017年造纸和纸制品业各⽉累计企业数(规模以上)造纸和纸制品业的固定资产投资增长也明显减速。

2017年全年固定资产投资累计总额为3091亿元,同⽐增长1.2%,增幅下降了8.7个百分点,2017年6⽉⾄9⽉间,⾏业还出现过固定资产投资累计负增长的局⾯。

如图3。

图3 2017年造纸和纸制品业各⽉固定资产投资累计总额增速2017年,⾏业亏损⾯进⼀步减少。

其中,截⾄2017年12⽉底,亏损企业数677家,同⽐2016年底同期减少了74家,全⾏业2017年亏损企业亏损总额为41亿元,同⽐下降了46.8%。

如图4。

图4 2017年造纸和纸制品业各⽉亏损企业数和亏损总额累计增速不过,与此同时,值得注意的是,2017年造纸和纸制品业存货和负债两项经济指标与2016年的负增长相⽐,出现了正增长,尤其是存货增幅较⼤,同⽐增长了13.7%,较2016年上升了15.9年百分点,其中产成品存货同⽐增长19.6%,增幅较2016年上升了27.3个百分点。

2017年造纸和纸制品⾏业主要经济指标详见下表。

2017年,造纸及纸制品⾏业经济指标的⼤幅提升,⼀个很重要的因素就是产品售价的提⾼,2017年4⽉-10⽉,涨幅格外明显。

2017-2018年中国造纸行业现状及发展前景趋势展望投资策略分析报告

2017-2018年中国造纸行业现状及发展前景趋势展望投资策略分析报告2017年造纸行业分析报告2017年7月出版文本目录1、造纸行业基本概念与产业链 (7)1.1、纸的主要定义、分类及基本生产过程 (7)1.1.1 纸与纸板 (7)1.1.2 纸品分类与用途 (9)1.1.3 纸的生产工艺 (16)1.2.1 文化纸和白卡纸的主要原材料--木浆 (17)1.2.2 箱板瓦楞纸和新闻纸原材料—废纸 (23)1.2.3 造纸设备以进口为主 (29)1.3 纸品行业下游—文教印刷和生产包装需求 (33)1.3.1 下游行业需求分类 (33)1.3.2 印刷行业:长期受制于脱媒 (34)1.3.3 包装行业:出口增速回暖叠加电商大发展 (35)1.3.4 生活用纸:直接消费品 (38)2、行业发展政策—环保收紧利好行业大企业 (41)2.1.1 全行业排污量逐年递减,“一证式”提高排污监控力 (43)2.1.2 以污染物排放总量控制的方式制约企业扩张产能 (44)2.1.3 许可证制度向大企业倾斜,大型生产设备优势明显 (45)2.2 自备电厂审批趋严 (47)2.3进口废纸额度限制 (50)3、行业供需分析—纸价持续景气 (52)3.1文化纸 (53)3.1.1 新闻纸 (53)3.1.2 非涂布文化用纸 (54)3.1.3 涂布文化用纸 (55)3.2 包装用纸 (56)3.2.1 白卡纸 (56)3.2.2 箱板纸和瓦楞原纸 (59)3.3生活用纸 (60)3.3.1 生活用纸供需分析 (60)3.3.2 生活用纸行业格局 (63)3.3.3 生活用纸销售渠道 (65)4、纸品成本拆分 (67)4.1铜版纸 (67)4.2白卡纸 (68)4.3 箱板纸 (68)4.4文化纸 (69)4.5活用纸 (69)4.6企业间的共性与差异、折旧差异 (70)5、历史上 7 次行情的分析、成因及共性 (70) 图表目录图 1:纸张图片 (8)图 2:纸板图片 (9)图 3:纸种的分类和用途 (10)图 4:新闻纸图片 (10)图 5:双胶纸图片 (11)图 6:书写纸图片 (12)图 7:轻型纸图片 (12)图 8:铜版纸图片 (13)图 9:白卡纸和白纸板的区别 (14)图 10:瓦楞纸的图片 (14)图 11:箱板纸的图片 (15)图 12:牛皮纸的图片 (15)图 13:卫生用纸的图片 (16)图 14:纸尿裤和卫生巾的图片 (16)图 15:造纸机的工作原理 (17)图 16:全球纸浆产量分布(按大洲) (18)图 17:全球纸浆产品类别分布 (19)图 18:阔叶木化学浆及针叶木化学浆价格 (20)图 19:木浆价格周期 (21)图 20:2005-2016 年我国废纸进口数量 (25)图 21:美废进口量 2012 年见顶 (26)图 22:欧废进口量 2009 年见顶 (26)图 23:日废进口量 2009 年见顶 (27)图 24:2014 年美国、欧盟、日本占中国废纸进口比例 (27)图 25:2016 年以来国废市场价 (28)图 26:2016 年以来美废 8 号和 11 号期货报价 (29)图27:维美德(Valmet)2014-2016 年总订单金额及总销售额(30)图28:维美德(Valmet)2014-2016 年造纸机械订单金、销售额 (31)图29:福伊特(VOITH)2014-2016 年总订单金额及总销售额(32)图30:福伊特(VOITH)2014-2016 年造纸机械订单金、销售额 (32)图 31:文化用纸的下游需求 (33)图 32:包装用纸的下游需求 (33)图 33:生活用纸的下游需求 (34)图 34:印刷业主营业务收入及累计同比 (34)图 35:社会消费品零售总额及累计同比 (35)图 36:出口总额及累计同比 (36)图 37:快递业务单量及累计同比 (37)图 38:卫生用纸生产量及消费量 (38)图 39:卫生用纸各品类占比 (39)图 40:婴儿纸尿裤消费量及同比 (40)图 41:成人纸尿裤消费额及同比 (40)图 42:卫生巾消费量及同比 (41)图 43:排污限额的三个影响因素相互制约 (45)图 44:锅炉废气基准烟气量取值表 (45)图 45:锅炉废气基准烟气量取值表 (46)图 46:能源动力在各纸种成本结构中均较为重要 (47)图 47:各省份煤电规划建设风险预警 (48)图 48:自备电厂审批流程复杂,获批难度很大 (49)图 49:2016 年前八大纸企审批进口废纸量占比集中 (51) 图 50:2016 年以来各纸种价格大幅上涨 (52)图 51:近年新闻纸产销量数据 (54)图 52:近年非涂布文化用纸产销量数据 (55)图 53:近年铜版纸产销量数据 (56)图 54:近期白卡纸出厂平均价(元/吨) (57)图 55:国内白卡纸市场占有率对比 (58)图 56:近年白纸板产销量数据 (59)图 57:近年箱板瓦楞纸产销量数据 (60)图 58:近年生活用纸产销量及累计同比 (60)图 59:15 年主要生活用纸企业新增和延后产能放缓 (62) 图 60:16 年新增现代化产能较多 (62)图 61:生活用纸人均年消费 (63)图 62:大小企业各半壁江山 (63)图 63:高档产品市场份额更为集中 (64)图 64:生活用纸四巨头主要品牌 (65)图 65:生活用纸销售渠道 (66)图 66:不同产品的渠道差别 (67)图 67:造纸行业从 06 年起 7 次行情 (71)图 68:企业数量 15 年开始逐渐下滑 (73)图 69:造纸固定资产已经启动负增长 (73)图 70:大型企业产能扩张已经停滞 (73)图 71:国内白卡纸市场占有率对比 (74)图72:三次历史因供需变化而相似行情的逻辑链条有不同之处(75)表 1:全球纸浆产量分布(按大洲) (18)表 2:全球纸浆产量分布(按国家) (18)表 3:全球木浆按品种和国别分布 (21)表 4:2016-2020 年新投放纸浆情况 (22)表 5:我国废纸回收率不断上升 (23)表 6:国内历年废纸浆消费量及进口量 (24)表 7:电商纸包装市场测算 (38)表 8:“十三五”节能环保产业发展规划节能减排目标 (42)表 9:我国允许进口的废纸种类 (50)表 10:公路治超新规实施后,运量下降运输成本提高 (52)表 11:目前国内白卡纸的产能 (56)表12:中国生活用纸供需平衡表,14 年是过剩开始缩减的一年(61)表 13:铜版纸成本结构测算 (67)表 14:白卡纸成本结构测算 (68)表 15:箱板纸成本结构测算 (68)表 16:双胶纸成本结构测算 (69)表 17:生活用纸成本结构测算 (69)表 18:造纸行业历史上 6 次行情 (71)报告正文1、造纸行业基本概念与产业链纸制品按照用途分为文化纸、包装纸、生活用纸和特种纸四大类。

2017年造纸网行业分析报告

2017年造纸网行业分析报告2017年9月目录一、行业管理 (4)1、行业主管部门和监管体制 (4)(1)行业主管部门 (4)(2)行业协会 (4)2、行业主要法律法规及产业政策 (5)二、行业发展概况 (7)1、行业发展历程 (7)2、行业主要产品分类 (8)3、主要产品主要性能指标 (8)4、行业发展前景 (9)三、行业市场需求 (10)1、规模总量 (11)2、纸浆结构 (11)3、产品结构 (12)四、行业竞争格局 (12)1、奥伯尼国际(Albany International) (13)2、福伊特(Voith GmbH) (13)3、海克-王纳(Huyck-Wangner) (13)4、阿斯顿强生(Asten Johnson) (13)5、维美德(Valmet) (13)6、金呢股份 (14)五、行业风险特征 (14)1、行业竞争情况 (14)2、下游造纸行业情况 (14)造纸网是造纸机上纸幅成形和脱水的最为重要的媒介物,对成纸质量起着关键作用,是造纸工业领域用于造纸脱水的易消耗器材。

对于成形网来说,首先,其运行圈路图中各支撑导辊对成形网存在牵引磨损和滞后磨损;其次,圈路图中各脱水面板和真空箱面板对成形网存在磨损,特别是真空箱面板,在高真空抽吸力的作用下,其对成形网的磨损明显加剧;同时,造纸过程中添加的填料多为颗粒状,其透过成形网后部分留存在成形网和脱水面板之间,加剧成形网的磨损。

对于干燥网来说,其寿命主要取决于干燥部高温高湿环境对干燥网的水解作用的影响大小。

成形网是一种以造纸网用单丝结合其它单丝为原料,通过特殊的编织纹理和工艺,经整经、织造、定型、裁剪、插接和其它工序加工而成的无端环形织物,是造纸企业必不可少的脱水器材,应用于造纸机的湿部,以一定的速度环形运行,纸浆通过流浆箱均匀喷射到成形网上,通过成形网的运行经过胸辊、成形板、刮水板、低真空吸水箱、高真空吸水箱、伏辊等脱水元件,把浆料中的水分脱除,将纤维和填料保留在成形网上形成湿纸页并传送至压榨部。

中国造纸工业2017年产销形势分析

1 生产完成情况据国家统计局快报统计数据,截至2017年9月底,制浆造纸及纸制品业企业数量6636家,比上年同期减少41家。

其中:纸浆制造业46家,比上年同期减少6家;造纸业2721家,比上年同期减少9家;纸制品制造业3869家,比上年同期减少26家。

2017年1—9月累计生产量:纸及纸板9559.36万t,较上年同期增加541.46万t,同比增长6.0%。

纸浆1254.12万t,较上年同期增加94.29万t,同比增长8.13%。

纸制品5403.98万t,较上年同期增加147.76万t,同比增长2.81%;其中:纸箱累计生产量2958.85万t,较上年同期增加14.48万t,同比增长0.49%。

2 主要经济指标完成情况据国家统计局统计数据,2017年1—9月规模以上制浆造纸及纸制品业企业主要经济指标完成情况如下。

(1)主营业务收入全行业累计完成1.1767万亿元,同比增长14.28%。

其中:纸浆制造业累计完成99.99亿元,同比增长2.4%;造纸业累计完成7137.40亿元,同比增长15.95%;纸制品制造业累计完成4529.62亿元,同比增长12.01%。

(2)利润总额全行业累计完成739.31亿元,同比增长41.06%。

其中:纸浆制造业累计完成2.76亿元,同比增长208.64%;造纸业累计完成478.25亿元,同比增长72.37%;纸制品制造业累计完成258.30亿元,同比增长3.65%。

根据统计快报数据分析,2017年1—9月制浆造纸及纸制品全行业生产情况整体基本稳定,经济指标完成情况明显好于上年,利润大幅提升,尤其是造纸业利润增长高达72.37%。

3 商品纸浆和废纸的进口情况3.1 商品纸浆进口情况分析2017年1—9月累计进口各中国造纸工业2017年产销形势分析赵 伟文赵 伟中国造纸协会理事长2017年1—9月累计生产量:纸及纸板9559.36万t,较上年同期增加541.46万t,同比增长6.0%。

2017年造纸行业市场调研分析报告

2017年造纸行业市场调研分析报告目录一、包装纸用途广泛,行业向高端化迈进 (6)二、行业经历去产能阵痛,产能集中稳固龙头纸企地位 (8)(一)造纸行业亟待转型升级,落后产能淘汰完成情况超预期 (8)(二)环保政策层层加码,倒逼企业加快转型步伐 (17)三、箱板纸、瓦楞纸和白板纸行业集中度有待提升 (19)(一)废纸为箱板纸、瓦楞纸和白板纸的生产原料,价格持续上涨 (19)(二)瓦楞纸、箱板纸和白板纸市场集中度较低,价格持续走高 (26)(三)下游行业成长带动瓦楞纸箱未来需求上升 (34)四、白卡纸行业有望受益于成本下降与消费升级 (40)(一)全球纸浆产能大增,原材料价格走低利好纸企盈利能力提升 (40)(二)白卡纸行业集中度仍存提升空间 (42)(三)白卡纸下游消费市场规模较大 (43)五、风险提示 (45)图目录图 1:包装纸产业链示意图 (7)图 2:造纸行业整体资产负债率较高 (9)图 3:2016年造纸企业亏损数量(家)与比例较高 (9)图 4:造纸行业总资产周转率 (10)图 5:2016 年造纸行业销售净利率上升(%) (11)图 6:箱板纸开工率逐年上涨 (12)图 7:2016 年瓦楞纸开工率有所下降 (13)图 8:白卡纸开工率逐年下降 (14)图 9:白板纸开工率有所下降 (14)图 10:“十二五”期间造纸业超额完成落后产能淘汰任务(万吨) (15)图 11:2013 年后造纸企业数量逐年下跌(家) (18)图 12:美国是我国最大的废纸进口来源国(2015 年) (20)图 13:中国废纸回收率仍处于较低水平(2015 年) (20)图 14:外废价格稳步上行(美元/吨) (21)图 15:中国废纸价格近期持续上涨(元/吨) (22)图 16:废纸进口数量(万吨)持续下滑 (23)图 17:国产废纸回收量与回收率稳步提升 (23)图 18:废旧黄纸板库存天数回落(天) (25)图 19:瓦楞纸月度库存量回落(千吨) (25)图 20:规模以上箱板纸企CR4行业集中度达44.11% (27)图 21:规模以上瓦楞纸企 CR4 行业集中度 21.34% (27)图 22:规模以上白板纸企 CR4 行业集中度 39.47% (27)图 23:箱板纸价格和库存量成反向变动 (29)图 24:瓦楞纸价格和库存量成反向变动 (29)图 25:白板纸价格和库存呈反向关系 (30)图 26:包装用纸供需有所上升(万吨) (31)图 27:白板纸市场供过于求(万吨) (32)图 28:箱板纸供给略低于需求(万吨) (33)图 29:瓦楞原纸供需基本持平(万吨) (33)图 30:瓦楞纸箱包装下游需求集中于食品饮料、日化用品领域(2016 年) (34)图 31:软饮料产量增速放缓 (35)图 32:日用品零售额依然保持 10%以上增长 (35)图 33:食品制造主营业务收入小幅上 (36)图 34:计算机、通信行业主营收入平稳增长(亿元) (37)图 35:家电行业市场规模(万台) (37)图 36:我国网络购物市场规模持续提升 (38)图 37:规模以上快递业务收入快速增长 (39)图 38:世界纸浆产量分布具有明显地域性 (40)图 39:规模以上白卡纸企 CR4 行业集中度 61.76% (42)图 40:白卡纸价格和库存呈反向关系 (43)图 41:2001 年以来药品产量(万吨)CAGR=12.27% (43)图 42:卷烟产量(万亿只)2002 年以来 CAGR=1.84% (44)图 43:限额以上化妆品零售额持续增长 (45)表目录表 1:包装纸主要纸种基本情况 (6)表 2:白板纸的主要构成 (7)表 3:包装纸最新产能情况 (16)表 4:我国环保政策密集出台倒逼造纸业企业整合 (17)表 5:包装用纸生产成本构成 (19)表 6:全球纸浆产能稳定增长,浆价上涨预期较低 (41)一、包装纸用途广泛,行业向高端化迈进包装用纸指用于包装目的的一类纸的统称,一般用于下游家电、日化、食品饮料、卷烟等行业产品的外包装。

中国造纸工业2017年度报告

中国造纸工业2017年度报告作者:中国造纸协会来源:《中国造纸》2018年第05期编者按:2018年5月8日,中国造纸协会在官方网站发布了《中国造纸工业2017年度报告》,报告总结了2017年我国造纸工业的发展,2017年全国纸及纸板生产企业约2800家,全国纸及纸板生产量11130万t,较上年增长2.53%。

消费量10897万t,较上年增长4.59%,人均年消费量为78 kg(13.90亿人)。

2008—2017年,纸及纸板生产量年均增长率3.77%,消费量年均增长率3.59%。

2017年我国造纸业克服了原辅材料价格上涨等不利因素,尤其在商品纸浆与废纸原料市场价格大幅波动的情况下,产销总量保持了稳中有增,骨干企业和特色企业经济效益增长强劲,拉动了全行业主营业务收入和利润等主要经济指标的大幅增长,行业景气度明显提升。

本刊刊登《中国造纸工业2017年度报告》,以供读者参考。

中图分类号:TS7文献标识码:EDOI:10.11980/j.issn.0254-508X.2018.05.0141纸及纸板生产和消费情况1.1纸及纸板生产量和消费量据中国造纸协会调查资料,2017年全国纸及纸板生产企业约2800家,全国纸及纸板生产量11130万t,较上年增长2.53%。

消费量10897万t,较上年增长4.59%,人均年消费量为78 kg(13.90亿人)。

2008—2017年,纸及纸板生产量年均增长率3.77%,消费量年均增长率3.59%(见图1和表1)。

纸及纸板各品种生产量和消费量占纸及纸板总生产量和总消费量的比例见图2 和图3。

1.2纸及纸板主要产品生产和消费情况(1)新闻纸2017年新闻纸生产量235万t,较上年下降占纸及纸板总产量的比例9.62%;消费量267万t,较上年增长0.75%。

2008—2017年生产量年均增长率-7.19%,消费量年均增长率-5.06%(见图4)。

(2)未涂布印刷书写纸2017年未涂布印刷书写纸生产量1790万t,较上年增长1.13%;消费量1744万t,较上年增长3.26%。

2017年造纸行业分析报告

2017年造纸行业分析报告2017年2月目录一、供需结构悄然改善,纸品价格稳步提升 (4)1、环保政策限制产能投放,行业供给进一步缩紧 (5)2、下游需求逐步提升,供求结构出现趋势性改善 (6)二、成本上涨推动短期提价,吨纸盈利将保持相对高位 (9)1、包装纸率先上涨,其他纸品价格陆续跟进 (9)2、从短期来看,各环节提价推动成本不断提升 (10)三、造纸行业相关企业 (13)1、太阳纸业:各纸种价格提高,盈利能力逐步改善 (13)2、山鹰纸业:业务整合加速,股权激励带来业绩增长动力 (15)3、晨鸣纸业:价格稳步提升,盈利能力持续提升 (16)4、华泰股份:受益于新闻纸涨价 (18)5、齐峰新材:盈利水平相对稳定,静待行业去产能推进 (18)6、玖龙纸业:箱板纸龙头,行业价格制定者 (19)本轮造纸价格上涨的直接原因是原材料成本上涨,但其背后根本原因在于供需结构已悄然发生变化。

“一叶落而知天下秋”,造纸产业链中去库存加速、中小企业频频退出、准入门槛不断增加都在聚集涨价动能,在需求并未有明显变化之下而仅出现成本上涨却促使纸价一波波如火如荼的攀升,瓦楞纸平均出厂价相对于2016年年初上涨达到56.2%,牛卡、灰底白板纸则分别上涨52%、24.8%。

我们判断上涨趋势并未结束,且造纸行业的业绩弹性将在2017 年充分表现出来,分纸种排序我们认为包装纸>文化纸>特种纸。

成本上涨是纸价上涨的直接原因,目前纸价涨幅均已覆盖成本涨幅,我们认为纸业盈利有进一步扩大的趋势。

成本上涨具体包括:①陆运行业限运政策带来的运费上涨;②煤炭能源价格上涨带来能源成本上升;③浆、废纸等原材料价格上涨;④环保政策趋严导致环保成本上升。

纸企凭借较强的议价能力可将其价格保持在相对高位,随着后续原材料成本下降,盈利空间将进一步提升。

供需结构悄然好转,纸业底部低点已现,盈利能力将逐步修复。

从2012 年下半年造纸行业景气度下滑开始,到2016 年年中,几乎所有纸种均出现了产能过剩的情况。

2017年造纸行业分析报告

2017年造纸行业分析

报告

2017年12月

目录

一、行业概况 (3)

1、产业链 (3)

2、产业分类和生产布局 (4)

3、行业特征 (5)

(1)资本密集型 (5)

(2)规模经济型 (5)

(3)资源依赖型 (6)

(4)污染程度高 (6)

二、行业运行情况 (6)

1、行业整体运行情况 (7)

2、细分行业运行情况 (11)

(1)文化用纸 (11)

(2)包装纸 (16)

(3)生活用纸 (19)

三、原材料供应 (20)

四、行业主要政策 (25)

五、造纸行业信用分析 (29)

1、资产规模和资本结构 (30)

2、盈利规模和盈利能力 (31)

3、收现质量和经营效率 (33)

4、偿债能力 (34)

六、未来展望 (35)

一、行业概况

造纸行业是我国重要的基础原材料行业,产品丰富,以文化纸和包装纸为主,生产区域集中,属于资本密集型和资源依赖型产业,具有规模效益显著和污染程度高等特点。

1、产业链

造纸行业是通过机械的、化学的或者二者结合的方法,把植物纤维加工成纸浆,然后通过手工或机器抄造的方法把纸浆及其添加剂混合均匀而制成纸或纸制品的工业行业。

造纸行业是我国重要的基础原材料行业,涉及多个产业,具有资本密集、规模效益显著、资源依赖、能源消耗高、环境污染高、市场集中度低等发展特征,呈现典型的“长链条、重资产、需求多样”的行业特征,典型造纸产业链为“林木-制浆-造纸-纸质用品”。

图1 造纸行业产业链。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

2017年造纸行业市场分析报告

2017年7月出版

文本目录

1、行业概述:16 年激情四射,17 年柔情似水 (4)

1.1、供给收缩,需求端旺季效应叠加产业链补库存 (4)

1.2、成本端:煤炭和废纸目前价格稳定,纸浆 17 年前高后低 (9)

1.3、铜版纸:产能集中度高,17 年有望延续温和涨价态势 (11)

1.4、白卡纸:产能集中度高,新投放产能对 5-7 月淡季价格走势影响 (14)

1.5、箱板瓦楞:龙头检修保价,集中度有望持续提升 (15)

1.6、文化纸:集中度有待提升,有望享受涨价扩散效应 (18)

1.7、溶解浆:吨毛利高,下游需求增速快,进口替代尚有空间 (19)

2、投资建议 (20)

3、造纸产业链调研概述 (22)

3.1、太阳纸业:新增项目持续落地提供内生持续增长动力 (22)

3.2、齐峰新材:提价对冲钛白粉涨价,自备电厂和新产能投放提供增量 (25)

3.3、博汇纸业:行业集中度高,年后旺季企业库存低 (26)

图表目录

图表 1:纸企 ROE 在 2010 年见顶后数年持续下滑 (4)

图表 2:“十二五”期间(2011-2015)共淘汰造纸行业落后产能 3260 万吨 (5)

图表 3:2015 年各纸种生产量和消费量 (6)

图表 4:煤炭价格目前维持稳定 (9)

图表 5:美废价格走势 (9)

图表 6:国废价格走势 (10)

图表 7:国际纸浆价格走势 (10)

图表 8:国内纸浆价格走势 (11)

图表 9:铜版纸:集中度高,有望继续温和上涨 (12)

图表 10:我国铜版纸具有成本优势 (13)

图表 11:2016 年铜版纸出口同比增长 22% (13)

图表 12:白卡纸:集中度高,累积涨幅接近 50% (14)

图表 13:包装用纸将维持 3%左右的稳定增速 (15)

图表 14:箱板纸价格走势 (16)

图表 15:瓦楞纸价格走势 (16)

图表 16:包装用纸行业集中度持续提升 (17)

图表 17:双胶纸 16 年 12 月后补涨 (18)

图表 18:双胶纸需求增长乏力 (18)

图表 19:粘胶纤维价格持续上涨 (19)

图表 20:2017 年溶解浆价格持续强劲 (20)

图表 21:造纸板块春季躁动行情具有超额收益 (20)

图表 22:造纸指数相对沪深 300 月度超额收益 (21)

表格 1:3-5 月为造纸传统旺季 (7)

表格 2:造纸产业链库存情况 (7)

表格 3:国内箱板瓦楞纸龙头企业新建产能计划 (17)

报告正文

1、行业概述:16 年激情四射,17 年柔情似水

1.1、供给收缩,需求端旺季效应叠加产业链补库存

供给:主动收缩+被动淘汰,叠加事件催化,大企业产能协同性好

主动收缩:龙头企业主动减少投资,小型企业缺乏经济效益主动退出。

近几年造纸利润收窄,企业ROE 从10 年见顶后持续下滑,直到15 年行业筑底弱复苏后逐渐好转,龙头企业倾向于减少投资和资金占用,调低纸机车速,纸种结构持续优化。

部分小型纸企因接单能力不足、环保成本具有规模效应、小规模纸厂电和蒸汽外购成本高等因素主动退出。

图表 1:纸企 ROE 在 2010 年见顶后数年持续下滑

被动淘汰:自然出清+政策加码,落后产能加速淘汰。

“十二五”以来为了减少环境指标不达标造纸企业造成的污染,全国不断淘汰落后产能,效果初显,据统计,“十二五”期间(2011-2015 年)我国合计淘汰的造纸落后产能达到3260 万吨,相对于2015 年全国纸及纸板10710 万吨产量,淘汰的产能约占30.4%。

目前造纸行业的企业单位数有6839 家,CR10 约占30%左右,前100 位的纸企产能占全国总产能的60%左右。

政策加码为产能收缩助力,14-16 年东莞年产20 万吨以下生产线全部淘汰,淘汰落后产能530 万吨;浙江富阳通过淘汰落后产能和中型产能合并,合计减少纸企100 余家。