神华集团资产负债表分析

神华集团财务分析

(五)卖方议价能力

随着下游行业对煤炭需求的强劲增长以及煤炭价格市场化 进程的加快,近年来我国煤炭价格不断提高。预计未来一定 时期内我国煤炭价格将继续上涨。

主要原因除了前文提及的煤炭行业下游对煤炭的需求量不 断增长起到的拉动作用、资源价格上涨以及政策性成本的增 加将双双促使煤炭价格继续走强、我国采取的培养大型煤炭 基地、治理小煤矿的宏观调控政策使得煤炭产能将得到有效 控制、煤炭在我国资源结构中的不可替代性决定了煤炭企业 的定价优势之外,还受到国际石油价格上涨带来的资源替代 作用的推动,以及我国煤价逐步与世界价格接轨,将随国际 价格的走高而提升等。近年来合同煤价和市场煤价差距不断 拉大,随着煤炭价格市场化进程的加快,未来我国合同煤价 上涨空间较大。

3、对新进入者资金管理的威胁:由于新进入这一行业,对 这一行业的实际情况还不甚了解,对日常资金的用、调等 的掌控还不够纯熟、不够合理。 4、对新进入者技术的威胁:煤炭勘探、开发需要一些特殊 又高深的技术条件,比如说细菌氧化、原矿焙烧、加压氧 化等复杂的处理技术。对新进入者而言,要想掌握这些高 难度的处理技术使比较困难的,需要花费的代价是相当大 的。 5、对新进入者资源的威胁:煤炭工业是一种资源型产业。 没有地质资源,煤炭工业就会成为无源之水。虽然我国煤 炭的产量比较大,但是煤炭的消耗量也是与日俱增。煤炭 资源越来越匮乏,发展潜力也开始减弱 。

(一)煤炭行业的五大竞争力量分析

1.现有公司间竞争

(1)行业增长率。我国经济发展对于作为基础能源的煤炭依 赖性较强,具有资源优势的煤炭企业将具有较强竞争实力。 煤炭是我国的基础能源,目前煤炭消费占我国基础能源消费 的65%以上,占世界能源消费的25%左右。从储量来看,截至 2006年底,全球煤炭可采储备约为1万亿吨,中国的储量为 1,262亿吨,占全球12.6%。但从产量来看,近年来中国煤炭 产量一直高于其他国家,2006年中国煤炭产量以24.3亿吨占 据了全球总产量的39.2%,相对于可采储备占比高出了26.6个

中国神华财务报表具体分析与评价

中国神华财务报表具体分析与评价中国神华XX年财务报表的具体分析与评价姓名:杨沨学号:第一节、中国神华XX年的基本概况从对中国神华股份有限公司XX年各季报报的综合浏览中,我们可以了解如下内容:一、提供的季度报告的总体结构的详细情况:该季度报告是刊登于新浪网的财经版块上的在其披露的年度报告的内容中,包括了上市公司所需提供的各项报表,如资产负债表、现金流量表、公司利润表等以及附注信息应该说,比较而言,该企业披露的信息较为详细二、企业所处的行业以及生产经营特点、存在的主要问题:从季度报告中的有关信息,我们可以了解到:神华集团有限责任公司是于XX年10月经国务院批准,按照《公司法》组建的国有独资公司,是以煤炭生产、销售,电力、热力生产和供应,煤制油及煤化工,相关铁路、港口等运输服务为主营业务的综合性大型能源企业神华集团是全国最具竞争力的综合性能源企业,实施多元化的发展战略,矿、路、电、港一体化开发,产、运、销一条龙经营,拥有54个累计生产能力为2亿吨的煤矿,全长为公里的运转能力为亿吨公里的铁路专用线,万千瓦装机容量的电厂,煤制油和煤化工项目正在加快建设公司经营中面临的主要问题:一是由于大宗商品价格起落问题,影响了公司的正常生产经营;二是资源税问题加大了经营成本,影响了公司的经营业绩;三是国内限价以及煤的供求问题,给公司的发展也带来了一定的影响三、企业对自身财务状况的表述XX年1-9月期间,公司商品煤产量达到百万吨,完成年度经营目标的%;煤炭销售量达到百万吨,完成年度经营目标的%;总发电量为1亿千瓦时,完成年度经营目标的 %;总售电量为亿千瓦时,完成年度经营目标的%按企业会计准则,公司实现营业收入人民币百万元,同比增长%;归属于本公司股东的净利润人民币28百万元,同比增长%;基本每股收益人民币元,同比增长%在上述表述中,我们可以感受到企业对自己的业绩是较为满意的但是,仅仅根据主营业务收入、利润等指标的增长,还不能认为“较好”四、企业的控制性股东的持股情况截止XX年x月x日,神华集团有限责任公司是第一大股东,该公司持有本公司国有股万股,占总股本的%第二节、关注审计报告的措辞从审计报告的措辞来看,该审计报告是一个无保留意见的审计报告也就是说,注册会计师认为,企业的财务报告,符合以下条件:一、会计报表的编制符合《企业会计准则》和国家其他财务会计法规的规定二、会计报表在所有重要方面恰当地反映了被审计单位的财务状况、经营成果和资金变动情况三、处理方法遵循了一致性的原则四、注册会计师己按照独立审计准则的要求,完成了预定的审计程序,在审计过程中未受阻碍和限制五、存在影响会计报表的重要的未确定事项该公司的财务报表经过了第三方即会计师事务所的独立审计,并且第三方出具了无保留意见的审计报告,所以应该说该公司对外公布的财务报表是具有一定的可信度的第三节、财务比率分析以中国神华股份有限公司财务报表数据为基础,有关比率计算见附表基本财务比率(XX 年),现在利用表中的比率对企业的财务状况进行初步分析:一、关于企业的盈利能力我们知道反映企业盈利能力的指标,主要有毛利率、营业利润率、净资产收益率、总资产报酬率以及每股收益等指标月此外,存货周转率、流动资产周转率、固定资产周转率和总资产周转率等指标也与企业的营业利润之间有内在的联系:在周转一次有毛利的情况下,上述周转率越高,企业的盈利能力也就越高结合一下报表数字,在上述盈利能力指标中,企业的毛利率达%,营业利润率达%,总资产报酬率(息税前利润/平均总资产)为%,净资产收益率(当年净利润/当年平均净资产)为%,虽然就比率本身而言,还没有对企业的业绩在同行业之间进行比较,但是我们能够感觉到该企业在其经营领域具有一定的竞争能力和生存能力,企业的盈利能力较高二、关于各种与盈利能力有关的周转率指标除了应收账款周转率和应付账款平均付账期在很大程度上反映企业的偿债能力以外,正如我们前面所说,存货周转率、流动资产周转率、固定资产周转率和总资产周转率等指标,也与企业的营业利润率之间有内在的联系该企业应收账款周转率达,存货周转率达,因此,从对企业的盈利能力的基本判断来看,可以初步认为,企业资产的整体周转质量很高三、关于短期偿债能力反映短期偿债能力的指标,除了流动比率、速动比率、现金流动负债比等指标外,还应当包括应收账款周转率和应付账款平均付账期应收账款周转率反映公司的销货结算速度,及应收账款对资金的占用程度,如果企业的应收账款周转率太慢,极有可能企业短期偿债会遇到问题流动比率、速动比率高,一般表明该公司当年的短期偿债能力较好根据表中短期偿债能力指标,该公司应收账款周转率为了,流动比率为、速动比率为,应收账款周转率、流动比率、速动比率均较高,我们可以得出如下判断:该企业债权回收正常,短期偿债能力很好四、关于长期偿债能力评价企业的长期偿债能力,主要是看其偿还本金和支付利息的能力分析长期偿债能力,既要评价资产负债表所反映的长期财务状况,又要分析利润表所反映的获利能力对短期偿债能力的分析主要是研究流动资产与流动负债之间的关系,不太强调获利能力的重要性,因为流动资产在短期内可转化为现金用于偿付流动负债对长期债务而言,债权人则关心企业的长期存续性,如果企业的盈利能力很强,日后就能从经营活动中获取足够的现金或从其他债权人及投资者筹集到新的资金,这样就不用顾虑以后偿付本金和利息的能力因此企业获利能力也是评价其长期偿债能力的主要指标负债对资产比率和负债对股东权益比率通常被用来评价企业的偿债能力1、负债对资产比率负债对资产比率越低,债权人所承担的风险就越少因为企业在清理时,资产的变现所得很可能低于账面价值神华公司XX年x月x日的资产负债率为:资产负债率二负债总额/资产总额=/=%对债权人来说,他们主要关心债权的安全程度,所以资产负债率越低越好该企业资产负债率低,债权相对比较安全2、负债对股东权益比率负债对股东权益比率用来反映负债与权益资本的数量关系,从而评价企业的财务风险因为负债和权益资本有着完全不同的性质,负债要求企业定期支付利息,到期归还本金,而不管企业是否盈利权益资本不需偿还,在董事会未宜布股利之前也不承担支付股利的法律责任所以一般认为,企业负债对股权益比率越高,企业的财务风险就越大,债权人的保障程度就越小一旦该比率高于资产报酬率,就会使股东利益遭受损害负债对股东权益比率=负债总额/所有者权益总额*%=/=%该比率比较合理,所以企业的财务风险较小,债权人对该企业投资可以相对放心第四节、对三张报表进行比较分析一、对利润表(含利润分配表)的分析利润表也称收益表,是企业财务成果及其分配过程的集中体现,该表表明了企业的“面子”利润表的作用主要表现在:通过对利润表自身的分析,我们可以考察企业在一定时期利润的构成与实现状况;通过对利润表的趋势分析,可以考察企业盈利模式的发展变化情况;通过对利润结构与现金流量结构的对比分析,可以考察企业对利润的支付能力:通过对利润结构与资产结构的对比分析,可以考察企业资产的相对盈利能力等以下是对该企业的盈利能力变化分析:1、利润构成变化分析公司的主营业务收入、主营业务成本及主营业务利润数据显示,公司XX年的主营业务收入比上年上升了%主营业务利润上升了%,营业利润上升了% ,利润总额上升了%净利润上升了%从这几个数据可以发现,企业的主营业务利润上升的幅度略低于主营业务收入上升的幅度,其原因是XX年企业的财务费用以及公允价值变动收益上升的幅度较大,达% (主营业务成本上升了%)而营业利润与利润总额和净利润上升的幅度相当其原因是神华公司各项收入以及支出基本稳定,没有大的起落,因此各项利润基本持平2、投资收益变化分析XX年投资收益仅出现小幅增长,长幅仅为%,结合资产负债表可以看出,对联营企业和合营企业的投资收益出现较大幅度增长XX年,该企业新增加了对联营企业和合营企业的投资根据利润表揭示出来的信息,我们可以得出如下印象:企业当年的主营业务收入和主营业务利润都比上年有很大幅度的提高,这说明企业的产品在市场上的竞争力很强净利润比上一年度有很大的增加,净利润的增加,是在毛利率增加,投资收益迅猛增长下取得的净利润的增加,导致了股东权益的增加,会给投资者带来很大的信心二、对现金流量表的分析现金流量表是反映企业会计期间内经营活动、投资活动和筹资活动等对现金及现金等价物产生影响及程度的会计报表其主要目的是为报表使用者提供企业一定会计期间内现金流入与流出的有关信息对现金流量表的分析能起到以下作用:有助于分析企业创造现金的能力,并预测企业未来的现金流量;将现金净流量与利润相比较,有助于判断利润的质量;避免了应计制的不足而导致的利润的可调性,以现金净流盈为企业业绩的评价指标,增加了可比性和准确性;有助于了解企业的资本结构,预测未来的*能力和必要性;揭示了企业现金的支付能力1、企业当期现金流量的基本态势从总体上来看,企业当年的现金及现金等价物净增加约15元其中经营活动现金流量净额为46元,投资活动现金流量净额为-15元,筹资活动现金流盆净额为-15元这就是说,企业当年投资活动、筹资活动均出现了入不敷出的情况经营活动和企业以前年度积累的货币资金使得企业的现金流转得以正常维持2、经营活动现金流量和够用程度经营活动的现金流量,最好能够完成:补偿固定资产折旧与无形资产摊销费用;支付现金股利;支付利息费用在经营活动现金流量难以完成上述支付的条件下,企业或者收款出现了问题,或者付款出现了问题当然,也有可能是企业报表编制有误从报表上的内容来看,经营活动现金流量净额比去年增加了亿,增幅为%1、销售商品、提供劳务收到的现金比上年收到的现金增加约亿从当年的利润表来看,企业的主营业务收入比上年增加了约亿,从当年的资产负债表来看,应收帐款比上年增加了亿,从而可知该企业当年在销售商品、提供劳务后资金回收情况欠佳企业当年的利息费用约为万元,固定资产折旧为亿,没有无形资产摊销,现金股利为亿元,企业当年经营活动产生的现金流量足以支付上述费用企业经营活动产生的现金流量在补偿了当期的非现金消耗性成本后仍有剩余来支付现金股利,为企业的投资等活动提供现金流量的支持2、购买商品、接受劳务支付的现金比上年支出增加亿从各个报表项目之间的对应关系来看,企业购买商品、接受劳务支付的现金比上年支出增加应该导致利润表中主营业务成本增加,或者存货规模增加,或者预付账款规模增加,或者应付账款规模增加从企业当年的资产负债表和利润表可以看出,主营业务成本比上年增加了亿元,存货增加约亿元,预付账款增加亿元,应付账款增加亿元,这样,上述诸因素合计为亿元,如果考虑企业的主营业务成本、在产品存货和产成品存货均包含了折旧费、人工费等不引起购买商品、接受劳务支付的现金减少的费用,上述因素所引起的现金流出量增加一定会更小从现金流量表可以看出,企业本年购买商品、接受劳务支付的现金比上年支出增加亿,但从资产负债表和利润表中看出本年购买商品、接受劳务支付的现金比上年支出增加最多约为亿,那么还有30亿元跑哪里去了呢?我们无法得知3、投资活动的现金流出量与企业发展战略之间的吻合程度企业的投资活动,主要有三个目的:a、为企业正常生产经营活动奠定基础,如购建固定资产、无形资产和其他长期资产等;b、为企业对外扩张和其他发展性目的进行权益性投资和债权性投资;c、利用企业暂时不用的闲置货币资金进行短期投资以求得较高的投资收益在这三个目的中,基于前两种目的的投资一般都应与企业的长期规划和短期计划相一致第三种目的的投资则在很多情况下是企业的一种短期理财安排从该企业现金流量表的情况来看,企业当期主要的现金流出量为购建固定资产和进行长期投资等支付的现金企业当年的固定资产在房屋建筑物、仪器设备等方面的技术装备水平得到了极大的改善但是,企业的这种技术装备水平的极大改善能否为企业带未来的经济效益,关键要看未来对上述资产的综合利用由于企业对投资收益的现金流量完全不像经营活动的现金流量那样有直接的控制能力因此,对投资收益所引起的现金流入量宜作为“意外的惊喜”来处理,不宜对投资收益带来的现金流量寄予太大的希望从该企业当期的现金流量表来看,企业的投资活动的现金流量处于入大于出的状态,因此,企业需要更好的规划自己的现金流向以使自己的收益最大化4、筹资活动的现金流量与经营活动、投资活动现金流量之和的适应程度从该企业当期的现金流量表可以看出,该企业主要是靠借款来筹集资金,而筹集到的资金主要用在偿还债务、偿还利息、支付其他与筹资活动有关的现金投资活动与筹资活动属于企业的理财活动在任何期间,企业均有可能因这些方面的活动而引起现金流量的变化不过,对于一个发展较快的企业,其理财活动引起的现金流量变化较大,占企业现金流量变化的比重也较大另一方面,理财活动也意味着企业存在相应的财务风险例如,企业对外发行债券,就必须承担定期支付利息、到期还本的贵任如果企业不能履行偿债责任,有关方面就会对企业采取法律措施又如,企业购买*,就可能存在着*跌价损失的风险,等等因此,企业的理财活动越大,财务风险也可能较大从现金流量表揭示出来的信息,我们可以得出下列印象:企业经营活动产生的现金流量很大,回款非常正常,经营活动的一般付款情况也很难说不正常企业投资活动的现金流量支持了技术设备水平的提高在筹资活动方面,企业成功地借到了钱该企业应属规模很大,盈利颇丰的企业三、对资产负债表的分析资产负债表反映企业在某一时点上经营资金的来源和分布状况它既是企业生产经营活动结果在资金方面的反映,又是企业未来经营活动能力的表示通过对企业的财务状况变化的分析,第一,可以整体上查明企业经营活动中存在的问题,为进一步分析指明方向;第二,可以大致评价企业未来经营的潜力,为投资者和债权人提供有用的投资和信贷决策的信息从总体来看,企业的资产总额从年初的约上升到本季末的,上升幅度约为%,主要因为预付款项、应收票据、应收账款以及存货增加所致从结构的变化来看,货币资金的存量增加了亿,增幅达%;应收票据显著上升,增幅达%;应收账款也大幅上涨,增幅达%;其他应收款有所下降,降幅达%;预付账款有较大规模的增加,增加幅度为%;流动资产增加了约亿,增幅达%长期投资增加了万,增幅仅为%从负债总额来看,年末比年初增加了亿,增长率为%,占资金来源的比重从%下降到%,下降了2%,表明企业财务风险年末与年初相比有所下降从负债总额的构成来看,流动负债年末比年初下降了约亿,降幅为%;长期负债增加了约亿,涨幅为%从理论上看,流动负债风险大于长期负债,流动负债比重下降就意味着企业的财务风险在降低所以该企业年末财务风险较年初有所下降所有者权益增加了亿,增幅达%,主要是由本年利润增加所致 (一)对货币资金及其质量的分析为维持企业经营活动的正常运转,企业必须保有一定的货币资金余额从财务管理的角度来看,过低的货币资金保有量将影响企业的正常经营活动、制约企业发展并进而影响企业的商业信誉:而过高的货币资金保有量,则在浪费投资机会的同时,还会增加企业的筹资成本从总体规模来看企业年末货币资金规模比年初货币资金规模有所下降(从亿到亿)从*方面来说,从企业成功地从债权人那里借入了款项的情况来看,企业目前的*能力还可以从投资方面来说,根据前面的分析,并对比资产负债表有关项目在年度内的重大变化情况来看,企业对筹资以及对原有货币资金存量的主要运用领域是对外股权投资和购置固定资产等〔二)对外投资质量的分析长期投资是企业持有的不准备随时变现、持有期超过1年以上、因对外出让资产而形成的股权或债权一般来说,企业长期投资的目的有以下几个方面:1、业战略性考虑,形成企业的竟争优势企业的对外长期投资,可能会出于某些战略性考虑,如通过对竞争对手实施兼并而消除竞争、通过对自己的重要原材料供应商的投资而使自己的原材料供应得到保证,己实现或形成企业的竞争优势等2、多元化经营而降低经营风险、稳定经营收益按照财务管理理论,企业的投资方向越是多样化,企业的经营风险越小企业获取稳定收益的可能性越大因此,一些企业还因出于多元化经营的考虑,扩大其对外投资规模、投资方向也日益多样化企业对外投资一般可分为:长期股权投资和长期债权投资从该企业本年度的资产负债表的情况来看,该企业只有长期股权投资,没有长期债权投资从公司长期股权投资的规模来看,公司的长期股权投资在年末比年初增加了万对资产负债表总体分析得出的结论:综上所述,我们可以通过对企业资产负债表的分析得出如下基本结论:企业的资产总体质量较好,能够维持企业的正常周转但是,企业的资产中,其他应收款质量难以预测、长期投资因权益法确认投资收益而形成较大的不可支配的资产,固定资产在未来。

中国神华财务报表分析

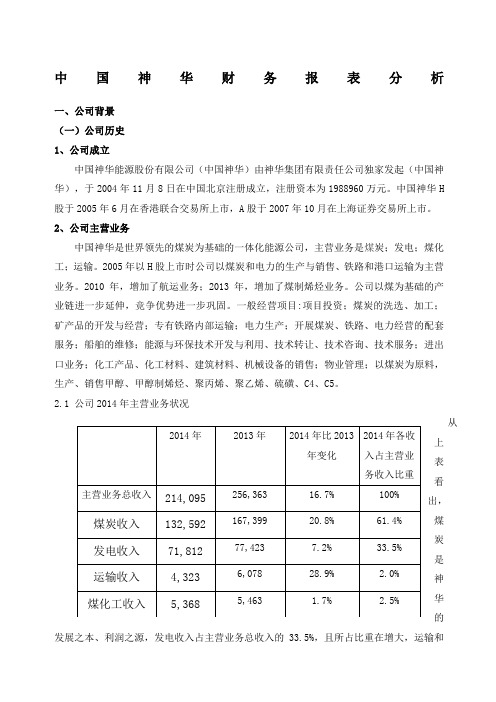

中国神华财务报表分析一、公司背景 (一)公司历史 1、公司成立中国神华能源股份有限公司(中国神华)由神华集团有限责任公司独家发起(中国神华),于2004年11月8日在中国北京注册成立,注册资本为1988960万元。

中国神华H 股于2005年6月在香港联合交易所上市,A 股于2007年10月在上海证券交易所上市。

2、公司主营业务中国神华是世界领先的煤炭为基础的一体化能源公司,主营业务是煤炭;发电;煤化工;运输。

2005年以H 股上市时公司以煤炭和电力的生产与销售、铁路和港口运输为主营业务。

2010 年,增加了航运业务;2013 年,增加了煤制烯烃业务。

公司以煤为基础的产业链进一步延伸,竞争优势进一步巩固。

一般经营项目:项目投资;煤炭的洗选、加工;矿产品的开发与经营;专有铁路内部运输;电力生产;开展煤炭、铁路、电力经营的配套服务;船舶的维修;能源与环保技术开发与利用、技术转让、技术咨询、技术服务;进出口业务;化工产品、化工材料、建筑材料、机械设备的销售;物业管理;以煤炭为原料,生产、销售甲醇、甲醇制烯烃、聚丙烯、聚乙烯、硫磺、C4、C5。

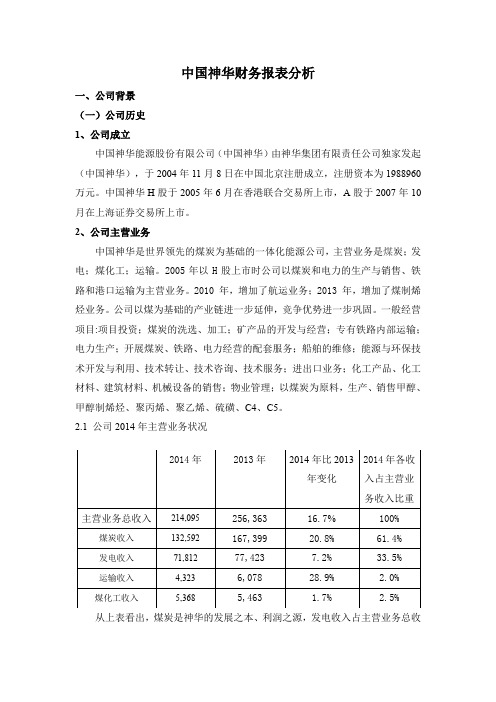

2.1 公司2014年主营业务状况从上表看出,煤炭是神华的发展之本、利润之源,发电收入占主营业务总收2014年2013年2014年比2013年变化2014年各收入占主营业务收入比重主营业务总收入214,095 256,363 16.7% 100% 煤炭收入 132,592 167,399 20.8% 61.4% 发电收入 71,812 77,423 7.2% 33.5% 运输收入 4,323 6,078 28.9% 2.0% 煤化工收入5,3685,4631.7%2.5%入的33.5%,且所占比重在增大,运输和煤化工收入占比较小。

(1)煤炭2014年2013年2014年比2013年变化(%)2012年商品煤产量306.6 318.1 -3.6 304.0煤炭销售量其中:出口量进口量451.1 514.8 -12.4 464.61.62.7 -40.63.36.9 15.2 -54.6 10.7单位:百万吨公司以市场化定价机制为核心,强化市场预判,根据用户需求组织适销煤种,积极开发新用户。

中国神华财务表报分析

中国神华财务表报分析作者:刘坤来源:《时代金融》2016年第27期【摘要】受到全国煤炭行业衰退,产能过剩严重,煤炭行业经历了黄金十年之后的寒冬来临,全行业出现严重下滑。

从宏观经济角度看,中国宏观经济在“十二五”期间仍将持续平稳较快发展。

文章通过分析中国神华公司的财务报表来研究公司近几年财务状况的变化和发展,最终通过煤炭行业的龙头公司发展和变化试图预判未来煤炭行业的整体趋势。

【关键词】中国神华资产负债表利润表现金流量表煤炭一、中国神华资产负债表基本数据分析从中国神华资产负债表中可以看出,2010~2014年,总资产规模在不断扩大,特别是在2011到2012年,增幅达到了16.13%,说明中国神华这两年在快速的发展。

但是,2012年之后,增幅有所回落。

2014年相比2013年的增幅仅为4.91%。

以上总资产变化的原因主要由于煤炭黄金十年之后,2012年开始出现全行业的衰退,增长势头放缓。

2011~2013年期间流动资产的增幅分别是4.38%、7.18%,由此可见公司的资产变现能力还是可以保障的,也保证了中国神华在这两年的发展。

但是2013年开始,中国神华受到外部行业环境恶化、国内需求不足、产能过剩等问题的影响,流动资产增幅降为-2.28%,总资产增幅也下降。

从流动资产占总资产的占比中可以看出,存货和流动资产在2011~2014年的3年中具有相同的增长趋势。

2011~2013年是逐年增长,在2014年开始下降,下降幅度-10.49%。

货币资金在2010~2014年间是逐年递减的,其中跌幅最高是在2012~2013年,达到了-25.05%。

货币资金的降幅过快不利于保障公司的偿债能力和固定资产投资能力。

中国神华货币资金的严重不足,一方面也折射出了,煤炭行业衰退的事实。

这是急需要神华财务公司吸收存款,以及本公司债务融资使得流入现金增加。

从非流动资产的会计科目来看,非流动资产在逐年增加,且增速较平稳不利于企业的变现能力,且折旧等计提会影响企业的利润。

神华集团近几年报表分析

中国神华公司财务报表分析二级学院:审计学院专业班级:财务管理1班学号: *********** *名:***云南工商学院2015年 7月一、企业背景神华集团有限责任公司(简称神华集团)是于1995年10月经国务院批准设立的国有独资公司,中央直管国有重要骨干企业;是以煤为基础,电力、铁路、港口、航运、煤制油与煤化工为一体,产运销一条龙经营的特大型能源企业;是我国规模最大、现代化程度最高的煤炭企业,世界最大的煤炭经销商,《财富》世界500强排名178位。

神华集团以能源为主业,集煤矿、电厂、铁路、港口、航运为一体,实施跨地区、跨行业、多元化经营,是我国最大的煤矿企业,在国民经济中占有重要地位。

由神华集团独家发起成立的中国神华能源股份有限公司分别在香港、上海上市。

中国神华(601088),作为中国最大的煤炭企业上市公司,其所拥有的资源是无可替代的,在能源越来越成为中国经济发展瓶颈的时刻,其所蕴含的价值也是显而易见的。

作为煤炭、电力、铁路、港口一体化的央企,其成本控制和盈利能力远超同行业平均水平,一体化优势明显。

其控股股东——神华集团在155家央企中的收入排名为39位,公司属于”关系国家安全的战略性产业“,符合”国家鼓励整体上市”的范畴。

中国神华拥有庞大的资产规模,是同行业不可比拟的。

截止2010年底,神华共有全资和控股公司25家,神华集团国资保值率处于行业优秀水平,企业经济贡献率连续多年居全国煤炭行业第一,年利润总额在中央直管企业中名列前茅,安全生产多年来保持世界先进水平。

二、资产负债表、利润表、现金流量表、以及其他相关报表神华集团资产负债表单位:万元神华集团利润表单位:万元神华集团现金流量表单位:万元财务摘要存货明细应收账款账龄分析主营业务收入构成三、比率分析法对比三年,运用比率分析法分析企业偿债能力,盈利能力(至少包含流动比率、速动比率、资产负债率、毛利率、销售净利率、净资产收益率等指标。

1、偿债能力分析流动比率=流动资产/流动负债它主要反映企业用现有资产偿还短期债务和长期债务的能力,而整个煤炭行业的平均流动比率为1左右,可以看出整个行业财务状况波动较大,不太稳定,神华集团流动比率一直保持在1左右,说明了它的短期偿债能力和同行业相比比较理想。

二、神华集团有限责任公司财务报表及附注

神华集团有限责任公司2009年1月1日至2009年12月31日止审计报告及财务报表目录页码一、审计报告1-2二、神华集团有限责任公司财务报表及附注1、资产负债表 32、利润表 43、现金流量表 54、所有者权益变动表 65、财务报表附注 1-44神华集团有限责任公司财务报表附注2009年度(除特别说明外,金额以人民币元表述)一、 公司基本情况神华集团有限责任公司(以下简称本公司)系由国务院函[1995]75号文《国务院关于同意成立神华集团有限责任公司的批复》批准,按照公司法组建的国有独资公司,并于1995年10月23日取得国家工商局核发的1000001001826(4-1)号《企业法人营业执照》;法定代表人:张喜武;注册资本388亿元;注册地为北京市东城区安定门西滨河路22号; 总部位于北京市;截至2008年12月31日,本公司实收资本为38,809,281,149.80元。

经营范围:国务院授权范围内的国有资产经营;开展煤炭等资源性产品、煤制油、煤化工、电力、热力、港口、各类运输业、金融、国内外贸易及物流、房地产、高科技、信息咨询等行业领域的投资、管理;规划、组织、协调、管理神华集团所属企业在上述行业领域内的生产经营活动、矿产品、化工材料、化工产品、纺织品、建筑材料、机械、电子设备、办公设备的销售。

本公司及所属子公司(以下简称“本集团”)主要经营煤炭开采、发电、化工及运输等业务。

二、 财务报表的编制基础本公司财务报表按照中国财政部2006年颁布的企业会计准则(包括基本准则、具体准则、应用指南和其他相关规定)编制。

本财务报表已本公司持续经营为基础列报三、 遵循企业会计准则的声明本公司所编制的财务报表符合企业会计准则的要求,真实、完整地反映了公司的财务状况、经营成果、股东权益变动和现金流量等有关信息。

四、 公司的主要会计政策、会计估计(一) 会计准则和会计制度本公司执行中华人民共和国财政部2006年颁布的《企业会计准则》、《企业会计准则解释第1号》(财会[2007]14号)及财政部会计准则委员会企业会计准则实施问题专家工作组意见等相关规定。

神华集团XX财务分析

PPT文档演模板

神华集团XX财务分析

神华战略成就

§ “煤变油”成为现实

目前,国外煤炭直接液化的技术和装备基本处于封存状态 。为了打破煤液化先进国家的技术壁垒同时回避他们各自 工艺的缺点,神华集团走出了一条煤液化技术自主创新的 独特道路。几年前,神华集团成立了专门的煤液化研究中 心,自主研发了煤液化高效催化剂即“863”催化剂,在 小型煤直接液化连续试验装置上进行了近5000小时的液化 试验,重点验证了神华煤直接液化工艺的可行性,检验了 煤直接液化装备的可靠性。另外,在煤液化反应器、煤液 化溶剂、制氢装置、三废处理等方面也做了大量自主创新 工作。这台世界上第一套煤直接液化工艺将于2007年建成 投产,先期年生产能力为液化油100万吨。

PPT文档演模板

神华集团XX财务分析

§ 煤制油的技术并非成熟,拿实验室的数据放大1000倍 就上马商业化的工程,过于草率冒险所以煤制油这个项 目就备受争议。除了南非,世界上没有那个国家在形成 规模的商品化煤制油模式,而南非是因为有禁运不得已 而为之。 煤制油的技术并不是美,德,日,英等国不能研制出来 ,然则为何至今天都没有上马这个项目,自然有其道理,神 华公司在国家能源安全考虑上,为国家而试验这个工程, 其实是冒了非常大的风险,这是神华自有的资金、04年 这个工程正式开工,是在得到了四大保险集团70亿承保 下才动工的。

1.现有公司间竞争

§ (1)行业增长率。我国经济发展对于作为基础能源的煤炭依

赖性较强,具有资源优势的煤炭企业将具有较强竞争实力。

煤炭是我国的基础能源,目前煤炭消费占我国基础能源消费

的65%以上,占世界能源消费的25%左右。从储量来看,截

至2006年底,全球煤炭可采储备约为1万亿吨,中国的储量

中国神华能源有限公司财务报表分析“加”2(修改)

UDC:005 学校代码:10005 中文图书分类号:F230 学号:S201211122密级:公开工业大学硕士专业学位论文(全日制)独创性声明本人声明所呈交的论文是我个人在导师指导下进行的研究工作及取得的研究成果。

尽我所知,除了文中特别加以标注和致的地方外,论文中不包含其他人已经发表或撰写过的研究成果,也不包含为获得工业大学或其它教育机构的学位或证书而使用过的材料。

与我一同工作的同志对本研究所做的任何贡献均已在论文中作了明确的说明并表示了意。

签名:日期:年月日关于论文使用授权的说明本人完全了解工业大学有关保留、使用学位论文的规定,即:学校有权保留送交论文的复印件,允许论文被查阅和借阅;学校可以公布论文的全部或部分容,可以采用影印、缩印或其他复制手段保存论文。

(的论文在解密后应遵守此规定)签名:日期:年月日导师签名:日期:年月日摘要随着我国经济的不断发展和世界经济全球化进程的不断加快,会计已然成为了一门世界公认的商业语言。

随着商业社会的不断进步,会计的功能也越来越强大。

而财务报表作为会计实现功能的载体也发挥着越来越重要的作用,它可以详细而系统地记录企业发生经济活动的整个过程。

通过财务报表可以很容易的了解的一个公司的经营情况,投资人可以很容易的判断这家公司是否能够盈利。

甚至世界投资大师巴菲特都对财务报表的重要作用给予了肯定,他在对一家公司进行投资之前最主要的评估方式就是通过财务报表。

不仅投资者会关注财务报表,甚至债权人和与企业相关的其它团体都会对财务报表进行关注。

他们在进行决策时会先分析这家企业的经营情况,其重要分析素材就是通过财务报表。

当然,仅仅分析财务报表的这些数字并不能得到有实际意义的结果,对财务报表的分析需采用适当的方法。

通过对财务报表进行适当分析,同时结合实际去除一些其它不相关因素并对报表中的利润表、负债表等进行全面分析的过程就是财务报表分析。

目前,我国对财务报表进行分析的方法主要包括比率分析法、比较分析法和趋势分析法等。

神华集团有限责任公司财务管理报告

北京城市学院经管学部课程考核评分表2014-2015学年第二学期课程名称:财务管理考核环节①:期末考核学生姓名:学号:_____ __________考核题目:撰写一份××企业财务管理报告注①:请选择填写:期末考核、阶段考核。

教师签字:肖瑞青2015 年5月18 日神华集团有限责任公司财务管理报告目录企业概述 (3)企业筹资 (4)筹资分类 (4)企业筹资情况 (4)公司股票简况 (4)资产、负债情况分析 (5)募集资金使用情况 (6)筹资活动产生的现金流量 (7)企业投资 (7)财务投资 (7)投资状况分析 (8)对外股权投资总体分析 (8)非金融类公司委托理财及衍生品投资的情况 (8)投资活动产生的现金流量 (10)企业日常运营管理 (11)神华财务公司治理情况 (11)董事会 (11)专业委员会 (12)报告期内神华财务公司的存贷款情况 (14)企业利润分配情况 (14)神华财务公司情况 (14)利润分配预案 (15)现金分红政策的制定、执行或调整情况 (15)公司近三年(含报告期)的利润分配方案或预案 (15)2014 年度利润分配预案 (16)公司股东权益表 (17)企业概述神华集团有限责任公司(简称神华集团)是于1995年10月经国务院批准设立的国有独资公司,是中央直管国有重要骨干企业,是以煤为基础,电力、铁路、港口、航运、煤制油与煤化工为一体,产运销一条龙经营的特大型能源企业,是我国规模最大、现代化程度最高的煤炭企业和世界上最大的煤炭经销商。

神华集团总部设在北京。

由神华集团独家发起成立的中国神华能源股份有限公司分别在香港、上海上市。

神华集团在2014年度《财富》全球500强企业中排名第165位。

2014年全年完成煤炭销售5.88亿吨,发电量3246亿度,铁路总运量4.12亿吨,港口装船量1.83亿吨,航运量1.31亿吨,各类油品化工品1255万吨,营业收入3286亿元,利润总额640亿元。

中国神华财务报表分析

中国神华财务报表分析一、公司背景 (一)公司历史 1、公司成立中国神华能源股份有限公司(中国神华)由神华集团有限责任公司独家发起(中国神华),于2004年11月8日在中国北京注册成立,注册资本为1988960万元。

中国神华H 股于2005年6月在香港联合交易所上市,A 股于2007年10月在上海证券交易所上市。

2、公司主营业务中国神华是世界领先的煤炭为基础的一体化能源公司,主营业务是煤炭;发电;煤化工;运输。

2005年以H 股上市时公司以煤炭和电力的生产与销售、铁路和港口运输为主营业务。

2010 年,增加了航运业务;2013 年,增加了煤制烯烃业务。

公司以煤为基础的产业链进一步延伸,竞争优势进一步巩固。

一般经营项目:项目投资;煤炭的洗选、加工;矿产品的开发与经营;专有铁路内部运输;电力生产;开展煤炭、铁路、电力经营的配套服务;船舶的维修;能源与环保技术开发与利用、技术转让、技术咨询、技术服务;进出口业务;化工产品、化工材料、建筑材料、机械设备的销售;物业管理;以煤炭为原料,生产、销售甲醇、甲醇制烯烃、聚丙烯、聚乙烯、硫磺、C4、C5。

2.1 公司2014年主营业务状况从上表看出,煤炭是神华的发展之本、利润之源,发电收入占主营业务总收入的33.5%,且所占比重在增大,运输和2014年 2013年 2014年比2013年变化2014年各收入占主营业务收入比重主营业务总收入 214,095256,363 16.7% 100% 煤炭收入 132,592 167,399 20.8% 61.4% 发电收入 71,812 77,423 7.2% 33.5% 运输收入 4,323 6,078 28.9% 2.0% 煤化工收入5,3685,4631.7%2.5%煤化工收入占比较小。

(1)煤炭2014年2013年2014年比2013年变化(%)2012年商品煤产量306.6 318.1 -3.6 304.0煤炭销售量其中:出口量进口量451.1 514.8 -12.4 464.6 1.6 2.7 -40.6 3.3 6.9 15.2 -54.6 10.7单位:百万吨公司以市场化定价机制为核心,强化市场预判,根据用户需求组织适销煤种,积极开发新用户。

中国神华财务报表分析

中国神华财务报表分析中国神华财务报表分析一、公司背景(一)公司历史1、公司成立中国神华能源股份有限公司(中国神华)由神华集团有限责任公司独家发起(中国神华),于2004年11月8日在中国北京注册成立,注册资本为1988960万元。

中国神华H股于2005年6月在香港联合交易所上市,A股于2007年10月在上海证券交易所上市。

2、公司主营业务中国神华是世界领先的煤炭为基础的一体化能源公司,主营业务是煤炭;发电;煤化工;运输。

2005年以H股上市时公司以煤炭和电力的生产与销售、铁路和港口运输为主营业务。

2010 年,增加了航运业务;2013 年,增加了煤制烯烃业务。

公司以煤为基础的产业链进一步延伸,竞争优势进一步巩固。

一般经营项目:项目投资;煤炭的洗选、加工;矿产品的开发与经营;专有铁路内部运输;电力生产;开展煤炭、铁路、电力经营的配套服务;船舶的维修;能源与环保技术开发与利用、技术转让、技术咨询、技术服务;进出口业务;化工产品、化工材料、建筑材料、机械设备的销售;物业管理;以煤炭为原料,生产、销售甲醇、甲醇制烯烃、聚丙烯、聚乙烯、硫磺、C4、C5。

2.1 公司2014年主营业务状况2014年2013年2014年比2013年变化2014年各收入占主营业务收入比重主营业务总收入214,095256,363 16.7%100%煤炭收入132,592167,399 20.8% 61.4% 发电收入71,81277,423 7.2% 33.5%从上表看出,煤炭是神华的发展之本、利润之源,发电收入占主营业务总收入的33.5%,且所占比重在增大,运输和煤化工收入占比较小。

(1)煤炭2014年2013年 2014年比2013年变化(%)2012年商品煤产量 306.6 318.1 -3.6 304.0 煤炭销售量 其中:出口量进口量451.1 514.8 -12.4 464.6 1.6 2.7 -40.6 3.3 6.915.2-54.610.7单位:百万吨公司以市场化定价机制为核心,强化市场预判,根据用户需求组织适销煤种,积极开发新用户。

601088中国神华2022年财务分析报告-银行版

中国神华2022年财务分析报告一、总体概述从这三期来看,中国神华的资产总计一直保持增长态势,但2022年的增长速度比上一期有所下降。

2022年的资产总计为62,170,100万元,比2021年增长2.41%,低于2021年8.70%的增长速度。

中国神华2022年负债总计为16,245,600万元,与2021年相比变化不大。

但2021年企业负债总计比2020年有较大的增长,增长21.05%。

表明2022年企业负债总计增速趋缓。

从这三期来看,中国神华的营业收入一直保持增长态势,但2022年的增长速度比上一期有所下降。

2022年的营业收入为34,453,300万元,比2021年增长2.78%,低于2021年43.71%的增长速度。

从这三期来看,中国神华的净利润持续快速增长。

2022年净利润为8,165,500万元,比2021年增长37.56%,这一增长速度是在2021年取得了较大幅度增长的基础上取得的。

说明净利润的增长是有基础的。

三期资产负债率分别为23.87%、26.58%、26.13%。

经营性现金净流量三期分别为8,128,900万元、9,457,500万元、10,973,400万元。

关键财务指标表二、资产规模增长匹配度2022年资产增长率与负债增长率差距不大,资产增长率为2.41%,负债增长率为0.67%。

收入增长率与资产增长率差距不大,收入增长率为2.78%,资产增长率为2.41%。

净利润与资产变化不匹配,净利润增长37.56%,资产增长2.41%。

负债率上升较快。

资产总额有所增长,营业收入也有所增长,净利润大幅度增加。

公司扩大经营规模的效果非常明显。

资产规模增长匹配情况表三、负债规模增长从三期数据来看,负债呈持续增长趋势。

总负债分别为13,331,700万元、16,137,600万元、16,245,600万元,2022年较2021年增长了0.67%,主要是由于长期借款等科目增加所至。

从三期数据来看,营业收入呈持续增长趋势。

中国神华能源股份有限公司可持续发展的财务分析-财务管理-毕业论文

---文档均为word文档,下载后可直接编辑使用亦可打印---摘要我国煤炭的巅峰时代是2002年—2012年。

2012年后,煤炭行业陷入萧条。

在这十年中,煤炭价格和市场需求的上涨吸引了大量社会资本的流入,但也导致了生产过剩,包括钢铁、建筑材料等下游产业的衰落,同时非化石能源的挤压成为煤炭产业衰落的主要原因。

中国煤炭工业正经历一个非常困难的时期,国内煤炭价格正在放缓并急剧下跌,国内煤炭供应过剩,价格下跌的市场风险进一步加大。

煤炭需求增速将低于煤炭产量增速。

虽然国家颁布了一系列的宏观政策进行调控,对煤炭行业的状态有所改善,但是煤炭行业依然处于低迷状态。

对企业而言,当今社会虽然有很多的风险但是同样也伴随一定机遇的存在,通过对煤炭行业的可持性发展进行财务分析了解煤炭行业是否能够继续发展并不断壮大。

本文基于煤炭行业的现状,对中国神华能源股份有限公司的可持续发展前景进行分析,通过分析中国神华集团2015-2018年四年的财务报表,运用相关的财务分析方法,了解中国神华的偿债能力、营运能力、盈利能力以及发展能力,同时又从非财务指标分析方法方面分析了中国神华的可持续发展能力,并对分析过程中发现的问题提出相关意见和建议。

关键词:可持续发展财务分析煤炭行业中国神华Financial Analysis of Sustainable Development of China Shenhua Energy Co.,Ltd.AbstractThe golden age of China's coal industry is from 2002 to 2012. After 2012, the coal industry fell into a depression. In these ten years,rising coal prices and market demand attracted a large inflow of social capital, but also led to overproduction, including the decline of downstream industries such as iron and steel, building materials, etc.The squeeze of non-fossil energy has become the main reason for the decline of the coal industry. China's coal industry is experiencing a very difficult period. Domestic coal prices are slowing down and falling sharply. Domestic coal supply exceeds demand. The market risk of falling prices is further increased. The growth rate of coal demand will be lower than that of coal output. Although the state has carried out a series of macroeconomic policies to regulate and improve the state of the coal industry, the coal industry is still in a downturn. For enterprises, although there are many risks in today's society, but also accompanied by certain opportunities, financial analysis of the sustainable development of the coal industry can let us know whether the coal industry can continue to develop and grow.Based on the current situation of the coal industry, this paper analyses the sustainable development prospects of China Shenhua Energy Co., Ltd. Through the balance sheet, profit statement and cash flow statement of China Shenhua Group in the four years of 2015-2018, using the relevant financial analysis methods, we can understand the solvency, operation ability, profitability and development ability of China Shenhua, and at the same time from non-financial aspects. In the aspect of index analysis method, this paper analyses the sustainable development ability of Shenhua, China, and puts forward relevant opinions and suggestions on the problems found in the analysis process.Key words:sustainable development;financial analysis; Coal industry; China Shenhua Energy Co目录1引言 (1)2企业可持续发展的相关内容 (2)2.1企业可持续发展的定义 (2)2.2基于财务视角企业可持续发展的指标 (2)3我国煤炭行业可持续发展现状及前景 (4)4中国神华能源股份有限公司简介 (4)5中国神华能源股份有限公司可持续发展的财务分析与评价 (5)5.1偿债能力分析 (6)5.1.1短期偿债能力 (6)5.1.2长期偿债能力 (7)5.2营运能力分析 (8)5.2.1应收账款账龄分析 (9)5.3盈利能力分析 (9)5.4发展能力分析 (12)5.5现金流量分析 (13)5.5.1现金流量结构分析 (13)5.5.2现金相关比率分析 (14)5.6非财务指标分析 (15)5.6.1创新能力 (15)5.6.2公司竞争优势 (16)6中国神华财务分析中存在的问题 (17)6.1账款回收力度不足 (17)6.2成本费用控制不合理 (17)6.3创新研发投入不足 (17)6.4抵抗外部冲击能力不足 (17)7针对中国神华存在问题提出的相关对策 (18)7.1加大账款回收力度,保证充足现金流 (18)7.2加强期间费用管理,控制企业成本 (18)7.3增强创新研发能力,提高核心竞争力 (18)7.4多元化经营,提高抵御冲击能力 (19)7.5协调宏观政策,适应经济发展 (19)8结语 (20)谢辞 (21)参考文献 (22)1 引言继前人“先发展,后治理”的道路,造成了许多不可逆转的环境问题,可见一味的追求发展而不顾环境的模式是错误的,故此人们开始追求可持续发展的方式。

601088中国神华2023年三季度行业比较分析报告

中国神华2023年三季度行业比较分析报告一、总评价得分78分,结论良好二、详细报告(一)盈利能力状况得分97分,结论优秀中国神华2023年三季度净资产收益率(%)为15.26%,高于行业优秀值14.1%。

总资产报酬率(%)为13.81%,高于行业优秀值11.9%。

销售(营业)利润率(%)为25.82%,高于行业良好值20.0%,低于行业最优值30.4%。

成本费用利润率(%)为34.35%,高于行业优秀值25.3%。

资本收益率(%)为354.18%,高于行业优秀值20.9%。

盈利能力状况(二)营运能力状况得分84分,结论良好中国神华2023年三季度总资产周转率(次)为0.52次,高于行业平均值0.5次,低于行业良好值0.9次。

应收账款周转率(次)为23.88次,高于行业优秀值16.3次。

流动资产周转率(次)为1.5次,高于行业平均值1.3次,低于行业良好值1.7次。

资产现金回收率(%)为18.17%,高于行业优秀值16.8%。

存货周转率(次)为14.57次,高于行业良好值13.0次,低于行业最优值15.6次。

营运能力状况(三)偿债能力状况得分99分,结论优秀中国神华2023年三季度资产负债率(%)为24.72%,优于行业优秀值48.6%。

已获利息倍数为33.19,高于行业优秀值9.0。

速动比率(%)为196.87%,高于行业优秀值130.6%。

现金流动负债比率(%)为30.04%,高于行业良好值20.4%,低于行业最优值32.4%。

带息负债比率(%)为25.95%,优于行业优秀值45.2%。

偿债能力状况(四)发展能力状况得分33分,结论较差中国神华2023年三季度销售(营业)增长率(%)为-2.22%,低于行业较差值-0.3%,高于行业极差值-8.5%。

资本保值增值率(%)为100.42%,低于行业较差值103.4%,高于行业极差值96.6%。

销售(营业)利润增长率(%)为-16.18%,低于行业较差值-7.0%,高于行业极差值-16.3%。

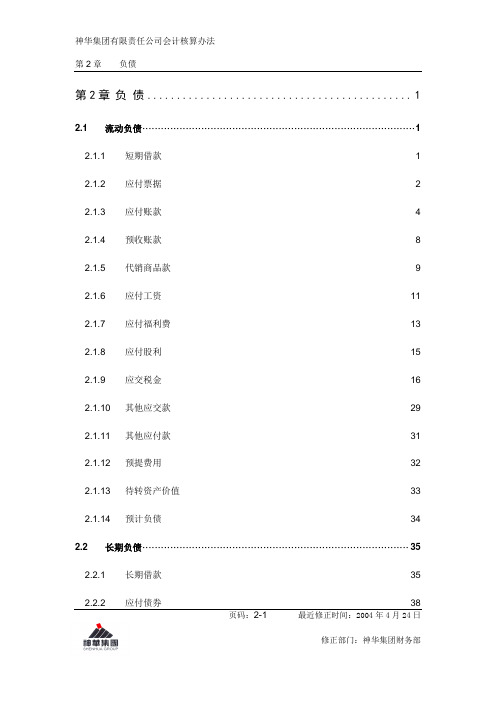

神华集团会计制度-负债

页码:2-1 最近修正时间:2004年4月24日第2章 负 债 (1)2.1 流动负债 (1)2.1.1 短期借款 (1)2.1.2 应付票据 (2)2.1.3 应付账款 (4)2.1.4 预收账款 (8)2.1.5 代销商品款 (9)2.1.6 应付工资 (11)2.1.7 应付福利费 (13)2.1.8 应付股利 (15)2.1.9 应交税金 (16)2.1.10 其他应交款 (29)2.1.11 其他应付款 (31)2.1.12 预提费用 (32)2.1.13 待转资产价值 (33)2.1.14预计负债 ................................................................................................... 34 2.2 长期负债 .. (35)2.2.1 长期借款 (35)2.2.2 应付债券 (38)页码:2-2 最近修正时间:2004年4月24日2.2.3长期应付款 ............................................................................................... 41 2.2.4 专项应付款 .. (43)页码:2-1 最近修正时间:2004年4月24日修正部门:神华集团财务部第2章 负 债负债,是指过去的交易、事项形成的现时义务,履行该义务预期会导致经济利益流出公司,集团及其成员公司的负债按流动性,分为流动负债和长期负债。

2.1 流动负债流动负债,是指将在1年(含1年)或者超过1年的一个营业周期内偿还的债务。

流动负债包括短期借款、应付票据、应付账款、预收账款、应付工资、应付福利费、应付股利、应交税金、其他暂收及应付款项、预提费用和一年内到期的长期借款等。

2.1.1 短期借款本科目核算公司向银行或其他金融机构、集团财务公司、集团公司等借入的期限在1年以下(含1年)的各种款项。

中国神华分析

铁路

港口

神华港口主要满足神华自有煤炭的下水需 要,兼顾部分散杂货业务和矿石回运业务,主要有 煤炭装卸煤炭存储、煤炭筛分加工、散杂货装卸、 矿石装车等,现拥有黄骅港和神华天津煤炭码头两 个自有出海口。黄骅港现有专业化煤炭泊位7个,煤 炭年通过能力9000万吨,煤炭堆存容量:正常生产 200万吨,设计容量420万吨;年底新增5万吨级泊位

据透露, 到2013年公司产能将达到4亿吨,占届时中国煤炭总产能的15%左右。而目 前中国神华母公司神华集团的产能为8000万吨(不含中国神华),其中2000万吨是焦 煤,其现有项目将为中国神华的外延式增长提供机会。 目前神华集团已经通过重组内蒙西部的括乌达矿业、海勃湾矿业、乌海煤焦化以 及蒙西煤化四个公司成立了乌海能源公司。据中国神华人士介绍,经过重组后的乌 海能源公司相比集团其它资产,如宁夏煤业、神新公司等,更符合收购要求,可能是 中国神华向母公司收购的近期目标。据了解,目前中国神华正在对乌海能源公司上 半年的经营情况进行评估,并评价其经济效益,再决定是否收购。 此外,母公司的煤制油项目也是中国神华近期重点关注的收购对象。神华集团鄂尔 多斯煤直接液化项目今年7月再次开车,进行为期1000小时的试运行,并对技术、经 济指标进行收集。中国神华董秘黄清曾表示,如果煤制油项目前景明确,上市公司 将考虑向集团收购该项目,并将规模建设到国家核准的500万吨,中国神华的业务也 将拓展至煤化工领域。 目前全球煤炭业进入相对低迷的时期,有业内人士认为国内煤炭企业海外并购的机 遇已经成熟,而在海外扩张方面,中国神华一直着眼于蒙古,印尼和澳洲等地的煤炭 资源。 据黄清介绍,此前出席博鳌亚洲论坛2009年会的蒙古国总理桑· 巴雅尔率国家财政 部长、矿产能源部长等参观考察了中国神华大柳塔煤矿,双方并就合作开发蒙古国 塔本陶拉盖煤田交换了意见。 公司执行董事兼总裁凌文在业绩会上透露,目前有四个公司入标竞投蒙古国的塔班 陶勒盖(TavanTolgo)煤矿开发项目,当地的政府正聘请顾问进行相关审批工作。他 表示,集团会继续加快海外发展,目标是寻找内部回报率超过10%项目。 塔班陶勒盖煤矿项目由蒙古政府委托德意志银行和摩根大通,出售该煤矿项目最多 49%的股权,项目的煤矿储量达65亿吨,为全球最大未开发焦煤矿藏。

中国神华集团经营分析报告

中国神华集团经营分析报告2020年12月目录中国能源行业核心资产的经营护城河深广 (6)1、公司历史沿革和股权结构 (6)2、煤炭业务是公司营收和利润的主要来源 (6)3、中国神华的特许经营权独一无二 (7)3.1、主力矿区之神东矿区是全国煤价历史低位时唯一不亏矿区 (7)3.2、朔黄铁路是破解西煤东运瓶颈的关键一环,构筑中国神华一体化经营网络 (9)经营业绩具有高确定性和强稳定性 (12)1、高比例中长协合同,煤价抗跌能力更强 (12)2、煤电联营叠加路港公共事业属性,一体化经营锁定产业链利润 (13)被忽视的高质量成长属性 (14)1、煤炭主业仍具增长潜力 (14)1.1、限制因素逐步解除,产能爬坡释放增量 (14)1.2、设计产能6200 万吨,新街台矿区建设积极推进 (15)2、黄大铁路开通将带来煤炭需求增量 (15)3、印尼爪哇电厂带来长期稳定现金流 (16)4、黄骅港煤炭港区3#、4#码头工程已开工建设 (17)现金属性及高股息凸显配置价值 (18)1、现金属性:现金流充沛,蓄水力超强 (18)2、高股息率:A 股上市以来累计分红率为动力煤板块之最 (20)盈利预测 (22)1、盈利预测与关键假设 (22)2、估值与投资建议 (23)风险因素 (24)1、煤矿产能释放受限 (24)2、黄大铁路工程进度放缓 (24)3、资本开支和现金分红风险 (24)4、股份回购不及预期 (24)5、煤炭价格大幅下跌 (24)表目录表1:中国神华主要矿区煤炭资源储量情况(截止2019 年底) (7)表2:中国神华国内煤炭产能一览表(截止2019 年底) (8)表3:中国神华自营铁路里程达2155 公里(截止2019 年底) (9)表4:准格尔矿区煤炭到黄骅港比秦皇岛港下水运距更短、运费更低 (10)表5:神东矿区煤炭到黄骅港比秦皇岛港下水运距更短、运费更低 (10)表6:中国神华港口信息一览 (11)表7:2016-2019 年发改委要求煤炭价格稳定在绿色区间 (12)表8:发改委煤炭价格区间设置及干预措施 (12)表9:中国神华在建电厂一览 (16)表10:中国神华2017-2020 年资本支出完成情况(亿元) (19)表11:中国神华2020 年上半年重大在建工程资本支出完成情况一览表 (20)表12:中国神华A 股上市以来累计现金分红率位列动力煤板块首位 (21)表13:中国神华回购H 股方案 (21)表14:中国神华2018-2022 年营业收入预测表(百万元) (22)表15:中国神华可比公司盈利预测与估值表 (23)表16:中国神华2020-2051 年自由现金流预测表(百万元) (23)图目录图1:中国神华股权结构图 (6)图2:2016-2020Q3 中国神华营业收入变化 (7)图3:2016-2020Q3 中国神华毛利变化 (7)图4:2020Q3 中国神华营业收入构成 (7)图5:2020Q3 中国神华毛利构成 (7)图6:中国神华自产煤单位生产成本维持在较低水平 (9)图7:中国神华自产煤吨煤成本为四大上市动力煤企最低(元/吨) (9)图8:2015 年中国神华盈利规模遥遥领先 (9)图9:2007-2019 年中国神华自有铁路周转量迭创新高 (11)图10:中国神华“西煤东运”一体化运营网络示意图 (11)图11:2018 年以来年度长协价运行在绿色区间 (12)图12:预计2020 年煤炭现货平均价格565 元/吨 (12)图13:中国神华长期占比约80%(2020Q3) (13)图14:中国神华煤炭价格波动幅度明显小于现货价格 (13)图15:动力煤、火电板块盈利水平呈现明显的负相关性 (13)图16:2012-19 年动力煤和火电板块合计盈利稳定在900 亿左右 (13)图17:2011-2019 发电分部自有燃煤消耗占比维持高位 (14)图18:中国神华对内煤炭销售价格相比市场价格更低 (14)图19:2007-2019 年中国神华在动力煤版块盈利稳定性排名第一 (14)图20:2019-2023 年中国神华自产煤产量将不断攀高 (15)图21:新街矿区建成后,中国神华国内煤炭产量将攀升至40680 万吨 (15)图22:预计2020-2023 年中国神华下水煤量呈现逐步增加趋势 (16)图23:黄骅港煤炭港区3#、4#码头工程用海界址图 (17)图24:3#、4#码头建成后,预计黄骅港煤炭发运量将突破21000 万吨 (18)图25:2019 净资产上升到4156 亿元,负债率下降到25.58% (18)图26:中国神华资产负债率水平位列动力煤板块前列(第2 名) (18)图27:2020Q3 账面现金1336 亿,经营现金流量净额715 亿 (19)图28:中国神华2004-2019 账面现金年均复合增速领先于M2 (19)图29:2013 年以来中国神华资本支出规模呈现下降趋势 (19)图30:2007-2019 中国神华归母净利润和现金分红金额 (20)图31:中国神华2020Q3 分红派息能力相较于2016 年更强(亿元/%) (21)中国能源行业核心资产的经营护城河深广1、公司历史沿革和股权结构中国神华的前身是隶属于中国华能集团公司的华能精煤公司。

神华集团资产负债表分析

神华集团资产负债表分析专业:工商管理班级: 102班学号: 10361066 姓名:于双一、资产负债表水平分析报表日期2011年2010年2009年变动情况变动额(2010-2011)变动百分比变动额(2010-2009)变动百分比货币资金69060 75366 73467 -6306 1.0913119031899 0.974802962交易性金融资产933 480 331 4530.514469453149 0.689583333应收票据973 2054 1210 -1081 2.110996917844 0.58909445应收账款12392 8591 7571 3801 0.6932698521020 0.881271098预付款项2256 1086 1122 1170 0.481382979-36 1.033149171其他应收款2971 2148 1031 8230.7229888931117 0.479981378存货12628 11167 7727 1461 0.884304723440 0.691949494其他流动资产6724 3103 0 36210.4614812613103 0流动资产合计107937 103995 92459 39420.96347869611536 0.88907159长期股权投资3833 4210 4285 -3771.098356379-75 1.017814727固定资产原值285310 232743 206243 525670.81575479326500 0.886140507累计折旧85652 70845 58783 14807 0.82712604512062 0.829740984固定资产净值199658 161898 147460 377600.81087659914438 0.910820393固定资产减值准备1298 1263 1098 350.973035439165 0.86935867固定资产净额198360 160635146362377250.809815487-1302985 9.111463878在建工程33629 29603 284850 4026 0.8802819-255247 9.622335574工程物资540 1586 45600 -1046 2.937037037-44014 28.75157629无形资产31365 28097 256420 3268 0.895807429-228323 9.126241236长期待摊费用2936 1711 9040 12250.582765668-7329 5.283459965递延所得税资产2319 757 6110 15620.326433808-5353 8.071334214其他非流动资产16629 8674 7206 79550.5216188591468 0.830758589非流动资产合计289611 235273 218055 543380.81237591117218 0.926816932资产总计397548 339268 310514 58280 0.8534013528754 0.915246943短期借款5011 8201 16147 -3190 1.636599481-7946 1.968906231应付票据64 0 490 64 0 -490应付账款23604 18264 13400 5340 0.7737671584864 0.733683749预收款项4859 3518 2579 1341 0.724017288939 0.733086981应付职工薪酬3695 3012 2636 6830.815155616376 0.875166003应交税费12546 9550 7918 2996 0.7611987881632 0.829109948应付利息255 162 150 93 0.63529411812 0.925925926应付股利2405 1161 1079 1244 0.48274428382 0.929371232其他应付款23461 6942 4905 165190.2958953162037 0.706568712一年内到期的非流动负债11649 8090 6380 35590.6944802131710 0.788627936流动负债合计87549 58900 55684 286490.6727661083216 0.945398981长期借款44013 48730 53931 -4717 1.107172881-5201 1.106730967长期应付款2346 1777 2314 5690.757459506-537 1.30219471预计非流动负债1724 1577 1513 1470.91473317964 0.959416614递延所得税负债437 315 315 1220.7208237990 1非流动负债合计48520 52399 58073 -38791.079946414-5674 1.108284509负债合计136069 111299 113757 24770 0.817960006-2458 1.022084655实收资本(或股本)19890 19890 19890 0 1 0 1资本公积82598 88302 88181 -5704 1.069057362121 0.998629703盈余公积11433 11433 11433 0 1 0 1未分配利润104025 73633 46987 303920.70783946226646 0.638124211所有者权益(或股261479 227969 196757 335100.8718443931212 0.863086648东权益)合计3负债和所有者权益(或股东权益)总计397548 339268 310514 582800.8534013528754 0.915246943总资产逐年增加,说明该公司资产规模相对增加。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

神华集团资产负债表分析————————————————————————————————作者:————————————————————————————————日期:神华集团资产负债表分析专业:工商管理班级:102班学号: 10361066姓名:于双一、资产负债表水平分析报表日期2011年2010年2009年变动情况变动额(2010-2011)变动百分比变动额(2010-2009)变动百分比货币资金6906075366 73467-6306 1.090.974802962交易性金融资产933 480 331 4530.5144694531490.689583333应收票据973 2054 1210-10812.11.58909445应收账款12392 8591 7571 38010.69326985210200.881271098预付款项22561086 1122 11700.481382979-361.033149171其他应收款29712148 1031 8230.72298889311170.479981378存货1262811167 772714610.8843047234400.691949494其他流动资产6724 3103 0 36210.4614812613103 0流动资产合计1079371039959245939420.963478696115360.88907159长期股权投资3833 4210 4285 -3771.098356379-751.017814727固定资产原值28531023274320624352567 0.8000.886140507累计折旧856527084558783148070.827126045120620.829740984固定资产净值19965816189814746037760.81 80.910820393固定资产减值准备1298 1263 1098 350.973035439165 0.86935867固定资产净额1983601606351463620377250.809819.111463878在建工程3362929603 284850 40260.880.622335574工程物资5401586 45600-10462.93703.75157629无形资产313652809725642032680.89580.126241236长期待摊费用2936 1711 9040 12250.582765668-73295.283459965递延所得税资产2319 757611015620.326433808-53538.071334214其他非流动资产166298674 7206 79550.52161885914680.830758589非流动资产合计289611235273218055543380.812375911172180.926816932资产总计397548339268310514582800.85340135287540.915246943短期借款5011 8201 16147 -3190 1.636599481-79461.968906231应付票据64 0 490 64 0 -490应付账款23604 1826413400 53400.77376715848640.733683749预收款项485935182579 13410.7240172889390.733086981应付职工薪酬3695 30122636 683 0.80.875166003应交税费125469550 791829960.7611981632 0.829109948788应付利息255 162 150930.635294118120.925925926应付股利2405 1161 10791244 0.482744283820.929371232其他应付款234616942 4905165190.29589531620370.706568712一年内到期的非流动负债11649 80906380 35590.69448021317100.788627936流动负债合计875495890055684286490.67276610832160.945398981长期借款44013 4873053931 -47171.107172881-52011.106730967长期应付款2346 1777 23145690.757459506-5371.30219471预计非流动负债1724 1577 1513 147 0.9 .959416614递延所得税负债437315 315 1220.7208237990 1非流动负债合计4852052399 58073-38791.079946414-56741.108284509负债合计136069111299113757247700.817960006-24581.022084655实收资本(或股本)1989019890 19890 0 1 0 1资本公积82598 88302 88181-57041. 10.998629703盈余公积1143311433114330 1 0 1未分配利润10402573633 46987303920.7 460.638124211所有者权益(或股东权益)合计261479227969196757335100.871844393312120.863086648负债和所有者权益(或股东权益)总计397548339268310514582800.85340135287540.915246943总资产逐年增加,说明该公司资产规模相对增加。

ﻩ1、流动资产2011年比2010年增加4%,使得2010年资产总额比2009年增加15%,说明企业的流动性在增强。

货币资金的增加大幅上升是由于本期经营活动及投资活动现金流量净额的增加所致。

货币资金增加,对增强企业的偿债能力满足流动性是有利的。

资产总额的绝对数从2011到2009年增长幅度比较大主要是由于企业应收账款的大幅增加和存货的增加从而说明本企业是一个发展成熟的企业,存货的大幅度增加可能是由于市场竞争的原因对于企业来说并不是一件好事,存货的增加大量占用资金使企业资金周转能力下降。

2、非流动资产中工程物资三年中减少的幅度比较大。

3、2011年流动资产增了3942百万元,非流动资产增加了54338百万元,使得总资产增加了58280百万元。

2011年相对于2010年流动资产增加了11536百万元,非流动资产增加了17218百万元,使得总资产增加了28754百万元.负债公司所有者权益增加,负债总额的增加是由于流动负债的应付账款的大幅增加,由于应收款项收不回来挤压的资金,所以企业资金周转不开,从积极的一方面分析有可能是企业扩大规模而举借外债,非流动负债的大幅增加降低了企业短期还款风险1、流动负债2010年相对于2009年增加了28649百万元,2010年相对于2011年增加了3216百万元,其增加的主要原因是应付账款、应付职工薪酬、应交税费、应交利息等的增加,应付利息应交税费的增加使得公司负担增加2、2011年流动负债增加了28640百万元,非流动负债减少3879百万元,是总负债增加了24770百万元。

201年流动负债增加了3216百万元,非流动负债减少了5674百万元,使得总负债减少了2458百万元。

资产总额逐年增加,资产总额的绝对数从2011到2009年增长幅度比较大主要是由于企业应收账款的大幅增加和存货的增加,负债总额增加比例较小,负债总额的增加是由于流动负债的应付账款的大幅增加,由于应收款项收不回来挤压的资金,资产总额大于负债总额,说明企业处于盈利状态,说明企业有较好的发展前景。

流动资产增加幅度增大,说明企业流动性在增强。

资产总额的绝对数从2011到2009年增长幅度比较大主要是由于企业应收账款的大幅增加和存货的增加从而说明本企业是一个发展成熟的企业,存货的大幅度增加可能是由于市场竞争的原因对于企业来说并不是一件好事,存货的增加大量占用资金使企业资金周转能力下降。

短期借款变化较平稳,说明企业资金运转较顺利,应付账款变化越来越少,说明企业偿债能力较强。

企业发展较好,流动负债增加,其增加的主要原因是应付账款、应付职工薪酬、应交税费、应交利息等的增加,应付利息应交税费的增加使得公司负担增加。

二、资产负债表垂直分析报表日期2011年2010年2009年2011年百分比2010年百分比2009年百分比变动情况货币资金6967 0.170.220.24(0.0484)(0.0145)交易性金融资产93348331 0.00 0.00 0.00 0.0009 0.0003应收票据973 205412100.000.010.00(0.0036)0.0022应收账款12392 859175710.030.030.020.00580.0009预付款项2256 10861122 0.010.000.00.0025(0.0004)其他应收款297121481031 0.010.010.00 0.0011 0.0030存货12628 1116777270.03 0.030.02(0.0012)0.0080其他流动资产672431030.020.010.000.0078 0.0091流动资产合计1924590.27 0.31 0.30(0.0350)0.0088长期股权投资3833421042850.010.01 0.01(0.0028)(0.0014)固定资产原值28531 430.720.690.660.03170.0218累计折旧85652 70845587830.220.210.190.0066 0.0195固定资产净值19965816 .500.480.47 0.0250 0.0023固定资产减值准备1298126310980.000.000.00(0.0005)0.0002固定资产净额19836 62 0.50 0.47 0.47 0.0255 0.0021在建工程33629 29603284850.080.090.09(0.0027)(0.0045)工程物资54 .00 0.00 0.15 (0.0033)(0.1422)无形资产 3 642 0.00.08 0.08 (0.0030.0008 9) 2长期待摊费用 2936 1711 9040 0.01 0.010.03 0.0023 (0.0241) 递延所得税资产 2319 757 6110 0.01 0.00 0.02 0.0036 (0.0174)其他非流动资产 16629 8674 7206 0.04 0.03 0.02 0.0163 0.0024 非流动资产合计 289611 235273 218055 0.73 0.69 0.700.0350 (0.0088) 资产总计 397548 339268310514 1.00 1.00 1.00 0.0000 0.0000短期借款 501 .04 0.07 0.14(0.0369) (0.0683)应付票据 64 0 490 0.00 0.00 0.00 0.0005(0.0043)应付账款 23604 .17 0.16 0.12 0.0094 0.0463预收款项 4859 3518 2579 0.04 0.03 0.02 0.0041 0.0089 应付职工薪酬 3695 3012 2636 0.03 0.03 0.02 0.0001 0.0039 应交税费 12546 9550 7918 0.09 0.09 0.070.0064 0.0162 应付利息 255 162 150 0.000.00 0.00 0.0004 0.0001应付股利 24 .02 0.01 0.01 0.0072 0.0009其他应付款23461 6942 4905 0.17 0.06 0.04 0.1100 0.0193 一年内到期的非流动负债 11649 8090 63800.09 0.070.06 0.0129 0.0166流动负债合计 87549 58900 55684 0.640.53 0.49 0.1142 0.0397 长期借款 44 1 0.32 0.440.47(0.1144)(0.0363) 长期应付款2346 1777 2314 0.02 0.02 0.02 0.0013(0.0044)预计非流动负债17241577 1513 0.010.01 0.01 (0.0015)0.0009递延所得税负债437 315 3150.000.000.000.00040.0001非流动负债合计48520.360.470.51(0.1142)(0.0397)负债合计9 1137571.001.001.00 0.0000 0.0000实收资本(或股本) 1989 0.08 0.09 0.100.00000.0000资本公积8259888302881810.320.39 0.45(5704.0000)121.000盈余公积11433 11433114330.040.050.060.0000.0000未分配利润169870.40.320.2430392.000026646.0000所有者权益(或股东权益)合计2696757 1.001.001.0033510.000031212.0000负债和所有者权益397548339268310514所有者权益0.65770.67190.6336 0.0383负债0.34230.32810.3664(0.0383)1、从静态方面分析企业流动资产变现能力强,其资产分享较小;非流动资产变现能力较差,其资产风险较大。