中视传媒2018年财务分析详细报告-智泽华

视觉中国2018年经营成果报告-智泽华

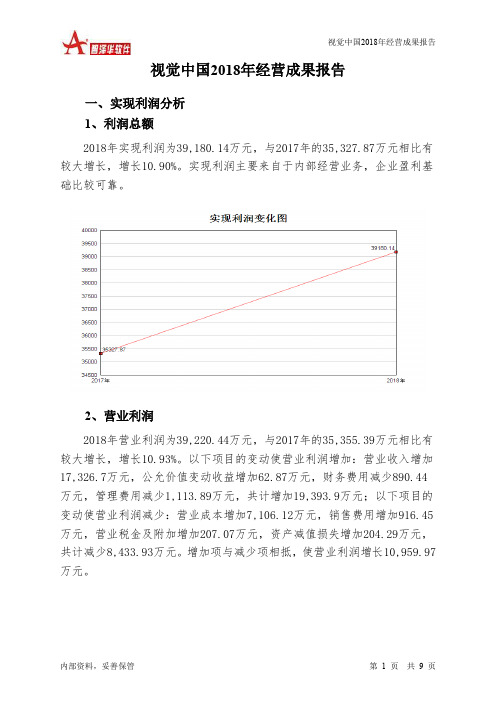

视觉中国2018年经营成果报告一、实现利润分析1、利润总额2018年实现利润为39,180.14万元,与2017年的35,327.87万元相比有较大增长,增长10.90%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

2、营业利润2018年营业利润为39,220.44万元,与2017年的35,355.39万元相比有较大增长,增长10.93%。

以下项目的变动使营业利润增加:营业收入增加17,326.7万元,公允价值变动收益增加62.87万元,财务费用减少890.44万元,管理费用减少1,113.89万元,共计增加19,393.9万元;以下项目的变动使营业利润减少:营业成本增加7,106.12万元,销售费用增加916.45万元,营业税金及附加增加207.07万元,资产减值损失增加204.29万元,共计减少8,433.93万元。

增加项与减少项相抵,使营业利润增长10,959.97万元。

3、投资收益2018年投资收益为3,284.01万元,与2017年的6,570.84万元相比有较大幅度下降,下降50.02%。

4、营业外利润2018年营业外利润为负40.29万元,与2017年负27.51万元相比亏损有较大幅度增加,增加46.44个百分点。

5、经营业务的盈利能力从营业收入和成本的变化情况来看,2018年的营业收入为98,783.75万元,比2017年的81,457.05万元增长21.27%,营业成本为34,916.64万元,比2017年的27,810.52万元增加25.55%,营业收入和营业成本同时增长,但营业成本增长幅度大于营业收入,表明企业经营业务盈利能力下降。

实现利润增减变化表二、成本费用分析1、成本构成情况2018年视觉中国成本费用总额为59,475.33万元,其中:营业成本为34,916.64万元,占成本总额的58.71%;销售费用为8,070.66万元,占成本总额的13.57%;管理费用为11,389.27万元,占成本总额的19.15%;财务费用为2,632.49万元,占成本总额的4.43%;营业税金及附加为775.6万元,占成本总额的1.3%。

中视传媒2018年财务状况报告-智泽华

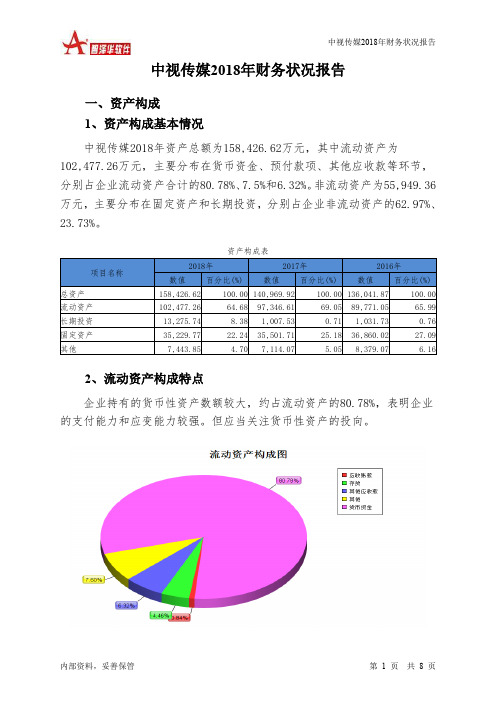

中视传媒2018年财务状况报告一、资产构成1、资产构成基本情况中视传媒2018年资产总额为158,426.62万元,其中流动资产为102,477.26万元,主要分布在货币资金、预付款项、其他应收款等环节,分别占企业流动资产合计的80.78%、7.5%和6.32%。

非流动资产为55,949.36万元,主要分布在固定资产和长期投资,分别占企业非流动资产的62.97%、23.73%。

资产构成表2、流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的80.78%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

流动资产构成表3、资产的增减变化2018年总资产为158,426.62万元,与2017年的140,969.92万元相比有较大增长,增长12.38%。

4、资产的增减变化原因以下项目的变动使资产总额增加:长期投资增加12,268.21万元,其他应收款增加3,062.81万元,货币资金增加2,419.19万元,预付款项增加1,021.78万元,递延所得税资产增加210.85万元,在建工程增加189.22万元,共计增加19,172.05万元;以下项目的变动使资产总额减少:其他流动资产减少65.15万元,长期待摊费用减少70.29万元,固定资产减少271.94万元,应收账款减少328.69万元,存货减少979.28万元,共计减少1,715.35万元。

增加项与减少项相抵,使资产总额增长17,456.7万元。

主要资产项目变动情况表二、负债及权益构成1、负债及权益构成基本情况中视传媒2018年负债总额为36,481.65万元,资本金为39,770.64万元,所有者权益为121,944.98万元,资产负债率为23.03%。

在负债总额中,流动负债为36,481.65万元,占负债和权益总额的23.03%;金融性负债占资金来源总额的0%。

负债及权益构成表2、流动负债构成情况企业经营活动派生的负债资金数额较多,约占流动负债的70.25%,资金成本相对较低。

南方传媒2018年财务分析结论报告-智泽华

南方传媒2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 南方传媒2018年财务分析综合报告一、实现利润分析2018年实现利润为65,278.23万元,与2017年的65,543.35万元相比变化不大,变化幅度为0.40%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额增长的同时,营业利润也有所增长,企业经营业务在稳步发展。

二、成本费用分析2018年营业成本为383,380.11万元,与2017年的364,024.45万元相比有所增长,增长5.32%。

2018年销售费用为65,222.19万元,与2017年的59,221.37万元相比有较大增长,增长10.13%。

2018年在销售费用有较大幅度增长的同时营业收入也有所增长,企业销售活动取得了一些成效,但是销售投入增长明显快于营业收入增长。

2018年管理费用为56,718万元,与2017年的53,215.41万元相比有较大增长,增长6.58%。

2018年管理费用占营业收入的比例为10.13%,与2017年的10.13%相比变化不大。

企业经营业务的盈利能力有所提高,管理费用支出合理。

2017年理财活动带来收益873.96万元,2018年融资活动由创造收益转化为支付费用,支付542.84万元。

三、资产结构分析从流动资产与收入变化情况来看,流动资产下降,收入增长,资产的盈利能力明显提高,与2017年相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,南方传媒2018年是有现金支付能力的。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析南方传媒2018年的营业利润率为11.71%,总资产报酬率为7.15%,净资产收益率为12.67%,成本费用利润率为12.81%。

企业实际投入到企业自身经营业务的资产为752,675.56万元,经营资产的收益率为8.71%,而对外投。

读者传媒2018年财务分析结论报告-智泽华

读者传媒2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 读者传媒2018年财务分析综合报告一、实现利润分析2018年实现利润为4,144.01万元,与2017年的7,149.1万元相比有较大幅度下降,下降42.03%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在营业收入下降的同时利润大幅度下降,经营业务开展得很不理想。

二、成本费用分析2018年营业成本为60,342.64万元,与2017年的61,308.52万元相比有所下降,下降1.58%。

2018年销售费用为3,221.13万元,与2017年的2,864.44万元相比有较大增长,增长12.45%。

2018年尽管销售费用大幅度增长,但营业收入却呈下降趋势,表明企业市场销售形势不太理想,应当采取措施,调整产品结构、销售战略或销售队伍。

2018年管理费用为9,096.86万元,与2017年的9,973.64万元相比有较大幅度下降,下降8.79%。

2018年管理费用占营业收入的比例为11.96%,与2017年的12.63%相比有所降低,降低0.67个百分点。

企业经营业务的盈利水平出现较大幅度下降,应当关注管理费用控制的合理性和其他成本费用支出的过快增长。

本期财务费用为-1,117.12万元。

三、资产结构分析从流动资产与收入变化情况来看,流动资产与营业收入都在下降,与2017年相比,资产结构没有明显的恶化或改善情况。

四、偿债能力分析从支付能力来看,读者传媒2018年是有现金支付能力的。

企业财务费用小于0或缺乏利息支出数据,无法进行负债经营风险判断。

五、盈利能力分析读者传媒2018年的营业利润率为4.98%,总资产报酬率为1.52%,净资产收益率为2.33%,成本费用利润率为5.75%。

企业实际投入到企业自身经营业务的资产为139,324.62万元,经营资产的收益率为2.72%,而对外投资。

中视传媒2018年财务指标报告-智泽华

2018年营业利润为16,719.27万元,与2017年的11,927.28万元相比有 较大增长,增长40.18%。以下项目的变动使营业利润增加:营业收入增加 9,282.71万元,共计增加9,282.71万元;以下项目的变动使营业利润减少: 管理费用增加1,356.28万元,营业成本增加966.57万元,营业税金及附加 增加778.89万元,资产减值损失增加689.96万元,销售费用增加559.24万 元,财务费用增加8.94万元,共计减少4,359.87万元。增加项与减少项相 抵,使营业利润增长4,922.84万元。

中视传媒2018年财务指标报告

中视传媒2018年财务指标报告

一、实现利润分析

项目名称

营业收入 实现利润 营业利润 投资收益 营业外利润

实现利润增减变化表

2018年

2017年

2016年

数值 增长率(%) 数值 增长率(%) 数值 增长率(%)

81,088.9

12.93 71,806.19

39.48 51,481.87

7.04 -32.59 -24.87 -12.74 -11.46

中视传媒2018年的营业利润率为20.62%,总资产报酬率为10.62%,净 资产收益率为10.62%,成本费用利润率为25.86%。企业实际投入到企业自

内部资料,妥善保管

第1页 共4页

中视传媒2018年财务指标报告

身经营业务的资产为143,919.41万元,经营资产的收益率为11.62%,而对 外投资的收益率为5.40%。

项目名称

营业收入 营业成本 营业税金及附加 销售费用 管理费用 财务费用

成本构成变动情况表(占营业收入的比例)

2018年

2017年

视觉中国2018年财务状况报告-智泽华

视觉中国2018年财务状况报告一、资产构成1、资产构成基本情况视觉中国2018年资产总额为423,002.47万元,其中流动资产为100,973.23万元,主要分布在货币资金、应收账款、一年内到期的非流动资产等环节,分别占企业流动资产合计的41.45%、18.33%和17.83%。

非流动资产为322,029.24万元,主要分布在长期投资和商誉,分别占企业非流动资产的40.69%、36.62%。

资产构成表2、流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的41.6%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的29.03%,应当加强应收款项管理,关注应收款项的质量。

流动资产构成表3、资产的增减变化2018年总资产为423,002.47万元,与2017年的409,946.53万元相比有所增长,增长3.18%。

4、资产的增减变化原因以下项目的变动使资产总额增加:一年内到期的非流动资产增加18,000万元,长期投资增加12,639.1万元,其他应收款增加8,781.52万元,无形资产增加7,417.87万元,应收股利增加6,993.23万元,货币资金增加2,798.92万元,预付款项增加2,361.79万元,应收利息增加756.56万元,应收票据增加135.67万元,长期待摊费用增加67.4万元,递延所得税资产增加58.02万元,其他流动资产增加1.51万元,共计增加60,011.6万元;以下项目的变动使资产总额减少:固定资产减少185.45万元,存货减少2,939.49万元,商誉减少8,530.84万元,应收账款减少16,716.74万元,其他非流动资产减少18,583.14万元,共计减少46,955.66万元。

增加项与减少项相抵,使资产总额增长13,055.94万元。

主要资产项目变动情况表二、负债及权益构成1、负债及权益构成基本情况视觉中国2018年负债总额为132,028.88万元,资本金为7,389.29万元,所有者权益为290,973.59万元,资产负债率为31.21%。

光线传媒2018年财务指标报告-智泽华

光线传媒2018年财务指标报告一、实现利润分析实现利润增减变化表2018年实现利润为193,194.62万元,与2017年的82,360.97万元相比成倍增长,增长1.35倍。

实现利润主要来自于对外投资所取得的收益。

成本构成变动情况表(占营业收入的比例)二、盈利能力分析盈利能力指标表(%)光线传媒2018年的营业利润率为129.28%,总资产报酬率为17.16%,净资产收益率为15.98%,成本费用利润率为173.42%。

企业实际投入到企业自身经营业务的资产为500,466.09万元,经营资产的收益率为38.53%,而对外投资的收益率为39.26%。

2018年营业利润为192,827.23万元,与2017年的67,200.75万元相比成倍增长,增长1.87倍。

以下项目的变动使营业利润增加:营业税金及附加减少101.03万元,财务费用减少1,548.46万元,营业成本减少7,222.31万元,销售费用减少7,943.65万元,管理费用减少9,608.74万元,共计增加26,424.2万元;以下项目的变动使营业利润减少:资产减值损失增加55,098.43万元,公允价值变动收益减少9.5万元,营业收入减少35,192.03万元,共计减少90,299.96万元。

增加项与减少项相抵,使营业利润增长63,875.76万元。

三、偿债能力分析偿债能力指标表2018年流动比率为4.03,与2017年的2.83相比有较大增长,增长了1.2。

2018年流动比率比2017年提高的主要原因是:2018年流动资产为483,453.36万元,与2017年的388,509.39万元相比有较大增长,增长24.44%。

2018年流动负债为120,055.76万元,与2017年的137,083.46万元相比有较大幅度下降,下降12.42%。

流动资产增长,但流动负债下降,致使流动比率提高。

用当期流动资产偿还流动负债,没有困难,流动比率比较合理。

出版传媒2018年财务分析结论报告-智泽华

出版传媒2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 出版传媒2018年财务分析综合报告一、实现利润分析2018年实现利润为17,847.92万元,与2017年的16,153.4万元相比有较大增长,增长10.49%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额迅速扩大的同时,营业利润也迅猛增加,经营业务开展得很好。

二、成本费用分析2018年营业成本为183,682.45万元,与2017年的152,550.81万元相比有较大增长,增长20.41%。

2018年销售费用为19,692.73万元,与2017年的14,045.62万元相比有较大增长,增长40.21%。

2018年销售费用大幅度增长的同时收入也有较大幅度的增长,企业销售活动效果明显,但相对来讲销售费用增长快于营业收入增长。

2018年管理费用为26,574.42万元,与2017年的24,047.62万元相比有较大增长,增长10.51%。

2018年管理费用占营业收入的比例为11.37%,与2017年的12.45%相比有所降低,降低1.09个百分点。

营业利润有所提高,管理费用支出控制较好。

本期财务费用为-1,123.65万元。

三、资产结构分析从流动资产与收入变化情况来看,流动资产下降,收入增长,资产的盈利能力明显提高,与2017年相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,出版传媒2018年是有现金支付能力的。

企业财务费用小于0或缺乏利息支出数据,无法进行负债经营风险判断。

五、盈利能力分析出版传媒2018年的营业利润率为7.64%,总资产报酬率为4.97%,净资产收益率为8.35%,成本费用利润率为7.76%。

企业实际投入到企业自身经营业务的资产为242,704.14万元,经营资产的收益率为7.36%,而对外投资的收益率为2.42%。

从企业内外部资产的盈利情况来看,外部投资的收益率。

中文传媒2018年现金流量报告-智泽华

中文传媒2018年现金流量报告 内部资料,妥善保管 第 1 页 共 4 页 中文传媒2018年现金流量报告

一、现金流入结构分析

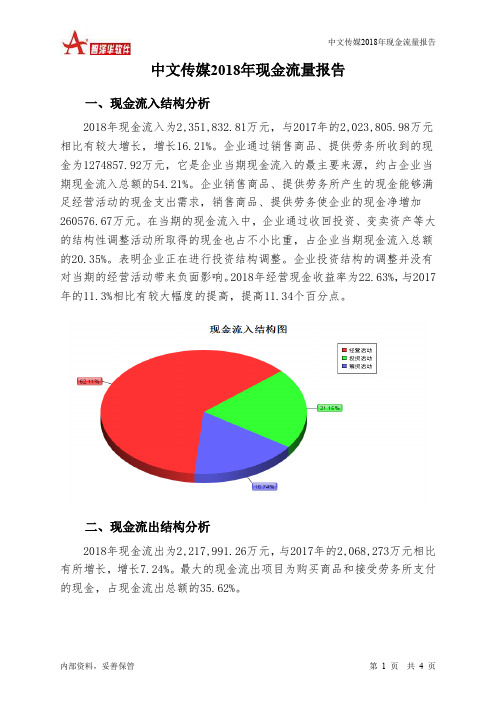

2018年现金流入为2,351,832.81万元,与2017年的2,023,805.98万元相比有较大增长,增长16.21%。

企业通过销售商品、提供劳务所收到的现金为1274857.92万元,它是企业当期现金流入的最主要来源,约占企业当期现金流入总额的54.21%。

企业销售商品、提供劳务所产生的现金能够满足经营活动的现金支出需求,销售商品、提供劳务使企业的现金净增加260576.67万元。

在当期的现金流入中,企业通过收回投资、变卖资产等大的结构性调整活动所取得的现金也占不小比重,占企业当期现金流入总额的20.35%。

表明企业正在进行投资结构调整。

企业投资结构的调整并没有对当期的经营活动带来负面影响。

2018年经营现金收益率为22.63%,与2017年的11.3%相比有较大幅度的提高,提高11.34个百分点。

二、现金流出结构分析

2018年现金流出为2,217,991.26万元,与2017年的2,068,273万元相比有所增长,增长7.24%。

最大的现金流出项目为购买商品和接受劳务所支付的现金,占现金流出总额的35.62%。

中文传媒2018年财务风险分析详细报告

中文传媒2018年风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动的短期资金需求为162,532.35万元,2018年已经取得的银行短期借款为150,300万元。

2.长期资金需求

该企业长期投融资活动不存在资金缺口,并且可以提供599,758.52万元的营运资本。

3.总资金需求

该企业资金富裕,富裕437,226.17万元,维持目前经营活动正常运转不需要从银行借款。

4.短期负债规模

根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为737,676.19万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期借款规模是900,301.43万元,实际已经取得的短期贷款金额为150,300万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为1,062,926.68万元,企业有能力在3年之内偿还的贷款总规模为1,225,551.93万元,在5年之内偿还的贷款总规模为1,550,802.42万元,当前实际的长短期借款合计为203,145.97万元。

二、资金链监控

1.会不会发生资金链断裂

从当前盈利水平和财务状况来看,该企业不存在资金缺口。

如果当前盈利水平保持不变,该在未来一个分析期内有能力偿还全部有息负债。

企

内部资料,妥善保管第页共1 页。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

中视传媒2018年财务分析详细报告

一、资产结构分析

1.资产构成基本情况

中视传媒2018年资产总额为158,426.62万元,其中流动资产为

102,477.26万元,主要分布在货币资金、预付款项、其他应收款等环节,分别占企业流动资产合计的80.78%、7.5%和6.32%。

非流动资产为55,949.36万元,主要分布在固定资产和长期投资,分别占企业非流动资产的62.97%、23.73%。

资产构成表

2.流动资产构成特点

企业持有的货币性资产数额较大,约占流动资产的80.78%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

流动资产构成表

3.资产的增减变化

2018年总资产为158,426.62万元,与2017年的140,969.92万元相比有

较大增长,增长12.38%。

4.资产的增减变化原因

以下项目的变动使资产总额增加:长期投资增加12,268.21万元,其他应收款增加3,062.81万元,货币资金增加2,419.19万元,预付款项增加1,021.78万元,递延所得税资产增加210.85万元,在建工程增加189.22万元,共计增加19,172.05万元;以下项目的变动使资产总额减少:其他流动资产减少65.15万元,长期待摊费用减少70.29万元,固定资产减少271.94万元,应收账款减少328.69万元,存货减少979.28万元,共计减少1,715.35万元。

增加项与减少项相抵,使资产总额增长17,456.7万元。

5.资产结构的合理性评价

从资产各项目与营业收入的比例关系来看,2018年应收账款所占比例基本合理。

其他应收款所占比例基本合理。

存货所占比例基本合理。

6.资产结构的变动情况

从流动资产与收入变化情况来看,流动资产增长慢于营业收入增长,并且资产的盈利能力有所提高。

因此与2017年相比,资产结构趋于改善。

主要资产项目变动情况表

二、负债及权益结构分析

1.负债及权益构成基本情况

中视传媒2018年负债总额为36,481.65万元,资本金为39,770.64万元,所有者权益为121,944.98万元,资产负债率为23.03%。

在负债总额中,流动负债为36,481.65万元,占负债和权益总额的23.03%;金融性负债占资金

来源总额的0%。

负债及权益构成表

2.流动负债构成情况

企业经营活动派生的负债资金数额较多,约占流动负债的70.25%,资金成本相对较低。

企业来自于收入分配性的负债约占流动负债的19.44%。