企业营运能力分析——以海尔集团为例

上市公司偿债能力和营运能力分析——以海尔集团为例

上市公司偿债能力和营运能力分析——以海尔集团为例上市公司偿债能力和营运能力分析——以海尔集团为例近年来,随着中国经济的快速发展,上市公司的规模与数量都有了显著增长。

作为上市公司的核心指标之一,偿债能力和营运能力对于评估公司的财务健康状况至关重要。

本文将以中国知名家电制造企业——海尔集团为例,对其偿债能力和营运能力进行详细分析。

首先,让我们来看一下海尔集团的偿债能力。

偿债能力是指企业用以偿还债务的能力,一般包括流动比率、速动比率、现金比率等指标。

流动比率是指企业流动资产与流动负债之间的比值,多用来衡量企业短期债务偿还的能力。

根据海尔集团的财报数据,其流动比率在过去三年内保持在2.5左右,显示企业有足够的短期流动资产来应对其短期债务,具备较强的偿债能力。

其次,速动比率是指企业流动资产减去存货后的剩余部分与流动负债之间的比值,主要用于评估企业在紧急情况下偿债的能力。

根据海尔集团的速动比率数据,其在过去三年内大致保持在1左右,这意味着海尔集团具备足够的流动资产来覆盖其流动负债,可以及时偿还债务。

此外,现金比率是指企业现金与流动负债之间的比值,重点关注企业用现金偿还短期债务的能力。

根据海尔集团的财报数据,其现金比率也在过去三年内保持在1左右,表明企业具备足够的现金储备来应对短期债务,为偿债提供了保障。

除了偿债能力外,营运能力也是评估上市公司财务健康状况的重要指标之一。

营运能力主要关注企业在经营活动中获得的现金流量,反映了企业在市场竞争中的盈利能力和运营效率。

净营运资本周转率是衡量企业周期资金利用效率的常用指标之一。

根据海尔集团的财报数据,其净营运资本周转率在过去三年内一直维持在一个相对稳定的水平,表明企业有效地利用了其资本,并成功转化为现金流入。

此外,还可以通过库存周转率来评估企业库存的运作效率。

根据海尔集团的财报数据,其库存周转率在过去三年内保持在一个较高的水平,显示企业具备较强的库存管理能力,有效降低了库存成本。

青岛海尔营运能力财务报表分析2

青岛海尔营运能力财务报表分析2青岛海尔是中国家电行业的领军企业,以其出色的产品质量和强大的市场竞争力而闻名。

然而,除了产品本身的优势外,青岛海尔的营运能力和财务状况也是其成功的关键因素之一。

在本文中,我们将对青岛海尔的财务报表进行分析,以了解其营运能力的强弱。

首先,我们来看看青岛海尔的资产负债表。

资产负债表是一个企业财务状况的快照,它展示了企业在特定时间点的资产、负债和所有者权益。

通过分析资产负债表,我们可以了解企业的资产结构和负债状况。

青岛海尔的资产负债表显示,其总资产规模庞大,达到了数百亿元。

其中,流动资产占领了相当大的比例,包括现金、应收账款和存货等。

这意味着青岛海尔有足够的流动资金来应对日常经营活动和对付短期债务。

此外,青岛海尔的固定资产也非常庞大,这反映了其在生产设备和技术上的持续投入和更新。

在负债方面,青岛海尔的短期债务相对较低,而长期债务较高。

这表明青岛海尔更倾向于利用长期融资来支持其扩张和发展。

此外,青岛海尔的所有者权益也相对较高,这意味着其资产净值较高,有足够的资本来支持企业的运营和发展。

接下来,我们来看看青岛海尔的利润表。

利润表反映了企业在特定时期内的销售收入、成本和利润情况。

通过分析利润表,我们可以了解企业的盈利能力和经营状况。

青岛海尔的利润表显示,其销售收入持续增长,达到了数十亿元。

这表明青岛海尔的产品在市场上受到了广泛的认可和接受。

同时,青岛海尔的成本也在增长,包括原材料成本、人工成本和销售费用等。

然而,青岛海尔的毛利率仍然保持在相对较高的水平,这表明其在成本控制方面做得相当出色。

此外,青岛海尔的净利润也在稳步增长,这表明其盈利能力良好。

青岛海尔的净利润率也保持在较高水平,这意味着其在销售收入中能够保持较高的利润率。

这反映了青岛海尔在市场竞争中的优势和高附加值产品的销售能力。

最后,我们来看看青岛海尔的现金流量表。

现金流量表展示了企业在特定时期内的现金流入和流出情况。

通过分析现金流量表,我们可以了解企业的现金流动性和经营活动的现金收支情况。

基于价值链的企业营运资金管理研究以海尔集团为例

1、财务状况良好

1、财务状况良好

海尔集团的财务报表显示,其总资产周转率、应收账款周转率和存货周转率 等财务指标均处于行业领先水平。这表明海尔集团在资金管理和运营效率上具有 较高的水平。

2、经营效益显著

2、经营效益显著

海尔集团在经营效益方面表现优异,其净利润率和净资产收益率等指标均处 于行业领先地位。这表明海尔集团在实现企业价值最大化方面具有较高的水平。

基于价值链的企业营运资金 管理研究以海尔集团为例

目录

01 一、海尔集团简介

02

二、海尔集团的营运 资金管理策略

03

三、海尔集团的营运 资金管理绩效

04 四、结论与建议

05 参考内容

内容摘要

在全球化和数字化不断推进的背景下,企业的生存和发展不再仅仅取决于产 品的质量和价格,而更依赖于企业的运营效率和管理能力。其中,企业的营运资 金管理成为了决定企业生死存亡的重要因素。本次演示将以海尔集团为例,探讨 基于价值链的企业营运资金管理。

参考内容

内容摘要

在当今全球化的市场中,供应链管理已成为企业成功的关键因素之一。营运 资金管理作为企业管理的重要组成部分,也受到了广泛。本次演示以海尔集团为 例,从供应链视角探讨营运资金管理的有效性和优化策略,以期为企业提供借鉴 和参考。

一、供应链管理与营运资金管理 概述

一、供应链管理与营运资金管理概述

供应链管理是指将供应商、制造商、分销商和消费者紧密在一起,通过对物 流、信息流和资金流进行协调和管理,实现供应链的优化和效率提升。营运资金 管理则是指对企业生产经营活动中资金的筹措、运用和监管等方面的管理。有效 的营运资金管理

一、供应链管理与营运资金管理概述

可以保证企业正常的生产经营活动,同时还可以降低企业的财务风险和成本。

海尔财务效绩分析报告(3篇)

第1篇一、引言海尔集团作为我国知名的家电企业,自1984年成立以来,始终秉持“创新、共赢、共赢”的企业理念,不断推动企业快速发展。

本报告通过对海尔集团近三年的财务数据进行分析,旨在全面评估海尔的财务绩效,为管理层提供决策依据。

二、海尔集团概况海尔集团成立于1984年,总部位于山东省青岛市。

经过30多年的发展,海尔已成为全球领先的家电制造商,产品涵盖了家电、智能家居、信息科技等多个领域。

海尔集团在全球范围内拥有多个生产基地、研发中心和销售网络,员工总数超过10万人。

三、海尔财务绩效分析(一)盈利能力分析1. 营业收入分析近年来,海尔集团的营业收入呈现出稳定增长的趋势。

2019年,海尔集团实现营业收入2661.4亿元,同比增长8.5%;2020年,营业收入达到2819.3亿元,同比增长6.4%;2021年,营业收入为2977.9亿元,同比增长5.6%。

从数据来看,海尔集团的营业收入保持了稳定的增长。

2. 净利润分析海尔集团的净利润也呈现出稳定增长的趋势。

2019年,海尔集团实现净利润74.6亿元,同比增长7.4%;2020年,净利润为85.4亿元,同比增长14.5%;2021年,净利润为91.4亿元,同比增长6.7%。

从数据来看,海尔集团的净利润保持了稳定增长。

3. 毛利率分析海尔集团的毛利率在过去三年中保持相对稳定。

2019年,海尔集团的毛利率为22.3%;2020年,毛利率为22.2%;2021年,毛利率为22.1%。

虽然毛利率略有下降,但整体仍处于较高水平。

(二)偿债能力分析1. 流动比率分析海尔集团的流动比率在过去三年中保持相对稳定。

2019年,流动比率为1.34;2020年,流动比率为1.32;2021年,流动比率为1.29。

从数据来看,海尔集团的流动比率保持在1以上,说明公司短期偿债能力较强。

2. 速动比率分析海尔集团的速动比率在过去三年中保持相对稳定。

2019年,速动比率为0.96;2020年,速动比率为0.95;2021年,速动比率为0.93。

青岛海尔上市公司的营运能力分析-会计-毕业论文

摘要营运能力分析的主要目的是通过如何表现一个企业管理层的使用其目前所拥有的全部资金的一种运作能力,这与一家企业的相关能力有关,主要是人力资源和其他部门的共同协调作用下所产生的。

关键指标的效率越高,也就代表这种资金的循环效果越好,所以对于营运能力分析,是对一个企业管理者对于企业全部资金的循环运用,也有利于企业的股东对于企业进行适当的评价。

本篇论文主要阐述了目前海尔营运能力所存在问题,并根据问题提出了一些解决问题的建议,并分析了企业相应的发展前景,能够使企业健康发展。

在分析营运能力的同时可以保证企业财产安全;首先衡量的是营运能力对企业投资者提供决策基础,而且也有助于企业的债券人来进行信贷的决策;最后,分析营运能力可以帮助企业管理层找到隐藏的问题,并及时准确的调整运营管理方式,使企业运营的效率得到快速的提高。

且营运能力的问题与企业绩效之间存在着紧密的联系,将营运能力的管理问题解决好,更有助于提高青岛海尔上市公司企业的绩效。

关键词:指标分析营运能力资产周转率措施AbstractBased on the four analysis indicators of operating capacity and the case of Qingdao Haier Group, this paper mainly from the existing problems, in the management and capital operation of Haier Company, from all aspects of the impact of operating capacity on the whole company. On this basis, this paper puts forward some suggestions to solve the problems, so that enterprises can develop healthily and steadily in the fiercely competitive domestic and foreign markets. At the same time, we can ensure the safety of enterprise property by analyzing the operation ability. First, we can measure the operation ability to provide decision-making basis for enterprise investors, and also help enterprise bondholders to make credit decisions. Finally, we can analyze the operation ability to help enterprise management to find hidden problems, and timely and accurate adjustment of operation and management methods, so that the efficiency of enterprise operation can be achieved. Rapid improvement. And there is a close relationship between the problem of operating capacity and enterprise performance. Solving the management problem of operating capacity will help to improve the performance of Qingdao Haier listed companies.Keywords: Index analysis Operational capability Asset turnover rate Measures目录一、营运能力分析的理论概述 ................................................................ (一)营运能力的概念 ............................................................................................ (二)营运能力分析的意义 .................................................................................... (三)营运能力分析的主要指标 ............................................................................二、青岛海尔营运能力的现状分析 ........................................................ (一)青岛海尔简介 ................................................................................................ (二)青岛海尔2014-2018年主要财务数据 ........................................................ (三)青岛海尔营运能力的现状分析 ....................................................................三、青岛海尔并购GEA对营运能力的影响分析 .................................... (一)青岛海尔并购GEA的简要介绍 (7)(二)并购产生的财务风险 (7)(三)并购活动对营运能力的综合影响 (8)四、青岛海尔营运能力存在的问题及原因 ............................................ (一)营运能力存在的主要问题 ............................................................................ (二)对传统家电企业的营运能力威胁 (10)(三)落后的网络销售途径 .................................................................................... (四)不合适的企业经济结构 ................................................................................五、解决青岛海尔营运能力问题的对策 ................................................ (一)提升青岛海尔的企业品牌形象与质量 ........................................................ (二)扩大国内外市场占有率 ................................................................................ (三)及时的进行产业转变工作 ............................................................................ (四)努力提高产品的质量和收入 ........................................................................ (五)做好资产的整理工作 ....................................................................................六、总结 (13)参考文献 (15)一、营运能力分析的理论概述(一)营运能力的概念营运能力是指企业的经营运行能力,即企业运用各项资产以赚取利润的能力。

海尔财务分析报告案例(3篇)

第1篇一、引言海尔集团,作为中国家电行业的领军企业,自1984年成立以来,始终秉持“创新、共赢、责任”的企业理念,致力于为全球用户提供优质的家电产品和服务。

本文通过对海尔集团财务报表的分析,旨在全面了解其财务状况、经营成果和现金流量,为投资者、管理层及相关部门提供决策参考。

二、海尔集团财务报表分析(一)资产负债表分析1.资产结构分析截至2020年底,海尔集团总资产为9285.4亿元,其中流动资产为6203.5亿元,占总资产的67.1%;非流动资产为3081.9亿元,占总资产的33.2%。

流动资产主要包括货币资金、应收账款、存货等,反映了公司短期偿债能力和经营状况。

非流动资产主要包括固定资产、无形资产等,反映了公司长期发展潜力和竞争优势。

2.负债结构分析截至2020年底,海尔集团总负债为5344.3亿元,其中流动负债为4236.5亿元,占总负债的79.1%;非流动负债为1107.8亿元,占总负债的20.9%。

流动负债主要包括短期借款、应付账款等,反映了公司短期偿债压力。

非流动负债主要包括长期借款、长期应付款等,反映了公司长期资金需求。

3.所有者权益分析截至2020年底,海尔集团所有者权益为2941.1亿元,占总资产的31.9%。

所有者权益反映了公司长期稳定发展的基础和股东权益。

(二)利润表分析1.营业收入分析2020年,海尔集团营业收入为10217.4亿元,同比增长3.5%。

其中,国内市场营业收入为4967.3亿元,同比增长2.4%;海外市场营业收入为5250.1亿元,同比增长4.7%。

从数据来看,海尔集团在国内外市场均实现了稳健增长。

2.毛利率分析2020年,海尔集团毛利率为20.6%,较上年同期提高0.4个百分点。

毛利率的提高主要得益于公司产品结构优化、成本控制能力增强等因素。

3.净利润分析2020年,海尔集团净利润为249.5亿元,同比增长5.4%。

净利润的增长主要得益于营业收入增长和毛利率提高。

关于海尔的财务分析报告(3篇)

第1篇一、引言海尔集团(以下简称“海尔”或“公司”)成立于1984年,总部位于中国青岛,是中国家电行业的领军企业之一。

经过多年的发展,海尔已成为全球领先的家电及智慧家电解决方案提供商。

本报告旨在对海尔集团的财务状况进行深入分析,评估其经营成果、财务风险和未来发展潜力。

二、海尔集团财务状况概述1. 经营成果(1)营业收入近年来,海尔集团营业收入持续增长。

根据公司年报,2019年营业收入为2550.6亿元,同比增长7.7%。

2020年,尽管受到新冠疫情的影响,公司营业收入仍达到2515.7亿元,同比增长0.7%。

这表明海尔集团具有较强的市场竞争力。

(2)净利润海尔集团净利润也呈现出逐年增长的趋势。

2019年,公司净利润为126.4亿元,同比增长13.4%。

2020年,公司净利润为123.8亿元,同比增长-2.7%。

尽管2020年净利润有所下降,但总体来看,海尔集团盈利能力较强。

2. 财务风险(1)资产负债率海尔集团资产负债率相对较高,2019年为63.9%,2020年为65.2%。

这表明公司负债水平较高,存在一定的财务风险。

(2)现金流海尔集团现金流状况良好,2019年经营活动产生的现金流量净额为244.5亿元,同比增长12.3%。

2020年,公司经营活动产生的现金流量净额为247.5亿元,同比增长1.1%。

这表明公司具备较强的偿债能力。

3. 发展潜力(1)市场份额海尔集团在家电行业市场份额逐年提升。

根据中怡康数据显示,2019年海尔国内市场份额为20.5%,全球市场份额为8.5%。

2020年,国内市场份额为20.7%,全球市场份额为8.6%。

这表明海尔集团在全球家电市场具有较强的竞争力。

(2)技术创新海尔集团一直致力于技术创新,不断提升产品品质。

近年来,公司加大研发投入,推动产品升级。

2020年,公司研发投入为108.5亿元,同比增长12.4%。

这为公司未来发展奠定了坚实基础。

三、海尔集团财务分析1. 盈利能力分析(1)毛利率海尔集团毛利率相对稳定,2019年为21.6%,2020年为20.5%。

浅谈上市公司营运能力-以海尔集团为例

浅谈上市公司营运能力-以海尔集团为例摘要海尔集团是家电企业中的龙头企业,我们研究海尔集团的营运能力情况,可以让我们从一家企业看到一个行业的发展概况。

企业在生产经营的过程中取得的进步和发展直接影响了企业的盈利能力和经济情况,公司在市场竞争中营运能力的影响不能轻易忽视。

我主要是从海尔集团的思考方向出发来对上市公司的营运能力进行探究。

在海尔集团的发展过程中,结合企业发展中遇到的困难,提出相应的建议。

从企业内部因素和企业外部因素进行分析就属于企业的营运能力的分析范畴,也就是说从企业的财务报表进行分析和从宏观的经济背景进行分析就是企业营运能力分析。

而我这次分析主要是在企业营运能力的四个财务指标的基础上进行分析,案例背景是海尔集团,看到了在营运能力方面海尔集团所存在的问题,在此基础上增加对应收账款和存货的管理、提高了对资产利用程度、了解市场,增加销售收入等四项建议,使海尔集团可以在竞争激烈的海内外市场中稳步健康的发展。

关键词:上市公司营运能力周转率前言海尔集团作为海内外知名企业,它的发展受到国家经济战略发展走势、政策导向、行业格局、实际购买力和居民消费水平消费偏好等诸多因素的影响。

在现在社会的经济情况和经济环境下,我国经济结构正在面临转变,结构调整的关键阶段,市场发展,居民的需求开始出现持续小幅度下滑的节奏。

企业的营运能力,通俗的说法就是企业通过使用企业拥有的资产开展各类经营活动,从中获得利润的能力。

能够反映企业的经济效率的是应收账款周转率、存货周转率、固定资产周转率和总资产周转率,恰好这些比率也是企业营运能力的财务分析比率。

营运能力其实是财务分析的核心环节,而企业的偿债能力和盈利能力也受它的影响。

对企业的营运能力进行分析,可以提高管理者的管理水平,也可以推动投资者的投资决策,同时也有利于债权人进行信贷决策。

在企业管理中,要实现企业制定的各项目标的话,提高企业营运能力就起着非常积极的作用。

因为通过对企业营运能力的分析,可以发现企业在营运过程中存在的诸多问题,就可以顺着问题存在的藤找到解决方法的瓜。

财务报告分析(海尔)(3篇)

第1篇摘要:海尔集团作为中国家电行业的领军企业,其财务报告分析对于了解企业运营状况、盈利能力和市场竞争力具有重要意义。

本文通过对海尔集团近三年的财务报告进行深入分析,旨在揭示其财务状况、经营成果和现金流量等方面的变化趋势,并对其未来发展提出建议。

一、引言海尔集团成立于1984年,总部位于中国山东省青岛市,是中国家电行业的龙头企业之一。

经过多年的发展,海尔已形成覆盖家电、智能家居、物流、金融等多个领域的多元化产业结构。

本文将选取海尔集团近三年的财务报告,对其财务状况、经营成果和现金流量等方面进行分析。

二、海尔集团财务状况分析1. 资产负债表分析(1)资产结构分析根据海尔集团近三年的资产负债表,我们可以看到其资产结构呈现出以下特点:- 流动资产占比高:近三年,海尔集团的流动资产占比均超过50%,表明其短期偿债能力较强。

- 固定资产占比稳定:海尔集团的固定资产占比在30%左右,表明其固定资产投资相对稳定。

- 无形资产占比逐年上升:近三年,海尔集团的无形资产占比逐年上升,表明其品牌价值和研发能力不断提升。

(2)负债结构分析海尔集团的负债结构如下:- 流动负债占比高:近三年,海尔集团的流动负债占比均超过70%,表明其短期偿债压力较大。

- 长期负债占比稳定:海尔集团的长期负债占比在20%左右,表明其长期偿债能力相对稳定。

- 股东权益占比逐年上升:近三年,海尔集团的股东权益占比逐年上升,表明其盈利能力不断提高。

2. 利润表分析(1)营业收入分析海尔集团近三年的营业收入呈现稳步增长趋势,表明其市场竞争力较强。

(2)毛利率分析海尔集团的毛利率在近三年保持稳定,表明其产品定价能力和成本控制能力较好。

(3)净利率分析海尔集团的净利率在近三年有所下降,主要原因是研发投入增加和市场竞争加剧。

三、海尔集团经营成果分析1. 营业收入分析海尔集团近三年的营业收入呈现稳步增长趋势,主要得益于以下因素:- 品牌影响力提升:海尔集团的品牌影响力不断提升,吸引了更多消费者。

最新--青岛海尔营运能力分析

财务报表营运能力的分析——青岛海尔一、青岛海尔股份有限公司概述海尔集团创立于1984年,创业27年来,坚持创业和创新精神创世界名牌,已经从一家濒临倒闭的集体小厂发展成为全球拥有8万多名员工、2011年营业额1509亿元的全球化集团公司。

海尔已连续三年蝉联全球白色家电第一品牌,并被美国《新闻周刊》(Newsweek)网站评为全球十大创新公司。

海尔创新人单合一双赢模式。

海尔要创造互联网时代的世界名牌,互联网时代世界名牌的特点是能快速满足用户的个性化需求,企业需要大规模定制而非大规模制造。

海尔抓住互联网的机遇解决这一挑战,积极探索实践“人单合一双赢模式”,通过“倒三角”的组织创新和“端到端”的自主经营体建设,实现从“卖产品”到“卖服务”的转型,创造出差异化的、可持续的竞争优势。

模式创新已带来初步成效,在流动资金零贷款的基础上,海尔CCC(现金周转天数)达到负的10天。

海尔致力于成为全球白电行业领先者和规则制定者。

成为引领者即成为行业主导及用户心智的首选,海尔的某些产品已经做到了引领,欧美一些国际著名品牌也在模仿海尔。

海尔希望创新出更多引领潮流的产品,创新的制高点即是掌握专利和标准的话语权。

目前,海尔累计申请专利1万多项,居中国家电企业榜首,并率先实现国际标准的零突破。

海尔累计参与了77项国际标准的起草,其中27项标准已经发布实施。

海尔通过标准输出,带动整个产业链的出口。

海尔以虚实网融合打造全球第一竞争力通路商。

海尔在国内市场有强大的市场营销网络优势,并与互联网进行充分的融合,以“零距离下的虚实网融合”创出第一时间满足用户第一需求的竞争力。

“虚网”指互联网,通过网络社区形成用户黏度;“实网”指营销网、物流网、服务网,第一时间送达用户满意。

因此许多世界名牌将他们在中国的销售全部或部分委托给海尔;海尔也通过他们在国外的渠道销售海尔产品,形成了资源互换,加快了海尔进军世界市场的步伐。

海尔紧扣物联网时代的需求适应未来发展。

海尔财务分析报告(3篇)

第1篇一、前言海尔集团,作为中国家电行业的领军企业,自1984年成立以来,始终坚持“创新、品质、服务”的经营理念,不断推动企业向前发展。

本报告旨在通过对海尔集团近三年的财务报表进行分析,全面评估其财务状况、盈利能力、偿债能力、运营能力和成长能力,为投资者、管理层及相关部门提供决策参考。

二、财务报表分析1. 财务状况分析(1)资产规模分析根据海尔集团近三年的财务报表,可以看出其资产规模逐年增长。

2019年、2020年和2021年,海尔集团的总资产分别为967.34亿元、1083.85亿元和1215.79亿元,同比增长率为11.23%和11.57%。

这表明海尔集团在持续扩大业务规模,提升市场竞争力。

(2)负债规模分析海尔集团的负债规模也呈现逐年增长的趋势。

2019年、2020年和2021年,其总负债分别为623.85亿元、706.18亿元和796.79亿元,同比增长率为9.53%和13.06%。

从负债规模的增长速度来看,海尔集团在扩张过程中,适度增加了负债。

(3)所有者权益分析海尔集团的所有者权益也呈现增长趋势。

2019年、2020年和2021年,其所有者权益分别为343.49亿元、377.67亿元和419.00亿元,同比增长率为9.83%和10.27%。

这表明海尔集团在经营过程中,注重股东权益的保护。

2. 盈利能力分析(1)营业收入分析海尔集团近三年的营业收入持续增长。

2019年、2020年和2021年,其营业收入分别为2665.28亿元、2863.10亿元和3057.23亿元,同比增长率为7.53%和6.78%。

这表明海尔集团在市场竞争中,具有较强的盈利能力。

(2)净利润分析海尔集团近三年的净利润也呈现增长趋势。

2019年、2020年和2021年,其净利润分别为247.96亿元、283.66亿元和313.23亿元,同比增长率为12.84%和10.23%。

这表明海尔集团在保持市场份额的同时,不断提升盈利水平。

海尔集团财务报告分析(3篇)

第1篇一、引言海尔集团,作为中国家电行业的领军企业,自1984年成立以来,始终秉承“创新、卓越、共赢”的企业精神,不断拓展业务领域,提升品牌价值。

本文通过对海尔集团近三年的财务报告进行深入分析,旨在揭示其财务状况、经营成果和现金流量等方面的特点,为投资者、管理层和分析师提供有益的参考。

二、海尔集团财务报告概述海尔集团财务报告主要包括资产负债表、利润表和现金流量表。

以下是对海尔集团近三年财务报告的概述。

1. 资产负债表海尔集团资产负债表反映了公司在某一特定时间点的资产、负债和所有者权益状况。

从海尔集团近三年的资产负债表来看,其资产总额、负债总额和所有者权益均呈现增长趋势。

2. 利润表海尔集团利润表反映了公司在一定会计期间的经营成果。

从利润表来看,海尔集团营业收入、营业利润和净利润均呈现增长态势,表明公司盈利能力较强。

3. 现金流量表海尔集团现金流量表反映了公司在一定会计期间现金流入和流出的情况。

从现金流量表来看,海尔集团经营活动产生的现金流量净额持续为正,表明公司经营活动具有较强的盈利能力。

三、海尔集团财务报告分析1. 盈利能力分析(1)营业收入分析海尔集团营业收入在近三年呈现稳步增长态势,表明公司产品市场需求旺盛。

从产品结构来看,家电、智能家电、智能家居等业务板块贡献了主要收入。

此外,公司积极拓展海外市场,使得海外业务收入占比逐年提高。

(2)营业利润分析海尔集团营业利润在近三年也呈现增长趋势,表明公司主营业务盈利能力较强。

从营业利润构成来看,毛利率、费用控制等方面均表现良好。

(3)净利润分析海尔集团净利润在近三年持续增长,表明公司整体盈利能力较强。

从净利润构成来看,主营业务贡献了主要利润,投资收益和营业外收入对净利润的增长也起到了一定作用。

2. 偿债能力分析(1)流动比率分析海尔集团流动比率在近三年呈现波动,但整体保持较高水平。

表明公司短期偿债能力较强。

(2)速动比率分析海尔集团速动比率在近三年呈现波动,但整体保持较高水平。

《2024年企业营运能力分析——以海尔集团为例》范文

《企业营运能力分析——以海尔集团为例》篇一一、引言企业营运能力是衡量企业运营效率、管理水平和市场竞争力的关键指标。

本文以海尔集团为例,通过对其营运能力的深入分析,探讨其成功背后的运营策略和管理模式,以期为其他企业提供借鉴和参考。

二、海尔集团概述海尔集团是一家全球领先的综合服务提供商,以其卓越的产品质量和创新的技术闻名于世。

集团旗下涉及多个领域,包括家电制造、物流服务、智能家居等,是全球知名的品牌之一。

其成功得益于持续的创新和良好的运营管理。

三、营运能力分析框架(一)分析指标体系在分析企业营运能力时,我们主要关注以下几个方面:总资产周转率、存货周转率、应收账款周转率等。

这些指标能够有效地反映企业的资金运作效率、存货管理水平和风险控制能力。

(二)数据来源及处理方法本分析主要基于海尔集团近年来的财务报表和公开资料进行数据收集和处理,结合相关研究文献,综合分析海尔集团的营运能力。

四、海尔集团营运能力具体分析(一)总资产周转率分析通过分析海尔集团的总资产周转率,可以看出其资产运用效率较高,资金回流迅速。

这得益于其精细化的管理流程和高效的供应链管理。

(二)存货周转率分析海尔集团的存货周转率保持在一个较高的水平,这表明其存货管理能力强,能够快速响应市场需求,降低库存成本。

(三)应收账款周转率分析海尔集团在应收账款管理方面表现出色,应收账款周转率较高,说明其信用管理和收款效率较高,有效降低了坏账风险。

五、海尔集团营运能力背后的管理策略与模式(一)精细化管理海尔集团通过精细化管理,优化生产流程,提高资源利用效率,从而提升营运能力。

这包括从产品设计到销售全过程的优化和精细化运作。

(二)供应链管理优化海尔集团在供应链管理方面采用先进的信息化手段,实现了对供应链的精准掌控。

这不仅能够快速响应市场需求,还能够降低库存成本和运输成本。

(三)持续创新与研发投入海尔集团重视技术创新和产品研发,不断推出新产品和技术创新,以保持市场竞争力。

企业营运能力分析以青岛海尔股份有限公司为例

(4)具有较完善的销售渠道和强大的销售团队,产品覆盖国内外市场,线上 线下协同发展。

劣势:

(1)应收账款和存货规模较大,可能占用较多资金和增加成本;

(2)与国际先进水平相比,公司的研发投入和自主创新能力仍有差距;

(3)在国际化布局中面临文化差异、管理模式不适应等问题,需加强国际化 人才的培养和管理模式的创新。

(4)渠道与销售能力:青岛海尔股份有限公司拥有完善的销售渠道和强大的 销售团队,产品覆盖国内外市场。公司积极拓展线上销售渠道,实现了线上线 下协同发展。

3、提高青岛海尔股份有限公司营运能力的具体措施

根据前文分析,为了进一步提高青岛海尔股份有限公司的营运能力,可以采取 以下措施:

(1)加强供应链管理,优化采购和库存管理,降低成本,提高运营效率。

3、青岛海尔股份有限公司运营过程中存在的问题力方面表现出色,但仍存在一些问题。首 先,公司的应收账款和存货规模较大,可能导致资金占用和成本增加。其次, 公司的研发投入虽然逐年增加,但与国际先进水平相比仍有差距,自主创新能 力有待提高。最后,公司在国际化布局中面临着文化差异、管理模式不适应等 问题,导致海外市场的拓展面临一定挑战。

企业营运能力分析——以青岛海尔股份 有限公司为例

01 引言

03 案例分析

目录

02 企业营运能力分析

引言

企业营运能力是企业实现长期稳定发展的重要保障,也是企业在市场竞争中取 得优势的关键因素。本次演示将以青岛海尔股份有限公司为例,对其营运能力 进行深入分析。青岛海尔股份有限公司是一家全球知名的家电制造企业,其产 品涵盖冰箱、洗衣机、空调等多个领域,具有一定的市场竞争力。

(2)管理能力:青岛海尔股份有限公司的管理体系较为完善,注重精益管理 和流程优化。公司在人力资源管理、财务管理、生产管理等方面均有着较为出 色的表现。

财务报表分析2--营运能力分析(青岛海尔)

财务报表分析·任务二营运能力分析我选择青岛海尔公司进行营运能力分析。

一、公司简介青岛海尔股份有限公司(以下简称本公司或公司)的前身是成立于1984年的青岛电冰箱总厂。

经中国人民银行青岛市分行1989年12月16日批准募股,1989年3月24日经青体改[1989]3号文批准,在对原青岛电冰箱总厂改组的基础上,以定向募集资金1.5亿元方式设立股份有限公司。

1993年3月和9月,经青岛市股份制试点工作领导小组青股领字[1993]2号文和9号文批准,由定向募集公司转为社会募集公司,并增发社会公众股5000万股,于1993年11月在上交所上市交易。

本公司主要从事电冰箱、空调器、电冰柜、洗衣机、热水器、洗碗机、燃气灶等家电及其相关产品生产经营,以及日日顺商业流通业务。

公司主要产品电冰箱先后通过了美国UL、德国VDE、欧洲CB 认证。

二、营运能力对营运能力的分析,实际上是对企业在资产管理方面所表现的效率的研究。

这种能力表现为企业充分利用现有资源创造社会财富的能力,它可以用来评价企业对其所拥有资源的利用程度。

其实质是对企业的现有资源进行合理的配置,对资金进行有效的利用,以尽可能短的周转时间,生产处尽可能多的产品,创造尽可能多的营业收入。

因此,其实营运能力是决定着企业的偿债能力和获利能力,营运能力的分析是了解企业财务状况稳定与否和获利能力强弱的关键环节。

三、青岛海尔股份有限公司营运能力指标数据1.总资产周转率,即:总资产周转次数 = 营业收入 / 总资产平均余额2008年总资产周转次数 = 30408039342.38/[(11188965146.13+12230597777.64)/2] = 2.5968 2009年总资产周转次数 = 32979419367.01/[(12230597777.64+17497152530.38)/2] = 2.2188 2010年总资产周转次数 = 60588248129.75/[(22702304452.92+29267156191.65)/2] = 2.33172.固定资产周转率,即:固定资产周转次数 = 营业收入 / 固定资产平均占用额2008年固定资产周转次数 = 30408039342.38/[(2359037932.68+2455921500.25)/2] = 12.6307 2009年固定资产周转次数 = 32979419367.01/[(2455921500.25+2449481465.46)/2] = 13.4462 2010年固定资产周转次数 = 60588248129.75/[(3104407676.59+3172289232.83)/2] = 19.30583.流动资产周转率,即:流动资产周转次数 = 营业收入 / 流动资产平均占用额2008年流动资产周转次数 = 30408039342.38/[(7790863868.22+7863333591.84)/2] = 3.88502009年流动资产周转次数 = 32979419367.01/[(7863333591.84+12895061310.84)/2] = 3.1775 2010年流动资产周转次数 = 60588248129.75/[(17909755597.51+23571164980.18)/2] = 2.92134.应收账款周转率,即:应收账款周转次数 = 营业收入 / 应收账款平均余额2008年应收账款周转率 = 30408039342.38/[(578904134.74+794570479.88)/2] = 44.27902009年应收账款周转率 = 32979419367.01/[(794570479.88+1204649240.74)/2] = 32.99232010年应收账款周转率 = 60588248129.75/[(1978395309.66+2141519625.34)/2] = 29.41245.存货周转率,即:存货周转次数 = 营业成本 / 存货平均余额2008年存货周转率 = 23375986068.53/[(2928666219.28+1852917237.04)/2] = 9.77752009年存货周转率 = 24263147272.18/[(1852917237.04+1742542533.99)/2] = 13.49652010年存货周转率 = 46420009145.90/[(2132003855.99+3557067650.22)/2] = 16.31906.营运资金周转率,即:营运资金周转次数 = 营业收入 / 营运资金平均占用额营运资金平均占用额 = (年初流动资产 - 年初流动负债 + 年末流动资产 - 年末流动负债)/2 2008年营运资金周转率= 30408039342.38/[(7790863868.22-4043222732.27+7863333591.84-4444539269.25)/2] = 8.4862 2009年营运资金周转率= 32979419367.01/[(7863333591.84-4444539269.25+12895061310.84-8698036544.26)/2] = 8.6608 2010年营运资金周转率= 60588248129.75/[(17909755597.51-12097254033.38+23571164980.18-186********.75)/2] = 11.31407.营业周期 = 存货周转天数 + 应收账款周转天数 = 360/存货周转次数 + 360/应收账款周转次数 2008年营业周期 = 360/9.7775 + 360/44.2790 = 44.95 天2009年营业周期 = 360/13.4965 + 360/32.9923 = 37.59 天2010年营业周期 = 360/16.3190 + 360/29.4124 = 34.30 天四、青岛海尔股份有限公司营运能力指标分析青岛海尔股份有限公司各项资产周转率整理如下表列示:指标2008 年2009 年2010 年周转次数周转天数周转次数周转天数周转次数周转天数总资产周转率 2.5968 138.63 2.2188 162.25 2.3317 154.39固定资产周转率12.6307 28.50 13.4462 26.77 19.3058 18.65流动资产周转率 3.8850 92.66 3.1775 113.30 2.9213 123.23应收账款周转率44.2790 8.13 32.9923 10.91 29.4124 12.23存货周转率9.7775 36.82 13.4965 26.67 16.3190 22.06营运资金周转率8.4862 42.42 8.6608 41.57 11.3140 31.82 营业周期44.95 37.59 34.30 指标分析:①2008-2010年期间,青岛海尔的总资产周转率有所波动,但是保持在2-3的范围内且趋于稳定,说明企业的营运能力有所增加,企业的偿债能力和获利能力趋于稳定。

杜邦分析法下的企业盈利能力研究——以海尔集团为例

摘要:杜邦分析法得名于美国杜邦公司,主要被用于对该公司财务数据进行分析。

这种分析方法主要通过企业不同类型的财务比率的应用,来实现对企业财务运转情况的综合评价。

由于这种方法能够从各个方面为企业财务报表应用者提供企业的整体经营现状和盈利情况。

因此,杜邦分析法深受欢迎,并且在各个行业领域中被使用。

海尔集团是大型家电企业的领头羊,其经营活动多样,对其盈利能力的分析具有代表性。

现阶段,企业所处的市场宏观环境千变万化,在新的企业会计准则出台后,利润表中很多盈余项目出现了变动调整。

这一重大改变是市场对于盈利观念的转变。

这时在使用传统杜邦法进行分析时,我们就会看出,忽视盈余构成对企业的盈余质量的影响会导致对企业盈利能力的分析造成偏差。

所以,在了解海尔集团的盈利原因时,应结合海尔集团的实际经营情况对其进行分析,本文就对杜邦分析法应用于企业各种经营活动展开了研究。

关键词:杜邦分析法,盈利能力,海尔集团Abstract: Pont Analytics, named after DuPont, is used to analyze the company's financial data. This analysis method mainly through the application of different types of financial ratios to achieve a comprehensive evaluation of the financial performance of enterprises. Because of this method can provide the enterprise financial statement application from all aspects of the overall business situation and profit situation. As a result, DuPont analysis is popular and used in various industries.Haier Group is the leader of large-scale household appliances enterprises, its business activities are diverse, and the analysis of its profitability is representative. At present, the market macro-environment of enterprises is changing. After the introduction of the new accounting standards for enterprises, many earnings items in the profit statement have been changed and adjusted. This major change is a shift in the market's perception of profitability. At this time, when we use the traditional DuPont method to analyze, we can see that neglecting the effect of earnings composition on the earnings quality of an enterprise will lead to deviation in the analysis of the profitability of the enterprise. Therefore, when we understand the profit reasons of Haier Group, we should combine the actual operation situation of Haier Group. In this paper, the application of DuPont analysis to various business activities of enterprises is studied.Key words:DuPont analysis,profitability,Haier目录1 绪论 (2)1.1 选题背景及意义 (2)1.2 文献综述 (3)1.2.1 国外文献综述 (3)1.2.2 国内文献综述 (4)1.3 企业盈利能力概述 (4)1.3.1 盈利能力的定义 (4)1.3.2 盈利能力分析的指标及程序 (5)1.4 研究内容和方法 (5)1.4.1 主要研究内容 (5)1.4.2 主要研究方法 (5)2 杜邦分析法在海尔集团中的运用分析 (6)2.1 杜邦分析法的原理 (6)2.2 海尔集团盈利能力分析 (7)2.2.1 海尔集团简介 (7)2.2.2 海尔集团的盈利能力分析 (7)2.3 海尔集团企业发展中存在问题分析 (11)2.3.1 盈利能力变化分析 (11)2.3.2 营运资金管理分析 (11)2.3.3 行业环境变化分析 (11)2.4 海尔集团企业盈利能力的影响因素分析 (11)2.4.1 主营业务竞争力分析 (11)2.4.2 资产周转状况分析 (12)2.4.3 行业竞争及行业环境变化 (12)3 加强海尔集团盈利能力的对策及建议 (12)3.1 合理安排业务,提高竞争力 (12)3.2 改善资产结构,加强资金管理 (13)3.3 调整产业结构,加大创新研发 (14)结论 (14)参考文献 (15)致谢............................................. 错误!未定义书签。

青岛海尔营运能力分析

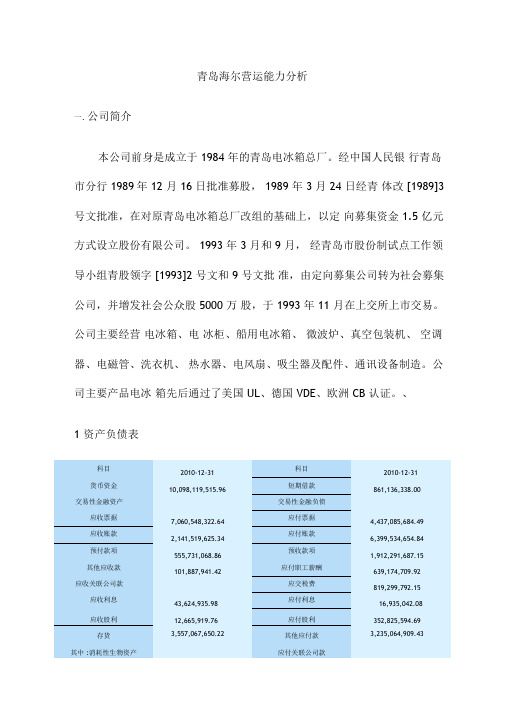

青岛海尔营运能力分析一. 公司简介本公司前身是成立于 1984 年的青岛电冰箱总厂。

经中国人民银行青岛市分行 1989年 12 月 16 日批准募股, 1989 年 3 月 24 日经青体改 [1989]3 号文批准,在对原青岛电冰箱总厂改组的基础上,以定向募集资金 1.5 亿元方式设立股份有限公司。

1993 年 3 月和 9 月,经青岛市股份制试点工作领导小组青股领字 [1993]2 号文和 9 号文批准,由定向募集公司转为社会募集公司,并增发社会公众股 5000 万股,于 1993 年 11 月在上交所上市交易。

公司主要经营电冰箱、电冰柜、船用电冰箱、微波炉、真空包装机、空调器、电磁管、洗衣机、热水器、电风扇、吸尘器及配件、通讯设备制造。

公司主要产品电冰箱先后通过了美国 UL、德国 VDE、欧洲 CB 认证。

、1 资产负债表科目2010-12-31 科目2010-12-31货币资金10,098,119,515.96 短期借款861,136,338.00 交易性金融资产交易性金融负债应收票据7,060,548,322.64 应付票据4,437,085,684.49应收账款2,141,519,625.34 应付账款6,399,534,654.84预付款项555,731,068.86 预收款项1,912,291,687.15其他应收款101,887,941.42 应付职工薪酬639,174,709.92应收关联公司款应交税费819,299,792.15应收利息43,624,935.98 应付利息16,935,042.08 应收股利12,665,919.76 应付股利352,825,594.69存货其中 :消耗性生物资产3,557,067,650.22 其他应付款应付关联公司款3,235,064,909.43一年内到期的非流动资产一年内到期的非流动负债其他流动资产其他流动负债流动资产合计23,571,164,980.18 流动负债合计18,673,348,412.75可供出售金融资产13,561,534.73 长期借款持有至到期投资应付债券长期应收款长期应付款长期股权投资1,078,317,683.37 专项应付款投资性房地产20,800,129.00 预计负债1,011,188,840.23固定资产3,172,289,232.83 递延所得税负债10,097,068.29在建工程644,716,619.29 其他非流动负债83,734,439.31工程物资非流动负债合计1,105,020,347.83固定资产清理负债合计19,778,368,760.58生产性生物资产实收资本(或股本)1,339,961,770.00油气资产资本公积1,780,902,468.97 无形资产363,255,177.23 盈余公积1,461,577,982.87 开发支出减 : 库存股商誉未分配利润2,429,017,390.24长期待摊费用391,366.02 少数股东权益2,468,862,188.21 递延所得税资产402,659,469.00 外币报表折算价差8,465,630.78 其他非流动资产非正常经营项目收益调整非流动资产合计5,695,991,211.47 所有者权益(或股东权益)合计9,488,787,431.07资产总计29,267,156,191.65 负债和所有者(或股东权益)合29,267,156,191.65计利润表(单位:人民币元)科目2010 年度科目2010 年度一、营业收入60,588,248,129.75 二、营业利润2,986,544,587.66 减:营业成本46,420,009,145.90 加:补贴收入营业税金及附加160,226,116.51 营业外收入737,470,704.78销售费用7,815,461,209.67 减:营业外支出11,708,789.80管理费用3,416,664,435.09 其中:非流动资产处置净损失3,892,986.26堪探费用加:影响利润总额的其他科目财务费用6,658,266.14 三、利润总额3,712,306,502.64资产减值损失46,350,410.47 减:所得税888,022,311.38 加 :公允价值变动净收益加:影响净利润的其他科目投资收益263,666,041.69 四、净利润2,824,284,191.26 其中 :对联营企业和合营企业归属于母公司所有者的净利2,034,594,665.84的投资权益润影响营业利润的其他科目少数股东损益789,689,525.42 现金流量表 ( 单位:人民币元 )科目2010 年度科目2010 年度销售商品、提供劳务收到的现金56,590,410,548.34取得子公司及其他营业单位支付的现金净额收到的税费返还275,619,669.81支付其他与投资活动有关的现金收到其他与经营活动有关的现金825,201,104.75 投资活动现金流出小计3,798,125,347.33 经营活动现金流入小计57,691,231,322.90投资活动产生的现金流量净额-3,530,431,120.03 购买商品、接受劳务支付的现金39,223,188,707.54 吸收投资收到的现金135,095,242.69 支付给职工以及为职工支付的现金4,004,260,489.83 取得借款收到的现金2,170,902,056.00支付的各项税费2,630,243,198.63 收到其他与筹资活动有关的现金支付其他与经营活动有关的现金6,249,913,529.56 筹资活动现金流入小计2,305,997,298.69经营活动现金流出小计52,107,605,925.56 偿还债务支付的现金1,868,830,276.00经营活动产生的现金流量净额5,583,625,397.34分配股利、利润或偿还利息支付的现金608,296,645.77收回投资收到的现金1,027,400.00 支付其他与筹资活动有关的现金取得投资收益收到的现金259,349,907.91 筹资活动现金流出小计2,477,126,921.77处置固定资产、无形资产和其他长期资产收回的现金净额5,361,119.39 筹资活动产生的现金流量净额-171,129,623.08处置子公司及其他营业单位收到的现金净额1,955,800.00 四、汇率变动对现金的影响-64,091,369.14收到其他与投资活动有关的现金四(2) 、其他原因对现金的影响投资活动现金流入小计267,694,227.30 五、现金及现金等价物净增加额1,817,973,285.09购建固定资产、无形资产和其他长期资产支付的现金1,264,216,542.14 期初现金及现金等价物余额7,811,236,230.87投资支付的现金2,533,908,805.19 期末现金及现金等价物余额9,629,209,515.962010年末总资产周转率 = 2.59122009 年末总资产周转率 =2.2188 2010年末固定资产周转率 = 21.4583 2009 年末固定资产周转率 =13.37722010 年末流动资产周转率 =3.3232009 年末流动资产周转率 =3.17752010年末存货周转率 = 17.51832009年末存货周转率 = 13.49652010 年末应收账款周转率 =36.21352009 年末应收账款周转率 =32.9923各项资产周转率整理如下表列示。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

现 代 工 业 经 济和 信 息 化

xdgyjjxxhx@163.corn

第 6卷

货周转次数 ,用时 间表示 的存货周转率就是存 货 账款周转率出现整体下滑趋势,同时应收账款周转

周 转 天数 。 2.2.2 存货周转率计算公式

天数逐渐增多。应收账款周转天数在 16天到 22天 之 间波 动 ,这说 明 了青 岛海尔 应 收账 款变 为 现金 的

总 第 132期 2016年 第 24期

现 代 工业 经 济 和 信 息 化

M odem IndustriM Economy and Inform ationization

Total of 132 No.24,2016

DOI:10.16525/j.cnki.14-1362/n.2016.24.04

存货周转次数 =营业成本 /平均存货余额 其中,平均存货余额 =(期初存货余额 +期末存 货 余 额 )/2

能力在大幅度降低 ,坏账率升高,容易发生坏账。所 以 ,青 岛海尔 的管 理效 率有待 提 高 。

存货周转天数 =360/周转天数 = (360×平均存 货余额 )/营业成本 2.3 流动资产周转率 2.3.1 定义

企 业营 运能 力分 析

— — 以海 尔集 团为例

宋璐

(山西农业大学信息学院 , 山西 太谷 030800)

摘 要 :通过 分析衡 量 企业 营运 能 力的四 项指标 ,以海 尔集 团为案例 背景 ,找 出 了海 尔公 司在 经 营 管理和 资金运 作方 面存在 的主要 问题 ,以及 对整 个公 司盈 利和偿 债 等其 它方面造 成 的影响 。在 此基 础上提 出了

企业 营运 能力是 营运 资产 的效率 【”。营运 能力是 以企业资产周转率来体现 的,据此来评估公司的经 营状 况 。其 本质 上是 花尽 可能 少 的时 间 和金钱 创造 出尽 可能 多 的物资 ,给企业 带来 丰厚 的收益 。 1.2 企业营运能力分析的 目的

1)企业 管理 当局 优化资产结构 ;提高资金周转效率 ;有效控制经 营风 险 。 2)企业 所有 者 判断企业财务的安全性 、资本的保值增值情况 , 通 过 营运能 力分 析进 一步提 高投 资决 策 的能力 。 3)企业 债权 人 判 明其债权的物资保证程度或其安全性 ,对企

收稿 日期 :2016—12—01 作 者简 介 :宋璐 (1989-_),女 ,山西长 治人 ,会 计 学硕士研 究 生 ,毕业 于山西大学经济与 管理 学院 ,现 就职 于于 山西农业 大学信 息学院,研 究方 向:财务 审计。

业债务本息 的偿还能力有更直接的判断 ,以便做 出 正确的信贷决策 。 1.3 营运能力对企业 的作用

反 映企业利 用其 拥有 的资 产获 取利 润 的能 力 。企业 营运能力的财务分析 比率有存货周转率 、应收账款 周转率 、营业周期 、流动资产周转率 和总资产周转 率等 ,这些 比率反映了企业的经济效率 。营运能力 决 定 了企 业 的偿 债 能力 和 获 利能 力 ,是 财 务 分析 的 核心环节 。通过对企业营运能力 的分析 ,可以改善管 理 ,提高投资者的决策效率 ,有助于债权人进行信贷 决策 。 1 企业 营运 能力概 述 1.1 企业营运能力分析的含义

企 业想 要很 好地 生 存下 去离 不开 营运 能力 。它 关乎企业盈利和偿债的能力 。所以,需要把营运能力 看 成 是重 中之 重 。营运 能力 分析 首先 可 以保 障企业 的财产安全 ;其次可 以衡量一个企业的盈利能力 ,给 投资者提供决策依据 ;而且有助于债权人进行信贷 决 策 ;最后 帮 助企业 内部管 理人 员及 时准 确地 发现 运 营中存在 的隐患 ,随之迅速调整运营管理方式 ,使 企 业 运营 的效率 得到 快速 提高圆。 2 企 业营 运 能力分 析 的指 标 2.1 应收账款周转率 2.1.1 定义

应收账款周转率是 日常贸易中所得到的利益和 各项应该收回款项的比值率 。体现公司应收账款的 流 动水 平 (即周 转快 慢 ),反 映企 业变 现所 需要 的 时 间 ,主要是 指应 收账 款 权利 的取 得到 款项 的收 回这 个 时 间段[31。 2.1.2 应收款周转率的计算公式

应收账款周转率=堕 薹高 。

其 中 ,赊 销收入 净 额 =营业 收入 一现 销收 入 一 销 售退 回、折让 、折扣 。 2.2 存货周转率 2.2.1 定 义

存货周转率是衡量企业 购人存货 、投人生产 、 销售 收回等各环 节管理状况 的综合性 指标 。它是 销货成本被平均存货所 除而得 到的 比率 ,或叫存

解决 问题的建议 ,使 企业 能够在竞 争激烈 的 国 内外 市场 中健 康稳 步地发 展 。

关键词 :营运能力;总资产周转率 ;应收账款周转率 ;存货周转率

中图分类号 :C一93

文献标识码 :A

文章编号 :2095—0748(201 6)24—001 1-04

引 言 企业 的营 运能 力 指 的是 企 业 的 经 营运 行 能 力 ,

流动资产周转率指企业一定时期 内主营业务收

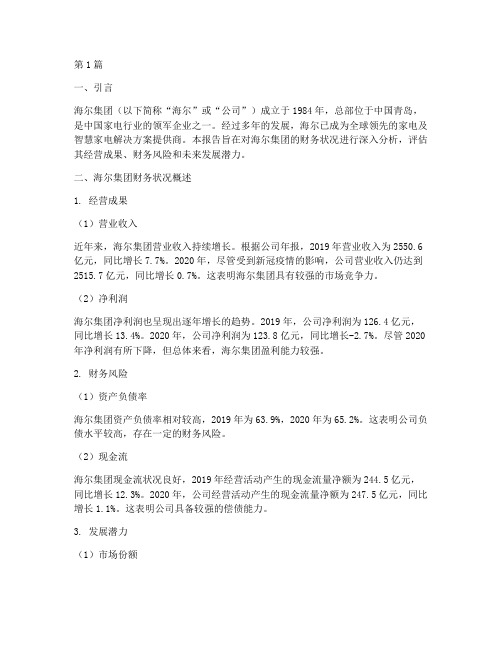

◆一青岛海尔 + 格力 ] 一 小天 鹅

9一正泰 电器 I∈-美的集团

入净额 同平均流动资产总额的比率 ,是评价企业资

产 利用 率 的另一 重要 指标 。 2-3.2 流动资产周转率计算公式

流动资产周转率 碲况高功荔舳贫 筹广 半∞ 坷如 静占们毒用 毒匪如 - 钡加 , m O

图 1 应 收 账 款 周 转 率

从 图 1中可 以 明显 看 出 ,2012- 2015年 青 岛海 尔的应收账款周转率 ,整体呈整体下降趋势 ,但相对

平均应收账款余额 :塑 廑4 ±塑

,

2

应收账款周转天数= 鐾 ,

全数流动资产周转天数 周转率 2.4.1 定 义