中创物流2019年财务分析结论报告

603967中创物流2022年经营成果报告

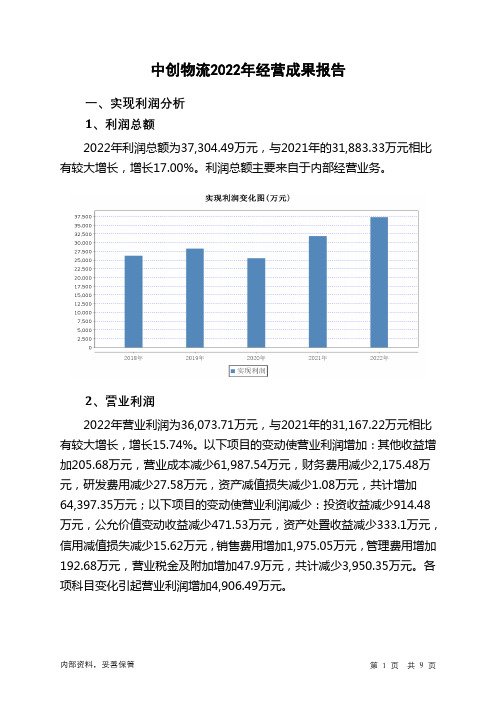

中创物流2022年经营成果报告一、实现利润分析1、利润总额2022年利润总额为37,304.49万元,与2021年的31,883.33万元相比有较大增长,增长17.00%。

利润总额主要来自于内部经营业务。

2、营业利润2022年营业利润为36,073.71万元,与2021年的31,167.22万元相比有较大增长,增长15.74%。

以下项目的变动使营业利润增加:其他收益增加205.68万元,营业成本减少61,987.54万元,财务费用减少2,175.48万元,研发费用减少27.58万元,资产减值损失减少1.08万元,共计增加64,397.35万元;以下项目的变动使营业利润减少:投资收益减少914.48万元,公允价值变动收益减少471.53万元,资产处置收益减少333.1万元,信用减值损失减少15.62万元,销售费用增加1,975.05万元,管理费用增加192.68万元,营业税金及附加增加47.9万元,共计减少3,950.35万元。

各项科目变化引起营业利润增加4,906.49万元。

3、投资收益2022年投资收益为2,904.09万元,与2021年的3,818.56万元相比有较大幅度下降,下降23.95%。

4、营业外利润2022年营业外利润为1,230.78万元,与2021年的716.12万元相比有较大增长,增长71.87%。

5、经营业务的盈利能力从营业收入和成本的变化情况来看,2022年的营业收入为1,185,845.06万元,比2021年的1,241,383.42万元下降4.47%,营业成本为1,133,807.46万元,比2021年的1,195,794.99万元下降5.18%,营业收入和营业成本同时下降,但营业成本下降幅度大于营业收入,表明企业经营业务盈利能力提高。

实现利润增减变化表(万元)二、成本费用分析1、成本构成情况中创物流2022年成本费用总额为1,153,526.27万元,其中:营业成本为1,133,807.46万元,占成本总额的98.29%;销售费用为13,111.94万元,占成本总额的1.14%;管理费用为6,098.98万元,占成本总额的0.53%;财务费用为-711.47万元,占成本总额的-0.06%;营业税金及附加为923.64万元,占成本总额的0.08%;研发费用为295.73万元,占成本总额的0.03%。

物流营收数据分析报告(3篇)

第1篇一、报告概述随着我国经济的快速发展,物流行业作为支撑实体经济发展的关键环节,其营收规模逐年增长。

本报告通过对某物流公司近三年的营收数据进行深入分析,旨在揭示物流行业的发展趋势、营收特点及存在的问题,为我国物流行业的发展提供有益参考。

二、数据来源与处理1. 数据来源:本报告数据来源于某物流公司内部财务报表、行业报告及公开数据。

2. 数据处理:对收集到的数据进行清洗、整理和统计分析,采用Excel、SPSS等软件进行数据处理。

三、物流营收数据分析1. 营收规模分析(1)整体营收规模根据某物流公司近三年的财务报表,其整体营收规模呈现逐年增长的趋势。

2019年营收为10亿元,2020年增长至12亿元,2021年进一步增长至15亿元。

(2)分业务营收规模某物流公司主要业务包括运输、仓储、配送等。

从分业务营收规模来看,运输业务占比最高,其次是仓储和配送业务。

具体如下:- 运输业务:2019年营收5亿元,2020年增长至6亿元,2021年增长至8亿元;- 仓储业务:2019年营收2亿元,2020年增长至3亿元,2021年增长至4亿元;- 配送业务:2019年营收1亿元,2020年增长至2亿元,2021年增长至3亿元。

2. 营收增长率分析(1)整体营收增长率某物流公司近三年的整体营收增长率分别为50%、20%、25%。

从增长率来看,2019年增长速度最快,2020年增长速度放缓,2021年增长速度有所回升。

(2)分业务营收增长率- 运输业务:2019年增长率为20%,2020年增长率为30%,2021年增长率为33.33%;- 仓储业务:2019年增长率为0%,2020年增长率为50%,2021年增长率为33.33%;- 配送业务:2019年增长率为0%,2020年增长率为100%,2021年增长率为50%。

3. 营收结构分析(1)区域分布某物流公司业务覆盖全国多个省份,从区域分布来看,华东地区占比最高,其次是华南地区。

中创物流2018年财务分析结论报告-智泽华

中创物流2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 中创物流2018年财务分析综合报告一、实现利润分析2018年实现利润为26,259.43万元,与2017年的26,117.57万元相比变化不大,变化幅度为0.54%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额增长的同时,营业利润也有所增长,但这种增长主要是应收账款增长的贡献。

二、成本费用分析2018年营业成本为417,186.18万元,与2017年的409,911.52万元相比有所增长,增长1.77%。

2018年销售费用为7,113.81万元,与2017年的6,992.57万元相比有所增长,增长1.73%。

2018年销售费用增长的同时营业收入也有所增长,企业销售活动取得了明显的市场效果。

2018年管理费用为4,559万元,与2017年的4,719.01万元相比有所下降,下降3.39%。

2018年管理费用占营业收入的比例为1.01%,与2017年的1.06%相比变化不大。

企业经营业务的盈利能力有所提高,管理费用支出合理。

本期财务费用为-79.73万元。

三、资产结构分析四、偿债能力分析从支付能力来看,中创物流2018年是有现金支付能力的。

企业财务费用小于0或缺乏利息支出数据,无法进行负债经营风险判断。

五、盈利能力分析中创物流2018年的营业利润率为5.61%,总资产报酬率为17.26%,净资产收益率为22.75%,成本费用利润率为6.11%。

企业实际投入到企业自身经营业务的资产为125,997.77万元,经营资产的收益率为20.08%,而对外投资的收益率为21.38%。

从企业内外部资产的盈利情况来看,对外投资的收益率大于内部资产收益率,内部经营资产收益率又大于企业实际贷款利率,说明对外投资的盈利能力是令人满意的。

六、营运能力分析。

中创物流2019年财务风险分析详细报告

中创物流2019年风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动的短期资金需求为6,320.48万元,2019年已经取得的银行短期借款为0万元。

2.长期资金需求

该企业长期投融资活动不存在资金缺口,并且可以提供116,518.62万元的营运资本。

3.总资金需求

该企业资金富裕,富裕110,198.14万元,维持目前经营活动正常运转不需要从银行借款。

4.短期负债规模

根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为111,730.41万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期借款规模是134,277.92万元,实际已经取得的短期贷款金额为0万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为156,825.42万元,企业有能力在3年之内偿还的贷款总规模为179,372.93万元,在5年之内偿还的贷款总规模为224,467.95万元,当前实际的长短期借款合计为0万元。

二、资金链监控

1.会不会发生资金链断裂

从当前盈利水平和财务状况来看,该企业不存在资金缺口。

如果当前盈利水平保持不变,该企业在未来一个分析期内有能力偿还全部负债。

该

内部资料,妥善保管第页共1 页。

中创物流2019年经营风险报告

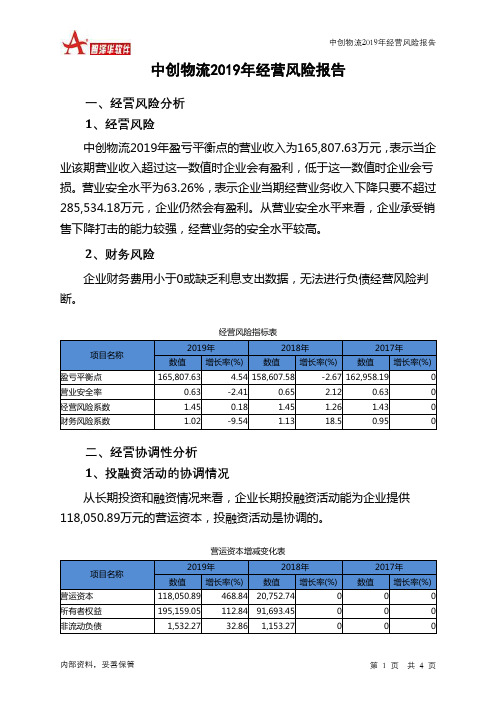

项目名称

存货 应收账款 其他应收款 预付账款 其他经营性资产 合计

经营性资产增减变化表

2019年

2018年

数值 增长率(%) 数值 增长率(%)

营运资本增减变化表

2019年

2018年

数值 增长率(%) 数值 增长率(%)

118,050.89 468.84 20,752.74

0

195,159.05 112.84 91,693.45

0

1,532.27

32.86 1,153.27

0

2017年ห้องสมุดไป่ตู้

数值 增长率(%)

0

0

0

0

0

0

内部资料,妥善保管

第1页 共4页

内部资料,妥善保管

第3页 共4页

中创物流2019年经营风险报告

6、整体协调情况 从两期数据来看,企业的资金状况是协调的,各项活动是有资金保证 的。

内部资料,妥善保管

第4页 共4页

固定资产 长期投资

24,713 20,739.99

1.28 24,401.14 8.37 19,138.96

中创物流2019年经营风险报告

0

0

0

0

0

0

2、营运资本变化情况 2019年营运资本为118,050.89万元,与2018年的20,752.74万元相比 成倍增长,增长4.69倍。

3、经营协调性及现金支付能力

14.6 6,765.3

0

1,136.14

中创物流公司年度总结(3篇)

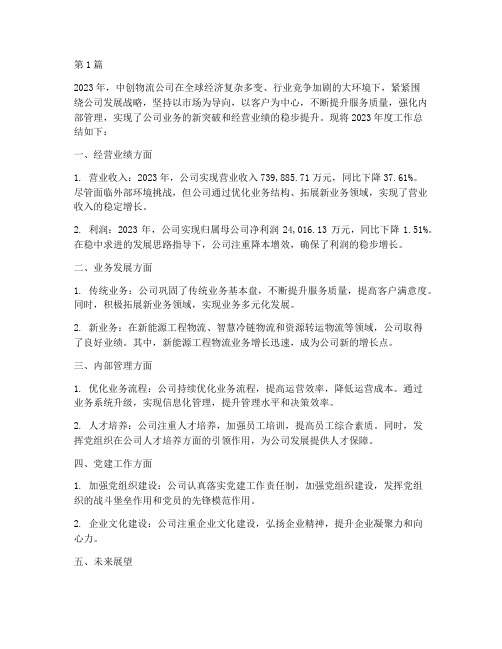

第1篇2023年,中创物流公司在全球经济复杂多变、行业竞争加剧的大环境下,紧紧围绕公司发展战略,坚持以市场为导向,以客户为中心,不断提升服务质量,强化内部管理,实现了公司业务的新突破和经营业绩的稳步提升。

现将2023年度工作总结如下:一、经营业绩方面1. 营业收入:2023年,公司实现营业收入739,885.71万元,同比下降37.61%。

尽管面临外部环境挑战,但公司通过优化业务结构、拓展新业务领域,实现了营业收入的稳定增长。

2. 利润:2023年,公司实现归属母公司净利润24,016.13万元,同比下降1.51%。

在稳中求进的发展思路指导下,公司注重降本增效,确保了利润的稳步增长。

二、业务发展方面1. 传统业务:公司巩固了传统业务基本盘,不断提升服务质量,提高客户满意度。

同时,积极拓展新业务领域,实现业务多元化发展。

2. 新业务:在新能源工程物流、智慧冷链物流和资源转运物流等领域,公司取得了良好业绩。

其中,新能源工程物流业务增长迅速,成为公司新的增长点。

三、内部管理方面1. 优化业务流程:公司持续优化业务流程,提高运营效率,降低运营成本。

通过业务系统升级,实现信息化管理,提升管理水平和决策效率。

2. 人才培养:公司注重人才培养,加强员工培训,提高员工综合素质。

同时,发挥党组织在公司人才培养方面的引领作用,为公司发展提供人才保障。

四、党建工作方面1. 加强党组织建设:公司认真落实党建工作责任制,加强党组织建设,发挥党组织的战斗堡垒作用和党员的先锋模范作用。

2. 企业文化建设:公司注重企业文化建设,弘扬企业精神,提升企业凝聚力和向心力。

五、未来展望展望2024年,中创物流公司将紧紧围绕国家战略,继续深化改革,创新发展,努力实现以下目标:1. 提升公司核心竞争力,扩大市场份额,实现业务持续增长。

2. 加强新业务领域拓展,培育新的利润增长点。

3. 深化内部改革,提高运营效率,降低运营成本。

4. 加强党建工作,发挥党组织的引领作用,推动公司高质量发展。

中创物流2019年财务状况报告

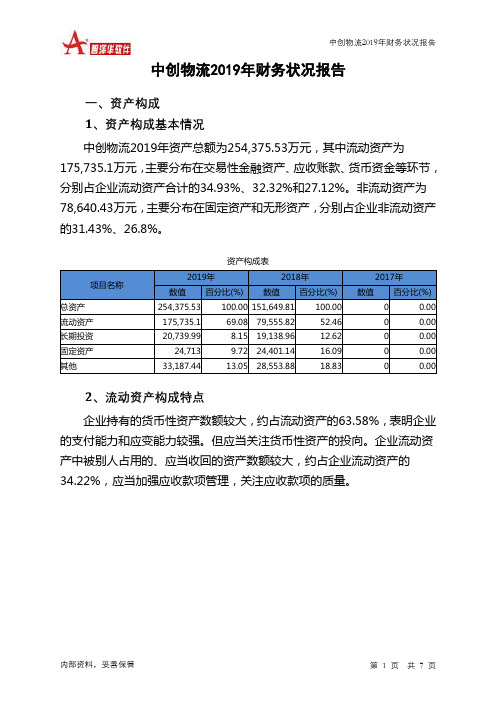

中创物流2019年财务状况报告一、资产构成1、资产构成基本情况中创物流2019年资产总额为254,375.53万元,其中流动资产为175,735.1万元,主要分布在交易性金融资产、应收账款、货币资金等环节,分别占企业流动资产合计的34.93%、32.32%和27.12%。

非流动资产为78,640.43万元,主要分布在固定资产和无形资产,分别占企业非流动资产的31.43%、26.8%。

资产构成表项目名称2019年2018年2017年数值百分比(%) 数值百分比(%) 数值百分比(%)总资产254,375.53 100.00 151,649.81 100.00 0 0.00 流动资产175,735.1 69.08 79,555.82 52.46 0 0.00 长期投资20,739.99 8.15 19,138.96 12.62 0 0.00 固定资产24,713 9.72 24,401.14 16.09 0 0.00 其他33,187.44 13.05 28,553.88 18.83 0 0.002、流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的63.58%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的34.22%,应当加强应收款项管理,关注应收款项的质量。

流动资产构成表项目名称2019年2018年2017年数值百分比(%) 数值百分比(%) 数值百分比(%)流动资产175,735.1 100.00 79,555.82 100.00 0 0.00 存货832.22 0.47 736.01 0.93 0 0.00 应收账款56,803.58 32.32 52,463 65.94 0 0.00 其他应收款3,327.89 1.89 3,649.69 4.59 0 0.00 交易性金融资产61,383 34.93 0 0.00 0 0.00 应收票据2,681.05 1.53 1,093.77 1.37 0 0.00 货币资金47,666.36 27.12 19,200.64 24.13 0 0.00 其他3,041 1.73 2,412.7 3.03 0 0.003、资产的增减变化2019年总资产为254,375.53万元,与2018年的151,649.81万元相比有较大增长,增长67.74%。

物流行业财务分析报告(3篇)

第1篇一、引言随着我国经济的快速发展,物流行业作为国民经济的重要组成部分,其规模和影响力不断扩大。

物流行业不仅为各类企业提供高效的物流服务,降低物流成本,提高企业竞争力,还为社会创造了大量就业岗位。

本报告将从物流行业的财务状况、盈利能力、运营效率、偿债能力等方面进行深入分析,旨在为投资者、企业和管理者提供有益的参考。

二、物流行业财务状况分析1. 行业规模近年来,我国物流行业规模不断扩大,2019年全国社会物流总额达到300.1万亿元,同比增长6.1%。

其中,物流业总收入达到11.5万亿元,同比增长8.7%。

从数据来看,物流行业在我国国民经济中的地位日益重要。

2. 行业结构我国物流行业主要由交通运输业、仓储业、货代业和快递业组成。

其中,交通运输业占比最高,达到57.8%;仓储业占比为19.9%;货代业占比为14.6%;快递业占比为7.7%。

从结构来看,我国物流行业以交通运输业为主导,仓储业和货代业发展迅速。

3. 行业财务状况(1)资产总额近年来,我国物流行业资产总额持续增长。

2019年,物流行业资产总额达到22.8万亿元,同比增长8.2%。

其中,交通运输业资产总额为12.6万亿元,仓储业资产总额为4.3万亿元,货代业资产总额为2.9万亿元,快递业资产总额为2.6万亿元。

(2)营业收入2019年,我国物流行业营业收入达到11.5万亿元,同比增长8.7%。

其中,交通运输业营业收入为6.6万亿元,仓储业营业收入为1.8万亿元,货代业营业收入为1.4万亿元,快递业营业收入为2.7万亿元。

(3)利润总额2019年,我国物流行业利润总额达到3900亿元,同比增长9.5%。

其中,交通运输业利润总额为2200亿元,仓储业利润总额为800亿元,货代业利润总额为600亿元,快递业利润总额为500亿元。

三、物流行业盈利能力分析1. 行业毛利率2019年,我国物流行业毛利率为3.4%,较上年同期增长0.1个百分点。

其中,交通运输业毛利率为3.8%,仓储业毛利率为2.3%,货代业毛利率为2.6%,快递业毛利率为 1.9%。

603967中创物流2022年财务分析报告-银行版

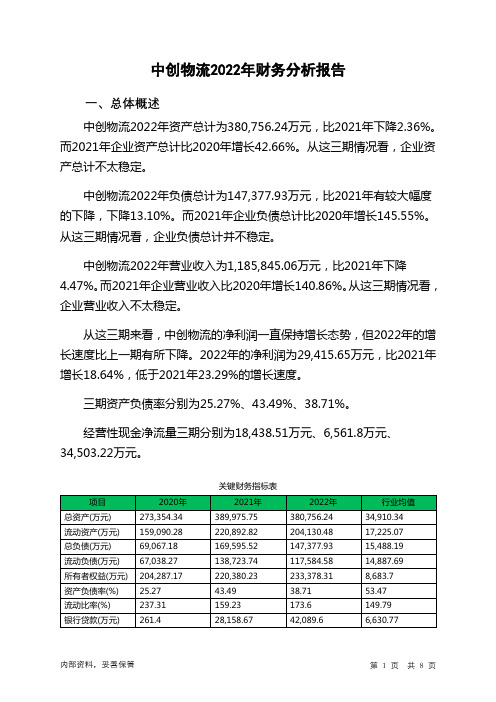

中创物流2022年财务分析报告一、总体概述中创物流2022年资产总计为380,756.24万元,比2021年下降2.36%。

而2021年企业资产总计比2020年增长42.66%。

从这三期情况看,企业资产总计不太稳定。

中创物流2022年负债总计为147,377.93万元,比2021年有较大幅度的下降,下降13.10%。

而2021年企业负债总计比2020年增长145.55%。

从这三期情况看,企业负债总计并不稳定。

中创物流2022年营业收入为1,185,845.06万元,比2021年下降4.47%。

而2021年企业营业收入比2020年增长140.86%。

从这三期情况看,企业营业收入不太稳定。

从这三期来看,中创物流的净利润一直保持增长态势,但2022年的增长速度比上一期有所下降。

2022年的净利润为29,415.65万元,比2021年增长18.64%,低于2021年23.29%的增长速度。

三期资产负债率分别为25.27%、43.49%、38.71%。

经营性现金净流量三期分别为18,438.51万元、6,561.8万元、34,503.22万元。

关键财务指标表二、资产规模增长匹配度2022年资产与负债不匹配,资产下降2.36%,负债下降13.1%。

收入增长率与资产增长率差距不大,收入增长率为-4.47%,资产增长率为-2.36%。

净利润与资产变化不匹配,净利润增长18.64%,资产下降2.36%。

资产总额有所下降,营业收入也有所下降,净利润却有所增长。

资产和收入变化一致,但和净利润变化不匹配。

资产规模增长匹配情况表三、负债规模增长从三期数据来看,总负债分别为69,067.18万元、169,595.52万元、147,377.93万元,2022年较2021年下降了13.1%,主要是由于交易性金融负债等科目减少所至。

从三期数据来看,营业收入分别为515,389.42万元、1,241,383.42万元、1,185,845.06万元,2022年较2021年下降了4.47%。

603967中创物流2023年上半年财务指标报告

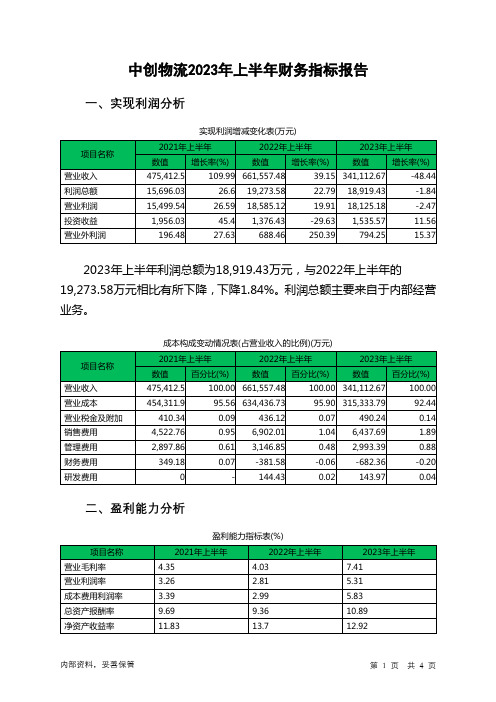

中创物流2023年上半年财务指标报告一、实现利润分析实现利润增减变化表(万元)2023年上半年利润总额为18,919.43万元,与2022年上半年的19,273.58万元相比有所下降,下降1.84%。

利润总额主要来自于内部经营业务。

成本构成变动情况表(占营业收入的比例)(万元)二、盈利能力分析盈利能力指标表(%)中创物流2023年上半年的营业利润率为5.31%,总资产报酬率为10.89%,净资产收益率为12.92%,成本费用利润率为5.83%。

企业实际投入到企业自身经营业务的资产为314,352万元,经营资产的收益率为11.53%,而对外投资的收益率为12.20%。

2023年上半年营业利润为18,125.18万元,与2022年上半年的18,585.12万元相比有所下降,下降2.47%。

以下项目的变动使营业利润增加:资产处置收益增加43.15万元,其他收益增加146.22万元,投资收益增加159.14万元,研发费用减少0.46万元,资产减值损失减少4.4万元,管理费用减少153.46万元,财务费用减少300.79万元,销售费用减少464.32万元,营业成本减少319,102.94万元,共计增加320,374.88万元;以下项目的变动使营业利润减少:公允价值变动收益减少9.5万元,信用减值损失减少315.22万元,营业税金及附加增加54.12万元,共计减少378.83万元。

各项科目变化引起营业利润减少459.94万元。

三、偿债能力分析偿债能力指标表项目名称2021年上半年2022年上半年2023年上半年流动比率 1.77 1.51 1.842023年上半年流动比率为1.84,与2022年上半年的1.51相比有较大增长,增长了0.33。

2023年上半年流动比率比2022年上半年提高的主要原因是:2023年上半年流动资产为188,706.66万元,与2022年上半年的232,772.62万元相比有较大幅度下降,下降18.93%。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

中创物流2019年财务分析综合报告中创物流2019年财务分析综合报告

一、实现利润分析

2019年实现利润为28,297.9万元,与2018年的26,259.43万元相比有所增长,增长7.76%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在营业收入变化不大的情况下使经营业务利润有所增长,企业经营业务正常开展。

二、成本费用分析

2019年营业成本为417,675.68万元,与2018年的417,186.18万元相比变化不大,变化幅度为0.12%。

2019年销售费用为7,752.61万元,与2018年的7,113.81万元相比有较大增长,增长8.98%。

2019年销售费用有较大幅增长,但营业收入却没有发生多大变化,说明企业的销售策略失当,销售活动并没有取得预期成效。

2019年管理费用为4,753.3万元,与2018年的4,559万元相比有所增长,增长4.26%。

2019年管理费用占营业收入的比例为1.05%,与2018年的1.01%相比变化不大。

企业经营业务的盈利能力提高,管理费用支出正常。

本期财务费用为-409.43万元。

三、资产结构分析

从流动资产与收入变化情况来看,流动资产增长快于营业收入增长,资产的盈利能力并没有提高。

因此与2018年相比,资产结构趋于恶化。

四、偿债能力分析

从支付能力来看,中创物流2019年是有现金支付能力的。

企业财务费用小于0或缺乏利息支出数据,无法进行负债经营风险判断。

五、盈利能力分析

中创物流2019年的营业利润率为5.84%,总资产报酬率为13.74%,净资产收益率为15.72%,成本费用利润率为6.57%。

企业实际投入到企业自身经营业务的资产为160,920.21万元,经营资产的收益率为16.37%,而对外投资的收益率为17.51%。

从企业内外部资产的盈利情况来看,对外投资

内部资料,妥善保管第1 页共3 页。