证券公司最新排名-按净资本收益率

证券行业财务分析核心指标

证券行业财务分析核心指标一、引言证券行业是金融市场中的重要组成部分,其财务状况对于投资者、分析师以及监管机构具有重要意义。

为了评估证券公司的经营状况和风险水平,需要使用一系列核心的财务指标。

本文将介绍证券行业的财务分析核心指标,并解释其意义和使用方法。

二、营业收入增长率营业收入增长率是衡量证券公司经营业绩的重要指标。

该指标可以反映证券公司的销售能力和市场竞争力。

投资者和分析师常常通过评估证券公司的营业收入增长率来判断其未来盈利能力和发展前景。

三、净利润增长率净利润增长率是评估证券公司盈利能力的关键指标。

该指标反映了证券公司在销售、运营和管理方面的效益。

高净利润增长率通常意味着证券公司具有良好的运营能力和盈利能力,对于投资者而言,这是一个吸引力的特征。

四、股东权益回报率股东权益回报率是衡量证券公司盈利能力的重要指标之一。

该指标反映了证券公司为股东创造的价值。

高股东权益回报率意味着证券公司能够高效地利用资本,并为股东带来较高的回报。

五、资本充足率资本充足率是衡量证券公司资本实力和风险抵御能力的指标。

该指标反映了证券公司所持有的资本相对于其风险承受能力的比例。

较高的资本充足率可以提高证券公司的稳定性和抵御金融风险的能力。

六、净资本收益率净资本收益率是评估证券公司盈利能力的重要指标之一。

该指标用于衡量证券公司在考虑资本投入后所获得的净利润水平。

较高的净资本收益率意味着证券公司能够高效地利用资本并取得较高的盈利。

七、净资产收益率净资产收益率是评价证券公司经营效益的关键指标。

该指标衡量了证券公司资产的盈利能力。

高净资产收益率意味着证券公司能够有效地运营并利用其资产实现较高的回报。

八、客户资源价值客户资源价值是衡量证券公司客户服务能力和市场地位的重要指标之一。

该指标反映了证券公司所拥有的客户资源的质量和数量。

高客户资源价值可以提升证券公司的市场竞争力和经营效益。

九、经营风险指标经营风险指标用于评估证券公司面临的风险情况。

四川辖区证券公司二九年度财务指标排名情况

工作简报四川省证券期货业协会秘书处2010年第15期四川辖区证券公司二○○九年度财务指标排名情况近期,中国证券业协会对2009年度106家证券公司会员经审计经营数据进行了统计排名。

排名指标包括总资产、净资产、净资本、营业收入、净利润、净资产收益率、客户交易结算资金余额、受托管理资金本金总额、代理买卖证券业务净收入、证监局辖区内营业部平均代理买卖证券业务净收入、证券公司营业部平均代理买卖证券业务净收入、全国营业部平均代理买卖证券业务净收入、承销、保荐及并购重组等财务顾问业务的净收入、受托客户资产管理业务净收入、净资本收益率、成本管理能力、代理买卖证券业务净收入增长率、承销、保荐及并购重组等财务顾问业务的净收入增长率、受托客户资产管理业务净收入增长率等19项,其中代理买卖证券业务净收入和证券公司营业部平均代理买卖证券业务净收入按单家公司及合并口径分别作了排名。

现将四川辖区证券公司与全国前三名公司排名情况通报如下:1.2009年度证券公司总资产排名单位:万元 序号 证券公司 总资产1 海通证券 11,034,7642 银河证券 10,341,6893 中信证券 10,286,07825 华西证券 1,992,84654 国金证券 1,066,23479 和兴证券 435,658100 川财证券 98,244注:中位数为1,092,419万元,不低于中位数的为排名前53位的公司。

2.2009年度证券公司净资产排名单位:万元 序号 证券公司 净资产1 中信证券 5,245,9182 海通证券 4,307,4233 招商证券 2,225,25235 华西证券 341,52251 国金证券 259,04383 和兴证券 75,253104 川财证券 18,439注:中位数为236,022万元,不低于中位数的为排名前53位的公司。

3.2009年度证券公司净资本排名单位:万元 序号 证券公司 净资本1 中信证券 3,490,4282 海通证券 3,439,0883 光大证券 1,824,61935 华西证券 258,61342 国金证券 238,21185 和兴证券 55,928104 川财证券 15,557注:中位数为190,738万元,不低于中位数的为排名前53位的公司。

证券公司分类监管规定(2017年修订)-中国证券监督管理委员会公告〔2017〕11号

证券公司分类监管规定(2017年修订)正文:----------------------------------------------------------------------------------------------------------------------------------------------------证券公司分类监管规定(2009年5月26日公布根据2010年5月14日、2017年7月6日中国证券监督管理委员会《关于修改〈证券公司分类监管规定〉的决定》修订)第一章总则第一条为有效实施证券公司常规监管,合理配置监管资源,提高监管效率,促进证券公司持续规范发展,根据《证券法》、《证券公司监督管理条例》等有关法律、行政法规的规定,制定本规定。

第二条证券公司分类是指以证券公司风险管理能力为基础,结合公司市场竞争力和持续合规状况,按照本规定评价和确定证券公司的类别。

中国证监会根据市场发展情况和审慎监管原则,在征求行业意见的基础上,制定并适时调整证券公司分类的评价指标与标准。

第三条中国证监会及其派出机构根据证券公司分类结果对不同类别的证券公司实施区别对待的监管政策。

第四条证券公司的分类由中国证监会及其派出机构组织实施。

中国证监会在分类复核中建立专家评审机制,组成专家评审委员会,研究处理证券公司分类工作中遇到的重大问题。

专家评审委员会的成员由中国证监会及其派出机构、证券行业自律组织、证券公司有关人员组成。

证券公司分类工作必须坚持依法合规、客观公正的原则。

参与证券公司分类工作的人员应当具备相应的专业素质、业务能力和监管经验,在工作中坚持原则、廉洁奉公、勤勉尽责。

第二章评价指标第五条证券公司风险管理能力主要根据资本充足、公司治理与合规管理、全面风险管理、信息系统安全、客户权益保护、信息披露等6类评价指标,按照《证券公司风险管理能力评价指标与标准》(见附件)进行评价,体现证券公司对流动性风险、合规风险、市场风险、信用风险、技术风险及操作风险等管理能力。

(完整word版)年度证券公司会员经营业绩的排名情况--中国证券业协

中国证券业协会公布2008年度证券公司会员经营业绩的排名情况中国证券业协会近日对2008年度107家证券公司会员经营业绩进行了排名。

现公布总资产、净资产、净资本、营业收入、净利润、代理买卖证券业务净收入、客户交易结算资金余额7项指标的全部排名;受托管理资金本金总额,证券公司营业部平均代理买卖证券业务净收入,承销、保荐及并购重组等财务顾问业务的净收入,净资本收益率,股票及债券主承销家数5项指标的中位数以上排名;受托客户资产管理业务净收入、成本管理能力2项指标的前20位排名。

1、2008年度证券公司总资产排名

单位:元

2、2008年度证券公司净资产排名单位:元

3、2008年度证券公司净资本排名单位:元

4、2008年度证券公司营业收入排名单位:元

5、2008年度证券公司净利润排名单位:元

6、2008年度证券公司代理买卖证券业务净收入排名单位:元

7、2008年度证券公司客户交易结算资金余额排名单位:元

8、2008年度证券公司受托管理资金本金总额中位数以上排名单位:元

9、2008年度证券公司

营业部平均代理买卖证券业务净收入中位数以上排名单位:元

10、2008年度证券公司

承销、保荐及并购重组等财务顾问业务的净收入中位数以上排名单位:元

11、2008年度证券公司净资本收益率中位数以上排名

12、2008年度证券公司股票及债券主承销家数中位数以上排名

13、2008年度证券公司受托客户资产管理业务净收入前20位排名单位:元

14、2008年度证券公司成本管理能力前20位排名。

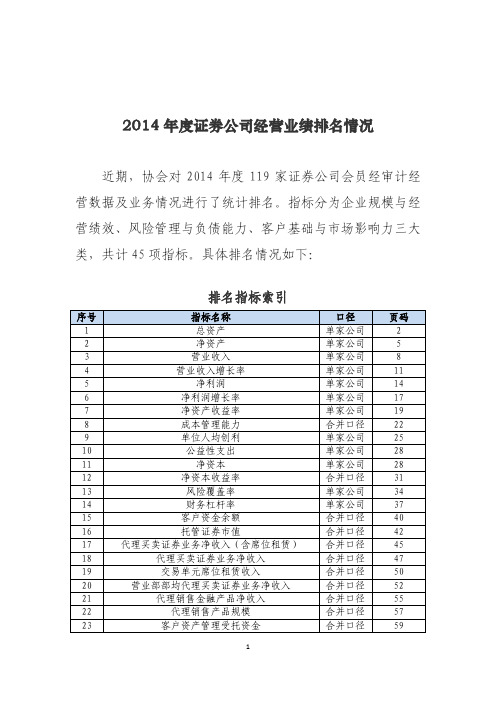

119家券商2014年度经营业绩排名

119家券商2014年度经营业绩排名2015年6月9日,中证协公布了119家证券公司2014年度经营业绩排名,从企业规模与经营绩效、风险管理与负债能力、客户基础与市场影响力三个大类四十五个指标进行了统计,现就相关统计数据作一点简要分析,供读者参考。

具体情况可通过中证协官网查询()。

一、企业规模与经营绩效情况(一)总资产。

119家证券公司总资产合计达到4.03万亿元,平均总资产339亿元。

其中中心证券总资产排名第一,为3484亿元,海通证券、国泰君安、广发证券、华泰证券、招商证券、银河证券、国信证券、申万宏源、中信建投分列第二至十名。

前十名公司合计总资产达到2万亿元,占行业总资产规模的50%左右。

119家证券公司净资产合计9046亿元,平均净资产76亿元。

其中,中信证券排名第一,为787亿元,海通证券、招商证券分列第二、三名。

前二十名公司合计净资产为5667亿元,占行业净资产规模的63%。

2014年度,119家证券公司合计实现营业收入2554亿元,平均营业收入21亿元。

其中,国泰君安实现营业收入最多,达到135亿元,金通证券最少,为187万元。

前十名合计实现营业收入1068亿元,占行业总营业收入的42%。

从营业收入增长率来看,海际证券以502.5%排名第一,上海海通证券资产、浙江浙商证券资产分别以319.9%、237.2%位列二、三名。

高盛高华、瑞信方正、恒泰长财、华信证券四家公司则出现负增长。

(四)净利润。

2014年度,119家证券公司合计实现净利润948亿元,平均净利润7.9亿元。

其中,中信证券排名第一,为66亿元。

前十名证券公司合计实现净利润442亿元,占行业净利润总额的47%。

此外,摩根士丹利华鑫证券、金通证券、中德证券、瑞信方正四家公司出现亏损,合计亏损4469万元。

从净利润增长率来看,开源证券以159倍的增长率拔得头筹,而高盛高华、瑞信方正、恒泰长财、华信证券四家公司则出现负增长。

二、风险管理与负债能力(一)净资本。

券商分类评级指标修改(征求意见)解析

正文目录

1. 修订总体概览

5

2. 具体修改内容详细对比

5

3. 以 18 年券商业绩排名实际考察新规的影响

13

4. 修订整体解读Fra bibliotek16图表目录

表 1《证券公司分类监管规定》修订前(17 年修订版)与修订后(20 年 5 月 22 日公开征求意见版)重大变化

7

表 2 以 18 年券商业绩排名数据考察新旧规下券商得分对比

优化信息技术投入评价方式。将“信息系统建设投入排名”绝对数指标,调整为 “信息技术投入金额”相对数指标。以更好地体现证券公司对信息技术投入的重视程 度。

第三,优化资本充足与风险管理能力加分指标

提高主要风控指标持续达标的加分门槛。将“证券公司最近 2 个、3 个评价期 内主要风控指标持续达标,分别加 2 分、3 分”,提高为“最近 3 个、4 个评价期 内主要风控指标持续达标的,分别加 2 分、3 分”。

投行业务收入加分方面,将此前的投行业务收入分拆成承销与保荐业务收入、 财 务顾问业务收入两项指标,因此投行业务整体分值增加,同时有利于鼓励投行业 务差 异化发展。

资管业务加分方面,增设权益资管占比指标。一是响应“引导中长期资金入市 ” 的监管政策基调,二是鼓励券商做精主业。股票的发行与交易是券商独有的区别 于其 他金融机构的牌照业务,券商资管也确实应该将权益类资管做得更好。

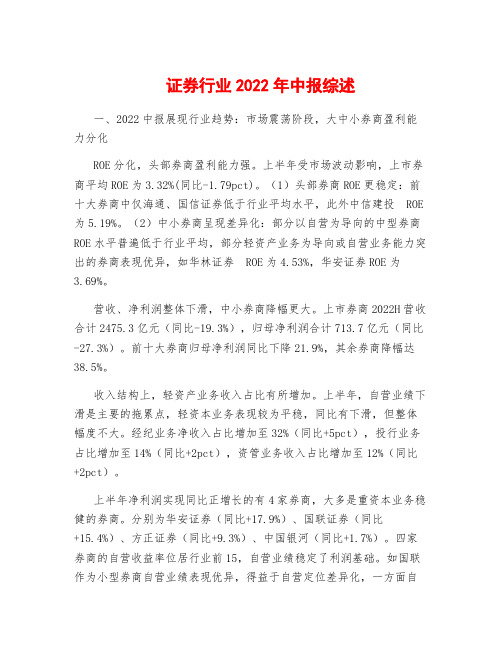

证券行业2022年中报综述

证券行业2022年中报综述一、2022中报展现行业趋势:市场震荡阶段,大中小券商盈利能力分化ROE分化,头部券商盈利能力强。

上半年受市场波动影响,上市券商平均ROE为3.32%(同比-1.79pct)。

(1)头部券商ROE更稳定:前十大券商中仅海通、国信证券低于行业平均水平,此外中信建投ROE 为5.19%。

(2)中小券商呈现差异化:部分以自营为导向的中型券商ROE水平普遍低于行业平均,部分轻资产业务为导向或自营业务能力突出的券商表现优异,如华林证券ROE为4.53%,华安证券ROE为3.69%。

营收、净利润整体下滑,中小券商降幅更大。

上市券商2022H营收合计2475.3亿元(同比-19.3%),归母净利润合计713.7亿元(同比-27.3%)。

前十大券商归母净利润同比下降21.9%,其余券商降幅达38.5%。

收入结构上,轻资产业务收入占比有所增加。

上半年,自营业绩下滑是主要的拖累点,轻资本业务表现较为平稳,同比有下滑,但整体幅度不大。

经纪业务净收入占比增加至32%(同比+5pct),投行业务占比增加至14%(同比+2pct),资管业务收入占比增加至12%(同比+2pct)。

上半年净利润实现同比正增长的有4家券商,大多是重资本业务稳健的券商。

分别为华安证券(同比+17.9%)、国联证券(同比+15.4%)、方正证券(同比+9.3%)、中国银河(同比+1.7%)。

四家券商的自营收益率位居行业前15,自营业绩稳定了利润基础。

如国联作为小型券商自营业绩表现优异,得益于自营定位差异化,一方面自营收入占比近年有所提升,2022H固收占比90%,另一方面权益坚持客需导向,降低方向性自营规模。

(1)华安证券:另类、私募子公司扭亏为盈带来业绩增量,自营业务稳健性高于行业。

上半年,华安证券7.0亿元(同比+17.9%):17.9%的净利润增量中:1、另类及私募子公司投资扭亏为盈,实现投资收益0.23亿元(去年同期亏损0.9亿元),带来1.13亿元净利润(占比16.1%)。

2016券商排名

2016券商排名2016券商排名排名券商名称证监会评级最新净资本(亿元) 员工总数是否上市1 中信证券 AA 418.67 12544 是2 海通证券 AA 373.54 7459 是3 招商证券 AA 256.95 7361 是4 国泰君安证券 AA 238.45 5770 否5 中国银河证券 AA 210.82 7757 是6 广发证券 AA 203.89 8023 是7 国信证券 AA 136.27 6289 是8 申银万国证券 AA 131.38 4172 否9 东方证券 AA 109.02 3005 否10 中信建投证券 AA 107.92 5618 否11 西南证券 AA 98.23 2959 是12 兴业证券 AA 87.4 3405 是13 国开证券 AA 72.68 541 否14 国金证券 AA 60.2 2023 是15 中投证券 AA 58.75 3903 否16 华西证券 AA 47.02 2752 否17 华泰联合证券 AA 41.61 412 否18 中金公司 AA 40.98 2095 否19 中信证券(浙江) AA 26.57 2209 否20 北京高华证券 AA 26.23 182 否21 华福证券 AA 19.02 1441 否22 中信证券(山东) AA 0 1979 否23 华泰证券 AA 0 6539 是24 方正证券 A 118.45 4320 是25 宏源证券 A 105.49 5347 是26 长江证券 A 95.76 4783 是27 安信证券 A 84.71 4512 否28 国元证券 A 79.42 2557 是29 中银国际证券 A 68.65 2363 否30 齐鲁证券 A 68.36 4909 否31 东兴证券 A 58.88 2286 否32 华融证券 A 53.42 791 否33 国海证券 A 43.64 1690 是34 长城证券 A 41.02 2074 否35 国都证券 A 40.51 1083 否36 山西证券 A 40.46 2274 是37 浙商证券 A 34.71 2022 否38 华安证券 A 28.55 1850 否39 高盛高华证券 A 25.64 116 否40 瑞银证券 A 20.86 425 否42 瑞信方正证券 A 7.88 148 否43 大同证券 A 5.74 1040 否44 长江承销 A 0.7 169 否45 信达证券 BBB 62.88 2658 否46 东吴证券 BBB 51.27 1921 是47 红塔证券 BBB 47.29 772 否48 东北证券 BBB 43.55 2412 是49 中原证券 BBB 41.49 2113 是50 渤海证券 BBB 39.78 467 否51 西部证券 BBB 39.33 2142 是52 东海证券 BBB 34.25 1647 否53 金元证券 BBB 32.29 1087 否54 财通证券 BBB 31.42 3036 否55 湘财证券 BBB 29.36 1534 是56 第一创业 BBB 28.71 1578 否57 大通证券 BBB 24.56 858 否58 财达证券 BBB 24.06 1751 否59 恒泰证券 BBB 23.75 1380 否60 国盛证券 BBB 15.52 767 否61 首创证券 BBB 12.87 811 否62 宏信证券 BBB 11.29 729 否63 中德证券 BBB 9.73 226 否64 华林证券 BBB 9.27 941 否65 第一创业摩根大通证券 BBB 7.14 127 否66 海际大和证券 BBB 3.32 84 否67 恒泰长财证券 BBB 2.6 318 否68 华龙证券 BBB 0 1024 否69 华英证券 BBB 0 118 否70 摩根士丹利华鑫证券 BBB 0 211 否71 平安证券 BB 81.2 2721 否72 太平洋证券 BB 52.65 958 是73 广州证券 BB 26.62 1257 否74 中航证券 BB 25.33 1388 否75 华鑫证券 BB 22.75 825 否76 东莞证券 BB 19.31 2561 否77 英大证券 BB 18.07 444 否78 财富证券 BB 17.91 1085 否79 新时代证券 BB 17.58 1364 否80 万联证券 BB 16.61 1035 否81 中天证券 BB 16.48 593 否82 德邦证券 BB 15.79 646 否83 中山证券 BB 13.12 932 否84 天风证券 BB 10.89 911 否86 华信证券 BB 4.92 125 否87 厦门证券 BB 1.9 667 否88 开源证券 BB 1.39 463 否89 华创证券 BB 0 1171 否90 银泰证券 BB 0 417 否91 江海证券 B 15.6 1176 否92 华宝证券 B 15.5 386 否93 爱建证券 B 10.26 414 否94 西藏同信证券 B 8.01 231 否95 中邮证券 B 6.62 293 否96 五矿证券 B 6.49 691 否97 世纪证券 B 6.21 1196 否98 日信证券 B 5.01 635 否99 众成证券 B 2.34 330 否100 天源证券 B 1.97 503 否101 诚浩证券 B 1.81 243 否102 华金证券 B 0.76 150 否103 中国民族证券B 0 1775 否104 上海证券CCC 33.74 1300 否105 联讯证券CCC4.94 1080 是106 万和证券 CCC 1.39 345 否107 南京证券 CC 29.76 1078 否108 民生证券 CC 0 2209 否109 光大证券 C 162.45 6719 是110 上海国泰君安证券资产管理 17.14 115 否111 海通证券资产管理14.71 85 否112 光证资管 9.37 75 否113 浙江浙商证券资产管理5.01 72 否114 东方花旗 0 257 否115 东方红资产管理 0 104 否。

中国证券业协会证券公司分类结果

我国证券业协会证券公司分类结果一、背景介绍1. 我国证券业协会是我国证券行业自律组织,负责对证券公司进行分类管理;2. 我国证券业协会对证券公司的分类结果会对市场监管和投资者提供重要参考。

二、证券公司分类标准1. 按注册资本金和净资本两种标准进行分类;2. 分为A类、B类、C类证券公司。

三、A类证券公司1. 注册资本金超过100亿元;2. 净资本超过50亿元;3. 具备更强的实力和资金实力;4. 可以开展更多的证券业务;5. 享有更多的市场优势和资源。

四、B类证券公司1. 注册资本金在30亿元至100亿元之间;2. 净资本在15亿元至50亿元之间;3. 实力较强,但相比A类证券公司,资金实力略低;4. 业务范围和市场影响力居中。

五、C类证券公司1. 注册资本金不足30亿元;2. 净资本不足15亿元;3. 实力相对较弱;4. 需要加大资金实力和市场份额的提升。

六、分类结果影响1. 对A类证券公司有利:市场竞争优势更明显,获得更多投资者和资金支持;2. 对B类证券公司有挑战:需要进一步扩大资本规模和业务范围;3. 对C类证券公司有压力:需要加强市场竞争力,提升资金实力。

七、结语我国证券业协会对证券公司进行分类管理,对市场监管和投资者提供了重要参考。

各类证券公司在不同的市场环境中面临着不同的挑战和机遇,需要根据分类结果进行相应的战略调整和发展规划。

希望通过我国证券业协会的分类管理,促进证券公司健康发展,提升整个证券市场的稳定性和透明度。

八、分类结果的影响与应对措施我国证券业协会的证券公司分类结果对于各类证券公司都具有重要的意义和影响。

对于A类证券公司来说,他们需要充分利用自身的优势,进一步提高服务质量和市场竞争力,以保持其领先地位。

对于B类证券公司而言,他们需要认清自身在市场竞争中的位置,加大资本运作和业务拓展力度,争取更多市场份额。

对于C类证券公司,他们需要审视自身的不足之处,积极探索发展路径,提升市场地位和影响力。

中国四大证券公司的比较及思考

开放与发展的金融市场特别是证券市场对我国城市经济体制改革和市场经济体制的发展具有重要的作用。

近年来我国证券市场有了长足的发展证券公司的数量不断增多规模不断发展壮大。

同时随着证券市场的发展我国证券公司存在的问题和矛盾也逐渐暴露出来造成的影响也越来越大我们先来剖析一下中国银河证券、国泰君安证券、光大证券和长城证券四家证券公司。

中国银河证券股份有限公司是经国务院批准在收购原中国银河证券有限责任公司的证券经纪业务、投行业务及相关资产的基础上由中国银河金融控股有限责任公司作为主发起人联合北京清源德丰创业投资有限公司、重庆水务集团股份有限公司、中国通用技术控股有限责任公司、中国建材股份有限公司4家国内投资者于2007年1月26日共同发起设立的全国性综合类证券公司。

公司注册资本金为60亿元人民币。

法定代表人为肖时庆。

公司的经营范围包括证券经纪证券投资咨询与证券交易、证券投资活动有关的财务顾问证券承销与保荐证券自营证券资产管理。

公司总部设在北京下设167家证券营业部和47家服务部总计214个营业网点。

营销网络分布在全国29个省、自治区、直辖市的62个中心城市直接为400余万客户服务客户总资产5000多亿元。

旗下拥有银河期货经纪公司。

遍布全国的营业网点丰富完整的金融产品平台不断创新的技术手段庞大的客户群体确立了公司在国内经纪业务市场上的领先地位。

公司经纪业务收入位于行业排名第一。

股权融资方面公司股票承销业务连续多年位居行业三甲先后完成南方航空、中国银行、中国国航、中国人寿、中国平安、交通银行、中国神华、中煤能源和中国铝业等多家大型企业的融资保荐工作。

截至2007年末公司累计实现主承销金额超过2400亿元完成了近百个具有一定市场影响力的财务顾问项目得到市场广泛认可。

债权融资方面公司连续5年蝉联券商债券主承销量全国第一完成了铁道部、国家电网、南方电网、华电集团、国电集团、中电投、中国石化、首都机场、北京地铁、上海久事等几十家企业债券主承销项目并在业务创新方面首家推出了东元不良资产证券化项目首次作为券商担任交行250亿元次级债的独家主承销及簿记管理人。

我国证券公司风险状况比较分析

2013年末,公司实现营业收入40.20 亿元(合并口径),净 利润2.84 亿元。公司经纪业务股基交易份额3.10%,行业排 名第11;投行系统全年股票融资完成4 个再融资项目,债券融 资完成5 个公司债、5 个企业债、9 个中小企业私募债和1 个 短期融资券项目。截至报告期末,融资融券余额121 亿元(不 含香港子公司孖展业务),较年初增长197%,市场份额 3.48%;资产管理业务共管理资产1,499 亿元,居行业第7; 期货公司各项经营指标继续保持高速增长,行业地位稳步提升;

直投业务年内设立直投基金管理子公司光大北创;光大保德信 基金公司实现营业收入3.64 亿元,完成税后利润1.14 亿元。

3.监管结构

l 长江证券

长江证券股份有限公司前身为湖北证券公司,成立 于1991年3月18日,注册地为武汉。2000年2月23 日,经中国证监会核准批复,公司增资扩股至10.29 亿元,同时更名为“长江证券有限责任公司”。 2001年12月,经中国证监会核准批复,公司增资扩 股至20亿元。2007年12月19日,经中国证监会批 复,公司更名为“长江证券股份有限公司”,并于 12月27日正式在深圳证券交易所挂牌上市,股票代 码为000783。

司资产管理业务管理资产规模人民币 5,048.58 亿元,排名同 业第一;本公司银行间债券交易量人民币 1.7 万亿元,排名同 业第一;QFII 交易客户增至 110 家,交易量排名第一。截至 2013 年末,本集团境内融资融券余额人民币 334.20 亿元, 市场份额 9.64%,排名第一;本集团约定式购回和股票质押式 回购业务规模分别为人民币 31.41 亿元和人民币 78.77 亿元, 均排名第一。

Aehvkhm中国证券公司排名

生命是永恒不断的创造,因为在它内部蕴含着过剩的精力,它不断流溢,越出时间和空间的界限,它不停地追求,以形形色色的自我表现的形式表现出来。

--泰戈尔中国证券业协会公布去年年度证券公司会员证券经纪、承销业务的排名情况中国106家证券公司会员证券经纪、承销业务的排名情况。

具体排名情况如下:序号公司股票基金交易总金额1 银河证券5,704,744,991,059.272 国泰君安4,719,541,801,766.513 国信证券4,714,334,917,691.194 广发证券4,072,261,661,085.985 海通证券4,054,365,494,893.506 招商证券4,017,907,509,270.657 华泰证券3,749,704,267,167.408 申银万国3,470,806,182,602.379 中信建投3,358,933,813,161.3610 光大证券3,030,009,150,982.3511 齐鲁证券2,795,540,877,895.7512 中投证券2,555,813,418,140.2413 安信证券2,538,514,565,151.5414 中信证券1,935,625,670,020.7815 方正证券1,884,794,821,501.7416 中信金通1,803,693,895,723.7617 华泰联合1,752,056,321,130.0618 长江证券1,380,061,040,330.2319 兴业证券1,355,502,260,430.2320 宏源证券1,342,157,685,068.4021 东方证券1,334,189,523,056.4222 华西证券1,283,417,658,419.7923 浙商证券1,087,784,246,205.5324 财通证券1,060,430,470,464.2225 国元证券1,055,952,873,316.6626 湘财证券971,154,752,323.2527 中银国际963,922,222,255.0328 信达证券944,911,589,434.5029 东吴证券917,632,041,930.9930 上海证券902,120,368,319.1131 平安证券893,202,951,039.9832 财达证券874,037,401,514.3133 长城证券863,878,843,979.7134 东兴证券863,370,856,796.9635 东海证券856,020,514,910.3436 中信万通841,547,615,540.0137 南京证券798,629,113,636.2038 东北证券754,739,843,906.9839 广发华福751,628,951,707.5240 民族证券739,241,398,233.5741 国海证券735,642,833,698.7542 西部证券734,574,282,746.7343 中原证券726,533,644,890.4344 渤海证券716,608,166,960.2245 西南证券678,726,664,314.5746 东莞证券678,697,432,718.0947 山西证券658,575,103,765.4848 国联证券632,829,020,256.9449 华安证券620,778,913,318.7250 民生证券573,935,965,593.4751 新时代证券557,433,612,965.1552 国金证券511,148,155,486.9953 中金公司494,104,198,211.9954 国都证券476,986,573,830.3555 恒泰证券422,893,414,215.8356 江南证券417,614,128,919.4757 华林证券417,320,596,056.3358 江海证券417,001,093,975.5859 万联证券416,500,418,234.1060 国盛证券403,745,280,581.6561 财富证券394,783,705,503.3962 金元证券390,473,233,289.5763 大通证券380,441,892,489.2664 广州证券380,393,507,249.9165 英大证券379,517,321,695.0066 华龙证券363,954,665,874.4867 太平洋证券323,100,265,194.8068 世纪证券318,789,250,111.3569 华创证券295,007,351,846.3770 华鑫证券292,046,694,984.9871 第一创业289,542,833,400.1372 中山证券285,639,879,679.7273 红塔证券276,313,949,340.0574 首创证券265,076,462,938.9675 华融证券263,042,929,882.4476 爱建证券244,005,244,338.1277 和兴证券235,999,960,008.2878 联讯证券231,413,906,248.1179 德邦证券226,317,888,293.0680 大同证券210,719,447,149.3981 厦门证券210,397,527,164.4282 西藏证券194,689,536,239.2483 银泰证券173,382,265,570.0084 中天证券173,021,284,494.1185 华宝证券164,494,262,587.7586 天风证券161,019,532,650.5987 航空证券140,450,706,528.2188 天源证券117,575,934,226.8589 长财证券111,888,160,197.6490 瑞银证券107,456,216,628.1091 众成证券90,804,246,471.5692 日信证券75,263,440,221.2893 万和证券73,481,954,803.9294 中邮证券65,461,721,553.3395 川财证券64,954,461,320.7496 沈阳诚浩58,792,436,714.5697 北京高华53,832,328,503.8898 开源证券44,466,061,020.4899 五矿证券38,460,861,277.02 100 航天证券32,191,924,245.38 注:引自《证券从业协会》/newcn/home/forward.jsp?cateid=8118369 2051100。

2014年度证券公司经营业绩排名情况.pdf

1,148,642 1,002,716 982,193 972,248 924,472 891,553 845,996 828,074 789,133 753,683 734,294 718,346 709,883 691,727 683,296 671,128 667,510 656,846 639,243 628,910 611,051 608,608 589,828 582,355 580,597 579,633 536,847 524,584 517,052 511,915 498,341 490,017 458,405 433,677 429,865 407,349 388,834 385,492 365,520 354,291 345,173 344,951 317,267

105,122 100,208 99,620 92,402 89,570 86,669 83,241 80,483 79,745 77,955 73,496 54,939 52,864 39,297 32,169 24,756 14,067 9,940

2、2014 年度证券公司净资产排名

序号 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 公司名称 中信证券 海通证券 招商证券 广发证券 华泰证券 国泰君安 国信证券 方正证券 银河证券 光大证券 申万宏源 东方证券 国元证券 中信建投 西南证券 兴业证券 东吴证券 长江证券 齐鲁证券

63 64 65 66 67 68 69 70 71 72 73 74 75 76 77 78 79 80 81 82 83 84 85 86 87 88 89 90 91 92 93 94 95 96 97 98 99 100 101 102 103 104 105

证券公司净资本的计算公式

证券公司净资本的计算公式在证券市场中,净资本是证券公司的重要指标之一,它反映了证券公司的偿付能力和稳定性。

净资本的计算公式是一个关键的财务指标,可以帮助投资者和监管机构评估证券公司的财务状况和风险水平。

下面我们来看一下证券公司净资本的计算公式。

净资本是指证券公司的所有者权益减去不良资产的总和。

一般来说,净资本越高,证券公司的偿付能力和稳定性就越强。

证券公司的净资本计算公式如下:净资本 = 所有者权益 - 不良资产所有者权益是指证券公司的资产减去负债后剩余的部分,也就是公司的净值。

所有者权益包括公司的股东权益和留存利润等。

通常来说,所有者权益越高,证券公司的资本实力越强。

不良资产是指那些价值已经严重下跌或者无法变现的资产。

不良资产会对证券公司的财务状况造成负面影响,因此需要从所有者权益中扣除。

不良资产的计算方法包括逾期贷款、坏账准备、无法收回的投资等。

综合以上两点,净资本就是证券公司的实际净值,反映了公司的实际财务状况和风险水平。

净资本的计算公式能够帮助投资者和监管机构更好地了解证券公司的财务状况,从而做出更准确的投资和监管决策。

除了净资本,证券公司的资本充足率也是一个重要的指标。

资本充足率是指证券公司净资本占风险资产的比例,是衡量公司资本实力和风险承受能力的重要指标。

资本充足率越高,证券公司的风险承受能力就越强。

总的来说,证券公司净资本的计算公式是一个重要的财务指标,能够反映公司的实际财务状况和风险水平。

投资者和监管机构可以通过净资本来评估证券公司的财务健康状况,从而做出更明智的决策。

希望本文能够帮助读者更好地理解证券公司净资本的计算方法。

证券公司分类监管相关规定

证券公司分类监管规定第一章总那么第一条为有效实施证券公司常规监管,合理配置监管资源,提高监管效率,促进证券公司持续标准开展,根据?证券法?、?证券公司监督管理条例?等有关法律、行政法规的规定,制定本规定。

第二条证券公司分类是指以证券公司风险管理能力为根底,结合公司市场竞争力和持续合规状况,按照本规定评价和确定证券公司的类别。

中国证监会根据市场开展情况和审慎监管原那么,在征求行业意见的根底上,制定并适时调整证券公司分类的评价指标与标准。

第三条中国证监会及其派出机构根据证券公司分类结果对不同类别的证券公司实施区别对待的监管政策。

第四条证券公司的分类由中国证监会及其派出机构组织实施。

中国证监会在分类复核中建立专家评审机制,组成专家评审委员会,研究处理证券公司分类工作中遇到的重大问题。

专家评审委员会的成员由中国证监会及其派出机构、证券行业自律组织、证券公司有关人员组成。

证券公司分类工作必须坚持依法合规、客观公正的原那么。

参与证券公司分类工作的人员应当具备相应的专业素质、业务能力和监管经验,在工作中坚持原那么、廉洁奉公、勤勉尽责。

第二章评价指标第五条证券公司风险管理能力主要根据资本充足、公司治理与合规管理、动态风险监控、信息系统平安、客户权益保护、信息披露等6类评价指标,按照?证券公司风险管理能力评价指标与标准?〔见附件〕进行评价,表达证券公司对流动性风险、合规风险、市场风险、信用风险、技术风险及操作风险等管理能力。

〔一〕资本充足。

主要反映证券公司净资本以及以净资本为核心的风险控制指标情况,表达其资本实力及流动性状况。

〔二〕公司治理与合规管理。

主要反映证券公司治理和标准运作情况,表达其合规风险管理能力。

〔三〕动态风险监控。

主要反映证券公司风险控制指标及各项业务风险的动态识别、度量、监测、预警、报告及处理机制情况,表达其市场风险、信用风险的管理能力。

〔四〕信息系统平安。

主要反映证券公司IT 治理及信息技术系统运行情况,表达其技术风险管理能力。

证券公司分类监管规定

证券公司分类监管规定第一章总则第一条为有效实施证券公司常规监管,合理配置监管资源,提高监管效率,促进证券公司持续规X发展,根据《证券法》、《证券公司监督管理条例》等有关法律、行政法规的规定,制定本规定。

第二条证券公司分类是指以证券公司风险管理能力为基础,结合公司市场竞争力和持续合规状况,按照本规定评价和确定证券公司的类别。

中国证监会根据市场发展情况和审慎监管原则,在征求行业意见的基础上,制定并适时调整证券公司分类的评价指标与标准。

第三条中国证监会及其派出机构根据证券公司分类结果对不同类别的证券公司实施区别对待的监管政策。

第四条证券公司的分类由中国证监会及其派出机构组织实施。

中国证监会在分类复核中建立专家评审机制,组成专家评审委员会,研究处理证券公司分类工作中遇到的重大问题。

专家评审委员会的成员由中国证监会及其派出机构、证券行业自律组织、证券公司有关人员组成。

证券公司分类工作必须坚持依法合规、客观公正的原则。

参与证券公司分类工作的人员应当具备相应的专业素质、业务能力和监管经验,在工作中坚持原则、廉洁奉公、勤勉尽责。

第二章评价指标第五条证券公司风险管理能力主要根据资本充足、公司治理与合规管理、动态风险监控、信息系统安全、客户权益保护、信息披露等6类评价指标,按照《证券公司风险管理能力评价指标与标准》(见附件)进行评价,体现证券公司对流动性风险、合规风险、市场风险、信用风险、技术风险及操作风险等管理能力。

(一)资本充足。

主要反映证券公司净资本以及以净资本为核心的风险控制指标情况,体现其资本实力及流动性状况。

(二)公司治理与合规管理。

主要反映证券公司治理和规X运作情况,体现其合规风险管理能力。

(三)动态风险监控。

主要反映证券公司风险控制指标及各项业务风险的动态识别、度量、监测、预警、报告及处理机制情况,体现其市场风险、信用风险的管理能力。

(四)信息系统安全。

主要反映证券公司IT 治理及信息技术系统运行情况,体现其技术风险管理能力。

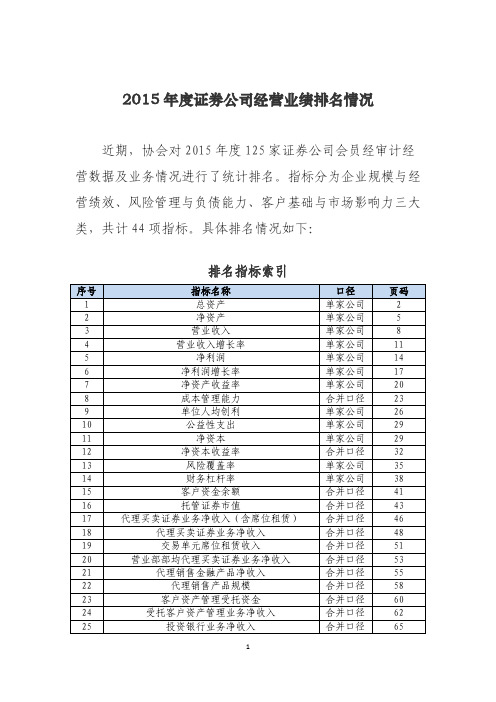

2015 年度证券公司经营业绩排名情况

2、2015 年度证券公司净资产排名

序号 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 公司名称 中信证券 海通证券 国泰君安 华泰证券 广发证券 银河证券 国信证券 申万宏源 招商证券 光大证券 东方证券 方正证券 中泰证券 中信建投 平安证券 安信证券

5

单位:万元 净资产 11,620,762 10,111,968 8,753,198 7,444,532 7,233,731 5,625,773 4,822,088 4,679,015 4,627,408 3,932,789 3,387,515 3,384,745 3,050,976 2,948,811 2,268,124 2,141,130

1、207 8 9 10 11 12 13 14 15 16 17 18

公司名称

中信证券 海通证券 广发证券 国泰君安 华泰证券 银河证券 申万宏源 招商证券 国信证券 东方证券 中信建投 光大证券 中泰证券 安信证券 方正证券 兴业证券 长江证券 中投证券

4

2,323,820 2,189,793 2,124,087 1,941,056 1,867,591 1,798,694 1,797,677 1,740,114 1,638,817 1,633,499 1,565,205 1,562,089 1,526,301 1,422,957 1,307,932 1,295,400 1,222,799 1,126,092 1,032,376 875,310 803,368 779,409 770,135 731,432 725,169 695,475 635,212 612,489 562,541 554,402 504,976 454,832 448,647 426,984 399,399 397,882 370,999 316,186 271,777 225,178 220,200 174,441 163,948

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

简称公司全名城市公司性质资产(万元)中信证券(浙江)中信证券(浙江)有限责任公司杭州市1,689,495中信建投证券中信建投证券股份有限公司北京市中央国有企业6,568,393国联证券国联证券股份有限公司无锡市国有979,188华福证券华福证券有限责任公司福州市812,314招商证券招商证券股份有限公司深圳市中央国有企业7,518,404申银万国证券申银万国证券股份有限公司上海市中央国有企业5,978,954大同证券经纪大同证券经纪有限责任公司大同市258,598华西证券华西证券股份有限公司成都市地方国有企业1,771,519东莞证券东莞证券股份有限公司东莞市非国有1,108,255国信证券国信证券股份有限公司深圳市地方国有企业7,076,072齐鲁证券齐鲁证券有限公司济南市地方国有企业3,480,208东兴证券东兴证券股份有限公司北京市中央国有企业1,560,333恒泰证券恒泰证券股份有限公司呼和浩特市国有887,275中信证券(山东)中信证券(山东)有限责任公司青岛市829,667方正证券方正证券股份有限公司长沙市中央国有企业3,206,617中国中投证券中国中投证券有限责任公司深圳市2,949,452首创证券首创证券有限责任公司北京市国有815,490广发证券广发证券股份有限公司广州市国有10,884,661宏信证券宏信证券有限责任公司成都市439,997东北证券东北证券股份有限公司长春市国有1,885,553国泰君安证券国泰君安证券股份有限公司上海市地方国有企业11,784,112华泰证券华泰证券股份有限公司南京市地方国有企业8,834,968中国银河证券中国银河证券股份有限公司北京市中央国有企业6,972,940长江证券长江证券股份有限公司武汉市非国有2,916,837宏源证券宏源证券股份有限公司乌鲁木齐市中央国有企业3,211,771国盛证券国盛证券有限责任公司南昌市非国有498,509东方证券东方证券股份有限公司上海市地方国有企业5,513,911长城证券长城证券有限责任公司深圳市国有1,731,753中原证券中原证券股份有限公司郑州市国有1,234,400华龙证券华龙证券有限责任公司兰州市国有1,054,327海通证券海通证券股份有限公司上海市国有12,901,784浙商证券浙商证券股份有限公司杭州市国有1,188,907南京证券南京证券股份有限公司南京市国有1,000,759华林证券华林证券有限责任公司深圳市379,885天风证券天风证券股份有限公司武汉市406,931中信证券中信证券股份有限公司深圳市国有19,293,365上海市161,419上海国泰君安证券资产管理有限公司上海国泰君安证券安信证券安信证券股份有限公司深圳市中央国有企业3,528,175新时代证券新时代证券有限责任公司北京市非国有855,228西南证券西南证券股份有限公司重庆市地方国有企业2,962,566华安证券华安证券股份有限公司合肥市国有896,585上海光大证券资产管理有限公司上海市34,934上海光大证券资产财通证券财通证券股份有限公司杭州市地方国有企业1,298,273国元证券国元证券股份有限公司合肥市地方国有企业2,863,623渤海证券渤海证券股份有限公司天津市国有1,409,035山西证券山西证券股份有限公司太原市地方国有企业1,323,510国都证券国都证券有限责任公司北京市国有969,110西部证券西部证券股份有限公司西安市国有1,067,403英大证券英大证券有限责任公司深圳市国有523,416江海证券江海证券有限公司哈尔滨市1,508,910东吴证券东吴证券股份有限公司苏州市国有1,764,724兴业证券兴业证券股份有限公司福州市地方国有企业3,166,143国开证券国开证券有限责任公司北京市1,763,820信达证券信达证券股份有限公司北京市国有1,533,328东海证券东海证券股份有限公司常州市地方国有企业1,268,456财富证券财富证券有限责任公司长沙市954,438财达证券财达证券有限责任公司石家庄市国有1,118,826平安证券平安证券有限责任公司深圳市非国有3,621,483华创证券华创证券有限责任公司贵阳市655,334国金证券国金证券股份有限公司成都市非国有1,263,030华鑫证券华鑫证券有限责任公司深圳市国有538,623华融证券华融证券股份有限公司北京市国有1,102,534第一创业证券第一创业证券股份有限公司深圳市民营企业1,079,629国海证券国海证券股份有限公司桂林市国有1,252,451华泰联合证券华泰联合证券有限责任公司深圳市国有525,737湘财证券湘财证券股份有限公司长沙市民营企业1,206,624万联证券万联证券有限责任公司广州市687,460太平洋证券太平洋证券股份有限公司昆明市公众企业462,492红塔证券红塔证券股份有限公司昆明市1,009,094中银国际证券中银国际证券有限责任公司上海市中外合资企业1,732,212大通证券大通证券股份有限公司大连市582,735民生证券民生证券股份有限公司北京市非国有1,246,383上海证券上海证券有限责任公司上海市非国有1,399,250川财证券川财证券有限责任公司成都市211,130德邦证券德邦证券有限责任公司上海市490,502银泰证券银泰证券有限责任公司深圳市377,173中航证券中航证券有限公司南昌市607,518华宝证券华宝证券有限责任公司上海市338,291北京高华证券北京高华证券有限责任公司北京市非国有421,923高盛高华证券高盛高华证券有限责任公司北京市305,350广州证券广州证券股份有限公司广州市1,644,071中国民族证券中国民族证券有限责任公司北京市非国有1,401,757中邮证券中邮证券有限责任公司西安市129,495金元证券金元证券股份有限公司海口市920,303西藏同信证券西藏同信证券股份有限公司拉萨市394,587北京市84,418第一创业摩根大通第一创业摩根大通证券有限责任公司恒泰长财证券恒泰长财证券有限责任公司长春市110,080五矿证券五矿证券有限公司深圳市国有336,740里昂证券里昂证券有限公司香港60,751世纪证券世纪证券有限责任公司深圳市449,049联讯证券联讯证券股份有限公司惠州市公众企业270,088中山证券中山证券有限责任公司深圳市623,627中天证券中天证券有限责任公司沈阳市565,894诚浩证券诚浩证券有限责任公司沈阳市67,819上海东方证券资产管理有限公司上海市37,249上海东方证券资产光大证券光大证券股份有限公司上海市国有4,710,882瑞银证券瑞银证券有限责任公司北京市中外合资企业226,278爱建证券爱建证券有限责任公司上海市248,633万和证券万和证券有限责任公司海口市84,841瑞信方正证券瑞信方正证券有限责任公司北京市89,338华英证券华英证券有限责任公司北京市94,410开源证券开源证券有限责任公司西安市283,665摩根士丹利华鑫证券有限责任公司上海市119,295摩根士丹利华鑫证天源证券天源证券有限公司西宁市90,746航天证券航天证券有限责任公司上海市国有86,707厦门证券厦门证券有限公司厦门市133,629众成证券经纪众成证券经纪有限公司深圳市78,914中德证券中德证券有限责任公司北京市99,707东方花旗证券东方花旗证券有限公司上海市72,116上海海通证券资产管理有限公司上海市112,861上海海通证券资产日信证券日信证券有限责任公司呼和浩特市182,384海际大和证券海际大和证券有限责任公司上海市35,759长江证券承销保荐有限公司上海市11,085长江证券承销保荐所有者权益(万元)(净资产)净资本(万元)营业收入(万元)净利润(万元)净资本收益率(%) 296,402265,699176,96861,57823.2%1,285,381932,199538,184172,97918.6%323,883207,45486,23434,15816.5%234,961206,14896,38133,44916.2%2,640,7051,404,132536,354204,82614.6%1,786,4171,241,180512,638171,72213.8%73,67757,41430,8627,84413.7%688,707441,271176,30359,13113.4%254,302193,079100,91425,61113.3%1,990,4411,374,382603,423178,35413.0%1,158,517671,636356,36084,43612.6%577,919468,796183,81458,23212.4%459,301318,341109,50339,45112.4%301,885247,54895,09630,49012.3%1,524,269890,439292,605108,17412.1%874,440585,742281,31570,90912.1%215,026128,74642,86315,01511.7%3,332,9072,070,477717,438237,80011.5%146,355112,89743,94812,79811.3%736,491410,897151,65145,14611.0%3,066,4202,331,833725,073251,74510.8%3,205,2121,920,457592,644203,74610.6%2,503,9072,048,145684,393212,51510.4%1,259,308983,390270,640100,52310.2%1,447,9691,034,002366,908104,80110.1%187,670155,24152,24314,6059.4%1,549,2591,118,817265,748103,8339.3%620,631405,065139,25837,2819.2%412,267293,616109,55926,8269.1%294,537180,65472,77016,0628.9%6,031,0733,904,142780,797346,6168.9%534,257338,003131,01529,4338.7%403,999301,10493,59425,9478.6%118,04693,90264,3577,9858.5%184,287108,92251,2889,1718.4%7,169,0543,479,649817,903290,8858.4%118,200171,44864,12314,2918.3%970,288616,900289,40551,3848.3%333,812175,83171,90514,0888.0%1,067,414612,833171,91648,6907.9%427,479278,47190,13421,9697.9%27,55893,70421,3207,2747.8%428,033306,393127,37623,4007.6%1,521,657733,558170,54455,1157.5%571,230422,552115,10530,3007.2%694,312397,97592,70628,5267.2%603,251430,33479,62030,7747.2%465,951386,771107,96127,1647.0%222,607180,66344,18712,6117.0%224,620156,02057,36810,839 6.9%775,826500,662143,63934,681 6.9%1,261,413930,677239,94360,058 6.5%822,345726,809102,50546,189 6.4%564,660440,684146,66727,996 6.4%519,745332,039114,09321,061 6.3%267,035179,13254,46011,219 6.3%477,641384,956105,81424,105 6.3%835,971606,088227,90836,551 6.0%230,227143,67171,0328,615 6.0%671,309526,016146,34030,726 5.8%269,129166,19949,1119,523 5.7%490,917515,604109,91429,319 5.7% 457,702297,12975,60616,103 5.4% 601,839588,201138,86529,299 5.0% 474,629416,06083,08620,004 4.8% 354,714276,31683,03813,030 4.7% 277,061178,70049,5128,423 4.7% 217,931168,55447,6297,158 4.2% 572,746472,91361,73520,076 4.2% 742,134729,181120,48029,444 4.0% 330,287245,56351,9589,485 3.9% 323,039232,770124,3028,986 3.9% 436,298312,377104,84311,479 3.7% 113,733100,60817,2633,669 3.6% 256,872203,85946,1707,201 3.5% 175,091159,41223,2855,412 3.4% 245,039251,89750,3577,843 3.1% 171,686154,97025,8584,571 2.9% 176,573262,24759,5267,433 2.8% 122,309256,44965,2346,918 2.7% 509,347392,48481,69710,267 2.6% 688,137628,153103,96715,380 2.4% 59,68766,16713,0831,593 2.4% 395,302327,63860,7367,857 2.4% 95,10580,08233,1731,841 2.3% 77,92171,44724,8381,597 2.2% 35,42925,97811,677553 2.1% 80,89264,95014,6831,332 2.1% 48,00345,70413,819911 2.0% 83,54764,27930,1731,066 1.7% 62,69649,43632,345806 1.6% 249,686131,15645,6262,042 1.6% 168,083164,75221,8492,396 1.5% 31,29225,8607,366323 1.2% 33,372104,15519,1101,175 1.1% 2,238,1271,409,052297,80610,0320.7% 149,144169,02375,2881,1870.7% 119,503102,64018,2996810.7% 18,50713,8827,688900.6% 86,95182,86922,8065020.6% 75,484103,04312,6623550.3% 146,612103,80413,790570.1% 75,75860,76326,370-711-1.2% 24,79119,70211,028-347-1.8% 46,23137,9832,937-1,054-2.8% 28,70219,01814,599-754-4.0% 24,53123,4227,607-939-4.0% 98,20389,70726,481-3,825-4.3% 66,88494,48419,235-7,520-8.0% 85,610147,04911,961-16,185-11.0% 84,89849,93617,351-6,508-13.0% 34,81133,1791,842-4,587-13.8% 9,9916,9846,956-5,196-74.4%。