铁矿石定价模型

铁矿石市场的价格形成机制与规律

加强市场信息收集和分析,提高市 场预测能力

添加标题

添加标题

添加标题

添加标题

采用套期保值等金融工具进行风险 对冲

优化采购和销售策略,降低价格波 动影响

感谢您耐心观看

技术分析法

技术分析法是一种基于历史价格和 交易量数据的预测方法

技术分析法可以帮助投资者预测铁 矿石价格的未来走势

添加标题

添加标题

添加标题

添加标题

技术分析法包括趋势分析、形态分 析、指标分析等

技术分析法需要结合市场环境、供 需关系等因素进行综合分析

数据分析法

历史数据:收集过去几年的铁 矿石价格数据

铁矿石的供需关系

供需关系:铁矿石市场供需关 系是影响价格的重要因素

需求方:钢铁企业、建筑行业 等供应方:铁矿石生产企业、贸 易商等

供需平衡:供需平衡是铁矿石 市场价格稳定的关键

铁矿石价格形成机制

铁矿石的定价方式

长期协议定价:铁矿 石供应商与钢铁企业 签订长期协议,确定

价格和数量

期货市场定价:铁矿 石供应商在期货市场 上出售铁矿石,价格

趋势分析:分析价格变化的趋 势和周期性

相关性分析:分析铁矿石 价格与其他相关因素(如 供需关系、政策、经济环

境等)之间的相关性

预测模型:利用统计方法或机 器学习算法建立价格预测模型

模型验证:对预测模型进行验 证和调整,以提高预测准确性

其他预测方法

供需平衡法:根 据供需关系预测 铁矿石价格

成本法:根据铁 矿石生产成本预 测价格

动关系

铁矿石价格与 煤炭价格的联

动关系

铁矿石价格与 运输成本的联

动关系

铁矿石价格与 汇率的联动关

铁矿石的经济性评价研究

・

9・

《 铁矿石 的经济 I 生评价研究 》

2 . 3吨铁成本 铁矿石的经济 I 生 评价 ,除了要考虑其含铁量外 , 还 应考 虑 高炉冶 炼造渣 所需 的熔 剂 消耗 ,以及矿 石 品位对 高 炉燃料 消耗 和产 量影 响等 因素 ,而这些 都 未 在公 式 ( 3)和 ( 4)中得 到体 现 ,因此也 存在 着

时建立 了一些数学模型 ,对于铁矿石的定价和采购具有很好地指导作用。 关键词 铁矿石 经济 陛评价 模型

Re s e ar c h o n e c o n omi c e v a l u a t i on o f or e

Ya n g Bo Li u Pe ng Za ng ru e Li Ro n g h H a

A 1 z 0 —— 铁 矿 A 1 : 0 含量 ,%;

式中 :J ——矿石单价 ,元/ t ; T _ 铁 矿石品位 ,%。

由于碱性脉石 ( C a O 、M [ g O) 是高炉冶炼造渣必

R z 、R ——分别为炉渣二元 、四元碱度 ;

熔 剂 的有效 性均 按5 0 %计 算 。

抛弃继续使用高价优质矿 、片面追求高炉技术经济 指标 的思 想 ,而是 使 用 冶 金物 化 性 能 能满 足 高 炉 冶 炼要 求 、价 格 相对 低 廉 的铁矿 石 ,从 而 实现 降低 生 铁成本的 目的。为扭转近几年持续亏损 的不利局面,

重 钢在 对 各 种 铁 矿石 经 济 性评 价 研 究 的基 础 上 ,建 立 了 自己 的铁 矿石 经 济 性评 价 方 法 以及 一 些 数 学模 型 ,从 而 指 导 公 司 的矿 石 定 价 和采 购并 发 挥 着 重要 作用 。 2 铁 矿石 的 几种经 济 性评 价 方法 2 . 1 吨度价 铁 矿 石包 括 块 矿 、烧结 矿 以及 球 团矿 等 高 炉 含 铁 原 料 ,其 含 铁量 的高 低 是铁 矿 石 最 重要 的标 志 ,

常用金属原材料价格计算公式

常用金属原材料价格计算公式

1.铁矿石价格计算公式:

铁矿石价格主要由市场供求关系和矿石质量决定。

一般来说,铁矿石的价格计算公式为:

价格=(质量×运输成本)/含铁量

其中,质量是指铁矿石的总重量,运输成本是指将铁矿石从矿山到加工厂的运输费用,含铁量是指铁矿石中所含的铁元素百分比。

该公式可以根据具体情况进行调整,比如考虑熔融损失等因素。

2.铜价格计算公式:

铜价格计算主要基于市场供求关系、纯度和交易形式。

一般来说,铜的价格计算公式为:

价格=密度×交易价

其中,密度是指单位体积铜的质量,交易价是指铜的当前市场价格。

交易价可以根据交易所的实时行情进行调整。

3.铝价格计算公式:

铝的价格计算主要基于市场供求关系、纯度和交易形式。

一般来说,铝的价格计算公式为:

价格=密度×交易价

其中,密度是指单位体积铝的质量,交易价是指铝的当前市场价格。

交易价可以根据交易所的实时行情进行调整。

4.锌价格计算公式:

锌的价格计算主要基于市场供求关系、纯度和交易形式。

一般来说,锌的价格计算公式为:

价格=密度×交易价

其中,密度是指单位体积锌的质量,交易价是指锌的当前市场价格。

交易价可以根据交易所的实时行情进行调整。

铁矿石定价知识指南

铁矿石定价知识指南一、定价模式1、澳洲定价模式: 1) 力拓长协定价:PB 粉:FOB 吨度价:【当月份普氏62%铁品位CFR 价格平均值-同期BCI C5价格平均值/(1-0.08)】/62运费价格:以力拓报价为准CFR 价格=FOB 吨度价*实际铁含量+运费PB 块:(PB 粉的吨度价+Premium 价差)*实际铁含量+运费 HIY 粉:PB 粉吨度价*折扣*实际铁含量+运费(2013年开始没有折扣了)PS :普氏指数选取区间可以根据客户的需求单独谈判2) 力拓现货(包括招标)定价: PB 粉:固定价基于61%铁 PB 块:固定价基于62%或62.5%铁 HIY 粉:固定价基于58%或58.5%铁罗粉招标:固定价基于57%铁,2014年7月1日起矿价折扣提高至13%,而此前为6% 罗粉现货:一口价或者固定价基于57%铁FMG 粉:2013年折扣为2%,2014年6月折扣为12%,2014年7月1日起矿价折扣提高至14%; 澳大利亚主要铁矿石出货港口:DAMPIER (丹皮尔港,RIO 主要港口)、CAPE LAMBERT (兰伯特角港,RIO 主要港口)、HEDLAND (黑德兰港,BHP\FMG\OneSteel 主要港口)、ESPERANCE (埃斯2、巴西定价模式:巴西长协定价:【普氏62%铁品位CFR 价格平均值+普氏每吨度铁品位差(Per 1% Fe differential )平均价 】*(实际铁含量-62)(PS :Vale 对SI 、AL 含量有惩罚,SI 以4.5%为基础,1.5美金每1% 调整;AL 以2%为基础,1.2美金每1%调整,在此基础上CFR 总价可能还有4-6美金左右的减少,每个季度都会有不同变化) Vale 长协指定卸货港口是青岛港,宣港要在船过新加坡之前,海运费价差汇总如下:Discharging Port 卸货港Freight Differential 海运费价差Plus 加Minus 减巴西现货定价:固定价基于各品种典型值巴西主要铁矿石出货港口:TUBARAO(图巴朗港Vale主要港口)、ITAGUAI(伊塔瓜)、PONTA UBU二、常用矿品种介绍2、块矿4、球团三、船型介绍1. 巴拿马型散货船(Panamax):该型船是指在满载情况下可以通过巴拿马运河的最大型散货船,即主要满足船舶总长不超过274.32米,型宽不超过32.30米的运河通航有关规定。

中国进口铁矿石定价权缺失与反垄断政策

第12期(总第385期) 2015年12月财经问题研究Research on Financial and Economic Issues Number12(General Serial No.385)December,2015·产业组织·中国进口铁矿石定价权缺失与反垄断政策于 左1,闫自信1,彭树宏2(1.东北财经大学产业组织与企业组织研究中心,辽宁 大连 116025;2.江西财经大学统计学院,江西 南昌 330013)摘 要:本文针对中国进口铁矿石定价权缺失问题,构建了企业间部分交叉所有权下合谋形成机制的理论模型,并对澳大利亚必和必拓、力拓(文中简称“两拓”)及巴西淡水河谷进行了案例研究,研究结果显示,“两拓”部分交叉所有权有利于其合谋,也有利于其与巴西淡水河谷合谋。

国际铁矿石巨头企业合谋实施超高定价是导致中国进口铁矿石定价权缺失的根本原因;国际金融巨头对铁矿石巨头企业的部分交叉所有权及操纵行为应当引起反垄断当局的重视。

笔者认为,中国应从完善反垄断立法、加强反垄断执法和国际反垄断合作三个方面予以应对。

关键词:进口铁矿石定价权;反垄断政策;部分交叉所有权;合谋中图分类号:F062.9 文献标识码:A 文章编号:1000⁃176X(2015)12⁃0030⁃08一、引 言2004—2011年,国际铁矿石长协价格从26美元/吨上涨到89美元/吨,涨幅达250%。

期间,中国出口钢材价格仅增长67%,仅为国际铁矿石长协价格涨幅的27%;中国内销钢材价格上涨27%,仅为国际铁矿石长协价格涨幅的11%。

中国钢铁企业被上挤下压,生存艰难。

2009—2014年,国内规模以上钢铁企业销售利润率每年都低于3%,在工业各行业中垫底。

虽然中国铁矿石进口量占全球进口量60%以上,但中国作为全球最大的铁矿石进口国没有进口铁矿石定价权,直接导致中国钢铁企业利益受损。

针对中国进口铁矿石定价权缺失的问题,一些学者认为根本原因在于中国钢铁产业集中度低、进口主体缺乏议价能力,对此,方虹和沈东亮[1]建议推进钢铁企业合并。

浅谈中国进口铁矿石定价机制及变化趋势

行业视角浅谈中国进口铁矿石定价机制及变化趋势侯永丰(安阳钢铁股份有限公司 河南 安阳 455004)摘 要:随着我国经济的快速发展,铁矿石的需求量也大幅增加,但我国在进口铁矿石定价机制方面却没有取得应有的话语权。

本文第一部分介绍我国进口铁矿石定价机制的演变历程,第二部分介绍全球主要的铁矿石定价指数,第三部分介绍普氏指数定价的制约因素及不足,第四部分提出我国进口铁矿石定价机制未来的变化趋势。

关键词:进口铁矿石;定价机制;价格指数;普氏指数中图分类号:F760 文献标识码:A DOI:10.19921/ki.1009-2994.2021-07- 0010-0052020年,中国进口铁矿石11.7亿吨,占全球铁矿石贸易量的70%以上。

虽然我国是世界上最大的铁矿石消费国,但并没有赢得相应的市场主导权,进口铁矿石定价机制完全由世界三大铁矿石贸易商控制。

即使前几年在我国钢铁企业大幅亏损的情况下,世界主要矿石供应商仍然利用其在铁矿石贸易中的垄断低位,获得高额利润,已经影响到我国钢铁行业的健康快速发展。

一、我国进口铁矿石定价机制的演变过程世界范围进口铁矿石价格谈判最早开始于1981年,铁矿石主要供应商和主要进口国钢厂进行协商谈判,双方确定一个年度进口铁矿石价格,该价格为FOB价格,铁矿石供应商以FOB价格进行交货,运费由进口方负责。

根据谈判传统习惯,国际铁矿石市场分为亚洲市场和欧洲市场,并分别确定亚洲价格和欧洲价格。

亚洲市场以日本为用户代表,欧洲则以德国为用户代表。

铁矿石供应商主要有3家:澳大利亚两大巨头力拓公司、必和必拓公司,以及巴西的淡水河谷公司。

不过,在2008年,一股新兴力量——澳大利亚第三大矿石供应商FMG公司也积极参与到铁矿石谈判中。

由于中国逐渐成为世界上最大的铁矿石进口国,2003年起,宝钢作为中国钢铁行业的代表,开始参与亚洲市场的铁矿石价格谈判。

2010年开始,巴西铁矿石供应商开始推出普氏指数定价,澳大利亚巨头力拓公司经过一段时间后,也开始逐渐采用普氏指数作为铁矿石定价基础,最终,指数定价机制为我国大多数钢厂接受。

铁矿石与钢铁成本价的关系

铁矿石与钢铁成本价的关系铁矿石价格与钢材成本关系钢铁行业产业链钢铁工业是国民经济的基础产业,钢材是国民经济发展所必需的主要原材料。

钢铁工业发展水平如何,历来是一个国家综合国力的重要标志,美国、日本、西欧等经济发达国家无不经历了以钢铁为支柱产业的重要发展阶段。

1.钢铁产业链介绍钢铁行业生产需要消耗大量的铁矿石、煤炭、电力和水等原材料,与采矿业、能源工业、交通运输业等上游产业关联。

同时,钢铁行业所提供的产品又是其它许多产业的基本原材料,与建筑业、机械工业、汽车制造业、家电业、交通运输业等下游行业存在着密切的联系。

2.产业链价格传导机制面对2006年以来的钢价上涨,上游采矿业与下游行业(以金属制品业、汽车业为例)表现迥异。

采矿业毛利率增长明显,下游行业则平稳运行,没有因为钢铁成本的上升而导致毛利率的大幅下滑。

上游原材料行业具有较强的价格传导能力,从而获得稳定的高收益。

而作为中间环节的钢铁行业在原材料采购方面议价能力较弱,只能被动的接受成本的上升,并以提高钢价的形式来向下游转移,所以钢铁行业的毛利率基本保持稳定,并能享受到钢价上涨的少量溢价。

而下游各行业则只能通过自己的方式来消化成本的上升。

下游行业能够保持毛利率的稳定更多的是由于受到宏观经济的影响,经济保持持续增长所带来的旺盛需求是下游毛利率提升的保证。

在宏观经济走势良好,需求旺盛的前提下,钢铁冶炼行业才能够将成本顺利转移至下游行业,下游行业方能获得稳定的收益。

钢铁成本分析钢铁工艺流程钢铁生产工艺主要包括:炼铁、炼钢、轧钢等流程。

1、炼铁:就是把烧结矿和块矿中的铁还原出来的过程。

焦炭、烧结矿、块矿连同少量的石灰石、一起送入高炉中冶炼成液态生铁(铁水),然后送往炼钢厂作为炼钢的原料。

2、炼钢:是把原料(铁水和废钢等)里过多的碳及硫、磷等杂质去掉并加入适量的合金成分。

3、连铸:将钢水经中间罐连续注入用水冷却的结晶器里,凝成坯壳后,从结晶器以稳定的速度拉出,再经喷水冷却,待全部凝固后,切成指定长度的连铸坯。

铁矿石国际贸易价格形成机制分析

摘要近年我国铁矿石需求量猛增,价格也飞速上涨,然而我国在铁矿石谈判定价方面影响甚微,这不仅威胁着我国资源供给安全也使我国蒙受巨大经济损失,针对此种情况本文进行了如下研究:通过研究近年铁矿石海上贸易量,预测铁矿石需求趋势,然后通过对出口国的研究,判定铁矿石市场为典型的卖方寡头市场;再运用微观经济学理论分析寡头垄断下社会福利的损失问题,通过买卖双方纳什博弈均衡的分析得出有益买方的联合决策,通过分析买卖双方市场势力均衡过程得出如何使铁矿石从单边垄断转化为双边垄断。

最后在前面分析的基础上提出如何提高我国铁矿石国际定价影响力的对策,包括买方联合形成一定价格联盟;加强信息服务;对外投资,建立多元供应体系;宏观调控需求量。

【关键词】铁矿石国际贸易价格形成机制AbstractThe demand and price of the iron ore which China imported is increasing sharply in recent years. However, China doesn’t have a strong influence in the pricing of iron ore international trade. This situation not only threatened the security of resource supplying but also brought great financial loss to China. This paper first predicts the trend of the iron ore demand through studying the trade amount of export and import countries. Second, it analyses the export countries and defines the international iron ore market as a typical seller-monopoly market. Then, it analyses the social welfare of oligarch monopoly market by using the microeconomics theories and find there exist dead weight loss. Then it concludes some beneficial strategies for buyer to become allied through analyzing the Nush Equilibrium and educes how to change the international iron ore market from unilateral monopoly to bilateral monopoly through exploring the process of the balance of the buyer and the seller’s market power in the international trade market. Finally, on the basis of analysis, it puts forward some measures to improve the ability in international iron ore pricing, including that the buyer should become allied, should strengthen information service, should launch investment on aboard and to build a multi-supplying system.【key words】Iron ore; International trade; Price ; Pricing mechanism目录引言 (3)1 铁矿石国际价格形成机制研究综述 (4)2 铁矿石国际贸易状况及其价格决策模式 (5)2.1我国铁矿石资源特点 (5)2.2我国铁矿石需求现状及预测 (6)2.3铁矿石国际贸易现状 (8)2.4铁矿石国际贸易价格决定的主要模式 (9)3 铁矿石价格形成的经济学机理解析 (10)3.1铁矿石的卖方垄断特征及其生成机制 (10)3.2寡头的简单博弈模型 (13)4.中国提高铁矿石国际定价影响力的对策 (16)4.1买方联合,形成一定价格联盟 (16)4.2加强信息服务 (17)4.3对外投资,建立多元供应体系 (18)4.4宏观调控需求量 (19)5.结论 (19)参考文献 (21)致谢 (22)铁矿石国际贸易价格形成机制分析引言铁矿石是一种重要的矿产资源,主要消费在钢铁领域,用于生产生铁和还原生铁,近些年随着经济的发展钢材的需求逐年增长,带动铁矿石的大量需求,虽然1998年由于受到金融危机的影响,世界铁矿石消费量下降,但从1999年下半年,铁矿石消费量开始稳步回升,并且呈上升的趋势。

基于博弈视角的国际铁矿石长协价谈判机制研究

基于博弈视角的国际铁矿石长协价谈判机制研究摘要:本文从博弈的视角研究国际铁矿石长协价谈判机制,建立国际铁矿石长协价谈判模型,解析可能达成的长协矿均衡价格和供需方的收益,从理论上揭示长协价谈判机制的特点,并对理论分析结果进行了实际考察。

研究表明,近年来国际铁矿石价格连年上涨并导致供需方利益严重失衡,并不应归咎于长协价谈判机制本身,主要还是受供需方各自的市场地位、成本以及市场供求等因素的影响。

关键词:铁矿石;长期协议价格;博弈study on negotiation mechanism of long-term contract price for iron orein international trade from a game-theory perspectivezha sheng-zhong, wang wen-ping(school of economics and management, southeast university, nanjing 210096, china)abstract:this paper studies the negotiation mechanism of long-term contract price for iron ore in international trade from a game-theory perspective. by constructing game models and analyzing the possible equilibrium price and payoff, the characteristics of the mechanism are revealed theoretically, and the positive analysis is also made. it shows that thegoing-up price of the iron ore in international trade and unbalanced benefits for two sides in the negotiation in recent years is not attributed to the mechanism itself, but the market status and cost of the two sides and other market factors.key words:iron ore; long-term contract price; game1 引言我国铁矿石对外依存度已连续4年超过50%,近两年更高达60%以上。

卖方市场寡头垄断条件下的国际铁矿石价格形成机制研究

【国际经贸】卖方市场寡头垄断条件下的国际铁矿石价格形成机制研究熊锡鸿(中国社会科学院研究生院,北京100032)[摘 要]近年来,作为钢铁原料的铁矿石价格暴涨,而中国作为国际铁矿石市场的最大购买方却无定价主动权。

通过对国际铁矿石生产贸易模式、市场结构和特殊定价机制的分析,利用卡特尔定价模型,对其原因作了合理的经济学解释,三家寡头供应商结成了价格卡特尔,需方存在利益冲突以及铁矿石的刚性需求,并运用现实数据进行了论证。

在此基础上,就中国钢铁企业如何实现铁矿石价格平稳提出了提高产品附加值、加强钢铁业内部整合、控制铁矿石现货的进口、提升国内供给能力等对策。

[关键词]铁矿石;寡头垄断;卡特尔模型[中图分类号]F740 3 [文献标识码]A [文章编号]2095-3283(2013)08-0023-04 [作者简介]熊锡鸿(1978-),男,浙江衢州人,博士研究生,研究方向:世界经济,宏观经济分析。

近年来,随着我国经济的快速发展,钢铁产量迅速攀升,作为钢铁原料的铁矿石需求也随之剧增。

2003年中国超过日本成为世界最大的铁矿石进口国,到2011年,中国铁矿石进口量高达686亿吨,约占当年世界铁矿石贸易总量的70%。

作为世界铁矿石的最大买家,中国理应在价格谈判方面占据一定的优势。

但现实情况是,中国在国际铁矿石定价方面并没有主动权,铁矿石价格连年大幅上涨,进口铁矿石年均到岸价格从2002年的24 83美元/吨涨至2011年的163 8美元/吨,不到十年时间的涨幅接近7倍。

高企的价格在给国外铁矿石厂商带来巨额利润的同时,作为最大需求方的中国钢铁行业近年却始终徘徊在亏损的边缘。

一、关于国际铁矿石定价权问题的争论国内关注铁矿石定价问题主要从2005年开始。

2004年,中国最大的钢铁企业宝钢作为国内16家钢铁企业的代表,正式加入了国际铁矿石市场的价格谈判。

但2005年2月22日,日本最大钢铁企业新日铁与铁矿石出口商巴西的淡水河谷公司率先达成协议,将铁矿石价格涨幅确定为71 5%。

铁矿石定价模型

铁矿石定价模型铁矿石市场是全球经济中最重要的原材料市场之一。

矿石的价格波动不仅影响着矿业公司的经济利益,同时也直接影响着全球的钢铁制造业和相关产业的产出和盈利。

因此,建立科学合理的铁矿石定价模型对于保障供应链和维护市场稳定至关重要。

本文将介绍铁矿石定价模型。

铁矿石定价模型的背景铁矿石交易市场的价格波动已经形成了一种景象:国际铁矿石市场价格呈现先涨后降的趋势,并且矿石供应难以满足需求,产业链的成本难以控制。

在此背景下,建立铁矿石定价模型成为一种办法,可以使铁矿石在供需变化的情况下,能够稳定交易,并且在市场变化的过程中保障市场的价格稳定。

铁矿石定价模型旨在建立一种合理的定价模型和价格指数,并实时监控供应链的进展,为市场提供定量化的合理价格。

铁矿石定价模型的构造铁矿石定价模型是由许多因素之间相互作用的数学和统计模型构成。

影响铁矿石价格的因素通常包括矿山成本、汇率、贸易政策、铁矿石质量、交通和物流等。

铁矿石价格模型通常采用时间序列回归、ARIMA钢铁建筑制造业等方法体系。

根据市场需求和历史交易数据,通过时间序列回归方法、ARIMA、VAR等经济计量分析方法,可以找到铁矿石价格与各个因素之间的关系,并建立相关的数学和计算模型。

铁矿石的定价模型可以基于矿石品质、矿山成本、质量等计算并得出,根据市场需求和情况进行调整。

模型可以将这些因素集成到统一模型中,比如用某个指数或者系数表示矿石的质量,使用另一系数表示矿床成本,通过权重分析等方法进行计算,得出每吨矿石的价格准确值。

当然,为了更好的反映市场的动态特征,模型可能需要不断调整,以达到更加科学合理地反映市场价格。

铁矿石定价模型的优势铁矿石定价模型不仅仅可以用来计算矿石价格,在市场分析、生产管理、贸易策略制定等方面也能起到重要的作用。

首先,它可以为贸易商、生产商、拥有铁矿石储备的企业等提供市场价值信息。

其次,它可以帮助企业在产量和库存之间保持良好的平衡。

只有准确地估算市场需求和库存,企业才能保持合理的价格水平和生产水平。

国际主要铁矿石 价格指数简介

国际主要铁矿石价格指数简介目前国际市场拥有影响力的铁矿石现货指数有:美国普氏能源资讯(Platts)的普氏指数、英国的环球钢讯(SBB)的TSI指数以及英国金属导报(MB)的MBIO指数,三家定价方式各不相同。

目前TSI 指数成为新交所和芝加哥交易所进行铁矿石掉期交易结算的依据,而普氏指数则占据季度定价以及铁矿石现货市场,2011年6月28日普氏宣布收购环球钢讯。

xx(Platts)指数:2008年6月,普氏能源资讯向全球市场推出了世界首款针对海运铁矿石的每日价格评估服务。

一年后此项服务被BHP公司采用,成为其全球铁矿石定价指数的依据。

普氏指数来源于中国市场的现货价格,最初以62%品位的铁矿石交易价格作为基础制定。

普氏能源推出的铁矿石价格指数作为国际三大矿商季度和现货贸易结算的定价基础,俨然成为决定铁矿石价格的官方指数,尤其是2010年4月份以后几乎所有的澳矿、巴西矿均参考这一指数。

然而普氏指数自诞生以来就非议不断,普氏指数的形成过程为该公司在伦敦、新加坡等地的分析师通过电话和即时通讯工具,与市场参与者交流关于交易、询价和报价的信息。

在每个工作日结束时(对于大多数亚洲现货市场而言,是中国时间18时30分),普氏的分析师将在该时间之前收集的信息进行评估,从而形成当天的指数价格。

而普氏指数的形成方法一直不被中国方面认可,中国钢铁工业协会认为其采集信息缺乏科学性和准确性,采集过程并不透明。

而更为重要的是普氏指数的核心理念是寻找可成交的市场价位,普氏指数每天都在寻找最高的买方询价和最低的卖方报价来评估当天的指数价格,所以确切地说,应该称之为普氏估价而非指数。

这就意味着每日的普氏估价并非当天所有采集信息的加权平均,而是价格发现。

即使市场收市前有成交,但如果在成交之后至18时30分前出现更有竞争力的询价或报价,那么这个价格也将会是普氏评估当天估价的主要依据。

因此如果一天中没有任何现货交易成交,普氏的估价将会是基于当天最有竞争力的询价或报价。

中国铁矿石现货价格指数

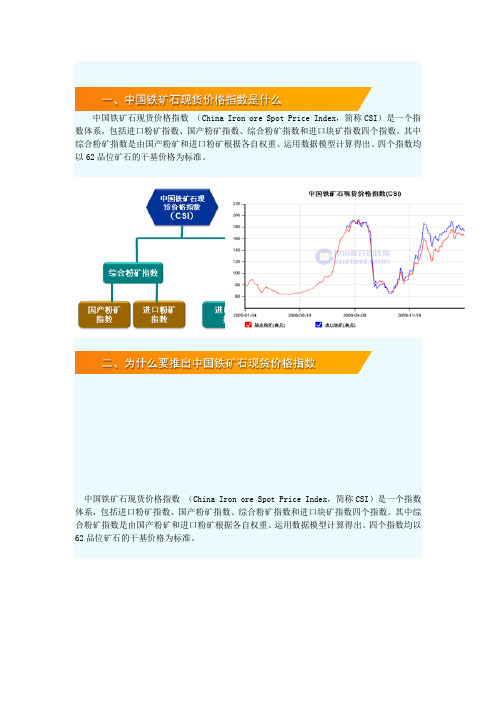

中国铁矿石现货价格指数(China Iron ore Spot Price Index,简称CSI)是一个指数体系,包括进口粉矿指数、国产粉矿指数、综合粉矿指数和进口块矿指数四个指数。

其中综合粉矿指数是由国产粉矿和进口粉矿根据各自权重、运用数据模型计算得出。

四个指数均以62品位矿石的干基价格为标准。

中国铁矿石现货价格指数(China Iron ore Spot Price Index,简称CSI)是一个指数体系,包括进口粉矿指数、国产粉矿指数、综合粉矿指数和进口块矿指数四个指数。

其中综合粉矿指数是由国产粉矿和进口粉矿根据各自权重、运用数据模型计算得出。

四个指数均以62品位矿石的干基价格为标准。

2010年中国铁矿石需求量达9.4亿吨,占全球总需求量的57%。

中国铁矿石进口量达6亿吨以上,占全球铁矿石海运贸易量的63%,进口铁矿石现货交易的比例越来越高,2010年中国国产铁矿石原矿产量10.7亿吨,在市场上流通的几乎全部为现货交易,因此中国是全球最大的铁矿石现货交易市场。

CSI指数涵盖进口矿和国产矿,全面体现中国铁矿石市场的真实成交价格。

●中国价格。

CSI对中国这个全球最大铁矿石市场中的铁矿石资源给予全面、客观、准确的价格描述。

●价值体现。

CSI体现了中国现货市场中铁矿石的真实价值。

●交易规范。

中国现货市场贸易双方的参与者众多,资源分散,市场不易被操控,交易完全市场化。

●行业成本。

CSI能够反映铁矿石这一重要原料在中国钢铁企业冶炼过程中的行业成本。

●成交价格。

全部样本均为现货实际成交价格,保证指数的准确性、真实性和及时性。

●体系完备。

CSI是目前唯一推出块矿品种价格的指数,为块矿定价双方提供更贴近市场的可参考指数。

●样本合理。

样本数据众多,区域分布广泛。

进口矿方面,港口选取我国铁矿石吞吐量最多、现货贸易规模较大、分布合理、未来铁矿业务发展较快十大港口,这十大港口铁矿吞吐量占沿海总吞吐量的73%。

国产矿方面,选取产量较多、现货成交量较大、分布较为广泛的中国15个省市33个采样点进基础价格数据采集。

铁矿石价格的形成机制——基于复式拍卖模型的分析

能 源的 消耗量 等 都 是 构成 离 岸 价 格 的重 要 因 素 。

20 0 5年 以来 , 矿 石 开采 、 输 成 本 呈 逐 年 上 升 铁 运 的态 势 , 主要 因素 有 : 1 索 斗 挖 掘 机 、 车 头 、 () 火 发

第 2 8卷 第 6期

20 0 8年 1 2月

盐 城 师 范 学 院学 报 ( 文 社 会 科 学 版 ) 人

J u n l f n h n a h r ies y Hu nt s& S c l c n e ) o ra o e e gTe c e sUnv ri ( ma i e Ya t i o i i cs aS e

矿 石价 格 , 以转 嫁 增 加 的成 本 。在 连 续 多年 价 格 上 涨 的基 础 上 ,0 8年 2月 宝 钢屈 从 了三 大 巨头 20

的压力 , 与淡 水河 谷公 司就涨 价 7 达成 协议 。 O 2 需 求 的刚性 增 长 。世界 铁矿 石的 消费者 主 .

要 为 中、 韩 、 四 国 以及 欧 盟 。 中 国 目前 是 最 日、 美

知, 国际铁矿 石离 岸 价 格并 不 仅 仅 是 由铁 矿 石 所

含 铁 的成色 和铁 矿的规模 决定 的。铁矿 采掘 场 距 离码 头 的远 近 、 造 铁 路 等基 础 建 设 的 费 用 以 及 建

, ∈E ,] 卖 家 和 买 家 连 续 出 价 c o1。 b ,: o 1 。 若 b b ∈F ,3 ≤ b ,则 双 方 以 价 格

的 65 . 4倍 , 上 全 球 对 钢 材 需 求 量 也 在 不 断 增 加

价 权 。这 3家 企业 分 别是 巴西 的 淡水 河 谷 、 大 澳

铁矿石价格的谈判案例(上传)

MBA 案例分析报告学科:谈判专题案例名称:中国钢铁厂与西方的矿业巨头们关于铁矿石价格的谈判案例目录第一节铁矿石谈判的案例背景............................................. .. (3)第二节铁矿石谈判案例“3W”框架分析 (5)第三节策略与战术建议.......................... ... . (8)第四节铁矿石谈判的焦点问题分析 (8)第五节参考文献 (10)一、铁矿石谈判的案例背景1.铁矿石价格谈判:垄断市场与完全竞争市场的博弈世界铁矿石市场就如同一个擂台,擂主就是三个“超级霸王”:力拓、必合必拓和淡水河谷。

它们控制了全球70%的铁矿石贸易额,处于行业垄断地位,牢牢掌控着市场定价权。

三大铁矿石供应商是铁矿石协议价格的主要发起者,也是主要供应商,其主要压力来自于股东对业绩的要求。

由于处于行业垄断地位,当市场不好时,可以通过控制供应量维持价格稳定;当市场好转时,提升价格获取超额收益是理性选择。

因此在价格谈判过程中,如何实现利润最大化和持续性才是其需要考虑的问题。

中国虽是全球最大的钢铁生产国,年产能达到6.6亿吨,2009年进口量占全球总需求量比重超过60%,这是中钢协在谈判中最大的优势。

国内有大小钢企1200多家,行业集中度较低,前15家钢企产量至占我国总产量的45%。

而国际主要生产国的行业集中度远高于此,最低的美国,前四家钢企的钢产量也占美国钢总产量54.50%。

基本上国内钢铁行业是完全竞争市场,为追求自身的利润最大化,在铁矿石价格谈判过程中,内部博弈降低了中方的谈判能力。

2.铁矿石价格飞涨,中国钢铁企业面临巨大成本压力中国是国际铁矿石的最大买主,在市场定价上却一直没有话语权。

最新数据显示,今年前4个月,中国进口铁矿石均价为157.6美元/吨,同比增长57%。

按同期铁矿石进口量2.3亿吨计算,仅铁矿石涨价一项,中国钢铁业就多付出近132亿美元(按照6.5∶1的汇率折算,合人民币857亿元)的成本。

铁矿石指数定价与掉期交易简析

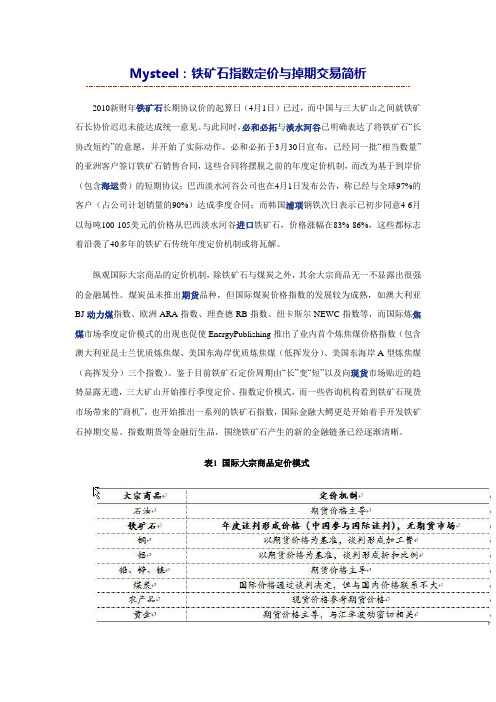

Mysteel:铁矿石指数定价与掉期交易简析2010新财年铁矿石长期协议价的起算日(4月1日)已过,而中国与三大矿山之间就铁矿石长协价迟迟未能达成统一意见。

与此同时,必和必拓与淡水河谷已明确表达了将铁矿石“长协改短约”的意愿,并开始了实际动作。

必和必拓于3月30日宣布,已经同一批“相当数量”的亚洲客户签订铁矿石销售合同,这些合同将摆脱之前的年度定价机制,而改为基于到岸价(包含海运费)的短期协议;巴西淡水河谷公司也在4月1日发布公告,称已经与全球97%的客户(占公司计划销量的90%)达成季度合同;而韩国浦项钢铁次日表示已初步同意4-6月以每吨100-105美元的价格从巴西淡水河谷进口铁矿石,价格涨幅在83%-86%,这些都标志着沿袭了40多年的铁矿石传统年度定价机制或将瓦解。

纵观国际大宗商品的定价机制,除铁矿石与煤炭之外,其余大宗商品无一不显露出很强的金融属性。

煤炭虽未推出期货品种,但国际煤炭价格指数的发展较为成熟,如澳大利亚BJ动力煤指数、欧洲ARA指数、理查德RB指数、纽卡斯尔NEWC指数等,而国际炼焦煤市场季度定价模式的出现也促使EnergyPublishing推出了业内首个炼焦煤价格指数(包含澳大利亚昆士兰优质炼焦煤、美国东海岸优质炼焦煤(低挥发分)、美国东海岸A型炼焦煤(高挥发分)三个指数)。

鉴于目前铁矿石定价周期由“长”变“短”以及向现货市场贴近的趋势显露无遗,三大矿山开始推行季度定价、指数定价模式,而一些咨询机构看到铁矿石现货市场带来的“商机”,也开始推出一系列的铁矿石指数,国际金融大鳄更是开始着手开发铁矿石掉期交易、指数期货等金融衍生品,围绕铁矿石产生的新的金融链条已经逐渐清晰。

表1 国际大宗商品定价模式一、国际主要铁矿石指数&指数定价由于铁矿石现货市场几乎只有中国才有,中国有50%~60%的铁矿石都是现货交易,因此目前国际主流铁矿石指数都是在中国铁矿石现货市场的基础上综合海运价格设计出来的。

普氏均价计价方法

普氏均价计价方法

普氏定价是指普氏铁矿石定价,其中普氏是指普氏能源资讯。

普氏铁矿石价格指数,由普氏能源资讯制定,对铁矿石价格具有重要的参考作用。

普氏价格指数对铁矿石的估价,成为全球铁矿石定价的基础。

普氏定价通过电话问询等方式,主要依据是当天最高的买方询价和最低的卖方报价,向矿方、钢厂及交易商采集数据,其会选择30家至40家“最为活跃的企业”进行询价,而不管实际交易是否发生。

普氏定价体系在很长一段时间内是铁矿石定价的主要体系,但是目前已经被我国的铁矿石期货产品打破,我国是全球最大的钢铁生产国,也是最大的铁矿石进口国和消费国,为进一步提升“中国价格”的国际影响力,配合人民币国际化,大商所铁矿石期货于2018年5月4日正式引入境外交易者。

2019年,全球最大的铁矿石生产商——巴西淡水河谷金属(上海)有限公司与国内钢厂签订了以铁矿石期货价格为基准的基差贸易合同,标志着境外矿山开始认可并探索利用“中国价格”来定价、用人民币结算,这在探索建立以人民币计价的全球大宗商品定价机制上迈出了重要一步。

主流铁矿石的长协与招标性价比

主流铁矿石的长协与招标性价比分析前言:目前主流铁矿石中每家巨头都有其独特的定价方式。

普氏指数中的不同指数也被不同的铁矿石巨头选择为不同定价方式的标准参数。

在长协矿优势日益不再的时期,招标成为市场上目前另一主流成交方式。

矿山的长协和招标定价模式也有不同。

那么在这个金融定价方式混乱的市场上,如何判定铁矿石的性价比以明确指导采购工作。

本文通过定价模式对比以及PM性价比对比这两方面,从普氏几种指数的相关性推断,对主流铁矿石的长协与招标进行性价比分析。

1.中品位粉性价比分析中品位粉的长协价格执行的都是FOB价,目前力拓也改为月度定价与必和必拓定价方式相似。

区别在于BHP定价模式为装期当月平均,力拓为提单日当月平均。

由此可见定价方式上没有差异,因此在没有折扣的情况下中品位粉的长协矿按照性价比来接货最为合适。

BHP(FOB)=装期当月月均62度CFR普指-月均航运指数/(1-水分))*实际铁品位/62力拓(FOB)=提单当月月均62度CFR普指-月均航运指数/(1-水分))*实际铁品位/62 1.1试推导出FOB澳粉指数编制原理从每日的62度普氏CFR价和每日的62度FOB澳洲普氏指数关系推导出(公式1)公式1:普氏62度澳洲FOB指数=普氏62度CFR指数-普氏澳洲船运指数/(1-0.0803)由(图2)验证可以看出公式1与62度FOB指数(澳洲)完全相同,可见普氏FOB 澳粉指并非由收集澳洲矿山FOB价数据统计得出,而是由数学模型换算而出的数据。

图1(公式1)验证图1.2从PM值对比来看三种长协性价比取三种主流矿典型值进行性价比对比(表格1.):可见从性价比来看:纽曼粉1033.66>麦克粉1015.19>PB粉1013.441.3由于水分差异造成的FOB价差异三大矿山的招标价都为CFR价,参照当日CFR62度指数波动。

由于纽曼粉的典型值水分略低。

长协价FOB要高于麦克粉和PB粉,除了度铁品位差价外,按照定价模式还有0.2美金左右的水分差价。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

轮流出价模型下的铁矿石定价摘要:铁矿石是钢铁产业的基础材料,随着我国经济的发展,对铁矿石的需求越来越大,同时,铁矿石价格的对经济的影响也越来越剧烈。

而铁矿石是有限能源,其储量控制在少数国家手中,因而每年铁矿石的定价是以区别于一般商品的谈判形式达成的。

本文主要通过讨价还价的博弈模型,结合供给需求对双方的谈判因子,给出铁矿石的定价模型并结合数据进行实证分析。

关键词:铁矿石轮流出价博弈纳什均衡<一>引言随着经济的发展,我国钢铁产量和产能急剧扩大,国内铁矿石资源供应不足(我国铁矿资源多而不富,以中低品位矿为主,富矿资源储量只占 1.8%,而贫矿储量占47.6%),对进口铁矿石的需求迅速增长。

目前,我国钢铁工业所用的铁矿石已有一半以上来自进口,但是从当前国际市场情况看,少数发达国家的跨国公司主导了国际市场定价权,进口铁矿石的价格连年攀升。

从2003年财年开始,国际铁矿石谈判结果均是以涨价告终,2003-2007年铁矿石协议价分别涨幅为:8.9%、18.8%、71.5%、19%、9.5%,其中2007年涨价9.5%是由宝钢集团与巴西淡水河谷可以说是比较成功的一次谈判。

2008年的铁矿石谈判结果是日本与巴西达成粉矿涨幅65%、块矿涨幅71%,而我国被动接受;中国与澳矿代表的谈判一度陷入僵局,最终不得不接受粉矿上涨79.88%、块矿上涨96.5%的结果。

铁矿石价格的急剧攀升已经严重影响到钢铁行业的生产成本,并通过产业链条的传导而影响到整个宏观经济。

近年来,围绕铁矿石问题为核心的大宗产品定价权问题引起了专家、学者、政府部门、企业等社会各界的关注和探讨,每年的国际铁矿石价格谈判都备受瞩目。

<二>问题的分析思路世家而主要供应国家和地区的基本情况。

铁矿石的分布是地壳变化过程中形成的,主要分布在巴西、中国、澳大利亚、俄罗斯、印度等少数几个国家。

铁矿业的兼并使铁矿石生产集中度提升,澳大利亚力拓、必和必拓及巴西淡水河谷占全球铁矿石供应量的75%,铁矿石的需求国主要可以分为中国,日本和欧美三大中心。

铁矿石的价格是通过谈判确定的,根据多年谈判形成的惯例,整个谈判并非供需各方在一个谈判桌上共同进行,而是供方的三巨头和需方的三代表分别进行。

如果其中有一家谈定价格,其他的代表就中止谈判,并接受这一价格作为当年铁矿石的标准价格。

从上面供求分析,世界铁矿石贸易格局基本上呈现出双寡头格局。

从卖方看主力是澳大利亚的必和必拓公司和力拓公司以及巴西淡水河组成的两国三家。

而从买方看主力则是“四大阵营”.主要来自拉丁美洲的巴西和智利、澳大利亚、印度和南非。

包括以新日铁为代表的日本五大钢铁巨头组成的日本阵营,以宝钢代表我田16家大钢厂组成的中国阵营、以浦项制铁为代表的韩园阵营以及以德国钢厂蒂森克虏伯为代表的欧洲阵。

最终铁矿石的价格的确定,除了结合当前和未来经济形势以及市场需求以外,最终取决于三方谈判的最终博弈结果。

因而由此作出适当的假设,在分析市场需求的前提下,通过轮流出价的博弈模型,给出以下的定价方式。

<三>基本假定和变量的定义目前的铁矿石国际贸易市场是典型的双边寡头垄断市场,为分析铁矿石国际贸易定价权竞争对议价力的影响,我们建立一个只有单一买方和卖方的双边谈判议价模型。

假使在铁矿石国际贸易中只有单一的买者S和单一卖者M,此时的贸易结构为双边垄断。

并在此市场结构下作出如下假定:(1)假定市场的信息是完全公开的,即谈判双方都清楚双方的成本和市场需求,并且每个人都是理性的,即总是在尽可能的追求自己的利益最大化。

(2)假定铁矿石厂的固定成本为零,边际成本为,因而可简单认为铁矿石的成本为C(q)=q(q的单位是吨)。

(3)钢铁厂的市场需求虽然每年都有变化,但可以假定在一定时期,如谈判的下一年预测的需求函数是线性的,满足p=-q,特别的,这里的p指单位铁矿石可以转化为钢材卖出的价值。

(4)用R(q)购买铁矿石为q的时候钢铁厂可以获得的收益。

<四>模型的建立我们首先通过简单的模型粗略地估计定价与变量之间的关系。

如果买者以价格P购买数量q的铁矿石,则买者和卖者的利润分别为:A(p,q)=R(q)-pq (1)B(p,q)=pq-C(q) (2)其中,R(q)是买者将q数量的铁矿石转化为钢铁产品在市场上出售所得的收益,C(q)是卖方生产q数量的铁矿石所需成本。

参与人根据轮流出价程序讨价还价,一个出价是一对(p,q),且p≥0,q≥0。

如买卖双方在时间点t就(p,q)达成协议,则参与人i(i=S,M)的支付为π(p,△q),其中r i为参与人i对未来支付的贴现率。

如果卖者和买者长久达不成协议,则他们的支付均为0。

(1)总收益F(p, q)=A(p, q )+B(p ,q )=R(q)-C(q) (3)由于R(q)-C(q)二阶导数大于零,因而这一定价博弈的帕累托均衡结果(p ,q )应满足:R’(q)=c’(q)设q0是R’(q)=c’(q)的惟一解。

这说明,对买卖双方来说,均衡交易量实现帕累托最优的前提条件是边际收益等于边际成本,买卖双方整体获得最大垄断利润。

(2) (2)令=,V*i=(p*i ,q*i )根据鲁宾斯坦轮流出价模型,有V*i=π-δj V*j,i,j=S,M,即:V*S =π-δMV*M (4)V*M =π-δSV*S (5)解(4)和(5)得:V*S= (6)V*M= (7)同时利用1~5可得:P*S=() +() ……………………… (8)P*M=() +() (9)当△→0时,p*S和p*M将趋于同一价格p*,且P*= () +() (10)可见,买卖双方首先将数量设在交易得益,R(q)-C(q)最大化的水平上,并用价格作为分配产出剩余的工具。

均衡价格的高低取决于贴现系数r S与r M的比较,如果比例接近于0(即买者比卖者更有耐心),则P 接近于卖方的均衡平均成本,这意味着卖者的利润接近于0,买者获得大部分的产出剩余;反之,若比例接近于0,则P 接近于买方的均衡平均收益,这意味着买者利润接近于0而卖者获得大部分产出剩余。

在鲁宾斯坦模型中,贴现系数被定义为参与人的耐心程度,而在铁矿石国际贸易定价谈判中,由于买卖双方的定价权竞争具有实效性,可以将定义为买卖双方内部定价权竞争的强度,从而将双边垄断定价分析转换为双边寡头垄断定价分析。

于是得出,铁矿石国际贸易中买卖双方内部对定价权竞争的相对强度决定其议价力的大小,越大说明在议价时买方内部相对卖方内部对定价权的竞争越激烈,买方的议价能力就越低。

从最近几年的铁矿石国际贸易定价实践来看,买方价格首发者频繁变更,说明买方内部存在对定价权的激烈竞争,并因此削弱了买方的议价力而无法阻止铁矿石价格的持续大幅上涨。

事实上,从上述粗略的价格模型(10)中也可以看出它有一定的合理成分。

其中是在q足够大时基本上是矿石的边际成本,而则是钢铁厂单位矿石的转化收益,显然从现实意义上讲,最终谈判的价格至少满足双方不亏损,也就是在二者之间,这在(10)中也合适地体现了这一点。

至于式中的比值,则决定于当年谈判的决议力,与政治格局,经济形势等很多因素相关,因而我们首先希望从和入手,而假定决议力在谈判期间为一固定因子β,从而得到P*=() + () (11)现在为了进一步分析模型,将R(q)和C(q)的具体简化形式代入:R(q)=pq -q (12)C(q)=q ……………………………………………………(13)p=-q (14)此时在将以上各式代入R’(q)=c’(q)中得到=这样推出价格决定式:P*= β( (15)从这里我们可以继续分析上式中的因变量,我们发现价格的最终决定与成交量没有关系,这并不矛盾,事实上,成交量在定价的过程中只反映了钢铁市场的需求量,而不会影响最终啊的价格。

而因子b0则在定价过程中起到决定性作用,b0一定程度上反应的是需求函数的高低,这说明价格决定的重要因素是需求的变化,也是符合常理的。

至此,我们的问题已经算是一定程度上的解决了,因为一开始我假定的价格连年上涨的原因主要是需求的增长以及每年谈判中的决议效果,而这两个因素都在(15)中得到了很好的体现。

剩下的只要对几年以来的实际数据进行检验,看看该模型在一定程度上是否具有预测性。

在(15)中价格决定的最终因素只有β、c0和p,其中p可以通过每年的钢铁总产值以及消费的铁矿石量得到,而对于c0则假定它按照经济增长每年增长10%,按照预先的假设β值为定值,原计划先通过两年的数据计算出β和最初的c0,然后利用得到的值代入模型,计算后几年铁矿石价格与相应年份的真实值比较。

为了简化计算,下面采用另外一种方式检验。

利用两年的数据计算出初始的c0,再根据03到08年的实际矿石价格以及预计的c0增长率,分别计算六年的β值,再比较β分布的相对偏差检验数据的合理性以下是计算方差的过程:分析结果表明,相对方差为14.8%,在可接受范围之内。

<五>讨价还价模型介绍下面介绍定价中用到的轮流出价模型。

纳什讨价还价解是一个合作博弈模型,,这些公理包括效用测度的无关性(invariance)、帕累托有效性(efficiency)、无关选择的独立性(independence of irrelevant alternatives)和对称性(symmetry)。

在实际的讨价还价中,这些公理可能都在背后起作用,但讨价还价通常是一个不断的“出价一还价”(offer-counteroffer)过程。

罗宾斯泰英(Rubinstein,1982)的轮流出价模型(alternating offers)试图模型化这样一个过程。

在此模型里,两个参与人分割一块蛋糕,参与人1先出价(offer),参与人2可以接受(accept)或拒绝(reject)。

如果参与人2接受,博弈结束,蛋糕按参与人1的方案分配;如果参与人2拒绝,参与人2出价(还价),参与人1可以接受或拒绝;如果参与人1接受,博弈结束,蛋糕按参与人2的方案分配;如果参与人1拒绝,参与人1再出价;如此一直下去,直到一个参与人的出价被另一个参与人接受为止。

因此,这是一个无限期完美信息博弈,参与人l在时期1,3,5,…出价,参与人2在时期2,4,6,…出价。

如同在单阶段同时出价模型中一样(见上一章),这个博弈也有无穷多个纳什均衡,但罗宾斯泰英证明,它的子博弈精炼纳什均衡是唯一的。

我们用x表示参与人1的份额,(1-x)表示参与人2的份额,x1和(1-x1)分别是参与人1出价时参与人1和参与人2的份额,x2和(1-x2)分别是参与人2出价时参与人1和参与人2的份额。

假定参与人1和参与人2的贴现因子分别为δ1和δ2。

这样,如果博弈在时期t结束,t是参与人i的出价阶段,参与人1的支付的贴现值是π1=δ1t-1x i,参与人2的支付的贴现值是π2=δ2t-1(1-x i)。