交大网校金融学导论 第一及第二次作业

上海交通大学网络学院 金融学导论复习试卷三

上海交通大学网络学院金融学导论复习试卷三四、名词解释1.同业拆借市场 同业拆借市场是金融机构之间以货币借贷方式进行短期资金融通活动的市场。

2 回购协议 回购协议是指资金融入方在卖出证券的同时和证券购买者签订的在一定期限后按原定价格或约定价格购回所卖证券的协议。

3 商业票 商业票据是大公司为了筹措资金 以贴现方式出售给投资者的一种短期无担保承诺凭证。

商业票据是商业票据市场的主要交易工具。

4 柜台交易市场 柜台交易市场又称为店头交易市场 是指证券商之间、证券商与客户之间在证券交易所以外的某一固定场所 对未上市的证券或不足一个成交批量的证券进行交易的场所。

5 信用交易 信用交易又叫垫头交易 是指投资者在进行股票买卖时 向经纪人交付一定数量的现款或股票作为保证金 其余不足的部分由经纪人垫付进行交易的方式。

6 证券投资基金 证券投资基金是一种利益共存、风险共担的集合证券投资方式 即通过发行基金份额 集中投资者的资金 由基金托管人托管 由基金管理人管理和运用资金 从事股票、债券等金融工具投资 并将投资收益按基金投资者的投资比例进行分配的一种间接投资方式。

7 封闭型投资基金 封闭型基金是指在设立基金时 限定基金的发行总额 在初次发行达到预定的发行计划后 基金即宣告成立 并进行封闭 在一定时期内不再追加发行新的基金单位。

8 契约型投资基金 契约型基金是指依据一定的信托契约组织起来的基金 其中作为委托人的基金发起人通过发行受益凭证筹集资金 并将其交由托管受托人保管 交由管理受托人负责基金的投资营运 而投资者是受益人 凭基金受益凭证索取投资收益。

9 汇率 外汇汇率是将一个国家的货币折算成另一个国家的货币时使用的比率。

10 套汇交易 套汇是指利用不同时间、不同市场的汇率差异 在汇率低的市场大量买进 同时在汇率高的市场卖出 利用贱买贵卖 套取投机利润的外汇业务。

五、简答题1 银行承兑票据市场的运作流程是什么 答案 银行承兑票据市场的运作在两个市场进行 1.初级市场银行承兑汇票的一级市场是指银行承兑汇票的发行市场 它由出票和承兑两个环节构成 二者缺一不可。

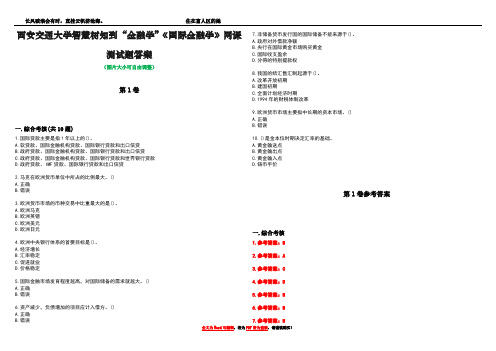

西安交通大学智慧树知到“金融学”《国际金融学》网课测试题答案卷2

西安交通大学智慧树知到“金融学”《国际金融学》网课测试题答案(图片大小可自由调整)第1卷一.综合考核(共10题)1.国际贷款主要是指1年以上的()。

A.软贷款、国际金融机构贷款、国际银行贷款和出口信贷B.政府贷款、国际金融机构贷款、国际银行贷款和出口信贷C.政府贷款、国际金融机构贷款、国际银行贷款和世界银行贷款D.政府贷款、IMF贷款、国际银行贷款和出口信贷2.马克在欧洲货币单位中所占的比例最大。

()A.正确B.错误3.欧洲货币市场的币种交易中比重最大的是()。

A.欧洲马克B.欧洲英镑C.欧洲美元D.欧洲日元4.欧洲中央银行体系的首要目标是()。

A.经济增长B.汇率稳定C.促进就业D.价格稳定5.国际金融市场发育程度越高,对国际储备的需求就越大。

()A.正确B.错误6.资产减少,负债增加的项目应计入借方。

()A.正确B.错误7.非储备货币发行国的国际储备不能来源于()。

A.政府对外借款净额B.央行在国际黄金市场购买黄金C.国际收支盈余D.分得的特别提款权8.我国的结汇售汇制起源于()。

A.改革开放初期B.建国初期C.全面计划经济时期D.1994年的财税体制改革9.欧洲货币市场主要指中长期的资本市场。

()A.正确B.错误10.()是金本位时期决定汇率的基础。

A.黄金输送点B.黄金输出点C.黄金输入点D.铸币平价第1卷参考答案一.综合考核1.参考答案:B2.参考答案:A3.参考答案:C4.参考答案:D5.参考答案:B6.参考答案:B7.参考答案:B8.参考答案:D9.参考答案:B10.参考答案:D。

金融学第三版课后习题答案

金融学第三版课后习题答案金融学第三版课后习题答案在学习金融学的过程中,课后习题是非常重要的一部分。

通过解答习题,我们可以巩固所学的知识,加深对金融学理论的理解,并且提高解决实际问题的能力。

本文将针对金融学第三版的课后习题,为大家提供一些参考答案。

第一章:导论1. 金融学的定义是什么?金融学是研究个体、企业和政府如何在时间和风险的条件下,进行资源配置和决策的学科。

2. 金融市场的功能有哪些?金融市场的功能包括资金融通、风险分散、信息传递和资源配置等。

3. 金融市场可以分为哪几类?金融市场可以分为货币市场、资本市场和衍生品市场。

第二章:时间价值1. 什么是现值和未来值?现值是指未来一笔款项在当前时间点的价值,未来值是指当前一笔款项在未来某个时间点的价值。

2. 什么是复利?复利是指在计算利息时,将已获得的利息加入本金,下一期的利息将基于新的本金计算。

3. 什么是净现值?净现值是指将所有现金流量的现值相加,再减去初始投资的现值,得到的结果。

第三章:风险与回报1. 什么是标准差?标准差是用来衡量一个投资组合或资产收益的波动性。

2. 什么是资本资产定价模型(CAPM)?资本资产定价模型是用来评估资产预期回报的模型,它基于资产的系统性风险和市场回报之间的关系。

3. 什么是无风险利率?无风险利率是指在没有任何风险的情况下,投资者可以获得的回报率。

第四章:股票与债券1. 什么是股票?股票是指代表公司所有权的一种证券,股东持有股票即为公司的股东。

2. 什么是债券?债券是指借款人向债权人发行的一种债务凭证,债权人持有债券即为债权人。

3. 什么是股息率?股息率是指公司每股股息与股票价格的比率。

第五章:资本预算1. 什么是资本预算?资本预算是指企业决策者在进行投资决策时,对于可行项目进行评估和选择的过程。

2. 什么是财务杠杆效应?财务杠杆效应是指企业通过借款来进行投资,从而增加投资回报率的一种现象。

3. 什么是投资回收期?投资回收期是指一个项目从开始投资到收回全部投资的时间。

大一上学期末金融学导论实用技能总结

大一上学期末金融学导论实用技能总结在大一上学期的金融学导论课程中,我学到了许多实用的技能和知识,这些知识不仅帮助我更好地理解金融领域的基本概念,也为我的未来职业发展铺平了道路。

在这篇文章中,我将总结我在金融学导论课程中所学到的实用技能,以及我的个人感悟和体会。

第一,我学会了如何理解和分析金融市场的基本运作机制。

在课堂上,我学习了金融市场的基本原理,了解了股票、债券、外汇等金融工具的基本特性和功能。

我也学会了如何利用金融数据和图表来分析市场走势和趋势,从而做出更加准确的投资决策。

这些知识对我未来参与投资和金融交易行为非常有帮助。

第二,我学会了如何进行金融风险管理。

在金融学导论课程中,老师教授了我们许多关于风险管理的基本理论和方法。

我了解到了风险的种类和性质,学会了如何评估风险并进行有效的风险控制。

这些知识不仅对我未来的投资决策有着重要的指导作用,也对我将来从事金融行业工作时的风险管理工作有很大帮助。

第三,我学会了如何进行金融数据分析和处理。

金融学导论课程中,我们学习了如何使用Excel等软件来处理和分析金融数据。

我通过实际操作,掌握了许多数据分析技巧和方法,这些技能在金融行业中有着广泛的应用,对我将来的工作和研究有着非常重要的意义。

第四,我学会了如何进行金融领域的专业研究和报告撰写。

在金融学导论课程的学习过程中,我们进行了一些小组研究和报告撰写的作业。

通过这些实践,我提高了我的团队合作能力和研究报告撰写技巧。

这对我以后进行学术研究或从事金融行业的工作都大有裨益。

总结起来,通过大一上学期金融学导论课程的学习,我不仅学会了许多金融领域的基本理论知识,也掌握了许多实用的金融技能。

这些技能对我未来的职业发展和学术研究都有着重要的意义。

我会继续努力学习,并不断提升自己在金融领域的专业能力和实践技能。

感谢金融学导论课程给我带来的丰富知识和经验,我会珍惜这次学习机会,为自己的梦想不懈努力。

北交大金融学第二次作业..doc

《金融学概论》第二阶段作业(一名词解释:1、套期保值:套期保值,是指企业为规避外汇风险、利率风险、商品价格风险、股票价格风险、信用风险等,指定一项或一项以上套期工具,使套期工具的公允价值或现金流量变动,预期抵消被套期项目全部或部分公允价值或现金流量变动。

2、保险:保险是分散风险、消化损失的一种经济补偿制度,可以从不同的角度分析其的含义[1]3.分散投资:分散投资也称为组合投资,是指同时投资在不同的资产类型或不同的证券上。

分散投资引入了对风险和收益对等原则的一个重要的改变,分散投资相对单一证券投资的一个重要的好处就是,分散投资可以在不降低收益的同时降低风险。

这也意味着通过分散投资我们可以改善风险—收益比率。

证券分散投资包括四个方面:对象分散法;时机分散法;地域分散法;期限分散法。

在实际操作上可以根据不同情况采取多种方法,但唯一的目的和作用就是降低投资风险。

4、有效资产组合:按照资产组合理论,有效资产组合是使风险相同但预期收益率最高的资产组合。

5、最优资产组合:最优资产组合是一个投资者选择的一个有效资产组合,并且具有最大的效用,它只能是在有效集和具有最大可能效用的无差别曲线的切点上6、国际货币基金组织:国际货币基金组织(英语:International Monetary Fund,简称:IMF是根据1944年7月在布雷顿森林会议签订的《国际货币基金协定》,于1945年12月27日在华盛顿成立的。

与世界银行同时成立、并列为世界两大金融机构之一,其职责是监察货币汇率和各国贸易情况,提供技术和资金协助,确保全球金融制度运作正常。

其总部设在华盛顿。

我们常听到的“特别提款权”就是该组织于1969年创设的。

7、负债;负债,是指企业过去的交易或者事项形成的、预期会导致经济利益流出企业的现时义务。

负债实质上是企业在一定时期之后必须偿还的经济债务,其偿还期或具体金额在它们发生或成立之时就已由合同、法规所规定与制约,是企业必须履行的一种义务。

[答案][北京交通大学]《金融学》在线作业二-1

![[答案][北京交通大学]《金融学》在线作业二-1](https://img.taocdn.com/s3/m/a34bac5d83d049649a665837.png)

1.市场利率的变化不会影响股票价格。

()[答案:B]A.正确B.错误2.按照标的物的类型划分,金融工具交易市场可以分为:货币市场、资本市场、外汇市场和黄金市场。

()[答案:A]A.正确B.错误3.从服务功能上看,投资银行是服务于直接融资。

()[答案:A]A.正确B.错误4.货币发行的垄断是中央银行的基本特征。

()[答案:A]A.正确B.错误5.从货币发展的历史看,最早的货币形式是实物货币。

()[答案:A]A.正确B.错误6.商业票据是指由企业签发的以商品交易为基础的短期有担保债务凭证。

()[答案:A]A.正确B.错误7.中央银行是一国金融机构的核心和领导。

()[答案:A]A.正确B.错误8.货币市场交易量很小。

()[答案:B]A.正确B.错误9.对于金融资产投资来说,风险就是指金融资产未来收益率的不确定性而使投资者遭受投资损失的可能性。

()[答案:A]A.正确B.错误10.现阶段,我国货币供应量M2=流通中的现金+活期存款。

()[答案:B]A.正确B.错误11.下列金融市场类型中不属于货币市场的有()。

[答案:B]A.同业拆借市场B.债券市场C.回购协议市场D.国库券市场12.()不是金融资产。

[答案:D]A.永久性债券B.商业票据C.可转换债券D.股价指数13.公开市场操作是中央银行在公开市场上从商业银行或证券商手中买卖(),以增加或减少商业银行准备金,进而实现既定的货币政策最终目标的一种政策措施。

[答案:B]A.短期商业票据B.政府债券C.公司股票D.长期企业债券14.单利和复利的本质区别是()。

[答案:D]A.期限长短B.本金多少C.是否剔除通胀D.利息是否加入本金计息15.()不是商业银行中间业务。

[答案:D]A.保险箱业务B.贷款承诺C.贷款销售D.同业拆借16.信用货币的产生源于货币的()职能。

[答案:D]A.价值尺度B.流通手段C.贮藏手段D.支付手段17.信用是()。

A.买卖关系B.赠予行为C.救济行为D.各种借贷关系的总和18.《巴塞尔协议》中为了清除银行间不合理竞争,促进国际银行体系的健康发展,规定银行的资本充足率应达到()。

2021年西安交通大学课程考试金融学作业考核试题

西安交通大学9月课程考试《金融学》作业考评试题一、单选题(共30 道试题, 共60 分。

)1. 下列不属于资本市场是()A. 长久债券市场B. 股票市场C. 中国债券市场D. 票据市场正确答案:2. 下列不属于负债管理理论缺点是()A. 提升融资成本B. 增加经营风险C. 降低资产流动性D. 不利于银行稳健经营正确答案:3. ()汇率制度不会造成货币供给量长久扩张或收缩A. 固定汇率制B. 联络汇率制C. 管理浮动汇率制D. 浮动汇率制正确答案:4. 下列属于短期资金市场是()A. 票据市场C. 资本市场D. 股票市场正确答案:5. 金融发展是指()A. 金融机构数量增加B. 金融工具多样化C. 金融效率提升D. 金融结构改变正确答案:6. SWIFT汇兑形式属于()国际结算方法A. 信汇B. 票汇C. 电汇D. 托收正确答案:7. 长久金融工具交易市场又称为()A. 货币市场B. 资本市场C. 初级市场D. 次级市场正确答案:8. 下列属于资本市场有()A. 同业拆借市场B. 股票市场C. 票据市场D. 大额可转让定时存单9. ()是银行间所进行票据转让A. 贴现B. 转贴现C. 再贴现D. 都不是正确答案:10. 人民币汇率采取()A. 直接标价法B. 间接标价法C. 盯住美元标价D. 盯住欧元标价正确答案:11. 股票是代表股份资本全部权证书, 它是一个()A. 固定资本B. 可变资本C. 真实资本D. 虚拟资本正确答案:12. 在多个利率并存条件下, 起决定作用利率是()A. 基准利率B. 短期利率C. 市场利率D. 公定利率正确答案:13. 马克思认为利息产生直接原因是()A. 货币存量供求C. 货币资本性D. 资本全部权与使用权分离正确答案:14. 保持货币供给按规则增加是()政策主张A. 货币学派B. 凯恩斯学派C. 供给学派D. 合理预期学派正确答案:15. 下列不属于直接金融工具是()A. 可转让大额定时存单B. 企业债券C. 股票D. 政府债券正确答案:16. 下列那个选项不是属于非银行金融机构体系()A. 保险企业B. 财务企业C. 信用合作社D. 专业银行正确答案:17. 在下列货币制度中劣币驱逐良币律出现在()A. 金本位制B. 银本位制C. 金银复本位制D. 金汇兑本位制18. 下列()不属于商业银行现金资产A. 库存现金B. 准备金C. 存放同业款项D. 应付款项正确答案:19. 商业票据债权必需经过()才能转让流通A. 承兑B. 背书C. 提醒D. 追索正确答案:20. 下列那一项不是属于银行金融机构体系范围()A. 中央银行B. 商业银行C. 证券企业D. 政策性银行正确答案:21. 国际收支出现巨额逆差时, 会造成下列()经济现象A. 本币汇率贬值, 资本流入B. 本币汇率升值, 资本流出C. 本币汇率升值, 资本流入D. 本币汇率贬值, 资本流出正确答案:22. 短期金融工具交易市场又称为()A. 初级市场C. 资本市场D. 次级市场正确答案:23. 下列属于优先股股东权利范围是()A. 选举权B. 被选举权C. 收益权D. 投票权正确答案:24. 超额准备金作为货币政策中介指标缺点是()A. 适应性弱B. 可测性弱C. 相关性弱D. 抗干扰性弱正确答案:25. 货币均衡自发实现关键依靠调整机制是()A. 价格机制B. 利率机制C. 汇率机制D. 中央银行宏观调控正确答案:26. 在出售证券时与购置者约定到期以约定价格买回证券方法称为()A. 证券发行B. 证券承销C. 期货交易D. 回购协议27. 外债负债率指标计算方法是()A. 外债余额/GNPB. 外债还本付息/GNPC. 外债余额/年出口额D. 外债还本付息/年出口额正确答案:28. ()是商业银行最基础也是最能反应其经营活动特征职能A. 信用发明B. 支付中介C. 信用中介D. 金融服务正确答案:29. 以下金融工具中那些不是属于资本市场工具()A. 股票B. 信用证C. 证券投资基金D. 债券正确答案:30. 下列不属于货币市场是()A. 银行同业拆借市场B. 票据市场C. 回购市场D. 证券市场正确答案:西安交通大学9月课程考试《金融学》作业考评试题二、多选题(共10 道试题, 共20 分。

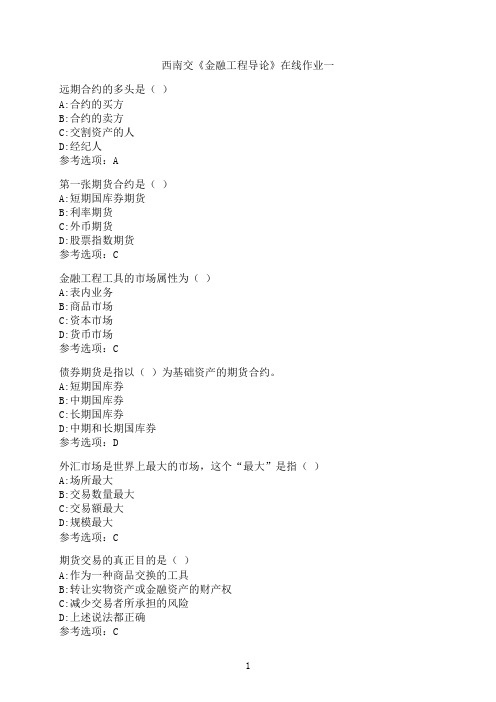

西南交通大学作业《金融工程导论》在线作业一

西南交《金融工程导论》在线作业一

远期合约的多头是()

A:合约的买方

B:合约的卖方

C:交割资产的人

D:经纪人

参考选项:A

第一张期货合约是()

A:短期国库券期货

B:利率期货

C:外币期货

D:股票指数期货

参考选项:C

金融工程工具的市场属性为()

A:表内业务

B:商品市场

C:资本市场

D:货币市场

参考选项:C

债券期货是指以()为基础资产的期货合约。

A:短期国库券

B:中期国库券

C:长期国库券

D:中期和长期国库券

参考选项:D

外汇市场是世界上最大的市场,这个“最大”是指()A:场所最大

B:交易数量最大

C:交易额最大

D:规模最大

参考选项:C

期货交易的真正目的是()

A:作为一种商品交换的工具

B:转让实物资产或金融资产的财产权

C:减少交易者所承担的风险

D:上述说法都正确

参考选项:C

1。

北京交通大学2018年本科《金融学》第一次作业

《金融学概论》第一阶段作业(一)名词解释:1、货币:货币是商品世界中排他性的一般等价物作用的特定商品,既然是一般等价物,意味着货币可以测量一切商品和劳务的价值大小,并且可以和任何商品交换。

货币是从商品世界中分离来的,固定充当一般等价物的特殊商品,它反映着商品生产者之间的关系。

2、货币制度:国家以法律形式所确定的货币发行和流通的结构与租住形式称为货币制度;3、消费信用:对消费者个人提供的用以满足其消费方面所需货币的信用。

4、利率:是利息率的简称,是指用百分比表示一定时期内利息额与本金的比率;5、市场利率:是指由资金市场上供求关系直接决定并由借贷双方自由议定的利率。

6、基准利率:是指在多种利率并存的条件下起作用的利率。

7、违约风险:是指债权的发行者不能支付利息和到期不能偿还本金的风险。

8、股票:是一种有价证券,它是股份有限公司公开发行的用以证明投资者的股东身份和权益,并据以取得股息和红利的凭证。

9、股票市场:是进行各种股票发行和买卖交易的场所。

10、市盈率:是指股票市场价格与每股净收益的比率。

(二)简答题:1、货币的职能是什么?答:狭义地讲,是用作交换商品的标准物品;广义地讲,是用作交换媒介、价值尺度、支付手段、价值储藏的物品。

具体地讲,它具有价值尺度、流通手段、贮藏手段、支付手段和世界货币五种职能。

其中最基本的职能是价值尺度和流通手段。

2、国际货币基金组织对货币供应量如何进行层次划分?答:国际货币基金组织的货币供应量采用层次:通货,货币和准货币。

通货即是流通中的现金M0;货币等于通货加上私人部门的活期存款,相当于各国通常采用的M1;准货币相当于定期存款,储蓄存款与外币之和;3、信用与金融的关系是什么?答:1.信用与金融内在联系非常紧密,现代信用的主要对象是货币,金融的对象也是货币;以信用货币为载体的信用关系就是金融;2.信用与金融内涵不同,外延也不能相互涵盖;信用是借贷行为,表现为一种债权债务关系,实物和货币借贷是信用的两种形式;而金融是指资金的融通,其形成必定以货币为载体,表现为源于借贷而形成的债权债务关系,也可以表现为发行股票而形成的所有权关系;明金融特征的是可以创造和消减货币的银行信用,银行信用被认为是金融的核心。

金融学导论作业二2024年[1]

![金融学导论作业二2024年[1]](https://img.taocdn.com/s3/m/4ba00d8f9fc3d5bbfd0a79563c1ec5da50e2d6be.png)

金融学导论作业二引言概述:金融学导论作业二

正文:

A. 金融市场

1. 金融市场的定义

2. 金融市场的分类

3. 金融市场的参与者

4. 金融市场的功能

5. 金融市场的发展趋势

B. 金融工具

1. 金融工具的定义

2. 金融工具的种类

3. 金融工具的特点

4. 金融工具的风险与回报

5. 金融工具的选择和交易

C. 金融管理

1. 金融管理的定义

2. 金融管理的目标

3. 金融管理的安排与实施

4. 金融管理的风险控制

5. 金融管理的评估与监控

D. 金融风险管理

1. 金融风险的概念和分类

2. 金融风险管理的目标

3. 金融风险管理的方法

4. 金融风险管理的工具

5. 金融风险管理的实施与应用

E. 金融市场监管

1. 金融市场监管的定义和目的

2. 金融市场监管的法律法规

3. 金融市场监管的机构和职责

4. 金融市场监管的执行和处罚

5. 金融市场监管的挑战和前景

总结:

通过对金融学导论作业二的五个大点进行阐述,我们了解了金融市场的定义、分类和功能;金融工具的类型和选择;金融管理的目标和方法;金融风险管理的策略和工具;以及金融市场监管的目

的、机构和挑战。

本文旨在帮助读者深入了解和应用金融学的相关知识,并为未来的学习和研究提供理论基础。

上海交通大学网院金融学导论期末复习总结之单选题

二、单选题1. 在有效市场假说中,认为基本面分析是徒劳的、无用的市场是(B)。

A. 强有效市场B. 半强有效市场C. 弱有效市场D. 无效市场答案:B2. 唐朝的1元钱历经一千多年,按年利率5%计算,至今本息可达天文数字,这体现(A)金融学原理。

A. 货币有时间价值B. 分散化投资可以降低风险C. 金融市场是有效的D. 高风险伴随着高收益3. 下列属于存款型金融机构的是(D)。

A. 保险公司B. 养老基金C. 金融公司D. 信用社4. 当今世界上存在两种金融体系,即“市场主导型”的金融体系和“银行主导型”的金融体系。

以银行主导型的金融体系的典型国家是(D)。

A. 美国B. 英国C. 法国D. 德国5. 在下列行为中,(B)属于货币执行流通手段职能。

A. 缴纳房租B. 餐馆就餐付账C. 银行支付利息D. 分期付款购房6. 历史上最早出现的货币形态是(A)。

A. 实物货币B. 信用货币C. 电子货币D. 银行存款7. 以下属于我国准货币的是(C)。

A. 企业单位活期存款B. 现金C. 个人储蓄存款D. 个人活期存款8. 若将100元人民币存入商业银行的储蓄存款账户,会导致(D)。

A. M1和M2都增加B. M1和M2都不变C. M1增加,M2不变D. M1减少,M2不变9. 最早实行金本位制的国家是(B)。

A. 美国 B. 英国 C. 法国 D. 日本10. 如果金银的法定比价为1:13,而市场比价为1:15,这时充斥市场的将是(A)。

A. 银币B. 金币C. 金币银币同时D. 都不是11. 金融市场的配置功能不表现在(C)方面。

A. 资源的配置B. 财富的再分配C. 信息的再分配D. 风险的再分配12. 金融市场按(D)划分为货币市场、资本市场、外汇市场、保险市场、衍生金融市场。

A. 交易范围B. 交易方式C. 定价方式D. 交易对象13. 金融工具的收益有两种形式,其中下列哪项收益形式与其他几项不同(D)。

金融学作业答案

《金融学》作业说明:1、根据《金融学》课程的学科特点,未设置客观题。

由于金融学与实践联系较为紧密,因此在部分章节后设置了开放式学习题,要求学生在课外通过查阅相关资料,对金融的热点问题进行分析和思考,开放式学习题将作为考核中论述题的主要来源,且随着金融热点的变化而不断更新,可能会超出习题集的范围。

2、所有开放式学习题属于选做作业,其他题目属于必做作业。

3、作业集的参考答案中部分题目以提供要点为限。

部分习题的详细答案请参见课件。

第一章:金融学导论1、为什么说金融与我们的生活息息相关,试举几个生活中与金融相关的例子。

答:金融不仅是宏观的金融系统的概念,同时也是与我们微观的经济主体紧密联系着的。

我们如果有资产需要投资,或者是需要借钱,这两种基本的行为都与金融有关。

举例如下:旅游与信用卡、电子商务与e 支付(淘宝网);投资渠道的多样性:股票基金国债;住房买车与按揭;2、金融学在国外被称为货币、银行与金融市场,那么为什么要研究货币?为什么要研究银行?为什么要研究金融市场?答:货币与商业周期、物价水平、通货膨胀、利率、货币政策都有紧密的关系。

银行作为金融体系的核心组成部分,为投资部门和储蓄部门的资金融通提供了中介桥梁,同时银行也是金融创新的源泉。

金融市场在金融系统中的比重越来越大,是直接融资的主要场所。

金融市场改变着个人的财富分配,影响着企业的行为,是资源配置的有效场所。

3、开放式学习题:我国近几年的宏观经济情况如何?近几年的金融总体运行情况如何?衡量宏观经济和金融运行情况一般采用哪些指标?答:我国近几年宏观经济的总体评价是:经济运行平稳,经济高速增长总量迅速增长,但通货膨胀有所抬头。

金融领域中以M1、M2 衡量的货币流动性较大,实际利率有时为负,同时外汇储备成为世界第一。

衡量宏观经济的指标一般有:GDP、GDP 增长率、城镇登记失业率、外商直接投资额、CPI 等。

衡量金融运行的主要指标:流动性(M1、M2)以及增长率、城镇居民储蓄余额、金融机构存贷款总额、人民币汇率、外汇储备总额、股市市值等。

HND大2 金融业导论答案

第一题:Functions of the Bank of Finance England1)Bank to the government●The Bank of England maintains accounts on behalf of the government.●The main account is the Exchequer Account. Government receipts from taxation, borrowing.●The accounts of government departments are also held at the Bank of England.2)Banker to the banksHigh street banks keep hold of their cash reserves at the bank of England.The bank of England maintains a current account for banks for:●Operational balances for cleaning●Non-operational balances for cash deposit ratios●Special deposits from time to time3)Note issueNote issue in the UK is fiduciary. The Bank of England is the sole bank for note issue.4)Management of the national debt●The Bank of England's registrar's department continues to maintain a register of holders ofgilts.●The Bank of England is responsible for management the national debt since 1751 to 1998.●This responsibility has been passed to the DMO.5)Monetary policy implementationIt is responsible for the control of interest rates and money supply growth in the economy.6)Lender of Last ResortThis involves providing liquidity. This helps to stabilize the banking system. The bank of England must legally provide liquidity at all times.7)International relations●The Bank of England works closely with other central banks and provides services for them.●It is a member of various international financial institutions such as the InternationalMonetary Fund and has representation on committees of central banks.8)Managing the exchange equalization accountThe EEA was set up in 1932 to stabilize the value of sterling in relation to other currencies and consists of the country's gold and foreign currency.9)Private bankingThe Bank of England has limited number of old established private banking customers whose accounts were opened prior to nationalization in 1946,plus staff members' accounts.10)Open market operations●The main aim of the Bank of England's operations in sterling money markets is to meet theMPC'S interest rate decisions.●The buying and selling of government bonds on the open market by all bank of England.11)payment and settlement systems●The bank of England monitors trading, clearing and settlement systems relating to, e.g.:equities, bonds and exchange-traded derivatives.●The bank of England plays a critical role in payment and settlement systems by ensuringstability in the UK's clearing and settlement procedures.第二题:Credit cardsAll high street banks offer credit card facilities through either the VISA or MasterCard systems. The bank offer cardholders the opportunity to obtain goods and services on credit with the option of repaying the balance of the account in full without interest penalty or paying the balance in installments’, subject to payment of interest.(is sued for people transfer of funds between accounts. The banker automated Clearing System the computerized version of APACS allows automated transfer of wages and salaries, standing orders and direct debits, etc. for full details of the types of transactions that are effected an APACS and for details of its membership,第三题:How to raise money?●Companies raise fresh capital through the stock exchange, which brings lenders andborrowers together and encourages of those with funds to invest.●It satisfies the requirements of those in need of funds, whether government.Why issue the shares in the primary market?● A government or company wishing to raise money sells securities and receives money.●Companies issue stocks and shares. A stock refers to fixed interest securities that pay aguaranteed interest rate.● A listing will be sought on the listed market or the smaller, less regulated market known asthe alternative investment market.●Reasons for such issues vary but the main reason is to cover any anticipated budget deficitwhere government spending is expected to exceed income from taxes.第四题:Advantages and disadvantages of quotation/listingAdvantages:1.Personal guarantees of directors are not usually required for borrowing.2.Offering employees extra incentive by granting shares IPO option.3.It being a public company can provide customers and suppliers with added reassurance.4.The company may gain a higher public profile which can be good for business.5. A float makes it easier for company and other investors to realize your investment.Disadvantages:1.The cost of quotation can be substantial and there are also ongoing costs such as higherprofession fees.2.The company may have to give up some management control of the business and ultimatelythere is a risk that the company could be taken over.3.Managers could be distracted from running the business by the demands of the floatationprocess, and by dealing with investors.4.If the market conditions change during the quotation process you may have to abandon thequotation.5.The business may become vulnerable to market fluctuations which are outside your control.第五题:Negotiable CDs1.Negotiable CDs are certificates acknowledging deposit of funds, the ownership of which canbe transferred to third parties.2.These are guaranteed by the bank and can usually be sold in a highly liquid secondary market,but they cannot be cashed-in before maturity.3.They are issued at par and carry a rate of interest that is usually fixed for the life of thecertificate, although occasionally floating rate CDs are issued.4. A certificate of deposit with a minimum face value of $100,000.5.Payable to the bearer, which means that the owner’s name does not appear anywhere on thecertificate.6.Technically, a certificate can be transferred to a third party by simply delivering it by hand.7.Issued on terms of 3 months to 5 years8.For amounts usually ranging from 50,000 to 500,000 pounds.9.Dollar is the main non-sterling currency of denomination but other currencies are used aswell.10.Institutions often use these as a way to invest in a low-risk, low-interest security.11.Due to their large denominations, NCDs are bought most often by large institutionalinvestors.第六题:Options1)Call optionsA call option gives the buyer the right, in return for paying a premium, to buy a share at a predetermined price up to a specified date.An investor would buy a call option if he/she expected the market price of the share to rise.2)Put optionsA put option gives the buyer the right, in return for paying a premium, to sell a share at a predetermined price up to a specified date.An investor would buy a put option if he/she expected the market price of the share to fall. Futures:●If the investor buys the contract, he/she must take delivery.●If the investor sells the contract, he/she must make delivery.●If the investor wishes to avoid having to take or make delivery investor must close outinvestor position.●The primary difference between options and futures is that options give the holder the right tobuy or sell the underlying asset at expiration, while the holder of a futures contract is obligated to fulfill the terms of his/her contract.。

上交大《金融学》第二章 课后习题答案

第二章信用复习思考题1.什么是信用?信用是如何产生的?所谓信用就是以偿还和付息为特征的借贷行为,具体来说就是商品或货币的所有者,把商品或货币让渡给需要者,并约定一定时间内由借者还本付息的行为。

私有制出现以后,社会分工不断发展,大量剩余产品不断出现。

私有制和社会分工使得劳动者各自占有不同的劳动产品,剩余产品的出现则使交换行为成为可能。

随着商品生产和交换的发展,商品流通出现了矛盾,“一手交钱一手交货”的方式由于受到客观条件的限制经常发生困难。

例如,一些商品生产者出售商品时,购买者却可能因自己的商品尚未卖出而无钱购买。

于是赊销即延期支付的方式应运而生。

赊销意味着卖方对买方未来付款承诺的信任,意味着商品的让渡和价值实现发生时间上的分离。

这样,买卖双方除了商品交换关系之外,又形成了一种债权债务关系,即信用关系。

当赊销到期、支付货款时,货币不再发挥其流通手段的职能而只充当支付手段,这种支付是价值的单方面转移。

正是由于货币作为支付手段的职能,使得商品能够在早已让渡之后独立地完成价值的实现,从而确保了信用的兑现。

整个过程实质上就是一种区别于实物交易和现金交易的交易形式,即信用交易后来,信用交易超出了商品买卖的范围。

作为支付手段的货币本身也加入了交易过程,出现了借贷活动。

从此,货币的运动和信用关系联结在一起,并由此形成了新的范畴——金融。

现代金融业正是信用关系发展的产物。

在市场经济发展初期,市场行为的主体大多以延期付款的形式相互提供信用,即商业信用;在市场经济较发达时期,随着现代银行的出现和发展,银行信用逐步取代了商业信用,成为现代经济活动中最重要的信用形式。

总之,信用交易和信用制度是随着商品货币经济的不断发展而建立起来的;进而,信用交易的产生和信用制度的建立促进了商品交换和金融工具的发展;最终,现代市场经济发展成为建立在错综复杂的信用关系之上的信用经济。

2.商业信用的特点、局限性有哪些?商业信用的特点商业信用的特点表现为以下几点:(1)商业信用的债权债务人都是企业经营者。

最新国家开放大学电大本科《金融学》网络课形考任务1-2作业及答案

最新国家开放大学电大本科《金融学》网络课形考任务1-2作

业及答案

最新国家开放大学电大本科《金融学》网络课形考任务1-2作业及答案

形考任务1(第一章自测题)

单选题(每题6分,共5道)

题目1

现代金融体系建立的基础是( )。

选择一项:

D. A和B

题目2

发行股票属于()融资。

选择一项:

A. 外源融资

题目3

各经济部门的金融活动及其彼此间的平衡关系可以通过( )来反映。

选择一项:

C. 资金流量表

题目4

现代社会中,不同的经济部门之间有的总体是盈余的,有的总体是赤字的,他们之间主要通过( )活动来实现平衡。

选择一项:

A. 金融

题目5

从整体上看,()是最大的金融盈余部门。

选择一项:

D. 居民

多选题(每题8分,共5道)

题目6

政府赤字的弥补方式有哪些( )。

选择一项或多项:

A. 增加税收

B. 向中央银行申请贷款D. 发行政府债券

题目7

广义的金融市场包括( )。

选择一项或多项:。

金融学导论作业(两篇)

引言概述:金融学作为一门重要的学科,探索了与货币、资本、投资和风险管理等相关的经济活动。

本文是对金融学导论作业的第二部分,将从五个大点阐述金融学的相关内容。

正文将探讨金融市场与金融机构、金融工具与金融交易、金融市场的效率、货币与利率以及金融风险管理。

正文内容:点一:金融市场与金融机构1.1.金融市场的定义与功能:介绍金融市场的概念及其重要性,包括资源配置、风险管理等功能。

1.2.主要的金融市场:介绍股票市场、债券市场、外汇市场等主要的金融市场的特点和运作方式。

1.3.金融机构的角色和职能:介绍商业银行、证券公司、保险公司等金融机构的角色和职能。

点二:金融工具与金融交易2.1.金融工具的分类:介绍金融工具的分类,包括股票、债券、期货、期权等不同类型的金融工具。

2.2.金融交易的概念与方式:介绍金融交易的概念,包括场内交易和场外交易等不同的交易方式。

点三:金融市场的效率3.1.弱式市场效率:介绍弱式市场效率的概念和假设,以及市场中信息的作用。

3.2.半强式市场效率:介绍半强式市场效率的概念和假设,以及投资者的行为与市场反应的关系。

3.3.强式市场效率:介绍强式市场效率的概念和假设,以及股票市场的例子。

点四:货币与利率4.1.货币的定义与特性:介绍货币的功能和特点,包括价值尺度、储藏手段、交换媒介等。

4.2.利率的概念与影响因素:介绍利率的概念,以及货币供给与需求、通货膨胀等因素对利率的影响。

点五:金融风险管理5.1.金融风险的种类与特点:介绍金融风险的种类,包括市场风险、信用风险、操作风险等,并分析其特点。

5.2.金融风险管理的方法:介绍风险管理的基本原则和方法,包括多元化投资、衍生品市场等。

总结:金融学导论作业的第二部分主要介绍了金融市场与金融机构、金融工具与金融交易、金融市场的效率、货币与利率以及金融风险管理等内容。

通过对这些内容的学习,我们可以更好地理解金融学作为一门学科的重要性和其在现代社会中的作用。

上海交通大学网络学院金融学导论复习试卷二

XX交通大学网络学院金融学导论复习试卷二一.判断题〔正确选A、错误选B〕1.商业银行创造信用的能力不受任何条件的限制。

〔B〕2.商业银行与其他金融机构的根本区别在于商业银行是唯一吸收活期存款、开设支票存款账户的金融中介机构。

〔 A 〕3.分业经营限制了商业银行的业务经营活力,不利于提高资金的配置与使用效率。

〔A〕4.票据贴现是商业银行的负债业务。

〔B〕5.结算业务是商业银行的传统资产业务。

〔B〕6.在商业银行的资产管理中,流动性是一项重要原那么,因此,商业银行应该保存尽可能多的现金准备。

〔 B 〕7.一般来说,流动性较强的资产盈利性也比拟好。

〔B〕8.根据负债管理理论进展经营的银行,容易出现经营风险增大的问题。

〔A〕9.在现代经济活动中,一切货币供应都是通过银行体系实现的,中央银行发行现金,商业银行那么提供存款货币。

〔 B〕10.中央银行作为特殊的金融机构,一般不经营商业银行和其他金融机构的普通金融业务。

〔A 〕11.中央银行是发行的银行,所以,除中央银行外,任何其他金融机构的行为都不会影响货币供应。

〔B 〕12.通常,政府的收入与支出均通过财政部门在中央银行内开立的各种账户进展。

〔A〕13.中央银行对银行再贴现或再贷款,会导致根底货币等量增加。

〔A〕14.各国中央银行的独立程度虽然存在较大的差异,但没有一家中央银行能够完全独立于政府之外。

〔A 〕15.中央银行是整个宏观调控体系中的一个组成部门,因此,其行为目标自始自终与政府目标是一致的。

〔 B 〕二.单项选择题1.〔 C〕是历史上第一家股份制银行,也是现代银行产生的象征A. 德意志银行B. 法兰西银行C.英格兰银行D.日本银行2.以下属于中央银行负债业务的是〔A〕A. 货币发行B. 再贷款C.再贴现D.证券买卖3.以下〔 D〕不属于商业银行的现金资产A. 库存现金B. 准备金C.存放同业款项D. 应付款项4.信托与租赁属于商业银行的〔C〕A. 资产业务B. 负债业务C.中间业务D. 表外业务5.20 世纪 50 年代中后期至 60 年代初,金融市场出现“脱媒〞现象,商业银行经营管理的重点转向〔 B〕A. 资产管理B. 负债管理C.资产负债综合管理D. 资产负债表内外统一管理6.预期收入理论属于商业银行管理的〔 A 〕理论A. 资产管理B. 负债管理C.资产负债综合管理D. 资产负债表内外统一管理7.商业银行资产在无损失状态下迅速变现的能力是指〔B〕A. 负债的流动性B.资产的流动性C.经营的平安性D.经营的盈利性8.中央银行的产生〔C〕商业银行A. 早于B.同时C.晚于D.不一定9.以下〔 B〕最能表达中央银行是“银行的银行〞A. 发行货币B. 最后贷款人C.代理国库D. 集中存款准备金10.真正最早全面发挥中央银行职能的是〔 A 〕A. 英格兰银行B. 法兰西银行C.德意志银行D.瑞典银行11.人们手中持有的纸币表达持有人对中央银行的〔B〕A. 负债B.债权C.债务D.无关12.商业银行的准备金和流通中现金之和,称为〔C〕A. 狭义货币B. 广义货币C.根底货币D. 存款货币13.以下属于中央银行资产业务的是〔D〕A. 集中存款准备金B.发行货币C.提供清算业务D. 再贷款14.以下中央银行中,具有较大独立性的是〔C〕A. 英格兰银行B. 日本银行C.美国联邦储藏体系D. 中国人民银行15.中央银行作为特殊的金融机构,其业务对象为〔B〕A. 一国金融机构与工商企业B.一国政府与金融机构C.一国工商企业与金融机构D.工商企业与个人三.多项选择题1.商业银行在现代经济活动中发挥的功能包括〔ABCE 〕A. 信用中介B. 支付中介C.信用创造D. 宏观调控E.金融效劳2.商业银行的现金资产包括〔ABD 〕A. 库存现金B. 存放在中央银行的款项C.应付款项D.存放同业款项3.属于商业银行负债业务的是〔ABC 〕A. 吸收存款B. 借款C.发行债券D.贷款4.广义的中间业务包括传统的中间业务和表外业务,以下哪些属于商业银行传统的中间业务〔AB〕A. 汇兑B.代收C.互换D.期权5.商业银行的经营原那么是〔 ACD 〕A. 流动性B.政策性C.盈利性D. 平安性6.资产管理理论作为早期的商业银行管理理论,经历了以下〔ADE 〕开展阶段A. 商业性贷款理论B.负债管理论C.资产负债综合管理理论D.资产可转换理论E.预期收入理论7.目前各国商业银行普遍采取的资产负债综合管理方法是〔BC〕A. 资产分配法B. 缺口管理法C.资产负债比例管理D.预期收入理论8.中央银行产生的主要途径有〔CD 〕A. 垄断货币的发行B.票据交换与结算C.从商业银行演变而来D.直接组建9.中央银行作为特殊的金融机构,其特殊性主要表达在〔ABCD 〕A.国家实行宏观金融和经济调控的主体B.中央银行不以营利为目的C.一般不与工商企业和个人发生业务关系D.独享货币发行的特权10.以下属于中央银行负债的有〔BCD 〕A. 外汇、黄金储藏B. 流通中的通货C.商业银行等金融机构存款D.国库及公共机构存款四.名词解释1.资产业务资产业务是指商业银行把通过负债业务筹集到的资金加以运用并取得收益的业务。

金融学导论第一次作业

金融学导论第一次作业在金融学导论这门课程中,我们首先的是金融市场的运作机制和投资策略。

这是理解金融市场运行规律和掌握投资技巧的基础。

一、金融市场的运作机制金融市场是资金供求双方进行交易的场所,它通过各种金融工具的交易,实现了资金的配置和风险的分散。

1、金融工具金融市场的主要交易对象是各种金融工具,如股票、债券、期货、期权等。

这些工具在市场中的价格波动,反映了市场资金的需求和供应情况。

2、金融市场类型金融市场可以根据不同的标准进行分类,如根据交易期限分为长期市场和短期市场,根据交易场所分为有形市场和无形市场等。

这些不同类型的市场,为投资者提供了多样化的投资选择。

3、金融市场的运作规则金融市场的运作规则包括价格机制、供求机制、竞争机制等。

这些规则保证了市场交易的公平和透明,同时也决定了市场价格的走势。

二、投资策略的制定投资策略是投资者为实现其投资目标而制定的行动计划,它包括投资组合的构建、风险的管理和投资时机的选择等方面。

1、投资组合的构建投资组合的构建是投资者根据自身的风险承受能力和投资目标,将资金分配到不同的资产类型上。

合理的投资组合能够有效降低风险,同时提高投资收益。

2、风险管理风险管理是投资者在投资过程中对可能出现的风险进行预测和应对的措施。

通过建立风险管理机制,投资者可以有效地避免或减轻风险带来的损失。

3、投资时机的选择投资时机的选择是投资者根据市场走势和自身判断,决定何时买入或卖出的决策过程。

正确的投资时机选择可以提高投资收益,而错误的时机选择则可能导致投资损失。

总结:金融学导论的第一次作业让我们深入了解了金融市场的运作机制和投资策略的制定过程。

通过学习这些内容,我们可以更好地理解金融市场的运行规律,掌握投资技巧,为未来的投资实践打下坚实的基础。

金融学导论第二次作业金融学导论的第二次作业,无疑是对我们在金融理论学习上的进一步深化和实战演练。

这次的作业,主要要求我们通过对金融市场、金融机构、金融工具和金融监管等方面进行深入理解和分析,以报告的形式呈现我们对金融学理论和实践的理解。

上海交通大学网络学院 金融学导论复习试卷四

上海交通大学网络学院金融学导论复习试卷四一.判断题(正确选A、错误选B)1.一般来说,基础货币是中央银行能够加以直接控制的,而货币乘数则是中央银行不能完全控制的。

(A)2.凡是影响或决定人们持有货币的动机的因素,就是影响或决定货币需求的因素。

(A)3.货币供给之所以是一个内生变量,主要是因为货币当局能够对货币乘数实施直接或完全的控制。

(A)4.在基础货币一定的条件下,货币乘数决定了货币供给的总量。

(A)5.在现代货币供给理论中,现金漏损意味着商业银行体系准备金的流失。

(A)6.货币政策中介指标的可测性是指中央银行通过对各种货币政策工具的运用,能对该金融变量进行有效的控制和调节,能够较准确地控制金融变量的变动状况及其变动趋势。

(B)7.我国目前的货币政策目标是保持货币币值稳定,并以此促进经济增长。

(A)8.中央银行买入政府债券会使整个商业银行体系的准备金减少。

(B)9.在货币政策的实施过程中,商业银行业务的变化过程属于内部时滞。

(B)10.基础货币又称强力货币,它仅包括流通中的现金和商业银行在中央银行的准备金存款,不包括财政部在中央银行的存款。

(A)11.公开市场政策工具可以经常使用。

(A)12.指数化政策通常指按物价变动情况自动调整收入的一种分配方案。

(A)13.在物价管制的情况下,不可能发生通货膨胀。

(B)14.货币主义学派认为,通货膨胀无论何时何地都是一种货币现象。

(A)15.通货膨胀对社会收入分配没有影响。

(B)二.单项选择题1.投机动机的货币需求是对闲置的货币余额的需求,即对资产形式的需求,这是(A)提出的观点A.凯恩斯B.托宾C.费雪D.弗里德曼2.商业银行派生存款的能力(B)A.与原始存款成正比,与法定存款准备金率成正比B.与原始存款成正比,与法定存款准备金率成反比C.与原始存款成反比,与法定存款准备金率成正比D.与原始存款成反比,与法定存款准备金率成反比3.商业银行的超额准备金率越高,货币乘数(B)A.越大B.越小C.不变D.不确定4.商业银行的准备金和流通中现金之和,称为(C)A.狭义货币B.广义货币C.基础货币D.存款货币5.下列属于费雪方程式的是(B)A.MV=PYB.M=kPYC.M=(2bT/i)1/2D.M=L1(Y)+L2(r)6.目前,我国货币政策的中介目标是(B)A.利率B.货币供给量C.基础货币D.贷款限额7.中央银行提高再贴现率时,货币供给量一般会(B)A.增加B.减少C.不变D.不一定8.在货币政策一般性工具中,最灵活最重要的是(C)A.再贴现政策B.准备金政策C.公开市场政策D.选择性政策9.由于(D)的存在,货币政策从制定,实施到产生效果需要一段时间间隔A.货币政策中介指标B.货币政策最终目标C.货币政策工具D.货币政策时滞10.银行贷款渠道论强调(C)对企业投资支出的影响A.利率B.货币供给C.银行贷款的供给D.资产价格11.当中央银行降低法定存款准备金率时,货币供给量一般会(A)A.增加B.减少C.不变D.不一定12.当中央银行在国债市场上买进国债时,货币供给量一般会(A)A.增加B.减少C.不变D.不一定13.在通货膨胀的过程中,下列经济主体会得利的是(B)A.债权人B.债务人C.货币财富持有者D.靠固定收入维持生活的人14.菲利普斯曲线说明,通货膨胀与失业率之间是(B)关系A.正相关B.负相关C.不相关D.不一定15.认为引发通货膨胀的原因在于货币数量的过度增加,并断言“通货膨胀无论何时何地都是一种货币现象”的是(C)A.凯恩斯主义B.后凯恩斯学派C.货币主义学派D.马克思主义三.多项选择题1.可以减少基础货币投放是(BD)A.中央银行在公开市场上买入有价证券B.中央银行在公开市场上卖出有价证券C.政府存款增加D.增加商业银行存款准备2.在决定和影响货币供应量的因素中,可由中央银行操纵的因素有(AB)A.基础货币B.法定存款准备金率C.定期存款比率D.通货比率3.基础货币的构成包括(BCD)A.存款货币B.通货C.法定存款准备金D.超额准备金4.凯恩斯认为,人们对货币的偏好起因于(ABC)A.交易动机B.预防动机C.投机动机D.投资动机E.储藏动机5.货币政策常用的中介指标有(AE)A. 货币供给量B. 存款额C. 投资额D. 总需求E. 利率6.一般性的货币政策工具,是指各国中央银行普遍运用或经常运用的货币政策工具。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

工作实践---央行行长决策1、观看“走近美联储”视频录像,上网查找资料,了解以下内容。

(1)美联储的发展历史美联储全称美国联邦储备局,是美国的中央银行。

它是一个联邦政府机构,其办公地点位于美国华盛顿特区。

美联储是由美国国会在通过欧文-格拉斯法案(Owen-Glass Act,又称联邦储备法案)的基础上建立的,由伍德罗·威尔逊总统于1913年12月23日签字。

(2)美联储的组成、任期、职责、目标组成与任期:美联储是由一套12家美联储地区银行构成整个系统。

美联储领导层由七名成员组成( 其中主席和副主席各一位,委员五名),须由美国总统提名,经美国国会上院之参议院批准方可上任,任期为十四年( 主席和副主席任期为四年,可连任 ) 。

主要职能:1、制定并负责实施有关的货币政策;2、对银行机构实行监管,并保护消费者合法的信贷权利;3、维持金融系统的稳定;4、向美国政府,公众,金融机构,外国机构等提供可靠的金融服务。

5、发行美元基本职能:1、通过三种主要的手段(公开市场操作,规定银行准备金比率,批准各联邦储备银行要求的贴现率)来实现相关货币政策;2、监督,指导各个联邦储备银行的活动;3、监管美国本土的银行,以及成员银行在海外的活动和外国银行在美国的活动;4、批准各联邦储备银行的预算及开支;5、任命每个联邦储备银行的九名董事中的三名;6、批准各个联邦储备银行董事会提名的储备银行行长人选;7、行使作为国家支付系统的权利;8、负责保护消费信贷的相关法律的实施;9、依照《汉弗莱。

霍金斯法案》(Humphrey Hawkins Act)的规定,每年 2月20日及7月20日向国会提交经济与货币政策执行情况的报告(类似于半年报)10、通过各种出版物向公众公布联邦储备系统及国家经济运行状况的详细的统计资料,如通过每月一期的联邦储备系统公告(Federal Reserve Bulletin);11、每年年初向国会提交上一年的年度报告(需接受公众性质的会计师事务所审计)及预算报告(需接受美国审计总局的审计);12、另外,委员会主席还需定时与美国总统及财政部长召开相关的会议并及时汇报有关情况,并在国际事务中履行好自己的职责。

目标:控制通货与信贷,运用公开市场业务、银行借款贴现率和金融机构法定准备金比率三大杠杆来调节美国经济。

调整利率是美联储宏观调控美国经济的主要手段。

如果经济过热,它就提高利率,收缩银根,使经济速度放慢,减少通货膨胀压力。

如果经济不景气,它就降低利率,放松银根,促使经济增长。

其关键是根据经济形势对利率提高和降低进行调控,并要恰到好处。

货币杠杆是美联储多年来对经济实施调控的最有效武器。

美联储调整利率不仅对美国经济举足轻重,对世界经济也有重要影响。

(3)美联储的现任主席和前任主席美联储的前任主席是艾伦.格林斯潘,现任主席是本.伯南克(4)美联储主席由谁任命美国总统提名,由国会通过而任命。

(5)美联储的独立性作为美国的中央银行,美联储从美国国会获得权利。

它被看作是独立的中央银行,因其决议无需获得美国总统或者立法机关的任何高层的批准,它不接受美国国会的拨款,其成员任期也跨越多届总统及国会任期。

其财政独立是由其巨大的盈利保证的,主要归功于其对政府公债的所有权。

它每年向政府返还几十亿元。

当然美联储服从于美国国会的监督,后者定期观察其职务并通过法令来改变其职能。

同时,美联储必须在政府建立的经济和金融政策的总体框架下工作(6)美联储的监管根据银行的性质不同,美国的金融监管实行的是联邦和州两级管理体制。

目前,美国共有8500多家商业银行,其中的2300多家是依美国联邦法注册成立的银行,其余的都是依据各州法律成立的银行。

依联邦法成立的银行都归美联储管理,而依据州法律成立的银行中有1000多家申请成了联储成员,也归美联储监管,其余的归各州金融监管部门管理。

和其他国家的中央银行一样,美联储的监管内容主要也是执照的核发、资本金的按比例存储、提交结算报告等。

不过,因为业务量过于庞大,在实际操作中,美联储的监管重点主要是大的商业银行和金融机构,如花旗集团每两周就要和美联储的调查官员召开一次例行会议。

对于众多的小银行,美联储主要监督其清算和资金循环,对其具体业务活动的监管则一般以抽查为主。

另外,美联储采取法人监管原则,即只对银行法人一级的机构进行监管。

如花旗银行的总部在纽约,则花旗银行及其分行的直接监管者是联储纽约分行,而花旗银行设在其他地区的分行就不再单独接受联储及地区分行的监管。

由于美国的金融机构实行的是“混业经营、分业管理”,即银行可以经营证券、保险等其他金融业务,但保险业务归保险监管署管,证券部分归证券交易委员会管,美联储只是所有监管者的牵头人。

对于保险、证券等非银行下属机构,美联储无法直接对其进行调查、提出资本金比例要求等,除非美联储确定这些机构出现了重大问题,而其他监管者又无法解决时才能全面介入。

(7)美联储的运作联邦公开市场委员会隶属于美国联邦储备委员会,一年召开8次会议,对全球经济的发展有一定的导向性。

其中,年中和年底的两次会议对每半年的经济运作和通货膨胀的走势都要做出总结、评估和预测。

联邦公开市场委员会是对美国经济进行经常性宏观调控的主要机构,其中最常用的手段主要是调整利率,也就是调整联邦基金利率和联邦贴现率;另一个办法就是公开市场操作,公开市场委员会做出的任何加息和减息的政策,主要是通过纽约联邦储备银行来执行,具体的方式是纽约联邦储备银行可以直接进入金融市场买卖政府的债券,达到吸纳或者吐出资金的宏观调控目的。

比如联邦储备银行觉得目前的经济过热,经济运作中的货币太多了,联邦储备银行就可以向市场抛售联邦政府的债券,通过各个金融机构购买这批债券,从而把他们的资金吸纳进入联邦储备系统,这样就可以减少经济运作当中的流动资金。

2、进行“央行行长决策”游戏,将您游戏的结果记录到表格中。

3、登陆“中国人民银行”网站,了解中央人民银行的发展历史及现状。

中国人民银行(简称央行或人行)是中华人民共和国的中央银行,中华人民共和国国务院组成部门之一,于1948年12月1日组成。

中国人民银行根据《中华人民共和国中国人民银行法》的规定,在国务院的领导下依法独立执行货币政策,履行职责,开展业务,不受地方政府、各级政府部门、社会团体和个人的干涉。

中国人民银行总行位于北京,2005年8月10日在上海设立中国人民银行上海总部。

第二次作业1.(1)您任期的目标是什么答:通货膨胀控制在2%左右,失业率控制在5%左右。

但在任期内出现过通胀压力、美元升值、通货紧缩等一系列问题。

(2)在您的任期中,经济状况有什么变化,发生了什么样的冲击答:美元升值,通货膨胀率持续下行,存在通货紧缩压力。

(3)您是如何进行应对的,应对的效果如何您认为央行行长的目标是否容易达到答:持续降低联邦基金利率,逐渐稳定通货膨胀率下行,并提高通货膨胀率;目标通过关注市场反应及时调整利率,可以修正并逐渐向正常值靠拢。

(4)并说明您这样认为的理由是什么答:利率和通货膨胀率相关联。

(5)请登陆“扩展资源”板块,观看“前沿讲座”,并查阅推荐的“相关网站”,如“财经门户”,“经济信息”等,获取世界经济状况信息,比较与游戏场景有什么相同和不同点答:相同点:世界经济复苏基础仍不稳固,金融市场缺乏实体经济的有力支撑。

不同点:游戏只是模拟世界经济的一个形式,在游戏中我们可以依据金融规律,通胀压力时采用稳健的财政政策,通缩时采用积极的财政政策。

而在现实生活中的金融界复杂的经济因素都会影响投资者信心和金融市场稳定,全球金融市场动荡的可能性仍然较大。

2.游戏体会:答:经过对游戏的操作和课外资料的查询发现实际的金融世界有复杂的经济原因,影响金融变动的原因非常多,而且各种原因会同时出现,作为决策保持经济稳定非常不易。

控制通货与信贷,运用公开市场业务、银行借款贴现率和金融机构法定准备金比率三大杠杆来调节美国经济。

调整利率是美联储宏观调控美国经济的主要手段。

如果经济过热,它就提高利率,收缩银根,使经济速度放慢,减少通货膨胀压力。

如果经济不景气,它就降低利率,放松银根,促使经济增长。

其关键是根据经济形势对利率提高和降低进行调控,并要恰到好处。

货币杠杆是美联储多年来对经济实施调控的最有效武器。

美联储调整利率不仅对美国经济举足轻重,对世界经济也有重要影响。

作为美国的中央银行,美联储从美国国会获得权利。

它被看作是独立的中央银行,因其决议无需获得美国总统或者立法机关的任何高层的批准,它不接受美国国会的拨款,其成员任期也跨越多届总统及国会任期。

其财政独立是由其巨大的盈利保证的,主要归功于其对政府公债的所有权。

它每年向政府返还几十亿元。

当然美联储服从于美国国会的监督,后者定期观察其职务并通过法令来改变其职能。

同时,美联储必须在政府建立的经济和金融政策的总体框架下工作。

根据银行的性质不同,美国的金融监管实行的是联邦和州两级管理体制。

目前,美国共有8500多家商业银行,其中的2300多家是依美国联邦法注册成立的银行,其余的都是依据各州法律成立的银行。

依联邦法成立的银行都归美联储管理,而依据州法律成立的银行中有1000多家申请成了联储成员,也归美联储监管,其余的归各州金融监管部门管理。

和其他国家的中央银行一样,美联储的监管内容主要也是执照的核发、资本金的按比例存储、提交结算报告等。

不过,因为业务量过于庞大,在实际操作中,美联储的监管重点主要是大的商业银行和金融机构,如花旗集团每两周就要和美联储的调查官员召开一次例行会议。

对于众多的小银行,美联储主要监督其清算和资金循环,对其具体业务活动的监管则一般以抽查为主。

另外,美联储采取法人监管原则,即只对银行法人一级的机构进行监管。

如花旗银行的总部在纽约,则花旗银行及其分行的直接监管者是联储纽约分行,而花旗银行设在其他地区的分行就不再单独接受联储及地区分行的监管。

由于美国的金融机构实行的是“混业经营、分业管理”,即银行可以经营证券、保险等其他金融业务,但保险业务归保险监管署管,证券部分归证券交易委员会管,美联储只是所有监管者的牵头人。

对于保险、证券等非银行下属机构,美联储无法直接对其进行调查、提出资本金比例要求等,除非美联储确定这些机构出现了重大问题,而其他监管者又无法解决时才能全面介入。

联邦公开市场委员会隶属于美国联邦储备委员会,一年召开8次会议,对全球经济的发展有一定的导向性。

其中,年中和年底的两次会议对每半年的经济运作和通货膨胀的走势都要做出总结、评估和预测。

联邦公开市场委员会是对美国经济进行经常性宏观调控的主要机构,其中最常用的手段主要是调整利率,也就是调整联邦基金利率和联邦贴现率;另一个办法就是公开市场操作,公开市场委员会做出的任何加息和减息的政策,主要是通过纽约联邦储备银行来执行,具体的方式是纽约联邦储备银行可以直接进入金融市场买卖政府的债券,达到吸纳或者吐出资金的宏观调控目的。