财务战略联盟青岛海尔与通用电气并购案例分析

青岛海尔并购通用家电的绩效研究

南平市2021版九年级上学期化学期中考试试卷(II)卷姓名:________ 班级:________ 成绩:________一、单选题 (共14题;共28分)1. (2分)(2018·海南模拟) 为了增强植物抗倒伏的能力,应该施用钾肥。

下列化肥属于钾肥的是()A . 碳酸氢铵B . 氯化钾C . 硫酸铵D . 磷矿粉2. (2分)如图所示,龙龙同学采用手握试管外壁的方法检查装置的气密性,若装置的气密性良好,则将双手移开一会后,烧杯内导管处的现象(画圈部分)是()选项A B C D现象放大图A . AB . BC . CD . D3. (2分)(2017·衡阳模拟) 甲烷和水在一定条件下反应可以制水煤气(氢气和一氧化碳的混合气体),根据微观示意图得出的结论中,正确的是()A . 反应前后各元素的化合价均不变B . 反应前后,分子总数不变C . 该反应中含氢元素的化合物有3种D . 生成的氢气和一氧化碳的质量比是3:144. (2分)材料化学是一门新兴的交叉学科,在新材料的发现和合成领域,材料化学作出了独特的贡献,下列关于各种材料说法不正确的是()A . 钢是铁的合金,是目前世界上年产量最大的金属材料B . 大理石是常用的建筑材料,但在实验室可用它来制取二氧化碳C . 木材的使用广泛,木头中含有复杂的含碳化合物,属于有机合成材料D . 聚乙烯是一张塑料膜薄,可用于食品包装5. (2分) (2017九上·海淀期末) 煤在空气中燃烧时,不仅产生二氧化碳和水,还会同时排放出二氧化硫等污染物.由此得到的关于煤的组成的推论正确的是()A . 一定含有C,H,O,S元素B . 一定含有C,S元素,可能含有H,O元素C . 一定含有C,H元素,可能含有O,S元素D . 一定含有C,H,S元素,可能含有O元素6. (2分)(2018·长沙模拟) 下列有关碳和碳的氧化物的说法中,错误的是()A . 二氧化碳的排放是导致酸雨的原因B . 用煤火取暖时应注意通风,防止一氧化碳中毒C . 古代字画长久不变色是因为常温下碳的化学性质不活泼D . 金刚石和石墨物理性质不同,是因为它们的碳原子排列方式不同7. (2分)(2018·海南模拟) 取一定量的氧化铁和氧化亚铁的混合物,加入100 g 9.8%的稀硫酸,恰好完全反应生成盐和水。

青岛海尔并购美国通用家电财务风险管理研究

2、财务风险分析

(1)估值风险

(1)估值风险

在跨国并购中,估值风险主要来自于目标企业价值的评估。由于信息不对称 和未来市场变化的不确定性,企业可能高估或低估目标企业的价值,从而产生估 值风险。在青岛海尔并购美国通用家电的案例中,由于对美国通用家电的市场前 景及资产状况了解不够充分,青岛海尔可能面临估值风险。

3、灵活运用支付方式,降低支付风险

例如可以采用混合支付方式进行支付:部分现金加部分股权或债券等。这样 可以有效降低单一支付方式带来的财务风险。

四、结论与建议

Байду номын сангаас 四、结论与建议

本次演示通过对青岛海尔并购美国通用家电的案例分析发现,跨国并购中存 在的财务风险主要包括估值风险、融资风险和支付风险等。为了有效管理这些风 险,企业应充分了解目标企业信息、优化融资结构、灵活运用支付方式等措施。 政府应加强对外投资的政策引导和支持力度,为企业的跨国并购提供更多的帮助 和支持。此外,企业还应注重国际化人才的培养和管理团队的建设,以提高企业 在跨国并购中的风险防范意识和应对能力。

3、灵活运用支付方式,降低支 付风险

3、灵活运用支付方式,降低支付风险

在跨国并购中,灵活运用支付方式是降低支付风险的关键。青岛海尔在并购 美国通用家电时,应根据自身实际情况和目标企业的需求选择合适的支付方式。 例如,青岛海尔可以采用股权支付方式减轻现金流压力,同时还可以采用发行债 券等债务性融资方式筹集资金进行支付。此外,青岛海尔还可以灵活运用多种支 付方式的组合来降低财务风险。

青岛海尔并购美国通用家电财 务风险管理研究

01 引言

目录

02

一、跨国并购与财务 风险概述

二、青岛海尔并购美

03 国通用家电背景及财 务风险分析

青岛海尔并购通用家电案例研究

青岛海尔并购通用家电案例研究随着我国市场经济的发展,市场竞争日趋激烈,优胜劣汰的残酷性让企业想尽办法提升自身实力以立于不败之林。

并购作为一种能够有效、快速地提升企业实力的手段,越来越受企业的青睐。

根据清科集团的统计,2009-2016年中国并购交易数量从294起提升至3105起,7年增长了9.56倍,涉及交易金额从2257.33亿元增长到18435.53亿元,增长了7.17倍。

在加入WTO之后,中国逐渐融入世界经济全球化的浪潮,国内的优秀企业也雄心勃勃地制定海外开拓战略,积极进军海外市场。

并购无疑成为企业海外扩张的有力手段。

2016年,中国共实现海外并购237起,涉及交易金额5230.21亿元,交易金额同比增长170%。

2016年,青岛海尔股份有限公司(以下简称“青岛海尔”或“公司”)并购通用电气公司及其子公司所持有的家电业务资产(以下简称“通用家电”),这是中国家电行业迄今为止最大的一起海外并购事件,有着较大的研究意义。

因此,本文在国内外学者的研究基础上,选择青岛海尔并购通用家电的案例进行研究,案例的主要内容如下:首先是案例介绍。

案例介绍部分先是介绍了家电行业的发展情况、行业特点和行业展望,接着从财务状况、股权结构、收入状况、市场份额等角度介绍了并购双方——青岛海尔和通用家电的一些基本情况,之后介绍并购的过程,包括并购的经过、并购方案的主要内容和青岛海尔的并购行为三个方面。

其次是案例分析。

案例介绍部分包括三个部分。

第一部分是此次并购的动因。

第二部分是并购绩效分析,从四个角度入手,分别是财务绩效分析、市场绩效分析、经济增加值分析和非财务绩效分析。

其中,财务绩效分析使用财务指标法,从公司盈利能力、营运能力、偿债能力和成长能力四个方面展开;市场绩效分析采用了托宾Q值法和事件研究法;非财务绩效从经营协同效应、管理协同效应和无形资产协同效应三个方面展开。

第三部分是此次并购的主要风险。

最后是案例启示和建议。

企业并购财务风险研究-以海尔收购通用家电为例-财务管理-毕业论文

---文档均为word文档,下载后可直接编辑使用亦可打印---摘要21世纪以来,由于我国综合国力和各种国家政策的不断推出,许多企业纷纷选择将目光投向海外的企业,试图通过并购将中国雄厚的资金和国外先进的技术相结合。

虽然中国每年都有很多的并购活动产生,但真正成功的案例却不在多数,这主要是在并购活动中,存在着许多难以预料的财务风险,所以如何使并购时财务风险最小化,就是本文研究的重中之重。

文章首先介绍了双方并购前的企业背景以及并购动因,其次再在这个基础上从目标价值评估、融资风险、支付风险、财务整合风险这四个方面具体分析了青岛海尔并购通用家电前财务风险,又使用了财务比率分析法和Z值分析法对青岛海尔并购后财务状况进行分析,最后,见微知著,从案例中我们可以提出对中国所有企业都适用的财务风险预防措施。

关键词:企业并购;财务风险;价值评估AbstractSince the 21st century, due to the continuous introduction of China's comprehensive national strength and various national policies, many companies have chosen to look to overseas companies and try to combine China's abundant funds with advanced foreign technology through mergers and acquisitions. Although there are many M&A activities in China every year, there are not many successful cases. This is mainly because there are many unpredictable financial risks in M&A activities. So how to minimize the financial risk in M&A is the top priority of this paper.The article first introduces the background of the two companies before the merger and the motivation of mergers and acquisitions, and then on the basis of the target value assessment, financing risks, payment risks, financial integration risks, the analysis of the financial risks of Qingdao Haier merger and acquisition of general household appliances, Then, using the financial ratio analysis method and the Z-value analysis method, the financial status of Qingdao Haier after the merger is analyzed. Finally, we can see the micro-information. From the case, we can propose financial risk prevention measures applicable to all enterprises in China.Keywords: Mergers and acquisitions; Financial risk; Value assessment一企业并购财务风险的相关概述(一)企业并购财务风险概述企业并购的财务风险是指在并购活动的过程中所存在的各种不确定因素,导致企业发生财务状况恶化或财务成果损失的可能性,是并购价值预期与价值实际严重负偏离而导致企业财务困境和财务危机[1]。

财务战略联盟-——青岛海尔与通用电气并购案例分析

财务战略联盟—-青岛海尔与通用电气并购案例分析摘要随着经济快速发展和市场规模的不断扩大,企业并购已成为企业谋求发展、产业升级的重要手段。

自20世纪90年代中后期开始,在外资大量持续流入中国的同时,中国企业也试图开始了积累跨国经营的探索。

自我国加入WTO后,在政府“走出去"战略的推动下,中国企业的海外并购不断加速,众多实力企业通过海外收购的方式参与到全球资源再配置和资产重组活动中去.然而,自上世纪80年代以来,西方发达国家逐渐意识到国际市场竞争日趋激烈,海外并购本身存在更大的风险,需要大量的资金和内部协调成本,而且随着盲目的扩张极易产生"大企业病"。

随后,跨国公司在全球化经营中普遍运用联盟战略广结盟友,开展更高层次的竞争与合作.战略联盟作为现代企业从事国际化经营、提升国际竞争力的一种方式而被广泛关注。

因此,战略联盟已成了不同规模的企业实施全球战略的实用手段。

进入21世纪,海尔、美的、康佳等中国家电企业纷纷采用国际战略联盟的方式,积极开展国际化经营,不断提高其品牌的世界知名度和国际竞争力。

在近几年发生的诸多并购案中最为瞩目的当属今年的青岛海尔并购通用电气家电公司(GEA)案例,这是中国家电行业迄今为止最大一笔海外并购业务。

海尔的此次并购将会有力提升其在全球的竞争力,并入海尔后的GE家电命名为“GE APPLIANCES a Haier company”,标志着GE家电正式成为其共创共赢生态圈的重要一员,而海尔集团在家电制造业也将成为一个全新的家电巨擘,为中国家电在海外开辟了新市场。

从海尔高层的积极表态和紧跟其后的整合措施中可以看出,青岛海尔收购GE家电并不同于当年联想并购IBM PC的“蛇吞象”式的收购方式,而是更像一场“兄弟之间的联盟”,将在多个领域方面体现协同增值。

2016年1月15日,海尔与通用电气公司在美国签署了合作谅解备忘录,并共同宣布将在全球开展战略伙伴合作,共同在工业互联网、医疗、制造等领域提升企业竞争力。

企业并购前后财务风险分析探讨-以海尔公司为例

企业并购前后财务风险分析探讨——以海尔公司为例摘要纵观全球并购市场的蓬勃发展,并购已成为当今资本市场的最热话题,中国企业在并购中饰演着越来越积极的角色,随处可见中国企业活跃的身影,通过企业合并和收购来实现公司发展,这是行业快速发展和扩大获取技术和知识资源的途径,因此并购越来越受到中国企业的重视。

中国许多企业都采取了这样的经营措施来加速了企业的发展。

而在高利益的驱使下同时也伴随着高风险,由于财务风险而导致的企业并购失败更或是让企业深陷危机的案例也不在少数。

因此,如何有效地把控企业并购所潜在的财务风险也是我们财务管理所需要解决的难题。

本文将通过海尔家用电器的并购来详细分析企业合并和收购过程中的财务风险。

在此基础上,总结并提出建议来防范其财务风险,希望能帮助到未来企业并购的发展。

关键词:企业并购;财务风险;海尔公司Financial risk analysis before and after merger andacquisition——Take Haier as an exampleAbstracLooking at the vigorous development of the global M & a market, M & A has become the hottest topic in the capital market, Chinese enterprises play a more and more active role in M & A, and there are active figures of Chinese enterprises everywhere. It is a way for the industry to develop rapidly and expand access to technology and knowledge resources through business merger and acquisition, so M & A is more and more valued by Chinese enterprises. Many Chinese enterprises have taken such management measures to accelerate the development of enterprises. However, driven by high profits, there are also high risks. There are not a few cases of M & a failure or crisis caused by financial risks. Therefore, how to effectively control the potential financial risks of M & A is also a problem we need to solve in financial management. This paper will analyze the financial risks in the process of enterprise merger and acquisition through the merger and acquisition of Haier household appliances. On this basis, it summarizes and puts forward suggestions to prevent its financial risks, hoping to help the development of M & A in the future.Key words:Merger and acquisition; Financial risk; Haier一、绪论(一)研究背景并购是企业为了实现快速有效的扩张而采取的有效措施之一,从19世纪至今,西方国家经历了数次并购的浪潮。

中国企业跨国并购的财务风险与控制-以海尔并购通用家电为例

摘要随着经济全球化的发展,实施“一带一路”战略、产业结构优化升级等多种因素的推动下,我国企业跨国并购有加速增长的趋势。

在国际舞台上竞争激烈,企业需要面对各种各样的挑战以及巨大的生存压力,我国企业通常会选择跨国并购来扩张规模,对外直接投资,来优化资源配置,提高国际竞争力,给企业带来更多的经济利益。

但是,成功率并不容乐观。

跨国并购财务风险应该如何控制,引起了学术界的广泛关注。

本文首先对企业跨国并购财务风险现状进行的研究,指出了现金支付为主、融资渠道受制约以及经营风险增大等现状。

介绍了财务风险的类型,并对财务风险的成因进行了深入分析。

根据中国企业的实际情况提出了具体可行的财务风险控制措施。

最后分析了海尔并购通用家电的案例,将理论运用到案例当中,帮助中国企业在以后的跨国并购业务中能够提高识别财务风险的能力和跨国并购的成功率。

关键词:中国企业;跨国并购;财务风险;控制AbstractWith the development of economic globalization, the implementation of the “Belt and Road” strategy, the optimizatio n and upgrading of industrial structure and other factors, China's cross-border M&A has accelerated growth. In the fierce competition on the international stage, companies need to face various challenges and huge pressures for survival. Chinese companies usually choose cross-border mergers and acquisitions to expand their scale and direct foreign investment to optimize resource allocation and improve international competitiveness. Bring more economic benefits. However, the success rate is not optimistic. How to confine the financial gamble of multinational amalgamation and acquisitions has given rise to immense care in the academia word.This paper first studies the current situation of corporate financial risk of cross-border M&A, and points out the current situation of cash payment, financing channels and business risks. The genres of financial risks are carried on and the causes of financial hazard are resolved in depth. In the light of the practical circumstances of Chinese company, definite realistic financial risk control calculates are advanced. Finally, the case of Haier's acquisition of general-purpose household appliances was analyzed, and the theory was applied to the case to help Chinese enterprises improve their ability to identify financial risks and the success rate of cross-border mergers and acquisitions in the future cross-border M&A business.Keywords: Chinese enterprises; ross-border mergers and acquisitions; financial risks; control目录一、企业跨国并购的现状 (3)(一)交易总金额上升 (3)(二)交易行业以制造业为主 (4)(三)交易地区为发达经济区 (4)二、企业跨国并购财务风险分析 (5)(一)估值风险 (5)(二)融资风险 (6)(三)支付风险 (6)(四)整合风险 (7)三、中国企业跨国并购财务风险的控制 (7)(一)跨国并购估值风险的控制 (7)1.建立基础分析评估体系 (7)2.关注财务信息质量 (8)3.科学选择目标企业 (8)(二)跨国并购融资风险的控制 (8)1.扩宽融资渠道 (8)2.科学规划融资结构 (9)(三)跨国并购支付风险的控制 (9)1.合理使用多种支付方式 (9)2.购买保险规避汇率风险 (9)(四)跨国并购整合风险的控制 (10)1.充分发挥协同效应 (10)2.重视培养高素质人才 (10)四、海尔并购通用家电案例分析 (10)(一)海尔及通用家电概况 (10)1.海尔集团概况 (10)2.通用家电概况 (10)(二)海尔并购通用家电财务风险分析 (10)1.估值风险 (10)2.融资风险 (11)3.支付风险 (12)4.整合风险 (12)(三)海尔跨国并购财务风险的控制 (13)1.估值风险控制 (13)2.融资风险控制 (13)3.支付风险控制 (13)4.整合风险控制 (14)参考文献 (14)致谢 (15)中国企业跨国并购的财务风险与控制——以海尔并购通用家电为例随着经济的高质量发展,政府出台鼓励企业“走出去”的政策,在政策上加大对企业“走出去”的扶持力度,越来越多的企业通过跨国并购来实现国际化的战略目标,支持企业获取先进的技术、开拓更广阔的市场、实现资源的全球共享。

中国企业跨国并购案例分析——以海尔并购GE为例

中国企业跨国并购案例分析——以海尔并购GE为例中国企业跨国并购案例分析——以海尔并购GE为例随着全球经济一体化的加深,中国企业跨国并购越来越成为一种常见的发展战略。

其中,中国家电巨头海尔集团并购美国跨国公司通用电气(GE)的案例备受瞩目。

本文以海尔并购GE为例,展开深入分析,探讨其背后的动因、所面临的挑战以及实现的收益。

一、案例背景海尔集团成立于1984年,起初只是一家小型冰箱厂,通过长期的转型和发展,成为全球家电制造业的巨头。

而通用电气(GE)则是一个拥有多元化业务的全球性电气设备制造和综合服务提供商。

在2016年,海尔集团以57亿美元的价格完成对通用电气家电业务的收购,成为GE家电的控股股东。

二、动因分析1. 打开全球市场:海尔通过并购GE,进一步巩固了其在全球市场的地位。

海尔通过收购GE家电,实现了在北美市场的快速扩张,加快全球布局的步伐。

2. 构建全球供应链:GE具有先进的供应链管理经验,与海尔具有较大的互补性。

此次并购使得海尔能够借鉴GE的供应链经验,优化自身的供应链管理,提高生产效率并降低成本。

3. 强化创新能力:GE拥有世界一流的技术实力和研发能力,在智能制造、物联网等领域具有先进的技术优势。

通过并购GE,海尔可以借鉴其创新理念和技术优势,提升自身的研发和创新能力。

三、面临挑战1.文化差异:海尔和GE在企业文化、管理理念等方面存在差异,这可能导致在企业整合中出现冲突和摩擦。

如何在并购过程中解决文化差异,保持员工的稳定和积极性是一个重要挑战。

2.风险控制:并购过程中,存在着市场风险、融资风险以及金融风险等多方面的风险。

如何科学评估风险,制定有效的风险控制措施,是企业并购过程中必须要面对和应对的挑战。

四、实现的收益1. 市场份额扩大:通过并购GE,海尔在北美市场的市场份额迅速提升,进一步巩固了在全球市场的地位。

海尔可以借助GE的品牌影响力和销售网络,加速产品在国际市场的推广和销售。

2. 技术优势提升:GE在创新技术方面拥有独特的优势,海尔通过并购GE,获得了GE的技术知识和专利,能够更快速地推动自身的技术改进和创新,提高产品竞争力。

青岛海尔并购通用家电案例分析

2013 年

2014 年

2015 年

2016 年

2017 年

整体

9. 70%

10. 20%

9. 80%

10. 30% 10. 60%

冰箱

—

—

15. 70%

16. 80% 17. 30%

洗衣机

—

—

14. 30%

14. 40% 14. 60%

青岛海尔并购通用家电案例分析

党苏平

( 青海民族大学 青海 西宁 810000)

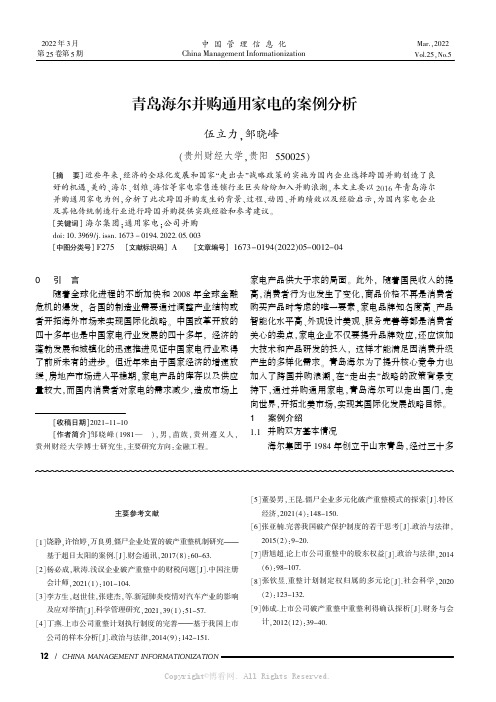

摘 要: 我国政府早在 20 世纪 90 年代末期为响应经济全球化趋势提出了 “走出去” 战略。自 2016 年以来,国家监管部门在 国内企业 “走出去” 的管理方面的经验在增加、也越来越成熟,这有助于我国对外投资结构的优化。同时,企业跨国并购趋于理 性。目前,家电行业内的企业之间的份额抢夺更加趋于白热化,一些家电企业开始 “走出去”,海尔集团也在 2016 年目标锁向了 美国的通用家电。本文分析海尔集团并购通用家电前后情况,为其以后更有效整合提出一定建议。

关键词: 跨国并购; 青岛海尔; 通用家电; 整合

一、案例回顾 ( 一) 海尔集团 海尔集团于 1984 年创立于山东青岛,它坚持是非、发展、利益 观等核心价值观,从一个小型集体工厂逐步奋斗发展壮大,它拥有 41% 青岛海尔的股权。上世纪末海尔集团响应国家政策积极在海外 创牌,经历多次跨国 并 购 交 易 后, 其 海 外 资 源 得 到 快 速 扩 展 和 整 合,构建起世界品牌集群。2017 年,该集团连续九年保持其在大型 家用电器市场的领先地位,零售量占全球市场的份额高达 10. 6% , 成功挤入世界领先的白色家电生产商之一。 ( 二) 通用电气 通用电气公司简称 GE ( 其前身是爱迪生电灯公司) ,于 1892 年在美国正式创立。经历了上百年的发展,通用电气公司秉承着持 续创新理念,在更广泛的范围内探索物体和物质,涉及业务领域有 医疗、航空、发电、可再生能源、运输、金融等。通用电气公司在 2017 年 《财富》 杂志评选的美国 500 强企业里排第 13 名。在世界 品牌实验室编制的 《2018 世界品牌 500 强》 排行榜中,通用电气公 司荣获第 14 名。 二、并购动因 ( 一) 快速拓展海外市场 北美这个全球第二大家电市场,其市场广阔成熟。处于北美市 场的通用电气公司也拥有着悠久的发展史,在美国扎根已经有近百 年,群众基础广泛,很受当地用户的信赖。另外该公司当时也在积 极转变发展战略,欲抛售家电等板块,而我国的家电等产品处于成 熟阶段,企业竞争日趋白热化,迫使很多企业走出去寻找新的市场 以求在同行中有一席之位。也就是集团要想完成其全球家电目标, 那么进军北美是个不错的选择。 ( 二) 提升品牌形象 虽然海尔集团是我国首家进行海外创牌的企业,但相对发达国 家企业进行的跨国并购要起步晚,品牌影响力要弱于一些在国际的 同业著名品牌。通用家电对美国消费者来说,已经成为 “企业名 片”,因此身处互联网 时 代 的 青 岛 海 尔 想 借 此 次 巨 额 并 购, 增 加 自 身竞争优势,获取企业的品牌效应,提高在同行业中的竞争地位。 ( 三) 获取技术、研发团队等战略性资源 在实施跨国企业并购之后,并购方会继承被并购方大量的技术 和资源,像是核心技术、市场资源、技术人员等等。青岛海尔在本 次并购中收购了通用电气公司家电部门的相关资产,还获得销售和 采购的网络和售后服务网点,这意味着拥有世界一流的物流和分销 能力,以及美国市场强大的零售网络关系。还接管了通用电气公司

青岛海尔并购通用家电的案例分析

/CHINA MANAGEMENT INFORMATIONIZATION主要参考文献[1]饶静,许怡婷,万良勇.僵尸企业处置的破产重整机制研究———基于超日太阳的案例.[J].财会通讯,2017(8):60-63.[2]杨必成,耿涛.浅议企业破产重整中的财税问题[J].中国注册会计师,2021(1):101-104.[3]李方生,赵世佳,张建杰,等.新冠肺炎疫情对汽车产业的影响及应对举措[J].科学管理研究,2021,39(1):51-57.[4]丁燕.上市公司重整计划执行制度的完善———基于我国上市公司的样本分析[J].政治与法律,2014(9):142-151.[5]董晏男,王昆.僵尸企业多元化破产重整模式的探索[J].特区经济,2021(4):148-150.[6]张亚楠.完善我国破产保护制度的若干思考[J].政治与法律,2015(2):9-20.[7]唐旭超.论上市公司重整中的股东权益[J].政治与法律,2014(6):98-107.[8]张钦昱.重整计划制定权归属的多元论[J].社会科学,2020(2):123-132.[9]韩成.上市公司破产重整中重整利得确认探析[J].财务与会计,2012(12):39-40.[收稿日期]2021-11-10[作者简介]邹晓峰(1981—),男,苗族,贵州遵义人,贵州财经大学博士研究生,主要研究方向:金融工程。

青岛海尔并购通用家电的案例分析伍立力,邹晓峰(贵州财经大学,贵阳550025)[摘要]近些年来,经济的全球化发展和国家“走出去”战略政策的实施为国内企业选择跨国并购创造了良好的机遇,美的、海尔、创维、海信等家电零售连锁行业巨头纷纷加入并购浪潮。

本文主要以2016年青岛海尔并购通用家电为例,分析了此次跨国并购发生的背景、过程、动因、并购绩效以及经验启示,为国内家电企业及其他传统制造行业进行跨国并购提供实践经验和参考建议。

[关键词]海尔集团;通用家电;公司并购doi:10.3969/j.issn.1673-0194.2022.05.003[中图分类号]F275[文献标识码]A[文章编号]1673-0194(2022)05-0012-040引言随着全球化进程的不断加快和2008年全球金融危机的爆发,各国的制造业需要通过调整产业结构或者开拓海外市场来实现国际化战略。

中国企业跨国并购的财务风险分析——以海尔并购通用家电为例

44 / CHINA MANAGEMENT INFORMATIONIZATION2020年12月第23卷第24期中国管理信息化China Management InformationizationDec.,2020Vol.23,No.240 引 言随着经济全球化进程的不断推进,我国许多企业出于长远发展的考虑,选择跨国并购。

普华永道提供的数据显示,中国企业2007年就迈入了跨国并购的快速发展阶段,2016年中国并购市场跨国并购交易额已达到458亿美元,创历史新高。

虽然并购案例的成功率逐年上升,但并购绩效水平依旧很低,其中,财务风险是影响跨国并购绩效水平高低的关键因素。

1 海尔并购通用家电的案例介绍1.1 案例概况1.1.1 青岛海尔概况海尔集团于1984年成立,由最初单一的冰箱生产与销售,到现在多元化领域经营,如今已成为全球家电行业的佼佼者。

青岛海尔作为海尔集团的一员,不断推陈出新,依靠自身研发实力和客户信用积极参与国内外家电市场的竞争合作,2009-2015年连续7年稳居全球家电零售量第一的宝座。

就市场表现看,其自身实力和品牌影响力不容小觑。

1.1.2 通用家电概况美国通用电气公司于1892年成立,是一家多元化跨国集团,产品和业务遍布全球100多个国家,具有开放、包容、丰富的企业文化。

通用家电部门隶属于通用电气旗下,研发与创新能力较强,2015年在美国市场的销售额高达42亿美元,全美排名第二,市场占有率较高。

1.2 并购过程海尔并购通用家主要过程的关键时间节点有:2016年1月14日,海尔与通用电气正式签署关于海尔并购通用家电的《股权与资产购买协议》;2016年1月15日,海尔宣布与通用电气达成并购协议,拟用54亿美元收购通用家电部门及相关资产;2016年6月6日,青岛海尔与通用电气正式完成交割,支付并购价款55.8亿美元。

海尔从签署《股权与资产购买协议》到支付并购价款,仅用时6个月,由此可见,海尔在并购前期做了充分的准备工作,并购效率较高。

海尔跨国并购GE家电财务绩效分析及启示

1、市场份额扩大

通过并购GE家电,海尔迅速获得了在美国市场的渠道和品牌影响力。根据市 场研究机构的数据,海尔在美国家电市场的份额迅速上升,成为美国市场的重要 参与者。

2、技术创新能力提升

2、技术创新能力提升

并购后,海尔获得了许多先进的家电技术和专利,使其在家电领域的创新能 力得到显著提升。这使得海尔在家电市场竞争中更具优势,为其在国内外市场的 持续发展提供了有力支持。

参考内容

内容摘要

随着中国经济的快速发展和全球化的深入推进,越来越多的中国企业开始走 出国门,进行跨国并购。在家电行业,这一趋势同样明显。本次演示以海尔并购 GE家电为例,对中国家电企业跨国并购的动因及绩效进行分析。

一、海尔并购GE家电的动因

1、市场扩张需求

1、市场扩张需求

在国内市场竞争压力日益增大的背景下,中国家电企业寻找新的发展空间成 为必然选择。海外市场具有更广阔的市场空间和较高增长速度,成为我国家电企 业扩大市场份额的有利途径。海尔通过并购GE家电,迅速获得了进入美国市场的 渠道,扩大了其在国际市场的影响力。

2、并购后整合与协同的重要性

2、并购后整合与协同的重要性

并购完成后,海尔集团与通用电气家电业务进行了全面的整合和协同。这种 整合不仅包括财务指标的提升,更重要的是实现了企业文化、管理体系、品牌资 源、渠道资源等方面的协同效应。这种协同效应使得海尔集团在全球市场的竞争 力得到了显著提升。对于其他中国企业来说,在进行跨国并购时,不仅要注重并 购过程中的谈判和交易,更要重视并购后的整合与协同工作,以实现真正的价值 提升。

3、品牌影响力提升

3、品牌影响力提升

通过并购具有全球影响力的品牌,海尔迅速提升了自身在全球范围内的品牌 影响力。这使得海尔在国际市场上更容易被消费者接受和认可,为海尔的国际化 战略提供了有力支持。

海尔集团并购美国通用电气

随着经济全球化进程的发展,跨国企业并购在国际市场上屡见不鲜;企业并购的目的也发生了巨大的转变,起初中国跨国企业进行并购主要目的是降低生产成本,扩大市场,提升企业效益,而现在跨国企业并购已然成为了企业创新、技术创新、产品创新的主要途径;本文就以海尔集团并购美国通用家电为例,对跨国并购提升企业创新能力的途径进行了研究;首先,本文就研究背景、研究意义以及我国现阶段跨国并购现状、跨国并购提升企业创新能力进行了阐述;其次,就本文所涉及到的专有名词、概念进行了解释,给本文研究提供了理论依据;再次,对影响跨国企业并购企业创新的因素进行了分析;最后,本文在分析海尔并购美国通用家电的案例基础上,对跨国企业并购提升企业创新能力的实现进行了分析,并提出了相关建议;仅在2016年第一季度,我国企业并购交易数量就已超过100例,交易金额高达826亿美元;2015年我国企业并购交易案例达到了346宗,交易金额达到了551亿美元;以上数据表明,无论从我国企业并购数量上看还是交易金额上看,我国跨国企业并购都在快速增长,发展前景良好;一方面,跨国企业并购,给我国企业提升创新能力带来了机遇;在经济全球化的大趋势下,企业竞争加剧,产品更新换代速度逐步加快,谁掌握了企业创新谁就把握住了企业发展的命门,企业创新能力越发重要;当前企业除了提升自主创新能力以外,但是许多企业无法承担自主创新的时间成本和技术成本,从而也越来越重视整合外部资源来提升自己的创新能力;另一方面,一些界内人士对我国企业并购提升企业创新能力并不看好,认为我国跨国企业并购获得的只是机器和设备,缺乏关键技术和创新能力的继承;撇去继承关键技术和创新能力继承的种种障碍,单单从跨国企业并购对全国企业自主创新能力的影响来讲,也存在着许多问题;例如,企业对于跨国企业并购后技术的绝对依赖,将企业并购作为提升创新能力的主要途径,忽视企业内部创新能力的提升;跨国企业并购在一定程度上会增加企业的负债,也会造成企业管理资源的浪费;因此,我国企业如何通过跨国企业并购提升企业的创新能力,已然成为了业界和学术界共同关注和研究的热点问题;海尔集团,1984年在青岛成立,与1993年上市;经过30多年的发展,海尔集团已经成为全球最大的家电制造商之一,目前已经成功转型,向开发的产业平台进发;在互联网时代,海尔致力于打造共创共赢的电商平台,成为了行业标杆;美国通用电气公司,始创于1892年,在两次世界大战期间迅速成长,不断并购其他外国企业,成为了世界上最大的电器公司,也是世界上极为出色的跨国公司;其涉足领域很广阔,先后在意大利、法国、中国等100多个国家开展业务,在全球范围内,提供了三十多万个岗位;对于海尔公司来说,此次并购美国通用电器公司是绝佳时期;一是弥补了没有并购美泰克的遗憾;二是此次并购是海尔集团走出去,与世界同行竞争的机会;三是此次并购可继承美国通用公司的先进设备;在此之前,美国通用公司早在2012年就投入了近10亿美元的资金进行生产设备和产品的研发,而此次并购海尔公司就可以理所应当的将这些成果充分利用起来,来增进海尔集团产品的创新性;除此之外,此举也给海尔集团进军北美市场创造了机会,海尔集团可依托美国通用电气公司在北美的市场,可迅速进军北美市场;对于美国通用电气公司来说,通用公司也将此次并购作为了一个机遇,借中国市场进军工业互联网行业;美国通用公司在2015年将Prediix云平台共享,Predix可将工业数据进行收集共享,从而给其他企业构建工业互联网提供数据支持;2016年1月,中国海尔公司与美国通用电气公司正式签署了并购协议,中国海尔公司并在1月15日晚拟以54亿美元收购美国通用电气公司家电业务相关资产;2016年3月,海尔收购美国通用电气公司家电相关资产已通过美国国家反垄断审查,为海尔正式收购美国通用电气公司扫除了障碍;2016年3月14日晚,海尔召开了“重大资产购买报告”董事会,会中审议通过了“重大资产购买报告书”草案,据有关人士透漏,此报告书就美国通用公司家电业务2015年业绩进行了深入的分析,并对海尔公司与美国通用电气公司家电重组之后带来的效益进行了分析;2016年3月31日晚,海尔公司召开了临时股东大会,商议并购美国通用公司家电事宜;经过审议表决,董事会几乎近全票通过了在通用电气公司与青岛海尔股份有限公司股份和资产购买协议之内的12项关键议案;海尔公司收购美国通用电气公司家电已有眉目,准备工作也已经做好,最后只要提高墨西哥境外反垄断调查之后,在2016年6月可以完成收购;第一,此次收购可扩大海尔全球知名度;此次收购完成后,海尔集团在家电不仅将一举超越美国保洁公司和日本松下公司,跃居世界第五位,还会进一步扩大市场份额,将海尔集团的企业文化、管理理念向全球企业传播;除此之外,美国通用电气公司还将和海尔公司在工业互联网等领域开展合作,将会进一步扩大海尔集团在全球市场的影响力;第二,海尔收购美国通用公司电气后海外市场广阔;收购完成后,海尔公司可迅速继承通用公司家电市场,有利于海尔海外市场的建立,以便于海尔在全球范围内建立研发、制造、销售工厂,从而进一步扩大企业的效益;第三,要注意企业重组风险的防范;海尔集团收购美国通用家电要重视重组后风险的控制,对双方产品销售系统的整合是风险控制的重点;例如,美国家电和中国家电在电源适配电压的不同,美国和中国家电的消费观念不同,美国通用家电如何快速适应中国市场,销售、售后系统能否快速进行有机整合,这些都是必须马上解决的问题;收购美国通用家电,是海尔集团提升产品的创新能力的一个新的途径;通用家电在白色家电方面有着巨大的优势,同时,这也将转变为海尔集团发展白色家电,产品创新的优势;1技术积累是一个公司、一个企业长久发展所沉淀下来的经验资源;技术积累可以保障企业健康的条件下向更高更好的方向发展,是企业健康成长的保障;在海尔集团收购美国通用电气之前,虽然海尔集团掌握了不少专利,但是仍缺乏核心技术,在国际市场上缺乏核心竞争力,而通用电气拥有拥有家电业的核心技术,还有众多专利技术;收购完成后,海尔便拥有了核心科技,这对海尔集团来说,是一笔巨大的财富;按照海尔集团的发展速度来看,这些技术是海尔集团至少10年才能掌握,无疑给海尔集团节省了大量的时间成本,为海尔集团的发展提供了动力;2海尔集团收购通用家电,不但可以将通用家电专利技术全盘接手,还可以将通用家电的研究机构和相关技术人员纳入集团;为海尔集团技术创新、产品创新提供了客观条件;3海尔集团和美国通用电气的市场不同,海尔集团经过近30年的发展,已经打开了国内市场,并拥有了一套适合我国市场的管理销售体系,而美国通用电气注重开发全球市场,其销售网遍及全球160多个国家;通过收购,为海尔集团进军全球市场提供了有利条件;海尔集团可借此机会学习通用电气国际市场开发的经验,建立符合海尔集团的国际销售体系;这也给海尔品牌国家化提供了发展机遇;4在海尔集团收购通用家电之前,家电产品主要走大众路线,几乎不涉足高端家电市场;而通用家电涉足了高端家电市场,经过收购后,通用家电品牌自然归海尔集团所有,弥补了海尔集团的空白;而且,这也有利于海尔集团的品牌形成,从而使海尔集团家电市场更加广阔,加入高端家电市场;5综上所述,在跨国并购中,许多因素都影响着企业并购后企业创新能力的提升;只有在认真分析影响因素后并制定相应的措施并付诸行动,才能实现跨国企业并购后产品、技术创新的目标;跨国企业并购不同于国内企业并购,周期漫长,涉及到前期企业的选择、中期企业双方的谈判、并购后的产业重组,这些都存在着各种问题;而且,跨国企业并购所走的程序要比其他企业并购要多,它涉及到两个不同国家的政策,所以面临的困难也很大;因此,在跨国企业并购之前,要充分考虑并购企业和被并购企业的状况,做好准备;我国企业要进行跨国企业并购时,要重视下面两个方面;一是借鉴优秀国企的海外并购经验,结合自身企业的实际情况开展跨国并购;二是培养先进理念,跨国企业会无法避免的开发国际市场;所以跨国企业要重视国际经营战略的制定,放眼国际市场,培养全球化意识;企业技术和资源往往以信息的形式存在于企业内部的各阶层人员上,例如产品开发的工程师、程序员,公司管理的高管、中低层管理,甚至产品一线的销售人员;思科CEO在并购战略中曾讲到:“企业核心技术人员储存在企业大部分的技术资本”;这句话的言外之意,之所以进行企业并购,就是为了将被并购企业的技术资本和资源吸收,从而提升企业的创新能力,促进企业发展;因此,在跨国企业并购时,对被并购企业的核心技术人员要尤为重视,竭尽全力留住被并购企业的核心技术人员,这对获得被并购企业资源技术有着决定性影响;整合企业内部资源和被并购企业外部资源对提升企业创新能力极为重要;任何一项技术和资源,单独发挥不了多大作用,都需要有效的整合才能发挥出最大效益;跨国企业并购应重视整合有效资源的重要性,要对企业核心技术进行整合;在实施跨国企业并购之后,并购方会继承被并购方大量的技术和资源,如核心技术、技术人员、市场资源、研发设备、专利等等;如何发挥这些资源的最大效益,对企业的发展起着至关重要的作用;因此,企业要对被并购企业留下的各种技术和资源进行有效的整合;因此,我国企业在海外并购时要不断进行资源整合,将被并购方的核心技术吸收,同时加大创新投入,从而提升企业的创新能力;本文就跨国并购对我国企业创新能力的影响为题,分析了海尔集团并购美国通用电气的案例,探求了跨国企业并购提升我国企业创新能力的实现路径,分析了影响跨国并购中提升我国企业创新能力的因素,最终提出了一个适合中国企业海外并购的管理模式;本文对我国跨国企业并购研究和我国企业实施跨国并购提供了思路以及跨国并购提升我国企业创新能力有着重要的意义;。

青岛海尔跨国并购通用家电的风险控制分析

会计之友2020年第5期一、引言自全球金融危机爆发以来,各国政府纷纷出台新政策吸引外资,以期振兴经济,国际上的产业结构大调整为中国企业开展跨国并购活动,开拓海外市场提供了难得的历史良机[1]。

就现阶段来说,国家宏观经济进入减速增长阶段,再加上政府对房地产市场严加监管,导致房地产对家电需求的拉动效应大大减弱,我国家电的库存量明显偏高,这也就造成了我国家电市场在2015年之后后劲不足,前景堪忧,业内人士分析如果没有大的刺激因素,家电行业的低迷将成为“新常态”。

面对国内家电行业增长低迷,各大家电巨头例如海尔、美的和格力,纷纷利用机会另谋出路,不再单纯依靠销量的增长,而是通过消费升级和品牌效应优化需求结构,加强质量管理和品牌建设,走国际化经营的道路。

其中,跨国并购是其重要方式之一。

然而在跨国并购过程中,风险控制是其并购成功与否的关键。

本文将以海尔跨国并购通用家电为例,对此进行具体分析。

二、案例介绍(一)并购双方概况1.青岛海尔概况海尔集团(Haier )于1984年4月28日成立,从最初的冰箱生产与销售,到现在的多元化经营,如今已经成为全球家电产业的引领者之一。

青岛海尔作为海尔集团的重要一员,在家电领域不断推陈出新,依靠自身的研发实力和用户的信赖积极参与国内和国际家电市场的竞争。

就市场表现来看,海尔的实力和品牌影响力无论从国内还是国外来说都是不容小觑的。

2.通用家电概况美国通用电气公司(GE )创立于1892年,是一家多元化跨国集团,产品和业务遍布全球100多个国家和地区,所雇佣的员工也遍及世界各地,因此形成了开放、包容、多样的企业文化。

通用家电(GEA )是通用电气公司旗下的家电业务部门,研发与创新能力较强,目前在美国拥有较高的市场占有率,在美国有着不可动摇的行业地位。

一直以来对于想要进行跨国并购的家电企业来说,通用家电是一个十分诱人的目标企业。

(二)并购主要历程青岛海尔并购通用家电的流程时间表如表1所示。

海尔并购美国通用家电动机与财务风险分析-会计-毕业论文

摘要跨国并购作为企业走出国门实现自身更大价值有效途径被广泛采用,目前我国的跨国企业并购活动也呈现风起云涌之势。

但是企业在收购流程里存有财务风险是决策企业并购是否能够并购成功的主要因素。

所以,原文把以“海尔并购美国通用家电”这个在中国家电行业里最大的收购事件,简析青岛海尔并购通用家电的动机以及其所面临的财务风险和其是如何进行识别和防范的,以期总结出一系列措施来帮助同行其他企业在日后的跨国并购中对财务风险更好的把控。

关键词:跨国并购,财务风险,识别,防范AbstractTransnational mergers and acquisitions are widely used as an effective way for enterprises to go abroad to achieve greater value. At present, the mergers and acquisitions activities of transnational enterprises in China are also surging. However, Financial Risks in the Acquisition Process of Enterprises is the key factor to determine the success of merger and acquisition. Therefore, this paper will take Haier's M&A of American General Electrical Appliances as an example to analyze the motive of Haier's M&A of General Electrical Appliances and the financial risks Haier faces, and how to identify and prevent them, in order to summarize a series of measures to help other companies in the same field to better control the financial risks in future cross-border M&A.Key words: Cross-border M&A financial risk recognition preventio目录前言 (1)一、跨国并购基本概念介绍 (2)(一)跨国并购分类、动因及财务风险类型 (2)二、海尔并购美国通用家电政策背景介绍 (2)(一)行业状况 (2)(二)海尔并购GEA动因分析 (3)1、获取通用家电的市场份额、打开北美市场 (3)2、发挥协同效应 (3)3、销售网络互补,细分市场发展 (3)4、减少采购成本 (4)5、研发与优势技术互补 (4)三、海尔并购通用家电财务风险及成因分析 (4)(一)海尔的定价风险及成因 (4)(二)海尔的融资风险及成因 (5)(三)海尔的支付风险及成因 (5)(四)海尔的整合风险及成因 (6)四、海尔并购通用家电财务风险控制策略及评价 (6)(一)定价风险管控 (6)1、措施分析 (6)(1)对通用家电进行了长期的调查 (6)(2)充分利用中介机构 (7)2、效果分析 (8)(二)融资风险管控 (8)1、措施分析 (8)(1)提前规划融资方案,引入战略投资者支持并购 (9)(2)启动员工持股计划,缓解融资压力。

青岛海尔并购通用家电的财务绩效分析论文设计

摘要我国经济发展越来越快,残酷的淘汰机制让企业不得不寻找可行的方法。

并购就是一种快速有效并被大多数企业选择的其中一种办法。

研究青岛海尔并购通用家电这一案例对于研究并购有着重要的意义。

本文在国内外学者的研究背景下,通过文献研究、数据对比等方法,研究对比了青岛海尔并购前后的企业获取利润的能力、企业的营运能力、企业的市场反应等,研究发现,青岛海尔在并购后的盈利能力主要表现为主营业务利润率与并购前相比有所增长,净资产收益率、总资产收益率和销售净利率在并购之后有所下降。

原因可能是并购后青岛海尔的销售收入有所增长,但其资产总额和并购后产生的财务费用都有所增长。

营运能力主要表现在应收账款周转率在并购后出现下滑后又迅速上升。

存货周转率、固定资产周转率和总资产周转率在并购后出现数据下滑的现象。

主要原因可能是并购后青岛海尔的主营业务能力有所提升,但并购后的整合工作比较复杂从而导致海尔集团汇款不利等。

市场反应主要表现在每股收益在并购后处于稳步上升的趋势。

主要是因为企业投资人都对此次并购呈积极态度,认为此次并购能给他们带来利润。

针对以上问题,分别就并购前和并购后提出建议,并购前要进行资金整合工作;在并购后要就双方企业进行整合,主要包括文化整合、人力资源整合以及资源整合等以实现利益最大化。

关键词:企业并购;财务绩效;青岛海尔;通用家电AbstractChina's economic development is faster and faster, and the cruel elimination mechanism makes enterprises have to find feasible methods. M & A is one of the fast and effective methods chosen by most enterprises. Qingdao Haier's acquisition of general household appliances is a large-scale case in the history of M & A, which has great research significance. Under the research background of scholars at home and abroad, this paper studies and compares the profitability, operation ability and market reaction of Qingdao Haier before and after the merger and acquisition by means of literature research and data comparison. It is found that the profitability of Qingdao Haier after the merger and acquisition mainly shows that the profit rate of the main business has increased compared with that before the merger and acquisition, the return on net assets, the return on total assets and sales After the merger and acquisition, the net selling rate decreased. The reason may be that after the merger and acquisition, the sales revenue of Qingdao Haier has increased, but its total assets and financial expenses incurred after the merger and acquisition have increased. The main performance of operating capacity is that the turnover rate of accounts receivable has declined and then increased rapidly after M & A. The data of inventory turnover rate, fixed asset turnover rate and total asset turnover rate decrease after M & A. The main reason may be that the main business capacity of Qingdao Haier has improved after the merger and acquisition, but the integration work after the merger and acquisition is more complex, which leads to the unfavorable remittance of Haier Group. Market reaction is mainly reflected in the steady rise of earnings per share after M & A. The main reason is that the M & A has increased the confidence of investors. In view of the above problems, the paper puts forward suggestions before and after M & A respectively. Before M & A, capital integration should be carried out; after M & A, enterprises of both sides should be integrated, mainly including cultural integration, human resource integration and resource integration to maximize benefits.Key words: Enterprise merger and acquisition, Financial performance,Qingdao Haier,general household appliances目录摘要 (1)Abstract (2)1.绪论 (5)1.1研究背景 (5)1.2研究意义 (5)1.3 国内外文献综述 (6)1.3.1 并购绩效相关文献综述 (6)1.3.2 并购整合相关文献综述 (6)1.4 研究内容方法 (6)1.4.1 研究内容 (6)1.4.2 研究方法 (7)2. 相关理论概述 (8)2.1跨国公司并购的内涵 (8)2.2财务绩效概念界定 (8)2.3财务绩效的衡量指标 (8)2.3.1盈利能力 (8)2.3.2营运能力 (8)2.3.3市场反应 (8)3.案例分析 (9)3.1 青岛海尔简介 (9)3.2青岛海尔并购通用家电的并购动因 (9)3.3 青岛海尔并购通用家电的主要并购经过 (10)4.青岛海尔并购通用家电的财务绩效变化及原因分析 (11)4.1青岛海尔并购通用家电盈利能力分析 (11)4.1.1 并购前后盈利能力分析 (11)4.1.2 盈利能力变化原因分析 (12)4.2青岛海尔并购通用家电营运能力分析 (12)4.2.1 并购前后营运能力分析 (12)4.2.2 营运能力变化原因分析 (13)4.3 青岛海尔并购通用家电市场反应分析 (13)4.3.1 并购前后市场反应分析 (13)4.3.2 市场反应变化原因分析 (14)4.4 青岛海尔并购通用家电总体评价 (14)5.青岛海尔并购通用家电财务绩效改善建议 (15)5.1 并购之前做好资金筹集工作 (15)5.2 并购之后做好整合工作 (15)参考文献........................................................................ 错误!未定义书签。

海尔集团并购通用家电的案例分析

海尔集团并购通用家电的案例分析摘要:海尔集团并购通用电气家电业务的交易在2016年6月7日正式完成,最终交易金额约为55.8亿美元,这是迄今为止大陆家电业最大的一笔海外并购案。

此次并购有助于海尔集团打开美国市场,实现全球的家电市场格局,推进海尔品牌走向转型之路,对于提高海尔品牌的知名度以及加快实现全球化的进程具有积极意义。

关键词:海尔集团;通用家电;并购一、案例介绍2016年6月7日,海尔集团(“海尔”)控股41%的青岛海尔股份有限公司(SH600690,“青岛海尔”)和通用电气(纽交所:GE)联合宣布,双方已就并购交易签署所需交易交割文件,这标志着通用家电正式成为海尔大家庭一员。

这场并购的完成,不但意味着海尔将成为家电行业全球布局最完整的公司,也意味着海尔全球的资管工作将推至历史新高度。

海尔集团2016年收入达到1190.66亿元,增长32.59%;2016年通用家电贡献公司收入258.34亿元,贡献归属于上市公司股东净利润约4.35亿元;贡献扣除非经常性损益的归属于上市公司股东净利润约8.86亿元。

根据欧睿国际全球大型家用电器调查数据显示,2016年海尔大型家用电器品牌份额为10.3%,实现八连冠。

1.通用电气公司简介通用电气公司,即美国通用电气公司(General Electric Company,简称GE,创立于1892年,又称奇异公司,NYSE:GE),是世界上最大的提供技术和服务业务的跨国公司。

2016年10月,通用电气公司排2016年全球100大最有价值品牌第十名。

美国通用电气公司2017年6月1日宣布,在天津空港经济区启用其首个美国以外、服务于多个业务部门的智能制造技术中心。

在2017年6月7日发布的2017年《财富》美国500强排行榜中,排名第十三。

2017年6月,《2017年BrandZ最具价值全球品牌100强》公布,通用电气公司排名第19位。

2.海尔集团简介海尔集团创业于1984年,是全球大型家电第一品牌,2017年1月10日,世界权威市场调查机构欧睿国际(Euromonitor)正式签署发布的2016年全球大型家用电器品牌零售量数据显示:海尔大型家用电器2016年品牌零售量占全球市场的10.3%,居全球第一,这是自2009年以来海尔第8次蝉联全球第一。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

财务战略联盟青岛海尔与通用电气并购案例分析Document serial number【KK89K-LLS98YT-SS8CB-SSUT-SST108】财务战略联盟——青岛海尔与通用电气并购案例分析摘要随着经济快速发展和市场规模的不断扩大,企业并购已成为企业谋求发展、产业升级的重要手段。

自20世纪90年代中后期开始,在外资大量持续流入中国的同时,中国企业也试图开始了积累跨国经营的探索。

自我国加入WTO 后,在政府“走出去”战略的推动下,中国企业的海外并购不断加速,众多实力企业通过海外收购的方式参与到全球资源再配置和资产重组活动中去。

然而,自上世纪80年代以来,西方发达国家逐渐意识到国际市场竞争日趋激烈,海外并购本身存在更大的风险,需要大量的资金和内部协调成本,而且随着盲目的扩张极易产生"大企业病"。

随后,跨国公司在全球化经营中普遍运用联盟战略广结盟友,开展更高层次的竞争与合作。

战略联盟作为现代企业从事国际化经营、提升国际竞争力的一种方式而被广泛关注。

因此,战略联盟已成了不同规模的企业实施全球战略的实用手段。

进入21世纪,海尔、美的、康佳等中国家电企业纷纷采用国际战略联盟的方式,积极开展国际化经营,不断提高其品牌的世界知名度和国际竞争力。

在近几年发生的诸多并购案中最为瞩目的当属今年的青岛海尔并购通用电气家电公司(GEA)案例,这是中国家电行业迄今为止最大一笔海外并购业务。

海尔的此次并购将会有力提升其在全球的竞争力,并入海尔后的GE家电命名为“GE APPLIANCES a Haier company”,标志着GE家电正式成为其共创共赢生态圈的重要一员,而海尔集团在家电制造业也将成为一个全新的家电巨擘,为中国家电在海外开辟了新市场。

从海尔高层的积极表态和紧跟其后的整合措施中可以看出,青岛海尔收购GE家电并不同于当年联想并购IBM PC的“蛇吞象”式的收购方式,而是更像一场“兄弟之间的联盟”,将在多个领域方面体现协同增值。

2016年1月15日,海尔与通用电气公司在美国签署了合作谅解备忘录,并共同宣布将在全球开展战略伙伴合作,共同在工业互联网、医疗、制造等领域提升企业竞争力。

从战略层面看,青岛海尔收购GE家电意图整合GE优质产业资源和渠道资源,将加速海尔全球化战略的进程。

本文试图通过对联盟签订协议的前后一些线索的发掘和分析,对青岛海尔与GE家电公司联盟后,青岛海尔的财务绩效做一对比分析,由此发现联盟是否起到了应有的效应。

然后通过对联盟的风险分析及未来之路走向的展望,对联盟的前景进行分析并提出一些针对性设想。

本文采用理论分析及实证检验相结合的方法,通过所学的财务知识、资本市场理论及资本运作方法运用于青岛海尔与GE家电公司联盟,揭示联盟的产生背景、绩效影响及可能存在的危机与解决对策。

本文共包括五部分内容。

第一章绪论。

介绍论文研究背景,提出所要解决的问题。

即从联盟产生的行业背景入手,揭示该联盟产生的必然性,进一步提出本文所要分析研究的问题。

第二章文献综述与理论回顾。

本章内容主要分为两部分,第一部分主要是回顾当前理论界对财务战略联盟的研究状况及对本文所涉及问题已有研究所存在的优点和不足。

第二部分主要是解决本论文研究的理论范畴,主要从规模经济、价值链理论、竞争理论和资源优势理论入手,构成本论文的理论基础。

第三章研究方法与思路。

本部分主要是介绍青岛海尔与GE家电公司的一些基本资料及联盟的基本内容,对联盟特点做一个基本的分析,最终根据分析结果得出结论。

第四章海尔与GE联盟分析。

该部分是本论文的核心。

第一节青岛海尔和GE家电战略联盟的动因和条件分析,主要从青岛海尔与GE家电战略要求的角度入手,对双方彼此的需要进行分析,说明双方发结盟是一个必然的趋势。

第二节青岛海尔与GE家电联盟的形式和特点,主要说明青岛海尔与GE家电联盟选择了资本联盟而不是其他形式的联盟形式,以及为什么选择层层递升的运作手法。

第三节青岛海尔和GE家电战略联盟的效果分析,对青岛海尔的分析主要从其财务绩效的角度考察,通过横向与纵向的对比分析,揭示联盟对青岛海尔财务状况的改善是否起到作用及预期的效果。

对GE家电的分析主要是从投资角度入手,分析联盟是否给GE家电公司带来可观的收益回报。

第四节联盟的风险分析及其防范,该部分内容主要是结合海外并购与日俱增的背景下,由于海尔是以人民币计价,而GE家电是以美元计价,财务数据并表后,本身存在较大的汇率风险,特别是现阶段正处于人民币兑美元汇率及其敏感时期,这样极易产生并购风险;还有由于两国历史文化的差异,也容易在并购后潜藏整合风险。

在对其风险进行分析后,对存在的问题如何化解进行更深一步探讨。

第五节青岛海尔与GE家电联盟的未来趋势,这部分内容主要是根据青岛海尔与GE家电公司的战略规划及各自在中国、美国市场的动作,对其未来的合作与发展进行预测,预测其下一步的合作将主要是渠道联合。

第五章案例启示。

对本文的研究进行总结,并进一步结合写作过程当中的想法给出建议。

企业财务战略联盟虽然只是战略联盟中的一个小分支,但在实际的战略联盟并购案例中具有举足轻重的地位。

财务战略联盟通过对货币、产品和服务等进行合作,利用财务战略对公司的运作和发展方向做出正确的分析,确定企业最终联盟对象,形成有效的战略联盟,保障其并购及后续整合的顺利进行。

关键词:战略联盟海外并购财务战略财务分析工业互联网Corporate Financial Strategy Alliance——Case Analysis on the merge and acquisition of QINGDAO HAIERGroup & GE CompanyAbstractWith the rapid development of economy and the constant enlargement of the market size,enterprise merger and acquisition has become an important means for enterprises to seek development and industrial the middle of 1990s,while foreign capital inflows continue to flow into China, Chinese companies are also trying to explore the accumulation of transnational China joined the WTO,under the impetus of the chinese government’s“going out”strategy,overseas mergers and acquisitions of Chinese enterprises have become accelerate steadily,and then many of the strength of enterprises through the way of overseas acquisitions to participate in global resource reconfiguration and asset restructuring , since 80s of last century, the western developed countries have gradually realized that the competition in the international market is becoming more and more mergers and acquisitions itself has a greater risk,it has not only the need for a large number of capital and internal coordination costs, but also the blind expansion is very easy to produce“large enterprise disease”.Subsequently, the multinational companies in the globalization of business strategies widely used alliance allies, to carry out a higher level of competition and alliance as a modern enterprise engaged in international operation, improve the international competitiveness of a kind of way is widely attention.Thereforee,strategic alliances have therefore become a practical tool for companies of all sizes to implement global strategies.Entering the 21st century, Haier, Midea, Konka and other Chinese household electrical appliance enterprises have adopted an international strategic alliance approach, and actively carry out international operations, and continuously improve its brand's world-renowned and international recent years, many of the mergers and acquisitions in the most eye-catching is the case this year's Qingdao Haier M & a GEA case, which is China's largest home appliance industry so far, a number of overseas mergers and acquisitions 's acquisition will greatly enhance its global competitiveness, later incorporated into Haier GE named "GE APPLIANCES a home Haier company", it marks that GE officially became the home to create win-win ecosystem is an important one, and the Haier group in household appliance manufacturing industry will become a new home appliance giant, is China the appliance opened up new markets the positive attitude of Haier executives and subsequent integration measures can be seen in Qingdao, Haier acquisition of GE appliance is different from that of Lenovo's acquisition of PC IBM's acquisition method of "snake swallow elephant", but more like a "brotherly alliance", will be in a number of areas in the collaborative January 15, 2016, Haier and GE Corp signed a memorandum of understanding on cooperation in the United States, and jointly announced in the global strategic partners together in the Internet industry, medical, manufacturing and other fields to enhance the competitiveness of enterprises. From a strategic perspective,the acquisition of Qingdao Haier GE appliances intention to integrate GE quality industry resources and channel resources, will accelerate the process of Haier's global paper attempts to explore and analyze some clues to the alliance before and after the signing of the agreement, the Qingdao Haier and GE appliances company alliance, Qingdao Haier's financial performance to do a comparative analysis, which found that the alliance will play its due is the League of the risk analysis through strategic direction and vision of the future of the Union to make the analysis of the prospects for some specific ideas.In this paper, theoretical analysis and empirical test methods are used,through the finance knowledge, capital market theory and capital operating methods applied Qingdao Haier and GE appliance company alliance, revealed the union background, performance and impact of the crisis and possible paper comprises five parts.Chapter 1 background introduction and the problem that must be the Union’s industry background,to expose the necessity of the Union and the further study of this issue.Chapter 2 overviw of the papers and the review of related chapter is mainly divided into two parts;the first part is scanning the theorists on financial strategic alliancs and the advantages and shortcomings in existed second part of this paper isto address the theoretical research areas,mainly from economies of scale,value chain theory,the new systerm of competition theory and natural resources economicstheory,the papers constitute a theoretical basis of this paper.Chapter 3 research methodology and part is mainly to introduce the basic information of Qingdao Haier and GE appliances company and the basic content ofthe union, and make a basic analysis of the characteristics of the union, and finallydraw the conclusion according to the analysis results.Chapter 4 the analysis of Qingdao Haier-GEA part is the core of the paper and consists of five main ⅠThe union of Qingdao Haier and GEA Corporation’s motivations and conditions analysis,starting with the Qingdao Haier and GEA’s perspective of corporate strategies,the integration of the two sides is an inevitableresult based on the analysis of each other’s ⅡPattern choice and the features of Qingdao Haier-GEA Union, mainly on why the choice of capital Qingdao Haier-GEA Union League rather than other forms of alliances ,and why choose the way the operation of ascending layers..SectionⅢ Effectiveness analysis of Qingdao Haier-GEA Union,the main Qingdao Haier analysis is from the perspective of financial performance inspection;through horizontal and vertical contrast analysis revealedUnion to improve the financial situation of Qingdao Haier is playing a desired onGEA is mainly from the company’s investment perspective by analyzing whether Union parties bring considerable benefits to GEA Company. Section Ⅳ Union risk analysis and prevention,this part is mainly a combination of overseas mergers and acquisitions grow with each passing day background, because Haier is denominated in RMB, while the GE appliance is denominated in . dollars, financial data and the table itself, there is greater exchange rate risk, especially at this stage is in the RMB exchange rate against the dollar and the sensitive period, so easily have the risk of merger and acquisition;there are historical and cultural differences between the two countries, it is also easy to hide the risk of integration after the analyzing the risk, how to solve the problem of the existence of a deeper Ⅴ Trend of Qingdao Haier-GEA Union,this part is mainly based on the Qingdao Haier and GEA strategic planning and the respective behavior in the . and Chinese market, regarding that their future cooperation and development cooperation and development will primarily be the joint channels.Chapter 5 case research of this paper is summarized, and the suggestions are given in the financial strategy alliance is only a small branch in the strategic alliance, but it has the pivotal status in the actual strategic alliance merger and acquisition cooperation through the strategic alliance of money, goods and services, the use of financial strategy to make a correct analysis of the operation and the development direction of the company, eventually determine the enterprise alliance object, forming a strategic alliance effectively, guarantee the acquisition and subsequent integration smoothly.Key Word:strategic alliance ;overseas mergers and acquisitions ;financial strategy; financial analysis; industrial Internet第一章绪言研究背景我国企业的并购历史最早可以追溯到新中国成立之前甚至更早,但以现代企业为主要组织形式的真正意义上的并购,最早出现在1984年,当时保定机械厂兼并了保定针织机械厂,成为改革开放后我国企业并购的第一案。