股票指数几何布朗运动模拟及实证分析

股票价格几何布朗运动模型的理论错误及纠正

股票价格几何布朗运动模型的理论错误及纠正

股票价格几何布朗运动模型是金融领域中常用的模型之一,用于描述股票价格的随机演化过程。

该模型在一些方面存在理论错误,需要进行修正。

股票价格几何布朗运动模型假设股票价格的变化是一个几何布朗运动过程,即价格的变化服从几何布朗运动的概率分布。

实际上股票价格的随机波动并不满足几何布朗运动的假设。

几何布朗运动模型中,价格变化是连续时间和连续空间的,而实际中股票价格的变化是离散时间的。

几何布朗运动模型假设价格变化服从正态分布,但实际中股票价格的分布往往是非正态的。

几何布朗运动模型忽略了股票价格的离散性和分布的非正态性,从而导致了理论上的错误。

为了解决这些问题,可以对股票价格几何布朗运动模型进行一些修正。

可以引入离散时间的因素,将价格变化的时间间隔划分为若干个均等的时间段,以适应实际中价格变化的离散性。

可以采用更适合股票价格波动的分布来描述价格的变化,如随机游走模型或扩散模型。

随机游走模型假设价格的变化是一个随机步长的累积,而扩散模型引入了波动率这一参数来描述价格的变化。

这些修正方法能够更准确地描述股票价格的波动,提高模型的理论预测能力。

股票价格几何布朗运动模型还存在着一些其他的理论问题,如未考虑市场中的交易成本、流动性等因素,以及未考虑市场中的非理性行为。

这些因素会影响股票价格的随机演化过程,导致其不符合几何布朗运动模型的假设。

为了解决这些问题,需要基于更全面的市场数据和更精确的模型来进行金融分析和预测,以更准确地描述股票价格的变化。

基于布朗运动的股价模拟方法的改进与实证分析(含代码)

基于布朗运动的股价模拟方法的改进与实证分析摘要: 布朗运动是最常用来刻画金融变量价格,特别是股票价格运动的一种随机过程形式.本文在股票价格服从布朗运动的前提下,论述了股价的建立过程,并推导出模拟股价的公式,然后再对该公式的期望漂移率和波动率提出一改进求法,并通过MATLAB 对上海宝钢股票、中国联通股票的实证分析,并比较改进前后的股价模拟方法的有效性。

关键词:布朗运动 股价模拟 实证分析 MATLAB 改进一、 布朗运动模拟股价的基本模型1965年,保罗·萨缪尔首次提出连续时间股票模型:t t t t dS =S t+S w μσ∆∆ (1)其中t S 代表股票在t 时刻的股价,μ和σ分别称为期望漂移率和波动率,t w 是标准的布运动. 在时间间隔Δt 内, t w ~N(0,t)∆∆),又可写成t w ∆=~(0,1)N ε。

式的左端表示的是股票的“瞬间收益率”,其均值为t μ∆,方差为2t σ∆,由于布朗运动的特性,股票的“瞬间收益率”是一个正态分布的随机变量.方程(1)是一个随机微分方程(SDE ), 假设股票的初始股价为0S ,则方程(1)的几何布朗运动解是:20exp[(/2)]t t S S w u t σσ=+- (2)则我们即可利用公式(2)来模拟下一时刻的股票价格。

μ和σ是未知的,但是我们可以根据历史股价计算出来。

由方程(2)可得:20ln()(2)t t S S w t σμσ=+- (3)假设现在有在[0,T]时间段的股票价格,这段时间又由n 个相等的子区间t ∆组成。

再假设在第i 个子区间末的股价为i S 。

计算下列时间序列值:121i ln()ln()(i i i i t t U S S w w dt σσμσ++=-=-+- (4)将得到数值列123{,,}n U U U U U =,同时1i i t t w w +-是一个正态变量,方差为t ∆,均值为0。

股票价格行为关于几何布朗运动的模拟

股票价格行为关于几何布朗运动的模拟作者:张峻华戴伦刘文浩来源:《财经界·学术版》2014年第19期摘要:在传统的期权定价理论中,我们需要假设股票价格行为在短期服从于几何布朗运动,以此为基础我们发展出了Black-Scholes等期权定价公式。

但现实中股票价格是否真能如假设一样服从几何布朗运动?本文利用2012年11月29日至2013年11月29日的上证综指每日数据,采用蒙特卡罗模拟法进行分析,通过比较在几何布朗运动情况下股票价格的模拟值和现实中股票价格行为的拟合优度,判断现实生活中股票价格行为是否服从几何布朗运动。

利用线性回归方程对模型进行修正,进一步判断模拟结果的拟合情况。

关键词:几何布朗运动上证综指模特卡罗模拟拟合优度线性回归一、股票价格行为的几何布朗运动影响股票价格变化的因素主要有股票价格随时间上涨的趋势和股票价格的平均波动率。

前者对股票价格增长的贡献取决于时间的长短;后者只取决于布朗运动造成的随机波动。

在广义的维纳过程中我们假设期望漂移率为常数,即△S=μ△t。

但实际中假设期望收益率为常数更为合理,如果股票在t时刻的价格为S,那么股票价格的漂移率应该为μS,其中μ为常数。

因此得到了一个广泛使用的描述股票价格行为的模型:在得到了股票价格行为的几何布朗运动模型之后,我们将是利用该模型来模拟股票价格的波动情况,同时与股票价格的实际情况进行对比分析,观测实际中股票价格行为是否满足几何布朗运动。

在进行模拟之前,我们需要先利用伊藤引理求μ和σ的估计值。

我们首先需要知道μ表示单位时间内的期望回报率,σ表示单位时间内股票价格的波动率。

二、蒙特卡罗模拟本文将利用Excel对ε~N(0,1)进行随机抽样,利用抽样结果进行蒙特卡罗模拟,将模拟结果同股指的实际价格波动进行对比,判断股指价格是否服从几何布朗运动。

同时由于蒙特卡罗模拟存在着一定的偶然性,所以我们将进行3次相互独立的蒙特卡罗模拟。

在进行蒙特卡罗模拟之前,我们需要估计股指的预期收益率[μ]和收益的标准差[σ]。

股票价格几何布朗运动模型的理论错误及纠正

股票价格几何布朗运动模型的理论错误及纠正作者:高宏来源:《时代金融》2019年第11期摘要:几何布朗运动模型是现代金融学用来描述股票价格随时间演变过程的随机模型,但是众多学者的实证研究结果表明,几何布朗运动模型与事实严重不符。

本文指出了几何布朗运动模型将股票价格假设为随机变量的理论错误,并根据股票价格与时间一一对应的实际现象,将股票价格抽象为确定性的时间函数,重建了可正确描述股票价格现象的几何布朗运动函数模型,可为证券投资活动的量化分析、价格预测及风险管理提供准确的数学描述工具。

关键词:几何布朗运动模型随机模型函数模型一、引言几何布朗运动模型是现代金融学用来描述股票价格随时间演变过程的随机模型(Merton,2013;王军等,2018)。

但是,几何布朗运动模型描述的股票价格收益率数学期望为常数,表明股票市场中存在着确定性的盈利机会,这不仅与股票市场“股票价格随机变化”的实际观察结果和现代金融学中的有效市场假说不符,也与Kendall(1953)、Osborne(1959)、Samuelson(1965)和 Fama(1965)等众多學者的股票价格收益率序列均值为零的实证研究结果不符。

本文指出了几何布朗运动模型不能正确描述股票价格波动现象及规律的变量假设错误,并根据股票价格与时间一一对应的实际现象,将股票价格与时间之间的数量关系抽象为函数关系,使用无漂移的几何布朗运动过程样本函数模型来描述股票价格波动现象,不仅可正确描述股票价格随时间演变的过程,而且也揭示出了股票价格波动本身包含有线性趋势的运动规律。

二、错误现象设S(t)为股票价格,若S(t)满足下面的随机微分方程,则称它遵循几何布朗运动(Hull,2013;林清泉,2008;赵胜民,2010):(1)式中μ为股票价格收益率的数学期望,σ为股票价格的波动率,W(t)为服从N(0,1)的维纳过程,也称标准布朗运动。

根据式(1),可得股票价格S(t)收益率的数学期望:(2)式(2)表明,股票价格的短期收益率为常数,股票市场中存在着确定性的盈利机会,这不仅与现代金融学“股票价格随机变化”的长期观察结果和有效市场假说不符,也与Kendall (1953)、Osborne(1959)、Samuelson(1965)和 Fama(1965)的股票价格收益率序列均值为零、在统计上不具有相关性的实证研究结果不符。

利用几何布朗运动进行市场价格波动分析

利用几何布朗运动进行市场价格波动分析几何布朗运动是一种经济学和金融学领域的数学模型,常用于描述市场价格的随机波动和预测市场价格的走势。

它是金融衍生品定价的基础,也被广泛应用于投资和风险管理领域。

本文将通过解释几何布朗运动的概念和特点,探讨它在市场价格波动分析中的应用。

首先,什么是几何布朗运动?几何布朗运动是一种连续时间的随机过程,通常用于描述股票和其他金融资产在市场中的波动。

它的特点是具有随机性和连续性,且从任意点出发,它的增量服从正态分布。

几何布朗运动的数学表达式如下:dS(t) = μS(t)dt + σS(t)dW(t)其中,S(t)表示时间t时刻的市场价格,μ是价格的预期年化收益率,dt是时间的微小增量,σ是价格的波动率,dW(t)是标准布朗运动的增量。

几何布朗运动的关键特点之一是连续性,即市场价格的变化是连续的而非离散的。

这与股票市场真实的运行情况相符,因为市场价格是不断变化的,而不是突然发生跳跃。

通过使用连续时间模型,可以更好地捕捉到市场价格的变动特征。

几何布朗运动的另一个特点是随机性,即市场价格的变化是随机的。

这是因为市场价格受到许多因素的影响,如经济环境、政治形势、公司盈利等,这些因素的变化很难预测和量化。

几何布朗运动的随机性特点使得它能够有效地模拟和预测市场价格的波动。

对于股票价格的模拟和预测,几何布朗运动可以通过蒙特卡洛模拟方法来实现。

蒙特卡洛模拟是一种基于统计学原理的随机模拟方法,在市场价格波动分析中被广泛应用。

该方法基于几何布朗运动的模型和参数,通过模拟大量的随机路径来估计未来市场价格的概率分布。

通过蒙特卡洛模拟,可以进行多种市场价格分析,如价值-at-风险估计、期权定价和策略优化等。

其中,价值-at-风险估计是分析投资组合风险和回报潜力的关键方法之一。

通过模拟大量的随机路径,可以计算出未来市场价格在不同置信水平下的分布和对应的价值-at-风险指标,从而辅助投资决策和风险管理。

股票价格几何布朗运动模型的理论错误及纠正

股票价格几何布朗运动模型的理论错误及纠正股票价格是金融市场的核心指标之一,对于投资者而言,对股票价格的预测和理解是至关重要的。

对股票价格行为进行建模和预测是金融领域的重要课题之一。

在建模股票价格行为时,几何布朗运动模型是一个被广泛使用的数学模型,在实际应用中,几何布朗运动模型存在一些理论上的错误,需要进行纠正。

我们来了解一下什么是几何布朗运动模型。

几何布朗运动模型是由路易斯·巴舍利耶于1900年引入,并由保罗·萨缪尔逊和瓦斯孔塔斯·曼德尔布罗特于1963年用于股票价格模型。

该模型是描述股票价格变化的一种随机过程,它假设股票价格的对数服从布朗运动,即价格的对数收益率是服从正态分布的。

几何布朗运动模型存在一些理论上的错误。

该模型假设股票价格的对数收益率是服从正态分布的,这意味着股票价格的对数收益率具有无限可积性和平稳性。

在实际情况中,股票价格的对数收益率往往呈现出厚尾和非对称性的特征,这与正态分布的假设不符。

几何布朗运动模型忽略了市场的波动性不稳定性,即股票价格的波动率是随时间变化的。

几何布朗运动模型假设股票价格的变化是连续的,然而在实际情况中,股票价格的变化往往是离散的,这使得模型的应用受到一定的限制。

针对几何布朗运动模型存在的理论错误,我们可以进行纠正,以更准确地描述股票价格的行为。

我们可以采用更合适的概率分布来描述股票价格的对数收益率,例如考虑厚尾和非对称性特征的分布,如t分布或者广义正态分布。

这样可以更准确地捕捉股票价格的变动特征。

我们可以引入随机波动率模型,将股票价格的波动率建模为随机过程,以更好地描述市场的波动性不稳定性。

我们可以考虑离散的股票价格变动,例如利用随机跳跃模型来描述股票价格的突发性变动,以提高模型的适用性和准确性。

基于伊藤过程对股票价格的模拟和预测_布朗运动

基于伊藤过程对股票价格的模拟和预测_布朗运动论文导读::本文首先对伊藤过程的理论推导进行概述。

在理论回顾的基础上,讨论了股票价格变化的伊藤过程,并在假设不分红利的情况下,进行股票价格动态的模拟实验。

然后,又对伊藤过程的预测效果进行了实证研究。

论文关键词:布朗运动,伊藤过程,股票价格价格是金融工程的核心问题,金融产品价格的确定和预测一直是理论界和实务界的热点问题,尤其对于股票价格的变化规律,人们使用各种方法和工具进行了很多的研究。

本文采用实证方法,利用描述股票价格变化的伊藤过程,对此进行了研究。

一、理论概述(一)倍数模型倍数模型认为任何时间的资产价格都在某种程度上依赖于以前的价格,模型具有如下形式:其中表示时间k的资产价格。

变量规定了时间k与时间k+1之间的价格相对变化,这个相对变化是,它既独立于,也独立于价格单位,且每个(k=0,1,2,…,N-1)是相互独立的随机变量。

在方程两边取自然对数,倍数模型将变为:(二)随机游走和维纳过程为了得到股票价格的连续时间模型布朗运动,需要在倍数模型中引入特殊的时间的随机函数,称为随机游走和维纳过程。

假定有N个长度为的时期,通过如下关系式定义可加过程z:其中。

这个过程被称为随机游走。

在这个方程中,是均值为0,方差为1的随机变量――标准化正态随机变量,这些随机变量是互不相关的。

这个随机游走过程开始于,之后根据随机变量的随机性变化形成一个特定的轨道。

控制论的发明人维纳在1923年指出,布朗运动在数学上是一个随机过程,提出了用“随机微分方程”来描述,因此人们也把布朗运动称为维纳过程。

当时,将随机游走过程取极限就得到一个维纳过程,将表示维纳过程的方程符号化后写成:其中是标准正态随机变量。

当时,随机变量与是不相关的。

对维纳过程的这种描述并不严格,但它提供了一个很好的直觉描述。

维纳过程(或布朗运动)是所有其他更一般的过程的基本构建材料,这种一般化是通过在场微分方程中加入白噪声而实现的论文格式范文。

布朗运动在股票定价中的应用

布朗运动在股票定价中的应用 一、 标准布朗运动1900年,法国数学家Bachelier 独立地介绍了布朗运动,他在自己的博士论文中用此来建立股票和商品运动的模型.布朗运动:价格集合():0S y y ≤≤+∞,若对任意非负的实数y ,t ,随机变量()()S y t S y +-独立于时刻y 与此前的所有价格,并且它是一个均值为t μ,方差为2tσ的正态随机变量,则称价格集合为漂移参数为μ,方差参数为2σ的布朗运动.用布朗运动建立的股票或商品价格运动的模型存在一些缺陷,比如:1、既然股票价格是一个正态随机变量,那它在理论上就可以取负值,但这与实际实不符的.2、在布朗运动的模型里,假定无论初始价格为何值,固定时间长度的价格差具有相同的正态分布.这个假设不太合理,比如一支股票从$20跌到$15的概率一般不会与另一支股票在相同时间内从$10跌到$5的概率相同. 二、 几何布朗运动用()(0)S y y ≤≤+∞表示y 时刻某证券的价格,若对任何非负实数y ,t 〔1〕随机变量()/()S y t S y +独立于y 时刻与此前的所有价格; 〔2〕ln(()/())S y t S y +是均值为t μ,方差为2t σ的正态随机变量;则称价格集合服从漂移参数为μ,波动参数为σ的几何布朗运动.如果证券价格遵循几何布朗运动,那么一旦μ,σ的值确定了,影响未来价格概率分布的只是现在的价格,而与历史价格无关.涉与未来时刻t 以后的价格与当前价格比值的所有概率都与当前价格无关.比如一种证券在一个月之后增长一倍的概率与该证券现在的价格是$10还是$20是没有关系的.若随机变量Y 为以t 为参数的对数正态分布的随机变量,则2/2()E Y e μσ+=.若已知证券的价格为(0)S ,时刻t 价格的期望值仅依赖于几何布朗运动的漂移参数和波动参数,即对于()S t 我们有2(/2)[()](0)t E S t S e μσ+=.用∆表示一个小的时间增量,并假定,在每个∆时间单位内,证券的价格或者以概率p 增长u 倍,或者以概率(1)p -倍下跌d 倍,其中u e =d e -=1(12p =+.当∆取得越来越小时,价格的变化就越来越频繁,相应的价格集就近似为一个几何布朗运动.下证当∆取得越来越小时,上述简单过程趋近于几何布朗运动.首先定义变量i Y ,若i ∆时的价格上涨,则令1i Y =,否则令0i Y =.证券价格在前n 次变化过程中上涨的次数为1n i i Y =∑,下跌的次数为1ni i n Y =-∑,所以在时刻n ∆的证券价格()S n ∆可以表示为:11()=(0)n n n Y Y i i i i S n S ud-∑∑==∆.将上述形式整理一下,1()=(0)()n Y i i n uS n S d d∑=∆,若令/n t =∆,则上述方程可以改写为/1/()=()(0)t Y i i t S t ud S d∆∑=∆,两边取对数,得://11()ln()ln ln()(0)t i S t t u d Y Y i i S d σ∆∆===+=∑∆.既然/1()ln()(0)S t Y i S σ∆==,则随着∆趋于0,合式/1t Y i i ∆∑=越来越接近正态随机变量,所以ln(()/(0))S t S 是一个正态随机变量并且,/1()(ln())()2(0)12(12S t tE E pY i S t tσμ∆===+⨯∆∆⨯⨯=∆.现在求方差,由于/1()ln()(0)S t Y i S σ∆==,所以/1202()(ln())4()(0)4(1)S t Var Var Y i S tp p tσσσ∆=∆→==∆-∆−−−→. 当∆变得越来越小时,ln(()/(0))S t S 〔同理可知ln(()/())S t y S y +〕就变成均值为t μ,方差为2t σ的正态随机变量.又因为前后价格的变化是独立的且每次改变时都以同样的概率增加或者减少,所以()/()S t y S y +独立于时刻y 以前的价格变化.所以当∆趋近于0时,几何布朗运动的两个条件都满足,这证明该模型确实变成了一个几何布朗运动. 三、 分数布朗运动大多数股票市场中的现象都体现了尖峰厚尾、自相似和长期相关等分型特征,这导致了大量由布朗运动驱动的定价模型不符合真实的市场.资本市场提出分数布朗运动过程,已经成为弥补上述模型最简单的方法.分数布朗运动是布朗运动的推广.布朗运动指的是无相关性的随机游动,而分数布朗运动的特征是具有持久性和长期记忆性.下面我们就来讨论股票价格是如何基于分数布朗运动进行演化的. 设随机量R i (ω)={1 ω="字“”−1 ω=“花”,考虑时间段0t T ≤≤,细分[0,]T ,令/t T N ∆=,(0,1,2)n n t n N t =∆=,从而有分割010n T t t t =<<<=,定义随机量()()Hi i t R R ω∆=∆以与序列(0,1,2)k k S ∆=: 00S ∆=,11()kkHii ki i t S R R ∆∆====∆∑∑,当[0,]T 上定义有偏的随机游走()t S ∆:实际上()t S ∆是由k S ∆经过线性插值形成的路径.下面我们引进原生资产价格的相对值*t S :*t t tS S B =,其中t B 为贴现因子,即对于一张在0t =时刻面值为1的股票,若股价平均变化幅度为μ,则它在时刻t 的期望价值为t t e B μ=.事实上,设t ∏是一种风险资产股票的期望价值,(1)t tt t t t tB t B ρμρ+∆+∆===+∆∏∏∏, 对于*t S ,在[,]t t ∆时段,二叉树模型可以表示为 设1ud =,令()(),HHt t ude e σσρρ-∆∆==,其中σ为常数,它表示原生资产价格的波动率. 对于鞅测度Q :{,}u d q q ,有1()()2H d o q t =+∆, 因此如果忽略()Ht ∆的高阶无穷小量,在[,]t t ∆时间段内原生资产的相对价格的变动,上扬和下跌具有同样的概率1/2,而它的回报因此不计t ∆的高阶小量,我们有*t *()()H t t tS S R t S σω+∆-=∆,由泰勒展开,不计t ∆的高阶小量,经过整理可以得到:*22*1ln()()()()2H H t ttS R t t S σωσ+∆=-∆∆, 根据定义*01S =,01B =,因此在对[0,]T 分割以后,在每一个分点k t t =,*2*2*1111ln ln ()2kk H i i kk i i i S S R t S σσ∆==-==-∑∑,即2*211ln ln ln ()2k H k i k kk k i S S t B R t μσσ∆==+=+-∑, 把它用线性插值连成路径,并记作^()t S ∆,那么,22^1ln ()()()2H t t t t S S μσσ∆∆=-+,令0t ∆→,其中()t S ∆的极限为()H t B ,用()S t 记^()t S ∆的极限函数,我们有:221ln ()()()2H H S t t t t B μσσ=-+,即2201()exp(())()2H H S t t t t S B μσσ=-+,这表示股票价格演化是一个连续随机过程,它的对数用分数布朗运动来刻画.由上式可得:()()()()H dS t S t dt S t d t B μσ=+.下面对一些模型参数进行求解.漂移率μ表示的是经过一段时间后,股价的平均变化幅度,以年为单位来计量,用比率的形式来表示,即0[]S t E S μ∆∆=,波动率σ反映的是相对回报率的不确定性,有220(1)[]()HS t E t S μσ--∆=∆.假设我们得到在一段较长时间[0,]T 内的股价数据记录,这段区间由n 个长度相等的子区间t ∆组成.再假设我们知道每个子区间末的股价,将股价表示为:i S =第i 个子区间的股价,样本观测值为1n -个.具体步骤如下:第一步,计算下列时间序列值:1(012n)i i iS I U S +==,,,, 第二步,计算11(1)n i i UU n =-=-∑, 2211[](1)1n i i n S U U n =-=--∑-, 这里U -和2S 是来自市场实际数据12,,,n S S S 变化率样本均值和样本方差.第三步,解方程t U μ-=∆和222()H t S σ=∆,得到U t μ-=∆和()H S t σ=∆,从而得到μ和σ的值.我们根据实际的数据利用经典的/R S 分析法得出H 的值,然后模拟分数布朗运动,利用上述公式求出μ和σ的值;最后根据()h St t B Sμσ∆=∆+∆用蒙特卡洛模拟模拟出股票价格的变动.。

股票市场价格波动的实证分析

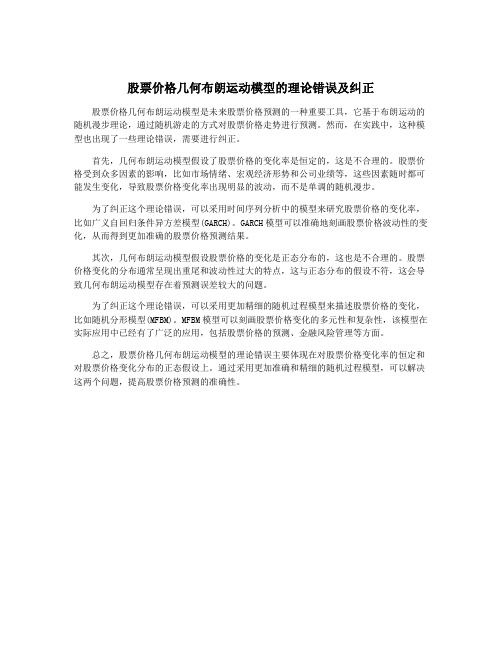

第20卷第4期山东科技大学学报(自然科学版)Vol.20№4 2001年12月Journal of Shandong University of Sc ience and Technology(Natural Sc ienc e)Dec.2001文章编号:1000-2308(2001)04-0079-03股票市场价格波动的实证分析李洪宇,李述山,蔺香运(山东科技大学信息科学与工程学院,泰安 271019)摘 要:利用几何布朗运动模型模拟一段时间内的股价波动并绘出其价格曲线,与实际的价格曲线相对照,发现股价波动直观上近似符合几何布朗运动。

进一步进行严格的统计检验,结果表明几何布朗运动模型只能部分地描述我国股票市场的价格波动规律。

关键词:证券市场;几何布朗运动;维纳过程中图分类号:P224.7;F830.91 文献标识码:AEmpirical Study on the Fluctuation of Stock PriceLI Hong-yu,LI Shu-shan,LIN Xiang-yun(College of Info Science and Engg,SUS T,Taian271019,China)A bstract:Using the Geometric Brow n Mo tion model w e simulate the fluctuation of stock price during a pe-riod of time and draw its curve,then com pare the curve w ith that of the real stock price,w e find that the fluctuation of stock price is almost consistent w ith the Geometric Brow n Motion intuitively.Strict statistical test shows that the Geometric Brow n Motion model can only describe the fluctuation of price in real stock market of our country partially.Key words:security market;Geometric Brow n M otion;Wiener Process 自从股票交易市场出现以来,对股票价格波动的研究就一直没有间断过,但由于股票价格波动的难以描述、难以分析和难以预测,一直没有比较完善的描述模型。

验证股票服从集合布朗运动并预测

股票价格布朗运动的验证1141024142陈玙晗通常我们用几何布朗运动来描述股票的变化过程,即股票价格变动符合:其中Sπ表示股票未来价格,S 表示股票现在价格,μ表示股票预期收益率,σ表示预期收益率的标准差,也是波动率。

为了验证股票是否符合几何布朗运动,我们要得到以上数据,具体方法如下:一、In Sr和InSln Sπ表示的是股票未来价格的自然对数,Ins 表示的是股票现在价格的自然对数。

二、μ股票预期收益率μ是短时间内股票年化比例收益率的期望值,单位是年。

μ其中.三、σ波动率σ是连续复利收益率的样本标准差σ=○day* √240其中Øday表示的是日波动率,而中国每年交易日一般只有240天,可以通过求连续复利收益率的方差求得日波动率:这里我们采用的是历史波动率,历史波动率是指投资回报率在过去一段时间内所表现出的波动率,它由标的资产市场价格过去一段时间的历史数据(即St 的时间序列资料)反映。

显然,如果实际波动率是一个常数,它不随时间的推移而变化,则历史波动率就有可能是实际波动率的一个很好的近似。

在检验股票价格波动是否符合几何布朗运动时:取一支股票近50天收盘价为总体,其中前45天交易收盘价为样本,对其进行数据处理,得到预期收益率和波动率的大小(近似值)。

是时间间隔,以年为单位。

正太分布变量位于均值左右两个范围内的概率为95%,即置信度为95%,得到此时InS 的下限和上限,进一步得到价格的下限和上限。

以后五天的收盘价为未来价格,取得其自然对数ln Sr。

若lnSr落在了价格区间范围内,则证明股票价格的变动是符合几何布朗运动的。

具体数据操作如历史价格\601398.xls所示。

股票价格几何布朗运动模型的理论错误及纠正

股票价格几何布朗运动模型的理论错误及纠正股票价格几何布朗运动模型是金融学中常用的一种模型。

然而,近年来一些相关研究指出该模型存在理论上的错误。

本文将简单介绍几何布朗运动模型的基本原理和其错误之处,并提供一些纠正方案。

几何布朗运动模型首先由布莱克-舒尔斯(Black-Scholes)于20世纪70年代提出,用于描述股票价格的变化。

它假设股票价格在不同时间段内呈现出连续的几何布朗运动,即dS = μSdt + σSdz其中,S表示股票价格,μ表示收益率,σ表示波动率,z表示标准正态分布的随机变量。

尽管几何布朗运动模型在实践中被广泛应用,但其存在一些理论上的问题。

首先,该模型没有考虑到对冲策略的成本。

对冲策略通常需要购买或出售衍生品等金融产品进行对冲,因此会产生成本。

忽略对冲成本会导致对冲策略的效果被高估,从而使模型的预测结果与现实存在较大差异。

其次,几何布朗运动模型也没有考虑到市场中的信息不对称性。

在现实市场中,不同的市场参与者拥有不同的信息,其中一些信息可能会对股票价格产生重要影响。

但是,几何布朗运动模型假定市场参与者拥有相同的信息,从而会忽略信息不对称性对股票价格的影响。

针对以上问题,一些学者提出了一些纠正方案。

对于对冲成本问题,一些研究者引入了对冲参与者的远期合同费用。

这样,可以准确地计算出对冲成本,并加入模型中进行计算,从而得到更为准确的股票价格变化预测结果。

对于信息不对称性的问题,学者们提出了一些基于信息不对称的股票价格模型,如代理模型、反向选择模型等。

这些模型在考虑市场信息不对称性的基础上,可以更准确地预测股票价格变化。

总之,几何布朗运动模型是金融学中常用的一种股票价格模型,然而,其存在一些理论上的问题需要引起我们的重视。

为了得到更为准确的预测结果,我们需要引入对冲成本和信息不对称性等因素,并寻找更为科学有效的股票价格模型。

股票价格几何布朗运动模型的理论错误及纠正

股票价格几何布朗运动模型的理论错误及纠正股票价格的预测一直是金融领域的热门话题,许多学者都对股票价格的变动进行了大量的研究和分析。

在这些研究中,股票价格几何布朗运动模型被广泛应用,但是这个模型也存在一些理论错误,需要我们进行纠正和修正。

本文将对股票价格几何布朗运动模型的理论错误进行深入分析,并提出一些纠正的观点。

我们先来了解一下什么是股票价格几何布朗运动模型。

股票价格几何布朗运动模型是描述股票价格变动的数学模型,它是几何布朗运动的一种特殊形式。

几何布朗运动是随机过程中最常见的一种,并且在金融领域具有广泛的应用。

股票价格的变动可以被视为一种几何布朗运动,它的基本形式可以用以下随机微分方程来描述:dS = μSdt + σSdWS表示股票价格,μ表示股票价格的平均收益率,σ表示股票价格的波动率,W是布朗运动。

根据这个模型,可以用来预测股票价格的变动情况,但是在实际应用过程中,我们发现这个模型存在一些理论错误,需要进行纠正。

该模型的理论错误主要集中在两个方面:一是没有考虑到市场的非理性、非稳定性因素;二是在实际应用过程中,股票价格并不一定服从几何布朗运动。

接下来,我们将分别对这两个方面进行深入分析,并提出一些建议纠正的观点。

我们来看模型没有考虑到市场的非理性、非稳定性因素。

股票市场是一个充满了非理性和非稳定性因素的市场,投资者的情绪波动、市场风险偏好、政治经济环境等各种因素都可能对股票价格造成影响。

在股票价格几何布朗运动模型中,这些因素都没有得到有效的考虑,导致了模型的局限性。

为了纠正这一理论错误,我们需要加入更多的非理性、非稳定性因素,构建更为复杂的数学模型。

可以考虑引入更多的因素,比如情绪指标、市场波动指数、政治经济指标等,来更为准确地描述股票价格的变动情况。

这样的模型将更贴近实际市场情况,对股票价格的预测也会更为准确。

我们来看股票价格并不一定服从几何布朗运动的情况。

在实际应用过程中,我们发现股票价格的波动并不总是符合几何布朗运动的规律。

股票价格几何布朗运动模型的理论错误及纠正

股票价格几何布朗运动模型的理论错误及纠正

股票价格的随机漫步模型是金融领域的经典问题,它被描述为几何布朗运动模型。

在

这个模型中,股票价格被看作是一个随机过程,该过程的随机性来自于与无限小时刻相对

应的噪声项。

然而,这个模型存在一些理论错误,需要进行纠正。

首先,几何布朗运动模型假设股票价格的波动率是恒定的,这在实际情况中是不正确的。

在现实市场中,股票价格的波动率是不稳定的,它会受到外部因素的影响(如经济变化、政治动荡等),而波动率的变化会导致股票价格的变化。

因此,从时间序列数据来看,股票价格的波动率是一个随机漫步模型,而不是一个恒定的数值。

其次,几何布朗运动模型没有考虑到交易成本和流动性的因素。

在实际交易中,股票

价格会受到交易成本的影响,并且在市场流动性不足时,股票价格可能会受到一些溢价或

折价的影响。

这些因素都会导致股票价格的波动性和随机性发生变化,而几何布朗运动模

型没有对这些因素进行考虑。

最后,几何布朗运动模型假设股票价格的随机性是由一个无限小的噪声项引起的,而

实际情况中,股票价格的随机性来自于多种因素的影响,如市场情绪、消息面、机构投资

者的行为等。

这些因素都会对股票价格产生影响,而几何布朗运动模型无法描述这些影响

的复杂性。

因此,为了纠正几何布朗运动模型中存在的理论错误,需要引入更为复杂的模型,如

随机波动模型和随机泊松过程模型。

这些模型能够更好地描述股票价格的波动性和随机性,并对外部因素和交易成本进行考虑,因此在金融领域中得到了广泛的应用。

算术布朗运动和几何布朗运动

算术布朗运动和几何布朗运动

算术布朗运动和几何布朗运动是我们在金融领域中最常见的两

种随机过程,它们被广泛用于预测股票价格、货币汇率等金融市场中的价格运动。

本文将介绍这两种布朗运动的概念、特点以及应用。

算术布朗运动是一种随机过程,它在每个时间步长内随机地在正值和负值之间波动。

这种运动的特点是价格趋势相对平缓,波动较小。

这种运动的一个重要应用是在股票价格预测中,因为它可以帮助预测股票价格在未来一段时间内的变化趋势,从而帮助投资者做出更明智的投资决策。

几何布朗运动是一种以指数增长方式随机波动的随机过程。

这种运动的特点是价格趋势呈现指数级别的增长,波动较大。

这种运动在货币汇率预测中广泛应用,因为它可以帮助预测未来货币汇率的变化趋势,从而帮助投资者决定是否进行货币交易。

在金融领域中,我们通常使用布朗运动的模型来模拟价格走势,模型的优点在于它能够准确地反映价格的随机波动,从而更好地预测未来价格的变化趋势。

然而,在实际应用中,我们还需要考虑到市场上的其他因素,例如政治、经济、社会等因素,这些因素往往会对价格的走势产生重要影响。

总之,算术布朗运动和几何布朗运动是金融领域中最常见的两种随机过程,它们在股票价格预测和货币汇率预测中广泛应用。

虽然布朗运动的模型可以准确地反映价格的随机波动,但在实际应用中,我们需要考虑到市场上的其他因素,以便更好地预测未来价格的变化趋

势。

股价的几何布朗运动证明

t

, 由中心极限定

i

∑ 理 , 第 3 项 Δt εk 依分布收敛于 N (0 , t) 即 wt ,上

k =1

式中的Δt 高阶项趋于零 ,因此有

St = S0exp ( (μ -

1 σ2) 2

t

+ σwt)

.

(8)

利用 Ito 公式 ,即得 St 满足下列随机微分方程 d S t = μS td t + σS td wt .

Abstract :In this paper ,the authors give a strict proof of geometric Brown motion displayed by stock prices using the methods of approximation from discrete process to continuous stochastic process. The general model for stock prices is also expressed. Key words :stock prices ; Brown motion ; Ito equation

3 股票价格过程的一般模型

对于股票价格行为 ,人们通常假设其服从上述 几何布朗运动模型 ,即股票价格都是连续变动的 ,但 现实市场股价变动并非如此 ,一些重大的信息到达 会使股票价格发生不连续的变动 , 即跳跃. 为此 Merton (1976) [3] 建立了股票价格遵循跳跃扩散过程

的模型 ,在股票价格几何布朗运动之上加了各种跳 跃 ,Aase (1988) [4] 建立了 Ito 过程和随机点过程的混 合模型 ,Scott (1997) 建立了具有随机波动率和利率 的跳跃扩散模型等. 一般地 ,有下列两类随机模型来 描述股票价格的变化.

股票价格几何布朗运动模型的理论错误及纠正

股票价格几何布朗运动模型的理论错误及纠正股票价格几何布朗运动模型是传统金融理论中常使用的模型之一,但该模型存在理论错误,需要进行纠正。

一、模型理论错误股票价格几何布朗运动模型认为股票价格符合几何布朗运动模型,即:dS(t)=μS(t)dt+σS(t)dW(t)其中,S(t)为股票价格,μ为股票价格的平均年增长率,σ为股票价格的年波动率,dW(t)为标准布朗运动,表示随机涨跌,符合正态分布。

该模型的概率密度函数为:f(S,T|S0)=1/((2π)^0.5σSqrt(T))*exp((-ln(S/S0)-(μ-0.5σ^2)T)^2/(2σ^2T))该模型认为股票价格的变化是随机的、连续的,在概率上符合正态分布,但实际情况并非如此。

首先,该模型假设了股票价格的波动率σ保持不变,但实际上,股票价格的波动率是随时间变化的。

在金融危机等大事件发生时,股票价格波动率会迅速上升,而在经济乐观时期,股票价格波动率则较为平稳。

其次,该模型认为股票价格的变化是连续的,但实际上,股票价格的变化是离散的。

股票市场每天只有开市和收市两个时间点,股票价格的变化只能在这两个时间点上进行。

这些离散化特征使得股票价格符合几何布朗运动模型的概率密度函数无法描述股票市场的实际情况。

最后,股票价格的变化具有非对称性。

股票价格上涨时,价格上涨幅度可能比下跌幅度小;股票价格下跌时,价格下跌幅度可能比上涨幅度大。

这种非对称性导致股票价格符合的概率分布也具有非对称性。

综上所述,股票价格几何布朗运动模型的理论错误主要表现在模型假设了股票价格波动率不变、价格变化连续、价格变化符合对称正态分布等方面,而这些假设与股票市场的真实情况有很大偏差。

二、模型纠正一种纠正方式是利用随机跳价模型建立股票价格模型。

该模型引入随机跳价,认为股票价格在跳跃到某一价值时具有更大的波动率,可以更好地描述股票市场存在突发事件等非连续性特征。

该模型也能够更好地描述股票价格波动性的变化,通过引入变化的波动率,使得模型更加灵活。

股票价格几何布朗运动模型的理论错误及纠正

股票价格几何布朗运动模型的理论错误及纠正

股票价格几何布朗运动模型是未来股票价格预测的一种重要工具,它基于布朗运动的随机漫步理论,通过随机游走的方式对股票价格走势进行预测。

然而,在实践中,这种模型也出现了一些理论错误,需要进行纠正。

首先,几何布朗运动模型假设了股票价格的变化率是恒定的,这是不合理的。

股票价格受到众多因素的影响,比如市场情绪、宏观经济形势和公司业绩等,这些因素随时都可能发生变化,导致股票价格变化率出现明显的波动,而不是单调的随机漫步。

为了纠正这个理论错误,可以采用时间序列分析中的模型来研究股票价格的变化率,比如广义自回归条件异方差模型(GARCH)。

GARCH模型可以准确地刻画股票价格波动性的变化,从而得到更加准确的股票价格预测结果。

其次,几何布朗运动模型假设股票价格的变化是正态分布的,这也是不合理的。

股票价格变化的分布通常呈现出重尾和波动性过大的特点,这与正态分布的假设不符,这会导致几何布朗运动模型存在着预测误差较大的问题。

为了纠正这个理论错误,可以采用更加精细的随机过程模型来描述股票价格的变化,比如随机分形模型(MFBM)。

MFBM模型可以刻画股票价格变化的多元性和复杂性,该模型在实际应用中已经有了广泛的应用,包括股票价格的预测、金融风险管理等方面。

总之,股票价格几何布朗运动模型的理论错误主要体现在对股票价格变化率的恒定和对股票价格变化分布的正态假设上。

通过采用更加准确和精细的随机过程模型,可以解决这两个问题,提高股票价格预测的准确性。

股票指数几何布朗运动模拟及实证分析

18现代经济信息一、股价几何布朗运动模型及实证方法影响股票价格变化的因素主要有股票价格随时间上涨的趋势和股票价格的平均波动率。

前者对股票价格增长的贡献取决于时间的长短;后者只取决于布朗运动造成的随机波动。

如果用s 表示股票价格,μ表示股票预期收益率,σ表示波动率,且μ、σ均为常数,t 代表时间,z为标准布朗运动,则有:,其中,。

如果,由伊藤公式,满足。

离散化, [1]于是[2][1]式可用于模拟股票在未来某时的价格及未来价格的可能分布。

[2]式用于检验日收益率是否服从正态分布。

在股票价格呈对数正态分布的假设下,我们用股票价格的历史数据估计股票收益对数的均值μ和波动性σ。

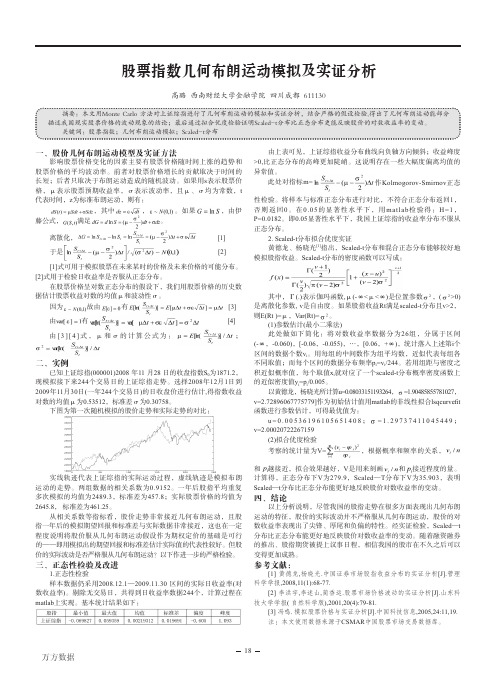

因为故由有[3]由有[4]由[3][4]式,μ和σ的计算公式为:;二、实例已知上证综指(000001)2008 年11 月28 日的收盘指数S 0为1871.2,现模拟接下来244个交易日的上证综指走势。

选择2008年12月1日到2009年11月30日(一年244个交易日)的日收盘价进行估计,得指数收益对数的均值μ为0.53512,标准差σ为0.30758。

下图为第一次随机模拟的股价走势和实际走势的对比:实线轨迹代表上证综指的实际运动过程,虚线轨迹是模拟布朗运动的走势。

两组数据的相关系数为0.9152。

一年后股指平均重复多次模拟的均值为2489.3,标准差为457.8;实际股票价格的均值为2645.8, 标准差为461.25。

从相关系数等指标看,股价走势非常接近几何布朗运动,且股指一年后的模拟期望回报和标准差与实际数据非常接近,这也在一定程度说明将股价服从几何布朗运动假设作为期权定价的基础是可行的——即用模拟出的期望回报和标准差估计实际值的代表性较好。

但股价的实际波动是否严格服从几何布朗运动?以下作进一步的严格检验。

三、正态性检验及改进1.正态性检验样本数据仍采用2008.12.1—2009.11.30 区间的实际日收益率(对数收益率)。

9股票价格与几何布朗运动

正态随机变量

例:条件与上例题同,现问从六年级学生中随机抽取4人, 条件与上例题同,现问从六年级学生中随机抽取 人 他们的平均IQ分数高于 的概率是多少? 他们的平均 分数高于130的概率是多少? 分数高于 的概率是多少 表示随机抽取四人的平均IQ分数 分数, 解:设 X 表示随机抽取四人的平均 分数,于是

X = ∑i=1 Xi

n

则X服从参数为 ,p的二项分布,且 服从参数为n, 的二项分布, 服从参数为 的二项分布

E[ X ] = np, var( X ) = np(1− p)

Nankai University

中心极限定理

例:掷一均匀硬币100次,求出现正面的次数小于 的 掷一均匀硬币 次 求出现正面的次数小于40的 概率。 概率。 为出现正面的次数, 服从参数n=100,p=1/2 解:设X为出现正面的次数,则X服从参数 为出现正面的次数 服从参数 , 的二项分布。且np=50,np(1-p)=25,故: 的二项分布。 , ,

Nankai University

布朗运动

1900年,法国数学家Bachelier也独立地介绍了布朗 年 法国数学家 也独立地介绍了布朗 运动, 运动,他在自己的博士论文中用此来建立股票和商品价 格运动的模型。 格运动的模型。 布朗运动:价格集合S(y):0≤y≤+∞,若对任意非负的实 布朗运动:价格集合 : , 独立于时刻y及此前的所有 数y,t,随机变量 , ,随机变量S(y+t)-S(y)独立于时刻 及此前的所有 独立于时刻 价格,并且它是一个均值为 ,方差为tσ 价格,并且它是一个均值为µt,方差为 2的正态随机变 量,则称价格集合为漂移参数为µ ,方差参数为σ2的布朗 则称价格集合为漂移参数为 方差参数为 运动。 运动。

实验课4几何布朗运动

•作业

• 随堂作业:参见实验任务,用WORD文档把本次实验的简 要过程、实验结果及分析记录下来,发到邮箱

frm11jr@

• 课后查阅资料并思考: – 比较几何布朗运动和随机游走模型,结合实验结果分 析它们各自的利弊

计VaR; ➢ 客观分析VaR的计量结果。

Байду номын сангаас

• 实验任务:

➢ 选择一只股票,考虑在99%置信水平下,其单日的 VaR=?

➢ 要求用几何布朗运动来模拟股票价格未来变化路径, 进而获取VaR

➢ 将持有期改为5天, VaR=? ➢ 将上述所有分析结果用文字形式写成分析报告。

一、几何布朗运动简介

• 随机过程St在满足以下随机微分方程 (SDE)的情况下被认为 遵循几何布朗运动:

二、几何布朗运动在描述股价中的应用

• 用S表示股价,则有:

dS S

dt

dWt

• μ和σ分别表示股票收益率的均值和标准差

• 由此可以模拟出股票价格的变动路径

S S e 22 t

t

t

0

•

其中,

2 2

t

也称漂移率

三、示例

• 2013年3月22日,某投资者买了10000股江淮 汽车股票,价格为6.42元/股。

• St的概率密度函数是:

二、几何布朗运动在描述股价中的应用

• 在Monte Carlo模拟中,几何布朗运动是最常见的用以 描述股票价格未来走势的随机模型,同时,该模型也 是著名的B-S期权定价理论的基础。

• 影响股票价格变化的因素主要有股票价格随时间上涨 的趋势和股票价格的平均波动率。前者对股票价格增 长的贡献取决于时间的长短;后者只取决于布朗运动 造成的随机波动。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

现代经济信息

一、股价几何布朗运动模型及实证方法

影响股票价格变化的因素主要有股票价格随时间上涨的趋势和

股票价格的平均波动率。

前者对股票价格增长的贡献取决于时间的

长短;后者只取决于布朗运动造成的随机波动。

如果用s表示股票价

格,μ表示股票预期收益率,σ表示波动率,且μ、σ均为常数,t

代表时间,z为标准布朗运动,则有:

,其中,。

如果,由伊

藤公式,满足。

离散化, [1]

于是 [2]

[1]式可用于模拟股票在未来某时的价格及未来价格的可能分布。

[2]式用于检验日收益率是否服从正态分布。

在股票价格呈对数正态分布的假设下,我们用股票价格的历史数

据估计股票收益对数的均值μ和波动性σ。

因为故由有 [3]

由有[4]

由[3][4]式,μ和σ的计算公式为:;

二、实例

已知上证综指(000001)2008 年11 月28 日的收盘指数S0为1871.2,

现模拟接下来244个交易日的上证综指走势。

选择2008年12月1日到

2009年11月30日(一年244个交易日)的日收盘价进行估计,得指数收益

对数的均值μ为0.53512,标准差σ为0.30758。

下图为第一次随机模拟的股价走势和实际走势的对比:

实线轨迹代表上证综指的实际运动过程,虚线轨迹是模拟布朗

运动的走势。

两组数据的相关系数为0.9152。

一年后股指平均重复

多次模拟的均值为2489.3,标准差为457.8;实际股票价格的均值为

2645.8,标准差为461.25。

从相关系数等指标看,股价走势非常接近几何布朗运动,且股

指一年后的模拟期望回报和标准差与实际数据非常接近,这也在一定

程度说明将股价服从几何布朗运动假设作为期权定价的基础是可行

的——即用模拟出的期望回报和标准差估计实际值的代表性较好。

但股

价的实际波动是否严格服从几何布朗运动?以下作进一步的严格检验。

三、正态性检验及改进

1.正态性检验

样本数据仍采用2008.12.1—2009.11.30 区间的实际日收益率(对

数收益率)。

剔除无交易日,共得到日收益率数据244个,计算过程在

matlab上实现。

基本统计结果如下:

由上表可见,上证综指收益分布曲线向负轴方向倾斜;收益峰度

>0,比正态分布的高峰更加陡峭。

这说明存在一些大幅度偏离均值的

异常值。

此处对指标m=作Kolmogorov-Smirnov正态

性检验。

将样本与标准正态分布进行对比,不符合正态分布返回1,

否则返回0。

在0.05的显著性水平下,用matlab检验得:H=1,

P=0.0182。

即0.05显著性水平下,我国上证综指的收益率分布不服从

正态分布。

2. Scaled-t分布拟合优度实证

黄德龙、杨晓光[1]指出,Scaled-t分布和混合正态分布能够较好地

模拟股指收益。

Scaled-t分布的密度函数可以写成:

其中,Γ(.)表示伽玛函数,μ(-∞<μ<∞)是位置参数,(>0)

是离散化参数, v是自由度。

如果股指收益Rt满足scaled-t分布且v>2,

则E(Rt )=μ,Var(Rt)=。

(1)参数估计(最小二乘法)

此处做如下简化:将对数收益率数据分为26组,分属于区间

(-∞,-0.060),[-0.06,-0.055),…,[0.06,+∞),统计落入上述第i个

区间的数据个数v i。

用每组的中间数作为组平均数,近似代表每组各

不同取值;而每个区间的数据分布频率p i=v i/244。

若用组距与密度之

积近似概率值,每个取值x i就对应了一个scaled-t分布概率密度函数上

的近似密度值y i=p i/0.005。

以黄德龙,杨晓光所计算u=0.08033151193264,=1.90485855781027,

v=2.72896067775779]作为初始估计值用matlab的非线性拟合lsqcurvefit

函数进行参数估计,可得最优值为:

u=0.00536196105651408;=1.29737411045449;

v=2.00020722267159

(2)拟合优度检验

考察的统计量为V=,根据概率和频率的关系,

和越接近,拟合效果越好,V是用来刻画和接近程度的量。

计算得,正态分布下V为279.9,Scaled—T分布下V为35.903,表明

Scaled—t分布比正态分布能更好地反映股价对数收益率的变动。

四、结论

以上分析说明,尽管我国的股指走势在很多方面表现出几何布朗

运动的特征,股价的实际波动并不严格服从几何布朗运动,股价的对

数收益率表现出了尖锋、厚尾和负偏的特性。

经实证检验,Scaled—t

分布比正态分布能更好地反映股价对数收益率的变动。

随着融资融券

的推出、股指期货被提上议事日程,相信我国的股市在不久之后可以

变得更加成熟。

参考文献:

[1] 黄德龙,杨晓光.中国证券市场股指收益分布的实证分析[J].管理

科学学报,2008,11(1):68-77.

[2] 李洪宇,李述山,蔺香运.股票市场价格波动的实证分析[J].山东科

技大学学报( 自然科学版),2001,20(4):79-81.

[3] 冯鸣. 模拟股票价格与实证分析[J].中国科技信息,2005,24:11,19.

注:本文使用数据来源于CSMAR中国股票市场交易数据库。

股票指数几何布朗运动模拟及实证分析

高璐 西南财经大学金融学院 四川成都 611130。