投资现金流量表

项目(全)投资现金流量表格模板

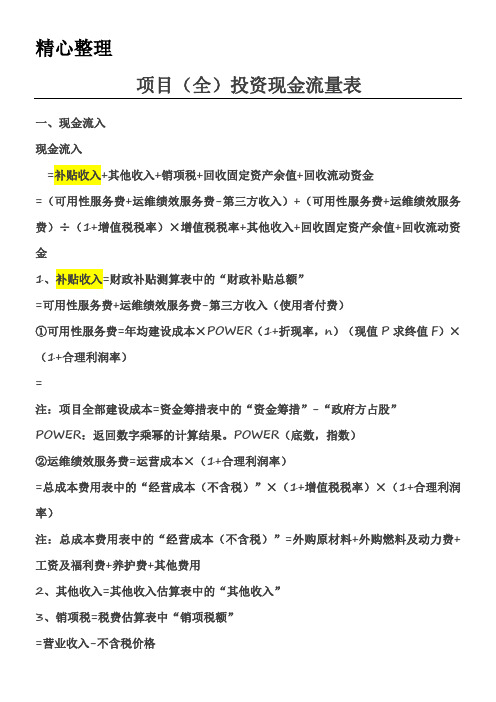

一、现金流入现金流入=补贴收入+其他收入+销项税+回收固定资产余值+回收流动资金注:总成本费用表中的“经营成本(不含税)”=外购原材料+外购燃料及动力费+工资及福利费+养护费+其他费用2、其他收入=其他收入估算表中的“其他收入”3、销项税=税费估算表中“销项税额”=营业收入-不含税价格=(财政补贴收入+第三方收入)-(财政补贴收入+第三方收入)÷(1+增值税税率)=(可用性服务费+运维绩效服务费)-(可用性服务费+运维绩效服务费)÷(1+增值税税率)=(可用性服务费+运维绩效服务费)÷(1+增值税税率)×增值税税率财政补贴收入=财政补贴测算表中的“财政补贴总额”=(应收账款+存货+现金+预付账款)-(应付账款+预收账款)3、经营成本=财政补贴测算表中的“运营成本”=总成本费用表中的“经营成本(不含税)”×(1+增值税率)4、应纳增值税=税费估算表中的“应纳增值税”=当年销项税额-当年进行税额-上一年进项税额留抵额=(财政补贴收入+第三方收入)÷(1+增值税税率)×增值税税率-(总成本费用表中的“外购原材料(不含税)”×适用增值税税率+“外购燃料及动力费(不含税)”×适用增值税税率+“养护费用(不含税)”×适用增值税税率)-上一年进项税额留抵额=IF(上一年进项税额留抵额+当年进项税额-当年销项税额>0,0,-(上一年进项税不同类型和不同行业的项目其投资内容可能不同,如发生维持运营投资应将其列入现金流量表作为现金流出。

三、净现金流量1、所得税前净现金流量=现金流入-现金流出2、所得税后净现金流量=所得税前净现金流量-调整所得税调整所得税=损益表(利润表)中的“息税前利润”×25%=(利润总额+利息)×25%=(营业收入-附加税-经营成本-折旧-摊销-维持运营投资+补贴收入)×25% 累计所得税前(后)净现金流量=上一年累计所得税前(后)净现金流量+当年所得税前(后)净现金流量。

项目投资现金流量表

总成本费用=2100+284+90=2474

8 7456 5400 1256 800

5400 5400

1.2

1.3 1.4

补贴收入

回收固定资产余值 回收流动资金

500

500

二、财务评价

序号 项 目 建设期 1 2 投产期 3 4 5 6 达产期 7 8

2

现金流出

1700

1700

1800

1800

2774

480 2100 194

3612

320 3000 292

3534

3534

3544

3544

2.1 建设投资 2.2 流动资金 2.3 经营成本 2.4 营业税金及附加 2.5 维持运营投资

3200 324 10

3200 324 10

3200 324 20

3200 324 20

序 号 3 4 5 6 7

二、财务评价

项 目 所得税前净现金流 -1700 -1800 966 量(1-2) 累计所得税前净现 -1700 -3500 -2534 金流量 调整所得税 143 所得税后净现金流 -1700 -1800 823 量(3-5) 营业收入:3240 累计所得税后净现 -1700 -3500 -2677 营业税: 3240×6%=194 金流量

二、财务评价 A项目投资现金流量表

• 5、项目投资财务现金流量表 建设期 投产期 达产期 ( 3500-540 )×(1-4%)÷10=284 序号 项 目 人民币单位:万元 1 2 3 4 5 6 7 3500-540-284 ×6=1256

1 现金流入 营业收入 3740 3240 5360 4860 5400 5400 5400 5400 1.1

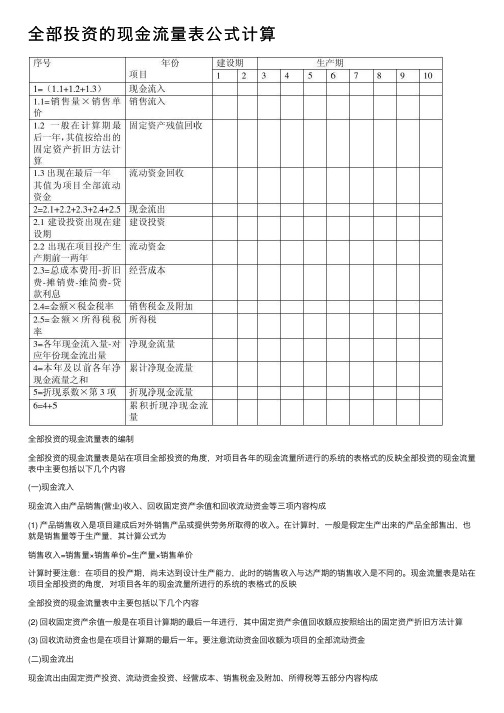

全部投资的现金流量表公式计算

全部投资的现⾦流量表公式计算全部投资的现⾦流量表的编制全部投资的现⾦流量表是站在项⽬全部投资的⾓度,对项⽬各年的现⾦流量所进⾏的系统的表格式的反映全部投资的现⾦流量表中主要包括以下⼏个内容(⼀)现⾦流⼊现⾦流⼊由产品销售(营业)收⼊、回收固定资产余值和回收流动资⾦等三项内容构成(1) 产品销售收⼊是项⽬建成后对外销售产品或提供劳务所取得的收⼊。

在计算时,⼀般是假定⽣产出来的产品全部售出,也就是销售量等于⽣产量,其计算公式为销售收⼊=销售量×销售单价=⽣产量×销售单价计算时要注意:在项⽬的投产期,尚未达到设计⽣产能⼒,此时的销售收⼊与达产期的销售收⼊是不同的。

现⾦流量表是站在项⽬全部投资的⾓度,对项⽬各年的现⾦流量所进⾏的系统的表格式的反映全部投资的现⾦流量表中主要包括以下⼏个内容(2) 回收固定资产余值⼀般是在项⽬计算期的最后⼀年进⾏,其中固定资产余值回收额应按照给出的固定资产折旧⽅法计算(3) 回收流动资⾦也是在项⽬计算期的最后⼀年。

要注意流动资⾦回收额为项⽬的全部流动资⾦(⼆)现⾦流出现⾦流出由固定资产投资、流动资⾦投资、经营成本、销售税⾦及附加、所得税等五部分内容构成(1) 固定资产投资⼜称固定资产投资总额,包括固定资产投资、预备费、建设期间利息以及投资⽅向调节税等四个内容。

在固定资产投资的计算中,要注意建设期利息的计算。

⼀般来讲,对于分年均衡发放的总贷款,其利息的计算原则是当年贷款按半年计息,上年贷款按全年计息。

计算公式为(2) 流动资⾦投资额来⾃投资计划与资⾦筹措表的有关项⽬。

在编制现⾦流量表时要注意的是流动资⾦投⼊的年份,⼀般是在项⽬投产的第⼀年开始投⼊流动资⾦(3) 经营成本是指总成本费⽤中扣除折旧费、摊销费、维简费和贷款利息以后的余额,其计算公式为经营成本=总成本费⽤-折旧费-摊销费-维简费-贷款利息计算经营成本时要注意的是,在经营成本中不包括利息⽀出。

这是因为在全部投资现⾦流量表中,是以全部投资作为计算基础的,因此利息⽀出就不再作为现⾦流出,⽽在⾃有资⾦的现⾦流量表中单有⼀项借款利息⽀出,因此经营成本中也不包括利息⽀出(4) 销售税⾦及附加、所得税的计算均按有关规定进⾏,其中所得税额是在项⽬营运当年的应纳税所得额不为零的情况下,根据应纳税所得额×所得税税率的公式计算出来的。

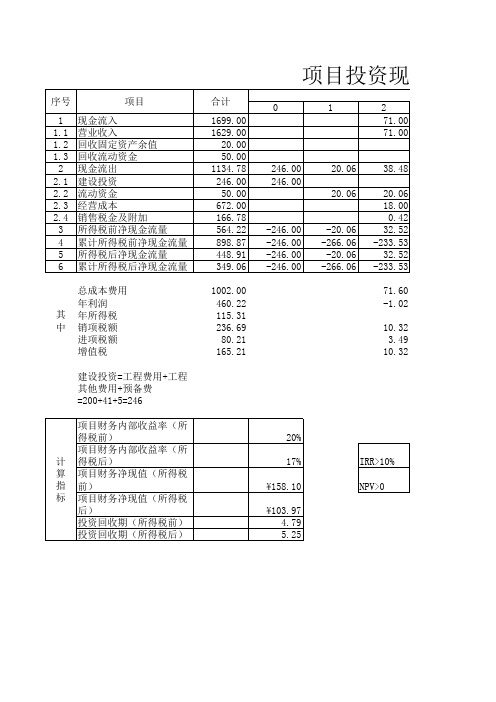

项目投资现金流量表

其 中

建设投资=工程费用+工程其他费用+预备费=200+41+5=246 项目财务内部收益率(所得税前) 项目财务内部收益率(所得税后) 项目财务净现值(所得税前) 项目财务净现值(所得税后) 投资回收期(所得税前) 投资回收期(所得税后) 20% 17% ¥158.10 ¥103.97 4.79 5.25

项目投资现金流量表

序号 1 1.1 1.2 1.3 2 2.1 2.2 2.3 2.4 3 4 5 6 项目 现金流入 营业收入 回收固定资产余值 回收流动资金 现金流出 建设投资 流动资金 经营成本 销售税金及附加 所得税前净现金流量 累计所得税前净现金流量 所得税后净现金流量 累计所得税后净现金流量 总成本费用 年利润 年所得税 销项税额 进项税额 增值税 合计 1699.00 1629.00 20.00 50.00 1134.78 246.00 50.00 672.00 166.78 564.22 898.87 448.91 349.06 1002.00 460.22 115.31 236.69 80.21 165.21 0 1 2 71.00 71.00

78.00 18.43 80.57 17.30 67.83 -16.68 107.60 50.97 12.74 25.72 8.72 17.00

78.00 18.43 80.57 97.87 67.83 51.15 107.60 50.97 12.74 25.72 8.72 17.00

78.00 19.73 79.27 177.14 65.55 116.70 102.40 54.87 13.72 25.72 8.72 17.00

78.00 19.73 79.27 256.41 65.55 182.25 102.40 54.87 13.72 25.72 8.72 17.00

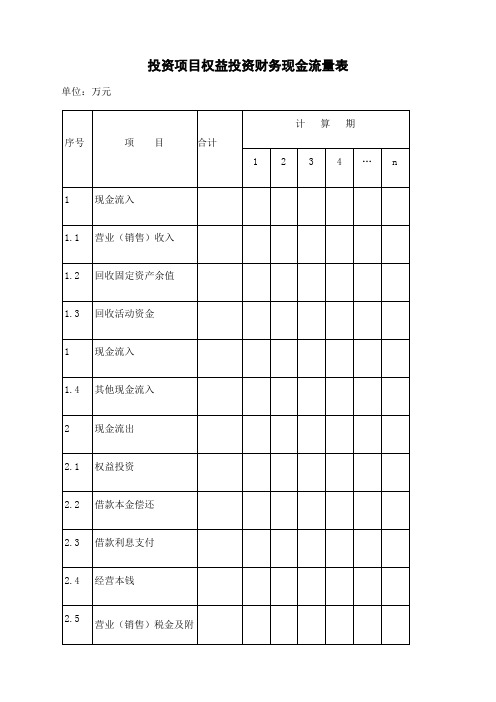

投资项目权益投资财务现金流量表

投资项目权益投资财务现金流量表

单位:万元

序号

项目

合计

计算期

1ห้องสมุดไป่ตู้

2

3

4

…

n

1

现金流入

1.1

营业(销售)收入

1.2

回收固定资产余值

1.3

回收活动资金

1

现金流入

1.4

其他现金流入

2

现金流出

2.1

权益投资

2.2

借款本金偿还

2.3

借款利息支付

2.4

经营本钱

2.5

营业(销售)税金及附加

2.6

增值税

2.7

所得税

2.8

更新改造费用中的权益投资

2.9

其他现金流出

3

净现金流量(1-2)

运算指标:

权益投资内部收益率%

权益投资净现值(ic1=%)

注:(1)本表适用于新设法人项目,以及现有法人项目的增量和“有项目”的现金流量分析。对于 “有项目”的现金流量分析,必要时可以增加现金流量科目。

(2)权益投资中包括用于建设投资、活动资金和建设期利息(含其他融资费用)的权益投资。

项目全投资现金流量表

现金流出=建设投资+流动资金+经营成本+应纳增值税+进项税+附加税+维持运营投资

1、建设投资=资金筹措表中的“建设投资”

2、流动资金 =流动资金估算表中的“流动资金”

=流动资产-流动负债

=(应收账款+存货+现金+预付账款)-(应付账款+预收账款)

3、经营成本 =财政补贴测算表中的“运营成本”

=可用性服务费+运维绩效服务费-第三方收入

4、回收固定资产余值=固定资产折旧与无形资产摊销估算表中计计算期最后一年“折旧净值”

5、回收流动资金=流动资金估算表中计算期最后一年“流动资金”

=流动资产-流动负债

=(应收账款+存货+现金+预付账款)-(应付账款+预收账款)

注:存货=原材料+燃料及动力+在产品+产成品

项目(全)投资现金流量表

———————————————————————————————— 作者:

———————————————————————————————— 日期:

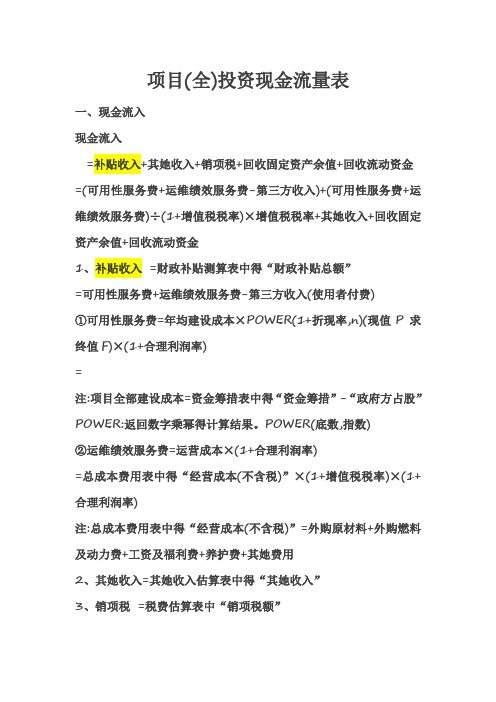

项目(全)投资现金流量表

一、现金流入

现金流入

=补贴收入+其他收入+销项税+回收固定资产余值+回收流动资金

=(可用性服务费+运维绩效服务费-第三方收入)+(可用性服务费+运维绩效服务费)÷(1+增值税税率)×增值税税率+其他收入+回收固定资产余值+回收流动资金

PSC值=初始PSC值+竞争性中立调整值+项目全部风险成本

=(建设净成本+运营维护净成本)+竞争性中立调整值+项目全部风险成本

=[(建设成本-资本性收益)+(运营维护成本-第三方收入+其他成本)]+竞争性中立调整值+(可转移风险承担成本+自留风险承担成本)

项目全投资现金流量表

项目(全)投资现金流量表一、现金流入现金流入 +回收固定资产余值+回收流动资金+=补贴收入+其他收入销项税+第三方收入)+(可用性服务费=(可用性服务费+运维绩效服务费-回其他收入+增值税税率)×增值税税率运维绩效服务费)÷(1++ +回收流动资金收固定资产余值=财政补贴测算表中的“财政补贴总额”1、补贴收入第三方收入(使用者付费)可用性服务费=+运维绩效服务费-)(现值1+POWER(折现率,n=①可用性服务费年均建设成本× F)×(1+合理利润率)P求终值=“政府方占=注:项目全部建设成本资金筹措表中的“资金筹措”- 股”(底数,指数):返回数字乘幂的计算结果。

POWERPOWER 1+合理利润率)运营成本×(②运维绩效服务费=增值税税率)×总成本费用表中的“经营成本(不含税)”×(1+= 1+合理利润率)(外购+=注:总成本费用表中的“经营成本(不含税)”外购原材料其他费用+养护费+工资及福利费+燃料及动力费.其他收入估算表中的“其他收入”2、其他收入=税费估算表中“销项税额”3、销项税 = 不含税价格=营业收入-第三方收入)÷(财政补贴收入第三方收入)-+(财政补贴收入=+ (1+增值税税率)运维绩效服-(可用性服务费+运维绩效服务费)=(可用性服务费+ 增值税税率)务费)÷(1+增值税税率)×增值税1++运维绩效服务费)÷(=(可用性服务费税率财政补贴收入=财政补贴测算表中的“财政补贴总额” =可用性服务费+运维绩效服务费-第三方收入固定资产折旧与无形资产摊销估算表中计计4、回收固定资产余值= 算期最后一年“折旧净值”流动资金估算表中计算期最后一年“流动资金”5、回收流动资金= 流动负债=流动资产- +预收账款)-+存货现金+预付账款)(应付账款+=(应收账款注:存货=原材料+燃料及动力+在产品+产成品二、现金流出附加++应纳增值税进项税++=现金流出建设投资+流动资金经营成本维持运营投资税+ =1、建设投资资金筹措表中的“建设投资”、流动资金 =流动资金估算表中的“流动资金”2 流动资产=-流动负债(应付账款+预收账款)存货(应收账款++现金+预付账款)-= =财政补贴测算表中的“运营成本”、经营成本31+增值税率)=总成本费用表中的“经营成本(不含税)”×( =税费估算表中的“应纳增值税”4、应纳增值税上一年进项税额留抵额当年销项税额=-当年进行税额-增值税税率)×增值税税率1+(财政补贴收入=+第三方收入)÷((总成本费用表中的“外购原材料(不含税)”×适用增值税税率-“养护费用++“外购燃料及动力费(不含税)”×适用增值税税率 -上一年进项税额留抵额(不含税)”×适用增值税税率)0,0,-当年销项税额>+当年进项税额-(上一年进项税额留抵额=IF 当年销项税额))当年进项税额-+(上一年进项税额留抵额总投资计算期第一年进项税额留抵额==注:计算期第一年进行税额80%1+增值税率)×增值税率×÷(当年进项税(上一年进项税额留抵额+以后各年进项税额留抵额=IF当年当年进项税额-+0,-额当年销项税额>上一年进项税额留抵额),0销项税额税费估算表中的“进项税额”5、进项税 =+总成本费用表中的“外购原材料(不含税)”×适用增值税税率=(不×适用增值税税率“外购燃料及动力费(不含税)”+“养护费用含税)”×适用增值税税率 =6、附加税税费估算表中的“附加税”城建税+教育附加税+地方教育附加=(应纳)+]+5%=[应纳增值税×(7%、、1%)(应纳增值税×3%)2%增值税×维持运营投资指的是某些项目在运营期需要投入一定的固定资产、7投资才能得以维持正常运营;例如设备更新费用、油田的开发费用、不同类型和不同行业的项目其投资内容矿山的井巷开拓延伸费用等。

项目(全)投资现金流量表

项目(全)投资现金流量表一、现金流入现金流入=补贴收入+其他收入+销项税+回收固定资产余值+回收流动资金=(可用性服务费+运维绩效服务费-第三方收入)+(可用性服务费+运维绩效服务费)÷(1+增值税税率)×增值税税率+其他收入+回收固定资产余值+回收流动资金1、补贴收入 =财政补贴测算表中的“财政补贴总额”=可用性服务费+运维绩效服务费-第三方收入(使用者付费)①可用性服务费=年均建设成本×POWER(1+折现率,n)(现值P求终值F)×(1+合理利润率)=注:项目全部建设成本=资金筹措表中的“资金筹措”-“政府方占股”POWER:返回数字乘幂的计算结果。

POWER(底数,指数)②运维绩效服务费=运营成本×(1+合理利润率)=总成本费用表中的“经营成本(不含税)”×(1+增值税税率)×(1+合理利润率)注:总成本费用表中的“经营成本(不含税)”=外购原材料+外购燃料及动力费+工资及福利费+养护费+其他费用2、其他收入=其他收入估算表中的“其他收入”3、销项税 =税费估算表中“销项税额”=营业收入-不含税价格=(财政补贴收入+第三方收入)-(财政补贴收入+第三方收入)÷(1+增值税税率)=(可用性服务费+运维绩效服务费)-(可用性服务费+运维绩效服务费)÷(1+增值税税率)=(可用性服务费+运维绩效服务费)÷(1+增值税税率)×增值税税率财政补贴收入=财政补贴测算表中的“财政补贴总额”=可用性服务费+运维绩效服务费-第三方收入4、回收固定资产余值=固定资产折旧与无形资产摊销估算表中计计算期最后一年“折旧净值”5、回收流动资金=流动资金估算表中计算期最后一年“流动资金”=流动资产-流动负债=(应收账款+存货+现金+预付账款)-(应付账款+预收账款)注:存货=原材料+燃料及动力+在产品+产成品二、现金流出现金流出=建设投资+流动资金+经营成本+应纳增值税+进项税+附加税+维持运营投资1、建设投资=资金筹措表中的“建设投资”2、流动资金 =流动资金估算表中的“流动资金”=流动资产-流动负债=(应收账款+存货+现金+预付账款)-(应付账款+预收账款)3、经营成本 =财政补贴测算表中的“运营成本”=总成本费用表中的“经营成本(不含税)”×(1+增值税率)4、应纳增值税 =税费估算表中的“应纳增值税”=当年销项税额-当年进行税额-上一年进项税额留抵额=(财政补贴收入+第三方收入)÷(1+增值税税率)×增值税税率-(总成本费用表中的“外购原材料(不含税)”×适用增值税税率+“外购燃料及动力费(不含税)”×适用增值税税率+“养护费用(不含税)”×适用增值税税率)-上一年进项税额留抵额=IF(上一年进项税额留抵额+当年进项税额-当年销项税额>0,0,-(上一年进项税额留抵额+当年进项税额-当年销项税额))注:计算期第一年进行税额=计算期第一年进项税额留抵额=总投资÷(1+增值税率)×增值税率×80%以后各年进项税额留抵额=IF(上一年进项税额留抵额+当年进项税额-当年销项税额>0,上一年进项税额留抵额+当年进项税额-当年销项税额,0)5、进项税 =税费估算表中的“进项税额”=总成本费用表中的“外购原材料(不含税)”×适用增值税税率+“外购燃料及动力费(不含税)”×适用增值税税率+“养护费用(不含税)”×适用增值税税率6、附加税 =税费估算表中的“附加税”=城建税+教育附加税+地方教育附加=[应纳增值税×(7%、5%、1%)]+(应纳增值税×3%)+(应纳增值税×2%)7、维持运营投资指的是某些项目在运营期需要投入一定的固定资产投资才能得以维持正常运营;例如设备更新费用、油田的开发费用、矿山的井巷开拓延伸费用等。

投资项目财务现金流量表精选全文完整版

所得税

6

所得税后净现金流量(3-5)

7

所得税后累计净现金流量

计算指标:(所得税前,所得税后)

项目财务内部收益率%

项目财务净现值(ic=%)

项目投资回收期(年)

注:本表适用于新设法人项目,以及现有法人项目的增量和“有项目”的现金流量分析。

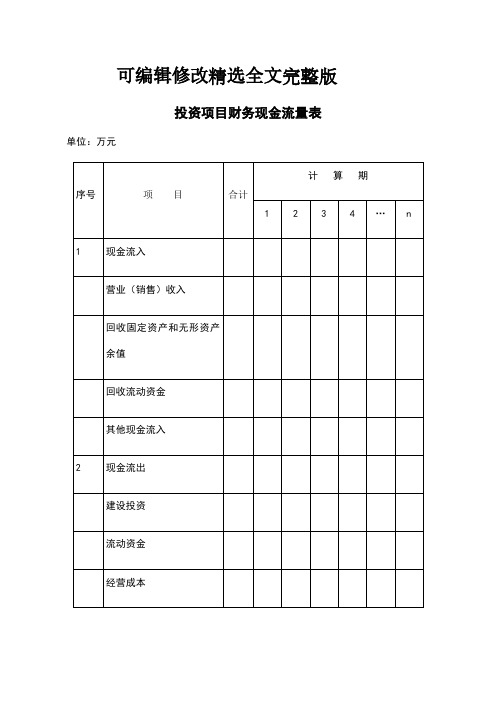

可编辑修改精选全文完整版

投资项目财务现金流量表

单位:万元

序号

项目

合计

计算期

1

2

3

4

…

n

1

现金流入

营业(销售)收入

回收固定资产和无形资产余值

回收流动资金

其他现金流入

2

现金流出

建设投资

流动资金

经营成本

营业(销售)税金及附加

增值税

更新改造费用

其他现金流出

3

所得税前净现金流量(1-2)

4

所得税前累计净现金流量

项目(全)投资现金流量表

项目(全)投资现金流量表一、现金流入现金流入=补贴收入+其他收入+销项税+回收固定资产余值+回收流动资金=(可用性服务费+运维绩效服务费-第三方收入)+(可用性服务费+运维绩效服务费)÷(1+增值税税率)×增值税税率+其他收入+回收固定资产余值+回收流动资金1、补贴收入=财政补贴测算表中的“财政补贴总额”=可用性服务费+运维绩效服务费-第三方收入(使用者付费)①可用性服务费=年均建设成本×POWER(1+折现率,n)(现值P求终值F)×(1+合理利润率)=注:项目全部建设成本=资金筹措表中的“资金筹措”-“政府方占股”POWER:返回数字乘幂的计算结果。

POWER(底数,指数)②运维绩效服务费=运营成本×(1+合理利润率)=总成本费用表中的“经营成本(不含税)”×(1+增值税税率)×(1+合理利润率)注:总成本费用表中的“经营成本(不含税)”=外购原材料+外购燃料及动力费+工资及福利费+养护费+其他费用2、其他收入=其他收入估算表中的“其他收入”3、销项税=税费估算表中“销项税额”=营业收入-不含税价格=(财政补贴收入+第三方收入)-(财政补贴收入+第三方收入)÷(1+增值税税率)=(可用性服务费+运维绩效服务费)-(可用性服务费+运维绩效服务费)÷(1+增值税税率)=(可用性服务费+运维绩效服务费)÷(1+增值税税率)×增值税税率财政补贴收入=财政补贴测算表中的“财政补贴总额”=可用性服务费+运维绩效服务费-第三方收入4、回收固定资产余值=固定资产折旧与无形资产摊销估算表中计计算期最后一年“折旧净值”5、回收流动资金=流动资金估算表中计算期最后一年“流动资金”=流动资产-流动负债=(应收账款+存货+现金+预付账款)-(应付账款+预收账款)注:存货=原材料+燃料及动力+在产品+产成品二、现金流出现金流出=建设投资+流动资金+经营成本+应纳增值税+进项税+附加税+维持运营投资1、建设投资=资金筹措表中的“建设投资”2、流动资金=流动资金估算表中的“流动资金”=流动资产-流动负债=(应收账款+存货+现金+预付账款)-(应付账款+预收账款)3、经营成本=财政补贴测算表中的“运营成本”=总成本费用表中的“经营成本(不含税)”×(1+增值税率)4、应纳增值税=税费估算表中的“应纳增值税”=当年销项税额-当年进行税额-上一年进项税额留抵额=(财政补贴收入+第三方收入)÷(1+增值税税率)×增值税税率-(总成本费用表中的“外购原材料(不含税)”×适用增值税税率+“外购燃料及动力费(不含税)”×适用增值税税率+“养护费用(不含税)”×适用增值税税率)-上一年进项税额留抵额=IF(上一年进项税额留抵额+当年进项税额-当年销项税额>0,0,-(上一年进项税额留抵额+当年进项税额-当年销项税额))注:计算期第一年进行税额=计算期第一年进项税额留抵额=总投资÷(1+增值税率)×增值税率×80%以后各年进项税额留抵额=IF(上一年进项税额留抵额+当年进项税额-当年销项税额>0,上一年进项税额留抵额+当年进项税额-当年销项税额,0)5、进项税=税费估算表中的“进项税额”=总成本费用表中的“外购原材料(不含税)”×适用增值税税率+“外购燃料及动力费(不含税)”×适用增值税税率+“养护费用(不含税)”×适用增值税税率6、附加税=税费估算表中的“附加税”=城建税+教育附加税+地方教育附加=[应纳增值税×(7%、5%、1%)]+(应纳增值税×3%)+(应纳增值税×2%)7、维持运营投资指的是某些项目在运营期需要投入一定的固定资产投资才能得以维持正常运营;例如设备更新费用、油田的开发费用、矿山的井巷开拓延伸费用等。

项目(全)投资现金流量表

项目(全)投资现金流量表一、现金流入现金流入=补贴收入+其她收入+销项税+回收固定资产余值+回收流动资金=(可用性服务费+运维绩效服务费-第三方收入)+(可用性服务费+运维绩效服务费)÷(1+增值税税率)×增值税税率+其她收入+回收固定资产余值+回收流动资金1、补贴收入=财政补贴测算表中得“财政补贴总额”=可用性服务费+运维绩效服务费-第三方收入(使用者付费)①可用性服务费=年均建设成本×POWER(1+折现率,n)(现值P求终值F)×(1+合理利润率)=注:项目全部建设成本=资金筹措表中得“资金筹措”-“政府方占股”POWER:返回数字乘幂得计算结果。

POWER(底数,指数)②运维绩效服务费=运营成本×(1+合理利润率)=总成本费用表中得“经营成本(不含税)”×(1+增值税税率)×(1+合理利润率)注:总成本费用表中得“经营成本(不含税)”=外购原材料+外购燃料及动力费+工资及福利费+养护费+其她费用2、其她收入=其她收入估算表中得“其她收入”3、销项税=税费估算表中“销项税额”=营业收入-不含税价格=(财政补贴收入+第三方收入)-(财政补贴收入+第三方收入)÷(1+增值税税率)=(可用性服务费+运维绩效服务费)-(可用性服务费+运维绩效服务费)÷(1+增值税税率)=(可用性服务费+运维绩效服务费)÷(1+增值税税率)×增值税税率财政补贴收入=财政补贴测算表中得“财政补贴总额”=可用性服务费+运维绩效服务费-第三方收入4、回收固定资产余值=固定资产折旧与无形资产摊销估算表中计计算期最后一年“折旧净值”5、回收流动资金=流动资金估算表中计算期最后一年“流动资金”=流动资产-流动负债=(应收账款+存货+现金+预付账款)-(应付账款+预收账款)注:存货=原材料+燃料及动力+在产品+产成品二、现金流出现金流出=建设投资+流动资金+经营成本+应纳增值税+进项税+附加税+维持运营投资1、建设投资=资金筹措表中得“建设投资”2、流动资金=流动资金估算表中得“流动资金”=流动资产-流动负债=(应收账款+存货+现金+预付账款)-(应付账款+预收账款)3、经营成本=财政补贴测算表中得“运营成本”=总成本费用表中得“经营成本(不含税)”×(1+增值税率)4、应纳增值税=税费估算表中得“应纳增值税”=当年销项税额-当年进行税额-上一年进项税额留抵额=(财政补贴收入+第三方收入)÷(1+增值税税率)×增值税税率-(总成本费用表中得“外购原材料(不含税)”×适用增值税税率+“外购燃料及动力费(不含税)”×适用增值税税率+“养护费用(不含税)”×适用增值税税率)-上一年进项税额留抵额=IF(上一年进项税额留抵额+当年进项税额-当年销项税额>0,0,-(上一年进项税额留抵额+当年进项税额-当年销项税额))注:计算期第一年进行税额=计算期第一年进项税额留抵额=总投资÷(1+增值税率)×增值税率×80%以后各年进项税额留抵额=IF(上一年进项税额留抵额+当年进项税额-当年销项税额>0,上一年进项税额留抵额+当年进项税额-当年销项税额,0)5、进项税=税费估算表中得“进项税额”=总成本费用表中得“外购原材料(不含税)”×适用增值税税率+“外购燃料及动力费(不含税)”×适用增值税税率+“养护费用(不含税)”×适用增值税税率6、附加税=税费估算表中得“附加税”=城建税+教育附加税+地方教育附加=[应纳增值税×(7%、5%、1%)]+(应纳增值税×3%)+(应纳增值税×2%)7、维持运营投资指得就是某些项目在运营期需要投入一定得固定资产投资才能得以维持正常运营;例如设备更新费用、油田得开发费用、矿山得井巷开拓延伸费用等。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

序号

项目计算方法1现金流入1=++++

营业收入(不含销项税额)

年营业收入=设计生产能力×产品单价×年生产负荷

销项税额

一般已知

补贴收入

补贴收入是指与收益相关的政府补贴,一般已知

回收固定资产余值

固定资产余值=年折旧费×(固定资产使用年限-运营期)+残值

年折旧费=(固定资产原值-残值)÷折旧年限

或:息税前利润(EBIT)=营业收入(含销项税额)-经营成本(含进项税额)-折旧费-摊销费-维持运营投资(计入总成本的)-增值税-增值税附加+补贴收入

年摊销费=无形资产(或其他资产)/摊销年限

3

所得税后净现金流量(1-2)

各年=1-2

4

累计所得税后净现金流量

各对应年份的第3项的累计值

5

折现系数

一般已知

固定资产残值=固定资产原值×残值率

回收流动资金

各年投入的流动资金在项目期末一次全额回收(此值一般填写在运营期的最后一年)

2

现金流出

2=+++++++

建设投资

建设投资中不含建设期利息

建设投资=工程费+工程建设其他费+预备费

流动资金投资

一般发生在投产期前几年,一般已知

经营成本(不含进项税额)

发生在运营期各年,一般已知

6

折现后净现金流量

对应年份的3×5

7

累计折现后净现金流量

最后一年的值即为项目的FNPV

进项税额

发生在运营期各年,一般已知

应纳增值税

应纳增值税=当年销项税额-当年进项税额-可抵扣固定资产进项税额

增值税附加

增值税附加=增值税×增值税附加税率

维持运营投资

一般已知

调整所得税

调整所得税=息税前利润(EBIT) ×所得税率

息税前利润(EBIT)=营业收入(不含销项税额)-经营成本(不含进项税额)-折旧费-摊销费-维持运营投资(计入总成本的)-增值税附加+补贴收入