第13章 印花税

第十三章 拍卖知识

第十三章拍卖知识一、单项选择题1.下列选项中,最常见的拍卖标的是()。

A.允许流通物B.禁止流通物C.限制流通物D.一般流通物『正确答案』A『答案解析』本题考查的是拍卖标的、报价方式及类型。

允许流通物是最常见的拍卖标的。

参见教材P428。

2.不动产拍卖成交的标志一般是()。

A.拍卖标的物实际占有的转移B.拍卖标的物实际使用的转移C.拍卖标的物财产所有权的转移D.拍卖标的物财产收益权的转移『正确答案』C『答案解析』本题考查的是拍卖活动的类型。

动产拍卖的成交一般以拍卖标的物实际占有的转移为标志。

不动产拍卖的成交,需要以所有权的转移为标志。

参见教材P429。

3.民事法律关系当事人根据本身意愿拍卖其所有的特定标的物是()。

A.任意拍卖B.强制拍卖C.动产拍卖D.不动产拍卖『正确答案』A『答案解析』本题考查的是拍卖标的、报价方式及类型。

任意拍卖是指民事关系当事人根据本身意愿将其所有的特定标的物拍卖的行为。

参见教材P429。

4.确定保留价的权利人为()。

A.法院B.估价机构C.委托人D.拍卖标的产权人『正确答案』C『答案解析』本题考查的是保留价的确定。

委托人拥有保留价的确定权并不排斥拍卖人、估价人员等在确定保留价时的参考意见。

参见教材P431。

5.房地产拍卖业务的拍卖委托人主要来自()。

A.个人B.公司法人C.司法机关D.法院『正确答案』D『答案解析』本题考查的是房地产拍卖及特征。

房地产拍卖委托人的身份有个人、公司法人、司法机关、银行、典当行、税务机关、其他行政执法机关等等。

其中房地产拍卖业务主要还是来自法院委托。

参见教材P445。

6.下列房地产中,能够作为拍卖标的物的是()。

A.已经设置了抵押的房地产B.未经共有人书面同意的共有房产C.未依法取得不动产权证书的房产D.用于城市基础设施建设的划拨用地『正确答案』A『答案解析』本题考查的是拍卖标的、报价方式及类型。

抵押的房地产可以作为拍卖标的物。

参见教材P446。

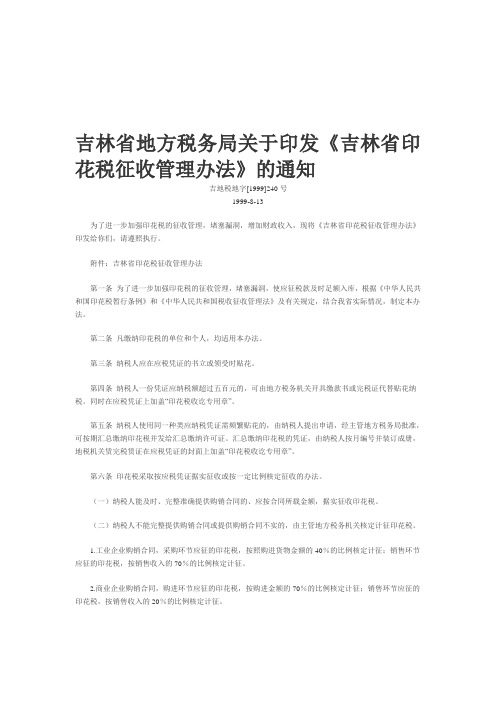

吉林省印花税征收管理办法

吉林省地方税务局关于印发《吉林省印花税征收管理办法》的通知吉地税地字[1999]240号1999-8-13为了进一步加强印花税的征收管理,堵塞漏洞,增加财政收入,现将《吉林省印花税征收管理办法》印发给你们,请遵照执行。

附件:吉林省印花税征收管理办法第一条为了进一步加强印花税的征收管理,堵塞漏洞,使应征税款及时足额入库,根据《中华人民共和国印花税暂行条例》和《中华人民共和国税收征收管理法》及有关规定,结合我省实际情况,制定本办法。

第二条凡缴纳印花税的单位和个人,均适用本办法。

第三条纳税人应在应税凭证的书立或领受时贴花。

第四条纳税人一份凭证应纳税额超过五百元的,可由地方税务机关开具缴款书或完税证代替贴花纳税。

同时在应税凭证上加盖“印花税收讫专用章”。

第五条纳税人使用同一种类应纳税凭证需频繁贴花的,由纳税人提出申请,经主管地方税务局批准,可按期汇总缴纳印花税并发给汇总缴纳许可证。

汇总缴纳印花税的凭证,由纳税人按月编号并装订成册,地税机关赁完税赁证在应税凭证的封面上加盖“印花税收讫专用章”。

第六条印花税采取按应税凭证据实征收或按一定比例核定征收的办法。

(一)纳税人能及时、完整准确提供购销合同的、应按合同所载金额,据实征收印花税。

(二)纳税人不能完整提供购销合同或提供购销合同不实的,由主管地方税务机关核定计征印花税。

1.工业企业购销合同,采购环节应征的印花税,按照购进货物金额的40%的比例核定计征;销售环节应征的印花税,按销售收入的70%的比例核定计征。

2.商业企业购销合同,购进环节应征的印花税,按购进金额的70%的比例核定计征;销售环节应征的印花税,按销售收入的20%的比例核定计征。

3.各市、州地方税务局根据当地的实际情况,可对上述核定的计征比例上下浮动10%;其他行业购销合同的核定比例,各市、州地方税务局可参照以上两个行业核定的比例,自行确定。

第七条采取汇总或核定方式缴纳印花税的纳税人,应于纳税义务发生后次月的1 0日内,向主管地方税务机关申报纳税。

第十三章 国民政府抗战时期的财政 中国财政史

与此相反,国民经济总需求的膨胀是不断加剧的

2.战时统制经济政策

国土的沦丧与国民经济遭受的严重损失,使国民政府 认识到没有后方根据地的经济建设是难以持久抗战的, 因此国民政府提出了统制经济政策

中国财政史 6

2019/2/2

统制经济,是指国家用行政手段干预经济,达到国民 党对国民经济统一、严格的控制

2019/2/2

中国财政史

9

国民政府将核定概算的最高机关由中央政治会议改为国 防最高委员会 变通《预算法》的预算编审程序,缩短时间,简化程序, 以适应战时需要

(3)财政体制向集中性和适应性方面转变

将原来的三级财政体制调整为国家财政和自治财政两大 系统,将省级财政并入国家财政,将县市财政定为自治 财政 一方面国民政府全面开征所得税、非常时期过分利得税、 遗产税等直接税,并将印花税、营业税并入直接税体系, 从而使直接税体系进一步充实 另一方面,不断调整关税、盐税、货物统税、战时消费 税等流转税制度,使间接税体系不断适应战时客观经济 形势的变化

国内公债只能以总预约券的形式向银行抵押,作为增发 纸币的保证准备金,结果是公债失去了作为重要财政政 策手段应有的职能

中国财政史 10

(4)现代税制体系逐步完善

(5)战时国内公债政策成为通货膨胀政策的附庸

2019/2/2

第二节 国民政府抗战时期的财政支出

一、军费支出

由于抗战的需要,军费支出不断增加,占财政支出 的比重也不断提高

2019/2/2

中国财政史

2

2.蒋介石的独裁专制统治 蒋介石利用全民族统一抗战这一时机,集党政军大 权与于一身,将国民党的一党专政发展为个人的军 事独裁

第十三章费用习题

第十三章费用单项选择题1、企业发生的违约金支出应计入()。

A.管理费用B.营业外支出C.财务费用D.其他业务支出2、企业专设销售机构人员的工资应计入()。

A.管理费用B.营业费用C.主营业务成本D.其他业务支出3、下列原材料相关损失项目中,应计入管理费用的是()。

A.材料采购途中发生的合理损耗B.自然灾害造成的库存材料损失C.经批准结转的材料盘盈收益D.固定资产盘亏损失4、将生产费用分为直接费用和间接费用两大类,是按()分类的标志。

A.生产费用的经济内容B.生产费用的经济用途C.生产费用与产品产量的关系D.生产费用计入产品成本的方法5、下列费用中不能列入制造费用核算的是()。

A.工人工资B.职工福利费C.停工损失D.工会经费6、下列费用记入"管理费用"的是()。

A.季节性停工损失B.汇兑损失C.职工医疗费D.退休人员工资7、企业为扩大销售市场发生的业务招待费,应当计入()。

A.管理费用 B.营业外支出 C.营业费用 D.其他业务支出8、下列各项中,属于费用确认的一般原则有()。

A.及时性原则 B.明晰性原则 C.历史成本原则 D.配比原则9、产品生产工人工资应计入()A.管理费用B.生产成本C.制造费用D.销售费用10、计入产品成本的费用有()A.销售费用B.管理费用C.制造费用D.财务费用11、下列费用中()不属于财务费用的范围。

A.利息净支出B.汇兑净损失C.银行手续费D.为购建固定资产发生的筹资费用12、企业各生产单位为管理生产而发生的人员工资应列入()A、直接人工费B.管理费用C.财务费用D.制造费用13、印花税应列入()A.财务费用B.管理费用C.制造费用D.生产成本14、下列费用中()属于管理费用。

A.非常损失B.赔偿金C.业务招待费D.捐赠支出15下列费用中()不属于销售费用。

A.商品运费B.包装费C.利息支出D.营业员工资多项选择题1、下列费用项目中,属于销售费用的是()A.销售产品发生的运费B.为推销产品而发生的运费C.车船使用税D.销售机构的职工工资2、销售费用包括()A.广告费B.展览费C.工人工资D.业务招待费3、在管理费用账户中核算的税金有()A.房产税B.资源税C.车船使用税D.印花税4、管理费用的核算内容有()A.坏账损失B.广告费C.利息支出D.业务招待费5、能计入当期损益的期间费用有()A.技术开发费B.土地使用费C.金融机构手续费D.展览费6、营业外支出账户的核算内容有()A.商品损耗B.赔偿金C.捐赠D违约金7、费用按其经济用途分为()A.管理费用B.外购材料C.工资D.职工福利费8、其他业务成本是指企业除产品(商品)销售以外的()业务过程所发生的要素费用。

税法第5版曹越 引例及习题答案

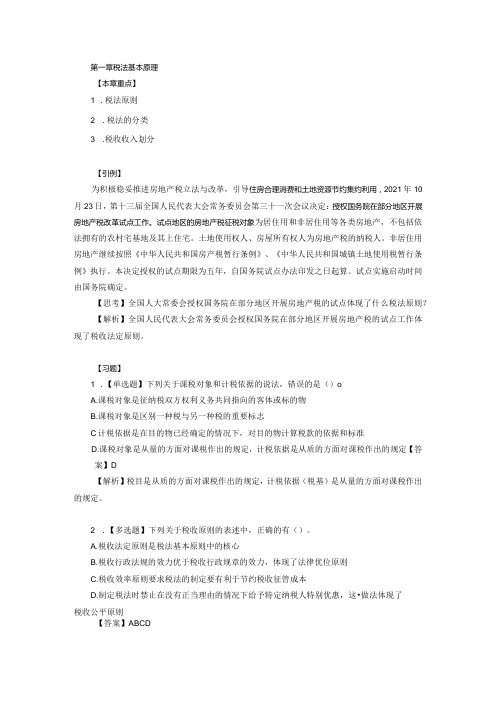

第一章税法基本原理【本章重点】1 .税法原则2 .税法的分类3 .税收收入划分【引例】为积极稳妥推进房地产税立法与改革,引导住房合理消费和土地资源节约集约利用,2021年10月23日,第十三届全国人民代表大会常务委员会第三十一次会议决定:授权国务院在部分地区开展房地产税改革试点工作。

试点地区的房地产税征税对象为居住用和非居住用等各类房地产,不包括依法拥有的农村宅基地及其上住宅。

土地使用权人、房屋所有权人为房地产税的纳税人。

非居住用房地产继续按照《中华人民共和国房产税暂行条例》、《中华人民共和国城镇土地使用税暂行条例》执行。

本决定授权的试点期限为五年,自国务院试点办法印发之日起算。

试点实施启动时间由国务院确定。

【思考】全国人大常委会授权国务院在部分地区开展房地产税的试点体现了什么税法原则?【解析】全国人民代表大会常务委员会授权国务院在部分地区开展房地产税的试点工作体现了税收法定原则。

【习题】1 .【单选题】下列关于课税对象和计税依据的说法,错误的是()oA.课税对象是征纳税双方权利义务共同指向的客体或标的物B.课税对象是区别一种税与另一种税的重要标志C计税依据是在目的物已经确定的情况下,对目的物计算税款的依据和标准D.课税对象是从量的方面对课税作出的规定,计税依据是从质的方面对课税作出的规定【答案】D【解析】税目是从质的方面对课税作出的规定,计税依据(税基)是从量的方面对课税作出的规定。

2 .【多选题】下列关于税收原则的表述中,正确的有()。

A.税收法定原则是税法基本原则中的核心B.税收行政法规的效力优于税收行政规章的效力,体现了法律优位原则C.税收效率原则要求税法的制定要有利于节约税收征管成本D.制定税法时禁止在没有正当理由的情况下给予特定纳税人特别优惠,这•做法体现了税收公平原则【答案】ABCD【解析】以上四个选项按照税法的相关规定,均是正确的表述。

3 .【多选题】下列关于我国税收法律级次的表述中,正确的有()。

第13章 印花税、城建税和烟叶税 《中国税制》PPT课件

纳税人 签订双方 签订双方 签订双方 签订双方 签订双方 签订双方 签订双方 签订双方 签订双方

税目 10.技术合同 11.产权转移书据 12.股权转让书据 13.资金账簿

其他账簿 14.权利许可证照(四证一照)

税率 所载金额×0.3‰ 转让金额×0.5‰ 转让金额×1‰ 资金总额×0.5‰ 5元/件 5元/件

六、对房地产管理部门与个人签订的用于生活居住的租赁 合同免税。

七、对农牧业保险合同免税。

八、对特殊货运凭证免税。包括:军事物资运输凭证、抢 险救灾物资运输凭证等。

九、对个人出租、承租住房签订的租赁合同,免征印花税。

十、对廉租住房、经济适用住房、公租房涉及的租赁或转 让合同(协议),免征印花税。

(五)印花税的申报与缴纳

购销金额与增值税额分别记载的,按不含税金额计税。未分别记载 的,以合同所载金额(即含税金额)计税。

2.加工承揽合同的计税依据为加工或承揽收入,是指合同中规定 的受托方的加工费收入和提供的辅助材料金额之和。

3.建设工程勘察设计合同的计税依据为收取的费用。

4.建筑安装工程承包合同的计税依据为承包金额。

5.财产租赁合同计税依据为租赁金额。

(一)自行贴花 此办法由纳税人自行计算应纳税额,自行向税务机关 购买印花税票,自行在应税凭证上一次贴足印花,自行 划线或盖章加以注销。

(二)汇贴或汇缴

一份凭证应纳税额超过500元的,经税务机关批准, 纳税人可用填开完税凭证或缴款书的办法纳税,不再 贴花。

纳税人的应税凭证较多,为简化手续,在税务机关 批准前提下,由纳税人在限期内(最长不得超过1个月) 汇贴或汇缴印花税的一种办法。

(四)应纳税(费)的计算

城建税=(增值税+消费税)×适用税率 教育费附加=(增值税+消费税)×3% 地方教育附加=(增值税+消费税)×2%

中级经济师《经济基础》真题及答案解析

2015年中级经济师经济基础真题答案及解析一、单选题1.在公平交易中;熟悉情况的交易双方自愿进行资产交换或者债务清偿的金额A.可变现净值B.现值C.价格D.公允价值答案D解析:本题通过“公平交易”与“公允价值”的关联选择..考核第28章会计循环中第2节..会计计量属性包括5种..2.根据美国经济学家科斯的企业理论;下列说法中正确的是A.企业是市场机制的核心B.企业是市场机制的补充物C.签订、监督和执行契约所花费的成本就是全部的交易成本D.企业是为了节约交易成本而产生的答案D解析本题可直接选择;企业存在的根本原因是交易成本的节约..考核第3章第1节..3.企业实行价格歧视的基本原则是A.不同市场上的平均收益相等并且等于边际成本B.不同市场的边际收益相等且大于边际成本C.不同市场的边际收益相等并且等于边际陈本D.不同市场上的平均收益相等并且小于边际成本答案C解析实施价格歧视的基本原则是边际收益相等且等于边际成本..考核第4章第3节..4.根据中华人民共和国合同法;违约责任的承担方式不包括A.继续履行B.支付违约金C.赔礼道歉D.违约损害赔偿答案C解析承担违约责任的方式是继续履行、支付违约金和违约损害赔偿..不包括赔礼道歉..考核第34章合同法的第六节..5.法律调整的对象是A.宗教信仰B.自然规律C.社会关系D.道德理论答案C解析法律调整的对象是社会再生产过程中形成的各种关系..考核第32章第1节中法律的含义..6.关于短期边际成本曲线和平均成本曲线之间的关系的说法;正确的是A.平均固定成本曲线和边际成本曲线都具有U形特征B.当边际成本与平均总成本相等时;平均总成本曲线位于最低点C.平均总成本曲线比边际成本曲线更早到达最低点D.平均固定成本曲线总是高于边际成本曲线答案B解析本题可通过成本曲线图做选择..考核第3章第3节成本曲线平均总成本、平均固定成本、平均可变成本、边际成本曲线(1)平均固定成本曲线向右下方倾斜、边际成本呈现U型特征;A错误(2)边际成本曲线与平均总成本相较于平均总成本最低点;B选项正确;(3)边际成本曲线比平均总成本曲线更早达到最低点..C选项错误;平均固定成本曲线与边际成本曲线相交;交点前;平均固定成本大于边际成本;交点后边际成本大于平均固定成本;D选项错误;7.根据存款保险条例;下列各项不纳入存款保险范围的是A.外商独资银行B.中外合资银行C.农村信用社D.外国银行在中国的分支机构答案D解析不纳入存款保险范围的有外国银行在中国的分支机构;中资银行海外的分支机构..8.财政部门在中国人民银行开设的用于记录核算财政预算资金和纳入预算管理的政府性基金的收入和支出的账户是A.财政部门零余额账户B.预算单位零余额账户C.国库单一账户D.特设专户答案C解析考核第31章第2节;本题稍偏;但属于精讲班划双线的内容..9.西方经济学和马克思主义货币理论都将作为通货膨胀的基本标志..A.货币供求总量失衡B.工资上涨C.物价上涨D.进出口总额失衡答案C解析通货膨胀的基本标志是物价上涨..考核第17章第4节..10.在会计核算的基本前提中;界定会计核算空间范围的是A.持续经营B.会计主体C.会计期间D.货币计量答案B解析界定会计核算空间范围的是会计主体假设..考核第27章会计概述..11.1975年2月;西方十国集团以及瑞士和卢森堡共12个国家的中央银行成立了巴塞尔银行监管委员会;其发起机构是A.世界银行B.国际货币基金组织C .国际清算银行D .欧洲复兴开发银行答案C解析本题极偏;考核第20章第5节;教材159页倒数第4段..为维护成员国的共同利益;加强监管合作;统一监管原则和标准;1975年2月;由国际清算银行发起成立了巴塞尔银行监管委员会..12.线性回归模型01Y X ββε=++中误差项ε的含义是A .回归直线的截距B .回归直线的斜率C .观测值和估计值之间的残值D .除X 和Y 线性关系之外的随机因素对Y 的影响答案D解析考核第25章回归模型..εββ++=X Y 10因变量;ε是个随机变量;表示除线性关系之外的随机因素对Y 的影响;它是不能由X 和Y 的线性关系所解释的Y 的变异性..13.我国目前的金融监管体制是A .以中国人民银行为主的综合监管体制B .独立于中央银行的分业监管体制C .以中国人民银行为全国唯一监管机构的体制D .以中国银行业监督管理委员会为主的综合监管体制答案B解析考核第20章第4节..目前我国的金融监管机制是独立于中央银行的分业监管体制..14.公共选择学派认为;选民在进行财政事务决策时;更关心扩大公共支出能给自己带来的好处而忽视税收负担也可能同时增加;这种现象成为A .财政幻觉B .预算幻觉C .超额负担D .超额支出答案A解析考核第12章中的“财政幻觉”的概念..15.在财务报表分析中;企业息税前利润与利息费用的比率成为A.市盈率B.流动比率C.营业利润率D.已获利息倍数答案D解析本题通过题干中的“利息”即可选择“已获利息倍数”..16.国际货币体系的核心机构是A.国际复兴开发银行B.国际金融公司C.国际清算银行D.国际货币基金组织答案D解析考核第21章..国际货币体系的核心内容是“国际货币基金组织”..17.根据国家有关法律法规;按照统一表式、统一指标、统一报送时间;自上而下的统一布置、自下而上的逐级提供基本统计数据;这种统计调查方式是A.统计报表B.抽样调查C.普查D.重点调查答案A解析考核第22章第4节..本题较偏;但可通过题目基本表述判定是“统计报表”..18.最典型的纯公共物品是A.教育B.国防C.医疗卫生D.交通运输答案B.解析考核第6章;最典型的纯公共物品是国防和治安..19.下列统计处理中;属于推断统计的是A.利用统计图表展示GDP的变化B.利用增长率描述人均可支配收入的基本走势C.利用统计表描述公司员工年龄分布D.利用抽样调查数据估计城镇居民人均消费支出水平答案D解析考核第22章第1节..推断统计包括参数估计及假设检验;利用抽样调查数据估计城镇居民人均消费支出属于参数估计..20.根据经验法则;服从对称钟形分布的标准分数在-2;2范围内的概率是A.95%B.50%C.68%D.99%答案A解析本题考核第23章描述统计第3节..较难;可根据“168”“295”“399”选择..21.从2007年春季开始的美国次贷危机可依次分为三个阶段..A.债务危机阶段、信用危机阶段、流动性危机阶段B.信用危机阶段、债务危机阶段、流动性危机阶段C.流动性危机阶段、信用危机阶段、债务危机阶段D.债务危机阶段、流动性危机阶段、信用危机阶段答案D解析本题较偏;但精讲班讲义有明确说明..考核第20章第1节..次贷危机可以分为三个阶段:第一阶段:债务危机阶段;第二阶段:流动性危机;第三阶段:信用危机..22.下列企业经济业务产生的现金变动中;属于经营活动产生的现金流量的是A.销售商品收到现金B.处置固定资产收到现金C.取得投资收益收到现金D.向银行借款收到现金答案A解析考核第29章第4节..销售商品收到的现金属于经营活动的现金流量..处置固定资产收到的现金属于投资活动;取得投资收益收到的现金属于投资活动;向银行收到现金属于筹资活动的现金..23.经济发展的核心是A.经济快速增长B.第三产业比重逐渐提高C.人民生活水的持续提高D.农村人口向城市转移答案C解析考核第8章第3节..经济发展的核心是人民生活水平的持续提高..24.我国资产负债表采用的编制格式是A.报告式B.单步式C.多步式D.账户式答案D解析考核第29章第2节;资产负债表的格式有账户式和报告式..我国采用的是账户式..25.“年底总人口数”指标的时间序列属于A.时点序列B.平均数时间序列C.相对数时间序列D.时期序列答案A解析考核第26章中时间序列的类别..本题可通过“年底”二字选择时点序列..26.关于公司股东法定义务的说法;错误的是..A.股东对公司负有忠实义务和勤勉义务B.股东应向公司缴纳所认缴的出资C.公司设立登记后股东不得抽回出资D.股东应当遵守公司章程答案A解析考核第35章中股东的义务..本题可采用排除法..董监高对公司负有忠实义务和勤勉义务.. 27.根据分税制财政管理体制;下列税种中;专属于中央收入的是..A.增值税B.消费税C.房产税D.印花税答案B解析考核第13章中税收的分类..中央税包括关税和消费税..增值税属于中央地方共享税;房产税和印花税证券交易印花税除外属于地方税..28.下列财产中;可以适用善意取得制度的是..A.黄金B.不记名证券C.枪支弹药D.麻醉品答案B解析考核第33章中的善意取得..禁止或限制流通物不适用善意取得制度;例如;枪支弹药、黄金、麻醉品等..货币和不记名证券适用善意取得制度..29.由于原油价格暴跌导致原油期货合同出现大幅亏损;这种金融风险属于..A.流动性风险B.信用风险C.操作风险D.市场风险答案D解析本题较为灵活;考核第20章第1节中的金融风险类型..本题通过“价格”可选择“市场风险”..30.根据2014年某城市金融业和制造业各1000人的年薪样本数据来比较这两个行业从业人员年薪的离散程度;应采用的统计量是..A.标准分数B.相关系数C.变异系数D.偏态系数答案C解析本题较为灵活;考核第23章中的离散系数..本题通过题干中的“离散程度”判断应选择反应离散程度的指标..离散系数也称为变异系数;消除了测度单位和观测值水平不同的影响31.在会计核算工作中;以日常会计账簿资料为主要依据定期编制的;总括反映企业财务状况;经营成果和现金流量等会计信息的书面文件是..A.财务分析报告B.会计报表C.决算报告D.会计凭证答案B解析考核第29章中会计报表的含义..反应财务状况、经营成果和现金流量的书面文件就是会计报表..32.在货币政策工具中;对货币乘数影响大、作用力度强;往往被当做一剂“猛药”的是..A.再贴现B.公开市场操作C.法定存款准备金率D.窗口指导答案C解析考核第18章第2节;本题通过“猛药”即可选择法定存款准备率..33.下列税种中;属于财产税的是..A.增值税B.消费税C.车船税D.印花税答案C解析考核第13章第3节;车船税属于财产税..34.在街边或居民小区拦住行人进行调查的抽样方法属于..A.判断抽样B.自愿抽样C.配额抽样D.方便抽样答案D解析考核第24章中的抽样调查的方式..非概率抽样方法中的方便抽样就是凭着方便抽取样本..街头拦截式的调查方式属于方便抽样..35.下列统计量中;适用于描述分类数据集中趋势的是..A.均值B.众数C.中位数D.变异系数答案B解析考核第23章第1节..适用分类数据的统计指标是众数..36.提出生命周期消费理论的美国经济学家的是..A.莫迪利安尼B.凯恩斯C.弗里德曼D.科斯答案A解析考核第7章消费理论..凯恩斯消费理论;莫命莫迪利安尼的生命周期理论;弗久弗里德曼的持久收入理论..37.下列财产中;禁止抵押的是..A.社会公益设施B.正在建造的建筑物C.交通运输工具D.生产设备答案A答案考核第33章第4节中的抵押财产..社会公益设施禁止抵押..38.关于产品责任的说法;正确的是..A.产品的生产者适用过错责任原则归责B.产品的销售者适用严格责任归责C.因产品缺陷造成损害要求赔偿的诉讼时效期间为2年D.产品责任是指产品质量不符合产品质量法规定而引起的民事赔偿责任答案C解析考核第36章第6节中的产品责任..精讲班讲义中划双线的内容..第一;生产者的严格责任..即只要因产品存在缺陷造成人身、他人财产损害的;生产者应当承担赔偿责任..这是一种严格责任;但也存在法定的免责情形:①未将产品投入流通的;②产品投入流通时;引起损害的缺陷尚不存在的;③将产品投入流通时的科学技术水平尚不能发现缺陷的存在的..第二;销售者的过错责任..由于销售者的过错使产品存在缺陷;造成人身、他人财产损害的;销售者应当承担赔偿责任..第三;因产品缺陷造成损害要求赔偿的诉讼时效期间为2年;自当事人知道或者应当知道其权益受到损害时起计算..因产品存在缺陷造成损害要求赔偿的请求权;在造成损害的缺陷产品交付最初消费者满10年丧失;但是;尚未超过明示的安全使用期的除外..39.下列转移支付中;不属于一般性转移支付的是..A.均衡性转移支付B.支农转移支付C.民族地区转移支付D.调整工资转移支付答案B解析本题很偏;精讲班讲义中的内容..考核第15章第3节..一般性转移支付包括均衡性转移支付、民族地区转移支付、县级基本财力保障机制奖补资金、调整工资转移支付、农村税费改革转移支付、资源枯竭城市转移支付等具体项目..40.假设某企业2014年实现营业收入8200万元;发生营业成本4400万元;缴纳营业税金及附加451万元;发生营业费用1200万元、管理费用850万元、财务管理费用850万元;取得投资收益100万元、营业外收入200万元;发生营业外支出40万元..则该企业2014年的营业利润是万元..A.1299B.1099C.1399D.1359答案B解析考核第29章中营业利润的计算..本题采用排除法计算..投资收益、营业外收入、营业外支出均不影响营业利润..营业利润=8200-4400-451-1200-850-200=1099元41.影响商品需求的最关键因素是..A.商品价格B.消费者收入C.预期D.消费者偏好答案A解析考核第1章第1节..影响商品需求最关键的因素是商品价格..42.关于有限责任公司设立的说法;正确的是..A.公司法对有限责任公司最低注册资本有限额要求B.全体股东的货币出资金额应占注册资本的30%C.全体股东首次出资额应达到法律规定的比例D.有限责任公司由50个以下股东出资设立答案D解析考核第35章..有限责任公司由50个以下的股东出资设立..43.下列权利凭证中;不可以质押的是..A.汇票B.仓单C.不动产权属证书D.债券答案C解析考核第33章第4节..质押的标的包括动产和权利;不动产不可以质押..44.在消费者行为理论中;能够描述消费者偏好的曲线是..A.无差异曲线B.需求曲线C.预算约束线D.消费者均衡曲线答案A解析考核第2章第1节..描述偏好的曲线是无差异曲线..45.根据中华人民共和国预算法;除涉密消息外;政府预算、决算支出公开要全部细化公开到按功能分类的科目..A.款级B.类级C.项级D.目级答案C解析考核第14章第5节..精讲班讲义划双线的内容..预算管理制度的内容包括预决算的公开;除涉密信息外;政府预算、决算支出全部细化公开到功能分类的“项”级科目;专项转移支付预算、决算按项目、地区公开..46.下列生产方式中;属于公共物品典型生产方式的是..A.特许经营B.私人经营C.社会组织生产D.政府生产答案D解析考核第11章第1节..政府生产和合同外包是两种典型的公共物品生产方式..47.下列会计账户类别中;应在借方登记增加额的是账户..A.负债类B.收入类C.所有者权益类D.资产类答案D解析考核第28章第3节..借贷记账法的结构..借方登记增加的是资产和费用..48.在资本物品交易中;生产要素购买者将所购买的生产要素未来应当缴纳的税款;通过从购入价格中预先扣除压低生产要素购买价格的方法;向后转嫁给生产要素的出售者;这种税收转嫁称为..A.后转B.前转C.消转D.税收资本化答案D解析考核第13章第3节..本题关注题干中的“未来”可选择“税收资本化”..49.一方以欺诈手段订立的损害国家利益的合同属于..A.有效的合同B.无效的合同C.效力待定的合同D.可撤销的合同答案B解析考核第34章第2节..本题通过“损害国家利益”可选择“无效合同”..50.关于价格总水平影响因素的说法;正确的是..A.从长期来看;总供给变动与价格总水平无关B.从长期来看;价格总水平的变动与总产出的变化呈同方向变动C.价格总水平的变动与货币供给量呈反方向变动D.如果总需求增长慢于总供给的增长;价格总水平就有可能上升答案A解析考核第7章第4节..从长期来看;总供给不受价格总水平的影响..价格总水平的变动与货币供给量同方向变动;总需求增长慢于总供给;价格总水平下降..51.企业采用融资租赁方式租入的固定资产在会计核算上视为企业的总资产;这体现了会计信息质量的要求A.相关性B.实质重于形式C.重要性D.谨慎性答案B解析考核第26章第6节..融资租入固定资产依据实质重于形式的要求作为企业的资产处理..52.下列金融业务中;属于商业银行资产业务的是A.借款B.结算C.投资D.租赁答案C解析考核第19章第1节..商业银行的资产业务有贴现、贷款和投资..53.下列财务分析指标中用来反映企业偿债能力的是A.流动资产周转率B.资产负债率C.市盈率D.营业利润率答案B解析考核第30章第3节..反映偿债能力的指标是资产负债率..54.2014年某企业员工的工龄和月平均工资的散点图如下:根据以上散点图;工龄和月平均工资两个变量的相关关系是A.正相关、线性相关B.负相关、线性相关C.正相关、非线性相关D.负相关、非线性相关答案C解析考核第23章第4节..通过图形可判断出两变量是正相关;且是非线性形式..55.回归模型的决定系数的取值范围是A.-1到0之间B.0到1之间C.-1到1之间D.负无穷到正无穷之间答案B解析考核第25章第3节..决定系数的取值在0到1之间;大体说明了回归模型所能解释的因变量变化占因变量总变化的比例..决定系数越接近1;回归直线的拟合效果越好..56.下列政策措施中;不属于财政配置社会资源的机制和手段的是A.优化财政支出结构B.确定公共需要范围C.降低个人所得税税率D.调节社会投资方向答案C解析考查第11章第三节财政的基本职能中资源配置职能的机制和手段..包括:1根据政府职能的动态变化确定社会公共需要的基本范围2优化财政支出结构;3为公共工程提供必要的资金保障;4通过政府直接投资、财政贴息、税收优惠等方式;引导和调节社会投资方向5通过实行部门预算制度、建立国库集中收付制度和绩效评价制度等体制、机制改革提高财政自身管理和运营效率..57.用于解释相似资源储备国家之间和同类工业品之间的双向贸易交易理论是由提出的A.美国经济学家克鲁格曼B.英国经济学家亚当斯密C.英国经济学家大卫李嘉图D.瑞典经济学家赫俄尔歇林答案A解析考核第10章第1节;本题较偏;克鲁格曼提出了规模经济贸易理论..58.下列经济活动中不属于政府经济活动范围的是..A.生产私人物品B.调节收入分配C.矫正外部性D.维持有效竞争答案A解析考核第11章第2节..政府经济活动的范围不包括生产私人产品..59.产生外部经济的生产者产出水平低于社会最优产出水平的原因是..A.边际私人成本低于边际社会成本B.边际私人成本等于边际社会成本C.私人收益等于边际收益D.私人收益小于社会收益答案D解析考核第6章第2节..外部经济使得私人收益低于社会收益;供给过少..60.在生产者利润最大化条件;生产者使用要素的原则是A.边际要素产品等于最大收益产品B.边际物质产品等于边际产品价值C.平均要素成本等于平均收益产品D.边际要素成本等于边际收益产品答案D解析考核第5章..所有的生产者使用要素的原则:在一定时间内;在一定条件下;根据企业内部的生产状况和市场情况;确定要素的使用量;以实现利润最大化;即:边际收益产品=边际要素成本61.美国经济学家费雪提出了交易方程式MV=PT;其主要结论是..A.货币量决定物价水平B.物价水平决定货币流通速度C.货币流通速度决定物价水平D.商品和劳务的交易量答案A解析考核第17章第1节..费雪的现金交易数量说的结论是货币量决定物价水平..62.两种商品的需求交叉弹性系数为正数;表明这两种商品的关系属于A.互补关系B.替代关系C.正反馈关系D.无关产品关系答案B答案考核第1章第4节..需求交叉弹性是正值;说明两种商品是替代品..63.如果一个经济体在经济运行处于低谷时的经济增长为负增长;即经济总量GDP绝对减少;具有这种特征的经济周期称为A.中周期B.古典型周期C.长波循环周期D.增长型周期答案B解析考核第8章..负增长---古典型经济周期;正增长-增长型经济周期64.可用于计算资本形成率和最终消费率的国内生产总值的核算方法是A.支出法B.收入法C.生产法D.综合法答案A解析考核第7章..GDP计算的方法中支出法包括资本形成总额、最终消费和净出口..65.在某市随机抽取2000家企业进行问卷调查;并据此调查有对外合作意向的企业;该抽样调查中的总体是A.该市所有企业B.该市所有对外合作意向的企业C.抽中的2000家企业D.抽中的2000家企业中有对外合作意向的企业答案A解析考核第24章中抽样调查的概念..总体是该城市的所有企业..66.下列经济政策中;不属于财政政策的是A.利率政策B.税收政策C.国债政策D.预算政策答案A解析考核第16章财政政策的类型..利率政策属于货币政策..国债、税收、预算均属于财政政策..67.根据中华人民共和国消费者权益保护法;关于经营者义务的说法;错误的是A.竞争者对消费者承担提供真实信息的义务B.经营者承担不得侵犯消费者人格权的义务C.经营者对一切商品都承担7日内无理由退货义务D.经营者依法承担“三包”义务答案C解析考核第36章第3节消费者权益保护法..根据中华人民共和国消费者权益保护法关于经营者义务的说法错误的是D经营者对一切商品都承担无理由退货义务..68.下列法律法规中;对立法机关、政府以及政府财政主管部门和预算执行部门的预算管理职权做出明确规定的是A.中华人民共和国审计法B.中华人民共和国预算法实施条例C.中华人民共和国预算法D.中华人民共和国立法法。

中级财务会计-第十三章 收入、费用和利润教案

1.利息收入;

2.使用费收入;

(二)让渡资产使用权收入的确认条件:

1.相关的经济利益很可能流入企业;

2.收入的金额能够可靠地计量;

四、收入的计量

(一)商品销售收入的计量

1.通常,按从购货方已收或应收的合同或协议价款确定销售商品收入金额。

但已收或应收的合同或协议价款不公允的除外。

(三)收入的分类:

1.按交易性质划分:销售商品收入、提供劳务收入、让渡资产使用权收入;

1.按在经济业务中所占比重划分:主营业务收入、其他业务收入;

2.按内容划分:销售商品收入、提供劳务收入、租金收入、使用费收入、利息收入、股利收入;

二.商品销售收入的确认条件(同时满足)

(一)企业已将商品所有权上的主要风险和报酬转移给购货方;

1.判断商品所有权上的主要风险和报酬转移:

关注交易的实质;

结合所有权凭证的转移或实物的交付进行判断:

①通常情况下,转移商品所有权凭证并交付实物后,商品所有权上的主要风险和报酬随之转移;

②某些情况下,转移商品所有权凭证但并未交付实物,商品所有权上的主要风险和报酬随之转移;

——企业保留了次要风险和报酬。

是指与销售商品有关的已发生成本和将发生成本能够合理地估计。

【资料13-9】发达公司是一家从事大型设备生产的公司。与盛世公司签订销售合同,为盛世公司生产一台设备。同时与红太阳公司签订协议,委托其加工生产该设备所需重要配件。协议约定,红太阳公司生产配件的成本经发达公司认定后,按成本的108%支付红太阳公司加工款。红太阳公司加工完成配件后,质量经发达公司认定并用于设备的生产,但红太阳公司一直未提供由其负责的配件的成本资料。发达公司将设备加工完成后运抵盛世公司,盛世公司验收后,按合同约定支付了设备款。

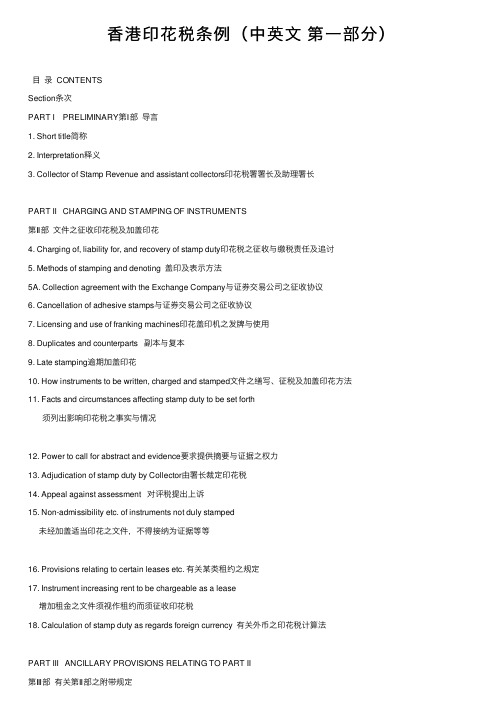

香港印花税条例(中英文

⾹港印花税条例(中英⽂第⼀部分)⽬录 CONTENTSSection条次PART I PRELIMINARY第Ⅰ部导⾔1. Short title简称2. Interpretation释义3. Collector of Stamp Revenue and assistant collectors印花税署署长及助理署长PART II CHARGING AND STAMPING OF INSTRUMENTS第Ⅱ部⽂件之征收印花税及加盖印花4. Charging of, liability for, and recovery of stamp duty印花税之征收与缴税责任及追讨5. Methods of stamping and denoting 盖印及表⽰⽅法5A. Collection agreement with the Exchange Company与证券交易公司之征收协议6. Cancellation of adhesive stamps与证券交易公司之征收协议7. Licensing and use of franking machines印花盖印机之发牌与使⽤8. Duplicates and counterparts 副本与复本9. Late stamping逾期加盖印花10. How instruments to be written, charged and stamped⽂件之缮写、征税及加盖印花⽅法11. Facts and circumstances affecting stamp duty to be set forth须列出影响印花税之事实与情况12. Power to call for abstract and evidence要求提供摘要与证据之权⼒13. Adjudication of stamp duty by Collector由署长裁定印花税14. Appeal against assessment 对评税提出上诉15. Non-admissibility etc. of instruments not duly stamped未经加盖适当印花之⽂件,不得接纳为证据等等16. Provisions relating to certain leases etc. 有关某类租约之规定17. Instrument increasing rent to be chargeable as a lease增加租⾦之⽂件须视作租约⽽须征收印花税18. Calculation of stamp duty as regards foreign currency 有关外币之印花税计算法PART III ANCILLARY PROVISIONS RELATING TO PART II第Ⅲ部有关第Ⅱ部之附带规定19. Contract notes in respect of sale and purchase of Hong Kong stock有关⾹港证券买卖之成交单据19A. Refund of stamp duty in respect of sale and purchase of units under unit trust schemes单位信托计划之单位买卖所缴付之印花税之发还20. Stamp duty payable where transaction in respect of Hong Kong stock does not amount to jobbing business⾹港证券之交易如⾮属证券经销业务,其缴纳印花税办法21. Passing on of dividends or interest on Hong Kong stock prohibited禁⽌转移⾹港证券之股息或利息22. Stamp duty chargeable where consideration in respect of immovable property consists of stock or security other than stock以证券或证券以外之债券作不动产之代价,其征收印花税办法23. How consideration consisting of periodical payments to be charged以证券或证券以外之债券作不动产之代价,其征收印花税办法24. Stamp duty chargeable where conveyance etc. is in consideration of debt etc.以债务等作代价之⼟地契约等,其征收印花税办法25. Stamp duty chargeable in case of certain conveyances若⼲⼟地契约之征收印花税办法26. Stamp duty chargeable on contracts etc. for sale of equitable estate or interest in immovable property售卖不动产之法理上之产权或权益之合约等,其征收印花税办法27. Voluntary dispositions ⾃愿馈赠28. Stamp duty chargeable in case of conveyance or transfer in contemplation of sale or subject to power of revocation etc.预备出售或有权推翻之⼟地契约或转让等,其征收印花税办法29. Certificate with respect to certain conveyances on sale关于若⼲售卖⼟地契约之证明书PART IIIA AGREEMENTS TO SELL IMMOVABLE PROPERTY第ⅢA部出售不动产协议29A. Interpretation and application of Part III A29B. Duty to execute agreement for sale 出售不动产协议29C. Chargeable agreements for sale 应缴纳印花税之出售协议29D. Conveyances on sale of residential property住宅财产转让契约之出售29E. Section 26 inapplicable to certain agreements 第26条所不适⽤的若⼲协议29F. Voluntary chargeable agreements for sale ⾃愿馈赠之应征税出售协议29G. Certificate with reference to certain agreements for sale 有关若⼲出售协议之证明书29H. Exemptions and relief 豁免及宽免29I. Expiration of this Part and head 1 (1A) in First Schedule本部及第⼀附表第⼀类第(1A)项之适⽤期限PART IV UNIT TRUSTS第Ⅳ部单位信托30. Interpretation of Part IV第Ⅳ部之实施⽇期及释义31. Duty of trustees and managers to keep records 受托⼈与经理设置记录之责任32. Numbering and preservation of certificates and instruments of transfer证书及转让⽂件之编号与保存33. Register of holders of registered units 注册单位持有⼈登记册34. Register of certificates to bearer 持有⼈证书登记册35. Form and period of preservation of records 记录之形式及须保留之期限36. Restriction on registration of transfer of units单位转让登记之限制37. Penalty罚则PART V EXEMPTION AND RELIEF第Ⅴ部豁免及宽免38. Interpretation of Part v第Ⅴ部之释义39. Instruments generally exempted获⼀般性豁免之⽂件40. Instruments specially exempted获特别豁免之⽂件41. Non-liability of Government or public officer for payment of stamp duty政府或公职⼈员不须负缴纳印花税之责任42. Relief in case of certain leases etc. to Government若⼲类租予政府之租约等可获印花税宽免43. Relief in case of certain leases etc. of consular premises若⼲类领事楼宇之租约等可获印花税宽免44. Relief in case of gift to exempted institution对获豁免机构之馈赠,可获印花税宽免45. Relief in case of conveyance from one associated body corporate to another联属法团之间之⼟地契约,可获印花税宽免46. Instruments affecting immovable property made for new Crown lease or exchange to be exempt 因与政府订⽴新租约或换地⽽签订之有关不动产之⽂件,可获豁免缴纳印47. Instruments confirmatory of transactions during Japanese occupation to be exempt⽤以证实⽇军占据期间之交易之⽂件,可获豁免缴纳印花税PART VI ALLOWANCE FOR SPOILED OR UNWANTED STAMPS第Ⅵ部退换损坏或不须⽤之印花48. Allowance for spoiled stamps退换损坏之印花49. Allowance for misused stamps退换误⽤之印花50. Allowance for unwanted adhesive stamps退换不须⽤之粘贴印花51. Manner of making, and time for taking up, allowance退换印花之办法及兑换期限PART VII MISCELLANEOUS第Ⅶ部杂项规定52. Remission of stamp duty第Ⅶ部印花税之豁免53. Liability for offences by bodies corporate承担法团所犯罪项之责任54. Inspection of books of account etc. 帐簿等之查阅55. Falsification帐簿等之查阅56. Offences relating to stamps与印花有关之罪项57. Power of magistrate in relation to stolen stamps裁判司处理偷窃所得印花之权⼒58. Defacement of adhesive stamps涂污粘贴印花58A. Representations may be made to Collector before certain penalties are imposed 在某些惩处之前向署长作出陈述59. Fraudulent practices欺诈⾏为60. Punishment for offences违例之惩处61. Limitation of time for proceedings in respect of offences有关罪项之起诉时限62. Responsibility for loss of or damage to instrument有关遗失或损毁⽂件之责任63. Regulations规例64-65. (Have had effect) 〔效⽤已完〕66. Transitional过渡性条⽂First Schedule第⼀附表Second Schedule第⼆附表Third Schedule 第三附表To consolidate and amend the law relating to stamp duty. [1 July 1981] L. N. 173 of 1981本条例旨在综合及修订与印花税有关之法例。

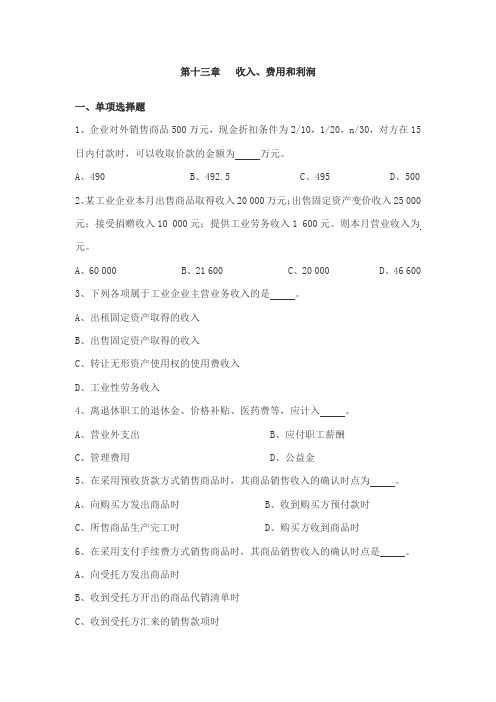

财务会计试题——第十三章 收入

第十三章收入、费用和利润一、单项选择题1、企业对外销售商品500万元,现金折扣条件为2/10,1/20,n/30,对方在15日内付款时,可以收取价款的金额为万元。

A、490B、492.5C、495D、5002、某工业企业本月出售商品取得收入20 000万元;出售固定资产变价收入25 000元;接受捐赠收入10 000元;提供工业劳务收入1 600元。

则本月营业收入为元。

A、60 000B、21 600C、20 000D、46 6003、下列各项属于工业企业主营业务收入的是。

A、出租固定资产取得的收入B、出售固定资产取得的收入C、转让无形资产使用权的使用费收入D、工业性劳务收入4、离退休职工的退休金、价格补贴、医药费等,应计入。

A、营业外支出B、应付职工薪酬C、管理费用D、公益金5、在采用预收货款方式销售商品时,其商品销售收入的确认时点为。

A、向购买方发出商品时B、收到购买方预付款时C、所售商品生产完工时D、购买方收到商品时6、在采用支付手续费方式销售商品时,其商品销售收入的确认时点是。

A、向受托方发出商品时B、收到受托方开出的商品代销清单时C、收到受托方汇来的销售款项时D、向受托方支付手续费时7、工业企业对外销售生产用材料时,下列会计处理中正确的处理方法是。

A、将材料销售收入计入主营业务收入,并将其成本结转至销售成本B、将材料销售收入计入其他业务收入,并将其成本结转至其他业务成本C、将材料销售收入扣除其成本后计入营业外收入D、将材料销售收入扣除其成本后冲减管理费用8、对于开始和完成分属不同会计期间的劳务收入,在提供劳务交易的结果能够可靠估计的情况下,下列收入确认中正确的是。

A、按完成合同确认收入B、按完工百分比法确认收入C、按收款情况确认收入D、按照实际发生的成本确认收入9、下列项目中,不应记入“营业外收入”的账户是。

A、出售无形资产收益B、出租固定资产收益C、取得客户违反合同的罚款D、处置固定资产收益10、下列各项中,不属于工业企业其他业务收入的是。

印花税文件

税目

范围

税率

纳税人

说明

11 产权转移 书据

包括财产所有权和版权、 按所载金额0.5‰贴花 商标专用权、专利权、专 有技术使用权等转移书据、 土地使用权出让合同、土 地使用权转让合同、商品 房销售合同 生产、经营用账册

立据人

12 营业账簿

记载资金的账簿,按实 立账簿人 收资本和资本公积的合 计金额0.5‰贴花。其他 账簿按件贴花5元 按件贴花5元 领受人

印花税

主讲人:

LOGO

本节基本内容

1

2 3

印花税来源与概述

印花税纳税义务人

印花税税目,税率及计税依 据

年在荷兰,印花税第一次出现

西方各国并没有明确的印花税概念,印花税的名称来源于中国,早 期提出印花税概念的是中国清政府。 为了实行印花税制,清政 府曾分别于 1896年请英国印制了 3年印花税票, 1902年请日本、 1908年请美国两次印制税票。由于不能实施,惟有“红印花”后被 加盖成邮票,而日本、美国所印税票均没有被派上用场。

LOGO

印花税税目、税率

(一)税目(13个) 2.加工承揽合同 3.建设工程勘察设计合

1.购销合同

同

4.建筑安装工程承包合同 6.货物运输合同 9.财产保险合同 书据 12.营业帐簿 13.权利、许可证照 5.财产租赁合同 8.借款合同 11.产权转移

7.仓储保管合同 10.技术合同

LOGO

印花税税目、税率

LOGO

印花税概述

(一)含义 印花税是以经济活动和经济交往中,书立、领受应税凭证的行为为征 税对象征收的一种税,是具有行为税性质的凭证税。印花税因其采用在应税 凭证上粘贴印花税票的方法缴纳税款而得名。 (二)特点 1.覆盖面广 2.税率低,税负轻 3.纳税人自行完税:“三自”纳税法 4.双边纳税 5.税收由中央地方共享

中级经济师-经济基础、第十三章财政收入-税收(二)及第三节-税负转嫁

【知识点三】税收分类1、税收收入按征税对象的不同,分为流转税、所得税、财产税、资源税和行为税。

①流转税是以商品交换和提供劳务的流转额为征税对象的税收,是我国税收收入的主体税种,包括增值税、消费税、营业税和关税等。

②所得税是以纳税人的所得额为征税对象的税收,包括个人所得税和企业所得税。

③财产税是以各种财产为征税对象的税收,如我国的财产税包括土地增值税、房产税、车船税、契税。

④资源税是对开发和利用国家自然资源而取得级差收入的单位和个人征收的税收,目前我国资源税类包括资源税和土地使用税⑤行为税是指对某些特定的经济行为开征的税收,目的是贯彻国家政策需要。

包括印花税、城市维护建设税。

【例题5:2014年多选题】我国目前开征的财产税包括()A.土地增值税B.车船税C.房产税D.契税E.个人所得税【答案】ABCD【解析】财产税是以各种财产为征税对象的税收,如我国的财产税包括土地增值税、房产税、车船税、契税。

本题为2011年、2015年单选考点。

【例题6:2008年单题】我国税收收入中的主体税种是()A.所得税B.流转税C.资源税D.财产税【答案】B【例题7:2008年多选题】我国流转税税种包括()A土地增值税B增值税C消费税D房产税E关税【答案】BCE【解析】通过本题掌握流转税的种类【例题8:2012年单选题】下列税种中,属于资源税类的是()。

A.土地使用税B.城市维护建设税C.增值税D.房产税【答案】A【解析】通过本题掌握资源税及行为税的种类。

2、税收按计量标准划分,分为从价税和从量税。

①从价税是以征税对象的价格为计税依据的税收,如增值税、营业税。

②从量税是以征税对象的数量、重量、容量和体积为计税依据的税收,如消费税中的啤酒、汽油等项目,资源税等3、按税收与价格的关系划分,分为价内税和价外税。

①价内税是指税款构成商品或劳务价格组成部分的税收,如消费税,营业税。

②价外税是指税款作为商品或劳务价格以外附加的税收。

国家税务局关于印花税若干具体问题的规定

国家税务局关于印花税若干具体问题的规定文章属性•【制定机关】国家税务总局•【公布日期】1988.12.12•【文号】[88]国税地字第025号•【施行日期】1988.12.12•【效力等级】部门规范性文件•【时效性】部分失效•【主题分类】印花税正文*注:本篇法规中第一条的“6%”和第二条已被:国家税务总局公告2011年第2号――全文失效废止、部分条款失效废止的税收规范性文件目录(发布日期:2011年1月4日,实施日期:2011年1月4日)宣布失效或废止*注:本条中关于“对微利、亏损企业不能减免印花税。

但是,对微利、亏损企业记载资金的帐簿,第一次贴花数额较大,难以承担的,经当地税务机关批准,可允许在三年内分次贴足印花”的行政许可项目已被《国家税务总局关于取消部分地方税行政审批项目的通知》(发布日期:2007年6月11日实施日期:2007年6月11日)取消。

国家税务局关于印花税若干具体问题的规定(1988年12月12日[88]国税地字第025号)各省、自治区、直辖市税务局,各计划单列市税务局,加发南京、成都市税务局,海洋石油税务管理局各分局:根据《中华人民共和国印花税暂行条例》及其施行细则的规定,结合各地反映的实际情况,现对印花税的若干具体问题规定如下:1、对由受托方提供原材料的加工、定作合同,如何贴花?由受托方提供原材料的加工、定作合同,凡在合同中分别记载加工费金额与原材料金额的,应分别按“加工承揽合同”、“购销合同”计税,两项税额相加数,即为合同应贴印花;合同中不划分加工费金额与原材料金额的,应按全部金额,依照“加工承揽合同”计税贴花。

2、对商店、门市部的零星加工修理业务开具的修理单,是否贴花?对商店、门市部的零星加工修理业务开具的修理单,不贴印花。

3、房地产管理部门与个人订立的租房合同,应否贴花?对房地产管理部门与个人订立的租房合同,凡用于生活居住的,暂免贴花;用于生产经营的,应按规定贴花。

4、有些技术合同、租赁合同等,在签订时不能计算金额的,如何贴花?有些合同在签订时无法确定计税金额,如技术转让合同中的转让收入,是按销售收入的一定比例收取或是按实现利润分成的;财产租赁合同,只是规定了月(天)租金标准而却无租赁期限的,对这类合同,可在签订时先按定额五元贴花,以后结算时再按实际金额计税、补贴印花。

税法第13章作业答案

第13章作业【例题·多选题】下列各项中, 应按“个体工商户生产、经营所得”项目征税的有()。

A.个人因从事彩票代销业务而取得的所得B.私营企业的个人投资者以本企业资金为本人购买的汽车C.个人独资企业的个人投资者以企业资金为本人购买的住房D.出租汽车经营单位对出租车驾驶员采取单车承包或承租方式运营, 出租车驾驶员从事客货营运取得的所得【答案】AC【例题·多选题】张某承包了一家餐厅, 餐厅每年支付张某承包收入10万元, 张某不参与分享经营成果;李某承包了一家国有招待所, 承包合同规定每月支付李某工资4000元, 还规定每年要上交承包费50万元, 其余经营成果归李某所有。

则下列关于个人所得税的说法正确的是()。

A.张某取得的承包费按照工资薪金项目征税B.张某取得的承包费按照对企事业单位承包、承租经营所得项目征税C.李某取得的工资按照工资薪金项目征税D.李某取得的工资和承包费都按照对企事业单位承包、承租经营所得项目征税【答案】AD【例题·多选题】下列个人收入, 应按照“特许权使用费所得”项目缴纳个人所得税的有()。

A.个人转让技术诀窍取得的收入B.作家公开拍卖自己的文字作品手稿复印件的收入C.作家公开拍卖自己写作时用过的金笔的收入D.电视剧编剧从电视剧制作中心获得的剧本使用费收入【答案】ABD【例题·多选题】以下应按照利息股息红利项目征收个人所得税的有()。

A.个人购买上市公司股票得到的股利分红B.合伙企业的个人投资者以企业资金为本人购买住房C.股份有限公司的个人投资者以企业资金为本人购买汽车D.单位经批准向个人集资支付的集资利息【答案】ACD【例题·多选题】以下应按照财产转让所得项目征收个人所得税的有()。

A.个人转让债券取得的所得B.个人转让住房取得的所得C.个人将其收藏的已故作家文字作品手稿拍卖取得的所得D.个人将自己的文字作品手稿拍卖取得的所得【答案】ABC【例题·单选题】个人所得税法规定, 对一次劳务报酬收入畸高的应实行加成征收, 所谓“一次劳务报酬收入畸高”是指()。

中国税收第13章 印花税

2.以下各项中,按照“产权转移书据”缴 纳印花税的是( )。 A.商品房销售合同 B.土地所有权出让合同 C.土地所有权转让合同 D.个人无偿赠送不动产签订的“个人无偿 赠与不动产登记表”

3.下列凭证中,免纳印花税的有( )。 A.已纳印花税凭证的副本或抄本 B.国家指定收购部门与农民签订的农副产 品收购合同 C.财产所有人将财产赠给政府、社会福利 单位、学校所立的书据 D.外国政府向我国政府提供优惠贷款签订 的合同

2.下列各项中,不征收印花税的是( )。 A.技术开发合同 B.出版印刷合同 C.产品加工合同 D.法律咨询合同

3.权利、许可证照适用的税率为( )。 A.比例税率 B.累进税率 C.累退税率 D.定额税 )。 A.企业与某公司签订的房屋租赁合同 B.企业与银行签订的贷款合同 C.企业签订的加工合同 D.军事物资运输凭证

二、税收优惠

(1) 已缴纳印花税的凭证的副本或抄本,但副本 或抄本视同正本使用的,应另行贴花。 (2)财产所有者将财产赠给政府、社会福利机构 及学校所书立的书据。 (3)国家指定的收购部门与村民委员会、农民个 人书立的农副产品收购合同。 (4)无息、贴息贷款合同。 (5)外国政府或国际金融组织向我国政府及国家 金融机构提供优惠贷款所书立的合同。 (6)房地产管理部门与个人签订的用于生活居住 的租赁合同。 (7)农牧业保险合同。 (8)特殊的货运凭证。例如军事物资运输凭证、 抢险救灾物资运输凭证、新建铁路的工程临管线运 输凭证。

5.印花税汇缴纳税方式适用于( )。 A.对同一类应税凭证贴花次数频繁的纳税人 B.对不同类应税凭证贴花次数频繁的纳税人 C.应税凭证较多或者贴花次数较多的纳税人 D.应税凭证较少或者贴花次数较少的纳税人

第十一章印花税和契税

应纳税额的计算

(3)对借款方以财产作抵押,从贷款方取得一定

数量抵押贷款的合同,应按借款合同贴花;在借 款方因无力偿还借款而将抵押财产转移给贷款方 时,应再就双方书立的产权书据,按产权转移书 据的有关规定计税贴花。

(4)对银行及其他金融组织的融资租赁业务签订

的融资租赁合同,应按合同所载租金总额,暂按 借款合同计税。

即书立合同,又开立单据,只就合同贴花;凡 不书立合同,只开立单据,以单据作为合同适 用的,其适用的单据应按规定贴花。

2、产权转移书据:是指单位和个

人产权的买卖、继承、赠与、交换、 分割等所立的书据。

产权

财产所有权 商标专用权 专利权 专有技术 土地使用权

“财产所有权”转换数据的征税范围

经政府机关等级注册的动产、不动产的所有权 转移书据 企业股权转让所立书据 个人无偿赠与不动产登记表

应纳税额的计算

9、财产保险合同:保险费金额

10、技术合同:合同所载的价款、报酬或使用费。 对技术开发合同,只就合同所载的报酬金额计 税,研究开发经费不作为计税依据。单对合同 约定按研究开发经费一定比例作为报酬的,应 按一定比例的报酬贴花。

11、产权转移书据:书据所载的金额

12、营业帐簿税目中记载资金的帐簿的计税依据 为“实收资本”与“资本公积”两项的合计金 额

(2)委托方提供主要材料:按辅助材料与加工费合计数, 按加工承揽合同计税,对委托方提供的主要材料或原材 料金额不计税

应纳税额的计算

3、建设安装勘查设计合同:收取的费用 4、建筑安装工程承包合同:承包金额 5、财产租赁:租赁金额,税额不足一元的,按

一元贴花 6、货物运输合同:运输费,不包括货物金额、

10、运输合同 (1)对国内各种形式的货物联运,凡在起运地统

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

第二节 印花税法的基 本内容

5.财产租赁合同。 6.货物运输合同。 7.仓储保管合同。 8.借款合同。 9.财产保险合同。 10.技术合同。 11.产权转移书据。 12.营业账

(二)税率

印花税的税率有两种形式,即比例税率和定 额税率。

1.比例税率。各类合同以及具有合同性质 的凭证、产权转移书据、营业账簿中记载 资金的账簿,适用比例税率。

第二节 印花税法的基本内 容

(十)对与高校学生签订的高校学生公寓租赁合同 免税相关规定

(十一)对商品储备管理公司及其直属库资金账簿 免税相关规定

(十二)对公租房经营管理单位建造公租房免税相 关规定

(十三)对棚户区改造免税相关规定

第三节 印花税应纳税额 的计算

一、计税依据的确定 (一)计税依据的一般规定

=2370(元)

第四节 印花税征收 管理

一、纳税方法

1.自行贴花办法。

2.汇贴或汇缴办法。

3.委托代征办法。

第四节 印花税征收管 理

二. 纳税环节与纳税地点 (一)纳税环节 印花税应当在书立或领受时贴花。具体是指

在合同签订时、账簿启用时和证照领受时 贴花。如果合同是在国外签订,并且不便 在国外贴花的,应在将合同带入境时办理 贴花纳税手续。

上述单位和个人,按照书立、使用、领受应税 凭证的不同,可以分别确定为立合同人、立 据人、立账簿人、领受人和使用人五种。

第二节 印花税法的基本 内容

1.立合同人。指合同的当事人。 2.立据人。产权转移书据的纳税人是立据人。 3.立账簿人。营业账簿的纳税人是立账簿人。 4.领受人。权利、许可证照的纳税人是领受

(4)适用1‰税率的为“财产租赁合同”、“仓 储保管合同”、“财产保险合同”;

(5)“股权转让书据”适用1‰税率,包括A股和 B股。

第二节 印花税法的基本内 容

2.定额税率。在印花税的l3个税目中, “权利、许可证照”和“营业账簿”税目 中的其他账簿,适用定额税率,均为按件 贴花,税额为5元。

第二节 印花税法的基本内 容

第三节 印花税应纳税 额的计算

4.应税凭证所载金额为外国货币的,应按照凭证书 立当日国家外汇管理局公布的外汇牌价折合成人 民币,然后计算应纳税额。

5.应纳税额不足1角的,免纳印花税;1角以上的, 其税额尾数不满5分的不计,满5分的按1角计算。

6.有些合同,在签订时无法确定计税金额,如技术 转让合同中的转让收入,是按销售收入的一定比 例收取或是按实现利润分成的;财产租赁合同, 只是规定了月(天)租金标准而无租赁期限的。 对这类合同,可在签订时先按定额5元贴花,以 后结算时再按实际金额计税,补贴印花。

第十三章 印花税法

学习目标 主要知识点讲解

学习目标

城建税的特点、作用和税率的选择使用 城建税的计税依据与应纳税额的计算 城建税的征收管理与纳税申报

主要知识点讲解

第一节 印花税基础知识 第二节 印花税法的基本内容 第三节 印花税应纳税额的计算 第四节 印花税的征收管理

第一节 印花税基础知识

一. 印花税的概念

人。 5.使用人。在国外书立、领受,但在国内使

用的应税凭证,其纳税人是使用人。 6.各类电子应税凭证的签订人。即以电子形

式签订的各类应税凭证的当事人。

第二节 印花税法的基 本内容

二. 印花税的税目与税率 (一)税目 印花税共有13个税目,即: 1.购销合同 2.加工承揽合同 3.建设工程勘察设计合同 4.建筑安装工程承包合同

第三节 印花税应纳税 额的计算

解: (1)权利许可证照(工商户营业执照、房产证)应纳印花

税=2×5=10元) (2)记载资金账簿应纳印花税=400万×0.5‰=2000

(元) (3)设立其他账簿12本应纳印花税=12×5=60(元) (4)订立借款合同应纳印花税=400万元×0.05‰=200

(元) (5)保险应交纳印花税=10万元×1‰=100(元) 该企业本月应缴纳的印花税=10+2000+60+200+100

第三节 印花税应纳税 额的计算

10.施工单位将自己承包的建设项目,分包或者转包给其他 施工单位所签订的分包合同或者转包合同,应按新的分包 合同或转包合同所载金额计算应纳税额。

11.施工单位将自己承包的建设项目,分包或者转包给其他 施工单位所签订的分包合同或者转包合同,应按新的分包 合同或转包合同所载金额计算应纳税额。

2.同一凭证,载有两个或两个以上经济事项而适用 不同税目税率,如分别记载金额的,应分别计算 应纳税额,相加后按合计税额贴花;如未分别记 载金额的,按税率高的计税贴花。

3.按金额比例贴花的应税凭证,未标明金额的,应 按照凭证所载数量及国家牌价计算金额;没有国 家牌价的,按市场价格计算金额,然后按规定税 率计算应纳税额。

第四节 印花税征收 管理

(二)纳税地点 印花税一般实行就地纳税。对于全国性商品

物资订货会(包括展销会、交易会等)上 所签订合同应纳的印花税,由纳税人回其 所在地后及时办理贴花完税手续。

第三节 印花税应纳税 额的计算

二、应纳税额的计算 纳税人的应纳税额,根据应纳税凭证的性质,

分别按比例税率或者定额税率计算,其计 算公式为: 应纳税额=应税凭证计税金额(或应税凭证 件数)×适用税率

第三节 印花税应纳税 额的计算

【例13-1】某企业2009年10月份发生下列业务: (1)领受工商营业执照、税务登记证、开户许可证、房产

证各1份; (2)增加资本公积400万元,计提盈余公积100万元; (3)设立其他账簿共12本; (4)订立借款400万元的借款合同一份,应付利息30万元; (5)投综合财产保险1份,保额2000万元,交纳保险费10

万元; (6)签订加工合同,由乙企业提供货样,本企业为乙企业

购买原料和主要材料80万元,并收取加工费2万元。 计算该企业本月应缴纳的印花税。

(五)对外国政府或者国际金融组织向我国政府及 国家金融机构提供优惠贷款所书立的合同免税

(六)对房地产管理部门与个人签订的用于生活居 住的租赁合同免税

(七)对农牧业保险合同免税 (八)自2014年11月1日至2017年12月31日,

对金融机构与小型、微型企业签订的借款合同免 征印花税。 (九)对特殊货运凭证免税

印花税的比例税率分为4个档次,分别是 0.05‰、0.3‰、0.5‰、l‰。

第二节 印花税法的基本内 容

(1)适用0.05‰。税率的为“借款合同”; (2)适用0.3‰税率的为“购销合同”、“建筑

安装工程承包合同”、“技术合同”;

(3) 适用0.5‰税率的是“加工承揽合同”、 “建筑工程勘察设计合同”、“货物运输合同”、 “产权转移书据”、“营业账簿”税目中记载资 金的账簿;

第三节 印花税应纳税 额的计算

7.应税合同在签订时纳税义务即已产生,应 计算应纳税额并贴花。

8.对已履行并贴花的合同,所载金额与合同 履行后实际结算金额不一致的,只要双方 未修改合同金额,一般不再办理完税手续。

9.商品购销活动中,应按合同所载的购、销 合计金额计税贴花。合同未列明金额的, 应按合同所载购、销数量依照国家牌价或 者市场价格计算应纳税额。

税额不足1元的按1元贴花。 6.货物运输合同的计税依据为取得的运输费金额

(即运费收入),不包括所运货物的金额、装卸 费和保险费等。 7.仓储保管合同的计税依据为收取的仓储保管费 用。

第三节 印花税应纳税 额的计算

8.借款合同的计税依据为借款金额。 9.财产保险合同的计税依据为支付(收取)的保

险费,不包括所保财产的金额。 10.技术合同的计税依据为合同所载的价款、报酬

第一节 印花税基础知识

(二)印花税的作用

1. 有利增加财政收入 2. 有利于配合和加强经济合同的监督管理 3. 有利于培养公民的纳税意识 4. 有利于配合对其他应纳税种的监督管理。

第二节 印花税法的基 本内容

一. 纳税义务人

印花税的纳税义务人,是在中国境内书立、使 用、领受印花税法所列举的凭证并应依法履 行纳税义务的单位和个人。

12.从2008年9月19日起,对证券交易印花税只对卖出方 (或继承、赠与A股、B股股权的出让方)征收证券(股 票)交易印花税,对买人方(受让方)不再征税。税率仍 保持1‰。

13.印花税票为有价证券,其票面金额以人民币为单位,分 为1角、2角、 5角、1元、2元、5元、10元、50元、 100元9种。

或使用费。 11.产权转移书据的计税依据为所载金额。 12.营业账簿税目中记载资金的账簿的计税依据为

“实收资本”与“资本公积”两项的合计金额。 13.权利、许可证照的计税依据为应税凭证件数。

第三节 印花税应纳税 额的计算

(二)计税依据的特殊规定

1.上述凭证以“金额”、“收入”、“费用”作为 计税依据的,应当全额计税,不得作任何扣除。

印花税,是对经济活动和经济交往中书立、 使用、领受具有法律效力的凭证的单位和 个人征收的一种税。印花税是一种具有行 为税性质的凭证税。凡发生书立、使用、 领受应税凭证的行为,就必须依照印花税 法的有关规定履行纳税义务。

第一节 印花税基础知 识

二. 印花税的特点和作用 (一)印花税的特点

1.覆盖面广 2.税率低,税负轻 3.纳税人自行完税 4.税轻罚重

三. 印花税税收优惠

(一)对已缴纳印花税凭证的副本或者抄本免税 (二)对财产所有人将财产赠给政府、社会福利单

位、学校所立的书据免税 所谓社会福利单位,是指扶养孤老伤残的社会福利

单位。 (三)对国家指定的收购部门与村民委员会、农民

个人书立的农副产品收购合同免税 (四)对无息、贴息贷款合同免税

第二节 印花税法的基本内 容

印花税的计税依据为各种应税凭证上所记载 的计税金额。具体规定为:

1.购销合同的计税依据为合同记载的购销 金额。

2.加工承揽合同的计税依据是加工或承揽 收入的金额。