国际货币体系的改革 共19页21页PPT

合集下载

国际货币体系的发展与变化讲义(PPT 53张)

20

浮动汇率合法化(1)

《牙买加协定》承认了浮动汇率的合法化,使国际货 币体系进入了浮动汇率的时代。浮动汇率制是指各国货 币之间的比价随着市场的供求关系自由波动,不规定汇 率波动的幅度,各国中央银行也不承担维持汇率水平的 义务。

浮动汇率制从不同的角度又可分为四大类:按国家是 否干预外汇市场分为自由浮动和管理浮动;按是否独立 浮动分为单一浮动和联合浮动。

(二)布雷顿森林体系的瓦解(3)

1973年美元危机再次爆发,国际金融市场上再次掀起 抛售美元、抢购德国马克、日元和黄金的浪潮。美国政 府宣布美元第二次贬值,黄金官价由每盎司38美元提高 到42· 22美元。美元与黄金脱钩和美元汇价的一跌再跌, 动摇了西方国家对美元的信心,并引起他们的不满。自 1971年加拿大率先实行浮动汇率制之后,其他许多国家 的货币也相继与美元脱钩。至1973年,西方发达国家普 遍实现浮动汇率制,致使布雷顿森林体系的另一个支柱 也摇摇欲坠。

25

三、 对牙买加体系的评价

牙买加体系与布雷顿森林体系相比有其进步性

以浮动汇率为主的多种汇率安排体系能够比较灵活地适 应世界经济形势多变的状况和主要储备货币国宏观经济政 策的需要;

加强IMF的作用,增加对发展中国家的资金融通

增加会员国的基金份额:各会员国对国际货币基金组织 缴纳的基本份额由292亿特别提款权单位增加到390亿特别 提款权单位,并且对各国的份额比重进行了调整。 扩大对发展中国家的资金融通:设立信托基金,以优惠 条件向最贫穷的发展中国家提供贷款,以解决其国际收支 困难,同时扩大国际货币基金组织信贷部分贷款的额度。

14

(二)布雷顿森林体系的瓦解(2)

进入20世纪70年代,美元危机更加频繁。1971年,又先 后爆发了两次大规模抛售美元的危机,美元陷于更加虚弱 的地位,美国政府被迫于当年8月15日宣布停止美元对黄 金的自由兑换,割断美元与黄金的联系,美元贬值,黄金 官价由35美元一盎司提高到38美元,同时放宽各国汇率的 波动幅度。美元与黄金的脱钩,使以“双挂钩”支撑的国 际货币体系失去了一个支柱。

浮动汇率合法化(1)

《牙买加协定》承认了浮动汇率的合法化,使国际货 币体系进入了浮动汇率的时代。浮动汇率制是指各国货 币之间的比价随着市场的供求关系自由波动,不规定汇 率波动的幅度,各国中央银行也不承担维持汇率水平的 义务。

浮动汇率制从不同的角度又可分为四大类:按国家是 否干预外汇市场分为自由浮动和管理浮动;按是否独立 浮动分为单一浮动和联合浮动。

(二)布雷顿森林体系的瓦解(3)

1973年美元危机再次爆发,国际金融市场上再次掀起 抛售美元、抢购德国马克、日元和黄金的浪潮。美国政 府宣布美元第二次贬值,黄金官价由每盎司38美元提高 到42· 22美元。美元与黄金脱钩和美元汇价的一跌再跌, 动摇了西方国家对美元的信心,并引起他们的不满。自 1971年加拿大率先实行浮动汇率制之后,其他许多国家 的货币也相继与美元脱钩。至1973年,西方发达国家普 遍实现浮动汇率制,致使布雷顿森林体系的另一个支柱 也摇摇欲坠。

25

三、 对牙买加体系的评价

牙买加体系与布雷顿森林体系相比有其进步性

以浮动汇率为主的多种汇率安排体系能够比较灵活地适 应世界经济形势多变的状况和主要储备货币国宏观经济政 策的需要;

加强IMF的作用,增加对发展中国家的资金融通

增加会员国的基金份额:各会员国对国际货币基金组织 缴纳的基本份额由292亿特别提款权单位增加到390亿特别 提款权单位,并且对各国的份额比重进行了调整。 扩大对发展中国家的资金融通:设立信托基金,以优惠 条件向最贫穷的发展中国家提供贷款,以解决其国际收支 困难,同时扩大国际货币基金组织信贷部分贷款的额度。

14

(二)布雷顿森林体系的瓦解(2)

进入20世纪70年代,美元危机更加频繁。1971年,又先 后爆发了两次大规模抛售美元的危机,美元陷于更加虚弱 的地位,美国政府被迫于当年8月15日宣布停止美元对黄 金的自由兑换,割断美元与黄金的联系,美元贬值,黄金 官价由35美元一盎司提高到38美元,同时放宽各国汇率的 波动幅度。美元与黄金的脱钩,使以“双挂钩”支撑的国 际货币体系失去了一个支柱。

第十二章 国际货币体系 《国际经济学》PPT课件

④增加成员基金份额

⑤扩大信贷额度,以增加对发展中国家的

融资。

内

容

(1)黄金非货币化 (2)多样化的汇率制度安排 (3)以美元为主导的多元化国际储备体系 (4)国际收支调节机制多样化

特 点

12.1国际货币体系的历史演变

②汇率政策 ①国内经济政策

国际收支调节 手段主要包括

③国际融资 ④国际协调

12.1国际货币体系的历史演变

PA R T - 1 2

第12章

国际货币体系

12.1国际货币体系的历史演变

国际货币体系也称国际货币制度,是指各国政府为适应国际贸易与国际结算的需要,对货币的兑换 、国际收支的调节等所做的安排或确定的原则,以及为此而建立的组织形式等的总称。 国际货币体系的主要内容是:

各国货币比价的确定, 包括汇率确定的原则、 波动的界限、调整的幅 度等。

12.1国际货币体系的历史演变

金块本位制的特点如下:

①金币仍作为本位货币,但市场不再流通和使用金币,而是流通纸币。

②国家储存金块,将其作为储备。

③不许自由铸造金币,但仍以法律规定纸币的含金量。 ④纸币不能自由兑换金币,但在国际支付或工业用金时,可按规定的限制数 量用纸币向央行兑换金块。

12.1国际货币体系的历史演变

金块本位制与金币本位制的区别主要表现为以下几点: ①在金块本位制下,没有金币流通,国内只限流通银行券、纸币、辅 币等价值符号。 ②在金块本位制下,有限制的金块兑换代替了自由的金币兑换。 ③在金块本位制下,买入金块制代替了自由铸造制。国家按一定价格 购买黄金,由中央银行或政府集中储存。

12.1国际货币体系的历史演变

12.2 国际货币体系改革

(2)欧洲单一货币的可行性

国际货币体系PPT

下面就依次介绍世界银行、国际开发协 会、国际金融公司的产生、机构的宗旨、组 织机构,贷款来源以及贷款条件等,具体如 下:

第27页/共40页

1.世界银行的宗旨

(1)通过促进生产性投资以协助成员国恢复受战争 破坏的经济并鼓励不发达国家的资源开发;

(2)通过提供担保和参与私人投资,促进私人对外 投资;

第9页/共40页

三、布雷顿森林体系的缺陷

布雷顿森林体系虽然对二战后世界经济的恢复和 发展发挥了重要作用,但也存在着一些缺陷:

1·美国可利用该国际货币制度牟取特殊利益。 2·国际清偿能力供应与美元信誉二者不可兼得,

即所谓的特里芬难题。 3·该国际货币制度的国际收支调节机制过分依赖

于国内政策手段,而限制汇率政策等手段的运 用。 4·在特定时期,它会引发特大规模的外汇投机风 潮。

1943年7月,44国参加了在美国布雷顿森 林举行的联合和联盟国家国际货币金融会议通 过了以怀特方案为基础的国际货币基金协定, 成立了国际货币基金组织(IMF)。

第18页/共40页

(二)国际货币基金组织的宗旨

1.建立常设机构,组织有关国际货币问题的磋商, 以促进国际货币合作;

2.促进国际贸易的扩大和平衡发展,并借此提高 就业和实际收入水平,扩大会员资源开发能力;

1.国际金融公司的贷款条件 2.国际金融公司的贷款特点

第40页/共40页

第11页/共40页

1973年初,在抛售美元风潮中,美国政府 又一次宣布美元贬值10%,1盎司黄金官 价由38美元调到42.2美元。而这次美元 贬值未能制止美元危机,西欧和日本的 外汇市场被迫关闭达17天之久。在这种 情况下,发达国家纷纷采用浮动汇率制 度,布雷顿森林体系彻底崩溃。

第12页/共40页

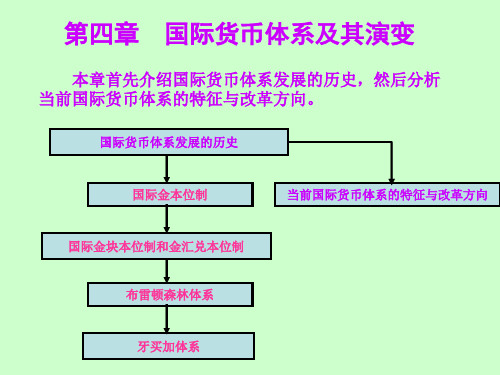

第四章国际货币体系及其演变ppt

2、各国货币间的汇率由各自货币的含金量决 定

金铸币本位条件下金币的自由铸造、自由 兑换以及黄金的自由输出和输入,使得外汇市 场上汇率的波动始终维持在金平价和黄金运输 费用规定的黄金输送点之内。因此,国际金本 位制是一种极其严格的固定汇率制。

3、国际金本位制具有自动调节国际收支的机制 英国经济学家休谟最早提出“价格——铸币流动机制”, 其具体内容是:当一国出现对外收支逆差时,黄金流出,国内 货币供给量减少,导致物价和成本的下降;于是会刺激出口、 抑制进口,国际收支得以改善;反之,当一国出现对外收支顺 差时,黄金流入,国内货币供给量增加,导致物价和成本的上 升;于是会抑制出口、刺激进口,国际收支顺差得以减轻。当 然,国际金本位制自动调节国际收支机制作用的发挥应满足三 个条件:其一,各国货币与黄金挂钩,并随时可以兑换黄金; 其二,黄金可以自由输出入;其三,中央银行或货币当局必须 在黄金准备的基础上发行货币。 第一次世界大战爆发后各参战国都实行黄金禁运和纸币 停止兑换黄金,国际金本位制停止实行。一战后许多国家相继 恢复了金本位制,但黄金的地位与战前相比大大被削弱了,一 些国家实行了金块本位制和金汇兑本位制。

(二)国际金块本位制和国际金汇兑本位制

1、国际金块本位制 国际金块本位制(Gold Bullion Standard)又 称“生金本位制”,是一种不完全的金本位制,其特 点是: (1)尽管规定金币作为本位币,但在国内不流通金 币,只流通银行券,银行券不具有无限的法偿力 (2)不能自由铸造金币,但仍然规定单位货币的含 金量,并且规定黄金的官方价格

所谓布雷顿森林体系(Bretton Woods System)就是 指,1944年7月在美国新罕布什尔州的布雷顿森林由 44个国家参加会议(联合国货币金融会议),并商定 建立的以美元为中心的国际货币制度。1944年7月1— 22日,在美国新罕布什尔州的布雷顿森林举行了由44 个国家参加的“联合国货币金融会议”,讨论了战后 国际货币制度的结构和运行等问题。会议通过了《国 际货币基金组织协定》和《国际复兴开发银行协定》。 会议确立了新的国际货币制度的基本内容。由于美国 的黄金储备当时已经占到资本主义世界的3/4,因此 如果建立的货币体系仍然与黄金有密切联系的话,实 际上就是要建立一个以美国为中心的国际货币制度。 布雷顿森林体系的内容也正好反映了这样一个事实。

国际货币制PPT课件

第11页/共28页

1、布雷顿森林体系的主要特征

• 建立一个永久性的国际金融机构,即IMF,旨在促进国际货币合 作

• 规定了以美元作为主要的国际储备货币,实行美元-黄金本位 制,美元直接与黄金挂钩,其他国家与美元挂钩

• IMF向国际收支赤字国提供短期资金融通以协助其解决国际收支 困难

• 逐步废除外汇管制 • 制定了稀缺货币条款

第2页/共28页

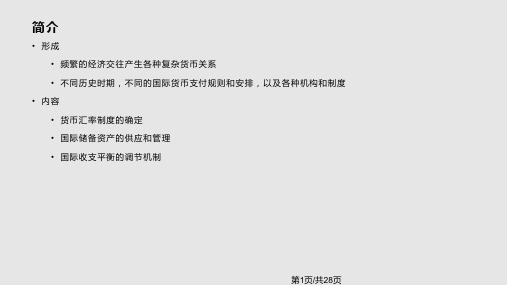

2、主要内容

• 汇率决定及变动 • 国际收支调节 • 国际货币或储备资产的数量和形式 • 国际金融市场与资本流动 • 国际货币合作的形式与机构

第3页/共28页

二、国际货币制度的分类

• 从储备资产的保有形式和汇率制度的形态两个角度进行区分 • 储备货币或本位货币是国际货币制度的基础 • 金本位制度 • 金块及金汇兑本位制度

第12页/共28页

2、布雷顿森林体系的简要历程

• IMF协定于1947年正式生效,布雷顿森林体系开始运行 ; • 从1948—至1952年 ,美国开始了著名的马歇尔援助计划; • 1948年西欧国家建立了“欧洲经济合作组织”来管理援助资金,这个组织

后来发展成为“经济合作与发展组织”(OECD); • 1959年1月,主要西欧国家取消外汇管制,货币开始实现与美元的自由兑换。

民出版社,2000年。 • (美)保罗·克鲁格曼、茅瑞斯·奥伯斯法尔德著,海闻、刘伟等

译:《国际经济学》,中国人民大学出版社,1998年。 • 马君潞著:《国际货币制度研究》,中国财经经济出版社,

1996年。

第27页/共28页

感谢您的欣赏

第28页/共28页

(二)欧洲货币联盟与欧元

1、《马斯特里赫特条约》( Maas tric ht Treaty ) •1991年12月9月和10月,欧共体12国首脑签署了《欧洲联盟条约》,包

1、布雷顿森林体系的主要特征

• 建立一个永久性的国际金融机构,即IMF,旨在促进国际货币合 作

• 规定了以美元作为主要的国际储备货币,实行美元-黄金本位 制,美元直接与黄金挂钩,其他国家与美元挂钩

• IMF向国际收支赤字国提供短期资金融通以协助其解决国际收支 困难

• 逐步废除外汇管制 • 制定了稀缺货币条款

第2页/共28页

2、主要内容

• 汇率决定及变动 • 国际收支调节 • 国际货币或储备资产的数量和形式 • 国际金融市场与资本流动 • 国际货币合作的形式与机构

第3页/共28页

二、国际货币制度的分类

• 从储备资产的保有形式和汇率制度的形态两个角度进行区分 • 储备货币或本位货币是国际货币制度的基础 • 金本位制度 • 金块及金汇兑本位制度

第12页/共28页

2、布雷顿森林体系的简要历程

• IMF协定于1947年正式生效,布雷顿森林体系开始运行 ; • 从1948—至1952年 ,美国开始了著名的马歇尔援助计划; • 1948年西欧国家建立了“欧洲经济合作组织”来管理援助资金,这个组织

后来发展成为“经济合作与发展组织”(OECD); • 1959年1月,主要西欧国家取消外汇管制,货币开始实现与美元的自由兑换。

民出版社,2000年。 • (美)保罗·克鲁格曼、茅瑞斯·奥伯斯法尔德著,海闻、刘伟等

译:《国际经济学》,中国人民大学出版社,1998年。 • 马君潞著:《国际货币制度研究》,中国财经经济出版社,

1996年。

第27页/共28页

感谢您的欣赏

第28页/共28页

(二)欧洲货币联盟与欧元

1、《马斯特里赫特条约》( Maas tric ht Treaty ) •1991年12月9月和10月,欧共体12国首脑签署了《欧洲联盟条约》,包

第七章国际货币体系PPT课件

事国际结算、负责国际银行业监管的国际金融机构,如国

际清算银行(BIS);3.从事各种金融业务、促进世界及各地

区经济发展的金融机构,如世界银行(WB)、亚洲开发

银行等。

第29页/共72页

•(三)国际金融机构的产生和发展 •1930年5月,为处理一战后德国对协约国的赔款支付问 题,由英国、法国、意大利、德国、比利时和日本六国中 央银行及美国的银行共同出资在巴塞尔成立国际清算银行 (BIS),这成为国际金融机构发展的开端。 •二战后,随着布雷顿森林体系的建立,“国际复兴开发 银行(即世界银行)”和“国际货币基金组织”于1945 年12月正式成立,为国际金融机构的迅速发展奠定良好基 础。 •进入50年代后,区域性的国际金融机构获得迅速发展, 如1957年的欧洲投资银行, 1960年的泛美开发银行, 1966年的亚洲开发银行。

第12页/共72页

二、布雷顿森林体系的主要内容

•建立一个永久性的国际金融机构—IMF。 •规定以美元作为国际储备货币,实行美元-黄金本位制, 美国政府承担各国政府提出的以美元兑换黄金的义务。 •实行固定汇率制。 •IMF向国际收支逆差国提供短期资金融通,以协助其解 决国际收支困难 •取消外汇管制—经常项目下。 •制定“稀缺货币”条款。

第17页/共72页

•为缓解美元危机,国际社会采取了一系列措施: •1.建立黄金总库:美、英、法、德、意等八国建立2.7亿美元黄金总库 •2.“借款总安排” •3.货币互换协定 •4.黄金双价制(two-tier price system of gold) •5.创设特别提款权

第18页/共72页

•(二)布雷顿森林体系的崩溃 •1.美元停止兑换黄金 •1971年8月15日,美国政府宣布政府实行“新经济政 策”,对内冻结工资、物价,对外停止履行外国政府和中 央银行可以用美元向美国兑换黄金的义务,并对进口商品 增加10%的附加费。 •2.史密森协议(The Smithsonian Agreement) •要内容是调整美元同各国货币汇率的比价和扩大平价波 动范围。

国际货币体系简述PPT课件(23张)

Chapter 7

国际货币体系

03.08.2020

1

第七章 国际货币体系第一节 概述来自一、国际货币体系的含义:

是指国际货币制度、国际金融机构以及由习惯和

历史沿革形成的约定俗成的国际货币秩序的总和。

二、国际货币体系的作用:三大任务

(1)确定国际清算和支付手段来源、形式和数量,并 确定国际货币及其同各国货币的相互关系准则;

瑞士等六国黄金集团瓦解。

最后的努力: 1936年9月英,美,法达成≪三 国货币协定≫ :维持汇率;不进行竞争性货币 贬值。1936年10月又签定≪三国黄金协定≫ 。

03.08.2020

6

第一节 概述

由于法国的黄金受投机冲击而外流, 1937年6月法国放弃金本位制。

第二次世界大战已经燃起,西方国家购 买军事物资,引起黄金流失;并进一步 加强了对黄金流动的管制,金本位制最 终崩溃。

差额。根据各国缴纳份额 和现款,只是开设往来帐

的多少决定各国的投票权。 户。顺差时将盈余存入帐

5. 发行Unita的国际货币。 户;逆差时可以申请透资。 作为计算单位,含金量为 透资总额为300亿美元。

137 1/7格令。相当于10 5.发行Bancor作为清算

美元。

单位, Bancor等于黄金。

6. 稳定汇率。各国规定本 6. 顺差国和逆差国共同负

金汇兑本位制的三特点削弱了黄金的自动调节

作用。

3、国际金本位制的崩溃

1929~1933年世界经济危机中各国纷纷放

弃货币与黄金的联系。

03.08.2020

5

第一节 概述

1933年,美国爆发货币信用危机,停止美元兑

换黄金;提高了黄金的官价。

1935年5月,德国放弃了金汇兑本位制。 1935年9月,英国停止黄金的兑换。 1936年,法国,比利时,荷兰,意大利,波兰,

国际货币体系

03.08.2020

1

第七章 国际货币体系第一节 概述来自一、国际货币体系的含义:

是指国际货币制度、国际金融机构以及由习惯和

历史沿革形成的约定俗成的国际货币秩序的总和。

二、国际货币体系的作用:三大任务

(1)确定国际清算和支付手段来源、形式和数量,并 确定国际货币及其同各国货币的相互关系准则;

瑞士等六国黄金集团瓦解。

最后的努力: 1936年9月英,美,法达成≪三 国货币协定≫ :维持汇率;不进行竞争性货币 贬值。1936年10月又签定≪三国黄金协定≫ 。

03.08.2020

6

第一节 概述

由于法国的黄金受投机冲击而外流, 1937年6月法国放弃金本位制。

第二次世界大战已经燃起,西方国家购 买军事物资,引起黄金流失;并进一步 加强了对黄金流动的管制,金本位制最 终崩溃。

差额。根据各国缴纳份额 和现款,只是开设往来帐

的多少决定各国的投票权。 户。顺差时将盈余存入帐

5. 发行Unita的国际货币。 户;逆差时可以申请透资。 作为计算单位,含金量为 透资总额为300亿美元。

137 1/7格令。相当于10 5.发行Bancor作为清算

美元。

单位, Bancor等于黄金。

6. 稳定汇率。各国规定本 6. 顺差国和逆差国共同负

金汇兑本位制的三特点削弱了黄金的自动调节

作用。

3、国际金本位制的崩溃

1929~1933年世界经济危机中各国纷纷放

弃货币与黄金的联系。

03.08.2020

5

第一节 概述

1933年,美国爆发货币信用危机,停止美元兑

换黄金;提高了黄金的官价。

1935年5月,德国放弃了金汇兑本位制。 1935年9月,英国停止黄金的兑换。 1936年,法国,比利时,荷兰,意大利,波兰,

《国际货币体系》PPT课件

率制并存

❖ (3)国际收支的多种调节机制

❖ 4、对牙买加体系的评价 ❖ (1)牙买加货币体系是比较灵活的复合汇率

体制。

❖ (2) 储备多元化,解决了特里芬难题。 ❖ (3)用综合机制共同调节国际收支,扩展了

调节渠道。

❖ (4)并不完美

❖ (1)在多元化国际储备格局下,储备货币发行国 仍享有“铸币税”等多种好处,同时,在多元化问 际储备下,缺乏统一的稳定的货币标准,这本身就 可能造成国际金融的不稳定; (2)汇率大起大落,变动不定,汇率体系极不稳 定。其消极影响之一是增大了外汇风险,从而在一 定程度上抑制了国际贸易与国际投资活动,对发展 中国家而言,这种负面影响尤为突出; (3)国际收支调节机制并不健全,各种现有的渠 道都有各自的局限,牙买加体系并没有消除全球性 的国际收支失衡问题。

❖ 2、内容 ❖ (1)浮动汇率合法化。 ❖ (2)黄金非货币化。 ❖ (3)提高SDR的储备地位和作用。 ❖ (4)扩大基金组织的份额,从292亿SDR扩

大到390亿SDR,增加33.6%。 ❖ (5)增加对发展中国家的资金融通数量

❖ 3、牙买加体系的运行特征 ❖ (1)多元化国际储备体系 ❖ (2)汇率安排多样化,浮动汇率制与固定汇

❖ 二、国际货币体系的演变 ❖ (1)1816-1879年,雏形期。1816英国 ❖ (2)1880-1914年,国际金本位制度时期 ❖ (3)1915-1944年,无统一体系。 ❖ (4)1945-1973年,布雷顿森林体系。 ❖ (5)1974年至今,“牙买加体系”时期

❖ 1、1美元=1.4860/70法郎 ❖ 1美元=100/100.10日元 ❖ 1法郎兑日元? ❖ 2、1美元=1.6220/30马克 ❖ 1法郎=0.6910/20美元 ❖ 1法郎兑马克?

❖ (3)国际收支的多种调节机制

❖ 4、对牙买加体系的评价 ❖ (1)牙买加货币体系是比较灵活的复合汇率

体制。

❖ (2) 储备多元化,解决了特里芬难题。 ❖ (3)用综合机制共同调节国际收支,扩展了

调节渠道。

❖ (4)并不完美

❖ (1)在多元化国际储备格局下,储备货币发行国 仍享有“铸币税”等多种好处,同时,在多元化问 际储备下,缺乏统一的稳定的货币标准,这本身就 可能造成国际金融的不稳定; (2)汇率大起大落,变动不定,汇率体系极不稳 定。其消极影响之一是增大了外汇风险,从而在一 定程度上抑制了国际贸易与国际投资活动,对发展 中国家而言,这种负面影响尤为突出; (3)国际收支调节机制并不健全,各种现有的渠 道都有各自的局限,牙买加体系并没有消除全球性 的国际收支失衡问题。

❖ 2、内容 ❖ (1)浮动汇率合法化。 ❖ (2)黄金非货币化。 ❖ (3)提高SDR的储备地位和作用。 ❖ (4)扩大基金组织的份额,从292亿SDR扩

大到390亿SDR,增加33.6%。 ❖ (5)增加对发展中国家的资金融通数量

❖ 3、牙买加体系的运行特征 ❖ (1)多元化国际储备体系 ❖ (2)汇率安排多样化,浮动汇率制与固定汇

❖ 二、国际货币体系的演变 ❖ (1)1816-1879年,雏形期。1816英国 ❖ (2)1880-1914年,国际金本位制度时期 ❖ (3)1915-1944年,无统一体系。 ❖ (4)1945-1973年,布雷顿森林体系。 ❖ (5)1974年至今,“牙买加体系”时期

❖ 1、1美元=1.4860/70法郎 ❖ 1美元=100/100.10日元 ❖ 1法郎兑日元? ❖ 2、1美元=1.6220/30马克 ❖ 1法郎=0.6910/20美元 ❖ 1法郎兑马克?