第五章 汇票

商业承兑汇票管理制度

商业承兑汇票管理制度第一章总则第一条为规范商业承兑汇票的管理,保障商业承兑汇票交易的安全性和合法性,维护公司和客户的利益,制定本管理制度。

第二条商业承兑汇票是指企业为了结算交易或者满足其他支付需要而开具的、确定支付人、支付行为及金额的汇票。

商业承兑汇票可以作为企业的财务凭证,具有一定的商业信用。

第三条本管理制度适用于公司内部商业承兑汇票的管理和使用。

公司应当建立完善的商业承兑汇票管理机制,规范商业承兑汇票的开具、核查、使用、转让和兑现等各项工作,以确保商业承兑汇票的安全和合规使用。

第四条公司管理层应当加强对商业承兑汇票管理制度的宣传和落实,确保全体员工了解并遵守相关规定,提高商业承兑汇票管理的效率和规范性。

第五条公司应当加强内部控制,规范商业承兑汇票的管理和使用,防范商业承兑汇票风险。

第二章商业承兑汇票的开立第六条企业在交易结算或者其他支付需要时,应当根据合同或者协议的约定,向收款人开立商业承兑汇票。

第七条商业承兑汇票的开立应当符合《中华人民共和国票据法》和相关法律法规的规定,确保商业承兑汇票的有效性和合法性。

第八条商业承兑汇票的出票人应当根据收款人提供的真实交易信息,填写商业承兑汇票的相关内容,包括但不限于出票金额、出票日期、付款行、收款人名称等。

第九条商业承兑汇票的出票人应当在商业承兑汇票上签字或者盖章,确保商业承兑汇票的真实性和有效性。

第十条商业承兑汇票的出票人应当对商业承兑汇票的真实性和有效性负责,确保商业承兑汇票的安全和合法使用。

第三章商业承兑汇票的核查第十一条公司应当加强对商业承兑汇票的核查工作,确保商业承兑汇票的真实性和有效性。

第十二条公司应当对收款人提供的商业承兑汇票进行核查,比对商业承兑汇票的内容与实际交易情况是否一致,核实商业承兑汇票的真实性和有效性。

第十三条公司应当对商业承兑汇票的出票人进行资信调查,确保商业承兑汇票的背书人具有足够的支付能力和履约能力。

第十四条公司应当派专人负责商业承兑汇票的核查工作,及时发现商业承兑汇票中可能存在的问题,并提出处理意见。

国际贸易单证实务书后练习题参考答案

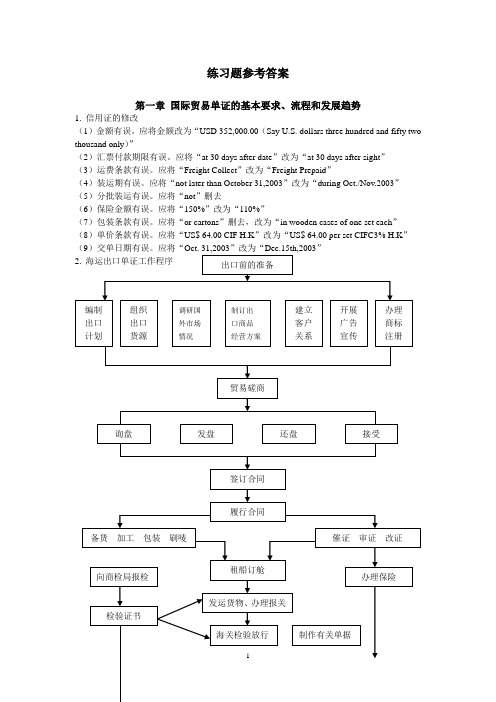

练习题参考答案第一章国际贸易单证的基本要求、流程和发展趋势1. 信用证的修改(1)金额有误。

应将金额改为“USD 352,000.00(Say U.S. dollars three hundred and fifty two thousand only)”(2)汇票付款期限有误。

应将“at 30 days after date”改为“at 30 days after sight”(3)运费条款有误。

应将“Freight Collect”改为“Freight Prepaid”(4)装运期有误。

应将“not later than October 31,2003”改为“during Oct./Nov.2003”(5)分批装运有误。

应将“not”删去(6)保险金额有误。

应将“150%”改为“110%”(7)包装条款有误。

应将“or cartons”删去,改为“in wooden cases of one set each”(8)单价条款有误。

应将“US$ 64.00 CIF H.K”改为“US$ 64.00 per set CIFC3% H.K”(9)交单日期有误。

应将“Oct. 31,2003”改为“Dec.15th,2003”海运出口单证工作程序示意图3.海运进口单证工作程序海运进口单证工作程序示意图第二章 交易磋商和合同的签订1. 回函如下2. 信函翻译Sept. 10th, 2003Dear Sirs,We thank you for your enquiry of 10th September and enclose our quotation for wall paper.We have made a good selection of patterns and sent them to you today by post. Their fine quality, attractive designs and the reasonable prices at which we offer them will convince you that these materials are really of good value.There is a heavy demand for our supplies from house furnishers in various districts and regions, which we are finding it difficult to meet, but provided that we receive your order within the next ten days, we will make you a firm offer for delivery by the middle of December at the prices quoted.On orders for one hundred rolls or more we allow a special discount of 2%.We require payment by L/C to reach us one month prior to the time of shipment.We look forward to receiving your order.Your trulyChina National Import & Outport Corp.Manger4. 售货确认书上海新发展进出口贸易实业有限公司Shanghai Xin Development Imp. &. Exp.Enterprises Co, Ltd中国上海外高桥保税收政策区台中南路2号2,Tai Zhong South Road WaiGaoQiao Free Trade Zone,Shanghai,PRC电话Telephone: 86-21-50480555 传真Fax:86-21-50480164致:TO:售货确认书SALES CONFIRMATIONOVERSEAS TRADINGCORP. 合同编号NO.: 01XDJJD-14778 P.O.BOX 1563 签订日期Date: Oct..16,2001 SINGAPORE ELOPMENT经双方同意按照下述条款签定本合同The Buyer and Seller Have agree to conclude the following transactions according to the terms and Conditions stipulated below:5.原产国(地)COUNTRY OF ORIGIN: MADE IN CHINA6.包装PACKING: IN CARTON7.保险INSURANCE:/TO BE COVERED BY THE SELLER FOR 110% OF INVOICE V ALUE AGAINST ALL RISKS AND W AR RISK AS PER THE OCEAN MARINE CARGO CLAUSE OF PICC DA TED JAN。

汇票的分类

汇票的分类一、票据汇票票据汇票是一种由票据机构发行的支付工具。

票据汇票通常由商业银行、支付机构或其他经过授权的票据发行机构发行。

票据汇票具有一定的支付期限和支付金额,可以在一定期限内进行兑付和支付。

票据汇票通常用于商业交易中,可以作为支付工具,方便双方进行交易。

二、商业汇票商业汇票是由企业或商业机构发行的支付工具。

商业汇票通常是商业机构之间进行支付和结算的一种方式。

商业汇票可以用于购买货物或服务,也可以用于进行投资和融资。

商业汇票具有一定的期限和金额,可以在一定期限内进行兑付和支付。

三、银行汇票银行汇票是由银行发行的支付工具。

银行汇票通常由银行作为支付机构,为客户提供支付和结算服务。

银行汇票可以用于个人和企业之间的支付和结算,也可以用于国际贸易和跨境支付。

银行汇票具有一定的期限和金额,可以在一定期限内进行兑付和支付。

四、旅行汇票旅行汇票是一种专门用于旅行消费的支付工具。

旅行汇票通常由银行或旅行社发行,可以在旅行过程中使用。

旅行汇票通常具有一定的面额和有效期限,可以用于支付旅行费用、购买旅行商品和服务。

旅行汇票在旅行过程中具有方便快捷、安全可靠的特点。

不同类型的汇票在实际应用中有着不同的特点和用途。

票据汇票作为一种常见的支付工具,方便了商业交易的进行;商业汇票作为商业机构之间的支付方式,促进了商业活动的发展;银行汇票作为银行提供的支付服务,方便了个人和企业的支付和结算;旅行汇票作为旅行消费的支付工具,使旅行更加便捷和安全。

汇票作为一种支付工具,根据不同的特点和用途可以分为票据汇票、商业汇票、银行汇票和旅行汇票。

不同类型的汇票在实际应用中有着不同的作用和价值,为商业交易和个人消费提供了方便和便利。

在使用汇票时,需要注意汇票的期限、金额和使用规则,以确保支付的安全和顺利进行。

集团公司承兑汇票管理制度制订

承兑汇票管理办法第一章总则第一条为加强对承兑汇票的管理,规范行承兑汇票的运作,防范票据风险及资金风险,根据《中华人民共和国票据法》,结合公司实际情况,特制定本办法。

第二条公司在发生承兑汇票交易时,必须有真实的交易关系或债权债务关系。

第二章范围第三条本制度适用于公司承兑汇票业务,包括银行承兑汇票、商业承兑汇票(财务公司承兑汇票视同商业承兑汇票),迪链、特信、卡信、云信等业务适用本办法。

第四条集团内各子公司参照本办法执行。

第三章相关部门职责第五条销售部门职责(一)销售部门在定价过程中要充分考虑资金成本,树立“现金流”意识,承兑汇票与电汇实行差别定价。

(二)与财务部门核实承兑汇票信息,并及时做好认领工作。

(三)负责协助处理承兑汇票业务过程中出现的问题。

第六条采购、外协、技改等业务部门职责(一)充分考虑资金成本,鼓励对外付款时使用承兑汇票,积极引导供应商开通电子系统,增加票据的流动性。

(二)与财务部门做好付款确认工作,并负责联系供应商签收。

(三)负责协助处理承兑汇票业务过程中出现的问题。

第七条财务部门职责(一)负责对承兑汇票进行审核签收,对不符合收取原则的承兑汇票应予以拒收。

(二)做好承兑汇票的背书转让、贴现及托收等事宜。

(三)负责承兑汇票日常登记、保管、月末盘点工作。

(四)负责协调处理承兑汇票业务过程中出现的问题。

(五)每月末,财务部门票据会计须对库存承兑汇票进行盘点后形成书面盘点记录,并与《承兑汇票备查簿》进行核对,确认无误后由盘点人、监督人及部门领导签字留存,确保承兑汇票账实相符。

第四章承兑汇票接收第八条公司对外销售原则上不接收商业承兑汇票;财务部门参考上海票交所披露平台等专业机构公示信息结合票据市场情况,可对承兑人信用不良,存在兑付风险的银行承兑汇票进行拒收,相关业务部门应予以配合。

第九条特殊原因收取上述承兑汇票的,销售部门要对承兑方进行评估,并根据评估结果形成书面报告,经法务审核后以特殊销售政策的形式经本部负责人审批后方可收取。

第五章 银行结算业务

第五章银行结算业务教学要求1.了解银行账户的分类;2.掌握银行结算凭证的填写;3.掌握各银行结算业务的会计处理方法。

教学重点掌握单位银行结算账户的类型;掌握开立、变更与撤销银行结算账户的程序;掌握银行业务(包括汇兑业务、支票业务、银行汇票业务、本票业务、商业汇票业务、委托收款业务)的办理流程。

教学目标能够正确地填写银行结算凭证;能够根据银行结算凭证编制记账凭证,书写会计分录,进行会计核算。

课时安排本章节安排10课时。

教学内容第一节银行结算账户的管理一、银行结算账户的类型银行结算账户按存款人分为单位银行结算账户和个人银行结算账户。

存款人以单位名称开立的银行结算账户为单位银行结算账户。

单位银行结算账户按用途不同,分为基本存款账户、一般存款账户、专用存款账户、临时存款账户。

存款人凭个人身份证件以自然人名称开立的银行结算账户为个人银行结算账户。

二、单位银行结算账户的类型(一)基本存款账户(二)一般存款账户(三)专用存款账户(四)临时存款账户三、开立银行结算账户的程序(一)填制开户申请书(二)出具证明文件(三)填写印鉴卡片(四)开户银行审查材料(五)发放开户登记证(六)购买银行结算凭证四、银行结算账户的变更与撤销1.银行结算账户的变更开户单位更改名称,但不改变开户银行及账号的,应于5个工作日内向开户银行提出银行结算账户的变更申请,并出具有关部门的证明文件。

开户单位的法定代表人或主要负责人、住址以及其他开户资料发生变更时,应于5个工作日内书面通知开户银行并提供有关证明。

2.银行结算账户的撤销有下列情形之一的,应向开户银行提出撤销银行结算账户的申请。

(1)被撤并、解散、宣告破产或关闭的。

(2)注销、被吊销营业执照的。

(3)因迁址需要变更开户银行的。

(4)其他原因需要撤销银行结算账户的。

第二节汇兑业务汇兑是汇款人委托银行将其款项支付给收款人的结算方式。

单位和个人的各种款项的结算,均可使用汇兑结算方式。

汇兑分为信汇、电汇两种,由汇款人选择使用。

集团公司承兑汇票管理制度

集团公司承兑汇票管理制度第一章总则第一条为规范和加强集团公司对承兑汇票的管理,保护公司利益,提高管理效率,制定本制度。

第二条本制度适用于集团公司及所属所有子公司的承兑汇票管理。

第三条所有涉及承兑汇票的交易必须遵守国家相关法律法规,并严格执行本制度。

第四条集团公司设立承兑汇票管理委员会,负责承兑汇票的管理工作,并制定相关的管理规定。

第五条集团公司的董事会和监事会对承兑汇票的管理工作进行监督,并定期进行检查和评估。

第六条集团公司应当建立健全的承兑汇票管理制度,明确管理责任,分工明确,监督有力。

第二章承兑汇票的申请和审核第七条任何公司或个人如需向集团公司申请承兑汇票,必须按照规定程序填写相关的申请表格,并提供相关的证明材料。

第八条集团公司应当对承兑汇票的申请进行审核,确保申请人的资质和信用状况,避免风险。

第九条审核人员必须严格按照规定程序进行审核,尽职尽责,不得有违规操作。

第十条集团公司应当建立健全的风险评估机制,对承兑汇票的风险进行评估,及时采取相应的措施。

第三章承兑汇票的签发和使用第十一条集团公司应当为经审核通过的承兑汇票签发,并在签发时明确承兑金额、期限和利率等重要信息。

第十二条承兑汇票签发后,必须由申请人按照规定程序使用,不得转让或超过限额使用。

第十三条集团公司应当建立健全的承兑汇票使用记录,及时跟踪和管理汇票的使用情况。

第十四条使用单位在承兑汇票到期前必须按时还款,否则将承担相应的违约责任。

第四章承兑汇票的清算和结算第十五条承兑汇票到期后,集团公司应当按照规定程序对汇票进行清算和结算。

第十六条集团公司应当建立健全的付款保障机制,确保承兑汇票的清算和结算顺利进行。

第十七条清算和结算工作必须在规定时间内完成,不得拖延或有违规操作。

第五章承兑汇票的质押和赎回第十八条集团公司允许将承兑汇票进行质押,但必须经过集团公司审核通过,并按照规定程序进行操作。

第十九条质押人必须按照规定程序和期限进行赎回,否则将承担相应的违约责任。

银行承兑汇票规章制度

银行承兑汇票规章制度第一章总则第一条为规范银行承兑汇票业务,保护银行和客户的合法权益,根据《中华人民共和国商法》、《中国人民银行法》等相关法律法规,制定本规章。

第二条银行承兑汇票是指银行作为承兑人,在汇票权利人持票人要求下,对其开具的汇票予以承兑,并于汇票规定的到期日支付该汇票金额的票据。

第三条银行承兑汇票具有法律约束力,是一种信用背书票据,发行、支付、承兑、贴现等行为必须符合法律法规和相关规章制度的规定。

第四条银行承兑汇票的种类包括信用可转让汇票、凭空可转让汇票等,具体种类根据银行内部规定执行。

第五条银行承兑汇票业务应当遵循公平、诚信、安全、高效的原则,保障金融体系的稳定和健康发展。

第六条银行承兑汇票业务必须有明确的操作程序和责任分工,遵循规章制度,严格执行各项制度,确保业务运作顺畅。

第七条银行承兑汇票业务应当进行内部审计和风险控制,加强对风险的识别和防范,确保银行资产安全。

第八条银行应当建立健全内部监督体系,对承兑汇票业务的合规性进行定期检查和评估,及时发现和解决存在的问题。

第二章银行承兑汇票的发行第九条银行承兑汇票的发行必须遵循信用准则,确保发行对象信用良好、有偿还能力,不得违法违规。

第十条发行银行承兑汇票应当签署《银行承兑汇票发行协议》,明确双方权利和义务,对发行金额、承兑期限、利率等内容进行约定。

第十一条发行银行承兑汇票必须进行风险评估和审核,确保资金来源合法、用途合规,保障资金风险管控。

第十二条发行银行承兑汇票必须经银行高层审批,并报中国人民银行备案,确保合规合法发行。

第十三条银行承兑汇票的发行必须在合法、规范的市场机制下进行,不得采取虚假宣传、欺骗等手段误导客户。

第三章银行承兑汇票的交易第十四条银行承兑汇票的交易必须遵守合同原则,确保交易双方权益平等,不得强制、欺诈、胁迫等非法手段。

第十五条银行承兑汇票的交易必须依法履行合同订立、履行、修改、变更等法律程序,确保交易合法有效。

第十六条银行承兑汇票的交易必须按照约定的期限和金额进行支付,不得擅自修改、转让、挪用或逾期支付。

商业承兑汇票银行管理制度

商业承兑汇票银行管理制度第一章绪论第一条为规范商业承兑汇票的管理行为,保障商业银行的资金安全,促进金融市场的健康发展,制定本制度。

第二条本制度适用于商业承兑汇票业务管理的相关单位。

第三条商业承兑汇票是商业银行向持票人支付一定金额,由付款人在一定期限内交给收款人支付的票据。

第四条商业承兑汇票的管理应当遵循“安全、合规、效率、公平”的原则。

第五条商业银行应当制定完善的商业承兑汇票管理制度,建立相关流程和规范,确保业务的稳健运行。

第二章商业承兑汇票的发放和承兑第六条商业银行在发放商业承兑汇票时,应当对持票人的身份、资信等进行审查,确保发放的商业承兑汇票具有真实性和合法性。

第七条商业银行在承兑商业承兑汇票时,应当对出票人的信用状况进行评估,确保出票人具有偿还能力。

第八条商业银行在发放和承兑商业承兑汇票时,应当制定严格的内部审核程序,确保商业承兑汇票符合相关法律法规和银行内部规定。

第九条商业银行应当建立健全的商业承兑汇票发放和承兑记录,对相关信息进行严格管理和保存。

第十条商业银行应当建立有效的风险预警机制,对潜在的风险进行及时的监控和预防。

第三章商业承兑汇票的转让和贴现第十一条商业承兑汇票持有人在向商业银行转让商业承兑汇票时,应当凭有效身份证明,并填写相关转让手续。

第十二条商业承兑汇票持有人向商业银行贴现商业承兑汇票时,应当提供真实有效的商业承兑汇票和相关贴现手续。

第十三条商业银行在接受商业承兑汇票转让和贴现时,应当对商业承兑汇票的真实性和有效性进行核查,确保商业承兑汇票具有合法性。

第十四条商业银行在贴现商业承兑汇票时,应当根据商业承兑汇票的到期日和金额,合理确定贴现利率和费用。

第十五条商业银行应当建立健全的商业承兑汇票转让和贴现的审批程序,确保相关业务的合规性和风险控制。

第四章商业承兑汇票的结算和清算第十六条商业银行在商业承兑汇票到期日向出票人支付商业承兑汇票金额时,应当根据商业承兑汇票的真实性和有效性进行支付。

银行汇票管理制度范本

银行汇票管理制度范本第一章总则第一条为了加强银行汇票管理,规范银行汇票业务操作,保障当事人合法权益,根据《中华人民共和国票据法》、《支付结算办法》等法律法规,制定本制度。

第二条本制度所称银行汇票,是指由汇款人向收款人支付一定金额,由银行代为兑付的票据。

第三条银行汇票的发行、兑付、背书、转让、挂失、止付、提示付款等业务,应遵守本制度的规定。

第四条银行汇票的当事人包括汇款人、收款人、背书人、被背书人、承兑人、出票人、付款人等。

第五条银行汇票的金额、期限、付款地点、付款日期等事项,由当事人协商确定,并在汇票上记载。

第六条银行汇票的记载事项应当真实、完整、清晰,不得有误导、虚假记载等行为。

第七条银行汇票的签发、兑付、背书、转让等业务,应由具备票据业务资格的银行或其他金融机构办理。

第二章银行汇票的签发与兑付第八条汇款人填写《银行汇票委托书》,向出票银行申请办理银行汇票,详细填明兑付地点、收款人名称、汇款用途等事项。

第九条出票银行在收妥汇款后,签发银行汇票,将汇票和解讫通知一并交给汇款人。

第十条汇款人持银行汇票到付款地点,向付款银行请求兑付。

付款银行在确认汇票真实、合法、有效后,予以兑付。

第十一条银行汇票的付款期限自汇票签发之日起计算,最长不超过三个月。

付款银行在付款期限内,应当无条件兑付。

第三章银行汇票的背书与转让第十二条银行汇票可以背书转让。

背书人应当在汇票背面填写被背书人和背书人的名称、住所、证件号码等事项,并签章。

第十三条背书转让的银行汇票,应当真实、合法、有效。

背书人应当对汇票的真实性、合法性、有效性承担责任。

第十四条银行汇票的背书转让,应当连续、完整。

不得部分背书、回头背书、空白背书等。

第四章银行汇票的挂失与止付第十五条银行汇票丢失的,失票人可以向出票银行或者付款银行申请挂失。

第十六条出票银行或者付款银行在确认汇票丢失后,应当立即暂停支付,并通知其他相关银行。

第十七条银行汇票挂失止付的有效期为三个月。

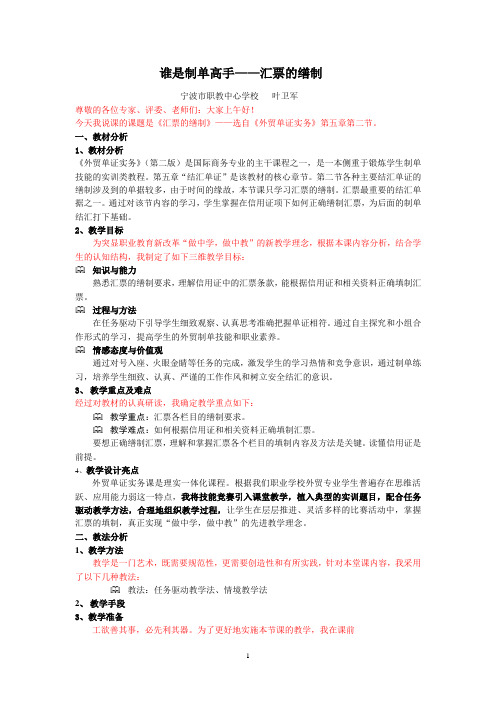

5.2汇票的缮制说课稿

谁是制单高手——汇票的缮制宁波市职教中心学校叶卫军尊敬的各位专家、评委、老师们:大家上午好!今天我说课的课题是《汇票的缮制》——选自《外贸单证实务》第五章第二节。

一、教材分析1、教材分析《外贸单证实务》(第二版)是国际商务专业的主干课程之一,是一本侧重于锻炼学生制单技能的实训类教程。

第五章“结汇单证”是该教材的核心章节。

第二节各种主要结汇单证的缮制涉及到的单据较多,由于时间的缘故,本节课只学习汇票的缮制。

汇票最重要的结汇单据之一。

通过对该节内容的学习,学生掌握在信用证项下如何正确缮制汇票,为后面的制单结汇打下基础。

2、教学目标为突显职业教育新改革“做中学,做中教”的新教学理念,根据本课内容分析,结合学生的认知结构,我制定了如下三维教学目标:知识与能力熟悉汇票的缮制要求,理解信用证中的汇票条款,能根据信用证和相关资料正确填制汇票。

过程与方法在任务驱动下引导学生细致观察、认真思考准确把握单证相符。

通过自主探究和小组合作形式的学习,提高学生的外贸制单技能和职业素养。

情感态度与价值观通过对号入座、火眼金睛等任务的完成,激发学生的学习热情和竞争意识,通过制单练习,培养学生细致、认真、严谨的工作作风和树立安全结汇的意识。

3、教学重点及难点经过对教材的认真研读,我确定教学重点如下:教学重点:汇票各栏目的缮制要求。

教学难点:如何根据信用证和相关资料正确填制汇票。

要想正确缮制汇票,理解和掌握汇票各个栏目的填制内容及方法是关键。

读懂信用证是前提。

4、教学设计亮点外贸单证实务课是理实一体化课程。

根据我们职业学校外贸专业学生普遍存在思维活跃、应用能力弱这一特点,我将技能竞赛引入课堂教学,植入典型的实训题目,配合任务驱动教学方法,合理地组织教学过程,让学生在层层推进、灵活多样的比赛活动中,掌握汇票的填制,真正实现“做中学,做中教”的先进教学理念。

二、教法分析1、教学方法教学是一门艺术,既需要规范性,更需要创造性和有所实践,针对本堂课内容,我采用了以下几种教法:教法:任务驱动教学法、情境教学法2、教学手段3、教学准备工欲善其事,必先利其器。

集团公司承兑汇票管理制度

集团公司承兑汇票管理制度第一章总则第一条为规范和加强集团公司承兑汇票管理,保障公司资金安全,提高资金使用效率,制定本制度。

第二条本制度适用于集团公司内涉及承兑汇票的管理。

第三条集团公司高层领导应重视承兑汇票管理工作,确保承兑汇票管理制度的有效执行。

第四条所有相关部门应加强沟通合作,确保承兑汇票管理工作的顺利进行。

第二章承兑汇票的种类及使用范围第五条集团公司承兑汇票主要包括商业汇票、银行汇票等。

第六条承兑汇票主要用于与合作伙伴之间的交易结算、融资等业务。

第七条承兑汇票应按照国家相关法规和公司内部规定进行管理和使用。

第八条在承兑汇票的使用过程中,应加强风险控制,防范不法分子利用承兑汇票进行欺诈行为。

第三章承兑汇票的管理流程第九条承兑汇票的出票人须经集团公司财务部门审核并签字盖章后,方可发放给收款人。

第十条收款人在收到承兑汇票后,应及时在规定时间内兑现,并将兑现情况报告给财务部门。

第十一条财务部门应及时核对收款人提供的兑现回执,并确认兑现金额和日期是否与承兑汇票一致。

第十二条如有兑现金额或日期不符的情况,应立即通知相关部门进行处理。

第四章承兑汇票的风险防控第十三条集团公司应加强承兑汇票相关人员的培训和教育,提高他们对承兑汇票管理的认识和意识。

第十四条集团公司应建立健全承兑汇票管理制度和内部控制措施,确保承兑汇票的安全使用。

第十五条集团公司应加强对承兑汇票的监测和分析,及时发现和排除潜在风险。

第十六条如发现不法分子利用承兑汇票进行欺诈行为,集团公司应立即报警并配合有关部门进行调查处理。

第五章承兑汇票的追索和收回第十七条如承兑汇票到期后未被兑现,集团公司应及时进行追索并催告收款人。

第十八条如在规定时间内仍未收回承兑汇票,集团公司应依法向法院提起诉讼,追回欠款。

第十九条在追索和收回过程中,集团公司应按照法律规定和内部程序进行处理,确保权益最大化。

第六章附则第二十条本制度自颁布之日起正式施行,如有修订,须经集团公司高层领导批准后方可生效。

国际货款的收付

票据是否成立,不受票据原因影响,票 据当事人的权利和义务也不受票据原因的影 响。票据原因包括资金关系、对价关系。

出票人

付款人

收款人

受让人

资金关系

对价关系

对价关系

无因性

所谓对价关系是指合同一方得到的某种权利、利息、利润或其他利益,或是合同另一方克制自己不行使某项权利或遭受某项损失,或由此而承担的某种责任。即“对另一方的许诺或行为作出的承诺,如给付、提供劳务或放弃权利”。

支票与汇票的比较

支票是存款人对银行签发的无条件支付命令(《英国票据法》将支票定义为以银行为付款人的即期汇票);汇票是由出票人对付款人签发的无条件支付命令,付款人可是银行或企业、个人。 出票人与付款人的关系:支票中的两者必须先有资金关系,汇票则不必,一般是一种对价关系。 支票无承兑手续,远期汇票有承兑手续。 票据的应用:支票主要用于结算,汇票可以是结算,也可是融资。 票据的形式:支票可以划线,只能开出一张,汇票一般不能划线,可以开出一式二份或多份。

按对付款有无特殊限制划分为:

普通支票(既可提现,又可转帐) 划线支票:由出票人或持票人在普通支票上划上两条平行线的支票。(只能转帐,不可提现)

保付支票:由银行加注“保付”字样的支票,这种支票在向银行进行提示时,银行会无条件地保证付款。 空头支票:出票人签发的支票金额超过其银行账户中的实际金额,遭到银行拒付的支票。

banker’s draft(银行汇票)

添加标题

贰

按出票人的不同

添加标题

壹

commercial bill (商业汇票)

添加标题

叁

出票人为工商企业,付款人可以为银行,也可以是工商企业

添加标题

肆

出票人为银行,即为银行汇票,付款人也为银行

公司银行汇票的管理制度

第一章总则第一条为规范公司银行汇票的使用和管理,确保资金安全,提高资金使用效率,根据《中华人民共和国票据法》及相关法律法规,结合公司实际情况,制定本制度。

第二条本制度适用于公司内部所有使用银行汇票的业务。

第三条公司银行汇票的管理应遵循以下原则:1. 安全性原则:确保银行汇票的安全,防止遗失、被盗、损毁等风险。

2. 合法性原则:严格按照法律法规和公司制度使用银行汇票。

3. 效率性原则:提高资金使用效率,减少不必要的环节和手续。

4. 透明性原则:加强银行汇票使用的监督,确保使用的合理性和合规性。

第二章银行汇票的开具与审批第四条银行汇票的开具应由财务部门负责,需填写《银行汇票申请书》。

第五条开具银行汇票需经以下审批流程:1. 经办人填写《银行汇票申请书》,注明汇票用途、金额、收款人等信息;2. 经经办人所在部门负责人审批;3. 财务部门负责人审批;4. 公司总经理审批。

第六条审批通过的《银行汇票申请书》由财务部门备案,并负责办理银行汇票。

第三章银行汇票的领用与保管第七条银行汇票的领用由经办人填写《银行汇票领用单》,经审批后由财务部门负责办理。

第八条领用银行汇票时,经办人需出示身份证件,并填写《银行汇票领用单》。

第九条银行汇票领用后,经办人应妥善保管,不得擅自转借、转让或私自销毁。

第十条银行汇票保管期限为五年,过期后由财务部门负责销毁。

第四章银行汇票的报销与核销第十一条使用银行汇票支付的费用,经办人需在报销时提供银行汇票及相关凭证。

第十二条财务部门负责审核报销单据,确认银行汇票金额与报销金额相符。

第十三条银行汇票报销完成后,经办人需在《银行汇票领用单》上注明已报销金额,并由财务部门核销。

第五章银行汇票的监督与检查第十四条公司内部审计部门定期对银行汇票的使用和管理情况进行检查。

第十五条对检查中发现的问题,及时通报相关部门,并督促整改。

第十六条对违反本制度的行为,根据情节轻重,给予警告、罚款、停职等处分。

第六章附则第十七条本制度由公司财务部门负责解释。

企业商业汇票管理制度

企业商业汇票管理制度第一章总则为规范企业商业汇票管理,确保企业经营稳健、财务规范,根据《公司法》、《商业票据法》和相关法律法规,制定本制度。

第二章管理主体1. 商业汇票的开立(1)商业汇票主要由企业的财务部门负责开立,由财务经理或指定的财务人员亲自填写,保证汇票的准确、规范和合法。

(2)在开立商业汇票时,财务人员应仔细核对收款单位的信息、金额、日期等,确保无误。

2. 商业汇票的承兑(1)企业应严格审核商业汇票的来源和真实性,承兑前应认真核对开票单位的营业执照、税务登记证等相关资料。

(2)只有经过财务经理或授权人员确认并签字同意的商业汇票,才可以进行承兑。

3. 商业汇票的背书(1)企业收到商业汇票后,应及时进行背书,商业汇票经过背书后,可以转让给其他单位或个人。

(2)背书环节应该严格审查货物的数量和质量,核实商业汇票的真实性,确保转让过程合法有效。

第三章管理流程1. 商业汇票的申请(1)企业在有进出口业务或长期合作的情况下,可以向对方单位提出开立商业汇票的申请。

(2)商业汇票的申请应包括开票单位名称、银行账号、金额、到期日等相关信息。

2. 商业汇票的开立(1)商业汇票的开立应由财务部门负责,开立人员应认真填写相关信息,保证准确无误。

(2)开立商业汇票后,应及时送达对方单位,并在约定时间内收回签字确认。

3. 商业汇票的承兑(1)对方单位在接到商业汇票后,应及时核对信息并签字确认承兑。

(2)企业在收到对方单位的承兑确认后,可以继续进行后续操作。

4. 商业汇票的背书(1)企业在收到商业汇票后,应认真核实信息后进行背书处理。

(2)背书后的商业汇票可以自行垫付或转让给其他单位,背书环节应建立健全审核机制。

第四章管理控制1. 商业汇票的存档管理(1)企业应建立完善的商业汇票管理档案,包括开立、承兑、背书等环节的相关文件。

(2)商业汇票管理档案应当按照规定时间存档,确保随时可查。

2. 商业汇票的风险控制(1)企业在开立、承兑、背书等环节应建立风险控制机制,确保商业汇票操作的合法、规范。

公司汇票的管理制度

第一章总则第一条为加强公司汇票管理,确保资金安全,提高资金使用效率,根据《中华人民共和国票据法》及相关法律法规,结合公司实际情况,制定本制度。

第二条本制度适用于公司内部所有涉及汇票的部门、岗位及人员。

第三条公司汇票管理应遵循以下原则:(一)合法合规原则:严格按照国家法律法规和公司规章制度执行;(二)安全谨慎原则:确保汇票资金安全,防止资金流失;(三)高效便捷原则:提高汇票业务办理效率,为客户提供优质服务;(四)责任追究原则:对违反本制度的行为,依法依规追究相关责任。

第二章汇票种类及用途第四条公司汇票分为银行汇票和商业汇票两种。

第五条银行汇票适用于以下用途:(一)支付给供应商、客户的货款;(二)偿还银行贷款;(三)支付公司内部各类费用;(四)其他合法用途。

第六条商业汇票适用于以下用途:(一)公司内部资金调拨;(二)支付给供应商、客户的货款;(三)其他合法用途。

第三章汇票申请与审批第七条申请汇票的部门或个人应向财务部提交汇票申请,内容包括:(一)汇票种类;(二)收款人名称;(三)汇票金额;(四)汇票用途;(五)付款期限;(六)其他相关资料。

第八条财务部对汇票申请进行审核,审核内容包括:(一)申请是否符合国家法律法规和公司规章制度;(二)申请用途是否合法;(三)申请金额是否合理;(四)其他相关内容。

第九条审核通过的汇票申请,由财务部报请公司领导审批。

第四章汇票办理与保管第十条汇票办理流程:(一)财务部根据审批通过的汇票申请,填写汇票申请书;(二)财务部将汇票申请书及相关资料提交银行办理;(三)银行审核通过后,打印汇票并加盖印章;(四)财务部将汇票交付给申请部门或个人。

第十一条汇票保管:(一)汇票应当妥善保管,防止丢失、损毁;(二)汇票保管期限为自汇票到期之日起五年;(三)汇票保管人应定期对汇票进行清点,确保汇票安全。

第五章汇票报销与核销第十二条汇票报销:(一)申请报销的部门或个人应向财务部提交汇票原件及报销单据;(二)财务部审核汇票及报销单据,确认无误后办理报销手续。

第五章 国际结算方式之一汇款

第五章国际结算方式之一——汇款学习目的与要求要求掌握汇款的定义以及电汇、信汇、票汇的流程,了解汇款具体业务如汇款申请、解付、退汇、止付等,掌握银行间汇款偿付的不同方式,理解进出口商将汇款作为国际结算方式所需承担的风险。

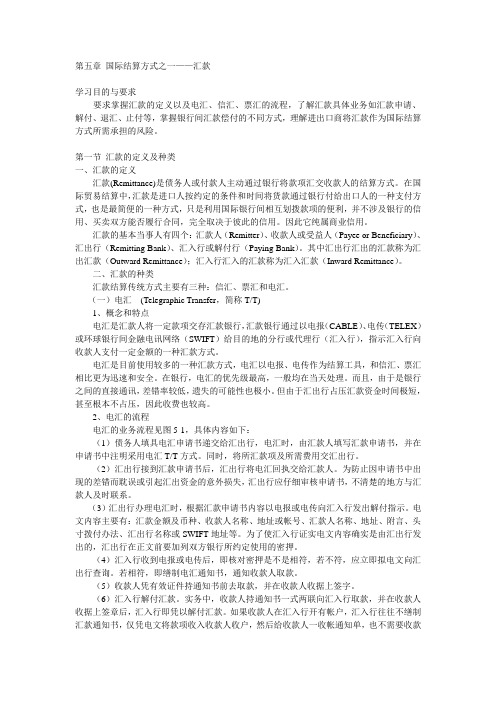

第一节汇款的定义及种类一、汇款的定义汇款(Remittance)是债务人或付款人主动通过银行将款项汇交收款人的结算方式。

在国际贸易结算中,汇款是进口人按约定的条件和时间将货款通过银行付给出口人的一种支付方式,也是最简便的一种方式,只是利用国际银行间相互划拨款项的便利,并不涉及银行的信用、买卖双方能否履行合同,完全取决于彼此的信用。

因此它纯属商业信用。

汇款的基本当事人有四个:汇款人(Remitter)、收款人或受益人(Payee or Beneficiary)、汇出行(Remitting Bank)、汇入行或解付行(Paying Bank)。

其中汇出行汇出的汇款称为汇出汇款(Outward Remittance);汇入行汇入的汇款称为汇入汇款(Inward Remittance)。

二、汇款的种类汇款结算传统方式主要有三种:信汇、票汇和电汇。

(一)电汇(Telegraphic Transfer,简称T/T)1、概念和特点电汇是汇款人将一定款项交存汇款银行,汇款银行通过以电报(CABLE)、电传(TELEX)或环球银行间金融电讯网络(SWIFT)给目的地的分行或代理行(汇入行),指示汇入行向收款人支付一定金额的一种汇款方式。

电汇是目前使用较多的一种汇款方式,电汇以电报、电传作为结算工具,和信汇、票汇相比更为迅速和安全。

在银行,电汇的优先级最高,一般均在当天处理。

而且,由于是银行之间的直接通讯,差错率较低,遗失的可能性也极小。

但由于汇出行占压汇款资金时间极短,甚至根本不占压,因此收费也较高。

2、电汇的流程电汇的业务流程见图5-1,具体内容如下:(1)债务人填具电汇申请书递交给汇出行,电汇时,由汇款人填写汇款申请书,并在申请书中注明采用电汇T/T方式。

中华人民共和国票据法

中华人民共和国票据法文章属性•【制定机关】全国人大常委会•【公布日期】1995.05.10•【文号】主席令[第四十九号]•【施行日期】1996.01.01•【效力等级】法律•【时效性】已被修改•【主题分类】票据正文中华人民共和国主席令(第四十九号)《中华人民共和国票据法》已由中华人民共和国第八届人民代表大会常务委员会第十三次会议于1995年5月10日通过,现予公布,自1996年1月1日起施行。

中华人民共和国主席江泽民1995年5月10日中华人民共和国票据法(1995年5月10日第八届全国人民代表大会常务委员会第十三次会议通过)目录第一章总则第二章汇票第一节出票第二节背书第三节承兑第四节保证第五节付款第六节追索权第三章本票第四章支票第五章涉外票据的法律适用第六章法律责任第七章附则第一章总则第一条为了规范票据行为,保障票据活动中当事人的合法权益,维护社会经济秩序,促进社会主义市场经济的发展,制定本法。

第二条在中华人民共和国境内的票据活动,适用本法。

本法所称票据,是指汇票、本票和支票。

第三条票据活动应当遵守法律、行政法规,不得损害社会公共利益。

第四条票据出票人制作票据,应当按照法定条件在票据上签章,并按照所记载的事项承担票据责任。

持票人行使票据权利,应当按照法定程序在票据上签章,并出示票据。

其他票据债务人在票据上签章的,按照票据所记载的事项承担票据责任。

本法所称票据权利,是指持票人向票据债务人请求支付票据金额的权利,包括付款请求权和追索权。

本法所称票据责任,是指票据债务人向持票人支付票据金额的义务。

第五条票据当事人可以委托其代理人在票据上签章,并应当在票据上表明其代理关系。

没有代理权而以代理人名义在票据上签章的,应当由签章人承担票据责任;代理人超越代理权限的,应当就其超越权限的部分承担票据责任。

第六条无民事行为能力人或者限制民事行为能力人在票据上签章的,其签章无效,但是不影响其他签章的效力。

第七条票据上的签章,为签名、盖章或者签名加盖章。

第五章 汇票与发票

练

习

题

二、请将英国《1882年票据法》对汇票的定义翻译成中 文。 A bill of exchange is an unconditional order in writing addressed by one person (the drawer) to another (the drawee) signed by the person giving it requiring the person to whom it is addressed (the drawee, who when he signs becomes the acceptor) to pay on demand, or at a fixed or determinable future time a sum certain in money to or to the order of a specified person, or to bearer (the payee). (Bill of Exchange Act, 1882 of the United kingdom.)

– 背书人签章 – 被背书人名称 – 背书的日期(记载背书日期,可以使票据关系当事人辨别背 书的时间顺序以判断背书是否连续,以及背书人在背书时有 无行为能力) – 依票据法,背书未记载日期的,视为在汇票到期日前背ห้องสมุดไป่ตู้。

•

非转让背书(托收背书)的记载事项

– 除了以上三项转让背书应记载事项外,委托取款背书应记载 “委托取款”(For Collection)字样。

二、商业发票的基本内容

4.Consignee /To 收货人或抬头 5.From… To… Per运输方式及路线 6.Marks and Numbers 唛头及件数 7.Description of Goods商品描述 8.Unite price, Total amount and Trade Term单价、总值 及价格术语 9.Packed in…包装要求 10.Other special requirements信用证要求的特殊内容

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

2. 年息条款(payable with interest @ %):这一栏由结

汇银行填写,用以清算企业与银行间的利息费用。出口公司不 必填写此项目。

3. 汇票号码(No.):一般填写商业发票号码,以便于与发票

核对相关内容及整套单证的查阅和引用。

二、汇票的缮制

4. 汇票小写金额(Exchange for):填写货币名称缩写

② 若信用证规定“×× DAYS AFTER SIGHT”,表示见票后××天付

款,应缮打为“ At ×× DAYS AFTER Sight”

③ 若信用证规定“×× DAYS AFTER DATE”,表示出票日后××天

付款,应缮打为“At ×× DAYS AFTER DATE Sight ”,并将印就的 “Sight”字样划掉。

pay to

BANK OF CHINA

SHANGHAI BRANCH

or order the sum of

SAY U.S. DOLLARS EIGHTY TWO THOUSAND TWO HUNDRED ONLY (amount in words)

Value received for

1200 CTNS ( quantity )

和用阿拉伯数字表示的小写金额,金额数保留到小数点 后两位。 例如:Exchange for “USD 10350.00”。应注意 填写净价,不含佣金

5. 出票地点:信用证项下汇票的出票地点通常填写议付

行所在地或出票人所在地。若已印就,无须填写。

6. 出票日期:出票地点后的横线上填写出票日期。信用

证项下,一般以议付日期作为汇票的出票日期,通常委 托议付行在办理议付时代填日期。

一、汇票的含义与基本内容

汇票是国际货款结算中使用最多的票据 我国《票据法》的定义 汇票是出票人签发的,委托付款人在见票时或者在指 定日期无条件支付确定的金额给收款人或持票人的票 据。 《英国票据法》的定义 汇票是一个人(drawer)向另一个人(drawee)签发的,要 求即期或于一定日期或在可以确定的将来的时间 (tenor) ,向某人或其指定人或持票人(payee)无条件支 付一定金额的书面支付命令。

GOLDEN SEA TRADING CORPORATION

(Signature)

二、汇票的缮制

由于汇票是一种要式的有价证券,故其

缮制要求内容不得有误,而且不得进行 涂改,否则汇票无效。汇票的格式没有 统一的标准,卖方可向银行购买,也可 自行设计,但其主要内容都包括以下几 点:

二、汇票的缮制

④ 若信用证规定“×× DAYS AFTER B/L DATE”,表示提单日后

××天付款,应缮打为“At ×× DAYS AFTER B/L DATE Sight ”,并 将印就的“Sight”字样划掉。

二、汇票的缮制

8. 付一不付二和付二不付一(Pay this FIRST

of exchange, Second of exchange being unpaid)

of

"FOREVER" BRAND BICYCLES ( name of commodity )

Drawn under

WESTLB(EUROPA)A.G. COPENHAGEN, DENMARK

L/C No. To:

FLS-JHLC01

dated For and on behalf of

WESTLB(EUROPA)A.G. COPENHAGEN, DENMARK

To……………………..

二、汇票的缮制

凭 Drawn under …DEUTSCHE BANK (ASIA) HONGKONG………….. 信用证 第 号 L/C No…756/05/1495988………………………….……… 日期 Dated …NOV. 20 ,2004………………………………. 按 息 付款 Payable with interest @....…………....% per annum 号码 汇票金额 中 国, 广 州 年 月 日 No: ITBE001121 Exchange for USD19,745.00 Guangzhou , China DEC. 20, 2004 见票 日 后(本 汇 票 之 副 本 未 付) At…***………Sight of this FIRST of Exchange (Second of exchange being unpaid) pay to the order of BANK OF CHINA, TIANJIN BRANCH 或 其 指 定 人 付金额 The sum of US DOLLARS NINETEEN THOUSAND SEVEN HOUNDRED AND FORTY FIVE ONLY.

2015/11/17

2

汇票的基本内容

绝对必要记载事项

表明“汇票”的字样。 无条件支付命令或委托。 一定(确定)的金额。使用文字和数字同时记载。 付款人(受票人)的名称。 收款人的名称。 出票人签章。 出票日期。

未记载规定事项之 一的,汇票无效。

2015/11/17

3

BILL

OF

EXCHANGE

No.

JH-FLSBE01

Exhangnge for

US$82200.00

SHANGHAI

Mar. 27,2008

(amount in figure)

(place and date of issue)

At

30

DAYS'

sight of this

FIRST

Bill of exchange(SECOND being unpaid)

二、汇票的缮制

练习1 根据下列内容填制汇票一份。

凭

Drawn under ………………………………………..………………….. 信用证 第 号 L/C No…………………………….……… 日期 Dated …………………………………. 按 息 付款 Payable with interest @....…………....% per annum 号码 汇票金额 中 国, 广 州 年 月 日 No: ………….……Exchange for Guangzhou , China………………...… 见票 日 后(本 汇 票 之 副 本 未 付) At……..…………………Sight of this FIRST of Exchange (Second of exchange being unpaid) pay to the order of BANK OF CHINA, TIANJIN BRANCH 或 其 指 定 人 付金额 The sum of

1. 出票条款(Drawn under):即开据汇票的依据。信用证

项下,应按信用证规定填写相关信用证开证行名称与地址、信 用证号码及开证日期。

例如:“Drawn under THE CHASE MANHATTAN BANK NEWYORK L/C No. CMLC053022 Dated JULY 5TH , 2011 ”

二、汇票的缮制

7. 汇票付款期限(Tenor):信用证项下,汇票的付款期限分为

即期和远期两种。在SWIFT信用证中,应根据“42C Drafts at…” 栏目的要求缮制。

① 若信用证规定“AT SIGHT”,表示即期付款,应在“At”与“Sight”

之间的横线上填上一排“******”或“----------”或“××××”, 如“At ****** Sight”,也可直接打上“AT SIGHT”,但不得留空。

第五章

案

汇票

(BILL OF EXCHANGE, DRAFT)

例:

利用第二章和第四章的案例上海新龙股份有限公司 (SHANGHAI NEW DRAGON CO. , LTD.)与美国

CRYSTAL KOBE LTD.洽谈含55%丙烯酸树脂45%的棉

女士短衫(LADIES’ 55% ACRYLIC 45% COTTON KNITTED BLOUSE)签定的合同,根据进口商CRYSTAL KOBE LTD向美国纽约银行申请开列的信用证填写跟 单信用证项下的汇票。(发票号码为:STP015088)

二、汇票的缮制

11. 对价条款(Value Received):款已收讫(Value

Received)一栏内填写商品的总名称、包装件数,最好注 上发票号码。

例如:Value received “150 Cartons of Plush Toys As Per Invoice No. CPM8200.”

③ 在SWIFT信用证项下,若要求提交汇票,应按照“42a DRAWEE”项目的内容填写指定银行的名称和地址。

《UCP600》信用证申请人为汇票付款人规定:不应以信用证申

请人为付款人的汇票,则银行视其为附加单据,而非汇票。

汇票示例

汇票常见不符点

1. 期限不符合信用证规定;

2.出票人漏签填错; 3. 付款人与信用证规定不一致; 4.收款人填错或漏填; 5.币别与信用证不一致; 6.大、小写金额不一致;

一式两份,分别注明:first和second字样,付一

不付二,这两张汇票具有同等效力,付款人只需 付其中一张,先到先付,后到无效。同时,银行 在寄送单据时一般将两张正本汇票分两个连续的 邮次往国外,以防在一个邮次中全部丢失。

9. 受款人(Payee):信用证方式下,一般以议付行指示性抬头为

汇票受款人,即“Pay to the order of ××× Bank”。在SWIFT信用证 项下, 若出现“41a Available with…by …”项目,其内容为“××BANK BY NEGOTIATION”,则表示限制议付,应填写信用证指定的议付行作 为受款人;若出现“41D Available with…by …”项目,其内容为“ANY BANK BY NEGOTIATION”,则表示自由议付,出口公司可自由选择合 适的议付行作为受款人。