理论税额推算公式

税额计算公式

税额计算公式一、框架二、公式大全各种税得计算公式一、增值税1、一般纳税人应纳税额=销项税额—进项税销项税额=销售额×税率此处税率为17%组成计税价格=成本×(1+成本利润率)组成计税价格=成本×(1+成本利润率)÷(1—消费税税率)2、进口货物应纳税额=组成计税价格×税率组成计税价格=关税完税价格+关税(+消费税)3、小规模纳税人应纳税额=销售额×征收率销售额=含税销售额÷(1+征收率)三、消费税1、一般情况:应纳税额=销售额×税率不含税销售额=含税销售额÷(1+增值税税率或征收率) 组成计税价格=(成本+利润)÷(1—消费税率)组成计税价格=成本×(1+成本利润率)÷(1—消费税税率)组成计税价格=(材料成本+加工费)÷(1—消费税税率) 组成计税价格=(关税完税价格+关税)÷(1—消费税税率)2、从量计征应纳税额=销售数量×单位税额四、关税1、从价计征应纳税额=应税进口货物数量×单位完税价×适用税率2、从量计征应纳税额=应税进口货物数量×关税单位税额3、复合计征应纳税额=应税进口货物数量×关税单位税额+应税进口货物数量×单位完税价格×适用税率五、企业所得税应纳税所得额=收入总额—准予扣除项目金额应纳税所得额=利润总额+纳税调整增加额—纳税调整减少额应纳税额=应纳税所得额×税率月预缴额=月应纳税所得额×25%月应纳税所得额=上年应纳税所得额×1/12六、个人所得税:1、工资薪金所得:应纳税额=应纳税所得额×使用税率—速算扣除数2、稿酬所得:应纳税额=应纳税所得额×使用税率×(1—30%)3、其她各项所得:应纳税额=应纳税所得额×使用税率七、其她税收1、城镇土地使用税年应纳税额=计税土地面积(平方米)×使用税率2、房地产税年应纳税额=应税房产原值×(1—扣除比例)×1、2%或年应纳税额=租金收入×12%3、资源税年应纳税额=课税数量×单位税额4、土地增值税增值税=转让房地产取得得收入—扣除项目应纳税额=∑(每级距得土地增值额×适用税率)5、契税应纳税额计税依据×税率应纳税额得计算公式一、增值税计算方法1、直接计税法应纳增值税额:=增值额×增值税税率增值额=工资+利息+租金+利润+其她增值项目-货物销售额得全值-法定扣除项目购入货物金额2、间接计税法扣除税额=扣除项目得扣除金额×扣除税率(1)购进扣税法扣除税额=本期购入扣除项目金额×扣除税率+已由受托方代收代缴得税额(2)实耗扣税法扣除税额=本期实际耗用扣除项目金额×扣除税率+已由受托方代收代交得税额一般纳税人应纳增值税额一般纳税人应纳增值税额=当期销项税额-当期进项税额1、销项税额=销售额×税率销售额=含税销售额/(1+税率)组成计税价格=成本×(1+成本利润率)2、进项税额不得抵扣得进项税额=当月全部进项税额×当月免税项目销售额、非应税项目营业额合计/当月全部销售额、营业额合计小规模纳税人应纳增值税额小规模纳税人应纳增值税额=销售额×征收率销售额=含税销售额/(1+征收率)销售额=含税收入(1+增值税征收率)进口货物应纳增值税额进口货物应纳增值税额=组成计税价格×税率组成计税价格=关税免税价格+关税+消费税二、消费税额1、从价定率得计算实行从价定率办法计算得应纳消费税额=销售额×税率(1)应税消费品得销售额=含增值税得销售额/(1+增值税税率或征收率)(2)组成计税价格=(成本+利润)/(1消费税率)(3)组成计税价格=(材料成本+加工费)/(1消费税率)(4)组成计税价格=关税完税价格+关税+应纳消费税税额(5)组成计税价格=(关税完税价格+关税)/(1消费税税率)2、从量定额得计算实行从量定额办法计算得应纳消费税额=销售数量×单位数额三、企业所得税额应纳税额=应纳税所得额×税率应纳税所得额=收入总额-准予扣除项目金额应纳税所得额=利润总额+(-)税收调整项目金额利润总额=收入总额-成本、费用、损失1、工业企业应纳税所得额公式工业企业应纳税所得额=利润总额+(-)税收调整项目金额利润总额=营业利润+投资收益+营业外收入-营业外支出营业利润=产品销售利润+其她业务利润-管理费用-财务费用产品销售利润=产品销售收入-产品销售成本-产品销售费用-产品销售税金及附加其她业务利润=其她业务收入-其她业务成本-其她销售税金及附加本期完工产品成本=期初在产品自制半成品成本余额+本期产品成本会计-期末在产品自制半成品成本余额本期产品成本会计=材料+工资+制造费用2、商品流通企业应纳税所得额公式应纳税所得额=利润总额+(-)税收调整项目金额利润总额=营业利润+投资收益+营业外收入-营业外支出营业利润=主营业务利润+其她业务利润-管理费用-财务费用-汇兑损失主营业务利润=商品销售利润+代购代销收入商品销售利润=商品销售净额-商品销售成本-经营费用-商品销售税金及附加商品销售净额=商品销售收入-销售折扣与折让3、饮服企业应纳税所得额公式应纳税所得额=利润总额+(-)税收调整项目金额利润总额=营业利润+投资收益+营业外收入-营业外支出营业利润=经营利润+附营业务收入-附营业务成本经营利润=营业收入-营业成本-营业费用-营业税金及附加营业成本=期初库存材料、半成品产成(商)品盘存余额+本期购进材料、商品金额金额-期末库存材料、半成品、产成(商)品盘存余额五、个人所得税额1、工资、薪金所得工资、薪金所得应纳个人所得税额=应纳水所得额×适用税率-速算扣除数应纳税所得额=每月收入额-800应纳税额=应纳税所得额×适用税率-速算扣除数应纳税所得额=(不含税所得额-速算扣除数)/(1税率)2、个体工商户应纳所得税额=应纳税所得额×适用税率-速算扣除数(1)、将当月累计应纳税所得额换算成全年应纳税所得额全年应纳税所得额=当月累计应纳税所得额×12/当月累计经营月份数(2)、计算全年应纳所得税额全年应纳所得税额=全年应纳税所得额×适用税率-速算扣除数(3)、计算当月累计应纳所得税额当月应纳所得税额=全年应纳所得税额×当月累计经营月份数/12(4)、计算本月应纳所得税额本月应纳所得税额=当月累计应纳所得税额-累计已缴所得税额3、稿酬所得应纳所得税额=应纳税所得额×20%×(130%)=应纳税所得额×20%×70%4、劳务报酬所得(1)、一次收入在20000元以下时应纳所得税额=应纳税所得额×20%(2)、一次收入20000~50000时应纳所得税额=应纳税所得额×20%+应纳税所得额×20%×50%=应纳税所得额×(20%+10%)(3)、一次收入超过50000时应纳所得税税额=应纳税所得额×20%+应纳税所得额×20%×100%=应纳税所得额×(20%+20%)5、财产转让财产转让应纳所得税额=应纳税所得额×20%应纳税所得额=转让财产收入额-财产原值-合理费用6、利息、股息红利所得应纳所得税额=应纳税所得额×20%7、境外个人所得税款扣除限额境外个人所得税税款扣除限额=境内、境外所得按税法计算得应纳税总额×来源于某外国得所得额/境内、外所得总额8、支付给扣缴义务人手续费得计算手续费金额=扣缴得个人所得税额×2%六、土地增值税额1、一般计算方法应纳税总额=∑各级距土地增值额×适用税率某级距土地增值额×适用税率土地增值率=土地增值额×100%/扣除项目金额土地增值额=转让房地产收入-扣除项目金额2、简便计税方法(1)、土地增值额未超过扣除项目金额金额50%得应纳税额=土地增值额×30%(2)、土地增值额超过扣除项目金额50%,未超过100%得应纳税额=土地增值额×40%-扣除项目金额×0、05(3)、土地增值额超过扣除项目金额100%、未超过200%得应纳税额=土地增值额×50%-扣除项目金额×0、15(4)、土地增值额超过项目金额200%应纳税额=土地增值额×60%-扣除项目金额×0、35六、城市建设维护税应纳城市维护建设税额=(产品销售收入额+营业收入额+其她经营收入额)×地区适用税率应补交税额=实际营业收入额×地区适用税率-已纳税额应退税额=已交税额-核实后得应纳税额七、资源税额应纳税额=课税数量×单位税额八、车船税1、乘人车、二轮摩托车、三轮摩托车、畜力车、人力车、自行车等车辆得年应纳税额得计算公式为:年应纳税额=车辆拥有量×适用得年税额2、载货车年应纳税额得计算公式为:年应纳税额=载货汽车净吨位×适用得年税额3、客货两用得车应纳税额得计算公式为:年应纳税额=载人部分年应纳税额+载货部分年应纳税额载人部分年应纳税额=载人车适用年税额×50%载货部分年应纳税额=载货部分得净吨位数×适用得年税额4、机动船应纳税额得计算公式:机动船年应纳税额=机动船得净吨位×适用得年税额5、非机动船应纳税额=非机动船得载重吨位×适用得年税额6、新购买得车辆按购期年内得余月数比例征收车船税,其计算公式为:新购买车船应纳车船税额=各种车船得吨位(或辆数)×购进起始月至征期终了得余月数/征期月数补交本期漏报漏缴税额=漏报漏缴车船税得数量(或净吨位、载重吨位)×适用税额/按规定缴库得次数补交本期少交得税款=[应缴车船税得数量(或净吨位、载重吨位)×适用税额/按规定缴库得次数]-已缴税款退还误交得税款=已缴得误交税款退还应计算错误而多交得税款=已入库得税款-重新核实后得应纳税额房产税额年应纳房产税税额=房产评估值×税率月应纳房产税税额=年应纳房产税额/12季应纳房产税税额=年应纳房产税额/4九、土地使用税额年应纳土地使用税税额=使用土地得平方米总数×每平方米土地年税额月或季应纳土地使用税税额=年应纳土地使用税额/12(或)4十、印花税额1、购销合同应纳印花税得计算应纳税额=购销金额×3/10002、建设工程勘察设计合同应纳印花税得计算应纳税额=收取得费用×5/100003、加工承揽合同应纳印花税得计算应纳税额=加工及承揽收入×5/100004、建筑安装工程承包合同应纳印花税得计算应纳税额=承包金额×3/100005、财产租赁合同应纳印花税得计算应纳税额=租赁金额×1/10006、仓储保管合同应纳印花税得计算应纳税额=仓储保管费用×1/10007、借款合同应纳印花税得计算应纳税额=借款金额×0、5/100008、财产保险合同应纳印花税得计算应纳税额=保险费收入×1/10009、产权转移书据应纳印花税得计算应纳税额=书据所载金额×6/1000010、技术合同应纳印花税得计算应纳税额=合同所载金额×3/1000011、货物运输合同应纳印花税得计算应纳税额=运输费用×5/1000012、营业账簿应纳印花税得计算(1)记载资金账簿应纳印花税得计算公式为:应纳税额=[(固定资产原值年初数-上年已计算缴纳印花税固定资产原值)+(自有流动资金年初数-上年已计算缴纳印花税自有流动资金总额)]×5/10000(2)其她账簿应纳税额得计算。

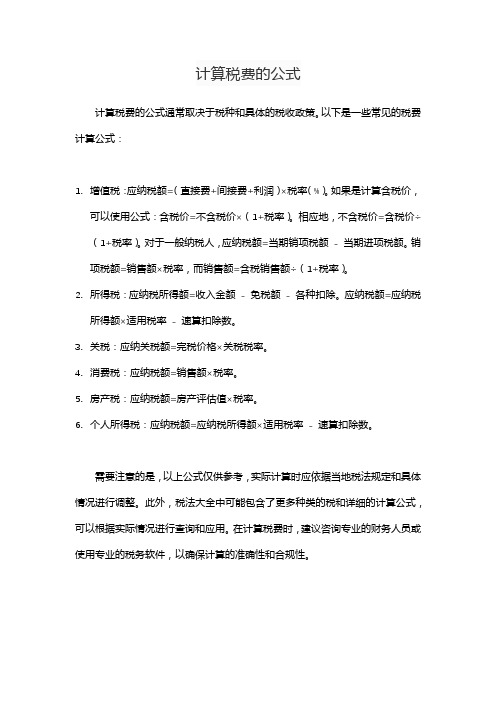

计算税费的公式

计算税费的公式

计算税费的公式通常取决于税种和具体的税收政策。

以下是一些常见的税费计算公式:

1.增值税:应纳税额=(直接费+间接费+利润)×税率(%)。

如果是计算含税价,

可以使用公式:含税价=不含税价×(1+税率)。

相应地,不含税价=含税价÷(1+税率)。

对于一般纳税人,应纳税额=当期销项税额- 当期进项税额。

销项税额=销售额×税率,而销售额=含税销售额÷(1+税率)。

2.所得税:应纳税所得额=收入金额- 免税额- 各种扣除。

应纳税额=应纳税

所得额×适用税率- 速算扣除数。

3.关税:应纳关税额=完税价格×关税税率。

4.消费税:应纳税额=销售额×税率。

5.房产税:应纳税额=房产评估值×税率。

6.个人所得税:应纳税额=应纳税所得额×适用税率- 速算扣除数。

需要注意的是,以上公式仅供参考,实际计算时应依据当地税法规定和具体情况进行调整。

此外,税法大全中可能包含了更多种类的税和详细的计算公式,可以根据实际情况进行查询和应用。

在计算税费时,建议咨询专业的财务人员或使用专业的税务软件,以确保计算的准确性和合规性。

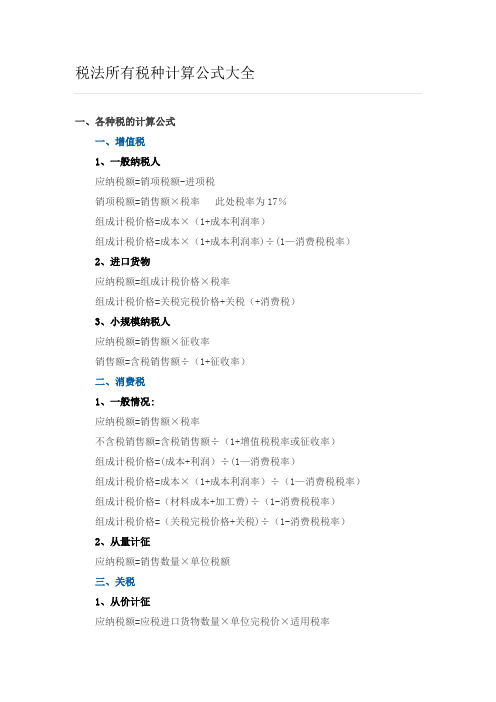

税法所有税种计算公式大全【精选文档】

税法所有税种计算公式大全一、各种税的计算公式一、增值税1、一般纳税人应纳税额=销项税额-进项税销项税额=销售额×税率此处税率为17%组成计税价格=成本×(1+成本利润率)组成计税价格=成本×(1+成本利润率)÷(1—消费税税率)2、进口货物应纳税额=组成计税价格×税率组成计税价格=关税完税价格+关税(+消费税)3、小规模纳税人应纳税额=销售额×征收率销售额=含税销售额÷(1+征收率)二、消费税1、一般情况:应纳税额=销售额×税率不含税销售额=含税销售额÷(1+增值税税率或征收率)组成计税价格=(成本+利润)÷(1—消费税率)组成计税价格=成本×(1+成本利润率)÷(1—消费税税率)组成计税价格=(材料成本+加工费)÷(1-消费税税率)组成计税价格=(关税完税价格+关税)÷(1-消费税税率)2、从量计征应纳税额=销售数量×单位税额三、关税1、从价计征应纳税额=应税进口货物数量×单位完税价×适用税率2、从量计征应纳税额=应税进口货物数量×关税单位税额3、复合计征应纳税额=应税进口货物数量×关税单位税额+应税进口货物数量×单位完税价格×适用税率四、企业所得税应纳税所得额=收入总额-准予扣除项目金额应纳税所得额=利润总额+纳税调整增加额—纳税调整减少额应纳税额=应纳税所得额×税率月预缴额=月应纳税所得额×25%月应纳税所得额=上年应纳税所得额×1/12五、个人所得税:1、工资薪金所得:应纳税额=应纳税所得额×适用税率-速算扣除数2、稿酬所得:应纳税额=应纳税所得额×适用税率×(1-30%)3、其他各项所得:应纳税额=应纳税所得额×适用税率六、其他税收1、城镇土地使用税年应纳税额=计税土地面积(平方米)×适用税率2、房地产税年应纳税额=应税房产原值×(1-扣除比例)×1.2%或年应纳税额=租金收入×12%3、资源税年应纳税额=课税数量×单位税额4、土地增值税增值税=转让房地产取得的收入—扣除项目应纳税额=∑(每级距的土地增值额×适用税率)5、契税应纳税额计税依据×税率二、应纳税额的计算公式(一)增值税计算方法1、直接计税法应纳增值税额:=增值额×增值税税率增值额=工资+利息+租金+利润+其他增值项目-货物销售额的全值-法定扣除项目购入货物金额2、间接计税法扣除税额=扣除项目的扣除金额×扣除税率(1)购进扣税法扣除税额=本期购入扣除项目金额×扣除税率+已由受托方代收代缴的税额(2)实耗扣税法扣除税额=本期实际耗用扣除项目金额×扣除税率+已由受托方代收代交的税额一般纳税人应纳增值税额一般纳税人应纳增值税额=当期销项税额-当期进项税额1、销项税额=销售额×税率销售额=含税销售额/(1+税率)组成计税价格=成本×(1+成本利润率)2、进项税额不得抵扣的进项税额=当月全部进项税额×当月免税项目销售额、非应税项目营业额合计/当月全部销售额、营业额合计小规模纳税人应纳增值税额小规模纳税人应纳增值税额=销售额×征收率销售额=含税销售额/(1+征收率)销售额=含税收入(1+增值税征收率)进口货物应纳增值税额进口货物应纳增值税额=组成计税价格×税率组成计税价格=关税免税价格+关税+消费税二、消费税额1、从价定率的计算实行从价定率办法计算的应纳消费税额=销售额×税率(1)应税消费品的销售额=含增值税的销售额/(1+增值税税率或征收率) (2)组成计税价格=(成本+利润)/(1—消费税率)(3)组成计税价格=(材料成本+加工费)/(1—消费税率)(4)组成计税价格=关税完税价格+关税+应纳消费税税额(5)组成计税价格=(关税完税价格+关税)/(1—消费税税率)2、从量定额的计算实行从量定额办法计算的应纳消费税额=销售数量×单位数额三、企业所得税额应纳税额=应纳税所得额×税率应纳税所得额=收入总额-准予扣除项目金额应纳税所得额=利润总额+(-)税收调整项目金额利润总额=收入总额-成本、费用、损失1、工业企业应纳税所得额公式工业企业应纳税所得额=利润总额+(-)税收调整项目金额利润总额=营业利润+投资收益+营业外收入-营业外支出营业利润=产品销售利润+其他业务利润-管理费用-财务费用产品销售利润=产品销售收入-产品销售成本-产品销售费用-产品销售税金及附加其他业务利润=其他业务收入-其他业务成本-其他销售税金及附加本期完工产品成本=期初在产品自制半成品成本余额+本期产品成本会计-期末在产品自制半成品成本余额本期产品成本会计=材料+工资+制造费用2、商品流通企业应纳税所得额公式应纳税所得额=利润总额+(-)税收调整项目金额利润总额=营业利润+投资收益+营业外收入-营业外支出营业利润=主营业务利润+其他业务利润-管理费用-财务费用-汇兑损失主营业务利润=商品销售利润+代购代销收入商品销售利润=商品销售净额-商品销售成本-经营费用-商品销售税金及附加商品销售净额=商品销售收入-销售折扣与折让3、饮服企业应纳税所得额公式应纳税所得额=利润总额+(-)税收调整项目金额利润总额=营业利润+投资收益+营业外收入-营业外支出营业利润=经营利润+附营业务收入-附营业务成本经营利润=营业收入-营业成本-营业费用-营业税金及附加营业成本=期初库存材料、半成品产成(商)品盘存余额+本期购进材料、商品金额金额-期末库存材料、半成品、产成(商)品盘存余额四、个人所得税额1、工资、薪金所得工资、薪金所得应纳个人所得税额=应纳水所得额×适用税率-速算扣除数应纳税所得额=每月收入额-3500应纳税额=应纳税所得额×适用税率-速算扣除数应纳税所得额=(不含税所得额-速算扣除数)/(1—税率)2、个体工商户应纳所得税额=应纳税所得额×适用税率-速算扣除数(1)将当月累计应纳税所得额换算成全年应纳税所得额全年应纳税所得额=当月累计应纳税所得额×12/当月累计经营月份数(2)计算全年应纳所得税额全年应纳所得税额=全年应纳税所得额×适用税率-速算扣除数(3)计算当月累计应纳所得税额当月应纳所得税额=全年应纳所得税额×当月累计经营月份数/12(4)计算本月应纳所得税额本月应纳所得税额=当月累计应纳所得税额-累计已缴所得税额3、稿酬所得应纳所得税额=应纳税所得额×20%×(1—30%)=应纳税所得额×20%×70%4、劳务报酬所得(1)一次收入在20000元以下时应纳所得税额=应纳税所得额×20%(2)一次收入20000~50000时应纳所得税额=应纳税所得额×20%+应纳税所得额×20%×50%=应纳税所得额×(20%+10%)(3)一次收入超过50000时应纳所得税税额=应纳税所得额×20%+应纳税所得额×20%×100%=应纳税所得额×(20%+20%)5、财产转让财产转让应纳所得税额=应纳税所得额×20%应纳税所得额=转让财产收入额-财产原值-合理费用6、利息、股息红利所得应纳所得税额=应纳税所得额×20%7、境外个人所得税款扣除限额境外个人所得税税款扣除限额=境内、境外所得按税法计算的应纳税总额×来源于某外国的所得额/境内、外所得总额8、支付给扣缴义务人手续费的计算手续费金额=扣缴的个人所得税额×2%五、土地增值税额1、一般计算方法应纳税总额=∑各级距土地增值额×适用税率某级距土地增值额×适用税率土地增值率=土地增值额×100%/扣除项目金额土地增值额=转让房地产收入-扣除项目金额2、简便计税方法(1)土地增值额未超过扣除项目金额金额50%的应纳税额=土地增值额×30%(2)土地增值额超过扣除项目金额50%,未超过100%的应纳税额=土地增值额×40%-扣除项目金额×0。

税收计算公式全

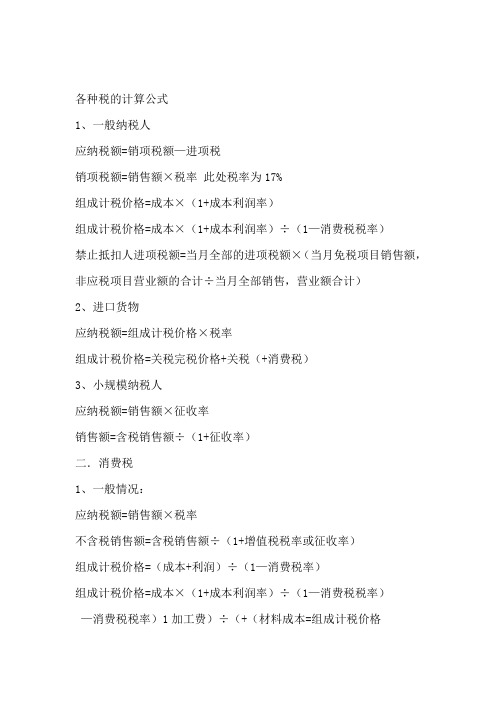

各种税的计算公式1、一般纳税人应纳税额=销项税额—进项税销项税额=销售额×税率此处税率为17%组成计税价格=成本×(1+成本利润率)组成计税价格=成本×(1+成本利润率)÷(1—消费税税率)禁止抵扣人进项税额=当月全部的进项税额×(当月免税项目销售额,非应税项目营业额的合计÷当月全部销售,营业额合计)2、进口货物应纳税额=组成计税价格×税率组成计税价格=关税完税价格+关税(+消费税)3、小规模纳税人应纳税额=销售额×征收率销售额=含税销售额÷(1+征收率)二.消费税1、一般情况:应纳税额=销售额×税率不含税销售额=含税销售额÷(1+增值税税率或征收率)组成计税价格=(成本+利润)÷(1—消费税率)组成计税价格=成本×(1+成本利润率)÷(1—消费税税率)—消费税税率)1加工费)÷(+(材料成本=组成计税价格组成计税价格=(关税完税价格+关税)÷(1—消费税税率)2、从量计征应纳税额=销售数量×单位税额三、营业税应纳税额=营业额×税率四、关税1、从价计征应纳税额=应税进口货物数量×单位完税价×适用税率2、从量计征应纳税额=应税进口货物数量×关税单位税额3、复合计征应纳税额=应税进口货物数量×关税单位税额+应税进口货物数量×单位完税价格×适用税率五、企业所得税应纳税所得额=收入总额—准予扣除项目金额应纳税所得额=利润总额+纳税调整增加额—纳税调整减少额应纳税额=应纳税所得额×税率月预缴额=月应纳税所得额×25%月应纳税所得额=上年应纳税所得额×1/12六、外商投资企业和外商企业所得税1、应纳税所得额制造业:应纳税所得额=产品销售利润+其他业务利润+营业外收入—营业外支出商业:应纳税所得额=销售利润+其他业务利润+营业外收入—营业外支出服务业:应纳税所得额=业务收入×净额+营业外收入—营业外支出2、再投资退税:再投资退税=再投资额×(1—综合税率)×税率×退税率七、个人所得税:1、工资薪金所得:应纳税额=应纳税所得额×使用税率—速算扣除数2、稿酬所得:应纳税额=应纳税所得额×使用税率×(1—30%)3、其他各项所得:应纳税额=应纳税所得额×使用税率八、其他税收1、城镇土地使用税年应纳税额=计税土地面积(平方米)×使用税率2、房地产税年应纳税额=应税房产原值×(1—扣除比例)×1.2%或年应纳税额=租金收入×12%、资源税3.年应纳税额=课税数量×单位税额4、土地增值税增值税=转让房地产取得的收入—扣除项目应纳税额=∑(每级距的土地增值额×适用税率)5、契税应纳税额计税依据×税率资产=负债+所有者权益主营业务利润=主营业务收入-主营业务成本-主营业务税金及附加营业利润=主营业务利润+其他业务利润-期间费用(营业费用、管理费用、财务费用)利润总额=营业利润+投资收益+营业外收支净额+补贴收入增值税计算方法1、直接计税法应纳增值税额:=增值额×增值税税率增值额:=工资+利息+租金+利润+其他增值项目-货物销售额的全值-法定扣除项目购入货物金额2、间接计税法扣除税额=扣除项目的扣除金额×扣除税率(1)、购进扣税法扣除税额=本期购入扣除项目金额×扣除税率+已由受托方代收代缴的税额)、实耗扣税法2(.扣除税额=本期实际耗用扣除项目金额×扣除税率+已由受托方代收代交的税额一般纳税人应纳增值税额一般纳税人应纳增值税额=当期销项税额-当期进项税额1、销项税额=销售额×税率销售额=含税销售额/(1+税率)组成计税价格=成本×(1+成本利润率)甲类卷烟 10%乙类卷烟 5%雪茄烟 5% 护肤护发品 5%烟丝 5% 鞭炮、焰火 5%粮食白酒 10% 贵重首饰及珠宝宝石 6%薯类白酒 5% 汽车轮胎 5%其他酒 5% 小轿车 8%酒精 5% 越野车 6%化妆品 5% 小客车 5%2、进项税额不得抵扣的进项税额=当月全部进项税额×当月免税项目销售额、非应税项目营业额合计/当月全部销售额、营业额合计小规模纳税人应纳增值税额小规模纳税人应纳增值税额=销售额×征收率销售额=含税销售额/(1+征收率)+增值税征收率)1销售额=含税收入(.进口货物应纳增值税额进口货物应纳增值税额=组成计税价格×税率组成计税价格=关税免税价格+关税+消费税营业税额应纳营业税额=营业额×税率计税价格=营业成本或工程成本×[(1+成本利润率)/(1-营业税税率)]消费税额1、从价定率的计算实行从价定率办法计算的应纳消费税额=销售额×税率(1)、应税消费品的销售额=含增值税的销售额/(1+增值税税率或征收率)(2)、组成计税价格=(成本+利润)/(1-消费税率)(3)、组成计税价格=(材料成本+加工费)/(1-消费税率)(4)、组成计税价格=关税完税价格+关税+应纳消费税税额(5)、组成计税价格=(关税完税价格+关税)/(1-消费税税率)2、从量定额的计算实行从量定额办法计算的应纳消费税额=销售数量×单位数额资源税额应纳税额=课税数量×单位税额企业所得税额应纳税额=应纳税所得额×税率应纳税所得额=收入总额-准予扣除项目金额应纳税所得额=利润总额+(-)税收调整项目金额利润总额=收入总额-成本、费用、损失1、工业企业应纳税所得额公式工业企业应纳税所得额=利润总额+(-)税收调整项目金额利润总额=营业利润+投资收益+营业外收入-营业外支出营业利润=产品销售利润+其他业务利润-管理费用-财务费用产品销售利润=产品销售收入-产品销售成本-产品销售费用-产品销售税金及附加其他业务利润=其他业务收入-其他业务成本-其他销售税金及附加本期完工产品成本=期初在产品自制半成品成本余额+本期产品成本会计-期末在产品自制半成品成本余额本期产品成本会计=材料+工资+制造费用2、商品流通企业应纳税所得额公式应纳税所得额=利润总额+(-)税收调整项目金额利润总额=营业利润+投资收益+营业外收入-营业外支出营业利润=主营业务利润+其他业务利润-管理费用-财务费用-汇兑损失主营业务利润=商品销售利润+代购代销收入商品销售利润=商品销售净额-商品销售成本-经营费用-商品销售税金及附加商品销售净额=商品销售收入-销售折扣与折让.3、饮服企业应纳税所得额公式应纳税所得额=利润总额+(-)税收调整项目金额利润总额=营业利润+投资收益+营业外收入-营业外支出营业利润=经营利润+附营业务收入-附营业务成本经营利润=营业收入-营业成本-营业费用-营业税金及附加营业成本=期初库存材料、半成品产成(商)品盘存余额+本期购进材料、商品金额金额-期末库存材料、半成品、产成(商)品盘存余额4、应纳所得税税额计算(1)分月或分季预缴所得税额=月、季应纳税所得额×税率(33%)(2)年终汇算清缴时,应退补所得税应退补所得税额=全年累计应纳税所得额×税率(33%)-本年累计已缴所得税额预缴所得税①、按上年应纳税所得额的1/2或1/4本期某月或某季应纳所得税税额=[上一年应纳税所得额/2(或4)]×税率(33%)②、按本期计划利润预缴所得税本期某月或某季应纳所得税税额=本期某月或某季计划利润额×税率(33%)5、对减征所得税的计算100%×)/33%]-原核定的税率[(33%减征比例=减征后应纳所得税额=应纳税所得额×税率(33%)×(1-减征比例)=应纳所得税税额×减征比例6、境外所得税税额扣除限额=境内外所得按税法计算的应纳税总额×来源于某外国的所得额/境内外所得总额7、对弥补以前年度亏损后应纳所得税额的计算弥补亏损后应纳所得税税额=(应纳税所得额-以前年度未弥补亏损)×税率(33%)外商投资企业和外国企业所得税额1、制造业应纳税所得额=产品销售利润+其他业务利润+营业外收入-营业外支出产品销售利润=产品销售净额-产品销售成本-产品销售税金-销售费用+管理费用+财务费用产品销售净额=产品销售总额-(销货退回+销货折让)产品销售成本=本期产品成本+期初半成品、在产品盘存-期末半成品、在产品盘存本期生产成本=本期生产耗用的直接材料+直接人工+制造费用2、商业企业应纳税所得额应纳税所得额=销货利润+其他业务利润+营业外收入-营业外支出销货利润=销货净额-销货成本-销货税金-(销货费用+管理费用+财务费用).销货净额=销货总额-(销货退回+销货折让)销货成本=期初商品存盘+[本期进货-(进货推出+进货折让)+进货费用]-期末商品盘存3、服务业应纳税所得税=业务收入净额+营业外收入-营业外支出业务收入净额=业务收入总额-(业务收入税金+业务支出+管理费用+财务费用)4、应纳税所得额应纳企业所得税额=应纳税所得额×适用税率-已纳企业所得税额应纳地方所得税额=应纳税所得额×地方所得税税率-已纳地方所得税额5、国际运输业务应纳所得税额=应纳税所得额×税率应纳税所得额=在中国境内起运所获客货收入的总额×5%6、预提所得税应纳税所得税额=在中国境内取得的利润、利息、租金特许权使用费和其他所得之和×税率(20%)7、境外所得税税款扣除限额的计算境外所得税税款扣除限额=境内外所得按税法计算的应纳税总额×来源于某境外的所得额/境内外所得总额8、外商投资者将从外商投资企业取得的利润用于再投资,应退所得额应退税额={再投资额/[1-(原实际适用的企业所得税率+地方所得税税率)]}×原实际适用的企业所得税率×退税率9、年终汇算清缴应补(退)企业所得税的计算(1)、对没有征减,没有境外所得的企业应补(退)税额=全年应纳税所得额×企业所得税率-1~4季度已预缴所得税(2)对有征减,有境外所得的企业应补(退)企业所得税额=境内、外所得按税法计算的应纳税总额-境外所得税允许扣除额-应减征的企业所得税额-已预缴企业所得税总额个人所得税额1、工资、薪金所得工资、薪金所得应纳个人所得税额=应纳水所得额×适用税率-速算扣除数应纳税所得额=每月收入额-800应纳税额=应纳税所得额×适用税率-速算扣除数应纳税所得额=(不含税所得额-速算扣除数)/(1-税率)2、个体工商户应纳所得税额=应纳税所得额×适用税率-速算扣除数(1)、将当月累计应纳税所得额换算成全年应纳税所得额全年应纳税所得额=当月累计应纳税所得额×12/当月累计经营月份数.(2)、计算全年应纳所得税额全年应纳所得税额=全年应纳税所得额×适用税率-速算扣除数(3)、计算当月累计应纳所得税额当月应纳所得税额=全年应纳所得税额×当月累计经营月份数/12 (4)、计算本月应纳所得税额本月应纳所得税额=当月累计应纳所得税额-累计已缴所得税额3、稿酬所得应纳所得税额=应纳税所得额×20%×(1-30%)=应纳税所得额×20%×70%4、劳务报酬所得(1)、一次收入在20000元以下时应纳所得税额=应纳税所得额×20%(2)、一次收入20000~50000时应纳所得税额=应纳税所得额×20%+应纳税所得额×20%×50%=应纳税所得额×(20%+10%)(3)一次收入超过50000时应纳所得税税额=应纳税所得额×20%+应纳税所得额×20%×100% =应纳税所得额×(20%+20%)5、财产转让财产转让应纳所得税额=应纳税所得额×20%应纳税所得额=转让财产收入额-财产原值-合理费用利息、股息红利所得、6.应纳所得税额=应纳税所得额×20%7、境外个人所得税款扣除限额境外个人所得税税款扣除限额=境内、境外所得按税法计算的应纳税总额×来源于某外国的境内、外所得总额/所得额支付给扣缴义务人手续费的计算 8、 2%手续费金额=扣缴的个人所得税额×一般计算方法 1、土地增值税额应纳税总额=∑各级距土地增值额×适用税率某级距土地增值额×适用税率扣除项目金额土地增值率=土地增值额×100%/ 土地增值额=转让房地产收入-扣除项目金额简便计税方法、 2 的50%(1)、土地增值额未超过扣除项目金额金额 30%应纳税额=土地增值额×的100%50%,未超过(2)、土地增值额超过扣除项目金额 0.0540%-扣除项目金额×应纳税额=土地增值额×的200%)、土地增值额超过扣除项目金额100%、未超过(3 0.1550%-扣除项目金额×应纳税额=土地增值额× 200%)土地增值额超过项目金额(4 0.35-扣除项目金额×应纳税额=土地增值额×60% 固定资产投资方向调节税1、基本建设项目投资额应纳固定资产投资方向调节税额,其计算公 :式总投资额×适用税率=应纳税额设备购置安装投资总额建筑工程投资总额+总投资额=2、更新改造项目投资额应纳固定资产投资方向调节税额,其计算公式:建筑工程投资总额×适用税率应纳税额= 超计划投资项目应补缴固定资产投资方向税额,其计算公式:3、超计划应补缴税额=[(实际完成投资额-省级标准投资额)×适用加罚倍数)1+]×(税率加罚倍数)超计划投资额应纳税额×(1+= 超计划投资额×适用税率超计划投资额应纳税额= 实际完成投资额-省级标准投资额=超计划投资额城乡维护建设税应纳城乡建设维护税额=(产品销售收入额+营业收入额+其他经营收入额)×地区适用税率实际营业收入额×地区适用税率-已纳税额应补交税额= 应退税额=已交税额-核实后的应纳税额车车船税1、乘人车、二轮摩托车、三轮摩托车、畜力车、人力车、自行车等车辆的年应纳税额的计算公式为:年应纳税额=车辆拥有量×适用的年税额载货车年应纳税额的计算公式为:2、载货汽车净吨位×适用的年税额=年应纳税额客货两用的车应纳税额的计算公式为:3、载货部分年应纳税额+=载人部分年应纳税额年应纳税额 50%载人车适用年税额×载人部分年应纳税额= 载货部分的净吨位数×适用的年税额=载货部分年应纳税额机动船应纳税额的计算公式:4、机动船的净吨位×适用的年税额机动船年应纳税额= 非机动船的载重吨位×适用的年税额非机动船应纳税额=5、6、新购买的车辆按购期年内的余月数比例征收车船税,其计算公式为:新购买车船应纳车船税额=各种车船的吨位(或辆数)×购进起始月征期月数/至征期终了的余月数补交本期漏报漏缴税额=漏报漏缴车船税的数量(或净吨位、载重吨按规定缴库的次数×适用税额/位)补交本期少交的税款=[应缴车船税的数量(或净吨位、载重吨位)-已缴税款]/按规定缴库的次数×适用税额退还误交的税款=已缴的误交税款退还应计算错误而多交的税款=已入库的税款-重新核实后的应纳税额年应纳房产税税额=房产评估值×税率房产税额 /12年应纳房产税额=月应纳房产税税额/4年应纳房产税额季应纳房产税税额= 土地使用税额年应纳土地使用税税额=使用土地的平方米总数×每平方米土地年税额 4(或)年应纳土地使用税额/12=月或季应纳土地使用税税额印花税额购销合同应纳印花税的计算1、 3/10000购销金额×应纳税额= 建设工程勘察设计合同应纳印花税的计算2、5/10000=收取的费用×应纳税额加工承揽合同应纳印花税的计算3、5/10000=加工及承揽收入×应纳税额建筑安装工程承包合同应纳印花税的计算4、 3/10000承包金额×应纳税额= 财产租赁合同应纳印花税的计算5、 1/1000=租赁金额×应纳税额仓储保管合同应纳印花税的计算6、1/1000仓储保管费用×应纳税额= 借款合同应纳印花税的计算7、.5/100000借款金额×应纳税额= 财产保险合同应纳印花税的计算8、1/1000保险费收入×=应纳税额产权转移书据应纳印花税的计算9、6/10000书据所载金额×应纳税额= 技术合同应纳印花税的计算10、 3/10000合同所载金额×应纳税额= 货物运输合同应纳印花税的计算11、 5/10000应纳税额=运输费用×营业账簿应纳印花税的计算12、)记载资金账簿应纳印花税的计算公式为:(1(固定资产原值年初数-上年已计算缴纳印花税固定资=[应纳税额(自有流动资金年初数-上年已计算缴纳印花税自有流动资产原值)+ 5/10000×金总额)] )其他账簿应纳税额的计算。

各类税额计算公式

增值税一、境内1、税额=销项税-进项税2、销项税=销售额*率3、视销征税无销额,(1)当月类平均;(2)最近类货平均,(3)组税价=成本*(1+成利率)4、征增税及消税:组税价=成本*(1+成润率)+消税组税价=成本*(1+成润率)/(1-消率)4、含税额换不含税销额=含税销额/1+率(一般)不含税销额=含税销额/1+征率(小规模)5、购农销农品,或向小纳人购农品:准扣的进税=买价*扣率(13%)6、一般纳人外购货物付的运费准扣的进税=运费*扣除率**随运付的装卸、保费不扣7、小纳人纳额=销项额*征率(6%或4%)**不扣进额8、小纳人不含税销额=含额/(1+征率)9、自来水公司销水(6%)不含税销额=发票额*(1+征率)二、进口货1、组税价=关税完价+关税+消税2、纳额=组税价*税率三、出口货物退(免)税1、“免、抵、退”计算方法(指生产企自营委外贸代出口自产)(1)纳额=内销销税-(进税-免抵退税不免、抵税)(2)免抵退税=FOB*外汇RMB牌价*退率-免抵退税抵减额**FOB:出口货物离岸价。

**免抵退税抵减额=免税购原料价*退税率免税购原料=国内购免原料+进料加工免税进料进料加工免税进口料件组税价=到岸价+关、消税(3)应退税和免抵税A、如期末留抵税≤免抵退税,则应退税=期末留抵税免抵税=免抵退税-应退税B、期末留抵税>免抵退税,则:应退税=免抵退税免抵税=0***期末留抵税额据《增值税纳税申报表》中“期末留抵税额”定。

(4)免抵退税不得免和抵税免抵退税不免和抵税=FOB*外汇RMB牌价*(出口征率-出口退率)-免抵退税不免抵税抵减额免抵退税不免和抵扣税抵减额=免税进原料价*(出口征率-出口货物退率)2、先征后退(1)外贸及外贸制度工贸企购货出口,出口增税免;出口后按收购成本与退税率算退税还外贸,征、退税差计企业成本应退税额=外贸购不含增税购进金额*退税率(2)外贸企购小纳人出货口增税退税规定:A、从小纳人购并持普通发票准退税的抽纱、工艺品等12类出口货物,销售出口货入免,退还出口货进税退税=[发票列(含税)销额]/(1+征率)*6%或5%B、从小纳人购代开的增税发票的出口货:退税=增税发票金额*6%或5%。

税额计算公式

税额计算公式⼀、增值税1、⼀般纳税⼈应纳税额=销项税额—进项税销项税额=销售额×税率此处税率为17%组成计税价格=成本×(1 成本利润率)组成计税价格=成本×(1 成本利润率)÷(1—消费税税率)2、进⼝货物应纳税额=组成计税价格×税率组成计税价格=关税完税价格关税(消费税)3、⼩规模纳税⼈应纳税额=销售额×征收率销售额=含税销售额÷(1 征收率)⼆、消费税1、⼀般情况:应纳税额=销售额×税率不含税销售额=含税销售额÷(1 增值税税率或征收率)组成计税价格=(成本利润)÷(1—消费税率)组成计税价格=成本×(1 成本利润率)÷(1—消费税税率)组成计税价格=(材料成本加⼯费)÷(1—消费税税率)组成计税价格=(关税完税价格关税)÷(1—消费税税率)2、从量计征应纳税额=销售数量×单位税额三、关税1、从价计征应纳税额=应税进⼝货物数量×单位完税价×适⽤税率2、从量计征应纳税额=应税进⼝货物数量×关税单位税额3、复合计征应纳税额=应税进⼝货物数量×关税单位税额应税进⼝货物数量×单位完税价格×适⽤税率四、企业所得税应纳税所得额=收⼊总额—准予扣除项⽬⾦额应纳税所得额=利润总额纳税调整增加额—纳税调整减少额应纳税额=应纳税所得额×税率⽉预缴额=⽉应纳税所得额×25%⽉应纳税所得额=上年应纳税所得额×1/12五、个⼈所得税:1、⼯资薪⾦所得:应纳税额=应纳税所得额×使⽤税率—速算扣除数2、稿酬所得:应纳税额=应纳税所得额×使⽤税率×(1—30%)3、其他各项所得:应纳税额=应纳税所得额×使⽤税率六、其他税收1、城镇⼟地使⽤税年应纳税额=计税⼟地⾯积(平⽅⽶)×使⽤税率2、房地产税年应纳税额=应税房产原值×(1—扣除⽐例)×1.2%或年应纳税额=租⾦收⼊×12%3、资源税年应纳税额=课税数量×单位税额4、⼟地增值税增值税=转让房地产取得的收⼊—扣除项⽬应纳税额=∑(每级距的⼟地增值额×适⽤税率)5、契税应纳税额计税依据×税率⼆、应纳税额的计算公式(⼀)增值税计算⽅法1、直接计税法应纳增值税额:=增值额×增值税税率增值额=⼯资+利息+租⾦+利润+其他增值项⽬-货物销售额的全值-法定扣除项⽬购⼊货物⾦额2、间接计税法扣除税额=扣除项⽬的扣除⾦额×扣除税率(1)购进扣税法扣除税额=本期购⼊扣除项⽬⾦额×扣除税率+已由受托⽅代收代缴的税额(2)实耗扣税法扣除税额=本期实际耗⽤扣除项⽬⾦额×扣除税率+已由受托⽅代收代交的税额⼀般纳税⼈应纳增值税额⼀般纳税⼈应纳增值税额=当期销项税额-当期进项税额1、销项税额=销售额×税率销售额=含税销售额/(1+税率)组成计税价格=成本×(1+成本利润率)2、进项税额不得抵扣的进项税额=当⽉全部进项税额×当⽉免税项⽬销售额、⾮应税项⽬营业额合计/当⽉全部销售额、营业额合计⼩规模纳税⼈应纳增值税额⼩规模纳税⼈应纳增值税额=销售额×征收率销售额=含税销售额/(1+征收率)销售额=含税收⼊(1+增值税征收率)进⼝货物应纳增值税额进⼝货物应纳增值税额=组成计税价格×税率组成计税价格=关税免税价格+关税+消费税三、消费税额1、从价定率的计算实⾏从价定率办法计算的应纳消费税额=销售额×税率(1)、应税消费品的销售额=含增值税的销售额/(1+增值税税率或征收率)(2)、组成计税价格=(成本+利润)/(1-消费税率)(3)、组成计税价格=(材料成本+加⼯费)/(1-消费税率)(4)、组成计税价格=关税完税价格+关税+应纳消费税税额(5)、组成计税价格=(关税完税价格+关税)/(1-消费税税率)2、从量定额的计算实⾏从量定额办法计算的应纳消费税额=销售数量×单位数额四、企业所得税额应纳税额=应纳税所得额×税率应纳税所得额=收⼊总额-准予扣除项⽬⾦额应纳税所得额=利润总额+(-)税收调整项⽬⾦额利润总额=收⼊总额-成本、费⽤、损失1、⼯业企业应纳税所得额公式⼯业企业应纳税所得额=利润总额+(-)税收调整项⽬⾦额利润总额=营业利润+投资收益+营业外收⼊-营业外⽀出营业利润=产品销售利润+其他业务利润-管理费⽤-财务费⽤产品销售利润=产品销售收⼊-产品销售成本-产品销售费⽤-产品销售税⾦及附加其他业务利润=其他业务收⼊-其他业务成本-其他销售税⾦及附加本期完⼯产品成本=期初在产品⾃制半成品成本余额+本期产品成本会计-期末在产品⾃制半成品成本余额本期产品成本会计=材料+⼯资+制造费⽤2、商品流通企业应纳税所得额公式应纳税所得额=利润总额+(-)税收调整项⽬⾦额利润总额=营业利润+投资收益+营业外收⼊-营业外⽀出营业利润=主营业务利润+其他业务利润-管理费⽤-财务费⽤-汇兑损失主营业务利润=商品销售利润+代购代销收⼊商品销售利润=商品销售净额-商品销售成本-经营费⽤-商品销售税⾦及附加商品销售净额=商品销售收⼊-销售折扣与折让3、饮服企业应纳税所得额公式应纳税所得额=利润总额+(-)税收调整项⽬⾦额利润总额=营业利润+投资收益+营业外收⼊-营业外⽀出营业利润=经营利润+附营业务收⼊-附营业务成本经营利润=营业收⼊-营业成本-营业费⽤-营业税⾦及附加营业成本=期初库存材料、半成品产成(商)品盘存余额+本期购进材料、商品⾦额⾦额-期末库存材料、半成品、产成(商)品盘存余额五、个⼈所得税额1、⼯资、薪⾦所得⼯资、薪⾦所得应纳个⼈所得税额=应纳⽔所得额×适⽤税率-速算扣除数应纳税所得额=每⽉收⼊额-800应纳税额=应纳税所得额×适⽤税率-速算扣除数应纳税所得额=(不含税所得额-速算扣除数)/(1-税率)2、个体⼯商户应纳所得税额=应纳税所得额×适⽤税率-速算扣除数(1)、将当⽉累计应纳税所得额换算成全年应纳税所得额全年应纳税所得额=当⽉累计应纳税所得额×12/当⽉累计经营⽉份数(2)、计算全年应纳所得税额全年应纳所得税额=全年应纳税所得额×适⽤税率-速算扣除数(3)、计算当⽉累计应纳所得税额当⽉应纳所得税额=全年应纳所得税额×当⽉累计经营⽉份数/12(4)、计算本⽉应纳所得税额本⽉应纳所得税额=当⽉累计应纳所得税额-累计已缴所得税额3、稿酬所得应纳所得税额=应纳税所得额×20%×(1-30%)=应纳税所得额×20%×70%4、劳务报酬所得(1)、⼀次收⼊在20000元以下时应纳所得税额=应纳税所得额×20%(2)、⼀次收⼊20000~50000时应纳所得税额=应纳税所得额×20%+应纳税所得额×20%×50%=应纳税所得额×(20%+10%)(3)⼀次收⼊超过50000时应纳所得税税额=应纳税所得额×20%+应纳税所得额×20%×100%=应纳税所得额×(20%+20%)5、财产转让财产转让应纳所得税额=应纳税所得额×20%应纳税所得额=转让财产收⼊额-财产原值-合理费⽤6、利息、股息红利所得应纳所得税额=应纳税所得额×20%7、境外个⼈所得税款扣除限额境外个⼈所得税税款扣除限额=境内、境外所得按税法计算的应纳税总额×来源于某外国的所得额/境内、外所得总额8、⽀付给扣缴义务⼈⼿续费的计算⼿续费⾦额=扣缴的个⼈所得税额×2%六、⼟地增值税额1、⼀般计算⽅法应纳税总额=∑各级距⼟地增值额×适⽤税率某级距⼟地增值额×适⽤税率⼟地增值率=⼟地增值额×100%/扣除项⽬⾦额⼟地增值额=转让房地产收⼊-扣除项⽬⾦额2、简便计税⽅法(1)、⼟地增值额未超过扣除项⽬⾦额⾦额50%的应纳税额=⼟地增值额×30%(2)、⼟地增值额超过扣除项⽬⾦额50%,未超过100%的应纳税额=⼟地增值额×40%-扣除项⽬⾦额×0.05(3)、⼟地增值额超过扣除项⽬⾦额100%、未超过200%的应纳税额=⼟地增值额×50%-扣除项⽬⾦额×0.15(4)⼟地增值额超过项⽬⾦额200%应纳税额=⼟地增值额×60%-扣除项⽬⾦额×0.35六、城市建设维护税应纳城市维护建设税额=(产品销售收⼊额+营业收⼊额+其他经营收⼊额)×地区适⽤税率应补交税额=实际营业收⼊额×地区适⽤税率-已纳税额应退税额=已交税额-核实后的应纳税额七、资源税额应纳税额=课税数量×单位税额⼋、车船税1、乘⼈车、⼆轮摩托车、三轮摩托车、畜⼒车、⼈⼒车、⾃⾏车等车辆的年应纳税额的计算公式为:年应纳税额=车辆拥有量×适⽤的年税额2、载货车年应纳税额的计算公式为:年应纳税额=载货汽车净吨位×适⽤的年税额3、客货两⽤的车应纳税额的计算公式为:年应纳税额=载⼈部分年应纳税额载货部分年应纳税额载⼈部分年应纳税额=载⼈车适⽤年税额×50%载货部分年应纳税额=载货部分的净吨位数×适⽤的年税额4、机动船应纳税额的计算公式:机动船年应纳税额=机动船的净吨位×适⽤的年税额5、⾮机动船应纳税额=⾮机动船的载重吨位×适⽤的年税额6、新购买的车辆按购期年内的余⽉数⽐例征收车船税,其计算公式为:新购买车船应纳车船税额=各种车船的吨位(或辆数)×购进起始⽉⾄征期终了的余⽉数/征期⽉数补交本期漏报漏缴税额=漏报漏缴车船税的数量(或净吨位、载重吨位)×适⽤税额/按规定缴库的次数补交本期少交的税款=[应缴车船税的数量(或净吨位、载重吨位)×适⽤税额/按规定缴库的次数]-已缴税款退还误交的税款=已缴的误交税款退还应计算错误⽽多交的税款=已⼊库的税款-重新核实后的应纳税额房产税额年应纳房产税税额=房产评估值×税率⽉应纳房产税税额=年应纳房产税额/12季应纳房产税税额=年应纳房产税额/4九、⼟地使⽤税额年应纳⼟地使⽤税税额=使⽤⼟地的平⽅⽶总数×每平⽅⽶⼟地年税额⽉或季应纳⼟地使⽤税税额=年应纳⼟地使⽤税额/12(或)4⼗、印花税额1、购销合同应纳印花税的计算应纳税额=购销⾦额×3/10002、建设⼯程勘察设计合同应纳印花税的计算应纳税额=收取的费⽤×5/100003、加⼯承揽合同应纳印花税的计算应纳税额=加⼯及承揽收⼊×5/100004、建筑安装⼯程承包合同应纳印花税的计算应纳税额=承包⾦额×3/100005、财产租赁合同应纳印花税的计算应纳税额=租赁⾦额×1/10006、仓储保管合同应纳印花税的计算应纳税额=仓储保管费⽤×1/10007、借款合同应纳印花税的计算应纳税额=借款⾦额×0.5/100008、财产保险合同应纳印花税的计算应纳税额=保险费收⼊×1/10009、产权转移书据应纳印花税的计算应纳税额=书据所载⾦额×6/1000010、技术合同应纳印花税的计算应纳税额=合同所载⾦额×3/1000011、货物运输合同应纳印花税的计算应纳税额=运输费⽤×5/1000012、营业账簿应纳印花税的计算(1)记载资⾦账簿应纳印花税的计算公式为:应纳税额=[(固定资产原值年初数-上年已计算缴纳印花税固定资产原值)+(⾃有流动资⾦年初数-上年已计算缴纳印花税⾃有流动资⾦总额)]×5/10000(2)其他账簿应纳税额的计算。

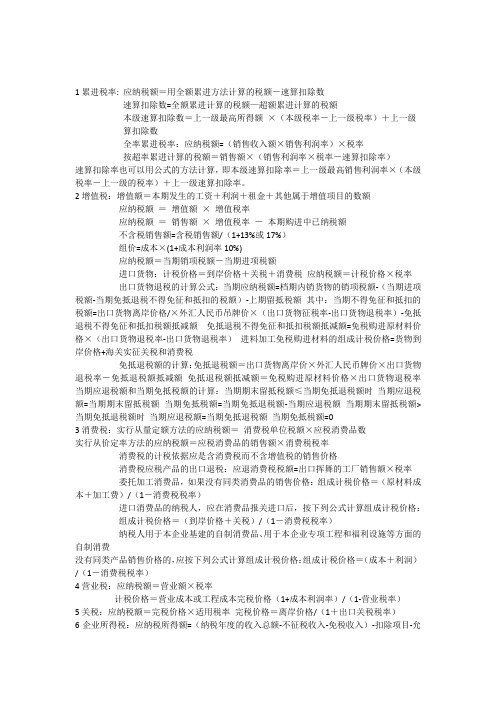

中国税制的全部计算公式

1累进税率: 应纳税额=用全额累进方法计算的税额-速算扣除数速算扣除数=全额累进计算的税额—超额累进计算的税额本级速算扣除数=上一级最高所得额×(本级税率-上一级税率)+上一级算扣除数全率累进税率:应纳税额=(销售收入额×销售利润率)×税率按超率累进计算的税额=销售额×(销售利润率×税率-速算扣除率)速算扣除率也可以用公式的方法计算,即本级速算扣除率=上一级最高销售利润率×(本级税率-上一级的税率)+上一级速算扣除率。

2增值税:增值额=本期发生的工资+利润+租金+其他属于增值项目的数额应纳税额=增值额×增值税率应纳税额=销售额×增值税率-本期购进中已纳税额不含税销售额=含税销售额/(1+13%或17%)组价=成本×(1+成本利润率10%)应纳税额=当期销项税额-当期进项税额进口货物:计税价格=到岸价格+关税+消费税应纳税额=计税价格×税率出口货物退税的计算公式:当期应纳税额=档期内销货物的销项税额-(当期进项税额-当期免抵退税不得免征和抵扣的税额)-上期留抵税额其中:当期不得免征和抵扣的税额=出口货物离岸价格/×外汇人民币吊牌价×(出口货物征税率-出口货物退税率)-免抵退税不得免征和抵扣税额抵减额免抵退税不得免征和抵扣税额抵减额=免税购进原材料价格×(出口货物退税率-出口货物退税率)进料加工免税购进材料的组成计税价格=货物到岸价格+海关实征关税和消费税免抵退税额的计算:免抵退税额=出口货物离岸价×外汇人民币牌价×出口货物退税率-免抵退税额抵减额免抵退税额抵减额=免税购进原材料价格×出口货物退税率当期应退税额和当期免抵税额的计算:当期期末留抵税额≤当期免抵退税额时当期应退税额=当期期末留抵税额当期免抵税额=当期免抵退税额-当期应退税额当期期末留抵税额>当期免抵退税额时当期应退税额=当期免抵退税额当期免抵税额=03消费税:实行从量定额方法的应纳税额=消费税单位税额×应税消费品数实行从价定率方法的应纳税额=应税消费品的销售额×消费税税率消费税的计税依据应是含消费税而不含增值税的销售价格消费税应税产品的出口退税:应退消费税税额=出口挥舞的工厂销售额×税率委托加工消费品,如果没有同类消费品的销售价格:组成计税价格=(原材料成本+加工费)/(1-消费税税率)进口消费品的纳税人,应在消费品报关进口后,按下列公式计算组成计税价格:组成计税价格=(到岸价格+关税)/(1-消费税税率)纳税人用于本企业基建的自制消费品、用于本企业专项工程和福利设施等方面的自制消费没有同类产品销售价格的,应按下列公式计算组成计税价格:组成计税价格=(成本+利润)/(1-消费税税率)4营业税:应纳税额=营业额×税率计税价格=营业成本或工程成本完税价格(1+成本利润率)/(1-营业税率)5关税:应纳税额=完税价格×适用税率完税价格=离岸价格/(1+出口关税税率)6企业所得税:应纳税所得额=(纳税年度的收入总额-不征税收入-免税收入)-扣除项目-允许弥补以前年度的亏损应纳税额=应纳所得额×适用税率-减免税额-抵免税额7个人所得税:工资、薪金所得:应纳税额=(每月收入额-800或4000)×适用税率-速算扣除数个体工商户:应纳税额=(全年收入总额-成本、费用及损失)×适用税率-速算扣除数对企事业单位承包经营、承租经营所得应纳税额的计算公式为:应纳税额=(纳税年度收入总额-必要费用)×适用税率-速算扣除数劳务报酬所得:每次收入不超过4000应纳税额=(每次收入额-800)×20% 每次收入超过4000元的应纳税额)=每次收入额×(1-20%)×20%稿酬所得:每次收入不超过4000应纳税额=(每次收入额-800)×20%×(1-30%)每次收入超过4000元的应纳税额=每次收入额×(1-20%)×20%×(1-30%)特许权使用费所得:每次收入不超过4000元应纳税额=(每次收入额-800)×20% 每次收入超过4000元应纳税额=每次收入额×(1-20%)×20%财产租赁所得:每次收入不超过4000元应纳税额=(每次收入额-800)×20% 每次收入超过4000应纳税额=每次收入额×(1-20%)×20%财产转让所得:应纳税额=(每次收入额-财产原值-合理费用)×20%利息、股息、红利所得,偶然所得和其他所得:应纳税额=每次收入额×20%8土地增值税:土地增值额=出售房地产的总收入-扣除项目金额应纳税额=税额×课税数量速算法:应纳税额=增值额×适用税率-扣除项目金额×速算扣除率9房产税:应纳税额=租金收入×税率=应税房产原值×(1-扣除比列)×1.2%10车辆购置税:比例税率10% 购买自用的计税价格=含增值税的销售价格/(1+17%)进口自用的计税价格=关税完税价格+关税+消费税11车船税:机动车和非机动车:应纳税额=应税车辆数量×单位税额载重汽车、机动船和非机动船:应纳税额=车船的载重或净吨位数量×单位税额。

税收计算公式全完整版

税收计算公式全HEN system office room 【HEN16H-HENS2AHENS8Q8-HENH1688】各种税的计算公式1、一般纳税人应纳税额=销项税额—进项税销项税额=销售额×税率此处税率为17%组成计税价格=成本×(1+成本利润率)组成计税价格=成本×(1+成本利润率)÷(1—消费税税率)禁止抵扣人进项税额=当月全部的进项税额×(当月免税项目销售额,非应税项目营业额的合计÷当月全部销售,营业额合计)2、进口货物应纳税额=组成计税价格×税率组成计税价格=关税完税价格+关税(+消费税)3、小规模纳税人应纳税额=销售额×征收率销售额=含税销售额÷(1+征收率)二.消费税1、一般情况:应纳税额=销售额×税率不含税销售额=含税销售额÷(1+增值税税率或征收率)组成计税价格=(成本+利润)÷(1—消费税率)组成计税价格=成本×(1+成本利润率)÷(1—消费税税率)组成计税价格=(材料成本+加工费)÷(1—消费税税率)组成计税价格=(关税完税价格+关税)÷(1—消费税税率)2、从量计征应纳税额=销售数量×单位税额三、营业税应纳税额=营业额×税率四、关税1、从价计征应纳税额=应税进口货物数量×单位完税价×适用税率2、从量计征应纳税额=应税进口货物数量×关税单位税额3、复合计征应纳税额=应税进口货物数量×关税单位税额+应税进口货物数量×单位完税价格×适用税率五、企业所得税应纳税所得额=收入总额—准予扣除项目金额应纳税所得额=利润总额+纳税调整增加额—纳税调整减少额应纳税额=应纳税所得额×税率月预缴额=月应纳税所得额×25%月应纳税所得额=上年应纳税所得额×1/12六、外商投资企业和外商企业所得税1、应纳税所得额制造业:应纳税所得额=产品销售利润+其他业务利润+营业外收入—营业外支出商业:应纳税所得额=销售利润+其他业务利润+营业外收入—营业外支出服务业:应纳税所得额=业务收入×净额+营业外收入—营业外支出2、再投资退税:再投资退税=再投资额×(1—综合税率)×税率×退税率七、个人所得税:1、工资薪金所得:应纳税额=应纳税所得额×使用税率—速算扣除数2、稿酬所得:应纳税额=应纳税所得额×使用税率×(1—30%)3、其他各项所得:应纳税额=应纳税所得额×使用税率八、其他税收1、城镇土地使用税年应纳税额=计税土地面积(平方米)×使用税率2、房地产税年应纳税额=应税房产原值×(1—扣除比例)×%或年应纳税额=租金收入×12%3、资源税年应纳税额=课税数量×单位税额4、土地增值税增值税=转让房地产取得的收入—扣除项目应纳税额=∑(每级距的土地增值额×适用税率)5、契税应纳税额计税依据×税率资产=负债+所有者权益主营业务利润=主营业务收入-主营业务成本-主营业务税金及附加营业利润=主营业务利润+其他业务利润-期间费用(营业费用、管理费用、财务费用)利润总额=营业利润+投资收益+营业外收支净额+补贴收入增值税计算方法1、直接计税法应纳增值税额:=增值额×增值税税率增值额:=工资+利息+租金+利润+其他增值项目-货物销售额的全值-法定扣除项目购入货物金额2、间接计税法扣除税额=扣除项目的扣除金额×扣除税率(1)、购进扣税法扣除税额=本期购入扣除项目金额×扣除税率+已由受托方代收代缴的税额(2)、实耗扣税法扣除税额=本期实际耗用扣除项目金额×扣除税率+已由受托方代收代交的税额一般纳税人应纳增值税额一般纳税人应纳增值税额=当期销项税额-当期进项税额1、销项税额=销售额×税率销售额=含税销售额/(1+税率)组成计税价格=成本×(1+成本利润率)甲类卷烟 10%乙类卷烟 5%雪茄烟 5% 护肤护发品 5%烟丝 5% 鞭炮、焰火 5%粮食白酒 10% 贵重首饰及珠宝宝石 6%薯类白酒 5% 汽车轮胎 5%其他酒 5% 小轿车 8%酒精 5% 越野车 6%化妆品 5% 小客车 5%2、进项税额不得抵扣的进项税额=当月全部进项税额×当月免税项目销售额、非应税项目营业额合计/当月全部销售额、营业额合计小规模纳税人应纳增值税额小规模纳税人应纳增值税额=销售额×征收率销售额=含税销售额/(1+征收率)销售额=含税收入(1+增值税征收率)进口货物应纳增值税额进口货物应纳增值税额=组成计税价格×税率组成计税价格=关税免税价格+关税+消费税营业税额应纳营业税额=营业额×税率计税价格=营业成本或工程成本×[(1+成本利润率)/(1-营业税税率)]消费税额1、从价定率的计算实行从价定率办法计算的应纳消费税额=销售额×税率(1)、应税消费品的销售额=含增值税的销售额/(1+增值税税率或征收率)(2)、组成计税价格=(成本+利润)/(1-消费税率)(3)、组成计税价格=(材料成本+加工费)/(1-消费税率)(4)、组成计税价格=关税完税价格+关税+应纳消费税税额(5)、组成计税价格=(关税完税价格+关税)/(1-消费税税率)2、从量定额的计算实行从量定额办法计算的应纳消费税额=销售数量×单位数额资源税额应纳税额=课税数量×单位税额企业所得税额应纳税额=应纳税所得额×税率应纳税所得额=收入总额-准予扣除项目金额应纳税所得额=利润总额+(-)税收调整项目金额利润总额=收入总额-成本、费用、损失1、工业企业应纳税所得额公式工业企业应纳税所得额=利润总额+(-)税收调整项目金额利润总额=营业利润+投资收益+营业外收入-营业外支出营业利润=产品销售利润+其他业务利润-管理费用-财务费用产品销售利润=产品销售收入-产品销售成本-产品销售费用-产品销售税金及附加其他业务利润=其他业务收入-其他业务成本-其他销售税金及附加本期完工产品成本=期初在产品自制半成品成本余额+本期产品成本会计-期末在产品自制半成品成本余额本期产品成本会计=材料+工资+制造费用2、商品流通企业应纳税所得额公式应纳税所得额=利润总额+(-)税收调整项目金额利润总额=营业利润+投资收益+营业外收入-营业外支出营业利润=主营业务利润+其他业务利润-管理费用-财务费用-汇兑损失主营业务利润=商品销售利润+代购代销收入商品销售利润=商品销售净额-商品销售成本-经营费用-商品销售税金及附加商品销售净额=商品销售收入-销售折扣与折让3、饮服企业应纳税所得额公式应纳税所得额=利润总额+(-)税收调整项目金额利润总额=营业利润+投资收益+营业外收入-营业外支出营业利润=经营利润+附营业务收入-附营业务成本经营利润=营业收入-营业成本-营业费用-营业税金及附加营业成本=期初库存材料、半成品产成(商)品盘存余额+本期购进材料、商品金额金额-期末库存材料、半成品、产成(商)品盘存余额4、应纳所得税税额计算(1)分月或分季预缴所得税额=月、季应纳税所得额×税率(33%)(2)年终汇算清缴时,应退补所得税应退补所得税额=全年累计应纳税所得额×税率(33%)-本年累计已缴所得税额预缴所得税①、按上年应纳税所得额的1/2或1/4本期某月或某季应纳所得税税额=[上一年应纳税所得额/2(或4)]×税率(33%)②、按本期计划利润预缴所得税本期某月或某季应纳所得税税额=本期某月或某季计划利润额×税率(33%)5、对减征所得税的计算减征比例=[(33%-原核定的税率)/33%]×100%减征后应纳所得税额=应纳税所得额×税率(33%)×(1-减征比例)=应纳所得税税额×减征比例6、境外所得税税额扣除限额=境内外所得按税法计算的应纳税总额×来源于某外国的所得额/境内外所得总额7、对弥补以前年度亏损后应纳所得税额的计算弥补亏损后应纳所得税税额=(应纳税所得额-以前年度未弥补亏损)×税率(33%)外商投资企业和外国企业所得税额1、制造业应纳税所得额=产品销售利润+其他业务利润+营业外收入-营业外支出产品销售利润=产品销售净额-产品销售成本-产品销售税金-销售费用+管理费用+财务费用产品销售净额=产品销售总额-(销货退回+销货折让)产品销售成本=本期产品成本+期初半成品、在产品盘存-期末半成品、在产品盘存本期生产成本=本期生产耗用的直接材料+直接人工+制造费用2、商业企业应纳税所得额应纳税所得额=销货利润+其他业务利润+营业外收入-营业外支出销货利润=销货净额-销货成本-销货税金-(销货费用+管理费用+财务费用)销货净额=销货总额-(销货退回+销货折让)销货成本=期初商品存盘+[本期进货-(进货推出+进货折让)+进货费用]-期末商品盘存3、服务业应纳税所得税=业务收入净额+营业外收入-营业外支出业务收入净额=业务收入总额-(业务收入税金+业务支出+管理费用+财务费用)4、应纳税所得额应纳企业所得税额=应纳税所得额×适用税率-已纳企业所得税额应纳地方所得税额=应纳税所得额×地方所得税税率-已纳地方所得税额5、国际运输业务应纳所得税额=应纳税所得额×税率应纳税所得额=在中国境内起运所获客货收入的总额×5%6、预提所得税应纳税所得税额=在中国境内取得的利润、利息、租金特许权使用费和其他所得之和×税率(20%)7、境外所得税税款扣除限额的计算境外所得税税款扣除限额=境内外所得按税法计算的应纳税总额×来源于某境外的所得额/境内外所得总额8、外商投资者将从外商投资企业取得的利润用于再投资,应退所得额应退税额={再投资额/[1-(原实际适用的企业所得税率+地方所得税税率)]}×原实际适用的企业所得税率×退税率9、年终汇算清缴应补(退)企业所得税的计算(1)、对没有征减,没有境外所得的企业应补(退)税额=全年应纳税所得额×企业所得税率-1~4季度已预缴所得税(2)对有征减,有境外所得的企业应补(退)企业所得税额=境内、外所得按税法计算的应纳税总额-境外所得税允许扣除额-应减征的企业所得税额-已预缴企业所得税总额个人所得税额1、工资、薪金所得工资、薪金所得应纳个人所得税额=应纳水所得额×适用税率-速算扣除数应纳税所得额=每月收入额-800应纳税额=应纳税所得额×适用税率-速算扣除数应纳税所得额=(不含税所得额-速算扣除数)/(1-税率)2、个体工商户应纳所得税额=应纳税所得额×适用税率-速算扣除数(1)、将当月累计应纳税所得额换算成全年应纳税所得额全年应纳税所得额=当月累计应纳税所得额×12/当月累计经营月份数(2)、计算全年应纳所得税额全年应纳所得税额=全年应纳税所得额×适用税率-速算扣除数(3)、计算当月累计应纳所得税额当月应纳所得税额=全年应纳所得税额×当月累计经营月份数/12 (4)、计算本月应纳所得税额本月应纳所得税额=当月累计应纳所得税额-累计已缴所得税额3、稿酬所得应纳所得税额=应纳税所得额×20%×(1-30%)=应纳税所得额×20%×70%4、劳务报酬所得(1)、一次收入在20000元以下时应纳所得税额=应纳税所得额×20%(2)、一次收入20000~50000时应纳所得税额=应纳税所得额×20%+应纳税所得额×20%×50%=应纳税所得额×(20%+10%)(3)一次收入超过50000时应纳所得税税额=应纳税所得额×20%+应纳税所得额×20%×100% =应纳税所得额×(20%+20%)5、财产转让财产转让应纳所得税额=应纳税所得额×20%应纳税所得额=转让财产收入额-财产原值-合理费用6、利息、股息红利所得应纳所得税额=应纳税所得额×20%7、境外个人所得税款扣除限额境外个人所得税税款扣除限额=境内、境外所得按税法计算的应纳税总额×来源于某外国的所得额/境内、外所得总额8、支付给扣缴义务人手续费的计算手续费金额=扣缴的个人所得税额×2%土地增值税额 1、一般计算方法应纳税总额=∑各级距土地增值额×适用税率某级距土地增值额×适用税率土地增值率=土地增值额×100%/扣除项目金额土地增值额=转让房地产收入-扣除项目金额2、简便计税方法(1)、土地增值额未超过扣除项目金额金额50%的应纳税额=土地增值额×30%(2)、土地增值额超过扣除项目金额50%,未超过100%的应纳税额=土地增值额×40%-扣除项目金额×(3)、土地增值额超过扣除项目金额100%、未超过200%的应纳税额=土地增值额×50%-扣除项目金额×(4)土地增值额超过项目金额200%应纳税额=土地增值额×60%-扣除项目金额×固定资产投资方向调节税1、基本建设项目投资额应纳固定资产投资方向调节税额,其计算公式:应纳税额=总投资额×适用税率总投资额=建筑工程投资总额+设备购置安装投资总额2、更新改造项目投资额应纳固定资产投资方向调节税额,其计算公式:应纳税额=建筑工程投资总额×适用税率3、超计划投资项目应补缴固定资产投资方向税额,其计算公式:超计划应补缴税额=[(实际完成投资额-省级标准投资额)×适用税率]×(1+加罚倍数)=超计划投资额应纳税额×(1+加罚倍数)超计划投资额应纳税额=超计划投资额×适用税率超计划投资额=实际完成投资额-省级标准投资额城乡维护建设税应纳城乡建设维护税额=(产品销售收入额+营业收入额+其他经营收入额)×地区适用税率应补交税额=实际营业收入额×地区适用税率-已纳税额应退税额=已交税额-核实后的应纳税额车车船税1、乘人车、二轮摩托车、三轮摩托车、畜力车、人力车、自行车等车辆的年应纳税额的计算公式为:年应纳税额=车辆拥有量×适用的年税额2、载货车年应纳税额的计算公式为:年应纳税额=载货汽车净吨位×适用的年税额3、客货两用的车应纳税额的计算公式为:年应纳税额=载人部分年应纳税额+载货部分年应纳税额载人部分年应纳税额=载人车适用年税额×50%载货部分年应纳税额=载货部分的净吨位数×适用的年税额4、机动船应纳税额的计算公式:机动船年应纳税额=机动船的净吨位×适用的年税额5、非机动船应纳税额=非机动船的载重吨位×适用的年税额6、新购买的车辆按购期年内的余月数比例征收车船税,其计算公式为:新购买车船应纳车船税额=各种车船的吨位(或辆数)×购进起始月至征期终了的余月数/征期月数补交本期漏报漏缴税额=漏报漏缴车船税的数量(或净吨位、载重吨位)×适用税额/按规定缴库的次数补交本期少交的税款=[应缴车船税的数量(或净吨位、载重吨位)×适用税额/按规定缴库的次数]-已缴税款退还误交的税款=已缴的误交税款退还应计算错误而多交的税款=已入库的税款-重新核实后的应纳税额房产税额年应纳房产税税额=房产评估值×税率月应纳房产税税额=年应纳房产税额/12季应纳房产税税额=年应纳房产税额/4土地使用税额年应纳土地使用税税额=使用土地的平方米总数×每平方米土地年税额月或季应纳土地使用税税额=年应纳土地使用税额/12(或)4印花税额1、购销合同应纳印花税的计算应纳税额=购销金额×3/100002、建设工程勘察设计合同应纳印花税的计算应纳税额=收取的费用×5/100003、加工承揽合同应纳印花税的计算应纳税额=加工及承揽收入×5/100004、建筑安装工程承包合同应纳印花税的计算应纳税额=承包金额×3/100005、财产租赁合同应纳印花税的计算应纳税额=租赁金额×1/10006、仓储保管合同应纳印花税的计算应纳税额=仓储保管费用×1/10007、借款合同应纳印花税的计算应纳税额=借款金额×0.5/100008、财产保险合同应纳印花税的计算应纳税额=保险费收入×1/10009、产权转移书据应纳印花税的计算应纳税额=书据所载金额×6/1000010、技术合同应纳印花税的计算应纳税额=合同所载金额×3/1000011、货物运输合同应纳印花税的计算应纳税额=运输费用×5/1000012、营业账簿应纳印花税的计算(1)记载资金账簿应纳印花税的计算公式为:应纳税额=[(固定资产原值年初数-上年已计算缴纳印花税固定资产原值)+(自有流动资金年初数-上年已计算缴纳印花税自有流动资金总额)]×5/10000(2)其他账簿应纳税额的计算。

各种税的计算公式

各种税的计算公式:一、增值税1、一般纳税人应纳税额=销项税额—进项税销项税额=销售额×税率此处税率为17%组成计税价格=成本×(1+成本利润率)组成计税价格=成本×(1+成本利润率)÷(1—消费税税率)禁止抵扣人进项税额=当月全部的进项税额×(当月免税项目销售额,非应税项目营业额的合计÷当月全部销售,营业额合计)2、进口货物应纳税额=组成计税价格×税率组成计税价格=关税完税价格+关税(+消费税)3、小规模纳税人应纳税额=销售额×征收率销售额=含税销售额÷(1+征收率)二.消费税1、一般情况:应纳税额=销售额×税率不含税销售额=含税销售额÷(1+增值税税率或征收率)组成计税价格=(成本+利润)÷(1—消费税率)组成计税价格=成本×(1+成本利润率)÷(1—消费税税率)组成计税价格=(材料成本+加工费)÷(1—消费税税率)组成计税价格=(关税完税价格+关税)÷(1—消费税税率)2、从量计征应纳税额=销售数量×单位税额三、营业税应纳税额=营业额×税率四、关税1、从价计征应纳税额=应税进口货物数量×单位完税价×适用税率2、从量计征应纳税额=应税进口货物数量×关税单位税额3、复合计征应纳税额=应税进口货物数量×关税单位税额+应税进口货物数量×单位完税价格×适用税率五、企业所得税应纳税所得额=收入总额—准予扣除项目金额应纳税所得额=利润总额+纳税调整增加额—纳税调整减少额应纳税额=应纳税所得额×税率月预缴额=月应纳税所得额×25%月应纳税所得额=上年应纳税所得额×1/12六、外商投资企业和外商企业所得税1、应纳税所得额制造业:应纳税所得额=产品销售利润+其他业务利润+营业外收入—营业外支出商业:应纳税所得额=销售利润+其他业务利润+营业外收入—营业外支出服务业:应纳税所得额=业务收入×净额+营业外收入—营业外支出2、再投资退税:再投资退税=再投资额×(1—综合税率)×税率×退税率七、个人所得税:1、工资薪金所得:应纳税额=应纳税所得额×使用税率—速算扣除数2、稿酬所得:应纳税额=应纳税所得额×使用税率×(1—30%)3、其他各项所得:应纳税额=应纳税所得额×使用税率八、其他税收1、城镇土地使用税年应纳税额=计税土地面积(平方米)×使用税率2、房地产税年应纳税额=应税房产原值×(1—扣除比例)×1.2%或年应纳税额=租金收入×12%3、资源税年应纳税额=课税数量×单位税额4、土地增值税增值税=转让房地产取得的收入—扣除项目应纳税额=∑(每级距的土地增值额×适用税率)5、契税应纳税额计税依据×税率...。

各类税额计算公式

各类税额计算公式

税额计算公式是根据不同类型的税收规定制定的。

以下是各类税额计算公式的一些例子:

1. 增值税(Value Added Tax,VAT)税额计算公式:

税额=销售额×税率-进项税额

其中,销售额是商品或服务的销售额,税率是规定的增值税税率,进项税额是企业购买商品或接受服务支付的增值税。

税额=应纳税所得额×税率-速算扣除数

其中,应纳税所得额是个人根据法定减除项目后的应纳税所得额,税率是规定的个人所得税税率,速算扣除数是根据税法规定的标准扣除数。

税额=应纳税所得额×税率-减免税额

其中,应纳税所得额是企业根据规定计算的应纳税所得额,税率是规定的企业所得税税率,减免税额是根据税法规定的一些优惠政策所减免的税额。

4. 资产税(Property Tax)税额计算公式:

税额=资产的评估值×税率

其中,资产的评估值是根据相关评估方法评估的资产价值,税率是规定的资产税税率。

5. 消费税(Consumption Tax)税额计算公式:

税额=合计销售额×税率

其中,合计销售额是指从事生产经营活动中销售商品或提供应税服务的销售额,税率是规定的消费税税率。

6. 印花税(Stamp Duty)税额计算公式:

税额=交易金额×税率

其中,交易金额是指征收印花税的交易涉及的金额,税率是规定的印花税税率。

这些是一些常见税种的税额计算公式,实际税务征收过程中还可能涉及一些特殊规定和计算方法。

因此,在具体操作中,应遵循当地的税收法律法规和财务制度,并根据相关规定制定合适的税额计算公式。

数量单价税率税额计算公式

数量单价税率税额计算公式在日常生活和工作中,我们经常会涉及到数量、单价、税率和税额的计算。

这些计算涉及到了基本的数学知识和税法知识,对于个人和企业来说都是非常重要的。

本文将从数量单价税率税额计算公式的角度,探讨这些计算的方法和应用。

首先,让我们来看一下数量单价税率税额计算公式的定义和含义。

数量单价税率税额计算公式是指在购买商品或服务时,根据商品或服务的数量、单价和税率,计算出应缴纳的税额的公式。

这个公式可以用数学的方式来表示,通常是数量乘以单价再乘以税率,得到的结果就是税额。

公式的具体形式如下:税额 = 数量×单价×税率。

其中,数量表示购买的商品或服务的数量,单价表示每个商品或服务的价格,税率表示税的比率,税额表示应缴纳的税的金额。

接下来,我们将通过一些实际的例子来说明数量单价税率税额计算公式的应用。

假设小明购买了10件衣服,每件衣服的单价是100元,税率是5%。

那么根据数量单价税率税额计算公式,税额可以通过以下计算得出:税额 = 10 × 100 × 5% = 500元。

这就是小明购买衣服应缴纳的税额。

通过这个简单的例子,我们可以看到数量单价税率税额计算公式的应用是非常直观和简单的。

除了简单的例子外,有时候我们也会遇到一些复杂的情况,比如商品或服务的价格是按照不同的税率来计算的,或者数量和单价是动态变化的。

在这种情况下,我们可以通过一些数学方法来简化计算,比如将不同税率的商品或服务分开计算,然后再将结果相加;或者将数量和单价的变化用代数表达式来表示,然后再进行计算。

这些方法都是基于数量单价税率税额计算公式的基础上进行的,可以帮助我们更好地理解和应用这个公式。

除了个人购买商品或服务时的应用外,数量单价税率税额计算公式在企业的财务管理和税务申报中也有着重要的作用。

企业在进行进货和销售时,都需要根据数量单价税率税额计算公式来计算应缴纳的税额,从而合理安排财务和遵守税法规定。

做账实操-含税金额倒算税额的计算公式

做账实操-含税金额倒算税额的计算公式

计算含税金额的税额,可以使用公式税额=含税金额×税率.

税额计算基于含税金额和适用的税率.具体来说,税额等于含税金额除以(1加税率)的商,再乘以税率.例如,如果某商品的含税金额为110元,税率为10%,那么税额计算如下:税额=(110元÷(1+10%))×10%=10元.因此,税额为10元,含税金额则为110元.

此外,对于一般纳税人,销项税额等于含税销售额除以(1加税率)的商,再乘以税率,而应纳税额等于销项税额减去进项税额.对于小规模纳税人,增值税应纳税额等于含税销售额乘以征收率.

- 1 -。

计算税额的公式

计算税额的公式

税额是指纳税人应缴纳的税款金额,其计算公式根据不同的税种和税率有所不同。

以下是几种常见税种的税额计算公式:

1. 增值税税额计算公式

增值税税额= 销售额×税率

其中,销售额指纳税人销售货物或提供应税劳务的收入总额,税率根据不同的行业和商品有所不同,一般为13%、9%或6%。

2. 个人所得税税额计算公式

个人所得税税额= 应纳税所得额×税率- 速算扣除数

其中,应纳税所得额指纳税人在一定期间内的收入总额减去各项扣除后的金额,税率根据不同的收入水平和税前扣除项目有所不同,速算扣除数是根据税率和应纳税所得额确定的固定金额。

3. 企业所得税税额计算公式

企业所得税税额= 应纳所得税额×税率- 减免税额

其中,应纳所得税额指企业在一定期间内的应纳所得额减去各项扣除后的金额,税率一般为25%,减免税额是根据不同的产业和政策确定的固定金额或比例。

以上是几种常见税种的税额计算公式,需要注意的是,不同的税种和税率可能会有所不同,具体计算时需要根据税法规定进行计算。

税额计算公式

税额计算公式

税额计算公式是指根据税法规定,用于计算个人或企业

应缴纳的税额的一种数学公式。

税额计算公式通常由税法规定,并根据纳税人的收入、支出、抵扣等情况来确定。

下面是个人所得税和增值税的税额计算公式。

个人所得税的税额计算公式如下:

税额 = 应纳税所得额× 适用税率 - 速算扣除数

其中,“应纳税所得额”是指个人在一定纳税年度内,

从各种来源取得的综合所得额,减去相关的减除费用、专项扣除和其他扣除后的金额;“适用税率”是根据个人所得税的税法规定的相应适用税率;“速算扣除数”是指为了简化计算而设定的一个固定数额,根据不同的税率档次而不同。

增值税的税额计算公式如下:

税额 = 应纳税额× 税率

其中,“应纳税额”是指企业从销售商品或提供劳务所

得的收入,减去销售成本、费用和其他扣除后的金额;“税率”是增值税法规定的相应税率。

需要注意的是,增值税的计税方法有一般计税方法和简易计税方法,各自有不同的税率计算公式。

以上是个人所得税和增值税的税额计算公式,纳税人可

以根据自己的具体情况,按照税法规定来进行计算,以确定自己应缴纳的税额。

各种税的计算公式

一、增值税1、一般纳税人应纳税额=销项税额—进项税销项税额=销售额×税率此处税率为17%组成计税价格=成本×(1+成本利润率)组成计税价格=成本×(1+成本利润率)÷(1—消费税税率)禁止抵扣人进项税额=当月全部的进项税额×(当月免税项目销售额,非应税项目营业额的合计÷当月全部销售,营业额合计)2、进口货物应纳税额=组成计税价格×税率组成计税价格=关税完税价格+关税(+消费税)3、小规模纳税人应纳税额=销售额×征收率销售额=含税销售额÷(1+征收率)二.消费税1、一般情况:应纳税额=销售额×税率不含税销售额=含税销售额÷(1+增值税税率或征收率)组成计税价格=(成本+利润)÷(1—消费税率)组成计税价格=成本×(1+成本利润率)÷(1—消费税税率)组成计税价格=(材料成本+加工费)÷(1—消费税税率)组成计税价格=(关税完税价格+关税)÷(1—消费税税率)2、从量计征应纳税额=销售数量×单位税额三、营业税应纳税额=营业额×税率四、关税1、从价计征应纳税额=应税进口货物数量×单位完税价×适用税率2、从量计征应纳税额=应税进口货物数量×关税单位税额3、复合计征应纳税额=应税进口货物数量×关税单位税额+应税进口货物数量×单位完税价格×适用税率五、企业所得税应纳税所得额=收入总额—准予扣除项目金额应纳税所得额=利润总额+纳税调整增加额—纳税调整减少额应纳税额=应纳税所得额×税率月预缴额=月应纳税所得额×25%月应纳税所得额=上年应纳税所得额×1/12六、外商投资企业和外商企业所得税1、应纳税所得额制造业:应纳税所得额=产品销售利润+其他业务利润+营业外收入—营业外支出商业:应纳税所得额=销售利润+其他业务利润+营业外收入—营业外支出服务业:应纳税所得额=业务收入×净额+营业外收入—营业外支出2、再投资退税:再投资退税=再投资额×(1—综合税率)×税率×退税率七、个人所得税:1、工资薪金所得:应纳税额=应纳税所得额×使用税率—速算扣除数2、稿酬所得:应纳税额=应纳税所得额×使用税率×(1—30%)3、其他各项所得:应纳税额=应纳税所得额×使用税率八、其他税收1、城镇土地使用税年应纳税额=计税土地面积(平方米)×使用税率2、房地产税年应纳税额=应税房产原值×(1—扣除比例)×1.2% 或年应纳税额=租金收入×12%3、资源税年应纳税额=课税数量×单位税额4、土地增值税增值税=转让房地产取得的收入—扣除项目应纳税额=∑(每级距的土地增值额×适用税率)5、契税应纳税额计税依据×税率。

各种税金的计算公式

欢迎阅读一、增值税

1、一般纳税人

应纳税额=销项税额—进项税

销售额=含税销售额÷(1+征收率)

二.消费税

1、一般情况:

应纳税额=销售额×税率

不含税销售额=含税销售额÷(1+增值税税率或征收率)

组成计税价格=(成本+利润)÷(1—消费税率)

组成计税价格=成本×(1+成本利润率)÷(1—消费税税率)

应纳税额=应税进口货物数量×单位完税价×适用税率

2、从量计征

应纳税额=应税进口货物数量×关税单位税额

3、复合计征

应纳税额=应税进口货物数量×关税单位税额+应税进口货物数量×单位完税价格×适用税率

制造业:

应纳税所得额=产品销售利润+其他业务利润+营业外收入—营业外支出

商业:

应纳税所得额=销售利润+其他业务利润+营业外收入—营业外支出

服务业:

应纳税所得额=业务收入×净额+营业外收入—营业外支出2、再投资退税:

八、其他税收

1、城镇土地使用税

年应纳税额=计税土地面积(平方米)×使用税率

2、房地产税

年应纳税额=应税房产原值×(1—扣除比例)×1.2%或年应纳税额=租金收入×12%

3、资源税。

各种税金的计算公式

For personal use only in study and research; not for commercial use一、增值税1、一般纳税人应纳税额=销项税额—进项税销项税额=销售额×税率此处税率为17%组成计税价格=成本×(1+成本利润率)组成计税价格=成本×(1+成本利润率)÷(1—消费税税率)禁止抵扣人进项税额=当月全部的进项税额×(当月免税项目销售额,非应税项目营业额的合计÷当月全部销售,营业额合计)2、进口货物应纳税额=组成计税价格×税率组成计税价格=关税完税价格+关税(+消费税)3、小规模纳税人应纳税额=销售额×征收率销售额=含税销售额÷(1+征收率)二.消费税1、一般情况:应纳税额=销售额×税率不含税销售额=含税销售额÷(1+增值税税率或征收率)组成计税价格=(成本+利润)÷(1—消费税率)组成计税价格=成本×(1+成本利润率)÷(1—消费税税率)组成计税价格=(材料成本+加工费)÷(1—消费税税率)组成计税价格=(关税完税价格+关税)÷(1—消费税税率)2、从量计征应纳税额=销售数量×单位税额三、营业税应纳税额=营业额×税率四、关税1、从价计征应纳税额=应税进口货物数量×单位完税价×适用税率2、从量计征应纳税额=应税进口货物数量×关税单位税额3、复合计征应纳税额=应税进口货物数量×关税单位税额+应税进口货物数量×单位完税价格×适用税率五、企业所得税应纳税所得额=收入总额—准予扣除项目金额应纳税所得额=利润总额+纳税调整增加额—纳税调整减少额应纳税额=应纳税所得额×税率月预缴额=月应纳税所得额×25%月应纳税所得额=上年应纳税所得额×1/12六、外商投资企业和外商企业所得税1、应纳税所得额制造业:应纳税所得额=产品销售利润+其他业务利润+营业外收入—营业外支出商业:应纳税所得额=销售利润+其他业务利润+营业外收入—营业外支出服务业:应纳税所得额=业务收入×净额+营业外收入—营业外支出2、再投资退税:再投资退税=再投资额×(1—综合税率)×税率×退税率七、个人所得税:1、工资薪金所得:应纳税额=应纳税所得额×使用税率—速算扣除数2、稿酬所得:应纳税额=应纳税所得额×使用税率×(1—30%)3、其他各项所得:应纳税额=应纳税所得额×使用税率八、其他税收1、城镇土地使用税年应纳税额=计税土地面积(平方米)×使用税率2、房地产税年应纳税额=应税房产原值×(1—扣除比例)×1.2%或年应纳税额=租金收入×12%3、资源税年应纳税额=课税数量×单位税额4、土地增值税增值税=转让房地产取得的收入—扣除项目应纳税额=∑(每级距的土地增值额×适用税率)5、契税应纳税额计税依据×税率For personal use only in study and research; not for commercial use.Nur für den persönlichen für Studien, Forschung, zu kommerziellen Zwecken verwendet werden.Pour l 'étude et la recherche uniquement à des fins personnelles; pas à des fins commerciales.толькодля людей, которые используются для обучения, исследований и не должны использоваться в коммерческих целях.以下无正文For personal use only in study and research; not for commercial use.Nur für den persönlichen für Studien, Forschung, zu kommerziellen Zwecken verwendet werden.Pour l 'étude et la recherche uniquement à des fins personnelles; pas à des fins commerciales.толькодля людей, которые используются для обучения, исследований и не должны использоваться в коммерческих целях.以下无正文。

各种税的计算公式

实行从价定率办法计算的应纳消费税额=销售额×税率 (1)、应税消费品的销售额=含增值税的销售额/(1+增值税 税率或征收率) (2)、组成计税价格=(成本+利润)/(1-消费税率) (3)、组成计税价格=(材料成本+加工费)/(1-消费税 率) (4)、组成计税价格=关税完税价格+关税+应纳消费税税额 (5)、组成计税价格=(关税完税价格+关税)/(1-消费税 税率) 2、 从量定额的计算 实行从量定额办法计算的应纳消费税额=销售数量×单位数额 四、企业所得税额 应纳税额=应纳税所得额×税率 应纳税所得额=收入总额-准予扣除项目金额 应纳税所得额=利润总额+(-)税收调整项目金额 利润总额=收入总额-成本、费用、损失 1、 工业企业应纳税所得额公式 工业企业应纳税所得额=利润总额+(-)税收调整项目金额 利润总额=营业利润+投资收益+营业外收入-营业外支出 营业利润=产品销售利润+其他业务利润-管理费用-财务费 用

应纳税额=销售数量×单位税额 三、关税 1、从价计征 应纳税额=应税进口货物数量×单位完税价×适用税率 2、从量计征 应纳税额=应税进口货物数量×关税单位税额 3、复合计征 应纳税额=应税进口货物数量×关税单位税额+应税进口货物数 量×单位完税价格×适用税率 四、企业所得税 应纳税所得额=收入总额—准予扣除项目金额 应纳税所得额=利润总额+纳税调整增加额—纳税调整减少额 应纳税额=应纳税所得额×税率 月预缴额=月应纳税所得额×25% 月应纳税所得额=上年应纳税所得额×1/12 五、个人所得税: 1、工资薪金所得: 应纳税额=应纳税所得额×使用税率—速算扣除数 2、稿酬所得: 应纳税额=应纳税所得额×使用税率×(1—30%) 3、其他各项所得: 应纳税额=应纳税所得额×使用税率

各种税的计算公式 一、增值税 1、一般纳税人 应纳税额=销项税额—进项税 销项税额=销售额×税率 此处税率为 16% 组成计税价格=成本×(1+成本利润率) 组成计税价格=成本×(1+成本利润率)÷(1—消费税税率) 2、进口货物 应纳税额=组成计税价格×税率 组成计税价格=关税完税价格+关税(+消费税) 3、小规模纳税人 应纳税额=销售额×征收率 销售额=含税销售额÷(1+征收率) 二、消费税 1、一般情况: 应纳税额=销售额×税率 不含税销售额=含税销售额÷(1+增值税税率或征收率) 组成计税价格=(成本+利润)÷(1—消费税率) 组成计税价格=成本×(1+成本利润率)÷(1—消费税税率) 组成计税价格=(材料成本+加工费)÷(1—消费税税率) 组成计税价格=(关税完税价格+关税)÷(1—消费税税率) 2、从量计征