广发证券:2010年第三季度报告全文 2010-10-26

新大洲A:2010年第三季度报告正文 2010-10-27

证券代码:000571 证券简称:新大洲A 公告编号:定2010-4新大洲控股股份有限公司2010年第三季度季度报告正文§1 重要提示1.1 本公司董事会、监事会及董事、监事、高级管理人员保证本报告所载资料不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性负个别及连带责任。

1.2 公司第三季度财务报告未经会计师事务所审计。

1.3 公司董事长兼总裁赵序宏先生、财务总监陈祥先生声明:保证季度报告中财务报告的真实、完整。

§2 公司基本情况2.1 主要会计数据及财务指标单位:元2010.9.302009.12.31增减幅度(%)总资产(元)2,130,616,480.49 2,040,895,705.46 4.40% 归属于上市公司股东的所有者权益(元) 1,346,069,257.47 1,292,935,324.87 4.11% 股本(股)736,064,000.00 736,064,000.000.00%归属于上市公司股东的每股净资产(元/股) 1.83 1.76 3.98%2010年7-9月比上年同期增减(%)2010年1-9月比上年同期增减(%)营业总收入(元)214,172,693.057.88%579,082,161.34 15.87%归属于上市公司股东的净利润(元) 26,067,150.40-31.84%97,816,874.86 13.27%经营活动产生的现金流量净额(元) - - 63,886,932.45 269.85%每股经营活动产生的现金流量净额(元/股) - - 0.0868 269.85%基本每股收益(元/股) 0.0354-31.92%0.1329 13.30%稀释每股收益(元/股) 0.0354-31.92%0.1329 13.30%加权平均净资产收益率(%)1.9269-1.43957.4132 -0.3394扣除非经常性损益后的加权平均净资产收益率(%) 1.9180-1.26757.0281 -0.5223非经常性损益项目年初至报告期末金额 附注非流动资产处置损益1,406,053.25计入当期损益的政府补助,但与公司正常经营业务密切相关,符合国家政策规定、按照一定标准定额或定量持续享受的政府补助除外701,512.44除同公司正常经营业务相关的有效套期保值业务外,持有交易性金融资产、交易性金融负债产生的公允价值变动损益,以及处置交易性金融资产、交易性金融负债和可供出售金融资产取得的投资收益 3,442,568.85除上述各项之外的其他营业外收入和支出 -49,543.09单独进行减值测试的应收款项减值准备转回 0.00所得税影响额 -236,242.29少数股东权益影响额-183,562.32合计5,080,786.84-2.2 报告期末股东总人数及前十名无限售条件股东持股情况表单位:股报告期末股东总数(户)144,269前十名无限售条件流通股股东持股情况股东名称(全称)期末持有无限售条件流通股的数量种类海南新元投资有限公司89,481,652 人民币普通股上海浩洲车业有限公司50,000,000 人民币普通股宏源证券股份有限公司15,980,000 人民币普通股中融国际信托有限公司-融新245号2,800,000 人民币普通股上海同能投资控股有限公司1,998,164 人民币普通股中国工商银行-广发中证500指数证券投资基金(LOF)1,867,301 人民币普通股南通市港闸区世建钢管租赁站1,708,682 人民币普通股王学意1,600,000 人民币普通股中国农业银行-南方中证500指数证券投资基金(LOF)1,518,200 人民币普通股张媞1,418,749 人民币普通股§3 重要事项3.1 公司主要会计报表项目、财务指标大幅度变动的情况及原因√适用□不适用(1)营业利润同比增长36.74%,主要原因是:本报告期内内蒙古牙克石五九煤炭(集团)有限责任公司(以下简称“五九集团”)以及上海新大洲物流有限公司(以下简称“新大洲物流”)的营业利润较上年同期大幅增长以及本公司按持股比例确认的新大洲本田摩托有限公司(以下简称“新大洲本田”)的投资收益较上年同期增长所致;(2)本报告期内,归属于母公司所有者的净利润累计实现9,781.69万元,较上年同期增长13.27%,主要原因是:①随着经济复苏,国内外摩托车市场行情逐渐好转,新大洲本田公司1~9月份累计生产摩托车629,323辆,销售摩托车611,843辆(其中出口摩托车140,234辆,出口创汇14,278.20万美元),分别较上年同期增长37.59%和21.22%。

2010年3季度保险中介市场报告

2010年3季度保险中介市场报告中国保监会今日发布三季度保险中介市场报告。

数据显示,今年前三季度,全国保险公司通过保险中介渠道实现保费收入9232.80亿元,同比增长26.92%,占全国总保费收入的81.53%;这一比重较二季度末环比上升8.08%,但仍低于去年同期,下降3.25%。

据报告,截至2010年三季度,全国共有保险专业中介机构2546家,兼业代理机构19.9万家,营销员315万余人。

前三季各类保险中介共实现业务收入820.12亿元,同比增长23.64%。

三季度末,全国共有保险兼业代理机构199441家,比上季度末增加43804家。

保险兼业代理机构实现保费收入4789.83亿元,同比增长44.36%,占总保费收入的42.29%,同比上升3.62个百分点;其中银保保费收入3202.38亿元,占比66.86% 。

保险兼业代理机构累计实现手续费收入219.96亿元,同比增长38.9%。

目前全国共有保险营销员3146450人,比上季度末增加了12.28万人。

前三季保险营销员共实现保费收入3862.44亿元,同比增长8.66%,占总保费收入的34.1%。

其中,人身险保费收入2797.51亿元,财产险保费收入1064.93亿元,分别占同期全国人身险保费和财产险保费收入的36.68%和36.03%。

实现业务收入523.73亿元,同比增长18.13%。

其中,寿险营销员佣金收入为431.01亿元;产险营销员手续费收入为92.72亿元。

专业中介机构方面,全国现有保险代理公司1864家,保险经纪公司381家,保险公估公司301家,分别占73.2%、14.9%和11.8%。

保险专业中介机构注册资本达到83.04亿元,同比增长19.21%;总资产达到124.27亿元,同比增长23.74%。

前三季保险专业中介机构共实现经营收入76.43亿元,同比增长23.89%。

全国保险代理公司和保险经纪公司实现保费收入580.53亿元,同比增加44.28%;占全国保费收入5.13%,比去年同期上升0.44个百分点;保险公估公司评估估损金额144.38亿元,同比减少7.36%。

一 致B:2010年第三季度报告全文(英文版) 2010-10-23

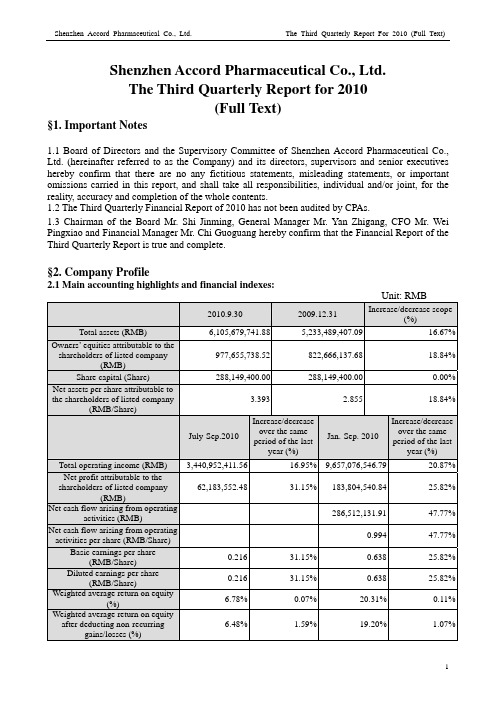

Shenzhen Accord Pharmaceutical Co., Ltd.The Third Quarterly Report for 2010(Full Text)§1. Important Notes1.1 Board of Directors and the Supervisory Committee of Shenzhen Accord Pharmaceutical Co., Ltd. (hereinafter referred to as the Company) and its directors, supervisors and senior executives hereby confirm that there are no any fictitious statements, misleading statements, or important omissions carried in this report, and shall take all responsibilities, individual and/or joint, for the reality, accuracy and completion of the whole contents.1.2 The Third Quarterly Financial Report of 2010 has not been audited by CPAs.1.3 Chairman of the Board Mr. Shi Jinming, General Manager Mr. Yan Zhigang, CFO Mr. Wei Pingxiao and Financial Manager Mr. Chi Guoguang hereby confirm that the Financial Report of the Third Quarterly Report is true and complete.§2. Company Profile2.1 Main accounting highlights and financial indexes:Unit: RMB2010.9.30 2009.12.31 Increase/decrease scope(%)Total assets (RMB) 6,105,679,741.885,233,489,407.09 16.67% Owners’ equities attributable to theshareholders of listed company(RMB)977,655,738.52822,666,137.68 18.84% Share capital (Share) 288,149,400.00288,149,400.00 0.00% Net assets per share attributable tothe shareholders of listed company(RMB/Share)3.393 2.855 18.84%July-Sep.2010 Increase/decreaseover the sameperiod of the lastyear (%)Jan.-Sep. 2010Increase/decreaseover the sameperiod of the lastyear (%)Total operating income (RMB) 3,440,952,411.5616.95%9,657,076,546.79 20.87% Net profit attributable to theshareholders of listed company(RMB)62,183,552.4831.15%183,804,540.84 25.82%Net cash flow arising from operatingactivities (RMB) - -286,512,131.9147.77%Net cash flow arising from operating activities per share (RMB/Share) - - 0.99447.77%Basic earnings per share(RMB/Share)0.21631.15%0.638 25.82%Diluted earnings per share(RMB/Share)0.21631.15%0.638 25.82% Weighted average return on equity(%)6.78%0.07%20.31% 0.11% Weighted average return on equityafter deducting non-recurringgains/losses (%)6.48% 1.59%19.20% 1.07%Items of non-recurring gains and losses Amount from year begin to theend of report periodRemarksGains and losses from the disposal of non-current asset 4,957,950.02Governmental subsidy calculated into current gains and losses,while closely related with the business of the Company,excluding the fixed-amount or fixed-proportion governmentalsubsidy according to the unified national standard6,290,788.73Switched back of impairment provision of account receivablethat performed impairment testing independently.4,199,921.45Other non-operating income and expense excluded theaforementioned business-2,204,070.10Influenced amount of minority shareholders’ gains/losses 19,771.95Impact on income tax -2,142,913.06Total 11,121,448.99-2.2 Total number of shareholders at the end of the report period and shares held by the topten shareholders with unrestricted conditionsUnit: ShareTotal number of shareholdersat the end of report period9,473Particulars about the shares held by the top ten shareholders with unrestricted conditionsFull name of shareholder Unrestricted shares held Type of sharesSINOPHARM GROUP CO., LTD. 110,459,748RMB common shareHTHK/CMG FSGUFP-CMG FIRST STATECHINA GROWTH FD7,032,720Domestically listed foreign shareAGRICULTURAL BANK OF CHINA-GREATWALL ANXIN RETURN MIXED FUND7,000,000RMB common shareICBC-GUANGFA JUFENG STOCK FUND 6,481,267RMB common shareICBC— ZHONGYIN GROWTH STOCK FUND5,911,810RMB common shareBANK OF CHINA—JINSHUN GREATWALLDINGYI OPEN STOCK FUND5,258,073RMB common shareICBC—BOSHI SELECTED STOCK FUND 4,963,365RMBcommonshareICBC— JIASHI STRATEGY GROWTH MIXSTOCK FUND4,534,968RMB common shareICBC—GUANGFA STRATEGY SELECTEDMIX STOCK FUND4,207,399RMB common shareBANK OF CHINA—JIASHI GROWTH OPENSTOCK FUND3,848,238RMB common share§3. Significant events3.1 Particulars about material changes in items of main accounting statement and financialindex, and explanations of reasons√Applicable □Inapplicable1. Account paid in advance at period-end increased RMB 40.29 million compared with that of period-begin withincrease rate of 47.04%. Mainly caused by: (1) with the purpose of satisfying sales requirement, the subordinatesubsidiary of the Company—Shenzhen Zhijun Pharmaceutical Co., Ltd. improving the sales volume by purchasing new-type equipments on one hand, made increase of the account paid in advance by purchasing more raw materials on the other hand; (2) the enlarged sales scale of SINOPHARM GROUP Guangzhou Co., Ltd. – subordinate subsidiary of the Company increased the account paid in advance.2. Dividend receivable at period-end decreased RMB 8.27 million compared with that of period-begin with growth rate of -100%. Mainly caused by: the Company’s subordinate subsidiary --Shenzhen Zhijun Pharmaceutical Co., Ltd. received the dividend from Shenzhen Main Luck Pharmaceuticals Inc. in the beginning of this report period.3. Construction in process at period-end increased RMB 16.25 million compared with that of period-begin with increase rate of 35.21%. Mainly caused by: newly-built drug workshop of raw material of cephalosporin asepsis and construction of sewage reform, power distribution reform and cable restructure in plant zone that contribute to the productivity of Suzhou Zhijun Wanqing Pharmaceutical Co., Ltd.4. Fixed assets disposal increased RMB 1.13 million compared with that of period-begin. Mainly caused by: the disposal of discard fixed assets from Suzhou Zhijun Wanqing Pharmaceutical Co., Ltd.—subordinate subsidiary of the Company increased RMB 1.13 million in this period.5. Goodwill at period-end increased RMB 18.48 million compared with that of period-begin with increase rate of 54.11%. Mainly caused by: premium acquisition of Shenzhen Yanfeng Pharmaceutical Co., Ltd. generated goodwill of RMB 16.87 million and goodwill of RMB 1.61 million generated by acquisition of Meizhou Xinte Medical Co., Ltd.6. Long-term deferred expenses at period-end increased RMB 3.11 million compared with that of period-begin with increase rate of 46.26%. Mainly caused by: the subordinate subsidiary—Guangdong Hengchang Logistic Co., Ltd. increased the expenses of reform on cold storage rental.7. Account payable at period-end increased RMB 570.54 million compared with that of period-begin with increase rate of 33.53%. Mainly caused by: the Company increased the order volume of inventory with purpose of increasing the sales income.8. Dividend payable at period-end decreased RMB 0.313 million compared with that of period-begin with increase rate of -53.14%. Mainly caused by:RMB 0.36 million interest payable in last period-end have been paid by the parent company—Shenzhen Accord Pharmaceutical Co., Ltd. while there is no interest payable paid in this period.9. Dividend payable at period-end increased RMB 1.65 million compared with that of period-begin. Main reason: in this period, subordinate subsidiary—Shenzhen Yanfeng Pharmaceutical Co., Ltd. increased payable profit of RMB 1.65 million owned to the original shareholders from January- April.10. Long-term loans at period-end decreased RMB 20 million compared with that of period-begin with increase rate of -66.67%. Mainly caused by: subordinate subsidiary—Shenzhen Zhijun Pharmaceutical Co., Ltd. transferred the long-term loans of RMB 30 million that due within one year to non-current liabilities that due within one year. And the subordinate subsidiary—Suzhou Zhijun Wanqing Pharmaceutical Co., Ltd. increased a long-term loans of RMB10 million.11. Retained profit at period-end increased RMB 154.99 million compared with that of period-begin with increase rate of 30.28%. Mainly caused by: the Company perfected the product structure, enlarged the room for gross profit continually, controlling the expenses reasonably for gaining more profit.12. Minor shareholders’ equity at period-end increased RMB 23.23 million compared with that of period-begin with increase rate of 41.88%. Mainly caused by: the 51% equity acquisition of Shenzhen Yanfeng Pharmaceutical Co., Ltd. increased RMB 20.50 million to minor shareholders’ equity.13. Operating tax in this period increased RMB 3.53 million compared with that of same period of last year with increase rate of 34.62%. Mainly caused by: the enlargement business scale forced the income increased that correspondingly increased the taxes payables.14. Financial expense in this period increased RMB 25.77 million compared with that of same period of last year with increase rate of 78.22%. Mainly caused by: (1) the borrowing interest influenced by the adjustment oftight-money policy; (2) for supporting the business, the discount of bank loans and notes increased.15. The assets impairment losses in this period increased RMB 14.5 million compared with that of same period of last year with increase rate of 308.63%. Mainly caused by: (1) subordinate subsidiary of the Company – SINOPHARM GROUP Guangzhou Co., Ltd. accrual the bad debt of account receivable as RMB 15.69 million from Guangdong Liyuan Medical Co., Ltd. (2) subordinate subsidiary of the Company – SINOPHARM GROUP Nanning Co., Ltd. accrual the bad debt of account receivable as RMB 2.8 million. (3) The bad debt of other account receivable—RMB 3.49 million, accrual last year by the Company from Shenzhen Medicines and Health Products Import &Export Co., Ltd. has been totally received.16. Investment income in this period decreased RMB14.48 million compared with that of same period of last yearwith increase rate of -50.47%. Mainly caused by: the income gained from transferring the equity of Guangdong Accord Drug Store Co., Ltd. and Guangxi Accord Chain Co., Ltd. in same period of last year, there is no equity transfer in this period.17. Non-operating income in this period increased RMB 2.27 million compared with that of same period of last year with increase rate of 32.18%. Mainly caused by: (1) subordinate subsidiary of the Company –Suzhou Zhijun Wanqing Pharmaceutical Co., Ltd. received the government subsidy of RMB 3.95 million this period, received more RMB 2.4 million over same period of last year. (2) subordinate subsidiary of the Company – SINOPHARM GROUP Nanning Co., Ltd. received RMB 0.1 million tax bounty of 2008 from Xixiangtang Street Office in 2009 while received no tax bounty in 2010.18. Non-operating expense in this period increased RMB 1.99 million compared with the same period of last year with increase rate of 229.05%, mainly due to the Company spent more on disaster relief donation expense and the gains and losses from disposal of fixed assets in this period higher than the same period of last year.19. Loss and gains of minority shareholders in this period decreased RMB1.74 million comparing with the same period of last year with decrease rate of 39.02%, mainly due to: (1) subordinate subsidiary—SINOPHARM GROUP Liuzhou Co., Ltd. benefit less profit than same period of last year with RMB 5.29 million down which caused RMB 2.59 million down in the losses/gains of minority shareholders. (2) Subordinate subsidiary—Suzhou Zhijun Wanqing Pharmaceutical Co., Ltd benefit more profit that same period of last year with RMB 1.32 million up which made RMB 0.33 million increased in the losses/gains of minority shareholders. (3) Net profit of RMB 1.06 million in the period from purchasing the Shenzhen Yanfeng Pharmaceutical Co., Ltd. made RMB 0.52 million increased in the losses/gains of minority shareholders.20. Tax rebate received in this period increased RMB 0.37 million comparing with the same period of last year with increase rate of 78.12%, mainly due to that the subordinate subsidiary of the Company Suzhou Zhijun Wanqing Pharmaceutical Co., Ltd received tax refund of annual income tax declaration of last year as of RMB 0.37 million.21. Various tax fees paid in this period increased RMB 54.57 million comparing with the same period of last year with increase rate of 33.64%, mainly due to: (1) Sales scale of the Company expanded thus profitability ascended which made various tax fees increase comparing with the same period of last year. (2) Income tax rate in this period of company in Shenzhen region was higher than that of last period influenced by tax rate in transition period.22. Cash received from investment income in this period increased RMB 8.27 million comparing with the same period of last year, mainly due to that subsidiary of the Company Shenzhen Zhijun Pharmaceutical Co., Ltd received RMB 8.27 million dividend that attributable to period from July of 2008 to April of 2009, distributed from Shenzhen Main Luck Pharmaceuticals Inc.23. Net cash received from disposal of subsidiaries and other operating units in this period decreased RMB60.13 million comparing with the same period of last year with increase rate of -99.46%, mainly due to that the Company received equity transfer fees from transferring Guangdong Accord pharmacy and Guangxi Accord Chain Co., Ltd at the same period of last year.24. Cash paid on construction of fixed assets, intangible assets and other long-term assets increased RMB63.77 million comparing with the same period of last year with increase rate of 92.02%, mainly due to: newly-built drug workshop of raw material of cephalosporin asepsis and construction of sewage reform, power distribution reform and cable restructure in plant zone etc projects cost RMB 70.51 million, RMB 44.52 million more than same period of last year. (2) Subordinate subsidiary Guangxi SINOPHARM Logistic Co., Ltd. spent RMB16.02 million on purchase of land use right for the project of Nanning Logistics Park.25. Net cash paid to subsidiaries and other operating units of the Company in this period decreased RMB 94.65 million comparing with the same period of last year with decrease rate of 89.61%, mainly due to that net cash amount paid for purchasing Shenzhen Yanfeng Pharmaceutical Co., Ltd and Meihzou Xinte Pharmaceutical Co., Ltd in this period was lower than the one paid for purchasing Suhzou Zhijun Wanqing Pharmaceutical Co., Ltd and Dongguan Accord Pharmaceutical Co., Ltd in the same period of last year.26. Cash paid for other activities that related to investment in this period increased RMB 64.02 million comparing with the same period of last year with increase rate of 3096.64%, mainly due to the medicine business of Naning Pharmaceutical Co., Ltd. purchased by SINOPHARM GROUP Nanning Co., Ltd. paid in this period.27. Cash received from loan in this period increased RMB 697.19 million comparing with the same period of last year with increase rate of 115.92%, mainly due to increased bank loan for supporting the business of the Company.28. Other cash received from financing activity in this period decreased RMB 20.93 million comparing with the same period of last year with increase rate of -94.03%, mainly due to that in the same period of last year SINOPHARM GROUP Guangzhou Co., Ltd received loan from SINOPHARM GROUP Co., Ltd while in this period SINOPHARM GROUP Co., Ltd offered funds to SINOPHARM GROUP Guangzhou Co., Ltd in forms ofinterbank entrust loans which was reflected in the cash received from loans.29. Cash paid for debts paying in this period increased RMB 83.81 million comparing with the same period of last year with increase rate of 210.90%, mainly due to the bank loans were due partially, the debt paying increased over the same rate.30. Dividend and profit paid to minority shareholders in this period decreased RMB 4.9 million comparing with the same period of last year with increase rate of -100%, mainly due to that in the same period of last year subordinate subsidiary of the Company SINOPHARM GROUP Liuzhou Co., Ltd paid RMB 4.9 million dividend to minority shareholders while in this period, companies with minority equity didn’t make distribution.31. Other cash paid for financing activities in this period decreased RMB 341.11 million comparing with the same period of last year with increase rate of -93.34%, mainly due to that in the same period of last year subordinate subsidiary of the Company SINOPHARM Group Guangzhou Co., Ltd. returned RMB180 million loans to SINOPHARM GROUP Co., Ltd; parent company returned RMB 60 million loans to SINOPHARM GROUP Co., Ltd; subsidiary SINOPHARM Group Nanning Co., Ltd returned RMB 57.14 million to SINOPHARM GROUP Co., Ltd.3.2 Progress of significant events, their influences, and analysis and explanation of their solutions3.2.1 Qualified opinion□Applicable √Inapplicable3.2.2 Particular about fund offers to controlling shareholders or associated parties and external guarantee that against the regulation.□Applicable √Inapplicable3.2.3 Particular about signing and implementation on significant contracts of ordinary management.□Applicable √Inapplicable3.2.4 Other√Applicable □InapplicableIn December of 2009, the Company purchased Guangxi Huiqing Investment Co., Ltd—an enterprise under the same control. According to relevant regulations of Accounting Standard for Business Enterprises No. 20 - Business Combinations, the Company made adjustments on comparative statement as of September of 2009 and consolidated Guangxi Huiqing Investment Co., Ltd and its subsidiary Guangxi Guoda Pharmacy Chain Co., Ltd with the incomes from January- September of 2009 increased RMB 9.53 million, RMB 40 thousand net profit, the net cash flow arising from operating activities was RMB -0.37 million.3.3 Implementations of commitments by the Company, shareholders and actual controller□Applicable √Inapplicable3.4 Estimation of accumulative net profit from the beginning of the year to the end of next report period to be loss probably or the warning of its material change compared with the corresponding period of the last year and explanation of reason□Applicable √Inapplicable3.5 Particulars about the other significant events which needed explanations3.5.1 Particular about security investment□Applicable √Inapplicable3.5.2 Activities on receiving research, communication and interview in the report periodIn the report period, there were no receiving spot research, communication and written inquiry from the investors.3.6 Particulars about derivatives investment□Applicable √Inapplicable3.6.1 Particulars about the positions of derivatives investment at the end of report period□Applicable √Inapplicable§4. Appendix4.1 Balance sheetPrepared by Shenzhen Accord Pharmaceutical Co., Ltd. Sep. 30, 2010 Unit: RMBBalance at period-end Balance at year-begin ItemsConsolidation Parent Company Consolidation Parent CompanyCurrent assets:Monetary funds 638,079,727.8394,963,183.26579,471,913.48 125,541,203.80 SettlementprovisionslentCapitalTransaction financeassetNotes receivable 293,932,440.288,019,285.66359,419,752.39 1,758,275.85 Accounts receivable 3,050,583,415.15349,539,082.172,438,526,944.67 301,349,886.88Accounts paid in125,933,337.80731,657.8785,646,539.08 1,042,226.64 advancereceivableInsurancereceivablesReinsuranceContract reserve ofreinsurance receivableInterestreceivableDividend receivable 8,271,829.94 Other receivables 55,942,669.75451,399,793.5048,175,405.78 379,622,614.20 Purchase restitutedfinance asset96,332,120.70 Inventories 1,011,049,422.73117,386,740.06903,934,387.58 Non-current asset duewithin one yearassetsOthercurrentTotal current assets 5,175,521,013.541,022,039,742.524,423,446,772.92 905,646,328.07 Non-current assets:Granted loans andadvancesFinance asset availablefor salesHeld-to-maturityinvestmentLong-term accountreceivableLong-term equity94,282,482.561,237,914,866.2780,399,471.97 642,597,981.98 investmentInvestment real estate 72,597,128.226,909,986.6057,973,532.97 7,572,670.36 Fixed assets 457,053,940.9425,975,673.32418,780,207.51 28,578,457.35 Construction in progress62,395,567.92253,886.2446,146,183.50 253,886.24 materialEngineeringDisposal of fixed asset 1,126,227.29Productive biologicalassetOil and gas assetIntangible assets 121,110,222.3928,790,026.94116,232,435.65 29,653,420.36Expense on Research246,745.01235,375.01and DevelopmentGoodwill 52,632,492.4234,153,027.89Long-term expenses to9,825,306.7372,583.436,717,663.30 184,277.86 be apportionedDeferred income tax15,588,930.4512,871,196.24assetOther non-current asset43,299,684.4136,533,540.13Total non-current asset 930,158,728.341,299,917,022.80810,042,634.17 708,840,694.15 Total assets 6,105,679,741.882,321,956,765.325,233,489,407.09 1,614,487,022.22 Current liabilities:Short-term loans 1,160,660,193.87354,030,440.45944,189,604.46 347,023,220.37 Loan from central bankAbsorbing deposit andinterbank depositborrowedCapitalTransaction financialliabilitiesNotes payable 1,019,985,066.64165,620,379.281,104,950,330.28 167,985,468.09 Accounts payable 2,272,087,623.40322,592,698.471,701,543,860.48 246,909,317.09Accounts received in62,177,486.7930,779.3881,860,595.37 7,015,577.03 advanceSelling financial asset ofrepurchaseCommission charge andcommission payableWage payable 99,319,518.5124,801,642.05107,396,041.96 21,952,780.15 Taxes payable 45,888,315.982,747,005.8236,327,948.81 122,667.32 Interest payable 276,023.25589,050.00 361,845.00 Dividend payable 1,651,617.12Other accounts payable273,557,040.38709,635,895.67244,895,882.94 263,570,295.56 payablesReinsuranceInsurance contractreserveSecurity trading ofagencySecurity sales of agencyNon-current liabilities30,000,000.0030,000,000.00due within one yearOther current liabilitiesTotal current liabilities 4,965,602,885.941,579,458,841.124,251,753,314.30 1,054,941,170.61 Non-current liabilities:Long-term loans 10,000,000.0030,000,000.00BondspayableLong-term account42,088.2046,019.40payableSpecial accounts2,555,000.001,320,000.002,555,000.00 1,320,000.00 payableliabilitiesProjectedDeferred income tax23,421,068.933,773,319.0025,525,421.76 3,773,319.00 liabilitiesOther non-current47,711,145.1345,478,550.21liabilitiesTotal non-current liabilities 83,729,302.265,093,319.00103,604,991.37 5,093,319.00 Total liabilities 5,049,332,188.201,584,552,160.124,355,358,305.67 1,060,034,489.61 Owner’s equity (orshareholders’ equity):Paid-in capital (or share288,149,400.00288,149,400.00288,149,400.00 288,149,400.00 capital)Capital public reserve 5,030,338.5713,828,726.935,030,338.57 13,828,726.93 Less: Inventory sharesReasonable reserveSurplus public reserve 17,573,057.1117,573,057.1117,573,057.11 17,573,057.11 Provision of general riskRetained profit 666,902,942.84417,853,421.16511,913,342.00 234,901,348.57Balance difference offoreign currency translationTotal owner’s equity977,655,738.52737,404,605.20822,666,137.68 554,452,532.61 attributable to parentcompanyMinority interests 78,691,815.1655,464,963.74Total owner’s equity 1,056,347,553.68737,404,605.20878,131,101.42 554,452,532.61Total liabilities and owner’s6,105,679,741.882,321,956,765.325,233,489,407.09 1,614,487,022.22 equity4.2 Profit statement in the report periodPrepared by Shenzhen Accord Pharmaceutical Co., Ltd. July-Sep.2010 Unit: RMBAmount in this period Amount in last period ItemsConsolidation Parent Company Consolidation Parent Company I. Total operating income 3,440,952,411.56475,039,013.022,942,231,645.10 467,728,309.42 Including: Operating income3,440,952,411.56475,039,013.022,942,231,645.10 467,728,309.42 incomeInterestgainedInsuranceCommission charge andcommission incomeII. Total operating cost 3,363,498,229.79480,283,148.592,890,837,278.05 477,006,769.22 Including: Operating cost 3,157,291,736.63450,682,693.732,712,354,268.70 446,402,131.77 expenseInterestCommission charge andcommission expenseCash surrender valueNet amount of expenseof compensationNet amount ofwithdrawal of insurancecontract reserveBonus expense ofguarantee slipexpenseReinsuranceOperating tax and extras5,081,758.52688,756.014,093,736.44 190,521.36 Sales expenses 104,527,334.8715,209,431.9589,974,563.91 13,589,463.90Administration71,669,017.276,978,798.0674,049,475.15 17,109,719.55 expensesFinancial expenses 21,047,191.147,565,774.1811,971,134.94 529,192.74Losses of devaluation of3,881,191.36-842,305.34-1,605,901.09 -814,260.10 assetAdd: Changing incomeof fair value(Loss is listedwith “-”)Investment income4,915,955.214,915,955.215,429,118.58 5,519,440.86 (Loss is listed with “-”)Including: Investment4,915,955.214,915,955.215,401,918.58 6,054,926.30 income on affiliatedcompany and joint ventureExchange income (Lossis listed with “-”)III. Operating profit (Loss82,370,136.98-328,180.3656,823,485.63 -3,759,018.94 is listed with “-”)Add: Non-operating1,034,347.08201,318.794,772,528.27 36,285.78 incomeLess: Non-operating2,013,110.42304,222.56620,984.43 127,521.33 expenseIncluding: Disposal loss43,976.2510,332.02298,873.13of non-current assetIV. Total Profit (Loss is81,391,373.64-431,084.1360,975,029.47 -3,850,254.49 listed with “-”)Less: Income tax20,060,652.38251,620.2613,695,178.54expenseV. Net profit (Net loss is61,330,721.26-682,704.3947,279,850.93 -3,850,254.49 listed with “-”)Net profit attributable to62,183,552.48-682,704.3947,415,415.52 -3,850,254.49 owner’s of parent companyMinority shareholders’-852,831.22-135,564.59gains and lossesVI. Earnings per share:i. Basic earnings per share 0.2160.165ii. Diluted earnings per share 0.2160.165VII. Other consolidatedincomeVIII. Total consolidated61,330,721.26-682,704.3947,279,850.93 -3,850,254.49 incomeTotal consolidated incomeattributable to owners of62,183,552.48-682,704.3947,415,415.52 -3,850,254.49 parent companyTotal consolidated incomeattributable to minority-852,831.22-135,564.59shareholders4.3 Profit statement from year-begin to the end of report periodPrepared by Shenzhen Accord Pharmaceutical Co., Ltd. Jan.-Sep. 2010 Unit: RMBAmount in this period Amount in last period ItemsConsolidation Parent Company Consolidation Parent Company I. Total operating income 9,657,076,546.791,353,859,049.127,989,576,619.75 1,225,195,086.08 Including: Operating income9,657,076,546.791,353,859,049.127,989,576,619.75 1,225,195,086.08 incomeInterestgainedInsuranceCommission charge andcommission incomeII. Total operating cost 9,429,850,662.241,373,346,648.577,826,188,445.07 1,239,315,003.21 Including: Operating cost 8,824,332,470.151,288,553,523.097,321,908,635.78 1,165,229,619.38 expenseInterestCommission charge andcommission expenseCash surrender valueNet amount of expenseof compensationNet amount ofwithdrawal of insurancecontract reserveBonus expense ofguarantee slipexpenseReinsuranceOperating tax and extras13,715,940.101,199,539.3810,188,642.98 625,947.30 Sales expenses 301,592,686.3939,476,480.54270,640,204.13 36,018,165.82Administration212,300,705.3330,214,858.66185,808,218.77 36,337,439.66 expensesFinancial expenses 58,716,037.3516,830,524.3532,945,869.27 1,145,166.39Losses of devaluation of19,192,822.92-2,928,277.454,696,874.14 -41,335.34 assetAdd: Changing incomeof fair value(Loss is listedwith “-”)Investment income14,208,425.59232,345,086.4328,684,938.50 201,354,432.16 (Loss is listed with “-”)Including: Investment14,167,184.2914,167,184.2913,962,258.08 8,988,411.39 income on affiliated。

中兴通讯:2010年第三季度报告正文 2010-10-28

证券代码(A/H):000063/763 证券简称(A/H):中兴通讯 公告编号:201086 债券代码:115003 债券简称:中兴债1ZTE中兴2010年第三季度报告正文中兴通讯股份有限公司ZTE CORPORATION本公告在境内和香港同步刊登。

本公告根据《深圳证券交易所股票上市规则》规定在境内刊登。

本公告乃依据《香港联合交易所有限公司证券上市规则》第13.09条的披露义务而公布。

§1 重要提示1.1中兴通讯股份有限公司(以下简称“本公司”)董事会、监事会及董事、监事、高级管理人员保证本报告所载资料不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

1.2 没有董事、监事、高级管理人员对本季度报告内容的真实性、准确性和完整性无法保证或存在异议。

1.3 本公司第五届董事会第十二次会议已审议通过本季度报告。

副董事长雷凡培先生因工作原因未能出席本次会议,已书面委托董事长侯为贵先生行使董事会会议表决权;副董事长谢伟良先生因工作原因未能出席本次会议,已书面委托董事董联波先生行使董事会会议表决权;董事殷一民先生因工作原因未能出席本次会议,已书面委托董事史立荣先生行使董事会会议表决权;独立董事陈乃蔚先生因工作原因未能出席本次会议,已书面委托独立董事魏炜先生行使董事会会议表决权。

1.4本季度报告中的财务报表未经审计。

本季度报告所载的财务资料乃根据中国企业会计准则编制。

1.5本公司董事长侯为贵先生、财务总监韦在胜先生和会计机构负责人石春茂先生声明:保证本季度报告中财务报告真实、完整。

§2 公司基本情况2.1本集团(即“本公司及其附属公司”)报告期内经营活动总体状况的简要分析2010年1-9月,国内市场方面,光纤宽带网络建设大规模开展,但运营商在移动网络投资上保持谨慎,本集团积极配合运营商各类网络建设需求,继续巩固自身市场份额,同时深化研发,不断探索新的市场机会;国际市场方面,全球电信设备投资开始恢复增长,但印度、欧盟等地区的贸易政策变化对设备商的收入产生了一定的影响,本集团发挥优势,聚焦于客户需求,继续保持销售稳步增长。

2010年三季度业绩预增上市公司(7)

第43期证券代码证券简称09三季度每股收益(元)2010三季度每股收益(元)每股净资产(元)净资产收益率(%)股东户数增减(%)机构持股(%)300016北陆药业0.530.33 4.517.64-7.790.33300018中元华电0.760.25 4.96 4.94-10.658.59300019硅宝科技0.740.34 4.038.58-10.56 1.31300020银江股份0.490.24 3.73 6.62-17.8922.48300058蓝色光标0.670.487.2010.31-19.8945.92300059东方财富0.510.4211.37 5.85-14.36 5.40300070碧水源———0.4819.11 4.0121.4829.57300072三聚环保———0.4910.68 6.59 3.4034.11300077国民技术——— 1.5024.5110.02 3.3120.84300078中瑞思创——— 1.1017.0110.18-11.487.31300079数码视讯——— 1.0718.698.56-5.84 2.53300106西部牧业———0.30 4.368.07——— 2.89300110华仁药业———0.22 5.057.36———8.78300114中航电测———0.538.377.78——————600231凌钢股份0.260.57 4.4613.63 3.9112.87600239云南城投0.180.07 4.64 1.54-1.9913.15600251冠农股份-0.040.06 2.27 2.64-23.4059.58600256广汇股份0.380.39 2.9714.130.9424.97600309烟台万华0.520.58 3.3518.2411.5259.85600312平高电气0.16-0.05 3.27-1.4014.5238.55600328兰太实业0.020.11 2.83 4.050.8248.79600339天利高新-0.020.25 2.5010.60-2.7233.11600340ST 国祥-0.080.02 1.890.8217.9535.67600365通葡股份0.000.011.120.81-2.0223.83600379宝光股份0.040.07 1.654.4841.5036.06600386北巴传媒0.220.25 2.969.2910.0165.11600399抚顺特钢0.030.03 3.17 1.08-1.3112.76600408安泰集团-0.21-0.022.72-0.903.29 6.75300115长盈精密——— 1.0013.839.19———6.32300118东方日升——— 1.2913.5712.17———0.79300121阳谷华泰———0.37 6.908.75———9.07300122智飞生物———0.48 5.1513.80——— 6.29600011华能国际0.340.26 3.437.64-4.5876.96600059古越龙山0.080.13 3.23 4.85-3.2129.11600061中纺投资-0.010.02 1.30 1.64-17.2946.62600084*ST 中葡-0.40-0.21 1.08-17.47-7.2228.97600105永鼎股份0.260.43 3.5413.07 2.4946.84600117西宁特钢0.020.18 3.34 5.41-4.5558.05600121郑州煤电0.120.15 2.88 5.43-3.8153.50600123兰花科创 1.68 1.7110.9216.9315.7557.16600125铁龙物流0.290.37 3.0612.6248.8217.53600146大元股份-0.150.03 1.41 2.07-31.5035.11600217*ST 秦岭-0.350.05-0.37———-3.9045.20600226升华拜克0.350.24 3.058.118.1846.80证券代码证券简称09三季度每股收益(元)2010三季度每股收益(元)每股净资产(元)净资产收益率(%)股东户数增减(%)机构持股(%)600725云维股份-0.040.08 4.01 1.95 6.9560.93600738兰州民百0.080.11 1.367.2020.6437.01600742一汽富维0.85 1.769.3920.46-42.2347.57600774汉商集团0.000.00 2.730.15-18.1642.17600803威远生化0.030.00 1.430.03 3.3618.64600808马钢股份0.000.14 3.53 3.90-3.8269.39600809山西汾酒0.85 1.24 4.5529.69-3.9778.67600829三精制药0.560.66 3.9217.02-12.7585.88600868ST 梅雁0.000.11 1.1010.69-4.83 4.02600870ST 厦华0.260.17-2.53———-8.8847.54600873五洲明珠0.080.13 2.28 6.01-14.9838.64600880博瑞传播0.520.41 2.5417.4335.4026.77600892ST 宝诚-0.14-0.15-0.64——— 1.7515.49600894广钢股份0.040.010.79 1.81-4.8765.94600971恒源煤电 1.27 2.2110.3324.42-1.1226.81601000唐山港———0.34 3.4311.25-46.03 1.38601002晋亿实业-0.020.27 2.3712.00-11.1764.32601101昊华能源——— 1.7411.6120.9813.9420.19601268二重重装———0.10 3.25 3.81-3.1313.42601369陕鼓动力———0.54 4.3715.25-8.0213.14601958金钼股份0.140.17 4.07 4.25-10.5228.14600705S*ST 北亚-0.02-0.010.00-18750.000.28600439瑞贝卡0.150.20 1.9110.64-9.6345.70600444*ST 国通-0.37-0.020.70-2.1221.4414.81600448华纺股份-0.220.06 1.28 4.98-10.0947.18600458时代新材0.370.73 6.0816.22-8.7031.53600459贵研铂业0.200.41 5.427.66 2.6049.97600467好当家0.110.12 2.09 5.95-17.0355.90600490*ST 合臣-0.34-0.180.53-28.74-24.8143.23600496精工钢构0.380.41 3.9110.89-16.1047.86600521华海药业0.340.20 2.787.23-8.5718.66600522中天科技0.78 1.00 5.7618.37-20.9039.89600525长园集团0.520.29 4.417.15-8.7359.29600537海通集团0.02-0.08 2.06-3.65-41.9814.54600539狮头股份0.060.02 3.830.40-3.577.87600546山煤国际0.040.79 4.0821.31-5.0128.80600560金自天正0.280.39 5.277.68-1.4653.72600600青岛啤酒0.96 1.13 6.9917.27-21.6924.45600619海立股份0.080.14 2.60 5.53 1.7574.44600666西南药业0.200.20 2.249.28-16.2540.43600668尖峰集团0.110.12 2.85 4.16-4.0217.44600682南京新百0.170.20 2.99 6.77 1.3053.66600697欧亚集团0.510.55 5.2610.65-11.9046.422010年三季度业绩预增上市公司(7)76精选资料DATA :周道E-mail:*******************ights Reserved.。

2010年三季度业绩邓增上市公司(4)

第36期2010年三季度业绩预增上市公司(4)证券代码证券简称业绩预告摘要09三季度每股收益(元)000060中金岭南净利润35,000万元~45,000万元,增长65.91%~113.31%0.74000078海王生物净利润3,900万元,增长51.37%0.03000537广宇发展净利润8950万元~10050万元,增长302.35%~351.8%0.07000982中银绒业净利润4,500万元~5,100万元,增长102.07%~129.01%0.11002008大族激光增长300%~330%0.24002024苏宁电器增长30%~50%0.57002027七喜控股增长30.00%~50.00%0.03002041登海种业增长150%~180%0.06002060粤水电增减变动0.00%~30.00%0.20002066瑞泰科技增长10.00%~30.00%0.31002140东华科技增长0.00%~30.00%0.60002142宁波银行增长50.00%~70.00%0.45002172澳洋科技增长50%~100%-0.36证券代码证券简称业绩预告摘要09三季度每股收益(元)600081东风科技增长1600%~1900%-0.04600584长电科技增长145~156倍0.12600626申达股份增长100%以上0.08600748上实发展增加50%以上0.09600963岳阳纸业增长50%以上0.29002192路翔股份增减变动0.00%~30.00%-0.05002244滨江集团增长20.00%~50.00%0.58002263大东南增长0.00%~50.00%0.17002297博云新材增长10.00%~30.00%———002332仙琚制药增长20.00%~50.00%———002341新纶科技增长30.00%~50.00%———002385大北农增减变动0.00%~30.00%———002430杭氧股份增长30.00%~50.00%———600019宝钢股份增幅为140%~160%0.7176精选资料DATA:赵迪E-mail:*****************ghts Reserved.。

2010年第三季度国际金融形势分析

2010年第三季度国际金融形势分析(一)2010-12-92010年第三季度,实体经济继续增长,降低了“二次探底”的忧虑,金融市场随之收复部分失地。

展望第四季度,全球经济可望持续复苏,金融市场状况有所缓解。

物价水平总体温和上涨,但随着全球产能逐渐恢复,2011年通胀压力不容忽视。

各国宏观政策依然慎于收紧,日本央行出手干预日元升值,可能干扰全球政策协调的努力。

亚洲银行业对全球经济复苏居功至伟,但未来面临新的风险挑战。

一、各国经济概述2010年第三季度全球经济继续增长,资本市场收复部分失地,主要货币汇率波动颇受关注。

发达市场复苏放缓,新兴市场加快增长,全球经济再现“脱钩”迹象,各个区域从同步衰退走向交替性增长,经济复苏步伐疲软,周期被拉长,增加了复杂性。

(一)全球经济持续缓步复苏,“二次探底”风险缓解第三季度,美国和日本经济复苏继续放缓,欧洲经济从第二季度的超预期反弹转为疲弱复苏,新兴市场稳步增长。

初步估计,三季度全球GDP环比增速2.8%,低于第二季度的3.8%。

这种区域性的交替增长态势,展示出全球经济复苏进程中的“脱钩”现象,一定程度反映了全球宏观刺激政策外溢效应的滞后性、上下游库存调整周期传导的延展性,以及全球“套利”资本追逐新兴市场投资机会的正面影响。

与金融危机期间全球同步大幅调整(从而导致世界经济“大衰退”)的情形不同,“脱钩”降低了全球“二次探底”的风险。

除非再度爆发全球性系统性风险,否则全球经济仍将持续复苏。

图1 2007—2009年全球银行业盈利状况比较资料来源:The Banker图2 美日欧制造业采购经理指数走势资料来源:J.P. Morgan, Markit图3 金砖四国制造业采购经理指数走势资料来源:J.P. Morgan, Markit10月29日,美国商务部公布了美国2010年第三季度国内生产总值增长的初步数据,折合成年率增长为2.0%,与此前市场预期的2.0%持平。

从分项上来看:1、第三季度实际消费升幅为2.6%,高于预期的2.4%,其中非耐用消费品的增幅为1.3%,较上季度的1.9%有所下滑,而耐用品消费增幅为6.1%,较第二季度6.8%的增长率有所收窄;2、库存投资上继续增加。

中国人寿保险股份有限公司

中国人寿保险股份有限公司 2010年第三季度报告(股票代码:601628)二〇一〇年十月二十八日目 录§1 重要提示 (3)§2 公司基本情况 (3)§3 重要事项 (5)§4 附录 (9)§1 重要提示1.1 本公司董事会、监事会及其董事、监事、高级管理人员保证本报告所载资料不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

1.2董事会会议应出席董事11人,实到董事8人。

董事长、执行董事杨超,执行董事万峰、刘英齐,非执行董事缪建民、庄作瑾,独立董事马永伟、Bruce D. Moore(莫博世)、梁定邦出席了会议。

执行董事林岱仁、非执行董事时国庆、独立董事孙昌基因故请假,分别书面授权委托执行董事万峰、非执行董事庄作瑾和独立董事马永伟代为出席并表决。

1.3 本公司2010年第三季度财务报告未经审计。

如无特别标注,2009年同期财务数据按照本公司变更后的会计政策进行了重述。

1.4 本公司董事长杨超先生、负责财务工作的副总裁刘家德先生、总精算师邵慧中女士及财务机构负责人杨征先生声明:保证本季度报告中财务报告的真实、完整。

§2 公司基本情况2.1 主要会计数据及财务指标币种:人民币本报告期末 上年度期末本报告期末比 上年度期末增减资产总计 (百万元)1,372,735 1,226,257 11.9%归属于公司股东的股东权益 (百万元)206,598 211,072 -2.1%归属于公司股东的每股净资产 (元/股)7.31 7.47-2.1%年初至报告期期末(1-9月)比上年同期增减经营活动产生的现金流量净额 (百万元)146,485 31.3% 每股经营活动产生的现金流量净额 (元/股) 5.18 31.3%上年同期(7-9月) 本报告期(7-9月)重述后重述前年初至报告期末(1-9月)本报告期比上年同期增减(与重述后相比)归属于公司股东的净利润 (百万元)6,911 6,681 5,954 24,945 3.4%基本每股收益 (元/股)0.24 0.24 0.21 0.88 3.4%扣除非经常性损益后的基本每股收益 (元/股)0.24 0.24 0.21 0.88 2.5% 稀释每股收益 (元/股)0.24 0.24 0.21 0.88 3.4% 加权平均净资产收益率 (%) 3.47 3.48 3.97 11.76 减少0.01个百分点扣除非经常性损益后的加权平均净资产收益率 (%)3.47 3.514.01 11.76 减少0.04个百分点注:涉及股东权益的数据及指标,采用归属于公司股东的股东权益;涉及净利润的数据及指标,采用归属于公司股东的净利润。

中工国际:2010年第三季度报告全文 2010-10-20

中工国际工程股份有限公司2010年第三季度季度报告全文§1 重要提示1.1 本公司董事会、监事会及董事、监事、高级管理人员保证本报告所载资料不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性负个别及连带责任。

1.2除下列董事外,其他董事亲自出席了审议本次季报的董事会会议未亲自出席董事姓名 未亲自出席董事职务 未亲自出席会议原因被委托人姓名 骆家马龙董事工作原因罗艳1.3 公司第三季度财务报告未经会计师事务所审计。

1.4 公司负责人罗艳、主管会计工作负责人王惠芳及会计机构负责人(会计主管人员)黄建洲声明:保证季度报告中财务报告的真实、完整。

§2 公司基本情况2.1 主要会计数据及财务指标单位:元2010.9.30 2009.12.31增减幅度(%)总资产(元)3,848,963,702.503,123,239,753.00 23.24%归属于上市公司股东的所有者权益(元)1,311,218,464.651,147,430,799.71 14.27%股本(股)190,000,000.00190,000,000.00 0.00%归属于上市公司股东的每股净资产(元/股) 6.9016.039 14.27%2010年7-9月 比上年同期增减(%)2010年1-9月比上年同期增减(%)营业总收入(元)612,948,365.18-12.38%2,031,751,271.14 1.69%归属于上市公司股东的净利润(元) 51,485,886.01109.81%168,970,443.38 45.13%经营活动产生的现金流量净额(元) - - 647,251,888.15 628.75%每股经营活动产生的现金流量净额(元/股)- -3.407 629.04%基本每股收益(元/股) 0.271110.08%0.889 45.02%稀释每股收益(元/股) 0.271110.08%0.889 45.02%加权平均净资产收益率(%)4.01% 1.68%13.72% 2.78%扣除非经常性损益后的加权平均净资产收益率(%) 3.98%1.78%13.69% 3.05%非经常性损益项目年初至报告期末金额附注除同公司正常经营业务相关的有效套期保值业务外,持有交易性金融资产、交易性金融负债产生的公允价值变动损益,以及处置交易性金融资产、交易性金融负债和可供出售金融资产取得的投资收益2,568,101.95 除上述各项之外的其他营业外收入和支出-256,053.42所得税影响额-1,951,836.96合计360,211.57 - 2.2 报告期末股东总人数及前十名无限售条件股东持股情况表单位:股报告期末股东总数(户)9,849前十名无限售条件流通股股东持股情况股东名称(全称)期末持有无限售条件流通股的数量种类中国机械工业集团有限公司117,880,000人民币普通股河北宣化工程机械股份有限公司5,120,000人民币普通股全国社保基金一零四组合4,200,000人民币普通股中国工商银行-南方绩优成长股票型证券投3,329,194人民币普通股资基金中国建设银行-华宝兴业收益增长混合型证3,119,577人民币普通股券投资基金中国工商银行-天弘精选混合型证券投资基2,695,402人民币普通股金兴业银行-兴业有机增长灵活配置混合型证券2,050,031人民币普通股投资基金中元国际工程设计研究院2,000,000人民币普通股中国工商银行-汇添富均衡增长股票型证券2,000,000人民币普通股投资基金中国工商银行-中银收益混合型证券投资基1,860,148人民币普通股金§3 重要事项3.1 公司主要会计报表项目、财务指标大幅度变动的情况及原因√适用□不适用1、报告期末货币资金比期初增加30.96%,增加的主要原因为委内瑞拉瓜里科河灌溉系统修复扩建工程(三期)、肯尼亚城市电网改造项目二期、乍得巴阿赫水泥厂项目等项目收汇。

朗科科技:2010年第三季度报告正文 2010-10-28

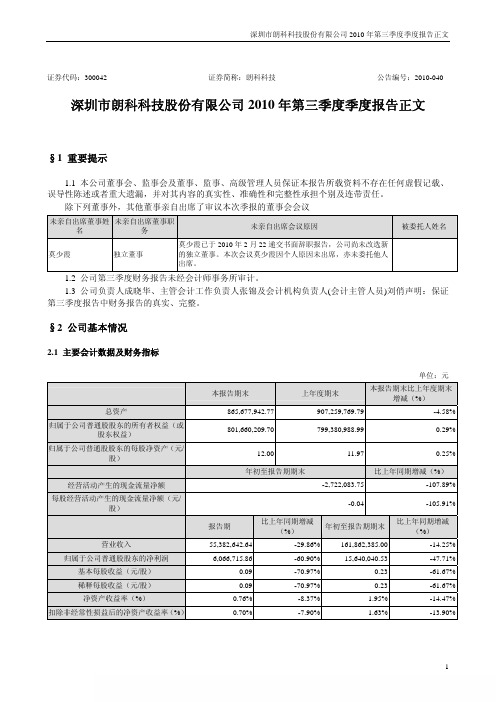

证券代码:300042 证券简称:朗科科技公告编号:2010-040 深圳市朗科科技股份有限公司2010年第三季度季度报告正文§1 重要提示1.1 本公司董事会、监事会及董事、监事、高级管理人员保证本报告所载资料不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

除下列董事外,其他董事亲自出席了审议本次季报的董事会会议未亲自出席董事姓名未亲自出席董事职务未亲自出席会议原因被委托人姓名莫少霞独立董事莫少霞已于2010年2月22递交书面辞职报告,公司尚未改选新的独立董事。

本次会议莫少霞因个人原因未出席,亦未委托他人出席。

1.2 公司第三季度财务报告未经会计师事务所审计。

1.3 公司负责人成晓华、主管会计工作负责人张锦及会计机构负责人(会计主管人员)刘俏声明:保证第三季度报告中财务报告的真实、完整。

§2 公司基本情况2.1 主要会计数据及财务指标单位:元本报告期末上年度期末本报告期末比上年度期末增减(%)总资产865,677,942.77907,259,769.79 -4.58%归属于公司普通股股东的所有者权益(或股东权益)801,660,209.70799,380,988.99 0.29%归属于公司普通股股东的每股净资产(元/股)12.0011.97 0.25%年初至报告期期末比上年同期增减(%)经营活动产生的现金流量净额-2,722,083.75 -107.89%每股经营活动产生的现金流量净额(元/股)-0.04 -105.91%报告期比上年同期增减(%)年初至报告期期末比上年同期增减(%)营业收入55,382,642.64-29.86%161,862,385.00 -14.25%归属于公司普通股股东的净利润6,066,715.86-60.90%15,640,040.53 -47.71%基本每股收益(元/股)0.09-70.97%0.23 -61.67%稀释每股收益(元/股)0.09-70.97%0.23 -61.67%净资产收益率(%)0.76%-8.37% 1.95% -14.47%扣除非经常性损益后的净资产收益率(%)0.70%-7.90% 1.63% -13.90%非经常性损益项目年初至报告期期末金额非流动资产处置损益83,546.38越权审批,或无正式批准文件,或偶发性的税收返还、减免584,944.71计入当期损益的政府补助,但与公司正常经营业务密切相关,符合国家政策规定、按照一定标准定额或定量持续享受的政府补助除外2,246,400.00除上述各项之外的其他营业外收入和支出5,561.35所得税影响额-346,953.73合计2,573,498.71 2.2 报告期末股东总人数及前十名无限售条件股东持股情况表单位:股报告期末股东总数(户)8,979前十名无限售条件流通股股东持股情况股东名称(全称)期末持有无限售条件流通股的数量种类黄黎明607,000人民币普通股江苏富航投资有限公司300,000人民币普通股周健275,200人民币普通股周瑞187,500人民币普通股周昌141,714人民币普通股陈小荣136,356人民币普通股徐中正127,809人民币普通股牛莉109,600人民币普通股上海肯同商业控股有限公司109,000人民币普通股谭新媛102,300人民币普通股2.3 限售股份变动情况表单位:股股东名称期初限售股数本期解除限售股数本期增加限售股数期末限售股数限售原因解除限售日期邓国顺15,450,000 0015,450,000上市承诺2013-01-08成晓华11,025,200 0011,025,200上市承诺2013-01-08珲春田木投资咨询有限责任公司4,830,500 004,830,500上市承诺2011-01-08 向锋1,558,400 001,558,400上市承诺2011-01-08 周创世1,081,400 001,081,400上市承诺2011-01-08 王全祥2,865,000 002,865,000上市承诺2011-01-08 张咏梅1,961,000 001,961,000上市承诺2011-01-08 王荣640,000 00640,000上市承诺2011-01-08 王斐2,469,000 002,469,000上市承诺2011-01-08 李俊2,354,000 002,354,000上市承诺2011-01-08 陈小梅300,000 00300,000上市承诺2011-01-08 敬彪225,000 00225,000上市承诺2011-01-08张锦225,000 00225,000上市承诺2011-01-08 罗培彬150,000 00150,000上市承诺2011-01-08 钟智渊150,000 00150,000上市承诺2011-01-08 王爱凤150,000 00150,000上市承诺2011-01-08 刘一宁150,000 00150,000上市承诺2011-01-08 高丽晶100,000 00100,000上市承诺2011-01-08 万红波100,000 00100,000上市承诺2011-01-08 卢赛文100,000 00100,000上市承诺2011-01-08 叶琦85,000 0085,000上市承诺2011-01-08 杜铁军75,000 0075,000上市承诺2011-01-08 王斓60,000 0060,000上市承诺2011-01-08 杨立平60,000 0060,000上市承诺2011-01-08 程学敏60,000 0060,000上市承诺2011-01-08 陈秀华40,000 0040,000上市承诺2011-01-08 孙儒楠40,000 0040,000上市承诺2011-01-08 邹潜40,000 0040,000上市承诺2011-01-08 苏剑40,000 0040,000上市承诺2011-01-08 李新志40,000 0040,000上市承诺2011-01-08 吕力鹏40,000 0040,000上市承诺2011-01-08 吴斌40,000 0040,000上市承诺2011-01-08 邓先兵40,000 0040,000上市承诺2011-01-08 范培珺40,000 0040,000上市承诺2011-01-08 蔡学峰25,000 0025,000上市承诺2011-01-08 吴琛25,000 0025,000上市承诺2011-01-08 门琳25,000 0025,000上市承诺2011-01-08 林松25,000 0025,000上市承诺2011-01-08 韩颖25,000 0025,000上市承诺2011-01-08 陈明航25,000 0025,000上市承诺2011-01-08 袁丽霞2,150,000 002,150,000上市承诺2011-01-08 王勇150,000 00150,000上市承诺2011-01-08 邱淑茹96,000 0096,000上市承诺2011-01-08 李方圆37,000 0037,000上市承诺2011-01-08 田晓莉37,000 0037,000上市承诺2011-01-08 程利权795,500 00795,500上市承诺2011-01-08 合计50,000,000 0050,000,000--§3 管理层讨论与分析3.1 公司主要财务报表项目、财务指标大幅度变动的情况及原因√适用□不适用1、应收票据较年初减少642.35万元,下降44.05%,主要原因为票据结算减少,到期票据解付增加所致。

SST天发:2010年第三季度报告全文 2010-10-23

舜元地产发展股份有限公司2010年第三季度报告全文§1 重要提示1.1 本公司董事会、监事会及董事、监事、高级管理人员保证本报告所载资料不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性负个别及连带责任。

1.2 公司第三季度财务报告未经会计师事务所审计。

1.3 公司法定代表人陈炎表先生、单位负责人史浩樑先生、单位主管会计工作负责人王国军先生、会计机构负责人蒋敏女士声明:保证季度报告中财务报告的真实、完整。

§2 公司基本情况2.1 主要会计数据及财务指标单位:元2010.9.302009.12.31增减幅度(%)总资产(元)268,036,183.41266,957,954.36 0.40%归属于上市公司股东的所有者权益(元)206,635,875.23206,190,887.30 0.22%股本(股)272,209,120.00272,209,120.00 0.00%归属于上市公司股东的每股净资产(元/股) 0.75910.7575 0.21%2010年7-9月比上年同期增减(%)2010年1-9月比上年同期增减(%)营业总收入(元)5,071,028.03-42.11%33,772,789.53 41.35%归属于上市公司股东的净利润(元) -568,953.32-1,320.71%444,987.93 13.16%经营活动产生的现金流量净额(元) - - -96,330,600.16 -718.59%每股经营活动产生的现金流量净额(元/股)- --0.3539 -718.71%基本每股收益(元/股) -0.0021-1,150.00%0.0016 14.29%稀释每股收益(元/股) -0.0021-1,150.00%0.0016 14.29%加权平均净资产收益率(%) -0.2750%-0.298%0.2156% 0.0216%扣除非经常性损益后的加权平均净资产收益率(%) -0.2749%0.2927%0.2156%0.0268%非经常性损益项目年初至报告期末金额附注非流动资产处置损益 -87.08 少数股东权益影响额 19.59 所得税影响额21.77合计-45.72 -2.2 报告期末股东总人数及前十名流通股股东持股情况表单位:股报告期末股东总数(户)31,220前十名流通股股东持股情况股东名称(全称)期末持有流通股的数量种类孙伟4,528,300人民币普通股陈曦1,268,790人民币普通股李荣海1,219,200人民币普通股何建雄1,153,300人民币普通股吴旗1,100,000人民币普通股王士明807,000人民币普通股马秋丽774,900人民币普通股张玲玲711,100人民币普通股唐志奇642,331人民币普通股寇惠珍633,900人民币普通股§3 重要事项3.1 公司主要会计报表项目、财务指标大幅度变动的情况及原因√适用□不适用1、货币资金比年初减少63.31%,主要本期用于工程款项的支出。

泛海建设:2010年第三季度报告正文 2010-10-28-

证券代码:000046 证券简称:泛海建设公告编号:2010-047 泛海建设集团股份有限公司2010年第三季度季度报告正文§1 重要提示1.1 本公司董事会、监事会及董事、监事、高级管理人员保证本报告所载资料不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性负个别及连带责任。

1.2 没有董事、监事、高级管理人员对本报告内容的真实性、准确性、完整性无法保证或存在异议。

1.3 所有董事均出席审议本报告的第六届董事会第四十三次临时会议。

1.4 公司第三季度财务报告未经会计师事务所审计。

1.5 公司董事长卢志强先生、副董事长兼总裁李明海先生、董事兼首席财务总监匡文先生、资产财务管理总部总监陈研女士郑重声明:保证季度报告中财务报告的真实、完整。

§2 公司基本情况2.1 主要会计数据及财务指标单位:元2010.9.30 2009.12.31 增减幅度(%总资产(元22,072,465,042.2922,740,909,302.54 -2.94%归属于上市公司股东的所有者权益(元7,805,395,100.218,480,781,293.49 -7.96%股本(股2,278,655,884.002,263,695,884.00 0.66%归属于上市公司股东的每股净资产(元/3.43 3.75 -8.53%股2010年7-9月比上年同期增减(%2010年1-9月比上年同期增减(%营业总收入(元717,182,738.0510.76%1,517,316,960.47 11.33%归属于上市公司股东的净利润(元98,782,283.49 6.63%181,993,731.21 -16.20%经营活动产生的现金流量净额(元---2,598,132,776.19 -2,921.68%每股经营活动产生的现金流量净额(元/---1.14 -2,950.00%股基本每股收益(元/股0.043 4.88%0.080 -16.67%稀释每股收益(元/股0.0434.88%0.080 -16.67%加权平均净资产收益率(% 1.27%13.39% 2.25% -14.12%扣除非经常性损益后的加权平均净资产1.27%11.40%2.24% -18.25%收益率(%非经常性损益项目年初至报告期末金额附注非流动资产处置损益239,209.64计入当期损益的政府补助,但与公司正常经营业务密切相关,符合2,074,067.65国家政策规定、按照一定标准定额或定量持续享受的政府补助除外除上述各项之外的其他营业外收入和支出-991,131.65所得税影响额-110,443.85少数股东权益影响额-155,809.55合计1,055,892.24 - 2.2 报告期末股东总人数及前十名无限售条件股东持股情况表单位:股报告期末股东总数(户59,673前十名无限售条件流通股股东持股情况股东名称(全称期末持有无限售条件流通股的数量种类黄木顺51,086,420人民币普通股中国农业银行-富国天瑞强势地区精选混合17,068,354人民币普通股型开放式证券投资基金中国工商银行-易方达价值精选股票型证券15,004,607人民币普通股投资基金原绍彬7,263,433人民币普通股深圳市川业世纪投资有限公司5,469,424人民币普通股中国工商银行-诺安价值增长股票证券投资4,580,000人民币普通股基金中信证券-建行-中信证券股债双赢集合资4,163,700人民币普通股产管理计划中国建设银行-长盛同庆可分离交易股票型证4,099,908人民币普通股券投资基金林细3,677,450人民币普通股刘文华3,270,045人民币普通股§3 重要事项3.1 公司主要会计报表项目、财务指标大幅度变动的情况及原因√适用□不适用1、货币资金较上年期末减少46.37%,系因报告期经营性支出增加、归还银行借款;2、应收账款较上年期末增长744.50%,系因报告期北京泛海国际居住区项目销售增加的应收房款;3、商誉较上年期末减少92.17%,系因报告期北京泛海信华置业有限公司可售存货减少,收购该公司少数股权时的商誉相应减值;4、长期待摊费用较上年期末减少32.59%,系因报告期摊销;5、递延所得税资产较上年期末增长116.35%,系因报告期累计可弥补亏损增加,相应所得税资产增加;6、短期借款较上年期末减少96.74%,系因报告期归还短期借款;7、预收款项较上年期末增长1036.40%,系因报告期预收的售房款尚未结转收入;8、应付利息较上年期末增长562.50%,系因报告期计提公司债券利息;9、其他应付款较上年期末减少47.52%,系因报告期归还往来款;10、少数股东权益较上年期末增长226.25%,系因报告期中诚信托有限责任公司对通海建设有限公司新增投资款;11、管理费用较上年同期增长54.01%,系因报告期管理支出增加;12、财务费用较上年同期减少737.69%,系因报告期利息收入增加;13、资产减值损失较上年同期增长153993.43%,系因报告期商誉减值;14、营业外支出较上年同期减少339.65%,系因报告期营业外支出减少;15、所得税费用较上年同期减少36.47%,系因报告期应纳税所得额减少;16、少数股东损益较上年同期增长71.06%,系因报告期购入武汉王家墩中央商务区投资建设股份有限公司少数股权致使该公司亏损全额进入本公司合并损益;17、经营活动产生的现金流量净额较上年同期减少2921.68%,系因报告期公司经营性现金流出增加;18、投资活动产生的现金流量净额较上年同期增长5348.40%,系因报告期投资支出增加;19、筹资活动产生的现金流量净额较上年同期减少49.26%,系因报告期借款流入减少;20、现金及现金等价物净增加额较上年同期减少236.10%,系因报告期经营性支出增长、投资支出增加及借款减少。

汇 集 3:2010年第三季度报告

广州汇集实业股份有限公司 二O一O年第三季度报告一、重要提示1.1 本公司董事会及其董事、监事会及其监事保证本报告所载资料不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性负个别及连带责任。

1.2 本季度财务报告未经审计。

1.3 公司负责人张汉波、财务负责人黄雪茹声明:保证季度报告中财务报告的真实、完整。

二、公司基本情况2.1 公司基本信息股份简称 汇集3 变更前简称(如有)南华西3股份代码 400029董事会秘书 证券事务代表姓 名 孙晓杰联系地址 广州市海珠区工业大道南路1351号自编3号二楼自编A电话 (020)89301626 84311099 传真 (020)89301620电子邮箱 nanhuaxi2006@2.2 财务资料2.2.1 主要会计数据及财务指标(单位:元)本报告期末 上年度期末 本报告期末比上年度期末增减(%)总资产 79,985,464.9576,548,274.00 4.49股东权益(不含少数股东权益) -1,090,245,450.96-1,076,164,871.17-1.31每股净资产 -8.20 -8.10 -1.23 调整后的每股净资产 -8.33-8.22-1.34年初至报告期末 本报告期比上年同期增减(%)经营活动产生的现金流量净额 -2,760,293.42-118.49每股经营活动产生的现金流量净额 -0.021-119.05报告期 年初至报告期末 本报告期比上年同期增减(%) 净利润 -3,548,605.93 -12,080,554.23基本每股收益 -0.03-0.09稀释每股收益净资产收益率扣除非经营性损益后的净资产收益率非经营性损益项目: 年初至报告期期末金额营业外支出 21,297.23营业外收入 2,502.762.2.2 利润表2.3 报告期末股东总数及前十名流通股股东持股表报告期末股东总数 15359户前十名流通股股东持股情况股东名称(全称) 期末持有流通股的数量(股) 种类(A、B、H股或其它) 舒逸民 600,000A股张旭 377,700A股陈扬凤 308,030A股李善明 306,429A股陈瑛 283,590A股黄文生 275,900A股张燃伟 270,000A股周维荣 260,000A股刘雪花 236,505A股朱容林 234,150A股三、重要事项3.1 公司主要会计报表项目、财务指标大幅度变动的情况及原因□ 适用 □√ 不适用3.2重大事项进展情况及其影响和解决方案的分析说明□√ 适用 □ 不适用一、重大诉讼、仲裁事项1、交通银行广州分行江南支行与广州市南华西房地产开发有限公司、广州南华西实业股份有限公司、广州南华西企业集团有限公司公证债权文书一案,我司收到(2007)海指执字第284-1号民事裁定书:广东省公证处于2004年1月2日作出的(2004)粤公证内字第3001号《执行证书》已发生法律效力,权利人交通银行广州分行江南支行于2004年2月6日向广州市中级人民法院申请执行,要求被执行人广州市南华西房地产开发有限公司、广州南华西实业股份有限公司、广州南华西企业集团有限公司共同清还借款本金18650000元及利息,广州市中级人民法院于2007年10月9日以(2004)穗中法执字第280号民事裁定书指定本院执行。

同花顺:2010年第三季度报告全文 2010-10-26

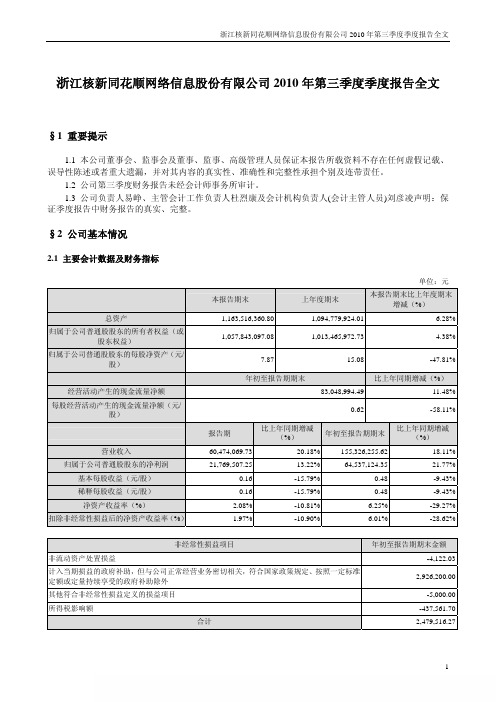

浙江核新同花顺网络信息股份有限公司2010年第三季度季度报告全文§1 重要提示1.1 本公司董事会、监事会及董事、监事、高级管理人员保证本报告所载资料不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

1.2 公司第三季度财务报告未经会计师事务所审计。

1.3 公司负责人易峥、主管会计工作负责人杜烈康及会计机构负责人(会计主管人员)刘彦凌声明:保证季度报告中财务报告的真实、完整。

§2 公司基本情况2.1 主要会计数据及财务指标单位:元本报告期末上年度期末本报告期末比上年度期末增减(%)总资产1,163,516,360.801,094,779,924.01 6.28%归属于公司普通股股东的所有者权益(或股东权益)1,057,843,097.081,013,465,972.73 4.38%归属于公司普通股股东的每股净资产(元/股)7.8715.08 -47.81%年初至报告期期末比上年同期增减(%)经营活动产生的现金流量净额83,048,994.49 11.48%每股经营活动产生的现金流量净额(元/股)0.62 -58.11%报告期比上年同期增减(%)年初至报告期期末比上年同期增减(%)营业收入60,474,069.7320.18%155,326,255.62 18.11%归属于公司普通股股东的净利润21,769,507.2513.22%64,537,124.35 21.77%基本每股收益(元/股)0.16-15.79%0.48 -9.43%稀释每股收益(元/股)0.16-15.79%0.48 -9.43%净资产收益率(%) 2.08%-10.81% 6.25% -29.27%扣除非经常性损益后的净资产收益率(%) 1.97%-10.90% 6.01% -28.62%非经常性损益项目年初至报告期期末金额非流动资产处置损益-4,122.03计入当期损益的政府补助,但与公司正常经营业务密切相关,符合国家政策规定、按照一定标准定额或定量持续享受的政府补助除外2,926,200.00其他符合非经常性损益定义的损益项目-5,000.00所得税影响额-437,561.70合计2,479,516.272.2 报告期末股东总人数及前十名无限售条件股东持股情况表单位:股报告期末股东总数(户)18,525前十名无限售条件流通股股东持股情况股东名称(全称)期末持有无限售条件流通股的数量种类 中国建设银行-摩根士丹利华鑫卓越成长股票型证券投资基金734,874 人民币普通股 中国建设银行-摩根士丹利华鑫领先优势股票型证券投资基金 625,500 人民币普通股 戴春朵 355,330 人民币普通股 王昱 342,700 人民币普通股 赵正业 255,634 人民币普通股 朱莉 220,552 人民币普通股 许嘉欣200,000 人民币普通股 中国建设银行-诺德价值优势股票型证券投资基金198,641 人民币普通股 深圳市朗通网络科技有限公司 166,801 人民币普通股 上海云联资产管理有限公司162,250人民币普通股2.3 限售股份变动情况表单位:股股东名称 期初限售股数本期解除限售股数 本期增加限售股数期末限售股数限售原因解除限售日期易峥24,192,000 0 24,192,000 48,384,000 公开发行前限售 2012.12.25 上海凯士奥投资咨询有限公司 10,080,000 0 10,080,000 20,160,000 公开发行前限售 2010.12.25 叶琼玖 8,064,000 0 8,064,000 16,128,000 公开发行前限售 2010.12.25 王进 4,032,000 0 4,032,000 8,064,000 公开发行前限售 2010.12.25 于浩淼 4,032,000 0 4,032,000 8,064,000 公开发行前限售 2010.12.25 网下配售股份3,360,000 6,720,000 3,360,0000 网下配售规定2010.3.25 合计53,760,000 6,720,000 53,760,000 100,800,000--§3 管理层讨论与分析3.1 公司主要财务报表项目、财务指标大幅度变动的情况及原因√ 适用 □ 不适用(1)应收账款增长124.01%,原因为公司通常在年度中期对部分信誉度较好的大客户适当放宽信用政策。

蓝帆股份:2010年第三季度报告正文 2010-10-26

证券代码:002382 证券简称:蓝帆股份 公告编号:2010-039山东蓝帆塑胶股份有限公司2010年第三季度季度报告正文§1 重要提示1.1 本公司董事会、监事会及董事、监事、高级管理人员保证本报告所载资料不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性负个别及连带责任。

1.2 公司第三季度财务报告未经会计师事务所审计。

1.3 公司负责人李振平、主管会计工作负责人孙传志及会计机构负责人(会计主管人员)白雪莲声明:保证季度报告中财务报告的真实、完整。

§2 公司基本情况2.1 主要会计数据及财务指标单位:元2010.9.30 2009.12.31增减幅度(%)总资产(元)1,046,613,749.78379,578,827.14 175.73%归属于上市公司股东的所有者权益(元)894,235,079.54210,982,432.32 323.84%股本(股)80,000,000.0060,000,000.00 33.33%归属于上市公司股东的每股净资产(元/股) 11.183.52 217.61%2010年7-9月 比上年同期增减(%)2010年1-9月比上年同期增减(%)营业总收入(元)159,818,291.6534.99%470,520,240.98 41.00%归属于上市公司股东的净利润(元) 12,453,087.50-32.24%36,065,240.92 -28.30%经营活动产生的现金流量净额(元) - - -14,328,391.80 -143.81%每股经营活动产生的现金流量净额(元/股)- --0.18 -132.73%基本每股收益(元/股) 0.17-45.16%0.49 -41.67%稀释每股收益(元/股) 0.17-45.16%0.49 -41.67%加权平均净资产收益率(%) 1.40%-8.74% 5.46% -23.52%扣除非经常性损益后的加权平均净资产收益率(%) 1.35%-8.80%5.41% -23.49%非经常性损益项目年初至报告期末金额附注除上述各项之外的其他营业外收入和支出 422,825.61 所得税影响额-63,423.84合计359,401.77 -2.2 报告期末股东总人数及前十名无限售条件股东持股情况表单位:股报告期末股东总数(户)12,474前十名无限售条件流通股股东持股情况股东名称(全称)期末持有无限售条件流通股的数量种类中国银行-华夏行业精选股票型证券投资基1,350,548人民币普通股金(LOF)张莹201,098人民币普通股李茂进200,956人民币普通股张金钢186,940人民币普通股深圳金优田照明科技有限公司134,640人民币普通股刘怡然132,300人民币普通股李倩果112,033人民币普通股东方汇理银行96,839人民币普通股杨素珍84,200人民币普通股李方81,400人民币普通股§3 重要事项3.1 公司主要会计报表项目、财务指标大幅度变动的情况及原因√适用□不适用(1)货币资金:期末余额539,519,415.61元,期初余额127,533,511.86元,增幅323.04%,主要是2010年4月份募集资金到帐,银行存款增加所致。

2010年三季度中国VC市场募资统计分析报告

2010年三季度中国VC/PE市场募资统计分析募资完成基金32支,达到2009年第一季度(41支)以来最高值;募资规模39.08亿美元。

其中,1亿美元以上基金数量8支,占本季度募资完成基金总数25.0%,而5000万美元以下基金数量为19支,占比达59.4%。

在募资完成基金中,创投基金占主流,披露22支,占比达68.8%。

本季度中资基金完成数量为27支,募资完成金额32.05亿元,占比分别为84.4%和82.0%,相比上季度有较大幅度提升,首轮募资完成基金数量及规模比上季度略有提高,基金数量11支,环比上升22.2%;募资规模为15.17亿美元,环比上升124.7%。

首轮募资完成基金以创投基金为主,资金构成全部为中资或中外合资。

开始募资基金数量为9支,环比下降25.0%;目标规模为34.85亿美元,环比上升21.8%。

外资人民币基金及大型产业投资基金拉高了本季度开始募资基金整体目标规模。

第一部分:2010年第三季度中国投资市场募资情况及政策法规1、募资综述2010年第三季度,中国创业投资及私募股权投资(以下简称VC/PE投资)市场基金募集活跃度有所提高,共披露募集基金52支,其中募资完成、首轮募资完成及开始募资基金数量分别为32支、11支和9支(见图1-1),募资规模方面,募资完成、首轮募资完成及开始募资基金规模分别为39.1亿美元、15.2亿美元及34.9亿美元(见图1-2)。

本季度,处于募资途中的基金数量与上季度持平,而募集完成基金数量相比上季度大幅增长,显示出基金市场募资活动相对活跃,多数基金能够完成其既定募资目标。

其中,地方政府主导成立的地方性产业投资基金以及获得政府资金支持的外资机构人民币基金,都募资都取得了较好的成果。

从中外资角度分析,中资基金依然是本季度募资主要力量,共41支,外资及中外合资基金分别为5支和6支;本季度中国市场募资完成的外资基金仅有4支,而仍在募资途中的外资基金仅有一支,即7月初成立的汇发中国基金三期,募资目标为2亿美元。

2010年第三季度中国上市公司

合肥工业大学决策科学与技术研究所、系统评价与决策分析研究所和安徽中经文化传媒有限公司等单位共同开发并隆重推出中国上市公司财务业绩综合评价系统。

该系统依据各上市公司每个季度披露的财务信息,采用科学的系统评估方法,分板块得出2008年以来各上市公司每个季度的综合财务业绩评价结果,并据此给出排行榜。

上市公司部分板块每个季度的评价结果将不定期在《经济》杂志予以发表,2008年以来上市公司每个季度的全部评价结果在专门的网站( )上予以公布。

我们希望通过研究成果的发表和公布,让更多的同行参与本领域的研究工作,也进一步促进我们的研究工作;同时也期待着这些系统、动态的研究成果能为投资决策提供参考。

电器板块名次年份季度公司代码公司名称综合得分12010年第三季度000651格力电器0.7458725622010年第三季度600690青岛海尔0.69330544432010年第三季度002242九阳股份0.56928540242010年第三季度000921ST 科 龙0.56770153152010年第三季度600060海信电器0.5496298762010年第三季度000100TCL 集团0.53544607972010年第三季度000521美菱电器0.50481495682010年第三季度600839四川长虹0.49988521192010年第三季度000527美的电器0.48779204102010年第三季度600983合肥三洋0.482180407112010年第三季度600336澳柯玛0.45324091122010年第三季度002032苏 泊 尔0.449594291132010年第三季度002035华帝股份0.443329973142010年第三季度600122宏图高科0.43357525152010年第三季度000418小天鹅A0.42556663162010年第三季度002005德豪润达0.409887001172010年第三季度600870ST厦华0.403450751182010年第三季度000049德赛电池0.40232801192010年第三季度000016深康佳A0.396116348202010年第三季度900956东贝B股0.387923945212010年第三季度600261浙江阳光0.385016107222010年第三季度002413常发股份0.384000947232010年第三季度200512闽灿坤B0.378052703242010年第三季度002011盾安环境0.375279799252010年第三季度600619海立股份0.371978731262010年第三季度000404华意压缩0.370855743272010年第三季度002418康盛股份0.369196875282010年第三季度002366丹甫股份0.366959875292010年第三季度000533万 家 乐0.366525027302010年第三季度000811烟台冰轮0.357512956312010年第三季度600482风帆股份0.35723357322010年第三季度002403爱仕达0.354273334332010年第三季度300014亿纬锂能0.343234154342010年第三季度600481双良节能0.342616234352010年第三季度002045广州国光0.338694486362010年第三季度002260伊 立 浦0.332090634372010年第三季度000541佛山照明0.330270179382010年第三季度000530大冷股份0.32971069392010年第三季度300068南都电源0.314688525402010年第三季度600478科力远0.311085318412010年第三季度600340ST国祥0.290612556422010年第三季度002076雪 莱 特0.290272884432010年第三季度600847ST渝万里0.258400564442010年第三季度600854ST春兰0.238957479452010年第三季度600234ST天龙0.202375803房地产板块名次年份季度公司代码公司名称综合得分12010年第三季度600048保利地产0.56022126322010年第三季度000002万 科A0.53936981132010年第三季度600704中大股份0.50111641542010年第三季度002133广宇集团0.46825525752010年第三季度002285世联地产0.46407744962010年第三季度600376首开股份0.45713865472010年第三季度600383金地集团0.448269866钢铁板块名次年份季度公司代码公司名称综合得分12010年第三季度600581八一钢铁0.58717804322010年第三季度600019宝钢股份0.57333350832010年第三季度002110三钢闽光0.52125465742010年第三季度000709河北钢铁0.51974482652010年第三季度000898鞍钢股份0.50215051962010年第三季度000708大冶特钢0.49847582972010年第三季度601003柳钢股份0.47921297382010年第三季度000778新兴铸管0.46641234592010年第三季度000655金岭矿业0.464152*********年第三季度600231凌钢股份0.449099918112010年第三季度000825太钢不锈0.443295*********年第三季度600126杭钢股份0.438532611132010年第三季度600808马钢股份0.434972796142010年第三季度600307酒钢宏兴0.429135355152010年第三季度000761本钢板材0.420631236162010年第三季度600005武钢股份0.415052437172010年第三季度600784鲁银投资0.409663531182010年第三季度600282南钢股份0.406853509192010年第三季度000717韶钢松山0.406367341202010年第三季度600102莱钢股份0.403510176212010年第三季度600507方大特钢0.401322005222010年第三季度600782新钢股份0.382588529232010年第三季度000959首钢股份0.382141206242010年第三季度600010包钢股份0.379604071252010年第三季度600569安阳钢铁0.346247157262010年第三季度000629*ST钒钛0.344966408272010年第三季度600894广钢股份0.329342928282010年第三季度600022济南钢铁0.326098933292010年第三季度002318久立特材0.318704428302010年第三季度000932华菱钢铁0.314788598312010年第三季度600992贵绳股份0.307662529322010年第三季度002132恒星科技0.302467167332010年第三季度601005重庆钢铁0.3005248342010年第三季度600117西宁特钢0.298137723352010年第三季度002342巨力索具0.298132471362010年第三季度600399抚顺特钢0.295161891372010年第三季度000890法 尔 胜0.255784855382010年第三季度600165宁夏恒力0.2298688312010年第三季度中国上市公司财务业绩综合评价表(部分行业)60 | ECONOMYFinance 财经. All Rights Reserved.82010年第三季度600515*ST筑信0.446830603 92010年第三季度000608阳光股份0.445220818 102010年第三季度000024招商地产0.440740571 112010年第三季度600266北京城建0.439642399 122010年第三季度000042深 长 城0.410443894 132010年第三季度600663陆家嘴0.408367208 142010年第三季度000918嘉凯城0.405732106 152010年第三季度000961中南建设0.404541619 162010年第三季度000926福星股份0.400282047 172010年第三季度002146荣盛发展0.397223111 182010年第三季度000537广宇发展0.395180499 192010年第三季度000402金 融 街0.394723642 202010年第三季度600051宁波联合0.392080126 212010年第三季度600193创兴置业0.391422747 222010年第三季度000671阳 光 城0.388878866 232010年第三季度000718苏宁环球0.38812204 242010年第三季度600175美都控股0.386253458 252010年第三季度600415小商品城0.384661762 262010年第三季度002344海宁皮城0.382034179 272010年第三季度000652泰达股份0.380624493 282010年第三季度600067冠城大通0.380051398 292010年第三季度600658电子城0.379229436 302010年第三季度600325华发股份0.378928116 312010年第三季度600079人福医药0.378254474 322010年第三季度600648外高桥0.377527367 332010年第三季度000632三木集团0.377198318 342010年第三季度600684珠江实业0.374631241 352010年第三季度002208合肥城建0.373939299 362010年第三季度600647同达创业0.372195859 372010年第三季度600064南京高科0.372039101 382010年第三季度600533栖霞建设0.369004222 392010年第三季度600246万通地产0.365006607 402010年第三季度600053中江地产0.363661067 412010年第三季度002077大港股份0.363415054 422010年第三季度600252中恒集团0.361759522 432010年第三季度000011深物业A0.360399112 442010年第三季度600807天业股份0.360179921 452010年第三季度600823世茂股份0.360013671 462010年第三季度600679金山开发0.358160419 472010年第三季度000009中国宝安0.357781429 482010年第三季度000567海德股份0.356389423 492010年第三季度600748上实发展0.356153916 502010年第三季度600173卧龙地产0.356118674 512010年第三季度600614鼎立股份0.35330454 522010年第三季度600208新湖中宝0.353149547 532010年第三季度600895张江高科0.353099229 542010年第三季度000505ST珠江0.352287559 552010年第三季度000043中航地产0.351753796 562010年第三季度000540中天城投0.35009412 572010年第三季度600743华远地产0.34919986 582010年第三季度000014沙河股份0.348819808 592010年第三季度601588北辰实业0.348747101 602010年第三季度000506中润投资0.348409118 612010年第三季度600622嘉宝集团0.34816992 622010年第三季度600846同济科技0.344028167 632010年第三季度002244滨江集团0.343159683 642010年第三季度600113浙江东日0.342256645 652010年第三季度600606金丰投资0.34218602 662010年第三季度000668荣丰控股0.341943178 672010年第三季度600745中茵股份0.341715648 682010年第三季度600641万业企业0.341409646 692010年第三季度000965天保基建0.340608394 702010年第三季度000046泛海建设0.340363908 712010年第三季度600736苏州高新0.34006157 722010年第三季度600617*ST联华0.339115818 732010年第三季度000558莱茵置业0.338455636 742010年第三季度600639浦东金桥0.334470167 752010年第三季度600159大龙地产0.334427318 762010年第三季度000656ST 东 源0.334253503 772010年第三季度002016世荣兆业0.333601295782010年第三季度600052浙江广厦0.33252548792010年第三季度600638新黄浦0.332512944802010年第三季度000897津滨发展0.330990564812010年第三季度000507粤 富 华0.330495653822010年第三季度600240华业地产0.330318691832010年第三季度000006深振业A0.330106021842010年第三季度600322天房发展0.329885038852010年第三季度000301东方市场0.329333112862010年第三季度600675中华企业0.328370163872010年第三季度000638万方地产0.328290397882010年第三季度000797中国武夷0.327966208892010年第三季度000631顺发恒业0.327065789902010年第三季度600657信达地产0.326178522912010年第三季度600393东华实业0.324745541922010年第三季度000029深深房A0.324732232932010年第三季度600247成城股份0.324507907942010年第三季度600082海泰发展0.323870611952010年第三季度000616亿城股份0.322458868962010年第三季度000514渝 开 发0.322069078972010年第三季度600555九龙山0.32153723982010年第三季度600133东湖高新0.320739941992010年第三季度000836鑫茂科技0.320613196 1002010年第三季度600158中体产业0.320295033 1012010年第三季度600223鲁商置业0.319615303 1022010年第三季度600724宁波富达0.316996834 1032010年第三季度000031中粮地产0.316800457 1042010年第三季度600007中国国贸0.3165391751052010年第三季度600683京投银泰0.315519534 1062010年第三季度600136道博股份0.314090906 1072010年第三季度600665天地源0.314054072 1082010年第三季度000517荣安地产0.3123152981092010年第三季度000667名流置业0.310852457 1102010年第三季度000573粤宏远A0.307897847 1112010年第三季度000511银基发展0.306020453 1122010年第三季度600759正和股份0.304791029 1132010年第三季度000036华联控股0.304115951 1142010年第三季度600766园城股份0.303801472 1152010年第三季度600790轻纺城0.302888069 1162010年第三季度600162香江控股0.302502305 1172010年第三季度000736ST 重 实0.301545035 1182010年第三季度000628高新发展0.2977217181192010年第三季度000803金宇车城0.295910775 1202010年第三季度600503华丽家族0.295732347 1212010年第三季度002305南国置业0.292632921222010年第三季度000711天伦置业0.292090944 1232010年第三季度600696多伦股份0.290230071242010年第三季度000150宜华地产0.290196337 1252010年第三季度000546光华控股0.288529652 1262010年第三季度000534万泽股份0.287250295 1272010年第三季度600225天津松江0.287085384 1282010年第三季度600753东方银星0.286253306 1292010年第三季度600732上海新梅0.283270778 1302010年第三季度000609绵世股份0.282082445 1312010年第三季度000007ST零七0.281749641 1322010年第三季度600634*ST海鸟0.278563133 1332010年第三季度600791京能置业0.278450978 1342010年第三季度600777新潮实业0.278070714 1352010年第三季度600615丰华股份0.275622685 1362010年第三季度000005世纪星源0.274264578 1372010年第三季度000526旭飞投资0.272222419 1382010年第三季度000979中弘地产0.271058006 1392010年第三季度600275ST昌鱼0.268525024 1402010年第三季度600890ST中房0.265485917 1412010年第三季度600620天宸股份0.264916672 1422010年第三季度000838国兴地产0.259012469 1432010年第三季度000502绿景地产0.254038562 1442010年第三季度600767运盛实业0.253065751 1452010年第三季度600734实达集团0.250280451 1462010年第三季度600385ST金泰0.223583014 1472010年第三季度600603ST兴 业0.220596569ECONOMY | 61. All Rights Reserved.。

久联发展:2010年第三季度报告正文 2010-10-27

贵州久联民爆器材发展股份有限公司 2010年第三季度季度报告正文§1 重要提示1.1 本公司董事会、监事会及董事、监事、高级管理人员保证本报告所载资料不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性负个别及连带责任。

1.2 公司第三季度财务报告未经会计师事务所审计。

1.3 公司负责人周天爵、总经理占必文、主管会计工作负责人雷治昌及会计机构负责人(会计主管人员)饶玉声明:保证季度报告中财务报告的真实、完整。

§2 公司基本情况2.1 主要会计数据及财务指标单位:元2010.9.30 2009.12.31增减幅度(%)总资产(元)1,629,643,958.161,296,350,654.26 25.71%归属于上市公司股东的所有者权益(元)621,950,737.71544,712,529.78 14.18%股本(股)173,030,000.00133,100,000.00 30.00%归属于上市公司股东的每股净资产(元/股) 3.594.09 -12.22%2010年7-9月 比上年同期增减(%)2010年1-9月比上年同期增减(%)营业总收入(元)464,430,120.4952.57%1,011,874,905.85 25.01%归属于上市公司股东的净利润(元) 35,363,791.9611.33%73,704,847.65 34.06%经营活动产生的现金流量净额(元) - - -53,198,859.68 -161.75%每股经营活动产生的现金流量净额(元/股)- --0.31 -147.69%基本每股收益(元/股) 0.2011.11%0.43 34.38%稀释每股收益(元/股) 0.2011.11%0.43 34.38%加权平均净资产收益率(%) 5.93%-0.34%12.67% 1.69%扣除非经常性损益后的加权平均净资产收益率(%) 6.13%-2.24%12.93% 0.34%非经常性损益项目年初至报告期末金额附注非流动资产处置损益-1,268,968.48 生产线更新改造处置设备 计入当期损益的政府补助,但与公司正常经营业务密切相关,符合国家政策规定、按照一定标准定额或定量持续享受的政府补助除外1,313,600.46 收到的搬迁补偿及税费返还除上述各项之外的其他营业外收入和支出 -2,249,442.35 罚款、捐赠、停产损失等 所得税影响额 430,706.20 少数股东权益影响额277,752.01合计-1,496,352.16 -2.2 报告期末股东总人数及前十名无限售条件股东持股情况表单位:股报告期末股东总数(户)8,142前十名无限售条件流通股股东持股情况股东名称(全称)期末持有无限售条件流通股的数量种类贵州久联企业集团有限责任公司61,912,778人民币普通股思南五峰化工有限责任公司8,450,585人民币普通股全国社保基金一零六组合7,141,095人民币普通股中国农业银行—鹏华动力增长混合型证券投6,062,095人民币普通股资基金中国工商银行—中银收益混合型证券投资基4,919,250人民币普通股金中国银行—嘉实服务增值行业证券投资基金4,305,597人民币普通股邹瀚枢4,264,000人民币普通股南京理工大学3,592,874人民币普通股中国工商银行—广发聚丰股票型证券投资基2,879,277人民币普通股金刘晖2,864,240人民币普通股§3 重要事项3.1 公司主要会计报表项目、财务指标大幅度变动的情况及原因√适用□不适用一、资产负债表项目大幅变动原因说明1、应收票据较期初增加715.5万元,增长88.43%的主要原因是公司承兑汇票增加所致。

2010年第三季度经济运行分析

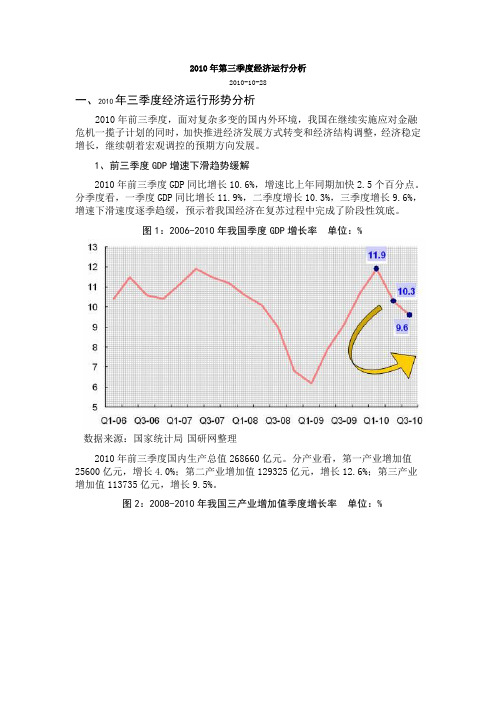

2010年第三季度经济运行分析2010-10-28一、2010年三季度经济运行形势分析2010年前三季度,面对复杂多变的国内外环境,我国在继续实施应对金融危机一揽子计划的同时,加快推进经济发展方式转变和经济结构调整,经济稳定增长,继续朝着宏观调控的预期方向发展。

1、前三季度GDP增速下滑趋势缓解2010年前三季度GDP同比增长10.6%,增速比上年同期加快2.5个百分点。

分季度看,一季度GDP同比增长11.9%,二季度增长10.3%,三季度增长9.6%,增速下滑速度逐季趋缓,预示着我国经济在复苏过程中完成了阶段性筑底。

图1:2006-2010年我国季度GDP增长率单位:%数据来源:国家统计局国研网整理2010年前三季度国内生产总值268660亿元。

分产业看,第一产业增加值25600亿元,增长4.0%;第二产业增加值129325亿元,增长12.6%;第三产业增加值113735亿元,增长9.5%。

图2:2008-2010年我国三产业增加值季度增长率单位:%数据来源:国家统计局国研网整理2010年前三季度经济增速减缓,一方面与我国今年以来实行的房地产调控、节能减排、淘汰落后产能等一系列调结构政策措施有关;另一方面,还有基数原因,2009年我国经济增速呈现“前低后高”,与之相对应,今年则呈现“前高后低”。

考虑到2009年四季度基期值较高以及投资增速放缓、出口增速进一步回落等因素影响,2010年四季度经济同比增速将继续回落,全年预计增长达到9.5%左右。

2、前三季度我国物价上行压力加大在经济增长回稳的同时,物价的进一步上涨开始引发人们对通胀的担忧。

继8月份的居民消费价格指数(CPI)刷新22个月以来历史纪录,9月份CPI继续保持7、8月份的上行态势,且涨幅再创新高。

2010年前三季度,CPI同比上涨2.9%,从环比来看,有6个月的环比为正增长,只有3个月环比为负增长。

其中,9月份CPI同比上涨3.6%,环比上涨0.6%,涨幅创23个月来新高。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

广发证券股份有限公司2010年第三季度报告全文§1 重要提示1.1本公司董事会、监事会及董事、监事、高级管理人员保证本报告所载资料不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性负个别及连带责任。

1.2 公司第三季度财务报告未经会计师事务所审计。

1.3 公司负责人王志伟先生、主管会计工作负责人孙晓燕女士及会计机构负责人(会计主管人员)孙晓燕女士声明:保证季度报告中财务报告的真实、完整。

§2 公司基本情况2.1 主要会计数据及财务指标单位:元项目 2010.9.30 2009.12.31 增减幅度总资产 84,322,683,778.12 104,335,867,943.39-19.18%归属于上市公司股东的所有者权益 17,963,813,934.99 16,374,006,933.519.71%股本(股) 2,507,045,732.00 2,000,000,000.0025.35%归属于上市公司股东的每股净资产(元/股)7.17 6.80 5.44%项目 2010年7-9月 比上年同期增减(7-9月)2010年1-9月比上年同期增减(1-9月)营业收入 2,492,144,381.71 -11.50%6,125,427,623.52 -17.23%归属于上市公司股东的净利润 1,096,152,668.10 -19.89%2,735,791,689.07 -19.65%经营活动产生的现金流量净额 - --21,329,649,199.37 -165.65%每股经营活动产生的现金流量净额(元/股)- --8.51 -163.11%基本每股收益(元/股) 0.44 -22.81% 1.10 -21.99%稀释每股收益(元/股) 0.44 -22.81% 1.10 -21.99%加权平均净资 6.36% 下降3.26个百分点16.09% 下降9.50个百分点产收益率扣除非经常性损益后的加权平均净资产收益率 6.44% 下降2.93个百分点16.04% 下降7.74个百分点注1:根据有关规定,尽管原广发证券股份有限公司(以下简称“原广发证券”)从法律上系于2010年2月被延边公路建设股份有限公司吸收合并,但在会计反映上则以原广发证券作为主体延续,上表所列各项财务数据反映的为广发证券股份有限公司或原广发证券的状况。

注2:根据中国证监会《公开发行证券的公司信息披露编报规则第9 号——净资产收益率和每股收益的计算及披露(2010 年修订)》第九条关于报告期以发行股份购买资产等方式实现非上市公司间接上市且构成反向购买的上市公司计算每股收益的规定,上表计算2010年1-9月每股收益时采用的普通股加权平均股数为2,485,399,692 股,计算上年同期每股收益时采用的普通股加权平均股数为2,409,638,554 股。

注3:在计算上年同期归属于上市公司所有者的每股净资产时,是采用原广发证券股份有限公司2009 年期末股本2,000,000,000 股乘以吸收合并协议中的换股比例,即以2,409,638,554 股计算。

上年同期每股经营活动产生的现金流量净额也采用该口径计算。

非经常性损益项目 年初至报告期期末金额 附注非流动性资产处置损益 47,653,285.15主要为子公司处置房产损益 计入当期损益的政府补助,但与公司正常经营业务密切相关,符合国家政策规定、按照一定标准定额或定量持续享受的政府补助除外9,762,515.85-除上述各项之外的其他营业外收入和支出 -26,615,709.25主要为捐赠支出和预计负债 非经常性损益的所得税影响数 -11,384,077.03-扣除所得税影响数后的非经常性损益合计 19,416,014.72-减:少数股东损益影响额(税后) 10,842,219.43-扣除少数股东损益后的非经常性损益 8,573,795.29-2.2 报告期末股东总人数及前十名无限售条件股东持股情况表单位:股报告期末股东总数(户)29747前十名无限售条件流通股股东持股情况股东名称(全称)期末持有无限售条件流通股的数量种类温少生2,178,562 人民币普通股王素芳1,571,000 人民币普通股中国银行-海富通股票证券投资基金1,199,988 人民币普通股中国工商银行-南方稳健成长贰号证券投资基金1,057,200 人民币普通股何少玲1,044,000 人民币普通股通联创业投资股份有限公司1,000,000 人民币普通股臧宏锋874,300 人民币普通股何丽君691,736 人民币普通股田泽成649,676 人民币普通股中国平安人寿保险股份有限公司-传统-普通保险产品594,700 人民币普通股§3 重要事项3.1 公司主要会计报表项目、财务指标大幅度变动的情况及原因√适用□不适用项目 2010年9月30日 2009年12月31日 增减幅度主要变动原因结算备付金 4,243,114,381.78 10,825,571,065.70 -60.80%存放在登记结算公司的客户备付金减少买入返售金融资产 800,000,000.00 --期末增加买入返售金融资产 无形资产 428,642,078.10 54,886,898.92680.96%土地使用权增加递延所得税资产 93,092,435.98 70,346,692.7932.33%可抵扣暂时性差异增加卖出回购金融资产款 4,401,919,504.67 2,554,747,651.77 72.30%卖出回购金融资产同比规模增加应付职工薪酬 1,093,804,658.44 1,609,719,924.81 -32.05%支付职工薪酬应交税费 629,151,991.81 1,129,191,468.64 -44.28%本年缴纳了企业所得税等相关税费及计提数减少预计负债 26,977,559.36 52,181,649.46-48.30%支付预计负债其他负债 383,715,837.61 901,559,410.17-57.44%其他应付款及预提费用减少 外币报表折算差额 -14,742,720.74 -10,326,430.46-42.77%美元、港币对人民币同比贬值 项目 2010年1-9月 2009年1-9月 增减幅度主要变动原因公允价值变动收益 142,668,279.23 -216,465,273.29165.91%交易性金融资产公允价值变动增加汇兑收益 -2,125,162.29 68,578.85-3198.86%美元、港币对人民币同比贬值 营业税金及附加 253,197,734.56 394,085,671.04-35.75%应税收入同比减少营业外收入 61,453,334.50 248,117,455.00-75.23%收购营业部利得减少营业外支出30,653,242.75 4,245,078.14622.09%捐赠支出增加以及计提了预计负债少数股东损益 118,404,162.94 172,218,217.48-31.25%净利润减少所致其他综合收益-150,330,534.84 426,858,539.71-135.22%可供出售金融资产公允价值变动减少综合收益总额2,703,865,317.17 4,004,090,531.02 -32.47%净利润减少和可供出售金融资产公允价值变动减少归属于母公司股东综合收益总额 2,591,242,759.89 3,829,668,729.10 -32.34%净利润减少和可供出售金融资产公允价值变动减少归属于少数股东的综合收益总额 112,622,557.28 174,421,801.92-35.43%净利润减少和可供出售金融资产公允价值变动减少经营活动产生的现金流量净额 -21,329,649,199.3732,489,998,723.93-165.65%代理买卖证券款收到的现金净额减少投资活动产生的现金流量净额 -1,195,896,986.712,894,284,376.07-141.32%可供出售金融资产净现金流出增加3.2 重大事项进展情况及其影响和解决方案的分析说明3.2.1 非标意见情况□适用√不适用3.2.2 公司存在向控股股东或其关联方提供资金、违反规定程序对外提供担保的情况□适用√不适用3.2.3 日常经营重大合同的签署和履行情况□适用√不适用3.2.4 其他√适用□不适用1、吸收合并的会计处理按照财政部2006年2月15日颁布的企业会计准则及其相关规定,非同一控制下的企业合并,以发行权益性证券交换股权的方式进行的,如果发行权益性证券的一方其生产经营决策在合并后被参与合并的另一方所控制的,发行权益性证券的一方虽然为法律上的母公司,但其为会计上的被收购方,该类企业合并称为“反向购买”。

根据财政部2008年12月26日财会函[2008]60 号文件规定,企业购买上市公司,被购买的上市公司不构成业务的,购买企业应按照权益性交易的原则进行处理,不得确认商誉或确认计入当期损益。

延边公路建设股份有限公司定向回购吉林敖东药业有限公司非流通股份及以新增股份换股吸收合并广发证券股份有限公司(“原广发证券”)的交易,构成反向购买,在该反向购买中,会计上的购买方为原广发证券,会计上的被购买方为延边公路。

并且,由于延边公路回购吉林敖东非流通股份后不构成业务,所以上述交易按权益性交易的原则进行处理。

因此,本公司本报告期末(2010年9月30日)合并及母公司资产负债表,及2010年1-9月合并及母公司利润表、现金流量表以原广发证券作为主体延续,运用反向收购及权益性交易的会计处理方法进行编制。

相应期初(2009年12月31日)的合并及母公司资产负债表,及上年同期(2009年1-9月)合并及母公司利润表、现金流量表为原广发证券相关期间财务报表。

2、非公开发行股票方案2010年7月31日,公司第六届董事会第十三次会议审议通过了《关于公司非公开发行股票方案的议案》,并于2010年9月1日经公司2010年第四次临时股东大会审议通过(具体公告详见2010年8月3日和2010年9月2日《中国证券报》、《证券时报》、《上海证券报》和巨潮资讯网) 。

公司拟以不低于27.41元/股向特定对象非公开发行股票合计不超过60,000万股,募集资金不超过180亿元,全部用于增加公司资本金、补充公司营运资金、扩充公司业务。

根据有关法律法规的规定,本次非公开发行方案尚需中国证监会的核准。

3、公司《章程》重要条款变更报告期内,根据中国证监会《关于核准广发证券股份有限公司变更公司章程重要条款的批复》(证监许可[2010]677 号),公司《章程》的重要条款发生变更。