个税测算表

个税快速计算表

月薪资个税计算蓝底金额会相应变化检验:月薪资应交个税税后工资个税层级5111.1156.115055.0010%已知税后工资(不包含可税前扣除的社保等),倒算税前工资及应交个税税前工资=ROUND(MAX((税后工资-3500-{0,105,555,1005,2755,5505,13505})/(1-{0.03,0.1,0.2,0.25,0.3,0.35,0.45})+3500,税后工资),2)检验:税后工资税前工资应交个税个税层级5055.005111.1156.1110%年终奖个税计算12月份薪资x,则年终奖需扣除月薪资距3500起征点的差额为MIN(3500,x)-3500年终奖总金额y税率等级区间评判值z=ROUND((y+MIN(3500,x)-3500)/12,2),对应税率等级0-1500/3%,1500-4500/10%,4500-9000/20%,9000-35000/25%,35000-55000/30%,年终奖总金额12月份薪资yx 检验:年终奖总额12月份薪资应交个税税后年终奖个税层级960000.003500.00330495.00629505.0035%一次性劳务报酬(通常算法,不包含有减除项目的类别)绿底部分可更改金额=(y+MIN(3500,x)-3500)*LOOKUP(ROUND(MAX((y+MIN(3500,x)-3500)/12,2),0),{0,1500.01,4500.01,9000.01,35000.01,55000.01,80000.01}3500)/12,2),0),{0,1500.01,4500.01,9000.01,35000.01,55000.01,80000.01},{0,105,555,1005,2755,5505,13505})检验:劳务报酬应交个税税后劳务报酬80000.0018600.0061400.00一次性劳务报酬x元(不足4000元),应交个税=(x-800)*20%000/30%,55000-8000035%,80000-无穷/45%01},{0.03,0.1,0.2,0.25,0.3,0.35,0.45})-LOOKUP(ROUND(MAX((y+MIN(3500,x)-。

10600工资个税计算方法2022税率表

10600工资个税计算方法2022税率表2022年个税标准延用2020年标准,起征点为5000元/月,根据我国《中华人民共和国个人所得税法》个人所得税税率表如下:其计算方法是应纳税所得额(月度收入-5000元(起征点)-专项扣除(三险一金等)-专项附加扣除-依法确定的其他扣除)乘以对应的税率减去速算扣除数字即为个人所需缴纳的个人所得税。

1、工资范围在1——5k元之间的,包括5000元,个人所得税税率为0%;

2、工资范围在5k——8k元之间的,包括8000元,个人所得税税率为3%;

3、工资范围在8k——17k元之间的,包括17000元,个人所得税税率为10%;

4、工资范围在17k——30k元之间的,包括30000元,个人所得税税率为20%;

5、工资范围在30k——40k万元之间的,包括4万元,适用个人所得税税率为25%;

一般工资越高,纳税越多。

如果工资低于5000元的话,是不需要缴纳个人所得税的。

个税计算表格公式

个税计算表格公式一、工资、薪金所得个税计算公式。

1. 应纳税所得额的计算。

- 应纳税所得额 = 月度收入 - 5000元 - 专项扣除 - 专项附加扣除 - 依法确定的其他扣除。

- 其中:- 5000元是每月的基本减除费用标准(起征点)。

- 专项扣除包括居民个人按照国家规定的范围和标准缴纳的基本养老保险、基本医疗保险、失业保险等社会保险费和住房公积金等。

- 专项附加扣除包括子女教育、继续教育、大病医疗、住房贷款利息、住房租金、赡养老人等支出。

2. 税率及速算扣除数。

- 工资、薪金所得适用七级超额累进税率,税率为3% - 45%。

具体税率和速算扣除数如下表:级数全月应纳税所得额税率(%)速算扣除数。

1 不超过3000元的部分 3 0。

2 超过3000元至12000元的部分 10 210。

3 超过12000元至25000元的部分 20 1410。

4 超过25000元至35000元的部分 25 2660。

5 超过35000元至55000元的部分 30 4410。

6 超过55000元至80000元的部分 35 7160。

7 超过80000元的部分 45 15160。

3. 应纳税额的计算。

- 应纳税额 = 应纳税所得额×适用税率 - 速算扣除数。

二、劳务报酬所得个税计算公式。

1. 应纳税所得额的计算。

- 每次收入不超过4000元的:- 应纳税所得额 = 每次收入额 - 800元。

- 每次收入4000元以上的:- 应纳税所得额 = 每次收入额×(1 - 20%)2. 税率及速算扣除数。

- 劳务报酬所得适用三级超额累进税率,税率为20% - 40%。

具体如下:级数每次应纳税所得额税率(%)速算扣除数。

1 不超过20000元的部分 20 0。

2 超过20000元至50000元的部分 30 2000。

3 超过50000元的部分 40 7000。

3. 应纳税额的计算。

- 应纳税额 = 应纳税所得额×适用税率 - 速算扣除数。

个税的税率和计算方法

个税的税率和计算方法应纳税所得额=月度收入-5000元(免征额)-专项扣除(三险一金等)-专项附加扣除-依法确定的其他扣除。

工资税=应纳税所得额×工资税税率专项附加扣除的项目有:子女教育、继续教育、大病医疗、住房贷款利息、住房租金、赡养老人个人所得税税率标准:1、工资范围在1-5000元之间的,包括5000元,适用个人所得税税率为0%;2、工资范围在5000-8000元之间的,包括8000元,适用个人所得税税率为3%;3、工资范围在8000-17000元之间的,包括17000元,适用个人所得税税率为10%;4、工资范围在17000-30000元之间的,包括30000元,适用个人所得税税率为20%;5、工资范围在30000-40000元之间的,包括40000元,适用个人所得税税率为25%;6、工资范围在40000-60000元之间的,包括60000元,适用个人所得税税率为30%;7、工资范围在60000-85000元之间的,包括85000元,适用个人所得税税率为35%;8、工资范围在85000元以上的,适用个人所得税税率为45%。

二、个人所得税税率表(1)全月应纳税额不超过3000元的,税率为3%,速算扣除数0;(2)全月应纳税额超过3000元至12000元的部分,税率为10%。

速算扣除数210元;(3)全月应纳税额超过12000元至25000元的部分,税率为20%。

速算扣除数1410元;(4)全月应纳税额超过25000元至35000元的部分,税率为25%,速算扣除数2660元;(5)全月应纳税额超过35000元至55000元的部分,税率为30%,速算扣除数4410元;(6)全月应纳税额超过55000元至80000元的部分,税率为35%。

速算扣除数7160元;(7)全月应纳税额超过80000的部分,税率为45%。

速算扣除数15160元。

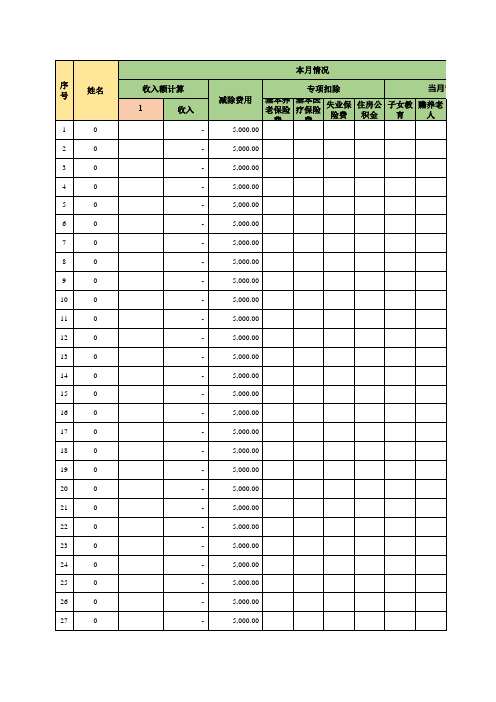

公司员工个税工资计算表

公司员工个税工资计算表公司员工个税工资计算表序号姓名身份证件类型身份证件号码纳税人识别号是否为非居民个人所得项目本月(次)情况收入额计算减除费用专项扣除其他扣除收入费用免税收入基本养老保险费基本医疗保险费失业保险费住房公积金年金商业健康保险税延养老保险财产原值允许扣除的税费其他1A身份证10000000 10000000否工资薪金5,000.002B身份证10000001 10000001否工资薪金5,000.00 3C身份证10000002 10000002 否工资薪金5,000.00 4A身份证10000003 10000003 否工资薪金5,000.00 5B身份证10000004 10000004 否工资薪金5,000.00 6C身份证10000005 10000005 否工资薪金5,000.00 7A身份证10000006 10000006 否工资薪金8B身份证10000007 10000007 否工资薪金5,000.00 9C身份证10000008 10000008 否工资薪金5,000.00 10A身份证10000009否工资薪金5,000.00 11B身份证10000010 10000010 否工资薪金5,000.00 12C身份证10000011 10000011 否工资薪金5,000.00 13A身份证1000001210000012否工资薪金5,000.0014B身份证1000001310000013否工资薪金5,000.00文档下载《公司员工个税工资计算表》。

年度累计预扣预缴个人所得税自动计算表

速算扣除

0

480

15520

一次性奖金计税

个税起征累计

5000 10000 15000 20000 25000 30000 35000 40000 45000 50000 55000 60000 60000

应纳税额

-1440 -2880 -4320 -5760 -7200 -8640 -10080 -11520 -12960 -14400 -15840 -17280 -1280

年度累计预扣预缴个税自动计算表

①此表应用于年度工资、薪金所得个税计算且年度内12个月均在同一法人公司进行工资、薪金发放的; ②黄色部分可根据实际情况进行填写,计算自动更新; ③奖金为两种计算办法对比。

公积金缴纳基

社保缴纳基数 个人社保承担比例

数

个人公积金承担比例 专项附加扣除月度金额

8000

10.00%

8000

8.00%

3000

月份 (当月收到的工资、薪金所

得)

1 2 3 4 5 6 7 8 9 10 11 12 奖金

应发工资

8000 8000 8000 8000 8000 8000 8000 8000 8000 8000 8000 8000 16000

综合收入累计

社保公积金累 专项附加扣除率

0 0 0 0 0 0 0 0 0 0 0 0 0

税率 0.03

累计税额 月度税额

0

0

0

0

0

0

0

0

0

0

0

0

0

0

0

0

0

0

0

0

0

0

0

0

0

0

2024个人所得税税率表

2024个人所得税税率表(经典版)编制人:__________________审核人:__________________审批人:__________________编制单位:__________________编制时间:____年____月____日序言下载提示:该文档是本店铺精心编制而成的,希望大家下载后,能够帮助大家解决实际问题。

文档下载后可定制修改,请根据实际需要进行调整和使用,谢谢!并且,本店铺为大家提供各种类型的经典范文,如工作总结、学习总结、合同协议、规章制度、条据文书、事迹材料、心得体会、教学资料、作文大全、其他范文等等,想了解不同范文格式和写法,敬请关注!Download tips: This document is carefully compiled by this editor. I hope that after you download it, it can help you solve practical problems. The document can be customized and modified after downloading, please adjust and use it according to actual needs, thank you!Moreover, the shop provides you with various types of classic model essays, such as work summary, study summary, contract agreement, rules and regulations, documents, deeds materials, experience, teaching materials, composition, other model essays, etc.want to know different model essay formats and writing methods, please pay attention!2024个人所得税税率表2024个人所得税税率表_个人所得税起征点《2024个人所得税税率表,2024个人所得税是什么呢?税率表个人所得税扣税的速扣数是什么呢?下面是由本店铺为大家精心整理的?2024个人所得税税率表,仅供参考,欢迎大家阅读本文。

累计预扣法个税计算表-2019格式

扣除

额

扣率

速算扣 除数

应纳税 额

减免税 额

已扣缴 税额

应补 (退)

税额

-

- -35,000.00

0.03

-

-

-

-

-

-

- -35,000.00

0.03

-

-

-

-

-

-

- -35,000.00

0.03

-

-

-

-

-

-

- -35,000.00

0.03

-

-

-

-

-

-

- -35,000.00

0.03

-

-

-

-

-

-

- -35,000.00

-

-

-

-

-

-

- -30,000.00

0.03

-

-

-

-

- -30,000.00

0.03

-

-

-

-

- -30,000.00

0.03

-

-

-

-

- -30,000.00

0.03

-

-

-

-

- -30,000.00

0.03

-

-

-

-

- -30,000.00

0.03

-

-

-

-

- -35,000.00

0.03

-

-

-

-

- -35,000.00

0.03

-

-

-

-

- -35,000.00

0.03

-

-

-

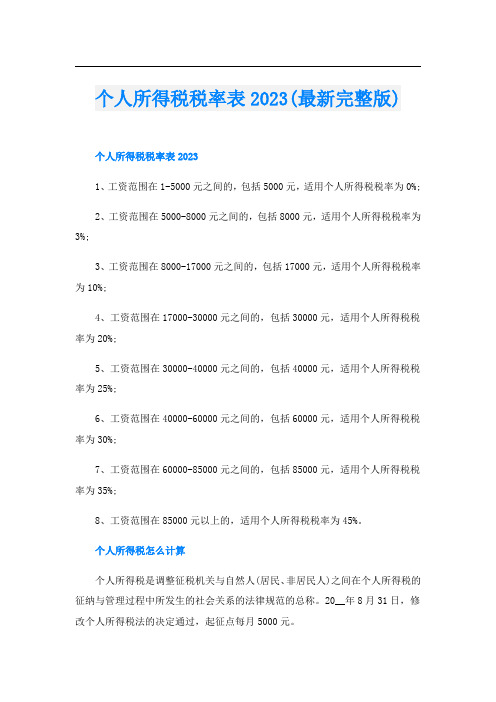

个人所得税税率表2023(最新完整版)

个人所得税税率表2023(最新完整版)个人所得税税率表20231、工资范围在1-5000元之间的,包括5000元,适用个人所得税税率为0%;2、工资范围在5000-8000元之间的,包括8000元,适用个人所得税税率为3%;3、工资范围在8000-17000元之间的,包括17000元,适用个人所得税税率为10%;4、工资范围在17000-30000元之间的,包括30000元,适用个人所得税税率为20%;5、工资范围在30000-40000元之间的,包括40000元,适用个人所得税税率为25%;6、工资范围在40000-60000元之间的,包括60000元,适用个人所得税税率为30%;7、工资范围在60000-85000元之间的,包括85000元,适用个人所得税税率为35%;8、工资范围在85000元以上的,适用个人所得税税率为45%。

个人所得税怎么计算个人所得税是调整征税机关与自然人(居民、非居民人)之间在个人所得税的征纳与管理过程中所发生的社会关系的法律规范的总称。

20__年8月31日,修改个人所得税法的决定通过,起征点每月5000元。

个人所得税计算公式:纳税金额=(税前工资-5000元-三险一金-专项附加扣除)×适用税率-速算扣除数。

举例来说:A先生在北京工作,每月税前工资为1万元,正在租房住,同时需要赡养老人,那么他需要交纳多少元个税?我们可以将已知条件分别列出来,税前工资10000元,个税起征点5000元,10000×(8%+0.5%+2%+5%)=1550元,专项附加扣除住房租金可抵扣1200元,赡养老人可抵扣2000元。

纳税金额=(10000-5000-1550-1200-2000)×3%=7.5元。

总的来说,个人所得税的计算和税率有很大的关系,一般工资越高,税率就越高。

而个人所得税起征点5000元,是指工资低于5000元,不需要缴纳个人所得税,这对于低收入群体来说,是一个好消息。

新个税计算 (含级与不含级对照表)

工资、薪金个人所得税税率表级数 含税级距 不含税级距 税率(%) 速算扣除数 说明1 不超过1500元的 不超过1455元的 3 01.本表所列含税级距与不含税级距,均为按照税法规定减除有关费用后的所得额; 2.含税级距适用于由纳税人负担税款的工资、薪金所得;不含税级距适用于由他人(单位)代付税款的工资、薪金所得。

2超过1500元至4500元的部分 超过1455元至4155元的部分10 1053超过4500元至9000元的部分 超过4155元至7755元的部分20 5554超过9000元至35000元的部分 超过7755元至27255元的部分25 10555超过35000元至55000元的部分 超过27255元至41255元的部分30 27556超过55000元至80000元的部分 超过41255元至57505元的部分35 55057 超过80000元的部分 超过57505元的部分 45 13505个体工商户的生产、经营所得 企事业单位的承包经营、承租经营所得级数 含税级距 不含税级距 税率(%) 速算扣除数 说明1 不超过15000元的 不超过14250元的 5 0本表所列含税级距与不含税级距,均为按照税法规定以每一纳税年度的收入总额减除成本、费用以及损失后的所得额;2超过15000元至30000元的部分超过14250元至27750元的部分107503超过30000元至60000元的部分 超过27750元至51750元的部分20 37504超过60000元至100000元的部分 超过51750元至79750元的部分30 97507超过100000元的部分超过79750元的部分35 14750。

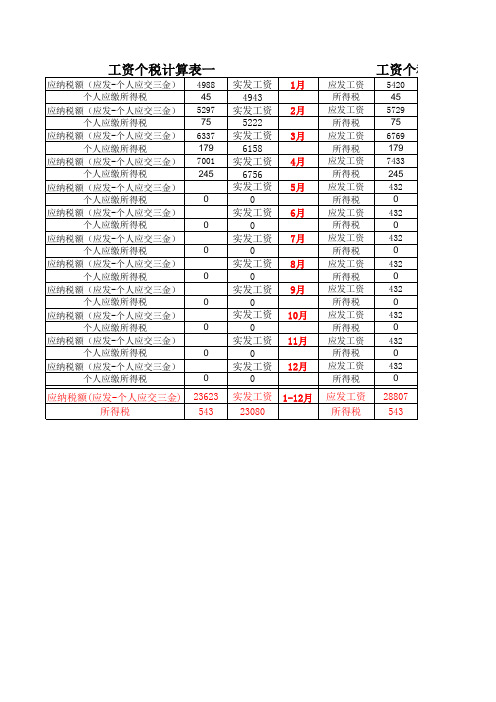

个税计算表

应纳税额(应发-个人应交三金) 个人应缴所得税 应纳税额(应发-个人应交三金) 个人应缴所得税 应纳税额(应发-个人应交三金) 个人应缴所得税 应纳税额(应发-个人应交三金) 个人应缴所得税 应纳税额(应发-个人应交三金) 个人应缴所得税 应纳税额(应发-个人应交三金) 个人应缴所得税 应纳税额(应发-个人应交三金) 个人应缴所得税 应纳税额(应发-个人应交三金) 个人应缴所得税 应纳税额(应发-个人应交三金) 个人应缴所得税 应纳税额(应发-个人应交三金) 个人应缴所得税 应纳税额(应发-个人应交三金) 个人应缴所得税 应纳税额(应发-个人应交三金) 个人应缴所得税 4988 45 5297 75 6337 179 7001 245 0 0 0 0 0 0 0 0

工资个税计算表二

实发工资 4943 实发工资 5222 实发工资 6158 实发工资 6756 实发工资 0 实发工资 0 实发工资 0 实发工资 0 实发工资 0 实发工资 0 实发工资 0 实发工资 0 1月 2月 3月 4月 5月 6月 7月 8月 9月 10月 11月 12月

应发工资 所得税 应发工资 所得税 应发工资 所得税 应发工资 所得税 应发工资 所得税 应发工资 所得税 应发工资 所得税 应发工资 所得税 应发工资 所得税 应发工资 所得税 应发工资 所得税 应发工资 所得税 5420 45 5729 75 6769 179 7433 245 432 0 432 0 432 0 432 0 432 0 432) 23623 所得税 543

实发工资 1-12月 23080

应发工资 所得税

28807 543

工资个税计算表二

实发工资 备 注 4943 个人扣款按432 实发工资 5222 实发工资 6158 实发工资 6756 实发工资 0 实发工资 0 实发工资 0 实发工资 0 实发工资 0 实发工资 0 实发工资 0 实发工资 0 实发工资 23080 月均5770