《固定资产》随堂练习答案

固定资产练习题参考答案

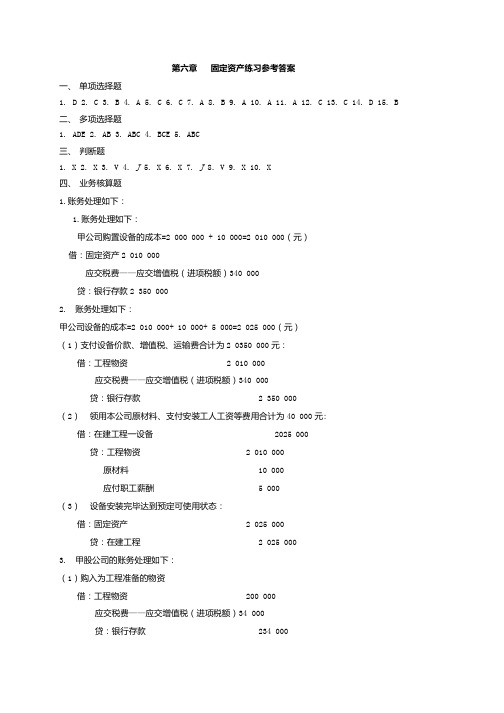

第六章固定资产练习题参考答案一、单项选择题1、A2、D3、A4、A5、B6、C7、D8、B9、C 10、B11、A 12、D 13、A 14、A 15、B 16、A 17、B 18、A 19、A 20、B二、多项选择题1、ABCD2、ABC3、BCD4、BC5、ABCD6、BCD7、BD8、ABCD9、AC 10、ABD 11、ABD 12、AB 13、ABC 14、ABC15、BC 16、ABC 17、BCD 18、BD 19、ABC 20、ABC三、判断题1、×2、×3、×4、√5、×6、√7、√8、√9、× 10、√11、× 12、× 13、× 14、× 15、√ 16、√ 17、× 18、× 19、× 20、×四、实训题实训一1、借:固定资产 47000贷:银行存款 470002、借:在建工程 940000贷:应付票据 9400003、借:在建工程 4000贷:银行存款 40004、借:固定资产 944000贷:在建工程 9440005、借:固定资产 40000贷:实收资本 400006、借:在建工程 200000贷:银行存款 2000007、借:固定资产 500000贷:在建工程 5000008、借:固定资产 100000贷:银行存款 100000实训二1、借:工程物资 117000贷:银行存款 1170002、借:在建工程 105300贷:工程物资 1053003、借:在建工程 23400贷:原材料 20000应交税费—应交增值税(进项税额转出)34004、借:在建工程 40000贷:应付职工薪酬 400005、借:在建工程 3000贷:生产成本—辅助生产成本 30006、借:固定资产 171700贷:在建工程 171700实训三 净残值率=400000400020000-×100%=4% 年折旧率=(1-4%)÷6=16%年折旧额=400000×16%=64000(元)月折旧率=16%÷12≈1.333%月折旧额=400000×1.333%≈5333(元)实训四 单位时间折旧额=80000)800040000(800000--=9.6(元/小时) 本月折旧额=300×9.6=2880(元)实训五采用年数总和法: 第一年折旧率=2)15(55÷+⨯=155 第一年折旧额=(400000-20000+4000)×155=128000(元) 第二年折旧率=2)15(54÷+⨯=154 第二年折旧额=(400000-20000+4000)×154=102400(元) 第三年折旧率=2)15(53÷+⨯=153 第三年折旧额=(400000-20000+4000)×153=76800(元) 第四年折旧率=2)15(52÷+⨯=152 第四年折旧额=(400000-20000+4000)×152=51200(元) 第五年折旧率=2)15(51÷+⨯=151 第五年折旧额=(400000-20000+4000)×151=25600(元) 采用双倍余额递减法: 折旧率=52×100%=40% 第一年折旧额=400000×40%=160000(元)第二年折旧额=(400000-160000)×40%=96000(元)第三年折旧额=(400000—160000—96000)×40%=57600(元)摊余价值=400000—160000—96000—57600=86400(元)第四、五年折旧额=[86400—(20000—4000)]÷2=35200(元)实训六1、购入为工程准备的物资:借:工程物资 117000贷:银行存款 1170002、工程领用物资:借:在建工程—仓库 105300贷:工程物资 1053003、剩余工程物资转作企业生产用材料:借:原材料 10000应交税费—应交增值税(进项税额)1700贷:工程物资 117004、工程领用生产用原材料:借:在建工程—仓库 17550贷:原材料 15000应交税费—应交增值税(进项税额转出)25505、分配工程人员工资:借:在建工程—仓库 25000贷:应付职工薪酬 250006、辅助生产车间为工程提供的劳务支出:借:在建工程—仓库 5000贷:生产成本—辅助生产成本 50007、工程完工交付使用:借:固定资产 152850贷:在建工程—仓库 152850实训七1、借:在建工程 1200 (单位以万元表示)贷:银行存款 1200借:在建工程 100贷:工程物资 100借:在建工程 20贷:应付职工薪酬 20借:固定资产 1320贷:在建工程 13202、第一年折旧率=2)15(55÷+⨯=155 第一年折旧额=1320×(1—5%)×155=418(万元) 第二年折旧率=2)15(54÷+⨯=154第二年折旧额=1320×(1—5%)×154=334.4(万元) 第三年折旧率=2)15(53÷+⨯=153第三年折旧额=1320×(1—5%)×153=250.8(万元) 第四年折旧率=2)15(52÷+⨯=152第四年折旧额=1320×(1—5%)×152=167.2(万元) 第五年折旧率=2)15(51÷+⨯=151第五年折旧额=1320×(1—5%)×151=83.6(万元)会计分录:借:制造费用 418贷:累计折旧 418实训八该固定资产累计折旧=1320×(1—5%)×(155+154×128)=640.93(万元)(单位以万元表示)借:固定资产清理 679.07累计折旧 640.93贷:固定资产 1320借:固定资产清理 10贷:银行存款 10借:银行存款 800贷:固定资产清理 679.07营业外收入 120.93实训九1、2005年折旧额=(2319—69)×2)15(55÷+⨯=750(万元)2006年折旧额=(2319—69)×2)15(54÷+⨯=600(万元)2007年折旧额=(2319—69)×2)15(53÷+⨯=450(万元)2、借:在建工程 2200 (单位以万元表示)贷:银行存款 2200借:在建工程 119贷:库存商品 100应交税费—应交增值税(销项税额)17应付职工薪酬 2借:固定资产 2319贷:在建工程 23193、累计折旧=750+600+450+(2319—69)×152×123=750+600+450+75=1875 借:固定资产清理 444累计折旧 1875贷:固定资产 2319借:银行存款 371贷:固定资产清理 371借:固定资产清理 2贷:银行存款 2借:营业外支出 75贷:固定资产清理 75实训十1、借:固定资产清理 12400累计折旧 7600贷:固定资产 200002、借:银行存款 16000贷:固定资产清理 160003、借:固定资产清理 3600贷:营业外收入—非流动资产处置利得 36004、累计折旧=10200100020000+-×831=16000(元) 借:固定资产清理 4000累计折旧 16000贷:固定资产 200005、借:固定资产清理 240贷:银行存款 2406、借:原材料 1000贷:固定资产清理 10007、借:营业外支出—非流动资产处置损失 3240贷:固定资产清理 32408、累计折旧=20168042000-×14=28224(元) 借:固定资产清理 13776累计折旧 28224贷:固定资产 420009、借:固定资产清理 1200贷:银行存款 120010、借:银行存款 1800贷:固定资产清理 180011、借:其他应收款—保险公司 10000贷:固定资产清理 1000012、借:营业外支出—非流动资产处置损失 3176贷:固定资产清理 3176实训十一购入设备的成本=100000+17000+2000+1000=120000元1、购入设备时借:固定资产 120000贷:银行存款 1200002、双倍余额递减法年折旧率=52×100%=40% 〈1〉2001年应计提折旧额=120000×40%=48000(元)〈2〉2002年应计提折旧额=(120000—48000)×40%=28800(元)〈3〉2003年应计提折旧额=(120000—48000—28800)×40%=17280(元)〈4〉2004年应计提折旧额=(120000—48000—28800—17280—5000)÷2=10460(元) 3、2001年末计提折旧时的会计分录:借:制造费用 48000贷:累计折旧 48000实训十二1、设备月折旧额=(60—5)÷200000×4000=1.1(万元)办公楼月折旧额=(620—20)÷(20×12)=2.5(万元)2004年4月份应计提固定资产折旧额=1.1+2.5=3.6(万元)2、借:制造费用 1.1管理费用 2.5贷:累计折旧 3.6注意:此题要求计算的是4月份的折旧额,而不是3月份的折旧额。

固定资产练习参考答案.doc

第六章固定资产练习参考答案一、单项选择题1. D2. C3. B4. A5. C6. C7. A8. B9. A 10. A 11. A 12. C 13. C 14. D 15. B二、多项选择题1.ADE2. AB3. ABC4. BCE5. ABC三、判断题1. X2. X3. V4. J5. X6. X7. J8. V9. X 10. X四、业务核算题1.账务处理如下:1.账务处理如下:甲公司购置设备的成本=2 000 000 + 10 000=2 010 000(元)借:固定资产2 010 000应交税费——应交增值税(进项税额)340 000贷:银行存款2 350 0002.账务处理如下:甲公司设备的成本=2 010 000+ 10 000+ 5 000=2 025 000(元)(1)支付设备价款、增值税、运输费合计为2 0350 000元:借:工程物资 2 010 000应交税费——应交增值税(进项税额)340 000贷:银行存款 2 350 000(2)领用本公司原材料、支付安装工人工资等费用合计为40 000元:借:在建工程一设备2025 000贷:工程物资 2 010 000原材料10 000应付职工薪酬 5 000(3)设备安装完毕达到预定可使用状态:借:固定资产 2 025 000贷:在建工程 2 025 0003.甲股公司的账务处理如下:(1)购入为工程准备的物资借:工程物资200 000应交税费——应交增值税(进项税额)34 000贷:银行存款234 000(2)工程领用物资借:在建工程——厂房210 600贷:工程物资180 000 应交税费——应交增值税(进项税额转出)30 600 (3)工程领用原材料借:在建工程——厂房35 100贷:原材料30 000 应交税费一一应交增值税(进项税额转出) 5 100 (4)辅助生产车间为工程提供劳务支出借:在建工程——厂房30 000贷:生产成本——辅助生产成本30 000(5)支付工程人员工资借:在建工程——厂房60 000贷:应付职工薪酬——工资60 000(6)7月底,工程达到预定可使用状态,尚未办理结算手续,固定资产成本按暂估价值入账借:固定资产——厂房335 700贷:在建工程——厂房335 7004.计提减值准备前固定资产的账面价值为:6 489 000-3 214 800-6 000 = 3 268 200 (元) 应补提的固定资产减值准备为:3 268 200—3 180 000 = 88 200 (元)会计分录为:借:资产减值损失一计提的固定资产减值准备88 200贷:固定资产减值准备88 2005.该资产已计提折旧=50000X (1-4%) / (10X 12) X (12X7 + 5) =35600(1)审批前借:待处理财产损溢一待处理固定资产损溢14400累计折旧35600贷:固定资产50000(2)审批后借:营业外支出14400贷:待处理财产损溢一待处理固定资产损溢144006.甲公司的账务处理如下:(1)固定资产转入清理借:固定资产清理累计折旧固定资产减值准备贷:固定资产应交税费一(2)发生清理费用借:固定资产清理贷:银行存款(3)收到残料变价收入借:银行存款贷:固定资产清理(4)结转固定资产净损益借:营业外支出一处置非流动资产损失贷:固定资产清理五、计算分析题1.固定资产月折旧额的计算(1)二月份折旧额= 7000 (元)(2)三月份折旧额计算如下:二月份增加机器设备应提折旧额= 50000 X30 100150 0005 000180 000•应交增值税(进项税额转出)5 1003 0003 00010 00010 00023 10023 100(1-4. 24%) 4-104-12 = 399 (元)(1 — 2. 5%) :15 4-12 = 130 三月份应提折旧额= 7000+399 -130 = 7269 (元)(3)四月份折旧额计算如下:三月份增加机器设备应提折旧额=[(30000-9600) -30000X4%] 4-8^12=200四月份应提折旧额= 7269+200=7469(元)2.编制出售该设备的会计分录借:固定资产清理309.6累计折旧550.4贷:固定资产860借:银行存款306贷:固定资产清理306 借:固定资产清理0.4贷:银行存款0.4 将固定资产清理账户的余额转入营业外支出: 借:营业外支出 4贷:固定资产清理 4。

固定资产练习题(含答案)

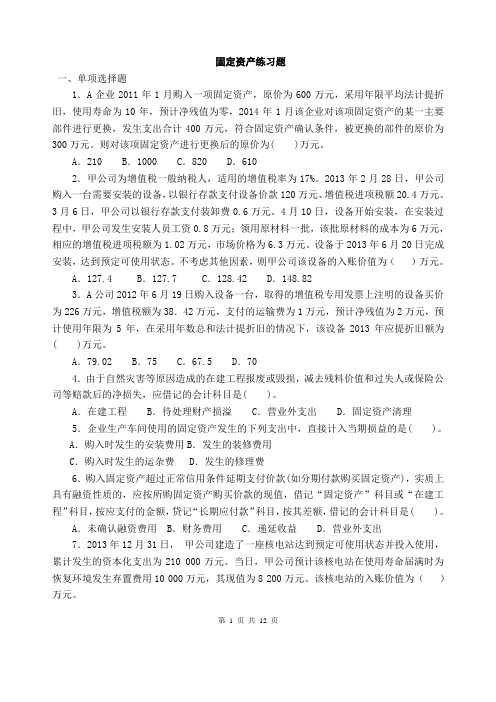

固定资产练习题一、单项选择题1.A企业2011年1月购入一项固定资产,原价为600万元,采用年限平均法计提折旧,使用寿命为10年,预计净残值为零,2014年1月该企业对该项固定资产的某一主要部件进行更换,发生支出合计400万元,符合固定资产确认条件,被更换的部件的原价为300万元。

则对该项固定资产进行更换后的原价为( )万元。

A.210 B.1000 C.820 D.6102.甲公司为增值税一般纳税人,适用的增值税率为17%。

2013年2月28日,甲公司购入一台需要安装的设备,以银行存款支付设备价款120万元、增值税进项税额20.4万元。

3月6日,甲公司以银行存款支付装卸费0.6万元。

4月10日,设备开始安装,在安装过程中,甲公司发生安装人员工资0.8万元;领用原材料一批,该批原材料的成本为6万元,相应的增值税进项税额为1.02万元,市场价格为6.3万元。

设备于2013年6月20日完成安装,达到预定可使用状态。

不考虑其他因素,则甲公司该设备的入账价值为()万元。

A.127.4 B.127.7 C.128.42 D.148.823.A公司2012年6月19日购入设备一台,取得的增值税专用发票上注明的设备买价为226万元,增值税额为38.42万元,支付的运输费为1万元,预计净残值为2万元,预计使用年限为5年,在采用年数总和法计提折旧的情况下,该设备2013年应提折旧额为( )万元。

A.79.02 B.75 C.67.5 D.704.由于自然灾害等原因造成的在建工程报废或毁损,减去残料价值和过失人或保险公司等赔款后的净损失,应借记的会计科目是( )。

A.在建工程 B.待处理财产损溢 C.营业外支出 D.固定资产清理5.企业生产车间使用的固定资产发生的下列支出中,直接计入当期损益的是( )。

A.购入时发生的安装费用B.发生的装修费用C.购入时发生的运杂费 D.发生的修理费6.购入固定资产超过正常信用条件延期支付价款(如分期付款购买固定资产),实质上具有融资性质的,应按所购固定资产购买价款的现值,借记“固定资产”科目或“在建工程”科目,按应支付的金额,贷记“长期应付款”科目,按其差额,借记的会计科目是( )。

固定资产练习题(含答案)

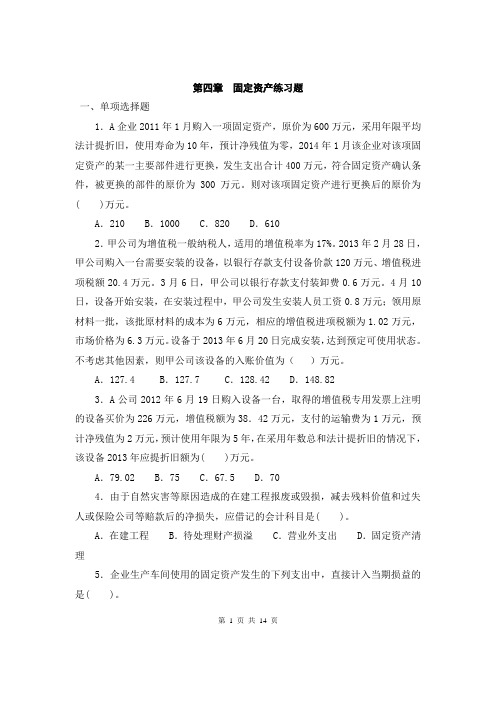

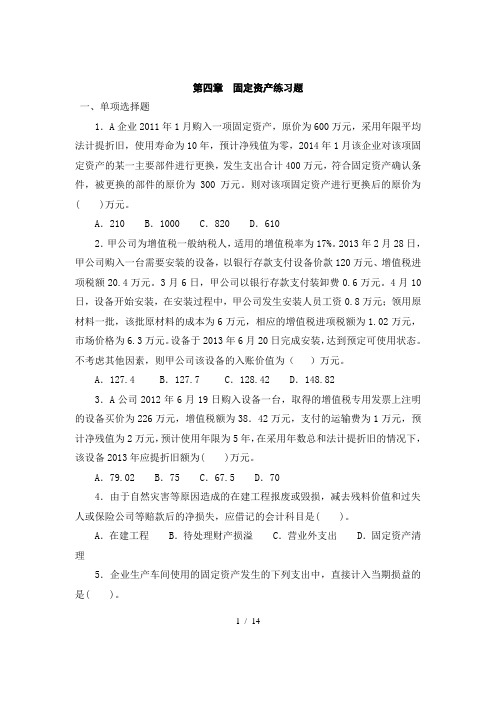

第四章固定资产练习题一、单项选择题1.A企业2011年1月购入一项固定资产,原价为600万元,采用年限平均法计提折旧,使用寿命为10年,预计净残值为零,2014年1月该企业对该项固定资产的某一主要部件进行更换,发生支出合计400万元,符合固定资产确认条件,被更换的部件的原价为300万元。

则对该项固定资产进行更换后的原价为( )万元。

A.210 B.1000 C.820 D.6102.甲公司为增值税一般纳税人,适用的增值税率为17%。

2013年2月28日,甲公司购入一台需要安装的设备,以银行存款支付设备价款120万元、增值税进项税额20.4万元。

3月6日,甲公司以银行存款支付装卸费0.6万元。

4月10日,设备开始安装,在安装过程中,甲公司发生安装人员工资0.8万元;领用原材料一批,该批原材料的成本为6万元,相应的增值税进项税额为1.02万元,市场价格为6.3万元。

设备于2013年6月20日完成安装,达到预定可使用状态。

不考虑其他因素,则甲公司该设备的入账价值为()万元。

A.127.4 B.127.7 C.128.42 D.148.823.A公司2012年6月19日购入设备一台,取得的增值税专用发票上注明的设备买价为226万元,增值税额为38.42万元,支付的运输费为1万元,预计净残值为2万元,预计使用年限为5年,在采用年数总和法计提折旧的情况下,该设备2013年应提折旧额为( )万元。

A.79.02 B.75 C.67.5 D.704.由于自然灾害等原因造成的在建工程报废或毁损,减去残料价值和过失人或保险公司等赔款后的净损失,应借记的会计科目是( )。

A.在建工程 B.待处理财产损溢 C.营业外支出 D.固定资产清理5.企业生产车间使用的固定资产发生的下列支出中,直接计入当期损益的是( )。

第 1 页共14 页A.购入时发生的安装费用B.发生的装修费用C.购入时发生的运杂费 D.发生的修理费6.购入固定资产超过正常信用条件延期支付价款(如分期付款购买固定资产),实质上具有融资性质的,应按所购固定资产购买价款的现值,借记“固定资产”科目或“在建工程”科目,按应支付的金额,贷记“长期应付款”科目,按其差额,借记的会计科目是( )。

第六章固定资产练习题参考答案

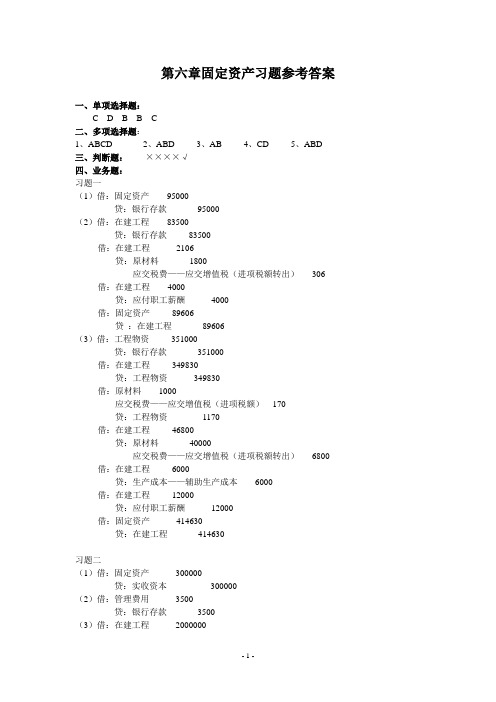

第六章固定资产习题参考答案一、单项选择题:C D B B C二、多项选择题:1、ABCD2、ABD3、AB4、CD5、ABD三、判断题:××××√四、业务题:习题一(1)借:固定资产95000贷:银行存款95000(2)借:在建工程83500贷:银行存款83500借:在建工程2106贷:原材料1800应交税费——应交增值税(进项税额转出)306 借:在建工程4000贷:应付职工薪酬4000借:固定资产89606贷:在建工程89606(3)借:工程物资351000贷:银行存款351000借:在建工程349830贷:工程物资349830借:原材料1000应交税费——应交增值税(进项税额)170贷:工程物资1170借:在建工程46800贷:原材料40000应交税费——应交增值税(进项税额转出)6800 借:在建工程6000贷:生产成本——辅助生产成本6000借:在建工程12000贷:应付职工薪酬12000借:固定资产414630贷:在建工程414630习题二(1)借:固定资产300000贷:实收资本300000(2)借:管理费用3500贷:银行存款3500(3)借:在建工程2000000贷:长期应付款——应付融资租赁款2000000借:在建工程300000贷:银行存款300000借:固定资产——融资租入G 2300000贷:在建工程2300000借:长期应付款——应付融资租赁款400000贷:银行存款400000借:制造费用460000/12贷:累计折旧460000/12借:固定资产——生产经营用固定资产2300000贷:固定资产——融资租入固定资产2300000习题三(1)年折旧额=[120000-(3000-1000)]/10=11800(元)月折旧额=11800/12=983.33(元)借:制造费用983.33贷:累计折旧983.33(2)每公里折旧额=[180000-180000×5%]/400000=0.4275(元/公里)月折旧额=5000×0.4275=2137.5(元)借:销售费用2137.5贷:累计折旧2137.5(3)双倍余额递减法:第一年折旧额=300000×40%=120000(元)第二年折旧额=180000×40%=72000(元)第三年折旧额=108000×40%=43200(元)第四年折旧额=[300000×(1-5%)-120000-72000-43200]/2=24900(元)第五年折旧额=第四年折旧额=24900(元)第一年每月折旧额=120000/12=10000(元)借:制造费用 10000贷:累计折旧 10000年数总和法:第一年折旧额=300000×(1-5%)×5/15=95000(元)第二年折旧额=300000×(1-5%)×4/15=76000(元)第三年折旧额=300000×(1-5%)×3/15=57000(元)第四年折旧额=300000×(1-5%)×2/15=38000(元)第五年折旧额=300000×(1-5%)×1/15=19000(元)第一年每月折旧额=95000/12=7916.67(元)借:制造费用 7916.67贷:累计折旧 7916.67习题四(1)借:在建工程550万借:固定资产减值准备50万借:累计折旧400万贷:固定资产1000万借:在建工程351万贷:工程物资351万借:在建工程23.4万贷:原材料20万应交税费——应交增值税(进项税额转出) 3.4万借:在建工程2万贷:应付职工薪酬2万借:原材料5万贷:在建工程5万借:固定资产921.4万贷:在建工程921.4万(2)借:管理费用 1.6万贷:银行存款 1.6万借:管理费用1020元贷:原材料1000材料成本差异20习题五(1)借:银行存款390000贷:固定资产清理390000借:固定资产清理300000累计折旧300000贷:固定资产600000借:固定资产清理90000贷:营业外收入——处置固定资产净收益90000 (2)借:固定资产清理170000累计折旧280000贷:固定资产450000借:固定资产清理4000贷:银行存款4000借:银行存款3000贷:固定资产清理3000借:其他应收款120000贷:固定资产清理120000借:营业外支出——非常损失51000贷:固定资产清理51000(3)借:固定资产清理500累计折旧49500贷:固定资产50000借:库存现金1000贷:固定资产清理1000借:固定资产清理200贷:库存现金200借:固定资产清理300贷:营业外收入——处置固定资产净收益300 (4)借:待处理财产损溢——待处理固定资产损溢28000累计折旧9000固定资产减值准备3000贷:固定资产40000借:营业外支出28000贷:待处理财产损溢——待处理固定资产损溢28000 习题六(1)借:在建工程500000贷:银行存款500000(2)借:在建工程48500贷:库存商品40000应交税费——应交增值税(销项税额)8500 (3)借:在建工程51500贷:应付职工薪酬45600银行存款5900(4)借:固定资产600000贷:在建工程6000002006年度应提折旧=600000×40%/2=120000(元)借:制造费用 120000贷:累计折旧 1200002007年度应提折旧=120000+360000×40%/2=192000(元)借:制造费用 192000贷:累计折旧 192000(5)2008年度应提折旧=360000×40%/2=72000(元)借:制造费用 72000贷:累计折旧 72000借:固定资产清理 216000累计折旧 384000贷:固定资产 600000借:银行存款 350000贷:固定资产清理 350000借:固定资产清理 30000贷:银行存款 30000借:固定资产清理 104000贷:营业外收入——处置固定资产净收益 104000。

固定资产练习题(含答案)

固定资产练习题(含答案)篇一:固定资产习题及答案第五章固定资产一、单项选择题公司为增值税一般纳税人,采用自营方式建造一条生产线,实际领用工程物资234万元。

另外领用本公司所生产的应税消费品一批,账面价值为200万元,该产品适用的增值税税率为17%,消费税税率为10%,公允价值是220万元,计税价格为210万元;发生的在建工程人员工资和应付福利费分别为100万元和14万元。

假定该生产线已达到预定可使用状态;不考虑除增值税、消费税以外的其他相关税费。

该生产线的入账价值为()万元。

A. 602正确答案 B答案解析该生产线的入账价值=234+200+210×(17%+10%)+100+14=(万元)。

2.企业盘盈的固定资产,应在报告批准后,转入()科目。

A.其他业务收入B.以前年度损益调整 C.资本公积D.营业外收入正确答案 B答案解析盘盈的固定资产属于会计差错处理,在“以前年度损益调整”科目核算。

3.企业接受投资者投入的一项固定资产,应按()作为入账价值。

A.公允价值 B.投资方的账面原值C.投资合同或协议约定的价值(但合同或协议约定的价值不公允的除外) D.投资方的账面价值正确答案 C答案解析新准则的规定,接受投资者投入的固定资产,按投资合同或协议约定的价值作为入账价值(但合同或协议约定的价值不公允的除外)。

4.某企业接投资者投入设备一台,该设备需要安装。

双方在协议中约定的价值为500 000元(目前没有可靠证据证明这个价格是公允的),设备的公允价值为450 000元。

安装过程中领用生产用材料一批,实际成本为4 000元;领用自产的产成品一批,实际成本为10 000元,售价为24 000元,该产品为应税消费品,消费税税率10%。

本企业为一般纳税人,适用的增值税税率为17%,在不考虑所得税的情况下,安装完毕投入生产使用的该设备入账成本为()元。

160 160 160 160正确答案 A答案解析接受投资者投入的固定资产,按投资合同或协议约定的价值作为入账价值(但合同或协议约定的价值不公允的除外)。

固定资产习题答案

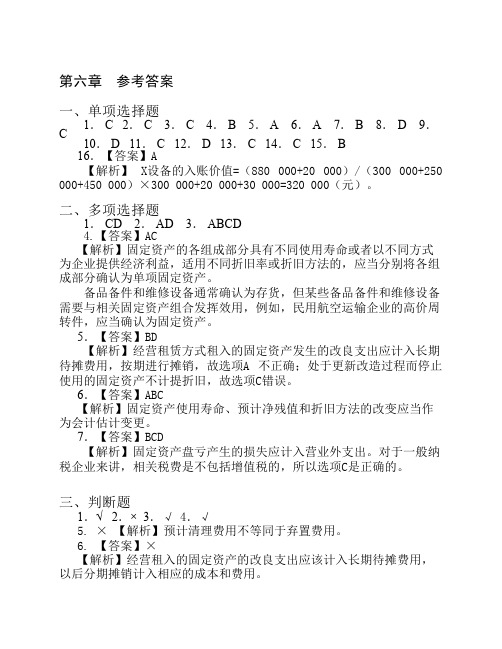

第六章 参考答案一、单项选择题1. C 2. C 3. C 4. B 5. A 6. A 7. B 8. D 9.C10. D 11. C 12. D 13. C 14. C 15. B16.【答案】A【解析】 X设备的入账价值=(880 000+20 000)/(300 000+250 000+450 000)×300 000+20 000+30 000=320 000(元)。

二、多项选择题1. CD 2. AD 3. ABCD4.【答案】AC【解析】固定资产的各组成部分具有不同使用寿命或者以不同方式为企业提供经济利益,适用不同折旧率或折旧方法的,应当分别将各组成部分确认为单项固定资产。

备品备件和维修设备通常确认为存货,但某些备品备件和维修设备需要与相关固定资产组合发挥效用,例如,民用航空运输企业的高价周转件,应当确认为固定资产。

5.【答案】BD【解析】经营租赁方式租入的固定资产发生的改良支出应计入长期待摊费用,按期进行摊销,故选项A 不正确;处于更新改造过程而停止使用的固定资产不计提折旧,故选项C错误。

6.【答案】ABC【解析】固定资产使用寿命、预计净残值和折旧方法的改变应当作为会计估计变更。

7.【答案】BCD【解析】固定资产盘亏产生的损失应计入营业外支出。

对于一般纳税企业来讲,相关税费是不包括增值税的,所以选项C是正确的。

三、判断题1.√ 2.× 3.√ 4.√5. × 【解析】预计清理费用不等同于弃置费用。

6. 【答案】×【解析】经营租入的固定资产的改良支出应该计入长期待摊费用,以后分期摊销计入相应的成本和费用。

7. 【答案】√【解析】固定资产满足下列条件之一的,应当予以终止确认:(1)该固定资产处于处置状态;(2)该固定资产预期通过使用或处置不能产生经济利益。

四、账务处理题1.答案:(2)该设备的入账价值=80 000+80 000×17%+1 400+5 000=100 000(元)购入设备时:借:在建工程 (80 000+13 600+1 400)95 000贷:银行存款 95 000发生的安装费:借:在建工程 5 000贷:银行存款 5 000达到预定可使用状态时:借:固定资产 100 000贷:在建工程 100 000(2)计算各年的折旧额平均年限法:2007~2011年各年折旧额=(100 000-4 000)÷5=19 200(元)双倍余额递减法:2007年折旧额=100 000×(2÷5)=40 000(元)2008年折旧额=(100 000-40 000)×(2÷5)=24 000(元)2009年折旧额=(100 000-40 000-24 000)×(2÷5)=14 400(元)2010年折旧额=[(100 000-40 000-24 000-14 400)-4 000]÷2=8 800(元)2011年折旧额=8 800(元)年数总和法:2007年折旧额=(100 000-4 000)×(5÷15)=32 000(元)2008年折旧额=(100 000-4 000)×(4÷15)=25 600(元)2009年折旧额=(100 000-4 000)×(3÷15)=19 200(元)2010年折旧额=(100 000-4 000)×(2÷15)=12 800(元)2011年折旧额=(100 000-4 000)×(1÷15)=6 400(元)2.答案:(1)借:管理费用 70 000贷:原材料 50 000应付职工薪酬 20 000(2)①将出售固定资产转入清理借:固定资产清理 3 000 000累计折旧 5 000 000贷:固定资产 8 000 000②收回出售固定资产的价款借:银行存款 6 000 000贷:固定资产清理 6 000 000③应纳营业税为6 000 000×5%=300 000(元)借:固定资产清理 300 000贷:应交税费——应交营业税 300 000④结转出售固定资产实现的利得借:固定资产清理 2 700 000贷:营业外收入——非流动资产处置利得 2 700 000(3)①盘盈固定资产借:固定资产 50 000贷:以前年度损益调整 50 000②确定应交纳的所得税借:以前年度损益调整 16 500贷:应交税费——应交所得税 16 500③结转为未分配利润借:以前年度损益调整 33 500贷:利润分配——未分配利润 33 500(4)由于该生产线的可收回金额为2 500 000元,账面价值为3 400 000元,可收回金额低于账面价值,应按两者之间的差额900 000(3 400 000-2 500 000)元计提固定资产减值准备。

固定资产练习题

固定资产的练习题及其附带答案一、选择题1.下列哪项不属于固定资产的特征?A. 为生产商品、提供劳务、出租或经营管理而持有的B. 使用寿命超过一个会计年度C. 单位价值较高,但不一定具有实物形态D. 单位价值和使用年限同时达到规定标准答案:D(固定资产的定义并不要求单位价值和使用年限同时达到某个具体标准,而是强调其持有目的和使用寿命)2.企业外购的固定资产,其成本包括购买价款、相关税费以及()。

A. 安装费B. 日常维护费C. 大修理费D. 运输费、装卸费和保险费答案:A、D(安装费如果符合资本化条件,也应计入固定资产成本;日常维护费和大修理费通常计入当期损益)3.下列关于固定资产折旧的说法正确的是:A. 已提足折旧仍继续使用的固定资产不再计提折旧B. 单独计价入账的土地需要计提折旧C. 固定资产当月增加,当月计提折旧D. 固定资产提足折旧后,不管能否继续使用,均不再计提折旧答案:A、D(单独计价入账的土地不计提折旧;固定资产当月增加,下月计提折旧)4.企业采用双倍余额递减法计提固定资产折旧时,折旧率应为直线法折旧率的()。

A. 50%B. 100%C. 200%D. 根据具体情况确定答案:C(双倍余额递减法是在不考虑固定资产预计净残值的情况下,根据每期期初固定资产账面净值和双倍直线法折旧率计算固定资产折旧额的一种方法)5.下列关于固定资产处置的说法错误的是:A. 固定资产出售、转让、报废或毁损等处置收入,扣除其账面价值和相关税费后的金额,计入当期损益B. 固定资产盘亏造成的损失,应当计入当期损益C. 企业通过债务重组、非货币性资产交换、对外投资等取得的固定资产的成本,应当按照该资产的原账面价值确定D. 企业出售、转让、报废固定资产或发生固定资产毁损,应当将处置收入扣除账面价值和相关税费后的金额计入当期损益答案:C(企业通过债务重组、非货币性资产交换、对外投资等取得的固定资产的成本,应当按照公允价值或相关协议约定价值确定)二、判断题1.固定资产的各组成部分具有不同使用寿命或者以不同方式为企业提供经济利益时,应当将各组成部分分别确认为单项固定资产。

固定资产练习题(含答案)

固定资产练习题(含答案)第五章固定资产一、单项选择题1.M公司为增值税一般纳税人,采用自营方式建造一条生产线,实际领用工程物资234万元。

另外领用本公司所生产的应税消费品一批,账面价值为200万元,该产品适用的增值税税率为17%,消费税税率为10%,公允价值是220万元,计税价格为210万元;发生的在建工程人员工资和应付福利费分别为100万元和14万元。

假定该生产线已达到预定可使用状态;不考虑除增值税、消费税以外的其他相关税费。

该生产线的入账价值为()万元。

A. 607.4B. 604.7C. 602D.587.7【正确答案】 B【答案解析】该生产线的入账价值=234+200+210×(17%+10%)+100+14=604.7(万元)。

2.企业盘盈的固定资产,应在报告批准后,转入()科目。

A.其他业务收入B.以前年度损益调整 C.资本公积D.营业外收入【正确答案】 B【答案解析】盘盈的固定资产属于会计差错处理,在“以前年度损益调整”科目核算。

3.企业接受投资者投入的一项固定资产,应按()作为入账价值。

A.公允价值 B.投资方的账面原值C.投资合同或协议约定的价值(但合同或协议约定的价值不公允的除外) D.投资方的账面价值【正确答案】 C【答案解析】新准则的规定,接受投资者投入的固定资产,按投资合同或协议约定的价值作为入账价值(但合同或协议约定的价值不公允的除外)。

4.某企业接投资者投入设备一台,该设备需要安装。

双方在协议中约定的价值为500 000元(目前没有可靠证据证明这个价格是公允的),设备的公允价值为450 000元。

安装过程中领用生产用材料一批,实际成本为4 000元;领用自产的产成品一批,实际成本为10 000元,售价为24 000元,该产品为应税消费品,消费税税率10%。

本企业为一般纳税人,适用的增值税税率为17%,在不考虑所得税的情况下,安装完毕投入生产使用的该设备入账成本为()元。

资产——固定资产练习题答案

资产——固定资产练习题答案资产——固定资产练习题答案一、单选题1. 企业购入需要安装的固定资产发生的安装费用应记入( )科目。

A.固定资产B.在建工程C.管理费用D.营业外支出【答案】B【解析】企业购入需要安装的固定资产发生的安装费用应通过“在建工程”科目核算。

2. 某增值税一般纳税企业自建仓库一幢,购入工程物资200万元,增值税税额为34万元,已全部用于建造仓库;耗用库存材料50万元,应负担的增值税税额为8.5万元;支付建筑工人工资36万元。

该仓库建造完成并达到预定可使用状态,其入账价值为()万元。

(2011年)A.250 B.292.5 C.286 D.328.5 【答案】D【解析】入账价值=200+34+50+8.5+36=328.5(万元)。

3. 2009年12月31日,甲公司购入一台设备并投入使用,其成本为25万元,预计使用年限5年,预计净残值1万元,采用双倍余额递减法计提折旧。

假定不考虑其他因素,2010年度该设备应计提的折旧为()万元。

(2011年)A.4.8B.8C.9.6D.10【答案】D【解析】2010年度该设备应计提的折旧=25×2/5=10(万元)。

4. 某企业于20×6年12月31日购入一项固定资产,其原价为200万元,预计使用年限为5年,预计净残值为0.8万元,采用双倍余额递减法计提折旧。

20×7年度该项固定资产应计提的年折旧额为()万元。

(2007年)A.39.84 B.66.4 C.79.68 D.80【答案】D【解析】应计提的年折旧额=200×2/5=80(万元)。

5. 某企业2010年3月购入并投入使用不需要安装设备一台,原值860万元,预计使用年限5年,预计净残值2万元,采用双倍余额递减法计提折旧,则企业在2011年应计提的折旧额为()万元。

A.344B.240.8C.206.4D.258【答案】B【解析】企业在2011年应计提的折旧额=860×40%×3/12+(860-860×40%)×40%×9/12=240.8(万元)。

固定资产课后习题及答案

固定资产课后习题一、单选选择题6.关于固定资产的使用寿命、预计净残值和折旧方法,下列说法中正确的是( )。

A.固定资产使用寿命预计数与原先估计数有差异的,应当调整固定资产使用寿命和折旧方法B.与固定资产有关的经济利益预期实现方式有重大改变的,应当调整固定资产折旧方法C.固定资产的使用寿命、预计净残值和折旧方法的改变应作为会计政策变更处理D.与固定资产有关的经济利益预期实现方式有重大改变的,应当相应改变固定资产使用寿命7.甲公司2010年9月10日购买一台不需安装的机器设备,该项设备买价为170000元,增值税税额28900元,运杂费和保险费为6000元,预计使用年限为8年,预计净残值为16000元,采用年限平均法计提折旧。

至2012年年末,对该项设备进行检查后,其可收回金额为119500元,减值测试后,该固定资产的折旧方法、预计使用年限和净残值等均不变。

假定不考虑其他因素,甲公司2013年应计提的固定资产折旧额为( )元。

A.20000B.18000C.22782.6D.165009.关于固定资产的后续支出,下列说法正确的是( )。

A.企业对固定资产发生的改良支出,符合固定资产确认条件的,应当计入固定资产的成本,不用将被替换部分的账面价值扣除B.固定资产的后续支出,不符合固定资产确认条件的,应当计入到当期损益C.固定资产发生的后续支出完工并达到预定可使用状态时,应继续按照原来的使用寿命、预计净残值和折旧方法计提折旧D.企业对固定资产进行定期检查发生的大修理费用,应当计入当期损益10.关于设备更新改造的会计处理,下列说法中错误的是( )。

A.更新改造发生的支出应当直接计入当期损益B.更新改造被替换部件的账面价值应当终止确认C.更新改造替换部件的成本应当计入设备的成本D.更新改造发生的支出符合资本化条件的应当予以资本化11.企业的某项固定资产原价为2200万元,采用双倍余额递减法计提折旧,预计使用寿命为5年,预计净残值为200万元,在第4个折旧年度年末企业对该项固定资产的某一主要部件进行更换,发生支出合计1000万元,均符合准则规定的固定资产确认条件,被更换的部件的原价为800万元。

(完整版)固定资产专题习题及答案

固定资产专题试题一、单选题(每题2分)1、下列各项中,不属于企业持有固定资产科目的是()A.生产商品B.提供劳务C.出租或经营管理D.出售2.乙公司2011年5月20日购入设备一台,入账价值300万元,预计使用年限5年,预计净残值20万元,请用平均年限法计算2011年的折旧额.A. 30B. 56C. 28D. 32.673、企业融资租入固定资产在交付使用时,应()A.进行备查登记B.借记“工程物资”C.借记“固定资产”D.借记“在建工程”4、某企业为增值税一般纳税人,适用的增值税税率为17%。

2009年五月购入一台需要安装的设备,支付买价为1 800万元和增值税306万元;安装该设备期间领用原材料一批,账面价值300万元;支付安装人员工资180万元、员工培训费30万元。

假定该设备已达到预定可使用状态,不考虑除增值税外的其他税费,则该设备的入账价值为( )万元。

A. 2 231B. 2 280C. 2 586D. 2 6675、下列固定资产中,不应计提折旧的是( )。

A.闲置不用的厂房B.经营租赁方式租出的设备C.融资租赁方式租入的设备D.按规定单独估价作为固定资产入账的土地6、某企业购进设备一台,该设备的入账价值为100万元,预计净残值为5万元,预计使用年限为5 年。

在采用双倍余额递减法计提折旧的情况下,该项设备第四年应计提折旧额为()万元。

A.24B.14.40C.8.64D.8.37、固定资产出售、报废和非正常原因的毁损等,应按规定程序转入()A.“待处理财产损溢”B.“固定资产清理”C.“管理费用”D.“其他业务成本”8下列不能在“固定资产”账户核算的是()。

A.购入正在安装的设备B.经营性租出的设备C.融资租入的不需安装的设备D.购入的不需安装的设备9、甲企业购入三项没有单独标价的固定资产A、B、C,均不需要安装。

实际支付的价款总额为100万元。

其中固定资产A的公允价值为60万元,固定资产B的公允价值为40万元,固定资产C的公允价值为20万元(假定不考虑增值税问题)。

固定资产试题及答案

固定资产试题及答案一、单项选择题1. 固定资产的折旧方法中,不属于直线法的是:A. 平均年限法B. 双倍余额递减法C. 年数总和法D. 工作量法答案:B2. 企业购买固定资产时,下列哪项不计入固定资产成本?A. 购买价款B. 运输费用C. 保险费用D. 出售时的增值税答案:D3. 固定资产的后续支出,如果满足资本化条件,应如何处理?A. 直接计入当期损益B. 计入固定资产成本C. 计入管理费用D. 计入财务费用答案:B4. 固定资产减值准备的计提,应当遵循的原则是:A. 按月计提B. 按季计提C. 按年计提D. 根据实际情况计提答案:D5. 固定资产报废时,其账面价值与残值的差额应如何处理?A. 计入当期损益B. 计入固定资产折旧C. 计入其他业务成本D. 计入投资收益答案:A二、多项选择题1. 以下哪些因素会影响固定资产的折旧金额?A. 固定资产的原值B. 预计净残值C. 使用年限D. 折旧方法答案:A, B, C, D2. 固定资产的处置方式包括:A. 出售B. 报废C. 捐赠D. 抵押答案:A, B, C3. 固定资产的减值测试应当考虑的因素包括:A. 市场需求变化B. 技术更新换代C. 资产使用效率D. 资产的维护成本答案:A, B, C, D三、判断题1. 固定资产的折旧方法一经确定,不得随意变更。

(对)2. 固定资产的折旧可以计入当期的营业外支出。

(错)3. 固定资产的减值准备一经计提,不得转回。

(错)4. 固定资产的处置收益应当计入当期的营业外收入。

(对)5. 固定资产的后续支出如果满足资本化条件,应当计入固定资产成本。

(对)四、简答题1. 简述固定资产折旧的目的和意义。

答:固定资产折旧的目的是为了反映固定资产在使用过程中因磨损、老化等原因造成的价值减少,合理分摊固定资产成本至各个会计期间,以符合会计的配比原则和谨慎性原则。

折旧有助于企业合理计算成本和利润,为财务决策提供准确的信息。

《固定资产》随堂练习答案

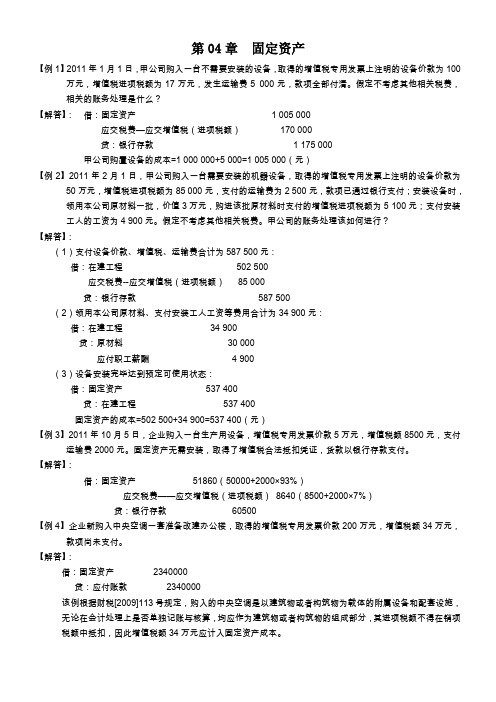

第04章固定资产【例1】2011年1月1日,甲公司购入一台不需要安装的设备,取得的增值税专用发票上注明的设备价款为100万元,增值税进项税额为17万元,发生运输费5 000元,款项全部付清。

假定不考虑其他相关税费,相关的账务处理是什么?【解答】:借:固定资产 1 005 000应交税费—应交增值税(进项税额)170 000贷:银行存款 1 175 000甲公司购置设备的成本=1 000 000+5 000=1 005 000(元)【例2】2011年2月1日,甲公司购入一台需要安装的机器设备,取得的增值税专用发票上注明的设备价款为50万元,增值税进项税额为85 000元,支付的运输费为2 500元,款项已通过银行支付;安装设备时,领用本公司原材料一批,价值3万元,购进该批原材料时支付的增值税进项税额为5 100元;支付安装工人的工资为4 900元。

假定不考虑其他相关税费。

甲公司的账务处理该如何进行?【解答】:(1)支付设备价款、增值税、运输费合计为587 500元:借:在建工程502 500应交税费--应交增值税(进项税额)85 000贷:银行存款587 500(2)领用本公司原材料、支付安装工人工资等费用合计为34 900元:借:在建工程34 900贷:原材料30 000应付职工薪酬 4 900(3)设备安装完毕达到预定可使用状态:借:固定资产537 400贷:在建工程537 400固定资产的成本=502 500+34 900=537 400(元)【例3】2011年10月5日,企业购入一台生产用设备,增值税专用发票价款5万元,增值税额8500元,支付运输费2000元。

固定资产无需安装,取得了增值税合法抵扣凭证,货款以银行存款支付。

【解答】:借:固定资产51860(50000+2000×93%)应交税费——应交增值税(进项税额)8640(8500+2000×7%)贷:银行存款60500【例4】企业新购入中央空调一套准备改建办公楼,取得的增值税专用发票价款200万元,增值税额34万元,款项尚未支付。

固定资产练习题(含标准答案)

第四章固定资产练习题一、单项选择题1.A企业2011年1月购入一项固定资产,原价为600万元,采用年限平均法计提折旧,使用寿命为10年,预计净残值为零,2014年1月该企业对该项固定资产的某一主要部件进行更换,发生支出合计400万元,符合固定资产确认条件,被更换的部件的原价为300万元。

则对该项固定资产进行更换后的原价为( )万元。

A.210 B.1000 C.820 D.6102.甲公司为增值税一般纳税人,适用的增值税率为17%。

2013年2月28日,甲公司购入一台需要安装的设备,以银行存款支付设备价款120万元、增值税进项税额20.4万元。

3月6日,甲公司以银行存款支付装卸费0.6万元。

4月10日,设备开始安装,在安装过程中,甲公司发生安装人员工资0.8万元;领用原材料一批,该批原材料的成本为6万元,相应的增值税进项税额为1.02万元,市场价格为6.3万元。

设备于2013年6月20日完成安装,达到预定可使用状态。

不考虑其他因素,则甲公司该设备的入账价值为()万元。

A.127.4 B.127.7 C.128.42 D.148.823.A公司2012年6月19日购入设备一台,取得的增值税专用发票上注明的设备买价为226万元,增值税额为38.42万元,支付的运输费为1万元,预计净残值为2万元,预计使用年限为5年,在采用年数总和法计提折旧的情况下,该设备2013年应提折旧额为( )万元。

A.79.02 B.75 C.67.5 D.704.由于自然灾害等原因造成的在建工程报废或毁损,减去残料价值和过失人或保险公司等赔款后的净损失,应借记的会计科目是( )。

A.在建工程 B.待处理财产损溢 C.营业外支出 D.固定资产清理5.企业生产车间使用的固定资产发生的下列支出中,直接计入当期损益的是( )。

1 / 14A.购入时发生的安装费用B.发生的装修费用C.购入时发生的运杂费 D.发生的修理费6.购入固定资产超过正常信用条件延期支付价款(如分期付款购买固定资产),实质上具有融资性质的,应按所购固定资产购买价款的现值,借记“固定资产”科目或“在建工程”科目,按应支付的金额,贷记“长期应付款”科目,按其差额,借记的会计科目是( )。

固定资产练习答案

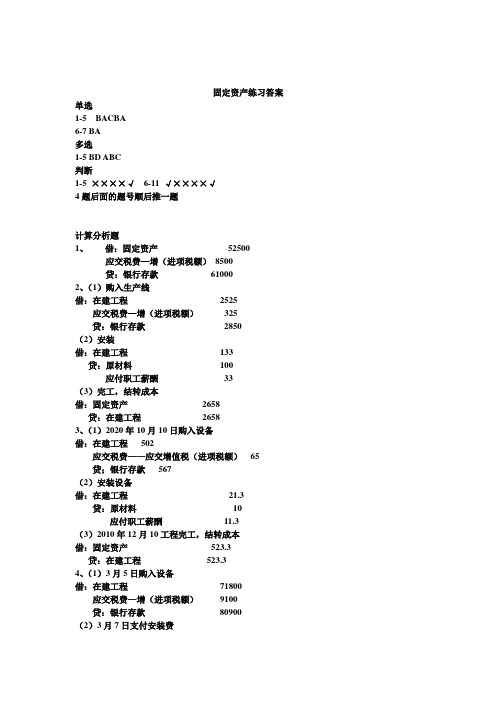

固定资产练习答案单选1-5 BACBA6-7 BA多选1-5 BD ABC判断1-5××××√6-11 √××××√4题后面的题号顺后推一题计算分析题1、借:固定资产52500应交税费—增(进项税额)8500贷:银行存款610002、(1)购入生产线借:在建工程2525应交税费—增(进项税额)325贷:银行存款2850(2)安装借:在建工程133贷:原材料100应付职工薪酬33(3)完工,结转成本借:固定资产2658贷:在建工程26583、(1)2020年10月10日购入设备借:在建工程502应交税费——应交增值税(进项税额)65贷;银行存款567(2)安装设备借:在建工程21.3贷:原材料10应付职工薪酬11.3(3)2010年12月10工程完工,结转成本借:固定资产523.3贷:在建工程523.34、(1)3月5日购入设备借:在建工程71800应交税费—增(进项税额)9100贷:银行存款80900(2)3月7日支付安装费借:在建工程1500 贷:应付职工薪酬1500(3)3月20工程完工,结转成本借:固定资产73300贷:在建工程733005、(1)4月3日购入设备借:在建工程51500 应交税费—增(进项税额)6500贷:银行存款58000(2)安装设备借:在建工程3000贷:原材料1000应付职工薪酬2000 (3)4月30工程完工,结转成本借:固定资产54500 贷:在建工程54500自建工程1、(1)购入工程物资借:工程物资—专用材料340000 应交税费—增(进项税额)44200贷:银行存款384200(2)安装工程领用工程物资借:在建工程—建筑工程(厂房)340000 贷:工程物资—专用材料340000领用原材料,计算工资借:在建工程—建筑工程(厂房)130000 贷:原材料40000应付职工薪酬90000 (3)工程完工,结转成本借:固定资产—厂房470000 贷:在建工程—建筑工程(厂房)4700002、(1)7月22日购入工程物资借:工程物资—专用材料1200000 应交税费—增(进项税额)156000贷:银行存款1356000 (2)8月1日建造厂房借:在建工程—建筑工程(厂房) 1200000 贷:工程物资—专用材料1200000(3)8月12日建造厂房,领用材料借:在建工程—建筑工程(厂房) 50000贷:原材料50000 (4)8月18日建造厂房,领用库存商品借:在建工程—建筑工程(厂房) 50000贷:库存商品50000(5)8月20日预付出包工程款借:在建工程—建筑工程(X建筑物)200000贷:银行存款200000(6)8月20日支付吊车租赁费借:在建工程—建筑工程(厂房) 900贷:银行存款900(7)8月31日分配水电费和工人工资借:在建工程—建筑工程(厂房) 65000 贷:生产成本—辅助生产成本15000应付职工薪酬40000(8)8月31日工程盘盈物资借:工程物资2340贷:在建工程—建筑工程(厂房)2340(9)8月31日工程完工,达到可使用状态固定资产入账价值=1200000+50000+50000+900+65000-2340=元借:固定资产1363560贷:在建工程—建筑工程(厂房)1363560(10)9月30日开出支票与诚信公司结算工程款借:在建工程—建筑工程(X建筑物)100000贷:银行存款100000(11)9月30日X建筑物完工借:固定资产—X建筑物300000贷:在建工程—建筑工程(X建筑物)300000 计提累计折旧3、(1)直线法下年折旧率=1-4%/20=4.8%月折旧率=4.8%/12=0.4%月折旧额:2400000×0.4%=9600元(2)双倍余额递减法下年折旧率=2/20=10%第一年折旧额=2400000×10%=240000元第二年折旧额=(2400000-240000)×10%=216000元第三年折旧额=(2160000-216000)×10%=194400元第四年折旧额=(1944000-194400)×10%=174960元第五年折旧额=(1749600-174960)×10%=157464元(3)年数总和法下第一年折旧率=20/(20×21/2)=2/21第一年折旧额=2400000×(1-4%)×2/21=219428.57元第二年折旧率=19/(20×21/2)=19/210第二年折旧额=2400000×(1-4%)×19/210=208457.14元第三年折旧率=18/(20×21/2)=18/210第三年折旧额=2400000×(1-4%)×18/210=197485. 71元第四年折旧率=17/(20×21/2)=17/210第四年折旧额=2400000×(1-4%)×17/210=186514.29元第五年折旧率=16/(20×21/2)=16/210第五年折旧额=2400000×(1-4%)×16/210=175542.86元4、(1)1月12日购入A设备借:固定资产5020000应交税费——应交增值税(进项额)650000贷:银行存款5670000(2)该设备平均年限法下年折旧额=(502-20)/10=48.2万元,2020年2月折旧额=48.2×1/12=4.02万元借:管理费用 4.02贷:累计折旧 4.02(3)2月11日购入B设备借:在建工程610应交税费—增(进项税额)72贷:银行存款682(4)2月20日支付B设备安装费用借:在建工程10贷:银行存款103月5日,B设备安装完成,投入使用借:固定资产620贷:在建工程620(5)B设备年数总和法下第一年折旧率=5/(5×6/2)=1/3第一年折旧额=(620-20)×1/3=200万元2019年B设备折旧额=200×9/12=150万元借:制造费用 150贷:累计折旧 150第二年折旧率=4/(5×6/2)=4/15第二年折旧额=(620-20)×4/15=160万元2020年B设备折旧额=200×3/12+160×9/12=50+120=170万元借:制造费用 170贷:累计折旧 170第三年折旧率=3/(5×6/2)=1/5第三年折旧额=(620-20)×1/5=120万元2021年B设备折旧额=160×3/12+120×9/12=40+90=130万元借:制造费用 130贷:累计折旧 130第四年折旧率=2/(5×6/2)=2/15第四年折旧额=(620-20)×2/15=80万元2022年B设备折旧额=120×3/12+80×9/12=30+60=90万元借:制造费用 90贷:累计折旧 90第五年折旧率=1/(5×6/2)=1/15第五年折旧额=(620-20)×1/15=40万元2023年B设备折旧额=80×3/12+40×9/12=20+30=50万元借:制造费用 50贷:累计折旧 502024年B设备折旧额=40×3/12=10万元借:制造费用 10贷:累计折旧 10作业题答案原值=610+10=620万元年折旧率=2/5第一年折旧额=620×2/5=248万元2012年计提折旧额=248×9/12=186万元第二年折旧额=(620-248)×2/5=148.82013年计提折旧额=248×3/12+148.8×9/12=173.6万元第三年折旧额=(620-248-148.8)×2/5=89.28万元2014年计提折旧额==148.8×3/12+89.28×9/12=104.16万元第四、五年折旧额=(620-248-148.8-89.28-20)/2=56.96万元2015年计提折旧额=89.28×3/12+56.96×9/12=65.04万元2016年计提折旧额=56.96×3/12+56.96×9/12=56.96万元2017年计提折旧额=56.96×3/12=14.24万元改良支出1、改良后固定资产的成本=568000-125000+89000-6000=526000元2、安装后生产线入账成本=850000-136000-68000+71000+1500=718500元固定资产处置1、借:固定资产清理1060000累计折旧750000固定资产减值准备50000贷:固定资产1860000借:银行存款1100000贷:固定资产清理1100000借:固定资产清理40000贷;资产处置损益400002、(1)报废转入清理借:固定资产清理47000累计折旧21000贷:固定资产68000(2)发生清理费用借:固定资产清理500贷:银行存款500(3)收到赔款借:其他应收款30000银行存款800贷:固定资产清理30800(4)结转净损益借:营业外支出16700贷:固定资产清理16700清查(1)发现盘盈借:固定资产5000 贷:以前年度损益调整50000(2)盘盈处理借:以前年度损益调整5000贷:应交税费——应交所得税1250 盈余公积375利润分配——未分配利润3375 (3)发现盘亏借:累计折旧2000 待处理财产损溢3000贷:固定资产5000 (4)盘亏处理借:营业外支出3000 贷:待处理财产损溢3000。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

第04章固定资产【例1】2011年1月1日,甲公司购入一台不需要安装的设备,取得的增值税专用发票上注明的设备价款为100万元,增值税进项税额为17万元,发生运输费5 000元,款项全部付清。

假定不考虑其他相关税费,相关的账务处理是什么?【解答】:借:固定资产 1 005 000应交税费—应交增值税(进项税额)170 000贷:银行存款 1 175 000甲公司购置设备的成本=1 000 000+5 000=1 005 000(元)【例2】2011年2月1日,甲公司购入一台需要安装的机器设备,取得的增值税专用发票上注明的设备价款为50万元,增值税进项税额为85 000元,支付的运输费为2 500元,款项已通过银行支付;安装设备时,领用本公司原材料一批,价值3万元,购进该批原材料时支付的增值税进项税额为5 100元;支付安装工人的工资为4 900元。

假定不考虑其他相关税费。

甲公司的账务处理该如何进行?【解答】:(1)支付设备价款、增值税、运输费合计为587 500元:借:在建工程502 500应交税费--应交增值税(进项税额)85 000贷:银行存款587 500(2)领用本公司原材料、支付安装工人工资等费用合计为34 900元:借:在建工程34 900贷:原材料30 000应付职工薪酬 4 900(3)设备安装完毕达到预定可使用状态:借:固定资产537 400贷:在建工程537 400固定资产的成本=502 500+34 900=537 400(元)【例3】2011年10月5日,企业购入一台生产用设备,增值税专用发票价款5万元,增值税额8500元,支付运输费2000元。

固定资产无需安装,取得了增值税合法抵扣凭证,货款以银行存款支付。

【解答】:借:固定资产51860(50000+2000×93%)应交税费——应交增值税(进项税额)8640(8500+2000×7%)贷:银行存款60500【例4】企业新购入中央空调一套准备改建办公楼,取得的增值税专用发票价款200万元,增值税额34万元,款项尚未支付。

【解答】:借:固定资产2340000贷:应付账款2340000该例根据财税[2009]113号规定,购入的中央空调是以建筑物或者构筑物为载体的附属设备和配套设施,无论在会计处理上是否单独记账与核算,均应作为建筑物或者构筑物的组成部分,其进项税额不得在销项税额中抵扣,因此增值税额34万元应计入固定资产成本。

【例5】2011年9月10日,公司自建一条生产线,购入为工程准备的各种物资3万元,支付增值税5100,实际领用工程物资2万元。

领材料一批,实际成本3000元,以上均取得了增值税合法抵扣凭证,货款以银行存款支付。

【解答】:购入为工程准备的物资:借:工程物资30000应交税费——应交增值税(进项税额)5100贷:银行存款35100工程领用物资:借:在建工程20000贷:工程物资20000工程领用原材料:借:在建工程3000贷:原材料3000【例6】2007年1月1日,甲公司与乙公司签订一项购货合同,甲公司从乙公司购入一台需要安装的特大型设备。

合同约定,甲公司采用分期付款方式支付价款。

该设备价款共计900万元,在2007年至2011年的5年内每半年支付90万元,每年的付款日期分别为当年6月30日和12月31日。

2007年1月1日,设备如期运抵甲公司并开始安装,发生运杂费和相关税费300 860元,已用银行存款付讫。

2007年12月31日,设备达到预定可使用状态,发生安装费97 670.60元,已用银行存款付讫。

假定甲公司的适用的半年折现率为10%,请做出相应的账务处理。

【解析】:(1)购买价款的现值为:900 000×(P/A,10%,10)=900 000×6.1446=5 530 140(元)2007年1月1日甲公司的账务处理如下:借:在建工程 5 530 140未确认融资费用 3 469 860贷:长期应付款9 000 000借:在建工程300 860贷:银行存款300 860(2)确定信用期间未确认融资费用的分摊额,如表1所示:表1 未确认融资费用分摊表* 尾数调整:81 748.39=900 000-818 251.61,818251.61,为最后一期应付本金余额。

(3)2007年1月1日至2007年12月31日为设备的安装期间,未确认融资费用的分摊额符合资本化条件,计入固定资产成本。

2007年6月30日甲公司的账务处理如下:借:在建工程553 014贷:未确认融资费用553 014借:长期应付款900 000贷:银行存款900 0002007年12月31日甲公司的账务处理如下:借:在建工程518 315.40贷:未确认融资费用518 315.40借:长期应付款900 000贷:银行存款900 000借:在建工程97 670.60贷:银行存款97 670.60借:固定资产7 000 000贷:在建工程7 000 000固定资产的成本=5 530 140+300 860+553 014+518 315.40+97 670.60=7 000 000(元)(4)2008年1月1日至2011年12月31日,该设备已经达到预定可使用状态,未确认融资费用的分摊额不再符合资本化条件。

应计入当期损益。

2008年6月30日:借:财务费用480 146.94贷:未确认融资费用480 146.94借:长期应付款900 000贷:银行存款900 000以后期间的账务处理与2008年6月30日相同,此略。

【例7】下列关于自行建造固定资产会计处理的表述中,正确的是(D)A.为建造固定资产支付的职工薪酬计入当期损益B.固定资产的建造成本不包括工程完工前盘亏的工程物资净损失C.工程完工前因正常原因造成的单项工程报废净损失计入营业外支出D.已达到预定可使用状态但未办理竣工决算的固定资产按暂估价值入账【解析】:本题考核自行建造固定资产的核算。

选项A,为建造固定资产支付的职工薪酬符合资本化条件的,应该计入建造固定资产的成本。

选项BC,相关净损失应该计入建造成本。

【例8】某企业自建厂房一幢,购入为工程准备的各种物资500000元,支付的增值税额为85000元,全部用于工程建设。

领用本企业生产的水泥一批,实际成本为80000元,税务部门确定的计税价为100000元,增值税税率17%;工程人员应计工资100000元,支付的其他费用30000元。

工程完并达到预定可使用状态。

该企业应作如何做会计处理?假设该企业自建的是设备,如何做账务处理?【解析】:⑴购入工程物资时:借:工程物资585000贷:银行存款585000⑵工程领用工程物资时:借:在建工程585000贷:工程物资585000⑶工程领用本企业生产的水泥,确定应计入在建工程成本的金额为:80000+100000×17%=97000(元)借:在建工程97000贷:库存商品80000应交税费——增(销项税额)17000⑷分配工程人员工资时:借:在建工程100000贷:应付职工薪酬100000⑸支付工程发生的其他费用时:借:在建工程30000贷:银行存款等30000⑹工程完工转入固定资产成本为:585000+97000+100000+30000=812000(元)借:固定资产812000贷:在建工程812000【例9】甲公司于2011年8月30日对企业全部的固定资产进行盘查,盘盈一台5成新的机器设备,该设备同类产品市场价格为120000元,企业所得税税率为25%。

该公司盘盈固定资产应如何进行账务处理?【解析】:1.借:固定资产120000贷:累计折旧60000以前年度损益调整600002.借:以前年度损益调整15000贷:应交税费———应交所得税150003.借:以前年度损益调整4500贷:盈余公积———法定盈余公积45004.借:以前年度损益调整40500贷:利润分配———未分配利润40500【例10】甲公司的一台机器设备原价为800 000元,预计生产产品产量为4 000 000个,预计净残值率为5%,本月生产产品40 000个;假设甲公司没有对该机器设备计提减值准备。

则该台机器设备的本月折旧额是多少?【解析】:单个折旧额=800 000×(1-5%)/4 000 000=0.19(元/个)本月折旧额=40 000×0.19=7 600(元)【例11】甲公司某项设备原价为120万元,预计使用寿命为5年,预计净残值率为4%;假设甲公司没有对该机器设备计提减值准备。

甲公司按双倍余额递减法计算折旧,每年折旧额是多少?【解析】:年折旧率=2/5×100%=40%第一年应提的折旧额=120×40%=48(万元)第二年应提的折旧额=(120-48)×40%=28.8(万元)第三年应提的折旧额=(120-48-28.8)×40%=17.28(万元)从第四年起改按年限平均法(直线法)计提折旧:第四、五年应提的折旧额=(120-48-28.8-17.28-120×4%)÷2=10.56(万元)【例12】甲公司某项设备原价为120万元,预计使用寿命为5年,预计净残值率为4%;假设甲公司没有对该机器设备计提减值准备。

甲公司采用年数总和法计算折旧,每年折旧额是多少?【解析】:计算的各年折旧额如表1所示:【例13】甲公司2009年1月份固定资产计提折旧情况如下:第一生产车间厂房计提折旧7.6万元,机器设备计提折旧9万元。

管理部门房屋建筑物计提折旧13万元,运输工具计提折旧4.8万元。

销售部门房屋建筑物计提折旧6.4万元,运输工具计提折旧5.26万元。

此外,本月第一生产车间新购置一台设备,原价为122万元,预计使用寿命10年,预计净残值1万元,按年限平均法计提折旧。

【解析】:本例中,新购置的设备本月不提折旧,应从2009年2月开始计提折旧。

甲公司2009年1月份计提折旧的账务处理如下:借:制造费用——第一生产车间166 000管理费用178 000销售费用116 600贷:累计折旧460 600【例14】甲公司有关固定资产更新改造的资料如下:(1)2007年12月30日,该公司自行建成了一条生产线,建造成本为1136000元;采用平均年限法计提折旧;预计净残值率为3%,预计使用寿命为6年。

(2)2010年1月1日,由于生产的产品适销对路,现有生产线的生产能力已难以满足公司生产发展的需要,但若新建生产线则建设周期过长。

甲公司决定对现有生产线进行改扩建,以提高其生产能力。

假定该生产线未发生减值。

(3)2010年1月1日至3月31日,经过三个月的改扩建,完成了对这条印刷生产线的改扩建工程,共发生支出537 800元,全部以银行存款支付。