600031三一重工_历史市盈率市净率等_上市公司股票证券年报财务报表分析及指标下载

三一重工盈利能力分析

三一重工盈利能力分析三一重工是中国最大的工程机械制造企业之一,经过多年的发展,公司已经成为了全球工程机械行业的领军企业。

其盈利能力一直都非常强劲,本文将对三一重工的盈利能力进行详细的分析。

首先,从三一重工的财务数据可以看出,公司的盈利能力表现出了较好的增长趋势。

2024年,公司实现营业收入为904.65亿元,同比增长19.29%;归属于上市公司股东的净利润为134.45亿元,同比增长24.98%。

2024年,受到新冠疫情的影响,全球经济下行压力较大,三一重工的业绩也受到了一定的影响,营业收入为748.67亿元,同比下降17.19%;净利润为96.5亿元,同比下降28.2%。

尽管如此,公司仍然保持了较高的盈利能力。

其次,三一重工的毛利率一直维持在较高的水平。

毛利率是衡量企业盈利能力的重要指标之一,它反映了企业销售产品和提供服务所产生的毛利润占总收入的比例。

根据公司的财务数据,2024年,三一重工的毛利率为38.33%,2024年略有下降,为37.47%。

尽管受到行业竞争和原材料价格波动等因素的影响,毛利率有所下降,但仍然保持在较高的水平,说明公司在产品定价和成本控制方面具有一定的优势。

第三,三一重工的净利率也表现出较好的水平。

净利率是企业净利润与总收入的比例,反映了企业在总收入中实现的净利润的情况。

根据公司的财务数据,2024年,三一重工的净利率为14.88%,2024年为12.88%。

尽管净利率有所下降,但仍然保持在相对较高的水平,说明公司在经营效率和成本管理方面取得了一定的成绩。

第四,三一重工的资产利润率也表现出良好的趋势。

资产利润率是企业净利润与平均资产总额之比,反映了企业每单位资产所创造的净利润。

根据公司的财务数据,2024年,三一重工的资产利润率为8.44%,2024年略有下降,为6.19%。

尽管资产利润率下降,但仍然保持在相对较高的水平,说明公司的资产运营效率较高,资产利用效果良好。

综上所述,通过对三一重工的盈利能力进行分析,可以发现该公司的盈利能力一直都非常强劲。

三一重工财务分析研究

一、公司简介三一重工股份有限公司成立于1994年,自成立以来,公司每年销售收入都达到50%以上的增长速度。

三一重工以“品质改变世界”的经营理念为核心,注重科技发展,产品研发投入达到销售收入的5%-7%,公司主要从事工程机械的研发、制造与销售。

2003年7月3日公司在上海证券交易所上市,股票代码:600031,股票简称:三一重工。

多年来,三一重工人孜孜不倦,勇于拼搏,敢冒风险,在2007年至2010年三年间,先后兼并收购三一重机、湖南汽车等多家企业,极大的扩大公司产品线及产业链。

同时三一重工不忘掘金海外,在德国、美国、印度等国建有多家工程机械研发中心,增强公司科研能力及促进科技成果产业化。

二、资产负债表分析1.结构分析为了对三一重工资产负债表进行分析,我们将近五年来资产负债表各项目占总资产比重列表分析。

表12010年-2014年资产负债表项目百分比从上表中看出,资产项目中的流动资产比非流动资产的比重高。

说明三一重工流动资产占用过多,可能会造成企业获利能力下降。

货币资金占比从2010年到2014年逐年下降,2010年为19.04%,2014年下降至9.6%,说明企业短期偿债能力降低。

如图所示,应收账款从2010年到2014年有明显上升的趋势,应收账款过多会给企业生产经营带来不利影响。

同时公司整体的应收账款水平持续上升,会影响流动资金的使用,妨碍企业日常生产经营所需资金。

公司重要流动资产存货不断减少,存货的下降会加快工程机械行业整体资金周转,扩大工程机械行业整体的资金盈利能力。

预付款项逐渐减少,一定程度上说明企业在销售活动中所处地位发生变化,渐渐从卖方市场向买方市场转化,工程机械行业整体竞争程度加剧。

图2010年-2014年流动资产结构流动负债一般用于企业日常生产经营,非流动负债用于企业长期项目投资,在三一重工资产负债表中,流动负债比重从2010年55.95%下降到2014年33.09%,且总负债中非流动负债比例逐年上升,说明企业融资状况好转,减少用短期融资替代长期融资的可能,流动负债会增加企业的财务风险,此种情况下,如果政府出于宏观政策考虑上调利率,可能会使得上市公司面临资金链断裂风险及信用危机。

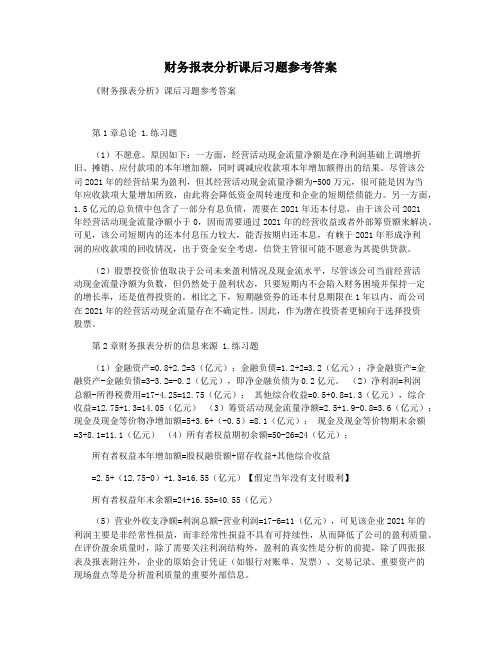

财务报表分析课后习题参考答案

财务报表分析课后习题参考答案《财务报表分析》课后习题参考答案第1章总论 1.练习题(1)不愿意。

原因如下:一方面,经营活动现金流量净额是在净利润基础上调增折旧、摊销、应付款项的本年增加额,同时调减应收款项本年增加额得出的结果。

尽管该公司2021年的经营结果为盈利,但其经营活动现金流量净额为-500万元,很可能是因为当年应收款项大量增加所致,由此将会降低资金周转速度和企业的短期偿债能力。

另一方面,1.5亿元的总负债中包含了一部分有息负债,需要在2021年还本付息,由于该公司2021年经营活动现金流量净额小于0,因而需要通过2021年的经营收益或者外部筹资额来解决。

可见,该公司短期内的还本付息压力较大,能否按期归还本息,有赖于2021年形成净利润的应收款项的回收情况,出于资金安全考虑,信贷主管很可能不愿意为其提供贷款。

(2)股票投资价值取决于公司未来盈利情况及现金流水平,尽管该公司当前经营活动现金流量净额为负数,但仍然处于盈利状态,只要短期内不会陷入财务困境并保持一定的增长率,还是值得投资的。

相比之下,短期融资券的还本付息期限在1年以内,而公司在2021年的经营活动现金流量存在不确定性。

因此,作为潜在投资者更倾向于选择投资股票。

第2章财务报表分析的信息来源 1.练习题(1)金融资产=0.8+2.2=3(亿元);金融负债=1.2+2=3.2(亿元);净金融资产=金融资产-金融负债=3-3.2=-0.2(亿元),即净金融负债为0.2亿元。

(2)净利润=利润总额-所得税费用=17-4.25=12.75(亿元);其他综合收益=0.5+0.8=1.3(亿元),综合收益=12.75+1.3=14.05(亿元)(3)筹资活动现金流量净额=2.5+1.9-0.8=3.6(亿元);现金及现金等价物净增加额=5+3.6+(-0.5)=8.1(亿元);现金及现金等价物期末余额=3+8.1=11.1(亿元)(4)所有者权益期初余额=50-26=24(亿元);所有者权益本年增加额=股权融资额+留存收益+其他综合收益=2.5+(12.75-0)+1.3=16.55(亿元)【假定当年没有支付股利】所有者权益年末余额=24+16.55=40.55(亿元)(5)营业外收支净额=利润总额-营业利润=17-6=11(亿元),可见该企业2021年的利润主要是非经常性损益,而非经常性损益不具有可持续性,从而降低了公司的盈利质量。

历年市盈率分布

电力

电器

电子信息 房地产 纺织服装 钢铁 工程建筑 供水供气 化工化纤 机械 计算机 建材 交通工具 交通设施 教育传媒 旅游酒店 煤炭石油 酿酒食品 农林牧渔 其他行业 券商 商业连锁 通信 外贸 医药 仪电仪表 银行投资 有色 运输物流 造纸印刷

12 7.00 15.00 10.00 12.00 9.00 12.00 5.00 15.00 18.00 10.00 9.00 11.00 12.00 12.00 8.50 11.00 9.00 15.00 18.00 15.00 7.00 10.00 15.00 14.00 15.00 8.00 7.00 8.50 10.00

保险

行 业 市 值 占 总 市 值 比

造纸印刷, 0.005789584 运输物流, 0.029854357 有色, 0.046109039

银行投资, 0.18539076

仪电仪表, 0.023901921 医药, 0.04968242 外贸, 0.005460473 通信, 0.020440075 商业连锁, 0.023689054 券商, 0.018397955

酿 酒 食 品

农 林 牧 渔

其 他 行 业

券 商

商 业 连 锁

通 信

外 贸

医 药

仪 电 仪 表

银 行 投 资

有 色

运 输 物 流

7.824670296

6.208215902 5.554564159 4.705523667 3.686106443 3.158560581 2.256515395 1.592790207 2.262595685 2.557558673 4.692660521 4.604859982 4.419880439 4.39768553 4.204818111 4.016741071 3.868930982 5.154364679 4.756670187

三一重工公司财务分析报告

..三一重工财务分析报告2012 年6月5日目录一、公司简介 (1)二、行业分析 (1)三、公司经营战略与优劣势分析 (2)(一)公司的经营、投资和融资战略选择 (2)1、三一重工发展目标 (2)2、三一重工经营战略 (2)3、“1233”经营战略指导思想: (2)4、战略定位: (2)5、竞争战略: (2)(二)公司选择上述战略的优势和风险 (3)四、会计分析 (3)(一)资产负债表 (3)(二)利润表 (8)(三)现金流量结构分析 (11)五、财务分析 (12)(一)偿债能力分析 (12)1、短期偿债能力分析 (12)2、长期偿债能力分析 (14)(二)营运能力分析 (16)(三)盈利能力分析 (18)1、销售毛利率 (19)2、营业利润率 (19)3、销售净利率 (20)4、净资产收益率 (21)5、总资产利润率 (21)6、同行业比较分析 (22)(四)增长能力分析 (24)1、销售收入增长率 (25)2、主营业务增长率 (25)3、营业利润增长率 (26)4、净利润增长率 (26)(五)杜邦综合分析 (27)1、净资产收益率(ROE) (27)2、营业净利率 (28)3、总资产周转率 (30)六、总结 (30)三一重工财务报表分析报告【摘要】本文以三一重工集团有限公司为研究对象,对三一重工集团有限公司2009年~2010年的财务报表进行财务分析,并结合其经营状况对其进行综合的评价。

三一重工集团有限公司在近几年里经营状况比较稳定,在2009~2011年一直处于增长趋势,本文主要运用比较分析法等各种财务分析方法,仔细分析了各项财务指标,深入研究了三一重工集团有限公司的财务状况,并发掘出公司经营的主要问题。

【关键字】财务分析财务指标资产负债率一、公司简介三一集团有限公司始创于1989年。

二十年来,三一集团秉持“创建一流企业,造就一流人才,做出一流贡献”的企业宗旨,打造了业内知名的“三一”品牌。

三一重工偿债能力分析

三一重工偿债能力分析三一重工是中国最大的工程机械制造企业之一,具有较强的市场竞争力和盈利能力。

然而,由于行业景气度的波动以及企业规模的扩张,三一重工面临着较大的债务压力。

因此,分析其偿债能力对于投资者和债权人来说至关重要。

利用财务指标和比率来评估企业的偿债能力。

常用的财务指标包括流动比率、速动比率、现金比率、利息保障倍数和资产负债率等。

首先,流动比率是评估企业短期偿债能力的重要指标。

流动比率=流动资产/流动负债。

流动比率大于1表示企业有足够的流动资产来偿还短期债务。

根据三一重工2024年的财务数据,其流动比率为1.71,相对健康。

这意味着三一重工有足够的流动资金来偿还短期债务。

其次,速动比率是衡量企业是否有足够的快速可变现的资产来偿还债务的指标,快速可变现的资产主要包括现金、应收账款和短期投资等。

速动比率=(流动资产-存货)/流动负债。

三一重工的速动比率为1.25,也相对较高。

这表明企业有足够的快速可变现的资产来偿还债务。

第三,现金比率是企业能够立即偿还全部短期债务的能力。

现金比率=现金/流动负债。

根据三一重工的财务数据,其现金比率为0.56、现金比率较低可能意味着企业在偿债方面存在一定的困难,需要寻找其他融资手段。

然而,三一重工的现金比率还是较为稳定的。

第四,利息保障倍数是企业经营盈利能力和偿债能力的关键指标。

利息保障倍数=(息税前利润+利息费用)/利息费用。

三一重工的利息保障倍数为21.5,属于较高水平。

这表明企业具有良好的盈利能力和偿债能力,能够轻松偿还利息费用。

最后,资产负债率是评估企业长期偿债能力和财务稳定性的重要指标。

资产负债率=(总负债/总资产)*100%。

三一重工的资产负债率为49.63%。

这意味着三一重工的资产负债结构相对健康,债务相对较低。

综合以上指标和分析,三一重工的偿债能力相对较强。

其流动比率、速动比率和利息保障倍数均属于良好水平。

然而,其现金比率相对较低,需要注意流动资金管理。

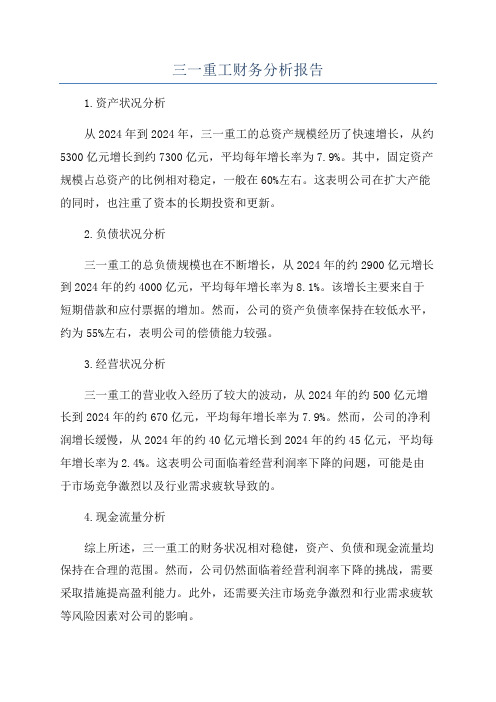

三一重工财务分析报告

三一重工财务分析报告

1.资产状况分析

从2024年到2024年,三一重工的总资产规模经历了快速增长,从约5300亿元增长到约7300亿元,平均每年增长率为7.9%。

其中,固定资产规模占总资产的比例相对稳定,一般在60%左右。

这表明公司在扩大产能的同时,也注重了资本的长期投资和更新。

2.负债状况分析

三一重工的总负债规模也在不断增长,从2024年的约2900亿元增长到2024年的约4000亿元,平均每年增长率为8.1%。

该增长主要来自于短期借款和应付票据的增加。

然而,公司的资产负债率保持在较低水平,约为55%左右,表明公司的偿债能力较强。

3.经营状况分析

三一重工的营业收入经历了较大的波动,从2024年的约500亿元增长到2024年的约670亿元,平均每年增长率为7.9%。

然而,公司的净利润增长缓慢,从2024年的约40亿元增长到2024年的约45亿元,平均每年增长率为2.4%。

这表明公司面临着经营利润率下降的问题,可能是由于市场竞争激烈以及行业需求疲软导致的。

4.现金流量分析

综上所述,三一重工的财务状况相对稳健,资产、负债和现金流量均保持在合理的范围。

然而,公司仍然面临着经营利润率下降的挑战,需要采取措施提高盈利能力。

此外,还需要关注市场竞争激烈和行业需求疲软等风险因素对公司的影响。

三一重工财务报表分析

波特五力模型分析

波特五力模型分析

(一)、潜在的行业新进入者 机械行业的进入壁垒高,要进入机械行业,要具有雄厚的资本。 (二)、替代品的的威胁 对于工程机械行业来说,替代威胁可以忽略不计。 (三)、买方的讨价还价能力 三一重工股份有限公司是全球机械制造商50强,企业经营良好。有雄厚的资金,讨价能力强。所 以三一重工在买方讨价还价能力上比较强。 (四)、供应商讨价还价的能力 零件供应商在本行业的话语权很大 ,例如液压机,变速箱,发动机等的供应商对本行业有很大的 制约;供应商集中度很高;替代品不容易获得。 (五)、现有竞争者之间的竞争 竞争对手众多,国内企业有柳工,徐工,中联重科以及山推等众多竞争者,国际则有美国卡特彼 勒,日本小松以及德国西门子等 ,国际、国内竞争激烈。三一重工则有雄厚的资金,在竞争中有 较大的优势。

66.54%

25.95%

筹资活动 投资活动 经营活动

9.51%

现金流量分析

2010年现金总流入结构比率 2010 年现金总流入结构比率

15. 12% 8 2.5 8% 筹资活动 投资活动 经营活动 2 .30 %

2010年现金总流出结构比率 2010 年现金总流出结构比率

因为经营活动现金流入比例 较大,所以企业的经营状况 良好,财务风险很低,现金 流入结构较为合理

三一重工

会计089B

目录

1、公司背景 2、波特五力模型分析 3、SWOT分析 SWOT分析 4、营运能力分析 5、盈利能力分析 6、现金流量分析 7、股票市场投资分析

公司背景

三一重工股份有限公司 是全球工程机械制造商50强、全球最大 的混凝土机械制造商、中国企业500强、工 程机械行业综合效益和竞争力最强企业、福 布斯“中国顶尖企业”,中国最具成长力自 主品牌、中国最具竞争力品牌、中国工程机 械行业标志性品牌、亚洲品牌500强。企业 经营良好,有雄厚的资金。

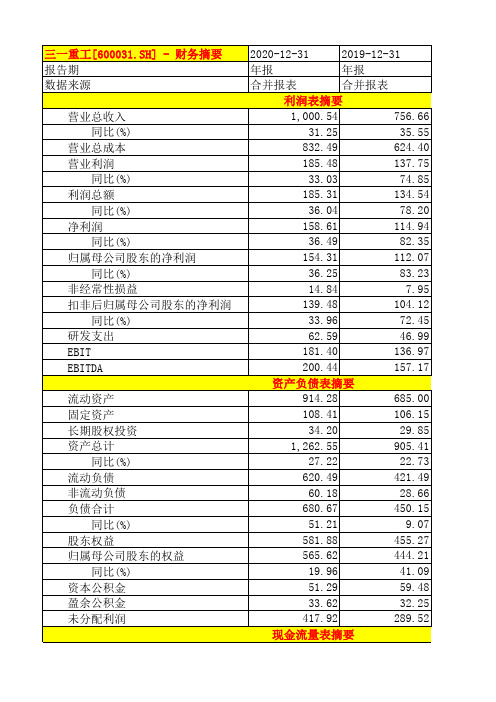

三一重工2018-2020年三大财务报表财务摘要

26.68 339.35

73.37 412.73

29.53 325.02 314.85

23.48 18.83 31.82 197.81

596.45 105.27

13.80 124.78 -107.65

5.38 95.27

8.27 5.95 43.21 19.32

19.43 21.45 19.18

-0.04 1.26

20.45 26.46

787.65 132.65

23.55 242.98 -119.81

4.28 157.50 -11.51

1.31 44.51 20.20

25.23 28.71 23.44 13.99 22.10 32.69 15.19 17.85 20.52 49.72

0.92 104.10

1.36 1.35 1.33 1.26 5.27

8.98 1.57 0.02 0.25 13.82 23.48

P/B(MRQ) P/S(TTM)

员工总数(人) 显示币种 原始币种 转换汇率 汇率类型

单位 : 亿元 , CNY 数据来源:Wind

5.56

3.39

3.30

1.96

其他

24,586

三一重工600031sh财务摘要2020123120191231报告期年报年报数据来源合并报表合并报表营业总收入10005475666同比31253555营业总成本8324962440营业利润1854813775同比33037485利润总额1853113454同比36047820净利润1586111494同比36498235归属母公司股东的净利润1543111207同比36258323非经常性损益1484795扣非后归属母公司股东的净利润1394810412同比33967245研发支出62594699ebit1814013697ebitda2004415717流动资产9142868500固定资产1084110615长期股权投资34202985资产总计12625590541同比27222273流动负债6204942149非流动负债60182866负债合计6806745015同比5121907股东权益5818845527归属母公司股东的权益5656244421同比19964109资本公积金51295948盈余公积金33623225未分配利润4179228952利润表摘要资产负债表摘要现金流量表摘要销售商品提供劳务收到的现金10269478765经营活动现金净流量1336313265购建固定无形长期资产支付的现金50602355投资支付的现金1770424298投资活动现金净流量1125011981吸收投资收到的现金440428取得借款收到的现金2368215750筹资活动现金净流量24521151现金净增加额359131期末现金余额41824451折旧与摊销19042020roe摊薄27282523roe加权29642871扣非后roe摊薄24662344roa14631399roic23912210销售毛利率29823269销售净利率15971519ebitmargin18441785ebitdamargin20342052资产负债率53914972资产周转率倍092092销售商品和劳务收到现金营业收入1033710410eps基本184136eps稀释184135eps摊薄182133扣非后eps基本166126每股净资产bps667527每股净资产bps转股后每股销售额sps1180898每股经营现金流ocfps158157每股现金净流量cfps004002每股企业自由现金流量126025pettm204513

中联重科与三一重工财务报表对比分析doc

中联重科与三一重工财务报表对比分析doc 中联重科与三一重工的财务报表对比分析第一部分中联重科与三一重工经营发展概述一、国内工程机械现状随着国内经济的快速增长以及国内对基础设施的大力建设,工程机械产品需求极其旺盛,从而刺激行业高速发展。

但2012年1-11月中国工程机械行业经历了一个紧缩的现金流量,应收账款基高销售,经济遭遇寒流,工程机械行业话题不断。

十八大的胜利召开,预示着行业进入了新一轮增长期,特别是随着城镇化的发展,工程机械需求量巨大。

在快速增长的同时,也爆发出许多问题。

中国工程机械/路面机械发展过程中存在的产业,产业集中度不高,自主创新能力不足,发展方式粗放,可靠性和耐久性与国外先进产品仍有差距,节能减排任务重,液压件,控制原有的核心部分基本材料,发展滞后,关键是,一些行业大型机械不能制造,品牌效应不强,售后服务不到位,如没有根本转变问题。

二、工程机械行业特点工程机械行业有其明显的自身特征:1、从整体上看,行业技术进步比较缓慢,后发企业通过快速学习,依靠质量提升、成本降低,可以获得后发优势。

2、工程机械行业的发展趋势与整个社会的固定资产投资之间呈现比较明显的正相关关系,具有明显的周期性。

3、工程机械对售后服务有非常高的要求,行业存在比较明显的规模效应。

4、行业投资规模比较大,属于人力、技术、资金密集型行业,对新进入者来说,行业进入壁垒比较高。

三、国内工程机械产品市场竞争格局国内工程机械行业主要分为挖掘机、起重机、混泥土机械、路面与压实机械、装载机。

叉车、推土机、桩土机械市场规模比较小。

挖掘机市场:产品可细分为大型挖掘机、中型挖掘机、小型挖掘机。

挖掘机是工程机械领域中技术难度最高,但是利润最大的子行业。

目前,国内挖掘机市场竞争力量主要有国内企业,韩日企业和欧美企业;总体上欧美企业产品处于产品高端区,韩日企业产品属于产品中端区,国内产品属于产品中低端区;生产厂商集中度不高,企业间竞争比较激烈。

三一重工财务报表

三一重工财务报表一、公司概述三一重工是中国领先的工程机械制造商之一,成立于1980年。

公司主要生产销售挖掘机、起重机、混凝土机械等工程机械设备。

三一重工以其高品质、高性能的产品在全球范围内享有盛誉,产品出口到100多个国家和地区。

二、财务报表三一重工的财务报表为投资者提供了了解公司经营状况和财务健康状况的重要信息。

下面将对三一重工的财务报表进行详细分析。

1. 资产负债表资产负债表反映了公司在一定日期的资产、负债和所有者权益的情况。

以下是三一重工2020年资产负债表的关键信息:项目金额(亿元)流动资产XXX固定资产XXX其他资产XXX总资产XXX流动负债XXX长期负债XXX其他负债XXX总负债XXX所有者权益XXX负债和所有者权益总计XXX资产负债表显示了三一重工在2020年的总资产为XXX亿元,其中流动资产为XXX亿元,固定资产为XXX亿元,其他资产为XXX亿元。

总负债为XXX亿元,其中流动负债为XXX亿元,长期负债为XXX亿元,其他负债为XXX亿元。

所有者权益为XXX亿元。

2. 利润表利润表反映了公司在一定期间内的收入、成本、税前利润和净利润。

以下是三一重工2020年利润表的关键信息:项目金额(亿元)营业收入XXX销售成本XXX税前利润XXX净利润XXX净利润率XXX%利润表显示了三一重工在2020年的营业收入为XXX亿元,销售成本为XXX亿元,税前利润为XXX亿元,净利润为XXX亿元。

净利润率为XXX%。

3. 现金流量表现金流量表反映了公司在一定期间内的现金来源和现金支出情况。

以下是三一重工2020年现金流量表的关键信息:项目金额(亿元)经营活动现金流入XXX经营活动现金流出XXX投资活动现金流入XXX投资活动现金流出XXX筹资活动现金流入XXX筹资活动现金流出XXX净现金流量XXX期初现金余额XXX期末现金余额XXX现金流量表显示了三一重工在2020年的经营活动现金流入为XXX亿元,经营活动现金流出为XXX亿元,投资活动现金流入为XXX亿元,投资活动现金流出为XXX亿元,筹资活动现金流入为XXX亿元,筹资活动现金流出为XXX亿元,净现金流量为XXX亿元。

三一重工财务分析

三一重工财务分析三一重工是中国一家领先的工程机械制造商,主要经营挖掘机、压路机、起重机等各类工程机械产品。

本文将对三一重工进行财务分析,包括利润表、资产负债表和现金流量表的分析,并对公司的财务状况进行评估。

首先,我们来看一下三一重工的利润表。

从2024到2024年,公司的营业收入分别为1053.86亿元、1111.44亿元和1239.85亿元,年均增长率为10.38%。

净利润分别为143.93亿元、137.4亿元和140.69亿元,年均增长率为-0.47%。

可以看出,公司的营业收入呈现出逐年增长的趋势,但净利润则出现了小幅下降。

这可能是由于行业竞争加剧和原材料价格上涨所致。

接下来,我们来分析三一重工的资产负债表。

从2024到2024年,公司的总资产分别为2824.2亿元、3002.14亿元和3229.22亿元,年均增长率为11.03%。

总负债分别为2207.54亿元、2418.8亿元和2655.97亿元,年均增长率为10.27%。

公司的负债规模与资产规模相比较大,负债率分别为78.15%、80.58%和82.18%。

这说明公司的资产主要依靠借款和融资来支持,资本结构相对不稳定。

最后,我们来分析三一重工的现金流量表。

从2024到2024年,公司的经营活动产生的现金流量分别为95.44亿元、107.97亿元和99.44亿元,年均增长率为5.87%。

投资活动和筹资活动产生的现金流量分别为-62.27亿元、-69.05亿元和-95.14亿元,表明公司在这两个方面都有资金支出。

总体而言,公司的现金流量状况较为稳定,但筹资活动的现金流出较大。

综合以上分析,三一重工的财务状况相对较好。

尽管净利润出现小幅下降,但公司的营业收入和总资产均保持一定的增长。

然而,公司的负债规模较大,依赖借款和融资支持经营活动,可能存在较高的财务风险。

此外,投资活动和筹资活动产生的现金流量较大,需要注意资金的合理运用。

最后,对于三一重工的发展,公司应该继续加大研发投入,提高产品的科技含量和竞争力。