老板电器2018年财务分析详细报告-智泽华

步步高2018年财务分析详细报告-智泽华

目录步步高2018年财务分析详细报告 (3)一、资产结构分析 (3)1.资产构成基本情况 (3)2.流动资产构成特点 (3)3.资产的增减变化 (4)4.资产的增减变化原因 (5)5.资产结构的合理性评价 (6)6.资产结构的变动情况 (7)二、负债及权益结构分析 (7)1.负债及权益构成基本情况 (7)2.流动负债构成情况 (8)3.负债的增减变化情况 (10)4.负债的增减变化原因 (11)5.权益的增减变化情况 (11)6.权益的增减变化原因 (12)三、实现利润分析 (13)1.利润总额 (13)2.营业利润 (13)3.投资收益 (14)4.营业外利润 (14)5.经营业务的盈利能力 (14)6.结论 (15)四、成本费用分析 (15)1.成本构成情况 (15)2.总成本变化情况及原因分析 (16)3.营业成本控制情况 (17)4.销售费用变化及合理性评价 (17)5.管理费用变化及合理性评价 (18)6.财务费用变化情况 (18)五、现金流量分析 (19)1.现金流入结构分析 (19)2.现金流出结构分析 (20)3.现金流动的稳定性 (21)4.现金流动的协调性 (22)5.现金流量的变化情况 (22)6.现金流量的充足性评价 (22)7.现金盈利情况分析 (23)8.现金流动的有效性评价 (23)9.自由现金流量分析 (23)六、偿债能力分析 (24)1.支付能力及还债期 (24)2.流动比率 (24)3.速动比率 (24)4.短期偿债能力变化情况 (25)5.短期付息能力 (25)6.长期付息能力 (26)7.负债经营可行性 (26)七、盈利能力分析 (26)1.盈利能力基本情况 (26)2.内部经营资产和对外长期投资的盈利能力 (27)3.对外投资的盈利能力 (27)4.内外部资产盈利能力比较 (27)5.净资产收益率 (28)6.净资产收益率变化原因 (28)7.总资产报酬率 (28)8.总资产报酬率变化原因 (28)9.成本费用利润率变化情况 (28)10.成本费用利润率变化原因 (29)八、营运能力分析 (29)1.存货周转天数 (29)2.存货周转天数变化原因 (29)3.应收账款周转天数变化情况 (30)4.应收账款周转天数变化原因 (30)5.应付账款周转天数变化情况 (30)6.应付账款周转天数变化原因 (31)7.现金周期 (31)8.营业周期 (31)9.营业周期结论 (32)10.流动资产周转天数 (32)11.流动资产周转天数变化原因 (32)12.总资产周转天数 (33)13.总资产周转天数变化原因 (33)14.固定资产周转天数 (33)15.固定资产周转天数变化原因 (34)九、发展能力分析 (34)1.营业收入增长率 (34)2.净利润增长率 (34)3.资本增长性 (34)4.可动用资金总额 (35)5.挖潜发展能力 (35)十、经营协调性分析 (35)1.投融资活动的协调情况 (35)2.营运资本变化情况 (36)3.经营协调性及现金支付能力 (36)4.营运资金需求的变化 (37)5.现金支付情况 (37)6.整体协调情况 (38)十一、经营风险分析 (38)1.经营风险 (38)2.财务风险 (38)步步高2018年财务分析详细报告一、资产结构分析1.资产构成基本情况步步高2018年资产总额为2,091,021.59万元,其中流动资产为557,581.01万元,主要分布在存货、货币资金、预付款项等环节,分别占企业流动资产合计的40.56%、20.99%和20.16%。

东方电气2018年财务分析结论报告-智泽华

东⽅电⽓2018年财务分析结论报告-智泽华东⽅电⽓2018年财务分析综合报告内部资料,妥善保管第 1 页共 3 页东⽅电⽓2018年财务分析综合报告⼀、实现利润分析2018年实现利润为127,546.97万元,与2017年的53,342.33万元相⽐成倍增长,增长1.39倍。

实现利润主要来⾃于内部经营业务,企业盈利基础⽐较可靠。

⼆、成本费⽤分析2018年营业成本为2,356,828.65万元,与2017年的2,530,329.19万元相⽐有所下降,下降6.86%。

2018年销售费⽤为135,797.21万元,与2017年的85,393.53万元相⽐有较⼤增长,增长59.03%。

2018年尽管销售费⽤⼤幅度增长,但营业收⼊却呈下降趋势,表明企业市场销售形势不太理想,应当采取措施,调整产品结构、销售战略或销售队伍。

2018年管理费⽤为250,140.21万元,与2017年的360,986.41万元相⽐有较⼤幅度下降,下降30.71%。

2018年管理费⽤占营业收⼊的⽐例为8.41%,与2017年的11.71%相⽐有所降低,降低3.3个百分点。

经营业务的盈利⽔平提⾼,企业管理费⽤⽀出控制较好,⽀出效率提⾼。

本期财务费⽤为-38,054.29万元。

三、资产结构分析与2017年相⽐,2018年存货占营业收⼊的⽐例明显下降。

应收账款占营业收⼊的⽐例下降。

从流动资产与收⼊变化情况来看,流动资产增长的同时收⼊却在下降,资产的盈利能⼒明显下降,与2017年相⽐,资产结构趋于恶化。

四、偿债能⼒分析从⽀付能⼒来看,东⽅电⽓2018年是有现⾦⽀付能⼒的。

企业财务费⽤⼩于0或缺乏利息⽀出数据,⽆法进⾏负债经营风险判断。

五、盈利能⼒分析东⽅电⽓2018年的营业利润率为4.17%,总资产报酬率为1.05%,净资产收益率为4.33%,成本费⽤利润率为4.66%。

企业实际投⼊到企业⾃⾝经营业务的资产为8,627,569.24万元,经营资产的收益率为1.44%,⽽对外投。

老板电器2018年财务分析详细报告-智泽华

老板电器2018年财务分析详细报告一、资产结构分析1.资产构成基本情况老板电器2018年资产总额为945,536.15万元,其中流动资产为798,016.75万元,主要分布在其他流动资产、货币资金、存货等环节,分别占企业流动资产合计的32.48%、27.53%和16.88%。

非流动资产为147,519.4万元,主要分布在固定资产和无形资产,分别占企业非流动资产的57.14%、13.15%。

资产构成表2.流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的43.42%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

流动资产构成表3.资产的增减变化2018年总资产为945,536.15万元,与2017年的792,661.52万元相比有较大增长,增长19.29%。

4.资产的增减变化原因以下项目的变动使资产总额增加:其他流动资产增加108,014.36万元,应收票据增加26,019.56万元,存货增加23,421.05万元,在建工程增加16,335.53万元,商誉增加8,058.96万元,应收账款增加7,560.54万元,无形资产增加2,631.97万元,其他应收款增加1,888.31万元,递延所得税资产增加1,503.61万元,固定资产增加1,445.51万元,预付款项增加109.98万元,共计增加196,989.38万元;以下项目的变动使资产总额减少:长期待摊费用减少662.32万元,其他非流动资产减少2,035.58万元,长期投资减少2,899.19万元,货币资金减少38,517.65万元,共计减少44,114.74万元。

增加项与减少项相抵,使资产总额增长152,874.64万元。

5.资产结构的合理性评价从资产各项目与营业收入的比例关系来看,2018年应收账款所占比例基本合理。

其他应收款所占比例基本合理。

存货所占比例基本合理。

6.资产结构的变动情况从流动资产与收入变化情况来看,流动资产增长快于营业收入增长,资产的盈利能力并没有提高。

电器卖场财务分析报告(3篇)

第1篇一、报告概述本报告旨在对某电器卖场近三年的财务状况进行深入分析,通过对收入、成本、利润、资产负债等关键财务指标的分析,评估其经营状况、盈利能力、偿债能力和财务风险,为管理层决策提供依据。

二、财务报表分析1. 营业收入分析(1)收入结构分析近年来,我司营业收入持续增长,主要得益于以下两个方面:- 产品结构优化:通过调整产品结构,提高高端产品比例,提升产品附加值,带动收入增长。

- 市场拓展:积极拓展线下市场,开设新店,扩大销售网络,增加市场份额。

(2)收入增长率分析近年来,我司营业收入增长率逐年上升,主要原因如下:- 市场环境:随着我国经济的持续增长,消费者购买力不断提高,家电市场需求旺盛。

- 公司战略:公司积极响应国家政策,加大研发投入,推出符合市场需求的新产品。

2. 成本费用分析(1)成本结构分析我司成本主要包括以下几部分:- 采购成本:随着原材料价格的波动,采购成本对总体成本的影响较大。

- 人工成本:随着员工工资的上涨,人工成本逐年上升。

- 租金成本:随着店铺数量的增加,租金成本逐年上升。

(2)成本控制措施为降低成本,公司采取以下措施:- 优化供应链:加强与供应商的合作,降低采购成本。

- 提高员工效率:加强员工培训,提高工作效率,降低人工成本。

- 合理规划店铺布局:降低租金成本,提高店铺利用率。

3. 利润分析(1)利润总额分析近年来,我司利润总额逐年增长,主要原因如下:- 营业收入增长:随着营业收入的增长,利润总额相应增加。

- 成本控制:通过一系列成本控制措施,有效降低了成本费用。

(2)净利润分析我司净利润也呈现逐年增长趋势,主要得益于以下因素:- 税收优惠:公司享受国家税收优惠政策,降低了税负。

- 管理费用控制:通过加强内部管理,有效控制了管理费用。

4. 资产负债分析(1)资产结构分析我司资产主要包括以下几部分:- 流动资产:主要包括现金、应收账款、存货等。

- 非流动资产:主要包括固定资产、无形资产等。

老板电器2018年财务分析结论报告-智泽华

老板电器2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 老板电器2018年财务分析综合报告一、实现利润分析2018年实现利润为170,232.47万元,与2017年的169,267.47万元相比变化不大,变化幅度为0.57%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额扩大的情况下,营业利润却没有相应的增长,应注意增收不增利所隐藏的经营风险。

二、成本费用分析2018年营业成本为345,076.52万元,与2017年的325,058.77万元相比有所增长,增长6.16%。

2018年销售费用为190,985.68万元,与2017年的167,787.65万元相比有较大增长,增长13.83%。

2018年在销售费用有较大幅度增长的同时营业收入也有所增长,企业销售活动取得了一些成效,但是销售投入增长明显快于营业收入增长。

2018年管理费用为27,235.51万元,与2017年的48,096.16万元相比有较大幅度下降,下降43.37%。

2018年管理费用占营业收入的比例为3.67%,与2017年的6.85%相比有所降低,降低3.19个百分点。

经营业务的盈利水平提高,企业管理费用控制较好,管理费用支出水平相对下降给企业经济效益的提高做出了贡献。

本期财务费用为-10,134.05万元。

三、资产结构分析从流动资产与收入变化情况来看,流动资产增长快于营业收入增长,资产的盈利能力并没有提高。

因此与2017年相比,资产结构趋于恶化。

四、偿债能力分析从支付能力来看,老板电器2018年是有现金支付能力的。

企业财务费用小于0或缺乏利息支出数据,无法进行负债经营风险判断。

五、盈利能力分析老板电器2018年的营业利润率为22.92%,总资产报酬率为18.42%,净资产收益率为26.06%,成本费用利润率为30.39%。

企业实际投入到企业自身经营业务的资产为914,329.96万元,经营资产的收益率为18.61%,而对。

中科电气2018年财务分析结论报告-智泽华

中科电气2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 中科电气2018年财务分析综合报告一、实现利润分析2018年实现利润为14,858.61万元,与2017年的5,479.59万元相比成倍增长,增长1.71倍。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额迅速扩大的同时,营业利润也迅猛增加,经营业务开展得很好。

二、成本费用分析2018年营业成本为38,386.46万元,与2017年的26,208.05万元相比有较大增长,增长46.47%。

2018年销售费用为4,114.23万元,与2017年的3,436.95万元相比有较大增长,增长19.71%。

2018年销售费用增长的同时收入也有较大幅度增长,并且收入增长快于销售费用增长,企业销售费用投入效果理想,销售费用支出合理。

2018年管理费用为3,831.08万元,与2017年的6,381.8万元相比有较大幅度下降,下降39.97%。

2018年管理费用占营业收入的比例为6.19%,与2017年的15.17%相比有较大幅度的降低,降低8.98个百分点。

管理费用支出得到了有效控制,营业利润明显上升,管理费用支出的效率显著提高。

2018年财务费用为4,700.68万元,与2017年的182.59万元相比成倍增长,增长24.74倍。

三、资产结构分析与2017年相比,2018年应收账款占营业收入的比例下降。

从流动资产与收入变化情况来看,流动资产增长慢于营业收入增长,并且资产的盈利能力有所提高。

因此与2017年相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,中科电气2018年的经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

从企业当期资本结构、借款利率和盈利水平三者的关系来看,企业增加负债不会增加企业的盈利水平,相反会降低企业现在的盈利水平。

五、盈利能力分析。

超频三2018年财务分析结论报告-智泽华

超频三2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 超频三2018年财务分析综合报告一、实现利润分析2018年实现利润为2,465.62万元,与2017年的4,441.41万元相比有较大幅度下降,下降44.49%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额迅速扩大的情况下,营业利润却出现了较大幅度的下降,企业未能处理好扩大市场份额和提高盈利水平之间所存在的矛盾,应尽快采取措施处理市场扩展所带来的经营危机。

二、成本费用分析2018年营业成本为35,284.82万元,与2017年的28,182.34万元相比有较大增长,增长25.2%。

2018年销售费用为3,190.91万元,与2017年的2,565.66万元相比有较大增长,增长24.37%。

2018年销售费用增长的同时收入也有较大幅度增长,企业销售活动取得了明显市场效果,销售费用支出合理。

2018年管理费用为6,621.1万元,与2017年的5,714.3万元相比有较大增长,增长15.87%。

2018年管理费用占营业收入的比例为12.9%,与2017年的13.9%相比有所降低,降低1个百分点。

但企业经营业务的营利能力并没有提高,应注意管理费用支出的合理性。

2018年财务费用为1,593.73万元,与2017年的234.39万元相比成倍增长,增长5.8倍。

三、资产结构分析2018年企业资金不合理占用数额较大,企业经营活动资金紧张,资产结构不太合理。

从流动资产与收入变化情况来看,流动资产增长慢于营业收入增长,资产的盈利能力没有提高。

因此与2017年相比,资产结构趋于恶化。

四、偿债能力分析从支付能力来看,超频三2018年的经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析。

格力电器2018年财务分析详细报告-智泽华

目录格力电器2018年财务分析详细报告 (3)一、资产结构分析 (3)1.资产构成基本情况 (3)2.流动资产构成特点 (3)3.资产的增减变化 (4)4.资产的增减变化原因 (5)5.资产结构的合理性评价 (6)6.资产结构的变动情况 (7)二、负债及权益结构分析 (7)1.负债及权益构成基本情况 (7)2.流动负债构成情况 (8)3.负债的增减变化情况 (10)4.负债的增减变化原因 (11)5.权益的增减变化情况 (11)6.权益的增减变化原因 (12)三、实现利润分析 (13)1.利润总额 (13)2.营业利润 (13)3.投资收益 (14)4.营业外利润 (14)5.经营业务的盈利能力 (14)6.结论 (15)四、成本费用分析 (15)1.成本构成情况 (15)2.总成本变化情况及原因分析 (16)3.营业成本控制情况 (17)4.销售费用变化及合理性评价 (17)5.管理费用变化及合理性评价 (18)6.财务费用变化情况 (18)五、现金流量分析 (19)1.现金流入结构分析 (19)2.现金流出结构分析 (20)3.现金流动的稳定性 (21)4.现金流动的协调性 (22)5.现金流量的变化情况 (22)6.现金流量的充足性评价 (22)7.现金盈利情况分析 (23)8.现金流动的有效性评价 (23)9.自由现金流量分析 (23)六、偿债能力分析 (24)1.支付能力及还债期 (24)2.流动比率 (24)3.速动比率 (24)4.短期偿债能力变化情况 (25)5.短期付息能力 (25)6.长期付息能力 (26)7.负债经营可行性 (26)七、盈利能力分析 (26)1.盈利能力基本情况 (26)2.内部经营资产和对外长期投资的盈利能力 (27)3.对外投资的盈利能力 (27)4.内外部资产盈利能力比较 (27)5.净资产收益率 (27)6.净资产收益率变化原因 (28)7.总资产报酬率 (28)8.总资产报酬率变化原因 (28)9.成本费用利润率变化情况 (28)10.成本费用利润率变化原因 (29)八、营运能力分析 (29)1.存货周转天数 (29)2.存货周转天数变化原因 (29)3.应收账款周转天数变化情况 (30)4.应收账款周转天数变化原因 (30)5.应付账款周转天数变化情况 (30)6.应付账款周转天数变化原因 (31)7.现金周期 (31)8.营业周期 (31)9.营业周期结论 (32)10.流动资产周转天数 (32)11.流动资产周转天数变化原因 (32)12.总资产周转天数 (32)13.总资产周转天数变化原因 (33)14.固定资产周转天数 (33)15.固定资产周转天数变化原因 (34)九、发展能力分析 (34)1.营业收入增长率 (34)2.净利润增长率 (34)3.资本增长性 (34)4.可动用资金总额 (35)5.挖潜发展能力 (35)十、经营协调性分析 (35)1.投融资活动的协调情况 (35)2.营运资本变化情况 (36)3.经营协调性及现金支付能力 (36)4.营运资金需求的变化 (37)5.现金支付情况 (38)6.整体协调情况 (38)十一、经营风险分析 (39)1.经营风险 (39)2.财务风险 (39)格力电器2018年财务分析详细报告一、资产结构分析1.资产构成基本情况格力电器2018年资产总额为25,123,415.73万元,其中流动资产为19,971,094.88万元,主要分布在货币资金、应收票据、存货等环节,分别占企业流动资产合计的56.62%、17.98%和10.02%。

大富科技2018年财务分析结论报告-智泽华

大富科技2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 大富科技2018年财务分析综合报告一、实现利润分析2017年实现利润亏损59,569.69万元,2018年扭亏为盈,盈利308.3万元。

实现利润主要来自于对外投资所取得的收益。

在市场份额有所扩大的同时,实现了扭亏增盈,企业经营管理有方,企业发展前景良好。

二、成本费用分析2018年营业成本为156,790.67万元,与2017年的155,960.11万元相比变化不大,变化幅度为0.53%。

2018年销售费用为3,986.45万元,与2017年的3,977.09万元相比变化不大,变化幅度为0.24%。

2018年在销售费用基本不变的情况下营业收入获得了一定程度的增长,企业营销水平有所提高。

2018年管理费用为18,068.9万元,与2017年的34,848.81万元相比有较大幅度下降,下降48.15%。

2018年管理费用占营业收入的比例为9.92%,与2017年的19.59%相比有较大幅度的降低,降低9.67个百分点。

2018年财务费用为3,034.28万元,与2017年的1,877.35万元相比有较大增长,增长61.63%。

三、资产结构分析2018年企业资产不合理占用的数额较大,资产的盈利能力较低,资产结构不太合理。

与2017年相比,2018年存货占营业收入的比例出现不合理增长。

其他应收款增长过快。

从流动资产与收入变化情况来看,流动资产下降,收入增长,资产的盈利能力明显提高,与2017年相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,大富科技2018年是有现金支付能力的。

从企业当期资本结构、借款利率和盈利水平三者的关系来看,企业增加负债不会增加企业的盈利水平,相反会降低企业现在的盈利水平。

五、盈利能力分析大富科技2018年的营业利润率为0.18%,总资产报酬率为0.49%,净资产收益率为-0.04%,成本费用利润率为0.17%。

老板电器2018年现金流量报告-智泽华

老板电器2018年现金流量报告 内部资料,妥善保管 第 1 页 共 4 页 老板电器2018年现金流量报告

一、现金流入结构分析

2018年现金流入为1,172,233.51万元,与2017年的750,096.87万元相比有较大增长,增长56.28%。

企业通过销售商品、提供劳务所收到的现金为845358.69万元,它是企业当期现金流入的最主要来源,约占企业当期现金流入总额的72.12%。

企业销售商品、提供劳务所产生的现金能够满足经营活动的现金支出需求,销售商品、提供劳务使企业的现金净增加

150896.03万元。

在当期的现金流入中,企业通过收回投资、变卖资产等大的结构性调整活动所取得的现金也占不小比重,占企业当期现金流入总额的25.02%。

表明企业正在进行投资结构调整。

企业投资结构的调整并没有对当期的经营活动带来负面影响。

2018年经营现金收益率为20.32%,与2017年的17.9%相比有所提高,提高2.42个百分点。

二、现金流出结构分析

2018年现金流出为1,210,873.62万元,与2017年的837,616.13万元相比有较大增长,增长44.56%。

表明企业进行投资扩展,进行结构调整。

最大的现金流出项目为对外投资,占现金流出总额的32.85%。

科大讯飞2018年财务分析详细报告-智泽华

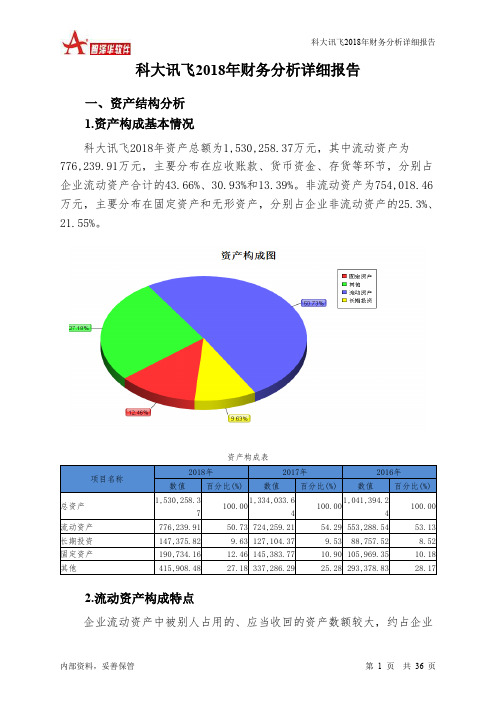

科大讯飞2018年财务分析详细报告一、资产结构分析1.资产构成基本情况科大讯飞2018年资产总额为1,530,258.37万元,其中流动资产为776,239.91万元,主要分布在应收账款、货币资金、存货等环节,分别占企业流动资产合计的43.66%、30.93%和13.39%。

非流动资产为754,018.46万元,主要分布在固定资产和无形资产,分别占企业非流动资产的25.3%、21.55%。

资产构成表2.流动资产构成特点企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的48.07%,应当加强应收款项管理,关注应收款项的质量。

企业持有的货币性资产数额较大,约占流动资产的33.54%,表明企业的支付能力和应变能力较强。

但应当关注货币资金的投向。

流动资产构成表3.资产的增减变化2018年总资产为1,530,258.37万元,与2017年的1,334,033.64万元相比有较大增长,增长14.71%。

4.资产的增减变化原因以下项目的变动使资产总额增加:应收账款增加83,685.7万元,无形资产增加49,216.97万元,固定资产增加45,350.4万元,长期投资增加20,271.45万元,存货增加14,917.03万元,应收票据增加10,906.4万元,长期待摊费用增加10,367.13万元,在建工程增加8,736.84万元,开发支出增加6,734.71万元,递延所得税资产增加6,130.07万元,其他应收款增加2,288.38万元,一年内到期的非流动资产增加24.33万元,共计增加258,629.42万元;以下项目的变动使资产总额减少:应收股利减少46.48万元,预付款项减少1,626.57万元,其他非流动资产减少2,563.54万元,货币资金减少24,305.69万元,其他流动资产减少33,862.41万元,共计减少62,404.68万元。

增加项与减少项相抵,使资产总额增长196,224.73万元。

大洋电机2018年财务分析详细报告-智泽华

大洋电机2018年财务分析详细报告一、资产结构分析1.资产构成基本情况大洋电机2018年资产总额为1,456,288.22万元,其中流动资产为851,780.61万元,主要分布在应收账款、存货、货币资金等环节,分别占企业流动资产合计的31.79%、23.52%和17.59%。

非流动资产为604,507.61万元,主要分布在固定资产和商誉,分别占企业非流动资产的39%、18.58%。

资产构成表2.流动资产构成特点企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的33.8%,应当加强应收款项管理,关注应收款项的质量。

流动资产构成表3.资产的增减变化2018年总资产为1,456,288.22万元,与2017年的1,706,788.09万元相比有较大幅度下降,下降14.68%。

4.资产的增减变化原因以下项目的变动使资产总额增加:应收账款增加36,799.39万元,其他流动资产增加36,530.47万元,存货增加23,529.39万元,无形资产增加13,844.77万元,固定资产增加8,727.89万元,递延所得税资产增加5,089.32万元,在建工程增加4,069万元,其他应收款增加3,367.69万元,长期待摊费用增加627.27万元,交易性金融资产增加15.46万元,共计增加132,600.66万元;以下项目的变动使资产总额减少:应收利息减少132.35万元,其他非流动资产减少221.17万元,开发支出减少2,381.7万元,预付款项减少11,867.76万元,长期投资减少23,822.58万元,货币资金减少42,858.21万元,应收票据减少58,840.71万元,商誉减少241,590.16万元,共计减少381,714.64万元。

增加项与减少项相抵,使资产总额下降249,113.98万元。

5.资产结构的合理性评价从资产各项目与营业收入的比例关系来看,2018年应收账款所占比例较高。

老板电器财务分析报告

建议二

建议老板电器关注行业发展趋势

和竞争对手情况,及时调整战略 和业务方向。

在保持稳定财务状况的同时,公

司可以积极探索新的业务领域和 盈利模式。

公司应该加强人才引进和培养,

提高员工素质和管理水平,为公 司的长远发展提供有力支持。

谢谢您的聆听

THANKS

3

4

9字

公司的存货周转率较高,表明公 司存货管理效率较高,销售状况 良好。

9字

公司的每股收益和净资产收益率 均高于行业平均水平,表明公司 盈利能力较强。

建议一

建议老板电器继续保持稳定的财务状况, 并进一步提高收入和利润。

公司可以加强市场营销和品牌推广,提高 产品的知名度和销售量。

同时,公司应该加强财务管理和存货管理, 保持高效的存货周转率。

02

财务业绩

总营收详情数据

老板电器在2018至2022财年间,总营收持续增长,其中 2021财年同比增幅最大,为24.84%。

总资产详情数据

老板电器财务状况稳健增长,总资产规模逐年扩大,但增速 逐渐放缓。

经营现金流

经营现金流

老板电器报告期的经营活动产生 的现金流量净额为1.5亿元,较上

年同期增长了30%。

老板电器财务分析报告

CONTENTS

• 业务介绍 • 财务业绩 • 竞品分析 • 未来展望 • 总结和建议

01

业务介绍

业务构成

01

老板电器的主营业务包括厨房电 器、生活电器和智能家居三大板块。

02

厨房电器是老板电器的核心业务, 主要包括吸油烟机、燃气灶、消 毒柜等产品。

03

生活电器是老板电器的辅助业务, 主要包括电饭煲、电磁炉、电压 力锅等产品。

老板电器2018年财务风险分析详细报告

老板电器2018年风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动的短期资金需求为169,457.45万元,2018年已经取得的银行短期借款为0万元。

2.长期资金需求

该企业长期投融资活动不存在资金缺口,并且可以提供465,565.44万元的营运资本。

3.总资金需求

该企业资金富裕,富裕296,107.99万元,维持目前经营活动正常运转不需要从银行借款。

4.短期负债规模

根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为305,343.81万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期借款规模是453,728.6万元,实际已经取得的短期贷款金额为0万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为602,113.39万元,企业有能力在3年之内偿还的贷款总规模为750,498.18万元,在5年之内偿还的贷款总规模为1,047,267.76万元,当前实际的长短期借款合计为0万元。

二、资金链监控

1.会不会发生资金链断裂

从当前盈利水平和财务状况来看,该企业不存在资金缺口。

如果当前盈利水平保持不变,该企业在未来一个分析期内有能力偿还全部负债。

该

内部资料,妥善保管第页共1 页。

道道全2018年财务分析详细报告-智泽华

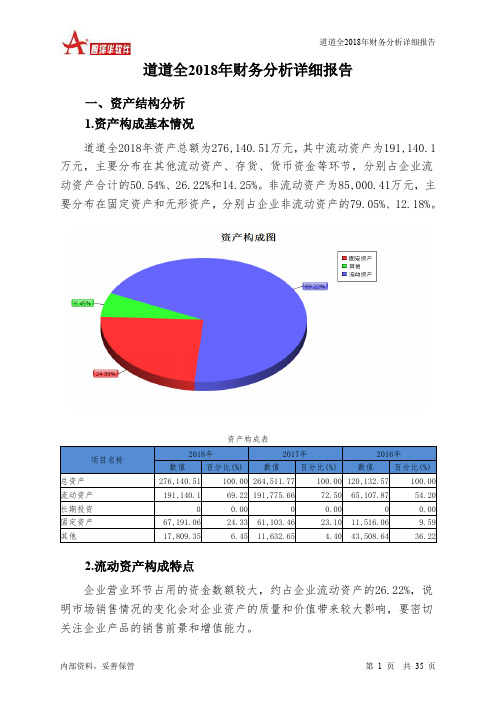

道道全2018年财务分析详细报告一、资产结构分析1.资产构成基本情况道道全2018年资产总额为276,140.51万元,其中流动资产为191,140.1万元,主要分布在其他流动资产、存货、货币资金等环节,分别占企业流动资产合计的50.54%、26.22%和14.25%。

非流动资产为85,000.41万元,主要分布在固定资产和无形资产,分别占企业非流动资产的79.05%、12.18%。

资产构成表2.流动资产构成特点企业营业环节占用的资金数额较大,约占企业流动资产的26.22%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

流动资产构成表3.资产的增减变化2018年总资产为276,140.51万元,与2017年的264,511.77万元相比有所增长,增长4.4%。

4.资产的增减变化原因以下项目的变动使资产总额增加:货币资金增加7,815.32万元,固定资产增加6,087.6万元,其他流动资产增加3,238.73万元,其他应收款增加2,933.87万元,在建工程增加2,470.32万元,其他非流动资产增加1,790.78万元,递延所得税资产增加1,580.76万元,无形资产增加292.69万元,商誉增加42.14万元,共计增加26,252.21万元;以下项目的变动使资产总额减少:应收利息减少39.62万元,应收账款减少154.52万元,预付款项减少5,597.51万元,存货减少8,826.59万元,共计减少14,618.25万元。

增加项与减少项相抵,使资产总额增长11,633.96万元。

5.资产结构的合理性评价从资产各项目与营业收入的比例关系来看,2018年应收账款所占比例基本合理。

其他应收款所占比例基本合理。

存货所占比例过高。

6.资产结构的变动情况从流动资产与收入变化情况来看,流动资产下降,收入增长,资产的盈利能力明显提高,与2017年相比,资产结构趋于改善。

老板电器2018年经营风险报告-智泽华

老板电器2018年经营风险报告

内部资料,妥善保管

第 1 页 共 4 页

老板电器2018年经营风险报告

一、经营风险分析 1、经营风险

老板电器2018年盈亏平衡点的营业收入为395,799.63万元,表示当企业该期营业收入超过这一数值时企业会有盈利,低于这一数值时企业会亏损。

营业安全水平为46.69%,表示企业当期经营业务收入下降只要不超过346,688.9万元,企业仍然会有盈利。

从营业安全水平来看,企业承受销售下降打击的能力较强,经营业务的安全水平较高。

2、财务风险

企业财务费用小于0或缺乏利息支出数据,无法进行负债经营风险判断。

经营风险指标表

二、经营协调性分析 1、投融资活动的协调情况

从长期投资和融资情况来看,企业长期投融资活动能为企业提供474,801.26万元的营运资本,投融资活动是协调的。

营运资本增减变化表。

老板电器财务分析报告

老板电器财务分析报告财务分析报告老板电器财务分析一、公司简介杭州老板电器 31年来专注于厨房电器产品的研发、生产和销售,主要产品包括吸油烟机、燃气灶和消毒柜,另有电压力煲、电磁炉、电热水壶、食品加工机等厨房配套小家电产品。

目前,公司渠道已覆盖全国各区域 6000余个终端,销售规模在国内市场处于领先地位,吸油烟机产品连续 7 年全国销量第一,燃气灶产品连续 7 年全国销量前三。

2009年公司共实现营业收入 9.34 亿元,实现归属母公司净利润 0.82 亿元,同比分别增长7.81% 和50.97%。

二、行业分析老板电器是吸油烟机行业龙头,定位于中高端。

公司主要产品吸油烟机、燃具和消毒柜收入占公司总收入分别为54%、30%和10%,烟机、燃具和消毒柜市占率分别为市场第一、第二和第三。

在高端产品欧式吸油烟机和嵌入式燃气灶市场占有行业第一的位置。

不仅仅是“连续6年市场销量第一”的荣誉,老板厨房电器早已凭借先进的技术和卓越的品质,以及有口皆碑的服务荣膺了“中国驰名商标”、“中国500最具价值品牌”、“亚洲品牌500强”等称号,堪称中国厨电业内的“多料冠军”。

三、战略分析优势:打造了一个细分产品优势;营造体系健全;区域市场平衡发展;完成原始积累;现代企业制度初见成效。

劣势:品牌清晰度有待进一步提高;产品结构有待进一步丰富;产品设计无明显亮点;企业规模有待壮大;资本市场有待介入。

机会:地产热带来市场空间不断扩大;产品更新换代速度加快;厨卫行业二次创业浪潮;渠道创新成趋势;技术壁垒催生OEM合作。

威胁:综合品牌外资品牌的强势介入;专业品牌之间的技术差距很小;市场集中度很小;厨卫电器潜伏着价格战的危险;大渠道势力过强,公平竞争环境不理想。

四、会计分析一资产负债表分析水平分析:09年总资产增加153497000,增长幅度为31.01%,10年总资产增加1035948000,增长幅度为159.76%,11年总资产增加235000000,增长幅度为13.95%,12年总资产增加412890000,增长幅度为21.51%。

老板电器财务分析:2020年报点评,Q1业绩高增,多品类布局卓有成效(附2018-2020年三大财报

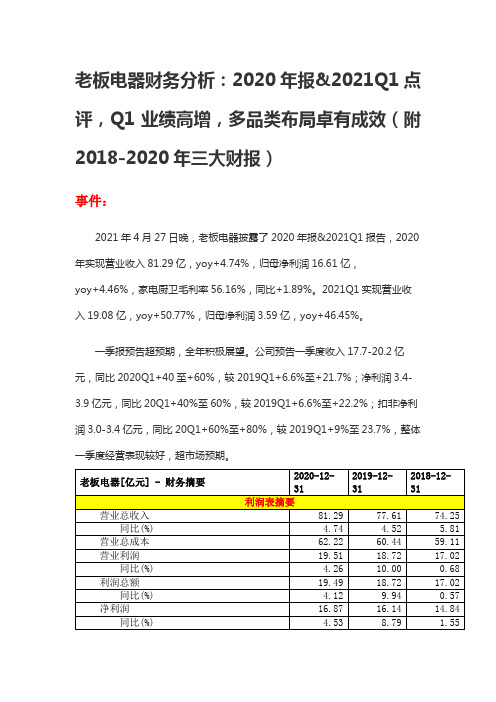

老板电器财务分析:2020年报&2021Q1点评,Q1业绩高增,多品类布局卓有成效(附2018-2020年三大财报)事件:2021年4月27日晚,老板电器披露了2020年报&2021Q1报告,2020年实现营业收入81.29亿,yoy+4.74%,归母净利润16.61亿,yoy+4.46%,家电厨卫毛利率56.16%,同比+1.89%。

2021Q1实现营业收点评:因去年低基数效应,Q1业绩高速增长。

2021Q1营收19.08亿,yoy+50.77%,较2019Q1增速为14.9%,归母净利润3.59亿,yoy+46.45%,较2019Q1增速为12.2%。

在去年低基数情况下,业绩实现高速增长。

多品类布局卓有成效,蒸烤一体机、洗碗机占比有所提升。

2020年公司主推蒸烤一体机和洗碗机,占营收比重分别为4.65%、2.75%,较2019年提升3%、0.97%,随着布局的深入,预计这两款产品的占比将会进一步提升。

多渠道发力,套细化销售:2020年工程渠道实现收入18.36亿,占营收比重为22.6%,市占率由2020H1的34.8%提升到35%,继续保持第一。

零售渠道主打“老板四件套”套细化产品销售策略,并进一步优化KA布局及专卖店扁平化体系建设。

预计今年多渠道迸发齐头并进。

原材料成本较低,毛利率有所提升。

2020年公司毛利率为56.16%,同比提升1.89%。

主要原因是:原材料占营收比重下降,带动毛利率提升,今年随着原材料不断涨价,预计毛利率有一定下行压力。

一季度虽然原材料成本上行对行业、公司经营产生压制,但公司通过供应链提效,新品类销量放大,整体利润率稳中有升。

考虑当前竣工数据较好,公司多品类推进顺利,全年经营业绩展望积极。

多品拓展进展顺利,公司向产品型转型。

公司作为行业龙头,在渠道转型、传统油烟机品牌营销、定位上都取得较大成绩。

考虑当前传统烟机行业的相对稳定,而新品类消费升级需求的涌现,公司也在逐渐从渠道型向产品型公司转变,在集成油烟机、烤箱、一体机、洗碗机上都有较大布局。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

老板电器2018年财务分析详细报告

一、资产结构分析

1.资产构成基本情况

老板电器2018年资产总额为945,536.15万元,其中流动资产为

798,016.75万元,主要分布在其他流动资产、货币资金、存货等环节,分别占企业流动资产合计的32.48%、27.53%和16.88%。

非流动资产为

147,519.4万元,主要分布在固定资产和无形资产,分别占企业非流动资产的57.14%、13.15%。

资产构成表

2.流动资产构成特点

企业持有的货币性资产数额较大,约占流动资产的43.42%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

流动资产构成表

3.资产的增减变化

2018年总资产为945,536.15万元,与2017年的792,661.52万元相比有

较大增长,增长19.29%。

4.资产的增减变化原因

以下项目的变动使资产总额增加:其他流动资产增加108,014.36万元,应收票据增加26,019.56万元,存货增加23,421.05万元,在建工程增加16,335.53万元,商誉增加8,058.96万元,应收账款增加7,560.54万元,无形资产增加2,631.97万元,其他应收款增加1,888.31万元,递延所得税资产增加1,503.61万元,固定资产增加1,445.51万元,预付款项增加109.98万元,共计增加196,989.38万元;以下项目的变动使资产总额减少:长期待摊费用减少662.32万元,其他非流动资产减少2,035.58万元,长期投资减少2,899.19万元,货币资金减少38,517.65万元,共计减少44,114.74万

元。

增加项与减少项相抵,使资产总额增长152,874.64万元。

5.资产结构的合理性评价

从资产各项目与营业收入的比例关系来看,2018年应收账款所占比例基本合理。

其他应收款所占比例基本合理。

存货所占比例基本合理。

6.资产结构的变动情况

从流动资产与收入变化情况来看,流动资产增长快于营业收入增长,资产的盈利能力并没有提高。

因此与2017年相比,资产结构趋于恶化。

主要资产项目变动情况表

二、负债及权益结构分析

1.负债及权益构成基本情况

老板电器2018年负债总额为332,451.32万元,资本金为94,902.4万元,所有者权益为613,084.83万元,资产负债率为35.16%。

在负债总额中,流动负债为323,215.49万元,占负债和权益总额的34.18%;非流动负债为

9,235.82万元,金融性负债占资金来源总额的0.98%。

负债及权益构成表

2.流动负债构成情况

企业经营活动派生的负债资金数额较多,约占流动负债的73.19%,资金成本相对较低。

企业短期融资性负债约占流动负债的12.73%。