国际结算 第三章.ppt

合集下载

国际结算课件PPTPart 3 Remittance10

paying bank

T/T flowchart Remitter

Funds

Payee

6. Payment 5. receipt

4.Notification of T/T

2.receipt

1.T/T application

remitting bank

3. payment order sent by cable or SWIFT

Advice of M/ T The payment order

Mail Transfer Advice Bank of China, Guangzhou Branch

Please advice and effect the following payment less your charges if any. In cover, we have credit your A/C with us. TO:_______, No. of M/T:______ ,TO be paid to______ Amount:________, Amount in Words:_____________ By order of:_______, Message:___________

TO: the Chase Manhattan Bank N. A., New York

FM: Bank of China, Beijing

DATE: 30 Sep. 2004

TEST x x x OUR REF TT109900/03 PAY USD 200,000.00 VALUE 30 SEP. TO BANQUE NATIONAL DE TUNISIE TUNIS FOR CREDIT OF A/C NO. Y10-0127-033254 OF CORPORATION INTERNATIONAL DES EAUX ET ELECTRICITE DE CHINE MESSAGE REMIT FOR CUSTOMS DUTY ORDER CHINA INTERNATIONAL WATER AND ELECTRIC CORP BEIJING YOUR CHARGES FOR BENEFICIARY COVER DEBIT US

国际结算第三章

代收行(Collecting Bank):接受托收行的委 托代向债务人提示汇票、收取货款的国外 联行或代理行。它也是进口地银行( importer’s bank)、托收汇票的被背书人或 收款人( endorsee or payee of the collection bill )。

二、托收的当事人

INVOICE

付款人

B/L

INS. POL

WEIGHT CERT.

付款 交单

付款人 支付费

用

承兑

3/4

3/5

2/3

1/2

后通 知到

Please follow instructions marked by”X”:

期日

□ Deliver documents against payment.

□ All your charges to be born by DRAWEES.

二、托收的当事人

托收行(Remitting Bank):负责办理托收业 务的银行,也称为寄单行。它也 是出口地 银行(exporter’s bank)、托收汇票收款人 (payee of the collection bill)。它也可以是托 收汇票的被背书人(endorsee)。

二、托收的当事人

1、即期付款交单(D/P at sight) 在这种方式下,卖方开具即期汇票并通过银

行向买方提示,买方见票后即需马上付款,并在 付清款项后才能领取单据。这种方式也称为“凭 单据现付”。

即期付款交单程序

委托人

①合同

付款人

(出口方) ②发货取得

③

提单

托

收

申④

请回⑩

书 及 跟

执

付 款

单

汇

二、托收的当事人

INVOICE

付款人

B/L

INS. POL

WEIGHT CERT.

付款 交单

付款人 支付费

用

承兑

3/4

3/5

2/3

1/2

后通 知到

Please follow instructions marked by”X”:

期日

□ Deliver documents against payment.

□ All your charges to be born by DRAWEES.

二、托收的当事人

托收行(Remitting Bank):负责办理托收业 务的银行,也称为寄单行。它也 是出口地 银行(exporter’s bank)、托收汇票收款人 (payee of the collection bill)。它也可以是托 收汇票的被背书人(endorsee)。

二、托收的当事人

1、即期付款交单(D/P at sight) 在这种方式下,卖方开具即期汇票并通过银

行向买方提示,买方见票后即需马上付款,并在 付清款项后才能领取单据。这种方式也称为“凭 单据现付”。

即期付款交单程序

委托人

①合同

付款人

(出口方) ②发货取得

③

提单

托

收

申④

请回⑩

书 及 跟

执

付 款

单

汇

第三章 国际结算单据(7 其他证明)

受益人证明样单

SHANGHAI BAO LI IMPORT & EXPORT CO., LTD

817 DA MING RD EAST SHANGHAI SHIN A

1) BENEFICIARY’S DECLARTION 2) 02-Feb-97 To whom it may concern, Dear sirs, Re: Invoice No.:97HJINY -007 3) L/C NO.: CMK972831

Quantity:

Amount: Ocean vessel:

370 CARTONS

US$ 14,009.20 Per s. s. HANJIANG HE Voy.133 97COS22321 On/or about 02-Feb-97 SHANGHAI BREMEN

Bill of Landing No.: E. T D.: . Port of Landing: Destination:

2. BENEFICIARY’S CERTIFICATION CERTIFYING THAT ONE FULL SET OF N/N COPIES OF DUCUMENTS HAS BEEN SENT TO APPLICANT BY FAX WITHIN TWO DAYS AFTER SHIPMENT DATE. 该条款要求出具受益人证明,证明一套不可议 付的单据副本在装运日后两天内通过传真发送 给开证人。

3.通知内容。主要包括所发运货物的合同号或信 用证号、品名、数量、金额、运输工具名称、 开航日期、启运地和目的地、提运单号码、运 输标志等,并且与其它相关单据保持一致,如 信用证提出具体项目要求,应严格按规定出单。 此外通知中还可能出现包装说明、ETD (Estimate Time of Departure,船舶预离港 时间)、ETA( Estimate Time of Arrival,船 舶预抵港时间)等内容。

国际结算第三章 汇款

第三章 汇款

第三章 汇款

第一节 汇款概述 第二节 汇款的种类 第三节 汇款的应用

【教学目的和要求】

l l l

【案例导读】 中国的甲银行发信汇通知书给纽约的乙银行,受益人是 乙银行的客户。由于甲银行和乙银行间没有账户关系, 甲银行就电报通知其境外账户行丙银行,将资金调拨给 乙银行。请问甲采取的是什么汇款方式?

第一节 汇款概述

一、汇款定义

汇款(Remittance)是银行(汇出行 Remitting Bank)应汇款人(Remitter)的要 求,以一定的方式将一定的款项通过其国 外联行或代理行作为汇入行(Paying Bank), 付给收款人(Payee)或债权人的一种结算 方式,也称汇付。

二、汇款的当事人

1. 汇款人 汇款人(Remitter)是委托银行将款项汇付国外收 款人的一方。在进出口业务中通常是买方。 2. 收款人 收款人(Payee or Beneficiary)即汇款的接受者。在 进出口业务中通常是卖方。 3. 汇出行 汇出行(Remitting Bank)是指接受汇款人的委托为 其办理汇出汇款业务的银行。 4. 汇入行 汇入行(Paying Bank)是指受汇出行的委托,解付 汇款的银行,即将款项交给收款人的银行,又叫付款 行或解付行。汇入行通常是汇出行的联行或代理行。

二、信汇

信汇(Mail Transfer,M/T) 是汇出行 应汇款人的要求,用航邮信函通知汇入行 向收款人付款的方式。 凡金额较小或需用不急的,用此种方式 比较适合。

三、票汇

票汇(Remittance By Banker’s Demand Draft, D/D)是汇出行应汇款人的申请,开 立以其在付款地的联行或代理行为解付行的即 期汇票交给汇款人,由汇款人寄送收款人或自 带到付款地去凭票取款得汇款方式。 票汇是银行采用即期汇票作为汇款工具时的 汇款方式。

第三章 汇款

第一节 汇款概述 第二节 汇款的种类 第三节 汇款的应用

【教学目的和要求】

l l l

【案例导读】 中国的甲银行发信汇通知书给纽约的乙银行,受益人是 乙银行的客户。由于甲银行和乙银行间没有账户关系, 甲银行就电报通知其境外账户行丙银行,将资金调拨给 乙银行。请问甲采取的是什么汇款方式?

第一节 汇款概述

一、汇款定义

汇款(Remittance)是银行(汇出行 Remitting Bank)应汇款人(Remitter)的要 求,以一定的方式将一定的款项通过其国 外联行或代理行作为汇入行(Paying Bank), 付给收款人(Payee)或债权人的一种结算 方式,也称汇付。

二、汇款的当事人

1. 汇款人 汇款人(Remitter)是委托银行将款项汇付国外收 款人的一方。在进出口业务中通常是买方。 2. 收款人 收款人(Payee or Beneficiary)即汇款的接受者。在 进出口业务中通常是卖方。 3. 汇出行 汇出行(Remitting Bank)是指接受汇款人的委托为 其办理汇出汇款业务的银行。 4. 汇入行 汇入行(Paying Bank)是指受汇出行的委托,解付 汇款的银行,即将款项交给收款人的银行,又叫付款 行或解付行。汇入行通常是汇出行的联行或代理行。

二、信汇

信汇(Mail Transfer,M/T) 是汇出行 应汇款人的要求,用航邮信函通知汇入行 向收款人付款的方式。 凡金额较小或需用不急的,用此种方式 比较适合。

三、票汇

票汇(Remittance By Banker’s Demand Draft, D/D)是汇出行应汇款人的申请,开 立以其在付款地的联行或代理行为解付行的即 期汇票交给汇款人,由汇款人寄送收款人或自 带到付款地去凭票取款得汇款方式。 票汇是银行采用即期汇票作为汇款工具时的 汇款方式。

第三章国际结算单据(4运输单据)

▪ 11、毛重(Gross Weight) 填报实际货物的毛重,以公斤为计量单位。

二、海运货物的托运流程

9 签发B/L

2 托运单.发票.装箱单等

货主

1 订舱委托书

货代

8 M/R 3 配舱回单 S/O

船公司

7 M/R

5 S/O盖章放行 4 S/O.报关单.发票.装箱单等

海关

6 S/O 船

海运出口货物托运流程

1.托运人缮制海运出口货物托运单(出口货物明细单), 交承运人或其代理办理租船订舱手续。

2.船公司收到托运单后,即结合船期,安排船只和舱位, 并签发装货单(S/O,SHIPPING ORDER)交货方。

3.托运人收到装货单后,向海关申报出口。 4.海关查验放行。 5.托运人缴纳港杂费,将装货单交船公司要求将货装船。 6.货装船后,船公司签发收货单(M/R,MATE’S

RECEIPT),托运人凭此到船公司换取正本已装船提单。

国际结算

International Settlements

第三章 国际结算单据

——(四)运输单据

第一节 海运出口货物托运单

托运案例导入

出口托运: 广州正兴贸易有限公司在收

到信用证后,就开始安排货物生 产,在货、证齐备后,填制订舱 委托书,随附商业发票、装箱单 等其他必要单据,委托深圳远运 代理公司代为订舱。

第七联 外运公司或承办货运的单位留底。 第八、九联 配舱回单(1)、(2)。 第十联 缴纳出口货物港务费申请书。在货进栈时

作码头存仓记录,货上船后即凭以收取港务费用。

四、出口货物托运单的内容及缮制

▪ 1、发货人(Shipper) :一般为出口商。

▪ 2、收货人(Consignee):填收货人的全称、街名、城 市、国家名称、联系电话号码、传真号码。

二、海运货物的托运流程

9 签发B/L

2 托运单.发票.装箱单等

货主

1 订舱委托书

货代

8 M/R 3 配舱回单 S/O

船公司

7 M/R

5 S/O盖章放行 4 S/O.报关单.发票.装箱单等

海关

6 S/O 船

海运出口货物托运流程

1.托运人缮制海运出口货物托运单(出口货物明细单), 交承运人或其代理办理租船订舱手续。

2.船公司收到托运单后,即结合船期,安排船只和舱位, 并签发装货单(S/O,SHIPPING ORDER)交货方。

3.托运人收到装货单后,向海关申报出口。 4.海关查验放行。 5.托运人缴纳港杂费,将装货单交船公司要求将货装船。 6.货装船后,船公司签发收货单(M/R,MATE’S

RECEIPT),托运人凭此到船公司换取正本已装船提单。

国际结算

International Settlements

第三章 国际结算单据

——(四)运输单据

第一节 海运出口货物托运单

托运案例导入

出口托运: 广州正兴贸易有限公司在收

到信用证后,就开始安排货物生 产,在货、证齐备后,填制订舱 委托书,随附商业发票、装箱单 等其他必要单据,委托深圳远运 代理公司代为订舱。

第七联 外运公司或承办货运的单位留底。 第八、九联 配舱回单(1)、(2)。 第十联 缴纳出口货物港务费申请书。在货进栈时

作码头存仓记录,货上船后即凭以收取港务费用。

四、出口货物托运单的内容及缮制

▪ 1、发货人(Shipper) :一般为出口商。

▪ 2、收货人(Consignee):填收货人的全称、街名、城 市、国家名称、联系电话号码、传真号码。

国际结算:国际银行清算

签字样本(Book of Authorized Signature)是银行列示的每 个有权签字人的有权签字额度、有权签字范围、有权签字 组合方式以及亲笔签字字样,是代理行用以核对对方发来 的电报、电传的真实性的凭证。

(三)账户行

代理行之间单方或者双方互相在对方银行开设账户,称为 账户代理行(Depository Correspondents),简称账户行 (Depository Bank)。

(二)代理行

代理行(Correspondent Bank或Correspondents)是指相互 间委托办理业务、具有往来关系的银行。

代理行的层次分为:一般代理关系、账户代理关系与议定 透支额度关系。

密押(Test Key)是两家银行之间事先约定的专用押码, 在发送电报时,由发送电报的银行在电文前加注,经接收 电报的银行核对相符,用以确认电报的真实性。

美元的转移和支付可通过六种方式进行,它们是: (一) CHIPS(纽约银行间的清算系统) (二) FEDWIRE(美国联邦储备银行的清算系统) (三) Book Transfer(内部转账) (四)美元早清算服务(FTEO) (五) Check(支票) (六) ACH(自动清算所)

(一) CHIPS(纽约银行间的清算系统)

第8类:旅行支票(Traveler s Checks);

第9类:现金管理与账务(Cash Management & Customer Status);

第10类:SWIFT系统电报。

除上述十类报文外,SWIFT电文还有一个特殊类,即第n类— —公共报文组(Common Group Messages)。

在SWIFT电文中,一些项目是必选项目(Mandatory Field), 一些项目是可选项目(Optional Field)。

(三)账户行

代理行之间单方或者双方互相在对方银行开设账户,称为 账户代理行(Depository Correspondents),简称账户行 (Depository Bank)。

(二)代理行

代理行(Correspondent Bank或Correspondents)是指相互 间委托办理业务、具有往来关系的银行。

代理行的层次分为:一般代理关系、账户代理关系与议定 透支额度关系。

密押(Test Key)是两家银行之间事先约定的专用押码, 在发送电报时,由发送电报的银行在电文前加注,经接收 电报的银行核对相符,用以确认电报的真实性。

美元的转移和支付可通过六种方式进行,它们是: (一) CHIPS(纽约银行间的清算系统) (二) FEDWIRE(美国联邦储备银行的清算系统) (三) Book Transfer(内部转账) (四)美元早清算服务(FTEO) (五) Check(支票) (六) ACH(自动清算所)

(一) CHIPS(纽约银行间的清算系统)

第8类:旅行支票(Traveler s Checks);

第9类:现金管理与账务(Cash Management & Customer Status);

第10类:SWIFT系统电报。

除上述十类报文外,SWIFT电文还有一个特殊类,即第n类— —公共报文组(Common Group Messages)。

在SWIFT电文中,一些项目是必选项目(Mandatory Field), 一些项目是可选项目(Optional Field)。

国际结算 第3章清算系统

的9位数字编码。 ❖例如,花旗银行纽约分行: 021000089

❖ 3. CHIPS成员的识别码

❖ (1)CHIPS Participants Routing Numbers 即 CHIPS ABA号。CHIPS 的一级清算成员都有一个4位数 的代码。

❖ (2)CHIPS Universal Identification Number (UID)。 CHIPS 的二级清算成员只能通过一级清算成员来间接参 与清算,二级清算成员银行可以在多个一级清算银行开立 账户,但其6位数的CHIPS UID代码是唯一的。

广西财经学院

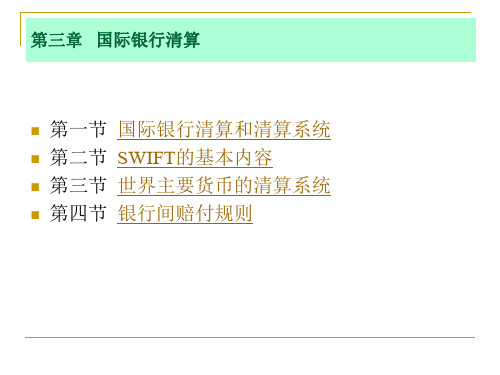

第三章 国际银行清算概述

❖第一节 国际银行清算和清算系统 ❖第二节 SWIFT的基本内容 ❖第三节 世界主要货币的清算系统 ❖第四节 银行间赔付规则

第一节 国际银行清算和清算系统

一、清算与清算中心

❖清算(Clearing)是指不同银行之间因资 金的代收、代付而引起的债权债务通过票 据清算所或清算网络进行清偿的活动。

& Checks); ❖ 第2类:金融机构间头寸调拨(Financial

Institution Transfers);

❖第3类:资金市场交易(Treasury Markets FX, MM, Derivatives);

❖第4类:托收与光票(Collections & Cash Letters);

❖第5类:证券(Securities Markets);

❖ 第10类:SWIFT系统电报。

❖ 除上述十类报文外,SWIFT电文还有一个特殊类, 即第n类——公共报文组(Common Group Messages)。

四、SWIFT电文结构

❖ 五、SWIFT密押

❖ SWIFT密押是独立于电传密押之外、在代理行之 间交换、仅供双方在收、发SWIFT电讯时使用的 密押。与传统的密押相比,其可靠性、保密性强, 自动化程度高。

❖ 3. CHIPS成员的识别码

❖ (1)CHIPS Participants Routing Numbers 即 CHIPS ABA号。CHIPS 的一级清算成员都有一个4位数 的代码。

❖ (2)CHIPS Universal Identification Number (UID)。 CHIPS 的二级清算成员只能通过一级清算成员来间接参 与清算,二级清算成员银行可以在多个一级清算银行开立 账户,但其6位数的CHIPS UID代码是唯一的。

广西财经学院

第三章 国际银行清算概述

❖第一节 国际银行清算和清算系统 ❖第二节 SWIFT的基本内容 ❖第三节 世界主要货币的清算系统 ❖第四节 银行间赔付规则

第一节 国际银行清算和清算系统

一、清算与清算中心

❖清算(Clearing)是指不同银行之间因资 金的代收、代付而引起的债权债务通过票 据清算所或清算网络进行清偿的活动。

& Checks); ❖ 第2类:金融机构间头寸调拨(Financial

Institution Transfers);

❖第3类:资金市场交易(Treasury Markets FX, MM, Derivatives);

❖第4类:托收与光票(Collections & Cash Letters);

❖第5类:证券(Securities Markets);

❖ 第10类:SWIFT系统电报。

❖ 除上述十类报文外,SWIFT电文还有一个特殊类, 即第n类——公共报文组(Common Group Messages)。

四、SWIFT电文结构

❖ 五、SWIFT密押

❖ SWIFT密押是独立于电传密押之外、在代理行之 间交换、仅供双方在收、发SWIFT电讯时使用的 密押。与传统的密押相比,其可靠性、保密性强, 自动化程度高。

第三章 国际结算方式(一)汇款

M=Mandatory Field必选项目 O=Optional field可选项目

20: Sender’s Reference发报行的参号。由不超过16位的SWIFT 网络识别字符组成。使用规则:此参号应被引用在任何相关的证 实报和对帐单中。 23E:指示代码。 BONL 付给收款人本人。 CHQB 通过支票付款。使用CHQB,59栏位内不能放入帐号。 CORT 公司之间贸易结算的付款。 HOLD 前来取款,验明身份后付款。 INTC 同一集团内部两个公司之间的付款。 PHON 请电话通知帐户行。 PHOB 请电话通知收款人。 PHOI 请电话通知中间行。 SDVA 付款日也是起息日。汇款必须在同一天交到收款人手里。 TELE 请用最有效的通讯方式通知帐户行。 TELB 请用最有效的通讯方式通知收款人。 TELI 请用最有效的通讯方式通知中间行。款人

1. 票 汇 申 请 书 , 交 款 付 费

资金

收款人

5. 银 行 即 期 汇 票 6. 付 款

2. 银 行 即 期 汇 票

4、汇款通知书(票根)

汇出行

7.付讫借记通知书

汇入行

四. 汇款头寸的调拨

汇出行委托汇入行解付汇款,应及时将汇款金额拨交汇入行, 这叫汇款的偿付(Reimbursement of Remittance Cover), 也叫头寸偿付或俗称“拨头寸”。按照国际惯例,汇出行在发 出汇款委托书的同时,必须将头寸拨付给付款行,使付款行不 致因执行付款指示而垫付头寸。因此,每一笔汇款,必须注明 拨付头寸的具体指示,即每一笔汇款必然引起一笔相同金额的 头寸偿付业务。

(三)汇款的退汇

1. 信汇和电汇的退汇 (1)汇款人退汇:如果汇款人提出退汇,汇出行应通知汇入行停

第三章 国际结算方式—汇款《国际结算3》PPT课件

(二)汇款的偿付 2.汇入行直接入账方式,即汇出行在汇入行开立了往来 账户,汇款货币为汇入国货币。。

汇出行在委托汇入行解付汇款时,应在支付委托书上注明:In cover, please debit our A/C with you.汇入行在解付后向汇出 行发出借记报单(debit advice),该笔汇款即告完成。

第三节 汇款在国际贸易中的使用与汇款方式 概述

一、汇款在国际贸易中的应用

(一)预付货款(Remittance in Advance) ➢ 1.预付货款的特点 ➢ (1)预付货款对出口商有利。 ➢ (2)预付货款对进口商不利。

第三节 汇款在国际贸易中的使用与汇款方式 概述

一、汇款在国际贸易中的应用

(二)汇款的偿付

1.汇出行直接入账方式,即汇入行在汇出行开立了往来账户, 并且汇款货币为汇出国货币。

汇出行在委托汇入行解付汇款时,应在支付委托书上注明:In cover, we have credit your A/C with us.汇出行还必须向汇入行邮寄贷记报 单(credit advice)。汇入行在接到支付委托书后,得知汇款头寸已经 拨入到自己的账户,即可将头寸解付给收款人

(一)预付货款(Remittance in Advance) ➢ 2.预付货款的适用范围 ➢ (1)出口商的商品是进口国市场上的抢手货,进口商需求迫切以取得高额利润,因此不

惜预付货款。 ➢ (2)进出口双方关系密切,相互了解对方的资信情况,进口商愿意以预付货款购入货物

。 ➢ (3)卖方货物旺销,出口商与进口商初次成交,卖方对买方资信不甚了解,顾虑买方收

• 2.票汇的特点: (1)银行可无偿占用资金。 (2)取款方便,手续简便。 (3)汇款人可以通过背书把票据转让他人,具有一定的流 通性和灵活性。 (4)办理票汇业务时,汇出行要出具票汇通知书或票根, 并寄至汇入行,以便汇入行在收款人持票向其取款时,凭票 根核对汇票的真伪。

第三章国际结算基本方式—汇款介绍

第三章

国际贸易结算方式

预付货款

2.预付货款对出口商有利: 第一,出口商发货前即可收到货款,可以利 用他人款项,或者等于得到无息贷款; 第二,是收款后再发货,使发出的货物有担 保,降低了发货风险,掌握了货物的主动权。 3.预付款的使用情况: 第一,进出口双方关系十分密切,双方互相 信赖; 第二,双方交易的是紧俏商品。

第三章 国际贸易结算方式 3.货到付款在国际贸易结算中的运用

第一,售定:货价已定,双方签订了合同后,出口方先运出 货物,进口商在接到货物后,在一定时间内以汇款方式进行付款, 习惯上也称“先出后结”,先出口,后结汇。 实务中,采用的方法是:出口商先发货,出口单据随同货物 直接交给买方,买方收到货物后,按实收的货物数量、规定的价 格、期限将货款通过银行汇款交出口商,即先发货,后结汇。 售定形式对进口商有利,对出口商不利。 第二,寄售:是出口商出运货物后,委托国外进口商代卖, 价格未定,也有时规定了最低价格,进口商将商品卖出后,扣除 佣金,将款项汇给出口商。 在寄售形式下,价格涨落、盈亏等风险由出口商承担,所以, 寄售对出口商最为不利。 一般来说,新产品开拓海外市场,或剩余货物以及滞销产品 等可用寄售方式。

第三章

国际贸易结算方式

第三章 国际结算基本方式

— 汇款

第三章

国际贸易结算方式

汇款主要内容 一、汇款概述 二、汇款方式的种类及其业务程序

三、汇款头寸的调拨和退汇

四、国际贸易中应用的主要汇款方式

一、顺汇与逆汇的定义、特点 第三章

付款人

国际贸易结算方式

顺汇特点是资金流向和结算工具的流向一致。

合同

收款人

开户行

汇 入 行 贷记

账 户 行

B

汇 出 行

第03章 国际结算方式(一)——汇款

汇入行在汇款业务中的责任是核验汇出行支付委托书的 真实性,并严格按照委托书的要求办理业务,通知收款人取 款并付款。汇入行不得擅自改动支付委托书的内容,否则由 此引起的后果由汇入行承担。对于不能解付的汇款,汇入行 应及时向汇出行提示并说明原因。

第一节 汇款概述

(四) 收款人

收款人(Payee),即受益人或债权人,是在汇款业务中 指定的接受所汇款项的当事人。在国际贸易中,汇款人通常 是出口商,但也可以是汇款人本人。

第二节 汇款的种类及业务流程

(2) 灵活性较大、安全性较差。收款人不仅可以凭票取款, 还可以通过背书转让汇票,一旦汇票进入流通领域,涉及的 环节和当事人就增多,最终到汇入行取款的可能不是汇票上 记载的收款人。因此,虽然在使用上有很大灵活性,但也增 加了相应的风险,安全性较差。

第一节 汇款概述

(三) 汇入行

汇入行(Receiving Bank),也称解付行(Paying Bank), 即接受汇出行的委托,向收款人解付汇入款项业务的银行。在 国际贸易中,汇入行通常是出口方所在地的银行,即出口地银 行,同时也是汇出行的联行或代理行。汇入行所办理的汇款业 务叫做汇入汇款。

第一节 汇款概述

第二节 汇款的种类及业务流程

(二) 特点

信汇是一种传统的汇款方式,其业务特点如下。 (1) 资金转移速度慢。与电汇相比,信汇采用邮寄方式,信函 在途时间比较长,有时候还可能会出现积压等现象,因此采用 信汇收款相对较慢。 (2) 安全性较差。信函中的印鉴一旦被伪造或冒用,将存在较 大的风险。而且在航空邮寄过程中,信件还有可能会发生丢失 或损毁。

第二节 汇款的种类及业务流程

(3) 费用较高。电汇中的电信费用成本较高,并且由于收款 迅速,银行占用客户资金的时间较短,因此,银行收取的汇 款手续费用也较高,对于汇款人来说,负担较重。

第一节 汇款概述

(四) 收款人

收款人(Payee),即受益人或债权人,是在汇款业务中 指定的接受所汇款项的当事人。在国际贸易中,汇款人通常 是出口商,但也可以是汇款人本人。

第二节 汇款的种类及业务流程

(2) 灵活性较大、安全性较差。收款人不仅可以凭票取款, 还可以通过背书转让汇票,一旦汇票进入流通领域,涉及的 环节和当事人就增多,最终到汇入行取款的可能不是汇票上 记载的收款人。因此,虽然在使用上有很大灵活性,但也增 加了相应的风险,安全性较差。

第一节 汇款概述

(三) 汇入行

汇入行(Receiving Bank),也称解付行(Paying Bank), 即接受汇出行的委托,向收款人解付汇入款项业务的银行。在 国际贸易中,汇入行通常是出口方所在地的银行,即出口地银 行,同时也是汇出行的联行或代理行。汇入行所办理的汇款业 务叫做汇入汇款。

第一节 汇款概述

第二节 汇款的种类及业务流程

(二) 特点

信汇是一种传统的汇款方式,其业务特点如下。 (1) 资金转移速度慢。与电汇相比,信汇采用邮寄方式,信函 在途时间比较长,有时候还可能会出现积压等现象,因此采用 信汇收款相对较慢。 (2) 安全性较差。信函中的印鉴一旦被伪造或冒用,将存在较 大的风险。而且在航空邮寄过程中,信件还有可能会发生丢失 或损毁。

第二节 汇款的种类及业务流程

(3) 费用较高。电汇中的电信费用成本较高,并且由于收款 迅速,银行占用客户资金的时间较短,因此,银行收取的汇 款手续费用也较高,对于汇款人来说,负担较重。

国际结算SWIFT.ppt

第四节. 银行间赔付规则

一.赔付准则的主旨(美国) 1. 银行不应承担另一银行的错误造成的损失 2. 赔偿金不超过本行获得的利益 3. 赔偿金为美元 4. 必须通过双方银行进行 5. 90天诉讼时效 6. 以仲裁解决纠纷

二. 利息赔偿的情况

1. 倒起息 支付金额ⅹ联邦基金利率ⅹ倒起息的天数

∕360+200 200为付款起息银行的管理费用 2. 提前起息 3.付款错误

二. 美元清算系统

1. CHIPS系统(Clearing House Inter-bank payments System,CHIPS)

国际美元清算系统 2. FEDWIRE系统 美国境内美元清算系统 3. Book Transfer 4. 美元早清算Βιβλιοθήκη 务 5. CHECK 6. ACH

三. 欧元清算系统 四. 日元清算系统

第二节 SWIFT系统

一.SWIFT简介 英文全称:Society for Worldwide Interbank

Financial Telecommunication SWIFT是一个国际银同业间非营利性的合作组

织,负责管理、建设SWIFT国际网络。 SWIFT网络是银行间发送加密电报的网络,支

国际结算

第三章. 国际银行清算

第一节. 国际银行清算和清算系统

一.清算与清算中心 清算(clearing)是指不同银行之间因资金的

代收、代付而引起的债权债务通过票据清 算所或清算网络进行清偿的活动 清算是结算的延续,一般专指银行间通过银 行清算网络结算债权债务关系 在国际结算中,任何货币的清算最终都要在 该货币的清算中心进行结算。

六.SWIFT电文表示方式

1. 项目的表示方式 2. 日期的表示方式 3. 数字的表示方式 4. 货币的表示方式

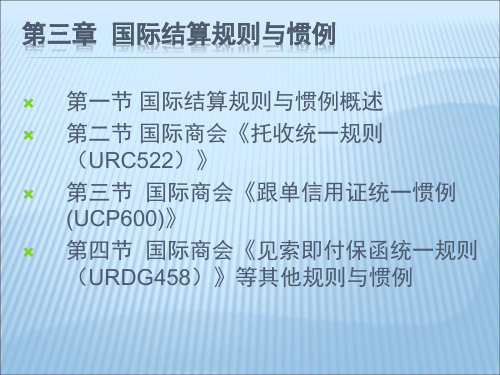

第三章 国际结算规则与惯例

第三节 国际商会《跟单信用证统一惯例 (UCP600)》

一、《跟单信用证统一惯例(UCP600)》 的发展过程

国际商会为了使信用证成为国际贸易中便利的结算工具,于 1930年拟订了《商业跟单信用证统一惯例》(Uniform Regulations for Commercial Documentary Credits ,简称 UCP,并在1933年正式公布(UCP82)。其后随着国际贸 易形势的变化与发展情况该惯例先后经历了5次修改。 从1991年起,国际商会又着手对UCP400进行第五次修订, 以便使信用证业务中的一些问题能详尽地纳入到统一惯例 (UCP500)的规定之中。这次修订获得通过以后,国际商 会以第500号出版物公布,并在1994年1月1日正式启用。

(三)国际结算惯例的制定机构——国际商会 国际贸易与结算惯例大多是由国际性的商业组织或团体来组 织编纂和负责解释的,国际商会是其中最为重要的机构之一。 国际商会(Internationa国 商会发起,是世界上重要的民间经贸组织,成立于1919年, 总部设在巴黎,是由来自世界各国的生产者、消费者、制造 商、贸易商、银行家、保险家、运输商、法律经济专家筹组 成的国际性的非政府机构。其宗旨是:在经济和法律领域里, 以有效的行动促进国际贸易和投资的发展。其工作方式为: 制定国际经贸领域的规则、惯例,并向全世界企业界和商界 推广应用;寻求与各国政府以及国际组织对话,以求创造一 个利于自由企业、自由贸易和自由竞争的国际环境;促进各 国或各地区会员之间的经贸合作,并向全世界商界提供实际 和实用的服务。

第二节 国际商会《托收统一规则 (URC522)》

一、《托收统一规则(URC522)》发展的过程 第一次修订是指国际商会于1967年对原《URC192》进行 了部分内容的修改,重新制定了《商业单据托收统一规则》 (Uniform Rules for Collection of Commercial Paper ICC Paper,ICC Publication No.254,国际商会第254号出版物,简称 《URC254》)。 随着贸易的发展和托收业务的变化,国际商会于1978年第 二次对原254号规则进行了修改并制定了《托收统一规则》 (Uniform Rules for Collections,ICC Publication No.322, 国际商会第322号出版物,简称《URC322》),并规定于 1979年开始生效。

国际结算---第三章 国际结算中的单据_OK

第三章 国际结算中的单据

• 学习目标:

1.主要单据:商业单据、运输单据、保险单据和官方单据 2.相关单据的含义、特点、内容、应用等

• 关键概念:

商业单据(Commercial Documents) 、商业发票(Commercial In voice) 、海运提单(Ocean Bill of Lading) 、航空运单(Airway Bill) 、铁路运单(Railway Bill) 、多式联运提单(Multimodal Tr ansport Document) 、保险单(Insurance Policy)

容应明确、具体、详尽,并应符合国际惯例。

11

根据国际海运实践,提单的内容一般包括以下内容。 1. 提单正面记载

(1) 托运人填写部分 (2) 承运人或其代理人填写的部分 (3) 契约文句 2. 提单的背面条款

提单背面的印就条款规定了承运人的义务、权利和责 任豁免范围,是托运人与承运人处理争议时的重要依据。 根据《跟单信用证统一惯例》的规定,银行在信用证业务 中,不负责审核提单条款。

由此可见,空运单与海运提单的根本区别在于:一是

空运单是收货凭证而不是提货凭证,空运提货不以交出运

单为条件,而是承运人直接通知空运单上的收货人签字提

货;二是空运单是货物已装运的证明,而不是物权的凭证,

故不能背书转让,是不可转让单据,所以有些航空公司在

空运单上特别表明“Not negotiable”。

20

收货人(Consignee)是提单的抬头人、持有人或记名提 单载明的特定人。收货人一般是进口商。

4. 被通知人

被通知人(Notify Party)是货物到达目的港时,船方发送 到货通知的对象,可以是进口商自己或其代理人(如进口 银行)等。

• 学习目标:

1.主要单据:商业单据、运输单据、保险单据和官方单据 2.相关单据的含义、特点、内容、应用等

• 关键概念:

商业单据(Commercial Documents) 、商业发票(Commercial In voice) 、海运提单(Ocean Bill of Lading) 、航空运单(Airway Bill) 、铁路运单(Railway Bill) 、多式联运提单(Multimodal Tr ansport Document) 、保险单(Insurance Policy)

容应明确、具体、详尽,并应符合国际惯例。

11

根据国际海运实践,提单的内容一般包括以下内容。 1. 提单正面记载

(1) 托运人填写部分 (2) 承运人或其代理人填写的部分 (3) 契约文句 2. 提单的背面条款

提单背面的印就条款规定了承运人的义务、权利和责 任豁免范围,是托运人与承运人处理争议时的重要依据。 根据《跟单信用证统一惯例》的规定,银行在信用证业务 中,不负责审核提单条款。

由此可见,空运单与海运提单的根本区别在于:一是

空运单是收货凭证而不是提货凭证,空运提货不以交出运

单为条件,而是承运人直接通知空运单上的收货人签字提

货;二是空运单是货物已装运的证明,而不是物权的凭证,

故不能背书转让,是不可转让单据,所以有些航空公司在

空运单上特别表明“Not negotiable”。

20

收货人(Consignee)是提单的抬头人、持有人或记名提 单载明的特定人。收货人一般是进口商。

4. 被通知人

被通知人(Notify Party)是货物到达目的港时,船方发送 到货通知的对象,可以是进口商自己或其代理人(如进口 银行)等。

第三章贸易术语与国际结算介绍

三种常用价格条件的换算

1.FOB价换算为其他价

CFR价=FOB价+国外运费 CIF价=(FOB价+国外运费)/(1-投保加成×保险费率)

2.CFR价换算为其他价

FOB价=CFR价-国外运费 CIF价=CFR价/(1-投保加成×保险费率)

3.CIF价换算为其他价

FOB价=CIF价×(1-投保加成×保险费率)-国外运费 CFR价=CIF价×(1-投保加成×保险费率)

企业涉外会计

第三章 贸易术语与结算方式

第三章 贸易术语与结算方式

第一节 贸易术语

第二节 国际结算方式

第三节 结算方式与核算

第一节 贸易术语

贸易术语,又称贸易条件,是指用一 个简短的概念或英语缩写表示国际贸易商 品价格的构成和买卖双方各自承担的责任 、费用和风险。

第一节 贸易术语

一、进出口商品价格

第二节 国际结算方式

汇付结算方式的特点及适用性 风险较大,只有在进出口双方高度信任的基础上才 适用。此外,结算货款尾差、支付佣金、归还垫款、索 赔理赔、出售少量样品等情况可采用。

第二节 国际结算方式

二、托收结算方式(Collection) 1、托收的含义 托收结算方式的当事人 (1)委托人(Principal,或Drawer出票人)

远期付款交单与承兑交单的区别

第二节 国际结算方式

托收结算方式的特点

手续较简单,银行费用较低;但出口商最终要依靠

进口商的信用取得货款。

第二节 国际结算方式

三、信用证结算方式(Letter of Credit,L/C) 1、信用证的含义 信用证结算方式的当事人 (1)开证申请人

(2)开证行

(3)通知行

(2)托收行(Remitting Bank)

第三章 国际结算规则与惯例

1980年进行修订时,又把以前的补充本合并成册,取名为 《INCOTERMS1980》,成为该会的第350号出版物。 1990年,由于国际贸易又有了新的变化,随着国际航运方式的现代化, 即集装箱运输和联合运输的发展,以及电子数据处理系统的广泛使用,国 际商会又开始对1980年解释规则进行了重新进行了编排、修订和更新。 命名为《1990年国际贸易术语解释规则》,并列为国际商会的460号出版 物。 2000年,为了使贸易术语能够更好地适应国际上无关税区的发展、交易 中电子信息的增多及运输方式的继续变化,国际商会再次对1990年的规 则进行修订,并与1999年9月公布《2000年贸国际易术语解释规则》,简 称《INCOTERMS2000》,从2000年1月1日开始生效。这是一套国际商 业交往的术语,既可以适用于跨国境的货物销售,也可以国内市场的货物 销售。

二、《URC52Biblioteka 》的主要结构、具体内容及功 能 《URC 522》是国际商会于1993年对原 《URC322》规则着手修改、1995年定稿并正 式刊行的。《URC 522》共包括A、B、C、D、 E、F、G七个部分,共由26条条文组成。其 主体结构及其功能,可见下表3-2;其各条款 的内容空间表3-3。

1995年组成了由各方专家组成的专门工作小 组,针对《URC322》规则实施以来30多个国 家提出的2 500多条意见,结合国际上相关的 法律及若干国家的法律,对该规则进行了仔细 的研究和修订。经过第三次修订后的版本简称 为《URC522》,并确定自1996年1月起在国 际托收业务结算中正式生效。

第一节国际结算规则与惯例概述第二节国际商会托收统一规则urc522第三节国际商会跟单信用证统一惯例ucp600第四节国际商会见索即付保函统一规则urdg458等其他规则与惯例一国际结算规则国际结算规则是指由国际性的商务组织或团体负责协调统一各有关贸易方的立场就国际商务结算中的相关问题程序和方式所达成的为各方认可接受和将在国际结算业务中得到遵循的国际性的商务结算规定规范惯例和原则

国际结算课件第三章本票和支票

特别划线支票:在两条平行线中注明收款银行的名称 ,付款人只能将支票金额支付给该指定的收款银行。

2024/7/18

19

(3)可否提现:现金支票和转帐支票。

①票面上的区别:现金支票的票面印有“现金支票”,转账 支票的票面印有“转帐支票”;

②用途上区别:现金支票的用途一般为差族费、备用金、 工资等,转帐支票用途一般为货款、运费等。

支票一经由保付人支付,支票关系不再存在, 而票据的保证人付款后,票据关系并不因此而 消灭,保证人仍然可以向保证人及其前手行使 追索权;

支票保付必须是全额保付,而票据可以就其部 分金额保证;

保付是支票的特有行为,而保证对所有票据均 适用。

2024/7/18

25

四、票据间的区别(作业)

性质和内容上的区别 1、性质:支付命令或支付承诺 2、当事人之间关系 3、主债务人 4、出票份数 5、付款人责任 6、付款期限 7、票据行为

保付:支票付款人表明保证支付票款的行为--记载保证文句及保付日期、签名、交付。

2024/7/18

23

保付与承兑

支票保付后不再受提示期限的约束,但汇票承 兑后仍须在规定的期限内做付款提示;

支票保付与否是付款人的自由,持票人不得以 付款人拒绝保付而行使追索权,但若汇票付款 人拒绝承兑,持票人即可行驶追索权;

2024/7/18

5

特点简述即: 性质:无条件支付承诺 基本当事人仅两个:出票人=付款人 不必办理承兑 只有一张

2024/7/18

6

3、本票的记载项目 (1)本票必要记载的事项:

①“本票”字样②无条件支付承诺③确定的金额

④收款人的名称⑤出票日期⑥出票人签名

2024/7/18

7

(2)本票对应记载 事项: 到期日 出票地 付款地

2024/7/18

19

(3)可否提现:现金支票和转帐支票。

①票面上的区别:现金支票的票面印有“现金支票”,转账 支票的票面印有“转帐支票”;

②用途上区别:现金支票的用途一般为差族费、备用金、 工资等,转帐支票用途一般为货款、运费等。

支票一经由保付人支付,支票关系不再存在, 而票据的保证人付款后,票据关系并不因此而 消灭,保证人仍然可以向保证人及其前手行使 追索权;

支票保付必须是全额保付,而票据可以就其部 分金额保证;

保付是支票的特有行为,而保证对所有票据均 适用。

2024/7/18

25

四、票据间的区别(作业)

性质和内容上的区别 1、性质:支付命令或支付承诺 2、当事人之间关系 3、主债务人 4、出票份数 5、付款人责任 6、付款期限 7、票据行为

保付:支票付款人表明保证支付票款的行为--记载保证文句及保付日期、签名、交付。

2024/7/18

23

保付与承兑

支票保付后不再受提示期限的约束,但汇票承 兑后仍须在规定的期限内做付款提示;

支票保付与否是付款人的自由,持票人不得以 付款人拒绝保付而行使追索权,但若汇票付款 人拒绝承兑,持票人即可行驶追索权;

2024/7/18

5

特点简述即: 性质:无条件支付承诺 基本当事人仅两个:出票人=付款人 不必办理承兑 只有一张

2024/7/18

6

3、本票的记载项目 (1)本票必要记载的事项:

①“本票”字样②无条件支付承诺③确定的金额

④收款人的名称⑤出票日期⑥出票人签名

2024/7/18

7

(2)本票对应记载 事项: 到期日 出票地 付款地

国际结算方式-信用证

三、信用证适用的国际惯例

• 第19条讲的是银行间的偿付办法

三、信用证适用的国际惯例

• 第20条~第22条关于货运单据的规定。在原则 上阐明了以下几点: • 第一、关于出单单位和出单人,条文规定不宜 采用并冠以诸如“第一流”、“著名的”。 “合格的”、“独立的”、“官方的”这样一 些修饰语; • 第二,单据原来规定非正本不可,现在则有所 放宽:影印的、电脑处理的、甚至复写的也可 算做正本了,等等。其中第22条涉及货运单据 出单日。对于那些出单日在前的,银行也接受, 但必须在信用证中和“UCP 500”中规定的有关 期限内交单才行。

开证行

(一)信用证的含义的理解

开证申请人

1申

受益人

受 3 将 益 信 用 人 证 通 知 给

请 开 证

开证行

2 寄信用证

通知行

(一)信用证的含义的理解

5.凭规定的单据 5.凭规定的单据 注意:严格符合的原则 注意 严格符合的原则 货运单据 单单一致 (1)主要单据 (1)主要单据 商业发票 单证一致 保险单据 原产地证书 (2)附属单据 (2)附属单据 装箱单 重量单 海关发票 商检证书 6.对付款的理解 即期付款、对远期汇票的承兑、 对付款的理解: 6.对付款的理解:即期付款、对远期汇票的承兑、 对延期付款提供保证和对货运 单据的议付

三、信用证适用的国际惯例

跟单信用证统一惯例500号 号 跟单信用证统一惯例 国际商会500号出版物 国际商会 号出版物 (UCP 500) 从 1994年 1月 1日 ) 年 月 日 起在全球实施。 起在全球实施。 共49条 条

三、信用证适用的国际惯例

第1条 (1)惯例的适用范围是一切跟单信用证, 在一定范围内也适用备用信用证;(2)信用 证上应注明:本证系根据“UCP 500”而开立的; (3)信用证有关各方均应遵守本惯例 第2条讲的是信用证的定义 第3条的精神银行只管信用证、不管买卖合约 第4条又表明,在信用证业务中,银行只管货运 单据不管货物。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

当前,国际上通行的结算方式有以下几种: (1) Remittance 汇款 (2) Collection 托收 (3) Letter of Credit 信用证 (4) Bank guarantees 银行保函 (5) International factoring 国际保理 (6) International forfeiting 福费庭

应便于资金融通。也就是说,应该能够使买卖双方 (也包括中间商)容易从国际和国内金融市场和商 业银行筹措其所需资金。

Cash settlement • 1.according to payment tools

Non-cash settlement Commercial credit • 2.according to credit standing Bank credit • 3.according to the direction of Remittance顺汇 the movement of the instrument in relation to that of the funds flow Reverse remittance

逆汇

Remittance 顺汇

顺汇(Remittance)称汇付法,是由付款人(债务人)主动将 款项交给银行,委托银行使用某种结算工具,交付一定金额 给债权人(收款人)的结算方法。特点是结算工具传递与资 金运动方向一致,故称之为顺汇。

Debtor/Buyer 付款人

Sale contract

Creditor/Seller 收款人

REMITTER’S NAME ADDRESS

MESSAGE

TEL

□IN PAYMENT OF THE ABOVE REMITTANCE □PLEASE DEBIT MY/OUR ACCOUNT WITH

YOUA/C NO. □I/WE SEND YOU CASH/CHEQUE

……………………………………… □APPLICANT’S SIGNATURE

– usually locates in the same city as that of the exporter and is often the exporter’s bank in international trade.

• 汇入行是被汇出行委托,支付一定金额给受益人 的那间银行。

Based on the manner by which the payment instruction is transmitted by the banks, remittance can be classified into three types as following:

7Debit or credit Advice

Paying Bank

APPLICATION FOR OUTWARD REMITTANCE

□ T/T

□M/T

□D/D

AMOUNT IN WORDS

AMOUNT

BENEFICIARY NAME BENIFICARY’S BANK ACCOUNT NUMBERS BENEFICIARY ADDRESS

No.of Mail transfer 信汇号码

收款人 To be paid to

日期 GUANGZHOU 至此 TO

金额 amount

大写金额 Amount in Words: 附言 Message:

汇款人 By order of

中国银行广州分行 BANK OF CHINA, GUANGZHOU

Flow chart of cable/telex/SWIFT (Telegraphic Transfer, T/T)

Parties to a remittance

• Remitter or payer(汇款人)

– The party who will make the payment. – Person who requires his bank to remit funds to the

beneficiary in a foreign country. – buyer and importer

电报/电传汇款例子

发电行:亚洲银行天津分行 收电行:汇丰银行香港分行

日期:3月1日 密押1253 我行汇款编号208TT0517,我行不承担解付行的 任何费用。请将USD20000付给贵行HAY WAY BUILDING 分行,58大街,STANLEY香港,起息日是3月1日,贷记到账 号004-110-106028-001,收款人是香港精密照相设备公司。 附言:第O.P10158号合同的付款,汇款人天津照相公司, 作为偿付,请借记我总行账户。 密押=密码,由4位或5位数组成,分别代表汇出行、汇入行、 货币代码、金额、日期等。

作为一种完善的结算方式必须具备的三个条件:

须能保证比较安全、比较快捷地结清对外贸易中的 债权债务。

须能保证买卖双方的利益都能获得充分照顾。大家 知道,在支付贸易货款这个问题上,买卖双方的利 益是相互矛盾的。概括地说,前者希望受到货物后 再付款;后者则希望在发货前先受到货款。凡是双 方都愿意采用的结算方式必须是那种不偏袒买卖双 方中任一方,全面照顾双方利益的那种结算方式。

Remitter PO= Payment Order with payee’s name and address, etc.

Beneficiary

BT= Bank Transfer, how to tranfer money from remitting bank to payment bank.

1Apply and buy foreign exchanges & pay commission

With test key

6Pay

4T/T adv. 5Rept.

Remitting Bank

3PO + BT instruction by T/T

7Debit or credit Advice

Paying Bank

• At the request of the customer, a bank transfers a certain sum of money to its overseas branches or correspondent banks and instructs them to pay a named person or corporation in that country.

Flow chart of Bank Demand Draft (D/D)

Payer

3Forward D/D

1st copy of D/D in a set

– Importer’s bank

• 汇出行是应汇款人的要求将资金转移给他国外的代 理行或分行并要求后者支付资金给受益人的那间银 行

Parties to a remittance

• Paying bank (汇入行)

– the bank entrusted(受委托) to by the reney to a beneficiary.

Remitter Cable and Telex need at least more than 2 days to process

Payee

2T/T Rept.

In the SWIFT transfer, if you send

money in the morning, it would

enter payee’s a/c in the afternoon

Debtor’s Bank

Credit instrument Funds

Creditor’s Bank

Reverse Remittance 逆汇

逆汇(Reverse Remittance)又称为出票法,是由债权人以开 立汇票的方式,委托银行向国外债务人索取一定金额的结算 方式。其特点是结算工具传递与资金运动方向相反。逆汇在 国际结算中是托收方式和信用证方式。

Sample of cable/telex Transfer

FM:BANK OF ASIA,TIANJIN TO:THE HONGKONG AND SHANGHAI BANKING CORP.,

HONGKONG DATE: 1ST MARCH

TEST 1253 OUR REF.208TT0517 NO ANY CHARGES FOR US PAY USD20000,VALUE 1ST MARCH TO YOUR HAY WAY BUILDING BRANCH 58 ST. STANLEY HONGKONG FOR A/C NO.004-110-106028-001 FAVOUR PRECISION PHOTO EQUIPMENT LTD. HONGKONG MESSAGE CONTRACT NO.P10158 ORDER PHOTO GRAPH CO. TIANJIN COVER DEBIT OUR HO ACCOUNT

FOR BANK USE ONLY.

BANK REF.

COMMISSION

POSTAGE/CABLE

银行盖章

主管

复核

核印

经办

中国银行广州分行

BANK OF CHINA, GUANGZHOU BRANCH

下列付款,请即照解,如有费用请内扣 我已贷记你行帐户。

Please advise and effect the following payment less your charges if any. In cover,we have CREDIT you’re A/C with us

• Remitting bank (汇出行)

– The bank who remits the funds at the request of a remitter to the paying bank and instructs the latter to pay a certain of money to a beneficiary.