出口买方信贷介绍资料

出口买贷

第一部分— 第一部分—中国银行出口买方信贷业务介绍

2010中信保国家风险报告

“东盟之踵” 东盟之踵” 报告指出,亚洲地区在后金融危机时代的风险呈现多层次、多样化和复杂化特点。 首先,随着出口导向型经济体的宏观经济形势逐渐变好,企业破产停顿现象有所 减少,对外偿付能力持续恢复;其次,汇率波动和外汇结汇风险依然存在;再次, 亚洲新兴市场国家进口商实力相对有限,易受外部风险和突发性事件冲击,信用 风险不容忽视;最后,部分国家国内政局动荡,政府投资、金融政策变换频繁, 一些有政府背景的进口企业存在偿付能力和偿付意愿不稳定的问题。 在亚洲地区:蒙古、日本、巴基斯坦、伊朗、伊拉克、阿富汗、塔吉克斯坦、吉 尔吉斯斯坦等国的风险值得关注。

第一部分— 第一部分—中国银行出口买方信贷业务介绍

产品要点:

中信保赔付比率: 中信保赔付比率: 中国成分比例: 中国成分比例: 买贷商务合同金额: 买贷商务合同金额:

95% 一般不低于60% 一般不低于60% 不低于400万美元 不低于400万美元 400 大部分使用浮动利率( 个月LIBOR+利差) 大部分使用浮动利率(6个月LIBOR+利差) LIBOR+利差

中国银行行出具“融资兴趣函”的前提

第一部分— 第一部分—中国银行出口买方信贷业务介绍

出口买方信贷操作流程

1、商务合同 、 5、出口设备 、

出口商

进口商 (借款人 借款人) 借款人

6、发放贷款 、

4、缴纳保费 、 2、贷款协议 、

3、保险协议 、

中信保

8、通报贷款信息 、 9、贷款出险、赔付 、贷款出险、

第二部分— 第二部分—中国银行竞争优势

杰出的员工队伍

学历水平最高

1

出口买方信贷业务介绍

中国银行浙江省分行 04/2010

出口买方信贷业务介绍

出口国政府的支持 是出口买方信贷的 核心特点和本质要 求

•

出口信贷是出口国为了支持本国机电产品、成套设备、对外工程承包等资本性货物 和服务的出口,由出口国银行给与出口商、进口商或进口商银行的中长期融资便利。 出口信贷所支持的出口产品一般是质量较高的资本性货物和服务,融资金额大(一 般起点在400万美元以上)、期限长(5至10年),授信对象一般在发展中国家和地 区。 能否提供出口买方信贷融资常常成为进口商选择出口商的重要衡量指标之一。发达 国家出口买方信贷占出口信贷的90%以上。

还款期

• 一般还款期为5-10年 •

利率及费用

正式报价将在条款清单(Term Sheet)中给出

•

可按项目情况设置2-3年的宽限期

•

•

利率一般为Libor + Margin的浮动利率

费用一般有管理费(安排费)及承担费

中国银行出口买信产品部分成功案例

项目名称

斯利兰卡大客车 中银香港转贷船项目

年份

1993 1994 1995

还款期 利率

36个月

14年 6m Libor+2.8%

安排费

承担费 管辖法律 税收 主权豁免

2.25%

1.3% 英国法 利息预提税及相关 税收由借款人支付 借款人及担保人放 弃主权豁免

金额($)

6.8MM 17MM 38.2MM

期限(年)

6 5 9

中国银行的出口买信业务

• 开展于1992年,长达20余 年的业务实践 • 历经几次经济周期 • 分布在15个国家 • 数十个项目无一不良

秘鲁农机

土耳其煤矿设备

出口买方信贷介绍(中国银行)

Export Buyer's CreditIntroductionExport buyer's credit is a medium-and-long-term financing facility provided by exporter's bank and supported by exporter's home government to the importer or its banks, with the purpose of promoting the export of capital goods and services such as homebred mechanical and electrical products, complete equipment and overseas contracted engineering projects.Functions1. Support from exporter' home country. Export credit, also called "Officially-Supported Export Credit", is a credit provided by the exporter's country for export goods of domestic financial institutions through the preferential policies in order to support the export of homebred capital goods and to strengthen the competitiveness of its home products. As the policy executors, each nation's Export Credit Agencies (abbreviated as ECAs) provide insurance, guarantee or direct preferential loans for the export credit.2. Optimize exporters' asset-liability structures. Since export buyer's credit is the financing for importers or their banks, exporters won't bear liabilities. Exporters have safe foreign currencies collection and accelerated capital turnover through it.3. Reduce importers' financing costs. On the one hand, importer's financing channels are expanded. On the other hand, the financing costs of export buyer's credit under ECA items (insurance, guarantee or direct financing) are much lower than that of average commercial loans. Because the business objectives of export countries' ECAs are to implement national policies rather than make profits, thus the premium rates (or the rates of guarantee) and the loan interest rate are always lower than market average.TermUsually no more than 10 years (from effective date of the loan contract to the repayment date of principal and interest)Interest RateAffected by factors such as borrower's business information, loan amount, term and guarantee type, the interest rate usually adopts floating rate. Subject to external regulators' and our bank's policies related to loan rate, it will be confirmed in the loan contract.ChargesUpon the international common practice, export buyer's credit will be charged management fee, obligation fee and other correlative fees according to certain rate standards.Target Customers1. Exporters shall be the entities who export capital goods and services such as homebred mechanical and electrical products, complete equipment and overseas contracted engineering projects.2. Borrowers should be importers, importers' banks (credit transfer banks) or import countries' statutory borrowing sectors in sovereignty level (such as Ministry of Finance, central bank etc.) which are approved by Bank of China.Application Qualifications1. The aggregate amount of commercial contracts should be no less than USD 1 million;2. The portion of export goods made in China should be worth more than 70% of the contract value of complete equipment and 50% of the watercraft and aircraft. Otherwise, the proportion of loan amount to contract value should be properly decreased;3. The proportion of spot payment in cash currency to watercraft contract value should be no less than 20%, and that to complete equipment contract value should be no less than 15%;4. The commercial contract of export buyer's credit should accord with the relevant legal rules of import country and export country;5. The export enterprise should underwrite export credit insurance in insurance institutions in accordance with Bank of China's requirements;6. Meet other requirements of Bank of China.Process1. The stage of financing intentDuring the initial business negotiation of two sides, or the exporter's participation in overseas biddings, the exporter shall contact our bank's enterprise business sector and applies for an intent letter of export buyer's credit from our bank. Meanwhile, after contacting with the relevant department of China Export & Credit Insurance Corporation, the exporter fills in a proposal form for applying for an intent letter or an intention letter of export buyer's credit. Bank of China will examine and verify the application in view of the relevant references, through relevant institutions or credit standing systems. Then Bank of China will accordingly approve or revise the financing package submitted by the exporter and issue a non-binding intent letter to the exporter.2. The stage of project negotiation and evaluationOur bank's business personnel will track and monitor the project developing circumstances, help the exporter and the borrower with business negotiations, define the financing proportion and settlement methods of export buyer's credit. Thus our bank can endeavor to match the loan payment and settlement methods with the loan terms such as withdrawal time and withdrawal amount.3. Negotiation and signing stage of loan and insurance contracts4. Loan use stageThe exporter transports goods, entrusts the international settlement department of our bank to process collection or L/C business according to the settlement method agreed on the contract, submits document to the borrower for its verification and send out a payment instruction. With all the preconditions satisfied, the exporter draws and uses the loan from our bank. The exporter should regularly provide export contract progress report to define delivery, project schedule and amount settlement.CaseCompany A is a famous domestic manufacturer of telecommunication equipment with important market overseas. In April, 2009, our bank granted an export buyer's credit to its overseas customer, a telecom operator, and gained high appreciation from it. With tightening liquidity of global financial market, export buyer's credit not only expands the financing channels for the importer but also made the financing costs much lower than the commercial loans at overseas market. Because, such business is insured by China Export & Credit Insurance Corporation with low risk. The export buyer's credit for the telecom operator granted by our bank played an important role for our customer, themanufacturer of telecommunication equipment, to win orders overseas. Since last year, our bank has taken support for Chinese enterprises "go abroad" as an important part of implementing the Science-based Development, and promoted export buyer's credit as a principal financial product for the "go-out" strategy of supporting Chinese enterprises.Our AdvantagesIn 1988, our bank accomplished the first export buyer's credit in China. Before the establishment of the Export-Import Bank of China in 1994, our bank is the only bank authorized by the government to conduct this business. Our bank had conducted 28 projects of export buyer's credit for 15 developing countries in Asia, Africa, Latin America and Eastern Europe. As special and competitive product of our bank, Export buyer's credit not only effectively supports customers to "go abroad" but also brings us large amount of rewards and sound international prestige.出口买方信贷(Export Buyer's Credit)产品说明出口买方信贷是出口国为了支持本国机电产品、成套设备、对外工程承包等资本性货物和服务的出口,由出口国银行在本国政府的支持下给予进口商或进口商银行的中长期融资便利。

优惠出口买方信贷介绍-进出口银行

条件优惠

利率优惠

固定利率:在CIRR基础上下浮一定比例 浮动利率:LIBOR基础上的浮动利率

贷款期限 融资比例

贷款使用和投向领域

需要购买中国一定比例的设备及服务, 通常要求中国成分比例不低于50% 。 主要投向领域包括基础设施、工业

风险补偿

投保出口信用险

明保

借款人一次性全额交纳保费 保费融资

暗保

列入该项贷款的项目一般由借款国政府 提出,商务部商我行后对外确认。 企业确定

招标项目:由商务部商我行确认中方投标企业 短名单,由借款国政府在此范围内招标。 议标项目:议标企业由借款国政府提出,商务 部商我行对外确认。

签署具体贷款协议

我行进行独立评审批准后就每个项目与借款人 商谈具体贷款条件,并签署贷款协议。

对外打出时机

在实际操作中,每笔优惠出口买方信贷 基本上都是两国领导高层互访前,外交 部或商务部根据外交、外经贸需要提出 需求,按有关程序确定,并由我国领导 人对外宣布或承诺。

签署总协议

融资方案经国务院批准后,我行与外国 政府指定的借款人签订总协议,商定贷 款条件、适用法律和操作程序等内容。

确定项目和企业

项目评估所需资料2

中方企业需要提供 中标通知(招标项目) 项目介绍 经年检的营业执照副本、有关资质证书和近3 年经审计的财务报告 项目效益测算和项目可行性研究报告(经业 主认可) 其它有关资料

放款前提

贷款协议签字生效 商务商务合同生效 贷款协议得到借款国政府部门和相关机构的批 准或认可 贷款合同中的陈述与保证条款没有恶化 律师意见书收到/诉讼代理已经指定 预付款收到 各种费用收到 保险单已签发

贷款管理

落实放款条件后,我行根据工程进度放款,并 负责贷后管理。

中外买方信贷 (6)

中外买方信贷几乎每个人在购买房屋、汽车或其他大型物品时都会考虑申请贷款,这就是买方信贷的运作方式。

一般来说,买方信贷是指买家向金融机构借贷,用于支付购买该物品的成本。

这些借款通常不仅仅涉及付款,还可能包括计划付款和利息。

在国际贸易中,中外买方信贷(Foreign Buyer Credit)是一种外贸结算方式,指出口方为进口方提供预付款、透支款及后期信贷。

买方信贷是对国际贸易资金流动的良好帮助,节约开支及降低交易风险,以定期支付钱款的方式确定交易,确保买卖双方及金融机构获得收益。

目前,中外买方信贷在中小型国际贸易中广泛应用。

中小型企业通常因固定资产不佳,财务状况不稳定,人员和设备能力有限等原因,使得企业的借贷风险大。

所以它们应考虑采用外部信贷,从而帮助企业开展国际贸易。

实际上,外部贷款还可以降低固定成本、提高利润率与增长企业的销售量。

买方信贷的优点1. 减少财务风险。

正如前面所述,使用买方信贷可以减少风险,因为它可以在交易完成前确定借款计划。

2. 支持出口业务。

与一些政府、进出口公司或私营银行合作,借款方可以获得更好的机会、更多提供的信贷和更好的贷款条件。

3. 缩短销售周期。

一旦交易得到金融机构的确认,借款方就可以尽快付款,使销售周期缩短。

4. 增加销售额。

买方信贷可以帮助许多企业扩大业务,吸引更多客户,并增加销售额。

买方信贷的缺点1. 支付额外费用。

在某些情况下,使用买方信贷需要支付额外的费用,这可以增加交易成本。

2. 借款额有限。

金融机构只能向借款方提供有限的借款金额。

3. 延迟交易。

如果借款方没有得到确认,交易可能会被推迟,这可能会影响到交易的成功。

4. 资格限制。

只有一些机构和企业才有资格获得买方信贷,这可能会限制某些小型企业的发展。

总的来说,中外买方信贷是国际贸易中的重要一环,它可以作为一个有效的金融工具来支持企业在国际竞争中获取优势。

当然,借款方应该认真考虑所有因素,了解与金融机构的合作前的收费和条件方案,以及所有涉及的法律责任,以选择最佳的买方信贷方式。

出口买方信贷业务介绍及分析

F1 催收贷款,通知保险 催收贷款,

贷 后 阶 段

E1 还本付息计划 F2 索赔准备 E2 发送还款通知 F3 提出索赔 E4 定期报送外管 F4 中国信保赔付 E5 定期报送中国信保 F5 转让权益 E6 定期贷后检查 F6 配合追偿债务

出口买方信贷业务流程(图表) 出口买方信贷业务流程(图表)

“421专项” “421专项”简介 专项

2009年以来,国务院把完善出口信用保险政策作为稳定外需的重要政策措施 之一,对大型成套设备出口实行融资保险专项安排(简称“421专项”),主 要目的是“稳外贸、促增长、保就业”。财政部、商务部及中国信保、机电 商会研究制定了“421专项”的有关政策、工作程序、申报流程等。 入围这一专项的出口企业能享受到加快贷款审批程序、中国出口信用保险公 司对其提供保费分期付款服务等数项优惠。 如项目满足申请“421”专项的主要原则条件,分行可协助出口企业向机电商 会提出申请,后期由总行公司金融总部以行发文的形式向商务部、财政部报 送项目承贷方案,在收到商务部发文项目经国务院批准的通知后,总行公司 金融总、特点等 出口买方信贷的概念、

对进口商的好处: 对进口商的好处: 更多的融资渠道 优惠的融资条件 对出口商的好处: 对出口商的好处: 变出口商负债为进口商负债,优化出口商资产负债表 有利于出口商安全收汇 出口商发货后即可收到现汇,资金周转速度加快 对出口国的好处: 对出口国的好处: 带动出口,带动国民经济增长,带动出口产品结构的升级和优化 促进与世界各国的政治、经济、文化和外交等全方面的发展

执行商务合同阶段: 执行商务合同阶段:

– – – –

出口商发货,并向中国银行交单 根据商务合同及贷款协议提款 —中国银行将款项直接支付出口商并办理结汇 —同时产生借款人对中国银行债务

中国出口买方信贷

出口买方信贷是指,在大型机械装备或成套设备贸易中,由出口商(卖方)的银行贷款给外国进口商(买方)或进口商的银行,用于支持进口商以即期付款形式购买出口商的产品、服务或技术的一种贷款。

贷款银行可以是出口国银行,也可以是第三国银行。

出口买方信贷包括直接贷款给进口商和直接贷款给进口商银行,该银行再转贷给进口商两种形式。

出口买方信贷的程序与做法如下。

(一)直接贷款给进口商(买方)这种买方信贷的程序与做法是:(1)进口商(买方)与出口商(卖方)洽谈贸易。

签订贸易合同后,进口商(买方)先缴付相当于货价15%的现汇定金。

现汇定金在贸易合同生效日支付,也可在合同签订后的60天或90天支付。

(2)在贸易合同签订后至预付定金前,进口商(买方)再与出口商(卖方)所在地银行签订贷款协议。

这个协议是以上述贸易合同作为基础的。

如果进口商不购买出口国的设备,则进口商不能从出口商所在地银行取得此项贷款。

(3)进口商(买方)用其借得的款项,以现汇付款条件向出口商(卖方)支付货款。

(4)进口商(买方)对出口商(卖方)所在地银行的欠款,按贷款协议的条件分期偿付。

(二)直接贷款给进口商(买方)银行这种买方信贷的程序与做法是:(1)进口商(买方)与出口商(卖方)洽谈贸易。

签订贸易合同后,进口商(买方)先缴付15%的现汇定金。

(2)签订合同后至预付定金前,进口商(买方)所在地的银行与出口商(卖方)所在地的银行签订贷款协议。

该协议虽以前述贸易合同为基础,但在法律上具有相对独立性。

(3)进口商(买方)银行以其借得的款项,转贷给进口商(买方),后者以现汇条件向出口商(卖方)支付货款。

(4)进口商(买方)所在地银行,根据贷款协议分期向出口商(卖方)所在地的银行偿还贷款。

(5)进口商(买方)与进口商(买方)银行间的债务,按双方商定的办法在国内清偿结算。

上述两种形式的买方信贷协议中,均分别规定进口商或进口商银行需要支付的信贷保险费、承担费、管理费等具体金额。

《出口买方信贷手册》

业务手册

一、什么出口买方信贷?

二、为什么利用出口买方信贷?

三、中国银行办理出口买方信贷有哪些优势?

四、利用出口买方信贷须具备哪些条件?

五、出口买方信贷的期限和利率如何确定?

六、利用出口买方信贷须支付哪些费用?

七、办理出口买方信贷有哪些程序?

八、出口买方信贷的业务流程

九、买方信贷业务涉及哪些合同?

(10)

(11)贷款货币一般为美元或中国银行接受的其它货币;

(12)

(13)商务合同的金额在100万美元以上;

(14)

(15)商务合同项下的贸易结算应在 Nhomakorabea供买方信贷的银行办理;

(16)

(17)商务合同应不晚于贷款协议生效。

(18)

五、出口买方信贷的期限和利率如何确定?

买方信贷的贷款期限自贷款协议签订之日起至还清贷款本息之日止,一般不超过10年,特殊项目可适当放宽。

买方信贷项下的费用主要有:

1、承担费(Commitment Fee)

该费用自贷款协议签署之日至贷款全部提完为止,按贷款未支用余额计算,与贷款利息同时计收。

2、管理费(Management Fee)

该费用按贷款金额一次性收取,一般在贷款协议签署之后30天之内支付。

3、根据商务合同和贷款条件的不同,贷款银行有时也要求借款人或出口方支付出口信贷项下的律师费和差旅费。

(2)

(3)由贷款银行直接向出口商付款,因而有利于出口商安全收汇;

(4)

(5)出口商发货后即可收到现汇,加快了资金周转速度。

(6)

三、中国银行办理出口买方信贷有哪些优势?

1、我行早在1988年便办理了第一笔出口买方信贷,系中国最早开办该业务的银行;

出口买方信贷介绍

第4页/共19页ห้องสมุดไป่ตู้

Agenda

Ⅰ

Bank of China

Ⅱ

Export Buyer’s Credit

Ⅲ

Achievements

第5页/共19页

Introduction

Export buyer's credit is a medium-and-long-term financing facility provided by exporter's bank and supported by exporter's home government to the importer or its banks, with the purpose of promoting the export of capital goods and services such as homebred mechanical and electrical products, complete equipment and overseas contracted engineering projects.

第9页/共19页

General Terms and Conditions

Loan Amount: up to 85% of the Commercial contractTenor: up to 10-12 years (repayment period)Interest: 3M or 6M Libor plus marginFees: upfront fee, commitment fee, agency feeRepayment: quarterly or semi-annually repaymentCovenants: e.g. Minimum book value of equityECA Insurance: SINOSURE Export Insurance

出口买方信贷流程

中国进出口银行出口买方信贷流程贷款范围出口买方信贷主要用于支持中国产品、技术和服务的出口以及能带动中国设备、施工机具、材料、工程施工、技术、管理出口和劳务输出的对外工程承包项目。

贷款申请条件出口买方信贷的借款人为中国进出口银行认可的进口商(业主)、金融机构、进口国财政部或进口国政府授权的机构。

出口商(承包商)为独立的企业法人,具有中国政府授权机构认定的实施出口项目的资格,并具备履行商务合同的能力。

申请出口买方信贷应具备以下条件:(一)借款人所在国经济、政治状况相对稳定;(二)借款人资信状况良好,具备偿还贷款本息能力;(三)商务合同金额在200万美元以上,出口项目符合出口买方信贷的支持范围;(四)出口产品的中国成分一般不低于合同金额的50%,对外工程承包项目带动中国设备、施工机具、材料、工程施工、技术、管理出口和劳务输出一般不低于合同金额的15%;(五)借款人提供中国进出口银行认可的还款担保;(六)必要时投保出口信用险;(七)中国进出口银行认为必要的其他条件。

信贷条件贷款币种:贷款货币一般为美元或中国进出口银行认可的其他外币。

中国进出口银行也可按照有关规定提供人民币出口买方信贷。

贷款金额:对出口船舶提供的贷款一般不超过合同金额的80%,对其他出口项目和工程承包项目提供的贷款一般不超过合同金额的85%。

贷款期限:贷款期限根据项目现金流核定,从首次提款之日起至贷款协议规定的最后还款日止,原则上不超过15年。

还款期内借款人原则上每半年等额还款一次,特殊情况下也可采取非等额还款方式。

贷款利率:外币贷款利率按照中国进出口银行有关规定执行,可采取浮动利率或固定利率。

人民币贷款利率按有关规定执行。

贷款费用:中国进出口银行有权收取与贷款相关的管理费、承担费和其他费用。

对于未投保或未足额投保出口信用险的项目,中国进出口银行有权就未覆盖部分收取风险费。

具体费率标准按照中国进出口银行有关规定执行。

贷款申请和审批申请出口买方信贷应提交以下材料:(一)借款申请书;(二)商务合同草本、意向书或招投标文件;(三)项目可行性分析报告;(四)必要的国家有权审批机关及项目所在国批准文件;(五)借款人、保证人、进口商(业主)、出口商(承包商)的资信材料及有关证明文件,借款人、保证人(政府机构除外)的财务报表;(六)申请人民币出口买方信贷的,需提供开立银行结算账户申请书及相关证明文件;(七)采取抵(质)押方式的,需提交权属证明文件和必要的价值评估报告;(八)中国进出口银行认为必要的其他材料。

2025年银行出口买方信贷贷款合同

银行出口买方信贷贷款合同引言银行出口买方信贷是指银行为出口商品的买方提供的贷款。

银行向出口商支付货款并向买方提供融资支持,以促进出口。

本文将介绍银行出口买方信贷贷款合同的主要内容和要点。

合同主体甲方(出口商)甲方是出口商品的出口商。

在本合同中,甲方的责任包括:1.向乙方提供商品并按合同约定交付商品;2.告知乙方所有与商品有关的信息;3.保证商品符合合同标准和相关标准;4.提供与商品相关的所有文件和证件。

乙方(买方)乙方是银行出口买方信贷的借款人。

乙方通过向银行申请贷款来支付甲方的货款。

在本合同中,乙方的责任包括:1.按时向银行偿还贷款;2.根据合同约定支付甲方货款;3.确认收到甲方提供的商品。

丙方(银行)丙方是银行出口买方信贷的提供方。

在本合同中,丙方的责任包括:1.向甲方支付货款;2.向乙方提供贷款;3.收取贷款利息和手续费;4.审查贷款申请,并根据申请人的信用情况做出贷款决策。

合同内容贷款金额和期限合同应明确贷款金额和贷款期限。

乙方应按合同规定按时还款,否则需要承担相关违约责任。

利率和手续费合同应明确贷款利率和手续费。

在贷款期限内,乙方应按照合同规定支付利息和手续费。

还款方式合同应明确还款方式。

银行可以要求乙方采用某种特定的还款方式,例如按季度偿还本金和利息。

违约责任合同应明确双方的违约责任。

例如,如果甲方未按合同约定交付商品,或乙方未按时偿还贷款本息,各方应承担相应的违约责任。

担保措施在银行贷款的情况下,银行往往会要求乙方提供担保措施来减少贷款风险。

担保可以是财产抵押、保证人或信用保险等形式。

结论以上是关于银行出口买方信贷贷款合同的主要内容和要点。

贷款双方应该认真遵守贷款合同并履行各自的责任。

合同明确了双方的权利和义务,有利于规范贷款交易,降低风险,促进贸易发展。

出口信贷

出口信贷的概念:出口信贷是一个国家为了鼓励商品出口,增强商品的竞争能力,通过银行对本国出口厂商或外国进口厂商提供的贷款。

它是一国的出口厂商利用本国银行的贷款扩大出口,特别是金额较大、期限较长的商品,如成套设备、船舶等出口的一种手段。

根据借贷关系,出口信贷可分为:卖方信贷和买方信贷卖方信贷是指出口方的银行直接把钱贷给出口商,用来备货,并可以让出口商可以给进口商一个延期付款的优惠。

比如,中方银行直接贷款给中方企业,中方企业就可以用钱来组织生产和备货,同时,中方企业同意进口商收到货物后分若干年付款。

卖方信贷[Supplier Credit] 出口信贷的一种方式。

出口国银行向本国出口商提供的贷款。

是一种延期付款的方式。

其做法是在签订出口合同后,进口方支付5%~15%的定金,在分批交货、验收和保证期满时,再分期付给10%~15%的贷款,其余的75%~85%的贷款,则由出口厂商在设备割造或交货期间向出口方银行取得中、长期贷款,以便周转。

在进口商按合同规定的延期付款时间付讫余款和利息时,出口厂商再向出口方银行偿还所借款项和应付的利息。

所以,它实际上是出口厂商由出口方银行取得中、长期贷款后,再向进口方提供的一种商业信用。

一般来说,出口信贷的报价比现汇成交的报价要高4%(个别高8%~10%)。

采取这种支付方式只须和出口商打交道,做法较简便,但缺点是货价提高,特别是各种费用(利息、出口信贷保险费、管理费等)混在货价内,不利于核算比价。

出口卖方信贷一般包括:人民币和外汇贷款。

出口卖方信贷目前主要有以下贷款品种:项目贷款有中短期额度贷款;海外承包工程贷款(包括BOT、BOO);境外建厂设点贷款(主要是CKD、SKD散件装配厂);境外设备投资贷款。

买方信贷[Buyer’s Credit] 出口信贷的一种方式。

出口国银行直接向外国进口商或与外国进口商有业务往来的银行提供贷款。

其前提条件就是进口方必须用贷款购买本国商品,以促进商品的出口。

出口买方信贷产品介绍与办理流程

出口买方信贷产品介绍与办理流程一、出口买方信贷的介绍:出口买方信贷是一种由卖方国商业银行或者出口信用机构提供的长期融资。

它的基本原则是由买方的信用支持出口商(卖方)获得融资,以便完成出口交易。

出口买方信贷可以提供多种融资方式,如买方政府保证、商业银行融资以及进口商或买方自筹资金等。

二、出口买方信贷的办理流程:1.申请阶段:出口商首先需要与买方洽谈并达成出口交易的意向。

一旦达成协议,出口商可以向买方介绍出口买方信贷的融资方式,并帮助买方了解相关的融资条款和利率。

在此阶段,买方通常会提供一些基本的信息,如财务报表、信用记录以及公司营业执照等。

2.信用评估阶段:买方的信用评估是出口买方信贷审批的重要环节。

商业银行或出口信用机构会对买方进行详细的信用调查和评估,以确定其是否具备偿还债务的能力。

评估结果将会影响出口商能够获得的融资规模和利率等条件。

3.审批阶段:一旦买方的信用评估通过,出口商就可以向商业银行或出口信用机构提交正式的申请。

该申请通常包括出口合同、出口商的基本信息、融资金额和期限等。

商业银行或出口信用机构将会审核和审批申请,评估出口商的信用风险和项目的可行性。

4.签订合同阶段:一旦申请获得审批通过,商业银行或出口信用机构将会与出口商签订出口买方信贷合同。

该合同将详细规定融资金额、利率、还款方式和期限等条款。

5.资金拨付阶段:一旦合同签订生效,商业银行或出口信用机构将会根据合同约定的条件和时间表,将融资款项划入出口商的账户。

出口商可以根据合同要求提供相应的文件和证明,以确保资金的正确使用和项目的顺利进行。

6.还款阶段:根据合同约定,出口商需要按照规定的还款方式和时间表偿还贷款。

出口商通常会根据出口收入的实际情况,将款项支付给商业银行或出口信用机构。

还款将会持续到所有的贷款本金和利息全部偿还完毕。

以上所述是出口买方信贷产品的介绍及办理流程的详细说明。

出口买方信贷为出口商提供了一种可靠的融资方式,可以更好地支持国际贸易,并促进跨国合作和经济发展。

出口买方信贷名词解释

出口买方信贷名词解释

嘿,你知道出口买方信贷不?这玩意儿啊,就像是给国际贸易开了一扇特别的窗!

比如说吧,有个国家 A 想从国家 B 那买好多好多的大型设备,可一下子拿不出那么多钱来。

这时候出口买方信贷就闪亮登场啦!它就像是一场及时雨,能让国家 A 顺利地买到那些急需的东西。

出口买方信贷呢,简单来说,就是出口方的银行或者金融机构给进口方提供的信贷支持。

这不就像是你兜里没钱,但有个好心人说:“别怕,我先借给你,你慢慢还!”这样进口方就能安心地去采购啦。

你想想看,如果没有这种信贷支持,很多大买卖可能就黄了呀!那得损失多少机会和发展啊!它让那些有购买需求但资金暂时不足的买家能够迈出关键的一步,就像给他们安上了翅膀一样。

在这个过程中,出口方也有好处呀!能促进自己国家的商品出口,让自己国家的产业发展得更好。

这不是双赢嘛!

咱再打个比方,这出口买方信贷就像是一座桥,连接了买卖双方,让交易能够顺利进行。

它能解决资金这个大难题,让世界贸易的河流更加通畅地流淌。

总之,出口买方信贷真的是个很重要的东西啊!它让不可能变成可能,让国际贸易更加活跃和繁荣。

你说它是不是超级厉害呢?。

交通银行出口买方信贷贷款合同5篇

交通银行出口买方信贷贷款合同5篇篇1交通银行出口买方信贷贷款合同一、出口贷款的背景和概念随着全球化进程的不断加深,国际贸易规模不断扩大,出口贸易在各国经济中的比重也越来越大。

出口贸易是各国实现经济增长和贸易平衡的重要手段,而出口贷款则是支撑出口贸易发展的一项重要金融业务。

出口贷款是指银行根据出口商的委托,向进口商发放贷款,为其购买出口商品提供融资支持。

交通银行作为中国领先的商业银行之一,积极支持国内外贸发展,不断完善出口贷款产品,为客户提供更加全面的金融服务。

二、出口买方信贷贷款合同的定义和内容出口买方信贷贷款合同是指交通银行与出口商签订的一种金融合同,其目的是为出口商提供融资支持,帮助其开展出口业务。

出口买方信贷贷款合同的主要内容包括:贷款金额、贷款期限、贷款利率、还款方式、担保措施、违约责任、争议解决等条款。

交通银行将根据客户的实际需求和风险状况,制定合适的出口买方信贷贷款合同,确保双方权益得到有效保障。

三、出口买方信贷贷款合同的重要性和作用1. 促进外贸发展:出口买方信贷贷款合同为出口商提供了灵活的融资支持,帮助其扩大出口规模、开拓国际市场,促进了外贸发展和贸易平衡。

2. 降低贸易风险:出口买方信贷贷款合同可为出口商提供担保服务,降低其在跨境交易中的贸易风险,提高交易的安全性和稳定性。

3. 促进金融创新:出口买方信贷贷款合同涉及复杂的金融规则和风险管理措施,有助于银行加强金融创新能力,提升服务水平和竞争优势。

四、出口买方信贷贷款合同的签署程序和要求1. 申请资料准备:出口商需按照交通银行要求提交完整的申请资料,包括贷款申请书、企业资信报告、财务报表、商业合同等相关材料。

2. 资信评估和批准:交通银行将对出口商进行资信评估,根据其信用状况和还款能力确定贷款金额和利率,并进行内部审批。

3. 签订合同和实施:双方在经过谈判和协商后,签订出口买方信贷贷款合同,并按照约定的条款和要求履行合同义务,确保贷款项目顺利进行。

出口买方信贷合同

出口买方信贷合同出口买方信贷合同是指在国际贸易中,买方与出口信贷机构签订的一种合同,用于购买出口商品的融资安排。

本文将详细介绍出口买方信贷合同的标准格式。

一、合同主体信息1. 合同标题:出口买方信贷合同2. 合同双方:买方(以下简称“买方”)和出口信贷机构(以下简称“信贷机构”)3. 买方信息:包括买方名称、注册地址、法定代表人等基本信息4. 信贷机构信息:包括信贷机构名称、注册地址、法定代表人等基本信息二、合同条款1. 买方信用评估:买方同意提供相关财务资料和信用报告,供信贷机构进行信用评估。

2. 贷款金额:买方与信贷机构协商确定的贷款金额,以及贷款使用用途。

3. 贷款利率:买方同意按照约定的利率支付贷款利息。

4. 还款方式:买方同意按照约定的还款计划进行还款,包括还款期限、还款频率等。

5. 担保措施:买方同意提供担保措施,如保证金、保函等,以确保贷款的安全性。

6. 违约责任:对于买方违约行为,约定相应的违约责任和赔偿方式。

7. 争议解决:约定争议解决方式,如仲裁、诉讼等。

8. 合同生效:约定合同生效的日期和方式。

9. 合同终止:约定合同终止的条件和方式,如还款完毕、解除合同等。

三、其他条款1. 保密条款:约定双方在合作过程中应保守商业秘密和机密信息。

2. 通知方式:约定双方之间的通知方式和送达地址。

3. 适用法律:约定适用的法律和法规。

4. 其他约定:双方可以根据具体情况协商其他约定事项。

四、附件1. 贷款申请书:包括买方的财务状况、融资需求等相关信息。

2. 信用报告:买方提供的信用报告,用于信贷机构进行信用评估。

3. 担保合同:如有担保措施,提供相应的担保合同。

五、合同效力1. 合同签署:买方和信贷机构代表在合同上签字,并加盖公章。

2. 合同生效:合同经买方和信贷机构代表签字后生效,双方应按照约定履行合同义务。

3. 合同解释:对于合同条款的解释,应以合同文本为准。

六、争议解决1. 协商解决:对于合同履行过程中的争议,双方应首先通过友好协商解决。

出口买方信贷

2013年第8期中国进出口银行加大绿色信贷力度中国进出口银行对外表示,将围绕绿色信贷创新金融产品和服务,加大对起步资金需求大、项目回收周期长的重点节能环保项目的支持力度。

这些资金共支持了天津整体煤气化联合循环电厂、中国节能集团环保公司拉法基瑞安水泥余热发电、武钢集团节能技改、阳光凯迪生物质发电等百余个项目。

受益企业既有国有大中型企业,也有中小民营企业,项目除涉及风电、太阳能、生物质能等可再生能源领域外,还包括余热余压等“十大节能工程”中的项目。

相关数据显示,上述项目建成投产后,每年节约标准煤近379万吨、相应减少二氧化碳排放量908万吨。

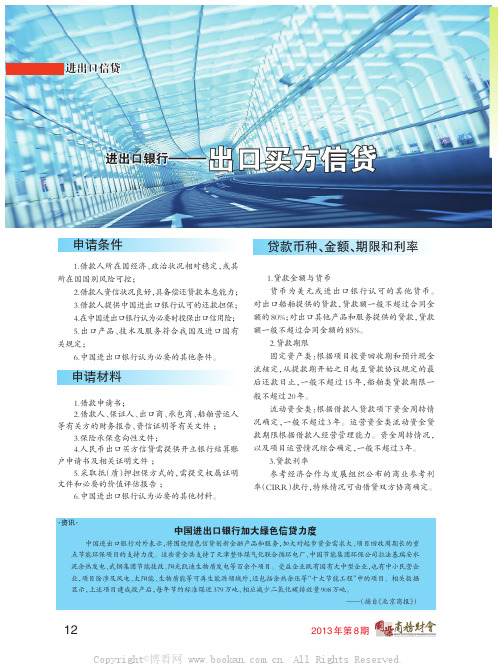

——(摘自《北京商报》)出口买方信贷1.借款人所在国经济、政治状况相对稳定,或其所在国国别风险可控;2.借款人资信状况良好,具备偿还贷款本息能力;3.借款人提供中国进出口银行认可的还款担保;4.在中国进出口银行认为必要时投保出口信用险;5.出口产品、技术及服务符合我国及进口国有关规定;6.中国进出口银行认为必要的其他条件。

1.借款申请书;2.借款人、保证人、出口商、承包商、船舶营运人等有关方的财务报告、资信证明等有关文件;3.保险承保意向性文件;4.人民币出口买方信贷需提供开立银行结算账户申请书及相关证明文件;5.采取抵(质)押担保方式的,需提交权属证明文件和必要的价值评估报告;6.中国进出口银行认为必要的其他材料。

1.贷款金额与货币货币为美元或进出口银行认可的其他货币。

对出口船舶提供的贷款,贷款额一般不超过合同金额的80%;对出口其他产品和服务提供的贷款,贷款额一般不超过合同金额的85%。

2.贷款期限固定资产类:根据项目投资回收期和预计现金流核定,从提款期开始之日起至贷款协议规定的最后还款日止,一般不超过15年,船舶类贷款期限一般不超过20年。

流动资金类:根据借款人贷款项下资金周转情况确定,一般不超过3年。

运营资金类流动资金贷款期限根据借款人经营管理能力。

资金周转情况,以及项目运营情况综合确定,一般不超过3年。

中国银行出口买方卖方信贷业务的特点和优势-PPT课件

广东LNG站线项目财务顾问演讲会

14

2005年10月

五、出口买方信贷业务流程

协议谈判签署阶段

14 在风险管理部门批复后,我行与借款人就贷款协议进行谈判。 15 16 17 18 19 三、协议谈判签署 20 21 22 23 24 25 26 27 28

贷款协议进行谈判的过程中,往往需聘请外国律师协助审阅修改协 议,视情况由律师事务所审核,或就个别条款征询律师意见。 协议文本交法律与合规部、授信执行部审查。 贷款协议提交中国信保审阅。 在授信执行部和中国中国信保对协议文本均无异议后,我行与借款人 正式签署贷款协议。 在贷款协议签署后的15个工作日内,将贷款的有关情况报备外汇管理 部门,配合外汇管理部门要求的其它工作。 贷款协议签订后,中国银行随后将与中国信保磋商签订买方信贷保险 协议。 配合中国信保进行项目评审工作等。 审查保险协议条款。 保险协议变更。 出口商与中国信保之间签订保费协议。 通知国际结算部和清算收付中心发送贷款协议生效通知。 贷款条件变更。 与中国信保签署保险协议。 移交授信档案。

广东LNG站线项目财务顾问演讲会

15

2005年10月

五、出口买方信贷业务流程

用款阶段

落 实 贷 款 协 议 规 定 的 所 有 用 款 前 提 条 件 后 , 借 款 人 可 以 办 理 提 款 手 续 。 2 9在 实 付 款 通 知 中 的 印 鉴 。 3 0核 遇 到 不 符 合 贷 款 发 放 条 件 、 提 款 前 提 条 件 未 满 足 , 或 出 现 重 大 不 利 变 化 、 约 事 件 时 , 及 时 与 出 口 商 及 借 款 人 联 系 , 要 求 补 足 或 说 明 不 能 放 款 的 原 3 1违 因 。 将 借 款 人 的 提 款 指 令 和 相 关 资 料 提 交 授 信 执 行 部 审 核 , 办 理 相 关 的 提 款 手 3 2 续 , 配 合 授 信 执 行 部 要 求 的 其 它 工 作 。 提 用 的 贷 款 直 接 贷 记 商 务 合 同 规 定 的 出 口 商 在 我 行 开 立 的 账 户 , 同 时 借 记 3 3 借 款 人 的 帐 户 。

申请出口买方信贷保险申报材料清单

申请出口买方信贷保险申报材料清单

(请投保人搜集并提供以下资料)

1、买方情况介绍。

◆买方名称、地址和法人代表(中、英文)

◆从事行业、经营历史,财务状况

◆以往同出口企业交易记录、金额、支付方式、收汇情况

◆进出口双方是否存在母子公司、关联公司或合资企业等关系

2、借款人资料。

◆借款人名称、地址、法人代表(中、英文);

◆借款人连续三年的经过独立审计机构审计的财务报告;

◆借款人与中方企业或银行的交易记录;

3、担保方情况。

◆担保方名称、地址、财务状况

◆保函格式

◆担保方的履约记录

4、项目所在国对项目审批程序,是否有外汇管制及审批程序;

5、项目情况介绍

◆项目金额,中国成分比例

◆定金比例,建设期,还款期,担保条件

◆项目背景、用途,国家项目/私人项目

◆项目还款资金来源

◆项目及产品市场前景预测,预计项目效益情况

6、出口方及设计、供货、施工方情况介绍

◆成立时间、业务范围(营业执照复印件)

◆获得出口权时间,近三年进出口业绩

◆类似项目及相同市场出口经验

◆设计、供货、施工方成立时间、业务范围、生产能力

◆出口产品在国内及其他国家销路、转卖性

◆出口企业成本效益分析

7、项目可行性研究报告

8、目前进展情况。

◆招标书或已签署的协议

◆备忘录等合同文件

9、当地使馆、经商处对项目的书面意见

10、投保申请

11、贷款银行初步承诺。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

Others

❖ Export credit insurance underwritten by Sinosure

(

Export Credit Agency in China)

Processing

Key steps:

Importer and exporter reach a preliminary intent of deal

Awards

❖ The Banker: 2009 Ranked 3 among the top 1000 World Banks, ranked 11 based on Tier 1 Capital

❖ Euromoney: Best Bank in China for 8 years successively ❖ 21Century Business Herald: 2009 Best Corporate Banking in Asia ❖ CBN: 2009 Corporate Banking Brand—Global Corporate Banking ❖ The Asset: 2008 Triple A Transaction Banking Awards; Best Trade Finance

Bank of China and Sinosure evaluate the project and issue Letter of Interest

Financial Proposal (Term Sheet)

Principles

❖ Supported by the exporter’s government.

❖ Support the foreign importer purchasing Chinese equipments, construction services from China.

Application Qualifications

branch in 31 countries and regions

3

Financial Highlights of BOC in 2010

❖ Assets scale exceeded RMB 10 trillion ❖ Net profit reached RMB 109.7 billion,

BOC’s Practice in Export Buyer’s Credit

Corporate Banking Dept. Bank of China Zhejiang Branch

June, 2011

Agenda

Ⅰ Ⅱ Ⅲ

Bank of China Export Buyer’s Credit

Achievements

Snapshot of Bank of China

❖ established in 1912, served as the central bank originally ❖ one of the biggest commercial banks in China ❖ the most international and diversified bank in China: thousands of subsidiaries and

up 28.52% year on year ❖ ROE and ROA increased to 18.87%

and 1.14%, respectively ❖ Net interest margin reached 2.07% ❖ Non-interest income of RMB 82.6

billion, increased by 12.03% compared to the prior year ❖ At the end of 2010, capital adequacy ratio was 12.58% and its core capital adequacy ratio was 10.09%

Achievements

Introduction

❖ Export buyer's credit is a medium-and-long-term financing facility provided by exporter's bank and supported by exporter's home government to the importer or its banks, with the purpose of promoting the export of capital goods and services such as homebred mechanical and electrical products, complete equipment and overseas contracted engineering projects.

❖The aggregate amount of commercial contracts should be no less than USD 1 million

Chinese Content

❖Chinese Content: > 60%

Term

❖Up to 15 years(exclude availability period)

Financing proportion

Minimum Financing Amount

❖The proportion of spot payment in cash currency to complete equipment contract value should be no less than 15%

Bank – China ❖ Finance Asia: 2008 Best Trade Finance Bank in China ❖ Global Finance: 2007 Best Trade Finance Banda

Ⅰ Ⅱ Ⅲ

Bank of China Export Buyer’s Credit