沪深A股中小板创业板历史平均市净率

根据A股历史上几次重要底部时的一些特征

全球经济阴霾笼罩,欧美股市上蹿下跳,A股迭创收市新低……尽管市场预期A股还要跌,但看多的声音逐渐多了起来。

看多观点认为,A股许多估值参考指标显示市场处于底部区域,目前全部A股的动态市盈率不到13倍,上证50和上证180的动态市盈率不到10倍,而银行股动态市盈率在7倍以内。

大盘蓝筹股估值水平已经低于1664点,尽管后市不排除考验前期低点2437点的可能,但这可能提供了较好的中线介入机会。

看空观点认为,估值低不等于A股已见底,当前市场不确定因素太多,A 股真正见底要到明年上半年。

现状目前多个底部特征渐显历次A股底部特征、市盈率、市净率、平均股价、低价股数量等,是判断A股是否见底的重要指标。

当前A股相关数据与历次底部相比,A股估值是否已进入历史低位呢?4元以下个股超过60只股价结构也是判断市场是否见底的一个较好的指标。

比如2008年熊市,低价股迅速激增,到10月28日1664点共有358只个股收盘价低于3元,数量上已与上轮熊市大底2005年的1000点相当。

另一方面,2008年1664点时,有超过600只个股股价在4元以下。

而截至目前,两市4元以下的个股仅有60余只。

"2元股"为13只。

与2008年1664点时600余只的庞大阵容相比,A股股价结构的调整难说已经充分完成。

从目前60余只"3元股"来看,大多数股票集中在钢铁、高速公路、港口运输和电力板块中,由于受制于行业前景或产业政策,引发股价屡屡走低。

考虑到净资产,这些"3元股"的价值其实已经有所低估。

反观那些缺乏实质业绩,仅依靠题材、概念维系的高价中小盘股,它们今后长期的技术调整压力、价值回归压力不容忽视。

这也决定了未来震荡筑底的过程相当曲折。

回顾历史上的经典大底325、998、1664,都是在悲观绝望中孕育而出。

今年8月以来,"3元股"的纷纷涌现,也说明A股正在靠近底部。

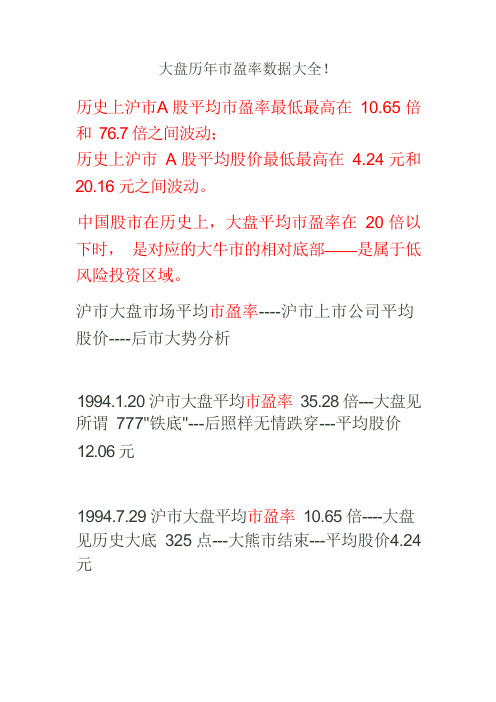

大盘历年市盈率数据大全

大盘历年市盈率数据大全!历史上沪市A 股平均市盈率最低最高在10.65 倍和76.7 倍之间波动;历史上沪市A 股平均股价最低最高在4.24 元和20.16 元之间波动。

中国股市在历史上,大盘平均市盈率在20 倍以下时,是对应的大牛市的相对底部——是属于低风险投资区域。

沪市大盘市场平均市盈率----沪市上市公司平均股价----后市大势分析1994.1.20 沪市大盘平均市盈率35.28 倍---大盘见所谓777"铁底"---后照样无情跌穿---平均股价12.06 元1994.7.29 沪市大盘平均市盈率10.65 倍----大盘见历史大底325 点---大熊市结束---平均股价4.24 元1994.9.13 沪市大盘平均市盈率33.56 倍---大盘见阶段顶1052 点---平均股价13.911995.2.7 沪市大盘平均市盈率18.97 倍---大盘见阶段顶926 点---平均股价7.14 元1996.1.19 沪市大盘平均市盈率19.44 倍---大盘见历史大底512 点---大牛市开始---平均股价6.17 元1996.12.11 平均市盈率47.89 倍---大盘见短期阶段顶1258 点---平均股价13.1 元1996.12.25 平均市盈率33.62 倍---大盘见历史大底855 点---平均股价9.44 元1997.5.12 平均市盈率59.64 倍----大盘见阶段大顶1510 点---大熊市开始---15.16 元1997.7.8 平均市盈率38.17 倍---大盘见阶段大底1025 点---平均股价10.43 元1998.6.4 平均市盈率46.27 倍---大盘见阶段顶1422 点---平均股价13.13 元1998.8.18 平均市盈率38.83 倍----大盘见阶段大底1043 点---平均股价9.96 元1998.11.17 平均市盈率47.04 倍---大盘见阶段顶1300 点---平均股价11.97 元1999.5.17 平均市盈率38.09 倍----大盘见阶段大底1047 点---5.19 行情爆发---大牛市开始---平均股价9.26 元1999.6.30 平均市盈率63.08 倍---大盘见中级调整顶1756 点---平均股价14.1 元1999.12.27 平均市盈率48.75 倍---大盘见大底1341 点---2.14 行情1 爆发---大牛市开始---平均股价10.96 元2000.2.17 平均市盈率58.42 倍----大盘见1770 创出1756 历史新高---平均股价13.68 元2000.8.22 平均市盈率63,73 倍----大盘见2114 阶段短期的顶---平均股价16.4 元2000,9.25 平均市盈率57.37 倍----大盘见阶段低点1874 点---平均股价15.06 元2001.1.11 平均市盈率63.01 倍----大盘见阶段高点2131.98 点2001.2.22 平均市盈率56.83 倍----大盘见阶段低点1893 点2001.6.14 平均市盈率66.16 倍----大盘见历史大顶2245 点---大牛市结束---大熊市开始---平均股价17.51 元2002.1.29 平均市盈率40.68 倍---大盘见阶段低点1339 点2002.6.25 平均市盈率76.7 倍----大盘见阶段高点1748 点----平均股价12.69 元2003.1.6 平均市盈率42.18 倍----大盘见阶段低点1311 点2003.4.16 平均市盈率36.14 倍----大盘见阶段高点1649 点2003.11.13 平均市盈率39.91 倍----大盘见阶段底1307 点---平均股价7.46 元2004.4.7 平均市盈率38.81 倍----大盘见阶段中级顶顶1783 点---熊市开始---平均股价10.17 元2005.6.6 平均市盈率15.42 倍----大盘见历史大底998 点----大牛市开始---大熊市结束---平均股价4.77 元2022.7.5 平均市盈率23.31 倍----大盘位于1757 点2022.2.27 平均市盈率35.25 倍---大盘位于3049 点---平均股价9.91 元2022.5.29 平均市盈率36.4 倍----大盘见阶段高点4335 点---平均股价18.31 元2022.6.5 平均市盈率31.1 倍---大盘阶段性大底3404 点---平均股价14.55 元2022.10.16 沪市大盘平均市盈率47.04 倍----大盘位于6124 点---平均股价20.16 元2022.11.6 沪市大盘平均市盈率44.53 倍---大盘位于5536 点---平均股价17.9 元【2】从历史行情的顶和底,以及相应的市盈率和历史平均股价的对照大盘平均市盈率的高低,股票平均股价的高低,和大盘指数的顶与底确实有一定的关系。

一文讲明白市盈率和市净率的关系

一文讲明白市盈率和市净率的关系一、什么是市盈率市盈率(PE)是最常用来评估股价水平是否合理的指标之一,用每股市价除以每股盈余(EPS)得出,他反映的是市场对某只标的资产给与的估值与其自身经营能力的反映。

简单的说就是,标的资产的价格与其价值的比例。

PE越高,表示标的资产价格偏离价值越大,因此常常认为存在价格泡沫;PE越低,表示价格与价值越相吻合。

从这个意义上,PE也代表了投资标的资产的成本和回报率。

但是,凡事都有两面性,PE高的股票有可能在另一侧面上反映了该企业良好的发展前景,市场对其未来充满信心,从而给予高估值。

那么,PE高好还是低好?市盈率作为衡量上市公司价格和价值关系的一个指标,其高低标准并非绝对的。

PE既然能够反映标的资产的价格与价值的关系,那么一定就能反映投资回报率。

实际上,给市盈率取倒数就是投资回报率。

从这个角度来看,PE过高代表了投资回报率过低。

那么问题就来了,既然投资回报率过低,那么为什么还有人追逐高市盈率的标的资产呢?因为市盈率是通过会计数据计算得来,反应的是标的资产的历史,并不能反映未来,甚至连现在也反映不了。

但是市场会通过历史来预测未来,市场的估值是给予企业未来的而不是历史的,是市场和投资者对标的资产未来的新任。

因此,投资者面向未来的投资决策和会计数据反映历史之间的矛盾,就体现在了尽管市盈率高企,还是有人会投资的现象。

在新动能产业、互联网+经济产业、新业态模式和充满故事、噱头的行业,市盈率普遍偏高。

这就是为什么上市公司都愿意讲故事、玩概念的原因。

那么,低市盈率就一定好吗?当然不是,低市盈率很明显的一个问题就是价格与价值相近。

什么东西价格与价值相近而没有议价呢?大家首先想到的是低档产品、附加值小的产品、完全竞争的产品等等。

实际上,低市盈率也往往代表了标的资产未来发展潜力有限。

事实上,市盈率高低的标准和货币存款利率水平是有联系的。

如果市盈率过高,投资不如存款,大家就会放弃投资而把钱存在银行吃利息;反之,如果市盈率过低,大家就会把存款取出来进行投资以取得比存款利息高的投资收益。

市净率

所谓牛市看PE(市盈率),熊市看PB(市净率)。

A股目前处于弱势,用市净率来寻找具有安全边际的股票可能更显稳妥。

市净率是股票价格与每股净资产的比值,换句话说也就是股票价格与账面价值相差几何,从这个角度说,如果PB值越小,就说明该公司股票的风险较小,而PB值处于历史低位,也就意味着该公司股票的安全边际较高。

如果用市净率这个指标来衡量,当前A股市场整体已经进入较安全区域,市场继续大幅下跌的概率在减小。

而从行业来看,市净率水平尽管略有参差,但是部分行业也已跌至最近11年来市净率的最低或接近历史底部,比较典型的是金融服务业和交通运输业。

那么,按照这个逻辑又会有多少股票的市净率目前是处于历史低位呢?我们发现,如果按当前市净率与历史最低值差距在10%以内视为处于历史低位的话,A股中有近1/4的公司都在这个范围之内。

但是,这500多家公司中有85%都是新股或者次新股,市净率的可比较意义不强。

因此,如果剔除掉新股或者次新股,最终A股有46家公司市盈率处于历史低位。

A股整体市净率触阶段底经过两个多月的调整,上证综指在2700点附近展开拉锯战。

有市场人士猜测,这就是此轮调整的底部。

如果从市净率的角度来看,这个说法是有一定道理的。

根据Wind资讯,剔除净资产为负的上市公司,当前2191家A股上市公司截至6月13日的平均市净率(根据最新报告期的净资产为计算依据,下同)为2.42倍。

我们将这一市净率水平放入历史参照系中,分别将其与2005年、2008年的两次历史大底和2010年7月的阶段性底部进行对比。

从历史数据来看,2005年上证综指跌至998点时,A股整体的平均市净率为1.66倍,2008年10月28日上证综指跌至1664点底部时,A股整体平均市净率为2.0倍。

2010年7月2日上证综指跌至2319点阶段性底部时,全部A股的平均市净率是2.42倍。

比较可知,目前全部A股整体的平均市净率已经和去年7月份的2319阶段性低点的数值相同,距离2008年1664点底部约有17%的差距。

A股历史平均市盈率

A股历史平均市盈率(99年—2013年5月)————兼对银行股的分析昨天是5月份的最后一个交易日,指数收盘于2300点。

沪市总市值16.2317万亿、深市总市值8.5437万亿,两市总市值相加为24.7755万亿,上证静态PE仅仅11.81倍、PB1.57倍:(去年12月4日指数创出新低1949点,当日收盘于1975点、沪市PE10.69倍)(5月31日上海市场)(5月31日深圳市场)(2012年12月4日最低点1949)从A股长期(十年)市盈率和市净率观察,这两个估值指标均处于近十年来的历史最低位:1、 A股长期(十年)市盈率分布图:2、A股长期(十年)市净率分布图:本月份上证指数上涨5.63%、深成指上涨6.52%,结束前期的月线三连阴。

中小板上涨14.52%、创业板上涨20.65%,基本上可以定义为继1949—2444点之后的第二波行情的启动。

只要人类社会不断进步、经济不断发展、GDP总量不断增加。

从长期看,股市每隔几年总是呈现出底部不断抬升的客观运行规律:1996年我们告别了500点,2005年我们跟1000点永别,2008年10月世界金融危机、指数再也没有回到1500点。

这一次可能跟以前不同了,以前N次反弹之后指数还会继续创出新低;这一次从1949解放底抬升之后,应该要和2000点永远说再见了!去年12月的1949点继325、512、998、1664点之后,又成为一个历史性大底的概率达到90%!国家统计局公布的2012年我国国内生产总值(GDP)为51.9322万亿,5月31日、两市总市值和2012年GDP的比值(证券化率)为:24.7755万亿÷51.9322万亿=47.71%。

证券化率,一般习惯只计算两市总市值,不包括海外香港、美国等境外部分市值。

巴菲特2001年底在《财富》杂志的一篇访谈中说:“虽然证券总市值/ GDP的比值(证券化率)作为分析工具有其自身的局限性,但是如只选择一个指标来判断整体市场的估值水平时,则它可能是最好的指标”。

交易日志模板

一、ying基本面分析(在以下的信息当中标注重点,你关注的重点是什么)多方因素:1、从资金面来看:市场的流动性持续宽松的背景下,行情将受益资金充沛带来的资金推动型行情。

继去年11月21日央行全面降息之后,2月5日央行以普降和定向相结合方式全面降准,之后又于3月1日对称式降息,4月19日更是再次降准,释放万亿流动性,5月11日继续降息。

随着降息,降准以及一系列定向宽松措施的陆续出台,行情有望继续在未来维持“慢牛”行情。

(重点关注)2、从估值看:截至昨日收盘,深市整体平均市盈率为60.59倍。

其中,深市主板为37.38倍、中小板为75.21倍,创业板市盈率则达到129.86倍;而整个沪市平均市盈率则只有21.97倍。

2007年“5·30”时,沪市的平均市盈率超过40倍;深市平均市盈率则在60倍左右,在6124点时,沪市平均市盈率攀升至69倍,直观数值对比,目前A股估值相较“5·30”时期,并不算高。

(重点关注)3、从政策面看:央行强调要促进股市平稳健康发展,力推战略新兴板全面推进创业板改革。

其中指出,促进股票市场平稳健康发展。

继续壮大主板、中小板市场,积极推动证券交易所市场内部分层,在上海证券交易所推出战略新兴板,全面推进创业板改革,提高服务实体经济能力。

央行表态有利于为股市营造慢牛氛围。

尤其值得注意的是,这将对冲28日汇金减持银行股利空,有利于缓解市场紧张情绪。

4、从增量资金看:除了全国社保基金外,地方社保基金目前只有广东社保基金通过委托投资的方式进入股市。

有媒体报道表示,地方社保基金入市时间将大幅提前,预计明年开始全面入市。

按照全国社保基金入市比例上限规定,投入权益类资产的最高比例不得超过30%。

按2万亿规模估计,地方社保基金全面入市后,至少将为股市带来6000亿元增量资金。

5、从大类资产配置看:现在大类资产配置变化是进行时而非完成时,未来资产配置会发生深刻变化。

比如,有券商测算,若目前约50万亿元居民储蓄的2.5%配置成股票,未来几年能给股市带来万亿元增量资金。

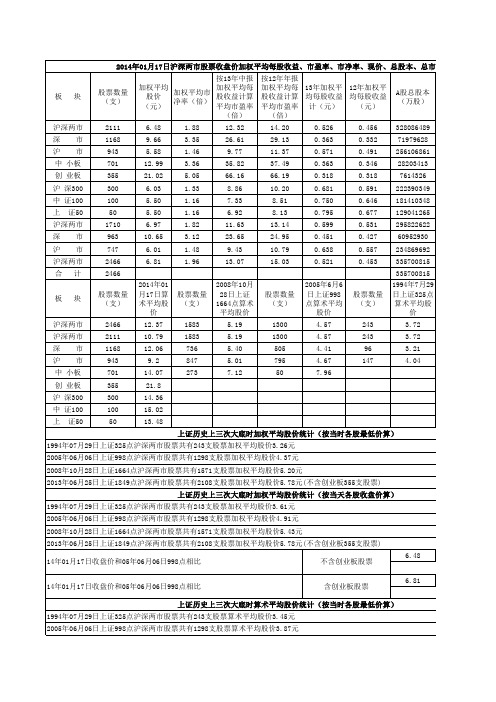

沪深两市股票加权平均股价统计

板

块

沪深两市 深 沪 市 市

中 小板 创 业板 沪 深300 中 证100 上 深 沪 合 板 证50 市 市 计 块 沪深两市

沪深两市沪深ຫໍສະໝຸດ 市 沪深两市 深 沪 市 市中 小板 创 业板 沪 深300 中 证100 上 证50

1994年07月29日上证325点沪深两市股票共有243支股票加权平均股价3.61元 2005年06月06日上证998点沪深两市股票共有1298支股票加权平均股价4.91元 2008年10月28日上证1664点沪深两市股票共有1571支股票加权平均股价5.43元 2013年06月25日上证1849点沪深两市股票共有2108支股票加权平均股价5.78元(不含创业板355支股票) 14年01月31日收盘价和05年06月06日998点相比 14年01月31日收盘价和05年06月06日998点相比 不含创业板股票 含创业板股票 6.62 26% 7 30%

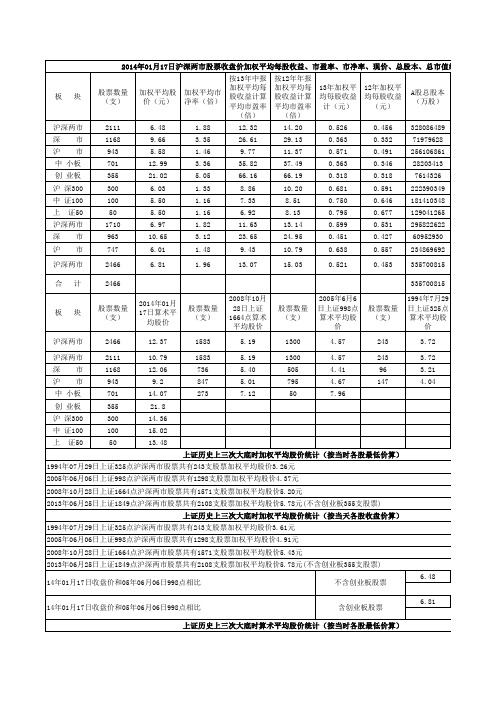

2014年01月17日沪深两市股票收盘价加权平均每股收益、市盈率、市净率、现价、总股本、总市值统计 股票数量 (支) 2111 1168 943 701 355 300 100 50 1710 963 747 2466 2466 股票数量 (支) 2466 2111 1168 943 701 355 300 100 50 2014年01 月17日算 术平均股 价 12.37 10.79 12.06 9.2 14.07 21.8 14.36 15.02 13.48 上证历史上三次大底时加权平均股价统计(按当时各股最低价算) 1994年07月29日上证325点沪深两市股票共有243支股票加权平均股价3.26元 2005年06月06日上证998点沪深两市股票共有1298支股票加权平均股价4.37元 2008年10月28日上证1664点沪深两市股票共有1571支股票加权平均股价5.20元 2013年06月25日上证1849点沪深两市股票共有2108支股票加权平均股价5.78元(不含创业板355支股票) 上证历史上三次大底时加权平均股价统计(按当天各股收盘价算) 1994年07月29日上证325点沪深两市股票共有243支股票加权平均股价3.61元 2005年06月06日上证998点沪深两市股票共有1298支股票加权平均股价4.91元 2008年10月28日上证1664点沪深两市股票共有1571支股票加权平均股价5.43元 2013年06月25日上证1849点沪深两市股票共有2108支股票加权平均股价5.78元(不含创业板355支股票) 14年01月17日收盘价和05年06月06日998点相比 14年01月17日收盘价和05年06月06日998点相比 不含创业板股票 含创业板股票 6.48 24% 6.81 28% 股票数量 (支) 1583 1583 736 847 273 2008年10月 28日上证 1664点算术 平均股价 5.19 5.19 5.40 5.01 7.12 股票数量 (支) 1300 1300 505 795 50 2005年6月6 日上证998 点算术平均 股价 4.57 4.57 4.41 4.67 7.96 股票数量 (支) 243 243 96 147 按13年中报 按12年年报 加权平均 加权平均每 加权平均每 13年加权平 12年加权平 加权平均市 股价 股收益计算 股收益计算 均每股收益 均每股收益 净率(倍) (元) 平均市盈率 平均市盈率 计(元) (元) (倍) (倍) 6.48 1.88 12.32 14.20 0.526 0.456 9.66 5.58 12.99 21.02 6.03 5.50 5.50 6.97 10.65 6.01 6.81 3.35 1.46 3.36 5.05 1.33 1.16 1.16 1.82 3.12 1.48 1.96 26.61 9.77 35.82 66.16 8.86 7.33 6.92 11.63 23.65 9.43 13.07 29.13 11.37 37.49 66.19 10.20 8.51 8.13 13.14 24.95 10.79 15.03 0.363 0.571 0.363 0.318 0.681 0.750 0.795 0.599 0.451 0.638 0.521 0.332 0.491 0.346 0.318 0.591 0.646 0.677 0.531 0.427 0.557 0.453 A股总股本 (万股) 328086489 71979628 256106861 28203413 7614326 222390349 181410348 129041265 295822622 60952930 234869692 335700815 335700815 1994年7月29 日上证325点 算术平均股 价 3.72 3.72 3.21 4.04

2014年沪深两市股票市盈率、市盈率统计

2014年02月14日沪深两市股票收盘价加权平均每股收益、市盈率、市净率、现价、总股本、总市值统计 股票数量 (支) 2131 1183 948 716 379 300 100 50 1710 963 747 2510 2510 按13年中报 加权平均每 加权平均股 加权平均市 股收益计算 价(元) 净率(倍) 平均市盈率 (倍) 6.95 10.66 5.91 14.63 23.83 6.27 5.65 5.61 6.97 10.65 6.01 7.34 2.05 3.74 1.58 3.75 5.56 1.39 1.19 1.18 1.82 3.12 1.48 2.15 13.23 29.35 10.35 40.17 72.08 9.22 7.53 7.06 11.63 23.65 9.43 14.09 按12年年报 加权平均每 13年加权平 12年加权平 股收益计算 均每股收益 均每股收益 平均市盈率 计(元) (元) (倍) 15.26 32.08 12.06 41.91 69.69 10.61 8.74 8.29 13.14 24.95 10.79 16.21 0.525 0.363 0.571 0.364 0.331 0.680 0.749 0.794 0.599 0.451 0.638 0.521 0.456 0.332 0.490 0.349 0.342 0.590 0.646 0.676 0.531 0.427 0.557 0.453 A股总股本 (万股) 329935872 72351322 257584550 28449543 7791718 222655538 181612780 129243700 295822622 60952930 234869692 337727590 337727590

上证历史上三次大底时算术平均股价统计(按当时各股最低价算) 1994年07月29日上证325点沪深两市股票共有243支股票算术平均股价3.45元 2005年06月06日上证998点沪深两市股票共有1298支股票算术平均股价3.87元 2008年10月28日上证1664点沪深两市股票共有1571支股票算术平均股价5.19元 2013年06月25日上证1849点沪深两市股票共有2108支股票算术平均股价8.76元(不含创业板355支股票) 上证历史上三次大底时算术平均股价统计((按当天各股收盘价算) 1994年07月29日上证325点沪深两市股票共有243支股票算术平均股价3.72元 2005年06月06日上证998点沪深两市股票共有1298支股票算术平均股价4.57元 2008年10月28日上证1664点沪深两市股票共有1571支股票算术平均股价5.19元 2013年06月25日上证1849点沪深两市股票共有2108支股票算术平均股价8.76元(不含创业板355支股票) 14年01月31日收盘价和05年06月06日998点相比 14年01月31日收盘价和05年06月06日998点相比 不含创业板股票 含创业板股票 11.42 60% 13.41 66%

A股历史大底和大顶统计

A股历史大底和大顶统计(平均市盈率)一、历史资料<1>1993年2月1553点---平均市盈率51.07倍----平均股价24.65元.跌到1994年7月325点----平均市盈率10.65倍----平均股价4.24元.历时18个月,指数最大跌幅79%<2>1994年9月1053点----平均市盈率33.56倍----平均股价13.91元,跌到1996年1月512点----平均市盈率19.44倍----平均股价6.17元.历时16个月,指数最大跌幅51%<3>1997年5月1510点----平均市盈率59.64倍----平均股价15.16元. 股票收益率1.64%跌到1999年5月1047点----平均市盈率38.04倍----平均股价9.26元.历时24个月,指数最大跌幅30% 股票收益率2.59%<4>1999年6月1756点----平均石盈率63.08倍----平均股价14.1元,股票收益率1.56%跌到1999年12月1341点----平均市盈率48.75倍----平均股价10.96元.历时6个月,指数最大跌幅24% 股票收益率 2.0%<5>2001年6月2245点----平均市盈率66.16倍----平均股价17.51元. 股票收益率1.48%跌到2005年6月998点----平均市盈率15.42倍----平均股价4.77元.历时48个月,指数最大跌幅55% 股票收益率 6.5%<6>2007年10月6124点----平均市盈率71.04倍----平均股价20.16元. 股票收益率 1.38%股2008年10月28日,上证指数见底1664点时,A股平均市盈率13.42倍,平均股价5.8元。

股票收益率7.4%二、从历史行情的顶和底,以及相应的市盈率和历史平均股价的对比发现大盘平均市盈率的高低,股票平均股价的高低,和大盘指数的顶与底有一定的关系;历史上沪市A股平均市盈率最低最高在10.65倍和76.7倍之间波动;历史上沪市A股平均股价最低最高在4.24元和20.16元之间波动。

A股行业比较月报:当前A股估值调整到什么位置了

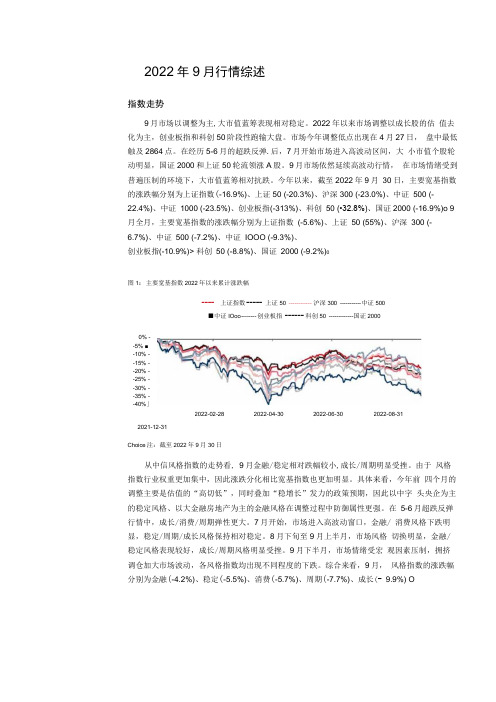

2022年9月行情综述指数走势9月市场以调整为主,大市值蓝筹表现相对稳定。

2022年以来市场调整以成长股的估值去化为主,创业板指和科创50阶段性跑输大盘。

市场今年调整低点出现在4月27日,盘中最低触及2864点。

在经历5-6月的超跌反弹.后,7月开始市场进入高波动区间,大小市值个股轮动明显,国证2000和上证50轮流领涨A股。

9月市场依然延续高波动行情,在市场情绪受到普遍压制的环境下,大市值蓝筹相对抗跌。

今年以来,截至2022年9月30日,主要宽基指数的涨跌幅分别为上证指数(-16.9%)、上证50 (-20.3%)、沪深300 (-23.0%)、中证500 (-22.4%)、中证1000 (-23.5%)、创业板指(-313%)、科创50 (•32.8%)、国证2000 (-16.9%)o 9月全月,主要宽基指数的涨跌幅分别为上证指数(-5.6%)、上证50 (55%)、沪深300 (-6.7%)、中证500 (-7.2%)、中证IOOO (-9.3%)、创业板指(-10.9%)> 科创50 (-8.8%)、国证2000 (-9.2%)0图1:主要宽基指数2022年以来累计涨跌幅---- 上证指数----- 上证50 ------------ 沪深300 ----------- 中证500■中证IOoo -------- 创业板指 ------ 科创50 -------------国证20000% --5% ■-10% --15% --20% --25% --30% --35% --40%」2022-02-28 2022-04-30 2022-06-30 2022-08-31 2021-12-31Choice注:截至2022年9月30日从中信风格指数的走势看, 9月金融/稳定相对跌幅较小,成长/周期明显受挫。

由于风格指数行业权重更加集中,因此涨跌分化相比宽基指数也更加明显。

具体来看,今年前四个月的调整主要是估值的“高切低”,同时叠加“稳增长”发力的政策预期,因此以中字头央企为主的稳定风格、以大金融房地产为主的金融风格在调整过程中防御属性更强。

创业板知识竞赛试题及答案

一、判断题(每题1分,共25分)1、创业板上市公司主要是处于种子期、初创期的中小企业。

【×】2、全球GDP前10名的国家全部设立了创业板市场。

【√】3、创业板以成长型创业企业为服务对象,重点支持具有自主创新能力的企业。

【√】4、只有新经济、新模式的企业才能在创业板上市。

【×】5、创业板的公司都是成长性高的公司,买入创业板股票,都会获得高收益。

【×】6、创业板只是在发行条件上比中小企业板更为宽松,其它方面都差不多。

【×】7、创业板发行人最近一期末要求不存在未弥补亏损。

【√】8、相对主板市场,创业板市场是一个风险较高的市场。

【√】9、创业板设立独立的发行审核委员会。

【√】10、主板发行审核委员会委员与创业板发行审核委员会委员可以互相兼任。

【×】11、投资者参与创业板交易,需要另外开设创业板证券账户。

【×】12、具有两年以上(含两年)交易经验的投资者申请参与创业板交易,不需要与证券公司现场签署《创业板市场投资风险揭示书》。

【×】13、不具备两年交易经验的投资者申请参与创业板交易,在现场签署《创业板市场投资风险揭示书》的同时,还应就其自愿承担市场风险摘录一段特别声明,两个交易日后才能开通交易权限。

【×】14、投资者登陆中国证券登记结算有限公司网站,输入自己的证券账户代码,即可确认自己是否具备2年以上投资经验。

【√】15、投资者申购创业板新股的上限是该新股的上网发行数量。

【×】16、创业板实行网上信息披露为主的信息披露制度。

【√】17、创业板的公司如果退市了,会和主板的退市公司一样,必须退到代办股份转让系统继续交易。

【×】18、已经从创业板退市的公司,可以直接申请恢复上市。

【×】19、创业板的结算制度与主板相同。

【√】20、进入创业板市场前应当充分了解潜在的投资风险。

【√】21、创业板上市公司可以在中午休市期间或下午三点三十分后通过指定网站披露临时报告。

特尔佳周末选股练习题

特尔佳周末选股练习题一、基础知识部分1. 股票的分类有哪些?2. 什么是主板、中小板、创业板?3. 股票交易的时间是什么?4. 股票交易的基本单位是什么?5. 如何计算市盈率、市净率?6. 股票价格受哪些因素影响?7. 举例说明什么是蓝筹股、白马股、黑马股?8. 股票的分红方式有哪些?9. 什么是A股、B股、H股?10. 股票交易的手续费包括哪些?二、技术分析部分1. 什么是K线图?如何解读K线图?2. 常见的K线组合有哪些?3. 什么是均线?如何运用均线分析股票?4. 什么是MACD指标?如何运用MACD指标判断买卖点?5. 什么是RSI指标?如何运用RSI指标判断股票超买超卖?6. 什么是BOLL指标?如何运用BOLL指标判断股票走势?7. 请简述量价关系理论。

8. 如何判断股票的支撑位和压力位?9. 请举例说明什么是头肩底、头肩顶形态?10. 请举例说明什么是W底、M顶形态?三、基本面分析部分1. 如何分析公司的盈利能力?2. 如何分析公司的偿债能力?3. 如何分析公司的成长性?4. 举例说明什么是行业龙头股?5. 如何判断公司的估值是否合理?6. 请简述宏观经济指标对股市的影响。

7. 如何分析国家政策对股市的影响?8. 如何分析行业发展趋势?9. 请举例说明什么是周期股、非周期股?10. 如何分析公司的管理层和股权结构?四、实战操作部分1. 如何制定个人投资策略?2. 举例说明什么是价值投资、成长投资、技术分析投资?3. 如何进行股票建仓、加仓、减仓、清仓?4. 请简述止损、止盈的意义及操作方法。

5. 如何进行资金管理?6. 如何分析市场情绪?7. 请举例说明如何捕捉龙头股?8. 如何参与新股申购?9. 如何利用融资融券进行股票交易?10. 请简述股票投资的风险及应对策略。

五、综合案例分析部分1. 请分析某只股票的基本面、技术面、消息面。

2. 请结合当前市场环境,推荐一只值得关注的股票。

市盈率市净率与ROE关系

中国A 股公司市盈率、市净率与ROE 水平的关系研究市盈率( P/E) 和市净率( P/B) 是在实务中被广泛使用的估值标准。

中国股市融资监管的规定与一定年度( 一般3 年) 的ROE 水平有关, 比如与退市相关的ROE 水平0%, 与配股相关的ROE 水平6%, 与配股及上市相关的ROE 水平10%,t 代表当期, 市净率应与公司未来的业绩( ROE) , 公司发展的前景( 未来净资产B, 取决于未来业绩变化趋势) , 股票的风险( 股票融资成本r ) 有关, 未来业绩的水平和趋势越好, 股票风险越小, 市净率越大( Nissim、Penman, 2001; Piotroski, 2000) 。

市盈率与市净率的关系可以由下面的恒等式得到上述两个公式是基于真实的业绩及净资产的, 在分析中国上市公司这两个指标的时候, 必须考虑盈余管理的影响,盈余管理对于公司当期盈余和净资产的质量都有影响。

股价P 取决于真实的业绩及净资产, 因此当期虚增的净资产将使市净率下降。

从国内学者的研究结果可以知道, 绩优股业绩总体上是稳定的, 未来的业绩仍将保持较高水平,风险不大, 同时由于可以通过再融资, 可以更好地把握成长机会, 成长性好于其它两类, 根据公式( 1- 1) 市净率在三类股票中应该最大。

由于配股的ROE 规定的变化, 绩平股主要是从绩优股中业绩下滑而来, 而且会继续下滑成为绩劣股。

在1999 年前, 由于3 年每年ROE大于10%的规定, 使无法继续盈余管理保持虚假绩优形象的公司下滑到绩平股, 净资产中水分仍然较多。

1999 年后ROE 规定变成6%, 在绩优股中盈余管理较吃力的公司迅速变成绩平股, 由于融资能力和相应的盈余管依然存在, 净资产中的水分也较多。

绩劣股是处于财务困境的公司, 有退市的可能, 但是由于具有”壳资源”, 退市风险不大, 未来的业绩由于重组等原因有反转的可能。

其中的0 组( 亏损股) 为了扭亏和重组, 往往进行了巨额冲销( Big Bath) , 净资产的水分较少。

什么是市净率作用与意义有哪些

什么是市净率作用与意义有哪些市净率可用于股票投资分析,一般来说市净率较低的股票,投资价值较高,相反,则投资价值较低,以下是由店铺整理关于什么是市净率的内容,希望大家喜欢!市净率的计算方法市净率的计算方法是:市净率=(P/BV)即:每股市价(P)/每股净资产(Book Value)股票净值即:公司资本金、资本公积金、资本公益金、法定公积金、任意公积金、未分配盈余等项目的合计,它代表全体股东共同享有的权益,也称净资产。

净资产的多少是由股份公司经营状况决定的,股份公司的经营业绩越好,其资产增值越快,股票净值就越高,因此股东所拥有的权益也越多。

估值通过市净率定价法估值时,首先,应根据审核后的净资产计算出发行人的每股净资产;其次,根据二级市场的平均市净率、发行人的行业情况(同类行业公司股票的市净率)、发行人的经营状况及其净资产收益等拟订估值市净率;最后,依据估值市净率与每股净资产的乘积决定估值。

适用范围市净率特别在评估高风险企业,企业资产大量为实物资产的企业时受到重视。

市净率的作用与意义股票净值是决定股票市场价格走向的主要根据。

上市公司的每股内含净资产值高而每股市价不高的股票,即市净率越低的股票,其投资价值越高。

相反,其投资价值就越小,但在判断投资价值时还要考虑当时的市场环境以及公司经营情况、盈利能力等因素。

市净率能够较好地反映出"有所付出,即有回报",它能够帮助投资者寻求哪个上市公司能以较少的投入得到较高的产出,对于大的投资机构,它能帮助其辨别投资风险。

这里要指出的是:市净率不适用于短线炒作,提高获利能力。

市净率可用于投资分析。

每股净资产是股票的本身价值,它是用成本计量的,而每股市价是这些资产的现在价格,它是证券市场上交易的结果。

市价高于价值时企业资产的质量较好,有发展潜力,反之则资产质量差,没有发展前景。

优质股票的市价都超出每股净资产许多,一般说来市净率达到3可以树立较好的公司形象。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

日期上海A股PB深圳A股PB沪深A股PB中小板PB创业板PB 1998年1月 4.77 4.73 4.751998年2月 4.58 4.59 4.581998年3月 4.35 4.43 4.391998年4月 4.63 4.73 4.681998年5月 4.91 5.02 4.961998年6月 4.75 4.68 4.721998年7月 4.6 4.55 4.581998年8月 3.71 3.61 3.671998年9月 4.03 3.91 3.97######### 3.98 3.9 3.95######### 4.12 3.99 4.06######### 3.82 3.67 3.751999年1月 3.79 3.66 3.731999年2月 3.65 3.47 3.561999年3月 3.72 3.58 3.651999年4月 3.43 3.36 3.41999年5月 3.93 3.7 3.821999年6月 5.22 5.09 5.161999年7月 4.9 4.78 4.841999年8月 4.57 4.51 4.551999年9月 4.44 4.46 4.45######### 4.27 4.26 4.26######### 4.23 4.14 4.19######### 4.01 3.94 3.982000年1月 4.51 4.6 4.552000年2月 5.02 5.14 5.072000年3月 5.07 5.4 5.222000年4月 5.11 5.33 5.212000年5月 5.28 5.57 5.412000年6月 5.44 5.84 5.622000年7月 5.576 5.762000年8月 5.28 5.44 5.352000年9月 5.03 5.24 5.13######### 5.17 5.38 5.27######### 5.53 5.7 5.61######### 5.69 5.67 5.682001年1月 5.69 5.6 5.652001年2月 5.34 5.17 5.262001年3月 5.43 5.35 5.392001年4月 5.32 5.28 5.32001年5月 5.56 5.43 5.512001年6月 5.66 5.45 5.572001年7月 4.84 4.58 4.732001年8月 3.98 4.18 4.062001年9月 3.83 3.92 3.86######### 3.63 3.69 3.65######### 3.77 3.85 3.8######### 3.53 3.6 3.562002年1月 3.21 3.19 3.22002年2月 3.28 3.3 3.282002年3月 3.43 3.54 3.472002年4月 3.47 3.74 3.562002年5月 3.17 3.45 3.262002年6月 3.64 3.9 3.732002年7月 3.47 3.71 3.552002年8月 3.43 3.67 3.512002年9月 3.25 3.45 3.32######### 2.92 3.23 3.02######### 2.78 3.01 2.86######### 2.64 2.87 2.712003年1月 2.8 3.14 2.912003年2月 2.81 3.17 2.922003年3月 2.78 3.09 2.872003年4月 2.94 3.05 2.972003年5月 3.05 3.21 3.12003年6月 2.88 2.95 2.92003年7月 2.84 2.87 2.852003年8月 2.68 2.76 2.72003年9月 2.59 2.65 2.61######### 2.44 2.51 2.46######### 2.54 2.56 2.55######### 2.73 2.62 2.72004年1月 2.9 2.81 2.872004年2月 3.04 3.06 3.042004年3月 3.08 3.15 3.12004年4月 2.73 2.7 2.722004年5月 2.65 2.65 2.652004年6月 2.38 2.35 2.37 4.03 2004年7月 2.34 2.34 2.34 3.71 2004年8月 2.26 2.24 2.25 3.77 2004年9月 2.35 2.38 2.36 4.23 ######### 2.16 2.2 2.17 3.22 ######### 2.19 2.23 2.21 3.12 ######### 2.07 2.07 2.07 2.9 2005年1月 1.95 1.93 1.94 2.55 2005年2月 2.13 2.13 2.13 2.89 2005年3月 1.89 1.9 1.89 2.67 2005年4月 1.81 1.79 1.81 2.65 2005年5月 1.67 1.66 1.67 2.34 2005年6月 1.7 1.65 1.69 2.65 2005年7月 1.7 1.61 1.68 2.64 2005年8月 1.78 1.74 1.77 2.79 2005年9月 1.76 1.76 1.76 2.87 ######### 1.62 1.65 1.63 2.68 ######### 1.61 1.62 1.61 2.4 ######### 1.69 1.66 1.68 2.37 2006年1月 1.82 1.8 1.81 2.42 2006年2月 1.84 1.84 1.84 2.41 2006年3月 1.8 1.8 1.8 2.52 2006年4月 1.91 1.92 1.91 2.84 2006年5月 2.16 2.28 2.19 3.43 2006年6月 2.19 2.37 2.23 3.79 2006年7月 2.21 2.19 2.21 3.39 2006年8月 2.15 2.23 2.17 3.45 2006年9月 2.42 2.31 2.4 3.69 ######### 2.29 2.29 2.29 3.39 ######### 2.61 2.56 2.6 3.56######### 3.32 2.88 3.23 4.042007年1月 3.76 3.44 3.69 4.92007年2月 3.88 3.84 3.87 5.032007年3月 4.24 4.23 4.24 5.572007年4月 4.64 5.23 4.76 6.182007年5月 5.01 5.82 5.17 6.652007年6月 4.69 5.34 4.81 6.342007年7月 5.47 6.41 5.657.612007年8月 6.27.27 6.418.422007年9月 6.677.63 6.868.27######### 6.917 6.937.11######### 6.42 5.95 6.34 6.69#########7.067.177.088.972008年1月 5.89 6.5468.132008年2月 5.83 6.8 5.998.672008年3月 4.41 5.16 4.53 6.422008年4月 4.38 4.69 4.44 5.52008年5月 4.08 4.46 4.15 5.572008年6月 3.25 3.42 3.28 4.422008年7月 3.29 3.57 3.34 4.682008年8月 2.85 2.79 2.84 3.462008年9月 2.73 2.61 2.71 3.03######### 1.99 1.92 1.98 2.2######### 2.15 2.21 2.16 2.57######### 2.1 2.28 2.13 2.982009年1月 2.3 2.51 2.34 3.262009年2月 2.41 2.71 2.47 3.382009年3月 2.69 3.19 2.78 3.962009年4月 2.7 3.37 2.82 4.22009年5月 2.87 3.563 4.412009年6月 3.23 3.92 3.35 4.572009年7月 3.76 4.57 3.9 5.142009年8月 2.93 3.65 3.06 4.432009年9月 3.07 3.86 3.22 4.85######### 3.14 4.17 3.33 4.8612.13 ######### 3.36 4.74 3.62 5.8112.53 ######### 3.49 4.9 3.75 6.2212.45 2010年1月 3.19 4.66 3.46 6.1611.42 2010年2月 3.28 5.01 3.6 6.4412.24 2010年3月 3.26 4.97 3.59 6.399.81 2010年4月 2.77 4.09 3.04 5.25 6.53 2010年5月 2.52 3.9 2.8 5.34 6.65 2010年6月 2.34 3.63 2.6 5.1 6.18 2010年7月 2.57 4.11 2.88 5.67 5.78 2010年8月 2.54 4.24 2.89 5.54 5.61 2010年9月 2.56 4.31 2.92 5.61 5.6 ######### 2.73 4.52 3.1 5.53 5.13 ######### 2.58 4.61 3.01 5.96 5.89 ######### 2.59 4.63 3.01 5.94 5.98 2011年1月 2.59 4.31 2.95 5.4 5.49 2011年2月 2.7 4.67 3.12 5.79 5.94 2011年3月 2.59 4.34 2.96 5.25 5.18 2011年4月 2.45 3.78 2.74 4.39 3.74 2011年5月 2.3 3.49 2.56 4.01 3.552011年6月 2.32 3.64 2.61 4.22 3.63 2011年7月 2.27 3.75 2.6 4.4 3.92 2011年8月 2.13 3.56 2.46 4.17 3.88 2011年9月 1.97 3.14 2.24 3.66 3.37 ######### 1.99 3.07 2.25 3.63 3.38 ######### 1.89 2.96 2.14 3.52 3.36 ######### 1.8 2.6 1.99 3.07 2.94 2012年1月 1.88 2.57 2.04 2.97 2.62 2012年2月 1.99 2.88 2.2 3.34 3.01 2012年3月 1.8 2.652 3.1 2.8 2012年4月 1.84 2.64 2.03 2.99 2.66 2012年5月 1.78 2.722 3.1 2.86 2012年6月 1.68 2.6 1.89 2.99 2.9 2012年7月 1.58 2.41 1.78 2.75 2.66 2012年8月 1.55 2.38 1.74 2.76 2.86 2012年9月 1.57 2.4 1.77 2.77 2.7 ######### 1.56 2.38 1.75 2.74 2.69 ######### 1.45 2.05 1.59 2.3 2.26 ######### 1.66 2.4 1.83 2.68 2.69 2013年1月 1.75 2.55 1.94 2.82 2.87 2013年2月 1.74 2.64 1.95 2.94 3.11 2013年3月 1.64 2.54 1.86 2.89 3.07 2013年4月 1.6 2.5 1.81 2.82 3.12 2013年5月 1.57 2.69 1.83 3.08 3.59 2013年6月 1.35 2.3 1.57 2.66 3.29 2013年7月 1.36 2.44 1.61 2.83 3.68 2013年8月 1.43 2.57 1.7 2.99 3.86 2013年9月 1.49 2.72 1.78 3.16 4.36 ######### 1.47 2.62 1.74 3.03 4.05 ######### 1.47 2.72 1.77 3.17 4.5 ######### 1.41 2.65 1.7 3.11 4.3 2014年1月 1.36 2.75 1.69 3.24 4.97 2014年2月 1.38 2.78 1.71 3.34 4.94 2014年3月 1.37 2.66 1.68 3.13 4.56 2014年4月 1.37 2.64 1.67 3.11 4.45 2014年5月 1.29 2.5 1.58 2.98 4.4 2014年6月 1.3 2.6 1.61 3.11 4.77 2014年7月 1.4 2.76 1.73 3.28 4.66 2014年8月 1.42 2.89 1.77 3.47 4.99 2014年9月 1.51 3.14 1.91 3.79 5.44 ######### 1.55 3.19 1.95 3.83 5.46 ######### 1.66 3.25 2.05 3.78 5.57 ######### 2.02 3.26 2.32 3.56 4.98 2015年1月 2.02 3.53 2.39 3.97 5.59 2015年2月 2.1 3.82 2.52 4.32 6.35 2015年3月 2.4 4.61 2.94 5.287.94 2015年4月 2.85 5.36 3.47 6.059.58 2015年5月 2.68 6.09 3.517.1411.91 2015年6月 2.52 5.4 3.22 6.249.68。