利润表垂直分析

利润垂直分析财务报告模板

一、报告摘要本报告旨在通过对公司利润表的垂直分析,揭示公司各项收入、成本和费用构成的变化趋势,分析公司盈利能力的变化,为公司管理层提供决策参考。

二、报告背景(在此部分简要介绍公司背景、行业状况、报告期等信息)三、利润表垂直分析(一)营业收入分析1. 营业收入构成分析- 分析公司营业收入构成,包括主营业务收入、其他业务收入等,了解公司主要收入来源。

- 比较不同年度营业收入构成的变化,分析公司业务结构调整情况。

2. 营业收入变动分析- 分析营业收入增长或下降的原因,如市场需求、产品价格、销售策略等。

- 比较不同产品或业务的收入变动情况,找出收入增长或下降的主要因素。

(二)营业成本分析1. 营业成本构成分析- 分析公司营业成本构成,包括直接成本、间接成本等,了解公司成本控制情况。

- 比较不同年度营业成本构成的变化,分析公司成本结构优化情况。

2. 营业成本变动分析- 分析营业成本增长或下降的原因,如原材料价格、人工成本、生产效率等。

- 比较不同产品或业务的成本变动情况,找出成本控制的重点。

(三)营业费用分析1. 营业费用构成分析- 分析公司营业费用构成,包括销售费用、管理费用、财务费用等,了解公司费用控制情况。

- 比较不同年度营业费用构成的变化,分析公司费用结构优化情况。

2. 营业费用变动分析- 分析营业费用增长或下降的原因,如市场营销策略、管理效率、融资成本等。

- 比较不同产品或业务的费用变动情况,找出费用控制的重点。

(四)营业利润分析1. 营业利润构成分析- 分析公司营业利润构成,了解公司盈利能力变化。

- 比较不同年度营业利润构成的变化,分析公司盈利能力提升或下降的原因。

2. 营业利润变动分析- 分析营业利润增长或下降的原因,如收入增长、成本控制、费用优化等。

- 比较不同产品或业务的营业利润变动情况,找出影响公司盈利能力的主要因素。

(五)利润总额分析1. 利润总额构成分析- 分析公司利润总额构成,了解公司整体盈利能力。

财务分析常用的四种方法

财务分析常用的四种方法财务分析是企业管理中非常重要的一环,通过对财务数据的分析,可以匡助企业了解自身的财务状况,评估经营绩效,制定合理的财务策略。

在财务分析中,有许多不同的方法可以使用,其中常用的四种方法包括比率分析、趋势分析、垂直分析和横向分析。

下面将详细介绍这四种方法及其应用。

1. 比率分析:比率分析是通过计算和比较各种财务比率,来评估企业的财务状况和经营绩效。

常见的财务比率包括流动比率、速动比率、负债比率、资产周转率等。

通过比较这些比率与行业标准或者历史数据,可以判断企业的偿债能力、盈利能力、运营效率等方面的表现。

比率分析可以匡助企业发现潜在的财务问题,并为决策提供参考依据。

2. 趋势分析:趋势分析是通过比较企业在一段时间内的财务数据,来观察和分析财务指标的变化趋势。

通过观察趋势,可以判断企业的财务状况是否持续改善或者恶化,以及变化的速度和幅度。

趋势分析可以匡助企业预测未来的财务表现,并及时采取相应的措施。

3. 垂直分析:垂直分析是将企业的财务数据按照一定的比例关系进行分类和分析。

常用的垂直分析方法包括资产负债表的百分比分析和利润表的百分比分析。

通过垂直分析,可以了解企业各项财务指标在整体财务结构中的比重,从而发现潜在的问题和风险。

垂直分析可以匡助企业优化财务结构,提高财务运营效率。

4. 横向分析:横向分析是将企业的财务数据与同一期偶尔同一行业的数据进行比较和分析。

横向分析可以匡助企业了解自身在行业中的地位和竞争力,发现自身的优势和劣势。

通过横向分析,企业可以及时调整经营策略,提高市场竞争力。

需要注意的是,以上四种方法并非孤立存在,它们可以相互结合使用,相互印证,以获得更全面和准确的财务分析结果。

此外,在进行财务分析时,还应考虑相关的经济环境和行业特点,避免片面和误导性的结论。

综上所述,比率分析、趋势分析、垂直分析和横向分析是财务分析中常用的四种方法。

通过这些方法的综合运用,企业可以全面了解自身的财务状况和经营绩效,为决策提供科学依据,促进企业的可持续发展。

财务分析中的垂直分析法

财务分析中的垂直分析法垂直分析法,也被称为纵向分析法,是财务分析中一种重要的方法。

它通过对财务表格中的各项数据进行逐年对比,进而分析和评估企业的财务状况和经营情况。

本文将重点介绍垂直分析法的定义、应用和优缺点,并以一个实际案例来演示如何进行垂直分析。

一、垂直分析法的定义垂直分析法是一种将财务报表中各项数据按照特定比例进行分析的方法。

通常,我们以某一基准项为100%,其他相关项则按照其相对比例进行调整。

这样一来,我们可以通过对比各个项目的变化趋势,了解企业在特定时期内各项财务指标的相对变化情况。

二、垂直分析法的应用垂直分析法主要应用于财务报表,包括利润表和资产负债表。

通过对这些重要财务报表进行垂直分析,我们可以揭示出企业的盈利能力、偿债能力、营运效率等关键财务指标。

1. 利润表的垂直分析在利润表的垂直分析中,我们通常将收入项目作为基准项。

将其他各项费用和成本与收入进行对比,我们可以了解到不同费用项目在总收入中所占比例的变化情况,从而判断企业的经营效益。

比如,我们可以计算销售成本在总收入中所占的比例,进而评估企业的成本控制能力。

2. 资产负债表的垂直分析在资产负债表的垂直分析中,我们通常将总资产作为基准项。

将其他各项资产和负债与总资产进行对比,我们可以了解到不同资产和负债项目在总资产中所占比例的变化情况。

例如,我们可以计算流动资产在总资产中所占比例,以了解企业的流动性状况。

三、垂直分析法的优缺点垂直分析法作为财务分析的一种方法,具有以下优点和缺点。

1. 优点首先,垂直分析法可以直观地展示出企业不同项目在整体财务状况中的比例关系,能够帮助我们更好地了解企业财务情况。

其次,垂直分析法易于理解并操作,不需要太多的复杂计算,适用于各类企业和财务报表。

2. 缺点然而,垂直分析法也存在一些缺点。

首先,垂直分析法只能提供静态的信息,不能反映企业财务指标的变化趋势。

其次,垂直分析法忽略了不同企业和行业之间的差异性,难以进行横向比较和对比。

利润表的项目解读利润表的水平分析利润表的垂直分析利润表的比率分析

• 销售费用是企业在销售产品、自制半成品和提供劳务等过 程中发生的费用,包括由企业负担的包装费、运输费、广 告费、装卸费、保险费、委托代销手续费、展览费、销售 部门人员工资、职工福利费、差旅费、办公费、折旧费、 修理费等。

2009年

162 000 120 000

42 000 70 000 64 000 6 000 2 000 17 760

0 5 000

0 67 240

0 30 000 37 240 14 100 利润表的项目解读利润表的水平23分析140

利润表的垂直分析利润表的比率分析

二、利润表的水平分析

运用报告期资料与上年度同一资料对 比分析

2009年

292 000 82 000

210 000 152 000 142 000 10 000 50 000 25 000

2 000 10 000 -10 000 43 000 100 000

0 143 000

6 925 利润表的项目解读利润表的水1平36分析075

利润表的垂直分析利润表的比率分析

项目

一、营业收入 减:营业成本

营业税费 销售费用 管理费用 财务费用 资产减值损失 加:公允价值变动净收益 投资净收益 二、营业利润 加:营业外收入 减:营业外支出

其中:非流动资产处置净损失

三、利润总额 减:所得税 四、净利润 五、每股收益

2005年 2004年度

2 316 444 1 860 734

利润表的项目解读利润 表的水平分析利润表的 垂直分析利润表的比率

分析

财务报表的垂直分析方法

财务报表的垂直分析方法财务报表是企业经营情况的重要反映,它通过展示企业的资产、负债、所有者权益、收入和支出等信息,帮助投资者、债权人和其他利益相关方了解企业的财务状况和经营绩效。

然而,仅仅阅读财务报表并不足以完全理解企业的财务状况,因此需要进行垂直分析。

垂直分析是一种将财务报表中各项数据与总体数据进行比较的方法,以揭示各项数据在总体中的比例和变化趋势。

垂直分析主要通过计算各项数据在财务报表中所占的比例,以及与基期或标准比例的差异,来评估企业的财务状况和经营绩效。

一种常用的垂直分析方法是利润表的垂直分析。

利润表反映了企业在一定时期内的收入、成本和利润情况。

通过对利润表进行垂直分析,可以了解企业各项收入和成本在总体中的比例,以及其变化趋势。

比如,可以计算销售收入在总收入中所占的比例,以及与基期或标准比例的差异。

这样可以判断销售收入的增长率是否符合预期,以及企业是否能够有效控制成本。

另一种常用的垂直分析方法是资产负债表的垂直分析。

资产负债表反映了企业在一定时点上的资产、负债和所有者权益情况。

通过对资产负债表进行垂直分析,可以了解企业各项资产和负债在总体中的比例,以及其变化趋势。

比如,可以计算流动资产在总资产中所占的比例,以及与基期或标准比例的差异。

这样可以判断企业的资产结构是否合理,以及企业是否存在流动性风险。

除了利润表和资产负债表,现金流量表也可以进行垂直分析。

现金流量表反映了企业在一定时期内的现金流入和流出情况。

通过对现金流量表进行垂直分析,可以了解企业各项现金流入和流出在总体中的比例,以及其变化趋势。

比如,可以计算经营活动现金流量在总现金流量中所占的比例,以及与基期或标准比例的差异。

这样可以判断企业的现金流量是否稳定,以及企业是否能够满足日常经营和偿债需求。

在进行财务报表的垂直分析时,需要注意以下几点。

首先,要选择合适的基期或标准比例,以便进行比较和评估。

其次,要关注各项数据的绝对值和变化趋势,而不仅仅关注其比例。

财务报表分析的垂直分析方法

财务报表分析的垂直分析方法财务报表是企业经营状况和财务状况的重要反映,对于投资者、债权人和管理者来说,通过对财务报表的分析可以更好地了解企业的盈利能力、偿债能力和运营能力。

而财务报表分析的垂直分析方法,即通过对财务报表中各项指标的纵向比较,揭示企业内部的财务状况和变化趋势,为决策提供有力支持。

垂直分析是将财务报表中的各项指标以某一基准数为100%,计算其他指标相对于基准数的百分比。

这种比较方式可以直观地展示企业内部各项财务指标的相对大小和变化情况。

下面将介绍几种常用的垂直分析方法。

1. 垂直分析的绝对数分析法绝对数分析法是将财务报表中各项指标的数值直接进行比较。

例如,对于利润表中的销售收入、成本、税前利润等指标,可以直接比较它们的数值大小,从而了解企业在不同时间段内的经营状况和盈利能力的变化。

2. 垂直分析的百分比分析法百分比分析法是将财务报表中各项指标相对于某一基准数计算百分比。

常见的基准数包括销售收入、净资产、总资产等。

通过计算各项指标相对于基准数的百分比,可以更直观地了解企业内部各项指标的相对大小和变化趋势。

例如,将利润表中的销售收入作为基准数,计算其他指标相对于销售收入的百分比,可以揭示出销售成本、税前利润等指标在销售收入中所占比例的变化情况。

3. 垂直分析的比例分析法比例分析法是将财务报表中各项指标之间的比例进行比较。

常见的比例包括毛利率、净利率、资产负债率等。

通过计算各项指标之间的比例,可以更深入地了解企业内部各项指标之间的关系和变化趋势。

例如,将利润表中的销售成本与销售收入进行比较,可以计算出毛利率,进一步揭示出企业在销售过程中的盈利能力和成本控制能力。

4. 垂直分析的趋势分析法趋势分析法是将财务报表中各项指标在不同时间段内的变化进行比较。

通过分析指标的变化趋势,可以判断企业的财务状况是否稳定、改善或恶化。

例如,对于利润表中的销售收入、净利润等指标,可以将它们在过去几年内的数值进行比较,从而了解企业的盈利能力的变化趋势。

利润表垂直分析

完整ppt

7

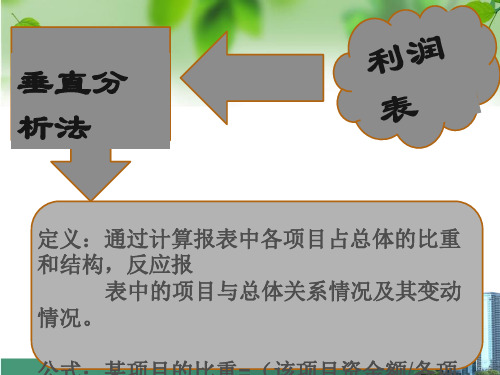

垂直分析法

定义:通过计算报表中各项目占总体的比重和结构,反应报 表中的项目与总体关系情况及其变动情况。

公式:某项目的比重=(该项目资金额/各项目总金额)*100%

完整ppt

1

步骤:

确定报表中各项目占总额的比重或百分比;

通过各项目的比重,分析各项目在企业经营中的 重要性;

将分析期各项目的比重与前期同项目比重进行对比, 研究各项目的比重变动情况。

4

二、 营业利润 2,284,253,043,00 1,855,163,195,00

7.86

加 :营业外收入 469,416,858,00

558,817,491,00

1.62

减: 营业外支出 70,671,089,00

139,158,284,00

0.24

其中:非流动资产

62,932,536,00

130,560,143,00

销售费用

5,682,981,368,00 5,904,539,236,00

管理费用

1,362,297,511,00 1,412,435,528,00

财务费用

‘-334,652,990,00 -299,597,521,00

资产减值损失

-3,513,780,00

2完,整0p6pt2,375,00

61.62 7.51 19.56 4.69 -1.15 -0.01

完整ppt

2

项目

2014

2015

结构【占营业额的比重/(%)】

2014

2015

一、营业收入 29,049,321,166,00 27,634,686,040,00

财务分析常用的四种方法

财务分析常用的四种方法财务分析是一种评估和解释企业财务状况和业绩的方法。

通过对企业的财务数据进行分析,可以帮助投资者、管理者和其他利益相关者了解企业的财务健康状况,以做出更明智的决策。

在财务分析中,常用的四种方法包括比率分析、趋势分析、垂直分析和横向分析。

下面将详细介绍每种方法的原理和应用。

1. 比率分析比率分析是一种通过计算和比较不同财务指标之间的比率来评估企业财务状况的方法。

常用的比率包括利润率、偿债能力、运营效率和市场价值等。

利润率指标可以帮助评估企业的盈利能力,偿债能力指标可以评估企业偿还债务的能力,运营效率指标可以评估企业的资产利用效率,市场价值指标可以评估企业的市场表现。

通过比较企业的比率指标与行业平均水平或历史数据,可以判断企业的相对优势和劣势,从而做出决策。

2. 趋势分析趋势分析是一种通过比较企业财务数据在不同时间段的变化趋势来评估企业业绩的方法。

通过对企业的财务数据进行趋势分析,可以了解企业的增长或下降趋势,并预测未来的发展趋势。

常用的趋势分析方法包括水平分析和复合增长率分析。

水平分析可以帮助比较不同时间点的财务数据,而复合增长率分析可以帮助计算财务数据在一定时间段内的平均增长率。

趋势分析可以提供对企业过去和未来的全面了解,从而为决策提供重要参考。

3. 垂直分析垂直分析是一种通过将企业财务数据转化为百分比形式,以便比较不同财务指标之间的关系的方法。

垂直分析可以帮助评估企业财务结构的合理性和稳定性。

常用的垂直分析方法包括资产负债表垂直分析和利润表垂直分析。

资产负债表垂直分析可以帮助评估企业资产和负债之间的比例关系,利润表垂直分析可以帮助评估企业收入和费用之间的比例关系。

通过垂直分析,可以发现企业财务结构中的问题和潜在风险,并采取相应措施加以改进。

4. 横向分析横向分析是一种通过比较企业不同时间段的财务数据来评估企业业绩变化的方法。

横向分析可以帮助发现企业在不同时间点的财务状况和业绩变化,从而判断企业的发展趋势和潜在问题。

财务报表的八种分析方法

财务报表的八种分析方法①垂直分析-—确定财务报表结构占比最大的重要项目垂直分析,又称为纵向分析,实质上是结构分析。

第一步,首先计算确定财务报表中各项目占总额的比重或百分比。

第二步,通过各项目的占比,分析其在企业经营中的重要性。

一般项目占比越大,其重要程度越高,对公司总体的影响程度越大。

第三步,将分析期各项目的比重与前期同项目比重对比,研究各项目的比重变动情况,对变动较大的重要项目进一步分析。

经过垂直分析法处理后的会计报表通常称为同度量报表、总体结构报表、共同比报表。

以利润表为例,巴菲特非常关注销售毛利率、销售费用率、销售税前利润率、销售净利率,这实质上就是对利润表进行垂直分析。

②水平分析——分析财务报表年度变化最大的重要项目水平分析法,又称横向比法,是将财务报表各项目报告期的数据与上一期的数据进行对比,分析企业财务数据变动情况。

水平分析进行的对比,一般不是只对比一两个项目,而是把财务报表报告期的所有项目与上一期进行全面的综合的对比分析,揭示各方面存在的问题,为进一步全面深入分析企业财务状况打下了基础,所以水平分析法是会计分析的基本方法。

这种本期与上期的对比分析,既要包括增减变动的绝对值,又要包括增减变动比率的相对值,才可以防止得出片面的结论。

每年巴菲特致股东的信第一句就是说伯克希尔公司每股净资产比上一年度增长的百分比。

③趋势分析--分析财务报表长期变化最大的重要项目趋势分析,是一种长期分析,计算一个或多个项目随后连续多个报告期数据与基期比较的定基指数,或者与上一期比较的环比指数,形成一个指数时间序列,以此分析这个报表项目历史长期变动趋势,并作为预测未来长期发展趋势的依据之一。

趋势分析法既可用于对会计报表的整体分析,即研究一定时期报表各项目的变动趋势,也可以只是对某些主要财务指标的发展趋势进行分析。

巴菲特是长期投资,他特别重视公司净资产、盈利、销售收入的长期趋势分析。

他每年致股东的信第一页就是一张表,列示从1965年以来伯克希尔公司每年每股净资产增长率、标准普尔500指标年增长率以及二者的差异。

财务报表分析中的垂直分析方法

财务报表分析中的垂直分析方法财务报表分析是企业管理决策和资金运作的重要依据之一。

在财务报表分析中,垂直分析方法被广泛用于评估企业财务状况、了解财务结构以及揭示潜在的经营风险。

本文将详细介绍财务报表垂直分析方法的概念、步骤和应用技巧。

一、概念垂直分析是指将财务报表中各项财务数据与特定时间点(通常为某个会计期间末)的资产总额或者销售收入进行相对比较的方法。

其主要目的是通过比较不同科目在资产或者销售额中所占比重的变化,评估企业的财务状况和经营绩效。

二、步骤1. 选择适当的财务报表进行垂直分析时,首先要选择适当的财务报表,包括资产负债表和利润表。

资产负债表反映了企业在特定日期的资产、负债和股东权益情况,而利润表则展示了企业在特定会计期间内的收入、成本和利润。

2. 计算各项财务数据在总额中所占比重在进行垂直分析时,需要计算各项财务数据在总额中所占的比重。

对于资产负债表来说,可以将各个资产项目除以总资产,求得单位资产在总资产中所占的比重;对于利润表来说,可以将各项费用及利润项目除以销售收入,得出单位销售收入中各项费用及利润所占的比重。

3. 比较不同时间点的垂直分析结果在计算各项财务数据的比重后,可以将不同会计期间末的垂直分析结果进行比较。

通过比较,可以发现各项财务数据在总额中的变化趋势,从而评估企业的财务状况和经营绩效。

三、应用技巧1. 寻找关键指标在进行垂直分析时,可以寻找一些关键指标来帮助评估企业的财务状况和经营绩效。

例如,销售收入占比的变化可以反映企业市场份额的变化,成本占比的变化可以揭示生产效率的提升程度,利润占比的变化可以反映出企业的盈利能力等。

2. 充分比较不同时间点的结果为了更准确地评估企业的财务状况,应充分比较不同时间点的垂直分析结果。

只有通过多个时间点的比较,才能发现长期趋势和变化幅度,准确判断企业的财务健康状态。

3. 结合其他分析方法垂直分析方法虽然能够提供对企业财务状况的整体了解,但是并不能深入挖掘背后的原因和问题。

财务报表分析中的比较分析法

财务报表分析中的比较分析法财务报表分析是为了帮助投资者、债权人和经营者更好地理解企业的财务状况和经营绩效。

其中,比较分析法是一种常用的分析方法,通过对不同时间点或不同企业的财务指标进行比较,从而揭示企业的财务趋势和相对竞争优势。

下面将介绍财务报表的比较分析法及其具体应用。

一、垂直比较分析垂直比较分析是同时比较同一企业在不同时间点的财务报表,以观察企业的财务发展趋势。

常用的垂直比较指标包括利润表、资产负债表和现金流量表中的各项财务指标。

1. 利润表垂直比较分析利润表垂直比较分析是通过比较不同会计期间的销售收入、成本和净利润等指标,分析企业的盈利能力和经营效率。

例如,可以比较同一企业在不同年份的销售额情况,从而了解企业销售业绩的增长趋势。

同时,还可以比较不同年份的销售成本和销售费用等指标,进一步分析企业的成本控制能力和经营效益。

2. 资产负债表垂直比较分析资产负债表垂直比较分析是通过比较不同时间点的资产、负债和所有者权益等指标,评估企业的资产负债状况和财务稳定性。

例如,可以比较同一企业在不同年份的净资产总额,观察企业的净资产增长情况,并进一步分析资产结构的变化。

同时,还可以比较不同时间点的负债总额和所有者权益,以评估企业的财务偿债能力和财务风险。

3. 现金流量表垂直比较分析现金流量表垂直比较分析是通过比较不同会计期间的经营活动、投资活动和筹资活动的现金流量情况,评估企业的现金流量状况和经营能力。

例如,可以比较同一企业在不同年份的经营活动现金流入和现金流出情况,以了解企业的现金收入和支出情况。

同时,还可以比较不同会计期间的投资活动和筹资活动现金流量,进一步分析企业的投资决策和资金运作效果。

二、横向比较分析横向比较分析是通过比较同一时间点不同企业的财务报表,对比它们的财务状况和经营绩效。

常用的横向比较指标包括同行业企业的财务指标和竞争对手的财务数据。

1. 同行业企业财务指标比较分析同行业企业财务指标比较分析是将企业的财务指标与同行业其他企业进行比较,以评估企业在行业中的相对地位和竞争优势。

利润表垂直分析表

单位:人民币元

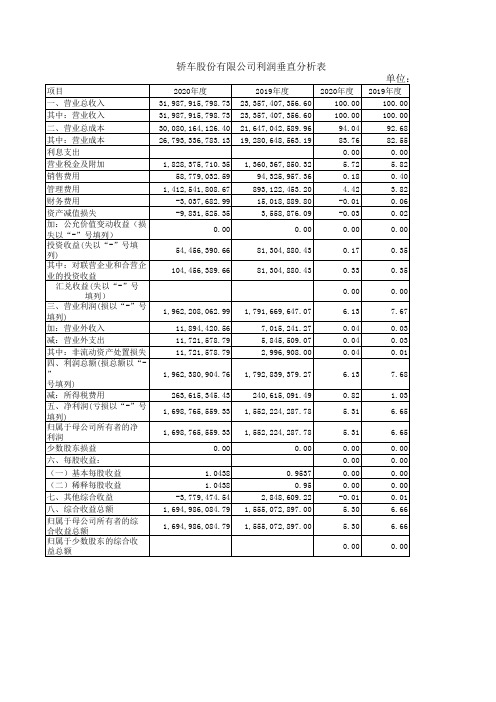

2019年度 100.00 100.00 92.68 82.55 0.00 5.82 0.40 3.82 0.06 0.02

0.00

0.00

0.00

0.00

54,456,390.66

81,304,880.43

0.17

0.35

104,456,389.66

81,304,880.43

Hale Waihona Puke 0.331.0438 1.0438 -3,779,474.54 1,694,986,084.79

1,694,986,084.79

0.9537 0.95

2,848,609.22 1,555,072,897.00

1,555,072,897.00

5.31

0.00 0.00 0.00 0.00 -0.01 5.30

1,962,380,904.76 1,792,839,379.27

6.13

7.68

263,615,345.43 1,698,765,559.33

240,615,091.49 1,552,224,287.78

0.82 5.31

1.03 6.65

1,698,765,559.33 0.00

1,552,224,287.78 0.00

-0.21 -1.33

-1.33 0.00 0.00 0.00 0.00

-0.02 -1.36 -1.36

0.00

5.30

6.65

0.00 0.00 0.00 0.00 0.01 6.66

6.66

0.00

0.00

单位:人民币元

差额 0.00 0.00 1.36 1.21 0.00

资产负债表和利润表的垂直和水平分析

资产负债表和利润表的垂直和水平分析资产负债表和利润表是企业财务报表中两个重要的指标,用于反映企业的财务状况和经营情况。

在进行财务分析时,常常采用垂直和水平分析的方法,以评估企业的经营状况、盈利能力和偿债能力。

本文将分别解释垂直和水平分析的概念,并探讨如何利用这两种方法来分析资产负债表和利润表。

我们来了解垂直分析。

垂直分析是一种比较财务报表中各项数据与总体数据的分析方法。

在资产负债表中,垂直分析将每个项目的金额与总资产进行相除,得出各个项目在总资产中所占的比例。

而在利润表中,垂直分析将每个项目的金额与总收入进行相除,得出各个项目在总收入中所占的比例。

通过垂直分析,我们可以更清晰地了解企业资产的结构和利润来源的构成。

在资产负债表的垂直分析中,我们可以对资产和负债两侧进行比较。

这有助于我们了解企业的资产构成和负债结构。

例如,我们可以计算流动资产在总资产中的比例,以评估企业的流动性状况。

我们还可以计算长期负债在总负债中的比例,以评估企业的偿债能力。

通过垂直分析资产负债表,我们可以确定企业的财务稳定性和债务风险。

在利润表的垂直分析中,我们可以对收入和成本两侧进行比较。

这有助于我们了解企业盈利能力的构成。

例如,我们可以计算营业利润在总收入中的比例,以评估企业的经营效率。

我们还可以计算利润总额在总收入中的比例,以评估企业的盈利水平。

通过垂直分析利润表,我们可以确定企业的盈利能力和经营效果。

接下来,我们来了解水平分析。

水平分析是一种比较财务报表中同一项目在不同时间期间的变化的分析方法。

在资产负债表中,水平分析将不同年份或季度的各个项目两两相减,得出各个项目的增减变化。

在利润表中,水平分析将不同年份或季度的各个项目两两相减,得出各个项目的增减变化。

通过水平分析,我们可以了解企业在时间上的变化趋势,识别潜在的问题和机会。

在资产负债表的水平分析中,我们可以比较不同时间期间各项资产和负债的增长情况。

例如,我们可以计算固定资产在两个年份间的变化率,以评估企业的投资策略和资本开支。

利润表的分析方法

利润表的分析方法利润表是一个显示企业盈利状况的财务报表,它展示了企业在特定期间内的收入、成本和利润情况。

利润表的分析可以帮助投资者、管理者和其他利益相关者对企业的盈利能力进行评估和比较。

本文将介绍利润表的分析方法,包括垂直分析、水平分析和比率分析。

1. 垂直分析垂直分析是一种将利润表中各项数据以百分比形式表示的分析方法。

通过垂直分析,我们可以了解每一项费用和收入在总收入中所占的比例。

这有助于评估企业的收入来源和成本分布情况。

垂直分析的步骤如下:a. 计算各项费用和收入在总收入中的百分比。

例如,计算销售成本占销售收入的比例,计算利润占销售收入的比例等等。

b. 比较不同期间的垂直分析结果,可以发现费用和收入的变化趋势,并判断企业的经营状况。

2. 水平分析水平分析是一种通过比较不同期间的利润表数据,了解企业盈利能力的变化情况的方法。

水平分析的步骤如下:a. 对比同一项目在不同期间的数值变化。

例如,比较两年的销售收入、销售成本和利润数值,判断企业的盈利能力是否增长或者下降。

b. 计算数值变化的百分比。

例如,计算销售收入的增长率或下降率,计算利润的增长率或下降率等等。

c. 分析数值变化的原因。

如果销售收入下降,可能是由于市场竞争激烈或者产品需求下降等原因。

水平分析有助于发现问题,以便企业及时采取措施解决。

3. 比率分析比率分析是一种通过计算利润表中各项指标之间的比率,评估企业的财务健康状况和盈利能力的方法。

常用的比率包括盈利能力比率、支付能力比率和偿债能力比率等。

比率分析的步骤如下:a. 计算不同比率的数值。

例如,计算净利润率(净利润与销售收入的比率)、毛利率(销售利润与销售收入的比率)、流动比率(流动资产与流动负债的比率)等等。

b. 比较不同期间的比率结果,判断企业的经营状况和财务健康情况。

如果净利润率下降,可能是企业盈利能力下降,需要进一步调查原因。

c. 比较同行业的比率,并与行业平均值进行对比。

这有助于了解企业在行业中的相对竞争力。

利润表的总体分析【范本模板】

第3章利润表分析二、利润表的格式利润表的格式一般有两种:单步式利润表和多步式利润表。

1、单步式利润表是将本期发生的所有收入汇集在一起,将本期所有的成本费用汇集在一起,两者相减,一次计算出本期的净损益。

2、多步式利润表是按照利润形成的主要环节,从营业利润、利润总额和净利润三个层次来分步计算、揭示利润的形成过程。

在我国,企业利润表一般采用多步式.多步式利润表中,企业经营成果的列示层次和计算过程如下:第一步:营业利润=营业收入-营业成本-营业税费-营业费用-管理费用-财务费用-资产减值损失+公允价值变动净收益+投资收益第二步:利润总额=营业利润+营业外收入-营业外支出第三步:净利润=利润总额-所得税三、利润表的内容利润表主要包括以下内容:1、营业收入:由主营业务收入和其他业务收入组成2、营业利润=营业收入-营业成本-营业税费-营业费用-管理费用-财务费用-资产减值损失+公允价值变动净收益+投资收益3、利润总额=营业利润+营业外收入-营业外支出4、净利润=利润总额-所得税5、每股收益四、利润表分析的目的与思路利润表分析的主要目的:正确评价企业的经营业绩;及时揭示企业经营管理中存在的问题;帮助报表分析者做出相应的决策。

利润表分析的基本思路:1.增减变动分析2.结构变动分析3.财务比率分析4.重点项目分析第二节利润表的总体分析一、利润表各项目的增减变动分析利润表各项目的增减变动分析是对企业盈利状况及其变化趋势所进行的总体性分析.增减变动分析一般采用比较分析法,通过编制比较利润表来进行横向分析.具体有两种方式:1、利润表水平分析2、利润表趋势分析利润表水平分析:是通过编制利润的水平分析表,将企业利润表中各项目的实际数与计划(预算)数进行比较,说明企业完成经营计划(经营预算)的程度;将利润表各项目的本期数与上期数进行比较,说明企业各损益项目增减变动的情况;将本企业利润表各项目的实际数与同行业的平均水平进行比较,说明企业收益在同行业中的水平.水平分析表的编制可以采用增减变动额(绝对额)和增减变动百分比(相对数)相结合的方式。

垂直分析报告

垂直分析报告1. 引言垂直分析是一种财务分析的方法,通过比较企业的财务数据在一个特定时间段内的变化情况,以观察企业在不同层面上的经营状况和变化趋势。

本报告将对某公司的财务数据进行垂直分析,以评估其经营绩效和财务健康状况。

2. 方法在进行垂直分析之前,首先需要收集并整理该公司过去几年的财务报表数据,包括资产负债表、利润表和现金流量表。

然后,通过计算各个财务指标的百分比变化,进而分析企业在不同财务方面的表现。

本报告将对以下几个方面进行垂直分析:2.1 资产负债表垂直分析资产负债表是反映企业资产、负债和所有者权益状况的财务报表。

通过对资产负债表各项指标的百分比变化进行分析,可以了解企业在资产和负债方面的变化情况。

常用的资产负债表指标包括流动资产比率、固定资产比率、负债比率和所有者权益比率等。

2.2 利润表垂直分析利润表是反映企业盈利能力的财务报表。

通过对利润表各项指标的百分比变化进行分析,可以了解企业收入和成本等方面的变化情况。

常用的利润表指标包括营业收入比率、毛利率、净利率和盈余保留比率等。

2.3 现金流量表垂直分析现金流量表是反映企业现金流量情况的财务报表。

通过对现金流量表各项指标的百分比变化进行分析,可以了解企业现金流量的变化情况。

常用的现金流量表指标包括经营活动现金流量比率、投资活动现金流量比率和筹资活动现金流量比率等。

3. 结果与分析根据对某公司财务数据的垂直分析,我们得到了以下结果:3.1 资产负债表垂直分析结果在过去三年中,流动资产比率呈逐渐下降的趋势,从XX%下降至XX%。

固定资产比率保持稳定,维持在XX%左右。

负债比率在过去三年中保持相对稳定,维持在XX%左右。

所有者权益比率有所上升,从XX%上升至XX%。

3.2 利润表垂直分析结果在过去三年中,营业收入比率呈逐渐下降的趋势,从XX%下降至XX%。

毛利率有所上升,从XX%上升至XX%。

净利率在过去三年持续下降,从XX%下降至XX%。

盈余保留比率呈现波动性变化,从XX%上升至XX%后再下降至XX%。

利润表垂直分析

2015年营业 利润占营业收入的比重为6.71%, 比上年 度的7.86%下降了1.15%;本年利 润总额的 构成为8.23%,比上年度的9.24% 下降了1.01%。可见,从利润的 构成情况看,该公

司的盈利能力相比上年度有所下

2,682,998,8 2,274,822,4

三、利润总额

22,00

02,00

9.24

减:所得税费 663,466,75 662,778,88

用

5,00

8,00

2.28

加:影响利润

总额的其他科

目

2,019,532,0 1,612,043,5

四、净利润

57,00

14,00

6.95

8.23 2.40

5.83

润

43,00

95,00

7.86

加 :营业外 469,416,85 558,817,49

收入

8,00

1,00

1.62

减: 营业外 70,671,089, 139,158,28

支出

00

4,00

0.24

其中:非流动

62,932,536, 130,560,14

资产处置净损

00

3,00

失

0.22

6.71 2.02 0.50 0.47

结构【占营业额的比重 /(%)】

2014 2015

29,049,321 27,634,686,

一、营业收入

100

,166,00

040,00

100

17,899,291 17,192,101,

减:营业成本

61.62

,275,00

695,00

64.77

利润表垂直分析表1

利润表垂直分析表 (单位:元) 年份项目2010年份2011年份2012年份一、营业收入120484300000014521010000001345052000000减:营业成本101296100000013267830000001035815000000营业税金及附加3430400000056799000000132884000000二、主营业务利润15757800000068519000000176353000000销售费用225640000002496700000027635000000管理费用359640000004091700000046726000000财务费用489000000087230000007016000000勘探费用11105000000831000000010545000000资产减值损失7458000000166170000007453000000加:公允价值变动净收益-32110000003969000000-365000000投资收益57560000009800000003589000000三、营业利润78142000000-2606600000080202000000其中:对联营企业和合营企业的投资收益002997000000营业外收入6828000000513910000001275000000营业外支出205900000010990000001401000000四、利润总额829110000002422600000080076000000所得税25758000000-188900000016076000000少数股东损益2206000000-35740000002710000000五、净利润549470000002968900000061290000000归属于母公司所有者的净利润549470000002968900000061290000000含少数股东损益的净利润571530000002611500000064000000000基本每股收益101稀释每股收益101被合并方在合并前实现的净利润-20500000000营业总收入120484300000014521010000001345052000000营业总成本1129246000000148311600000012680740000002010年(%)2011年(%)2012年(%)100.00%100.00%100.00%84.07%91.37%77.01%2.85%3.91%9.88%13.08% 4.72%13.11%1.87% 1.72%2.05%2.98% 2.82%3.47%0.41%0.60%0.52%0.92%0.57%0.78%0.62% 1.14%0.55%-0.27%0.27%-0.03%0.48%0.07%0.27%6.49%-1.80% 5.96%0.00%0.00%0.22%0.57% 3.54%0.09%0.17%0.08%0.10%6.88% 1.67% 5.95%2.14%-0.13% 1.20%0.18%-0.25%0.20%4.56% 2.04% 4.56%4.56% 2.04% 4.56%4.74% 1.80% 4.76% 0.00%0.00%0.00% 0.00%0.00%0.00% 0.00%0.00%0.00% 0.00%0.00%0.00% -0.02%0.00%0.00% 100.00%100.00%100.00% 93.73%102.14%94.28%。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

利润表垂直分析

LG GROUP system office room 【LGA16H-LGYY-LGUA8Q8-LGA162】

利润表垂直分析

利润构成变动分析表(垂直分析)

利润构成变动分析表

总体分析

2014年营业利润占营业收入的比重为%,比2013年的%增加了%;利润总额2014年度的构成为%,比2013年的增加了%;2014年净利润占营业收入的比重为%,比2013年的增加了%。

2014年度营业成本占主营业务收入的%,比上年的%上升了%。

财务费用的比重为%,比2013年的减少了%,因此主要造成利润总额占营业收入比重上升。

此外,销售费用、管理费用的比重有所上升,财务费用和营业外支出的比重有所下降。

综上分析,2014年古越龙山的盈利能力较上年有所上升。

毛利率分析

古越龙山在2013-2014年,其主营业务收入是下降的的,同时毛利率也是下降的,原因是公司营业收入主要来源于酒类销售收入,酒类销售有所下降主要原因是:酒类销售受宏观政策和市场环境的影响,公司高档产品销售有所下降。

但利润总额呈上升趋势,主要归功于古越龙山质量管理不断深化,营销工作不断创新,渠道建设不断加快,项目建设不断推进以及资产结构不断优化。

营业利润、投资收益和营业外收益的比例关系

从上表可以看出,2014年古越龙山的营业利润,投资收益占营业收入的比重与去年同期相比都上升,营业外收入的比重虽略微下降但总体变化不大。

2013年营业利润占营业收入的比例最高,占%,营业外收入构成其次,为%;而在2014年营业利润占营业收入的比例最高为%;投资效益的构成比重大幅上升至%,说明2014年古越龙山调整战略,以营业利润和投资收益作为公司利润的主要来源。