个税计算器(包含年终奖计算版)

办税指南年终奖个人所得税计算器

年终奖个人所得税计算器年终奖个人所得税计算器,提供详细的年终奖个税计算过程,支持年终奖税后反推,以及年终奖税后反算。

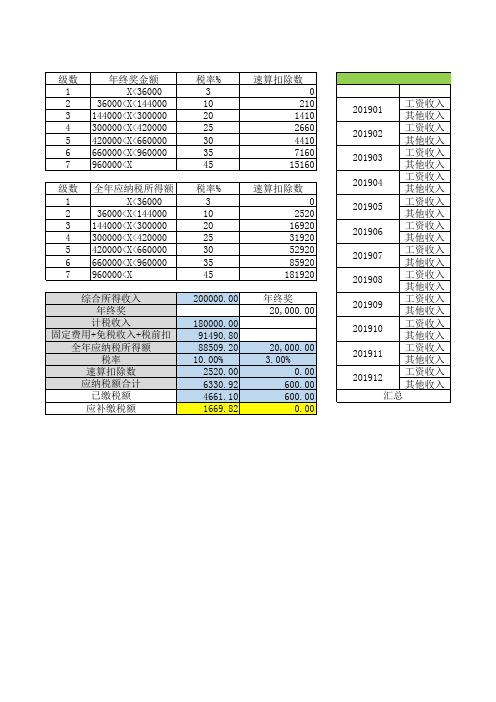

个人所得税计算公式(一)先将雇员当月内取得的全年一次性奖金,除以12个月,按其商数(平均每月收入),参照下面的个税税率表,确定适用税率和速算扣除数。

(二)将雇员个人当月内取得的全年一次性奖金,按上述确定的适用税率和速算扣除数计算征税,计算公式如下:应纳税额=雇员当月取得全年一次性奖金×适用税率-速算扣除数个人所得税税率表说明:本表平均每月收入为年终奖收入金额除以12的商。

年终奖怎么算?一、先将雇员当月内取得的全年一次性奖金,除以12个月,按其商数确定适用税率和速算扣除数。

如果在发放年终一次性奖金的当月,雇员当月工资薪金所得低于税法规定的费用扣除额,应将全年一次性奖金减除“雇员当月工资薪金所得与费用扣除额的差额”后的余额,按上述办法确定全年一次性奖金的适用税率和速算扣除数。

二、计算公式:1.雇员当月工资薪金所得高于(或等于)税法规定的费用扣除额,适用公式为:应纳税额=雇员当月取得全年一次性奖金×适用税率-速算扣除数2.雇员当月工资薪金所得低于税法规定的费用扣除额,适用公式:应纳税额=(雇员当月取得全年一次性奖金-雇员当月工资薪金所得与费用扣除额的差额)×适用税率-速算扣除数。

如果取得全年一次性奖金的当月,工资高于或等于费用扣除额3500元的,计算公式为:应纳个人所得税税额=个人当月取得的全年一次性奖金×适用税率-速算扣除数。

而当月工资低于费用扣除额3500元的,计算公式为:应纳个人所得税税额=(个人当月取得的全年一次性奖金-当月工资与费用扣除额(3500元)的差额)×适用税率-速算扣除数而税率和速算扣除数的确定用全年一次性奖金总额÷12(一年12个月)后得出的商数,对照工薪所得个税税率表即可确定。

2019-2020个税汇算计算器

0.00 12000.00

0.00

0.00

0.00 5261.10

201911

工资收入 其他收入

201912

工资收入 其他收入

汇总

应税收入 15000.00 20000.00 15000.00

免税收入

固定扣除 社保

医保 失业 公积金 继续教育

5000.00 741.80 185.50 46.40 549.00

5000.00 741.80 185.50 46.40 549.00

1000.00

已缴税额 918.04 600.00 780.82

1000.00

222.73

1000.00

231.43

1000.00

157.50

1000.00

152.50

1000.00

35.22

1000.00

678.75

1000.00

326.25

1000.00

832.86

1000.00

162.50

1000.00

15000.00

5000.00 816.00 204.00 51.00 604.00

15000.00

5000.00 816.00 204.00 51.00 604.00

200000.00

0.00 60000.00 9495.20 2374.00 593.60 7028.00

0.00

房租

房贷利息

赡养老人 子女教育 大病医疗 其他扣除 1000.00

15000.00

5000.00 741.80 185.50 46.40 549.00

15000.00

5000.00 741.80 185.50 46.40 549.00

个人所得税计算(含税率表)新版个税计算器

个人所得税 = 490

7000

个人所得税税率表

月应纳税所得额(AM)

0<AM<=3000 3000<AM<=12000 12000<AM<=25000 25000<AM<=35000 35000<AM<=55000 55000<AM<=80000 80000<AM 3000 12000 25000 35000 55000 80000

个人所得税计算

月总收入 社会保险费 继续教育支出 大病医疗支出 住房贷款利息 赡养老人 各项支出 月应纳税所得额 个人所得税 12,500 500 子女教育支出 住房租金 500

7,000

个人所得税税率表

起征点 5,000 备注

(五险一金) 2019-01-01实施 2019-01-01实施 2019-01-01实施 2019-01-01实施

税率 速算扣除数

3% 10% 20% 25% 30% 35% 45% 0 210 1410 2660 4100 7160 15160

ቤተ መጻሕፍቲ ባይዱ

级数

1 2 3 4 5 6 7

月应纳税所得额(A

0 3000 12000 25000 35000 55000 80000

490

注:月应纳税所得额 =月总收入 - 各项支出 7000

12500

月应纳税所得额

-500 税率 10%

起征点 -5000 -速算扣除数 -210

个人所得税 = 月应纳税所得额 × 税率-速算扣除数

综合所得个人所得税汇算清缴计算器(内含自动计算公式)

综合所得个人所得税汇算清缴计算器

项目

金额

工资薪金收入合计

减:费用(固定每月5千) ########

减:专项扣除个人部分小计

此项自动计 -算

其中:基本养老保险

基本医疗保险

失业保险

住房公积金 减:专项附加扣除小计 其中:赡养老人

此项自动计 -算

子女教育

继续教育住房租金来自住房贷款利息大病医疗 减:其他扣除 其中:年金

此项自动计 -算

商业健康保险

税延养老保险

其它

劳务报酬收入合计

稿酬收入合计

特许权使用费收入合计 2019年度应纳所得额 2019年度应纳税额 减:前期累计已缴税额 本期应补退税额

此项自动计 -算

-

此项自动计 算

此项自动计 -算

个人所得税计算器-正反算改进版-mul-2013

0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00

78 79 80 81 82 83 84 85 86 87 88 89 90 91 92 93 94 95 96 97 98 99 100 101 102 103 104 105 106 107 108 109 110 111 112 113 114 115 116 117 118 119 120 121 122 123 124 125 126 127

个人收入所得税率计算器 (2011年9月后算法) 序号 收入差额>= 收入差额< 税率 1 0 1500 3% 2 1500 4500 10% 3 4500 9000 20% 4 9000 35000 25% 5 35000 55000 30% 6 55000 80000 35% 7 80000 99999999 45% 99999999 199999999 45% 占位用 199999999 299999999 45% 占位用 3,500.00 税收起征点 应税所得 应税款额 所得税 10,000.00 6,500.00 745.00 个人预测(应税) 10,000.00 6,500.00 745.00 个人预测(所得) 正 算及反算

0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00

个税计算器-2019版

税后工资

税金

0

0

当月税前工资 87508.53

月份 12

应纳税所得额 27508.53

税率 0.03

速算扣除数 累计

税后工资 86683.27

当月税前工资 1081140

月份 1

当月税金 302343

税后工资 778797

当月税后工资 20000

月份 2

税金 1666.67

1

不超过3000元的

不超过2910元的

3%

0

2

超过3000元至12000元的部分 超过2910元至11010元的部分

10%

210

3

超过12000元至25000元的部分 超过11010元至21410元的部分

20%

1410

4

超过25000元至35000元的部分 超过21410元至28910元的部分

25%

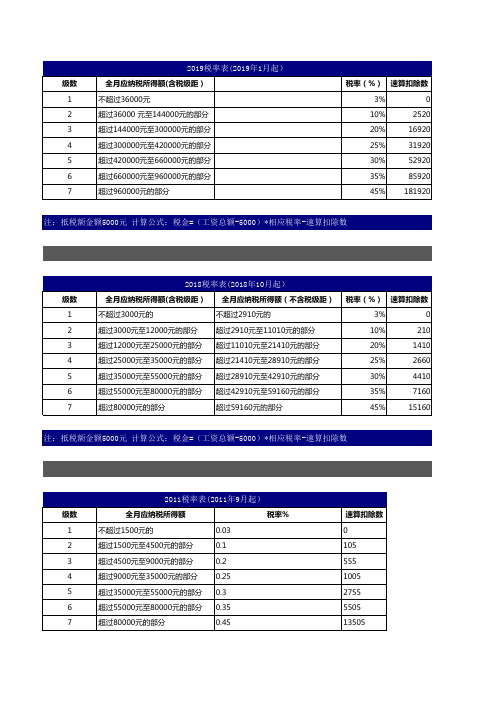

2011税率表(2011年9月起)

级数

全月应纳税所得额

税率%

1

不超过1500元的

0.03

2

超过1500元至4500元的部分

0.1

3

超过4500元至9000元的部分

0.2

4

超过9000元至35000元的部分 0.25

5

超过35000元至55000元的部分 0.3

6

超过55000元至80000元的部分 0.35

2660

5

超过35000元至55000元的部分 超过28910元至42910元的部分

30%

4410

6

超过55000元至80000元的部分 超过42910元至59160元的部分

35%

7160

7

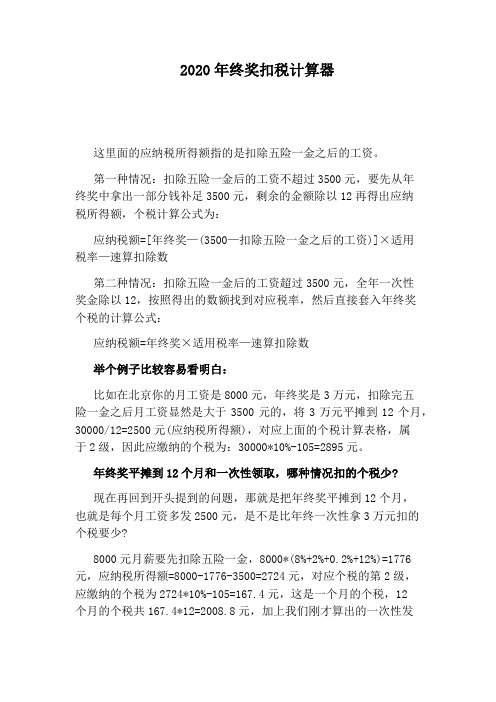

2020年终奖扣税计算器

2020年终奖扣税计算器这里面的应纳税所得额指的是扣除五险一金之后的工资。

第一种情况:扣除五险一金后的工资不超过3500元,要先从年终奖中拿出一部分钱补足3500元,剩余的金额除以12再得出应纳税所得额,个税计算公式为:应纳税额=[年终奖—(3500—扣除五险一金之后的工资)]×适用税率—速算扣除数第二种情况:扣除五险一金后的工资超过3500元,全年一次性奖金除以12,按照得出的数额找到对应税率,然后直接套入年终奖个税的计算公式:应纳税额=年终奖×适用税率—速算扣除数举个例子比较容易看明白:比如在北京你的月工资是8000元,年终奖是3万元,扣除完五险一金之后月工资显然是大于3500元的,将3万元平摊到12个月,30000/12=2500元(应纳税所得额),对应上面的个税计算表格,属于2级,因此应缴纳的个税为:30000*10%-105=2895元。

年终奖平摊到12个月和一次性领取,哪种情况扣的个税少?现在再回到开头提到的问题,那就是把年终奖平摊到12个月,也就是每个月工资多发2500元,是不是比年终一次性拿3万元扣的个税要少?8000元月薪要先扣除五险一金,8000*(8%+2%+0.2%+12%)=1776元,应纳税所得额=8000-1776-3500=2724元,对应个税的第2级,应缴纳的个税为2724*10%-105=167.4元,这是一个月的个税,12个月的个税共167.4*12=2008.8元,加上我们刚才算出的一次性发放年终奖扣除的个税2895元,全年扣除的个税为2008.8元+2895=4903.8元。

每个月的月薪相当于8000+30000/12=10500元,先扣除五险一金10500*(8%+2%+0.2%+12%)=2331元,应纳税所得额=10500-2331-3500=4669元,应纳的个税为4669*20%-555=378.8元,12个月的个税共378.8*12=4545.6元。

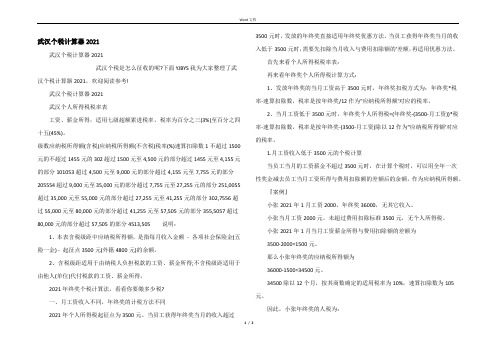

武汉个税计算器2021

武汉个税计算器2021武汉个税计算器2021武汉个税是怎么征收的呢?下面YJBYS我为大家整理了武汉个税计算器2021,欢迎阅读参考!武汉个税计算器2021武汉个人所得税税率表工资、薪金所得,适用七级超额累进税率,税率为百分之三(3%)至百分之四十五(45%)。

级数应纳税所得额(含税)应纳税所得额(不含税)税率(%)速算扣除数1不超过1500元的不超过1455元的302超过1500元至4,500元的部分超过1455元至4,155元的部分101053超过4,500元至9,000元的部分超过4,155元至7,755元的部分205554超过9,000元至35,000元的部分超过7,755元至27,255元的部分251,0055超过35,000元至55,000元的部分超过27,255元至41,255元的部分302,7556超过55,000元至80,000元的部分超过41,255元至57,505元的部分355,5057超过80,000元的部分超过57,505的部分4513,505 说明:1、本表含税级距中应纳税所得额,是指每月收入金额-各项社会保险金(五险一金) -起征点3500元(外籍4800元)的余额。

2、含税级距适用于由纳税人负担税款的工资、薪金所得;不含税级距适用于由他人(单位)代付税款的工资、薪金所得。

2021年终奖个税计算法,看看你要缴多少税?一、月工资收入不同,年终奖的计税方法不同2021年个人所得税起征点为3500元。

当员工获得年终奖当月的收入超过3500元时,发放的年终奖直接适用年终奖优惠方法。

当员工获得年终奖当月的收入低于3500元时,需要先扣除当月收入与费用扣除额的'差额,再适用优惠方法。

首先来看个人所得税税率表:再来看年终奖个人所得税计算方式:1、发放年终奖的当月工资高于3500元时,年终奖扣税方式为:年终奖*税率-速算扣除数,税率是按年终奖/12作为"应纳税所得额'对应的税率。

新个税薪资计算表(含专项附加扣除)

旧个税应纳税额新个税应纳税额省了 1,530.00专项附加扣除:(1)子女教育专项附加扣除:每个子女,每月1000元(每年12000元)的标准定额扣除,主要包教育和学历教育的相关支出。

(2)继续教育专项附加扣除:学历教育期间按照每年4800元(每月400元)定额扣除;(3)大病医疗专项附加扣除:个人负担超过15000元的医药费用支出部分,5000元/月(60000元(4)住房贷款利息/住房租金专项附加扣除:1000元/月或1200元/月扣除;(5)赡养老人专项附加扣除:赡养60岁(含)以上父母以及其他法定赡养人的赡养支出,2000元个人所得税预扣率表一(居民个人工资、薪金所得预扣预缴适用)级数累计预扣预缴应纳税所得额预扣率(%)速算扣除数1不超过36000元的部分302超过36000元至144000元的部分1025203超过144000元至300000元的部分20169204超过300000元至420000元的部分25319205超过420000元至660000元的部分30529206超过660000元至960000元的部分35859207超过960000元的部分45181920个人所得税预扣率表二(居民个人劳务报酬所得预扣预缴适用)级数预扣预缴应纳税所得额预扣率(%)速算扣除数1不超过20000元的2002超过20000元至50000元的部分3020003超过50000元的部分407000个人所得税税率表三(非居民个人工资、薪金所得,劳务报酬所得,稿酬所得,特许权使用费所得适用)级数应纳税所得额税率(%)速算扣除数1不超过3000元的302超过3000元至12000元的部分102103超过12000元至25000元的部分2014104超过25000元至35000元的部分2526605超过35000元至55000元的部分304410主要包括接受学前0000元/年)扣除; 000元/月扣除.。

简明个税计算器

每月应税收入(元):

7,892.40

新所得税 105 125 145 165 185 205 225 100 1400

应纳税所得额

应缴个人所得税 旧

旧

5,892.40

新

4,392.40

803.48

应税收入

1.50 5600

旧所得税 415 445 475 505 535 565 595 625 665 705 745 785 825 865 905 945 985 1025 1065 1105 1145 1185 1225 1265 1305

45200 45400 45600 45800 46000 46200 46400 46600 46800 47000 47200 47400 47600 47800 48000 48200 48400 48600 48800 49000 49200 49400 49600 49800 50000 50200 50400 50600 50800 51000 51200 51400 51600 51800 52000 52200 52400 52600 52800 53000 53200 53400 53600 53800 54000 54200 54400

5225 5275 5325 5375 5425 5475 5525 5575 5625 5675 5725 5775 5825 5875 5925 5975 6025 6075 6125 6175 6225 6275 6325 6375 6425 6475 6525 6575 6625 6675 6725 6775 6825 6875 6925 6975 7025 7075 7125 7175 7225 7275 7325 7375 7425 7475 7525

2024年最新个人所得税计算器

计算个人所得税是为了根据个人所得税法规定的税率和税法计算方法,确定个人应缴纳的所得税额。

个人所得税是国家税收的重要组成部分,它直接关系到个人的经济利益和财务状况。

因此,准确计算个人所得税是非常重要的。

在中国,个人所得税的计算可以通过个人所得税计算器进行。

个人所得税计算器是计算个人所得税的一种工具,可以根据个人的收入、扣除项目等信息,自动帮助我们计算出应缴纳的个人所得税额。

下面,我们将介绍一种2024年最新个人所得税计算器的使用方法,详细了解如何使用该计算器计算个人所得税。

首先,打开2024年最新个人所得税计算器,我们可以看到一个简单的界面,包括以下几个输入框和按钮:1.输入框1:工资收入金额。

在这个输入框中,我们可以输入我们的工资收入金额。

一般情况下,我们可以填入我们的税前工资金额。

3.输入框3:社保缴费金额。

在这个输入框中,我们可以输入我们的社保缴费金额。

社保缴费金额是指我们每个月向社保机构缴纳的社保费用。

一般情况下,我们可以在个人社保账单中找到这个金额。

4.输入框4:公积金缴费金额。

在这个输入框中,我们可以输入我们的公积金缴费金额。

公积金缴费金额是指我们每个月向公积金账户缴纳的金额。

一般情况下,我们可以在个人公积金账单中找到这个金额。

5.输入框5:专项扣除金额。

在这个输入框中,我们可以输入我们的专项扣除金额。

专项扣除金额是指根据税法规定,我们可以在计算个人所得税时享受的扣除项目。

例如,教育支出、住房贷款利息等都可以算作专项扣除项目。

6.按钮1:计算个人所得税。

点击这个按钮,系统将根据我们输入的信息,自动计算出我们应缴纳的个人所得税额。

7.按钮2:重置计算器。

点击这个按钮,系统将清空所有输入框中的内容,重新开始计算。

在使用个人所得税计算器时,我们首先需要在相应的输入框中填入我们的收入、扣除项目等信息。

然后,点击计算个人所得税按钮,系统将自动计算出我们应缴纳的个人所得税额,并将结果显示在计算器的输出框中。

个税税率计算表,年终奖计算(全)

一、政策依据《全国人民代表大会常务委员会关于修改<中华人民共和国个人所得税法>的决8月31日第十三届全国人民代表大会常务委员会第五次会议通过):自2018年2018年12月31日,纳税人的工资、薪金所得,先行以每月收入额减除费用五千除和依法确定的其他扣除后的余额为应纳税所得额,依照本决定第十六条的个表一(综合所得适用)按月换算后计算缴纳税款,并不再扣除附加减除费用;二、工资个人所得税计算公式:1.应纳税所得额 = 税前工资收入金额 - 五险一金(个人缴纳部分) -费用减除额2.应纳税额 = 应纳税所得额 x 税率 - 速算扣除数【例】张三在2018年10月份税前工资12000元,需要缴纳各项社会保险金110(1)适用5000元新的费用标准和新的税率表应纳税所得额=税前工资收入金额-五险一金(个人缴纳部分)-起征点(5000元=12000-1100-5000=5900元找税率及速算扣除数:参照上面的工资税率表不含税部分,超过3000元至120则适用税率10%,速算扣除数为210。

应纳个人所得税税额=应纳税所得额*税率-速算扣除数=5900*10%-210=38(2)如按照适用3500元旧的费用标准和旧的税率表张三在2018年10月份税前工资12000元,需要缴纳各项社会保险金1100元,应纳税所得额=税前工资收入金额-五险一金(个人缴纳部分)-起征点(3500元=12000-1100-3500=7400元找税率及速算扣除数:参照上面的工资税率表不含税部分,超过4,155元至7,7则适用税率20%,速算扣除数为555。

应纳个人所得税税额=应纳税所得额*税率-速算扣除数=7400*20%-555=92个人所得税法>的决定》(2018年通过):自2018年10月1日至收入额减除费用五千元以及专项扣决定第十六条的个人所得税税率除附加减除费用;部分) -费用减除额项社会保险金1100元,-起征点(5000元)超过3000元至12000元的部分,00*10%-210=380元保险金1100元,-起征点(3500元)超过4,155元至7,755元的部分,00*20%-555=925元。

年终奖计算器2021

54001 元~60187.50 元

包含月薪)

108001 元~114600 元

正确计算方法:

420001 元~447500 元

(一)假如,发放奖金当月的工资超过 3500,那么先将员工当月内

660001 元~706538.46 元

取得的全年一次性奖金,除以 12 个月,按其商数确定税法规定的适用

960001 元~1120000 元

税率和速算扣除数。

年终奖的发放数额范围是(0,18000],[27200,54000],108000,

然后按公式:应纳税额=应纳税所得额(即年终奖的总额)×适用税

[160250,420000],[565000,660000],960000.范围之外的年终奖最

率-速算扣除数

好并入工资发放,否则纳税人要承当较多的税负。

年终奖个税应缴纳:19000 元×10%-105=1795 元 错误的计算方法:我们用错误的方法来为大家举例子: 陈女士今年 12 月获得的年终奖为 18000 元,王女士年终奖为 19000 元。 陈女士:18000÷12=1500 元,对应税率及速算扣除数为:3%、0, 应纳税额=[(18000÷12)×3%-0]×12=540 元,税后所得 17460 元。 王女士:19000÷12≈1583 元,对应税率及速算扣除数为:10%、 105,应纳税额=[(19000÷12)×10%-105]×12=640 元,税后所得 18360

魏

第3页共4页

本文格式为 Word 版,下载可任意编辑

魏

第4页共4页

而税率和速算扣除数确实定用全年一次性奖金总额÷12(一年 12

适用税率和速算扣除数。

个月)后得出的商数,对比工薪所得个税税率表即可确定。

个税最佳配置表-月薪及年终奖

个税最佳配置表-月薪及年终奖

以下是根据中国个人所得税法规定的个税最佳配置表,包括月薪和年终奖:

月薪个税最佳配置表:

月薪(元)个税(元)

0-3,000 0

3,001-12,000 (月薪-3,000)×10%-210

12,001-25,000 (月薪-12,000)×20%-1410

25,001-35,000 (月薪-25,000)×25%-2660

35,001以上 (月薪-35,000)×30%-4410

年终奖个税最佳配置表:

年终奖(元)个税(元)

0-3,000 0

3,001-10,000 (年终奖-3,000)×10%

10,001-25,000 (年终奖-10,000)×20%-210

25,001-35,000 (年终奖-25,000)×25%-1410

35,001以上 (年终奖-35,000)×30%-2660

请注意,以上个税最佳配置表只是一种表格形式的呈现,实际个人所得税的计算应根据中国税法规定的细则进行。

此外,个税会根据个人的情况和其他因素进行调整,如社保缴纳基数、专项扣除、累计计税等。

因此,建议您在申报个税时咨询相关专业人士或通过官方网上个税计算器来获取准确的个税信息。

2020年终奖个人所得税计算器公式和计算方法

2020年终奖个人所得税计算器公式和计算方法=ROUND(IF(P6/12>1500,IF(P6/12>4500,IF(P6/12>9000,IF(P6/1 2>35000,IF(P6/12>55000,IF(P6/12>80000,IF(P6/12>80000.0001,(P6*0.45-13505)),(P6*0.35-5505)),(P6*0.3-2755)),(P6*0.25-1055)),(P6*0.2-555)),(P6*0.1-105)),(P6*0.03)),2)如果个人当月工资薪金所得高于(或等于)规定费用扣除额的,其个人所得税的计算公式为:(一)全年一次性奖金收入÷12=商数(按照商数查找相应的适用税率A和速算扣除数A)(二)应纳税额=全年一次性奖金收入×适用税率A-速算扣除数A。

例:某个人取得全年一次性奖金为24000元。

第一,将全年一次性奖金除以12的商数2000,查找相应的适用税率为10%和速算扣除数为105;第二,计算应纳税额,应纳税额=24000×10%-105=2295元。

附:个人所得税税率表(工资、薪金所得适用)级数每月应纳税所得额税率(%)速算扣除数:1,全月应纳税额不超过1500元的,税率为3%,速算扣除数0;2,全月应纳税额超过1500元至4500元的部分,税率为10%。

速算扣除数105元;3,全月应纳税额超过4500元至9000元的部分,税率为20%。

速算扣除数555元;4,全月应纳税额超过9000元至35000元的部分,税率为25%,速算扣除数1005元;5,全月应纳税额超过35000元至55000元的部分,税率为30%,速算扣除数2755元;6,全月应纳税额超过55000元至80000元的部分,税率为35%。

速算扣除数5505元;7,全月应纳税额超过80000的部分,税率为45%。