光线传媒财务分析

光线传媒的财务分析

北京交通大学经济管理学院

2014级PMBA2班第9组

光线传媒的财务盈亏分析报告成员:

学号:14125511 姓名:孙颖

i

学号:14125594 姓名:赵辉

学号:14129157 姓名:阿布弟

学号:1412557 姓名:于强

学号:1412554 姓名:王一帆

学号:14125535 姓名:王羽

目录

1.案例概述-------------------------------------------------------------------------------------------------------1 2.案例问题分析-------------------------------------------------------------------------------------------------2

2.1 光线传媒财务基础数据的来源--------------------------------------------------------------------

2.2 财务会计要素的鉴别的重要性---------------------------------------------------------------------

2.3 光线传媒净利润形成的过程------------------------------------------------------------------------

2.4 财务分析的方法和选择------------------------------------------------------------------------------

光线传媒投资分析报告

光线传媒投资分析报告

1. 前言

光线传媒是中国大陆的一家知名影视传媒公司,成立于2003年。多年来,光线传媒一直致力于电影、电视剧等影视作品的制作、发行和推广。本文将对光线传媒进行投资分析,以帮助投资者更好地了解该公司的发展前景和投资潜力。

2. 公司背景

光线传媒作为中国电影市场的重要参与者,公司业务覆盖了电影制作、发行、放映以及相关衍生品的开发与销售。光线传媒所制作的影视作品,不仅在国内市场取得了巨大的成功,也在国际市场上取得了一定的知名度。公司的品牌价值和影响力逐渐提升,为公司的未来发展奠定了良好的基础。

3. 行业分析

中国电影市场在过去几年呈现出快速增长的趋势。随着人们生活水平的提高和文化娱乐需求的增加,观众对电影的需求也在不断增长。光线传媒作为行业内的重要参与者,受益于整个行业的发展。此外,中国电影产业政策的支持和市场的开放也为光线传媒的发展提供了有力保障。

4. 公司财务分析

通过对光线传媒的财务报表进行分析,我们可以得出以下结论:

•光线传媒的营业收入在过去几年内保持稳定增长的趋势,说明公司的市场份额不断扩大。

•公司的净利润也呈现出增长的态势,这表明光线传媒的盈利能力在逐渐提升。

•公司的资产负债比例保持在合理范围内,表明公司的资本结构相对稳健。

5. SWOT分析

通过对光线传媒的SWOT分析,我们可以得出以下结论:

•优势:光线传媒在电影制作、发行和推广方面积累了丰富的经验和资源,品牌影响力较大。

•劣势:光线传媒在面临激烈的市场竞争和盗版问题时,需要加强版权保护和市场策略的制定。

•机会:中国电影市场的快速增长为光线传媒提供了巨大的发展机会,公司可以进一步扩大市场份额。

光线传媒2020年财务状况报告

光线传媒2020年财务状况报告

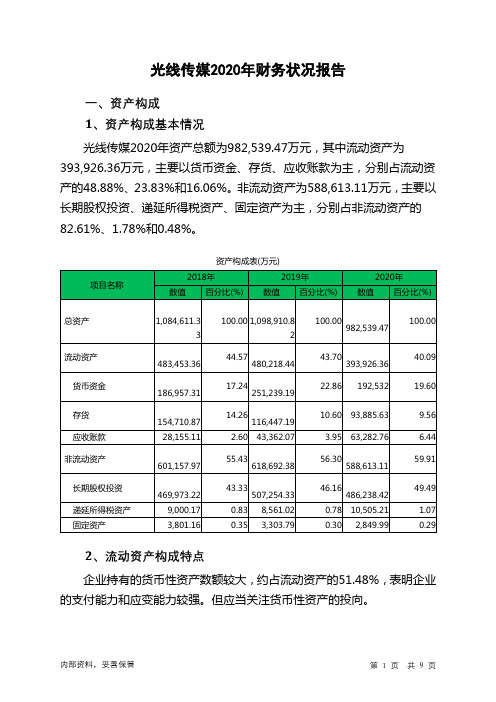

一、资产构成

1、资产构成基本情况

光线传媒2020年资产总额为982,539.47万元,其中流动资产为393,926.36万元,主要以货币资金、存货、应收账款为主,分别占流动资产的48.88%、23.83%和16.06%。非流动资产为588,613.11万元,主要以长期股权投资、递延所得税资产、固定资产为主,分别占非流动资产的82.61%、1.78%和0.48%。

资产构成表(万元)

2、流动资产构成特点

企业持有的货币性资产数额较大,约占流动资产的51.48%,表明企业的支付能力和应变能力较强。但应当关注货币性资产的投向。

流动资产构成表(万元)

项目名称

2018年2019年2020年

数值百分比(%) 数值百分比(%) 数值百分比(%)

流动资产

483,453.36 100.00

480,218.44

100.00

393,926.36

100.00

货币资金

186,957.31 38.67

251,239.19

52.32 192,532 48.88

存货

154,710.87 32.00

116,447.19

24.25 93,885.63 23.83

应收账款28,155.11 5.82 43,362.07 9.03 63,282.76 16.06 其他应收款17,400.78 3.60 27,209.14 5.67 24,194.23 6.14 交易性金融资产56.13 0.01 66.6 0.01 10,044.36 2.55 预付款项55,584.2 11.50 9,718.84 2.02 7,686.83 1.95 其他流动资产40,177.87 8.31 31,822.91 6.63 1,991.33 0.51 应收票据0 - 0 - 200 0.05 应收利息411.09 0.09 352.52 0.07 109.22 0.03

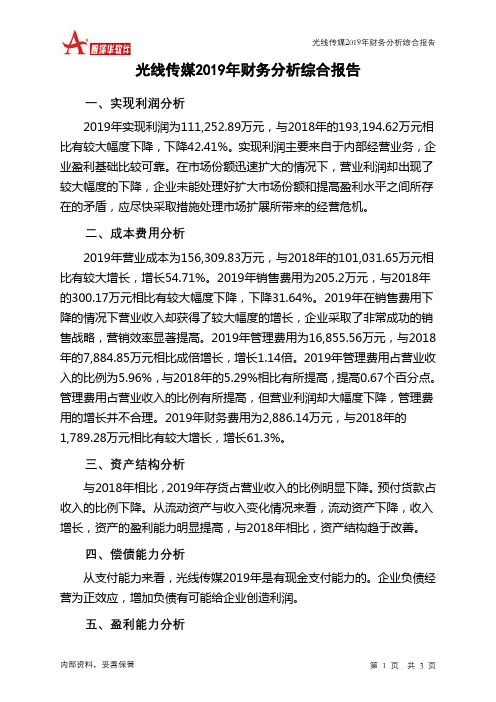

光线传媒2019年财务分析结论报告

2019年企业新创造的可动ຫໍສະໝຸດ Baidu资金总额为94,661.12万元。说明在没有

内部资料,妥善保管

第2页 共3页

光线传媒2019年财务分析综合报告

外部资金来源的情况下,企业用于投资发展的资金如果不超过这一数额, 则不会给企业经营业务活动带来不利影响,反之,如果企业的新增投资规 模超过这一数额,则在没有其他外部资金来源的情况下,必然占用经营业 务活动资金,引起营运资本的减少,将会引起经营活动的资金紧张。在加 速企业流动资产周转速度方面,如果使企业流动资产周转速度提高0.05次, 则流动资产周转天数由613.06天缩短为564.95天,由此而节约资金 37,807.51万元,可用于企业今后发展。

二、成本费用分析 2019年营业成本为156,309.83万元,与2018年的101,031.65万元相 比有较大增长,增长54.71%。2019年销售费用为205.2万元,与2018年 的300.17万元相比有较大幅度下降,下降31.64%。2019年在销售费用下 降的情况下营业收入却获得了较大幅度的增长,企业采取了非常成功的销 售战略,营销效率显著提高。2019年管理费用为16,855.56万元,与2018 年的7,884.85万元相比成倍增长,增长1.14倍。2019年管理费用占营业收 入的比例为5.96%,与2018年的5.29%相比有所提高,提高0.67个百分点。 管理费用占营业收入的比例有所提高,但营业利润却大幅度下降,管理费 用的增长并不合理。2019年财务费用为2,886.14万元,与2018年的 1,789.28万元相比有较大增长,增长61.3%。

光线传媒财务报表分析

资产负债表——资产(单位:万元)

2011年 0 40

5437.36 2966.86 2470.5 2470.5

95.28 4325.74 1907.95 1104.55 9944.02

0 189315

2012年 0

15266.8 5623.94 3417.27 2206.67 2206.67

64.19 4325.74 2494.03 1278.31 30635.8

5000 215684

2013年 0

113617 6689.41 4167.66 2521.74 2521.74 198.634 4325.74 2439.87 1283.14 124736

350 259064

2014年 104146 125016 7908.16 5628.93 2279.23 2279.23 215.441 36463.4 2658.54 2098.81 280034

2011年

销售商品、提供劳务收到的现 金

经营活动现金流入小计

55104.7 59438.3

经营活动现金流出小计

78180.6

经营活动产生的现金流量净额 -18742.3

取得投资收益所收到的现金 处置固定资产、无形资产和其 他长期资产所收回的现金净额

投资活动现金流入小计 购建固定资产、无形资产和其

他长期资产所支付的现金 投资所支付的现金

光线传媒业绩评价分析

光线传媒业绩评价分析

光线传媒是中国颇具影响力的文化传媒公司之一,成立于1997年,总部位于北京。公司主要从事影视节目的制作、发行和推广,旗下拥有多家子公司和合作伙伴,在国内外拥

有广泛的影视资源和产业布局。多年来,公司秉承“帮助每一个人享受更高品质的生活”

的宗旨,不断引进国际先进的制作理念和技术,致力于推动中国影视产业的发展。

对光线传媒业绩进行评价分析,主要从以下几个方面进行:

一、财务业绩分析

根据公司公布的财务数据,光线传媒在近几年的业绩表现可谓斐然。从2017年至

2020年,公司的营业收入呈现逐年增长的趋势,分别为29.25亿元、35.85亿元、43.53

亿元和53.22亿元,增长率保持在20%以上。而净利润方面,公司也保持了较高增长,由2017年的4.02亿元增长至2020年的6.98亿元,同比增长率达到了近75%。这表明公司在市场竞争中具备了良好的盈利能力,能够持续稳健的发展。

二、市场地位分析

光线传媒在中国影视产业中的地位较为显赫。公司在多个领域具备一定垄断地位,例

如在电影发行、院线经营和影视制作方面。光线传媒通过对国内外优质电影的引进和自主

制作,形成了良好的品牌影响力,同时也拥有了较为稳固的市场渠道和受众基础。近年来,光线传媒不断加强与国际一流制作公司的合作,提升了国际影视作品的引进和制作水平,

进一步扩大了公司在全球市场的影响力。

三、内容制作能力分析

光线传媒在影视节目制作方面具备较强的能力。公司注重引进国际先进的制作理念和

技术,拥有一支优秀的制作团队和艺人资源。公司还以多元化的内容体系为支撑,包括了

光线传媒公司财务报表分析

2012-2015年度

财务报表分析

班级:14-2财管

姓名:***

目录

一、公司概况............................................................................................................................ - 2 -

二、横向分析............................................................................................................................ - 2 -

一研究对象........................................................................................................................ - 2 - 二行业市场概况................................................................................................................ - 2 - 三同行三家公司财务数据对比........................................................................................ - 3 - 1.三家公司财务数据对比...................................................................................... - 3 -

光线传媒2020年财务分析详细报告

光线传媒2020年财务分析详细报告

一、资产结构分析

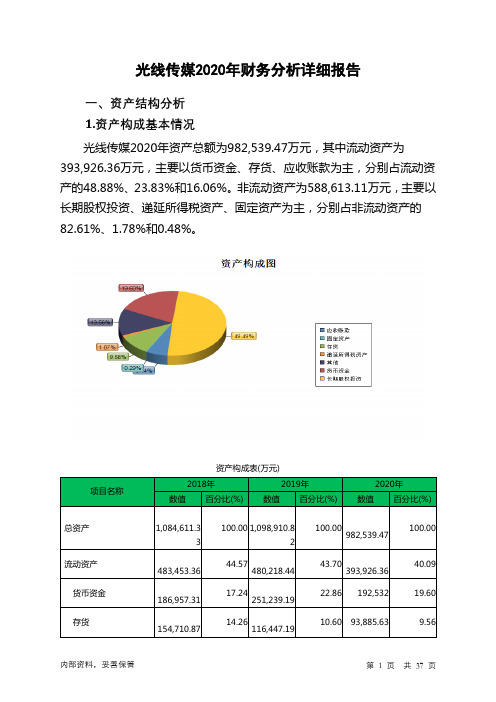

1.资产构成基本情况

光线传媒2020年资产总额为982,539.47万元,其中流动资产为393,926.36万元,主要以货币资金、存货、应收账款为主,分别占流动资产的48.88%、23.83%和16.06%。非流动资产为588,613.11万元,主要以长期股权投资、递延所得税资产、固定资产为主,分别占非流动资产的82.61%、1.78%和0.48%。

资产构成表(万元)

项目名称

2018年2019年2020年

数值百分比(%) 数值百分比(%) 数值百分比(%)

总资产1,084,611.3

3 100.00 1,098,910.8

2

100.00

982,539.47

100.00

流动资产

483,453.36 44.57

480,218.44

43.70

393,926.36

40.09

货币资金

186,957.31 17.24

251,239.19

22.86 192,532 19.60

存货

154,710.87 14.26

116,447.19

10.60 93,885.63 9.56

应收账款28,155.11 2.60 43,362.07 3.95 63,282.76 6.44

非流动资产

601,157.97 55.43

618,692.38

56.30

588,613.11

59.91

长期股权投资

469,973.22 43.33

507,254.33

46.16

486,238.42

49.49

递延所得税资产9,000.17 0.83 8,561.02 0.78 10,505.21 1.07 固定资产3,801.16 0.35 3,303.79 0.30 2,849.99 0.29

光线传媒和华谊兄弟财务分析

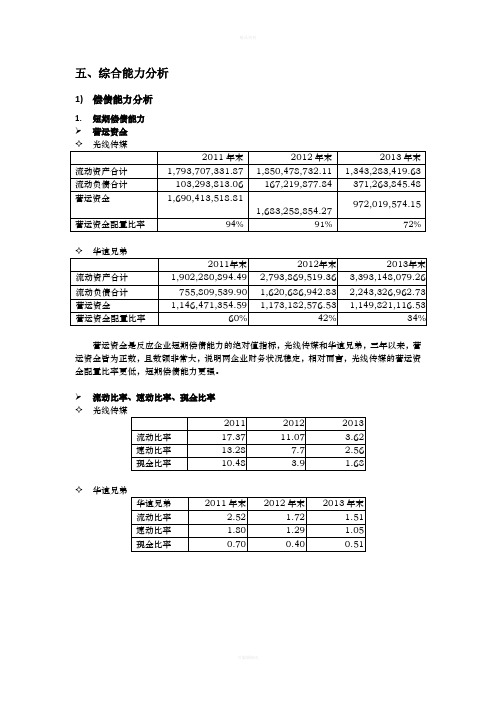

五、综合能力分析

1)偿债能力分析

1.短期偿债能力

➢营运资金

营运资金是反应企业短期偿债能力的绝对值指标,光线传媒和华谊兄弟,三年以来,营运资金皆为正数,且数额非常大,说明两企业财务状况稳定,相对而言,光线传媒的营运资金配置比率更低,短期偿债能力更强。

➢流动比率、速动比率、现金比率

✧光线传媒

✧华谊兄弟

由流动比率、速动比率及现金比率来看,光线传媒的短期偿债能力明显要强于华谊兄弟,但是2011-2012,光线传媒的流动比率、速动比率及现金比率过高,意味着光线传媒在2011-2012年间出现大量现金闲置,企业没有充分利用现金资源,造成企业机会成本的增加和获利能力的降低,但可以从图表中看出,近2年来管理层已经注意到了这个问题并做

出了调整,光线传媒的各比率逐年下降,趋于合理范围,虽然短期偿债能力有所下降,但是依然具有很强的短期偿债能力,同时提高了盈利能力,我们认为这是一个好现象。

华谊兄弟2012-2013年间,流动比率、速动比率及现金比率偏低,其短期偿债能力较弱,但流动比率、速动比率以及现金比率受很多因素影响,与行业性质、营业周期、企业可动用的银行贷款指标、企业偿债能力的信誉、记录的或有负债等等有关。

2.长期偿债能力

➢资产负债率、产权比率、权益乘数

✧光线传媒

2011年末2012年末2013年末

资产负债率6%8%14%

产权比率6%19%8%

权益乘数 1.06 1.08 1.17

✧

2011年末2012年末2013年末

资产负债率31%49%45%

产权比率31%95%82%

权益乘数 1.46 1.95 1.82

财务管理案例:光线传媒影视巨头的资本路

-15.44 -31.09 -62.34

-0.25 -1.04 -1.67

三、投资活动分析

1、投资背景

(1).国内影视娱乐市场存在巨大提升空间 (2).未来2-3年,影视行业趋势向好 (3).影视行业处于成长期

2、投资风险——以波特五力模型分析行业 风险

董事会日期 分红方案说明 股利支付率(%) 分红率(%)

2015-08-05 不分配不转增

2015-04-16 10转3股派1.00元(含税)

-34.26

-0.21

2014-08-08 不分配不转增 2014-03-26 10转10股派1元(含税) 2013-07-25 不分配不转增 2013-03-08 10转11股派4元(含税) 2012-07-25 不分配不转增

二、筹资活动分析

(一)、传统融资方式 1、自有资本

光线传媒创办初期投资额主要来自创办人王长田的自有资金。 伴随其不断成长,由于受内部规模、信用等级、外源融资的成本 高等多种因素的影响,民营影视企业的融资还主要依靠其内源融 资,如未分配利润、计提盈余公积、折旧、出售变卖闲置资产等 组成。2011年至2014年,光线未分配利润和盈余公积持续增长, 2014年增幅显著,自有资本相对比较充裕。

债率表明其增加举债进行融 资。2014 年资产负债率增长 150%达到 35%,流动比率下 降到 1.46,骤增的 5 亿元信 用借款将光线至于较高的财 务风险之上。

光线传媒业绩评价分析

光线传媒业绩评价分析

光线传媒是中国最具影响力的影视传媒公司之一,成立于2003年,总部位于北京。公司业务涵盖电影、电视、广告、艺人经纪、影视投资等多个领域,是中国影视产业的领军

企业之一。在过去的几年里,光线传媒在业绩上取得了不俗的成绩,让我们来分析一下光

线传媒的业绩表现。

一、营收和利润分析

光线传媒在过去几年里,营收和利润表现都比较稳定,实现了持续增长。2018年,公司营收达到45.89亿元,同比增长了20.9%。净利润为4.32亿元,同比增长了32.5%。2019年,营收继续增长至56.10亿元,同比增长了22.3%。净利润为5.78亿元,同比增长了33.4%。2020年,受到新冠疫情的影响,公司营收略有下降,但仍然达到了53.55亿元,

同比下降了4.5%。净利润为3.71亿元,同比下降了35.9%。从这些数据我们可以看出,光线传媒的营收和利润一直保持着稳步增长的态势,尤其是在2019年取得了较大的增长幅度。

二、市场地位分析

作为中国最大的影视传媒公司之一,光线传媒在市场上拥有较大的份额和知名度。公

司旗下拥有众多热门IP,如《唐人街探案》、《战狼》等,这些IP的成功让公司在市场上占据了一席之地。而且,在内容制作和发行方面,光线传媒也是业内的佼佼者,不论是电影、电视剧还是综艺节目,公司都有不俗的影响力和实力。光线传媒在国际市场上也有不

错的表现,公司的影视作品在国际上拿下了不少奖项和好评,扩大了公司在国际市场上的

知名度和影响力。

三、成本控制和财务管理分析

光线传媒在成本控制和财务管理方面也表现得比较出色。公司在制作影视作品时,能

300251光线传媒2022年财务分析报告-银行版

光线传媒2022年财务分析报告

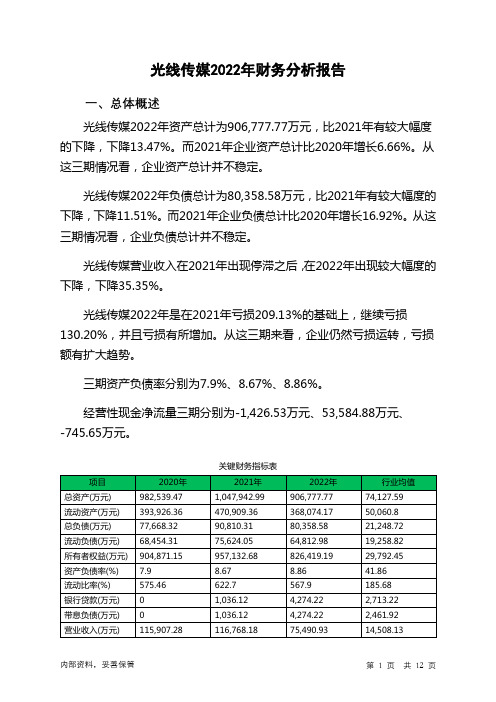

一、总体概述

光线传媒2022年资产总计为906,777.77万元,比2021年有较大幅度的下降,下降13.47%。而2021年企业资产总计比2020年增长6.66%。从这三期情况看,企业资产总计并不稳定。

光线传媒2022年负债总计为80,358.58万元,比2021年有较大幅度的下降,下降11.51%。而2021年企业负债总计比2020年增长16.92%。从这三期情况看,企业负债总计并不稳定。

光线传媒营业收入在2021年出现停滞之后,在2022年出现较大幅度的下降,下降35.35%。

光线传媒2022年是在2021年亏损209.13%的基础上,继续亏损130.20%,并且亏损有所增加。从这三期来看,企业仍然亏损运转,亏损额有扩大趋势。

三期资产负债率分别为7.9%、8.67%、8.86%。

经营性现金净流量三期分别为-1,426.53万元、53,584.88万元、

-745.65万元。

关键财务指标表

二、资产规模增长匹配度

2022年资产增长率与负债增长率差距不大,资产增长率为-13.47%,负债增长率为-11.51%。收入与资产变化不匹配,收入下降35.35%,资产下降13.47%。净利润与资产变化不匹配,净利润下降130.2%,资产下降13.47%。

资产总额和营业收入均大幅度下降,亏损在增加。资产、收入、净利润变化一致。要关注企业经营收缩的严重性。

资产规模增长匹配情况表

三、负债规模增长

从三期数据来看,总负债分别为77,668.32万元、90,810.31万元、80,358.58万元,2022年较2021年下降了11.51%,主要是由于短期借款等科目减少所至。

基于哈佛分析框架下的影视公司财务分析研究——以光线传媒为例

基于哈佛分析框架下的影视公司财务分析研究——以光

线传媒为例

一、引言

光线传媒是中国知名的影视公司,成立于2009年。该公司在

影视制作、发行、影院运营等领域具有丰富经验,并与国内外众多知名制片人和导演合作。本文将以哈佛分析框架为基础,对光线传媒的财务状况进行深入分析。

二、财务状况概述

在过去几年,光线传媒的营业收入和净利润呈现逐年增长的趋势。根据最近的财报数据,公司的总资产为X亿元,总负债为

X亿元。公司资产负债率为X,这表明光线传媒的偿债能力较强。

三、哈佛分析框架

1. 行业分析

在中国的影视行业中,光线传媒是一家具有竞争优势的企业。该行业在过去几年一直保持稳定增长,且有很大的市场空间,但也面临着激烈的竞争和盈利压力。

2. 公司竞争力

光线传媒在影视制作领域拥有一流的专业团队,能够制作高质量的电影和电视剧。此外,公司还与多家国内外电影公司合作,进一步提高了其竞争力。然而,随着国内电影市场竞争的激烈化,光线传媒需要持续创新和提高自身竞争力,以保持市场份额。

3. 公司财务分析

a) 营业收入分析

光线传媒的营业收入自2016年以来一直保持增长,这得益于其拥有的知名IP和电影制作能力。然而,其增长率也出现了下降的趋势。为了维持持续增长,光线传媒需要进一步扩大市场份额和增加新项目。

b) 利润分析

公司的净利润在过去几年一直保持增长,这表明光线传媒的盈利能力较强。然而,随着行业竞争的加剧和成本的不断增加,公司需要密切关注成本控制,以保持盈利能力的持续增长。 c) 偿债能力分析

光线传媒的偿债能力较强,资产负债率低于行业平均水平。这表明公司有足够的偿债能力,可以应对潜在的风险和债务。 d) 现金流量分析

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

光线传媒财务分析报告

一、公司简介

(一)基本情况

中文名称:北京光线传媒股份有限公司

英文名称:Beijing Enlight Media Co., Ltd.

中文名称缩写:光线传媒

光线传媒是国内最大的电视节目制作公司,每天制作6小时精彩电视节目,涵盖娱乐资讯、综艺节目和生活类节目。光线的日播娱乐资讯节目《娱乐现场》、《音乐风云榜》、《影视纪》、《最佳现场》,均已连续播出10年以上。通过持续的改进和创新,始终领导电视潮流,成为同类节目的榜样。在综艺节目和生活类节目领域,光线后来居上,成为卫视及各级电视台首选的合作伙伴。光线引人注目的E标已经成为电视界著名标志之一,被观众和广告商视为收视率的保证。光线是中国娱乐整合营销的先行者。光线专注于15到40岁这一最有商业价值的观众群体,为了服务客户,光线经常集各种身份于一身:作为节目制作公司,为客户量身定做高品质节目和活动;作为广告公司,为客户打造独特营销方案并提供自有投放平台;作为公关公司,光线超越电视,为客户进行多媒体宣传推广。作为活动公司,为客户创意和执行高难度的娱乐营销活动。光线的整合营销模式吸引了超过500名广告客户,这些响亮的品牌和光线传媒交相辉映,共同分享市场的成长。

二、会计报表分析

1.资产分析

(1)资产规模及资产变动分析

2010~2012年,光线传媒公司总资产在数量和幅度上均有增长,2010~2012

年的总资产增长率分别为17.68% 、364.56% 、13.93% 。资产规模增加的主要是由于流动资产和非流动资产的同时增加引起的。2010~2012年流动资产增长率分别为20.51% 、449.98% 、3.16% ,而非流动资产2010~2012年增长率分别为7.56% 、22.21% 、208.09% 。可以看出,流动资产在2011年增长最快,前所未有的提高,这也是导致总资产在2011年增长幅度较大的原因之一;同时非流动资产的增幅虽不及流动资产,但它在2012年也是大规模增加的。

进一步分析可以发现,在2011年光线传媒公司的流动资产大幅增加的原因是因为该公司在2011年8月在创业板挂牌上市,这是继华谊兄弟和华策影视之后,第三家在内地上市的影视娱乐公司,本次上市为它募集到了大量资金,使得公司总资产和流动资产大幅增加。值得注意的是,光线传媒的非流动资产在前几年时的增长都较平稳,而在2012年迅速增长,主要是长期股权投资的大幅增加。2012年长期股权投资较上年增加15227万,增幅为38067.5%,这是因为在2011年上市后光线传媒开始拥有了较多的流动资产,在2012年就开始增加长期股权投资,这是提高资金利用效率的合理举措。

(2)资产结构及其变动分析

资产结构及变动表

2010-2012年的资产结构中,流动资产所占比例最大,几乎都在80%以上,甚至在2011年都高达94%了,结合其所处的行业来看,高流动资产是新传媒行业中的常态。2011年流固比例大致72.44:1,2012年流固比大致为83.82:1。可见光线传媒的固定资产比重一直较低于流动资产比重,属于保守型的固流机构,它的资产流动性很好,财务风险较低,盈利能力也很高。

2. 所有者权益分析

(1)资本结构分析

所有者权益的规模往往与资本结构密切相连。资本结构反映的是企业负债与股权的比例关系,在很大程度上决定着企业的偿债和再融资能力,同时也是检验

企业财务风险,进而涉及企业整体风险的重要依据,它是企业进行筹资决策的起点和归宿。

下图为光线传媒负债及所有者权益结构

从中我们可以看出光线传媒的负债及所有者权益的结构中,资本公积所占比例最大,为59%,其次是未分配利润,为20%,原因是光线传媒在截留利润,想进一步发展、扩张。但是它也应当适当增加负债,获得更好的财务杠杆利益。(一)利润表分析

光线传媒2010~2012年的利润表如下:

报告日期2012/12/31 2011/12/31 2010/12/31 营业总收入(万元) 103386 69793 47960

营业收入(万元) 103386 69793 47960

利息收入(万元) -- -- 0

营业总成本(万元) 66381 48699 36047

营业成本(万元) 58293 41244 29071

营业税金及附加(万元) 2146 2621 1859

销售费用(万元) 1713 1303 1240

管理费用(万元) 4951 3625 3245

财务费用(万元) -1993 -696 397

资产减值损失(万元) 1270 602 234

公允价值变动收益(万元) -- -- 0

投资收益(万元) 127 -- 0

对联营企业和合营企业的投资收益(万

127 -- 0

元)

营业利润(万元) 37132 21093 11914

营业外收入(万元) 2121 400 1643

营业外支出(万元) 11 4 61

非流动资产处置损失(万元) 1 1 3

利润总额(万元) 39242 21489 13496

所得税费用(万元) 8220 3909 2214

未确认投资损失(万元) -- -- 0

净利润(万元) 31022 17580 11282

归属于母公司所有者的净利润(万元) 31022 17580 11282

被合并方在合并前实现净利润(万元) -- -- 0

少数股东损益(万元) -- -- 0

基本每股收益 1.29 1.88 1.37

稀释每股收益 1.29 1.88 1.37

从上表中我们可以看出,2010~2012年光线传媒实现了营业利润和净利润双增

加,2012年公司主营业务收入增长率和净利润增长率分别为48.13% 、76.47% 。

同时我们也可以看到,光线传媒的营业收入和营业成本在这三年内都是呈上升趋

势的,而且上升幅度一直在加大,成长趋势非常强劲,2010~2012年营业收入增幅

分别为24.5% 、45.5% 、48.1% ;营业成本增幅分别为 20.5% 、41.9% 、41.3% ,

主要是由于2011年8月3日在深交所高调上市,大幅投资于电视节目制作、电视

剧购买和数字演播中心扩建项目等,营业收入达到人民币6.98亿元,同时由于部

分业务重心转移,为保持竞争优势和持续健康发展的能力,着眼于提升未来竞争

力,加强资源优化配置,加大了电视节目、大型活动、电影电视剧等各方面的投

入,营业成本达到4.12亿元。但是营业收入的增幅越来越比营业成本的增幅要大,

说明光线传媒是真正在发展,而不是单纯地扩大规模,以提高成本来增加收入。

(二)现金流量表分析

光线传媒2010~2012年现金流量表如下所示:

报告日期2012/12/31 2011/12/31 2010/12/31