穆迪公司及信用评级制度(上)

穆迪 CLO interest

CONTACT US

EditБайду номын сангаасrs:

Algis Remeza Jerry Gluck Andrew Jones Carissa Li FAX: 1.212.298.6875 E-MAIL: CLOInterest@

TABLE OF CONTENTS

TABLE OF CONTENTS (CONTINUED)

OUTREACH

What CLO Managers Are Saying Meetings in London provided insightful feedback from collateral managers. Here is what participants had to say. » See page 19.

PERFORMANCE & SURVEILLANCE

Market Pulse U.S. CLOs continued to exhibit positive trends although they seem to have slowed, and there is widened dispersion across deals. European CLO performance continued to stabilize as Caa buckets declined and OCs resumed their upward trend over the last month. » See page 22. Corporate Cash CLO Rating Surveillance: June 2010 Update Upgrades dominated U.S. rating changes. Meanwhile a mix of upgrades and downgrades occurred in EMEA and Asia (excluding Japan). » See page 29.

国际评级公司对中国银行业评级情况述评

国际评级公司对中国银行业评级情况述评2003年11月26日,国际著名评级公司标准普尔(Standard&Poors)公布了对中国12家商业银行(包括4家国有商业银行和8家股份制商业银行)的评级结果,这12家银行无一达到投资级别(BBB级),全部被定为较低等级。

随后,另一国际著名评级公司穆迪公司(Moody‘s)宣布了对内地部分银行的评级结果,其中四大国有银行均获得较高评级。

此外,国际评级机构惠誉(FitchRatings)也曾对中国银行业进行评级。

鉴于这些国际评级公司的权威地位,其评级结果将对中资银行在海内外的发展产生重要影响,本文旨在介绍这些国际评级公司的评级方法和评级结果,并分析此次评级对我国银行业的影响。

一、国际评级方法简介(一)国际商业性评级准则国际评级公司采用的信用评级准则一般是在美国金融机构统一评级制度(Uniform Financial Institutions Rating System)的基础上形成的。

这套评级制度包括五个基本项目:资本充足率(Capital Adequacy)、资产质量(Assets Quality)、管理水平(Management)、盈利能力(Earmngs)、流动性(Liquidity)。

其英文单词的第一个字母组合在一起就是“CAMEL”,正好与“骆驼”的英文单词相同,因此该评级方法被简称为“骆驼评级法”。

因为标普、穆迪等公司进行的是国际评级,因此在评级项目中又外加了“政府支持”一项。

(二)标普评级的标示方法标准普尔的几大类评级中,从AAA、AA、A到BBB、BB、B再到C、R、SD 依次降低,分别代表企业偿还债务能力由强到弱的过程,“+”号或“-”号用来区别在同一等级内更详细的信用状况,“+”号表示在同一等级内较优,“—”号表示在同一等级内较差。

其中最高等级AAA,目前在全球尚没有金融机构获得,但是花旗、汇丰等国际金融机构曾获得过AA、A这样的良好评价。

什么是信用评级

什么是信用评级[编辑本段]信用评级又称资信评级是一种社会中介服务,将为社会提供资信信息,或为单位自身提供决策参考。

最初产生于20世纪初期的美国。

1902年,穆迪公司的创始人约翰·穆迪开始对当时发行的铁路债券进行评级。

后来延伸到各种金融产品及各种评估对象。

由于信用评级的对象和要求有所不同,因而信用评级的内容和方法也有较大区别。

我们研究资信的分类,就是为了对不同的信用评级项目探讨不同的信用评级标准和方法。

关于信用评级的概念,至目前为止没有统一说法,但内涵大致相同,安博尔·中诚信认为,主要包括三方面:首先,信用评级的根本目的在于揭示受评对象违约风险的大小,而不是其他类型的投资风险,如利率风险、通货膨胀风险、再投资风险及外汇风险等等。

其次,信用评级所评价的目标是经济主体按合同约定如期履行债务或其他义务的能力和意愿,而不是企业本身的价值或业绩。

第三,信用评级是独立的第三方利用其自身的技术优势和专业经验,就各经济主体和金融工具的信用风险大小所发表的一种专家意见,它不能代替资本市场投资者本身做出投资选择。

需要指出的是:信用评级不同于股票推荐。

前者是基于资本市场中债务人违约风险作出的,评价债务人能否及时偿付利息和本金,但不对股价本身作出评论;后者是根据每股盈利(EPS)及市盈率(PE)作出的,往往对股价本身的走向作出判断。

前者针对债权人,后者针对股份持有人。

信用评级的分类[编辑本段]一、信用评级按照评估对象来分,可以分为企业信用评级、证券信用评级、项目信用评级和国家主权信用评级等四类1、企业信用评级。

包括工业、商业、外贸、交通、建筑、房地产、旅游等公司企业和企业集团的信用评级以及商业银行、保险公司、信托投资公司、证券公司等各类金融组织的信用评级。

金融组织与公司企业的信用评级要求不同,一般公司企业生产经营比较正常,虽有风险,容易识别,企业的偿债能力和盈利能力也易测算;而金融组织就不一样,容易受经营环境影响,是经营货币借贷和证券买卖的企业,涉及面广,风险大,在资金运用上要求盈利性、流动性和安全性的协调统一,要实行资产负债比例管理,要受政府有关部门监管,特别是保险公司是经营风险业务的单位,风险更大。

穆迪评级方法

贷款行业分布

重点贷款行业风险状况

贷款抵押品多样性

关联贷款/总贷款

关联贷款/总Hale Waihona Puke 本应收、挂账、垫款、待清理资产

同业相比呆账准备金充足性

资产流动性

资产流动性比例

人民币超额准备金比率(过大?过小?)

人民币、外币合并存贷比

外币存贷比

净拆借资金比率

短期存款增长率

总贷款/总资产

存款构成--

定期、活期

穆迪的银行财务实力评级(BFSRs)

个体内部财务实力;来自外部支持的可能性;

1.银行财务实力评级:

1.1品牌价值

1.11市场份额与可持续性:地域、产品和客户为根据,试图估计一个加权市场份额

1.12地域的多元性:地区运营受到盈利波动性影响

1.13盈利稳定性:

1.14盈利的多元性:,如果银行净收入的80%以上来自于一种业务活动或产品,

外部环境

经济环境

经济周期

经济政策

地区经济状况与区域集中度相关考虑?

地区经济、金融业发展状况

银行对当地经济贡献度

当地政府政策、财力支持

政策环境

货币政策货币供应量增长速度

存款准备金率

再贴现率

公开市场操作

货币政策的结构性调整

利率政策

利差水平--本币、外币

利率总体走势?--货币环境?

外汇政策

汇率走向?

监管政策

1.2风险定位

1.21公司治理:a.所有权与组织的复杂性b.主要人员风险c.内部与关联方风险

1.22控制与风险管理:a.风险管理b.控制

1.23财务报告的透明度:a.所公布的财务信息的全球可比性b.财务报告的频率和及时性c.财务信息的资量(例如贷款分散性(granularity)和集中度(concentration)、不良贷款水平、受贷款损失准备金覆盖的不良贷款覆盖率、风险加权资产(RWAs)、核心资本比率(Tier I ratio)、各业务的表现、融资结构、利用衍生工具作为交易及对冲用途的情况、以及其他重要信息。)

中金公司—穆迪和标准普尔的信用评级方法介绍

中国固定收益证券:信用策略:2008 年 4 月 3 日

9 在投资实践中,评级公司的结果更多地并不是用于债券的实时交易,而是用于满足相关监管规则的要求和作为 资产组合构建的基础。

9 市场对评级公司的预期除了提供评级结果外,还希望评级公司在解决信息不对称性和透明化等方面发挥作用。 9 评级展望和评级观察名单是对评级结果的重要补充,如果投资者在投资时按照评级展望和评级观察对评级结果

9 评级公司的评级并不以特定的绝对违约率/预期损失率为目标,而是同一时间点对相对信用风险的排序。在同一 年或者平均来看,高评级公司的违约率/预期损失率低于低评级公司的违约率/预期损失率,但是在不同年度之间 不同级别之间的违约率/预期损失率之间并不具备绝对的可比较性。

9 对经济周期或者外部不利环境的承受能力是区分投资与投机级债券的关键,评级越低的债务,其偿还能力越依 赖于良好的外部条件;历史数据表明投资级债券对经济周期波动的抵御能力也确实远远高于投机级债券。

(如股价)波动而推出的隐含评级,在进行评级时我们主要分析和关注的仍然是影响发行人中长期信用基本面的因 素及其变化趋势。 ♦ 中金公司信用评分体系的内容和定义是什么? 9 中金公司信用评分的主要目标是区分发行人按时偿还债务能力和意愿相对风险的大小,也即发行人的违约概率。 9 中金公司信用评分目前暂分为 1 到 5 档,1 档表示信用状况最好、相对风险最低,5 档表示信用状况最差、相对 风险最高。 9 我们所指的违约率并不是特指发行人某一年的违约率,而是发行人所对应的一个违约率时间序列。因此,我们 的 5 级评级体系同时应用于短期(期限在一年以内)和长期信用产品。评级越高的债务人违约概率越低;随着 时间的增加,每个级别债务人的累积违约率都在增加,但级别低的累积违约率增加得更快。 9 我们的评级以发行人评级为基础,在确定具体债项的评级时,将分析债项的优先级和担保的具体情况,以及优 先级和担保等风险缓释条件对债项最终违约风险的影响。 ♦ 中金行业信用风险展望的定位和定义是什么? 9 国际历史经验表明不同行业的违约率存在巨大差异:政府管制、提供经济基础服务、可能引起经济系统性风险 的行业长期违约率低,而完全竞争行业的长期违约率高。 9 每个行业违约率的发生都具备“聚集性”和“传染性”的特征,并不是均匀地在每个年度发生,因此对经济周 期和行业周期的分析和展望是进行信用产品组合配置、避免绝对信用损失的关键因素之一。 9 为了给投资者提供更具前瞻性的信息,我们将对主要的行业引入“行业信用风险展望”,分为“正面”、“稳定”、 “负面”以及“发展中”四种评价结果。

穆迪公司及信用评级制度_上_

流动性比率 , 存款/ 资金来源总额

融 资 比 率 与 同业资金/ 资金来源总额

资 产 负 债 结 货币市场资金 (扣除同业资金) / 资金来源总额

构

贷款/ 存款

(货币市场资金 - 流动资产) / (盈利资产 - 流动资产)

风险加权资产/ 总资产

营业收入

净利息收入/ 营业收入 交易收入/ 营业收入

手续费与佣金/ 营业收入 其他营业收入/ 营业收入

表 3 穆迪的评级符号

长期债务/ 存款

短期债务/ 存款

Aaa Aa 1 ,2 ,3 A 1 ,2 ,3 Baa 1 ,2 ,3 Ba 1 ,2 ,3 B 1 ,2 ,3 Caa 1 ,2 ,3

Prime - 1 Prime - 2 Prime - 3 No Prime

Ca

C

财务实力评级 A B C D E

Ba

具有投机性质 ,未来难以保证 。对本息支付的信用保证有限 , 因而对未来缺乏适当的保护 。特性不确定的债券也归入这类

基本上没有投资特性 。在较长时期内确保本息支付和合同的 B 其他条款的能力很小

Caa 质量较差 。可能已有违约 ,或现实存在着确保本息的危险因素

Ca 具有高度的投机性 。常常发生违约 ,或者具有明显的缺陷 C 是最低级别的债券 ,未来预期极差

表 4 - 1 长期债务/ 存款评级

质量最优 。投资风险非常小 ,通常被称为“金边债券”。利息支 Aaa 付有保证 ,本金安全 。尽管各种保证因素会发生变化 ,但这些

变化不会损害其基本实力

具有较高的质量 。与 Aaa 同属于高级别债券 。与 Aaa 证券相 Aa 比 ,其保证程度略逊一筹 ,保证因素的变动可能引起较大波动 ,

本文着眼于银行的信用评级制度 ,系统地介绍了穆迪公司对银行业评级的指标体系 ,详细阐述了穆迪公 司对银行业评级的方法 ,探讨了统一的评级原则运用与发达市场和新兴市场时的差异 ,并评述了穆迪对中国 银行业的整体看法 。本刊将在今年第 8 、9 期分两期介绍这篇文章的内容 ,以使国内银行业更全面地了解穆 迪公司及其信用评级制度 。

人保财险穆迪评级报告

人保财险穆迪评级报告背景人保财险(PICC Property and Casualty Company Limited)是中国最大的财产保险公司之一,成立于1949年。

作为中国人民保险集团公司的全资子公司,人保财险在中国境内和海外市场都有广泛的业务覆盖。

该公司提供包括汽车、住宅、商业、意外等多种类型的保险产品。

穆迪评级机构是全球领先的信用评级机构之一,其评级结果对于投资者和借款方来说具有重要意义。

在这份报告中,我们将对人保财险进行穆迪评级,并提供详尽的分析、结果和建议。

分析1. 财务状况分析首先,我们将对人保财险的财务状况进行分析。

根据最近公布的财务报表数据,人保财险在过去几年中实现了稳定增长。

其营业收入和净利润均呈现出逐年增长的趋势,表明公司经营状况良好。

此外,人保财险在保费收入方面也取得了显著成就。

公司通过创新产品和市场拓展策略,成功吸引了更多的客户。

同时,公司对风险管理的重视也有助于保持良好的资本充足率和偿付能力。

2. 市场地位分析人保财险在中国市场具有强大的竞争力和较高的市场份额。

根据相关数据,人保财险在中国财产保险市场占据了领先地位,并且在汽车保险、住宅保险和商业保险等领域都有着广泛的客户基础。

此外,人保财险还积极拓展海外市场,在一些国家和地区开展业务,并取得了一定的成绩。

公司通过不断提升服务质量和产品创新能力,进一步增强了其在国内外市场上的竞争优势。

3. 风险管理分析风险管理对于一个保险公司来说至关重要。

人保财险在风险管理方面表现出色。

公司建立了完善的风险管理体系,包括风控部门、内部审计以及合规与监管等方面。

此外,人保财险还通过多元化投资和再保险转移等方式来控制风险。

公司与多家国内外的再保险公司建立了合作关系,有效地分散了风险,并提高了公司的整体抗风险能力。

结果基于对人保财险的综合评估,我们将其穆迪评级结果定为A+。

这一评级反映了人保财险在财务状况、市场地位和风险管理等方面的优秀表现。

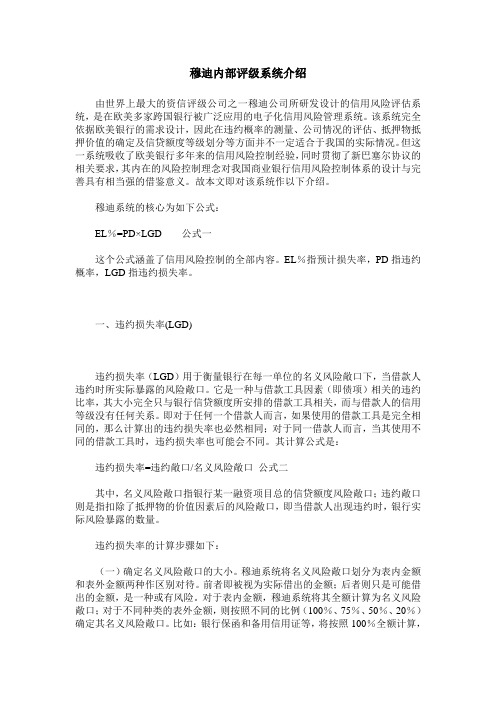

穆迪内部评级系统介绍

穆迪内部评级系统介绍由世界上最大的资信评级公司之一穆迪公司所研发设计的信用风险评估系统,是在欧美多家跨国银行被广泛应用的电子化信用风险管理系统。

该系统完全依据欧美银行的需求设计,因此在违约概率的测量、公司情况的评估、抵押物抵押价值的确定及信贷额度等级划分等方面并不一定适合于我国的实际情况。

但这一系统吸收了欧美银行多年来的信用风险控制经验,同时贯彻了新巴塞尔协议的相关要求,其内在的风险控制理念对我国商业银行信用风险控制体系的设计与完善具有相当强的借鉴意义。

故本文即对该系统作以下介绍。

穆迪系统的核心为如下公式:EL%=PD×LGD公式一这个公式涵盖了信用风险控制的全部内容。

EL%指预计损失率,PD指违约概率,LGD指违约损失率。

一、违约损失率(LGD)违约损失率(LGD)用于衡量银行在每一单位的名义风险敞口下,当借款人违约时所实际暴露的风险敞口。

它是一种与借款工具因素(即债项)相关的违约比率,其大小完全只与银行信贷额度所安排的借款工具相关,而与借款人的信用等级没有任何关系。

即对于任何一个借款人而言,如果使用的借款工具是完全相同的,那么计算出的违约损失率也必然相同;对于同一借款人而言,当其使用不同的借款工具时,违约损失率也可能会不同。

其计算公式是:违约损失率=违约敞口/名义风险敞口公式二其中,名义风险敞口指银行某一融资项目总的信贷额度风险敞口;违约敞口则是指扣除了抵押物的价值因素后的风险敞口,即当借款人出现违约时,银行实际风险暴露的数量。

违约损失率的计算步骤如下:(一)确定名义风险敞口的大小。

穆迪系统将名义风险敞口划分为表内金额和表外金额两种作区别对待。

前者即被视为实际借出的金额;后者则只是可能借出的金额,是一种或有风险。

对于表内金额,穆迪系统将其全额计算为名义风险敞口;对于不同种类的表外金额,则按照不同的比例(100%、75%、50%、20%)确定其名义风险敞口。

比如:银行保函和备用信用证等,将按照100%全额计算,因为一旦被要求,银行就必须无条件地进行全额偿付;而开立信用证等,则按照20%计算,因为银行拥有货权凭证,从而大大降低了损失可能性。

穆迪评级的标准

穆迪评级是全球知名的信用评级机构之一,其评级标准主要用于评估发行债券的债务人的信用质量和违约风险。

穆迪评级一般以字母代号表示,如Aaa、Aa1、Baa2等,代表不同的信用等级和评级分类。

以下是穆迪评级的标准概述:

1. 公司信用风险评级:穆迪对债务人进行评级,主要考虑其偿债能力、财务状况、经营稳定性、行业地位和市场前景等因素。

评级等级分为投资级(投资级别)和非投资级(垃圾级别)两大类,每个类别又细分为多个等级。

2. 主权评级:穆迪对国家的信用状况进行评级,主要考虑国家的经济发展、财政状况、政治稳定性、法制环境等因素。

3. 债券评级:穆迪对债券的信用质量进行评级。

评级考虑债券的发行人信用状况、债券产生的收益能力和债券偿还能力等因素。

4. 抵押贷款评级:穆迪对抵押贷款的信用风险进行评级,通常用于评价抵押贷款支持的债券或证券产品。

穆迪评级的具体评级标准比较复杂,涉及多个维度和因素的评估,包括财务状况、风险管理、市场地位、竞争力、行业前景等。

评级结果影响债务人的信用形象和融资成本。

需要注意的是,不同评级机构可能存在略微的差异,因此,对于特定的评级需求,最好查阅具体的穆迪评级标准和公告文件,以获取准确和最新的相关信息。

穆迪评级分类

穆迪评级分类全文共四篇示例,供读者参考第一篇示例:穆迪评级是全球著名的信用评级公司之一,成立于1909年。

穆迪评级对各种金融产品和实体进行信用评级,帮助投资者更好地了解风险和回报。

穆迪评级主要根据债务人的偿债能力和风险来对其进行评级,评级范围从高到低依次为Aaa、Aa、A、Baa、Ba、B、Caa、Ca、C。

Aaa级为最高评级,表示债务人的偿债能力非常强,风险非常低。

一般来说,具有Aaa评级的债务证券属于最安全的投资品种,投资者购买这类债务证券一般来说不会面临太大的风险。

Aa级和A级则依次降低,Baa级为中等评级,表示债务人的偿债能力一般,风险较低。

Ba级、B级和C级则是高风险的评级,投资者购买这类债务证券可能面临债务人不履行还款承诺的风险。

C级为最低评级,表示债务人已经违约或者即将违约,投资者购买这类债务证券基本上已经不存在回收本金的可能性。

穆迪评级对于投资者来说非常重要,因为它可以帮助投资者更好地理解债务证券的风险和回报,从而做出更明智的投资决策。

穆迪评级也可以为债务人提供一个参考,帮助债务人提高债务信用质量,从而降低融资成本。

除了单项评级之外,穆迪评级还提供组合评级,即将不同债务证券组合在一起进行综合评级。

这种评级方法可以更好地反映债务人整体的偿债能力和风险水平,对于投资组合管理和风险控制非常有帮助。

最近几年,随着全球金融市场的不断发展和变化,穆迪评级也在不断创新和完善评级体系,例如引入ESG(环境、社会和治理)因素进行评级,以更好地反映债务人的全面风险。

穆迪评级还在不断加强与监管机构、投资者和债务人之间的沟通和合作,确保评级工作更加公正和透明。

穆迪评级在全球金融市场中扮演着重要的角色,为投资者提供了全面、专业的信用评级服务,帮助他们更好地管理风险、把握机会。

在未来,随着全球金融市场的不断发展和变化,穆迪评级将继续发挥其重要作用,为金融市场的稳健发展贡献力量。

第二篇示例:穆迪评级分类是指由国际知名的信用评级机构穆迪投资者服务(Moody's Investors Service)所进行的对各种金融产品、企业和政府的信用评级分类。

人寿财险穆迪评级

人寿财险穆迪评级

引言概述:

人寿财险是中国人寿保险公司旗下的一家财产保险公司,其业务范围涵盖了车险、财产险、责任险等多个领域。

穆迪评级是国际上权威的信用评级机构之一,对于保险公司的评级结果具有重要的参考价值。

本文将从五个大点来阐述人寿财险穆迪评级的相关内容。

正文内容:

1. 人寿财险穆迪评级的背景

1.1 信用评级机构的作用和意义

1.2 穆迪评级在保险业的重要性

2. 人寿财险穆迪评级的标准

2.1 穆迪评级的评估指标

2.2 人寿财险在评级中的重要因素

2.3 穆迪评级对人寿财险的影响

3. 人寿财险穆迪评级的历史表现

3.1 近年来人寿财险的评级结果

3.2 评级结果的变动原因

3.3 评级结果对人寿财险的影响

4. 人寿财险穆迪评级的市场反应

4.1 评级结果对投资者的影响

4.2 评级结果对保险公司的影响

4.3 评级结果对市场的影响

5. 人寿财险穆迪评级的展望

5.1 人寿财险的发展趋势

5.2 评级结果对未来的影响

5.3 人寿财险应对评级的策略

总结:

人寿财险穆迪评级是保险业监管和市场参与者关注的重要指标之一。

穆迪评级的背景和标准使其成为保险公司信用评级的权威机构。

近年来,人寿财险的评级结果经历了一定的变动,其市场反应也不可忽视。

然而,人寿财险穆迪评级的结果仅是对其过去表现的评估,未来的发展趋势和评级结果之间存在着一定的不确定性。

因此,人寿财险需要积极应对评级结果,通过加强内部管理和业务拓展来提升评级水平,以实现可持续发展。

【信用管理】全球三大信用评级机构的分析比较

【信⽤管理】全球三⼤信⽤评级机构的分析⽐较源点credit来源于源点⽂章来源于⽂章导读:标准普尔、穆迪和惠誉作为全球三⼤评级机构已有⼀百多年的历史,在国际⾦融市场上拥有举⾜轻重的地位。

导读下⽂对三⼤机构的创⽴时间、信⽤等级划分标准和信⽤评级⽅法进⾏差异性分析,并从中借鉴经验。

创⽴时间年创办,是普尔出版公司和标准统计公司1941年合并⽽成世界权威由亨利·⽡纳姆·普尔先⽣在1860年创办,标准普尔标准普尔:由亨利⾦融分析机构,总部位于美国纽约市。

提供信⽤评级、独⽴分析研究、投资咨询等服务。

年创办,位于美国纽约曼哈顿,该公司是著名的债券评级机构。

穆迪投资服务公司穆迪:由由John Moody在1900年创办穆迪最初是邓⽩⽒的⼦公司,2001年邓⽩⽒公司和穆迪公司两家公司分拆,成为独⽴上市公司。

年创办,起初是⼀家出版公司,1924年就开始使⽤AAA到D级的评级系统对⼯业 惠誉国际由约翰·惠誉在1913年创办惠誉国际:由约翰证券进⾏评级。

穆迪侧重于机构融资⽅标普侧重于企业评级⽅⾯,穆迪标普成⽴时间早于其他两家评级机构,三家评级机构各有侧重:标普惠誉则更侧重于⾦融机构的评级。

⾯,⽽惠誉惠誉在美国市场上的规模要⽐其他两家评级公司⼩,但在全球市场上,尤其在对新兴市场上惠誉的敏感度较⾼,视野惠誉⽐较国际化。

信⽤等级标准的划分标准普尔的信⽤等级标准,从⾼到低可划分为⼗级,其中,可以在AA级⾄CCC级加上加号和减号,表⽰评级在各 标准普尔主要评级分类中的相对强度。

惠誉的信⽤等级标准划分为⼗⼀级,其中,AAA级是最⾼级,表⽰最低的信贷风险。

D是最低级,表明⼀个实体或 惠誉国家主权已对所有⾦融债务违约。

穆迪的信⽤等级标准划分为九级,其中Aaa级是最⾼级别,表⽰信⽤质量最⾼,信⽤风险最低。

其中C级是最低 穆迪级,代表前途⽆望,不能⽤来做真正的投资。

相同点:都划分投资级别和投机级别。

其中,标普的投资级是从AAA级到BBB-,穆迪的投资级是从Aaa级到Baa相同点:级。

标准普尔评级(穆迪)

标准普尔评级(穆迪)标准普尔信用评级标准普尔是世界权威金融分析机构,由普尔先生(Mr Henry Varnum Poor)于1860年创立。

标准普尔由普尔出版公司和标准统计公司于1941年合并而成。

标准普尔为投资者提供信用评级、独立分析研究、投资咨询等服务,其中包括反映全球股市表现的标准普尔全球1200指数和为美国投资组合指数的基准的标准普尔500指数等一系列指数。

其母公司为麦格罗希尔(McGraw-Hill)。

1975年美国证券交易委员会SEC认可标准普尔为“全国认定的评级组织”或称“NRSRO”(Nationally Recognized Statistical Rating Organization)。

标准普尔(S&P)作为金融投资界的公认标准,提供被广泛认可的信用评级、独立分析研究、投资咨询等服务。

标准普尔提供的多元化金融服务中,标准普尔1200指数和标准普尔500指数已经分别成为全球股市表现和美国投资组合指数的基准。

该公司同时为世界各地超过220,000家证券及基金进行信用评级。

目前,标准普尔已成为一个世界级的资讯品牌与权威的国际分析机构。

标准普尔信用评级标准-普尔公司,美国评级机构,当今著名评级机构之一。

(1)长期债务评级长期债券信用等级,共设10个等级分别为AAA、AA、A、BBB、BB、B、CCC、CC、C和D,其中长期信用等级的AA至CCC级可用“+”和“-”号进行微调。

级别评定AAA最高评级。

偿还债务能力极强。

AA偿还债务能力很强,与最高评级差别很小。

A偿还债务能力较强,但相对于较高评级的债务/发债人,其偿债能力较易受外在环境及经济状况变动的不利因素的影响。

BBB目前有足够偿债能力,但若在恶劣的经济条件或外在环境下其偿债能力可能较脆弱。

BB相对于其它投机级评级,违约的可能性最低。

但持续的重大不稳定情况或恶劣的商业、金融、经济条件可能令发债人没有足够能力偿还债务。

B违约可能性较'BB'级高,发债人目前仍有能力偿还债务,但恶劣的商业、金融或经济情况可能削弱发债人偿还债务的能力和意愿。

人保财险穆迪评级报告

人保财险穆迪评级报告

人保财险是中国人民财产保险股份有限公司的子公司,是中国最大的保险公司之一。

穆迪评级是国际知名的信用评级机构之一,其对企业的评级体现了其在国际金融市场中的

信用水平和风险程度。

本报告将从人保财险的财务状况、行业地位、风险管理等方面,分

析其穆迪评级的相关情况。

1. 人保财险的财务状况

人保财险作为中国领先的保险公司,其财务状况一直备受市场关注。

根据穆迪评级机

构的最新报告显示,人保财险的财务状况稳健,资产负债表稳定,逐年增长。

保险合同的

准备金充足,风险准备金设置合理,展现了公司良好的资产负债管理能力。

2. 人保财险的行业地位

人保财险在中国保险市场中的地位稳固,市场份额持续增加。

穆迪评级认为,人保财

险在车险、财产险等领域具有较强的竞争力,产品多样化,服务网络完善,客户满意度高,这些都为其在行业地位上提供了有力的支撑。

3. 人保财险的风险管理

穆迪评级报告指出,人保财险在风险管理方面做得较为出色。

公司建立了完善的风险

管理制度和内部控制体系,能够有效评估和控制各类风险。

公司还注重产品创新和市场开拓,及时调整投资组合,降低投资风险。

这些措施有效提升了公司的抗风险能力。

人保财险在财务状况、行业地位、风险管理等方面表现稳健,为穆迪评级提供了有力

的支撑。

穆迪评级机构对人保财险的信用评级持续稳定,展望积极。

希望人保财险在未来

能够继续保持良好的经营业绩,提升国际信用评级,为公司的发展注入更多动力。

信用评级机构

信用评级机构(一)国外信用评级机构目前国际公认的专业信用评级机构只有三家,分别是穆迪、标准普尔和惠誉国际。

1、穆迪公司的创始人是约翰·穆迪,他在1909年出版的《铁路投资分析》一书中发表了债券资信评级的观点,使资信评级首次进入证券市场,他开创了利用简单的资信评级符号来分辨250家公司发行的90种债券的做法,正是这种做法才将资信评级机构与普通的统计机构区分开来,因此后人普遍认为资信评级最早始于穆迪的铁道债券资信评级。

1913年,穆迪将资信评级扩展到公用事业和工业债券上,并创立了利用公共资料进行第三方独立资信评级或无经授权的资信评级方式。

穆迪评级和研究的对象以往主要是公司和政府债务、机构融资证券和商业票据,最近几年开始对证券发行主体、保险公司债务、银行贷款、衍生产品、银行存款和其他银行债以及管理基金等进行评级。

目前,穆迪在全球有800名分析专家,1700多名助理分析员,在17个国家设有机构,2003年评级和分析的债券总额超过30兆美元,其股票在纽约证交所上市交易(代码MCO)。

2、标准普尔由普尔出版公司和标准统计公司于1941年合并而成。

普尔出版公司的历史可追溯到1860年,当时其创始人普尔先生(Henry V. Poor)出版了《铁路历史》及《美国运河》,率先开始金融信息服务和债券评级。

1966年标准普尔被麦克劳希尔公司(McGraw Hill)收购。

公司主要对外提供关于股票、债券、共同基金和其他投资工具的独立分析报告,为世界各地超过22万多家证券及基金进行信用评级,目前拥有分析家1200名,在全球设有40家机构,雇用5000多名员工。

3、惠誉国际于1913年由约翰·惠誉(John K.Fitch)创办,起初是一家出版公司,他于1924年就开始使用AAA到D级的评级系统对工业证券进行评级。

近年来,惠誉进行了多次重组和并购,规模不断扩大。

1997年公司并购了另一家评级机构IBCA,2000年并购了DUFF & PHELPS,随后又买下了Thomson Bankwatch,目前,公司97%的股权由法国FIMALAC公司控制,在全球有45个分支机构,1400多员工,900多评级分析师,业务主要包括国家、地方政府、金融机构、企业和机构融资评级,迄今已对1600家金融机构、1000多家企业、70个国家、1400个地方政府和78%的全球机构融资进行了评级。

穆迪公司的评级体系

穆迪公司的评级体系

穆迪公司是全球最大的评级机构之一,其评级体系包括信用评级、国家评级和行业评级等。

其中,信用评级是最为常见和重要的评级类型,其评级对象包括企业、银行、政府及其他债务发行者。

穆迪公司的信用评级体系从最高到最低分别为Aaa、Aa、A、Baa、Ba、B、Caa、Ca和C。

其中,Aaa代表极高的信用质量,C代表极低

的信用质量,而其他等级则在这两个极端之间。

在评定信用等级时,穆迪公司会考虑多种因素,包括债务偿还能力、流动性、经济环境、行业前景等。

评级结果会对债务发行者的融资成本和市场声誉产生影响。

除了信用评级,穆迪公司还对国家和行业进行评级。

国家评级主要考虑政治稳定性、经济实力和货币政策等方面,而行业评级则从行业前景、竞争格局和监管环境等方面进行评估。

总的来说,穆迪公司的评级体系在全球范围内具有重要的影响力,其评级结果被广泛应用于金融市场、企业融资和投资决策等领域。

- 1 -。

保险公司穆迪评级

保险公司穆迪评级保险公司穆迪评级是指穆迪投资者服务公司对保险公司的信用风险进行评估的过程。

穆迪评级是全球最具权威性的评级机构之一,其评级结果对于投资者和市场具有重要的参考价值。

穆迪评级的目的是为投资者提供有关保险公司信用风险的信息,帮助投资者做出更加明智的投资决策。

穆迪评级主要涉及以下几个方面:1.财务稳定性保险公司的财务稳定性是评级的重要指标之一。

穆迪评级会对保险公司的财务报表进行分析,评估其资产负债表、利润表等财务指标,以确定保险公司的财务稳定性。

评级结果将反映保险公司的偿付能力、资本充足度、盈利能力等方面的情况。

2.风险管理能力保险公司的风险管理能力也是评级的重要指标之一。

穆迪评级会对保险公司的风险管理体系进行评估,以确定其风险管理能力。

评级结果将反映保险公司的风险承受能力、风险分散能力、风险控制能力等方面的情况。

3.业务规模和多样性保险公司的业务规模和多样性也是评级的重要指标之一。

穆迪评级会对保险公司的业务规模和多样性进行评估,以确定其业务规模和多样性。

评级结果将反映保险公司的业务规模、业务多样性、市场占有率等方面的情况。

4.市场前景保险公司的市场前景也是评级的重要指标之一。

穆迪评级会对保险公司所处的市场环境进行评估,以确定其市场前景。

评级结果将反映保险公司所处市场的成长性、竞争环境、市场前景等方面的情况。

穆迪评级的结果通常分为以下几个等级:1. Aaa:极高信用质量2. Aa:高信用质量3. A:良好信用质量4. Baa:中等信用质量5. Ba:低信用质量6. B:极低信用质量7. Caa:极高风险8. Ca:极高风险9. C:违约风险穆迪评级结果越高,表示保险公司的信用质量越好,风险越小,投资者可以更加放心地投资。

反之,评级结果越低,表示保险公司的信用质量越差,风险越大,投资者需要更加谨慎地投资。

总之,穆迪评级是保险公司信用风险评估的重要工具,对于投资者和市场具有重要的参考价值。

保险公司应该注重其财务稳定性、风险管理能力、业务规模和多样性、市场前景等方面的提升,以获得更高的穆迪评级。

穆迪 评级历史迁移经验数据

穆迪评级历史迁移经验数据

穆迪评级历史迁移经验数据可以帮助投资者了解某个债券或金融工具的信用评级历史变化情况。

通过分析穆迪评级历史迁移数据,投资者可以评估该债券或金融工具的信用风险和投资价值,并做出更明智的投资决策。

穆迪评级历史迁移数据通常以表格形式呈现,包括评级符号、评级时间、评级迁移情况等信息。

其中,评级符号是穆迪公司使用的评级标准,包括Aaa、Aa、A、Baa、Ba、B等不同等级;评级时间表示某个具体时间点的评级;评级迁移情况表示该时间点与上一个时间点相比,评级是否发生变化以及变化的方向(向上或向下)。

通过分析穆迪评级历史迁移数据,投资者可以了解该债券或金融工具的信用风险和稳定性。

如果评级历史迁移数据显示该债券或金融工具的评级较为稳定,或者在较长时间内保持较高的评级,那么该债券或金融工具的信用风险可能较低,投资价值可能较高。

相反,如果评级历史迁移数据显示该债券或金融工具的评级波动较大,或者频繁发生评级下调的情况,那么该债券或金融工具的信用风险可能较高,投资价值可能较低。

总之,穆迪评级历史迁移经验数据可以帮助投资者更好地了解某个债券或金融工具的信用风险和投资价值。

投资者应该根据自己的投资目标和风险承受能力,综合考虑其他因素,做出明智的投资决策。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

穆迪公司及信用评级制度(上)

M00DY ANn ITs cREDIT RATlN6 sYsTEM(1)

赘嚣瓣

穆迪投资者服务公司避一家国际知名的信用评艇公司,在多年的发穗中,彤成了一套较为完善的评级理 论和方法,在国际金融市场中扮演着十分重要的角色。近年来,随着我国对外缎济史往的深入和在国倦上经 济地杭的提高,穆迪投资者服务公司对我国各商业银行的评级活动日益增加;掺迪的评级也同时引起了各商 业银行的普遍关注.一些银秆遗做出了相应的回应。但是,在我国,对信用评级的理解普遍还不够深入,存在 一尊认识的盲点和误匡。

具有报强的偿还短期优先债务的能力。通常也县有以上 列举的种种特性,但是程魔略低。收^趋势平口固定费用比 率尽管较好。但渡动性较太。疑奉特性良好,艇更易受外 部坪境懿影响。器持了定量豹替代斑魂性

嫠迸辍期院先接务静耱_鸯掰以接受。行韭特点和市轻圭电 位的影响较为显著。收入和盈利能力的变动玎能导致债 务掇懈条件的变化或者蒋要相对较高的财务杠杆。保持 了造壤的替代流动性

矗 具畜鑫菇撼投氍经。棠誊发生遵抟,或者具有稿燕辩簸羲 c 是最懿缎捌的债券。未来强魏掇菔

表4—2短期债务/存款评级

弼黜一l

。r.订咿‘.

。㈨一3。

No蹦呲

具有偿还短期优先债务趟群的镌力。通常其宥雌下特点: 或燕籽韭中鳇审场领导鹣燕;较枣的舞垒强攥率;较多簌 藏馥静静模守鹃簧金结辆稍富齄资产探程;收益远大于 西定嚣|务支出、内部瑰盎藏克傩;良好的避^蠡融市场的 途径翱有保证的替代赢动性来豫

寝4—3银行财务蜜力评级

拥有超群的内狸财务实力。是行北内主要的机构,其业务经营 ^ 范围援具侨攮,骞高度鲍齄卫毪,黠努萋奉蕊抗舞,经营拜蟪援

其疆引鸯显糖毒稳定

拥有报强的内在财务实力。是行敛内重要的机{匈,照势经营范 B 固有价值和脐二【;【性,财务基本面良好.经营环境稳定鼠有吸弓l

力

拥有良好的内在财务实力。业务燎营范国有价值和l;拉卫性c c 竖营环境稳定,财务基车面可阱接赞;或者经营环境苓穗定.但

是舂投蠹潜霞,可釜鸯是孛上级靛券。可}l弧为奉慧鳇蜜皇是

。

4

喜保证酌,懿是在蒋来存在着容易遭受损害豹蠢攀

中等债彝(信用保证不是非常好但也不是租差)。H前本息的

胁巢等曩,曩薯嚣凿嚣鬈棼要是至冀喜笺嚣黼嚣内

n量妄簧羹羹囊蠹嚣繁癸谲熊黧鏊霎喾巽薏辇

B 黄蠢蠢蓑磊器§箍暮。在较长时期内确保车息盘付和合同的

c越 质量较差。可船已有违约.或趣实存在着确保举崽的危险墨紊

扭利能力 与效牢

收蔬/资产 利息支出/负债 箍亏平衡收益 净糕蔗 收蘸/资本 牧箍/早均资产 收盘/风险加权资产 提取准备前收益/平均资产 提取椎备前收益/平均风随加权资产 净刺息收^/坏账备抵 坏账罄抵/提取瓤:账备抵翦收益 税额/税翦牧盏 段崩支出毙率 营北支出/营业收^ 营业支出/平均资产

资产质量 资本充足率

坏张嘴备/贷款

不良贷款/贷款 辫=辩准备/不盏贷款 蒜嫩蠡撬,赞蓑 车盎赞获/(黢奉+环懿准备)

校心斑率比率 BlS资本总比率 股东权益/总资产 资本参加人权益/股索权益 内部资金增长率

数量指标本身存在的一些嗣题也决定了单纯的数量 分析远远不够。酋先,在许多地方,数据基础存程很大问 蹶。其次,比率描述的是过去的表现和当前的财务状况, 俸为预测将来的工具,统计结祭必须进行调整,以厦映经 济弼朝、暂盈绪梅变琵、曾理拽蟮变纯等嚣素懿影璃。第 三,虽然比率使同业比较变得简单。然而,必颓在银行的 艇体业务、风险状况、管理效率中来看待这些比率,比较 才是有意义的。第四,单纯使用统计数据常常会使财务 努辑裁囊舞皋,怨臻了镊稽监务不尾方面瓣联系。恻翔, 考虑盈朝数据时,净拳J差的扩夫襁为一个好豹髂号,但是 也许这个变化也是风险增高的袭现。

万方数据

田 城市寇融论坛2000.8

高,但是这并不影响辩财务实力评级(匿掰糨对鞍低)。 耀静译缀瓣差异鲡表2所示。

襄2

债务/存款评鞭

衡量银行的支付能力

翳娄嚣量磊囊量幸蒙嚣

我是否能够收回?” 使用扶A皿烈c辨评缀体蘸

财务变力评嫒 -衡量银行自身的宴由

回答“银行在未来撼番需要第三 方的支持?”

使用扶^弼E的详缓体系。

1.穆迪评级的目的是预测风阪,但是脱离相臆的收 益柬分析风险很容易导致简单化的、错误的结论。银行 并不是无风险枧构,同样没有免费盼午餐,这一点融经为 死酉年来镊每发鼹鳇历史辑迁铡。特别是褒在,羰行题 公嗣治理结构芷狸扶管理层推动转向股东推动,为般东 创髓价值已成为许多银行发展战略的核心目标,为了获 得收益.风险是无可避免的。因此,穆迪对银行业的评级 掰糯量翡嫩险实质是与收益相联累的风险状况。例如, 翔果菜镊舒涉是予蕊险相对较簧瓣行韭,愿爵究表髓,其 可能的最低收益髓够弥补风险可能带来的最大成本,那 么,这个高风险业务对银行评级的影响应当是正面的。

不县授辩特性,未列入黼㈣评级

{二}译缀瓣组壤 穆迪组缎评级过程的宗旨在于保证评级的有效性和 一致性,尽可能完善评级过程,以全球化的视角整合评级 结果,使评级对于市场整体的价值最大化。穆谴评级是 鑫译缓委员会壤定的,透露垂蒜囊势辑拜提豳露集谆缀 委员会静建议,评级委员会盛摄至少包括一靛管理董事、 指定的高级副总裁和首席分析师。另外还将视评级的内 容,选择不同缀gⅡ、不同背景、不同地区的专家,来形成一 个多方位的详缀委员会。该黉员会的专业经验的宽度积 深囊郝是鞋寂{荸艨霹接豹蓓粥燕陵。

按照时闻鲻分,穆追对银行韭的评缎分为长期评缓 和短期评级。超过…年的债务使用长期评缴+长期评级 包括长期债务/存款评缀与银行财务实力评缀。对于一 年以内的各种证券,姗商业票据、银行存款和货币市场资 金,则使用短期评级体系。穆迪对银行业评缎的指标体 系耜各个评缀的定义参凳表3、表4一l一4—3:

衰3穗建豹评囊蒋号

一、穆逵对强行韭镡缎体系壤述

穆遗投赞者服务有限公司(蚴’s {~》评缀的据标体系

Invest蛳s唧ice)对

全世界近1 000家银行进行过评级。在发达市场中,不仅所

有主要的窳融机构都接受了穆迪的评级,而且穆迪对专业

性银行、地赋性银行等小银行的评级也目益增加。此外,穆

遭所评缎的额提市场银行已占捌全部被评缀银行的40%,

(四)如何壤解穆迪评级 正如市场经旃的神奇之处愿将所有纷繁复杂的信息 厦浃为餐强缮母一撵,浮嘏静妙照在手宅将黪糍美手信

万方数据 丽城市金融论坛2000.8

用风险的信息集合为一个符号,它试图以此向对银行信 用风险感兴趣的投资者和其他市场参与者提供对遨类风 陵粒垒璩扼、一致健粒译售。瑾群弹缀绩果霹,要注意两 点:

羹曩蠢嫠霉番受谴

流动性i=匕率, 融资比率与

高蓥舞爹耋鋈震总额

资产负债结 货币市场资金(扣脒同业资叠)/资金米源总辆

构

贷敲/存款

(货币市场资金一流动资产)/(箍利资产一流驹资产j 照陵如投赍产/总资产

营、m牧A

净章《躲牧^/营盘彀^ 交耪收A/营韭较A

手续费与佣金/营业收^ 其他营业收人/营业115[^

至i塞耋至羹量遘墼基尘整塞

(三)评级中数量指标与定性评价的关系 穆迪在银行惰用风险分析中使用的基本素材有两 种:数量指标和定性评价。数量搬标常常被许多入看做 楚彩嚷译缀懿最燕要嚣素,毽莛攀实上,数量籀拣对手译 缎来说是远远苓够的。穆迪在锻行摊信用分析巾使用的 指标主要有5类熬37个(见表5),其中最受关注的是银 行的盈利能力指标,因为这些指标代表了银行摆脱困境 她照体能力。她外,资产霞量措掭和资本充足攀搬标等 穗获籀垂爱浃了锻行静盈搴j糖力。 然而,对信用风险的预测是一门艺术而不怒科学。 财务比率虽然描绘了银行的基本财务状况,但遗仅仅是 评级过程的一个因素。首先,在不同的经济环境中,各种 毙睾在译徐镶行髓力时瓣终焉楚举麓戆。翻船,囊镶{亍 的舞产质量较差时,准备率(坏账准备眈不是资产)楣对 iiii言会更重要。网而,随着金融环境的变化和锻行业务 的发展,银行有可能面l临的风险也在变化,用于j煎测信用 状况的合适的比侧也会变化。其次,银行的债势评级或 酣务实嘉谭缀罴耧溅{生鹩,静赛凌主爱浚豹是豫悖瓣壤

A增.2(】00 wtR^^,舢~GE∞阿‘w田

率和损失的程度。因此,不仅辩分析银行的财努基本面, 匿需要评价银行经营管理的质缀和所经营业务的价值。 强两还必须考虑以下一些主鼹鞭素:管理震量、篱理屡怼 城硷和敲蠹硅孛千的态度、馥珞方向、镶行目翁的市场位 置、法律环境、经济环境、外部支持等因素。

褒5

豺务基事蘑起蛙平垮东平

拥有台适秘甜势实力,租量受捌强下一种袁多韩毽素赫制约: D 业务经营品璺玻击或正处于蠹屉阶段;财务基本面较霸{或者

经营环境不稳定

内在财务实力非常弱,需要定期的外部支持或者最终将需要外

。

部援助。这蝗机梅受科以下一种或弗种因素的制约:业务经营

“

范围的价值青蚓题;财务基本蕊柱一十藏多十方面效率严重低

著虽逮一魏铡近年来土秀菲搴茯,黧裘l:

衰l

获l钟1年起,穆遭开始对程行发行妁证券遘行详 级,1985郎引入了存款评级。债务与存款评级(Debt and DepositR砒j“黔)评估的核心内容是:(1)银行在经营期内 对所评缀债务(存款或证券)违约的概率;(2)如果发生违 约,预期的赞币损失。1994~1995年,穆迪叉引人了银行 财务实力详缀(Bank Rnaneial s嘛峭h R86ngs),这个评缓 鸯量秘哭燕镊籽奉身瓣黠务实宠,{l{i不考虑嚣寡转移巍 陵以及公歼藏不公开的井部支持。铡如,德国的立法保 证了其国有银行的支付能力,因黼其债务与存款评级较

表4一t长期债务/存款评级

凄量最德。授赘最照菲章零,蘧常箍嚣鸯“盒遗债务”。裁意支

抽付有稼迸,率叠安全。辱管各种保珏匿隶会发生蹙托,毽这些

变化不会授害其基本实力

具有较高的质量。与A肌同属于高级别债券。与A触证券相 Aa 比,其保证程度略逊一筹,保证蹦素的生动可能引起较大波动,