四川长虹电器股份有限公司近三年财务报表分析报告

制造业上市公司偿债能力分析——以长虹电器公司为例

题目:制造业上市公司偿债能力分析——以长虹电器公司为例目录摘要及关键词 (Ⅰ)引言 (1)1 企业偿债能力概述................................ 错误!未定义书签。

1.1 企业偿债能力的概念............................ 错误!未定义书签。

1.2 企业偿债能力的重要性.......................... 错误!未定义书签。

1.3 传统的偿债能力分析方法以及其缺陷性 (2)1.3.1 传统的偿债能力分析方法 (3)1.3.2 传统的偿债能力分析方法的缺陷性 (3)2 制造业上市公司的偿债能力分析现状 (3)2.1 存货和应收账款的管理有待完善 (3)2.2 举债经营成份较大但盈利能力持续看好 (4)3 制造业上市公司偿债能力存在的问题及其原因分析 (4)3.1 制造业上市公司偿债能力存在的问题 (4)3.1.1 资产结构不合理 (4)3.1.2 缺乏合理的计划安排.......................... 错误!未定义书签。

3.1.3 缺乏合适的举债方式 (5)3.1.4 缺乏偿债意识 (5)3.2 制造业上市公司偿债能力问题存在的原因分析 (6)3.2.1 财务管理仍处于记账管理阶段 (6)3.2.2 未与财务风险紧密相连 (6)4 提高制造业上市公司偿债能力的对策 (6)4.1 优化资产结构 (6)4.2 制定合理的偿债计划 (6)4.3 选择合适的举债方式 (7)4.4 增强偿债意识 (7)5 制造业上市公司的偿债能力现状分析——以长虹电器公司为例 (7)5.1 长虹电器公司简介 (8)5.2 长虹电器公司的短期偿债能力分析 (8)5.2.1 营运资本分析 (8)5.2.2 流动比率分析 (9)5.2.3 速动比率分析 (9)5.2.4 现金比率分析 (10)5.3 长虹电器公司的长期偿债能力分析 (11)5.3.1 资产负债率分析 (11)5.3.2 利息保障倍数分析 (11)5.4 长虹电器公司偿债能力中存在的问题.............. 错误!未定义书签。

四川长虹电器股份有限公司财务报表分析

四川长虹电器股份有限公司财务报表分析一.对资产负债表的初步分析表一:表二:二.对利润表的初步分析表三:表四:三.偿债能力分析表五:四.现金流量分析现金流量表的初步分析一、资产负债分析从总体来看,企业的资产总额从二季度的2493372万元增加到本季度的2503937万元,增长了0.42%。

一般认为,企业资产总额的增加,将会增加企业的竞争实力。

从结构来看,企业本季度的资产总额中,流动资产占49.85%,固定资产占22.08%,长期股权投资占9.38%,无形资产占8.7%,在建工程占8.33%。

考虑到该公司为有色金属矿采选企业,属于资源密集型企业,这样的资产结构基本上可以满足企业日常经济活动以及对外股权投资等战略发展的要求。

从资产结构的变化来看,货币资金存量有所减少;交易性金融资产,应收票据,应收账款,其他应收款,长期股权投资,在建工程,递延所得税资产所占比重均有所增加;预付款项,存货,可供出售金融资产,固定资产有所下降,应该成为分析过程中关注的重点。

从负债与所有者权益的结构来看,企业的流动负债本季度有所下降,比上季度减少了1.35%,所占比重也相应的由上季度的27.59%降至本季度的27.1%;非流动负债有所增加,本季度比上季度增加了1.76%,所占比重也由上季度的24.18%上升至本季度的24.5%;其中,短期借款和长期借款分别增加了4.25%和3.97%。

所有者权益有所增加的原因是当年实现净利润所致。

二、利润分析从表四中数据可以看出,公司本季度营业收入比上季度增加了51.47%,营业利润比上季度增长了18.08%。

利润总额为96549万元,比上季度增长18.02%。

三、对于偿债能力分析1.短期偿债能力分析从相关指标中可以看出,流动比率和速动比率均略有上升,说明公司本季度偿债能力在提高;现金比率略有下降,但处于相当高的水平,表明企业现金比较充裕,可能存在资金闲置的问题。

除了上述指标以外,公司应收账款周转率和存货周转率较快,有助于提高短期偿债能力。

四川长虹电器股份有限公司 财务风险分析与防范

四川长虹电器股份有限公司财务风险分析与防范

四川长虹电器面临市场风险。

家电行业竞争激烈,市场需求波动大,价格竞争激烈。

面对来自国内外的竞争对手,四川长虹电器需要保持市场敏锐度,及时调整产品结构和市

场策略,降低市场风险。

四川长虹电器还面临供应链风险。

作为家电制造商,四川长虹电器需要与众多供应商

合作,确保供应链的稳定性。

供应链风险包括原材料价格上涨、供应商破产等因素,可能

对公司造成不利影响。

为了减轻供应链风险,四川长虹电器可以选择与多个供应商合作,

降低对单一供应商的依赖,并加强供应商评估和管理,确保供应链稳定。

四川长虹电器还面临信用风险。

信用风险包括公司的账款无法收回、资金无法回笼等

问题,可能对公司造成财务损失。

为了降低信用风险,四川长虹电器可以加强对客户的信

用评估,合理设置信用额度和付款条件,并及时进行回款管理。

四川长虹电器还需要关注资金风险。

资金风险包括融资成本上升、现金流不足等问题,可能导致公司经营困难。

为了防范资金风险,四川长虹电器可以优化资金结构,选择适合

的融资方式,并加强现金流管理,提高资金利用效率。

四川长虹集团财务分析

• 2011年:非付现成本

1,224,050,339.84

经营活动现金净流量-1,219,806,004.64

• 2010年:非付现成本

484,385,059.52

经营活动现金净流量-738,536,958.90

+ 流动资产期初 31,279,985,865.07 期末 38,018,794,211.34

销售成本43,878,358,805.89 销售费用4,952,966,095.88 管理费用2,066,670,177.57 财务费用64,032,260.78

固定资产在建工程等 期初 8,842,621,141.99 期末8,930,154,395.84

• 长虹集团2011年杜邦分析系统图

所有者权益报酬率 3.38%

资产净利率1.17%

×

×

总资产周转率1.029

净利润477,311,986.32 ÷

销售收入 41,711,808,864.18

销售收入

÷

41,711,808,864.18

资产总额:期初:36,536,093,056.71期末: 44,555,943,761.26

四川长虹电器股份有限公司

(股票代码600839)

财务报告分析

指导老师:陈卫萍教授 学 生:胡圣斌 学 号:2012209144

公司简介

• 长虹始创于1958年,公司前身国营长虹机器厂,是

当时国内唯一的机载火控雷达生产基地。四川长虹电器 股份有限公司(以下简称本公司或公司)是1988年经绵 阳市人民政府批准进行股份制改革试点设立的股份有限 公司,同年原人民银行绵阳市分行批准公司向社会公开 发行了个人股股票。历经多年的发展,长虹完成由单一 的军品生产到军民结合的战略转变,成为集电视、空调、 冰箱、IT、通讯、网络、数码、芯片、能源、商用电子、 电子部品、生活家电及新型平板显示器件等产业研发、 生产、销售、服务为一体的多元化、综合型跨国企业集 团,逐步成为全球具有竞争力和影响力的3C信息家电综 合产品与服务提供商。2005年,长虹跨入世界品牌500强。 目前,长虹品牌价值655.89亿元。 截止2011年12月31日, 公司注册资本和股本均为4,616,244,222.00元。

四川长虹分析

四川长虹财务分析目录

一、公司背景及概况等 二、战略分析 -SWOT 分析 三、财务比率分析 四、现金流量和 EVA 分析 五、公司存在的主要财务问题及可行性措施

一、公司背景及概况等

(一)公司背景 (二)组织架构 (三)主营业务 (四)报表附注的披露问题 (五)审计报告 (六) ST相关问题 (七)资产负债表每个项目的计量属性 (八)收入成长性、波动性 (九)资产结构 (十)账龄分析

历史成本 历Leabharlann 成本 历史成本 历史成本应缴税费 应付利息 应付股利 其他应付款

历史成本 历史成本 历史成本 历史成本

长期股权投资

投资性房地产 固定资产 在建工程 无形资产 开发支出 商誉 长期待摊费用 递延所得税资产

历史成本

历史成本 历史成本 历史成本 历史成本 历史成本 公允价值 历史成本 历史成本

(一)公司背景

? 基本情况 ? 1公司名称:四川长虹电器股份有限公司 ? 2证券代码:600839 ? 3交易所:上海证券交易所 ? 4上市时间:1994 年3月11 日

控股股东情况

? 截至到2011 年12月31日, 公司无其他持 股在百分之十 以上的法人股 东。

发展历程

创始

长虹始创于1958 年,前身国营长虹机器厂是 当时国内唯一的 机载火控雷达 生产基地。

一年内到期的非流 动负债 长期借款 长期债券 专项应付款 预计负债 递延所得税负债 其他流动负债 实收资本 资本公积 盈余公积 未分配利润

历史成本

历史成本 历史成本 历史成本 当前最佳估计数 历史成本 历史成本 历史成本 历史成本 历史成本 历史成本

(八)收入成长性、波动性

四川长虹2007-2011年营业收入 (亿元)

四川长虹财务分析

三)、公司所处行业(产业)分析

所谓产业,是指生产相同产品或提供相同服务的企业/组织的集合,或者范围更大些,产业是生产能够相互替代的产品的企业集合。

产业分析的目的,是判断产业的利润空间,并识别决定产业竞争的关键要素,从而为战略选择提供基础。

1、公司行业特点分析。是日用百货类,还是制药类,还是高科技企业?

政府垄断-----进入门槛高-----竞争者少-----------竞争不激烈-----销售利润率高。

资本密集-----资产周转率慢-----资产风险高

政府的干预使得电力公司收益下降,同时收益也下降。

⑶制药行业:

专业知识与研究-----进入门槛较高-----竞争者少-----销售利润率高。

制药企业存在药品研发风险、药品过时风险------较少采用债务融资。

作为国有大型企业,长虹具有浓重的政治背景。长虹在绵阳具有举足轻重的地位,长虹每年为绵阳提供40%的财政收入,直接创造的就业占绵阳当地就业

人口的5%——10%。长虹的高管不仅是企业家,更是政府公职人员,由

四川省政府决定。在片面追求GDP的年代里,为了绵阳和四川省的GDP,长虹走上了粗放型增长的道路,追求“做大”,而不追求“做强”

4、买方议价能力:由于彩电的同质化较高,消费者对价格敏感,同时由于信息便利、国美、苏宁的出现,买方议价能力强。

5、卖方议价能力:对核心产品,尖端技术的缺乏使得国外卖方议价能力强。

三、战略分析

“成本领先,价格制胜”,长虹采取的是成本领先战略。

1、生产方面。提出“航空母舰战略”,在彩电的技术、设备、生产能力上加大投入,形成自我配套体系,努力降低成本,走规模经济道路。

⑷规模/学习经济。彩电行业具有较明显的规模学习经济,因此,各个企业不断扩大规模,降低成本,进行价格战。⑸退出壁垒。退出壁垒高,大家都在苦苦支撑。

四川长虹电器股份有限公司近三年财务报表分析报告

四川长虹电器股份有限公司近三年财务报表分析报告分析构架(一)公司简介(二)财务比率分析(三)比较分析(四)杜邦财务体系分析(五)综合财务分析(六)本次财务分析的局限(一)公司简介公司法定中文名称:四川长虹电器股份有限公司公司法定英文名称:SICHUAN CHANGHONG ELECTRIC CO.,LTD 公司法定代表人:倪润峰公司注册地址:四川省绵阳市高新区绵兴东路35 号公司股票上市交易所:上海证券交易所股票简称:四川长虹股票代码:600839公司选定的信息披露报纸名称:《中国证券报》、《上海证券报》中国证监会指定登载年报网站:股份总数216, (万股)其中:尚未流通股份121, (万股)已流通股份95, (万股)截止2001 年12 月31 日,公司共有股东707,202 名。

拥有公司股份前十名股东的情况如下:名次股东名称年末持股持股占总股所持股份数量(股)本比例(%) 类别1 长虹集团1,160,682,845 国有法人股2 涪陵建陶6,399,120 社会法人股3 杨香娃5,990,400 流通股4 嘉陵投资4,752,384 社会法人股5 雅宝中心2,517,459 流通股6 海通证券2,372,832 流通股7 成晓舟2,252,164 流通股8 满京华2,036,736 社会法人股9 四川创联2,015,520 社会法人股10 华晟达1,950,000 社会法人股2.公司历史介绍四川长虹电器股份有限公司(简称四川长虹)是1988 年经绵阳市人民政府[绵府发(1988)33 号]批准进行股份制企业改革试点。

同年人民银行绵阳市分行[绵人行金(1988)字第47 号]批准四川长虹向社会公开发行了个人股股票。

1993 年四川长虹按《股份有限公司规范意见》有关规定进行规范后,国家体改委[体改(1993)54 号]批准四川长虹继续进行规范化的股份制企业试点。

1994 年3 月11 日,中国证监会[证监发审字(1994)7号]批准四川长虹的社会公众股4, 万股在上海证券交易所上市流通。

四川长虹偿债能力分析

四川长虹偿债能力分析作者:王颖娟来源:《中国集体经济》2018年第01期摘要:文章以四川长虹为研究对象,对公司2014~2016年偿债能力进行分析,文章运用比率分析法,分析流动比率、速动比率、现金比率、资产负债率、权益乘数、产权比率、有形净值债务率等指标,结合资产负债表的项目来判断四川长虹的偿债能力。

最后,针对四川长虹目前偿债能力分析情况,提出了提高公司偿债能力的几点建议。

关键词:偿债能力;资产负债率;能力指标一、四川长虹概况四川长虹电器股份有限公司(简称四川长虹)是一家在家电行业中具有重要影响的企业。

公司主要从事电视、冰箱、空调、IT、冰箱压缩机等产品线的研发、制造、销售与服务。

公司的产品线丰富,家电制造产业链齐全,在四川、广东、江西景德镇、浙江嘉兴、安徽合肥等地建立了制造园区,在欧洲、北美、中东、南亚、东南亚等地区设立经营机构或生产基地,公司积极拓展产业链条,完善产业布局,提升行业质量。

2016年,公司品牌价值1208.96亿,在中国品牌500强排名第76位,排名全球品牌500强第288位。

二、四川长虹偿债能力分析信永中和会计师事务所(特殊普通合伙)为四川长虹2014、2015、2016年年报均出具了标准无保留意见的审计报告。

财务指标根据四川长虹近3年年报合并报表的财务数据计算得出。

(一)短期偿债能力分析根据四川长虹近3年的财务报表,从流动比率、速动比率、现金比率这3项指标对期进行短期偿债能力分析,并且与同行业进行比较。

根据计算,四川长虹2014~2016年各项短期偿债能力指标如表1所示。

由表1可知,2014~2016年四川长虹的流动比率分别为1.29、1.19、1.13,流动比率是衡量企业短期偿债能力的一个重要财务指标,这个比率越高,说明企业偿还短期负债的能力越强,流动负债得到偿还的保障越大,四川长虹流动比率逐年下降,说明公司的短期偿债能力比较差。

在财务分析中,往往以1作为速动比率的比较标准,四川长虹的速动比率2015~2016年都小于0.85,说明公司的流动性和短期偿债能力都有所下降。

四川长虹案例分析

2.2营业周期

长虹

康佳

海信

2007年 2008年 2009年

144.900377 131.717952 133.896803

150.609405 137.101794 140.708195

70.263537 70.874503 55.341258

由表可见,长虹的营业周期相对较长,其管理与营运效率比较低。 这与长虹资本总量的多的实际情况有着密切的关系。另外,营业周 期偏长也是家电行业的普遍状况,因为,家电行业的存货较多,使 得存货周转天数偏长。

销售净利率

0.019183

0.009404

息税前利润(单位:万元)

70170.9

46464.05

净利润与利润总额比

0.87394

0.903797

资产报酬率

0.035229

0.017442

总资产净利润率

0.022196

0.00986

净资产收益率

0.036634

0.003398

每股收益

0.18

0.016

总体上,四川长虹的盈利能力状况不容乐观,企业面临着较为严峻的局面。 下面,报告将从几个主要的财务比率入手,对长虹的盈利能力进行分析。

1.1 营业毛利率

从时间上进行纵向分析,2008至2010年间,四川长虹的营业毛利率呈现出上升 趋势。其间,2008至2009年度,营业毛利率增长了2%,这主要是得益于企业 “多元崛起”的战略;2009至2010年度,受汶川地震后影响以及产品多元化造 成的资源分散因素的影响,营业毛利率的增幅略有减小,上升1%,依旧处于良好 的发展态势。

从横向上比较,长虹的营业毛利率水平始终低于主要竞争对手。但从总体上看,四 川长虹与主要竞争对手康佳、长虹营业毛利率差距在逐渐缩小。

案例10四川长虹财务分析

案例10四川长虹财务分析一案例简介:二案例分析:(一)偿债能力分析由表2可知应收账款过多,企业资金一方面被购货方占用多,另一方面还为购货方代交增值税等税金,并且一旦应收账款收不回来,造成的损失更大,对企业财务状况产生不良影响。

2.资产负债分析表3是四川长虹电器股份有限公司从2009年到2012年的资产负债率的走势图。

由于资产负债率反映了在企业全部资产中有多大的比例是通过借债而筹集的,一般来说,资产负债率越低,企业的负债越安全,财务风险越小。

长期偿债能力主要分析公司的资本结构对公司长期负债的影响,长期偿债能力较弱的话会增加公司的经营风险。

产权比率一般为1:1比较好,如果认为资产负债率在20%-70%之间,则意味着产权比率应当维持在50%-180%之间。

各项指标值越大(负数不计入),说明公司的长期负债能力越差,公司的经营风险越高。

表格中数据反映出较2009年该公司2011年度经营下滑,长期负债增多,而2012年公司经营情况好转,公司财务管理能力提升,偿债能力得到回升。

由表1可知,四川长虹电器股份有限公司的资产负债率保持在30%上一些,这不偶然的,而是公司有计划的成长要远远强过盲目膨胀,稳中求发展。

虽然资产负债率低说明了企业没有合理的运用财务杠杆,但盲目的举债也会增加企业的财务风险,一旦出现问题,企业将有可能面临破产的困境,所以应该合理的控制企业的资产负债率,而且是计划性的、长期的控制该指标在合理的范围。

(二)盈利能力分析首先,进行收入利润率分析,如表4从表中可以看出,四川长虹2012年的营业收入利润率、营业收入毛利率、总收入利润率、销售净利润率、销售息税前利润率均有较大幅度的下降,这些表明企业的盈利能力出现了较大的问题。

其次,进行成本利润率分析,如表5所示。

由上表看出,该企业2012年与2011年相比营业成本利润率、营业费用利润率、全部成本费用总利润率、全部成本费用净利润率均下降,下降幅度较大,分别为40.11%、28.32%、27.95%、33.01%。

长虹公司财务报表分析

长虹在印尼已经有类似的经历。长虹早在2000年就开始对印 尼的出口,方式是与印尼本地厂商合作,印尼厂商进行生产, 长虹进行贴牌。同时,此厂商还进行自有品牌产品的销售。 一段时间的合作之后,印尼合作伙伴拖欠长虹大笔欠款。当 时执政的倪润峰提出能否通过以货抵款,印尼厂商的产品全 部贴长虹的商标,最后的结果是长虹收购印尼合作方,拥有 印尼合作方在东南亚的销售网络。在强大的销售网络支撑下, 长虹产品大举进攻印尼。 接收APEX之后,长虹将在美国借助APEX现有渠道及产业 上下游资源,销售APEX品牌的产品。这些产品不仅包括长 虹自己的产品,也可能包括像现在APEX的合作伙伴的产品。 一个背景是APEX在低端市场,是美国家电领域销量最大的 品牌,拥有相当大的影响力。收购完成之后,就不会产生现 在与APEX发生的问题,因为长虹面对的是沃尔玛等零售商, 其即使拖欠长虹货款,性质也不会像现在这样严重。

从长虹对APEX巨额的应收账款来看,长虹出口收入基本是通

过APEX实现的。又根据出口397.61万台彩电及出口收入55.4

亿元推测,长虹出口的彩电应为低端产品。 为了防范沃尔玛可能倒闭带来的风险,长虹和APEX双方另 外向保险公司投保,保理公司如果在两个月之内收不到货款, 保险公司就要赔付。 但实际上,APEX货款平均回收期绝对不到两个月,2002年度

APEX欠债长虹是2004年家电业最大的债务事件。

美国APEX公司成立于1997年,是由美国三联公司、香港

大洋公司和原镇江江奎公司成立的合资企业,季龙粉为

公司董事长。从2001年7月开始,长虹将其彩电源源不

断地发往APEX,可产品出去了,贷款却没收到! APEX当家人季龙粉在2002年被美国《时代》杂志评为 当年全球最具影响力的企业家,但他总是以质量问题或 货未收到为借口,拒付或拖欠长虹货款。 2004年3月23日,长虹发表的2003年年度报告披露,截

四川长虹财务报表

4183441。31

3103777。55

减:营业成本

4387835。88

3490610.65

2564342.84

利息支出

-—

--

—-

减:营业税金及附加

30569.69

19677.61

14040.11

减:销售费用

495296.61

432426.96

361756。77

减:管理费用

206667.02

161895。35

42350.59

--

—-

加:合并价差的摊销

--

——

—-

加:未确认的投资损失

--

--

—-

加:资产减值准备

25000。51

-—

2636.69

加:坏账准备或转销坏账

——

-—

--

加:固定资产折旧、油气资产折耗、生产性生物资产折旧

45200。14

—-

95102.31

加:无形资产摊销

11805。48

--

21484。33

-—

--

-—

支付给职工以及为职工支付的现金

190144。86

256638。88

313122.25

支付的各项税费

103995.27

96639。64

140200.95

支付的增值税款

—-

--

--

支付的所得税款

-—

——

--

除增值税、所得税以外其他税费

——

--

—-

支付其他与经营活动有关的现金

172389。76

13861。78

43272。67

23742.15

财务报告分析长虹(3篇)

第1篇一、引言长虹电器股份有限公司(以下简称“长虹”或“公司”)是中国家电行业的领军企业之一,主要从事家用电器的研发、生产和销售。

本文通过对长虹电器股份有限公司近年来的财务报告进行分析,旨在揭示其财务状况、经营成果和现金流量,为投资者和利益相关者提供决策参考。

二、财务报表分析1. 资产负债表分析(1)资产结构分析长虹电器股份有限公司的资产主要包括流动资产、非流动资产和负债。

以下是长虹电器股份有限公司近三年的资产结构分析:表1:长虹电器股份有限公司资产结构分析(单位:万元)年份流动资产非流动资产资产总额2019年 278,073 521,632 802,7052020年 285,685 538,066 823,7512021年 291,266 545,856 837,122从表1可以看出,长虹电器股份有限公司的流动资产占比逐年上升,表明公司短期偿债能力较强。

同时,非流动资产占比逐年增加,说明公司长期资产规模不断扩大。

(2)负债结构分析长虹电器股份有限公司的负债主要包括流动负债和非流动负债。

以下是长虹电器股份有限公司近三年的负债结构分析:表2:长虹电器股份有限公司负债结构分析(单位:万元)年份流动负债非流动负债负债总额2019年 191,395 102,453 293,8482020年 196,620 105,856 302,4762021年 200,328 108,856 309,184从表2可以看出,长虹电器股份有限公司的流动负债占比逐年上升,表明公司短期偿债压力较大。

同时,非流动负债占比逐年增加,说明公司长期偿债能力有所增强。

2. 利润表分析(1)营业收入分析长虹电器股份有限公司的营业收入主要包括产品销售收入、其他业务收入等。

以下是长虹电器股份有限公司近三年的营业收入分析:表3:长虹电器股份有限公司营业收入分析(单位:万元)年份营业收入2019年 521,6322020年 538,0662021年 545,856从表3可以看出,长虹电器股份有限公司的营业收入逐年增长,表明公司主营业务发展良好。

四川长虹盈利能力分析

毕业论文四川长虹盈利能力分析学生姓名:专业班级:指导教师:学院:2014年6月四川长虹盈利能力分析摘要盈利能力是指企业在一定时期内获取利润的能力。

企业经营业绩的好坏最终可通过企业的盈利能力来反映。

保持最大的盈利能力是企业财务工作的目标,同时也是企业实现持续健康发展的根本保证。

盈利能力是企业营销能力、获取现金能力、降低成本能力及规避风险能力等的综合体现,也是企业各环节经营结果的具体表现,企业经营的好坏都会通过盈利能力表现出来,因而企业盈利能力是企业所有者利益相关集团和投资者共同关注的问题。

本文以四川长虹电器股份有限公司为研究对象。

首先对盈利能力分析的相关概念做了一定的基础介绍,包括盈利能力内涵、盈利能力分析的基础依据等;其次对四川长虹的盈利能力进行了分析,具体包括经营盈利能力和投资者获利能力分析两个方面;然后对影响四川长虹盈利能力的主要因素进行了概括,主要包括营销能力、成本控制能力和资本结构;最后基于上述分析,提出增长四川长虹盈利能力的主要对策,具体主要包括增加销售收入、控制成本费用、调整产业结构、增加资本获利能力等措施。

关键词盈利能力;财务分析;利润Analysis of Sichuan Changhong profitabilityAbstractProfitability refers to the ability of the enterprise which gains profit during a period of time. The enterprise's profitability could reflect the stand or fall of the achievement of the enterprise. Keeping the largest profitability is the goal of the enterprise's work, at the same time, it is also the fundamental guarantee of sustainable and healthy development that the enterprise realizes. Profitability is the comprehensive embodiment of the ability to market, the ability to obtain cash, the ability to reduce costs, the ability to avoid risk, etc, and it is also the concrete embodiment of the results of every link of the enterprise's operation. The stand or fall of the enterprise's operation can be reflected by the profitability. As a result the profitability is the related corporations of the owners of the enterprises and the investors concern.Based on Sichuan Changhong electric Limited by Share Ltd as an object of study, in the first place, this paper introduces the relevent concepts of the analysis of the profitability basically, including profitability connotation, profitability analysis based basis for such; Secondly, the Sichuan Changhong profitability analyzes, Including business profitability and profit ability analysis two aspects; Then has carried on the summary to the main factorsaffecting the profitability of Sichuan Changhong, Mainly includes the marketing ability, the ability to control costs and capital structure; Finally, based on the above analysis, the growth of Sichuan Changhong profitability Manley main countermeasures, specifically including the sales revenue, cost control, adjusting the industrial structure, increase capital profitability measures. Keywords Profitability ;Financial analysis ;Profit目录摘要Abstract1 盈利能力分析概述 (1)1.1 盈利能力的内涵 (1)1.2 盈利能力分析的基本方法 (1)1.2.1 比较分析法 (1)1.2.2 比率分析法 (2)1.2.3 因素分析法 (2)1.2.4 趋势分析法 (2)1.3 反映盈利能力的指标 (3)1.3.1 商品经营盈利能力指标 (3)1.3.2 投资者获利能力指标 (4)2 四川长虹概况及其盈利能力分析 (6)2.1 四川长虹电器股份有限公司概况 (6)2.2 盈利能力分析 (7)2.2.1 商品经营盈利能力分析 (7)2.2.2 投资者获利能力分析 (9)3 四川长虹盈利能力存在的问题 (12)3.1 主营业务竞争力不强 (12)3.2 费用控制力度不够 (14)3.3 利润对营业外收入依赖较大 (14)4 提升四川长虹盈利能力的途径 (15)4.1 增加销售收入同时严格控制成本费用 (15)4.1.1 扩大销售收入 (15)4.1.2 控制成本费用 (15)4.2 调整企业产业结构 (16)4.2.1 提高优势产业 (16)4.2.2 淘汰劣势产业 (16)4.3 增加资本的获利能力 (17)4.3.1 强化资金管理 (17)4.3.2 搞好存货控制 (17)结论 (18)参考文献 (19)致谢 (21)1 盈利能力分析概述1.1盈利能力的内涵盈利能力是指企业在一定时期内获取利润的能力。

财务报表分析(四川长虹)

主营业务收入现 每股现金 每股经营活动现 会计年度 金比率 净流量 金净流量 2000 0.21 -0.20 1.05 2001 0.14 0.06 0.63 2002 -0.24 -0.30 -1.38 2003 -0.05 0.05 -0.34

总资产周转率

12 10 8 6 4 2 0 1998 1999 2000 2001 2002 2003 2004 年 年 年 年 年 年 年 长虹 康佳

也就是说,长虹每卖出1元钱的产品,能给债权人 和投资者带来0.0179元钱。

经营活动流动性分析

资产周转率分析

总资产周转率=

销售收入

平均资产

360

=0.71(次) =510(天)

总资产周转天数=

资产周转率

反映企业全部资产的运用效率。资产管理的任何一 个环节都会影响到该指标的高低。

应收帐款周转率分析 应收帐款周转率= 赊销净额

应付账款周转天数反映从购进原材料开始,到付出货款 为止所经历的天数,通常不应超过信用期。

如果过长则意味着企业财务状况不佳,无力清偿货款; 如果过短则表明管理者没有充分利用供应商免费提供的 资金。

应收账款周转天数=117

存货周转天数 = 212

营业周期=329

应付账款周转天数= 62

短款期 = 267

2002年起,销售收入迅猛增长。

会计年度 每股收益 每股净资产 2000 0.13 6.09 2001 0.04 5.89 2002 0.08 5.97 2003 0.11 6.08

市盈率 96.91 191.64 82.66 60.54

2002年开始,每股收益和每股净资产均稳步增加, 市盈率则大幅下降。显示长虹股票具有良好的投 资价值。

四川长虹财务报告分析

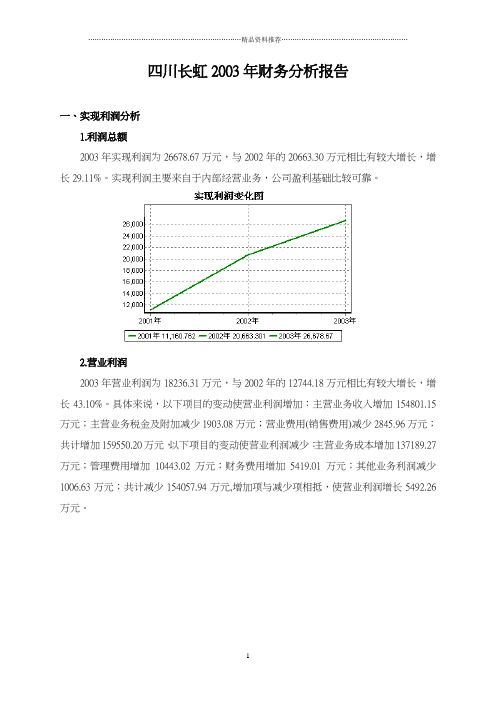

四川长虹2003年财务分析报告一、实现利润分析1.利润总额2003年实现利润为26678.67万元,与2002年的20663.30万元相比有较大增长,增长29.11%。

实现利润主要来自于内部经营业务,公司盈利基础比较可靠。

2.营业利润2003年营业利润为18236.31万元,与2002年的12744.18万元相比有较大增长,增长43.10%。

具体来说,以下项目的变动使营业利润增加:主营业务收入增加154801.15万元;主营业务税金及附加减少1903.08万元;营业费用(销售费用)减少2845.96万元;共计增加159550.20万元,以下项目的变动使营业利润减少:主营业务成本增加137189.27万元;管理费用增加10443.02万元;财务费用增加5419.01万元;其他业务利润减少1006.63万元;共计减少154057.94万元,增加项与减少项相抵,使营业利润增长5492.26万元。

3.投资收益2003年投资收益为3310.68万元,与2002年的7764.67万元相比有较大幅度下降,下降57.36%。

4.营业外利润2003年营业外利润为4169.54万元,与2002年的81.22万元相比成倍增长,增长50.33倍。

5.主营业务的盈利能力2003年主营业务收入净额为1413319.58万元,与2002年的1258518.43万元相比有较大增长,增长12.30%。

从主营业务收入和成本的变化情况来看,2003年的主营业务收入净额为1413319.58万元,比2002年的1258518.43万元有所增长,增长12.30%,主营业务成本为1208264.29万元,比2002年的1071075.02万元有所增加,增加12.81%,主营业务收入和主营业务成本同时增长,但主营业务成本增长幅度大于主营业务收入,表明公司主营业务盈利能力下降。

实现利润增减情况表项目名称2003年2002年2001年数值(万元)增长率(%)数值(万元)增长率(%)数值(万元)增长率(%)销售收入1413319.58 12.30 1258518.43 32.27 951461.89 0.00 实现利润26678.67 29.11 20663.30 85.14 11160.76 0.00 营业利润18236.31 43.10 12744.18 487.30 2169.97 0.00 投资收益3310.68 -57.36 7764.67 -35.44 12026.23 0.00 营业外收支净额4169.54 5033.40 81.22 102.40 -3386.68 0.00 补贴收入962.14 1213.98 73.22 -79.15 351.24 0.006.利润总额2003年实现利润为26678.67万元,与2002年的20663.30万元相比有较大增长,增长29.11%。

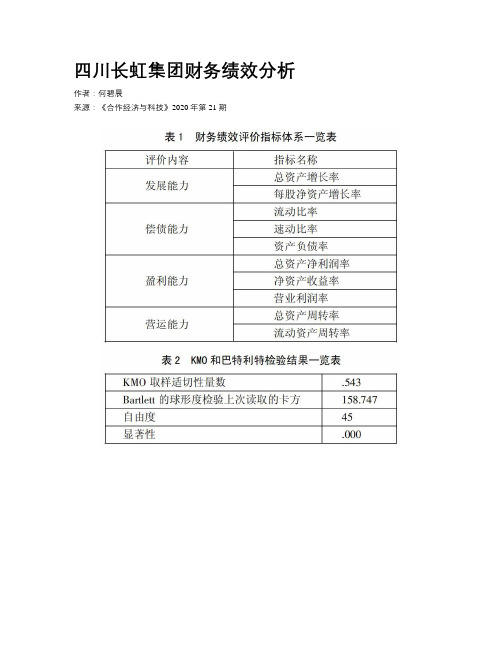

四川长虹集团财务绩效分析

四川长虹集团财务绩效分析作者:何碧晨来源:《合作经济与科技》2020年第21期[提要] 上市公司财务绩效评价分析是我国上市公司财务绩效管理的重要手段和内容之一。

本文以四川长虹公司为例,从其整体财务和绩效能力进行分析,将其盈利能力、偿债能力、营运能力、发展风险控制能力这四个主要方面的因素作为公司财务绩效的衡量和评价主要指标,运用因子分析法对公司整体财务和绩效控制能力进行分析评价,计算该公司财务绩效动态变化,并提出相关建议。

关键词:四川长虹;因子分析;财务绩效中图分类号:F23 文献标识码:A收录日期:2020年7月28日一、引言随着小米、华为、苹果等互联网科技型企业的不断涌现,市场竞争更加激烈。

作为曾经的家电企业领军品牌,四川长虹公司已经没有往日的辉煌,因此亟须对四川长虹的发展过程进行研究,对其进行财务绩效评价,找出公司财务方面的不足,加强财务管理,针对相关指标采取相关措施,使其获得长足发展。

财务绩效评价的常用分析方法有主观财务指标评价分析法、因子分析法、经济效益增加值法、效率评价分析法和平衡计分卡评价法等。

因子指标评价分析法的目的是从研究主观分析指标及其相关矩阵内部的信息依赖关系的复杂性出发,把一些复杂的信息之间相互重叠、具有错综复杂信息依赖关系的人为变量综合因子归结为少数几个不密切相关的人为综合变量因子的一种多元统计分析方法,为主观研究指标的分析和计算提供了准确度,能够有效地规避一些人为主观综合因子分析指标可能出现的缺陷和偏差,所以本文主要采用人为因子指标评价分析法对四川长虹公司的主要财务绩效进行了综合评分,从多个之间或者具有相互密切关联的人为变量综合因子中分别进行提取并综合计算得出相互独立的公因子,且公因子可以用来描述所有的变量,然后根据每个公因子在所有公因子中所占比重对企业的财务绩效进行评分。

二、研究设计(一)指标选取。

为了使得评价结果更加科学公正,对于评价指标的选取尤为重要。

本文从盈利能力、偿债能力、营运能力、成长能力四个方面,选取了10个财务指标进行评价,较为全面、公正地反映了公司的财务绩效状况,具体如表1所示。

四川长虹的财务报表分析

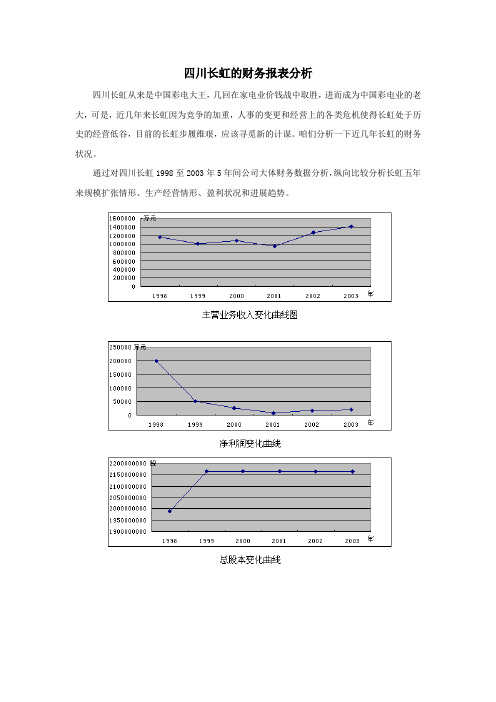

四川长虹的财务报表分析四川长虹从来是中国彩电大王,几回在家电业价钱战中取胜,进而成为中国彩电业的老大,可是,近几年来长虹因为竞争的加重,人事的变更和经营上的各类危机使得长虹处于历史的经营低谷,目前的长虹步履维艰,应该寻觅新的计谋。

咱们分析一下近几年长虹的财务状况。

通过对四川长虹1998至2003年5年间公司大体财务数据分析,纵向比较分析长虹五年来规模扩张情形、生产经营情形、盈利状况和进展趋势。

从图中能够看出,公司主营业务收入波动不大,99年和01年有所下降,01年降到最低点不到100亿,2001年以后,长虹开辟人倪润峰再次上台,长虹开始大范围的降价,推出背头彩电并扩大出口,以后主营收入和净利润开始稳步上升。

1999年,长虹因为“郑百文”事件,大量应收帐款无法收回,致使净利润大幅下降%。

加上1999年长虹有过一次10配的增配股和送股使得股本扩张摊薄了每股收益,99年每股收益大幅下降。

由总股本看出,99年以后长虹没有再次增发或配股,也没有进行股利分派,公司正处于整合时期,一方面在猛烈的竞争中惨淡经营,力图维持已有份额,另一方面加大研发力度,开发高端产品背投彩电,待行业好转,取得先机,占据高端市场。

公司偿债能力分析依照2003年的财务报表进行四川长虹与同行业深康佳A(000016)的财务指标横向对照能够看出,四川长虹短时间偿债能力各项指标均高于深康佳,他的流动比率大于2,速动比率大于1,说明流动欠债归还能力有保障,,可是其现金债务比率为负,说明2003年长虹经营现金净流量为负,现金净流出量大于现金净流入量,说明没有合理分派现金流量,现金占在流动资产中占的比例在减少,应收账款和存货等不能迅速变现的资产比例在增加。

而深康佳现金流量治理状况比四川长虹好,可是流动和速动比率不高,短时间偿债能力比长虹差,说明深康佳流动资产在总资产中比重不高。

总的来讲,长虹的短时间偿债能力要好与深康佳。

从长期偿债能力看,长虹的欠债率是比较低的,欠债总额低于净资产,股权资本对债务的保障能力比较高,公司的资金来源主若是股权和资本和留存收益。