中顺洁柔2018年决策水平分析报告-智泽华

岳阳林纸2018年决策水平分析报告-智泽华

岳阳林纸2018年决策水平报告一、实现利润分析2018年实现利润为46,409.18万元,与2017年的47,086.1万元相比有所下降,下降1.44%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

2018年营业利润为45,335.25万元,与2017年的46,482.78万元相比有所下降,下降2.47%。

在市场份额迅速扩大的情况下,营业利润却有所下降,企业应注意在市场销售业绩迅速上升背后所隐藏的经营压力和风险。

二、成本费用分析2018年岳阳林纸成本费用总额为642,459.84万元,其中:营业成本为555,499.7万元,占成本总额的86.46%;销售费用为31,014.76万元,占成本总额的4.83%;管理费用为26,886.15万元,占成本总额的4.18%;财务费用为14,773.5万元,占成本总额的2.3%;营业税金及附加为4,950.6万元,占成本总额的0.77%。

2018年销售费用为31,014.76万元,与2017年的26,857.42万元相比有较大增长,增长15.48%。

2018年销售费用增长的同时收入也有较大幅度增长,企业销售活动取得了明显市场效果,销售费用支出合理。

2018年管理费用为26,886.15万元,与2017年的42,907.34万元相比有较大幅度下降,下降37.34%。

2018年管理费用占营业收入的比例为3.83%,与2017年的6.98%相比有所降低,降低3.15个百分点。

但企业经营业务的营利能力并没有提高,应注意管理费用支出的合理性。

三、资产结构分析岳阳林纸2018年资产总额为1,486,458.29万元,其中流动资产为892,042.17万元,主要分布在存货、其他应收款、应收账款等环节,分别占企业流动资产合计的65.27%、9.68%和8.74%。

非流动资产为594,416.12万元,主要分布在固定资产和无形资产,分别占企业非流动资产的73.37%、11.37%。

顺利办2018年财务指标报告-智泽华

0

15,331.59

45.33 10,549.3

141.24 4,372.96

0

22,107.93

156.85 8,607.3

88.86 4,557.53

0

11,017.47

-49.93 22,003.91

644.82 2,954.26

0

-6,776.34 -448.94

1,942 1,152.19 -184.57

第3页 共4页

顺利办2018年财务指标报告

幅度增长的基础上取得的。说明营业收入的增长是有基础的。 从这三年来看,顺利办的净利润一直保持增长态势,但2018年的增长

速度比上一年有所下降。2018年的净利润为11,104.87万元,比2017年增长 43.12%,低于2017年88.44%的增长速度。

项目名称 存货周转天数 应收账款周转天数 应付账款周转天数 营业周期

营运能力指标表

2018年

2017年

0.44

34.05

30.51

34.5

54.84 34.15 84.89 88.99

2016年

107.47 48.4

118.53 155.87

顺利办2018年营业周期为34.50天,2017年为88.99天,2018年比2017 年缩短54.49天。

0

2018年实现利润为15,331.59万元,与2017年的10,549.3万元相比有较 大增长,增长45.33%。实现利润主要来自于内部经营业务,企业盈利基础 比较可靠。

项目名称

营业收入 营业成本 营业税金及附加 销售费用 管理费用 财务费用

成本构成变动情况表(占营业收入的比例)

2018年

中顺洁柔2019年财务分析结论报告

中顺洁柔2019年财务分析综合报告中顺洁柔2019年财务分析综合报告一、实现利润分析2019年实现利润为72,099.87万元,与2018年的51,046.42万元相比有较大增长,增长41.24%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额迅速扩大的同时,营业利润也迅猛增加,经营业务开展得很好。

二、成本费用分析2019年营业成本为400,542.11万元,与2018年的374,410.51万元相比有所增长,增长6.98%。

2019年销售费用为136,955.38万元,与2018年的101,301.42万元相比有较大增长,增长35.2%。

2019年销售费用大幅度增长的同时收入也有较大幅度的增长,企业销售活动效果明显,但相对来讲销售费用增长快于营业收入增长。

2019年管理费用为29,451.69万元,与2018年的20,213.25万元相比有较大增长,增长45.7%。

2019年管理费用占营业收入的比例为4.44%,与2018年的3.56%相比有所提高,提高0.88个百分点。

管理费用占营业收入的比例有所上升,与之同时,营业利润明显上升。

管理费用增长伴随着经济效益的大幅度提升,增长合理。

2019年财务费用为2,147.64万元,与2018年的5,584.39万元相比有较大幅度下降,下降61.54%。

三、资产结构分析从流动资产与收入变化情况来看,与2018年相比,资产结构没有明显的恶化或改善情况。

四、偿债能力分析从支付能力来看,中顺洁柔2019年是有现金支付能力的。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析中顺洁柔2019年的营业利润率为10.84%,总资产报酬率为13.29%,内部资料,妥善保管第1 页共3 页。

顺钠股份2018年财务分析结论报告-智泽华

顺钠股份2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 顺钠股份2018年财务分析综合报告一、实现利润分析2018年实现利润为负116,535.39万元,与2017年的9,442.86万元相比,2018年出现较大幅度亏损,亏损116,535.39万元。

企业亏损的主要原因是内部经营业务,应当加强经营业务的管理。

在市场份额迅速扩大的同时,也出现了较大幅度的经营亏损,企业以亏损来换取市场份额的经营战略损失较大,企业的经营风险大大增加。

二、成本费用分析2018年营业成本为923,354.58万元,与2017年的783,564.22万元相比有较大增长,增长17.84%。

2018年销售费用为21,398.32万元,与2017年的24,119.12万元相比有较大幅度下降,下降11.28%。

2018年在销售费用下降的情况下营业收入却获得了较大幅度的增长,企业采取了非常成功的销售战略,营销效率显著提高。

2018年管理费用为13,543.26万元,与2017年的15,902.4万元相比有较大幅度下降,下降14.84%。

2018年管理费用占营业收入的比例为1.42%,与2017年的1.92%相比有所降低,降低0.51个百分点。

但企业经营业务的营利能力并没有提高,应注意管理费用支出的合理性。

2018年财务费用为6,763.76万元,与2017年的2,961.42万元相比成倍增长,增长1.28倍。

三、资产结构分析2018年不能为企业创造利润的资产项目占用资金数额较大,企业资产结构不太合理。

与2017年相比,2018年预付货款占收入的比例下降。

从流动资产与收入变化情况来看,流动资产下降,收入增长,资产的盈利能力明显提高,与2017年相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,顺钠股份2018年的经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

企业净利润为负,负债经营是否可行,取决于能否扭亏为盈。

中顺农业2018年财务风险分析详细报告

中顺农业2018年风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动不缺少资金,不需要从银行借款,不但不需要,而且可以提供3,811.72万元的资金供长期使用。

2.长期资金需求

该企业长期资金需求为4,536万元,2018年已经发生的非流动负债合计为21.3万元。

3.总资金需求

该企业的总资金需求为724.28万元。

4.短期负债规模

根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为97.02万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期借款规模是141.99万元,实际已经取得的短期贷款金额为0万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为186.95万元,企业有能力在3年之内偿还的贷款总规模为231.92万元,在5年之内偿还的贷款总规模为321.85万元,当前实际的长短期借款合计为800万元。

二、资金链监控

1.会不会发生资金链断裂

该企业当前不存在现金支付资金缺口,但经营业务亏损。

其投融资活动目前存在资金缺口,负债水平相对较高。

资金链断裂风险等级为7级。

2.是否存在长期性资金缺口

内部资料,妥善保管第页共1 页。

中微公司2018年财务分析结论报告-智泽华

中微公司2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 中微公司2018年财务分析综合报告一、实现利润分析2018年实现利润为14,722.49万元,与2017年的4,915.42万元相比成倍增长,增长2倍。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额迅速扩大的同时,营业利润也迅猛增加,但这主要是应收账款的贡献,应当关注应收账款的质量。

二、成本费用分析2018年营业成本为105,731.76万元,与2017年的59,688.34万元相比有较大增长,增长77.14%。

2018年销售费用为21,659.9万元,与2017年的16,188.97万元相比有较大增长,增长33.79%。

2018年销售费用增长的同时营业收入也有较大幅度的增长,并且收入增长明显快于销售费用增长,企业销售活动取得了非常理想的市场效果。

2018年管理费用为13,055.2万元,与2017年的8,503.98万元相比有较大增长,增长53.52%。

2018年管理费用占营业收入的比例为7.96%,与2017年的8.75%相比有所降低,降低0.79个百分点。

营业利润有所提高,管理费用支出控制较好。

2018年财务费用为1,033.27万元,与2017年的1,792.15万元相比有较大幅度下降,下降42.34%。

三、资产结构分析四、偿债能力分析从支付能力来看,中微公司2018年是有现金支付能力的。

从企业当期资本结构、借款利率和盈利水平三者的关系来看,企业增加负债不会增加企业的盈利水平,相反会降低企业现在的盈利水平。

五、盈利能力分析中微公司2018年的营业利润率为8.98%,总资产报酬率为4.46%,净资产收益率为4.29%,成本费用利润率为10.36%。

企业实际投入到企业自身经营业务的资产为337,851.56万元,经营资产的收益率为4.36%,而对外投资的收益率为-1.41%。

从企业内外部资产的盈利情况来看,外部投资的收益率小于内部资产收益率,并且二者均小于企业实际贷款利率,表明企业的。

道道全2018年财务分析详细报告-智泽华

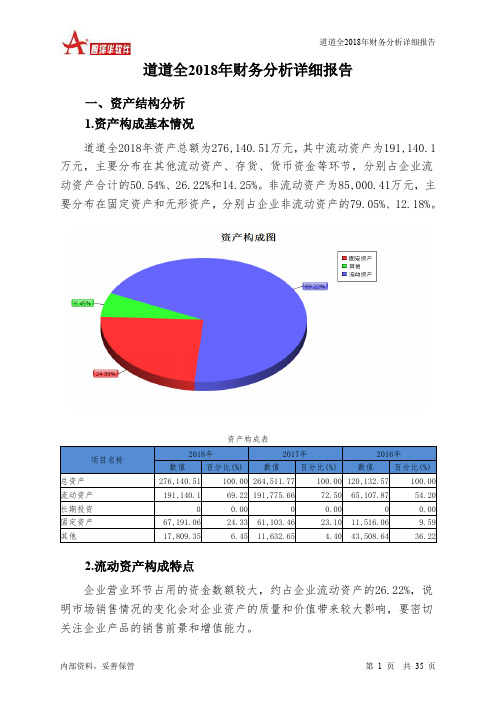

道道全2018年财务分析详细报告一、资产结构分析1.资产构成基本情况道道全2018年资产总额为276,140.51万元,其中流动资产为191,140.1万元,主要分布在其他流动资产、存货、货币资金等环节,分别占企业流动资产合计的50.54%、26.22%和14.25%。

非流动资产为85,000.41万元,主要分布在固定资产和无形资产,分别占企业非流动资产的79.05%、12.18%。

资产构成表2.流动资产构成特点企业营业环节占用的资金数额较大,约占企业流动资产的26.22%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

流动资产构成表3.资产的增减变化2018年总资产为276,140.51万元,与2017年的264,511.77万元相比有所增长,增长4.4%。

4.资产的增减变化原因以下项目的变动使资产总额增加:货币资金增加7,815.32万元,固定资产增加6,087.6万元,其他流动资产增加3,238.73万元,其他应收款增加2,933.87万元,在建工程增加2,470.32万元,其他非流动资产增加1,790.78万元,递延所得税资产增加1,580.76万元,无形资产增加292.69万元,商誉增加42.14万元,共计增加26,252.21万元;以下项目的变动使资产总额减少:应收利息减少39.62万元,应收账款减少154.52万元,预付款项减少5,597.51万元,存货减少8,826.59万元,共计减少14,618.25万元。

增加项与减少项相抵,使资产总额增长11,633.96万元。

5.资产结构的合理性评价从资产各项目与营业收入的比例关系来看,2018年应收账款所占比例基本合理。

其他应收款所占比例基本合理。

存货所占比例过高。

6.资产结构的变动情况从流动资产与收入变化情况来看,流动资产下降,收入增长,资产的盈利能力明显提高,与2017年相比,资产结构趋于改善。

中顺洁柔纸业股份有限公司2018年度财务报表分析报告

中顺洁柔纸业股份有限公司2018 年度财务报表分析报告1财务报表数据3.1.2 长期偿债能力分析 ....... (29)3.2营运能力分析 ........... (32)1.1资产负债表 ........... (1)3.2.1 流动资产周转分析 ....... .. (32)1.2利润表 ................ (3)3.2.2 固定资产周转分析 ....... .. (34)1.3现金流量表 ........... (4)3.2.3 总资产周转分析 ......... .. (35)1.4所有者权益变动表 ......................... (6)3.3盈利能力分析 ........... (35)2会计报表分析3.3.1 资产经营盈利能力分析 (35)2.1资产负债表分析 ........ . (7)3.3.2 资本经营盈利能力分析 (36)2.1.1 水平趋势分析 .......... .. (7)3.3.3 商品经营盈利能力分析 (38)2.1.2 垂直结构分析 .......... .. (12)3.3.4 盈利质量分析 ........... ......442.2利润表分析 ........... (16)3.4发展能力分析 ........... (45)2.2.1 水平趋势分析 .......... (16)3.4.1 资产资本成长分析 ....... .. (45)2.2.2 垂直结构分析 .......... .. (19)3.4.2 营业收益成长分析 ....... .. (46)2.3现金流量表分析 ........ (22)3.4.3 每股净资产分析 ......... .. (47)2.3.1 水平趋势分析 .......... .. (22)4杜邦分析2.3.2 垂直结构分析 .......... .. (23)4.1 杜邦分析表 ............. (48)2.4所有者权益变动表分析 .. (25)4.2 杜邦分析图 ............. (48)2.4.1 水平趋势分析 .......... .. (25)5数据来源及计算说明2.4.2 垂直结构分析 .......... .. (25)5.1 数据来源 ................ .. 503财务指标分析5.2计算说明 ................ .. 503.1偿债能力分析 .......... .. (27)3.1.1 短期偿债能力分析 ...... .. (27)1 财务报表数据1.1 资产负债表表格 1 2016-2018 年度资产负债表Table 1 Balance Sheets for 2016-2018中顺洁柔纸业股份有限公司,简称中顺洁柔,所属的行业是家常用品,公司总部位于广东省。

机器人2018年财务分析详细报告-智泽华

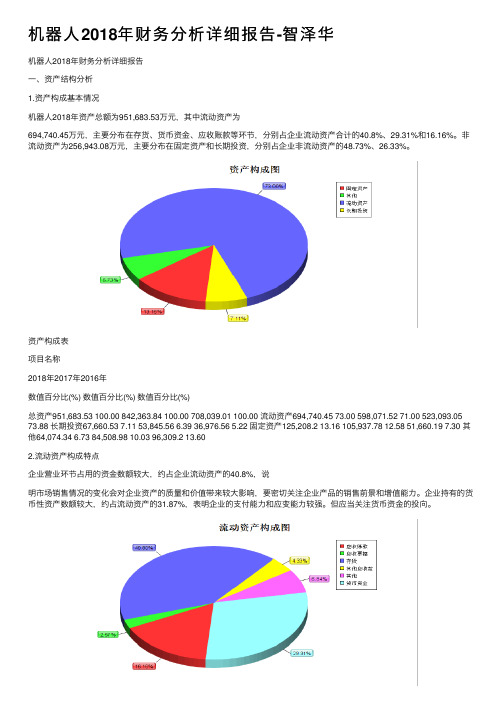

机器⼈2018年财务分析详细报告-智泽华机器⼈2018年财务分析详细报告⼀、资产结构分析1.资产构成基本情况机器⼈2018年资产总额为951,683.53万元,其中流动资产为694,740.45万元,主要分布在存货、货币资⾦、应收账款等环节,分别占企业流动资产合计的40.8%、29.31%和16.16%。

⾮流动资产为256,943.08万元,主要分布在固定资产和长期投资,分别占企业⾮流动资产的48.73%、26.33%。

资产构成表项⽬名称2018年2017年2016年数值百分⽐(%) 数值百分⽐(%) 数值百分⽐(%)总资产951,683.53 100.00 842,363.84 100.00 708,039.01 100.00 流动资产694,740.45 73.00 598,071.52 71.00 523,093.05 73.88 长期投资67,660.53 7.11 53,845.56 6.39 36,976.56 5.22 固定资产125,208.2 13.16 105,937.78 12.58 51,660.19 7.30 其他64,074.34 6.73 84,508.98 10.03 96,309.2 13.602.流动资产构成特点企业营业环节占⽤的资⾦数额较⼤,约占企业流动资产的40.8%,说明市场销售情况的变化会对企业资产的质量和价值带来较⼤影响,要密切关注企业产品的销售前景和增值能⼒。

企业持有的货币性资产数额较⼤,约占流动资产的31.87%,表明企业的⽀付能⼒和应变能⼒较强。

但应当关注货币资⾦的投向。

流动资产构成表项⽬名称2018年2017年2016年数值百分⽐(%) 数值百分⽐(%) 数值百分⽐(%)流动资产694,740.45 100.00 598,071.52 100.00 523,093.05 100.00 存货283,429.27 40.80 222,384.28 37.18 169,843.52 32.47 应收账款112,287.09 16.16 103,017.66 17.22 80,970.39 15.48 其他应收款30,070.57 4.33 5,383.32 0.90 3,964.99 0.76交易性⾦融资产0 0.00 0 0.00 0 0.00 应收票据17,828.83 2.57 20,012.68 3.35 11,743.62 2.25 货币资⾦203,598.61 29.31 129,001.59 21.57 139,135.5 26.60 其他47,526.08 6.84 118,272 19.78 117,435.03 22.453.资产的增减变化2018年总资产为951,683.53万元,与2017年的842,363.84万元相⽐有较⼤增长,增长12.98%。

中顺洁柔2018年财务分析结论报告-智泽华

中顺洁柔2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 中顺洁柔2018年财务分析综合报告一、实现利润分析2018年实现利润为51,046.42万元,与2017年的42,131.78万元相比有较大增长,增长21.16%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额迅速扩大的同时,营业利润也迅猛增加,经营业务开展得很好。

二、成本费用分析2018年营业成本为374,410.51万元,与2017年的301,861.22万元相比有较大增长,增长24.03%。

2018年销售费用为101,301.42万元,与2017年的88,607.68万元相比有较大增长,增长14.33%。

2018年销售费用增长的同时收入也有较大幅度增长,并且收入增长快于销售费用增长,企业销售费用投入效果理想,销售费用支出合理。

2018年管理费用为20,213.25万元,与2017年的24,852.27万元相比有较大幅度下降,下降18.67%。

2018年管理费用占营业收入的比例为3.56%,与2017年的5.36%相比有所降低,降低1.8个百分点。

营业利润有所提高,管理费用支出控制较好。

2018年财务费用为5,584.39万元,与2017年的4,674.78万元相比有较大增长,增长19.46%。

三、资产结构分析从流动资产与收入变化情况来看,流动资产下降,收入增长,资产的盈利能力明显提高,与2017年相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,中顺洁柔2018年是有现金支付能力的。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析中顺洁柔2018年的营业利润率为8.86%,总资产报酬率为10.36%,净资产收益率为12.81%,成本费用利润率为10.10%。

企业实际投入到企业自身经营业务的资产为499,668.79万元,经营资产的收益率为10.06%,而对外投资的收益率为30.03%。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

中顺洁柔2018年决策水平报告

一、实现利润分析

2018年实现利润为51,046.42万元,与2017年的42,131.78万元相比有较大增长,增长21.16%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

2018年营业利润为50,290.32万元,与2017年的41,441.64万元相比有较大增长,增长21.35%。

在市场份额迅速扩大的同时,营业利润也迅猛增加,经营业务开展得很好。

二、成本费用分析

2018年中顺洁柔成本费用总额为508,066.63万元,其中:营业成本为374,410.51万元,占成本总额的73.69%;销售费用为101,301.42万元,占成本总额的19.94%;管理费用为20,213.25万元,占成本总额的3.98%;财务费用为5,584.39万元,占成本总额的1.1%;营业税金及附加为3,808.99万元,占成本总额的0.75%。

2018年销售费用为101,301.42万元,与2017

年的88,607.68万元相比有较大增长,增长14.33%。

2018年销售费用增长的同时收入也有较大幅度增长,并且收入增长快于销售费用增长,企业销售费用投入效果理想,销售费用支出合理。

2018年管理费用为20,213.25万元,与2017年的24,852.27万元相比有较大幅度下降,下降18.67%。

2018年管理费用占营业收入的比例为3.56%,与2017年的5.36%相比有所降低,降低1.8个百分点。

营业利润有所提高,管理费用支出控制较好。

三、资产结构分析

中顺洁柔2018年资产总额为514,591.1万元,其中流动资产为

215,686.9万元,主要分布在存货、应收账款、货币资金等环节,分别占企业流动资产合计的39.76%、34.23%和19.24%。

非流动资产为298,904.19万元,主要分布在固定资产和无形资产,分别占企业非流动资产的85.5%、4.18%。

企业营业环节占用的资金数额较大,约占企业流动资产的39.76%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的34.64%,应当加强应收款

项管理,关注应收款项的质量。

从资产各项目与营业收入的比例关系来看,2018年应收账款所占比例基本合理。

其他应收款所占比例基本合理。

存货所占比例基本合理。

四、负债及权益结构分析

2018年负债总额为183,466.83万元,与2017年的274,790.35万元相比有较大幅度下降,下降33.23%。

2018年企业负债规模有较大幅度的减少,负债压力有较大幅度的下降。

负债变动情况表

2018年所有者权益为331,124.27万元,与2017年的304,394.39万元相比有所增长,增长8.78%。

所有者权益变动表

五、偿债能力分析

从支付能力来看,中顺洁柔2018年是有现金支付能力的。

企业短期偿债能力提高,这是由企业流动资产周转速度加快、经营活动创造的现金净流量增加引起的,是可靠的。

从短期来看,企业拥有支付利息的能力。

从盈利情况来看,企业盈利对利息的保障倍数为10.14倍。

从实现利润和利息。