2014年进口汽车税收(关税)公式、示例与计算

汽车购置税是怎么算的

1、根据《车辆购置税暂行条例》第六条和《车辆购置税征收管理办法》第九

条规定:如果在国内购买应税车辆,不区分国产车和进口车,均按照您支付给经销商的全部价款和价外费用(不包括增值税税款)作为计税价格,按照10%的税率,

计算您应缴纳的车辆购置税,具体公式是:应纳税额=计税价格*10%。

2、根据《车辆购置税暂行条例》第七条和《车辆购置税征管办法》第十一条

规定:如果您自行申报的计税价格,低于同类车型应税车辆的最低计税价格,又无正当理由的,主管税务机关按照最低计税价格征收车辆购置税。

最低计税价格,由国家税务总局依据车辆生产企业提供的车辆价格信息,参照市场平均交易价格予以核定,并根据情况适时进行调整,如果所购买的车辆,国家税务总局未核定最低计税价格的车辆,计税价格为提供的有效价格证明注明的价格,有效价格证明注明的价格明显偏低的,主管税务机关有权核定应税车辆的计税价格。

应纳税额的计算公式为:应纳税额=计税价格×税率(如果低于国税总局颁布的`

最低计税价格则按国税总局规定的最低计税价格计征) 。

计税价格=增值税的税前金额,而增值税税率17%。

具体公式:新车购置税额=购车价格(含税价)/1.17(增值税率17%)*10%。

汽车购置税税率:目前税率为10%。

汽车购置税计算注意事项

2、进口车辆纳税公式:计税价格=关税完税价格+关税+消费税。

3、纳税人购买自用应税车辆的,应自购买之日起60日内申报纳税,进口自

用应税车辆的,应自进口之日起60日内申报纳税,自产、受赠、获奖或者以其他

方式取得并自用应税车辆的,应自取得之日起60日内申报纳税。

2014年海关进出口税则

2014年《中华人民共和国海关进出口税则及申报指南》简介2014年《中华人民共和国海关进出口税则及申报指南》中英文(附光盘),本书涵盖了《海关报关实用手册》(2014年) 、《中华人民共和国进出口税则》(2014年)和《海关规范申报目录》(2014年)三本书的主要内容。

2014年国务院税则委员会和海关总署对进出口商品名称(税则税目)、商品编码、关税税率、监管证件相应进行了重大调整。

全书主要内容有:海关报关10位编码,包括商品名称、进口税率、增值税率、出口退税率、计量单位、监管条件以及英文商品名称,并加列了2014年进出口协定、特惠、暂定税目税率表、出口税率、海关代征税一览表、进出口商品申报目录等以及2014年申报常用代码和说明。

淘宝海关图书专营店:/item.htm?spm=a230r.1.14.92.q52h3C&id=354229 39153中国海关图书发行网:/本书介绍:根据国务院批准的,2014年《中华人民共和国进出口税则》以及2014年以来财政部、国家税务总局出口退税率,结合海关监管十位商品编码和进出口商品的监管证件以及海关规范申报目录等内容,我们编纂本书。

为了读者便于查阅,现将《海关进出口税则》和附录说明如下:第一部分《海关进口税则》《海关进出口税则》包括进口关税征税率、出口退(免)税率、进出口监管证件对照速查表,是本书的核心部分:第一列是“税则号列”即“商品编号”,其前八位代码与《税则》中的税则号列统一;第九位和第十位代码与进口环节税、进口暂定税率和贸易管制的要求统一。

“税则号列”有*标志的:表示该项商品实施年度进口暂定税率,凡从世界组织成员国或与中国有双边互惠协议的国家或地区进口货物,按进口暂定税率征税。

该项目商品实施出口商品暂定税率,见《出口商品暂定税率表》。

第二列是“商品名称及备注”即该进出口商品的名称和描述。

它是《税则》和《统计商品目录》中的货品名称缩减而来。

括号内的文字是对该商品的补充描述。

最新关税保护实例及计算.ppt教学文案

3. 中国金属及采矿煤炭:褐煤进口关税提高至3%,对国内市场 实际影响 研报高盛高华证券2013-09-03 15:45

中国海关总署8月29日发表公告称,经国务院批准,自2013 年8月30日起,取消褐煤的零进口暂定税率,恢复实施3%的最惠 国税率。

2)中国从东盟进口的褐煤占褐煤总进口量的99%以上。 中国的褐煤进口主要来自于印尼,2013年1-7月从印尼 进口的褐煤占总进口量的96.6%,从菲律宾进口的褐煤 量占2.9%,其他地区的褐煤进口量只占不到1%。

影响 中国-东盟自由贸易区自由贸易协定使印尼等东盟国家 不受此次关税调整影响。中国-东盟自由贸易区于2010 年全面建成,按照《货物贸易协议》的规定,中国和东 盟老六国的一轨正常产品自2005年7月开始降税,其间 经过4次降税,于2010年1月1日实现零关税。因此,此次 褐煤进口关税的调整应该并不影响印尼等国,对国内市 场的实际影响有限。但是,具体政策如何操作,后续仍 有待关注

名义关税与有效关税的区别:

名义关税是指一国对同本国某行业相竞争的外国 商品征收的进口税。名义税率(名义保护率)是指海 关税则中的法定税率,它一般是根据国内外的商品 差价制订的。名义关税只考虑进口商品尤其是制成 品因征收关税而提高了在市场上的价格,从而减少 进口商品的消费需求,对本国同类商品生产起保护 作用。它不考虑生产该产品时是否使用了进口投入 品、对投入品是否征收关税以及对进口的制成品与 投入品两者税率的比例关系。 有效关税主要是从 保护本国加工工业生产的角度,考虑其加工生产的 净增值,通过对投入品和制成品分别施用不同税率 ,以保护其加工净增值率的提高。

进口车关税计算方式

【tips】本税法知识是由梁志飞老师精心收编整理!

进口车关税计算方式

随着全球经济化的发展,各国之间的商业往来越来越密切了,我们也有自由购买外国货物的权利,比如说外国的食物,衣服,车辆等,进口车在进入我们国家的时候是需要交纳关税的,这是我国法律规定的。

那么进口车关税计算方式有哪些?下面就让为大家详细的讲解吧。

进口车关税计算

随着2006年7月1日进口关税“终极目标”实现,中国车市加入世贸组织“大考”亦宣告完成。

按照我国加入世贸组织的承诺,从7月1日起,我国进口汽车的关税将从前28%的税率下降到25%,下降3个百分点。

其实进口车价格组成里面,关税只是一部分,还有很重要的一项是消费税。

目前国内进口车的价格主要由5部分构成,即:到岸价格(国外裸车价格)、关税、消费税、和经销商费用(包括车辆运输费用,报商检的费用,集港仓储费用,许可证费用,经销商利润)。

一般的进口车价格计算公式为:到岸价×(1+关税税率+消费税税率)×(1+增值税税率)/(1-消费税率)+经销商费用=进口车基本价格

从这个公式可以看出,消费税在进口车价格里占有很重要的因素。

在这里以的敞篷cooper版车型举例,2008年的成本价格。

敞篷cooper的到岸价格约为24,550美金,排气量1.6l。

今年:美元与人民币汇率约为6.8,关税25%,消费税5%,增值税17%。

按。

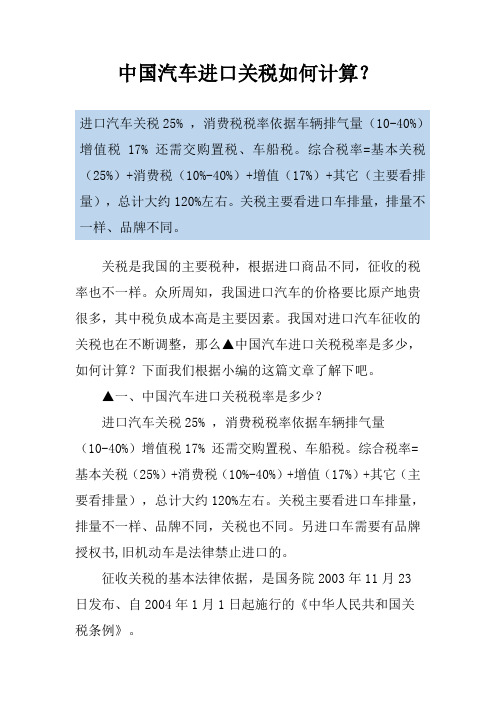

中国汽车进口关税如何计算?

中国汽车进口关税如何计算?进口汽车关税25% ,消费税税率依据车辆排气量(10-40%)增值税17% 还需交购置税、车船税。

综合税率=基本关税(25%)+消费税(10%-40%)+增值(17%)+其它(主要看排量),总计大约120%左右。

关税主要看进口车排量,排量不一样、品牌不同。

关税是我国的主要税种,根据进口商品不同,征收的税率也不一样。

众所周知,我国进口汽车的价格要比原产地贵很多,其中税负成本高是主要因素。

我国对进口汽车征收的关税也在不断调整,那么▲中国汽车进口关税税率是多少,如何计算?下面我们根据小编的这篇文章了解下吧。

▲一、中国汽车进口关税税率是多少?进口汽车关税25% ,消费税税率依据车辆排气量(10-40%)增值税17% 还需交购置税、车船税。

综合税率=基本关税(25%)+消费税(10%-40%)+增值(17%)+其它(主要看排量),总计大约120%左右。

关税主要看进口车排量,排量不一样、品牌不同,关税也不同。

另进口车需要有品牌授权书,旧机动车是法律禁止进口的。

征收关税的基本法律依据,是国务院2003年11月23日发布、自2004年1月1日起施行的《中华人民共和国关税条例》。

进口小轿车应缴纳的关税在进口时征收,以关税完税价格(即到岸价格,下同)为计税依据,适用最惠国税率为25%,应纳税额计算过程如下:应纳税额=关税完税价格×适用税率▲二、汽车进口增值税如何计算?征收增值税的基本法律依据,是国务院1993年12月13日发布、2008年11月10日修订、自2009年1月1日起施行的《中华人民共和国增值税暂行条例》。

进口小轿车在进口环节计征增值税时,以增值税组成计税价格为计税依据,适用税率为17%,应纳税额计算过程如下:增值税组成计税价格=关税完税价格+关税+消费税;应纳增值税税额=增值税组成计税价格×适用税率▲三、汽车进口关税消费税是多少?征收消费税的基本法律依据,是国务院1993年12月13日发布、2008年11月10日修订、自2009年1月1日起施行的《中华人民共和国消费税暂行条例》。

进口汽车的购置税如何计算

进⼝汽车的购置税如何计算买车的⼈越来越多,但由于国产车发展时间较短,没有国外⼀些国家技术成熟,因此就会有⼀部分⼈选择购买进⼝车。

那么,进⼝车应该如何缴纳车辆购置税呢?该如何计算?店铺⼩编通过你的问题,为你带来以下相关知识,希望对你有所帮助。

进⼝汽车的购置税如何计算进⼝车购置税计算⽅式:进⼝车车辆购置税计算⽅法:计税价格=关税完税价+关税+消费税,应纳税额=计税价格×10%。

国外的税收主要是购置、保有、使⽤三个环节。

在汽车购置环节上所征收的税款在整个⽐例中的税收所占的份额很⼩,但是在使⽤环节上征收的税款所占⽐例却很⾼,但是我国的情况与外国不同。

《中华⼈民共和国车辆购置税法》第四条车辆购置税的税率为百分之⼗。

第五条车辆购置税的应纳税额按照应税车辆的计税价格乘以税率计算。

第六条应税车辆的计税价格,按照下列规定确定:(⼀)纳税⼈购买⾃⽤应税车辆的计税价格,为纳税⼈实际⽀付给销售者的全部价款,不包括增值税税款;(⼆)纳税⼈进⼝⾃⽤应税车辆的计税价格,为关税完税价格加上关税和消费税;(三)纳税⼈⾃产⾃⽤应税车辆的计税价格,按照纳税⼈⽣产的同类应税车辆的销售价格确定,不包括增值税税款;(四)纳税⼈以受赠、获奖或者其他⽅式取得⾃⽤应税车辆的计税价格,按照购置应税车辆时相关凭证载明的价格确定,不包括增值税税款。

第七条纳税⼈申报的应税车辆计税价格明显偏低,⼜⽆正当理由的,由税务机关依照《中华⼈民共和国税收征收管理法》的规定核定其应纳税额。

以上就是店铺⼩编整理的关于进⼝车如何缴纳购置税的相关知识,⽆论是购买国产车还是进⼝车我们都需要积极的缴纳车辆购置税,我们也可以选择新能源汽车,是不需要缴纳车辆购置税的。

如果你还有其他相关问题,欢迎来到店铺进⾏专业的法律咨询。

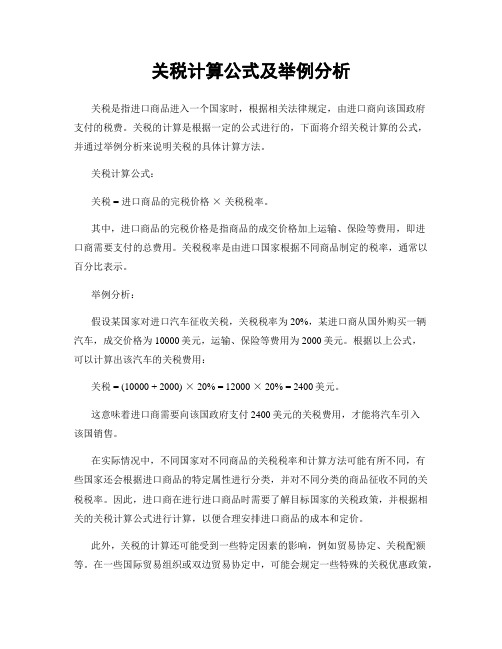

关税计算公式及举例分析

关税计算公式及举例分析关税是指进口商品进入一个国家时,根据相关法律规定,由进口商向该国政府支付的税费。

关税的计算是根据一定的公式进行的,下面将介绍关税计算的公式,并通过举例分析来说明关税的具体计算方法。

关税计算公式:关税 = 进口商品的完税价格×关税税率。

其中,进口商品的完税价格是指商品的成交价格加上运输、保险等费用,即进口商需要支付的总费用。

关税税率是由进口国家根据不同商品制定的税率,通常以百分比表示。

举例分析:假设某国家对进口汽车征收关税,关税税率为20%,某进口商从国外购买一辆汽车,成交价格为10000美元,运输、保险等费用为2000美元。

根据以上公式,可以计算出该汽车的关税费用:关税 = (10000 + 2000) × 20% = 12000 × 20% = 2400美元。

这意味着进口商需要向该国政府支付2400美元的关税费用,才能将汽车引入该国销售。

在实际情况中,不同国家对不同商品的关税税率和计算方法可能有所不同,有些国家还会根据进口商品的特定属性进行分类,并对不同分类的商品征收不同的关税税率。

因此,进口商在进行进口商品时需要了解目标国家的关税政策,并根据相关的关税计算公式进行计算,以便合理安排进口商品的成本和定价。

此外,关税的计算还可能受到一些特定因素的影响,例如贸易协定、关税配额等。

在一些国际贸易组织或双边贸易协定中,可能会规定一些特殊的关税优惠政策,例如降低关税税率、免除关税等,以促进贸易自由化和促进经济发展。

因此,进口商还需要考虑这些因素,并结合实际情况进行关税的计算和申报。

总之,关税是国际贸易中不可或缺的一环,其计算方法是根据一定的公式和相关政策进行的。

通过以上的公式和举例分析,我们可以更好地理解关税的计算方法,并在实际的进口贸易中进行合理的成本控制和风险管理。

希望本文能对读者有所帮助,谢谢阅读!。

关税保护实例及计算

2. 2013年欧盟针对中国陶瓷制品征收 高额保护性关税

欧盟决定对中国瓷器及其他陶瓷制品征收高 达36.1%的保护性关税。据悉,欧盟已于2012 年11月中旬以低价倾销为由对上述产品征收 临时性反倾销税,鉴于中国瓷器倾销涉及的 利润较高并对欧盟工业造成重大影响,欧盟 决定将临时性措施转为为期5年的长期反倾销 税。

名义关税与有效关税的区别:

名义关税是指一国对同本国某行业相竞争的外国 商品征收的进口税。名义税率(名义保护率)是指海 关税则中的法定税率,它一般是根据国内外的商品 差价制订的。名义关税只考虑进口商品尤其是制成 品因征收关税而提高了在市场上的价格,从而减少 进口商品的消费需求,对本国同类商品生产起保护 作用。它不考虑生产该产品时是否使用了进口投入 品、对投入品是否征收关税以及对进口的制成品与 投入品两者税率的比例关系。 有效关税主要是从 保护本国加工工业生产的角度,考虑其加工生产的 净增值,通过对投入品和制成品分别施用不同税率, 以保护其加工净增值率的提高。

设某国利用进口发动机组装生产汽车, 在完全自由贸易条件下,进口一台发动 机的价格是1000美元,国内生产的其他 配件等的成本是2000美元,汽车的市场 销售价格是4000美元;该国为保护国内 市场,对进口的同种汽车成品征收80% 的关税,同时对进口发动机征收50%的 关税,问:汽车的关税保护率是多少?

E=(V*—V)/ V ×100% 其中 E表示进口商品的有效关税保护率; V表示单位进口产品的税前价值增量,即税前价格减去税前成本, 自由贸易下利润

V*表示单位产品的税后价值增量,即税后价格减去税后成本。 按此公式,上例的有效保护关税率计算为: V=4000-3000=1000(美元) V*=7200-3500=3700(美元) E=(3700-1000)/ 1000×100%=270% 进口汽车的名义关税率为80%,而有效关税率为270%。这270%的经 济涵义是:征收关税前,国内汽车售价为4000美元,成本为3000美 元,生产厂家每生产一台汽车可获利1000美元;征收关税后,国内 汽车的市场价格变成7200美元,而国内汽车生产成本变成3500美元, 每生产一台汽车可获利3700美元,这3700美元利润是原来1000美元 利润的3.7倍,即征收关税后国内汽车生产厂家的赢利能力额外增 加了2.7倍。

2014年进口汽车税收(关税)公式、示例与计算

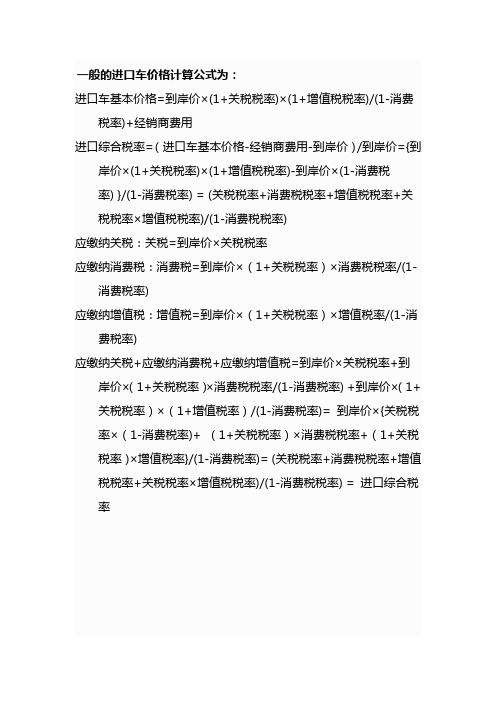

一般的进口车价格计算公式为:进口车基本价格=到岸价×(1+关税税率)×(1+增值税税率)/(1-消费税率)+经销商费用进口综合税率=(进口车基本价格-经销商费用-到岸价)/到岸价={到岸价×(1+关税税率)×(1+增值税税率)-到岸价×(1-消费税率) }/(1-消费税率) = (关税税率+消费税税率+增值税税率+关税税率×增值税税率)/(1-消费税税率)应缴纳关税:关税=到岸价×关税税率应缴纳消费税:消费税=到岸价×(1+关税税率)×消费税税率/(1-消费税率)应缴纳增值税:增值税=到岸价×(1+关税税率)×增值税率/(1-消费税率)应缴纳关税+应缴纳消费税+应缴纳增值税=到岸价×关税税率+到岸价×(1+关税税率)×消费税税率/(1-消费税率) +到岸价×(1+关税税率)×(1+增值税率)/(1-消费税率)= 到岸价×{关税税率×(1-消费税率)+ (1+关税税率)×消费税税率+(1+关税税率)×增值税率}/(1-消费税率)= (关税税率+消费税税率+增值税税率+关税税率×增值税税率)/(1-消费税税率) = 进口综合税率消费税关税增值税排气量在1.0升以下(含1.0升) 1% 25% 17%排气量在1.0升以上至1.5升(含1.5升) 3%排气量在1.5升以上至2.0升(含2.0升) 5%排气量在2.0升以上至2.5升(含2.5升) 9%排气量在2.5升以上至3.0升(含3.0升) 12%排气量在3.0升以上至4.0升(含4.0升) 25%排气量在4.0升以上40%综合税率综合税率=(关税税率+消费税税率+增值税税率+关税税率×增值税税率)/(1-消费税税率)排量综合税率车辆购置税排气量在1.0升以下(含1.0升) 0.477273 到岸价/1.17*10%排气量在1.0升以上至1.5升(含1.5升) 0.507732排气量在1.5升以上至2.0升(含2.0升) 0.539474排气量在2.0升以上至2.5升(含2.5升) 0.607143排气量在2.5升以上至3.0升(含3.0升) 0.661932排气量在3.0升以上至4.0升(含4.0升) 0.95排气量在4.0升以上 1.4375车辆购置税:∙根据《条例》第六条一款规定,“纳税人购买自用的应税车辆的计税价格,为纳税人购买应税车辆而支付给销售者的全部价款和价外费用,不包括增值税税款”。

2014年车辆购置税

1.不悔梦归处,只恨太匆匆。

2.有些人错过了,永远无法在回到从前;有些人即使遇到了,永远都无法在一起,这些都是一种刻骨铭心的痛!3.每一个人都有青春,每一个青春都有一个故事,每个故事都有一个遗憾,每个遗憾都有它的青春美。

4.方茴说:“可能人总有点什么事,是想忘也忘不了的。

”5.方茴说:“那时候我们不说爱,爱是多么遥远、多么沉重的字眼啊。

我们只说喜欢,就算喜欢也是偷偷摸摸的。

”6.方茴说:“我觉得之所以说相见不如怀念,是因为相见只能让人在现实面前无奈地哀悼伤痛,而怀念却可以把已经注定的谎言变成童话。

”7.在村头有一截巨大的雷击木,直径十几米,此时主干上唯一的柳条已经在朝霞中掩去了莹光,变得普普通通了。

8.这些孩子都很活泼与好动,即便吃饭时也都不太老实,不少人抱着陶碗从自家出来,凑到了一起。

9.石村周围草木丰茂,猛兽众多,可守着大山,村人的食物相对来说却算不上丰盛,只是一些粗麦饼、野果以及孩子们碗中少量的肉食。

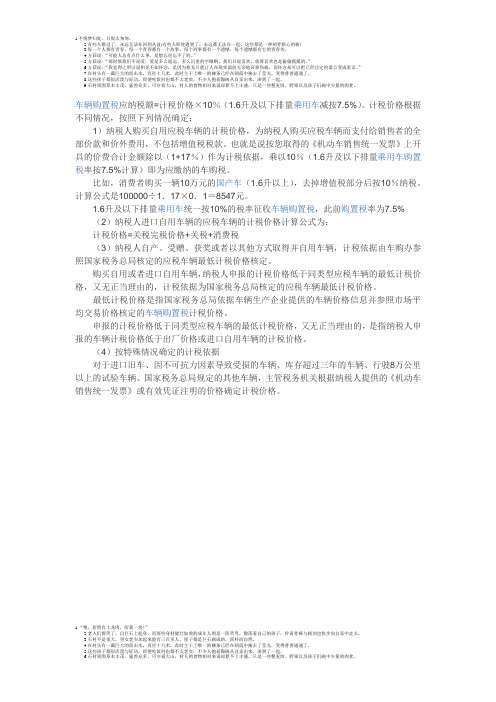

车辆购置税应纳税额=计税价格×10%(1.6升及以下排量乘用车减按7.5%)。

计税价格根据不同情况,按照下列情况确定:1)纳税人购买自用应税车辆的计税价格,为纳税人购买应税车辆而支付给销售者的全部价款和价外费用,不包括增值税税款。

也就是说按您取得的《机动车销售统一发票》上开具的价费合计金额除以(1+17%)作为计税依据,乘以10%(1.6升及以下排量乘用车购置税率按7.5%计算)即为应缴纳的车购税。

比如,消费者购买一辆10万元的国产车(1.6升以上),去掉增值税部分后按10%纳税。

计算公式是100000÷1.17×0.1=8547元。

1.6升及以下排量乘用车统一按10%的税率征收车辆购置税,此前购置税率为7.5%(2)纳税人进口自用车辆的应税车辆的计税价格计算公式为:计税价格=关税完税价格+关税+消费税(3)纳税人自产、受赠、获奖或者以其他方式取得并自用车辆,计税依据由车购办参照国家税务总局核定的应税车辆最低计税价格核定。

购置税计算公式是怎样

购置税计算公式是怎样

购置税计算公式是怎样

车辆购置税实行从价定率的办法计算应纳税额,计算公式为:应纳税额=计税价格×税率。

如果消费者买的是国产私车,计税价格为支付给经销商的全部价款和价外费用,不包括增值税税款(税率16%)。

因为机动车销售专用发票的购车价中均含增值税税款,所以在计征车辆购置税税额时,必须先将16%的增值税剔除,即车辆购置税计税价格=发票价÷1.16,然后再按10%的税率计征车辆购置税。

比如,消费者购买一辆10万元的国产车,去掉增值税部分后按10%纳税。

计算公式是100000÷1.16×0.1=8621元。

如果消费者买的是进口私车,计税价格的计算公式为:计税价格=关税完税价格+关税+消费税。

1。

进口汽车税率

自己进口汽车只能走小贸程序,就是用外国专家的自带车指标申请,正常缴纳各种

综合税费,正常上牌

汽车关税主要是关税+消费税+增值税,

计算公式:

关税 = 关税完税价格X 25%

消费税组成计税价格=(关税完税价格+关税)/(1-消费税率)

消费税 = 消费税组成计税价格X15%

进口汽车价格构成解析

进口车到岸价格包含到达中国港口卸货前的一切费用,包括出关、海上运输和到岸前的保险费用。

除此之外,整车厂商要负担在中国相关部门的认证、实验审批费用,经销商则负担进口汽车到岸后的商检、通关、运输、银行等非关税措施产生的费用。

根据税收有关规定,中国进口汽车税收计算公式如下:

5、通关费用;

6、商检费用;

7、运输费用;

8、银行费用;

9、选装件价格;10、经销商费用;

11、其他费用(如进口许可证等非关税措施造成的费用)。 如一辆报关价为10万元人民币的进口车,其关税(以80%计)为8万元;消费税(以5%计)为0.95万元;增值税为3.22万元;完税价格为22.17万元;市场价格约为27-28万元。 所以各位不要再说国外的车怎样便宜一半了.

1、报关价(到岸价);

2、关税:排量在3升以下(不含3升)税率为80%,3升以上为100%; 应纳关税=报关 价×关税税率

3、消费税:排量在1.0升以下的为3%,1.0-2.2升的为5%,2.2升以上的为8%。 应纳消费税=报关价+关税/1-消费税率×消费税率

4、增值税:税率为17%。 应纳增值税=(报关价+关税+消费税)×17%

增值税 = ( 关税完税价格+ 关税 + 消费税)X17%

进出口货物缴纳税公式

【正保人事考试教育网 - 报关员资格考试指南】:进出口税费的几个计算公式(一)进口关税计算从价进口货物应纳关税款=进口货物完税价格×适用的进口关税税率进口货物完税价格=CIF=(FOB价格+运费)/(1-保险费率)=CFR价格/(1-保险费率)从量进口货物应纳关税款=进口货物数量×适用的单位税额复合进口货物应纳关税款=从价部分关税额+从量部分关税额=进口货物完税价格×适用的关税额+进口货物数量×适用的单位税额(二)进口环节税税款计算l 从价应纳消费税额=从价消费税计税价格×消费税从价税率从价消费税计税价格=(进口货物完税价格+进口关税税额)/(1-从价消费税税率)l 从量应纳消费税额=进口货物数量×消费税从量税率复合应纳消费税额=从价部分消费税额+从量部分消费税额=从价消费税计税价格×消费税从价税率+进口货物数量×消费税从量税率l 我国的增值税都是从价税,根据进口货物是否应缴消费税,分以下两种情况:1、应征消费税的进口货物增值税=增值税计税价格×增值税税率应征消费税的增值税计税价格=进口货物完税价格+进口关税税额+消费税税额=进口货物完税价格+进口货物完税价格×进口关税税率+从价/从量/复合消费税税额2、不征消费税的进口货物增值税=增值税计税价格×增值税税率不征消费税的增值税计税价格=进口货物完税价格+进口关税税额(三)出口关税计算出口货物应纳关税额=出口货物完税价格×出口关税税率出口货物完税价格=FOB价格/(1+出口关税税率)减税出口货物关税额=出口货物完税价格×减按出口关税税率减税出口货物完税价格=FOB价格/(1+出口关税税率)(四)船舶吨税税款计算船舶吨税按注册净吨位计算,尾数按四舍五入原则,半吨以下免征尾数,半吨以上按一吨计征应征船舶吨税=净吨位×船舶吨税税率=船舶有效容积×吨/立方米×船舶吨税税率(五)滞纳金计算按照规定,关税、进口环节增值税和消费税、船舶吨税的纳税人或其代理人,未在规定时间内缴纳税款构成滞纳的,应照章缴纳滞纳金。

税费计算

(一)进口关税税款的计算1.从价关税(掌握)(1)计算公式应征进口关税税额=进口货物完税价格×进口从价格税税率减税征收的进口关税税率=进口货物完税价格×减按进口关税税率(2)计算程序第一步:确定货物的完税价格(即确定货物的CIF报价)第二步:根据汇率适用原则将外币计算为人民币第三步:按照公式计算应该征收的税款实例一:国内某公司向香港购进日本皇冠轿车10辆,成交价格合计为FOB香港120,000.00美元,实际支付运费5,000美元,保险费800美元。

已知该轿车的汽缸容量2000cc,适用中国银行的外汇折算价为1美元=人民币6.8396元,计算应征进口关税。

(原产国日本适用最惠国税率25%;)计算方法:第一步:确定货物的完税价格(即确定货物的CIF报价)审定完税价格为125,800美元(120,000.00美元+5,000美元+800美元);第二步:根据汇率适用原则将外币计算为人民币将外币价格折算成人民币为860,421.68元;第三步:按照公式计算应该征收的税款应征进口关税税额=完税价格×法定进口关税税率=860,421.68×25%=215,105.42(元)实例二:国内某远洋渔业企业向美国购进国内性能不能满足需要的柴油船用发动机2台,成交价格合计为CIF境内目的地口岸680,000.00美元。

经批准该发动机进口关税税率减按1%计征。

已知适用中国银行的外汇折算价为1美元=人民币6.8396元,计算应征进口关税。

(原产国美国适用最惠国5%,减按1%计征)计算方法:第一步:确定货物的完税价格(即确定货物的CIF报价)审定CIF价格为680,000美元;第二步:根据汇率适用原则将外币计算为人民币将外币价格折算成人民币为4650928.00元;第三步:按照公式计算应该征收的税款应征进口关税税额=完税价格×减按进口关税税率=4650928.00×1%=46509.28(元)2.从量关税(掌握)(1)计算公式应征进口关税税额=货物数量×单位税额(2)计算程序第一步:确定货物的实际进口数量,如果进口计量单位与计税的单位不同,应该进行换算第二步:按照公式计算应该征收的税款(1)计算公式应征进口关税税额=货物数量×单位税额(2)计算程序第一步:确定货物的实际进口数量,如果进口计量单位与计税的单位不同,应该进行换算第二步:按照公式计算应该征收的税款实例三:国内某公司从香港购进原产日本柯达彩色胶卷50,400卷(宽度35毫米,长度不超2米),成交价格合计为CIF境内某口岸10.00港币/卷,已知适用中国银行的外汇折算价为1港币=人民币0.8815元;以规定单位换算表折算,规格“135/36”1卷=0.05775平方米,计算应征进口关税。

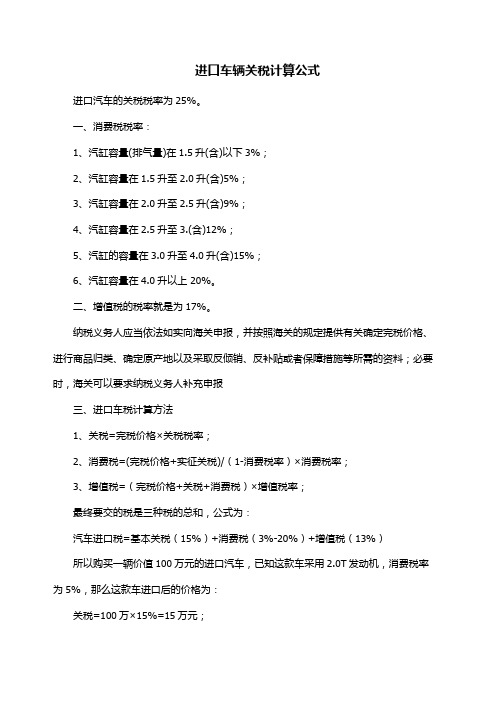

进口车辆关税计算公式

进口车辆关税计算公式

进口汽车的关税税率为25%。

一、消费税税率:

1、汽缸容量(排气量)在1.5升(含)以下3%;

2、汽缸容量在1.5升至2.0升(含)5%;

3、汽缸容量在2.0升至2.5升(含)9%;

4、汽缸容量在2.5升至3.(含)12%;

5、汽缸的容量在3.0升至4.0升(含)15%;

6、汽缸容量在4.0升以上 20%。

二、增值税的税率就是为17%。

纳税义务人应当依法如实向海关申报,并按照海关的规定提供有关确定完税价格、进行商品归类、确定原产地以及采取反倾销、反补贴或者保障措施等所需的资料;必要时,海关可以要求纳税义务人补充申报

三、进口车税计算方法

1、关税=完税价格×关税税率;

2、消费税=(完税价格+实征关税)/(1-消费税率)×消费税率;

3、增值税=(完税价格+关税+消费税)×增值税率;

最终要交的税是三种税的总和,公式为:

汽车进口税=基本关税(15%)+消费税(3%-20%)+增值税(13%)

所以购买一辆价值100万元的进口汽车,已知这款车采用2.0T发动机,消费税率为5%,那么这款车进口后的价格为:

关税=100万×15%=15万元;

消费税=(100万+15万)/(1-5%)×5%=6.05万元;

增值税=(100万+15万+6.05万)×13%=15.74万元;

进口车税=15万+6.05万+15.74万=36.79万元。

由此可得这款车的进口税费需要花费36.79万元,再算上后续的车辆通关费用、仓储物流、资金成本等相关费用后,原价一百万的车子总成本至少需要150万,所以这也是进口车在国内售价高的主要原因。

进口关税计算公式

进口税费计算公式

1、完税价格=(FOB价+运费)×(1+保费率)

(总署令﹝2013﹞213号)第五条进口货物的完税价格,由海关以该货物的成交价格为基础审查确定,并且应当包括货物运抵中华人民共和国境内输入地点起卸前的运输及其相关费用、保险费。

2、进口关税=完税价格× 关税税率

3、进口增值税=(完税价格+关税+消费税)× 增值税率

4、进口消费税:依据各类商品的相关政策征收

5、进口反倾销税(特别关税)=完税价格× 反倾销税税率

6、关税滞纳金=滞纳关税税额× 滞纳金征收比例0.5‰ ×滞纳天数

(万分之五的比例按日征收)

7、滞报金=完税价格×滞报金征收比例0.5‰ × 滞报天数

(万分之五的比例按日征收)。

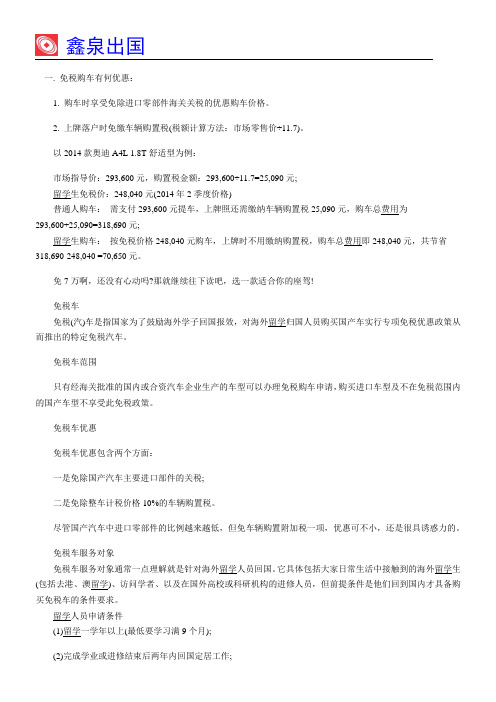

留学生回国免税车详细介绍和免税价格(2014年版)

一. 免税购车有何优惠:1. 购车时享受免除进口零部件海关关税的优惠购车价格。

2. 上牌落户时免缴车辆购置税(税额计算方法:市场零售价÷11.7)。

以2014款奥迪A4L 1.8T舒适型为例:市场指导价:293,600元,购置税金额:293,600÷11.7=25,090元;留学生免税价:248,040元(2014年2季度价格)普通人购车:需支付293,600元提车,上牌照还需缴纳车辆购置税25,090元,购车总费用为293,600+25,090=318,690元;留学生购车:按免税价格248,040元购车,上牌时不用缴纳购置税,购车总费用即248,040元,共节省318,690-248,040 =70,650元。

免7万啊,还没有心动吗?那就继续往下读吧,选一款适合你的座驾!免税车免税(汽)车是指国家为了鼓励海外学子回国报效,对海外留学归国人员购买国产车实行专项免税优惠政策从而推出的特定免税汽车。

免税车范围只有经海关批准的国内或合资汽车企业生产的车型可以办理免税购车申请,购买进口车型及不在免税范围内的国产车型不享受此免税政策。

免税车优惠免税车优惠包含两个方面:一是免除国产汽车主要进口部件的关税;二是免除整车计税价格10%的车辆购置税。

尽管国产汽车中进口零部件的比例越来越低,但免车辆购置附加税一项,优惠可不小,还是很具诱惑力的。

免税车服务对象免税车服务对象通常一点理解就是针对海外留学人员回国。

它具体包括大家日常生活中接触到的海外留学生(包括去港、澳留学)、访问学者、以及在国外高校或科研机构的进修人员,但前提条件是他们回到国内才具备购买免税车的条件要求。

留学人员申请条件(1)留学一学年以上(最低要学习满9个月);(2)完成学业或进修结束后两年内回国定居工作;。

汽车关税应该怎么计算

You don't have that many viewers, don't be so tired.通用参考模板(页眉可删)

汽车关税应该怎么计算

导读:具体税费计算公式如下:关税等于完税价格乘以关税税率;消费税等于【(完税价格加关税)/(1减消费税税率)】乘以消费税税率;增值税等于(完税价格加关税加消费税)乘以增值税税率。

汽车关税怎么计算,一般进口汽车要向中国海关缴纳三种税收:最惠国关税25%,增值税17%,消费税1%-40%排量消费税则是根据每辆车排量的不同:排气量在1.0升以下(含1.0升)的 1%排气量在1.0升以上至1.5升(含1.5升)的 3%排气量在1.5升以上至2.0升(含2.0升)的 5%排气量在2.0升以上至2.5升(含2.5升)的 9%排气量在2.5升以上至3.0升(含3.0升)的 12%排气量在3.0升以上至4.0升(含4.0升)的 25%排气量在4.0升以上的 40%。

具体税费计算公式如下:

关税=完税价格×关税税率;

消费税=【(完税价格+关税)/(1-消费税税率)】×消费税税率;

增值税=(完税价格+关税+消费税)×增值税税率;

进口车的其他费用还有自动进口许可证等手续人工费用、进口商检通关单费用、清关费用、运输费用、保险费用、银行费用、上牌购置税、经销商费用等。

进口汽车关税怎么算?如何计算

中国汽车进口关税如何计算

汽车关税多少购置税计算方法。

关税完税价格计算公式

类别(常用名)单位完税价格税率税额(50内免税)奶粉千克200 10% 20(免)其他食品/饮料/保健品千克另行确定10% /咖啡千克200 10% 20(免)茶叶千克200 10% 20(免)外衣/衣服、冲锋衣、外套件300 20% 60 外裤、裤子、衬衫、衬衣、T恤衫件200 20% 40(免)内衣裤/内裤条/件100 20% 20(免)配饰(帽子、围巾、丝巾、头巾、领带、腰带、手套)条/件/双100 20% 20(免)毛毯、被子、床罩、睡袋床、件400 20% 80皮大衣件2000 10% 200皮上衣件1500 10% 150皮帽件200 10% 20(免)类别(常用名)单位完税价格税率税额(50内免税)闪光灯个500 10% 50(免)支架个300 10% 30(免)数码相框台500 10% 50(免)录音笔、录音机、收音机台200 20% 40(免)MP3播放器(音频多媒体播放器)台100 20% 20(免)MP4播放器(视频多媒体播放器)台500 20% 100 音箱(音响设备)个1000 20% 200键盘式笔记本电脑台2000 10% 200 触屏式笔记本电脑(含平板电脑)台另行确定10% / 内存条4G以上条300 10% 30(免)功能卡、声卡、显卡等块300 10% 30(免)鼠标个50 10% 5(免)类别(常用名)单位完税价格税率税额(50内免税)皮背心、皮裤、皮裙件1000 10% 100 皮带、皮手套条/双100 10% 10(免)箱、行李箱、旅行箱、手提箱个500 10% 50(免)挎包、背包、提包、邮差包、双肩包、单肩包个200 10% 20(免)钱包、钥匙包个100 10% 10(免)皮鞋双300 10% 30(免)皮靴、靴子双400 10% 40(免)运动鞋、徒步鞋、涉水鞋、登山鞋、远足鞋双200 10% 20(免)高档手表(审定价格在人民币10000元及以上)块另行审核30% / 石英表(电子表)块200 20% 40(免)类别(常用名)单位完税价格税率税额(50内免税)机械表块500 20% 100香水瓶300 50% 150类别(常用名)单位完税价格税率税额(50内免税)洗面奶(洁面霜)支、瓶100 50% 50(免)眼霜、面霜、乳液支、瓶200 50% 100 精华液、精华素、肌底液支、瓶300 50% 150 润唇膏支20 50% 10(免)面膜张、瓶20 50% 10(免)爽肤水支、瓶150 50% 75护手霜支、瓶50 50% 25(免)防晒露、防晒霜、防晒乳液支150 50% 75 粉底、粉底液盒、支200 50% 100睫毛膏、睫毛液支、瓶100 50% 50(免)唇膏支150 50% 75 红外线耳探热针、耳温枪个200 10% 20(免)类别(常用名)单位完税价格税率税额(50内免税)血压计、血糖计个500 10% 50(免)餐具、刀具个、把20 10% 2(免)炊具、锅件100 10% 10(免)净水器(含过滤芯)个500 10% 50(免)净水器过滤芯个200 10% 20(免)电饭煲个500 20% 100微波炉台600 20% 120 电动榨汁机台100 20% 20(免)咖啡机台4000 20% 800电吹风机个200 20% 40(免)电动剃须刀个200 20% 40(免)电动牙刷个200 20% 40(免)类别(常用名)单位完税价格税率税额(50内免税)普通电话机、座机、无绳电话台200 10% 20(免)键盘式手持移动电话机、手机台1000 10% 100 触屏式手持移动电话机、触屏手机台另行确定10% /便携式游戏机台1000 10% 100 游戏碟、游戏盘、游戏卡张、个60 10% 6(免)游戏机遥控器、控制器、手柄、摇杆、方向盘个200 10% 20(免)便携式复印机台1500 20% 300 一体式数码照相机、卡片机、DC 台2000 10% 200类别(常用名)单位完税价格税率税额(50内免税)可拆卸式数码照相机机身、单反机身、微单机身台5000 10% 500可拆卸式数码照相机镜头、单反镜头、微单镜头个2000 10% 200 便捷式摄录一体机、家用摄像机、DV 台4000 10% 400 储存卡8GB以上个200 10% 20(免)类别(常用名)单位完税价格税率税额(50内免税)键盘个80 10% 8(免)音箱(计算机外围设备)个50 10% 5(免)视频投影仪、投影机台5000 10% 500 存储器、移动硬盘1T及以下个300 10% 30(免)移动硬盘1T以上2T以下(含2T)个500 10% 50(免)移动硬盘2T以上个另行确定10% /优盘、U盘、闪存盘个50 10% 5(免)其他存储器、固态硬盘、SSD 个另行确定10% /电子计算器个200 10% 20(免)电纸书、电子书、电子墨水、e-ink、Kindle 个800 10% 80玩具件另行确定10% /童车辆200 20% 40(免)海关完税价格计算公式关税应税额的计算公式为:应纳税额=关税完税价格×适用税率。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

5.方茴说:“那时候我们不说爱,爱是多么遥远、多么沉重的字眼啊。

我们只说喜欢,就算喜欢也是偷偷摸摸的。

”

6.方茴说:“我觉得之所以说相见不如怀念,是因为相见只能让人在现实面前无奈地哀悼伤痛,而怀念却可以把已经注定的谎言变成童话。

”

7.在村头有一截巨大的雷击木,直径十几米,此时主干上唯一的柳条已经在朝霞中掩去了莹光,变得普普通通了。

8.这些孩子都很活泼与好动,即便吃饭时也都不太老实,不少人抱着陶碗从自家出来,凑到了一起。

9.石村周围草木丰茂,猛兽众多,可守着大山,村人的食物相对来说却算不上丰盛,只是一些粗麦饼、野果以及孩子们碗中少量的肉食。

一般的进口车价格计算公式为:

进口车基本价格=到岸价×(1+关税税率)×(1+增值税税率)/(1-消费税率)+经销商费用

进口综合税率=(进口车基本价格-经销商费用-到岸价)/到岸价={到岸价×(1+关税税率)×(1+增值税税率)-到岸价×(1-消费税

率) }/(1-消费税率) = (关税税率+消费税税率+增值税税率+关税税率×增值税税率)/(1-消费税税率)

应缴纳关税:关税=到岸价×关税税率

应缴纳消费税:消费税=到岸价×(1+关税税率)×消费税税率/(1-消费税率)

应缴纳增值税:增值税=到岸价×(1+关税税率)×增值税率/(1-消费税率)

应缴纳关税+应缴纳消费税+应缴纳增值税=到岸价×关税税率+到岸价×(1+关税税率)×消费税税率/(1-消费税率) +到岸价×(1+关税税率)×(1+增值税率)/(1-消费税率)= 到岸价×{关税税率×(1-消费税率)+ (1+关税税率)×消费税税率+(1+关税税率)×增值税率}/(1-消费税率)= (关税税率+消费税税率+增值税税率+关税税率×增值税税率)/(1-消费税税率) = 进口综合税率

1.“噢,居然有土龙肉,给我一块!”

2.老人们都笑了,自巨石上起身。

而那些身材健壮如虎的成年人则是一阵笑骂,数落着自己的孩子,拎着骨棒与阔剑也快步向自家中走去。

5.方茴说:“那时候我们不说爱,爱是多么遥远、多么沉重的字眼啊。

我们只说喜欢,就算喜欢也是偷偷摸摸的。

”

6.方茴说:“我觉得之所以说相见不如怀念,是因为相见只能让人在现实面前无奈地哀悼伤痛,而怀念却可以把已经注定的谎言变成童话。

”

7.在村头有一截巨大的雷击木,直径十几米,此时主干上唯一的柳条已经在朝霞中掩去了莹光,变得普普通通了。

8.这些孩子都很活泼与好动,即便吃饭时也都不太老实,不少人抱着陶碗从自家出来,凑到了一起。

9.石村周围草木丰茂,猛兽众多,可守着大山,村人的食物相对来说却算不上丰盛,只是一些粗麦饼、野果以及孩子们碗中少量的肉食。

消费税关税增值税

排气量在1.0升以下(含1.0升) 1% 25% 17%

排气量在1.0升以上至1.5升(含1.5升) 3%

排气量在1.5升以上至2.0升(含2.0升) 5%

排气量在2.0升以上至2.5升(含2.5升) 9%

排气量在2.5升以上至3.0升(含3.0升) 12%

排气量在3.0升以上至4.0升(含4.0升) 25%

排气量在4.0升以上40%

综合税率

综合税率=(关税税率+消费税税率+增值税税率+关税税率×增值税税率)/(1-消费税税率)

排量综合税率车辆购置税

排气量在1.0升以下(含1.0升) 0.477273 到岸价/1.17*10%

排气量在1.0升以上至1.5升(含1.5升) 0.507732

排气量在1.5升以上至2.0升(含2.0升) 0.539474

排气量在2.0升以上至2.5升(含2.5升) 0.607143

排气量在2.5升以上至3.0升(含3.0升) 0.661932

排气量在3.0升以上至4.0升(含4.0升) 0.95

排气量在4.0升以上 1.4375

车辆购置税:

根据《条例》第六条一款规定,“纳税人购买自用的应税车辆的计税价格,为纳税人购买应税车辆而支付给销售者的全部价款

和价外费用,不包括增值税税款”。

因购车的价格已经包含了1 7%或4%的增值税,而且增值税属于价外税,这个税种在出售环

节交纳的,所以在计算购车价格时要先扣除增值税,即:不含税

价=(全部价款+价外费用)÷(1+增值税税率或征收率),然后再

按照计税价格的10%缴纳车辆购置税。

1.“噢,居然有土龙肉,给我一块!”

2.老人们都笑了,自巨石上起身。

而那些身材健壮如虎的成年人则是一阵笑骂,数落着自己的孩子,拎着骨棒与阔剑也快步向自家中走去。

5.方茴说:“那时候我们不说爱,爱是多么遥远、多么沉重的字眼啊。

我们只说喜欢,就算喜欢也是偷偷摸摸的。

”

6.方茴说:“我觉得之所以说相见不如怀念,是因为相见只能让人在现实面前无奈地哀悼伤痛,而怀念却可以把已经注定的谎言变成童话。

”

7.在村头有一截巨大的雷击木,直径十几米,此时主干上唯一的柳条已经在朝霞中掩去了莹光,变得普普通通了。

8.这些孩子都很活泼与好动,即便吃饭时也都不太老实,不少人抱着陶碗从自家出来,凑到了一起。

9.石村周围草木丰茂,猛兽众多,可守着大山,村人的食物相对来说却算不上丰盛,只是一些粗麦饼、野果以及孩子们碗中少量的肉食。

例:李某购买一台国产私家车150.000万元,手续费10.000元,包装费6.000元,应缴纳车辆购置税14.188.03元。

计算过程为:

A.车辆购置税计税价格=(150.000+10.000+6.000)÷(1+17%)=1

41.880.34(元)

B.车辆购置税应纳税额=141.880.34×10%=14.188.03(元)

C.车辆购置税应税价格=到岸价+关税+消费税

1.“噢,居然有土龙肉,给我一块!”

2.老人们都笑了,自巨石上起身。

而那些身材健壮如虎的成年人则是一阵笑骂,数落着自己的孩子,拎着骨棒与阔剑也快步向自家中走去。