沃尔核材2020年三季度决策水平分析报告

002130沃尔核材2023年三季度行业比较分析报告

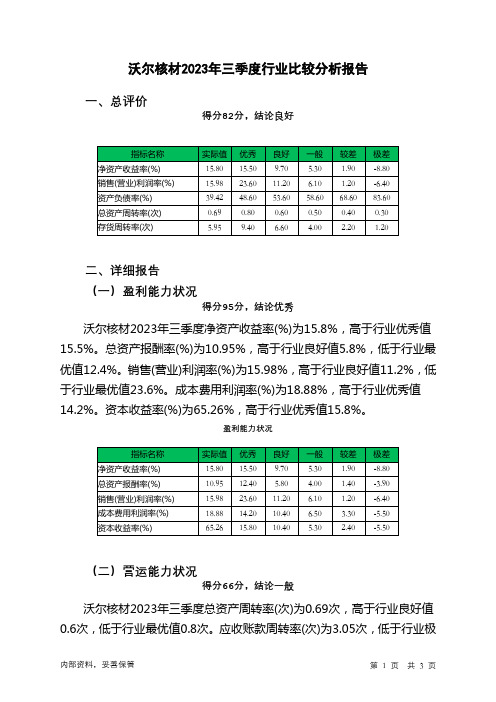

沃尔核材2023年三季度行业比较分析报告一、总评价得分82分,结论良好二、详细报告(一)盈利能力状况得分95分,结论优秀沃尔核材2023年三季度净资产收益率(%)为15.8%,高于行业优秀值15.5%。

总资产报酬率(%)为10.95%,高于行业良好值5.8%,低于行业最优值12.4%。

销售(营业)利润率(%)为15.98%,高于行业良好值11.2%,低于行业最优值23.6%。

成本费用利润率(%)为18.88%,高于行业优秀值14.2%。

资本收益率(%)为65.26%,高于行业优秀值15.8%。

盈利能力状况(二)营运能力状况得分66分,结论一般沃尔核材2023年三季度总资产周转率(次)为0.69次,高于行业良好值0.6次,低于行业最优值0.8次。

应收账款周转率(次)为3.05次,低于行业极差值3.2次。

流动资产周转率(次)为1.35次,高于行业平均值1.1次,低于行业良好值2.2次。

资产现金回收率(%)为14.97%,高于行业优秀值3.4%。

存货周转率(次)为5.95次,高于行业平均值4.0次,低于行业良好值6.6次。

营运能力状况(三)偿债能力状况得分84分,结论良好沃尔核材2023年三季度资产负债率(%)为39.42%,优于行业优秀值48.6%。

速动比率(%)为146.08%,高于行业优秀值118.8%。

现金流动负债比率(%)为12.5%,高于行业平均值6.2%,低于行业良好值13.4%。

带息负债比率(%)为45.61%,劣于行业较差值40.3%,优于行业极差值60.4%。

偿债能力状况(四)发展能力状况得分84分,结论良好沃尔核材2023年三季度销售(营业)增长率(%)为9.89%,高于行业平均值4.7%,低于行业良好值17.1%。

资本保值增值率(%)为116.64%,高于行业优秀值111.9%。

销售(营业)利润增长率(%)为25.64%,高于行业优秀值17.9%。

总资产增长率(%)为7.86%,高于行业平均值6.7%,低于行业良好值10.1%。

沃尔核材2019年三季度财务风险分析详细报告

沃尔核材2019年三季度风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动的短期资金需求为133,030.53万元,2019年三季度已经取得的银行短期借款为133,146.2万元。

2.长期资金需求

该企业长期资金需求为68,796.06万元,2019年三季度已经发生的非流动负债合计为111,524.63万元。

3.总资金需求

该企业的总资金需求为201,826.59万元。

4.短期负债规模

根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为42,844.24万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期借款规模是89,243.19万元,实际已经取得的短期贷款金额为133,146.2万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为66,043.71万元,企业有能力在3年之内偿还的贷款总规模为77,643.45万元,在5年之内偿还的贷款总规模为100,842.93万元,当前实际的长短期借款合计为229,378.34万元。

二、资金链监控

1.会不会发生资金链断裂

一旦发生信任危机,要求该企业偿还全部短期借款,就会出现资金链断裂风险,短期暴露的资金缺口为90,301.97万元。

不过,该资金缺口在企业持续经营5.21个分析期之后可被盈利填补。

企业负债水平较高,且经营

内部资料,妥善保管第页共1 页。

沃尔核材2020年三季度财务分析详细报告

沃尔核材2020年三季度财务分析详细报告一、资产结构分析1.资产构成基本情况沃尔核材2020年三季度资产总额为671,641.83万元,其中流动资产为292,974.38万元,主要以应收账款、货币资金、存货为主,分别占流动资产的48.29%、21.36%和15.68%。

非流动资产为378,667.46万元,主要以固定资产、商誉、无形资产为主,分别占非流动资产的59.2%、20.07%和6.48%。

资产构成表(万元)项目名称2018年三季度2019年三季度2020年三季度数值百分比(%) 数值百分比(%) 数值百分比(%)总资产719,780.15 100.00642,530.87100.00671,641.83100.00流动资产285,017.15 39.60266,098.2541.41292,974.3843.62应收账款148,304.23 20.60140,109.9121.81141,484.1121.07货币资金41,563.42 5.77 49,218.09 7.66 62,592.72 9.32 存货56,869.21 7.90 47,340.26 7.37 45,937.12 6.84 非流动资产434,763 60.40 58.59 56.38376,432.63 378,667.46固定资产231,139.72 32.11201,730.4531.40224,171.3733.38商誉76,499.48 10.63 75,280.83 11.72 75,997.22 11.32 无形资产26,711.74 3.71 23,730.68 3.69 24,556.42 3.662.流动资产构成特点企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的48.29%,应当加强应收款项管理,关注应收款项的质量。

企业持有的货币性资产数额较大,约占流动资产的23.65%,表明企业的支付能力和应变能力较强。

常州市沃尔核材有限公司介绍企业发展分析报告模板

Enterprise Development专业品质权威Analysis Report企业发展分析报告常州市沃尔核材有限公司免责声明:本报告通过对该企业公开数据进行分析生成,并不完全代表我方对该企业的意见,如有错误请及时联系;本报告出于对企业发展研究目的产生,仅供参考,在任何情况下,使用本报告所引起的一切后果,我方不承担任何责任:本报告不得用于一切商业用途,如需引用或合作,请与我方联系:常州市沃尔核材有限公司1企业发展分析结果1.1 企业发展指数得分企业发展指数得分常州市沃尔核材有限公司综合得分说明:企业发展指数根据企业规模、企业创新、企业风险、企业活力四个维度对企业发展情况进行评价。

该企业的综合评价得分需要您得到该公司授权后,我们将协助您分析给出。

1.2 企业画像类别内容行业空资质增值税一般纳税人产品服务:新材料技术研发;新材料技术推广服务;专用1.3 发展历程2工商2.1工商信息2.2工商变更2.3股东结构2.4主要人员2.5分支机构2.6对外投资2.7企业年报2.8股权出质2.9动产抵押2.10司法协助2.11清算2.12注销3投融资3.1融资历史3.2投资事件3.3核心团队3.4企业业务4企业信用4.1企业信用4.2行政许可-工商局4.3行政处罚-信用中国4.4行政处罚-工商局4.5税务评级4.6税务处罚4.7经营异常4.8经营异常-工商局4.9采购不良行为4.10产品抽查4.11产品抽查-工商局4.12欠税公告4.13环保处罚4.14被执行人5司法文书5.1法律诉讼(当事人)5.2法律诉讼(相关人)5.3开庭公告5.4被执行人5.5法院公告5.6破产暂无破产数据6企业资质6.1资质许可6.2人员资质6.3产品许可6.4特殊许可7知识产权7.1商标7.2专利7.3软件著作权7.4作品著作权7.5网站备案7.6应用APP7.7微信公众号8招标中标8.1政府招标8.2政府中标8.3央企招标8.4央企中标9标准9.1国家标准9.2行业标准9.3团体标准9.4地方标准10成果奖励10.1国家奖励10.2省部奖励10.3社会奖励10.4科技成果11土地11.1大块土地出让11.2出让公告11.3土地抵押11.4地块公示11.5大企业购地11.6土地出租11.7土地结果11.8土地转让12基金12.1国家自然基金12.2国家自然基金成果12.3国家社科基金13招聘13.1招聘信息感谢阅读:感谢您耐心地阅读这份企业调查分析报告。

时代新材2020年三季度决策水平分析报告

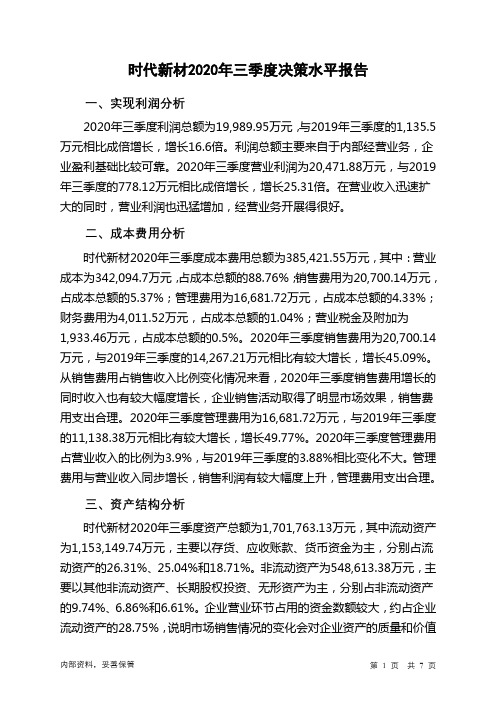

时代新材2020年三季度决策水平报告一、实现利润分析2020年三季度利润总额为19,989.95万元,与2019年三季度的1,135.5万元相比成倍增长,增长16.6倍。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

2020年三季度营业利润为20,471.88万元,与2019年三季度的778.12万元相比成倍增长,增长25.31倍。

在营业收入迅速扩大的同时,营业利润也迅猛增加,经营业务开展得很好。

二、成本费用分析时代新材2020年三季度成本费用总额为385,421.55万元,其中:营业成本为342,094.7万元,占成本总额的88.76%;销售费用为20,700.14万元,占成本总额的5.37%;管理费用为16,681.72万元,占成本总额的4.33%;财务费用为4,011.52万元,占成本总额的1.04%;营业税金及附加为1,933.46万元,占成本总额的0.5%。

2020年三季度销售费用为20,700.14万元,与2019年三季度的14,267.21万元相比有较大增长,增长45.09%。

从销售费用占销售收入比例变化情况来看,2020年三季度销售费用增长的同时收入也有较大幅度增长,企业销售活动取得了明显市场效果,销售费用支出合理。

2020年三季度管理费用为16,681.72万元,与2019年三季度的11,138.38万元相比有较大增长,增长49.77%。

2020年三季度管理费用占营业收入的比例为3.9%,与2019年三季度的3.88%相比变化不大。

管理费用与营业收入同步增长,销售利润有较大幅度上升,管理费用支出合理。

三、资产结构分析时代新材2020年三季度资产总额为1,701,763.13万元,其中流动资产为1,153,149.74万元,主要以存货、应收账款、货币资金为主,分别占流动资产的26.31%、25.04%和18.71%。

非流动资产为548,613.38万元,主要以其他非流动资产、长期股权投资、无形资产为主,分别占非流动资产的9.74%、6.86%和6.61%。

中国核电2020年三季度财务风险分析详细报告

中国核电2020年三季度风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动的短期资金需求为2,125,908.53万元,2020年三季度已经取得的短期带息负债为3,265,984.51万元。

2.长期资金需求

该企业长期资金需求为21,192,782.35万元,2020年三季度已有长期带息负债为18,689,321.24万元。

3.总资金需求

该企业的总资金需求为23,318,690.88万元。

4.短期负债规模

根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为1,147,812.08万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期贷款规模是2,556,921.17万元,实际已经取得的短期带息负债为3,265,984.51万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为1,852,366.62万元,企业有能力在3年之内偿还的贷款总规模为2,204,643.89万元,在5年之内偿还的贷款总规模为2,909,198.44万元,当前实际的带息负债合计为21,955,305.75万元。

二、资金链监控

1.会不会发生资金链断裂

从当前盈利水平和财务状况来看,该企业不存在资金缺口。

该企业偿还全部有息负债大概需要49.52个分析期。

但负债率较高,不过在下降。

短期来看,资金链断裂的风险较小。

资金链断裂风险等级为6级。

内部资料,妥善保管第1 页共4 页。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

沃尔核材2020年三季度决策水平报告

一、实现利润分析

2020年三季度利润总额为19,947.34万元,与2019年三季度的

12,871.63万元相比有较大增长,增长54.97%。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

2020年三季度营业利润为20,186.39万元,与2019年三季度的12,625.9万元相比有较大增长,增长59.88%。

在营业收入增长的同时,营业利润大幅度的增长,经营业务开展得很好。

二、成本费用分析

沃尔核材2020年三季度成本费用总额为79,987.86万元,其中:营业成本为59,910.72万元,占成本总额的74.9%;销售费用为8,902.81万元,占成本总额的11.13%;管理费用为6,650.92万元,占成本总额的8.31%;财务费用为3,532.49万元,占成本总额的4.42%;营业税金及附加为990.92万元,占成本总额的1.24%。

2020年三季度销售费用为8,902.81万元,与2019年三季度的10,408.55万元相比有较大幅度下降,下降14.47%。

从销售费用占销售收入比例变化情况来看,2020年三季度在销售费用大幅度下降情况下营业收入却获得了一定增长,表明企业采取了较为成功的销售战略,销售业务的管理水平显著提高。

2020年三季度管理费用为6,650.92万元,与2019年三季度的7,128.71万元相比有较大幅度下降,下降6.7%。

2020年三季度管理费用占营业收入的比例为6.2%,与2019年三季度的7.02%相比有所降低,降低0.82个百分点。

经营业务的盈利水平提高,企业管理费用控制较好,管理费用支出水平相对下降给企业经济效益的提高做出了贡献。

三、资产结构分析

沃尔核材2020年三季度资产总额为671,641.83万元,其中流动资产为292,974.38万元,主要以应收账款、货币资金、存货为主,分别占流动资产的48.29%、21.36%和15.68%。

非流动资产为378,667.46万元,主要以固定资产、商誉、无形资产为主,分别占非流动资产的59.2%、20.07%和

6.48%。

企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的48.29%,应当加强应收款项管理,关注应收款项的质量。

企业持有的货币性资产数额较大,约占流动资产的23.65%,表明企业的支付能力和应变能力较强。

但这种应变能力主要是由短期借款及应付票据来支持的,应当对偿债风险给予关注。

从资产各项目与营业收入的比例关系来看,2020年三季度应收账款所占比例较高,存货所占比例过高。

四、负债及权益结构分析

2020年三季度负债总额为326,837.92万元,与2019年三季度的334,894.31万元相比有所下降,下降2.41%。

2020年三季度企业负债规模有所减少,负债压力有所下降。

负债主要项目变动情况表(万元)

2020年三季度所有者权益为344,803.91万元,与2019年三季度的307,636.56万元相比有较大增长,增长12.08%。