公司财务预测和价值评估案例五.xls

商业计划书之财务预测详解课件

商业计划书之财务预测详解

15

5.现金流量分析

现金流入

现金流出 净现金流

销售收入 服务收入 合计 经营成本 管理费用 销售费用 财务费用 税金 合计

第一年

第二年

第三年

商业计划书之财务预测详解

16

案例:汽车美容店的现金流

2008年

2009年

2010年

2010年

现金流入

销售收入

25,200,000.00

0.06

5,284,800,000.00 15,854,400,000.00 36,993,600,000.00

0.06

经营利润 管理费用 销售费用

17,596,800.00 6,200,940.00 4,255,583.04

176,005,600.00 63,215,138.33 42,706,504.88

商业计划中的财务分析

p 1.财务预测前提 p 2.未来3-5年销售收入分析 p 3.未来3-5年成本分析 p 4.未来3-5年损益分析 p 5.未来3-5年现金流分析 p 6.项目投资分析 p 7.项目融资需求分析

商业计划书之财务预测详解

1

1.财务预测前提

p 整个市场容量:目前是??万元,未来增长量??万元 p 市场份额是多少:初期市场渗透占?%,可望达到??万元,未来几年的增长如何 p 未来成本的增加:假定条件往往是成本(包括劳动力)随着总通货澎涨率而增

0.00 70,083,956.79

23,127,705.74

324,281,200.00 79,867,009.76 126,430,276.67

0.00 117,983,913.57

38,934,691.48

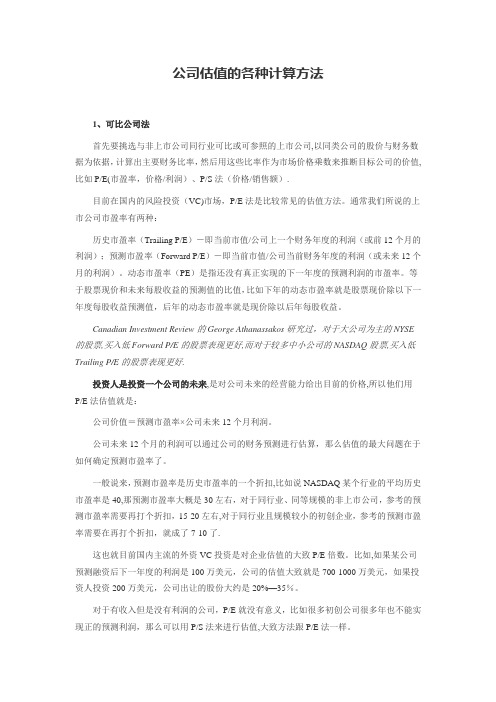

公司估值的各种计算方法

公司估值的各种计算方法LG GROUP system office room 【LGA16H-LGYY-LGUA8Q8-LGA162】公司估值的各种计算方法1、可比公司法首先要挑选与非上市公司同行业可比或可参照的上市公司,以同类公司的股价与财务数据为依据,计算出主要财务比率,然后用这些比率作为市场价格乘数来推断目标公司的价值,比如P/E(市盈率,价格/利润)、P/S法(价格/销售额)。

目前在国内的风险投资(VC)市场,P/E法是比较常见的估值方法。

通常我们所说的上市公司市盈率有两种:历史市盈率(Trailing P/E)-即当前市值/公司上一个财务年度的利润(或前12个月的利润);预测市盈率(Forward P/E)-即当前市值/公司当前财务年度的利润(或未来12个月的利润)。

动态市盈率(PE)是指还没有真正实现的下一年度的预测利润的市盈率。

等于股票现价和未来每股收益的预测值的比值,比如下年的动态市盈率就是股票现价除以下一年度每股收益预测值,后年的动态市盈率就是现价除以后年每股收益。

Canadian Investment Review的George Athanassakos研究过,对于大公司为主的NYSE的股票,买入低Forward P/E的股票表现更好,而对于较多中小公司的NASDAQ股票,买入低Trailing P/E的股票表现更好。

投资人是投资一个公司的未来,是对公司未来的经营能力给出目前的价格,所以他们用P/E法估值就是:公司价值=预测市盈率×公司未来12个月利润。

公司未来12个月的利润可以通过公司的财务预测进行估算,那么估值的最大问题在于如何确定预测市盈率了。

一般说来,预测市盈率是历史市盈率的一个折扣,比如说NASDAQ某个行业的平均历史市盈率是40,那预测市盈率大概是30左右,对于同行业、同等规模的非上市公司,参考的预测市盈率需要再打个折扣,15-20左右,对于同行业且规模较小的初创企业,参考的预测市盈率需要在再打个折扣,就成了7-10了。

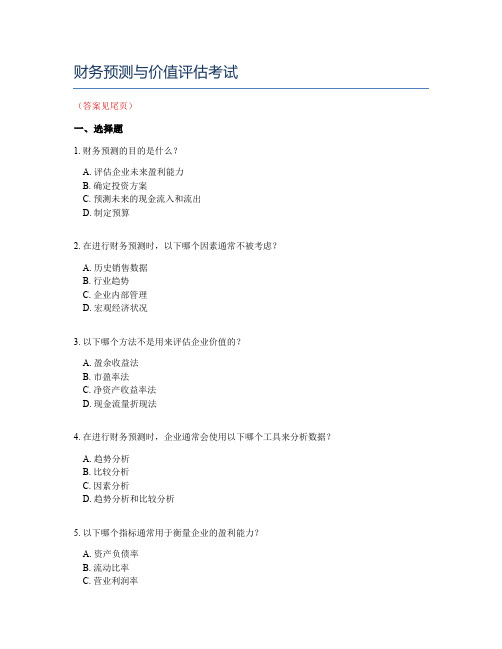

财务预测与价值评估考试

财务预测与价值评估考试(答案见尾页)一、选择题1. 财务预测的目的是什么?A. 评估企业未来盈利能力B. 确定投资方案C. 预测未来的现金流入和流出D. 制定预算2. 在进行财务预测时,以下哪个因素通常不被考虑?A. 历史销售数据B. 行业趋势C. 企业内部管理D. 宏观经济状况3. 以下哪个方法不是用来评估企业价值的?A. 盈余收益法B. 市盈率法C. 净资产收益率法D. 现金流量折现法4. 在进行财务预测时,企业通常会使用以下哪个工具来分析数据?A. 趋势分析B. 比较分析C. 因素分析D. 趋势分析和比较分析5. 以下哪个指标通常用于衡量企业的盈利能力?A. 资产负债率B. 流动比率C. 营业利润率D. 资本回报率6. 在进行财务预测时,企业通常会使用以下哪个方法来预测未来的现金流?A. 移动平均法B. 指数平滑法C. 线性回归法D. 时间序列分析7. 以下哪个因素通常会影响企业的资本成本?A. 股票市场的波动性B. 企业的经营风险C. 市场利率D. 企业的信用评级8. 在进行财务评估时,以下哪个方法是用来衡量企业偿债能力的?A. 流动比率B. 速动比率C. 资产负债率D. 负债比率9. 以下哪个指标通常用于衡量企业的运营效率?A. 存货周转率B. 应收账款周转率C. 总资产周转率D. 以上所有10. 在进行财务预测时,企业通常会使用以下哪个工具来调整预测数据?A. 线性回归模型B. 统计软件C. 专业预测人员D. A和B11. 财务预测的步骤包括哪些?A. 收集历史数据B. 进行趋势分析C. 制定预算和预测D. 评估预测的准确性12. 在进行财务预测时,企业通常使用哪些方法?A. 定量预测B. 定性预测C. 时间序列分析D. 空间分析13. 以下哪个是现金流量的组成部分?A. 初始投资B. 经营活动现金流C. 融资活动现金流D. 税收影响14. 什么是折现现金流分析(DCF)?A. 一种评估投资项目的方法,考虑了现金流入和流出的时间价值B. 一种评估投资项目的方法,只考虑现金流入C. 一种评估投资项目的方法,只考虑现金流出D. 一种评估投资项目的方法,不考虑现金流入和流出的时间价值15. 什么是市盈率(P/E)比率?A. 一种衡量股票价格相对于每股收益的指标B. 一种衡量股票价格相对于每股净资产的指标C. 一种衡量股票价格相对于公司市值的指标D. 一种衡量股票价格相对于公司账面价值的指标16. 什么是净资产收益率(ROE)?A. 一种衡量公司利润与股东权益之间关系的指标B. 一种衡量公司利润与总资产之间关系的指标C. 一种衡量公司利润与注册资本之间关系的指标D. 一种衡量公司利润与负债之间关系的指标17. 什么是资产负债率(Debt-to-Accounts)?A. 一种衡量公司资产中债务所占比例的指标B. 一种衡量公司负债与总资产之间关系的指标C. 一种衡量公司负债与股东权益之间关系的指标D. 一种衡量公司资产中自有资本所占比例的指标18. 什么是流动比率(Current Ratio)?A. 一种衡量公司短期偿债能力的指标,计算方法是流动资产除以流动负债B. 一种衡量公司短期偿债能力的指标,计算方法是流动负债除以流动资产C. 一种衡量公司长期偿债能力的指标,计算方法是流动资产除以流动负债D. 一种衡量公司长期偿债能力的指标,计算方法是流动负债除以流动资产19. 什么是毛利率(Gross Margin)?A. 一种衡量公司销售收入中扣除成本后的利润部分的指标B. 一种衡量公司销售收入中扣除所有费用后的利润部分的指标C. 一种衡量公司销售收入中扣除税费后的利润部分的指标D. 一种衡量公司销售收入中扣除利息后的利润部分的指标20. 什么是股息支付率(Dividend Payout Ratio)?A. 一种衡量公司分配给股东的股利金额与净利润之间关系的指标B. 一种衡量公司分配给股东的股利金额与销售收入之间关系的指标C. 一种衡量公司分配给股东的股利金额与总资产之间关系的指标D. 一种衡量公司分配给股东的股利金额与负债之间关系的指标21. 财务预测的步骤包括哪些?A. 收集历史数据B. 进行趋势分析C. 制定预算D. 评估潜在风险22. 以下哪个因素通常不会影响公司的股票估值?A. 财务报表质量B. 市场增长率C. 管理团队的能力D. 行业竞争状况23. 在进行财务预测时,公司通常使用哪两种方法来估算未来的收入和支出?A. 宏观经济预测B. 行业分析C. 成本分析D. 内部预算24. 股票的市盈率(P/E)比率如何计算?A. 股票价格除以每股收益(EPS)B. 股票价格除以每股净资产C. 每股收益(EPS)除以每股净资产D. 每股收益(EPS)除以股票价格25. 以下哪种财务指标通常用于评估公司的偿债能力?A. 流动比率B. 速动比率C. 负债比率D. 资产周转率26. 财务杠杆的定义是什么?它如何影响公司的风险和回报?A. 负债与资产的比率B. 股票价格与每股收益(EPS)的比率C. 股票价格与每股净资产的比率D. 负债与股东权益的比率27. 什么是股利贴现模型(DDM)?它用于哪种类型的估值?A. 一种计算股票内在价值的模型B. 一种预测股票未来现金流的模型C. 一种衡量公司市场价值的模型D. 一种评估公司盈利能力的模型28. 在进行财务预测时,公司通常使用哪三种方法来预测收入?A. 历史数据分析B. 模型预测C. 市场调研D. 专家意见29. 财务报表中的资产负债表显示了什么信息?A. 公司的所有者权益B. 公司的负债情况C. 公司的收入和支出情况D. 公司的现金流量情况30. 什么是自由现金流(FCF)?它对公司的估值有何影响?A. FCF 是公司运营产生的现金净额B. FCF 可以用来支付股息、回购股票或进行再投资C. FCF 的多少可以完全反映公司的价值D. FCF 对于评估公司的成长潜力和风险非常重要31. 财务预测的目的是什么?A. 评估企业财务状况B. 预测未来现金流C. 确定资产价值D. 计算债务成本32. 在进行财务预测时,以下哪个因素通常不被考虑?A. 历史销售数据B. 行业趋势C. 未决诉讼D. 市场利率33. 以下哪个方法不是用来评估公司价值的?A. 盈余收益法B. 市盈率法C. 现金流折现法D. 经济增加值法34. 在进行财务预测时,企业通常会使用哪两种方法来估算未来的收入?A. 销售百分比法和时间序列分析B. 成本加成法和历史数据分析C. 季节性调整法和回归分析法D. 指数平滑法和德尔菲法35. 以下哪个指标通常用于衡量公司的财务风险?A. 流动比率B. 速动比率C. 负债比率D. 资产周转率36. 在进行财务预测时,企业通常会使用哪两种方法来估算未来的现金流?A. 指数平滑法和时间序列分析B. 成本加成法和历史数据分析C. 现金流折现法和净现值法D. 回归分析和敏感性分析37. 以下哪个因素通常会影响公司的资本成本?A. 市场利率B. 公司的经营风险C. 公司的财务风险D. 公司的成长性38. 在进行财务预测时,企业通常会使用哪两种方法来估算未来的成本?A. 成本加成法和历史数据分析B. 季节性调整法和回归分析法C. 指数平滑法和德尔菲法D. 约翰逊法则和经验估计法39. 以下哪个指标通常用于衡量公司的营运效率?A. 流动比率B. 速动比率C. 存货周转率D. 资产周转率40. 在进行财务预测时,企业通常会使用哪两种方法来估算未来的利润?A. 销售百分比法和时间序列分析B. 成本加成法和历史数据分析C. 现金流折现法和净现值法D. 回归分析和敏感性分析二、问答题1. 什么是财务预测?它的主要目的是什么?2. 财务估值的基本原理是什么?3. 如何进行财务预测?4. 什么是市盈率(P/E)估值法?它的主要应用场景是什么?5. 什么是净资产收益率(ROE)?它与公司绩效有什么关系?6. 什么是现金流量表?它主要包括哪些部分?7. 什么是权益乘数?它如何影响公司的负债状况?8. 什么是企业的自由现金流?它如何评估公司的价值?参考答案选择题:1. ABC2. C3. C4. D5. C6. C7. ABCD8. ABC9. D 10. D11. ABCD 12. AC 13. ABCD 14. A 15. A 16. A 17. A 18. A 19. A 20. A21. ABCD 22. D 23. AC 24. A 25. ABC 26. D 27. A 28. ABC 29. AB 30. ABD31. B 32. C 33. D 34. A 35. C 36. C 37. ABCD 38. A 39. C 40. A问答题:1. 什么是财务预测?它的主要目的是什么?财务预测是根据历史财务数据、市场趋势和公司战略,预测公司未来可能的财务状况和业绩。

ABC公司财务分析模型

可以由第三方来提供 关键是确定内部转移价格

ห้องสมุดไป่ตู้

中电技公司可以将业务划分为以下几个经营单位

公司总部

工程承包事业部

进出口事业部

实业投资业务

新加坡公司 秘鲁公司 柬埔寨公司 进出口业务相关 投资公司 青岛恒顺 上海公司 其它实业投资 业务

通过EXCEL来建立财务模型的结构

自由现金流量折现模型

全部通过Excel工 作表来实现

聚合经营单位 的价值

•按行业划分 •将各经营单位的 数据与总部分开

• 确定可比较的公司 并收集相关数据 • 采集经营单位的财 务数据 • 某些经营单位(如 事业部)仅有损益 表和资产负债表, 需要分解出现金流 量表

• 确定经营单位的现 金流量、税率、资 本结构、折现率 • 确定总部的成本、 收益、折现率 • 对企业单位和总部 的现金流量进行折 现

• 把公司总部的成本 和效益与经营单位 的价值相加 • 复查债务、风险和 间接成本的成本划 拨 • 与公司总的现金流 量折现值作多方比 较

多业务公司对经营单位的划分和界定

经营单位的定义:是与公司任何其它部分没有重要协同作用的可分实体,原则上讲它们可以被分出去作 为独立的企业或出售给另一家公司。

经营单位1

预算及价值评估

•收入预算 •成本预算 •模拟三张报表 •价值评估

激励考评体系

• 确定关键业绩指标 及其数值 • 制订“KPI”考评 定级指标表

价值发掘模型用来分析多业务组合中潜在的价值创造机会

现时市场价值 100 评估 之差距 公司价值 现状 150 战略和经营 机会

1

重组机会 最大化

集团公司的战 略规划部门,

历史数据输入 • 输入历史上的损益 表、资产负债表和 其它历史数据

wacc模型企业价值评估

表格4敏感性分析(限WACC)2014年2015年自由现金流56371187折现年限0.29321.086310%5481.6551070.25111%5467.1291059.78212%5452.7721049.50713%5438.5791039.42114%5424.5481029.52015%5410.6751019.799表格5 企业终值计算WACC终值敏感性F20211746517465WACC 10.0%11.0%永续增长率3.0% 3.0%资本化率(WACC-g)7.0%8.0%终值计算256985.00224861.88折现因子0.510.48终值现值130793.69107335.55基于WACC敏感性的分析 单位:千元人民币WACC10%11%企业2021终值现值130793.69107335.55WACC自由现金流敏感性WACC敏感性调整表格6基于WACC的数值10%11%流动性折价敏感性分析15%150885.99129611.96流动性折价敏感性分析20%142010.34121987.73流动性折价敏感性分析25%133134.69114363.50考虑到对方是战略投资者,流动性不敏感企业合理估值7100万-15000万年(单位:千人民币)2014年2015年预测利润20805198PE低值25%流动性折价)34.1313.66PE高值(25%流动性折价)72.1228.86EBITDA36477558企业价值倍数EV/EBITDA19.479.39表格7WACC定值模型WACC测算过程WACC = Kd * (1-t) * (%Debt) + Ke * (% Equity)Kd=税前债务资本成本t=有效所得税税率%Debt=付息债务资本占总投资的比例Ke=权益资本成本%Equity=权益资本占总投资的比例WACC=KeRf=5% 3.76% 3.76%流动性折扣以及PE 敏感性分析计算模型F2020*(1+永续)/(WACC-永续)模型结果137473.30772016年2017年2018年2019年2020年466394871304015797173512.08633.08634.08635.08636.0863求和计算值3822.1517069.3378833.5389728.3469713.95845719.235 3750.6636874.6188512.8379290.6989193.38144149.108 3681.1366686.9388206.5008876.4038705.00242658.257 3613.4986505.9837913.7658484.0218246.56741241.834 3547.6836331.4547633.9158112.2157815.99939895.335 3483.6266163.0717366.2767759.7407411.38338614.5701746517465174651746512.0%13.0%14.0%15.0%3.0% 3.0% 3.0% 3.0%9.0%10.0%11.0%12.0%199877.22179889.50163535.91149907.920.450.420.400.3789534.3475661.6964620.2055680.2912%13%14%15%89534.3475661.6964620.2055680.2942658.2641241.8339895.3338614.57132192.60116903.52104515.5394294.861000100010001000133192.60117903.52105515.5395294.8612%13%14%15%113213.71100218.0089688.2081000.63106554.0894322.8284412.4376235.8999894.4588427.6479136.6571471.142016年2017年2018年2019年2020年8421115571403716080174128.43 6.14 5.06 4.42 4.0817.8112.9810.699.338.6112015163971990322727245035.914.333.573.122.90目前公司没有负债,所以仅计算权益成本Ke = Rf +Beta * (Rm –Rf) + SRP +ARP Rf =无风险利率Beta =权益的系统风险系数Rm-Rf 等MRP=市场风险溢价SRP =规模风险溢价ARP=额外风险溢价(公司特定的)公司无负债3.76% 3.76% 3.76%3.76%十年期国债利率0.90.951 1.05相对市场波动,参考sheet212%12%12%12%参考信托投资收益1%1%1%1%公司线上第一,线下正在崛起12.2%12.6%13.0%13.4%。

公司基础财务能力评价维度及得分

实现信息化,得10分;集成度高,得5分。 实现对接,得5分;实时管控,得5分。 分析环境,得3分;预算结合市场,得3分。 细化到班组或项目,得3分;重点指标细化至月,得3 分;其他指标细化至季,得3分。 明确用途,得3分;与专项预算衔接,得2分。 加强审核,得3分;制定审核细则,得3分;出具审核 意见,得4分。 建立制度,得5分;设立预警线,得5分。 及时分析,得5分;反馈异动情况,得5分;快速预警 并有效应对,得5分。 建立制度,得3分;开展统计、分析、评估,得4分。 差异分析,得4分;直观反映,得3分;支持决策,得4 分。 每个基本指标和重点指标低于(含)±5%,得2分,每 个基本指标和重点指标高于±5%低于±10%(含),得 1分;8个专项每个执行率低于(含)±10%,得2分。

30 15 15

价考核表 )

评 分 说 明

建立系统,得5分;及时更新完善,得5分。 全级次覆盖,得5分;与其他管理系统集成,得5分。 集成度高,得5分;自动生成外部报告,得5分;披露 相关信息,得5分。 建立机制和流程,得8分;专职负责发布,得5分;及 时更新,得5分。 披露形式丰富,得7分;信息翔实完整,得8分。 建立共享数据库,得7分;授权查询实现共享,得7分 。 定期编报,得6分;深刻剖析,得6分;预测研判,得6 分。 有管理措施,得4分;有政策安排,得4分。 分类管理,得3分;定期分析,得3分;提出建议,得3 分;实施,得3分。 制定管理办法,得5分;每类指标优于上年值,得5 分;处于行业平均水平,得6分;处于行业良好水平, 有税收筹划方案的,得4分;税收筹划有成效的,得4 分;税收筹划有明显成效的,得7分。 有研究记录,得5分;形成应对方案,得5分。 建立职业发展通道,得3分;进行多维度规划,得4分 中级职称达标,得2分;有领军人才或正高级高会,得 3分;相关专业人员达标,得3分。 控股公司中实现委派制比例达80%以上,得8分;达 50%-80%,,得4分;年 度考核达标,得4分。

公司财务预测和价值评估案例(空白)

经营情景分析情景选择2一般情景会计年度截止日:12/3120042005200620072008销售收入增长率25.0%18.0%15.0%10.0%9.0%销货成本 / 销售收入52.0%53.0%54.0%55.0%56.0%管理费用 / 销售收入 3.3% 3.3% 3.3% 3.3% 3.3%销售费用 / 销售收入0.0%0.0%0.0%0.0%0.0%所得税税率15.0%15.0%15.0%15.0%15.0%股利分配比例50.0%50.0%60.0%60.0%70.0%1较好情景销售收入增长率27.0%20.0%17.0%12.0%11.0%销货成本 / 销售收入50.0%51.0%52.0%53.0%54.0%管理费用 / 销售收入 2.8% 2.8% 2.8% 2.8% 2.8%销售费用 / 销售收入0.0%0.0%0.0%0.0%0.0%所得税税率15.0%15.0%15.0%15.0%15.0%股利分配比例55.0%55.0%65.0%65.0%75.0%2一般情景销售收入增长率25.0%18.0%15.0%10.0%9.0%销货成本 / 销售收入52.0%53.0%54.0%55.0%56.0%管理费用 / 销售收入 3.3% 3.3% 3.3% 3.3% 3.3%销售费用 / 销售收入0.0%0.0%0.0%0.0%0.0%所得税税率15.0%15.0%15.0%15.0%15.0%股利分配比例50.0%50.0%60.0%60.0%70.0%3较差情景销售收入增长率23.0%16.0%13.0%8.0%7.0%销货成本 / 销售收入53.5%54.5%55.5%56.5%57.5%管理费用 / 销售收入 3.8% 3.8% 3.8% 3.8% 3.8%销售费用 / 销售收入0.0%0.0%0.0%0.0%0.0%所得税税率18.0%18.0%18.0%18.0%18.0%股利分配比例45.0%45.0%55.0%55.0%65.0%20092010201120122013 9.0%9.0%8.0%7.0% 6.0% 56.0%56.0%56.0%56.0%56.0% 3.3% 3.3% 3.3% 3.3% 3.3% 0.0%0.0%0.0%0.0%0.0% 15.0%15.0%15.0%15.0%15.0% 70.0%70.0%80.0%80.0%80.0%11.0%11.0%10.0%9.0%8.0% 54.0%54.0%54.0%54.0%54.0% 2.8% 2.8% 2.8% 2.8% 2.8% 0.0%0.0%0.0%0.0%0.0% 15.0%15.0%15.0%15.0%15.0% 75.0%75.0%85.0%85.0%85.0% 9.0%9.0%8.0%7.0% 6.0% 56.0%56.0%56.0%56.0%56.0% 3.3% 3.3% 3.3% 3.3% 3.3% 0.0%0.0%0.0%0.0%0.0% 15.0%15.0%15.0%15.0%15.0% 70.0%70.0%80.0%80.0%80.0%7.0%7.0% 6.0% 5.0% 4.0% 57.5%57.5%57.5%57.5%57.5% 3.8% 3.8% 3.8% 3.8% 3.8% 0.0%0.0%0.0%0.0%0.0% 18.0%18.0%18.0%18.0%18.0% 65.0%65.0%75.0%75.0%75.0%。

【Excel表格】资产评估(风险控制管理文档)

随时

《资产评估报告》

MP02.03.1 0-03-M2

MP02.03.10-03 与中

确保不压低或提

√

介机构窜谋压低或提 高资产价值造成资产

有效性控制

高资产的评估价 值,防止资产流

流失

失。

L03.05.01F

√ L03.05.01 口头合同

L04.10.01F

L04.10.01K

L04.10.02F

并签订资产评估业务委托协议书。一

般评估(价值1000万元以下),地

区公司资产管理部门选择具备资质的

中介机构经单位主管领导审批后报股 份公司备案。重要评估(价值1000

发现性

人工

万元以上),地区公司资产管理部门

将评估事项上报股份公司,由股份公

司财务部统一组织,地区公司具体执

行。

随时

《资产评估协议》

公司主管领导审核评估机构的资质是 否合法。

型

述

号

控制措施

控制频

控制类 型

控制方 法(自 动/人

工)

率(随 时/日/ 周/月 度/季 度/年

度)

控制实施证据

MP02.03.1 0-01-M1

会计核算中心资产管理科资产管理岗

√Hale Waihona Puke MP02.03.10-01 资产 评估的范围不恰当

完整性控制

确保资产评估范 围恰当。

MP02.03.1 0-01-K1

位收集需要进行资产评估的事项,确 定评估的范围(包括:闲置资产处置

控制文件的文号及名称

《中国石油天然气股份有限公 司资产管理暂行办法》(石油 财字〔1999〕第25号 ) ;《中国石油天然气股份有限 公司吐哈油田分公司资产管理 办法》(吐哈油字〔2000〕第 99号);《企业会计准则—固 定资产》

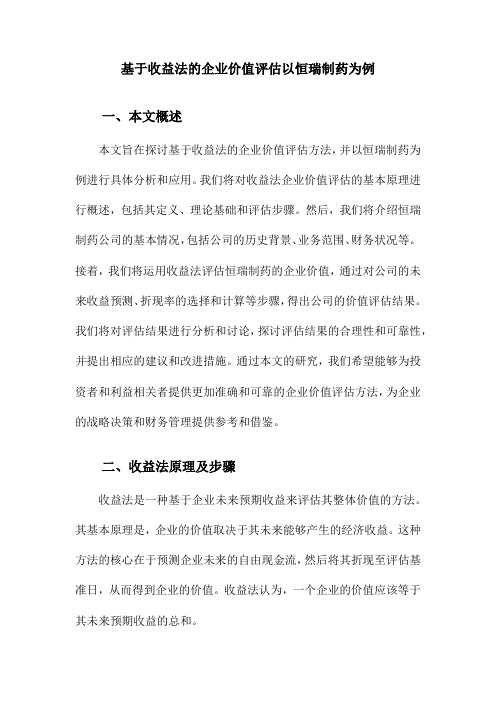

基于收益法的企业价值评估以恒瑞制药为例

基于收益法的企业价值评估以恒瑞制药为例一、本文概述本文旨在探讨基于收益法的企业价值评估方法,并以恒瑞制药为例进行具体分析和应用。

我们将对收益法企业价值评估的基本原理进行概述,包括其定义、理论基础和评估步骤。

然后,我们将介绍恒瑞制药公司的基本情况,包括公司的历史背景、业务范围、财务状况等。

接着,我们将运用收益法评估恒瑞制药的企业价值,通过对公司的未来收益预测、折现率的选择和计算等步骤,得出公司的价值评估结果。

我们将对评估结果进行分析和讨论,探讨评估结果的合理性和可靠性,并提出相应的建议和改进措施。

通过本文的研究,我们希望能够为投资者和利益相关者提供更加准确和可靠的企业价值评估方法,为企业的战略决策和财务管理提供参考和借鉴。

二、收益法原理及步骤收益法是一种基于企业未来预期收益来评估其整体价值的方法。

其基本原理是,企业的价值取决于其未来能够产生的经济收益。

这种方法的核心在于预测企业未来的自由现金流,然后将其折现至评估基准日,从而得到企业的价值。

收益法认为,一个企业的价值应该等于其未来预期收益的总和。

预测自由现金流:自由现金流是企业运营活动产生的现金流入减去必要的投资支出后的剩余现金。

预测自由现金流需要考虑企业的营业收入、运营成本、税收、折旧和摊销等因素。

确定折现率:折现率反映了资金的时间价值和风险。

在确定折现率时,需要考虑无风险利率、市场风险溢价以及企业特定风险等因素。

计算企业价值:通过将预测的自由现金流按照适当的折现率进行折现,可以得到企业的价值。

这通常需要一个连续多期的预测,包括明确预测期和永续增长期。

敏感性分析:为了评估预测结果的稳定性和可靠性,需要进行敏感性分析。

这包括分析不同假设条件(如增长率、折现率等)变化对企业价值评估结果的影响。

以恒瑞制药为例,采用收益法进行评估时,需要首先对其未来的自由现金流进行合理预测。

这需要考虑公司的研发能力、市场竞争力、产品线扩张计划等因素。

在确定折现率时,需要充分考虑医药行业的特点和公司的风险状况。

公司财务预测和价值评估案例一

公司名称:(单位:万元)1、从EBIT计算FCF会计年度截止日:12/312004EBIT205,414所得税税率15%EBIT*(1-所得税税率)174,602折旧与摊销83,058营运资金的净变动(8,649)资本性投资(220,000)坏帐准备773FCF29,784 2、从EBITDA计算FCF会计年度截止日:12/312004 EBITDA288,472所得税税率15.0%EBITDA*(1-所得税税率)245,201折旧与摊销*所得税税率12,459营运资金的净变动(8,649)资本性投资(220,000)坏帐准备773FCF29,784 3、从税后利润计算FCF会计年度截止日:12/312004利息费用11,047利息收入1,379所得税税率15%税后利润170,094 (利息费用-利息收入)*(1-所得税税率)8,218非经常性损益*(1-所得税率)(3,825)折旧与摊销83,058营运资金的净变动(8,649)资本性投资(220,000)坏帐准备773FCF29,669FCF*(包括少数股东权益)29,7844、从现金流量表计算FCF会计年度截止日:12/312004经营活动产生的现金流量245299投资活动产生的现金流量(不含短期投资的变动)-220000(利息费用-利息收入)*(1-所得税税率)8218非经常性损益*(1-所得税率)-3825FCF29692少数股东权益*对少数股东的派现比例92FCF*(包括少数股东权益)297845、FCFE会计年度截止日:12/312004FCF29784(利息费用-利息收入)*(1-所得税税率)-8218长期贷款的增加/(减少)5000循环贷款的增加(减少)10903FCFE374696、ITS会计年度截止日:12/312004利息费用*所得税税率16577、AE会计年度截止日:12/312004税后利润170094期初净资产713116 Ke0.00%AE17009420052006200720082009240,306275,836298,549318,025351,553 15%15%15%15%15%204,260234,460253,767270,321298,820 92,80898,558103,808110,058115,058 (4,141)(3,817)(2,691)(2,468)(3,786) (170,000)(60,000)(150,000)(100,000)(100,000) 558549421417454123,486269,751205,306278,329310,54620052006200720082009 333,115374,394402,358428,084466,61115.0%15.0%15.0%15.0%15.0%283,148318,235342,004363,871396,620 13,92114,78415,57116,50917,259 (4,141)(3,817)(2,691)(2,468)(3,786) (170,000)(60,000)(150,000)(100,000)(100,000) 558549421417454123,486269,751205,306278,329310,54620052006200720082009 11,05310,49710,48110,78111,0811,0501,9403,2584,3885,88615%15%15%15%15%199,448230,855251,282268,530298,027 8,5027,2746,1405,4354,416 (3,825)(3,825)(3,825)(3,825)(3,825) 92,80898,558103,808110,058115,058 (4,141)(3,817)(2,691)(2,468)(3,786) (170,000)(60,000)(150,000)(100,000)(100,000) 558549421417454123,352269,595205,136278,147310,345123,486269,751205,306278,329310,54620052006200720082009 288701326177352854376574409794-170000-60000-150000-100000-100000 85027274614054354416-3825-3825-3825-3825-3825 127204273451208995282008314210 108125136145161 12731127357620913128215431437120052006200720082009 123486269751205306278329310546-8502-7274-6140-5435-4416 50005000500050005000-23977-14040000 96007253437204165277894311130200520062007200820091658157515721617166220052006200720082009 199448230855251282268530298027 79816389788799022910907421171301 0.00%0.00%0.00%0.00%0.00%1994482308552512822685302980272010201120122013388,548424,541458,556489,39215%15%15%15%330,266360,860389,772415,984120,058124,808129,308133,808(4,055)(3,954)(3,781)(3,534)(100,000)(90,000)(90,000)(90,000)495480453416346,764392,194425,754456,6742010201120122013508,606549,350587,864623,20115.0%15.0%15.0%15.0%432,315466,947499,685529,72118,00918,72119,39620,071(4,055)(3,954)(3,781)(3,534)(100,000)(90,000)(90,000)(90,000)495480453416346,764392,194425,754456,674201020112012201311,38111,68111,98112,281Earnings7,5889,31011,02312,89315%15%15%15%330,643362,424392,517420,0443,2252,016815(520) (3,825)(3,825)(3,825)(3,825) 120,058124,808129,308133,808 (4,055)(3,954)(3,781)(3,534) (100,000)(90,000)(90,000)(90,000) 495480453416346,541391,949425,488456,390346,764392,194425,754456,6742010201120122013 447186483808518552550792-100000-90000-90000-90000 32252016815-520-3825-3825-3825-3825 350410395823429367460272 179196212227 3505893960194295794604992010201120122013 346764392194425754456674-3225-2016-815520 50005000500050000000 348539395179429939462194201020112012201317071752179718422010201120122013 330643362424392517420044 1260709135990214323861510890 0.00%0.00%0.00%0.00%330643362424392517420044。

企业价值图 企业价值管理图EVM 也可参考杜邦分析图

Deloitte.德勤德勤企业价值图TM(提升股东价值的实用途径)股东价值的重要性言之甚易,然而要使之影响日常决策(包括:时间和资源用在何处?如何最好地完成工作以及如何在充满竞争的市场中最终获胜)却着实不易。

本图的设计旨在密切你的行为与股东价值之间的联系。

本图既非火箭技术那样不可企及也非尽善尽美,却可使你开始关注最为意义重大的事务并选择实用方法来完成些事务。

使用本图有两种简单方法:由上层开始。

然后逐级向下,每一步都进行自省,我们有何改进方法?这将有助于确保你的策略能够支持你的发展目标。

由底层开始。

然后逐级向上,每一步都进行自省,我们为何这样做?这将有助于确保你采取的每一项策略都旨在时间股东价值。

户并推动其增长保留现有客户并推动其增长入增长价格变现收入增长量价格变现动效率提高客户互动效率和管理费用和管理费用享服务效率营业毛利(税后)提高企业/共享服务效率税后)业价生产效率企业价值提升开发与生产效率业价值Array销售成本服务供应效率销售成本提升物流与服务供应效率产效率与设备厂房与设备的效率资产效率效率治理有效性治理有效性期望公司优势望力资源用在何处?如何最好地完成工作以及如何在充满竞争的市场中最终获胜)却着实不术那样不可企及也非尽善尽美,却可使你开始关注最为意义重大的事务并选择实用方法这将有助于确保你的策略能够支持你的发展目标。

将有助于确保你采取的每一项策略都旨在时间股东价值。

企业价值评估题库5-1-8

企业价值评估题库5-1-8问题:[问答题,简答题]D公司刚刚收购了另一个公司,20×0年底投资资本总额1000万元,其中净负债为100万元,股东权益为900万元,目前发行在外的股票有500万股,股价为每股4元。

预计20×1年至20×3年销售增长率为7%,20×4年销售增长率减至5%,并且可以持续。

预计税后经营利润、净经营性长期资产、经营营运资本对销售的百分比维持20×0年的水平。

净债务利息按上年末净债务余额和预计利息率计算。

企业的融资政策:在归还借款以前不分配股利,全部多余现金用于归还借款。

归还全部借款后,剩余的现金全部发放股利。

当前的加权资本成本为11%,偿还到期债务后(假设还款在期末),加权平均资本成本降为10%。

公司平均所得税税率25%,净债务的税后利息率为4%。

净债务的市场价值按账面价值计算。

要求:(1)编制下列预计报表。

(2)用实体现金流量模型计算分析,说明该股票被市场高估还是低估了?税前经营利润/销售收入=200/2000=10%经营营运资本/销售收入=400/2000=20%固定资产/销售收入=600/2000=30%20×1年:净投资=年末投资资本-年初投资资本=1070-1000=70(万元)还款前的剩余资金=净利润-净投资=156.5-70=86.5(万元)归还借款=86.5万元年末净负债=100-86.5=13.5(万元)20×2年:净投资=1144.9-1070=74.9(万元)还款前的剩余资金=净利润-净投资=171.2-74.9=96.3(万元)归还借款=13.5万元年末净负债=0还款后的剩余资金=96.3-13.5=82.8(万元)支付股利=82.8万元20×3年:净投资=1225.05-1144.9=80.15(万元)剩余资金=净利润-净投资=183.76-80.15=103.61(万元)支付股利=103.61万元20×4年:净投资=1286.3-1225.05=61.25(万元)剩余资金=净利润-净投资=192.95-61.25=131.7(万元)支付股利=131.7万元20×3年折现系数=0.8116/(1+10%)=0.737820×4年折现系数=0.7378/(1+10%)=0.67071854.95(万元)由于目前股票市价为4元/股,所以股价被市场低估了。

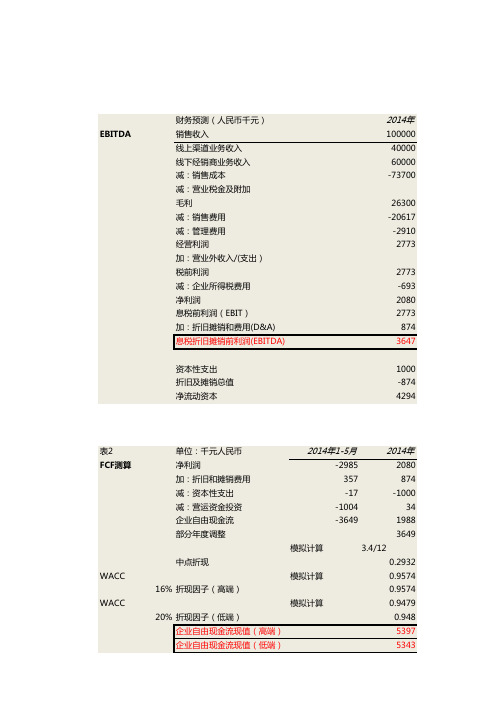

企业价值评估-恒顺醋业

企业价值评估案例之恒顺醋业姓名:王帅班级:学号:专业:财务管理一、公司概况:江苏恒顺醋业股份有限公司始创于1840年清道光年间,为“中华老字号”企业。

公司于1999年8月经股份制改造更为现名;2001年2月在上海证券交易所成功上市,成为全国同行业首家上市公司。

目前,恒顺醋业已从一家传统酱醋生产厂家发展成为中国规模最大、现代化程度最高的食醋生产企业。

主要从事食醋、酱油、酱菜、黄酒等传统酿造调味品和现代复合调味品、食醋递延保健品的生产、销售;同时,投资领域还涉及生物保健、房地产、包装印刷、商贸零售等产业。

公司注册资本亿元,年销售超过11个亿;下辖20多家子公司,本部员工1800多人。

作为中国四大名醋之一,恒顺香醋采用优质糯米为原料,历经“制酒、制醅、淋醋”三大过程,大小40多道工序。

其独特的固态分层发酵工艺已被列入首批国家级非物质文化遗产保护名录。

恒顺香醋富含18种氨基酸、维生素和多种微量元素,且独具“色、香、酸、醇、浓”五大特色,产品广销全国和世界50多个国家(地区),并供应我国驻外160多个国家的200多个使(领)馆。

恒顺产品先后5获国际金奖、3次蝉联国家质量金奖,是国家地理标志产品、中国名牌产品。

2010年,恒顺产品还获得上海世博会食醋行业唯一的产品质量奖。

恒顺品牌先后获得了“中国驰名商标”、“中国名牌产品”、“最具市场竞争力品牌”、“中国食醋产业领导品牌”。

恒顺企业先后荣获“国家级农业产业化重点龙头企业”、“全国守合同重信用企业”、“中国调味品行业食醋十强品牌企业”、“中国食品工业20大著名品牌企业”、“中国调味品行业最具资本竞争力企业”等荣誉和称号。

作为我国调味品骨干生产企业和镇江香醋的“龙头”生产企业,恒顺醋业设有国家级博士后科研工作站、江苏省农产品加工与生物分离工程技术中心、江苏省调味品研究所等科研机构,先后承担了多项国家科技支撑项目的开发,并参与国家酿造食醋标准的修订。

近年来,公司致力于现代新型调味品和食醋延伸产品的研究,开发出了葱姜料酒、酿造白醋、蟹醋、果醋等系列新品,以及醋胶囊、奶醋、醋食品等衍生产品。

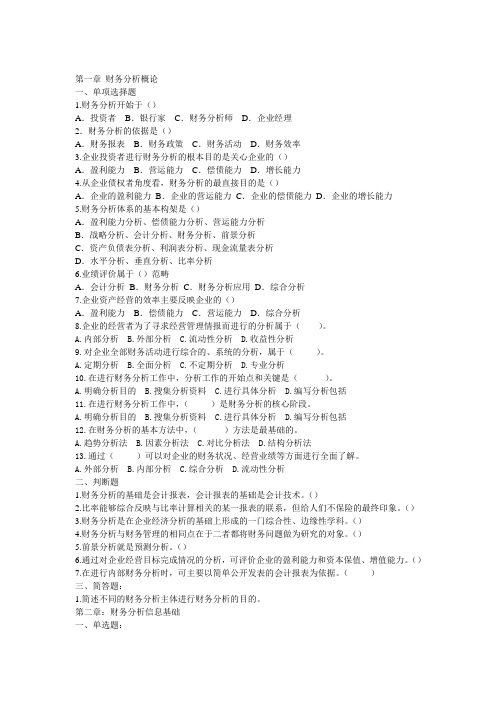

01《企业财务分析与价值评估》-财务分析题1-3

第一章财务分析概论一、单项选择题1.财务分析开始于()A.投资者B.银行家C.财务分析师D.企业经理2.财务分析的依据是()A.财务报表B.财务政策C.财务活动D.财务效率3.企业投资者进行财务分析的根本目的是关心企业的()A.盈利能力B.营运能力C.偿债能力D.增长能力4.从企业债权者角度看,财务分析的最直接目的是()A.企业的盈利能力B.企业的营运能力C.企业的偿债能力D.企业的增长能力5.财务分析体系的基本构架是()A.盈利能力分析、偿债能力分析、营运能力分析B.战略分析、会计分析、财务分析、前景分析C.资产负债表分析、利润表分析、现金流量表分析D.水平分析、垂直分析、比率分析6.业绩评价属于()范畴A.会计分析B.财务分析C.财务分析应用D.综合分析7.企业资产经营的效率主要反映企业的()A.盈利能力B.偿债能力C.营运能力D.综合分析8.企业的经营者为了寻求经营管理情报而进行的分析属于()。

A.内部分析B.外部分析C.流动性分析D.收益性分析9.对企业全部财务活动进行综合的、系统的分析,属于()。

A.定期分析B.全面分析C.不定期分析D.专业分析10.在进行财务分析工作中,分析工作的开始点和关键是()。

A.明确分析目的B.搜集分析资料C.进行具体分析D.编写分析包括11.在进行财务分析工作中,()是财务分析的核心阶段。

A.明确分析目的B.搜集分析资料C.进行具体分析D.编写分析包括12.在财务分析的基本方法中,()方法是最基础的。

A.趋势分析法B.因素分析法C.对比分析法D.结构分析法13.通过()可以对企业的财务状况、经营业绩等方面进行全面了解。

A.外部分析B.内部分析C.综合分析D.流动性分析二、判断题1.财务分析的基础是会计报表,会计报表的基础是会计技术。

()2.比率能够综合反映与比率计算相关的某一报表的联系,但给人们不保险的最终印象。

()3.财务分析是在企业经济分析的基础上形成的一门综合性、边缘性学科。

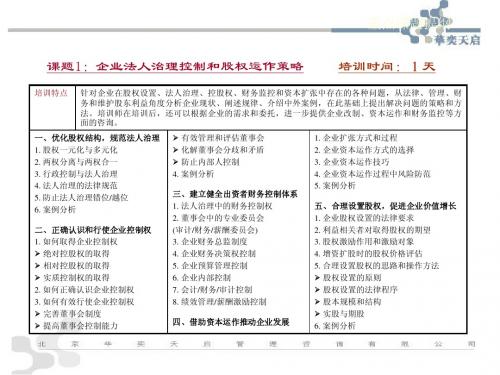

财务培训课题1

培训时间:2-3天

6. 集团公司风险控制 典型案例分析 七 、集团公司纳税筹划 1. 偷税/避税/纳税筹划的区别 2. 企业盈利与纳税成本分析 3. 纳税筹划的基本方法 4. 主要环节纳税筹划策略和技巧 5. 纳税筹划中的外脑借用 典型案例分析 八、集团公司财务报告管理 1. 集团公司做假帐的防范 2. 集团公司合并会计报表编制 3. 集团公司关键财务指标分析 4. 集团公司表外事项的关注 5. 与注册会计师的沟通 典型案例 九、集团公司财务信息化 1. 集团公司财务信息化解决的问题 2. 集团公司财务信息化策略 3. 集团公司财务信息化方案 4. 集团公司财务信息化成功的关键 5. 集团公司财务信息化的有效实施 典型案例分析

重点课题提纲 课题4:集团公司财务管理策略和方法

一、集团公司财务管理规律认识 1. 集团公司类型和管理重点 2. 集团公司财务管理问题透视 3. 集团公司财务管理目标 4. 集团财务公司财务关系 5. 集团公司财务管理体系 6. 集团公司财务管理重点 典型案例分析 二、集团公司财务管理体制 1. 集团公司治理中财务机制 2. 集团公司财务委派制实施 3. 集团公司集权与分权 4. 集团公司财务决策机制 5. 集团公司财务组织变革 6. 集团公司财会制度 典型案例分析 三、集团公司财务规划 1. 集团公司经营计划 2. 集团公司投资规划 3. 集团公司融资规划 4. 集团公司盈利规划 5. 集团公司预算机制 典型案例分析 四、集团公司全面预算管理制度 1. 全面预算管理组织 2. 全面预算管理模式 3. 预算目标测算和博奕 4. 预算编制基本方法 5. 预算编制依据和算法 6. 预算控制程序和方法 7. 预算差异分析和调整 8. 预算考核与KPI管理 典型案例分析 五、集团公司并购项目运作 1. 集团公司并购效应分析 2. 集团公司并购战略选择 3. 目标公司选择和价值评估 4. 目标公司风险调查和分析 5. 并购后的财务整合 典型案例分析 六、集团公司内部控制实施 1. 集团公司内部控制目标 2. 集团公司内部控制方式 3. 集团公司会计控制 4. 集团公司财务控制 5. 集团公司内审控制

公司估值的各种计算方法【范本模板】

公司估值的各种计算方法1、可比公司法首先要挑选与非上市公司同行业可比或可参照的上市公司,以同类公司的股价与财务数据为依据,计算出主要财务比率,然后用这些比率作为市场价格乘数来推断目标公司的价值,比如P/E(市盈率,价格/利润)、P/S法(价格/销售额).目前在国内的风险投资(VC)市场,P/E法是比较常见的估值方法。

通常我们所说的上市公司市盈率有两种:历史市盈率(Trailing P/E)-即当前市值/公司上一个财务年度的利润(或前12个月的利润);预测市盈率(Forward P/E)-即当前市值/公司当前财务年度的利润(或未来12个月的利润)。

动态市盈率(PE)是指还没有真正实现的下一年度的预测利润的市盈率。

等于股票现价和未来每股收益的预测值的比值,比如下年的动态市盈率就是股票现价除以下一年度每股收益预测值,后年的动态市盈率就是现价除以后年每股收益。

Canadian Investment Review的George Athanassakos研究过,对于大公司为主的NYSE 的股票,买入低Forward P/E的股票表现更好,而对于较多中小公司的NASDAQ股票,买入低Trailing P/E的股票表现更好.投资人是投资一个公司的未来,是对公司未来的经营能力给出目前的价格,所以他们用P/E法估值就是:公司价值=预测市盈率×公司未来12个月利润。

公司未来12个月的利润可以通过公司的财务预测进行估算,那么估值的最大问题在于如何确定预测市盈率了。

一般说来,预测市盈率是历史市盈率的一个折扣,比如说NASDAQ某个行业的平均历史市盈率是40,那预测市盈率大概是30左右,对于同行业、同等规模的非上市公司,参考的预测市盈率需要再打个折扣,15-20左右,对于同行业且规模较小的初创企业,参考的预测市盈率需要在再打个折扣,就成了7-10了.这也就目前国内主流的外资VC投资是对企业估值的大致P/E倍数。

比如,如果某公司预测融资后下一年度的利润是100万美元,公司的估值大致就是700-1000万美元,如果投资人投资200万美元,公司出让的股份大约是20%—35%。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

公司名称:

(单位:万元)

1、从EBIT计算FCF

会计年度截止日:12/312004

EBIT205,414所得税税率15%

EBIT*(1-所得税税率)174,602折旧与摊销0营运资金的净变动0资本性投资0坏帐准备0

FCF174,602 2、从EBITDA计算FCF

会计年度截止日:12/312004 EBITDA288,472所得税税率15.0%

EBITDA*(1-所得税税率)245,201折旧与摊销*所得税税率0营运资金的净变动0资本性投资0坏帐准备0

FCF245,201 3、从税后利润计算FCF

会计年度截止日:12/312004利息费用(0)

利息收入0所得税税率15%

税后利润178,306 (利息费用-利息收入)*(1-所得税税率)(0)非经常性损益*(1-所得税率)(3,825)折旧与摊销0营运资金的净变动0资本性投资0坏帐准备0

FCF174,481

FCF*(包括少数股东权益)174,602

4、从现金流量表计算FCF

会计年度截止日:12/312004

经营活动产生的现金流量0

投资活动产生的现金流量(不含短期投资的变动)0

(利息费用-利息收入)*(1-所得税税率)0

非经常性损益*(1-所得税率)-3825

FCF-3825

少数股东权益*对少数股东的派现比例96

FCF*(包括少数股东权益)-3729

5、FCFE

会计年度截止日:12/312004

FCF174602

(利息费用-利息收入)*(1-所得税税率)0

长期贷款的增加/(减少)0

循环贷款的增加(减少)0

FCFE174602 6、ITS

会计年度截止日:12/312004

利息费用*所得税税率0

7、AE

会计年度截止日:12/312004

税后利润178306期初净资产713116 Ke0.00%

AE178306

20052006200720082009

240,306275,836298,549318,025351,553 15%15%15%15%15%

204,260234,460253,767270,321298,820 00000

00000

00000

00000 204,260234,460253,767270,321298,820

20052006200720082009 333,115374,394402,358428,084466,611

15.0%15.0%15.0%15.0%15.0%

283,148318,235342,004363,871396,620 00000

00000

00000

00000 283,148318,235342,004363,871396,620

20052006200720082009

(0)(0)(0)(0)(0)

00000

15%15%15%15%15% 207,945238,124257,418273,961302,440

(0)(0)(0)(0)(0)

(3,825)(3,825)(3,825)(3,825)(3,825) 00000

00000

00000

00000 204,120234,299253,593270,136298,615 204,260234,460253,767270,321298,820

20052006200720082009

00000

00000

00000

-3825-3825-3825-3825-3825

00000 112129139148164 112129139148164

20052006200720082009 204260234460253767270321298820 00000

00000

00000 204260234460253767270321298820

20052006200720082009

00000

20052006200720082009 207945238124257418273961302440 802269906241100149111044581186646 0.00%0.00%0.00%0.00%0.00%

207945238124257418273961302440

2010201120122013388,548

424,541

458,556

489,392

15%15%15%15%330,266

360,860

389,772

415,984

000000000000330,266

360,860

389,772

415,984

2010201120122013508,606549,350587,864623,20115.0%15.0%15.0%15.0%432,315

466,947

499,685

529,721

000000000000432,315

466,947

499,685

529,721

2010

2011

2012

2013

(0)

(0)

(0)

(0)

Earnings

0000

15%15%15%15% 333,865364,439393,332419,525

(0)(0)(0)(0)

(3,825)(3,825)(3,825)(3,825) 0000

0000

0000

0000 330,040360,614389,507415,700 330,266360,860389,772415,984

2010201120122013

0000

0000

0000

-3825-3825-3825-3825

0000 181197213227 181197213227

2010201120122013 330266360860389772415984 0000

0000

0000 330266360860389772415984

2010201120122013

0000

2010201120122013 333865364439393332419525 1277379137753814504261529092 0.00%0.00%0.00%0.00%

333865364439393332419525。