点破十大死穴

人体36大死穴的位置

人体36大逝世穴的地位因为经络中气血运行转注的动力是“经气”,气行血亦行,气滞血亦滞.是以,有些拳家将点穴法称为点气法,或截气法. 还有所谓按时点穴法,是以“子午流注”学说为理论根据.此学说以为经络气血的运行是随干支时光的不合而消失周期性的盛衰开阖.阖闭时穴,气血正值衰绝,如此时击之,能乱人真气.一.人体36大逝世穴的地位包含十四经脉(十二正经和任.督二脉),人体上共有409个穴位,包含14条经络上361个穴位和48个经外奇穴.这个中,有108个穴位遭遇外力击打或者点击后会有显著的症状.而这108个穴位中,有36个大穴被历代武家称为“逝世穴”,意思是在遭遇点击或击打后假如不实时救治,会有生命之忧之处.假如按照头面门.躯体部位.脊背门.腿足门四部排列出,它们分离是:一.头面门:百会.印堂.睛明(阁下双穴).太阳(阁下双穴).人中.耳门(阁下双穴).哑门.神庭(阁下双穴).人迎;二.躯体部位:膻中.乳根.期门(阁下双穴).神阙.中极.关元.气海.章门.太渊(阁下双穴).膺窗(阁下双穴).乳中(阁下双穴).鸠尾.巨阙.曲骨;三.脊背门:肩井.大椎.命门.长强.肺俞(阁下双穴).厥阴俞(阁下双穴).肾俞(阁下双穴).气海俞(阁下双穴).志室(阁下双穴).海底;四.腿足门:足三里(阁下双穴).三阴交(阁下双穴).涌泉(阁下双穴)1.眉心穴(别名印堂):位于两眉之间.2.头额前穴:位于眉心上一寸正中.3.太阳穴:眉外一寸陷中,即眉梢与眼外眦之间后的一寸陷凹中.4.枕骨穴(别名脑户):位于枕骨粗隆上方.5.厥阴穴(别名头窍阴):位于脑后双方,乳突后当浮白与完骨之间.6.华盖穴:胸骨柄与胸骨体结合的中点,即天突穴下二寸.7.黑虎掏心穴(别名建里):位于脐上三寸正中.8.巨阙穴:脐上六寸,即鸠尾穴下一寸.9.气海穴(别名丹田穴):脐下一寸五分.10.关元穴:脐下三寸.11.水分穴:位于脐上一寸.12.中极穴:脐下四寸.13.左膺窗穴:左乳上一寸六分.14.右膺窗穴:右乳上一寸六分.15.左乳根穴:左乳直下,相当于第五肋间.16.右乳根穴:右乳直下,相当于第五肋间.17.左期门穴:左乳下二肋,相当于七.八肋间.18.右期门穴:右乳下二肋,相当于七.八肋间.19.左幽门穴:巨阙穴左开五分.20.右幽门穴:巨阙穴右开五分.21.左商曲穴(别名左肓俞):脐中左旁五分.22.右商曲穴(别名右肓俞):脐中右旁五分.23.左章门穴:左腋中线第十一肋端下际.24.右章门穴:右腋中线第十一肋端下际.25.左腹结穴(别名左七劳):脐左侧四寸,再向下一寸三分26.右腹结穴(别名右七劳):脐右侧四寸,再向下一寸三分.27.左肾俞穴:第二腰椎棘突下左侧一寸五分.28.右肾俞穴:第二腰椎棘突下右侧一寸五分29.命门穴:第二腰椎棘突下正中.30.左志室穴(别名志堂穴):位于命门穴左旁三寸.31.气海俞穴:第三腰椎棘突下旁开一寸五分.32.鹤口穴(别名尾宫穴):位于尾骨宫下两腿骨尽处.33.海底穴(别名会阴穴):前阴与肛门之间.34.涌泉穴:位于第二.三趾跖关节后方,蜷足时所现的凹陷处.35.右志室穴:位于命门穴右旁三寸.36.藏血穴:位于脑后右玉枕穴下五分.人体36大逝世穴的地位~~2包含十四经脉(十二正经和任.督二脉),人体上共有409个穴位,包含14条经络上361个穴位和48个经外奇穴.这个中,有108个穴位遭遇外力击打或者点击后会有显著的症状.而这108个穴位中,有36个大穴被历代武家称为“逝世穴”,意思是在遭遇点击或击打后假如不实时救治,会有生命之忧之处.假如按照头面门.躯体部位.脊背门.腿足门四部排列出,它们分离是:一.头面门:百会.印堂.睛明(阁下双穴).太阳(阁下双穴).人中.耳门(阁下双穴).哑门.神庭(阁下双穴).人迎;二.躯体部位:膻中.乳根.期门(阁下双穴).神阙.中极.关元.气海.章门.太渊(阁下双穴).膺窗(阁下双穴).乳中(阁下双穴).鸠尾.巨阙.曲骨;三.脊背门:肩井.大椎.命门.长强.肺俞(阁下双穴).厥阴俞(阁下双穴).肾俞(阁下双穴).气海俞(阁下双穴).志室(阁下双穴).海底;四.腿足门:足三里(阁下双穴).三阴交(阁下双穴).涌泉(阁下双穴).。

人体36个致命穴位的神奇功效

人体36个致命穴位的神奇功效人体有108个要害穴,其中有72个穴一般点击不至于致命,其余36个穴是致命穴,俗称“死穴”。

“死穴”意思是在遭受点击或击打后如果不及时救治,会有性命之忧之处。

其实死穴就是人体中一些特殊的穴位,因为死穴处于人体位置的解剖特点及特殊作用,有的穴位有大动脉经过,有的穴位下有神经组织有的离内脏较近,这些因素都会使这些穴位在遭受突然而强大的外力作用时更易出危险,甚至夺人性命。

但养生理疗手法轻柔,按摩师平时按摩经常按摩到,且辅助治疗效果很好。

死穴又分软麻、昏眩、轻和重四穴,各种皆有九个穴.合起来为36个致命穴。

一、头颈部位要害穴(共9个)1、百会穴百会穴位于头顶正中线与两耳尖连线的交叉处,穴居颠顶,联系脑部:可见,百会穴与脑密切联系,是调节大脑功能的要穴。

百脉之会,贯达全身。

头为诸阳之会,百脉之宗,而百会穴则为各经脉气会聚之处。

穴性属阳,又于阳中寓阴,故能通达阴阳脉络,连贯周身经穴,对于调节机体的阴阳平衡起者重要的作用。

主治:头痛,眩晕,休克,高血压,脱肛等注意:此穴被击中脑晕倒地不省人事.2、神庭神庭,经穴名。

出《针灸甲乙经》。

别名发际。

属督脉。

在头部,当前发际正中直上0.5寸。

在左右额肌之交界处;有额动、静脉分支;布有额神经分支。

主治头痛,眩晕,目赤肿痛,泪出,目翳,雀目,鼻渊,鼻衄,癫狂,痫证,角弓反张。

平刺0.3~0.5寸;可灸。

注意:此穴被击中后头晕、脑胀.3、太阳穴太阳穴是奇穴,位置在颞部,眉梢与目外眦之间,向后约一横指的凹陷处就是太阳穴。

按摩时首先调整好身体姿势,坐站皆可,但要身体端正,脊背挺直,挺胸收腹,情绪稳定,精神集中。

一般都采坐姿。

坐或站好后将手掌搓热,贴于太阳穴,稍稍用力,顺时针转揉10—20次,逆时针再转相同的次数。

也可以将手掌贴在头上,以拇指指肚分别按在两边的太阳穴上,稍用力使太阳穴微感疼痛,然后,顺逆各转相同的次数。

一般按摩的次数可多可少,可以自己按照大脑疲劳的程度调整。

人体36大死穴的位置

人体36年夜死穴的位置之答禄夫天创作由于经络中气血运行转注的动力是“经气”,气行血亦行,气滞血亦滞.因此,有些拳家将点穴法称为点气法,或截气法. 还有所谓按时点穴法,是以“子午流注”学说为理论依据.此学说认为经络气血的运行是随干支时间的分歧而呈现周期性的盛衰开阖.阖闭时穴,气血正值衰绝,如此时击之,能乱人真气.一、人体36年夜死穴的位置包括十四经脉(十二正经和任、督二脉),人体上共有409个穴位,包括14条经络上361个穴位和48个经外奇穴.这其中,有108个穴位遭受外力击打或者点击后会有明显的症状.而这108个穴位中,有36个年夜穴被历代武家称为“死穴”,意思是在遭受点击或击打后如果不及时救治,会有性命之忧之处.如果按照头面门、躯体部位、脊背门、腿足门四部份列出,它们分别是:一、头面门:百会、印堂、睛明(左右双穴)、太阳(左右双穴)、人中、耳门(左右双穴)、哑门、神庭(左右双穴)、人迎;二、躯体部位:膻中、乳根、期门(左右双穴)、神阙、中极、关元、气海、章门、太渊(左右双穴)、膺窗(左右双穴)、乳中(左右双穴)、鸠尾、巨阙、曲骨;三、脊背门:肩井、年夜椎、命门、长强、肺俞(左右双穴)、厥阴俞(左右双穴)、肾俞(左右双穴)、气海俞(左右双穴)、志室(左右双穴)、海底;四、腿足门:足三里(左右双穴)、三阴交(左右双穴)、涌泉(左右双穴)1.眉心穴(又名印堂):位于两眉之间. 2.头额前穴:位于眉心上一寸正中. 3.太阳穴:眉外一寸陷中,即眉梢与眼外眦之间后的一寸陷凹中. 4.枕骨穴(又名脑户):位于枕骨粗隆上方. 5.厥阴穴(又名头窍阴):位于脑后两边,乳突后当浮白与完骨之间. 6.华盖穴:胸骨柄与胸骨体联合的中点,即天突穴下二寸. 7.黑虎掏心穴(又名建里):位于脐上三寸正中. 8.巨阙穴:脐上六寸,即鸠尾穴下一寸. 9.气海穴(又名丹田穴):脐下一寸五分. 10.关元穴:脐下三寸. 11.水分穴:位于脐上一寸. 12.中极穴:脐下四寸. 13.左膺窗穴:左乳上一寸六分. 14.右膺窗穴:右乳上一寸六分. 15.左乳根穴:左乳直下,相当于第五肋间.16.右乳根穴:右乳直下,相当于第五肋间. 17.左期门穴:左乳下二肋,相当于七.八肋间. 18.右期门穴:右乳下二肋,相当于七.八肋间. 19.左幽门穴:巨阙穴左开五分. 20.右幽门穴:巨阙穴右开五分. 21.左商曲穴(又名左肓俞):脐中左旁五分. 22.右商曲穴(又名右肓俞):脐中右旁五分. 23.左章门穴:左腋中线第十一肋端下际. 24.右章门穴:右腋中线第十一肋端下际. 25.左腹结穴(又名左七劳):脐左侧四寸,再向下一寸三分 26.右腹结穴(又名右七劳):脐右侧四寸,再向下一寸三分.27.左肾俞穴:第二腰椎棘突下左侧一寸五分. 28.右肾俞穴:第二腰椎棘突下右侧一寸五分 29.命门穴:第二腰椎棘突下正中. 30.左志室穴(又名志堂穴):位于命门穴左旁三寸. 31.气海俞穴:第三腰椎棘突下旁开一寸五分. 32.鹤口穴(又名尾宫穴):位于尾骨宫下两腿骨尽处. 33.海底穴(又名会阴穴):前阴与肛门之间. 34.涌泉穴:位于第二.三趾跖关节后方,蜷足时所现的凹陷处. 35.右志室穴:位于命门穴右旁三寸. 36.藏血穴:位于脑后右玉枕穴下五分.人体36年夜死穴的位置~~2包括十四经脉(十二正经和任、督二脉),人体上共有409个穴位,包括14条经络上361个穴位和48个经外奇穴.这其中,有108个穴位遭受外力击打或者点击后会有明显的症状.而这108个穴位中,有36个年夜穴被历代武家称为“死穴”,意思是在遭受点击或击打后如果不及时救治,会有性命之忧之处.如果依照头面门、躯体部位、脊背门、腿足门四部份列出,它们分别是:一、头面门:百会、印堂、睛明(左右双穴)、太阳(左右双穴)、人中、耳门(左右双穴)、哑门、神庭(左右双穴)、人迎;二、躯体部位:膻中、乳根、期门(左右双穴)、神阙、中极、关元、气海、章门、太渊(左右双穴)、膺窗(左右双穴)、乳中(左右双穴)、鸠尾、巨阙、曲骨;三、脊背门:肩井、年夜椎、命门、长强、肺俞(左右双穴)、厥阴俞(左右双穴)、肾俞(左右双穴)、气海俞(左右双穴)、志室(左右双穴)、海底;四、腿足门:足三里(左右双穴)、三阴交(左右双穴)、涌泉(左右双穴).时间:二O二一年七月二十九日。

人体穴位常识、致命36穴位、致残103穴位及针灸配方

人体穴位常识、致命36穴位、致残103穴位及针灸配方穴位是指神经末稍密集或神经干线经过的地方。

穴位的学名是腧穴,别名包括:“气穴”、“气府”、“节”、“会”、“骨空”、“脉气所发”、“砭灸处”、“穴位”。

人体周身约有52个单穴,300个双穴、50个经外奇穴,共720个穴位。

有108个要害穴,其中有72个穴一般点击不至于致命,其余36个穴是致命穴,俗称‘死穴’。

死穴又分软麻、昏眩、轻和重四穴,各种皆有九个穴。

合起来为36个致命穴。

生死搏斗中,做为‘杀手’使用。

歌诀有:‘百会倒在地,尾闾不还乡,章门被击中,十人九人亡,太阳和哑门,必然见阎王,断脊无接骨,膝下急亡身。

’一、头颈部位要害穴(共9个)1、百会穴位置:在头顶正中线与两耳尖联线的交点处。

经属:为督脉,为手足三阳、督脉之会,被击中脑晕倒地不省人事。

2、神庭位置:头前部入发际五分处。

经属:为督脉、督脉与足太阳膀胱经之会穴。

被击中后头晕、脑胀。

3、太阳穴位置:在眉梢与外眼角之间向后约一寸凹处。

经属:奇穴,被点中后头昏、眼黑耳鸣。

4、耳门穴位置:在耳屏上切迹前、张口呈现凹陷处。

经属:为手少阳三焦经。

被点中后,耳鸣头晕倒地。

5、睛明穴位置:在眼内眦角上方0.1寸处。

经属:为足太阳膀胱经。

为手足太阳、足阳明、阳跷、阴跷五脉之会。

被点中后头昏眼花倒地。

6、人中穴位置:在人中沟偏上(沟下沿上量2/3处)经属:属督脉,为手、足阳明,督脉之会。

被点中后头晕眼昏。

7、哑门穴位置:在顶部后正中线上,第一与第二颈椎棘突之间的凹陷处,(后发际凹陷处)经属:为督脉、系督脉与阳维脉之会穴,被点中后,冲击延髓中枢,失哑、头晕、倒地不省人事。

8、风池穴位置:在枕骨粗隆直下凹陷处与乳突之间,在当斜方肌和胸锁乳突之间取穴。

经属:足少阳胆经系手足少阳阴维之会。

被击中后,冲击延髓中枢,晕迷不醒。

9、人迎穴位置:喉结旁开1.5寸经属:足阳明胃经,被点中后气滞血淤、头晕。

二、胸腹部要害穴(共14个)1、膻中穴位置:在体前正中线,两乳头中间。

易发生意外的穴位介绍

易发生意外的穴位介绍易发生意外的穴位介绍易发生意外的穴位简称意外穴,亦有称危险穴。

是指全身经穴和经外穴中易于发生意外事故的穴位。

这些穴位一般有以下特点:其一,易发生意外的穴位于多分布于头面颈项、胸背腰腹,特别以眼区、颈项、胸背最为集中。

与穴位于的解剖特点密切相关,也就是说,这些穴区的下面有重要的内脏、血管、神经等组织结构。

其二,导致这些穴位发生意外事故的原因多由于医者刺灸不当。

其三,易发生意外的穴位最常见的意外多是针刺所引起的,且以物理损伤中的机械损伤为主。

实际上,造成针灸意外事故的原因很多,如前所述,有主观的原因,也有客观的原因,有穴区本身的解剖因素,也有针灸工具、患者体质等等因素,从这一角度说,遍布全身的每一个穴位都有可能出现针灸意外事故,须引起警惕。

1.睛明(Jing Ming) BL1 足太阳膀胱经【取穴】在面部,目内眦角稍上方凹陷中。

【局部解剖】组织结构肌肉分布:在眶内缘、睑内侧韧带中。

深部为眼内直肌、总腱环、视神经孔等。

血管分布:内眦动、静脉和滑车上、下动、静脉,深部为眼动、静脉本干。

神经分布:滑车上、下神经,深层为眼神经分支,上为鼻睫神经。

层次结构皮肤→皮下组织→眼轮匝肌→眶脂体→内直肌和筛骨眶板之间。

【针剌方法】令病人闭目,以左手拇指或食指将眼球略推向外侧,加大进针间隙,使眼球固定。

以32号毫针点剌破皮,针体沿眼眶边缘缓缓剌入,一般进针0.3~0.5寸,如继续深刺,送针速度应更缓慢,如感到针尖有阻力,即使是十分轻微的,也应略加退出变换方向再刺。

除非极有经验,针剌深度不可超过1寸。

本穴严禁大幅度提插、捻转。

【针灸意外事故预防】针剌深度尸体解剖显示,针刺深度如超过19mm,针尖可刺伤筛前动静脉,深度超过32mm 时,可损及鼻侧部的脉络膜动脉或虹膜动脉;深度超过43mm时,就可能损伤视神经管前极。

针剌深度超过50mm时可剌伤视神经孔内走行的视神经和眼动脉;针剌深度超过54mm时,在进针的直后方则易剌中围绕视神经孔的总腱环,并可累及神经。

死穴

35.右志室穴:位于命门穴右旁三寸。

36.藏血穴:位于脑后右玉枕穴下五分。三十六死穴歌诀:

人身致命穴法源,六六三十六处点

一亦头额前中线,二亦两眉正中间

三亦眉外两太阳,四亦枕骨脑后边

27.左肾俞穴:第二腰椎棘突下左侧一寸五分。

28.右肾俞穴:第二腰椎棘突下右侧一寸五分

29.命门穴:第二腰椎棘突下正中。

30.左志室穴(又名志堂穴):位于命门穴左旁三寸。

31.气海俞穴:第三腰椎棘突下旁开一寸五分。

32.鹤口穴(又名尾宫穴):位于尾骨宫下两腿骨尽处。

33.海底穴(又名会阴穴):前阴与肛门之间。

三五左右乳下处,又名一计害三贤

三十六亦肺底穴,点伤绝气闭双眼

三十六穴切记牢,点打不可半丝偏

此为少林真秘诀,切勿轻易向外传

民间流传人体有108死穴,其中36大死穴更容易击中,也击打效果也更好,实战中以白蛇吐信或横劈击之,可快速制敌!

1.眉心穴(又名印堂):位于两眉之间。

2.头额前穴:位于眉心上一寸正中。

3.太阳穴:眉外一寸陷中,即眉梢与眼外眦之间后的一寸陷凹中。

4.枕骨穴(又名脑户):位于枕骨粗隆上方。

十六左乳下寸六,左乳根穴连命关

十七右乳下寸六,右乳根穴牵命连

十八十九两期门,乳下寸六旁寸然

二十肋下左幽门,巨厥之旁五分算

二十一亦右幽门,若能点中断肺源

二十二即左商曲,亦名血门主命关

二十三即右商曲,点中五月丧黄泉

五亦脑后两边穴,六亦耳后厥阴言

七亦华盖心口上,八亦黑虎偷心眼

九亦巨厥心口处,十亦水分脐上缘

图文详情:36个致命穴

图文详情:36个致命穴在武侠小说中,'点穴'似乎是种很神秘的功夫,因为只要一点到对方的死穴,就可以杀人于一指之下。

那人体中真的有死穴吗?人体中,十二正经和奇经八脉中的任脉、督脉上的穴位,称为'经穴'。

在众多经穴当中,要害穴共有108个,要害穴就是遭受外力击打或者点击后会产生明显的症状。

其中的72个穴遭到一般点击不至于致命,但剩下的36个穴是致命穴,俗称'死穴'。

令人生畏的死穴穴位是气血出入会合的处所,当穴位遭到外界点、打等重创之后,会阻断血气通路,导致人体气血能量失调,身体上便会出现各种疼痛和不适感,甚至不能活动。

但一般在经过按摩之后,经络得以疏通,气血顺畅,不适感也就随之消失。

但还有些穴位,在遭受点击或击打后,如果不及时救治,会有性命之忧,这就是所谓的死穴。

另外,这种击打也应该是重力的,使穴位受到重创,一般按摩的力度并不能伤害到这些穴位,自然也不会对生命产生威胁。

认清死穴的分布死穴又分软麻、昏眩、轻和重四穴,合起来为36个致命穴。

头颈部要害穴位共9个,包括百会穴、神庭、太阳穴、耳门穴、睛明穴、人中穴、哑门穴、风池穴、人迎穴。

胸腹部要害穴位共14个,包括膻中穴、鸠尾穴、巨阙穴、神阙穴、气海穴、关元穴、中极穴、曲骨穴、鹰窗穴、乳中穴、乳根穴、期门穴、章门穴、商曲穴。

背腰部要害穴位共9个,包括肩井穴、肺俞穴、厥阴俞穴、心俞穴、肾俞穴、命门穴、志室穴、气海俞穴、尾闾穴。

四肢部要害穴位共4个,包括足三里穴、三阴交穴、涌泉穴、太渊穴。

总之,以上36个要害穴,被重创后都有性命危险。

初伤时可能感觉不大,但后果严重,这些穴位凡遭受重创,都不可轻视。

因此,我们在日常生活中应注意不让这些穴位受到损伤。

点中要害的症状36个要害穴被重创后都有性命危险,后果严重,因此穴位受创后应立即去医院治疗,不可轻视。

人体36大死穴的位置

人体36大死穴的位置由于经络中气血运行转注的动力是“经气”,气行血亦行,气滞血亦滞。

因此,有些拳家将点穴法称为点气法,或截气法。

还有所谓按时点穴法,是以“子午流注”学说为理论依据。

此学说认为经络气血的运行是随干支时间的不同而出现周期性的盛衰开阖。

阖闭时穴,气血正值衰绝,如此时击之,能乱人真气。

一、人体36大死穴的位置包括十四经脉(十二正经和任、督二脉),人体上共有409个穴位,包括14条经络上361个穴位和48个经外奇穴。

这其中,有108个穴位遭受外力击打或者点击后会有明显的症状。

而这108个穴位中,有36个大穴被历代武家称为“死穴”,意思是在遭受点击或击打后如果不及时救治,会有性命之忧之处。

如果按照头面门、躯体部位、脊背门、腿足门四部分列出,它们分别是:一、头面门:百会、印堂、睛明(左右双穴)、太阳(左右双穴)、人中、耳门(左右双穴)、哑门、神庭(左右双穴)、人迎;二、躯体部位:膻中、乳根、期门(左右双穴)、神阙、中极、关元、气海、章门、太渊(左右双穴)、膺窗(左右双穴)、乳中(左右双穴)、鸠尾、巨阙、曲骨;三、脊背门:肩井、大椎、命门、长强、肺俞(左右双穴)、厥阴俞(左右双穴)、肾俞(左右双穴)、气海俞(左右双穴)、志室(左右双穴)、海底;四、腿足门:足三里(左右双穴)、三阴交(左右双穴)、涌泉(左右双穴)1.眉心穴(又名印堂):位于两眉之间。

2.头额前穴:位于眉心上一寸正中。

3.太阳穴:眉外一寸陷中,即眉梢与眼外眦之间后的一寸陷凹中。

4.枕骨穴(又名脑户):位于枕骨粗隆上方。

5.厥阴穴(又名头窍阴):位于脑后两边,乳突后当浮白与完骨之间。

6.华盖穴:胸骨柄与胸骨体联合的中点,即天突穴下二寸。

7.黑虎掏心穴(又名建里):位于脐上三寸正中。

8.巨阙穴:脐上六寸,即鸠尾穴下一寸。

9.气海穴(又名丹田穴):脐下一寸五分。

10."关元穴:脐下三寸。

11."水分穴:位于脐上一寸。

12."中极穴:脐下四寸。

人体穴位和36个致命穴

人体穴位和36个致命穴【你知道人体共有多少穴位吗?你知道人体的 36个致命穴位吗?不知道的话,来看看吧】图文解析,人体穴位图【内附超大人体针灸穴位图人体周身约有52个单穴,300个双穴、50个经外奇穴,共720个穴位。

有108个要害穴,其中有72个穴一般点击不至于致命,其余36个穴是致命穴,俗称‘死穴‘。

死穴又分软麻、昏眩、轻和重四穴,各种皆有九个穴。

合起来为36个致命穴。

生死搏斗中,做为‘杀手‘使用。

歌诀有:‘百会倒在地,尾闾不还乡,章门被击中,十人九人亡,太阳和哑门,必然见阎王,断脊无接骨,膝下急亡身。

‘一、头颈部位要害穴(共9个)1、百会穴位置:在头顶正中线与两耳尖联线的交点处。

经属:为督脉,为手足三阳、督脉之会,被击中脑晕倒地不省人事。

2、神庭位置:头前部入发际五分处。

经属:为督脉、督脉与足太阳膀胱经之会穴。

被击中后头晕、脑胀。

3、太阳穴位置:在眉梢与外眼角之间向后约一寸凹处。

经属:奇穴,被点中后头昏、眼黑耳鸣。

4、耳门穴位置:在耳屏上切迹前、张口呈现凹陷处。

经属:为手少阳三焦经。

被点中后,耳鸣头晕倒地。

5、睛明穴位置:在眼内眦角上方 0.1寸处。

经属:为足太阳膀胱经。

为手足太阳、足阳明、阳跷、阴跷五脉之会。

被点中后头昏眼花倒地。

6、人中穴位置:在人中沟偏上(沟下沿上量2/3处)经属:属督脉,为手、足阳明,督脉之会。

被点中后头晕眼昏。

7、哑门穴位置:在顶部后正中线上,第一与第二颈椎棘突之间的凹陷处,(后发际凹陷处)经属:为督脉、系督脉与阳维脉之会穴,被点中后,冲击延髓中枢,失哑、头晕、倒地不省人事。

8、风池穴位置:在枕骨粗隆直下凹陷处与乳突之间,在当斜方肌和胸锁乳突之间取穴。

经属:足少阳胆经系手足少阳阴维之会。

被击中后,冲击延髓中枢,晕迷不醒。

9、人迎穴位置:喉结旁开1.5寸经属:足阳明胃经,被点中后气滞血淤、头晕。

二、胸腹部要害穴(共14个)1、膻中穴位置:在体前正中线,两乳头中间。

经属:任脉,是足太阴、少阴,手太阳、少阳;任脉之会。

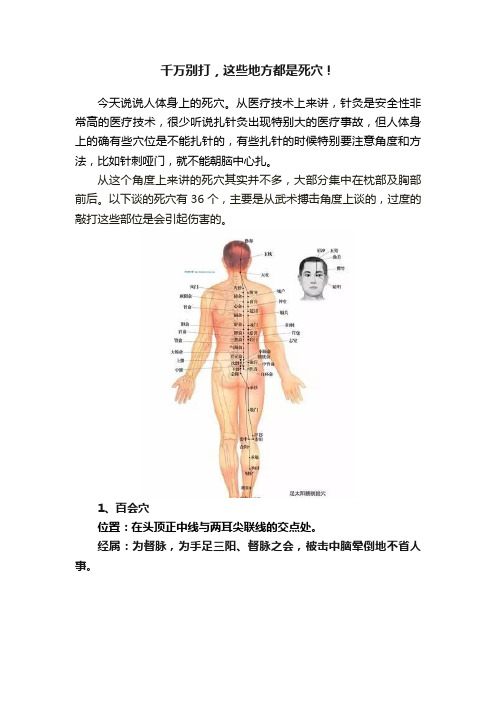

千万别打,这些地方都是死穴!

千万别打,这些地方都是死穴!今天说说人体身上的死穴。

从医疗技术上来讲,针灸是安全性非常高的医疗技术,很少听说扎针灸出现特别大的医疗事故,但人体身上的确有些穴位是不能扎针的,有些扎针的时候特别要注意角度和方法,比如针刺哑门,就不能朝脑中心扎。

从这个角度上来讲的死穴其实并不多,大部分集中在枕部及胸部前后。

以下谈的死穴有36个,主要是从武术搏击角度上谈的,过度的敲打这些部位是会引起伤害的。

1、百会穴位置:在头顶正中线与两耳尖联线的交点处。

经属:为督脉,为手足三阳、督脉之会,被击中脑晕倒地不省人事。

2、神庭位置:头前部入发际五分处。

经属:为督脉、督脉与足太阳膀胱经之会穴。

被击中后头晕、脑胀。

3、太阳穴位置:在眉梢与外眼角之间向后约一寸凹处。

经属:奇穴,被点中后头昏、眼黑耳鸣。

4、耳门穴位置:在耳屏上切迹前、张口呈现凹陷处。

经属:为手少阳三焦经。

被点中后,耳鸣头晕倒地。

5、睛明穴位置:在眼内眦角上方0.1寸处。

经属:为足太阳膀胱经。

为手足太阳、足阳明、阳跷、阴跷五脉之会。

被点中后头昏眼花倒地。

6、人中穴位置:在人中沟偏上(沟下沿上量2/3处)经属:属督脉,为手、足阳明,督脉之会。

被点中后头晕眼昏。

7、哑门穴位置:在顶部后正中线上,第一与第二颈椎棘突之间的凹陷处,(后发际凹陷处)经属:为督脉、系督脉与阳维脉之会穴,被点中后,冲击延髓中枢,失哑、头晕、倒地不省人事。

8、风池穴位置:在枕骨粗隆直下凹陷处与乳突之间,在当斜方肌和胸锁乳突之间取穴。

经属:足少阳胆经系手足少阳阴维之会。

被击中后,冲击延髓中枢,晕迷不醒。

9、人迎穴位置:喉结旁开1.5寸经属:足阳明胃经,被点中后气滞血淤、头晕。

10、膻中穴位置:在体前正中线,两乳头中间。

经属:任脉,是足太阴、少阴,手太阳、少阳;任脉之会。

气会膻中心包募穴。

被击中后,内气漫散,心慌意乱,神志不清。

11、鸠尾穴位置:位于脐上七寸,剑突下半寸。

经属:任脉,系任脉之络穴。

击中后,冲击腹壁动、静脉、及肝、胆,震动心脏,血滞而亡。

少林点穴穴位解

致命三十六穴歌诀致命穴位三十六代代武僧刻颅首悉知穴位在何处点中穴位致命休得真技者尚武德除暴安良美名留少林点穴招法妙三十六处神鬼愁三十六穴点法妙不可随意传人间少林致命穴法源六六三十六处点一在头额前中线二在两眉正中间三在眉外两太阳四在枕骨脑后边五在脑后藏血穴六在耳后厥阴言七在华盖心口上八在黑虎偷心眼九在巨厥心口处十在水分脐上缘十一脐下气海穴十二关元下腹间十三下腹四寸处亦名中极断阴泉十四左乳上六寸亦名左膺窗命关十五右乳上寸六右膺窗穴位当然十六左乳下寸六左乳根穴连命关十七右乳下寸六右乳根穴牵命连十八十九两期门乳下寸六旁寸然二十脐下左幽门巨阙之旁五分算二十一在右幽门若能点中断肺源二十二即左商曲亦名血门主命关二十三即右商曲点中五月丧黄泉二十四并二十五左右章门定为然二十六亦左腹结二十七右腹结眼二十八为命门穴十四腰椎下中间二十九即左肾俞命门两旁一寸半三十亦名左志室点中三日归西天三十一亦气海俞三二鹤口刻心间三三阴囊后海底三四足底是涌泉三十五亦右志室又名一计害三贤三十六在右肾俞点伤绝气闭双眼三十六穴切记牢点打不可半丝偏此为少林真绝技切莫轻易向外传按:上述三十六穴,拳谱原记载为致命三十六穴,实际是过分夸张。

虽然三十六穴都是要害部位,但受击后绝非可致死。

但不可否认,此三十六穴是击之有效、甚至可把人致残的要害部位。

致命三十六穴部位1.眉心穴(又名印堂):位于两眉之间。

2.头额前穴:位于眉心上一寸正中。

3.太阳穴:眉外一寸陷中,即眉梢与眼外眦之间后的一寸陷凹中。

4.枕骨穴(又名脑户):位于枕骨粗隆上方。

5.厥阴穴(又名头窍阴):位于脑后两边,乳突后当浮白与完骨之间。

6.华盖穴:胸骨柄与胸骨体联合的中点,即天突穴下二寸。

7.黑虎掏心穴(又名建里):位于脐上三寸正中。

8.巨阙穴:脐上六寸,即鸠尾穴下一寸。

9.气海穴(又名丹田穴):脐下一寸五分。

10.关元穴:脐下三寸。

11.水分穴:位于脐上一寸。

12.中极穴:脐下四寸。

13.左膺窗穴:左乳上一寸六分。

民间流传已久的可伤人于无形的真实“点穴神功”!

民间流传已久的可伤人于无形的真实“点穴神功”!在萍乡的一家茶楼里,有一位神秘的点穴高手:谢启平。

谢启平个子不高,也不像武侠小说和电影里面描述的主人公一样,玉树临风,或肌肉发达,他平凡的长相。

今年48岁的谢启平,咋看,和普通人完全没有两样。

关于点穴,他说,点穴是一门中国流传已久,但是极少有人掌握的神功,而谢启平在20多年的练习中,现在已经能够轻而易举地找到人的死穴,一指下去就能结束他人的性命... 字门点穴江西流传最神秘的功夫谢启平说,他练习的点穴术属于字门的一种。

字门点穴是江西中流传最为悠久的一门功夫之一。

而江西民间俗称的五百钱、狗脚迹等,其实都是对字门点穴功夫的不同称呼。

而这种民间的点穴功夫,很讲究下手的时辰和手法。

谢启平:字门点穴主要是在特定的一个时间,然后通过特定的手指的技巧,来封住这个穴道。

因为穴道是有微循环的,他们点穴,实际上就是阻断了经络的微循环,用特定的手法去刺激这个穴位,改变它的微循环,微循环在某条脏腑里面,反映某个脏腑的经络上,产生一种血栓塞,产生血栓塞后,它的营养液不能流过,导致这个脏腑就会徐徐生病,慢慢地对脏腑影响不轻易对人点穴用小动物试手谢启平:由于点穴会封住人体的穴道,这就等于是阻断了一条经络上的微循环,从而产生血栓塞,进而对人体造成很大的伤害,因此,他在练习点穴的时候很少在人的身体上实验,更多的时候他会选择一些小动物,例如:小鸡之类。

而在这些小动物身上点穴的话也能起到在人身体上点穴相同的效果。

而目前他的点穴神功可以技艺可以在瞬间就能将一只小鸡的穴位点中,让小鸡当场毙命。

为验真假、买来小鸡现场演示为了验证谢启平所说是真是假,谢启平现场给一只活奔乱跳的小鸡点穴。

谢启平只是轻轻的在小鸡的背上不经意的按了一下,小鸡并没有太大的反应。

但是大约在一个小时后,原本跳来跳出的鸡开始变得很安静下来,两个小时后,小鸡开始吐气,呼吸困难,三个小时后,小鸡已经是奄奄一息。

接着,谢启平又是对着小鸡背部部轻轻一点,大约20分钟后,原本奄奄一息的小鸡又活蹦乱跳了。

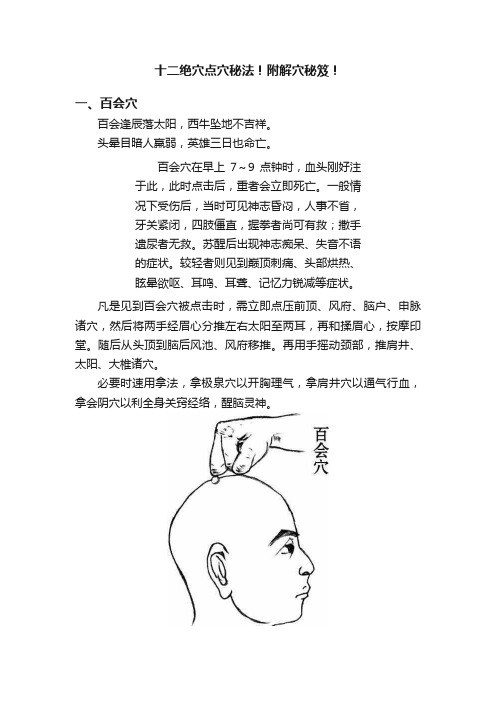

十二绝穴点穴秘法!附解穴秘笈!

十二绝穴点穴秘法!附解穴秘笈!一、百会穴百会逢辰落太阳,西牛坠地不吉祥。

头晕目暗人羸弱,英雄三日也命亡。

百会穴在早上7~9点钟时,血头刚好注于此,此时点击后,重者会立即死亡。

一般情况下受伤后,当时可见神志昏闷,人事不省,牙关紧闭,四肢僵直,握拳者尚可有救;撒手遗尿者无救。

苏醒后出现神志痴呆、失音不语的症状。

较轻者则见到巅顶刺痛、头部烘热、眩晕欲呕、耳鸣、耳聋、记忆力锐减等症状。

凡是见到百会穴被点击时,需立即点压前顶、风府、脑户、申脉诸穴,然后将两手经眉心分推左右太阳至两耳,再和揉眉心,按摩印堂。

随后从头顶到脑后风池、风府移推。

再用手摇动颈部,推肩井、太阳、大椎诸穴。

必要时速用拿法,拿极泉穴以开胸理气,拿肩井穴以通气行血,拿会阴穴以利全身关窍经络,醒脑灵神。

二、神庭穴神庭遇时被击中,泰山压顶势不同。

头肿神昏胸欲吐,二便自滑药亡功。

神庭穴的开闭只在呼吸之间,吸气即开,呼气则闭,随时均可击打。

一旦受伤后,会出现头部晕痛,并牵引项背出现疼痛的现象,严重时可出现神志昏迷不清,痴呆少语,口角流涎,头肿,神昏欲吐,大小便自滑无知者死。

凡见神庭穴受伤,先用泻的手法点按风府、百会、攒竹、睛明4穴。

三、印堂穴卯时鸡心打印堂,两手分张身后仰。

额伤脑肿颅底破,顷刻之间命必殃。

印堂穴于每日早晨5~7点钟气血注入此穴,此时击伤该穴,若伤重出现头部肿大如斗者,不治五日内必死。

如果仅仅只是局部红肿,或虽然皮破出血,但不红肿者可治。

印堂穴受伤后可见头部(尤以前额部)昏闷沉重,刺痛难忍,时见眩晕,眼目昏花,眉棱骨痛,鼻腔胀寒不舒,或见鼻衄。

此必须引起重视的是,印堂穴受伤不论轻重,一定要及时诊治,否则,即使生命无虑,也必致目盲。

凡遇印堂穴被伤者,立即点按地仓、廉泉穴位,再按摩两太阳穴,继揉眉心推过上星、百会到风池、风府,轻揉颈项。

再拿肩井、天府2穴,左右胸部向下推之。

四、人中穴人中逢着寅卯伤,昏闷呕吐头晕胀。

齿伤唇裂身僵挺,三日必死空惆怅。

人体36大死穴的位置

人体36大死穴的位置由于经络中气血运行转注的动力是“经气”,气行血亦行,气滞血亦滞。

因此,有些拳家将点穴法称为点气法,或截气法。

还有所谓按时点穴法,是以“子午流注”学说为理论依据。

此学说认为经络气血的运行是随干支时间的不同而出现周期性的盛衰开阖。

阖闭时穴,气血正值衰绝,如此时击之,能乱人真气。

一、人体36大死穴的位置包括十四经脉(十二正经和任、督二脉),人体上共有409个穴位,包括14条经络上361个穴位和48个经外奇穴。

这其中,有108个穴位遭受外力击打或者点击后会有明显的症状。

而这108个穴位中,有36个大穴被历代武家称为“死穴”,意思是在遭受点击或击打后如果不及时救治,会有性命之忧之处。

如果按照头面门、躯体部位、脊背门、腿足门四部分列出,它们分别是:一、头面门:百会、印堂、睛明(左右双穴)、太阳(左右双穴)、人中、耳门(左右双穴)、哑门、神庭(左右双穴)、人迎;二、躯体部位:膻中、乳根、期门(左右双穴)、神阙、中极、关元、气海、章门、太渊(左右双穴)、膺窗(左右双穴)、乳中(左右双穴)、鸠尾、巨阙、曲骨;三、脊背门:肩井、大椎、命门、长强、肺俞(左右双穴)、厥阴俞(左右双穴)、肾俞(左右双穴)、气海俞(左右双穴)、志室(左右双穴)、海底;四、腿足门:足三里(左右双穴)、三阴交(左右双穴)、涌泉(左右双穴)1.眉心穴(又名印堂):位于两眉之间。

2.头额前穴:位于眉心上一寸正中。

3.太阳穴:眉外一寸陷中,即眉梢与眼外眦之间后的一寸陷凹中。

4.枕骨穴(又名脑户):位于枕骨粗隆上方。

5.厥阴穴(又名头窍阴):位于脑后两边,乳突后当浮白与完骨之间。

6.华盖穴:胸骨柄与胸骨体联合的中点,即天突穴下二寸。

7.黑虎掏心穴(又名建里):位于脐上三寸正中。

8.巨阙穴:脐上六寸,即鸠尾穴下一寸。

9.气海穴(又名丹田穴):脐下一寸五分。

10.关元穴:脐下三寸。

11.水分穴:位于脐上一寸。

12.中极穴:脐下四寸。

13.左膺窗穴:左乳上一寸六分。

常按人体里的这些死穴小心致命

常按人体里的这些死穴小心致命导语:人体里的这些穴位不养生反致命要慎用。

我们在看武打片时,经常会看到这样一个场景,即某人甲点了某人乙的致命穴位,于是某人乙当场丧命。

现实中,人体里真的有致命穴位吗?人体有一百多个穴位,每个穴位有不同功效及作用,其中有36个穴位称为“死穴”。

人体有108个穴位,遭受外力击打或者点击后会有明显症状。

而这108个穴位中,有36个大穴被历代武家称为“死穴”,意思是在遭受点击或击打后,如果不及时救治会有性命之忧。

如果按照头面门、躯体部位、脊背门、腿足门四部分列出,这些“死穴”分别是:头面门:百会、印堂、睛明(左右双穴)、太阳(左右双穴)、人中、耳门(左右双穴)、哑门、神庭(左右双穴)、人迎。

人体里的这些穴位不养生反致命要慎用躯体部位:膻中、乳根、期门(左右双穴)、神阙、中极、关元、气海、章门、太渊(左右双穴)、膺窗(左右双穴)、乳中(左右双穴)、鸠尾、巨阙、曲骨。

脊背门:肩井、大椎、命门、长强、肺俞(左右双穴)、厥阴俞(左右双穴)、肾俞(左右双穴)、气海俞(左右双穴)、志室(左右双穴)、海底。

腿足门:足三里(左右双穴)、三阴交(左右双穴)、涌泉(左右双穴)。

消百病益肾气常按七大养生穴位但在我国中医药历史源远流长,中养生历史悠久,在古代可能科技还没有现代这么发达,但是他们会用一些古代传统的方法来强身健体,按摩疗法就是其中的一种中医方法,因为按摩方法简单方便,所以人们常常用来防病祛病,保健养生。

而在我们的身体上有很多的穴位,而这些穴位都有着很神奇的作用,每个穴位都有不同的养生功效,下面介绍几个比较能常用到的穴位,不仅可以强身健体,而且还能预防疾病。

第一大穴位:补肺益肾的列缺穴位置:两手虎口交叉相握,这时左手食指是在右腕的背部,而食指尖下就是列缺穴。

此穴位于三经交会处,因此不仅对于肺经,还对大肠经和任脉的经气都具有调节作用。

列缺穴补肺益肾的功效还来源于其与任脉连接,任脉本身就是"阳脉之海",可以补肺肾之阴虚。

十大救命穴,急救起神效

十大救命穴,急救起神效一、休克掐压人中穴.刺激人中穴有升高血压、兴奋呼吸中枢的作用。

当中风、中暑、中毒、过敏时突然出现昏迷、呼吸停止、血压下降、休克等情况时,用拇指尖掐压患者人中穴可起到急救作用。

人中穴位于人体鼻唇沟的中点,是一个重要的急救穴位。

主治癫狂痫,中风昏迷,小儿惊风,面肿,腰背强痛等症。

我们常说“掐人中”,这句话在人晕倒的时候用的最多。

当然掐人中只是一种简便的应急急救措施,还应及时与医院联系,进一步抢救,以免延误病情。

二、气喘按揉膻中穴.如果感觉胸闷、憋气,最容易产生反应的叫膻中穴。

膻中属于任脉穴,位于胸前正中线上,两乳头之间。

如果有上述症状,膻中穴的痛感会非常强。

此时可以用拇指按揉,按揉后能够产生疼痛感,疼痛的刺激再加上穴位行气的作用,可以达到宽胸理气的效果,缓解胸闷、哮喘等症状。

经常与膻中穴一起搭配按摩的是内关穴,内关穴属于心包经,心包经能够宽胸、理气、强心,和膻中穴搭配有事半功倍的效果。

内关穴位于前臂,在腕横纹上2寸,桡侧腕屈肌腱与掌长肌腱之间,仰掌取穴。

也可以用来缓解中暑、晕车船。

按揉此穴不必太大力气,稍微有酸胀感即可。

三、头痛按揉太阳穴.太阳穴在中医经络学上被称为“经外奇穴”,也是最早被各家武术拳谱列为要害部位的“死穴”之一。

现代医学证明,打击太阳穴,可使人致死或造成脑震荡使人意识丧失。

太阳穴的主治病症为:头痛、偏头痛、眼睛疲劳、牙痛等疾病。

四、高血压按揉桥弓穴高血压患者,有时候因为生气或者其他情绪不稳,血压会突然升高。

这时候,穴位按摩能起到快速缓解作用。

这个穴叫桥弓穴,位于人体颈动脉窦的部位,推拿这个穴位,能够使人的心率减慢、血管扩张,血压下降。

具体做法是:用食指或中指的指腹自上而下地推按位于耳后到锁骨上窝处成一条线的桥弓穴(当头侧转时,从耳后到锁骨头有一条肌肉突出在颈侧,整条肌肉即是),一定要从上往下推,适当用力。

需要注意的是,推拿桥弓穴时只能一侧一侧地进行,切不可两侧伴随推拿,因为双侧推拿会影响头部供血,刺激过强,容易导致头晕甚至昏厥。

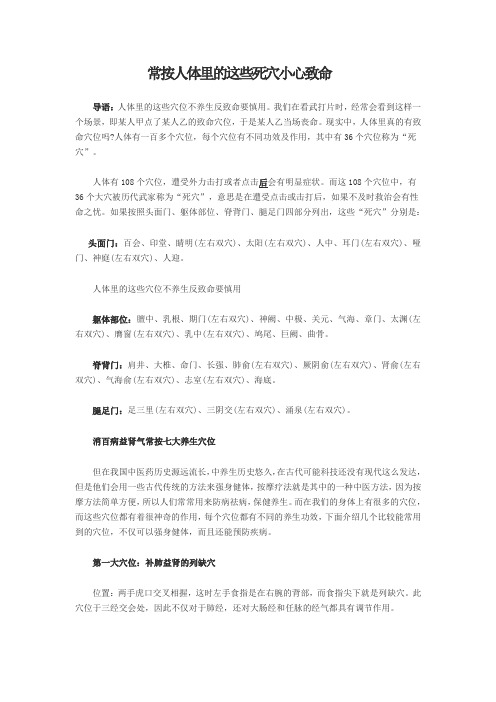

90期-点穴36死穴

90期-点穴36死穴90期-点穴36死穴人体有108个要害穴,其中有72个穴一般点击不至于致命,其余36个穴是致命穴,俗称"死穴”。

死穴又分软麻、昏眩、轻和重四穴,各种皆有九个穴。

合起来为36个致命穴。

生死搏斗中,做为"杀手”使用。

这36个穴被点中后,都有性命危险,但初伤时,可能感觉不大,但后果严重,凡被点中者,不可轻视。

百会倒在地,尾闾不还乡,章门被击中,十人九人亡,太阳和哑门,必然见阎王,断脊无接骨,膝下急亡身。

1、百会-(死穴时间12. 24点) 为督脉,为手足三阳、督脉之会,被击中脑晕倒地不省人事。

2、神庭-(死穴时间13-14点) 为督脉、督脉与足太阳膀胱经之会穴。

被击中后头晕、脑胀。

3、太阳-(死穴时间白天) 奇穴,被点中后头昏、眼黑耳鸣。

4、耳门-(死穴时间21-23点) 为手少阳三焦经。

被点中后,耳鸣头晕倒地。

5、睛明-(死穴时间15-17点) 为足太阳膀胱经。

为手足太阳、足阳明、阳跷、阴跷五脉之会。

被点中后头昏眼花倒地。

6、人中-(死穴时间15-17点) 属督脉,为手、足阳明,督脉之会。

被点中后头晕眼昏。

7、哑门-(死穴时间11点) 为督脉、系督脉与阳维脉之会穴,被点中后,冲击延髓中枢,失哑、头晕、倒地不省人事。

8、风池-(死穴时间11-11.30点) 足少阳胆经系手足少阳阴维之会。

被击中后,冲击延髓中枢,晕迷不醒。

9、人迎-(死穴时间:7-9点) 足阳明胃经,被点中后气滞血淤、头晕。

10、膻中-(死穴时间:17点) 任脉,是足太阴、少阴,手太阳、少阳;任脉之会。

气会膻中心包募穴。

被击中后,内气漫散,心慌意乱,神志不清。

11、鸠尾-(死穴时间:23-24点) 任脉,系任脉之络穴。

击中后,冲击腹壁动、静脉、及肝、胆,震动心脏,血滞而亡。

12、巨阙-(死穴时间:15-16点) 任脉、系心之募穴。

击中后,冲击肝、胆、震动心脏而亡。

13、神阙-(死穴时间:18点) 任脉。

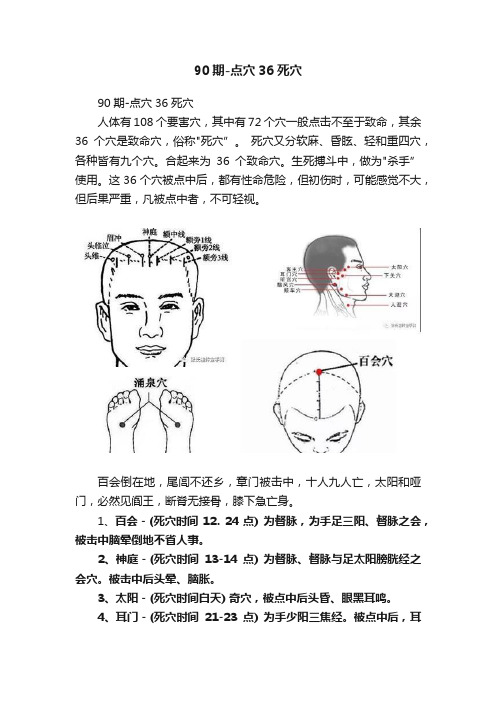

气功·点穴点打要害穴位图解

气功·点穴点打要害穴位图解穴位图解(图注:穿黑靴者为彼方,穿白靴者为我方。

)1.点击枕骨穴饿虎扑食势虽凶,猿猴束身可避风。

转身点他枕骨穴,能使金爪应手崩。

他以饿虎扑食之招向我猛扑过来,我想右闪身躲开,使他扑空,我迅速向左转身,用左手中指点他头后的枕骨穴(图148)。

2.点取颊车穴飞掌迎面来,接掌立时刻。

应者为虚势,偷把颌功摘。

他以右弓步出右掌向我面部劈来,我以右弓步,出右手挡击做虚势,乘他不防,直取他右侧颊车穴(图149)。

3.点打承浆穴阳拳头上飞,取我面首魁。

左拳挡假招,右点承浆归。

他一右弓步出右拳向我打来,我上右弓步出左拳前挡为虚势(图150);乘他不防,我出右拳猛点打他承浆穴,致他惨痛后仰(图151)。

4.点击膻中穴揣掌迎胸来,疾接掌撩开。

骑上赤兔马,刹时偷取杯。

点他膻中穴,致他气绝塞。

他上左弓步出左掌劈我面部,我上左弓步用左手挡击是假象(图152)。

乘他不防。

速出右手点击他胸部的膻中穴(图153)。

5.点打章门穴茅掌来穿喉,钢盾顶他手,疾出金叉锥,点破章门流。

他以左弓步左掌向我头部劈来,我上右弓步出左手挡击作假象(图154)。

乘他不备,我出右手点他左肋胁的章门穴(图155)。

6.点击中极穴偷施阴捶最难防,锐目快手防遭殃。

虚实兼施迷诱他,点破中极亡当场。

他以右弓步右崩击我下腹部,我上右弓步出右拳挡之(图156)。

乘他不备,我速上左脚出左拳偷击他下腹部的中极穴(图157)。

7.点击神厥穴迎面飞掌来似箭,金蛟剪法速挡前。

乘机换把点神厥,当场开肚血水溅。

他以右弓步右掌取我咽喉,我施猿猴缩身之势,再变两手成金蛟剪抵他(图158)。

乘他不防,我右脚向前上一步,同时出右手突然偷点他腹中的神厥穴(图159)。

8.点打尾闾穴弓步铁肘力无比,闪身躲开为妙计,转身点他尾闾穴,致他下身瘫在地。

他以右弓步顶右肘向我冲来,我上右脚闪身躲过,并用左拳击他耳部(图160);致他疼痛难忍,而身向前伏时,速用右手按住他背部,同时用左拳猛点击他尾闾穴(图161)。

中医告诉你,哪些穴位碰不得!

中医告诉你,哪些穴位碰不得!

人的身上约有52个单穴、300个双穴、50个经外奇穴,共有720个穴位。

其中有108个是要害穴,其中有72个穴轻轻点击不会致命,其中有36个穴是致命穴(就是所谓的“死穴”),穴位如此之多,非常容易记混、记丢,但是我们也不用全部记住,只需记住其中最容易了解到但是又非常重要的穴位就可以了……

首先是我们脑子上颅骨最为薄弱部分的太阳穴,在它下方有大脑中动脉。

如果不小心用力过猛被碰到,就很容易造成血管破裂大出血,引发颅内血肿,使人陷入昏迷。

如果不及时手术很可能致命!

其次是我们的“生命中枢”后脑勺,如果受到重创,便会引发致命的颅内血肿。

再一个是我们的颈椎部位,它是人体最脆弱的神经中枢的通道,一旦严重损伤即可致命。

据统计,颈椎损伤并发脊髓损伤率死亡率可达15%—20%。

尤其高位颈椎骨折,易造成呼吸心跳骤停。

另外,气管受伤,容易造成窒息;喉结旁边的颈动脉受伤,则易因失血过多致死。

第四是四肢的动脉,位于上臂的肱动脉和大腿根部的股动脉,这些位置非常容易受伤,一旦受伤就会因为出血过多导致死亡。

第五是作为身体供血动力的心脏,心脏推动血液流向身体各个器官和组织。

一旦发生穿透性外伤或暴力打击,就会引发大出血甚至是

心脏骤停,导致死亡。

最后是肾脏,两肾分别位于腰部脊柱两侧,也就是我们俗称的后腰。

肾脏易受伤,如果外伤严重,可导致肾破裂,引起大出血、休克,甚至死亡。

一定要记住这几个重要的穴位,才能更好地保护自己!。

针刺时重点危险穴位

针刺时重点危险穴位易发生意外的穴位简称意外穴,亦有称危险穴。

是指全身经穴和经外穴中,易发生意外事故的穴位。

这些穴位一般有以下特点:一,多分布于头面颈项、胸背腰腹,特别以眼区、颈项、胸背最为集中。

与穴位所处部位的解剖特点密切相关,也就是说,这些穴区的下面或周围有重要的内脏、血管、神经等组织结构。

二,导致这些穴位发生意外事故的原因多由于医者刺灸不当。

三,最常见的意外多是针刺所引起的,且以物理损伤中的机械损伤为主。

实际上,造成针灸意外事故的原因很多,如前所述,有主观的原因,也有客观的原因,有穴区本身的解剖因素,也有针灸工具、患者体质等等因素,从这一角度说,遍布全身的每一个穴位都有可能出现针灸意外事故,所以针灸医生在操作时,不能有半点疏忽大意。

1.睛明(Jing Ming) BL1 足太阳膀胱经【取穴】在面部,目内眦角稍上方凹陷中。

【局部解剖】组织结构肌肉分布:在眶内缘、睑内侧韧带中。

深部为眼内直肌、总腱环、视神经孔等。

血管分布:内眦动、静脉和滑车上、下动、静脉,深部为眼动、静脉本干。

神经分布:滑车上、下神经,深层为眼神经分支,上为鼻睫神经。

层次结构皮肤→皮下组织→眼轮匝肌→眶脂体→内直肌和筛骨眶板之间。

【针剌方法】令病人闭目,以左手拇指或食指将眼球略推向外侧,加大进针间隙,使眼球固定。

以32号毫针点剌破皮,针体沿眼眶边缘缓缓剌入,一般进针0.3~0.5寸,如继续深刺,送针速度应更缓慢,如感到针尖有阻力,即使是十分轻微的,也应略加退出变换方向再刺。

除非极有经验,针剌深度不可超过1寸。

本穴严禁大幅度提插、捻转。

【针灸意外事故预防】针剌深度尸体解剖显示,针刺深度如超过19mm,针尖可刺伤筛前动静脉,深度超过32mm时,可损及鼻侧部的脉络膜动脉或虹膜动脉;深度超过43mm时,就可能损伤视神经管前极。

针剌深度超过50mm时可剌伤视神经孔内走行的视神经和眼动脉;针剌深度超过54mm时,在进针的直后方则易剌中围绕视神经孔的总腱环,并可累及神经。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

点破十大死穴!让你轻松看清房地产的诸多迷局busyboy1.同一套住房,出现使用价值不断减小,而银行放贷不断增多的“X状态”。

“按揭击鼓传花”一定会被叫停。

我们的房市就像银行出百分70的赌资让大家来赌搏。

在二线的E市,陈大以假收入证明,用801号房做抵押,按揭20万,涨价后卖给王二。

王二、张三、李四、赵五……王十……如法炮制,还是这个801房,按揭金额呈现20万元、60万元、100万元、150万、200万元……500万元……的递增趋势。

银行不叫停“按揭击鼓传花”就会被套死。

张三以140万元买房,拟以160万元卖给李四。

“按揭击鼓传花”被叫停后,按真实的家庭收入来把关,压低评估标准,李四向张三买801房,只能按揭60万元,首付需要100万元。

李四钱不够,即使钱够了也还不起月供。

通货膨胀即将到来,月供可能增多到每年8万元。

成也萧何,败也萧何。

“按揭击鼓传花”中断了,“张三们”就套死了。

"2.到了房牛市后期,出现房价上涨需要更多的资金流入,而来自银行的主力资金却不断减少的“X状态”。

银行怕先死,总是先逃跑。

波浪理论表明,投资市场(股市、期市、房市)上涨时会超涨,之后会下跌一半左右去寻找价格支撑点。

一般的超涨可能回落0.382,中等的超涨可能回落0.5,特别的超涨可能回落0.618。

不久前,股市6124点跌到1664点,石油价147米元跌到33米元,你不知道吗?房价上涨主要靠银行按揭来支撑,来推动。

7年前,801房的市价只有25万元,目前小产权房就25万元,不要以为银行不知道801房的真实价值,不要以为你愿意炒到160万元就是160万元。

按揭资金占大头,炒得太高,银行会先死,基层不害怕的话,高层也会限制,他们不认同,你就炒不动。

上半年,银行放贷很积极。

到第四季度,银行不但减少放贷,而且要收回一些到期贷款。

中低位,按揭资金很安全,银行放贷很大方。

到高位,风险越来越大,一旦大跌,按揭会放大亏损,所以怕先死的银行不但减少放贷,而且要收回一些到期贷款。

于是,到高位后,特别是第四季度,银行总是最先逃跑。

按揭的水龙头一关紧,炒作资金难以为继。

众人看到大势不妙,追涨的少了,杀跌出逃的多了,不跑的炒房客就先死了。

"3.同一套房,出现房价飞速上涨,而下线飞速减少的“X状态”。

“炒房击鼓传花”一定会中断。

2009年,在二线的E市,你张三买房花100万元 * 1.25 = 准备2年后以125万元卖给我李四。

因为税费等损耗掉百分5,你张三每年盈利百分10。

我李四加价百分25后以156卖给赵五,赵五再加价百分25,就是195万元了。

赵五卖出去的可能小于百分之一,因为买房自住的非富人经过6年的积蓄还是买不起195万元的房子,炒房客韩老六接棒后加价百分25就是244万元了,卖出去的可能小于千分之一。

你的下线赚不到钱,你最终也赚不到钱。

我李四明显找不到(传销的下线)赵五来接棒,当然不会去接你张三的棒。

也许你会说,我就放1年;也许你会说,我就放3年。

经过重新计算,失败的速度差不多。

也许你会说,如果李四接棒了。

不需要重新计算就知道,死得更悲壮。

"4.同一套房,出现闲置成本飞速上涨,而收益飞速减少的“X状态”。

“闲置房击鼓传花”一定会中断。

出租房越来越多,租价一路走低。

截止2009年7月,在二线的E市,关蚊子的闲置房大约有10万套。

花开不采空折枝,其中多数属于逢高就会卖出的投资房。

王二是一套60万元买进,可以赚到40万元的上涨差价,当然对租金无所谓,“闲得起”。

在牛市不言顶的疯狂氛围里,王二轻而易举地以100万元将闲置房卖出去了。

目前的牛市不可能一直疯狂下去,上涨越快,见大顶越早,2年后可能在熊市里。

2年后,物业税可能开征了。

经过2007年后5年的换手后,在牛市高位接手的张三们,成本高,面临熊市跌价、高月供和物业税不断增多的三重压力,“闲不起”,就会出租以减轻经济压力。

10万套闲置房,其中有5万套加入出租市场,就会使得本来就严重过剩的租房市场倍受打击。

闲置房大多地段不佳,出租难度较大,要出租,价格就要杀低。

全市的租价在竞相杀价中就会一路走低。

"5.房市出现出租房不断增多,而出租收益率不断降低的“X状态”。

租价成了房市长期降价的发动机。

投资房增加速度比新租民增加速度快,于是住房过剩越来越严重,出租率越来越低。

住房买入价越来越高,租价反而下跌,使得炒房客的租金收益率形成百分3、2、1……的递减趋势。

2009年7月,在二线城市的E市的二等地段,买普通一手房80平米,单价10 000元(包括税费),装修、家具、家电花5万元,合计从“口袋里”掏出85万元(没有按揭)。

拟先出租5年,后挂牌卖出。

你11万元买一部小车搞运输,小车的寿命10年,每年计算盈利时当然要扣除折旧费1.1万元。

同一天,同一地段,同样80平米,房龄相差10年,总价相差11万元以上,谁说住房不存在折旧费?你买住房投资,80万元 / 70年 = 每年折旧费为1.1万元。

目前,租金每月0.18万元,租金每年上涨100元,5年里的每年平均租金为0. 2万 * 11个月 = 每年租金毛收入2.2万元 - 每年折旧费1.1万元 - 平均每年从租金中安排0.2万元用于再装修、家具家电的更新、中介费等不能回收进“口袋里”的费用 = 没有考虑物业税,已经考虑折旧和租金上涨的“每年租金净收益”为0.9万元 / 85万元 = 没有考虑物业税,已经考虑折旧和租金上涨的“每年租金净收益率”为1.1%,只是目前银行五年期存款年收益3.6%的三分之一。

80平米新房的总花费85万元 / “每年租金净收益”0.9万元(股市计算市盈率取值为净收益)= 94年回本,即市盈率94倍。

如果考虑物业税,市盈率大约120倍。

2009年7月10日的沪深股市,8个月里已经上涨4倍的几个绩优煤炭股,市盈率也只有20倍,折合年收益率为5%。

说明房市风险比同期股市风险大多了。

房价再涨一倍就是188年回本呀。

不禁想起一句歌词:“真想再活500年”。

住房投资是“先赚租金,后赚上涨差价”。

花85万元,做5年中线投资是1.1%的“年租金净收益率”,做70年投资没有一分钱回报,房价收入比为15.8倍,市盈率为94倍。

还想赚上涨差价的炒房客是“钱多人傻”,还在忽悠老百姓的开发商应该良知“快来”。

众人不会永远不懂得计算,不会永远被忽悠而不觉悟。

投资回报为何会奇低?当然是房价奇高和可出租房严重过剩造成的。

租价就像脚铐拉住了房价的后腿,租价成了房市长期降价的发动机。

最终,炒房客既赚不到租金,也赚不到上涨的差价,只好杀价出逃。

"6.出现老市民家庭人口不断减少,而家庭拥有住房数量不断增多的“X状态”。

物业税将颠覆有钱人为下一代留下房产的老观念。

1979年以后实行独生正策,1978年出生的到2009年31岁,这些结婚需求已基本释放完毕,刚需大降。

在老居珉里,2009年2岁的张小强和李小花,在25年后买1新房后结婚,各自最终继承了父母、爷爷奶奶、外公外婆的3套房。

说明计生导致许多“80后”的子辈最终会拥有七套房。

这是单套房的情况。

如果是官商家庭,有一二十套很正常。

人口减少,几十年积累下来,必然严重过剩。

大城市闲置房将随处可见。

25年房龄后,房子老态龙钟了,银行已经不给抵押按揭了,没有人愿意一次性付100万元购买破旧房。

10套“鸡肋房”,租不出去也卖不出去,等待拆迁还要1 0年。

蚊子不交租金,10套闲置房 * 每年1万元物业税 = 每年交物业税10万元,子孙可能交不起。

官商们囤房,到底是在荫庇子孙,还是祸害子孙,真的还不知道呢。

35年后,住房过剩,开发商已经没有暴利,愿意付出的拆迁补偿费很少。

那时,住房因为闲置而丧失了使用价值和拆迁价值,因为税费很多很高而丧失了投资价值投机价值,只是一堆钢筋水泥,子孙想卖出去,能得到几个钱?有人说,70年房屋土地使用权期限到了以后,可以继续缴费。

可是,排队抢购时盖的住房,“莲花倒倒楼年代”的质量,住得越久越不安全,握得越久越是“烫手的山芋”,使用期越来越短,拆迁费越来越少,越来越不值钱,急功近利的投资者谁会象古董那样放70年?目前粗制滥造的房子再35年可能就要拆迁了。

30岁当高负债房奴 + 35年 = 65岁需要再花钱买一次房,但老了后,钱缺很多,借贷也还不起,只好用拆迁费去租房。

虽然使用权有70年,35年后已是“无房户”了。

主动伸长脖子让人宰,活得窝囊,繁忙一生,两手空空。

高价房奴真的如牛,如马,不如人。

"7.房市出现投资房不断增多,而有效自住刚需不断减少的“X状态”。

渔夫的钓竿将比鱼儿多几倍。

在二线的E市,房价不断上涨,包括实业资金的18路资金源源不断变成投资房,呈现20万套、23万套、26万套、30万套......的递增趋势。

如果上涨到每平米1.5万元,80平米,首付35万元,需要按揭90万元,每年需要还按揭7万 / 收入的50%用于买房 = 年收入14万的家庭才买得起。

家庭年收入14万基本都有自住房。

在通货膨胀侵蚀口袋,失业降薪增多的情况下,房价不断上涨,房价收入比呈现出15、18、20……的递增趋势,有效自住刚需的人数呈现出15万人、10万人、5万人......的递减趋势。

目前,“X状态”已经发展成右边的“<状态”,即供过于求。

牛市不言顶,“<状态”的开口越来越大,最终将一发不可收拾。

渔夫的钓竿(投资房)将逐步增多到大于30万,鱼儿(有效自住刚需)将逐步减少到小于5万。

投资房是为卖而买,住房生产相对过剩必然导致房市危机,形成买方市场,房价必然大跌,消化期将是熊途漫漫。

就像从千军万马制造家电到降价比赛,从千村万山种果树到挥泪砍果树,从千家万户养猪赚大钱到价格腰斩,从千厂万坊生产出口玩具服装到订单大减少。

"8.出现房价不断上涨,而实业景气度不断降低的“X状态”。

房价上涨导致通货膨胀,房地产高利润导致经济呆滞,滞胀就要来了。

盖房炒房比实业好赚钱,千商万贾聚集房市,千钱万币蜂拥而入,一家垄断百家争,一碗米味百人抢,一河水灾百河旱,一家欢乐百家愁,于是,“倒厂风波”来势凶猛,成千上万的中小制造企业和外贸公司倒闭或濒临倒闭。

一家倒闭或资金链断裂,就拖欠十家八家,大面积的“三角债”就传染开了,危机就出现了。

如果第一产业垮了,“皮之不存,毛将焉附?”地方正俯在行业上再“胳膊往里拐”,再“嫌贫爱富”,再“一碗水端不平”,再损害营商环境,最终就会得了一税丢百税,最终就会一损百损,一了百了,最终就会成千上万的人失业,社会难以稳定,最终就会搬起石头砸自己的官位。

问题已经火烧眉毛了,后果已经很严重了,最后高层将不得不打压房地产,不得不丢卒(树枝)保车(树根)。

一个城市4年交易20万套(不包括重复交易的) * 每套平均上涨30万元 = 一个城市就多出几百亿元资金在流通,当然是房价导致通货膨胀了。