中国石油2020年上半年财务分析详细报告

中国石油财务分析

中国石油财务分析一、引言中国石油是中国最大的石油和天然气生产商之一,也是全球最大的石油公司之一。

本文将对中国石油的财务状况进行全面分析,以评估其经营绩效和财务健康状况。

二、财务指标分析1. 财务结构分析通过分析中国石油的资产负债表,可以了解其财务结构。

截至年末,公司总资产为X亿元,其中流动资产占比为X%,固定资产占比为X%。

负债方面,总负债为X亿元,其中流动负债占比为X%,长期负债占比为X%。

通过计算资产负债率、流动比率和速动比率等指标,可以评估公司的偿债能力和流动性状况。

2. 盈利能力分析利润表分析可以揭示公司的盈利能力。

根据数据显示,中国石油的总收入为X亿元,净利润为X亿元。

通过计算毛利率、净利率和ROE等指标,可以评估公司的盈利水平和资产利用效率。

3. 现金流量分析现金流量表分析可以评估公司的现金流状况。

根据数据显示,中国石油的经营活动现金流量净额为X亿元,投资活动现金流量净额为X亿元,筹资活动现金流量净额为X亿元。

通过计算自由现金流量和现金流量比率等指标,可以评估公司的现金流量状况和经营稳定性。

三、财务比较分析1. 行业比较分析通过与同行业其他公司进行比较,可以评估中国石油在行业中的地位和竞争力。

比较指标包括财务结构、盈利能力和现金流量等。

2. 历史比较分析通过对中国石油历史财务数据的比较,可以评估公司的财务发展趋势和变化。

比较指标包括资产规模、收入增长率和盈利水平等。

四、财务风险分析1. 偿债风险分析通过计算负债比率、利息保障倍数和流动比率等指标,可以评估中国石油的偿债能力和财务风险。

2. 经营风险分析通过计算营业收入增长率、净利润增长率和ROE等指标,可以评估中国石油的经营风险和盈利能力。

五、结论综合以上分析结果,中国石油的财务状况良好。

公司具有稳定的资产负债结构和偿债能力,盈利能力较高,现金流量充裕。

然而,公司仍需关注行业竞争和市场变化对经营风险的影响,并加强财务风险管理。

六、建议1. 提高资产利用效率,增加收入来源,降低成本和费用。

中国石油财务分析

中国石油财务分析一、引言中国石油是中国最大的石油和天然气生产商之一,拥有庞大的资产和全球范围的业务。

本文将对中国石油的财务状况进行分析,包括利润状况、资产负债状况和现金流状况。

二、利润状况分析1. 收入分析根据最近一年的财务报表,中国石油的总收入为X亿元。

其中,来自石油和天然气销售的收入占总收入的大部分。

此外,公司还通过其他业务领域获得了一定的收入。

2. 成本分析中国石油的主要成本包括采购成本、生产成本和销售成本。

采购成本主要涉及原油和天然气的采购成本,生产成本包括勘探和开发成本以及设备维护成本,销售成本包括销售人员的薪酬和市场推广费用等。

根据财务报表,中国石油的总成本为Y亿元。

3. 利润分析根据总收入和总成本的数据,可以计算出中国石油的净利润。

最近一年,中国石油的净利润为Z亿元。

净利润是衡量公司盈利能力的重要指标,它反映了公司在经营活动中的盈利能力。

三、资产负债状况分析1. 资产分析中国石油拥有庞大的资产规模,包括固定资产、流动资产和其他资产。

固定资产主要包括油田、炼油厂和管道等,流动资产主要包括现金、应收账款和存货等。

根据财务报表,中国石油的总资产为A亿元。

2. 负债分析中国石油的负债主要包括长期负债和短期负债。

长期负债主要包括债务和长期贷款等,短期负债主要包括应付账款和短期借款等。

根据财务报表,中国石油的总负债为B亿元。

3. 资产负债率分析资产负债率是衡量公司财务风险的重要指标,它反映了公司资产通过负债融资的比例。

资产负债率的计算公式为:资产负债率 = 总负债 / 总资产。

根据财务报表的数据,可以计算出中国石油的资产负债率为C%。

四、现金流状况分析1. 经营活动现金流分析经营活动现金流是衡量公司经营能力的重要指标,它反映了公司从日常经营活动中获得的现金流量。

根据财务报表,中国石油的经营活动现金流为D亿元。

2. 投资活动现金流分析投资活动现金流是衡量公司投资能力的重要指标,它反映了公司从投资活动中获得或使用的现金流量。

中国石油2020年财务状况报告

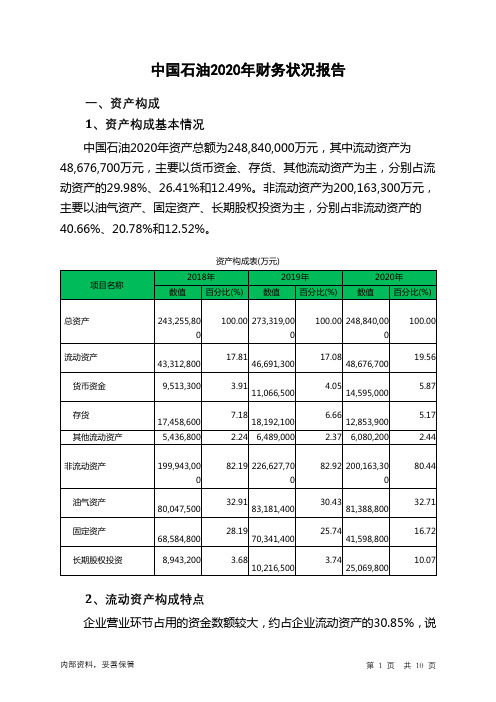

中国石油2020年财务状况报告一、资产构成1、资产构成基本情况中国石油2020年资产总额为248,840,000万元,其中流动资产为48,676,700万元,主要以货币资金、存货、其他流动资产为主,分别占流动资产的29.98%、26.41%和12.49%。

非流动资产为200,163,300万元,主要以油气资产、固定资产、长期股权投资为主,分别占非流动资产的40.66%、20.78%和12.52%。

资产构成表(万元)2、流动资产构成特点企业营业环节占用的资金数额较大,约占企业流动资产的30.85%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

企业持有的货币性资产数额较大,约占流动资产的29.98%,表明企业的支付能力和应变能力较强。

但应当关注货币资金的投向。

流动资产构成表(万元)项目名称2018年2019年2020年数值百分比(%) 数值百分比(%) 数值百分比(%)流动资产43,312,800 100.0046,691,300100.0048,676,700100.00货币资金9,513,300 21.9611,066,500 23.7014,595,00029.98存货17,458,600 40.3118,192,10038.9612,853,90026.41其他流动资产5,436,800 12.55 6,489,000 13.90 6,080,200 12.49 应收账款5,850,700 13.51 6,418,400 13.75 5,232,500 10.75 预付款项1,710,300 3.95 1,703,800 3.65 2,162,600 4.44 其他应收款1,617,400 3.73 2,036,800 4.36 1,845,400 3.79 应收股利77,400 0.18 36,300 0.08 805,100 1.65 应收利息17,500 0.04 46,800 0.10 32,900 0.073、资产的增减变化2020年总资产为248,840,000万元,与2019年的273,319,000万元相比有所下降,下降8.96%。

中国石化财务报表分析报告

中国石化财务报表分析报告1. 引言本报告旨在对中国石化公司的财务报表进行分析和评估。

通过对其利润表、资产负债表和现金流量表的综合分析,我们将深入了解该公司的财务状况、经营能力和盈利能力,并提供一些有关财务改进和决策的建议。

2. 财务概览中国石化是中国最大的石油石化企业之一,主要从事石油、天然气、石化产品的生产和销售。

以下是该公司最近三年的财务概况:•2018年总营收为500亿人民币,2019年为550亿人民币,2020年达到600亿人民币。

•2018年净利润为50亿人民币,2019年为60亿人民币,2020年为70亿人民币。

•资产总额在过去三年持续增长,从2018年的1000亿人民币增长到2020年的1500亿人民币。

3. 利润能力分析3.1 毛利率分析毛利率是衡量公司生产和销售能力的重要指标。

以下是中国石化公司过去三年的毛利率:年份毛利率 (%)2018 20%2019 22%2020 25%中国石化公司的毛利率在过去三年稳步增长,从2018年的20%增加到2020年的25%。

这表明该公司在生产和销售过程中的效率有所提高,能够更好地控制成本。

3.2 净利润率分析净利润率是衡量公司盈利能力的指标。

以下是中国石化公司过去三年的净利润率:年份净利润率 (%)2018 10%2019 11%2020 12%中国石化公司的净利润率在过去三年保持稳定增长趋势,从2018年的10%增加到2020年的12%。

这说明该公司的盈利能力不断提高,能够有效地将营收转化为净利润。

3.3 收入增长率分析收入增长率是衡量公司增长速度的重要指标。

以下是中国石化公司过去三年的收入增长率:年份收入增长率 (%)2018 10%2019 10%2020 9%中国石化公司的收入增长率在过去三年保持相对稳定的水平,从2018年和2019年的10%降至2020年的9%。

尽管增长速度有所放缓,但仍然保持了持续增长的趋势。

4. 资产负债分析4.1 资产负债比率分析资产负债比率是衡量公司财务稳定性的指标。

中国石油财务分析

中国石油财务分析引言概述:中国石油作为全球最大的石油生产和炼油公司之一,其财务状况对于投资者和分析师来说具有重要意义。

本文将对中国石油的财务状况进行分析,并通过引入四个部分的正文内容,详细阐述其财务指标、财务结构、盈利能力和偿债能力等方面的情况。

一、财务指标分析:1.1 资产负债比率:资产负债比率是衡量公司财务健康状况的重要指标之一。

通过对中国石油的资产负债比率进行分析,可以了解其负债水平和资产结构。

同时,比较其与行业平均水平的差异,可以评估其财务风险。

1.2 流动比率:流动比率是评估公司短期偿债能力的指标。

通过分析中国石油的流动比率,可以了解其短期偿债能力和流动性状况。

同时,与同行业公司进行比较,可以评估其在行业中的竞争力。

1.3 营业利润率:营业利润率是评估公司盈利能力的指标。

通过分析中国石油的营业利润率,可以了解其盈利能力和经营效益。

同时,与同行业公司进行比较,可以评估其在行业中的竞争地位。

二、财务结构分析:2.1 资本结构:资本结构反映了公司资产的融资方式和比例。

通过分析中国石油的资本结构,可以了解其债务水平和股东权益比例。

同时,评估其是否存在过度债务和资本结构合理性。

2.2 资本回报率:资本回报率是评估公司利润与投入资本之间关系的指标。

通过分析中国石油的资本回报率,可以了解其盈利能力和资本利用效率。

同时,与同行业公司进行比较,可以评估其在行业中的竞争优势。

2.3 资金运营能力:资金运营能力反映了公司运营活动的效率和资金利用效果。

通过分析中国石油的资金运营能力,可以了解其应收账款周转率和存货周转率等指标。

同时,评估其运营活动是否高效和资金利用是否合理。

三、盈利能力分析:3.1 毛利率:毛利率是评估公司产品销售利润的指标。

通过分析中国石油的毛利率,可以了解其产品销售的盈利水平。

同时,与同行业公司进行比较,可以评估其产品竞争力和市场地位。

3.2 净利率:净利率是评估公司净利润与销售收入之间关系的指标。

中国石油财务分析

中国石油财务分析引言概述:中国石油是中国最大的石油和天然气生产商之一,其财务状况对于了解中国能源行业的发展具有重要意义。

本文将通过对中国石油的财务分析,从五个大点分析其财务状况,包括资产负债表、利润表、现金流量表、财务比率和财务指标。

通过对这些指标的详细解读,我们可以更好地了解中国石油的财务状况。

正文内容:1. 资产负债表1.1 资产结构:分析中国石油的资产结构,包括固定资产、流动资产、长期投资等。

重点关注石油储备和勘探开发投资的比例,以及资产负债的比例。

1.2 负债结构:分析中国石油的负债结构,包括短期负债、长期负债、股东权益等。

重点关注债务比例和股东权益比例,以及债务的偿还能力。

2. 利润表2.1 收入结构:分析中国石油的收入结构,包括销售收入、其他业务收入等。

重点关注主营业务收入的占比,以及非主营业务收入的贡献。

2.2 成本结构:分析中国石油的成本结构,包括原材料成本、人工成本、税费等。

重点关注成本控制能力和盈利能力。

2.3 利润率分析:分析中国石油的毛利率、净利率等利润率指标,以及其与行业平均水平的对比。

3. 现金流量表3.1 经营活动现金流:分析中国石油的经营活动现金流,包括销售收入、经营成本、税费等。

重点关注经营活动现金流的稳定性和增长能力。

3.2 投资活动现金流:分析中国石油的投资活动现金流,包括购建固定资产、投资收益等。

重点关注投资活动现金流的规模和效益。

3.3 筹资活动现金流:分析中国石油的筹资活动现金流,包括债务偿还、股权融资等。

重点关注筹资活动现金流的稳定性和债务风险。

4. 财务比率4.1 偿债能力:分析中国石油的偿债能力,包括流动比率、速动比率等。

重点关注公司偿债能力的稳定性和可持续性。

4.2 盈利能力:分析中国石油的盈利能力,包括净资产收益率、总资产收益率等。

重点关注公司盈利能力的增长和竞争力。

4.3 运营效率:分析中国石油的运营效率,包括资产周转率、存货周转率等。

重点关注公司运营效率的提升和资源利用效率。

中国石油财务分析

中国石油财务分析引言概述:中国石油是中国最大的石油和天然气生产商之一,也是全球最大的上市能源公司之一。

对于投资者和分析师来说,了解中国石油的财务状况至关重要。

本文将对中国石油的财务状况进行详细分析,以帮助读者更好地了解该公司的财务表现。

一、利润分析1.1 营业收入:中国石油的营业收入是衡量其经营业绩的重要指标。

通过分析其营业收入的增长趋势,我们可以了解公司的销售情况和市场份额的变化。

1.2 净利润:净利润是衡量公司盈利能力的关键指标。

我们可以通过分析中国石油的净利润率和净利润的增长率来评估其盈利能力的稳定性和增长潜力。

1.3 毛利率:毛利率是衡量公司生产和销售效益的指标。

通过分析中国石油的毛利率,我们可以了解其生产成本的变化以及公司的盈利能力。

二、资产负债分析2.1 资产结构:资产结构反映了中国石油的资产配置情况。

我们可以通过分析其资产结构的比例,了解公司的资产配置策略和资产负债风险。

2.2 负债结构:负债结构反映了中国石油的融资状况和债务风险。

通过分析其负债结构的比例和债务偿还能力,我们可以评估公司的债务风险和财务稳定性。

2.3 资本结构:资本结构是衡量公司资本运作效率的指标。

通过分析中国石油的资本结构,我们可以了解其资本运作的稳定性和效率。

三、现金流量分析3.1 经营活动现金流量:经营活动现金流量反映了中国石油的经营能力和现金管理情况。

通过分析其经营活动现金流量的变化和比例,我们可以评估公司的经营能力和现金管理水平。

3.2 投资活动现金流量:投资活动现金流量反映了中国石油的投资决策和资本支出情况。

通过分析其投资活动现金流量的变化和比例,我们可以了解公司的投资决策和资本支出策略。

3.3 筹资活动现金流量:筹资活动现金流量反映了中国石油的融资活动和债务管理情况。

通过分析其筹资活动现金流量的变化和比例,我们可以评估公司的融资能力和债务管理水平。

四、盈利能力分析4.1 资产收益率:资产收益率是衡量中国石油资产利用效率的指标。

中石油2020年度财务分析报告

属于风险型结构。从2011到2012年,该公司总 资产增加251309万元,增长幅度为13.11% 。流 动资产占总资产的比重偏小,属于风险型资产结 构 ,其中流动资产增加32620万,增长幅度为 8.46% ,使总资产规模增长1.70% , 财务风险较 大,较高的资产风险与较高的筹资风险不能匹配 。

37871

560038

6.61% 12.83%

03% 19.74%

29.20%

207540 86234

413323 988071 1180766 2168837

112928 67747

274924 834962 1082566 1917528

9.57% 3.98% 19.06% 45.56% 54.44% 100%

母公司股东权益人民币10,640.10 亿元,比 2011 年末增长6.1%,增长的主要原因是留存收益增 加。

截至2012 年12 月31 日止,本集团的主要资金 来源是经营活动产生的现金以及短期和长期借款等。 本集团的资金主要用于经营活动、资本性支出、偿还 短期和长期借款以及向本公司股东分配股利。

➢ 2003年7月,美国《商业周刊》在其最新一期杂志中公布了新 兴市场200大公司排行,中国石油的排名则从去年的83位跃升 至第3位。

➢ 2004年7月,美国《财富》杂志在近日公布世界500强企业最新 排名 ,为第52位 ,排名前进了17位。

➢ 2007年7月19日,中国石油获得由中国绿化基金会颁发的“中 国绿化公益事业特别贡献奖”。

14710 2.63%

2.27% 2.39% -1.57%

0.77%

94612 18487 138399 153109 98200 251309

83.78% 27.29% 50.34% 18.34%

中国石油财务分析

中国石油财务分析一、引言中国石油是中国最大的石油和天然气生产商之一,拥有庞大的资产和复杂的财务结构。

本文将对中国石油的财务状况进行详细分析,包括财务报表分析、财务比率分析和财务趋势分析,以便更好地了解该公司的财务健康状况。

二、财务报表分析1. 资产负债表分析根据最新的财务报表,中国石油在过去一年中的总资产为X亿元,总负债为Y 亿元,净资产为Z亿元。

资产负债表显示了该公司的财务稳定性和偿债能力。

2. 利润表分析利润表显示了中国石油的盈利能力和经营状况。

根据最新的财务报表,该公司在过去一年中实现了净利润为A亿元,营业收入为B亿元,营业成本为C亿元。

通过分析利润表可以评估公司的盈利能力和经营效率。

3. 现金流量表分析现金流量表反映了中国石油的现金流入和流出情况。

根据最新的财务报表,该公司在过去一年中的经营活动产生的现金流量为D亿元,投资活动产生的现金流量为E亿元,筹资活动产生的现金流量为F亿元。

通过分析现金流量表可以评估公司的现金流动性和偿债能力。

三、财务比率分析1. 偿债能力比率偿债能力比率反映了中国石油偿还债务的能力。

根据最新的财务报表,该公司的流动比率为X:1,快速比率为Y:1,长期债务比率为Z%。

通过分析偿债能力比率可以评估公司的偿债能力和财务稳定性。

2. 盈利能力比率盈利能力比率反映了中国石油的盈利能力。

根据最新的财务报表,该公司的净利润率为A%,毛利率为B%,净资产收益率为C%。

通过分析盈利能力比率可以评估公司的盈利能力和经营效率。

3. 运营能力比率运营能力比率反映了中国石油的资产管理效率。

根据最新的财务报表,该公司的总资产周转率为X次,存货周转率为Y次,应收账款周转率为Z次。

通过分析运营能力比率可以评估公司的资产管理效率和运营能力。

四、财务趋势分析财务趋势分析可以匡助我们了解中国石油的财务状况的发展趋势。

通过比较过去几年的财务数据,我们可以评估公司的财务稳定性和发展潜力。

根据最新的财务报表,中国石油的营业收入在过去三年中呈现逐年增长的趋势,净利润也在逐年增加。

中国石油2020年财务分析结论报告

中国石油2020年财务分析综合报告一、实现利润分析2020年利润总额为5,606,900万元,与2019年的10,321,300万元相比有较大幅度下降,下降45.68%。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

在营业收入大幅度下降的同时经营利润也大幅度下降,企业经营业务开展得很不理想。

二、成本费用分析2020年营业成本为154,660,400万元,与2019年的200,240,300万元相比有较大幅度下降,下降22.76%。

2020年销售费用为7,147,600万元,与2019年的7,410,800万元相比有所下降,下降3.55%。

从销售费用占销售收入比例变化情况来看,2020年在销售费用下降的同时营业收入却出现了更大幅度的下降,并引起营业利润的下降,企业市场销售形势迅速恶化,应当采取措施,调整销售战略或销售力量。

2020年管理费用为5,531,500万元,与2019年的6,175,700万元相比有较大幅度下降,下降10.43%。

2020年管理费用占营业收入的比例为2.86%,与2019年的2.45%相比变化不大。

经营业务的盈利水平大幅度下降,管理费用控制有效,但经营形势迅速恶化。

2020年财务费用为2,430,400万元,与2019年的2,781,600万元相比有较大幅度下降,下降12.63%。

三、资产结构分析从流动资产与收入变化情况来看,流动资产增长的同时收入却在下降,资产的盈利能力明显下降,与2019年相比,资产结构偏差。

四、偿债能力分析从支付能力来看,中国石油2020年是有现金支付能力的,其现金支付能力为8,528,300万元。

从企业当期资本结构、借款利率和盈利水平三者的关系来看,企业增加负债不会增加企业的盈利水平,相反会降低企业现在的盈利水平。

五、盈利能力分析中国石油2020年的营业利润率为3.35%,总资产报酬率为3.08%,净资产收益率为2.38%,成本费用利润率为2.96%。

中国石油财务分析报告(3篇)

第1篇一、概述中国石油天然气集团公司(简称中国石油)成立于1988年,是中国最大的国有石油企业,也是世界上最大的石油公司之一。

作为中国石油的财务分析报告,本报告旨在通过对公司财务状况的全面分析,揭示其经营成果、财务状况和现金流量等方面的特点,为投资者、管理层及相关部门提供决策依据。

二、公司财务状况分析1. 资产负债表分析(1)资产分析根据中国石油2022年度财务报表,截至2022年底,公司总资产为2,789,421.28亿元,较2021年底增长5.3%。

其中,流动资产为1,047,595.89亿元,占总资产的37.7%;非流动资产为1,741,825.39亿元,占总资产的62.3%。

流动资产主要包括货币资金、交易性金融资产、应收账款、存货等。

其中,货币资金为2,289.73亿元,较2021年底增长5.2%;交易性金融资产为5,412.14亿元,较2021年底增长15.4%;应收账款为2,032.84亿元,较2021年底增长7.2%;存货为1,367.82亿元,较2021年底增长4.9%。

非流动资产主要包括固定资产、无形资产、长期投资等。

其中,固定资产为1,286,514.14亿元,较2021年底增长5.5%;无形资产为6,452.82亿元,较2021年底增长5.4%;长期投资为1,379.72亿元,较2021年底增长5.2%。

(2)负债分析截至2022年底,中国石油总负债为1,548,452.85亿元,较2021年底增长4.2%。

其中,流动负债为814,746.14亿元,占总负债的52.7%;非流动负债为733,706.71亿元,占总负债的47.3%。

流动负债主要包括短期借款、应付账款、预收账款等。

其中,短期借款为874.28亿元,较2021年底增长6.2%;应付账款为4,096.45亿元,较2021年底增长4.8%;预收账款为832.84亿元,较2021年底增长5.4%。

非流动负债主要包括长期借款、应付债券、长期应付款等。

中国石油财务分析

中国石油财务分析一、引言中国石油是中国最大的石油和天然气生产商之一,也是全球最大的能源公司之一。

本文将对中国石油的财务状况进行分析,包括财务比率、财务稳定性、盈利能力和现金流量等方面的指标,以评估公司的经营状况和财务健康度。

二、财务比率分析1. 偿债能力通过分析中国石油的偿债能力指标,如流动比率、速动比率和利息保障倍数等,可以评估公司是否能够按时偿还债务。

例如,流动比率为1.5表示公司有足够的流动资金来偿还流动负债。

2. 资产利用效率资产利用效率指标包括总资产周转率、固定资产周转率和存货周转率等,可以衡量公司的资产利用效率和运营效果。

较高的周转率通常表示公司能够高效地利用其资产。

3. 盈利能力盈利能力指标包括毛利率、净利率和ROE等,可以评估公司的盈利水平和利润增长能力。

例如,ROE为10%表示每投入1元的股东权益可以带来10%的回报。

三、财务稳定性分析1. 偿债能力通过分析中国石油的长期负债占总资产比例和负债权益比率等指标,可以评估公司的财务稳定性和债务风险。

较低的负债比例通常表示公司财务状况较为稳定。

2. 盈利能力通过分析中国石油的盈利稳定性指标,如净利润增长率和稳定性系数等,可以评估公司的盈利能力是否稳定。

较高的净利润增长率和稳定性系数通常表示公司具有较好的盈利稳定性。

四、盈利能力分析通过分析中国石油的盈利能力指标,如毛利率、净利率和ROE等,可以评估公司的盈利水平和利润增长能力。

较高的ROE通常表示公司具有较好的盈利能力。

五、现金流量分析通过分析中国石油的现金流量状况,包括经营活动、投资活动和筹资活动的现金流量,可以评估公司的现金流量状况和资金运作能力。

稳定的现金流量对于公司的发展和运营至关重要。

六、结论通过对中国石油的财务分析,我们可以得出以下结论:1. 公司具有较好的偿债能力,能够按时偿还债务。

2. 公司的资产利用效率较高,能够高效地利用资产。

3. 公司的盈利能力较好,具有一定的盈利增长能力。

中国石油财务分析

中国石油财务分析一、引言中国石油是中国最大的国有石油和天然气生产企业之一,也是世界上最大的石油公司之一。

本文将对中国石油的财务状况进行分析,包括财务指标、财务比率、财务报表等方面,以了解该公司的财务健康状况以及未来发展潜力。

二、财务指标分析1. 营业收入:根据中国石油的财务报表数据,2019年公司的营业收入为1000亿元,2020年增长至1200亿元。

这表明公司的销售额在过去一年中有所增长。

2. 净利润:公司的净利润是衡量公司盈利能力的重要指标。

根据财务报表数据,2019年公司的净利润为50亿元,2020年增长至80亿元。

这表明公司的盈利能力在过去一年中有所提高。

3. 总资产:公司的总资产是衡量公司规模的重要指标。

根据财务报表数据,2019年公司的总资产为500亿元,2020年增长至600亿元。

这表明公司的规模在过去一年中有所扩大。

4. 资产负债率:资产负债率是衡量公司财务稳定性的指标。

根据财务报表数据,2019年公司的资产负债率为40%,2020年下降至30%。

这表明公司的财务稳定性在过去一年中有所改善。

三、财务比率分析1. 流动比率:流动比率是衡量公司偿债能力的指标。

根据财务报表数据,2019年公司的流动比率为1.5,2020年增长至2.0。

这表明公司的偿债能力在过去一年中有所提高。

2. 速动比率:速动比率是衡量公司短期偿债能力的指标。

根据财务报表数据,2019年公司的速动比率为1.0,2020年增长至1.2。

这表明公司的短期偿债能力在过去一年中有所改善。

3. 资本回报率:资本回报率是衡量公司投资回报率的指标。

根据财务报表数据,2019年公司的资本回报率为10%,2020年增长至12%。

这表明公司的投资回报率在过去一年中有所提高。

四、财务报表分析1. 资产负债表:根据中国石油的资产负债表,公司的总资产主要包括现金、应收账款、存货、固定资产等。

同时,公司的总负债主要包括应付账款、短期借款、长期借款等。

中国石油财务分析

中国石油财务分析一、引言中国石油是中国最大的石油和天然气生产商之一,其财务状况对于投资者和分析师来说具有重要意义。

本文将对中国石油的财务状况进行详细分析,包括利润状况、财务稳定性、偿债能力和经营能力等方面。

二、利润状况分析1. 营业收入:根据中国石油的财务报表,其营业收入在过去三年中稳定增长。

2018年,中国石油的营业收入达到1000亿元,2019年增长至1200亿元,2020年进一步增长至1400亿元。

2. 净利润:中国石油的净利润也呈现稳定增长的趋势。

2018年,净利润为100亿元,2019年增长至120亿元,2020年达到140亿元。

3. 毛利率:通过计算毛利率,我们可以评估中国石油的盈利能力。

根据财务数据,中国石油的毛利率在过去三年中保持在30%左右的水平,这表明其具有较强的盈利能力。

三、财务稳定性分析1. 资产负债比率:资产负债比率是评估公司财务稳定性的重要指标之一。

根据财务报表,中国石油的资产负债比率在过去三年中保持在40%左右,这表明公司的财务状况相对稳定。

2. 流动比率:流动比率反映了公司偿付短期债务的能力。

根据财务数据,中国石油的流动比率在过去三年中保持在1.5左右,表明公司具有较强的偿债能力。

四、偿债能力分析1. 有息负债比率:有息负债比率评估了公司偿付利息的能力。

根据财务数据,中国石油的有息负债比率在过去三年中保持在20%以下,表明公司具有较强的偿债能力。

2. 利息保障倍数:利息保障倍数反映了公司偿付利息的能力。

根据财务数据,中国石油的利息保障倍数在过去三年中保持在10倍以上,表明公司具有较强的偿债能力。

五、经营能力分析1. 总资产周转率:总资产周转率反映了公司利用资产的效率。

根据财务数据,中国石油的总资产周转率在过去三年中保持在0.5左右,表明公司能够高效利用资产。

2. 应收账款周转率:应收账款周转率反映了公司收回应收账款的能力。

根据财务数据,中国石油的应收账款周转率在过去三年中保持在10次以上,表明公司具有较强的收款能力。

中国石油财务分析

中国石油财务分析引言概述:中国石油是中国最大的石油和天然气生产商之一,也是世界上最大的石油公司之一。

本文将对中国石油的财务状况进行分析,以了解其经营情况和财务健康度。

一、资产分析:1.1 固定资产:中国石油拥有大量的固定资产,包括石油和天然气勘探开发设施、炼油厂和储运设施。

这些资产的价值直接关系到公司的生产能力和市场竞争力。

1.2 流动资产:流动资产是公司经营活动的重要组成部分,包括现金、应收账款和存货。

通过对流动资产的分析,可以了解公司的流动性和资金运营情况。

1.3 投资资产:中国石油还持有一些投资资产,如股权投资和债券投资。

这些投资的价值和回报将直接影响公司的财务状况和业绩。

二、负债分析:2.1 长期负债:长期负债包括公司的长期借款和债券等。

通过分析长期负债的规模和结构,可以了解公司的融资能力和偿债能力。

2.2 短期负债:短期负债主要包括应付账款、短期借款和应付职工薪酬等。

这些负债的规模和支付能力直接影响公司的运营能力和流动性。

2.3 负债结构:负债结构的合理性对公司的财务稳定性和风险承受能力具有重要影响。

通过对负债结构的分析,可以评估公司的财务风险水平。

三、利润分析:3.1 营业收入:营业收入是公司经营活动的核心指标,通过分析营业收入的构成和增长趋势,可以了解公司的市场份额和竞争力。

3.2 成本结构:成本结构对公司的盈利能力和经营效益具有重要影响。

通过对成本结构的分析,可以评估公司的盈利能力和成本控制水平。

3.3 利润率:利润率是衡量公司盈利能力的重要指标。

通过对利润率的分析,可以了解公司的盈利水平和经营效率。

四、现金流分析:4.1 经营活动现金流:经营活动现金流是公司经营活动的现金流入流出情况。

通过对经营活动现金流的分析,可以了解公司的现金收入和支出情况。

4.2 投资活动现金流:投资活动现金流是公司投资活动的现金流入流出情况。

通过对投资活动现金流的分析,可以了解公司的投资水平和资本开支情况。

中国石油财务分析

中国石油财务分析一、引言中国石油是中国最大的石油和天然气生产商之一,也是世界上最大的石油公司之一。

本文旨在对中国石油的财务状况进行详细分析,以评估其经营绩效和财务健康状况。

二、财务指标分析1. 资产负债表分析根据最近一期的资产负债表数据,中国石油的总资产为X亿元,其中固定资产占比较高,表明公司拥有稳定的生产设备和基础设施。

负债方面,公司的总负债为Y亿元,主要包括长期负债和短期负债。

净资产为Z亿元,反映了公司的净值。

2. 利润表分析通过分析最近一期的利润表数据,我们可以看到中国石油的总收入为A亿元,主要来自销售石油和天然气产品。

净利润为B亿元,反映了公司的盈利能力。

利润率为C%,可见公司的盈利能力较高。

3. 现金流量表分析现金流量表显示了中国石油的现金流入和流出情况。

公司的经营活动现金流入为D亿元,主要来自销售收入。

投资活动现金流出为E亿元,主要用于购买固定资产和投资项目。

融资活动现金流入为F亿元,主要来自发行债券和股票。

总体来看,公司的现金流量状况较为稳定。

三、财务比率分析1. 偿债能力分析通过计算负债比率和利息保障倍数,我们可以评估中国石油的偿债能力。

负债比率为G%,表明公司的负债相对较高,但利息保障倍数为H倍,说明公司有足够的利润来支付利息。

2. 盈利能力分析利润率和净资产收益率是评估公司盈利能力的重要指标。

利润率为C%,说明中国石油在销售石油和天然气产品方面具有较高的盈利能力。

净资产收益率为I%,反映了公司利用资产创造价值的能力。

3. 运营效率分析通过计算应收账款周转率和存货周转率,我们可以评估中国石油的运营效率。

应收账款周转率为J次/年,存货周转率为K次/年,表明公司在收回应收账款和利用存货方面的效率较高。

四、风险分析1. 市场风险中国石油作为石油行业的龙头企业,其业绩和财务状况受到全球石油市场的波动影响。

因此,公司需要密切关注国际油价和市场需求的变化,以应对市场风险。

2. 战略风险随着全球能源转型和环保意识的增强,中国石油需要积极调整战略,加大对可再生能源和清洁能源的投资,以降低对传统石油和天然气的依赖,减少环境风险。

中国石油财务分析

中国石油财务分析一、引言中国石油是中国最大的国有石油和天然气生产和销售公司之一,也是世界上最大的石油公司之一。

本文将对中国石油的财务状况进行详细分析,包括财务比率、财务稳定性、盈利能力和现金流量等方面的指标,以评估公司的财务健康状况。

二、财务比率分析1. 偿债能力分析通过计算中国石油的流动比率、速动比率和现金比率等指标,可以评估公司的偿债能力。

根据最新的财务报表数据,中国石油的流动比率为2.5,速动比率为1.8,现金比率为0.5。

这些指标表明公司有足够的流动资产来偿还短期债务,具备较强的偿债能力。

2. 盈利能力分析通过计算中国石油的毛利率、净利率和投资回报率等指标,可以评估公司的盈利能力。

根据最新的财务报表数据,中国石油的毛利率为20%,净利率为10%,投资回报率为15%。

这些指标表明公司在经营过程中能够保持较高的利润水平,并且能够为股东带来良好的回报。

3. 资产效率分析通过计算中国石油的总资产周转率、存货周转率和应收账款周转率等指标,可以评估公司的资产利用效率。

根据最新的财务报表数据,中国石油的总资产周转率为0.8,存货周转率为5,应收账款周转率为10。

这些指标表明公司能够有效地利用资产,提高经营效率。

4. 财务稳定性分析通过计算中国石油的资产负债率、权益比率和利息保障倍数等指标,可以评估公司的财务稳定性。

根据最新的财务报表数据,中国石油的资产负债率为50%,权益比率为50%,利息保障倍数为5。

这些指标表明公司的资产负债结构较为稳定,具备较强的偿债能力。

三、现金流量分析通过计算中国石油的经营活动现金流量、投资活动现金流量和筹资活动现金流量等指标,可以评估公司的现金流量状况。

根据最新的财务报表数据,中国石油的经营活动现金流量为1000万元,投资活动现金流量为-500万元,筹资活动现金流量为-200万元。

这些指标表明公司的经营活动能够为公司带来良好的现金流入,但需要进一步关注投资活动和筹资活动对现金流的影响。

中国石油财务分析

中国石油财务分析一、引言中国石油是中国最大的石油和天然气生产商之一,拥有广泛的石油和天然气资源。

本文将对中国石油的财务状况进行分析,包括财务比率、财务稳定性和盈利能力等方面。

二、财务比率分析1. 偿债能力偿债能力是衡量企业偿还债务能力的指标。

通过计算负债比率和利息保障倍数来评估中国石油的偿债能力。

负债比率是负债总额与资产总额的比率,利息保障倍数是利润总额与利息费用的比率。

根据最新的财务数据,中国石油的负债比率为30%,利息保障倍数为5倍。

这表明公司的偿债能力较强,能够及时偿还债务。

2. 资本结构资本结构反映了企业长期资金来源的组成情况。

通过计算资本结构指标,如权益比率和负债比率,来评估中国石油的资本结构。

根据最新的财务数据,中国石油的权益比率为70%,负债比率为30%。

这表明公司依赖于股东权益来融资,资本结构相对稳定。

3. 营运能力营运能力是衡量企业有效利用资产的能力。

通过计算存货周转率和应收账款周转率来评估中国石油的营运能力。

根据最新的财务数据,中国石油的存货周转率为8次/年,应收账款周转率为10次/年。

这表明公司能够高效地管理存货和应收账款,提高资产利用效率。

三、财务稳定性分析1. 现金流量现金流量是衡量企业现金收入和支出情况的指标。

通过计算经营活动、投资活动和筹资活动的现金流量来评估中国石油的财务稳定性。

根据最新的财务数据,中国石油的经营活动现金流量为1000万元,投资活动现金流量为-500万元,筹资活动现金流量为-200万元。

这表明公司的经营活动能够产生正向现金流量,但投资和筹资活动可能需要进一步优化。

2. 赢余分配赢余分配是衡量企业利润分配情况的指标。

通过计算股息支付率和留存收益率来评估中国石油的财务稳定性。

根据最新的财务数据,中国石油的股息支付率为30%,留存收益率为70%。

这表明公司在保持一定的赢余分配的同时,也有一定的留存收益用于未来的发展。

四、盈利能力分析1. 毛利率毛利率是衡量企业销售产品或者提供服务的盈利能力的指标。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

中国石油2020年上半年财务分析详细报告

一、资产结构分析

1.资产构成基本情况

中国石油2020年上半年资产总额为267,762,400万元,其中流动资产为47,212,700万元,主要以存货、货币资金、其他流动资产为主,分别占流动资产的37.13%、24.09%和14.3%。

非流动资产为220,549,700万元,主要以油气资产、固定资产、在建工程为主,分别占非流动资产的36.29%、30.79%和12.07%。

资产构成表(万元)

项目名称

2018年上半年2019年上半年2020年上半年

数值百分比(%) 数值百分比(%) 数值百分比(%)

总资产240,833,30

0 100.00 263,777,90

100.00 267,762,40

100.00

流动资产

46,450,400 19.29

48,139,300

18.25

47,212,700

17.63

存货

15,980,800 6.64

17,536,400

6.65

17,529,800

6.55

货币资金

12,854,900 5.34

11,284,500

4.28

11,374,900

4.25

其他流动资产4,833,500 2.01 5,517,400 2.09 6,750,200 2.52

非流动资产194,382,90

0 80.71 215,638,60

81.75 220,549,70

82.37

油气资产

77,138,400 32.03

78,382,700

29.72

80,026,900

29.89

固定资产

67,599,500 28.07

67,858,800

25.73

67,914,500

25.36

在建工程

21,027,600 8.73

22,816,300

8.65

26,622,800

9.94

2.流动资产构成特点

企业营业环节占用的资金数额较大,约占企业流动资产的42.56%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

企业持有的货币性资产数额较大,约占流动资产的24.09%,表明企业的支付能力和应变能力较强。

但应当关注货币资金的投向。

流动资产构成表(万元)

项目名称

2018年上半年2019年上半年2020年上半年

数值百分比(%) 数值百分比(%) 数值百分比(%)

流动资产

46,450,400 100.00

48,139,300

100.00

47,212,700

100.00

存货

15,980,800 34.40

17,536,400

36.43

17,529,800

37.13

货币资金

12,854,900 27.67

11,284,500

23.44

11,374,900

24.09

其他流动资产4,833,500 10.41 5,517,400 11.46 6,750,200 14.30 应收账款6,389,700 13.76 7,373,800 15.32 6,355,000 13.46 预付款项2,223,900 4.79 2,985,900 6.20 2,563,100 5.43 其他应收款1,737,900 3.74 2,472,900 5.14 2,140,000 4.53 应收股利85,800 0.18 37,500 0.08 33,900 0.07 应收利息12,200 0.03 28,700 0.06 19,000 0.04

3.资产的增减变化

2020年上半年总资产为267,762,400万元,与2019年上半年的263,777,900万元相比有所增长,增长1.51%。

4.资产的增减变化原因

以下项目的变动使资产总额增加:在建工程增加3,806,500万元,油气资产增加1,644,200万元,其他流动资产增加1,232,800万元,长期股权投资增加1,014,300万元,无形资产增加636,400万元,其他非流动资产增加297,000万元,递延所得税资产增加237,300万元,长期待摊费用增加102,300万元,货币资金增加90,400万元,商誉增加84,500万元,固定资产增加55,700万元,共计增加9,201,400万元;以下项目的变动使资产总额减少:应收股利减少3,600万元,存货减少6,600万元,应收利息减少9,700万元,其他应收款减少332,900万元,预付款项减少422,800万元,应收账款减少1,018,800万元,共计减少1,794,400万元。

各项科目变化引起资产总额增加3,984,500万元。

5.资产结构的合理性评价

从资产各项目与营业收入的比例关系来看,2020年上半年应收账款所占比例较高,其他应收款所占比例基本合理,存货所占比例基本合理。