中国神华2020年一季度现金流量报告

神华集团财务分析

(五)卖方议价能力

随着下游行业对煤炭需求的强劲增长以及煤炭价格市场化 进程的加快,近年来我国煤炭价格不断提高。预计未来一定 时期内我国煤炭价格将继续上涨。

主要原因除了前文提及的煤炭行业下游对煤炭的需求量不 断增长起到的拉动作用、资源价格上涨以及政策性成本的增 加将双双促使煤炭价格继续走强、我国采取的培养大型煤炭 基地、治理小煤矿的宏观调控政策使得煤炭产能将得到有效 控制、煤炭在我国资源结构中的不可替代性决定了煤炭企业 的定价优势之外,还受到国际石油价格上涨带来的资源替代 作用的推动,以及我国煤价逐步与世界价格接轨,将随国际 价格的走高而提升等。近年来合同煤价和市场煤价差距不断 拉大,随着煤炭价格市场化进程的加快,未来我国合同煤价 上涨空间较大。

3、对新进入者资金管理的威胁:由于新进入这一行业,对 这一行业的实际情况还不甚了解,对日常资金的用、调等 的掌控还不够纯熟、不够合理。 4、对新进入者技术的威胁:煤炭勘探、开发需要一些特殊 又高深的技术条件,比如说细菌氧化、原矿焙烧、加压氧 化等复杂的处理技术。对新进入者而言,要想掌握这些高 难度的处理技术使比较困难的,需要花费的代价是相当大 的。 5、对新进入者资源的威胁:煤炭工业是一种资源型产业。 没有地质资源,煤炭工业就会成为无源之水。虽然我国煤 炭的产量比较大,但是煤炭的消耗量也是与日俱增。煤炭 资源越来越匮乏,发展潜力也开始减弱 。

(一)煤炭行业的五大竞争力量分析

1.现有公司间竞争

(1)行业增长率。我国经济发展对于作为基础能源的煤炭依 赖性较强,具有资源优势的煤炭企业将具有较强竞争实力。 煤炭是我国的基础能源,目前煤炭消费占我国基础能源消费 的65%以上,占世界能源消费的25%左右。从储量来看,截至 2006年底,全球煤炭可采储备约为1万亿吨,中国的储量为 1,262亿吨,占全球12.6%。但从产量来看,近年来中国煤炭 产量一直高于其他国家,2006年中国煤炭产量以24.3亿吨占 据了全球总产量的39.2%,相对于可采储备占比高出了26.6个

中国神华财务报表分析

中国神华财务报表分析一、公司背景 (一)公司历史 1、公司成立中国神华能源股份有限公司(中国神华)由神华集团有限责任公司独家发起(中国神华),于2004年11月8日在中国北京注册成立,注册资本为1988960万元。

中国神华H 股于2005年6月在香港联合交易所上市,A 股于2007年10月在上海证券交易所上市。

2、公司主营业务中国神华是世界领先的煤炭为基础的一体化能源公司,主营业务是煤炭;发电;煤化工;运输。

2005年以H 股上市时公司以煤炭和电力的生产与销售、铁路和港口运输为主营业务。

2010 年,增加了航运业务;2013 年,增加了煤制烯烃业务。

公司以煤为基础的产业链进一步延伸,竞争优势进一步巩固。

一般经营项目:项目投资;煤炭的洗选、加工;矿产品的开发与经营;专有铁路内部运输;电力生产;开展煤炭、铁路、电力经营的配套服务;船舶的维修;能源与环保技术开发与利用、技术转让、技术咨询、技术服务;进出口业务;化工产品、化工材料、建筑材料、机械设备的销售;物业管理;以煤炭为原料,生产、销售甲醇、甲醇制烯烃、聚丙烯、聚乙烯、硫磺、C4、C5。

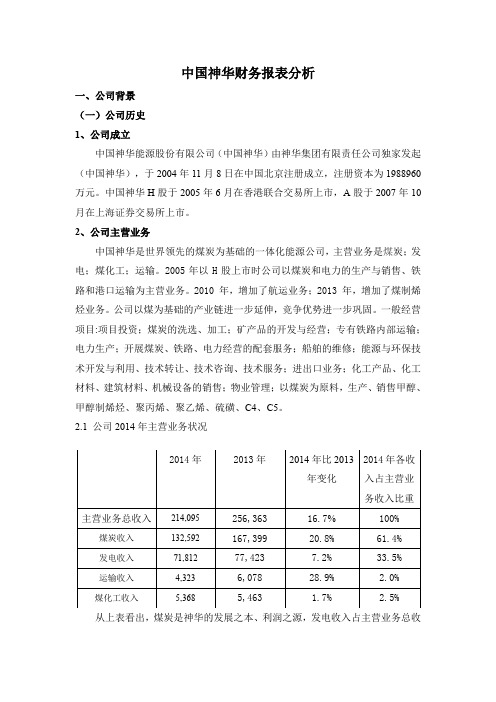

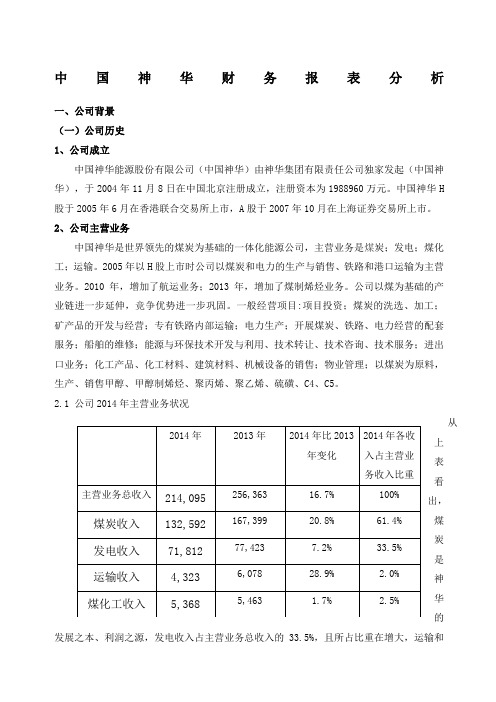

2.1 公司2014年主营业务状况从上表看出,煤炭是神华的发展之本、利润之源,发电收入占主营业务总收2014年2013年2014年比2013年变化2014年各收入占主营业务收入比重主营业务总收入214,095 256,363 16.7% 100% 煤炭收入 132,592 167,399 20.8% 61.4% 发电收入 71,812 77,423 7.2% 33.5% 运输收入 4,323 6,078 28.9% 2.0% 煤化工收入5,3685,4631.7%2.5%入的33.5%,且所占比重在增大,运输和煤化工收入占比较小。

(1)煤炭2014年2013年2014年比2013年变化(%)2012年商品煤产量306.6 318.1 -3.6 304.0煤炭销售量其中:出口量进口量451.1 514.8 -12.4 464.61.62.7 -40.63.36.9 15.2 -54.6 10.7单位:百万吨公司以市场化定价机制为核心,强化市场预判,根据用户需求组织适销煤种,积极开发新用户。

中国神华2020年一季度财务分析结论报告

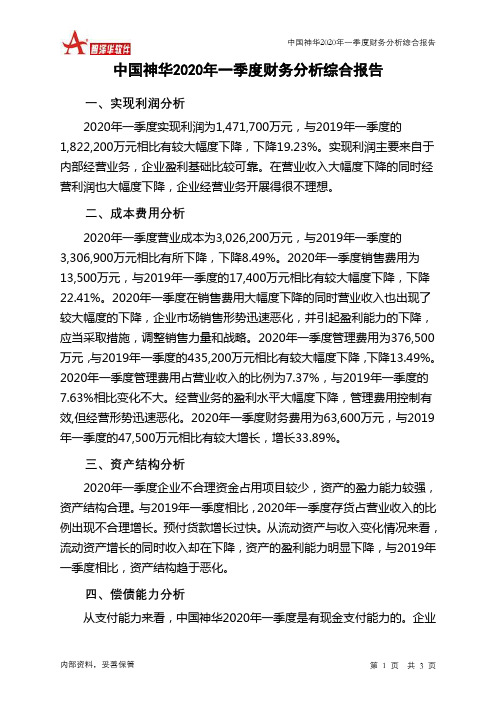

中国神华2020年一季度财务分析综合报告中国神华2020年一季度财务分析综合报告一、实现利润分析2020年一季度实现利润为1,471,700万元,与2019年一季度的1,822,200万元相比有较大幅度下降,下降19.23%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在营业收入大幅度下降的同时经营利润也大幅度下降,企业经营业务开展得很不理想。

二、成本费用分析2020年一季度营业成本为3,026,200万元,与2019年一季度的3,306,900万元相比有所下降,下降8.49%。

2020年一季度销售费用为13,500万元,与2019年一季度的17,400万元相比有较大幅度下降,下降22.41%。

2020年一季度在销售费用大幅度下降的同时营业收入也出现了较大幅度的下降,企业市场销售形势迅速恶化,并引起盈利能力的下降,应当采取措施,调整销售力量和战略。

2020年一季度管理费用为376,500万元,与2019年一季度的435,200万元相比有较大幅度下降,下降13.49%。

2020年一季度管理费用占营业收入的比例为7.37%,与2019年一季度的7.63%相比变化不大。

经营业务的盈利水平大幅度下降,管理费用控制有效,但经营形势迅速恶化。

2020年一季度财务费用为63,600万元,与2019年一季度的47,500万元相比有较大增长,增长33.89%。

三、资产结构分析2020年一季度企业不合理资金占用项目较少,资产的盈力能力较强,资产结构合理。

与2019年一季度相比,2020年一季度存货占营业收入的比例出现不合理增长。

预付货款增长过快。

从流动资产与收入变化情况来看,流动资产增长的同时收入却在下降,资产的盈利能力明显下降,与2019年一季度相比,资产结构趋于恶化。

四、偿债能力分析从支付能力来看,中国神华2020年一季度是有现金支付能力的。

企业内部资料,妥善保管第1 页共3 页。

中国神华财务报表分析

中国神华财务报表分析一、公司背景 (一)公司历史 1、公司成立中国神华能源股份有限公司(中国神华)由神华集团有限责任公司独家发起(中国神华),于2004年11月8日在中国北京注册成立,注册资本为1988960万元。

中国神华H 股于2005年6月在香港联合交易所上市,A 股于2007年10月在上海证券交易所上市。

2、公司主营业务中国神华是世界领先的煤炭为基础的一体化能源公司,主营业务是煤炭;发电;煤化工;运输。

2005年以H 股上市时公司以煤炭和电力的生产与销售、铁路和港口运输为主营业务。

2010 年,增加了航运业务;2013 年,增加了煤制烯烃业务。

公司以煤为基础的产业链进一步延伸,竞争优势进一步巩固。

一般经营项目:项目投资;煤炭的洗选、加工;矿产品的开发与经营;专有铁路内部运输;电力生产;开展煤炭、铁路、电力经营的配套服务;船舶的维修;能源与环保技术开发与利用、技术转让、技术咨询、技术服务;进出口业务;化工产品、化工材料、建筑材料、机械设备的销售;物业管理;以煤炭为原料,生产、销售甲醇、甲醇制烯烃、聚丙烯、聚乙烯、硫磺、C4、C5。

2.1 公司2014年主营业务状况从上表看出,煤炭是神华的发展之本、利润之源,发电收入占主营业务总收入的33.5%,且所占比重在增大,运输和2014年 2013年 2014年比2013年变化2014年各收入占主营业务收入比重主营业务总收入 214,095256,363 16.7% 100% 煤炭收入 132,592 167,399 20.8% 61.4% 发电收入 71,812 77,423 7.2% 33.5% 运输收入 4,323 6,078 28.9% 2.0% 煤化工收入5,3685,4631.7%2.5%煤化工收入占比较小。

(1)煤炭2014年2013年2014年比2013年变化(%)2012年商品煤产量306.6 318.1 -3.6 304.0煤炭销售量其中:出口量进口量451.1 514.8 -12.4 464.6 1.6 2.7 -40.6 3.3 6.9 15.2 -54.6 10.7单位:百万吨公司以市场化定价机制为核心,强化市场预判,根据用户需求组织适销煤种,积极开发新用户。

中国神华财务报表分析

中国神华财务报表分析中国神华财务报表分析一、公司背景(一)公司历史1、公司成立中国神华能源股份有限公司(中国神华)由神华集团有限责任公司独家发起(中国神华),于2004年11月8日在中国北京注册成立,注册资本为1988960万元。

中国神华H股于2005年6月在香港联合交易所上市,A股于2007年10月在上海证券交易所上市。

2、公司主营业务中国神华是世界领先的煤炭为基础的一体化能源公司,主营业务是煤炭;发电;煤化工;运输。

2005年以H股上市时公司以煤炭和电力的生产与销售、铁路和港口运输为主营业务。

2010 年,增加了航运业务;2013 年,增加了煤制烯烃业务。

公司以煤为基础的产业链进一步延伸,竞争优势进一步巩固。

一般经营项目:项目投资;煤炭的洗选、加工;矿产品的开发与经营;专有铁路内部运输;电力生产;开展煤炭、铁路、电力经营的配套服务;船舶的维修;能源与环保技术开发与利用、技术转让、技术咨询、技术服务;进出口业务;化工产品、化工材料、建筑材料、机械设备的销售;物业管理;以煤炭为原料,生产、销售甲醇、甲醇制烯烃、聚丙烯、聚乙烯、硫磺、C4、C5。

2.1 公司2014年主营业务状况2014年2013年2014年比2013年变化2014年各收入占主营业务收入比重主营业务总收入214,095256,363 16.7%100%煤炭收入132,592167,399 20.8% 61.4% 发电收入71,81277,423 7.2% 33.5%从上表看出,煤炭是神华的发展之本、利润之源,发电收入占主营业务总收入的33.5%,且所占比重在增大,运输和煤化工收入占比较小。

(1)煤炭2014年2013年 2014年比2013年变化(%)2012年商品煤产量 306.6 318.1 -3.6 304.0 煤炭销售量 其中:出口量进口量451.1 514.8 -12.4 464.6 1.6 2.7 -40.6 3.3 6.915.2-54.610.7单位:百万吨公司以市场化定价机制为核心,强化市场预判,根据用户需求组织适销煤种,积极开发新用户。

中国神华2020年一季度财务分析详细报告

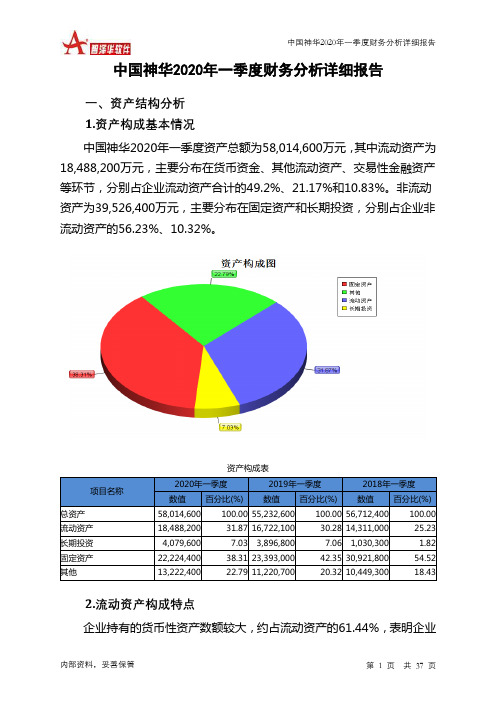

中国神华2020年一季度财务分析详细报告一、资产结构分析1.资产构成基本情况中国神华2020年一季度资产总额为58,014,600万元,其中流动资产为18,488,200万元,主要分布在货币资金、其他流动资产、交易性金融资产等环节,分别占企业流动资产合计的49.2%、21.17%和10.83%。

非流动资产为39,526,400万元,主要分布在固定资产和长期投资,分别占企业非流动资产的56.23%、10.32%。

资产构成表项目名称2020年一季度2019年一季度2018年一季度数值百分比(%) 数值百分比(%) 数值百分比(%)总资产58,014,600 100.00 55,232,600 100.00 56,712,400 100.00 流动资产18,488,200 31.87 16,722,100 30.28 14,311,000 25.23 长期投资4,079,600 7.03 3,896,800 7.06 1,030,300 1.82 固定资产22,224,400 38.31 23,393,000 42.35 30,921,800 54.52 其他13,222,400 22.79 11,220,700 20.32 10,449,300 18.432.流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的61.44%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

流动资产构成表项目名称2020年一季度2019年一季度2018年一季度数值百分比(%) 数值百分比(%) 数值百分比(%)流动资产18,488,200 100.00 16,722,100 100.00 14,311,000 100.00 存货1,421,800 7.69 1,091,100 6.52 1,548,600 10.82 应收账款973,500 5.27 1,058,200 6.33 1,441,300 10.07 其他应收款0 0.00 212,200 1.27 273,100 1.91 交易性金融资产2,002,300 10.83 3,274,600 19.58 0 0.00 应收票据261,300 1.41 380,900 2.28 594,800 4.16 货币资金9,096,300 49.20 8,906,100 53.26 8,561,600 59.83 其他4,733,000 25.60 1,799,000 10.76 1,891,600 13.223.资产的增减变化2020年一季度总资产为58,014,600万元,与2019年一季度的55,232,600万元相比有所增长,增长5.04%。

中国神华2020年实现净利润391.7亿 同比下降9.4%

中国神华2020年实现净利润391.7亿同比下降9.4%发布时间:2021-03-30中国神华日前发布的年报显示,公司2020年实现营业总收入2332.6亿,同比下降3.6%,降幅较去年同期收窄;实现归母净利润391.7亿,同比下降9.4%,降幅较去年同期扩大;每股收益为1.97元。

团营业收入同比下降的主要原因是:①集团平均煤炭销售价格同比下降3.8%,导致煤炭销售收入同比下降;②公司财务报表合并范围变化以及售电量、售电均价同比下降导致售电收入同比下降:2019年1月营业收入包含本公司组建北京国电交易中投出的电力资产产生的收入,自2019年2月起该项资产不再纳入本公司财务报表合并范围;剔除前项因素影响,可比口径下集团2020年的售电量同比下降2.6%、售电均价下降1.2%。

年报表示,集团的主要运营模式为煤炭生产→煤炭运输(铁路、港口、航运)→煤炭转化(发电及煤化工)的一体化产业链,各分部之间存在业务往来。

2020年集团煤炭、发电、运输及煤化工分部经营收益(合并抵销前)占比为54%、13%、32%和1%(2019年:54%、15%、30%和1%)。

2020年集团年实现商品煤产量291.6百万吨(2019年:282.7百万吨),同比增长3.1%。

完成掘进总进尺42.6万米(2019年:35.6万米),同比增加7万米,其中神东矿区完成掘进进尺37.7万米。

2020年集团实现煤炭销售量446.4百万吨(2019年:447.1百万吨),同比下降0.2%。

按年度长协合同销售的煤炭量为190.0百万吨,占集团煤炭销售量的42.5%,其中对15家已签署三年(2019-2021年)电煤年度长协合同的外部客户的煤炭销售量为144.5百万吨,占年度长协合同销售量的76.1%。

对前五大外部煤炭客户销售量为153.3百万吨,占煤炭销售总量的34.3%;其中,对最大客户国家能源集团的煤炭销售量为133.1百万吨,占煤炭销售总量的29.8%。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

中国神华

2020年一季度现金流量报告 内部资料,妥善保管 第 1 页 共 4 页 中国神华2020年一季度现金流量报告

一、现金流入结构分析

2020年一季度现金流入为9,138,700万元,与2019年一季度的

7,929,200万元相比有较大增长,增长15.25%。

企业通过销售商品、提供劳务所收到的现金为5543500.00万元,它是企业当期现金流入的最主要来源,约占企业当期现金流入总额的60.66%。

企业销售商品、提供劳务所产生的现金能够满足经营活动的现金支出需求,销售商品、提供劳务使企业的现金净增加2998400.00万元。

在当期的现金流入中,企业通过收回投资、变卖资产等大的结构性调整活动所取得的现金也占不小比重,占企业当期现金流入总额的18.97%。

但企业收回投资和变卖资产的目的主要是为了偿还到期债务。

2020年一季度经营现金收益率为58.7%,与2019年一季度的54.31%相比有所提高,提高4.39个百分点。

二、现金流出结构分析

2020年一季度现金流出为5,224,900万元,与2019年一季度的

6,100,300万元相比有较大幅度下降,下降14.35%。

最大的现金流出项目为购买商品和接受劳务所支付的现金,占现金流出总额的45.48%。