国际化并购经典案例——天齐锂业

收购锂矿案例

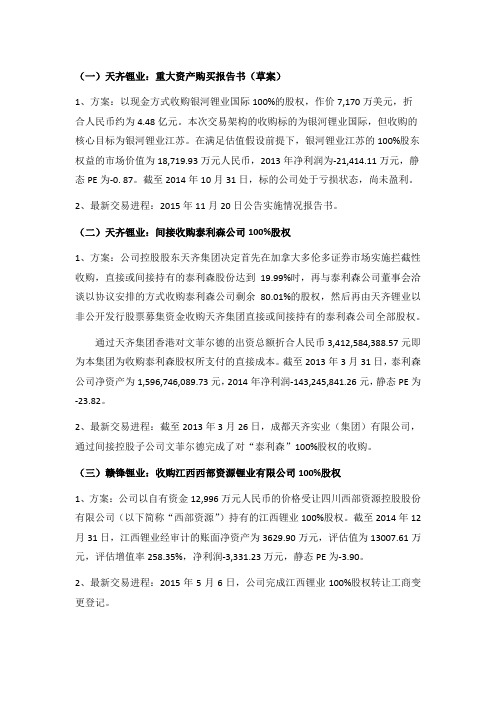

(一)天齐锂业:重大资产购买报告书(草案)1、方案:以现金方式收购银河锂业国际100%的股权,作价7,170万美元,折合人民币约为4.48亿元。

本次交易架构的收购标的为银河锂业国际,但收购的核心目标为银河锂业江苏。

在满足估值假设前提下,银河锂业江苏的100%股东权益的市场价值为18,719.93万元人民币,2013年净利润为-21,414.11万元,静态PE为-0.87。

截至2014年10月31日,标的公司处于亏损状态,尚未盈利。

2、最新交易进程:2015年11月20日公告实施情况报告书。

(二)天齐锂业:间接收购泰利森公司100%股权1、方案:公司控股股东天齐集团决定首先在加拿大多伦多证券市场实施拦截性收购,直接或间接持有的泰利森股份达到19.99%时,再与泰利森公司董事会洽谈以协议安排的方式收购泰利森公司剩余80.01%的股权,然后再由天齐锂业以非公开发行股票募集资金收购天齐集团直接或间接持有的泰利森公司全部股权。

通过天齐集团香港对文菲尔德的出资总额折合人民币3,412,584,388.57元即为本集团为收购泰利森股权所支付的直接成本。

截至2013年3月31日,泰利森公司净资产为1,596,746,089.73元,2014年净利润-143,245,841.26元,静态PE 为-23.82。

2、最新交易进程:截至2013年3月26日,成都天齐实业(集团)有限公司,通过间接控股子公司文菲尔德完成了对“泰利森”100%股权的收购。

(三)赣锋锂业:收购江西西部资源锂业有限公司100%股权1、方案:公司以自有资金12,996万元人民币的价格受让四川西部资源控股股份有限公司(以下简称“西部资源”)持有的江西锂业100%股权。

截至2014年12月31日,江西锂业经审计的账面净资产为3629.90万元,评估值为13007.61万元,评估增值率258.35%,净利润-3,331.23万元,静态PE为-3.90。

国际化并购经典案例——天齐锂业50页PPT

56、极端的法规,就是极端的不公。 ——西 塞罗 57、法律一旦成为人们的需要,人们 就不再 配享受 自由了 。—— 毕达哥 拉斯 58、法律规定的惩罚不是为了私人的 利益, 而是为 了公共 的利益 ;一部 分靠有 害的强 制,一 部分靠 榜样的 效力。 ——格 老秀斯 59、假如没有法律他们会更快乐的话 ,那么 法律作 为一件 无用之 物自己 就会消 灭。— —洛克

Thank you

Hale Waihona Puke 60、人民的幸福是至高无个的法。— —西塞 罗

6、最大的骄傲于最大的自卑都表示心灵的最软弱无力。——斯宾诺莎 7、自知之明是最难得的知识。——西班牙 8、勇气通往天堂,怯懦通往地狱。——塞内加 9、有时候读书是一种巧妙地避开思考的方法。——赫尔普斯 10、阅读一切好书如同和过去最杰出的人谈话。——笛卡儿

天齐锂业全产业链优势尽显 业绩持续高歌猛进

70 2017/04/14

Copyrighቤተ መጻሕፍቲ ባይዱ©博看网 . All Rights Reserved.

天齐锂业还谨慎向下游 拓展。公司通过子公司接受 昆瑜锂业以经营性净资产增 资的方式扩大金属锂及型材 产能,昆瑜锂业金属锂产能 为 600 吨。此次投资扩张金 属锂产能,与氯化锂产能形 成较好的协同效应,为公司 在超薄超宽锂带等领域的研 发和市场开拓奠定基础。

未来,新能源汽车行业 仍将长期处于行业长景气周 期的上升阶段,对锂电池及 其关键材料锂化合物和锂资 源的需求带来可持续的积极 推动,作为行业龙头,天齐 锂业仍将保持持续快速地业 绩增长态势。

位奠定坚实的基础。 目 前, 三 元 正 极 材 料

高镍趋势明显,由于较低的 熔点只能使用氢氧化锂为原 料,在特斯拉市场 2018 年将 迎来新爆发、国内三元正极 材料占比逐渐提升的大背景 下,价格有望持续坚挺。公 司布局高瞻远瞩,公告预计 2.4 万吨氢氧化锂项目年新 增 收 入 16.8 亿 元, 年 新 增 净利润 4.15 亿元,而如果以 当前氢氧化锂价格乐观估计 (15 万 元 / 吨 ) 计 算, 项 目 满产后有望实现年新增收入 36 亿元,年新增净利润 9 亿 元,有望在氢氧化锂加工市 场续写龙头地位。

3 月 27 日晚间,天齐锂 业 披 露 2016 年 年 报, 公 司 2016 年实现营业收入 39.05 亿 元, 同 比 增 长 109.15%; 产品综合毛利率为 71.25%, 较上年提高 24.31 个百分点; 实现归属于上市公司股东的 净利润 15.12 亿元,同比增 长 510.03%。

天齐锂业斥资260亿收购SQM部分股权

天齐锂业斥资260亿收购SQM部分股权

天齐锂业收购SQM股份,无疑将进一步巩固公司全球领先地位,有利于公司长远发展。

两者“强强联合”,或将对全球锂供应格局产生深远影响。

曾经收购泰利森一举奠定锂盐巨头地位的天齐锂业(002466)将再次扩张全球版图。

5月18日,天齐锂业发布公告称,同意公司及公司控制的智利全资子公司Inversiones TLC SpA与交易对方Nutrien Ltd.及其3个全资子公司Inversiones RAC Chile S.A.,Inversiones El Boldo Limitada 和Inversiones PCS Chile Limitada (以下合称“Nutrien 集团”)签署关于拟以自筹资金约40.66 亿美元(按照5月17日中国外汇交易中心受权公布的人民币汇率中间价折合人民币约258.93 亿元)受让Nutrien 集团合计持有的Sociedad Química y Minera de Chile S.A.(下称“SQM”)的62,556,568 股 A 类股(约占SQM 总股本的23.77%)的协议。

资料显示,SQM拥有阿塔卡玛盐湖的优质资源,与美国雅宝(Albemarle)和美国FMC几乎垄断了全球80%的卤水锂盐产量,被称为锂供应商三巨头。

【金融】【并购】上市公司海外并购案例分析

上市公司海外收购案例分析案例一:天齐锂业收购澳洲泰利森锂矿 (2)(1)天齐锂业控股股东天齐集团通过子公司天齐集团香港收购文菲尔德的65%股权 . 2(2)天齐锂业非公开发行募集资金,发行对象全部为机构投资者 (3)(3)天齐锂业再以现金支付方式向天齐集团购买文菲尔德51%股权 (3)【交易方案小析】 (4)案例二:洲际油气收购哈萨克斯坦马腾石油 (5)(1)上市公司控股股东的股权变更 (5)(2)上市公司自筹资金先行收购马腾石油 (8)(3)非公开募集资金偿还股东借款 (9)【交易方案小析】 (9)案例三南京新百收购HighlandGroup(持有英国商场House of Fraser100%股权) (10)依靠自有资金和银行贷款 (10)【交易方案小析】 (12)结语 (12)在国家战略扶持、企业发展境外业务需求愈发强烈的大背景下,越来越多的上市公司开始寻求收购海外标的,并购动机或是谋求优质资源与先进技术,或是拓展国际销售网络等等。

在今年《上市公司重大资产重组管理办法》修订以前,所有的上市公司重大资产重组都需要证监会上市部审批,涉及到现金购买及出售资产70%的重大资产重组、发行股份购买资产以及换股吸收合并还要并购重组委审核,但是海外标的的审查周期尤其漫长,不仅价格谈判上存在不可预期,同时法律程序上也异常冗长,因此部分上市公司选择了多种方法绕开重大资产重组审核,本文将对A股市场上的典型海外收购案例进行研究分析。

案例一:天齐锂业收购澳洲泰利森锂矿1、启动时间:2012.12(发布非公开预案)2、交易标的:文菲尔德(泰利森母公司,100%控股)51%股权3、交易金额:30.31亿人民币4、实施步骤(1)天齐锂业控股股东天齐集团通过子公司天齐集团香港收购文菲尔德的65%股权文菲尔德为专为收购泰利森设置的持股公司,上市公司收购前文菲尔德的股权结构为天齐集团香港持股65%、中投国际子公司立德公司持股35%。

天齐锂业分析报告

天齐锂业分析报告天齐锂业是我国最大的锂盐生产企业之一,主要从事锂盐产品的研发、生产和销售。

公司秉承“砥砺奋进,追求卓越”的经营理念,不断加大技术创新投入,提高产品质量和市场竞争力。

以下是对天齐锂业的分析报告。

一、产业发展态势近年来,随着新能源车市场的快速崛起,锂盐需求迅速增长,天齐锂业受益于市场需求的大幅增加。

同时,全球对于环境友好型能源的需求也在不断增加,锂电池等高端锂盐产品的市场潜力巨大。

天齐锂业在这个大环境下拥有良好的发展机遇。

二、技术实力和创新能力天齐锂业拥有一支专业的研发团队,不断加大科技创新投入,提升技术水平。

公司与多所知名高校和科研院所建立了紧密的合作关系,通过技术合作和人才引进不断优化产品结构和工艺流程,提高产品质量和技术含量。

三、产品市场竞争力天齐锂业产品质量优良,市场竞争力强。

公司锂盐产品广泛应用于锂电池、涂料、瓷砖釉料等领域,市场份额稳步增长。

尤其是随着新能源汽车产销的快速增长,锂电池市场需求持续高涨,给予天齐锂业巨大的发展机会。

四、产业链整合和市场拓展天齐锂业不仅在锂盐矿业方面拥有自己的产业链,而且还积极进行国内外市场的拓展。

公司先后在海外建立了多个生产基地和销售网络,实现了海外市场的迅速拓展,不断提高全球市场份额。

五、政策环境和可持续发展随着我国新能源政策的出台和对环保产业的支持力度的加大,天齐锂业在政策环境方面得到了有力的支持。

同时,公司也积极参与社会责任,致力于环境保护和可持续发展,推动绿色经济的发展。

六、风险与挑战尽管天齐锂业在市场上保持着较高的竞争力,但行业竞争仍然激烈,国内外锂盐生产企业众多。

另外,锂矿资源的垄断和价格波动也是影响公司盈利能力的因素之一、此外,环境保护压力和能源消耗问题也需要公司积极应对。

总结:天齐锂业作为国内锂盐生产行业的领军企业,积极应对市场挑战,通过不断加大技术创新投入,拓展市场和完善产业链,稳步发展壮大。

然而,公司仍需密切关注市场环境变化和行业竞争,提高核心竞争力和创新能力,为可持续发展奠定坚实基础。

海外并购:中国企业势与谋

海外并购:中国企业势与谋活跃的身躯,矫健的脚步,大手笔下注……,还在欧美企业苦苦疗治被金融危机和债务危机侵蚀和撕裂的残疾身躯时,蛰伏已久的中国企业顺势而起并强势发力,在全球范围内掀起了一场又一场资本并购的狂澜,其亢奋之势不仅为世界经济增添了浓墨重彩的一笔,也让国际社会听到了中国经济阔步全球的铿锵声音。

丰收之年发轫于1990年代之初的中国企业海外并购在2012年中获得了持续加码的动力。

一方面,欧债危机的发酵和肆虐驱动着发达经济体中的资产价格不断走低,为中国企业制造了“抄底”的机会;另一方面,由于国内新老行业产能过剩的压力,加之经济增长放缓生态中本土投资机会与商业空间的压缩,海外投资便渐渐成为中国企业延续发展和提升技术等软硬件能力的主要途径。

中国商务部公布的数据显示,2012年中国企业通过并购和参股方式累计实现非金融类对外直接投资625.3亿美元,同比增长25%。

同时,据清科集团发布的研究报告表明,2012年我国企业海外并购共计112起,同比上涨1.8%,而来自汤姆森路透集团的数字则显示,中国对外并购在2012年总量增加了28%,因此,无论从并购规模还是并购数量来讲,中国企业均创下历史新高。

可以说2012年是中国企业海外并购的“丰收年”。

出于产业升级的需要,通过并购的捷径进入欧美发达国家市场以获取助推转型的外部要素资源尤其是技术力量成为了中国企业在海外频频“下注”的战略动力,也正是如此,欧美市场成为了中国企业海外并购的最主要阵地。

资料显示,2012年中企在整个美洲大陆交易金额为277.59亿美元,占到交易总额的63%以上,其中北美洲是吸引中国企业金额最多的区域,交易金额达251.09亿美元。

欧洲排名第二,交易金额达到83亿美元,占比17%。

这样一来,中国企业海外并购的八成交易在欧美市场完成。

与往年一样,国有企业仍然扮演着海外并购的主力阵容。

从三一重工斥资3.24亿欧元收购世界混凝土巨头德国的普茨迈斯特,到山东重工出资3.74亿欧元控股意大利最大的豪华游艇制造企业法拉蒂集团和豪掷7.38亿欧元入股欧洲第一大工业叉车制造企业德国凯傲集团,再到光明食品以7亿英镑入股了英国最大的早餐谷物品牌维他麦,直至海尔集团宣布成为新西兰电气品牌斐雪派克90%股份的持有人……,中国国有企业不仅展示出了强大的资本竞购实力,而且也显示出灵敏的市场发现和资产捕捉能量。

有色冶炼加工企业并购效应研究--基于天齐锂业并购泰利森的案例分析

有色冶炼加工企业并购效应研究--基于天齐锂业并购泰利森的案例分析摘要:本文基于天齐锂业并购泰利森的案例,深入研究了有色冶炼加工企业并购的效应。

经过分析,本文得出以下结论:首先,并购可以增加企业的规模和市场份额,进而提高企业的综合竞争力;其次,并购可以帮助企业实现降本增效,提高资源利用效率,降低生产成本;第三,并购可以带来技术和管理方面的提升,进一步提高企业的核心竞争力;最后,合理安排并购交易模式,降低风险,是实现并购效益的关键。

关键词:有色冶炼加工企业,并购,效应,天齐锂业,泰利森Abstract: Based on the case of Tianqi Lithium's acquisition of Talison, this paper conducts an in-depth study of the effects of mergers and acquisitions of non-ferrous metallurgical processing enterprises. After analysis, this paper comes to the following conclusions: first, mergers and acquisitions can increase the scale and market share of enterprises, thereby improving the comprehensive competitiveness of enterprises; second, mergers and acquisitions can help enterprises achieve cost reduction and efficiency enhancement, improve resource utilization efficiency, and reduce production costs; third, mergers and acquisitions can bring about technological and management improvements, further improving the core competitiveness of enterprises; Finally, reasonablearrangement of merger and acquisition transaction modes and risk reduction are the key to achieving the benefits of mergers and acquisitions.Key words: non-ferrous metallurgical processing enterprise, mergers and acquisitions, effects, Tianqi Lithium, Talison一、引言随着市场经济的深入发展,企业之间的竞争越来越激烈。

天齐锂业收购SQM获智利法院批准 离完成收购SQM股权又近了一步

天齐锂业收购SQM获智利法院批准离完成收购

SQM股权又近了一步

天齐锂业与FNE达成《庭外协议》,并获得智利TDLC法院的批准,向完成收购SQM股权交易迈进了一大步。

10月8日,天齐锂业(002466)发布重大资产购买进展公告称:9月13日,智利TDLC法院举行听证会就《庭外协议》内容进行了审查,并于2018年10月4日作出裁决,批准公司与智利国家经济检察院(FNE)签订的《庭外协议》(以上均为智利圣地亚哥当地时间)。

根据当地法律和TDLC的程序,裁决之日起5个工作日内,如果参与听证会的任何一方均未向TDLC提出复议申请则裁决生效。

如有第三方提出异议,TDLC需要对异议进行考虑后方可作出决定;公司将持续关注进展,并按照相关法规及时披露。

据了解,按照与FNE达成的协议,天齐锂业提名的董事不能是自己的高管、董事或雇员,并且除非有独立董事的提名,否则这些董事不能加入董事会的某些委员会。

按照协议,天齐锂业提名的董事也被禁止披露SQM的商业敏感信息。

该协议有效期为六年。

天齐锂业“蛇吞象”式跨国收购SQM:否极泰来还是雪上加霜

天齐锂业“蛇吞象”式跨国收购SQM:否极泰来还是雪上加霜一、引言5月21日,天齐锂业召开2020年度股东大会,超过120家机构和中小投资者齐聚,股东大会现场水泄不通,就连过道等空隙都坐满了人。

当日,天齐锂业董事长蒋卫平、新任总裁夏浚诚、财务总监邹军、董秘李波等高管团队悉数亮相,除股东大会必要流程外,高管们与投资者直接切入问答交流主题。

近年来,因260亿元人民币巨资收购SQM25.86%的股权后,天齐锂业一度陷入了严重的债务、资金等问题。

度过了最为艰难的2020年后,天齐董事长蒋卫平借年度股东大会表示,不后悔收购SQM部分股权。

二、案例概况(一)案例相关公司简介1、天齐锂业简介天齐锂业股份有限公司是中国和全球领先、以锂为核心的新能源材料企业,为深圳证券交易所上市公司(SZ.002466),业务包括锂化合物及衍生物生产与锂精矿开采及生产。

在中国四川、江苏、重庆和澳大利亚等地设立生产、资源基地或分支机构,客户遍及全球。

2、SQM简介智利矿业化工股份公司是世界上最大的硝酸钾和碘生产商。

它还生产特种植物营养素、碘衍生物、锂及其衍生物、氯化钾、硫酸钾和某些工业化学品(包括工业硝酸盐和太阳盐)。

其产品通过全球分销网络销往115多个国家,2016年92%的销售额来自智利以外的国家。

它的产品主要来自智利北部的矿藏。

它开采和加工caliche ore和brine deposits。

智利北部的caliche ore是世界上唯一已知的硝酸盐和碘矿床,也是世界上最大的天然硝酸盐商业开采来源。

阿塔卡马盐水湖是智利北部阿塔卡马沙漠的盐渍洼地,盐渍沉积物中含有高浓度的锂和钾,以及高浓度的硫酸盐和硼。

(二)交易目的为配合2018年收购SQM部分股权,天齐锂业早就启动了香港IPO工作,聆讯也已经通过,但最终却没能实现港股上市赴港上市以解决债务问题及更好的战略布局。

(三)交易结构本次交易的交易价款共计 4,066,176,920 美元,其中,3.253 亿美元系来自《存款托管协议》项下的初始托管资金、35 亿美元系来自跨境银团贷款、剩余 240,876,920 美元来自买方自有资金。

天齐锂业海外股权收购财务风险案例研究

/CHINA MANAGEMENT INFORMATIONIZATION天齐锂业海外股权收购财务风险案例研究韦宝(合肥工业大学,合肥230041)[摘要]文章以天齐锂业2018年收购智利SQM 公司股权这一案例为研究对象,从定价风险、融资风险和支付风险等角度分析了公司在股权收购时所面临的财务风险。

本文认为收购方可以采取改善公司内部控制环境、科学运用多种估值方法、拓宽融资渠道、合理选择支付方式等措施,对收购风险进行有效防控。

[关键词]天齐锂业;海外股权收购;财务风险;风险控制doi:10.3969/j.issn.1673-0194.2021.21.012[中图分类号]F275[文献标识码]A[文章编号]1673-0194(2021)21-0026-03[收稿日期]2021-04-010引言2020年4月,天齐锂业发布了2019年度业绩预告,预告显示公司对持有的SQM 股权计提了52.79亿元的资产减值准备,预计归属于上市公司股东的净利润为-59.83亿元,较上年减少了371.96%。

与此同时,公司债台高筑、资产负债率飙升,面临严峻的偿债风险。

从天齐锂业的案例可以看出,海外股权收购具有高风险性,财务风险尤其突出。

本文系统分析了天齐锂业收购SQM 股权可能遇到的财务风险,并针对性地提出了应对措施和启示,希望能为今后同类企业在进行海外股权收购时提供有用参考。

1案例介绍1.1双方简介1.1.1天齐锂业公司介绍天齐锂业于1995年在四川成立,2010年公司带着“中国锂行业龙头企业”的光环在深交所中小板挂牌上市,股票代码002466。

2014年,公司通过迂回方式并购了全球最大的固体锂矿供应商———澳大利亚泰利森公司。

2018年,公司又收购了智利SQM 公司部分股权。

经过多年发展,天齐锂业已成为世界第三的锂化工产品供应商,公司业务涵盖了锂矿资源开发、加工销售等锂产业链的关键阶段。

1.1.2SQM 公司介绍收购标的SQM 公司成立于1968年,总部位于智利首都圣地亚哥,后来在智利和美国两地上市。

海外资源并购术县级小厂何以改写全球格局

海外资源并购术县级小厂何以改写全球格局作者:符胜斌来源:《新财富》 2018年第9期锂金属素有“工业味精”之称,其行业规模比较小,在新能源行业大发展前,并不为大众所熟知。

天齐锂业的前身射洪锂业则是这个小行业中毫不起眼的一家小企业。

射洪锂业是在1992 年成立的射洪县国有企业,自成立之日起便陷入长期亏损,截至到2004 年,射洪锂业已累计亏损6200 余万,而股东的出资只不过有2000 万元,股东损失殆尽。

为卸下这一“包袱”,2004 年射洪县政府与蒋卫平所控制的天齐集团签署协议,在剥离射洪锂业约7000 万元债务后,以1144 万元价格,将射洪锂业全部股权转让给天齐集团,射洪锂业更名为天齐锂业。

似乎受更名的影响,天齐锂业自此走上了与之前完全不同的发展之路,一场影响世界锂行业格局的“风暴”也在悄然形成。

从贸易商到实业家的华丽转身蒋卫平和射洪锂业结缘,主要还在于其与射洪锂业形成的长期贸易合作关系。

射洪锂业主要生产工业碳酸锂,所需的原料原本由其股东四川金川提供。

但由于四川金川的锂矿品位低、规模小,国内其他锂辉石矿也存在品质不稳定、供应规模小等问题,自1998年开始,射洪锂业便开始通过蒋卫平控制的天齐五矿代理进口澳大利亚泰利森的锂辉石,蒋卫平也由此开始与射洪锂业结缘。

这一缘分直到2004 年完成射洪锂业股权转让取得阶段性成果。

根据蒋卫平的回忆,之所以愿意在当时锂行业发展前景不明的情况下接手射洪锂业,主要是其在研究元素周期表后发现,“锂”在核爆炸里起控制速度的作用。

当初日本研制过锂电池,是非常初级的一代。

但他觉得“锂”前景广阔,人类利用这个元素的可能性非常大,由此毫不犹豫地介入射洪锂业的重组。

工科出身的蒋卫平入主天齐锂业后,立即从技改升级、改变管理和经营方式、提高劳动生产率等方面进行了一系列“手术”。

经过数年努力,蒋卫平终将一家濒临破产的小企业打造成为一家上市公司。

从2007 年到2010 年上市前夕,天齐锂业基本每年实现营收3 亿元,利润5000 万元左右,资产规模也从2.9 亿元稳步增长到10.4 亿元(图1)。

由天齐锂业“走出去”成功案例引发的思考

由天齐锂业“走出去”成功案例引发的思考作者:张彤来源:《对外经贸实务》2018年第01期摘要:全球气候变暖是悬在人类头顶的达摩克利斯之剑,应运而生的新能技术开发,也推动了电动汽车、高能锂电池市场发展,同时带动了全球范围内对锂矿资源的勘察开发热潮,致使锂矿开采正成为国际矿业市场的新宠。

反观国内,现阶段我国锂资源对外依存度较高,在此背景下,从中国西部县城“走出去”的民营企业天齐锂业通过对澳大利亚优质锂矿资产的并购逐渐成为具有国际影响力的公司。

本文对天齐锂业“走出去”的成功案例进行具体分析,并且提出了我国资源型公司对外直接投资的几点启示,以期对我国海外投资顺利开展提供参考。

关键词:天齐锂业;“走出去”;成功经验;几点启示采矿业一直是中国对澳大利亚直接投资的重点行业。

据2016年《中国对外直接投资统计公报》数据显示,中国对澳大利亚直接投资存量为333.51亿美元,其中采矿业191.52亿美元,占比57.4%。

尽管中澳矿业领域的投资合作可以追溯至1986年,但中国对澳矿业投资“折戟”案例也并非罕有。

本文通过对天齐锂业“走出去”的案例进行简述,重点分析此案得以成功的主要经验,并在此基础上提出了针对中国矿企赴澳直接投资的几点启示。

一、案例简介澳大利亚是继智利之后全球第二大固体锂生产国,2014年氧化锂产量占全球总产量的三分之一以上,并拥有超过25年的开采和出口锂矿石的历史。

泰利森锂业(Talison)地处西澳,是全球最大的锂矿石供应商,其产出约占全球锂矿石产量的65%,在全球锂资源供应中占到约35%的份额,供应了中国约80%的锂精矿,拥有世界上储量最大、品质最好的锂辉石矿---西澳格林布什(Greenbush)矿藏,矿产资源总计储量为7040万吨,探明的矿物储量为3140万吨。

天齐锂业的前身为国有企业射洪锂业,2007年完成股份制改造,更名为“四川天齐锂业股份有限公司”。

2008年10月取得雅江措拉锂辉石探矿权。

锂矿领域基于产业升级与整合的跨境并购动因与风险防范探析——以天齐锂业并购澳洲ESS_锂矿为例

【摘要】2023年伊始,鉴于我国经济的复苏和部分企业成长的需求,预计有关新能源上市公司跨境跨国并购案数量有望回升,但跨国并购是企业在不同国家和地区的资源整合,这意味着会有更艰难的前景与风险,需要企业充分了解跨国并购过程中的风险,采取有效的风险控制措施。

在“双碳政策”的支持下,有着“白色石油”之称的锂矿被赋予了长期发展价值。

文章通过跨境并购分析了天齐锂业的自身优势,结合跨境并购的动因与预计公司可能面对的风险,针对未来绿色发展新态势的政策与锂矿业深度融合,让新能源行业实现产业升级与资源整合,为锂矿业的产业升级与整合提供了建议规范与未来发展方向,在理论和实践中都具有重要意义。

【关键词】锂矿业;跨境并购;财务分析; 整体风险防范【中图分类号】F202;F275;F272 现阶段,我国正在全力保障“碳达峰”和“碳中和”战略的施行,同时承诺到2030年实现“碳达峰”,到2060年实现“碳中和”,新能源行业即将会拥有全面的发展。

“锂”资源作为新能源电池的重要材料,国家高度重视对锂资源的勘查与开发。

2022年我国的碳酸锂产量达30万吨,产值接近千亿元;2025年产能规模有望突破百万吨,整体市场规模及容量巨大。

未来新能源汽车将成为锂能源产业链下游的重要终端需求市场,储能将为锂贡献重要的需求增量,新能源汽车加速渗透,终端需求十分坚定,将会一直支撑锂价高位。

并购活动的本质是两家企业在销售、生产、研发、采购、供应链等方面互补以后共同发展,并购的开展同时产生协同效应。

近些年,随着新能源产业技术的逐步成熟和需求的增长,全球锂产业正在面临深刻变革,跨境并购成为新能源领域实现产业整合与升级的重要方式。

风险既是机遇又是危机,充分把握锂矿行业的跨境并购风险才能更好地实现并购,搭上未来新能源领域发展的列车。

同时基于全球绿色环保政策下,许多国家为了减少自身因环保带来的成本因素,不得不通过跨境并购选择原材料以及能源等基础生产因素,以减少企业生产成本和降低税收等费用。

天齐锂业、纳思达百亿并购关注现金流

74TALENTS MAGAZINE2021/01CAPITAL&FINANCE|金融资本|公众公司“跨境并购”、“蛇吞象”等词一直是引动上市公司股价暴涨的利器。

然而,一些风光的并购背后,买家往往背负了巨额债务,一旦经营不善、整合失败,则可能引发业绩下滑、债务违约、股价下跌、股东质押被迫平仓等连环负面事件。

2020年11月14日,白马股天齐锂业(002466.SZ)主动“爆雷”:公告自身将于2020年11月底到期的18.84亿美元债务或存在违约风险。

该笔债务源于2018年公司41亿美元并购智利锂矿巨头SQM部分股权时的贷款。

并购完成后,锂及其化合物价格大跌,SQM的股价一路跌至2020年最低约22美元/股,相比天齐锂业65美元/股的收购价少了2/3,这给天齐锂业带来了较大的减值压力和流动性压力。

与天齐锂业类似,有一些前几年大举并购的企业,也在承受偿债之痛。

比如纳思达(002180.SZ)2016年以37亿美元收购全球打印机龙头利盟国际,截至2020年9月30日,资产负债率达72%、流动比率0.92、速动比率0.66,可见有不小的偿债压力。

那么,纳思达是否存在爆雷风险?投资者如何评估上市公司高杠杆收购后的投资风险?纳思达资金链是否安全?2016年,纳思达以37.2亿美元(约合人民币260亿元)收购纽交所上市公司利盟国际(Lexmark)。

主体存续,15.8亿美元的债务转移给利盟来承担。

截至2020年5月,利盟流动贷款仅2亿美元,其2019年实现营收180亿元,偿还短期债务不成问题。

纳思达最大的还债压力向并购基金出资的7.77亿美ES业务后,9亿4亿美元返还给了并购基太盟、君联)。

51.18%的出资比例分配,2亿美元,用于偿还部,一段时间里没有要求纳思51.18%的权买完成后的三个完整财政年度结束后,太盟、君联有向纳思达出售并购基金份额的权利,同时对目标公司的估值不低于13天齐锂业、纳思达百亿并购关注现金流 百亿并购80%资金为贷款,上市公司走钢丝。

矿业资本大战经典回顾:天齐锂业“蛇吞象”跨境狙击泰利森

矿业资本大战经典回顾:天齐锂业“蛇吞象”跨境狙击泰利森2012年9月,天齐锂业公司携手中投公司实施了一场“蛇吞象”式的境外并购战。

此役,让天齐锂业反手收购并控股了一家境外的锂资源公司,从而确保中国企业在国际锂资源市场的话语权。

整个收购过程如一场漂亮的狙击战,险象环生,精彩纷呈。

这次收购涉及六个国家和地区,两个证券交易所,跨专业领域,因此采用了创新性交易方案,通过多渠道进行融资方法,堪为业界典范案例。

中伦律师事务所为大家解析背后惊心动魄的精彩故事。

文/樊斌,中伦律师事务所合伙人,转自和讯网文章要点1、先行实施拦截式收购给对手制造障碍是项目成功的第一步,最终借助资本市场融资是项目成功的保证。

2、银行资金参与上市公司并购重组是近几年跨境并购的趋势,其特点是资金成本低、金额大,作用明显。

3、本案交易结构复杂,交易方及境内外专业机构众多,监管层面更涉及中国证监会及深交所。

正文A股上市公司天齐锂业于2012-2014年完成了一项漂亮的跨境收购战。

首先,天齐锂业让集团公司在二级市场收购筹码,实施拦截式收购,给竞争对手设置障碍;然后通过多个境外控股公司,绕开不必要的法律和审批程序,以实现快速协议收购;最终,公司通过引入外部财务投资者、引入国际金融机构借款及过桥资金、目标公司股权质押、上市公司通过公开市场等多种方式融资,完成收购。

完成本次收购后,天齐锂业控制了全球资源禀赋最好的锂辉石矿资源,完善了锂产业链上游资源布局,为扩大中游基础锂产品及高端锂产品的规模奠定坚实基础,并为天齐锂业进一步向下游产业链延伸提供强大的资源储备,带来显著的协同效应。

本项目交易结构复杂,涉及的交易方及参与的境内外中介机构众多,法律专业领域包括境外上市公司收购、跨境收购、财务投资、境内外金融机构融资、境内证券发行等,地域包括澳大利亚、加拿大、英国、智利、中国香港和中国大陆,中伦北京、成都、上海、香港办公室律师在境外律师的配合下为项目在方案设计、境内境外的政府审批、项目融资等方面提供了法律支持。

杠杆并购与战略联盟式股权融资:路径依赖决策分析——以天齐锂业为例

引言自2010年以来中国国内的锂电材料需求一直处于上升状态。

全球锂资源高度集中,我国锂资源对外依存度高达80%,因此锂企业纷纷转向海外进行锂矿资源的收购。

例如,紫金矿业拟以约9.6亿加元溢价36%收购加拿大新锂公司;千禧锂业的“抢锂大战”,最终被美洲锂业以4亿美元高于首次报价43%收购等等。

溢价并购成为全球锂行业获取锂矿资源的普遍现象,巨额的资金需求使得企业借入大额贷款引起高风险。

如何解决杠杆并购的债务风险问题成了锂矿企业难以绕开的难题。

中国企业海外并购存在并购溢价现象。

杠杆并购成为常用手段,尽管存在较大的风险,企业仍进行海外并购。

资源型企业的海外并购,多数会面临财务风险甚至是债务违约问题。

为解决风险,以战略联盟的方式获取股权融资成为一种重要的选择,因为合适的战略联盟者如对等实力或互补资源的企业之间,达到共同拥有市场、共享资源和提升竞争能力,避免内耗形成的松散型合作竞争组织。

Minzberg 指出,战略行为是存在路径依赖的,由于具有完成某特定任务的能力或知识,使得企业很难从自己创造的特定轨迹中摆脱出来,战略在决策和执行过程中会受到以往路径的影响。

然而,路径依赖对企业有抑制作用,路径依赖式决策解决危机更是蕴藏极高风险,克服路径依赖,创造适应情景变化的新逻辑才是企业发展的正确方向。

天齐锂业两次海外杠杆并购引起债务风险,在股权融资应对风险的同时建立战略联盟形成合作竞争关系。

天齐锂业第二次海外杠杆并购和战略联盟式股权融资是较为典型的路径依赖决策,因此本文围绕天齐锂业海外杠杆收购案例进行研究。

一、获取锂资源:杠杆并购决策的路径依赖天齐锂业是锂化工产品加工企业,生产化学级和技术级锂精矿、锂化合物及衍生物。

多年来,天齐锂业进行纵向扩张和横向并购,从成立时的锂加工制造企业向具有战略性的锂矿资源、产业链完整及先进加工工艺的综合性跨国集团转型。

(一)第二次海外并购SQM:高杠杆2018年,天齐锂业发布公告收购SQM23.77%股权。

【金融】【并购】上市公司海外并购案例分析

上市公司海外收购案例分析案例一:天齐锂业收购澳洲泰利森锂矿 (2)(1)天齐锂业控股股东天齐集团通过子公司天齐集团香港收购文菲尔德的65%股权 . 2(2)天齐锂业非公开发行募集资金,发行对象全部为机构投资者 (2)(3)天齐锂业再以现金支付方式向天齐集团购买文菲尔德51%股权 (3)【交易方案小析】 (4)案例二:洲际油气收购哈萨克斯坦马腾石油 (4)(1)上市公司控股股东的股权变更 (5)(2)上市公司自筹资金先行收购马腾石油 (7)(3)非公开募集资金偿还股东借款 (8)【交易方案小析】 (8)案例三南京新百收购HighlandGroup(持有英国商场House of Fraser100%股权) (9)依靠自有资金和银行贷款 (9)【交易方案小析】 (11)结语 (11)在国家战略扶持、企业发展境外业务需求愈发强烈的大背景下,越来越多的上市公司开始寻求收购海外标的,并购动机或是谋求优质资源与先进技术,或是拓展国际销售网络等等。

在今年《上市公司重大资产重组管理办法》修订以前,所有的上市公司重大资产重组都需要证监会上市部审批,涉及到现金购买及出售资产70%的重大资产重组、发行股份购买资产以及换股吸收合并还要并购重组委审核,但是海外标的的审查周期尤其漫长,不仅价格谈判上存在不可预期,同时法律程序上也异常冗长,因此部分上市公司选择了多种方法绕开重大资产重组审核,本文将对A股市场上的典型海外收购案例进行研究分析。

案例一:天齐锂业收购澳洲泰利森锂矿1、启动时间:2012.12(发布非公开预案)2、交易标的:文菲尔德(泰利森母公司,100%控股)51%股权3、交易金额:30.31亿人民币4、实施步骤(1)天齐锂业控股股东天齐集团通过子公司天齐集团香港收购文菲尔德的65%股权文菲尔德为专为收购泰利森设置的持股公司,上市公司收购前文菲尔德的股权结构为天齐集团香港持股65%、中投国际子公司立德公司持股35%。

企业国际化战略下并购的财务风险研究——以天齐锂业并购SQM为例

企业国际化战略下并购的财务风险研究——以天齐锂业并购

SQM为例

陈冰雪

【期刊名称】《老字号品牌营销》

【年(卷),期】2024()11

【摘要】在中国经济进入高质量发展时期的背景下,中国企业通过吸纳世界先进技术,实现上下游产业链的融合,从而获取全球市场的一体化及竞争优势,成为提高企业国际地位的重要途径。

区别于其他并购方式,海外并购是在两个公司各自的行业优势基础上,对两个公司的经营资源进行融合发展,发掘两个公司的发展潜能,帮助他们避开市场壁垒,补齐自己的短板,迅速提高其综合发展能力。

但企业在进行并购时要面对诸多外在环境的影响,如何对其进行有效识别、评估和防范,是并购成功与否的重要因素。

因此,文章以天齐锂业公司为个案,以其跨国战略并购SQM为例,对其在并购中所面临的各类风险进行研究与分析。

【总页数】3页(P100-102)

【作者】陈冰雪

【作者单位】甘肃政法大学经济学院

【正文语种】中文

【中图分类】F27

【相关文献】

1.海外并购背景下我国锂矿企业的财务战略研究--以天齐锂业为例

2.天齐锂业跨国并购SQM的绩效评价研究

3.天齐锂业并购智利SQM的融资模式研究

4.企业杠杆收购的财务风险及防范措施研究——以天齐锂业杠杆收购SQM公司为例

5.锂矿领域基于产业升级与整合的跨境并购动因与风险防范探析——以天齐锂业并购澳洲ESS锂矿为例

因版权原因,仅展示原文概要,查看原文内容请购买。

由天齐锂业『走出去』成功案例引发的思考

由天齐锂业『走出去』成功案例引发的思考

张彤

【期刊名称】《对外经贸实务》

【年(卷),期】2018(0)1

【摘要】全球气候变暖是悬在人类头顶的达摩克利斯之剑,应运而生的新能技术开发,也推动了电动汽车、高能锂电池市场发展,同时带动了全球范围内对锂矿资源的勘察开发热潮,致使锂矿开采正成为国际矿业市场的新宠.反观国内,现阶段我国锂资源对外依存度较高,在此背景下,从中国西部县城"走出去"的民营企业天齐锂业通过对澳大利亚优质锂矿资产的并购逐渐成为具有国际影响力的公司.本文对天齐锂业"走出去"的成功案例进行具体分析,并且提出了我国资源型公司对外直接投资的几点启示,以期对我国海外投资顺利开展提供参考.

【总页数】3页(P75-77)

【作者】张彤

【作者单位】上海大学

【正文语种】中文

【相关文献】

1.天齐锂业:传参与竞购智利锂矿巨头SQM [J],

2.天齐锂业并购SQM绩效研究 [J], 汪永忠;李娟

3.天齐锂业海外股权收购财务风险案例研究 [J], 韦宝

4.天齐锂业:独家掌握锂技术新工艺 [J], 王柄根

5.海外并购背景下我国锂矿企业的财务战略研究--以天齐锂业为例 [J], 廖望;陈一君

因版权原因,仅展示原文概要,查看原文内容请购买。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

“责任”——为什么收购亏损企业?

射洪锂盐厂(天齐锂业前身)ห้องสมุดไป่ตู้

天齐锂业

县级国企,1996年投产, 由于诸多因素,成本一直居 高不下,产品质量不达标, 加之市场低迷,公司连年亏 损,至2004年改制前,累计 亏损达6232万元,资不抵债, 成为射洪县里一个沉重包袱。

收购整合

设备管理升级 调整管理方式 加大研发投入 优化产品结构

第二轮上升周期(2015-2018):动力电池时代的需求拉动

2015-2017年国内新能源汽车销量年均增速是153%,销量的提升带来碳酸锂的需求。在需 求的拉动下,电池级碳酸锂价格从2015年6月的5万元/吨半年之内涨到接近15万元/吨,价格增 长2倍。2018-2019的下跌是随着碳酸锂价格的大幅上涨,带动了碳酸锂企业的扩产积极性,价 格上涨催生的扩产在2018年产能逐渐释放,供给过剩,带动碳酸锂价格的下跌。

上游:锂矿产品

以锂精矿为 重点的上游

锂产品

化学级锂精矿

以锂化合物 为基础原料 的电池级锂

产品

技术级锂精矿

中游:锂化工产品

应用领域

以金属锂为 代表的中高 端锂产品

以磷酸铁锂 为重点的锂

电材料

工业级/电池级 碳酸锂

工业级/电池级 氢氧化锂

氯化锂

金属锂

• 航空航天 • 锂电池材料 • 玻璃陶瓷 • 润滑脂 • 冶金化工 • 医药

行业背景:锂行业经历了两轮上升周期,目前进入产能过剩阶段

锂行业自2000年之后经历了两轮价格周期。分别是第一轮周期(2005-2009)、第二轮周 期(2015-2018)以及中间的平稳过渡期(2010-2014)

第一轮上升周期(2005-2009):3C电子时代需求的拉动

全球PC和智能手机出货量在2005-2008年保持高速增长态势,在需求大幅增长的情况下, 碳酸锂价格从2004年的2万元/吨左右上涨到高峰的5.8万元/吨,价格增长一倍有余。2008-2009 的下跌是由于2008年经济危机之后,全球经济迎来萧条期,传统的锂需求下滑严重,3C也增速 放缓。同时在供给端产能释放下,供需失衡,价格迎来了下跌。

厂开工建设 • 2018年收购SQM股权,成为第

二大股东

2004-2013

2014至今

“眼光”——为什么是“锂”?

蒋卫平:

“我是学工科的,研究元素 周期表后发现,“锂”在核爆 炸里起控制速度的作用。当初 日本搞了锂电池,是非常初级 的一代。但我觉得这个“锂” 前景广阔,人类利用这个元素 的可能性非常大。”

坚持以市场为导向,对 公司产品结构进行持续优化 和丰富,并同时加大全国布 局力度,积极拓展市场份额。 在行业逐步发展中艰难寻求 企业的生存空间,很快实现 扭亏并持续盈利。

如果说企业家成功首先缘于其独到的商业眼光,那么蒋卫平当初接手净资产为负数的国有企 业则是“责任”使然。

蒋卫平通过其控股的天齐集团,通过竞争性谈判整体并购了这家濒临破产的工厂,接过其全 部债务。当时,锂矿还没在新能源领域广泛应用,几乎没有人看好这个行业。但是,蒋卫平 说:“政府找到我的时候,我没有犹豫。凭着一份眼光与责任,开始了在锂行业的打拼。”

• 全球最大的五家锂企 业 是 SQM 、 ALB ( 雅 保 ) 、 泰 利 森 、 FMC 和 Orocobre , 这 5 家 企业拥有的“四湖三 矿”提供了全球80%90%锂资源

天齐锂业

• 主要生产工业级碳酸锂、 电池级碳酸锂

• 天齐锂业生产所需的锂精 矿全部采购自泰利森,也 是泰利森最大的客户,天 齐锂业在2011年、2012 年从泰利森采购的锂精矿 量约占后者产品年销量的 35.69%和36.56%

• 2014年 8 月,收购西藏矿业持有的扎布耶锂业 20%股权,共同开发西藏扎布耶盐湖锂资源, 受限于当地环境,目前尚无扩产计划

• 2012年4月,取得四川省雅江县措拉锂辉石矿采矿许可证 (100%权益,尚未开发)

• 2008年10月,取得雅江措拉锂辉石矿探矿权

夯实上游:(2)“蛇吞象”式收购澳大利亚泰利森 + 智利SQM

天齐锂业:它是一个什么样的公司?

天齐锂业是全球领先的锂产品供应商,是以锂为核心的新能源材料公司,产业横跨亚洲、大 洋洲,在中国四川、江苏、重庆及澳大利亚均设立生产、资源基地或分支机构

它是如何发展而来的?

公司创始人蒋卫平将一家长期亏损经营的县级企业打造成为销售收入超60亿元的国际锂业巨 头,并重塑了世界锂行业格局

泰利森

• 泰利森是全球最大的化学剂锂精矿供应商,占全球锂矿供应的32% • 泰利森拥有六家全资子公司,原料端核心资产是格林布什矿(Greenbushes) • 泰利森Greenbushes 矿场为全球最大的硬岩锂矿场,剩余矿山寿命约为17 年 • Greenbushes 矿场具有规模大、品位高的特点,锂精矿生产成本全球最低

SQM

• SQM是全球盐湖提锂巨头,是世界最大的锂化工产品生产商 • SQM享有的阿塔卡玛盐湖拥有4290万吨LCE(碳酸锂当量)的锂储量,即世界上最大的卤

水储量,锂品位为1840ppm,为所有卤水资源中的最高品位

收购泰利森 背景:上游寡头垄断,天齐锂业对泰利森高度依赖

上游

中游

泰利森、SQM、雅保等

天齐锂业始终坚持的战略是蒋卫平提出的:

“夯实上游,做强中游,渗透下游”

2016年年初遂宁“两会”上,蒋卫平呼吁:“建设全省锂电产业高地,支持天齐锂业 夯实上游、做大中游、渗透下游,把资源往这边集中。”

夯实上游:(1)天齐锂业在国内获得雅江措拉锂辉石矿探矿权和采矿权,目前 作为储备资源,参股国内最优质地盐湖,但受自然条件限制,产能有限

国营阶段

• 公司前身射洪锂 业,四川射洪县 级国有企业,长 期亏损经营

1992-2004

民营及股改上市阶段

• 2004年蒋卫平通过天 齐集团收购射洪锂业

• 2007年进行股份制改 造并更名

• 2010年在深交所上市

国际化阶段

• 2014年5月完成对泰利森的收购 • 2015年4月收购银河锂业国际 • 2016年西澳奎纳纳氢氧化锂工

当前股权结构:以蒋卫平夫妇为实际控制人的民营上市公司

产业布局:主营业务由锂精矿开发与贸易、锂化工产品的生产两部分构成

天齐锂业的主营业务产品主要包括: 1)锂精矿(化学级/技术级); 2)碳酸锂(工业级/电池级); 3)衍生锂产品(氢氧化锂、氯化锂等)

资源端

格林布什矿 雅江措拉矿 阿塔卡玛盐湖 扎布耶盐湖