2012年10月铜行情分析及11月预测(11月)

2012年铜市半年回顾与展望

2012年铜市半年回顾与展望张文海【期刊名称】《资源再生》【年(卷),期】2012(000)007【总页数】3页(P26-28)【作者】张文海【作者单位】英大期货【正文语种】中文今年上半年铜市基本处于震荡回落的行情之中,但半年跌幅主要集中于第二季度,一季度铜价的涨幅高达8.78%,进入二季度行情急转直下跌幅达10.75%,在三大金属交易所中,COM EX铜跌幅最大9.51%,上期所铜跌幅相对最小7%。

从整体走势来看,铜市仍未摆脱一季度偏强、二季度走势偏弱的季节性影响。

总体来说,笔者认为影响上半年的行情转折主要有三点是:一方面,国内经济景气度差强人意;另一方面,国外危机影响扩大,最后赋予铜在融资领域中过多的属性使得终端消费影响力弱化。

而随着各国一系列政策及振兴措施的推出,政策利好的影响会慢慢累积,成效有望在下半年集中体现。

针对长江、上海、华通市场1#铜的报价统计截止6月25日平均价格分别为57923元/吨、57875元/吨、57875元/吨,均低于去年年度平均价格(67236元/吨、67259元/吨、67341元/吨)。

三大市场基差在走势上比较具有一致性,在第二季度走强,现货价格价格跌幅小于期货价格,在一定程度上对期货价格具有支撑作用。

从铜矿产能利用率上来看,进入2012年以来,产能利用率出现大幅下滑,基本上都低于0.80,今年前三个月平均产能利用率为0.768,而同期2011年前三个月产能利用率为0.776,从中可以发现今年产能利用率偏低,原因在于矿产量增加幅度小于产能的增加,从而导致产能利用率出现偏低现象,也即矿山有进一步扩大产量的潜力。

这从产能利用率历史上可以发现,产能利用率从1月至12月是逐步增加的。

国际铜业研究机构(ICSG)表示,2012年一季度,全球精炼铜市场供应缺口为27.40万吨,因中国需求强劲。

今年前三个月,全球铜需求同比增长9%,但精炼铜产量增幅仅有4%。

铜需求增长的部分主要来自中国,这一全球头号铜消费国。

2011年铜行情回顾暨2012年铜价走势分析

2011年铜行情回顾暨2012年铜价走势分析2011年铜市的主题始终围绕中国紧缩、经济下滑、主权债务危机三重奏进行,为此我们把铜价分为如下几个阶段:1、2010年末-2011年2月初:流动性余威下铜价冲顶阶段。

在美国量化宽松推动全球流动性泛滥的背景下,尽管中国开始通过货币政策紧缩流动性,但难阻全球流动性余威,铜价加速赶顶,伦铜最高突破10000美元,沪铜最高突破77000元;2、2011年2月-2011年5月:中国连续紧缩,欧债危机深化,铜价见顶回落。

中国从2010年10月开始连续4次加息并且每隔一个月上调一次存款准备金率,流动性拐点终于出现;与此同时欧债危机深化,欧洲危机国家主权评级被连续下调,国债收益率连续上升。

在宏观系统性风险的打压下,中国在传统的消费旺季“旺季不旺”,铜价开始年内第一轮下跌,伦铜下跌至8500美元,沪铜下跌至65000元一线;3、2011年6月-2011年7月:中国紧缩放缓,美国QE3预期,铜价反弹。

由于全球经济出现下滑迹象,中国货币政策紧缩力度放缓,国内政策出现真空期,同时美联储主席的发言引发了市场对QE3的预期,铜价获得反弹机会,伦铜最高逼近一万美元的,但国内跟涨力度疲弱,仅反弹至73000一线;4、2011年8月-10月中旬:多重利空打压下铜价崩盘。

全球经济出现衰退迹象,主要经济体PMI均逼近荣枯分水岭;欧洲主权债务危机进一步扩散至意大利等核心国家,美国也受债务比例高企影响失去了维持一百年的AAA级评级;与此同时美联储却未推出进一步的量化宽松政策,而是实行“扭转操作”,美元突破4个月的盘整区间反转。

在多重利空打压下铜价崩盘,其中9月份伦铜暴跌24%,为2008年10月以来最深跌幅,伦铜和沪铜分别下跌至6600美元、50000元一线方才止跌;5、2011年10月下旬至今:铜价企稳,宽幅震荡。

由于欧债危机恶化,全球经济再度陷于衰退边缘,欧洲国家领导人终于开始实质性讨论欧债危机的解决方案,并在10月26日的欧盟领导人峰会上达成一揽子协议。

2012年9月铜行情分析及10月预测(10月)

铜价走势战略分析月报(2012年9月)一、2012年1-9月铜价走势回顾2012年9月铜价铜均价为58592元/T,整体在56215—60270区间冲高回落,走势符合我们的预判,但因美国和欧盟意外的宽松政策,波动区间超出了我们的预计。

9月趋势评述:虽然因美国QE3和欧盟的宽松政策,全部大宗物资包括铜走了一波上涨行情,但需求支撑乏力,随着美指的走强,铜价将回落到区间波动为主,后续走势主要因素回到欧债危机进展以及中国后续的经济政策。

主要表现如下:1、在美国、欧盟、日本相继出台宽松政策后,中国在十八大之后的经济政策普遍预期也会出台刺激经济增长的政策,作为用铜量最大的国家,对铜的需求进行支撑。

2、美国9月的非农数据意外强劲,失业率下降到7.8%,同时修正上调8月、7月和6月的新增就业人数;美国的制造业PMI指数恢复到了50%以上,代表美国经济在强劲复苏中。

3、欧债危机解决进程缓慢,且西班牙和欧盟处于博弈当中。

市场在等待欧债危机解决或深度恶化的那一刻,也处于观望中。

二、宏观数据1、主要用铜国家制造业PMI指数(中国、美国、欧元欧)注:如果PMI大于50%,表示经济上升,反之则趋向下降。

一般来说,汇总后的制造业综合指数高于50%,表示整个制造业经济在增长,低于50%表示制造业经济下降。

三大经济体PMI数据都有回升,美国恢复到50%的枯荣线以上2、美国非农数据2012年美国非农数据(9月)增长就业人数(万人)失业率月度预测 结果 预测 结果2012-9月 11.50 11.40 8.20%7.80%2012-8月 12.50 9.60 8.30%8.10%2012-7月 10.00 16.30 8.20%8.30%2012-6月 9.00 8.00 8.20%8.20%2012-5月 15.00 6.90 8.10%8.20%2012-4月 16.50 11.50 8.20%8.10%2012-3月 20.30 12.00 8.30%8.20%2012-2月 21.00 22.70 8.20%8.30%2012-1月 15.00 24.30 8.50%8.30%注:一般是指美国非农就业率,非农业就业人数与失业率这三个数值,由美国劳工部每月发布一次,反应美国经济的趋势,数据好说明经济好转,数据差说明经济转坏。

XXXX年铜市季度交易策略报告---201XXXX7

2012年铜市季度交易策略报告一2011年铜市行情回顾1、2011年期铜市场下半年行情回顾整个三,四季度伦铜继续延续前期的5浪下跌,尤其是在9月份风险事件集中爆发期,伦铜的大幅杀跌跌破前期上升第一浪顶部,确认了从今年2月份高点开始的一轮完整的5浪下跌结构。

在7月份基本面支撑,宏观风险仍未显露之时伦铜延续反弹,在未碰到前期高点10184附近之后,并且在8月份标普下调美债评级时真正展开了伦铜一段漫长的下跌盘整趋势。

图1LME铜月k线图(2008.11-2012.1)图2沪铜1204月k线图(2008.11-2012.1)数据来源:Bloomberg&华鑫期货图3两市比价上看,随着两市波动加剧,沪伦两地铜比价变化幅度也是非常大,再次回到前期低点7.2-7.5之间,由于两市比价过低,短期引起了精炼铜进口的套利现象。

图5LME铜日k线图(2011.6-2012.1)图6沪铜1204日k线图(2011.6-2012.1)数据来源:Bloomberg&华鑫期货2、近期铜市价格走势回顾从现货的角度看,9月份铜价暴跌,10月份二次探底,铜现货升水均大幅扩大,呈现抵抗性下跌。

市场供应紧张,卖方惜售,这在一定程度上支撑期货价格,在5万一线可以看到明显效果。

到岸升贴水即使在暴跌中也保持坚挺的水平,说明国际市场的现货也相对坚挺,然而进口出现盈利的时间很短暂,盈利空间较小。

主要源于8月国内价格持续维持相对高比价,进口持续盈利,9月、10月的套利盘大量涌进,国内暴跌加补跌,出现外强内弱格局,其中人民币升值因素使得国内市场更弱。

后期在人民币升值预期下,有望保持内盘稍弱的格局,外盘带动作用将更明显。

二基本面分析1、供需分析(1)国内外期货市场库存与持仓情况分析图7LME铜库存近期大幅减少图8SHFE库存短期持续走高数据来源:Bloomberg&华鑫期货从上图我们可以看到,伦敦的铜库存在6月份达到今年一月份以来的高点477925吨之后,近期持续下滑,维持了高位横盘后,大幅下滑的走势,截至2012年1月中旬,伦铜库存已经跌至2011年初36图9(2近几年国际铜市一直处于去库存化的状态中,根据国际铜业研究小组ICSG最新发布的报告来看,2011年7月全球精炼铜产量为162.8万吨,同比增长0.123%,同期消费为161万吨,同比减少3.012%,供应过剩1.8万吨万吨。

2011年铜市场回顾及2012年展望

2011年铜市场回顾及2012年展望 迈科期货研发中心任纲黄健云1. 2011年回顾2011年的铜市场基本以8~9月为分界线,上半年形势一片大好,多数铜产业链中的企业开工率增加,终端消费产品产量高速增长,铜价也维持高位震荡,产业景气度较高。

但自6月之后的中国紧缩政策以及以美国信用降级为开端的发达国家债务问题使形势急转,商品市场价格出现大幅的震荡下跌。

出口放慢,企业资金短缺,部分产品价格跌至成本之下,而矿产价格跌幅小于成品,压缩企业盈利空间;终端产品补库过程完成、刺激政策退出都造成终端消费品销售困难,产成品库存上升,企业开工率及营销利润明显下滑,中小企业经营陷入困境。

整体来看,铜价在2011年呈现出冲高回落、震荡下跌的格局,波动频率及程度都明显加大,绝大多数时间表现出震荡的特征。

相对其他有色金属,铜价依然远离成本,这主要得益于整体的供应面依然偏紧,以及全球的供应相对短缺。

供需层面,需求放缓比较明显,主要受到出口以及国内政策效果减退的影响;供应面则由上半年主要消耗废铜、电铜进口下滑转变为下半年主要消耗电铜、电铜进口大幅回升的局面。

虽然在2011年最后几个月消费减弱,但全年中国铜材产量依旧高速增长,预计增幅超过15%。

从数据结构图上可以发现比较明显的降库存动作(图2,实际企业库存下降更明显)。

同时,也可以从消费商偏低的库存得以印证。

到2011年底,铜价表现出上下两难的境地,上涨受到欧债问题的打压以及消费下降的影响,下跌则受到供应问题的支撑。

图1 2011年铜价走势 图2 全球交易所库存2. 全球宏观经济变化继续主导市场影响2011年金融市场的最大因素就是各国的主权债务问题,主要包括美国、欧元区的集中爆发,由于欧元及欧元区的特殊机制,导致欧元区的问题最为严重和受到市场关注,也对金融市场影响最大。

对于美国以及中国等非欧元区国家,由于主权相对集中,政府债务问题相对比较好解决,如果债务问题实在严重,那么可以通过本币贬值来化解。

2011年11月铜价分析

欧债危机暂告段落,11月铜价震荡反弹我们综合判断:伦铜中线呈止跌震荡态势,11月份伦铜在7374—8650区间内震荡反弹的可能性最大;而如果11月初的G20峰会和11月下旬美国两党都出现扯皮,伦铜11月则存在再度回踩7000美元的风险。

需特别关注的是美国两党11月下旬是否会就债务上限和减赤进行的第二轮讨论再次出现扯皮,关注11月欧盟财长会议落实欧盟峰会决议细节进行讨论的结果,以及11月3-4日G20峰会是会进一步联合出手拯救措施还是会围绕贸易平衡和汇率等问题扯皮!!具体分析如下:宏观经济方面,2-3季度除日本受地震影响出现衰退外,主要经济体总体继续增长,但几乎都增速回落;10月份PMI则涨跌互现;这预示着11月份全球铜消费将企稳反弹。

1、欧洲央行总裁特里谢9月8日说,欧洲经济展望充满不确定性,下滑风险加大。

欧洲央行将欧元区今年经济成长预期下调至1.4%~1.8%。

而将明年经济增长的预期下调至0.4%~2.2%。

2、IMF9月20日将今明两年全球经济成长预估下调至4.0%,并下调全球几乎每个地区的成长预估,IMF警告,如果不采取全球协调行动,美欧经济面临严重的衰退和一个“失去的十年”。

IMF 称,未来数年美国经济成长相对于历史平均水平将保持温和,但将美国2011年成长预估从6月时预估的2.5%下调至1.5%,明年成长预估从2.7%下调至1.8%。

3、欧洲央行13日发布月度公报称,主权债务危机使得欧洲及全球金融市场都面临了相当大的压力,而金融市场的此类承压状况则有可能对欧元区实体经济状况造成外溢性影响。

图1:2011年2-3季度,除日本因地震影响而负增长外,其他经济体依然保持增长态势,但大多增速回落。

图2:主要经济体10月的PMI指数涨跌互现。

欧英澳巴等仍在50以下的衰退区间内运行;而铜消费主体的中美日印俄等均在50以上的增长区间运行,这预示着11月份全球铜消费企稳增长。

欧洲债务方面,欧元区领导人7月21日关于欧洲债务问题的布鲁塞尔峰会后达成第二轮援助希腊的方案。

2011 年铜市场分析及2012 年展望

2011年铜市场分析及2012年展望北京安泰科信息开发有限公司何笑辉内容提要:●铜价创出新高,但受欧债危机打压三季度大跌●全球精铜供应小幅短缺,中国精铜供应过剩量继续缩减●库存回落、罢工消息频传,对铜价有利,但市场关注重点在宏观经济面●中国精铜进口量上半年大幅减少,下半年猛增●全球经济对铜市影响力极大●预计2012年铜价宽幅震荡为主,对经济面依然敏感一、2011年价格走势回顾2011年2月中旬以前,在对现货铜ETF产品的炒作,以及对全球经济较好预期的背景下,铜价延续2010年的上涨趋势。

LME铜价2月中旬一度涨至1万美元/吨以上,2月15日创下历史新高10190美元/吨。

春节过后,中国的铜消费弱于市场预期且进口铜大幅减少,铜价停止了上涨步伐。

但同期美元持续走软,以及铜市场依旧处于供应紧张状态,促使铜价在8月以前维持在8700美元/吨以上,国内铜价维持在65000元/吨以上。

8月份以后,随着标普下调美国主权信用评级、欧债危机重新抬头、中国经济前景不再乐观等诸多因素重燃市场的悲观情绪,商品市场普遍出现较大跌幅。

铜价在8月上旬和9月下旬出现两波较大跌幅,10月3日创下年内低点6635美元。

国内铜价也跌至51000元/吨附近。

10月份以后,铜价从年度低点反弹,但整体看是在时好时坏的消息中震荡起伏,有关欧债危机和希腊等国的任何消息,几乎都成为影响市场走势的主线。

从年度收盘价看,2011年年末收盘价较上年跌21.6%,这也是2008年金融危机以来首次年末收盘价低于上年年末(2010年涨30%左右,2009年升140%左右),欧债危机和中国经济增长放缓是影响2011年金属市场的关键因素。

不过,由于上半年铜价运行区间高于去年绝大多数时间,甚至创下历史新高,因此,年度均价依然为同比上涨局面。

2011年,LME当月期铜和三个月期铜平均价分别为8820美元/吨和8834美元/吨,同比分别上涨17.07%和17.01%。

10月铜市场评述及11月走势

10月铜市场评述及11月走势何笑辉【期刊名称】《资源再生》【年(卷),期】2013(000)011【总页数】4页(P39-42)【作者】何笑辉【作者单位】北京安泰科信息开发有限公司【正文语种】中文10月多空因素交织,中国需求、经济以及美联储的各种动向,都对铜价造成短线影响,但铜价大的格局是继续无序震荡。

中国进口增加和产量的增加,令市场既对需求有期待,又对供应增加有疑虑,后市各数据仍值得关注。

预计,暂时铜价仍无力向上突破,谨防回调风险。

市场价格回顾及预测LME铜价近期下方支撑较好,有一定上攻意愿但始终缺乏持续性。

国庆期间也没有出现假期行情,为2006年以来国庆假期最窄波幅。

在此期间虽然有美国政府在17年来首次部分关门带来利空,但中国数据尚好,欧洲央行公布维持利率不变,使美元兑欧元下跌,同时,美国数据良莠不齐以及美国政府关门、和由此带来的对美联储暂不会缩减购债规模的预期,令美元进一步承压,这些均抵消了美国政府关门带来的利空。

最终美联储宣布将维持经济刺激措施,但在经济前景风险中没有沿用近几个声明中提及的“金融市况收紧”的措辞,市场的喜悦和忧虑继续并存,令10月份铜价始终呈现没有明确方向的波动为主。

国内铜价继续跟随伦铜走势,交易重心较之9月中下旬略有提升,多数时间的主要波动区间位于51500~52500元之间,振幅不大。

2013年10月,LME当月期铜和三个月期铜均价分别为7188美元/吨和7211美元/吨,环比分别上涨0.38%和0.28%,同比则分别下跌10.92%和10.66%。

SHFE当月期铜和三个月期铜均价分别为52141元/吨和51876元/吨,环比分别下跌0.43%和0.18%,同比分别下跌10.13%和10.43%。

安泰科现货市场报价10月均价为52185.3元/吨,较上月下跌203.1元/吨。

纵观近期走势,随着美国政治僵局预计暂时得以化解,同时此次政府关门的负面影响令美联储在预算争端和政府关门对经济的损害程度更清晰些,没有理由对缩减购债作出任何决定,而美联储10月会议已经宣布保持目前的每月购债规模,从而对美元走势不利;不过,美联储在经济前景的风险中没有沿用近几个声明中提及的“金融市况收紧”的措辞,市场担心这可能暗示美联储对经济复苏评估的乐观程度高于外界预期,会在12月缩减购债而不是在原先预期的明年3月,对美元走势还不能完全看空,特别是后续经济数据如果好于预期,将加强美联储缩减购债的预期,美元还有反弹机会;而且,市场其实对举债上限的最终达成有较充分的预期,市场焦点将再度回到经济数据和基本面上来,美国政府停摆两周以及就上调举债上限的争执可能对后续一些经济数据不利,加之供应增加和新兴市场经济增长受阻的现实,以及投资人担心中国需求前景以及铜供应不断增加的预期,均会压制铜价。

2012年 铜价走势 每月

12年04月 铜价走势

元/吨

日最低价钱 日最高价钱

60000 59000 58000 57000 56000

5-Apr

6-Apr 59200 59400

9-Apr 10-Apr 11-Apr 12-Apr 13-Apr 16-Apr 17-Apr 18-Apr 19-Apr 20-Apr 23-Apr 24-Apr 25-Apr 26-Apr 27-Apr 59450 59600 59000 59400 57850 58100 57700 57900 57900 58150 56700 56900 56800 56900 56900 57600 57350 57550 57450 57750 57550 57700 57350 57650 57500 57650 57680 57850 58150 58350

22Feb

23Feb

24Feb

27Feb

28Feb

29Feb

日最低价钱 58800 58700 58750 59500 59200 59350 60250 60520 56850 59300 59350 58600 59100 58850 58700 59300 59250 59200 59250 59500 59750 日最高价钱 59250 59100 59100 59850 59700 59750 60850 60825 57300 59550 59850 58900 59400 59250 59300 59650 59500 59600 59500 59750 60100

21Jun

25Jun

26Jun

27Jun

28Jun

29Jun

日最低价钱 55400 54100 54550 54700 55050 54300 55200 54650 54750 54700 55300 55600 55750 55900 55360 55200 55200 54500 54650 54750 日最高价钱 55580 54500 54750 54900 55150 54600 55450 54850 54950 55100 55500 55850 56000 56050 55480 55380 55350 54800 54950 55300

2012年中国铜供需预测及影响因素分析-朱文君0323

2012年中国铜供需预测及影响因素分析朱文君目录一、2012年中国精铜供应预测:1.国内精铜产量2.精铜进口量二、2012年中国精铜需求预测:1.电力用铜2.建筑用铜3.家电用铜三、2012年中国精铜供需平衡关系预测四、价格走势预测2012年各铜冶炼企业计划产量与2011年产量对比2012年计划产量较2011年增长15%2012年精铜计划产量增长数据来源:SMM20 40 60 80 100 120 单位:万吨2011年产量2012年计划产量SMM统计2012年铜冶炼精炼新增产能小计127180其中非扩建项目50万吨,扩建项目87万吨2012年精铜产量增幅10%各大冶炼企业计划产量增长新增产能贡献淘汰落后产能2012年电解铜产量增幅10%至570万吨2008-2012年Codelco 发往中国年度长单升水对比资料来源:SMM欧洲地区长单升水自11年的98美元/吨降至12年的90美元/吨,降幅8%。

中国12年长单升水仅下降4%市场仍相对看好中国铜消费2012年进口铜长单量同比增加月度新增贷款额度及银行间拆借利率变化情况2011年全年新增贷款额度较2010年下降5.72%2012年继续积极的财政政策,稳健的货币政策2012年国内资金层面难现大幅度宽松,融资铜需求不减数据来源:中国人民银行2012年资金面难现大幅度宽松,融资铜需求不减进口铜中保税贸易增加2010年电解铜进口贸易方式数据来源:海关2011年电解铜进口贸易方式数据来源:海关保税形式贸易在2011年中占比增加4.2%2012年精铜进口量增4%进口铜长单量增融资需求继续2012年精铜进口量增4%至290万吨保税贸易量增加目录一、2012年中国精铜供应预测:1.国内精铜产量2.精铜进口量二、2012年中国精铜需求预测:1.电力用铜2.建筑用铜3.家电用铜三、2012年中国精铜供需平衡关系预测四、价格走势预测中国铜消费结构2011年中国铜消费结构饼图包含房地产用线缆建筑 10% 其他 11% 电子 8% 家电 15% 电力 46%铜消费主力交通运输 10%数据来源:SMM中国电力投资及结构电网投资比重在逐年缓慢上升,预计 2012年将达52%超过电源投资额解决全国电力分配不均问题,改善部分 地区窝电,部分地区缺电现象数据来源:中电联2012年电力电缆产量将继续增加,相应 电力用铜量也会增长,预计增幅在8%数据来源:中电联,统计局5,6月份电线电缆消费进入旺季电力电缆分月度产量、开工率情况数据来源:SMM2012年建筑用铜持平房地产投资增速放缓 在新开工面积增速下降的情况下, 房屋竣工面积保持平稳建筑用铜保持稳定,基本无增长数据来源:统计局2011年国家对房地产的调控政策 →商品销售面积增长不力家电内销增长乏力2012年家电用铜增速放缓2010、2011空调销售情况对比数据来源:产业在线家电产品内外销增幅放缓,国内家电产量增长告别飞速时代,再加上2011年 末较高的成品库存,预计2012年家电用铜量增幅在7%铜管3,4月份旺季消费启动不力家用空调产量与铜管开工情况数据来源:SMM、产业在线铜材调研企业对2012年订单预期多数看平保守、稳健是2012年大多数铜材企业的目标 中国铜消费继2011年后再次告别10%以上快速增长通道目录一、2012年中国精铜供应预测: 1.国内精铜产量 2.精铜进口量 二、2012年中国精铜需求预测: 1.电力用铜 2.建筑用铜 3.家电用铜三、2012年中国精铜供需平衡关系预测 四、价格走势预测2012年中国精铜实际消费量预计增5%单位:万吨2011年 产量 进口量 出口量 精铜表观消费量 库存变化 精铜实际消费量数据来源:SMM同比变化 8% -4% 300% 2%2012年预测值 570 290 10 850 11同比变化 10% 4% -69% 9%518 283 16 785 -14 7996%8395%目录一、2012年中国精铜供应预测: 1.国内精铜产量 2.精铜进口量 二、2012年中国精铜需求预测: 1.电力用铜 2.建筑用铜 3.家电用铜三、2012年中国精铜供需平衡关系预测 四、价格走势预测供需平衡对铜价影响2012年全年趋势来看铜市存在11万吨的过剩库存压力使得2012年铜价高点难以突破2011年2012年上半年铜消费旺季不如预期,铜价震荡下探,走出年内低点高位库存难以快速消化2012年下半年消费改善,铜价振荡上升库存压力逐渐缓解比值修复,资金略趋宽松上期所、LME 库存变化与价格走势关系3.沪伦两市仓库形成显著反差→价格纠结比值倒挂,进口持续大幅亏损保税库存转口价格调整1.沪伦两市库存共减(LME 库存减,上期所库存不增/增幅偏小)→利好价格2.沪伦两市库存共增(LME 库存大增,上期所库存不减/减幅偏小)→利差价格6,5006,750 7,000 7,250 7,500 7,750 8,0008,250 8,500 8,750 9,000 9,250 9,500 9,75010,000 50,00052,500 55,000 57,500 60,000 62,500 65,000 67,500 70,000 72,500 75,000 2011年2月2011年3月2011年4月2011年5月2011年6月2011年7月2011年8月2011年9月2011年10月2011年11月2011年12月2012年1月2012年2月2012年3月2012年4月2012年5月2012年6月2012年7月2012年8月2012年9月2012年10月2012年11月2012年12月单位:元/吨单位:美元/吨上半年旺季预期兑现有限,铜价在冲高后回调。

2012年铜价走势回顾

2012年铜价走势回顾2012年LME铜价整体处于窄幅震荡态势,其运行区间较2011年大幅收窄。

全球宏观面的不温不火令制造业整体表现疲软,消费速度的下滑使得铜价的运行区间下移,整体运行于7200-8800美元/吨的震荡区间内。

2012年的铜价走势大致可以分为以下几个阶段:第一阶段:2012年1月-3月,铜价在经历了2011年下半年的大幅下跌后,空头回补、逢低买盘的介入以及对消费旺季的积极预期使得铜价大幅上扬。

而这一时期,美国疲软的宏观经济数据令市场对美联储退出QE3的预期越发强烈。

铜价在诸多利好推动下展开了一轮涨势,2月9日,伦铜创出年内高点8764美元/吨。

但进入消费旺季后,铜市消费没有如预期般的出现强劲增长,随后铜价呈现高位震荡格局。

第二阶段:2012年4月-8月,随着欧债问题的重演以及中国在传统消费旺季低于市场预期的消费形式,铜价从3月的高位大幅回落。

这一阶段,希腊、葡萄牙、意大利、西班牙等国轮流影响金属市场,不断攀升的国债收益率令市场对欧元区阶梯的担忧剧烈升温。

但随着欧元区主要经济体积极措施的出台,这一风险在7月-18月开始下降,市场情绪逐渐平稳,构筑年内铜价低点。

第三阶段:2012年9月—10月,这一阶段的铜价在全球化宽松措施的作用下重归涨势,但涨幅明显弱于市场预期,铜价未能刷新第一阶段高点。

当时的上涨发生在市场对美联储QE3预期的增强,中国发改委基建项目的密集审批,以及德拉吉提出欧洲中央无限量冲销式债卷购买计划。

随着预期的兑现,铜价经过一个月的震荡后逐渐回到了6-8月震荡区间中轴的7500美元/吨。

第四阶段:2012年11月-12月,这一阶段的全球宏观环境有所好转,特别是中国制造业有温和复苏的迹象,全球的铜价上涨具备了良好的宏观环境。

12月12日,美联储召开议息会议,将吧买债刺激经济的计划延长至2013年,每月斥资850亿买进抵押支持债卷和美国公债,并且将利率维持在近零水准直到失业率至少降至 6.5%。

2022年11月中国铜材产量当期值及累计值数据统计(附省市产量排名)

从省市产量排名来看,广东、江西和安徽是中国铜材的主要生产地区。其中,广东以109.2万吨的产量位居榜首,江西以88.3万吨排名 第二,安徽以86.1万吨排名第三。

中国铜材产量统计:当期值及累计值

1.中国11月铜产量同比增长13.5%,哪些省市产量领先?

中国11月铜产量增长13.5%省市产量排名揭晓 2022年11月,中国铜材产量为60.5万吨,同比增长13.5%。累计来看,2022年全年,中国铜材产量为663.5万吨,同比增长8.8%。 按地区来看,中国铜材产量最高的三个省市分别为:

数据

2022年11月中国铜材产量同比增长13.5%

中国11月铜产量增长13.5%省市产量排名揭晓 2022年11月,中国铜材产量为69.5万吨,同比增长13.5%。以下是1-11月累计值的统计数据: 总产量:709.9万吨,同比增长4.7% 省市排名:

广东、江西、云南、安徽五省油菜籽产量

广东:145.6万吨,占比20.7% 江西:127.5万吨,占比18.0% 云南:119.8万吨,占比16.9% 安徽:97.8万吨,占比13.7%

尽管具体数据未公布,但根据我们的估计,2022年11月,中国的铜材产量当期值可能在每日数百吨的水平。考虑 到每月总产量的增长,这个数值可能会更高。

广东省铜产量领跑,江苏省、山东省稳步跟上

至于省市产量排名,广东省在这个月中保持了其领先地位。广东省的铜材产量在11月增长了14%,这进一步巩固 了其作为中国铜产业主要生产地的地位。紧随其后的是江苏省和山东省,它们的铜材产量也在稳步增长。

数据

1.中国11月铜产量增长13.5%,省市产量排名揭晓

中国11月铜产量增长13.5%省市产量排名揭晓

2012年第一季度有色金属市场回顾与后市展望——2012年第一季度国内铜市场回顾及后市展望

圜 王 宇 金 倩 李国庆 陈晓健 邱德钰 郭立新 上海钢联 电子商务股份 有限公 司 上 海 2 10 0 90

铜精 矿市 场

中国21 0 2年 2月 铜精 矿进 口量为 6 .9 吨, 同 27 万 比增加 3 .%。一方面 因国内矿产量 明显降低 ,另一 方 6 6

21 0 2年 1 —2月 国 内 家 电增 长 按 照 品种 分 类 各 有 不

万 吨上升至 月末 的 103万 吨,虽然涨 幅较上一月有 所 0. 下滑 ,但高位库存 已经对市 场造成 比较大 的压力 。库存

同 ,空 调产 量为 16 . 台,同 比下滑 48 95 2万 . %;电冰 箱

居高 不下的主要原 因一是新增 产能的不断释放 ,二是 因

为 下 游需 求 回暖 不及 预 期。进 人 3月 份 ,铝 价 改变 了

之 前 的外 强 内弱走 势。受 欧美 利 空消 息 影响 ,国 际铝

价表 现乏 力 ,从 2 5 3 3美元 / 吨逐渐 跌落 至月 底 的 2 2 16 美元 / 吨。而 国内积极 宏观 经济 支撑市场 ,沪铝维持 在 19 0 1 00元 / 区间弱势震荡 。现货 市场逐渐 活跃 , 5 5- 6 5 吨

下游企业 陆续开工 ,需求逐渐好转 ,持货商家 出货积极 ,

铝价表现 较坚 挺。但近期现货库存 不断上涨 ,铝价上行 压力较大 ,铝价上涨空 间有 限。

铝后 市展 望

21 0 2年 3月铝 价震 荡格局 没有 改变 ,主要原 因是 消费复 苏不及预期 ,且现货库 存依 旧高企。但是 目前 国

表 13月 国内大型铜冶炼企业开工率情况

铜企 江 西铜业 铜陵有色 湖北大冶 云南铜业

2012铜价走势分析

2012铜价走势分析2011年以来,铜价(53420,480.00,0.91%)在2月份上冲到本轮上涨周期高位后,一路震荡下行。

经过一轮价格的暴涨暴跌,处于产业中游的铜加工产业仍存结构性矛盾。

因为消费持续低迷,欧债影响下铜价难以大幅上涨,冶炼商及贸易商的隐性库存或将被迫去库存化。

笔者认为2012年的铜价走势仍将由宏观面主导。

2012年铜市的宏观大背景是全球经济走弱,重要国家进入选战阶段,铜精矿供给有所改善。

行情走势可能分为两大阶段。

第一阶段,欧债问题激化。

今年前4个月是欧债集中到期的一个阶段。

欧洲长短期救助措施都难以摆脱众口难调的结局,这势必使得市场悲观情绪难退。

特别是,在这个过程中极可能伴随着法国等AAA国家评级的丧失,部分国家国债收益率飙升以及美元指数的走高。

在这一阶段,铜或有明显的空头行情。

黄金作为前期抗击通胀的重要品种也势必在全球经济走弱的大环境下走低。

第二阶段,则是后欧债时代。

欧债问题的激化势必促使问题以某种方式解决,比较悲观的是欧元区的解体,比较乐观的是财政联盟制度化,欧洲央行担当最后贷款人角色。

此时欧洲各国将会把精力放在发展经济、降低失业上。

而中国及美国的政策动向以及在此影响下的经济走向造成对铜需求的变动将成为影响铜价的主要因素。

铜精矿供应将获改善2011年下半年罢工、天气等不利因素导致铜精矿供应受到影响,预计全年产量增速不超过2%。

但我们认为2012年的铜精矿供应相较今年将得到较明显的改观,加上新投产项目的投入,产量增速料在5%左右。

一方面,受到罢工影响的铜精矿供应在2012年将得到恢复;另一方面,由于今年全球经济增速低于预期,欧洲经济有恶化趋势,铜价也持续走低,这也使得矿工罢工的动力降低。

当然,铜精矿品位的持续下滑一直是影响精矿供应的主要因素。

根据英国商品研究机构(CRU)的统计,未来五年新增产能将能有效弥补铜精矿品位下降的供应缺口。

CRU称,未来五年,随着新项目集中投产,铜精矿总体供应偏紧的状态将得到改观。

2011年 铜价走势

11年12月 铜价走势 元/吨 59000 58000 57000 56000 55000 54000 53000

日最低价钱 日最高价钱

1-Dec 2-Dec 5-Dec 6-Dec 7-Dec 8-Dec 9-Dec 12-Dec 13-Dec 14-Dec 15-Dec 16-Dec 19-Dec 20-Dec 21-Dec 22-Dec 23-Dec 26-Dec 27-Dec 28-Dec 29-Dec 30-Dec 日最低价钱 日最高价钱 58250 58350 57900 58100 57900 57900 57650 57300 56545 56150 54350 54350 54200 54200 55000 54850 55450 55200 55000 55200 54500 55050 58550 58700 58120 58350 58150 58150 57950 57650 56700 56400 54750 54750 54650 54600 55300 55150 55700 55650 55350 55450 54800 55400

日最低价钱 日最高价钱

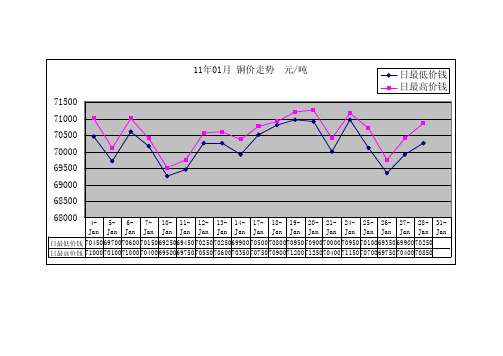

27Jan

28Jan

31Jan

日最低价钱 70450 6970070600 70150 6925069450 70250 7025069900 70500 7080070950 7090070000 70950 7010069350 69900 70250 日最高价钱 71000 7010071000 70400 6950069750 70550 7060070350 70750 7090071200 7125070400 71150 7070069750 70400 70850

28Nov

2012年11月有色金属市场综述及后市展望——2012年11月国内铜市场综述及后市展望

2012年11月有色金属市场综述及后市展望——2012年11

月国内铜市场综述及后市展望

潘虹;周颖

【期刊名称】《有色金属工程》

【年(卷),期】2012(002)006

【摘要】2012年以来,有色金属下游行业汽车、房地产、家电、电子等终端产品产销量下滑态势明显,有色金属行业消费量增速整体下滑,金属库存高企,价格低位徘徊。

2012年第四季度市场将持续低迷态势。

2013年除非有强有力政策利好刺激,否则有色金属行业难以全面回暖。

【总页数】3页(P10-11,16)

【作者】潘虹;周颖

【作者单位】北京矿冶研究总院,北京100160

【正文语种】中文

【中图分类】F426.32

【相关文献】

1.2012年第一季度有色金属市场回顾与后市展望——2012年第一季度国内铜市场回顾及后市展望 [J], 王宇;金倩;李国庆;陈晓健;邱德钰;郭立新

2.2012年7月有色金属市场回顾及后市展望--2012年7月国内铜市场回顾及后市展望 [J], 王宇;金倩;李国庆;陈晓健;邱德钰

3.2012年9月国内有色金属市场综述及后市展望——2012年9月国内铜市场综

述及后市展望 [J], 潘虹

4.2012年9国内铅市场综述及后市展望 [J], 申颖;王晔

5.2012年9月国内锌市场综述及后市展望 [J], 申颖;王晔

因版权原因,仅展示原文概要,查看原文内容请购买。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

库存增 减

(2775) (11300) (8075) (22650) (13350) (6375) (2875) (14500) (12975) (12200) (8650)

1100 8500 (375) (3250) (9325) (21200) (9350) (100) 2325 7375 (1200) 19775 2700 5000 (2700) (2775) 1550 (2925) (5575) (3475) (6700) 1000 (5650) (13950) 1225

2、 美国非农数据

2012 年美国非农数据(10 月)

月度

2012-10 月 2012-9 月 2012-8 月 2012-7 月 2012-6 月 2012-5 月 2012-4 月 2012-3 月 2012-2 月 2012-1 月

增长就业人数(万人)

预测

结果

12.50 17.10

11.50 11.40

价格

价格

55250 55900 57050 59900 58950 60600 59325 59450 60400 59300 60175 59150 59300 59380 58030 57525 58225 58225 57825 56030 55950 55470 54400 55400 55400 54800 56060 55700 56285 54880 54495 55520 55420 56280 56010 56790 59985

166829 162547 181514 196710 192761 197937

三、 数据分析及基本面

10428 (4282)

18967 15196 (3949) 5176

219475 219400 215900 220900 219800 242975

2300 (75) (3500) 5000 (1100) 23175

2012-09-17/2012-09-21 2012-09-24/2012-09-28 2012-10-08/2012-10-12 2012-10-15/2012-10-19 2012-10-22/2012-10-26 2012-10-29/2012-11-02

2012-9-21 2012-9-28 2012-10-12 2012-10-19 2012-10-26 2012-11-2

库存增 减

9264 3894 3118 25596 4961 12565 (3931) (9099) (9681) (9705) (12294) (3718) 11778 (640) (13907) (15733) (29335) (18528) (13735) (14000) (3070) (15823) 17497 9641 7358 13095 2916 1595 (7388) 2026 (9534) (8601) 3784 (6520) (20942) 6553

合计

本周库 存

464119 473383 477277 480395 505991 510952 523517 519586 510487 500806 491101 478807 475089 486867 486227 472320 456587 427252 408724 394989 380989 377919 362096 379593 389234 396592 409687 412603 414198 406810 408836 399302 390701 394485 387965 367023 373576

包括铜走了一波上涨行情,但宏观面上没有新的支撑,快速回落到

56000-57000 区间。

二、宏观数据

1、 主要用铜国家制造业 PMI 指数(中国、美国、欧元区)

70.00% 60.00% 50.00% 40.00% 30.00% 20.00% 10.00%

0.00%

制造业PMI指数

中国 美国 欧元区格计算,同比增长

7.7%。其中,一季度增长 8.1%,二季度增长 7.6%,三季度增

长 7.4%。分产业看,第一产业增加值 33088 亿元,同比增长

4.2%;第二产业增加值 165429 亿元,增长 8.1%;第三产业增

加值 154963 亿元,增长 7.9%。从环比看,三季度国内生产总

2012 年 10 月铜行情分析及 11 月预测

一、2012 年 1-10 月铜价走势回顾

价格(元)

61000 60000 59000 58000 57000 56000 55000 54000 53000 52000 51000 50000

铜1-10月价格走势图

1-4 1-18

2-1 2-15 2-29 3-14 3-28 4-11 4-25

5-9 5-23

6-6 6-20

7-4 7-18

8-1 8-15 8-29 9-12 9-26 10-10 10-24

日期

2012 年 10 月铜价铜均价为 58129 元/T,整体由 59000 以上逐渐

回落 56000-57000 的区间。

10 月趋势评述:虽然因美国 QE3 和欧盟的宽松政策,全部大宗物资

386304 381947 397414 417610 412561 440912

12728 (4357)

15467 20196 (5049) 28351

59940 59230 59210 58920 57060 56730

利好:

1) 10 月 9 日国际货币基金组织(IMF)周二发布最新《全球经济展

注:一 般 是 指 美 国 非 农 就 业 率 ,非 农 业 就 业 人 数 与 失 业 率 这 三 个 数 值 ,由 美 国劳工部每月发布一次,反应美国经济的趋势,数据好说明经济好转,数 据差说明经济转坏。

3、 库存数据

周别

2011-12-26/2011-12-30 2012-01-04/2012-01-06 2012-01-09/2012-01-13 2012-01-16/2012-01-20 2012-01-30/2012-02-03 2012-02-06/2012-02-10 2012-02-13/2012-02-17 2012-02-20/2012-02-24 2012-02-27/2012-03-02 2012-03-05/2012-03-09 2012-03-12/2012-03-16 2012-03-19/2012-03-23 2012-03-26/2012-03-30 2012-04-02/2012-04-06 2012-04-09/2012-04-13 2012-04-16/2012-04-20 2012-04-23/2012-04-27 2012-05-02/2012-05-04 2012-05-07/2012-05-11 2012-05-14/2012-05-18 2012-05-21/2012-05-25 2012-05-28/2012-06-01 2012-06-04/2012-06-08 2012-06-11/2012-06-15 2012-06-18/2012-06-21 2012-06-25/2012-06-29 2012-07-02/2012-07-06 2012-07-09/2012-07-13 2012-07-16/2012-07-20 2012-07-23/2012-07-27 2012-07-30/2012-08-03 2012-08-06/2012-08-10 2012-08-13/2012-08-17 2012-08-20/2012-08-24 2012-08-27/2012-08-31 2012-09-03/2012-09-07 2012-09-10/2012-09-14

库存增 减

12039 15194 11193 48246 18311 18940 (1056) 5401 3294 2495 (3644) (4818) 3278 (265) (10657) (6408) (8135) (9178) (13635) (16325) (10445) (14623) (2278) 6941 2358 15795 5691

日期

2011-12-30 2012-1-6 2012-1-13 2012-1-20 2012-2-3 2012-2-10 2012-2-17 2012-2-24 2012-3-2 2012-3-9 2012-3-16 2012-3-23 2012-3-30 2012-4-6 2012-4-13 2012-4-20 2012-4-27 2012-5-4 2012-5-11 2012-5-18 2012-5-25 2012-6-1 2012-6-8 2012-6-15 2012-6-21 2012-6-29 2012-7-6 2012-7-13 2012-7-20 2012-7-27 2012-8-3 2012-8-10 2012-8-17 2012-8-24 2012-8-31 2012-9-7 2012-9-14

2011-01 2011-03 2011-05 2011-07 2011-09 2011-11 2012-01 2012-03 2012-05 2012-07 2012-09

注:如果 PMI 大于 50%,表示经济上升,反之则趋向下降。一般来说,汇 总后的制造业综合指数高于 50%,表示整个制造业经济在增长,低于 50% 表示制造业经济下降。 受欧债危机的影响欧元区 PMI 再次下滑,美国和中国恢复到 50%的枯荣线 以上

45 (4463)

7601 (6059) (1901)

2784 (870) (6992)

5328

LME

本周库 存

370900 368125 356825 348750 326100 312750 306375 303500 289000 276025 263825 255175 256275 264775 264400 261150 251825 230625 221275 221175 223500 230875 229675 249450 252150 257150 254450 251675 253225 250300 244725 241250 234550 235550 229900 215950 217175