中联重科2018年财务分析详细报告-智泽华

中国人寿2018年财务分析结论报告-智泽华

中国人寿2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 2 页 中国人寿2018年财务分析综合报告一、实现利润分析2018年实现利润为1,392,100万元,与2017年的4,167,100万元相比有较大幅度下降,下降66.59%。

实现利润主要来自于对外投资所取得的收益。

在营业收入下降的同时利润大幅度下降,经营业务开展得很不理想。

二、成本费用分析2018年营业成本为零。

2018年管理费用为3,911,600万元,与2017年的3,768,500万元相比有所增长,增长3.8%。

2018年管理费用占营业收入的比例为6.08%,与2017年的5.77%相比变化不大。

但企业经营业务的盈利水平出现较大幅度下降,应当关注其他成本费用增长情况。

三、资产结构分析四、偿债能力分析从支付能力来看,中国人寿2018年是有现金支付能力的。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析中国人寿2018年的营业利润率为2.22%,总资产报酬率为0.45%,净资产收益率为3.68%,成本费用利润率为34.93%。

企业实际投入到企业自身经营业务的资产为121,012,800万元,经营资产的收益率为1.18%,而对外投资的收益率为5.90%。

从企业内外部资产的盈利情况来看,对外投资的收益率大于内部资产收益率,内部经营资产收益率又大于企业实际贷款利率,说明对外投资的盈利能力是令人满意的。

尽管对外投资收益有较大幅度的下降,但对外投资总额也以相近比例下降,对外投资业务的盈利能力变化不大。

六、营运能力分析中国人寿2018年总资产周转次数为0.21次,比2017年周转速度放慢,周转天数从1596.97天延长到1721.91天。

企业资产规模有较大幅度的增长但营业收入却没有相应的增长,企业总资产的周转速度有较大幅度的下降。

太极集团2018年财务分析详细报告-智泽华

太极集团2018年财务分析详细报告一、资产结构分析1.资产构成基本情况太极集团2018年资产总额为1,289,008.47万元,其中流动资产为741,706.58万元,主要分布在存货、货币资金、应收账款等环节,分别占企业流动资产合计的37.4%、21.71%和19.9%。

非流动资产为547,301.89万元,主要分布在固定资产和无形资产,分别占企业非流动资产的43.3%、21.42%。

资产构成表2.流动资产构成特点企业营业环节占用的资金数额较大,约占企业流动资产的37.4%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

企业持有的货币性资产数额较大,约占流动资产的29.12%,表明企业的支付能力和应变能力较强。

但这种应变能力主要是由短期借款及应付票据来支持的,应当对偿债风险给予关注。

流动资产构成表3.资产的增减变化2018年总资产为1,289,008.47万元,与2017年的1,066,243.55万元相比有较大增长,增长20.89%。

4.资产的增减变化原因以下项目的变动使资产总额增加:货币资金增加45,259.47万元,在建工程增加44,544.36万元,交易性金融资产增加30,000万元,存货增加27,692.94万元,应收账款增加19,335.39万元,其他应收款增加18,440.31万元,固定资产增加16,490.66万元,预付款项增加12,643.32万元,其他流动资产增加11,051.73万元,开发支出增加7,942.92万元,应收票据增加7,714.38万元,递延所得税资产增加2,054.88万元,长期待摊费用增加474.91万元,共计增加243,645.27万元;以下项目的变动使资产总额减少:生产性生物资产减少14.44万元,应收利息减少23.83万元,工程物资减少224.5万元,商誉减少452.7万元,无形资产减少2,991.02万元,其他非流动资产减少5,198.84万元,长期投资减少11,975.03万元,共计减少20,880.35万元。

中国一重2018年财务分析结论报告-智泽华

中国一重2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 中国一重2018年财务分析综合报告一、实现利润分析2018年实现利润为12,041.88万元,与2017年的10,531.39万元相比有较大增长,增长14.34%。

实现利润主要来自于对外投资所取得的收益,但企业的经营业务处于亏损状态,经营形势并不理想。

在市场份额有所扩大的同时,企业却出现了经营亏损,企业以自己的亏损来争夺市场份额,这一战略面临市场竞争的严峻考验。

二、成本费用分析2018年营业成本为885,450.9万元,与2017年的849,827.77万元相比有所增长,增长4.19%。

2018年销售费用为16,261.5万元,与2017年的19,319.39万元相比有较大幅度下降,下降15.83%。

2018年在销售费用大幅度下降情况下营业收入却获得了一定增长,表明企业采取了较为成功的销售战略,销售业务的管理水平显著提高。

2018年管理费用为60,276.36万元,与2017年的70,094.85万元相比有较大幅度下降,下降14.01%。

2018年管理费用占营业收入的比例为5.73%,与2017年的6.84%相比有所降低,降低1.1个百分点。

但并没有带来经济效益的明显提高,要注意控制管理费用的必要性。

2018年财务费用为47,156.24万元,与2017年的64,845.37万元相比有较大幅度下降,下降27.28%。

三、资产结构分析与2017年相比,2018年存货占营业收入的比例明显下降。

应收账款占营业收入的比例下降。

从流动资产与收入变化情况来看,与2017年相比,资产结构没有明显的恶化或改善情况。

四、偿债能力分析从支付能力来看,中国一重2018年是有现金支付能力的。

从企业当期资本结构、借款利率和盈利水平三者的关系来看,企业增加负债不会增加企业的盈利水平,相反会降低企业现在的盈利水平。

五、盈利能力分析。

华东重机2018年财务分析详细报告-智泽华

华东重机2018年财务分析详细报告一、资产结构分析1.资产构成基本情况华东重机2018年资产总额为593,391.57万元,其中流动资产为316,899.57万元,主要分布在应收账款、存货、其他流动资产等环节,分别占企业流动资产合计的49.02%、22.91%和8.93%。

非流动资产为276,492万元,主要分布在商誉和固定资产,分别占企业非流动资产的81.2%、9.68%。

资产构成表项目名称2018年2017年2016年数值百分比(%) 数值百分比(%) 数值百分比(%)总资产593,391.57 100.00 590,072.07 100.00 189,553.75 100.00 流动资产316,899.57 53.40 320,567.41 54.33 162,564.53 85.76 长期投资3,565.66 0.60 3,733.6 0.63 4,792.05 2.53 固定资产26,752.03 4.51 25,844.63 4.38 15,576.56 8.22 其他246,174.3 41.49 239,926.43 40.66 6,620.61 3.492.流动资产构成特点企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的49.57%,应当加强应收款项管理,关注应收款项的质量。

流动资产构成表项目名称2018年2017年2016年数值百分比(%) 数值百分比(%) 数值百分比(%)流动资产316,899.57 100.00 320,567.41 100.00 162,564.53 100.00 存货72,594.4 22.91 86,054.14 26.84 48,780.27 30.01 应收账款155,339.97 49.02 96,547.75 30.12 18,557.59 11.42 其他应收款1,738.7 0.55 3,489.4 1.09 2,851.52 1.75 交易性金融资产0 0.00 0 0.00 0 0.00 应收票据6,143.26 1.94 24,145.86 7.53 3,214.22 1.98 货币资金27,892.43 8.80 69,713.71 21.75 50,435.83 31.03 其他53,190.81 16.78 40,616.55 12.67 38,725.1 23.823.资产的增减变化2018年总资产为593,391.57万元,与2017年的590,072.07万元相比变化不大,变化幅度为0.56%。

中材节能2018年财务分析结论报告-智泽华

中材节能2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 中材节能2018年财务分析综合报告一、实现利润分析2018年实现利润为16,697.56万元,与2017年的16,535.86万元相比变化不大,变化幅度为0.98%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额迅速扩大的情况下,营业利润却有所下降,企业应注意在市场销售业绩迅速上升背后所隐藏的经营压力和风险。

二、成本费用分析2018年营业成本为149,559万元,与2017年的127,899.21万元相比有较大增长,增长16.94%。

2018年销售费用为5,384.89万元,与2017年的4,355.79万元相比有较大增长,增长23.63%。

2018年销售费用增长的同时收入也有较大幅度增长,企业销售活动取得了明显市场效果,销售费用支出合理。

2018年管理费用为14,798.54万元,与2017年的20,724.25万元相比有较大幅度下降,下降28.59%。

2018年管理费用占营业收入的比例为7.9%,与2017年的12.31%相比有较大幅度的降低,降低4.41个百分点。

管理费用支出大幅度下降,经营业务未受影响,但盈利水平却有所下降,应关注大幅度压缩管理费用支出的必要性。

本期财务费用为-2,889.88万元。

三、资产结构分析2018年企业不合理资金占用项目较少,资产的盈力能力较强,资产结构合理。

与2017年相比,2018年应收账款占营业收入的比例下降。

从流动资产与收入变化情况来看,与2017年相比,资产结构没有明显的恶化或改善情况。

四、偿债能力分析从支付能力来看,中材节能2018年是有现金支付能力的。

企业财务费用小于0或缺乏利息支出数据,无法进行负债经营风险判断。

五、盈利能力分析中材节能2018年的营业利润率为8.55%,总资产报酬率为4.20%,净资产收益率为7.50%,成本费用利润率为9.92%。

中国石化2018年财务状况报告-智泽华

中国石化2018年财务状况报告一、资产构成1、资产构成基本情况中国石化2018年资产总额为159,230,800万元,其中流动资产为50,412,000万元,主要分布在存货、货币资金、应收账款等环节,分别占企业流动资产合计的36.62%、33.13%和11.31%。

非流动资产为108,818,800万元,主要分布在固定资产和长期投资,分别占企业非流动资产的56.77%、13.39%。

资产构成表2、流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的39.8%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

企业营业环节占用的资金数额较大,约占企业流动资产的36.62%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

流动资产构成表3、资产的增减变化2018年总资产为159,230,800万元,与2017年的159,550,400万元相比变化不大,变化幅度为0.2%。

4、资产的增减变化原因以下项目的变动使资产总额增加:交易性金融资产增加2,573,200万元,在建工程增加1,831,800万元,长期投资增加1,295,800万元,其他非流动资产增加769,600万元,无形资产增加672,900万元,递延所得税资产增加656,300万元,其他流动资产增加268,700万元,货币资金增加201,100万元,预付款项增加103,600万元,长期待摊费用增加93,900万元,固定资产清理增加5,000万元,商誉增加4,200万元,共计增加8,476,100万元;以下项目的变动使资产总额减少:存货减少210,900万元,应收票据减少832,100万元,应收账款减少1,150,100万元,其他应收款减少1,646,700万元,固定资产减少3,301,200万元,共计减少7,141,000万元。

增加项与减少项相抵,使资产总额下降1,335,100万元。

三一重工2018年财务分析结论报告-智泽华

三一重工2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 三一重工2018年财务分析综合报告一、实现利润分析2018年实现利润为755,024.4万元,与2017年的286,884.6万元相比成倍增长,增长1.63倍。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额迅速扩大的同时,营业利润也迅猛增加,经营业务开展得很好。

二、成本费用分析2018年营业成本为3,872,795.8万元,与2017年的2,680,585.3万元相比有较大增长,增长44.48%。

2018年销售费用为444,663.2万元,与2017年的383,225.7万元相比有较大增长,增长16.03%。

2018年销售费用增长的同时收入也有较大幅度增长,并且收入增长快于销售费用增长,企业销售费用投入效果理想,销售费用支出合理。

2018年管理费用为204,589.9万元,与2017年的253,313.8万元相比有较大幅度下降,下降19.23%。

2018年管理费用占营业收入的比例为3.67%,与2017年的6.61%相比有所降低,降低2.94个百分点。

营业利润有所提高,管理费用支出控制较好。

2018年财务费用为13,564.5万元,与2017年的131,903.4万元相比有较大幅度下降,下降89.72%。

三、资产结构分析2018年企业不合理资金占用项目较少,资产的盈力能力较强,资产结构合理。

与2017年相比,2018年应收账款占营业收入的比例下降。

从流动资产与收入变化情况来看,与2017年相比,资产结构没有明显的恶化或改善情况。

四、偿债能力分析从支付能力来看,三一重工2018年是有现金支付能力的。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析三一重工2018年的营业利润率为14.11%,总资产报酬率为11.64%,净。

中联重科2018年财务状况报告-智泽华

中联重科2018年财务状况报告一、资产构成1、资产构成基本情况中联重科2018年资产总额为9,345,665.18万元,其中流动资产为7,036,891.28万元,主要分布在应收账款、交易性金融资产、货币资金等环节,分别占企业流动资产合计的32.61%、19.59%和14.31%。

非流动资产为2,308,773.9万元,主要分布在长期投资和固定资产,分别占企业非流动资产的31%、23.56%。

资产构成表2、流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的35.84%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的33.65%,应当加强应收款项管理,关注应收款项的质量。

流动资产构成表3、资产的增减变化2018年总资产为9,345,665.18万元,与2017年的8,314,906.77万元相比有较大增长,增长12.4%。

4、资产的增减变化原因以下项目的变动使资产总额增加:交易性金融资产增加1,378,719.19万元,货币资金增加181,209.58万元,应收账款增加131,283.81万元,存货增加66,485.78万元,预付款项增加37,804.19万元,在建工程增加23,486.67万元,其他流动资产增加20,016.14万元,应收利息增加5,073.78万元,长期投资增加890.06万元,长期待摊费用增加251.21万元,其他非流动资产增加80.84万元,共计增加1,845,301.25万元;以下项目的变动使资产总额减少:开发支出减少273.66万元,商誉减少4,231.4万元,递延所得税资产减少8,238.65万元,无形资产减少8,618.61万元,固定资产减少43,234.02万元,其他应收款减少59,062.13万元,应收票据减少86,917.16万元,一年内到期的非流动资产减少209,590.68万元,共计减少420,166.31万元。

北大荒2018年财务分析详细报告-智泽华

北大荒2018年财务分析详细报告一、资产结构分析1.资产构成基本情况北大荒2018年资产总额为797,346.67万元,其中流动资产为304,563.54万元,主要分布在其他流动资产、货币资金、存货等环节,分别占企业流动资产合计的71.23%、10.29%和8.09%。

非流动资产为492,783.12万元,主要分布在固定资产和长期投资,分别占企业非流动资产的64.63%、14.96%。

资产构成表2.流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的10.37%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

流动资产构成表3.资产的增减变化2018年总资产为797,346.67万元,与2017年的764,695.79万元相比有所增长,增长4.27%。

4.资产的增减变化原因以下项目的变动使资产总额增加:其他流动资产增加167,691.32万元,其他非流动资产增加49,219.11万元,长期待摊费用增加835.84万元,应收利息增加354.19万元,共计增加218,100.46万元;以下项目的变动使资产总额减少:无形资产减少194.68万元,应收票据减少338.56万元,在建工程减少1,675.96万元,应收账款减少2,899.55万元,预付款项减少4,671.08万元,长期投资减少5,359.39万元,其他应收款减少6,592.11万元,固定资产减少7,690.47万元,存货减少53,975.74万元,货币资金减少102,052.05万元,共计减少185,449.58万元。

增加项与减少项相抵,使资产总额增长32,650.87万元。

5.资产结构的合理性评价从资产各项目与营业收入的比例关系来看,2018年应收账款所占比例基本合理。

其他应收款所占比例过高。

存货所占比例基本合理。

2018年企业不合理资金占用项目较少,资产的盈力能力较强,资产结构合理。

6.资产结构的变动情况与2017年相比,2018年存货占营业收入的比例明显下降。

ST天润2018年财务分析结论报告-智泽华

ST天润2018年财务分析综合报告一、实现利润分析2018年实现利润为负24,786.81万元,与2017年负812.71万元相比亏损成倍增加,增加29.5倍。

企业亏损的主要原因是内部经营业务,应当加强经营业务的管理。

在市场份额迅速扩大的情况下,经营亏损得到了有效遏制,企业经营管理有方,但应当进一步努力以消灭亏损。

二、成本费用分析2018年营业成本为26,086.47万元,与2017年的5,081.51万元相比成倍增长,增长4.13倍。

2018年销售费用为2,053.59万元,与2017年的5,979.32万元相比有较大幅度下降,下降65.66%。

2018年在销售费用下降的情况下营业收入却获得了较大幅度的增长,企业采取了非常成功的销售战略,营销效率显著提高。

2018年管理费用为5,890.89万元,与2017年的8,422.49万元相比有较大幅度下降,下降30.06%。

2018年管理费用占营业收入的比例为11.22%,与2017年的40.89%相比有较大幅度的降低,降低29.68个百分点。

本期财务费用为-140.36万元。

三、资产结构分析2018年企业资产不合理占用的数额较大,资产的盈利能力较低,资产结构不太合理。

与2017年相比,2018年应收账款占营业收入的比例下降。

预付货款占收入的比例下降。

其他应收款占收入的比例下降。

从流动资产与收入变化情况来看,流动资产下降,收入增长,资产的盈利能力明显提高,与2017年相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,ST天润2018年是有现金支付能力的。

企业财务费用小于0或缺乏利息支出数据,无法进行负债经营风险判断。

五、盈利能力分析ST天润2018年的营业利润率为-47.40%,总资产报酬率为-8.35%,净资产收益率为-15.17%,成本费用利润率为-72.43%。

企业实际投入到企业自身经营业务的资产为276,172.71万元,经营资产的收益率为-9.01%,而对外投资的收益率为-3.05%。

道道全2018年财务分析详细报告-智泽华

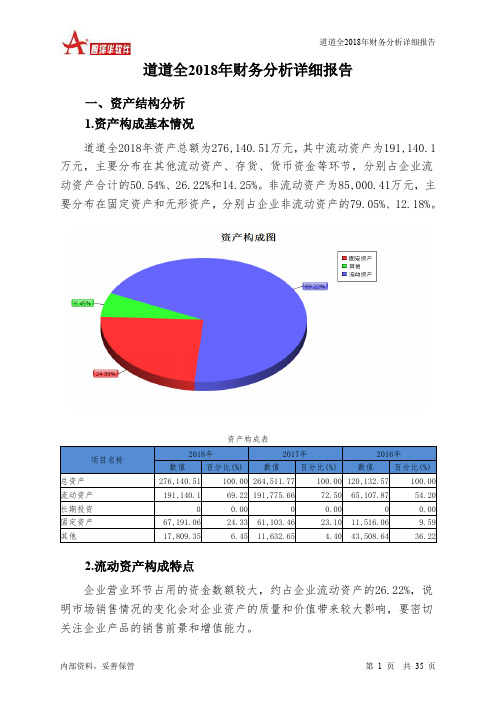

道道全2018年财务分析详细报告一、资产结构分析1.资产构成基本情况道道全2018年资产总额为276,140.51万元,其中流动资产为191,140.1万元,主要分布在其他流动资产、存货、货币资金等环节,分别占企业流动资产合计的50.54%、26.22%和14.25%。

非流动资产为85,000.41万元,主要分布在固定资产和无形资产,分别占企业非流动资产的79.05%、12.18%。

资产构成表2.流动资产构成特点企业营业环节占用的资金数额较大,约占企业流动资产的26.22%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

流动资产构成表3.资产的增减变化2018年总资产为276,140.51万元,与2017年的264,511.77万元相比有所增长,增长4.4%。

4.资产的增减变化原因以下项目的变动使资产总额增加:货币资金增加7,815.32万元,固定资产增加6,087.6万元,其他流动资产增加3,238.73万元,其他应收款增加2,933.87万元,在建工程增加2,470.32万元,其他非流动资产增加1,790.78万元,递延所得税资产增加1,580.76万元,无形资产增加292.69万元,商誉增加42.14万元,共计增加26,252.21万元;以下项目的变动使资产总额减少:应收利息减少39.62万元,应收账款减少154.52万元,预付款项减少5,597.51万元,存货减少8,826.59万元,共计减少14,618.25万元。

增加项与减少项相抵,使资产总额增长11,633.96万元。

5.资产结构的合理性评价从资产各项目与营业收入的比例关系来看,2018年应收账款所占比例基本合理。

其他应收款所占比例基本合理。

存货所占比例过高。

6.资产结构的变动情况从流动资产与收入变化情况来看,流动资产下降,收入增长,资产的盈利能力明显提高,与2017年相比,资产结构趋于改善。

三一重工2018年财务状况报告-智泽华

三一重工2018年财务状况报告一、资产构成1、资产构成基本情况三一重工2018年资产总额为7,377,472.3万元,其中流动资产为5,189,594.2万元,主要分布在应收账款、货币资金、存货等环节,分别占企业流动资产合计的38.8%、23.09%和22.34%。

非流动资产为2,187,878.1万元,主要分布在固定资产和无形资产,分别占企业非流动资产的54.24%、17.73%。

资产构成表2、流动资产构成特点企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的41.8%,应当加强应收款项管理,关注应收款项的质量。

企业持有的货币性资产数额较大,约占流动资产的27.38%,表明企业的支付能力和应变能力较强。

但应当关注货币资金的投向。

流动资产构成表3、资产的增减变化2018年总资产为7,377,472.3万元,与2017年的5,823,769万元相比有较大增长,增长26.68%。

4、资产的增减变化原因以下项目的变动使资产总额增加:货币资金增加788,139.3万元,存货增加395,273.8万元,应收账款增加176,772.6万元,交易性金融资产增加155,671.9万元,长期投资增加146,832.5万元,其他流动资产增加100,685万元,预付款项增加28,421.8万元,应收利息增加13,791.2万元,一年内到期的非流动资产增加2,337.6万元,其他非流动资产增加1,187.9万元,长期待摊费用增加1,124.6万元,商誉增加22.3万元,共计增加1,810,260.5万元;以下项目的变动使资产总额减少:工程物资减少1,127.8万元,在建工程减少3,101.8万元,开发支出减少15,071.5万元,应收票据减少20,512.4万元,无形资产减少21,231.2万元,其他应收款减少22,313.7万元,递延所得税资产减少29,961.6万元,固定资产减少93,819.4万元,共计减少207,139.4万元。

中航重机2018年财务分析结论报告-智泽华

中航重机2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 中航重机2018年财务分析综合报告一、实现利润分析2018年实现利润为29,427.56万元,与2017年的16,637.66万元相比有较大增长,增长76.87%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

二、成本费用分析2018年营业成本为402,920.47万元,与2017年的420,896.43万元相比有所下降,下降4.27%。

2018年销售费用为12,357.05万元,与2017年的12,353.56万元相比变化不大,变化幅度为0.03%。

2018年销售费用基本不变,但企业营业收入却有所下降,企业经营业务的市场形势不太理想,应当引起关注。

2018年管理费用为55,055.28万元,与2017年的70,803.01万元相比有较大幅度下降,下降22.24%。

2018年管理费用占营业收入的比例为10.11%,与2017年的12.5%相比有所降低,降低2.39个百分点。

经营业务的盈利水平提高,企业管理费用支出控制较好,支出效率提高。

2018年财务费用为16,998.62万元,与2017年的21,446.24万元相比有较大幅度下降,下降20.74%。

三、资产结构分析2018年企业资金不合理占用数额较大,企业经营活动资金紧张,资产结构不太合理。

与2017年相比,2018年应收账款出现过快增长。

预付货款占收入的比例下降。

其他应收款占收入的比例下降。

从流动资产与收入变化情况来看,流动资产与营业收入都在下降,与2017年相比,资产结构没有明显的恶化或改善情况。

四、偿债能力分析从支付能力来看,中航重机2018年的经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析。

中联重科2018年财务分析结论报告-智泽华

中联重科2018年财务分析综合报告一、实现利润分析2018年实现利润为263,852.4万元,与2017年的124,142.16万元相比成倍增长,增长1.13倍。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额迅速扩大的同时,营业利润也迅猛增加,经营业务开展得很好。

二、成本费用分析2018年营业成本为2,092,308.33万元,与2017年的1,830,412.39万元相比有较大增长,增长14.31%。

2018年销售费用为237,941.22万元,与2017年的245,132.4万元相比有所下降,下降2.93%。

2018年在销售费用下降的情况下营业收入却获得了较大幅度的增长,企业采取了非常成功的销售战略,营销效率显著提高。

2018年管理费用为145,926.77万元,与2017年的176,876.68万元相比有较大幅度下降,下降17.5%。

2018年管理费用占营业收入的比例为5.09%,与2017年的7.6%相比有所降低,降低2.51个百分点。

营业利润有所提高,管理费用支出控制较好。

2018年财务费用为124,397.96万元,与2017年的150,401.55万元相比有较大幅度下降,下降17.29%。

三、资产结构分析2018年企业不合理资金占用项目较少,资产的盈力能力较强,资产结构合理。

与2017年相比,2018年应收账款占营业收入的比例下降。

从流动资产与收入变化情况来看,流动资产增长慢于营业收入增长,并且资产的盈利能力有所提高。

因此与2017年相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,中联重科2018年是有现金支付能力的。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析中联重科2018年的营业利润率为9.06%,总资产报酬率为4.40%,净资产收益率为5.08%,成本费用利润率为10.05%。

企业实际投入到企业自身经营业务的资产为7,185,543.68万元,经营资产的收益率为3.62%,而对外投资的收益率为12.17%。

东方网力2018年财务分析结论报告-智泽华

东方网力2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 东方网力2018年财务分析综合报告一、实现利润分析2018年实现利润为38,752.66万元,与2017年的43,498.12万元相比有较大幅度下降,下降10.91%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额迅速扩大的情况下,营业利润却出现了较大幅度的下降,企业未能处理好扩大市场份额和提高盈利水平之间所存在的矛盾,应尽快采取措施处理市场扩展所带来的经营危机。

二、成本费用分析2018年营业成本为95,802.17万元,与2017年的78,883.46万元相比有较大增长,增长21.45%。

2018年销售费用为20,213.63万元,与2017年的17,812.25万元相比有较大增长,增长13.48%。

2018年销售费用增长的同时收入也有较大幅度增长,并且收入增长快于销售费用增长,企业销售费用投入效果理想,销售费用支出合理。

2018年管理费用为14,139.43万元,与2017年的36,717.26万元相比有较大幅度下降,下降61.49%。

2018年管理费用占营业收入的比例为6.29%,与2017年的19.8%相比有较大幅度的降低,降低13.5个百分点。

管理费用支出大幅度下降,经营业务未受影响,但盈利水平却有所下降,应关注大幅度压缩管理费用支出的必要性。

2018年财务费用为10,228.87万元,与2017年的7,433.4万元相比有较大增长,增长37.61%。

三、资产结构分析与2017年相比,2018年应收账款出现过快增长。

预付货款增长过快。

从流动资产与收入变化情况来看,流动资产增长快于营业收入增长,资产的盈利能力并没有提高。

因此与2017年相比,资产结构趋于恶化。

四、偿债能力分析从支付能力来看,东方网力2018年的经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

企业负债经营为正效应,增加负债有可能给企业创造利润。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

中联重科2018年财务分析详细报告

一、资产结构分析

1.资产构成基本情况

中联重科2018年资产总额为9,345,665.18万元,其中流动资产为

7,036,891.28万元,主要分布在应收账款、交易性金融资产、货币资金等环节,分别占企业流动资产合计的32.61%、19.59%和14.31%。

非流动资产为2,308,773.9万元,主要分布在长期投资和固定资产,分别占企业非流动资产的31%、23.56%。

资产构成表

2.流动资产构成特点

企业持有的货币性资产数额较大,约占流动资产的35.84%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的33.65%,应当加强应收款项管理,关注应收款项的质量。

流动资产构成表

3.资产的增减变化

2018年总资产为9,345,665.18万元,与2017年的8,314,906.77万元相比有较大增长,增长12.4%。

4.资产的增减变化原因

以下项目的变动使资产总额增加:交易性金融资产增加1,378,719.19万元,货币资金增加181,209.58万元,应收账款增加131,283.81万元,存货增加66,485.78万元,预付款项增加37,804.19万元,在建工程增加23,486.67万元,其他流动资产增加20,016.14万元,应收利息增加5,073.78万元,长期投资增加890.06万元,长期待摊费用增加251.21万元,其他非

流动资产增加80.84万元,共计增加1,845,301.25万元;以下项目的变动使资产总额减少:开发支出减少273.66万元,商誉减少4,231.4万元,递延所得税资产减少8,238.65万元,无形资产减少8,618.61万元,固定资产减少43,234.02万元,其他应收款减少59,062.13万元,应收票据减少86,917.16万元,一年内到期的非流动资产减少209,590.68万元,共计减少420,166.31万元。

增加项与减少项相抵,使资产总额增长1,425,134.94万元。

5.资产结构的合理性评价

从资产各项目与营业收入的比例关系来看,2018年应收账款所占比例较高。

其他应收款所占比例基本合理。

存货所占比例过高。

2018年企业不合理资金占用项目较少,资产的盈力能力较强,资产结构合理。

6.资产结构的变动情况

与2017年相比,2018年应收账款占营业收入的比例下降。

从流动资产与收入变化情况来看,流动资产增长慢于营业收入增长,并且资产的盈利能力有所提高。

因此与2017年相比,资产结构趋于改善。

主要资产项目变动情况表

二、负债及权益结构分析

1.负债及权益构成基本情况

中联重科2018年负债总额为5,468,818.37万元,资本金为780,853.66万元,所有者权益为3,876,846.82万元,资产负债率为58.52%。

在负债总额中,流动负债为3,962,837.41万元,占负债和权益总额的42.4%;短期借款为832,549.73万元,非流动负债为1,505,980.96万元,金融性负债占资金来源总额的25.02%。

负债及权益构成表。