CBOT豆油期货合约

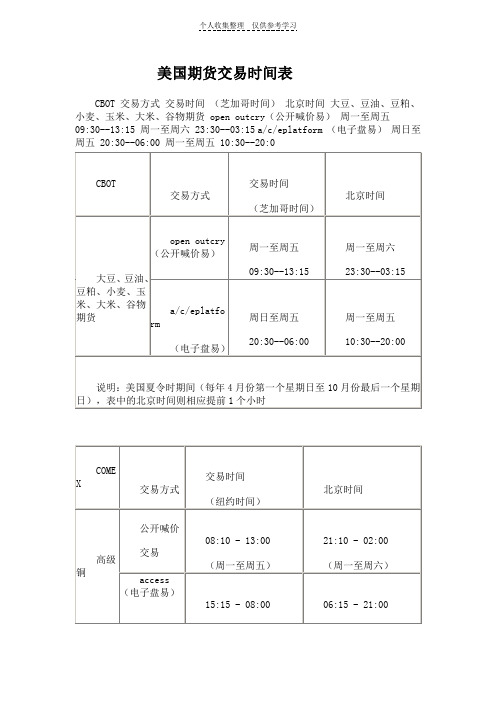

美国期货交易时间表

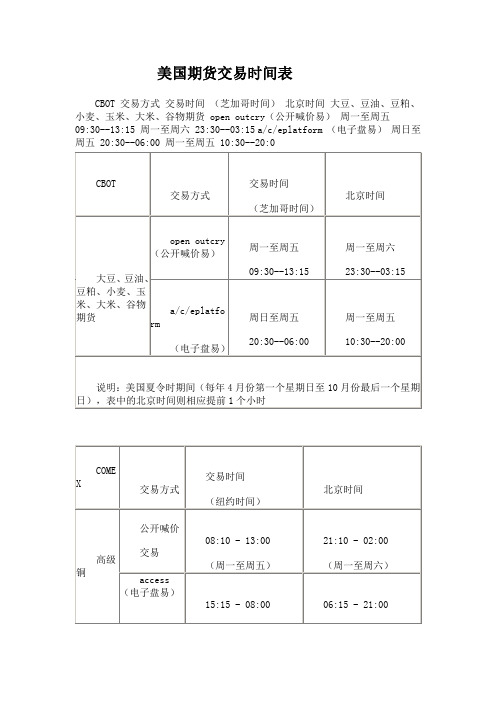

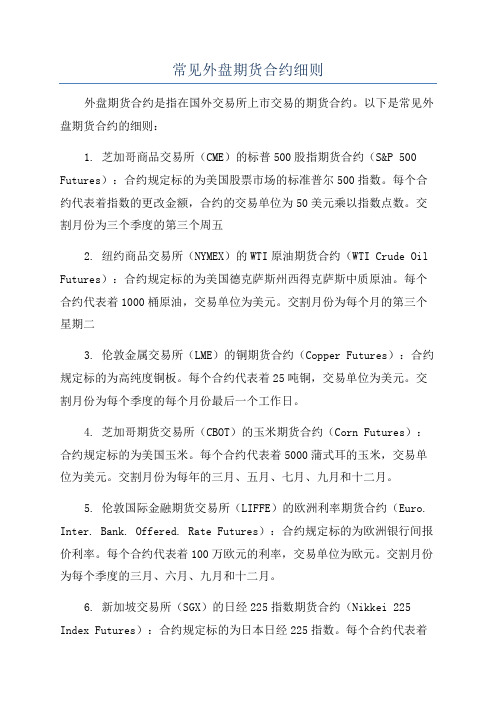

美国期货交易时间表CBOT 交易方式交易时间(芝加哥时间)北京时间大豆、豆油、豆粕、小麦、玉米、大米、谷物期货 open outcry(公开喊价易)周一至周五09:30--13:15 周一至周六 23:30--03:15 a/c/eplatform (电子盘易)周日至周五 20:30--06:00 周一至周五 10:30--20:0附:美国法定节假日:1、新年 (1月1日)2、总统节 (2月第三个星期一)马丁.路德.金纪念日1月16日华盛顿诞辰2月20日耶稣受难日4月14日3、战争纪念日 (5月最后的星期一)4、美国独立日 (7月4日)5、劳工节 (9月第一个星期一)6、感恩节 (11月最后的一个星期四)7、圣诞节 (12月25日)小麦期货属农产品期货,是国际期货市场上最早开发出来的期货品种。

目前国际上小麦期货交易所分布在北美、欧洲、澳洲及亚洲,其中影响较大的是美国的芝加哥期货交易所(CBOT)、明尼阿波利斯谷物交易所(MGE)和堪萨斯期货交易所(KCBT)。

现行的CBOT小麦期货合约是1877年1月2日推出的,已经交易了120多年。

注:每张合约5000蒲式耳,相当于136.08吨(1蒲式耳=27.216公斤) (二) 影响国际小麦期货价格走势的因素国际期货市场,尤其是美国期货市场,由于整个经济市场化程度较高,市场价格的走势最终取决于供求关系。

谷物市场相对于其他商品来说,需求刚性较强,所以供应量的变化对市场价格走势的影响更为明显,尤其是在供求失衡较大的情况下更是如此。

初步归纳起来,影响美国小麦市场价格的主要因素或者说交易者比较关注的因素有以下几点:(1)美国农业部的月度报告,每月12日前后公布。

报告不但详尽地公布近几年美国及全球小麦产量、消费、库存、进出口的统计资料,还预测下一年度的有关数据。

(2)气侯变化。

气侯对小麦产量影响较大。

既要关注美国本地的气侯状况,还要关注主要出口国、进口国的气侯状况,因为其他国家的产量变化直接影响美国的小麦出口量。

中盛粮油巨亏反映中国期市的缺陷

中盛粮油巨亏反映中国期市的缺陷期货的无情风险再度让中国企业在国际市场栽了跟头,所不同的是这次的主角换成了一家叫“中盛粮油”的香港上市公司。

一.典型案例2005年7月14日,中盛粮油(1194.HK)发布盈利警告称:自公布截至2004年12月31日止全年业绩以来,公司之财务表现受到若干非常不利之市场因素而发生重大影响。

因此,公司董事会预期集团截至2005年6月30日止6个月之业绩将录得亏损。

中盛粮油在向香港股票交易所送交的声明中称,由于在芝加哥大豆和豆油期货合约上做错方向,将给公司带来数量不详的亏损。

继中航油、中储棉和国储铜等分别在燃油、棉花和铜等国际期货商品市场巨亏风波之后,中盛粮油这次成为第一个在国际大豆市场上的摔跤者。

“倒挂”致亏“8月中或者8月底可能就会公布半年业绩了。

所以之前一个月我们不方便评论公司业绩,也不会透露公司亏损的具体数据和情况。

”香港方面负责中盛粮油信息发表的陈小姐对记者表示,到9月份的公司中期报告会写清楚并告知公众。

中盛粮油这次的关键错误是在美国芝加哥商品交易所(CBOT)的芝加哥大豆和豆油期货合约上做错方向,而且加之国内精炼豆油价格也出现下挫导致亏损。

根据中盛在递交给联交所的声明中的表述,中盛公司在国际市场采购绝大部分原材料,而在国内市场销售绝大部分产品,因此通常对原材料成本进行对冲保值,以便保护公司不受意外价格波动的冲击。

“正常情况下,国内精炼油的价格紧密跟随国际市场的大豆以及毛豆油价格。

然而今年,这种情况并未出现。

尽管国内价格下跌导致利润降低,但是原材料期货价格却一路飙升。

这一趋势始于今年2月份,并且持续到6月份。

中盛粮油提示已经在4月份将大部分套保部位砍仓,以防亏损进一步扩大。

”有期货人士分析指出。

虽然目前暂时无法得知中盛粮油详细的亏损数额,但从一些关。

”据相关知情人士透露,中盛这次判断错误,主要基于去年一年熊市后心态上比较看空,加上国内价格一直跌,由此认为国外市场也会跌,所以就在芝加哥期货交易所大量抛空。

常见外盘期货合约细则

常见外盘期货合约细则外盘期货合约是指在国外交易所上市交易的期货合约。

以下是常见外盘期货合约的细则:1. 芝加哥商品交易所(CME)的标普500股指期货合约(S&P 500 Futures):合约规定标的为美国股票市场的标准普尔500指数。

每个合约代表着指数的更改金额,合约的交易单位为50美元乘以指数点数。

交割月份为三个季度的第三个周五2. 纽约商品交易所(NYMEX)的WTI原油期货合约(WTI Crude Oil Futures):合约规定标的为美国德克萨斯州西得克萨斯中质原油。

每个合约代表着1000桶原油,交易单位为美元。

交割月份为每个月的第三个星期二3. 伦敦金属交易所(LME)的铜期货合约(Copper Futures):合约规定标的为高纯度铜板。

每个合约代表着25吨铜,交易单位为美元。

交割月份为每个季度的每个月份最后一个工作日。

4. 芝加哥期货交易所(CBOT)的玉米期货合约(Corn Futures):合约规定标的为美国玉米。

每个合约代表着5000蒲式耳的玉米,交易单位为美元。

交割月份为每年的三月、五月、七月、九月和十二月。

5. 伦敦国际金融期货交易所(LIFFE)的欧洲利率期货合约(Euro. Inter. Bank. Offered. Rate Futures):合约规定标的为欧洲银行间报价利率。

每个合约代表着100万欧元的利率,交易单位为欧元。

交割月份为每个季度的三月、六月、九月和十二月。

6. 新加坡交易所(SGX)的日经225指数期货合约(Nikkei 225 Index Futures):合约规定标的为日本日经225指数。

每个合约代表着指数的1000倍,交易单位为日元。

交割月份为每个季度的三月、六月、九月和十二月。

7. 香港交易所(HKEX)的恒生指数期货合约(Hang Seng Index Futures):合约规定标的为香港恒生指数。

每个合约代表着指数的50倍,交易单位为港元。

cbot大豆交割标准 -回复

cbot大豆交割标准-回复标题:深入解析CBOT大豆交割标准CBOT(Chicago Board of Trade)是全球最大的期货和期权交易所之一,其中大豆期货合约交易尤为活跃。

对于参与CBOT大豆期货交易的投资者来说,理解和掌握其交割标准至关重要。

以下将详细解析CBOT大豆交割标准的各个关键环节。

一、合约规格CBOT大豆期货合约的基本规格如下:1. 交易单位:每手合约代表5000蒲式耳(约136.1吨)的大豆。

2. 报价单位:美元和美分每蒲式耳。

3. 最小价格变动:1/4美分每蒲式耳。

4. 交割月份:包括March(3月),May(5月),July(7月),August (8月),September(9月)和November(11月)。

二、质量标准CBOT对用于交割的大豆设定了严格的质量标准:1. 类型:黄大豆或浅色大豆。

2. 饱满度:至少90的大豆粒必须是饱满的。

3. 破损率:不超过8的大豆粒可以破损。

4. 外来物质:不超过2的大豆中可以含有外来物质。

5. 水分含量:不得超过13。

6. 霉变:无可见霉变。

三、交割程序1. 通知期:买方必须在交割月份的第一个营业日后的第15个营业日上午10:00之前提交交割通知。

2. 交割地点:交割通常在CBOT指定的仓库进行,这些仓库主要位于美国的主要大豆生产地区。

3. 交割时间:交割应在交割通知后的第二个营业日开始,并在交割月份的最后一个营业日结束。

4. 质量检验:在交割过程中,买方有权对收到的大豆进行质量检验。

如果大豆不符合CBOT的质量标准,买方可以拒绝接收并要求卖方提供符合标准的大豆。

四、交割替代品和升贴水在某些情况下,卖方可能无法提供完全符合CBOT大豆质量标准的大豆。

在这种情况下,卖方可以提供交割替代品,并支付相应的升贴水。

升贴水是指由于交割替代品的质量、地理位置或其他因素与标准交割品存在差异而产生的额外费用或折扣。

升贴水的具体金额由市场供需关系决定。

DCE和CBOT市场介绍

dce和cbot市场介绍天琪期货dce和cbot市场概述大连商品交易所dce市场daliancommodityexchange芝加哥期货交易所cbot市场chicagoboardtradedce交易品种介绍黄大豆1号黄大豆2号豆粕玉米cbot交易品种介绍黄豆豆粕豆油玉米小麦其他品种dce和cbot主要品种合约介绍黄大豆1号黄大豆2号豆粕玉米cbot大豆cbot豆粕cbot玉米cbot大豆历史走势dce大豆历史走势dce与cbot大豆走势比较cbot大豆与美国现货走势比较美国现货基差的表示含义大豆期货合约的月份表示sx0505年11月大豆578911月份合约大豆现货按照对应的期货合约标注基差例如

DCE和CBOT市场介绍

DCE和CBOT市场概述

大连商品交易所(DCE市场) Dalian Commodity Exchange 芝加哥期货交易所(CBOT市场) Chicago Board of Trade

DCE交易品种介绍

黄大豆1号 黄大豆2号 豆粕 玉米

CBOT交易品种介绍

基差报价

期货市场常见术语介绍

多头、空头(Long,Short) 开平仓、多空换手 持仓、斩仓、锁仓 强平、多逼空、空逼多 结算价、集合竞价 利多、利空 升贴水(premium)、正逆基差(contango、 backwardation) 期权(option)

美国农产品单位换算介绍

黄豆 豆粕 豆油 玉米 小麦 其他品种

DCE和CBOT主要品种合约介绍 黄大豆1号

黄大豆2号

豆粕

玉米

CBOT大豆

CBOT豆粕

CBOT玉米

CBOT大豆历史走势

DCE大豆历史走势

豆和豆粕豆油套利研究

豆和豆粕豆油套利研究豆和豆粕、豆油套利研究大豆、豆粕和豆油套利研究大豆、豆粕的套利,理论依据当然来自于大豆的压榨,只不过是根据恒定的豆油价格来制定的。

而现在豆油合约已经上市交易,更多的生产商在销售豆油的时候就会参考豆油期货价格来定价,豆油的现货价格的波动增强了,生产商单纯利用大豆和豆粕进行价格锁定就显得不科学了。

既然大豆、豆粕、豆油三者齐全,那讨论一下完整的压榨套利就很有必要。

一个加工企业能否盈利,关乎的无非是三大块,主要是原料进货成本,加工成本(包括工人工资、折旧等等),还有就是产品销售收入。

对于大豆加工商来说,单位大豆的压榨利润=豆油价格*单位大豆出油率+豆粕价格*单位大豆出粕率-单位大豆价格-加工费。

大豆压榨的加工费在相当一段时期内为一常值,美国平均为16美元/吨,我国平均为100元/吨,虽然近来随着能源价格以及人力成本的上升,大豆加工费可能会出现上涨,但也是固定的;因此大家也就只关心加工毛利的变化了。

压榨毛利是根据每吨(莆式耳)大豆经过压榨生成的豆粕和豆油的价值减去大豆的成本从而得来的。

如果这个数值小于加工费用,可能就会导致一些规模较小的企业停产,直接的结果就是大豆库存增加,豆粕、豆油库存减少,这种状况维持一段时间以后,又这将促进加工毛利的上升。

压榨毛利是衡量大豆加工商能否通过压榨获得加工利润的主要指标。

在CBOT的交易模型中,有两种正的和负的模型,即所谓的“豆油提取套利”和“反向石油提取套利”。

大豆提油:就是买入大豆卖出豆粕和豆油,反向提油套利:就是卖出大豆买入豆粕和豆油。

他们之间的分配比例:在美国公布的是1莆式耳大豆=11磅豆油+44磅豆粕+4磅残渣,大豆单位是5000莆式耳/手,豆粕单位是/手,豆油是6万磅/手,因此5000莆式耳大豆能生产22万磅豆粕以及55000磅豆油,因此一手大豆相对应1.1手豆粕和0.92手豆油,如果是10手大豆对应11手豆粕和9手豆油。

至于压榨毛利的数据,经过价格换算后,每莆式耳大豆理论压榨毛利=11*豆油价格+0.022*豆粕报价-大豆报价.CBOT最近推出了大豆压榨价差期权合约。

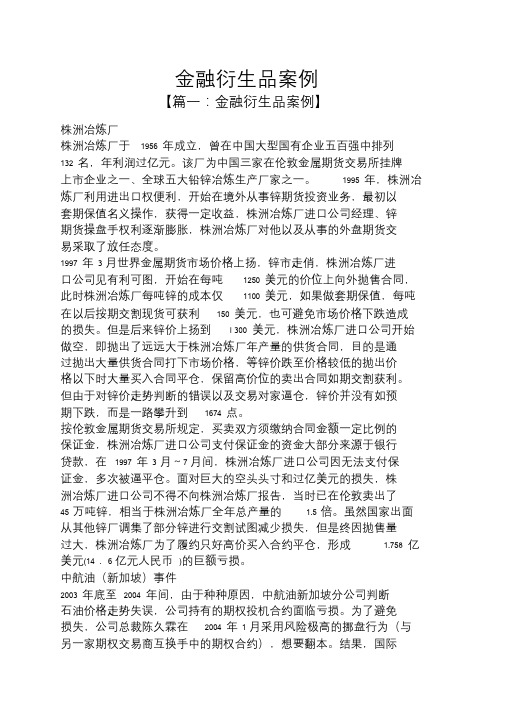

金融衍生品案例

金融衍生品案例【篇一:金融衍生品案例】株洲冶炼厂株洲冶炼厂于1956 年成立,曾在中国大型国有企业五百强中排列132 名,年利润过亿元。

该厂为中国三家在伦敦金属期货交易所挂牌上市企业之一、全球五大铅锌冶炼生产厂家之一。

1995 年,株洲冶炼厂利用进出口权便利,开始在境外从事锌期货投资业务,最初以套期保值名义操作,获得一定收益,株洲冶炼厂进口公司经理、锌期货操盘手权利逐渐膨胀,株洲冶炼厂对他以及从事的外盘期货交易采取了放任态度。

1997 年3 月世界金属期货市场价格上扬,锌市走俏,株洲冶炼厂进口公司见有利可图,开始在每吨1250 美元的价位上向外抛售合同,此时株洲冶炼厂每吨锌的成本仅1100 美元,如果做套期保值,每吨在以后按期交割现货可获利150 美元,也可避免市场价格下跌造成的损失。

但是后来锌价上扬到l 300 美元,株洲冶炼厂进口公司开始做空,即抛出了远远大于株洲冶炼厂年产量的供货合同,目的是通过抛出大量供货合同打下市场价格,等锌价跌至价格较低的抛出价格以下时大量买入合同平仓,保留高价位的卖出合同如期交割获利。

但由于对锌价走势判断的错误以及交易对家逼仓,锌价并没有如预期下跌,而是一路攀升到1674 点。

按伦敦金属期货交易所规定,买卖双方须缴纳合同金额一定比例的保证金,株洲冶炼厂进口公司支付保证金的资金大部分来源于银行贷款,在1997 年3 月~7 月间,株洲冶炼厂进口公司因无法支付保证金,多次被逼平仓。

面对巨大的空头头寸和过亿美元的损失,株洲冶炼厂进口公司不得不向株洲冶炼厂报告,当时已在伦敦卖出了45 万吨锌,相当于株洲冶炼厂全年总产量的 1.5 倍。

虽然国家出面从其他锌厂调集了部分锌进行交割试图减少损失,但是终因抛售量过大,株洲冶炼厂为了履约只好高价买入合约平仓,形成 1.758 亿美元(14.6 亿元人民币)的巨额亏损。

中航油(新加坡)事件2003 年底至2004 年间,由于种种原因,中航油新加坡分公司判断石油价格走势失误,公司持有的期权投机合约面临亏损。

豆、豆粕、豆油期货套保套利的完美组合

合约成交量超过百万手,达到108.1万手。在中 国期货市场自整顿、规范以来,单个合约能达到

如此活跃十分罕见。历史上由于豆粕进口的限 制和饲料工业需求的刚性增长.曾经出现过豆

众所周知,整个商品市场正上演着前所未有 的超级大牛市。原油系列、有色金属系列、黄金等

贵金属系列。无不连创新高或处于历史高位区。

油产量就会减少.豆油价格往往会上涨。这样,豆

油市场价格波动的风险仅靠豆粕或者大豆市场

难以有效规避。在没有豆油期货的情况下,“无风 险交易”模式只在跨期套利的方式中存在。在跨

品种套利中.只能利用大豆和豆粕之间的单一套

利模式。而且和所有的跨品种套利一样,豆粕和

大豆之间的套利最终将指望价差的合理回归。当 然,理论上这不成问题,但在实际操作中,如果出 现不利的价差走势,我们只能按照设计的风险控 制程序来进行止损。换句话说,大豆和豆粕之间 的套利还是带有一定的风险成分。

豆油期货是适合投机的小品种。根据国家粮 油信息中心的数据,2004/05年度中国豆油的消

费量785万t.2005/06年度预计将达到823万t。

如果按照目前约5000元,t的价格计算,豆油的 市场规模在400亿元左右。与其他品种相比,规 模明显偏小。此外,豆油易受大豆供给、消费季节 性及不易储存等特点的影响,容易引起价格频

性和较强的赢利能力。套利,特别是正向、可交

割、跨期套利,被誉为期货市场的“无风险交易”。

三者之问存在着良好的“三角”套利关系。“大豆

价格+加工费用+压榨利润=豆粕价格×0.785+豆 油价格×O.18”被国外证明是成熟的提油套利

1豆油期货未上市前

(Crush Spread)模型。从跨品种套利的角度来看,

功能得到充分发挥,为大豆产业的发展发挥了积

三品种豆油、豆粕、大豆的套利案例分析

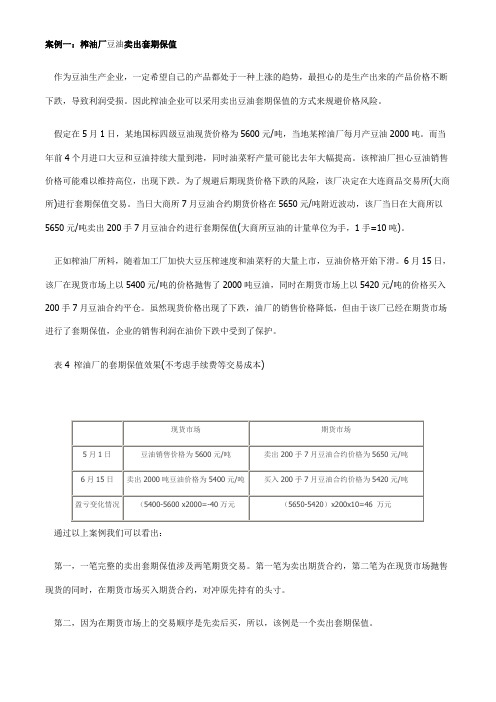

豆油套保套利案例分析 2006年08月07日01:54 大连商品交易所案例一:榨油厂豆油卖出套期保值作为豆油生产企业,一定希望自己的产品都处于一种上涨的趋势,最担心的是生产出来的产品价格不断下跌,导致利润受损。

因此榨油企业可以采用卖出豆油套期保值的方式来规避价格风险。

假定在5月1日,某地国标四级豆油现货价格为5600元/吨,当地某榨油厂每月产豆油2000吨。

而当年前4个月进口大豆和豆油持续大量到港,同时油菜籽产量可能比去年大幅提高。

该榨油厂担心豆油销售价格可能难以维持高位,出现下跌。

为了规避后期现货价格下跌的风险,该厂决定在大连商品交易所(大商所)进行套期保值交易。

当日大商所7月豆油合约期货价格在5650元/吨附近波动,该厂当日在大商所以5650元/吨卖出200手7月豆油合约进行套期保值(大商所豆油的计量单位为手,1手=10吨)。

正如榨油厂所料,随着加工厂加快大豆压榨速度和油菜籽的大量上市,豆油价格开始下滑。

6月15日,该厂在现货市场上以5400元/吨的价格抛售了2000吨豆油,同时在期货市场上以5420元/吨的价格买入200手7月豆油合约平仓。

虽然现货价格出现了下跌,油厂的销售价格降低,但由于该厂已经在期货市场进行了套期保值,企业的销售利润在油价下跌中受到了保护。

通过以上案例我们可以看出:第一,一笔完整的卖出套期保值涉及两笔期货交易。

第一笔为卖出期货合约,第二笔为在现货市场抛售现货的同时,在期货市场买入期货合约,对冲原先持有的头寸。

第二,因为在期货市场上的交易顺序是先卖后买,所以,该例是一个卖出套期保值。

第三,该榨油的套期保值操作是在基差向强势转化的过程中发生的,对卖出套期保值操作非常有利,基差从5月1日的-50元/吨转换为6月15日的-20元/吨,基差不断扩大,卖方套期保值操作结果是赢利大于亏损,保值者得到了完全的保护。

虽然豆油现货价格出现了大幅下跌,给工厂带来了不利影响,其最终销售价格只有5400元/吨,同5月的5600元/吨的售价相比,降低了200元/吨,导致了该厂在现货市场上少盈利40万元,但由于在期货市场采取了套期保值操作,在基差扩大的情况下,在期货市场的卖出套期保值头寸给该厂带来巨大赢利,盈利达到46万元,弥补了现货价格下跌产生的损失。

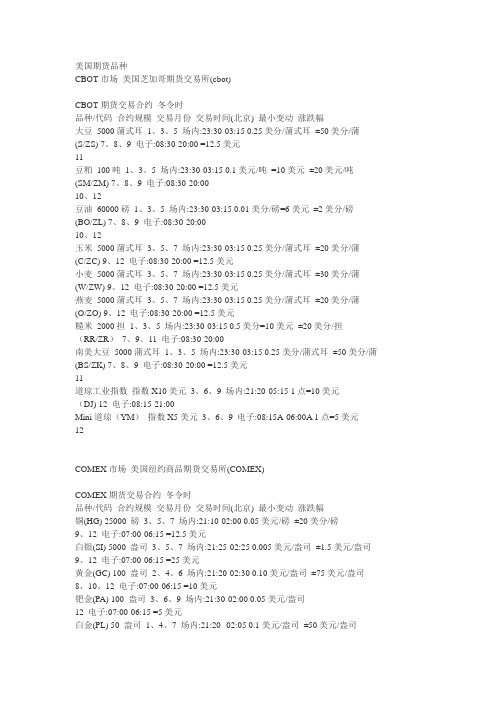

美国期货品种交易时间

美国期货品种CBOT市场美国芝加哥期货交易所(cbot)CBOT期货交易合约冬令时品种/代码合约规模交易月份交易时间(北京) 最小变动涨跌幅大豆5000蒲式耳1、3、5 场内:23:30-03:15 0.25美分/蒲式耳±50美分/蒲(S/ZS) 7、8、9 电子:08:30-20:00 =12.5美元11豆粕100吨1、3、5 场内:23:30-03:15 0.1美元/吨=10美元±20美元/吨(SM/ZM) 7、8、9 电子:08:30-20:0010、12豆油60000磅1、3、5 场内:23:30-03:15 0.01美分/磅=6美元±2美分/磅(BO/ZL) 7、8、9 电子:08:30-20:0010、12玉米5000蒲式耳3、5、7 场内:23:30-03:15 0.25美分/蒲式耳±20美分/蒲(C/ZC) 9、12 电子:08:30-20:00 =12.5美元小麦5000蒲式耳3、5、7 场内:23:30-03:15 0.25美分/蒲式耳±30美分/蒲(W/ZW) 9、12 电子:08:30-20:00 =12.5美元燕麦5000蒲式耳3、5、7 场内:23:30-03:15 0.25美分/蒲式耳±20美分/蒲(O/ZO) 9、12 电子:08:30-20:00 =12.5美元糙米2000担1、3、5 场内:23:30-03:15 0.5美分=10美元±20美分/担(RR/ZR)7、9、11 电子:08:30-20:00南美大豆5000蒲式耳1、3、5 场内:23:30-03:15 0.25美分/蒲式耳±50美分/蒲(BS/ZK) 7、8、9 电子:08:30-20:00 =12.5美元11道琼工业指数指数X10美元3、6、9 场内:21:20-05:15 1点=10美元(DJ) 12 电子:08:15-21:00Mini道琼(YM)指数X5美元3、6、9 电子:08:15A-06:00A 1点=5美元12COMEX市场美国纽约商品期货交易所(COMEX)COMEX期货交易合约冬令时品种/代码合约规模交易月份交易时间(北京) 最小变动涨跌幅铜(HG) 25000 磅3、5、7 场内:21:10-02:00 0.05美元/磅±20美分/磅9、12 电子:07:00-06:15 =12.5美元白银(SI) 5000 盎司3、5、7 场内:21:25-02:25 0.005美元/盎司±1.5美元/盎司9、12 电子:07:00-06:15 =25美元黄金(GC) 100 盎司2、4、6 场内:21:20-02:30 0.10美元/盎司±75美元/盎司8、10、12 电子:07:00-06:15 =10美元钯金(PA) 100 盎司3、6、9 场内:21:30-02:00 0.05美元/盎司12 电子:07:00-06:15 =5美元白金(PL) 50 盎司1、4、7 场内:21:20--02:05 0.1美元/盎司±50美元/盎司10 电子:07:00-06:15 =5美元NYMEX市场纽约商业期货交易所(NYMEX)NYMEX期货交易合约冬令时品种/代码合约规模交易月份交易时间(北京) 最小变动涨跌幅原油(CL)1000桶连续30个月场内:23:00--03:30 0.01美元/桶±10美元/桶电子:07:00-06:15 =10美元小原油(QM)500桶后两月电子:20:00--03:30 0.025美元/桶±1.5美元/盎司电子:07:00-06:15 =12.5美元汽油(HU)42000加仑连续12个月场内:23:05--03:30 0.01美分/加仑±0.25美元/加仑电子:07:00-06:15 =4.2美元取暧油(HO)42000加仑连续18个月场内:23:05--03:30 0.01美分/加仑±0.25美元/加仑电子:07:00-06:15 =4.2美元天然气(NG)10000百万连续72个月场内:23:00--03:30 0.1美分/MMB ±3美元/MMB MMB 电子:07:00-06:15 =10美元NYBOT市场纽约商品交易所(NYBOT)NYBOT期货交易合约冬令时品种/代码合约规模交易月份交易时间(北京) 最小变动涨跌幅棉花(CT)50000磅3、5、7 人工:23:30--03:15 0.01美分/磅±3美分/磅10、12 =5美元咖啡(KC)37500磅3、5、7 人工:22:15--01:30 0.05美分/磅9、12 =18.75美元可可(CC)10吨3、5、7 人工:21:00--00:50 1美元/吨9、12 =10美元白糖(SB)112000磅3、5、7 人工:22:00--01:00 0.01美分/磅=11.20美元10THE END。

CBOT豆粕

CBOT 豆粕期货合约 交易品种

豆粕 合约单位

100短吨(每短吨=2000磅) 报价单位

美元和美分/短吨 最小变动价位

10美分/短吨(或10美元/合约) 涨跌停板

前一交易日结算价涨跌20美元/短吨,现货月没有涨跌停板 合约月份

1月、3月、5月、7月、8月、9月、10月、12月 最后交易日

交割月份15日前一个交易日 最后交割日

最后交易日后的第二个工作日 交易时间

(美国中部时间)

场内交易9:30AM -1:15PM (星期一-星期五); 电子交易7:31PM -6:00AM (星期天-星期五); 交割等级 蛋白质含量48%以上 交割地点

交易所规定的交割仓库 交割方式

实物交割 交易代码 场内交易SM ;电子交易ZM CBOT 豆粕期货历史走势图。

CBOT大豆期货标准化合约

CMEGlobex(电子盘)

周日至周五19:00 - 7:45 (美中时间) 以及

周一至周五8:30 - 1- 13:15(美中时间)

每日价格限制

对于初始和扩展的涨跌幅限制,请查看每日价格限制。交割月份首日前第2个营业日当日或之后,当月合约无价格限制。

结算流程

谷物每日结算流程(英文)

大豆最终结算流程(英文)

最后交易日

合约月份第15个日历日之前的营业日。

最后交割日

交割月最后一个交易日后的第2个营业日。

商品代码

CMEGlobex(电子盘)

ZS

S=清算

公开喊价(交易所)

s

交易所规则

这些合约按照CBOT规则和条例挂牌交易并受其约束。

合约规模

5,000 蒲式耳 (~136 公吨)

交割等级

2号大豆依合约价;1号大豆溢价6美分/蒲式耳;3号大豆折价6美分/蒲式耳。

定价单位

美分/蒲式耳

最小价格波幅

1/4每分/蒲式耳 ($12.50 /合约)

合约月份/代码

1月 (F)、3月 (H)、5月 (K)、7月 (N)、8月(Q)、9月 (U) 、11月 (X)

豆油套保套利案例分析

案例一:榨油厂豆油卖出套期保值作为豆油生产企业,一定希望自己的产品都处于一种上涨的趋势,最担心的是生产出来的产品价格不断下跌,导致利润受损。

因此榨油企业可以采用卖出豆油套期保值的方式来规避价格风险。

假定在5月1日,某地国标四级豆油现货价格为5600元/吨,当地某榨油厂每月产豆油2000吨。

而当年前4个月进口大豆和豆油持续大量到港,同时油菜籽产量可能比去年大幅提高。

该榨油厂担心豆油销售价格可能难以维持高位,出现下跌。

为了规避后期现货价格下跌的风险,该厂决定在大连商品交易所(大商所)进行套期保值交易。

当日大商所7月豆油合约期货价格在5650元/吨附近波动,该厂当日在大商所以5650元/吨卖出200手7月豆油合约进行套期保值(大商所豆油的计量单位为手,1手=10吨)。

正如榨油厂所料,随着加工厂加快大豆压榨速度和油菜籽的大量上市,豆油价格开始下滑。

6月15日,该厂在现货市场上以5400元/吨的价格抛售了2000吨豆油,同时在期货市场上以5420元/吨的价格买入200手7月豆油合约平仓。

虽然现货价格出现了下跌,油厂的销售价格降低,但由于该厂已经在期货市场进行了套期保值,企业的销售利润在油价下跌中受到了保护。

表4 榨油厂的套期保值效果(不考虑手续费等交易成本)通过以上案例我们可以看出:第一,一笔完整的卖出套期保值涉及两笔期货交易。

第一笔为卖出期货合约,第二笔为在现货市场抛售现货的同时,在期货市场买入期货合约,对冲原先持有的头寸。

第二,因为在期货市场上的交易顺序是先卖后买,所以,该例是一个卖出套期保值。

第三,该榨油的套期保值操作是在基差向强势转化的过程中发生的,对卖出套期保值操作非常有利,基差从5月1日的-50元/吨转换为6月15日的-20元/吨,基差不断扩大,卖方套期保值操作结果是赢利大于亏损,保值者得到了完全的保护。

虽然豆油现货价格出现了大幅下跌,给工厂带来了不利影响,其最终销售价格只有5400元/吨,同5月的5600元/吨的售价相比,降低了200元/吨,导致了该厂在现货市场上少盈利40万元,但由于在期货市场采取了套期保值操作,在基差扩大的情况下,在期货市场的卖出套期保值头寸给该厂带来巨大赢利,盈利达到46万元,弥补了现货价格下跌产生的损失。

美国期货交易时间表

美国期货交易时间表CBOT 交易方式交易时间(芝加哥时间)北京时间大豆、豆油、豆粕、小麦、玉米、大米、谷物期货 open outcry(公开喊价易)周一至周五09:30--13:15 周一至周六 23:30--03:15 a/c/eplatform (电子盘易)周日至周五 20:30--06:00 周一至周五 10:30--20:0附:美国法定节假日:1、新年 (1月1日)2、总统节 (2月第三个星期一)马丁.路德.金纪念日1月16日华盛顿诞辰2月20日耶稣受难日4月14日3、战争纪念日 (5月最后的星期一)4、美国独立日 (7月4日)5、劳工节 (9月第一个星期一)6、感恩节 (11月最后的一个星期四)7、圣诞节 (12月25日)小麦期货属农产品期货,是国际期货市场上最早开发出来的期货品种。

目前国际上小麦期货交易所分布在北美、欧洲、澳洲及亚洲,其中影响较大的是美国的芝加哥期货交易所(CBOT)、明尼阿波利斯谷物交易所(MGE)和堪萨斯期货交易所(KCBT)。

现行的CBOT小麦期货合约是1877年1月2日推出的,已经交易了120多年。

注:每张合约5000蒲式耳,相当于136.08吨(1蒲式耳=27.216公斤) (二) 影响国际小麦期货价格走势的因素国际期货市场,尤其是美国期货市场,由于整个经济市场化程度较高,市场价格的走势最终取决于供求关系。

谷物市场相对于其他商品来说,需求刚性较强,所以供应量的变化对市场价格走势的影响更为明显,尤其是在供求失衡较大的情况下更是如此。

初步归纳起来,影响美国小麦市场价格的主要因素或者说交易者比较关注的因素有以下几点:(1)美国农业部的月度报告,每月12日前后公布。

报告不但详尽地公布近几年美国及全球小麦产量、消费、库存、进出口的统计资料,还预测下一年度的有关数据。

(2)气侯变化。

气侯对小麦产量影响较大。

既要关注美国本地的气侯状况,还要关注主要出口国、进口国的气侯状况,因为其他国家的产量变化直接影响美国的小麦出口量。

美国期货交易所合约

美国期货交易所合约美国期货交易所合约规格(cbot)玉米期货、期权合约──────┬───────────────┬─────────────│期货│期权──────┼───────────────┼─────────────交易单位│5000蒲式耳│一个cbot期货合约交易单位(││5000蒲式耳)最小变动价位││每蒲式耳1/8美分(每张合约│美元)│6.25美元)每日价格最大│每蒲式耳不高于或低于上一交易日│每蒲式耳不高于或低于上一交波动限制│结算价各10美分(每张合约500美│易日结算权利金各10美分(每│元),现货月份无限制。

│张合约500美元)。

敲定价格││每蒲式耳10美分的整倍数合约月份│12、3、5、7、9 │12、3、5、7、9交易时间│上午9:30-下午1:15(芝加哥时间│同期货│),到期合约最后交易日交易截止││时间为当日中午。

│最后交易日│交割月最后营业日往回数的第七个│距相关玉米期货合约第一通知│营业日│日至少5个营业日之前的最后││一个星期五。

交割等级│以2号黄玉米为准,替代品种价格││差距由交易所规定。

│合约到期日││最后交易日之后的第一个星期││六上午10点(芝加哥时间)──────┴───────────────┴─────────────cbot大豆期货、期权合约──────┬───────────────┬─────────────│期货│期权──────┼───────────────┼─────────────交易单位│5000蒲式耳│一个cbot大豆期货合约交易单││位(5000蒲式耳)最小变动价位││每蒲式耳1/8美元(每张合约│美元)│6.25美元)敲定价格││每蒲式耳25美分的整倍数。

每日价格最大│每蒲式耳不高于或低于上一交易日│每蒲式耳不高于或低于上一交波动限制│结算价各30美分(每张合约1500美│易日的结算权利金各30美分(│分),现货月份无限制│每张合约1500美分)。

2023年国内食用油市场行情走势将趋强

国内食用油市场行情走势将趋强受外盘期价反弹、销售整体好转及原料价格上涨等因素的共同影响,进入6月上旬以来,国内食用油价格止跌反弹,市场消失全线上涨的局面。

目前天津市场豆油价格在5300-5320元/吨,与月初变化不大;山东市场豆油价格为5300-5320元/吨,比月初上升0.4%;江苏市场豆油价格一般在5450元/吨左右,比月初下调0.2%。

市场24度棕榈油天津港报价4530-4540元/吨,比月初上升0.2%;山东港报价一般在4550元/吨,比月初上升0.4%;江苏港口对外报价一般在4500元/吨,比月初上涨1.1%;浙江宁波港4500-4520元/吨,与月初基本持平;广东地区在4510-4520元/吨,比月初上涨1.3%。

目前二级菜籽油湖北地区5150-5200元/吨,比月初上升0.8%;安徽地区5100-5150元/吨,比月初上升0.98%;江苏地区5150-5200元/吨,比月初上涨0.97%。

目前山东地区花生油市场价格一般在9800-10000元/吨,与月初变化不大;河南价格一般在9600-9800元/吨左右,与月初变化不大;江苏市场价格一般在9800-9900元/吨,与月初变化不大。

后期国内食用油市场整体行情将连续以盘整为主。

其主要缘由是:一、外盘期价走势回暖,国内豆油获得利好指引。

随着CBOT大豆期价的上涨,CBOT豆油期货价格也全线收高,7月豆油合约收盘25.43美分/磅,上涨0.28美分。

但分析师也表示,原油期价恢复走强仍为豆油市场供应了一些支撑。

按近日美盘豆油主力合约期价折算,今年7月装船的进口南美毛豆油其到国内港口的理论成本区间高达5430-5540元/吨,与港口现货报价仍有250元/吨左右的“倒挂”,连续支撑国产豆油价格,精炼豆油价格坚挺整理。

美国CBOT大豆和豆油期货全面强劲反弹,为国内油厂经销商带来心理提振,而进口毛豆油预期成本的持续高企,连续对精炼豆油价格带来有力的支撑。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

Last business day of the delivery month.

Trading Hours

Open Auction: 9:30 a.m. - 1:15 ห้องสมุดไป่ตู้.m. Central Time, Mon-Fri.

Electronic: 6:31 p.m. - 6:00 a.m. and 9:30 a.m. - 1:15p.m.CentralTime, Sun.-Fri.

Tick Size

1/100 cent ($0.0001)/lb($6/contract)

Price Quote

Cents/lb

Contract Months

Oct, Dec, Jan, Mar, May, Jul, Aug, Sep

Last Trading Day

The business day prior to the 15th calendar day of the contract month.

Margin Information

Find information on margins requirements for the Soybean Oil Futures.

Trading in expiring contracts closes at noon on the last trading day.

Ticker Symbols

Open Auction: BO

Electronic: ZL

Daily Price Limit

2 cents per pound ($1,200/contract) above or below the previous day's settlement price. No limit in the spot month (limits are lifted beginning on First Position Day).

Contract Size

60,000lbs

Deliverable Grades

Crude soybean oil meeting exchange-approved grades and standards-see exchange Rules and Regulations for exact specifications.

公开喊价:星期一~星期五芝加哥时间9:30 a.m.—1:15 p.m.;

电子交易:星期日~星期五芝加哥时间8:30 p.m.—6:00 a.m.;

到期合约交易到最后交易日中午。

交易代码:

公开喊价:BO电子交易:ZL

涨跌停板幅度:

2美分/磅(1200美元/张)(交割月之前两个交易日起无限制)

Soybean Oil Futures

CBOT豆油期货合约

交易品种:

豆油

交易规格:

60000磅

交割等级:

符合交易所规定的等级和标准(具体见规则附件)

最小变动价位:

1/100美分/磅(6美元/张)

报价单位:

美分/磅

合约交割月份:

10,12,1,3,5,7,8,9

最后交易日:

交割月份第十五个自然日前一交易日

最后交割日:

交割月份的最后交易日

交易时间: