华能国际与国电电力财务报表分析比较报告和财务报表分析案例

财务管理06级学生作品008华能国际财务分析2

财务状况与经营成果分析

盈利 能力 分析

偿债 能力 分析

营运 能力 分析

利润 资产 股东权益

短期偿债 长期偿债 表外因素

总资产 流动资产

资产结构分析——纵向比

单位: 单位:万元

年 度 项 目 流动负债 长期负债 负债合计 股东权益合计 总资产合计

2005年

2006年

2007年

3,053,211.77 4,084,148.90 7,137,360.67 5,076,574.37

公司简介

公司正在全面实施“能源产 业,金融产业,和国际化发 展战略”包括开发煤电联营 项目,收购证券公司,参加 投资银行,保险公司,成立 资本运营公司,成立财务公 司,燃料公司,工程公司, 事业公司等。同时实施公司 多元化发展战略。

华能国际电力开发公司 外资股 中国华能集团公司 流通A股 河北省建设投资公司 江苏省投资管理有限责任 公司 福建投资企业集团公司 辽宁能源投资(集团)有 限责任公司 大连市建设投资公司 闽信集团有限公司 南通投资管理有限公司 汕头电力发展股份有限公 司 丹东能源投资开发中心 汕头市电力开发公司

关联企业

关联方企业共26家,其中: 受本公司控制的企业共14家,包括燃料 公司、辛店第二发电公司等发电公司。 不存在控制关系的关联方6家,以联营 企业于兄弟公司为主。

财务状况与经营成果

2007年基本财务数据

流动资产(万元) 流动资产(万元) 总资产(万元) 总资产(万元) 股东权益(万元) 股东权益(万元) 股本总额(万元) 股本总额(万元) 流动负债(万元) 流动负债(万元) 主营业务收入 万元) (万元) 营业利润(万元) 营业利润(万元) 1,855,106.12利润总额(万元) 1,855,106.12 利润总额(万元) 利润总额 12,213,935.04净利润(万元) 12,213,935.04 净利润(万元) 净利润 5,076,574.37每股收益( 5,076,574.37 每股收益(元) 每股收益 1,205,538.34每股净资产( 1,205,538.34 每股净资产(元) 每股净资产 3,053,211.77净资产收益率(%) 3,053,211.77 净资产收益率(%) 净资产收益率 5,043,461.40股东权益比例 5,043,461.40 股东权益比例 712,467.67 738,986.92 599,705.87 0.5 3.83 13 0.42

华能国际财务分析

华能国际电力股份有限公司2001-2003年财务分析报告组长:潘国萍组员:蒋琳琳李娜张海芳财务分工:潘国萍——垂直分析、盈利能力、综合分析蒋琳琳——水平分析、发展能力分析李娜——垂直分析、营运能力分析张海芳——水平分析、偿债能力分析目录一、资产负债表分析........................................................................................................................... .... ....... . (2)二、利润表分析.......................................................................................................................... ......... ... ....... . (13)三、现金流量表分析.............................................................. ................... ................... ................... .. ... ....... . (18)四、盈利能力分析. .......................................................................................................................... .... ... ....... . (25)五、营运能力分析..... .......................................................................................................................... .. . ....... . (31)六、偿债能力分析.. .......................................................................................................................... .... . ....... . (40)七、发展能力分析.............................. ..................................................................................................... ....... . (46)八、综合分析....................... .......................................................................................... .......................... ....... . (52)一、资产负债表分析(一)、资产负债表水平分析资产规模分析01年—02年分析表明:公司2002年资产总额较2001年增加了1863170.4561万元,增长率为39.4491%,这说明公司资产规模有较大变化。

中国5大电力集团 财报分析

5大电力集团财务报表分析课程:财务报表分析(任选)姓名:林智伟学号:2009112033日期:2012/06/20目录一. 问题提出 (3)二. 背景介绍 (3)三.公司简介 (4)大唐发电(601991) (4)华能国际(600011) (4)华电国际(600027) (4)国电电力(600795) (4)上海电力(600021) (4)四.财务指标分析 (5)1. 5家上市公司收入利润数据 (5)2.获利能力指标分析 (5)2.1销售毛利率 (5)2.2销售净利率 (6)2.3三项费用率 (7)3.偿债能力指标 (7)3.1流动比率 (7)3.2速动比率 (8)3.3资产负债率 (8)3.4利息保障倍数 (9)4.营运能力指标 (9)4.1总资产周转率 (9)4.2应收账款周转率 (9)4.3流动资产周转率 (10)5. 投资报酬能力指标 (10)5.1总资产报酬率 (10)5.2净资产报酬率 (10)6.现金流量指标 (13)6.1现金流动负债比率= 经营活动现金净流量/流动负债 (13)6.2销售现金比率=经营活动现金净流量/销售收入 (13)6.3现金净利润率=经营活动现金净流量/净利润 (13)7. 杠杆系数和发展能力指标 (14)7.1主营业务收入增长率 (14)7.2主营业务利润增长率 (14)7.3净利润增长率 (15)7.4 现金流量增长 (15)五.总结 (16)六.参考文献 (16)中国五大电力集团亏损迷局【摘要】2011年11月30日,发改委宣布上调销售电价和上网电价,并推出居民阶梯电价指导意见。

中电联表示截至10月底,五大发电集团亏损面达50%。

电力行业作为我国标志性的垄断性行业,企业高管拿着丰厚的薪酬,是许多应届生理想的去所,工作环境好,工资高,那么电力企业是否真的大范围亏损,将从分析五大电力集团旗下的重点上市公司的财务数据入手,通过分析偿债能力指标、营运能力指标、获利能力指标、投资报酬能力指标、现金流量指标、杠杆系数和发展能力指标这六个方面的数据,来研究5大电力集团是否持续亏损严重。

华能国际的财务分析报告

华能国际的财务分析报告一、公司基本情况华能国际电力股份有限公司及其附属公司开发、建设和经营管理大型发电厂,截至2008年8月31日拥有权益发电装机容量37593兆瓦,可控发电装机容量为40989兆瓦,是中国最大的上市发电公司之一。

该公司成立于一九九四年六月三十日,同年十月在全球首次公开发行了12.5亿股境外上市外资股,并以3,125万股美国存托股份形式在美国纽约证券交易所上市。

一九九八年一月,该公司外资股在香港联合交易所有限公司以介绍方式挂牌上市,此后于三月该公司又成功地完成了2.5亿股外资股的全球配售和4亿股内资股的定向配售。

二零零一年十一月,该公司在国内成功发行了 3.5亿股A 股,其中2.5亿股为社会公众股。

目前,公司总股本约为120.6亿股。

2008年4月29日,公司从中国华能集团收购了中新电力(私人)有限公司(“中新电力”,SinoSing Power Pte. Ltd.)100%的股权。

中新电力全资拥有的大士能源有限公司(Tuas Power Ltd.)是一家位于新加坡的从事电力生产、交易、零售的公司,总装机容量为2670兆瓦,约占新加坡电力市场25%的份额。

公司及其附属公司截至2008年8月31日全资拥有16家营运电厂、1家营运电力公司,控股13家营运电力公司及参股5家营运电力公司。

公司所属国内发电厂设备先进,高效稳定,且广泛分布于中国12个省份和2个直辖市。

公司的主要业务是利用现代化的技术和设备,利用国内外资金,开发、建设和运营大型发电厂。

公司在中国首次引进了60万千瓦“超临界”发电机组;其拥有的华能大连电厂是国内第一家获得“一流火力发电厂”称号的电厂;华能玉环电厂一号机组是国内首台投运的单机容量100万千瓦的超超临界燃煤机组;华能玉环电厂是国内首座投入商业运行的国产百万千瓦等级超超临界火力发电厂;公司是国内第一个实现在纽约、香港、上海三地上市的发电公司;公司全员劳动生产率在国内电力行业保持先进水平。

并购过程中的财务分析及价值评估方法——华能国际收购电厂案例应用优秀论文

并购过程中的财务分析及价值评估方法——华能国际收购电厂案例应用--优秀论文并购过程中的财务分析及价值评估方法??华能国际收购电厂案例应用摘要在当今市场经济发达的国家中,企业越来越重视利用并购这一手段拓展经营,实现生产和资本的集中,达到企业外部增长的目的。

美国著名经济学家乔治?施帝格勒通过对美国兼并收购历史的考察后指出: “没有一个美国大公司不是通过某种程度、某种方式的兼并收购而成长起来的,几乎没有一家大公司主要是靠内部扩张成长起来的。

”中国企业并购的实践也证明:企业并购不仅是实现产权重组,资源优化配置的重要手段和积极方式,也是国有企业改革面临的必然选择。

企业并购是世界经济发展的大趋势,入世之后,国内商业规则与国际接轨, 各类并购主体逐渐成为市场竞争主体。

跨国公司、境外中小企业、国内民营企业和国有企业各显身手,使并购成为企业发展的主流方式之一。

企业价值成市场交易的主题,交易增值成为商业社会的目标,通过并购实现资源的优化配置。

财务问题是企业并购的核心问题,这是因为一切并购活动都要达到一定的财务目标。

而估值与定价又是并购活动中最重要的部分之一。

随着市场环境的完善和参与者观念的改变,以价值发现为基础的并购在中国正逐步被接受,如何正确的评估一个企业的价值成为并购成功与否的关键。

企业并购要取得成功,首要问题是做好事前的决策分析,而决策的核心是评估并购能否创造价值。

收购企业要估计目标企业的合理价格,在决定收购价格时要对并购前后的价值变动进行评估,以判断收购能否增加股东财富,以及依靠什么来赠加股东财富。

价值评估是一种经济“评估”方法。

评估不同于“计算”。

评估是一种定量分析,但它并不是完全客观的科学的。

一方面它使用许多定量分析模型,具有一定的科学性和客观性;另一方面它又使用许多主观估计的数据,带有一定的主观估计性质。

因此,要尽量保证评估的准确性,对评估人员的经验、可获得信息的充分性要求就很高。

正由于评估的这种特性,鉴于本人认识能力和可取资源的的限制,评估误差也是不可避免的,这也正是本文的局限性所在。

五大发电上市公司年报解读比比哪家强

截至4月20日,五大发电央企主要上市公司华能国际、国电电力、大唐发电、华电国际、中国电力披露了2020年度业绩报告。

综合5家公司的年报来看,燃料成本的下降提升了公司盈利水平。

在“碳达峰、碳中和”目标背景下,发电公司也将加快发展新能源产业。

燃料成本减少,净利润增加2020年,华能国际、华电国际、国电电力营业收入小幅降低,分别降低 2.39%、3.11%和0.15%。

大唐发电、中国电力营业收入同比小幅增加,分别增加0.17%和2.39%。

华电国际、华能国际2020年度发电量小幅降低。

从年报上看,发电量下降是营业收入减少的重要原因之一。

大唐发电、中国电力发电量有所增加,分别增加 2.77%和5.47%。

归母净利润方面,5家发电上市公司归属上市公司股东的净利润增幅不小,其中华能国际的增幅最大,为191.51%,其次为大唐发电,达185.25%。

两家公司归母净利润的大幅增长主要得益于燃料成本及财务费用的下降,华能国际境内燃料成本同比减少72.17亿元,财务费用较上年同期减少19.08亿元;大唐发电燃料成本比上年同期减少了12.13亿元,财务费用同比减少3.23亿元。

国电电力指出,净利润增加的原因一是发电量同比增加,入炉标煤单价同比降低;二是公司火电资产整合,转回以前年度损益;三是固定资产折旧会计估计变更。

中国电力收入及利润增加的主要原因是水电板块利润大幅上升,风力及光伏发电收入和利润增加,以及燃煤发电单位燃料成本下降。

资产负债率方面,华能国际、华电国际、大唐发电、国电电力分别减少 5.59%、5.24%、3.62%、1.76%,中国电力资产负债率增加3.06%。

2020年五大发电央企主要上市公司主要财务数据2020年五大发电央企主要上市公司发电业务情况2020年,5家发电公司的营业成本都有所下降。

燃料成本在燃煤发电企业营业成本中占比约为五成。

5家发电上市公司燃料成本在2020年都有所降低,燃料成本降低是营业成本降低的主要原因。

华能国际电力股份有限公司财务报告分析

华能国际电力股份有限公司财务报告分析华能国际电力股份有限公司财务报告分析一、公司基本分析1、公司简介华能国际电力股份有限公司成立于1994年6月30日,同年10月在全球首次公开发行了12.5亿股境外上市外资股(“外资股”),并以3,125万股美国存托股份(“ADS”)形式在美国纽约证券交易所上市。

2001年11月,该公司在国内成功发行了3.5亿股A 股,其中2.5亿股为社会公众股。

目前,公司总股本约为120.6亿股。

公司及其附属公司截至2010年8月31日全资拥有16家营运电厂、1家营运电力公司,控股13家营运电力公司及参股五家营运电力公司。

股票代码:600011。

公司所属国内发电厂设备先进,高效稳定,且广泛分布于中国12个省份和2个直辖市。

2、股权分布二、宏观形势分析我国的政治经济环境稳定,人民生活水平稳步提升,并且由于法律越来越健全吸引了大量的外资,同时我国与世界多个发展强国建立友好关系,吸引了大量的外资企业,这样不仅带动了我国国内电力行业的技术进步,同时国外大企业的先进的管理理念与市场营销理念也提高了国内电力行业的管理水平,而且也为我国培养了大量的专业型人才,因此中国稳定发展的政治与法律环境对电力行业的蓬勃发展起着积极的推动作用。

三、行业分析:1、行业供需状况2010年用电需求增长16.42%,新增发电装机1.2亿千瓦容量,同比增长16.4%,发电设备利用小时数下降167小时,其中,火电降低266小时。

供需两旺。

受宏观经济减速影响以及节能降耗力度加大,我们预测2011-2012年用电需求增长分别为13.5%、12%和10%,用电需求增速降低,全国电力供需处脆弱平衡。

2、行业发展状况。

2010年煤炭价格进一步大幅上涨,发电行业亏损面预计接近30%。

在一季度通货膨胀加速的前提下,我们预计上半年电力行业提高电价的几率很小,亏损发电企业申请政府补贴的可能性相对较大,一定程度上可以降低亏损企业的负担;2010年动力煤合同价上涨10-15%,两年累积上涨25%左右,1-2月电力行业利润下滑61%;定量分析结果显示,全国新投30万千瓦火电机组接近盈亏临界点,预计全年行业利润下滑在40%左右,尚不致出现行业整体性亏损。

财务管理06级学生作品007华能国际财务分析

竞品竞争优势与劣势分析

04

未来展望

能源结构调整

各国政府正在推动能源结构调整,减少对化石燃料的依赖,这将促使华能国际在可再生能源领域的投资增加。

市场竞争格局变化

随着新进入者和技术的变化,能源市场竞争将更加激烈,华能国际需要不断创新和提高竞争力。

清洁能源需求增长

随着环保意识的提高和技术的进步,全球清洁能源市场将持续增长,为华能国际提供更多发展机会。

2018FY

--

--

2019FY

1735.83

--

2020FY

1694.39

-2.39

2021FY

2050.79

+21.03

2022FY

2467.252019年至2022年间,总资产持续增长,其中2021年增长幅度最大。

2018FY

--

--

2019FY

4149.99

建议

随着全球能源市场的变化和可再生能源的普及,华能国际有望在未来继续保持稳定增长。

公司需要密切关注国内外能源政策变化,及时调整战略方向,以应对市场变化。

华能国际可以加强技术创新和研发,提高能源利用效率和可再生能源开发水平,以提升企业核心竞争力。

展望

感谢您的观看

THANKS

华能国际成立于1985年,初期主要从事发电厂的建设和管理。

起步阶段

2000年代以后,华能国际开始大规模扩张,投资建设了多个大型火电、风电和核电项目。

扩张阶段

近年来,华能国际开始注重清洁能源和可再生能源的发展,逐步提高新能源发电的比例。

转型阶段

业务发展历程

02

财务业绩

总营收详情数据

华能国际在2018-2022年期间的总营收呈上升趋势,其中2021年和2022年的同比增长率较高,分别为21.03%和20.31%。

600011华能国际2022年财务分析结论报告

华能国际2022年财务分析综合报告一、实现利润分析2022年利润总额为负970,268.17万元,与2021年负1,427,713.92万元相比亏损有较大幅度减少,下降32.04%。

企业亏损的主要原因是内部经营业务,应当加强经营业务的管理。

在营业收入迅速扩大的情况下,经营亏损得到了有效遏制,企业经营管理有方,但应当进一步努力以消灭亏损。

二、成本费用分析2022年营业成本为23,922,071.46万元,与2021年的20,528,112.77万元相比有较大增长,增长16.53%。

2022年销售费用为18,017.71万元,与2021年的19,283.3万元相比有较大幅度下降,下降6.56%。

从销售费用占销售收入比例变化情况来看,2022年在销售费用下降的情况下营业收入却获得了较大幅度的增长,企业销售形势大幅度改善。

2022年管理费用为563,668.28万元,与2021年的559,409.77万元相比变化不大,变化幅度为0.76%。

2022年管理费用占营业收入的比例为2.28%,与2021年的2.73%相比变化不大。

2022年财务费用为948,671.64万元,与2021年的855,019.83万元相比有较大增长,增长10.95%。

三、资产结构分析从流动资产与收入变化情况来看,流动资产下降,收入增长,资产的盈利能力明显提高,与2021年相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,华能国际2022年经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

企业净利润为负,负债经营是否可行,取决于能否扭亏为盈。

五、盈利能力分析华能国际2022年的营业利润率为-4.22%,总资产报酬率为0.05%,净资产收益率为-8.05%,成本费用利润率为-3.77%。

企业实际投入到企业自身经营业务的资产为42,586,780.57万元,经营资产的收益率为-2.44%,而对外投资的收益率为3.23%。

华能国际电力股份有限公司财务报表分析

华能国际电力股份有限公司经济系会计电算化专业财务报表为信息使用者提供了公司的财务状况、经营成果和发展趋势,是投资者了解公司、决定投资行为的最全面、最翔实的第一手资料。

而且财务报表还是公司内部和公司外部进行信息交流最主要的工具,是公司财务管理人员必须掌握分析的工具。

但是仅仅阅读财务报表并不能真正了解公司的真实的财务状况和真实的经营成果,只有通过分析财务报表才能使报表使用者确切的了解公司的财务状况。

一、行业及公司概述(一)行业概述能源电力行业一直以来都非常受人瞩目。

2009年,全国能源经济运行的特点可以概括为低迷起航、逐步回稳、动力增强、态势趋好,与2008前高后低形成鲜明反差,也反映出全国经济状况的态势。

受国际金融危机和经济周期变化的双重影响,自2006年起我国能源需求明显下降,能源公司效益下滑,能源投资增速放缓,全行业整体运行疲软。

华能国际电力股份有限公司是我国较早的上市公司,具有一定的代表性。

因此,我选取了这一重点行业为研究对象来分析。

(二)公司概述华能国际电力股份有限公司(以下简称华能国际)是经原国家经济体制改革委员会批准,由华能国电与河北省建设投资公司、福建投资开发总公司、江苏省投资公司、辽宁能源总公司、大连市建设投资公司、南通市建设投资公司以及汕头市电力开发公司共同作为发起人,于1994年6月30日在北京注册成立的股份有限公司。

发起人投入资产为其共同投资建设的大连电厂、上安电厂、南通电厂、福州电厂和汕头燃机电厂以及其他扩建项目和新建项目,经评估后的净资产总值为53.57亿元,其中37.50亿元作为发起人股份折股比例约为70% ,其余16.07亿元计入资本公积。

该公司的最终控股母公司为在中国注册成立的国有独资公司华能集团公司。

主要经营范围是投资、建设、经营管理电厂并通过其各自所在地的省或地方电网运营公司销售电力予最终用户;开发、投资、经营以出口为主的其他相关公司。

华能国际发行的外资股分别于1994 年10 月6 日及1998 年3 月4 日在美国纽约股票交易所及香港联合交易所有限公司上市。

财务报表分析案例(华能国际)(2010-12-14+11-00-03)

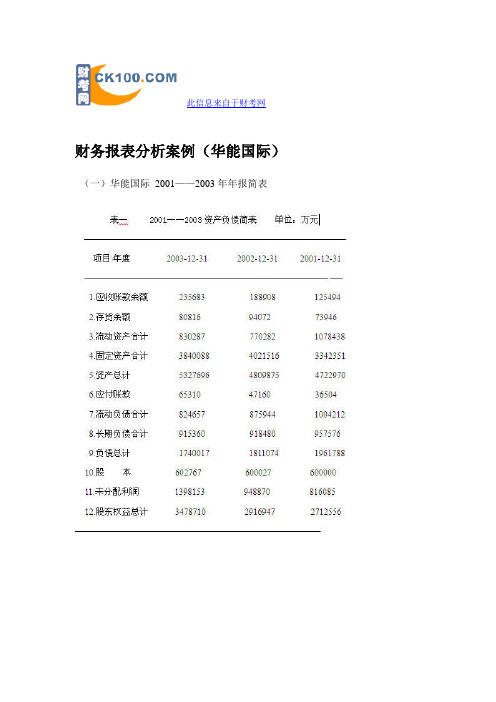

此信息来自于财考网财务报表分析案例(华能国际)(一)华能国际2001——2003年年报简表财务报表各项目分析以时间距离最近的2003年度的报表数据为分析基础。

1、资产分析(1)首先公司资产总额达到530多亿,规模很大,比2002年增加了约11%,2002年比2001年约增加2%,这与华能2003年的一系列收购活动有关从中也可以看出企业加快了扩张的步伐。

其中绝大部分的资产为固定资产,这与该行业的特征有关:从会计报表附注可以看出固定资产当中发电设施的比重相当高,约占固定资产92.67%。

(2)应收账款余额较大,却没有提取坏账准备,不符合谨慎性原则。

会计报表附注中说明公司对其他应收款的坏账准备的记提采用按照其他应收款余额的3%记提,账龄分析表明占其他应收款42%的部分是属于两年以上没有收回的账款,根据我国的税法规定,外商投资企业两年以上未收回的应收款项可以作为坏账损失处理,这部分应收款的可回收性值得怀疑,应此仍然按照3%的比例记提坏账不太符合公司的资产现状,2年以上的其他应收款共计87893852元,坏账准备记提过低。

(3)无形资产为负,报表附注中显示主要是因为负商誉的缘故,华能国际从其母公司华能集团手中大规模的进行收购电厂的活动,将大量的优质资产纳入囊中,华能国际在这些收购活动中收获颇丰。

华能国际1994年10月在纽约上市时止只拥有大连电厂、上安电厂、南通电厂、福州电厂和汕头燃机电厂这五座电厂,经过9年的发展,华能国际已经通过收购华能集团的电厂,扩大了自己的规模。

但由于收购当中的关联交易的影响,使得华能国际可以低于公允价值的价格收购华能集团的资产,因此而产生了负商誉,这是由于关联方交易所产生的,因此进行财务报表分析时应该剔除这一因素的影响。

(4)长期投资。

我们注意到公司2003年长期股权投资有一个大幅度的增长,这主要是因为2003年4月华能收购深能25%的股权以及深圳能源集团和日照发电厂投资收益的增加。

2019年华能国际电力公司财务报表分析报告

华能国际电力公司财务报表分析报告对财务报表进行分析也是学会计专业同学要接触到的知识,财务报表能直观的反映一个企业或公司的资产等等,学起来也是不简单,关键还是要细心,不能出差池。

所以学会计的同学要好好努力哦。

下面就让为大家带来关于华能国际的财务报表分析报告,欢迎大家参考。

一、资产分析华能国际电力股份有限公司及其附属公司开发、建设和经营管理大型发电厂,截至20XX年8月31日拥有权益发电装机容量37593兆瓦,可控发电装机容量为40989兆瓦,是中国最大的上市发电公司之一。

该公司成立于一九九四年六月三十日,同年十月在全球首次公开发行了12.5亿股境外上市外资股,并以3,125万股美国存托股份形式在美国纽约证券交易所上市。

一九九八年一月,该公司外资股在香港联合交易所有限公司以介绍方式挂牌上市,此后于三月该公司又成功地完成了2.5亿股外资股的全球配售和4亿股内资股的定向配售。

二零零一年十一月,该公司在国内成功发行了3.5亿股A股,其中2.5亿股为社会公众股。

目前,公司总股本约为120.6亿股。

(1)首先公司资产总额达到1939多亿,规模很大,比20XX年增加了约17.87%,20XX年比20XX年约增加34.75%,这与华能20XX年的一系列收购活动有关从中也可以看出企业加快了扩张的步伐。

其中绝大部分的资产为固定资产,这与该行业的特征有关:(2)应收账款余额较大。

说明公司规模扩大。

二、负债与权益分析华能国际在流动负债方面比20XX年底有所增加,主要是由于公司在进行扩建。

华能国际在前几年进行大量收购需求资金。

长期借款来自那段日子而且主要到期日集中在20XX年和20XX年以后,在这三年左右公司的还款压力较大,需要筹集大量的资金,需要保持较高的流动性,以应付到期债务,这就要求公司对于资金的筹措做好及时的安排。

其中将于一年内到期的短期借款有24,729,816,119元,公司现有货币资金5,452,049,814元,因此存在一定的还款压力。

华电国际财务分析

华电国际电力股份有限公司财务分析班级:姓名:学号:录:一、 公司及行业简介 ........................ 1、公司发展: .......................... 2、行业分析 ............................ 二、偿债能力分析 ........................... 1、短期偿债能力 ........................ (1)流动性比率分析 ................ ( 2)具体因素分析 .................2、 长期偿债能力 ....................... (1)安全性比率分析 ................ (2)具体因素分析 ..................3、偿债能力综合评价及建议 .............. 三、营运能力 .............................. 1、效率性比率分析 ...................... 2、具体因素分析 ........................ (1)非流动资产的周转效率 .......... (2)固流结构及经营非经营资产构成分析 3、效率性综合评价及建议 ................ 盈利能力分析 .......................... 盈利能力分析 ....................... (1) 盈利能力比率分析 ............. ( 2)具体因素分析 ................. 收益质量分析 ....................... (1) (2) (3) (4) 盈利能力综合评价及建议 四、 发展能力 .... 1、发展能力指标分析 ..... 2、 具体因素分析 ......... 3、宏观行业分析 .........4、发展能力综合评价及建议 四、1、 2、 3、 收益的持续性分析 ... 盈余现金保障倍数分析 具体因素分析 ...... 创造现金能力分析 .. 3 3 3 4 4 4 5 5 5 6 8 9 9 10 10 11 11 12 12 12 14 15 15 16 17 18 18 19 19 20 20 21、公司及行业简介1、公司发展:于1994年在中国山东省济华电国际全称华电国际电力股份有限公司,南市注册成立,主要业务为建设、经营发电厂和其它与发电相关产业。

上市公司财务报表分析案例

财务报表分析案例华能国际(600011)与国电电力(600795)财务报表分析比较报告一、研究对象及选取理由(一)研究对象本报告选取了能源电力行业两家上市公司——华能国际(600011)、国电电力(600795)作为研究对象,对这两家上市公司公布的2001年度—2003年度连续三年的财务报表进行了简单分析及对比,以期对两个公司财务状况及经营状况得出简要结论。

(二)行业概况能源电力行业近两、三年来非常受人瞩目,资产和利润均持续较长时间大幅增长。

2003年、2004年市场表现均非常优秀,特别是2003年,大多数公司的主营业务收入出现了增长,同时经营性现金流量大幅提高,说明整体上看,能源电力类上市公司的效益在2003年有较大程度的提升。

2003年能源电力类上市公司平均每股收益为0.37元,高出市场平均水平95%左右。

2003年能源电力行业无论在基本面还是市场表现方面都有良好的表现。

且未来成长性预期非常良好。

电力在我国属于基础能源,随着新一轮经济高成长阶段的到来,电力需求的缺口越来越大,尽管目前电力行业投资规模大幅增加,但是电力供给能力提升速度仍然落后于需求增长速度,电力供求矛盾将进一步加剧,尤其是经济发达地区的缺电形势将进一步恶化。

由于煤炭的价格大幅上涨,这对那些火力发电的公司来说,势必影响其盈利能力,但因此电价上涨也将成为一种趋势。

在这样的背景下,电力行业必将在相当长的一段时期内,表现出良好的成长性。

因此,我们选取了这一重点行业为研究对象来分析。

(三)公司概况1、华能国际华能国际的母公司及控股股东华能国电是于1985年成立的中外合资企业,它与电厂所在地的多家政府投资公司于1994年6月共同发起在北京注册成立了股份有限公司。

总股本60亿股,2001年在国内发行3.5亿股A股,其中流通股2.5亿股,而后分别在香港、纽约上市。

在过去的几年中,华能国际通过项目开发和资产收购不断扩大经营规模,保持盈利稳步增长。

基于财务报告分析的华能电力财务诊断实证分析

基于财务报告分析的华能电力财务诊断实证分析一、华能电力财务状况概览华能电力是中国最大的发电企业之一,其财务状况对于该行业以及整个国家经济发展至关重要。

在本文中,我们使用财务报告分析方法对于华能电力的财务状况做出概览分析。

从资产负债表、利润表、现金流量表三个维度进行分析,研究公司的整体财务情况及发展趋势,为后续的研究打下基础。

华能电力2020年财务报告显示,公司总资产达到2.6万亿元,总负债为1.9万亿元,净资产为6,979亿元。

公司的主要资产包括固定资产,长期可供出售金融资产和短期投资。

在资产负债表上,短期借款、应付账款等短期负债占到了总负债的42%,而长期负债的比例较低,仅占10%。

这表明华能电力目前的资产结构以及负债情况相对比较稳健,短期偿还能够得到保障。

从利润表的角度来看,2020年华能电力的总营业收入为1.4万亿元,同比增长了5.11%。

其中,电力销售收入占到了总收入的76.4%,而发电销售收入则占到了总收入的16.7%。

虽然电力销售收入的占比较高,但是公司也在积极拓展其他领域的业务,比如新能源发电、销售服务等,以实现业务多元化。

同时,公司的成本管控也比较严格,2020年总成本仅为1.2万亿元,同比下降了3.80%。

再从现金流量表的角度来看,2020年华能电力的现金流量净额为2,900亿元,同比增长了19.20%。

公司的现金流量主要来自于经营活动和投资活动,而融资活动的现金流量较少。

这表明公司的经营活动和投资活动存在较高的现金流入,能够较好地支撑公司的发展。

总之,从净资产、短期负债占比、主营业务占比、成本管控以及现金流量等角度来看,华能电力的财务状况相对稳健,公司的发展趋势也较为乐观。

二、华能电力现金流量问题与风险分析现金流量是企业运营的生命线,能否及时兑现债务、保证经营连续性都与现金流量紧密相关。

通过对华能电力的现金流量状况进行分析,找出问题和存在的风险,以为后续改善和发展提供数据参考。

2024年国电电力财务分析总结(2篇)

2024年国电电力财务分析总结一、财务状况分析根据2024年国家电网的财务报表数据,公司在这一年取得了良好的财务表现。

其营业收入达到了X亿元,相比去年增长了X%。

这一增长主要得益于公司电力销售量的增加以及电价的上涨。

公司实现的净利润为X亿元,同比增长了X%。

这一增长主要得益于公司持续推进降本增效的措施以及公司资产负债率的优化。

总体来看,公司的财务状况较为稳健。

二、盈利能力分析国家电网在2024年的盈利能力较为强劲。

公司的毛利率为X%,同比提高了X个百分点。

这一增长主要得益于电价上涨和电力销售量的增加。

公司的费用率为X%,相较去年略有下降。

这一下降主要是由于公司持续推进成本控制和管理效率提升的措施。

公司的净利率达到X%,同比提高了X个百分点,这说明公司在成本管理上取得了显著的效果。

三、运营能力分析国家电网在2024年的运营能力继续向好。

公司的资产周转率为X%,同比提高了X个百分点。

这一增长主要得益于公司持续推进资产利用效率的提升。

公司的存货周转率为X次,相比去年有所提高,这说明公司在存货管理上取得了一定的成效。

公司的应收账款周转率为X 次,相较去年有所提高,说明公司在应收账款管理上也取得了一定的进展。

四、偿债能力分析国家电网在2024年的偿债能力较为稳健。

公司的资产负债率为X%,相较去年有所下降,说明公司在管理资产和负债结构上取得了一定的优化。

公司的流动比率为X倍,说明公司具备良好的偿债能力。

公司的速动比率为X倍,也表明公司在短期偿债能力方面做得较好。

五、现金流量分析国家电网在2024年的现金流量状况较为良好。

公司的经营活动产生的现金流量净额为X亿元,同比增长了X%。

这主要是由于公司的业务规模扩大和现金流入的增加。

公司的投资活动产生的现金流量净额为X亿元,同比下降了X%。

这说明公司在投资方面进行了一定的控制。

公司的筹资活动产生的现金流量净额为X亿元,同比增长了X%。

这主要是由于公司筹资能力的提升。

财务管理06级学生作品007华能国际财务分析1-

股东数量与持股情况

2007年报告期末股东总数 股东人数为121577 户(其中A 股120976 户、H 股450 户、ADR151 户)

股东名称

华能国际电力开发公司 中国华能集团公司 河北省建设投资公司 江苏省投资管理有限责任公司 福建投资企业集团公司

股东性质

国有法人 国有法人 国有法人 国有法人 国有法人

2002

2003

2004

2005

2006

2007

净利润

机构设置

本公司的母公司及控股股东华能国际电力开发公司(“华 能开发”)是于一九八五年成立的中外合资企业,它与电厂所 在地的多家政府投资公司共同发起成立本公司。中国华能集团 公司是经国务院批准,在原中国华能集团公司基础上改组的国 有企业 。

研究的对象

2001年11月,本公司在国内成功发行了 3.5亿股A 股,其中2.5亿股为社会公众股。 目前,公司总股本约为120.6亿股。

华能国际

公司及其附属公司截至2008年8月31日全 资拥有16家营运电厂、1家营运电力公司,控 股13家营运电力公司及参股五家营运电力公 司。公司所属国内发电厂设备先 进,高效稳 定,且广泛分布于中国12个省份和2个直辖市。

2005

2006

2007

经营净收入

华能国际

历年净利润(千元)

7,000,000 6,000,000 5,000,000 4,000,000 3,000,000 2,000,000 1,000,000

0

5,389,057.05

5,550,381.554,997,058.66

4,762,625.03

1,040,138 1,486,486

60,000,000 50,000,000 40,000,000 30,000,000 20,000,000 10,000,000

财务报表分析国电电力

国电电力财务报表分析(2013年)目录一、经营环境与经营战略分析 (2)1、基本面分析 (2)1.1、公司简介 (2)1.2、经营范围 (2)1.3、主营业务 (2)2、经营环境宏观分析 (2)3、经营战略分析 (3)二、财务报表分析 (4)1、资产负债表分析 (4)1.1、整体变化分析 (9)1.2、结构分析 (9)2、利润表分析 (11)2.1、整体分析 (12)2.2、结构分析 (12)3、现金流量表分析 (14)3.1、整体分析 (16)3.2 、结构分析 (16)三、财务效率分析(选取代表性的指标) (18)1、偿债能力分析 (18)1.1、短期偿债能力 (19)1.2 、长期偿债能力 (20)2、营运能力分析 (20)2.1、流动资产运营能力分析 (21)2.2、非流动资产与总资产运营能力分析 (22)3.盈利能力分析 (22)3.1、净利润的变化 (22)3.2、重要的盈利能力指标 (23)4、投资报酬分析 (24)4.1、企业角度指标 (24)4.2、股东角度指标 (24)5、发展能力分析 (25)6、综合财务分析(杜邦分析法) (26)四、总结 (28)五、建议 (29)一、经营环境与经营战略分析1、基本面分析1.1、公司简介国电电力发展股份有限公司(股票代码600795)前身是大连东北热电发展股份有限公司,是以热电业务为主的地方性电力企业。

2000年国家电力公司对东北热电进行资产重组,从此公司步入了高速发展的历程。

2001年公司股票进入"道琼斯中国指数",综合绩效列国内A股上市公司第四位,之后又先后入选上证180指数、上证50指数、中信标普50指数和300指数,多次被评为全国上市公司50强,确立了公司绩优蓝筹的市场形象。

目前,国电电力拥有全资企业14家,控股企业17家,参股企业18家,筹建单位9家。

是我国最大的电力上市公司之一。

1.2、经营范围电力、热力生产、销售;煤炭产品经营;新能源与可再生能源项目、高新技术、环保节能产业的开发及应用;多晶硅开发与应用;信息咨询,电力技术开发咨询、技术服务;写字楼及场地出租;发、输、变电设备检修、维护;通讯业务;水处理及销售(后三项仅限于分支机构)。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

财务报表分析案例华能国际(600011)与国电电力(600795)财务报表分析比较报告一、研究对象及选取理由(一)研究对象本报告选取了能源电力行业两家上市公司——华能国际(600011)、国电电力(600795)作为研究对象,对这两家上市公司公布的2001年度—2003年度连续三年的财务报表进行了简单分析及对比,以期对两个公司财务状况及经营状况得出简要结论。

(二)行业概况能源电力行业近两、三年来非常受人瞩目,资产和利润均持续较长时间大幅增长。

2003年、2004年市场表现均非常优秀,特别是2003年,大多数公司的主营业务收入出现了增长,同时经营性现金流量大幅提高,说明整体上看,能源电力类上市公司的效益在2003年有较大程度的提升。

2003年能源电力类上市公司平均每股收益为0.37元,高出市场平均水平95%左右。

2003年能源电力行业无论在基本面还是市场表现方面都有良好的表现。

且未来成长性预期非常良好。

电力在我国属于基础能源,随着新一轮经济高成长阶段的到来,电力需求的缺口越来越大,尽管目前电力行业投资规模大幅增加,但是电力供给能力提升速度仍然落后于需求增长速度,电力供求矛盾将进一步加剧,尤其是经济发达地区的缺电形势将进一步恶化。

由于煤炭的价格大幅上涨,这对那些火力发电的公司来说,势必影响其盈利能力,但因此电价上涨也将成为一种趋势。

在这样的背景下,电力行业必将在相当长的一段时期,表现出良好的成长性。

因此,我们选取了这一重点行业为研究对象来分析。

(三)公司概况1、华能国际华能国际的母公司及控股股东华能国电是于1985年成立的中外合资企业,它与电厂所在地的多家政府投资公司于1994年6月共同发起在注册成立了股份。

总股本60亿股,2001年在国发行3.5亿股A股,其中流通股2.5亿股,而后分别在、纽约上市。

在过去的几年中,华能国际通过项目开发和资产收购不断扩大经营规模,保持盈利稳步增长。

拥有的总发电装机容量从2,900兆瓦增加到目前的15,936兆瓦。

华能国际现全资拥有14座电厂,控股5座电厂,参股3家电力公司,其发电厂设备先进,高效稳定,且广泛地分布于经济发达及用电需求增长强劲的地区。

目前,华能国际已成为中国最大的独立发电公司之一。

华能国际公布的2004年第1季度财务报告,营业收入为64.61亿人民币,净利润为14.04亿人民币,比去年同期分别增长24.97% 和24.58%。

由此可看出,无论是发电量还是营业收入及利润,华能国际都实现了健康的同步快速增长。

当然,这一切都与今年初中国出现大面积电荒不无关系。

在发展战略上,华能国际加紧了幷购扩步伐。

中国经济的快速增长造成了电力等能源的严重短缺。

随着中国政府对此越来越多的关注和重视,以及华能国际逐渐走上快速发展和不断扩的道路,可以预见在不久的将来,华能国际必将在中国电力能源行业中进一步脱颖而出。

最后顺便提一句,华能国际的董事长小鹏先生为中国前总理鹏之子,这也许为投资者们提供了更多的遐想空间。

2、国电电力国电电力发展股份(股票代码600795)是中国国电集团公司控股的全国性上市发电公司,1997年3月18日在证券交易所挂牌上市,现股本总额达14.02亿股,流通股3.52亿股。

国电电力拥有全资及控股发电企业10家,参股发电企业1家,资产结构优良合理。

几年来,公司坚持"并购与基建并举"的发展战略,实现了公司两大跨越。

目前公司投资装机容量1410万千瓦。

同时,公司控股和参股了包括通信、网络、电子商务等高科技公司12家,持有专利24项,专有技术68项,被列入国家及部委重点攻关科技项目有三项,有多项技术达到了国际领先水平。

2001年公司股票进入了"道琼斯中国指数"行列,2001年度列国A 股上市公司综合绩效第四位,2002年7月入选上证180指数,连续三年被评为全国上市公司50强,保持着国A股证券市场综合指标名列前茅的绩优蓝筹股地位。

2003年营业收入18亿,净利润6. 7亿比上年度增加24.79%。

正因为以上这两家企业规模较大,公司治理结构、经营管理正规,财务制度比较完善,华能是行业中的龙头企业,国电电力有相似之处,而两者相比在规模等方面又有着较大不同,具备比较分析的条件,所以特选取这两家企业作为分析对象。

以下将分别对两家公司的财务报表进行分析。

二、华能国际财务报表分析(一)华能国际 2001——2003年年报简表表一 2001——2003资产负债简表单位:万元──────────────────────────────────────────项目\年度2003-12-31 2002-12-31 2001-12-31─────────────────────────────────────────1.应收帐款余额235683 188908 1254942.存货余额80816 94072 739463.流动资产合计830287 770282 10784384.固定资产合计3840088 402151633423515.资产总计5327696 4809875 47229706.应付帐款65310 47160 365047.流动负债合计824657 875944 10042128.长期负债合计915360 918480 9575769.负债总计1740017 1811074 196178810.股本602767 600027 60000011.未分配利润1398153 948870 81608512.股东权益总计3478710 2916947 2712556────────────────────────────────────────表二 2001——2003利润分配简表单位:万元────────────────────────────────────────项目\年度2003-12-31 2002-12-31 2001-12-31────────────────────────────────────────1.主营业务收入 2347964 1872534 15816652.主营业务成本 1569019 1252862 10333923.主营业务利润 774411 615860 5457434.其他业务利润 3057 1682 -525.管理费用 44154 32718 175836.财务费用 55963 56271 842777.营业利润 677350 528551 4438288.利润总额 677408 521207 4422519.净利润 545714 408235 36360610.未分配利润 1398153 948870 816085───────────────────────────────────────────表三 2001——2003现金流量简表单位:万元──────────────────────────────────────────项目\年度2003-12-31 2002-12-312001-12-31───────────────────────────────────────────1经营活动现金流入2727752 2165385 18741322经营活动现金流出1712054 1384899 11627173经营活动现金流量净额1015697 780486 7114144投资活动现金流入149463 572870 3133165投资活动现金流出670038 462981 8089906投资活动现金流量净额-520574 109888 -4956737筹资活动现金流入221286 17337 5514158筹资活动现金流出603866 824765 7486809筹资活动现金流量净额-382579 -807427 -19726410现金及等价物增加额112604 8274618476─────────────────────────────────────────────,(二)财务报表各项目分析以时间距离最近的2003年度的报表数据为分析基础。

1、资产分析(1)首先公司资产总额达到530多亿,规模很大,比2002年增加了约11%,2002年比2001年约增加2%,这与华能2003年的一系列收购活动有关从中也可以看出企业加快了扩的步伐。

其中绝大部分的资产为固定资产,这与该行业的特征有关:从会计报表附注可以看出固定资产当中发电设施的比重相当高,约占固定资产92.67%。

(2)应收账款余额较大,却没有提取坏账准备,不符合谨慎性原则。

会计报表附注中说明公司对其他应收款的坏帐准备的记提采用按照其他应收款余额的3%记提,帐龄分析表明占其他应收款42%的部分是属于两年以上没有收回的帐款,根据我国的税法规定,外商投资企业两年以上未收回的应收款项可以作为坏帐损失处理,这部分应收款的可回收性值得怀疑,应此仍然按照3%的比例记提坏帐不太符合公司的资产现状,2年以上的其他应收款共计87893852元,坏帐准备记提过低。

(3)无形资产为负,报表附注中显示主要是因为负商誉的缘故,华能国际从其母公司华能集团手规模的进行收购电厂的活动,将大量的优质资产纳入囊中,华能国际在这些收购活动中收获颇丰。

华能国际1994年10月在纽约上市时止只拥有电厂、上安电厂、电厂、电厂和燃机电厂这五座电厂,经过9年的发展,华能国际已经通过收购华能集团的电厂,扩大了自己的规模。

但由于收购当中的关联交易的影响,使得华能国际可以低于公允价值的价格收购华能集团的资产,因此而产生了负商誉,这是由于关联方交易所产生的,因此进行财务报表分析时应该剔除这一因素的影响。

(4)长期投资。

我们注意到公司2003年长期股权投资有一个大幅度的增长,这主要是因为2003年4月华能收购深能25%的股权以及能源集团和日照发电厂投资收益的增加。

2、负债与权益分析华能国际在流动负债方面比2002年底有显著下降,主要是由于偿还了部分到期借款。

华能国际的长期借款主要到期日集中在2004年和2011年以后,在这两年左右公司的还款压力较大,需要筹集大量的资金,需要保持较高的流动性,以应付到期债务,这就要求公司对于资金的筹措做好及时的安排。

其中将于一年到期的长期借款有2799487209元,公司现有货币资金1957970492元,因此存在一定的还款压力。

华能国际为在三地上市的公司,在国发行A股3.5亿股,其中向大股东定向配售1亿股法人股,这部分股票是以市价向华能国电配售的,虽然《意向书》有这样一句话:“华能国际电力开发公司已书面承诺按照本次公开发行确定的价格全额认购,该部分股份在国家出台关于国有股和法人股流通的新规定以前,暂不上市流通。

”但是考虑到该部分股票的特殊性质,流通的可能性仍然很大。