税金计算表

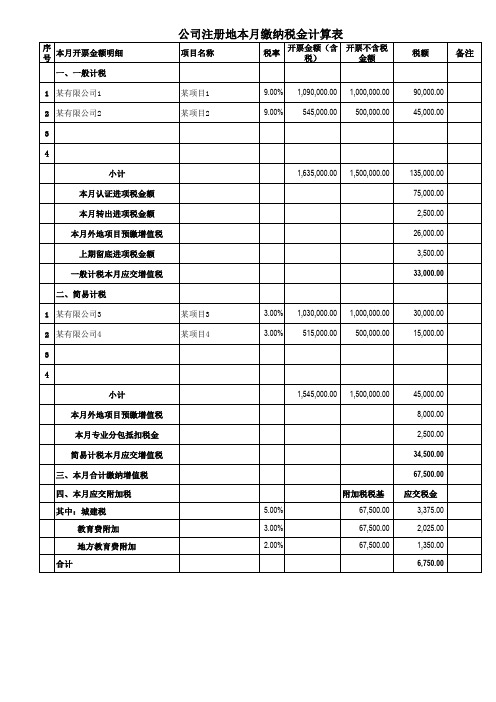

建筑公司税金计算表

本月开票金额明细

一、一般计税

1 某有限公司1

2 某有限公司2

3

4

小计

本月认证进项税金额

本月转出进项税金额

本月外地项目预缴增值税

上期留底进项税金额

一般计税本月应交增值税

二、简易计税

1 某有限公司3

2 某有限公司4

3

4

小计

本月外地项目预缴增值税

本月专业分包抵扣税金

简易计税本月应交增值税

三、本月合计缴纳增值税

四、本月应交附加税 其中:城建税

教育费附加 地方教育费附加 合计

公司注册地本月缴纳税金计算表

项目名称

税率

开票金额(含 税)

开票不含税 金额

某项目1 某项目2

9.00% 1,090,000.00 1,000,000.00 9.00% 545,000.00 500,000.00

1,635,000.00 1,500,% 1,030,000.00 1,000,000.00 3.00% 515,000.00 500,000.00

1,545,000.00 1,500,000.00

5.00% 3.00% 2.00%

附加税税基 67,500.00 67,500.00 67,500.00

税额

备注

90,000.00 45,000.00

135,000.00 75,000.00 2,500.00 26,000.00 3,500.00 33,000.00

30,000.00 15,000.00

45,000.00 8,000.00 2,500.00 34,500.00 67,500.00 应交税金 3,375.00 2,025.00 1,350.00 6,750.00

2018新个人所得税 税金计算表(起征点每月5000元)

2018版个税按月预交,年

终汇算(次年3月1日-6月

30日)

薪资计算月收入总计

25,000.00请输入年终奖

请输入扣减保险、住房公积金等 5,500.00请输入

扣减基数

5,000.00应税收入

14,500.00当月薪资所得税

435.00年终奖所得税

-工资实发数

19,065.00年终奖实发数

-本月实领收入

19,065.00最后月收入

年终奖月税年奖金税 19,500.00

- 435.00 -税率速算扣除数(元)3%10% 210.0020% 1,410.0025% 2,660.0030% 4,410.0035% 7,160.0045% 15,160.00全月应纳税所得额全月应纳税额不超过3000元

全月应纳税额超过3000元至12000元

全月应纳税额超过12000元至25000元全月应纳税额超过25000元至35000元全月应纳税额超过35000元至55000元全月应纳税额超过55000元至80000元全月应纳税额超过80000元

实发年终奖 - 0.02。

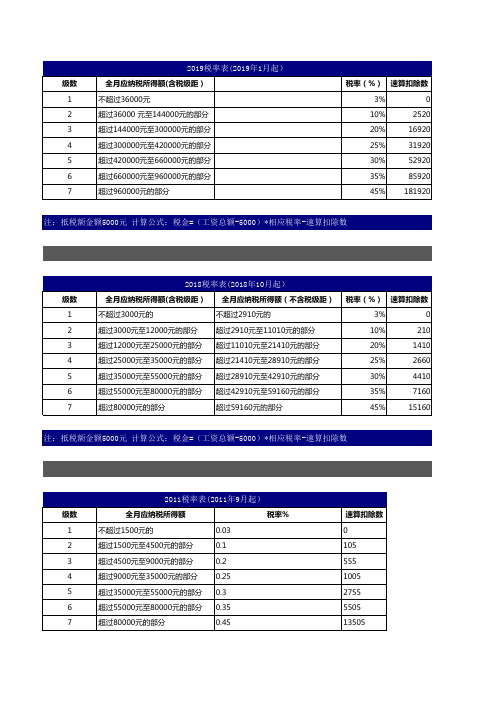

最新个税税率表

最新个税税率表

个税是指个人所得税,是指个人从各种经济活动中获得

的所得,按照国家规定交纳一定比例的税金。

2018年10月1

日起实施的《中华人民共和国个人所得税法》对个税征收进行了全面改革,其中最重要的一项改革是对个税税率进行了大幅调整。

税率是指纳税人按照一定比例缴纳个税的计算方法。

个

税税率是以应纳税所得额为基础,分为七档逐级累进计算,其中第一档不超过36,000元,税率为3%;第二档36,000元至144,000元,税率为10%;第三档144,000元至300,000元,

税率为20%;第四档300,000元至420,000元,税率为25%;

第五档420,000元至660,000元,税率为30%;第六档

660,000元至960,000元,税率为35%;第七档超过960,000元,税率为45%。

除了个税税率的调整外,还对个人所得税的免税额、专

项附加扣除等方面做出了调整。

对于月收入低于5,000元的人群,实行起征点调整,按照每个月5,000元的标准扣除费用,不纳税。

此外,还新增了教育、继续教育、医疗等方面的专项附加扣除,这些扣除项将直接减少个人所得税缴纳金额。

值得注意的是,调整后的个税税率表并不是在所有地区

都实施相同,各地可以根据当地经济发展水平和财政收入情况,自主调整税率适用条件。

除此之外,税率适用的计算周期也有所不同,可按月、季、半年或全年计算。

总的来说,个税税率的调整将有助于提高中低收入群体

的收入水平,也有利于优化个人所得税税制,降低个税负担。

但对于高收入者来说,税负的增加将是不可避免的。

因此,在制定税收政策时,需要平衡利益,维护社会公正和稳定。

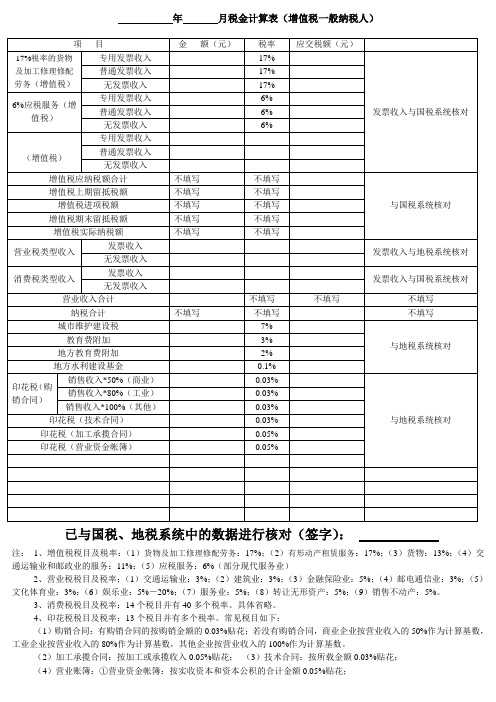

税金计算表(一般纳税人)

年月税金计算表(增值税一般纳税人)

已与国税、地税系统中的数据进行核对(签字):

注:1、增值税税目及税率:(1)货物及加工修理修配劳务:17%;(2)有形动产租赁服务:17%;(3)货物:13%;(4)交通运输业和邮政业的服务:11%;(5)应税服务:6%(部分现代服务业)

2、营业税税目及税率;(1)交通运输业:3%;(2)建筑业:3%;(3)金融保险业:5%;(4)邮电通信业:3%;(5)文化体育业:3%;(6)娱乐业:5%-20%;(7)服务业:5%;(8)转让无形资产:5%;(9)销售不动产:5%。

3、消费税税目及税率:14个税目并有40多个税率。

具体省略。

4、印花税税目及税率:13个税目并有多个税率。

常见税目如下:

(1)购销合同:有购销合同的按购销金额的0.03%贴花;若没有购销合同,商业企业按营业收入的50%作为计算基数,工业企业按营业收入的80%作为计算基数,其他企业按营业收入的100%作为计算基数。

(2)加工承揽合同:按加工或承揽收入0.05%贴花;(3)技术合同:按所载金额0.03%贴花;

(4)营业账簿:①营业资金帐簿:按实收资本和资本公积的合计金额0.05%贴花;。

个税计算器-2019版

税后工资

税金

0

0

当月税前工资 87508.53

月份 12

应纳税所得额 27508.53

税率 0.03

速算扣除数 累计

税后工资 86683.27

当月税前工资 1081140

月份 1

当月税金 302343

税后工资 778797

当月税后工资 20000

月份 2

税金 1666.67

1

不超过3000元的

不超过2910元的

3%

0

2

超过3000元至12000元的部分 超过2910元至11010元的部分

10%

210

3

超过12000元至25000元的部分 超过11010元至21410元的部分

20%

1410

4

超过25000元至35000元的部分 超过21410元至28910元的部分

25%

2011税率表(2011年9月起)

级数

全月应纳税所得额

税率%

1

不超过1500元的

0.03

2

超过1500元至4500元的部分

0.1

3

超过4500元至9000元的部分

0.2

4

超过9000元至35000元的部分 0.25

5

超过35000元至55000元的部分 0.3

6

超过55000元至80000元的部分 0.35

2660

5

超过35000元至55000元的部分 超过28910元至42910元的部分

30%

4410

6

超过55000元至80000元的部分 超过42910元至59160元的部分

35%

7160

7

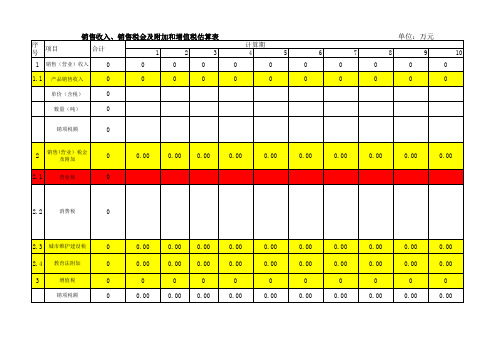

销售收入、销售税金及附加和增值税估算表

注:

1、增值税按销售收入17%、4%(分别适用增值税一般纳税人、小规模纳税人);

2、城建税按缴纳的增值税的7%缴纳;

3、教育费附加按缴纳的增值税的3%缴纳;

4、地方教育费附加按缴纳的增值税的2%缴纳.

营业收入=主营业务收入+其他业务收入

或 营业收入=产品销售量(或服务量)×产

销项税额=(含税)销售额/(1+税率)*

税率

销项税额=(不含税)销售额*税率

已经取消

消费税的计算公式:

1、从价计税时

应纳税额=应税消费品销售额×适用税率

2、从量计税时

应纳税额=应税消费品销售数量×适用税额标准

3、自产自用应税消费品

a、用于连续生产应税消费品的,不纳税;

b、用于其他方面的:有同类消费品销售价格的,按照纳税人生产的同类消费品销售价格计算纳税,没有同类消费品销售应纳税额=(增值税+消费税)*适用税率

应纳教育费附加=(实际缴纳的增值税+

消费税)*3%

应交增值税=销项税额-进项税额

进项税额=购入商品时增值税专用发票上注明的税额以及支付的运费发票上的运费乘以7%,还有的农产品收购发票金额*13%等。

企业所得税计算表模板

企业所得税计算表模板|项目|公式|金额|。

|---|---|---|。

|销售收入|||。

|减:销售成本|||。

|净销售收入|销售收入-销售成本||。

|加:营业外收入|||。

|其中:政府财政拨款收入|||。

|合计营业收入|净销售收入+营业外收入||。

|减:营业税金及附加|||。

|其中:消费税|||。

|营业税|||。

|城市维护建设税|||。

|资源税|||。

|土地增值税|||。

|教育费附加|||。

|合计营业税金及附加|||。

|减:销售费用|||。

|其中:广告费|||。

|租赁费|||。

|运输费|||。

|保险费|||。

|办公费|||。

|其他费用|||。

|合计销售费用|||。

|减:管理费用|||。

|其中:工资福利费|||。

|社保费|||。

|住房公积金|||。

|培训费|||。

|差旅费|||。

|车辆费用|||。

|房屋租赁费|||。

|水电费|||。

|通讯费|||。

|维修费|||。

|业务招待费|||。

|合计管理费用|||。

|减:财务费用|||。

|其中:银行利息支出|||。

|手续费|||。

|汇兑损益|||。

|出口退税|||。

|其他费用|||。

|合计财务费用|||。

|净利润|合计营业收入-合计营业税金及附加-合计销售费用-合计管理费用-合计财务费用||。

|应纳税所得额|净利润-城建税||。

|企业所得税|应纳税所得额×25%||。

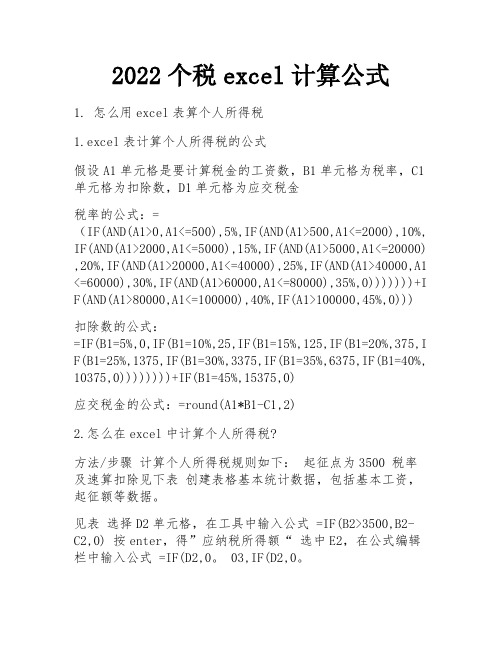

2022个税excel计算公式

2022个税excel计算公式1. 怎么用excel表算个人所得税1.excel表计算个人所得税的公式假设A1单元格是要计算税金的工资数,B1单元格为税率,C1单元格为扣除数,D1单元格为应交税金税率的公式:=(IF(AND(A1>0,A1<=500),5%,IF(AND(A1>500,A1<=2000),10%, IF(AND(A1>2000,A1<=5000),15%,IF(AND(A1>5000,A1<=20000) ,20%,IF(AND(A1>20000,A1<=40000),25%,IF(AND(A1>40000,A1 <=60000),30%,IF(AND(A1>60000,A1<=80000),35%,0)))))))+I F(AND(A1>80000,A1<=100000),40%,IF(A1>100000,45%,0)))扣除数的公式:=IF(B1=5%,0,IF(B1=10%,25,IF(B1=15%,125,IF(B1=20%,375,I F(B1=25%,1375,IF(B1=30%,3375,IF(B1=35%,6375,IF(B1=40%, 10375,0))))))))+IF(B1=45%,15375,0)应交税金的公式:=round(A1*B1-C1,2)2.怎么在excel中计算个人所得税?方法/步骤计算个人所得税规则如下:起征点为3500 税率及速算扣除见下表创建表格基本统计数据,包括基本工资,起征额等数据。

见表选择D2单元格,在工具中输入公式 =IF(B2>3500,B2-C2,0) 按enter,得”应纳税所得额“ 选中E2,在公式编辑栏中输入公式 =IF(D2,0。

03,IF(D2,0。

1,IF(D2,0。

2,IF(D2,0。

25,IF(D2,0。

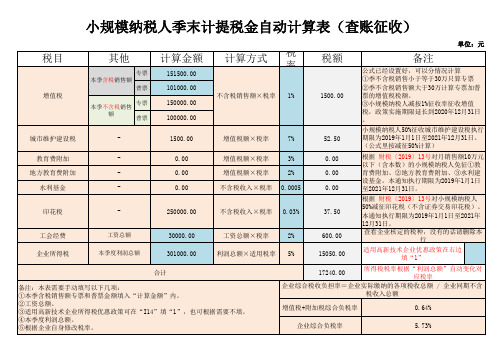

小规模纳税人季末计提税金自动计算表(查账征收)

企业综合税收负担率=企业实际缴纳的各项税收总额 / 企业同期不含 税收入总额

增值税+附加税综合负税率

0.64%

企业综合负税率

5.73%

小规模纳税人季末计提税金自动计算表(查账征收)

税目

增值税

其他

专票 本季含税销售额

普票

本季不含税销售 专票

额

普票

计算金额

151500.00 101000.00 150000.00 100000.00

Hale Waihona Puke 计算方式税 率不含税销售额×税率 1%

税额

1500.00

单位:元

备注

公式已经设置好,可以分情况计算 ①季不含税销售小于等于30万只算专票 ②季不含税销售额大于30万计算专票加普 票的增值税税额。 ③小规模纳税人减按1%征收率征收增值 税,政策实施期限延长到2020年12月31日 。

工资总额×税率

2%

37.50 600.00

根据 财税〔2019〕13号对小规模纳税人 50%减征印花税(不含证券交易印花税)。 本通知执行期限为2019年1月1日至2021年 12月31日。 查看企业核定的税种,没有的话请删除本

行

企业所得税

本季度利润总额

301000.00

利润总额×适用税率 5%

15050.00

0.00 0.00 0.00

根据 财税〔2019〕13号对月销售额10万元 以下(含本数)的小规模纳税人免征①教 育费附加、②地方教育费附加、③水利建 设基金。本通知执行期限为2019年1月1日 至2021年12月31日。

印花税 工会经费

工资总额

250000.00 30000.00

不含税收入×税率 0.03%

房屋租赁税款计算表

个人所得税

905.14

应纳税所得额: 应纳税合计 年租金及税金合计 月平均

9051.43 1682.29 22082.29 1840.19

对个人按市场价格出租的居民住房取得的所得,自2001年1月1 日起暂减按10%的税率征收。 每次收入不超过4000元,定额减除费用800元;每次收入在 4000元以上,定率减除20%费用。财产租赁所得以一个月内取 得的收入为一次。

房屋租赁税金计算表

项目 房租 不含增值税价

增值税 城建税 教育费附加 房产税

印花税

金额

1700 1619.05

免征 免征 免征 777.14

免征

税收依据

征收率5% 1、其他个人出租住房,按照5%征收率减按1.5%计算应纳税额

。

2、其他个人采取

一次性收取租金的形式出租不动产,取得的租金收入可在租金

பைடு நூலகம்

对应的租赁期内平均分摊,分摊后的月租金收入不超过3万元

的,可享受小微企业免征增值税优惠政策。

增值税免征,附加税一并免征。

增值税免征,附加税一并免征。

个人出租住房,不区分实际用途,均按4%征收率征收,以不含 税租金收入为计税依据

财产租赁合同按租金千分之一征收。根据财政部、国家税务总 局《关于廉租住房、经济适用住房和住房租赁有关税收政策的 通知》(财税[2008]24号)第二条第二项规定,自2008年3月3 日起,对个人出租、承租住房签订的租赁合同,免征印花税

二岗四档标准:60平米,30元/月

超过标准

482.29

可报销金额 应支付房租 应支付税金 个人承担

21600 20400 1682.29 482.29

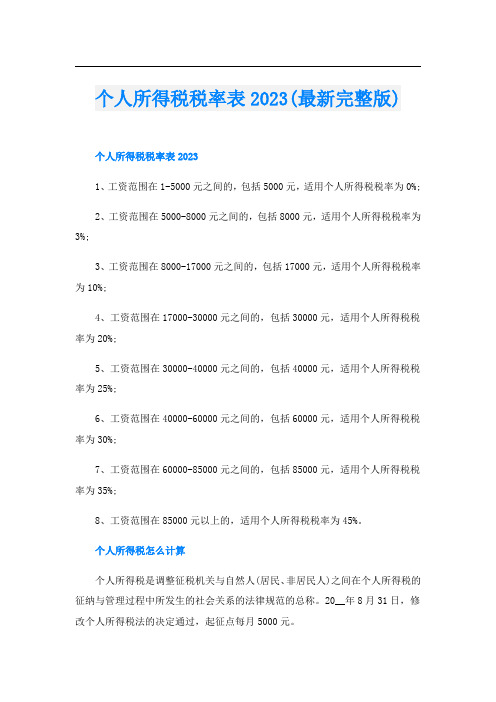

个人所得税税率表2023(最新完整版)

个人所得税税率表2023(最新完整版)个人所得税税率表20231、工资范围在1-5000元之间的,包括5000元,适用个人所得税税率为0%;2、工资范围在5000-8000元之间的,包括8000元,适用个人所得税税率为3%;3、工资范围在8000-17000元之间的,包括17000元,适用个人所得税税率为10%;4、工资范围在17000-30000元之间的,包括30000元,适用个人所得税税率为20%;5、工资范围在30000-40000元之间的,包括40000元,适用个人所得税税率为25%;6、工资范围在40000-60000元之间的,包括60000元,适用个人所得税税率为30%;7、工资范围在60000-85000元之间的,包括85000元,适用个人所得税税率为35%;8、工资范围在85000元以上的,适用个人所得税税率为45%。

个人所得税怎么计算个人所得税是调整征税机关与自然人(居民、非居民人)之间在个人所得税的征纳与管理过程中所发生的社会关系的法律规范的总称。

20__年8月31日,修改个人所得税法的决定通过,起征点每月5000元。

个人所得税计算公式:纳税金额=(税前工资-5000元-三险一金-专项附加扣除)×适用税率-速算扣除数。

举例来说:A先生在北京工作,每月税前工资为1万元,正在租房住,同时需要赡养老人,那么他需要交纳多少元个税?我们可以将已知条件分别列出来,税前工资10000元,个税起征点5000元,10000×(8%+0.5%+2%+5%)=1550元,专项附加扣除住房租金可抵扣1200元,赡养老人可抵扣2000元。

纳税金额=(10000-5000-1550-1200-2000)×3%=7.5元。

总的来说,个人所得税的计算和税率有很大的关系,一般工资越高,税率就越高。

而个人所得税起征点5000元,是指工资低于5000元,不需要缴纳个人所得税,这对于低收入群体来说,是一个好消息。

个税筹划测算表

金额(税率)

试算一

试算二

15,600.00 3% 468.00

15,132.00 -15,600.00

4,900.00 6,200.00

-1,300.00 -

18,000.00 年底一次性发 3% 540.00

17,460.00 -18,000.00

4,500.00 6,000.00 合并应税所得

-1,500.00 -

(3) 博导津贴

(4) 公积金

(5) 医保

(6) 垃圾费 3 税前扣除数

4 每月应纳税所得额

(1) 适用税率

(2) 税金

5 每月税后实发金额

三 全年税金合计

四 注:

全年收入实发金额合计 1、在使用该表进行测算时,请 只填写黄色表格的数据,其余数 据根据公式会自动生成; 2、切记不要修改表格格式和公 式。

个税筹划计算表

序号

内容

一 全年一次性奖金

1 全年岗位津贴金额Fra bibliotek2 年底拟一次性发放岗贴金额

(1) 适用税率 (2) 税金

3 年底一次性岗贴税后实发金额

3 剩余岗位津贴金额

二 每月工资薪金情况

1 每月取得的收入 (1) 工资

(2) 其他各项收入

(3) 剩余应在每月发放的岗位津贴

2 免税扣除内容

(1) 院士津贴 (2) 特贴

3,500.00 1,400.00 3%

42.00 4,858.00

972.00 73,428.00

3,500.00 1,000.00 3%

30.00 4,470.00

900.00 71,100.00