新希望2018年财务分析结论报告-智泽华

新希望2018年财务分析详细报告-智泽华

目录新希望2018年财务分析详细报告 (3)一、资产结构分析 (3)1.资产构成基本情况 (3)2.流动资产构成特点 (3)3.资产的增减变化 (4)4.资产的增减变化原因 (5)5.资产结构的合理性评价 (6)6.资产结构的变动情况 (7)二、负债及权益结构分析 (8)1.负债及权益构成基本情况 (8)2.流动负债构成情况 (8)3.负债的增减变化情况 (10)4.负债的增减变化原因 (11)5.权益的增减变化情况 (11)6.权益的增减变化原因 (12)三、实现利润分析 (12)1.利润总额 (12)2.营业利润 (13)3.投资收益 (14)4.营业外利润 (14)5.经营业务的盈利能力 (14)6.结论 (15)四、成本费用分析 (15)1.成本构成情况 (15)2.总成本变化情况及原因分析 (16)3.营业成本控制情况 (16)4.销售费用变化及合理性评价 (17)5.管理费用变化及合理性评价 (17)6.财务费用变化情况 (18)五、现金流量分析 (18)1.现金流入结构分析 (18)2.现金流出结构分析 (19)3.现金流动的稳定性 (20)4.现金流动的协调性 (21)5.现金流量的变化情况 (21)6.现金流量的充足性评价 (21)7.现金盈利情况分析 (22)8.现金流动的有效性评价 (22)9.自由现金流量分析 (22)六、偿债能力分析 (23)1.支付能力及还债期 (23)2.流动比率 (23)3.速动比率 (23)4.短期偿债能力变化情况 (24)5.短期付息能力 (24)6.长期付息能力 (25)7.负债经营可行性 (25)七、盈利能力分析 (25)1.盈利能力基本情况 (25)2.内部经营资产和对外长期投资的盈利能力 (26)3.对外投资的盈利能力 (26)4.内外部资产盈利能力比较 (26)5.净资产收益率 (26)6.净资产收益率变化原因 (27)7.总资产报酬率 (27)8.总资产报酬率变化原因 (27)9.成本费用利润率变化情况 (27)10.成本费用利润率变化原因 (28)八、营运能力分析 (28)1.存货周转天数 (28)2.存货周转天数变化原因 (28)3.应收账款周转天数变化情况 (29)4.应收账款周转天数变化原因 (29)5.应付账款周转天数变化情况 (29)6.应付账款周转天数变化原因 (30)7.现金周期 (30)8.营业周期 (30)9.营业周期结论 (31)10.流动资产周转天数 (31)11.流动资产周转天数变化原因 (31)12.总资产周转天数 (31)13.总资产周转天数变化原因 (32)14.固定资产周转天数 (32)15.固定资产周转天数变化原因 (33)九、发展能力分析 (33)1.营业收入增长率 (33)2.净利润增长率 (33)3.资本增长性 (33)4.可动用资金总额 (34)5.挖潜发展能力 (34)十、经营协调性分析 (34)1.投融资活动的协调情况 (34)2.营运资本变化情况 (35)3.经营协调性及现金支付能力 (35)4.营运资金需求的变化 (36)5.现金支付情况 (36)6.整体协调情况 (37)十一、经营风险分析 (37)1.经营风险 (37)2.财务风险 (37)新希望2018年财务分析详细报告一、资产结构分析1.资产构成基本情况新希望2018年资产总额为4,794,378.81万元,其中流动资产为1,359,059.52万元,主要分布在货币资金、存货、应收账款等环节,分别占企业流动资产合计的40.11%、39.7%和4.18%。

中国人寿2018年财务分析结论报告-智泽华

中国人寿2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 2 页 中国人寿2018年财务分析综合报告一、实现利润分析2018年实现利润为1,392,100万元,与2017年的4,167,100万元相比有较大幅度下降,下降66.59%。

实现利润主要来自于对外投资所取得的收益。

在营业收入下降的同时利润大幅度下降,经营业务开展得很不理想。

二、成本费用分析2018年营业成本为零。

2018年管理费用为3,911,600万元,与2017年的3,768,500万元相比有所增长,增长3.8%。

2018年管理费用占营业收入的比例为6.08%,与2017年的5.77%相比变化不大。

但企业经营业务的盈利水平出现较大幅度下降,应当关注其他成本费用增长情况。

三、资产结构分析四、偿债能力分析从支付能力来看,中国人寿2018年是有现金支付能力的。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析中国人寿2018年的营业利润率为2.22%,总资产报酬率为0.45%,净资产收益率为3.68%,成本费用利润率为34.93%。

企业实际投入到企业自身经营业务的资产为121,012,800万元,经营资产的收益率为1.18%,而对外投资的收益率为5.90%。

从企业内外部资产的盈利情况来看,对外投资的收益率大于内部资产收益率,内部经营资产收益率又大于企业实际贷款利率,说明对外投资的盈利能力是令人满意的。

尽管对外投资收益有较大幅度的下降,但对外投资总额也以相近比例下降,对外投资业务的盈利能力变化不大。

六、营运能力分析中国人寿2018年总资产周转次数为0.21次,比2017年周转速度放慢,周转天数从1596.97天延长到1721.91天。

企业资产规模有较大幅度的增长但营业收入却没有相应的增长,企业总资产的周转速度有较大幅度的下降。

东方集团2018年财务分析结论报告-智泽华

东方集团2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 东方集团2018年财务分析综合报告一、实现利润分析2018年实现利润为67,036.29万元,与2017年的76,240.74万元相比有较大幅度下降,下降12.07%。

实现利润主要来自于对外投资所取得的收益。

在市场份额迅速扩大的情况下,营业利润却有所下降,企业应注意在市场销售业绩迅速上升背后所隐藏的经营压力和风险。

二、成本费用分析2018年营业成本为1,349,179.51万元,与2017年的746,621.88万元相比有较大增长,增长80.7%。

2018年销售费用为10,974.66万元,与2017年的8,021.29万元相比有较大增长,增长36.82%。

2018年销售费用增长的同时收入也有较大幅度增长,企业销售活动取得了明显市场效果,销售费用支出合理。

2018年管理费用为39,613.11万元,与2017年的38,414.31万元相比有所增长,增长3.12%。

2018年管理费用占营业收入的比例为2.74%,与2017年的4.83%相比有较大幅度的降低,降低2.09个百分点。

管理费用支出大幅度下降,经营业务未受影响,但盈利水平却有所下降,应关注大幅度压缩管理费用支出的必要性。

2018年财务费用为94,755.96万元,与2017年的82,807.88万元相比有较大增长,增长14.43%。

三、资产结构分析2018年企业资金不合理占用数额较大,企业经营活动资金紧张,资产结构不太合理。

与2017年相比,2018年存货占营业收入的比例明显下降。

应收账款出现过快增长。

其他应收款占收入的比例下降。

从流动资产与收入变化情况来看,流动资产下降,收入增长,资产的盈利能力明显提高,与2017年相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,东方集团2018年的经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

从企业当期资本结构、借款利率和盈利水平三者的关系来看,企业增加负债不会增加企业的盈利水平,相反会降低企业现在的盈利水平。

新希望2018年财务风险分析详细报告

新希望2018年风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动的短期资金需求为45,225.44万元,2018年已经取得的银行短期借款为827,133.79万元。

2.长期资金需求

该企业长期资金需求为701,744.64万元,2018年已经发生的非流动负债合计为214,550.13万元。

3.总资金需求

该企业的总资金需求为746,970.08万元。

4.短期负债规模

根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为495,070.52万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期借款规模是767,250.84万元,实际已经取得的短期贷款金额为827,133.79万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为1,039,431.17万元,企业有能力在3年之内偿还的贷款总规模为1,311,611.5万元,在5年之内偿还的贷款总规模为1,855,972.15万元,当前实际的长短期借款合计为1,209,819.33万元。

二、资金链监控

1.会不会发生资金链断裂

一旦发生信任危机,要求该企业偿还全部短期借款,就会出现资金链断裂风险,短期暴露的资金缺口为332,063.27万元。

不过,该资金缺口在企业持续经营1.8个分析期之后可被盈利填补。

该企业投资活动存在资金

内部资料,妥善保管第页共1 页。

庞大集团2018年财务状况报告-智泽华

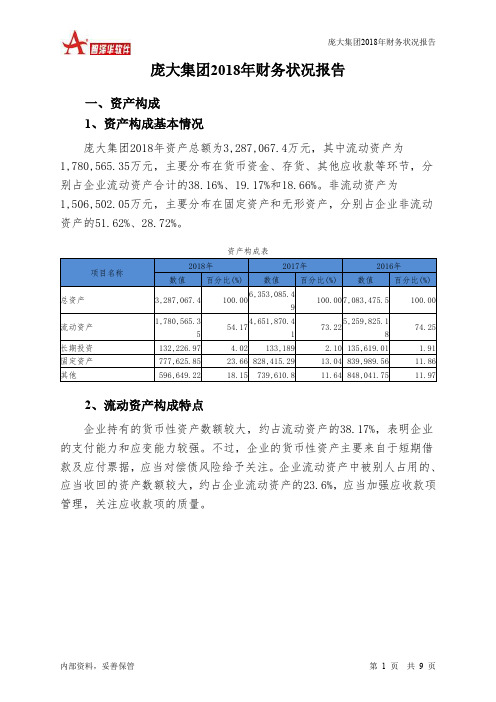

庞大集团2018年财务状况报告一、资产构成1、资产构成基本情况庞大集团2018年资产总额为3,287,067.4万元,其中流动资产为1,780,565.35万元,主要分布在货币资金、存货、其他应收款等环节,分别占企业流动资产合计的38.16%、19.17%和18.66%。

非流动资产为1,506,502.05万元,主要分布在固定资产和无形资产,分别占企业非流动资产的51.62%、28.72%。

资产构成表2、流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的38.17%,表明企业的支付能力和应变能力较强。

不过,企业的货币性资产主要来自于短期借款及应付票据,应当对偿债风险给予关注。

企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的23.6%,应当加强应收款项管理,关注应收款项的质量。

流动资产构成表3、资产的增减变化2018年总资产为3,287,067.4万元,与2017年的6,353,085.49万元相比有较大幅度下降,下降48.26%。

4、资产的增减变化原因以下项目的变动使资产总额增加:递延所得税资产增加3,909.66万元,共计增加3,909.66万元;以下项目的变动使资产总额减少:应收票据减少368.01万元,长期投资减少962.02万元,在建工程减少5,044.45万元,长期待摊费用减少9,338.85万元,其他非流动资产减少14,632.05万元,无形资产减少41,933.77万元,固定资产减少50,789.43万元,应收账款减少69,872.72万元,其他流动资产减少74,879.82万元,商誉减少75,922.11万元,一年内到期的非流动资产减少92,332.66万元,预付款项减少346,531.93万元,其他应收款减少467,956.68万元,存货减少481,608.61万元,货币资金减少1,337,754.64万元,共计减少3,069,927.76万元。

幸福蓝海2018年财务分析结论报告-智泽华

幸福蓝海2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 幸福蓝海2018年财务分析综合报告一、实现利润分析2018年实现利润为负60,951.03万元,与2017年的11,763.94万元相比,2018年出现较大幅度亏损,亏损60,951.03万元。

企业亏损的主要原因是内部经营业务,应当加强经营业务的管理。

在市场份额有所扩大的同时,出现了较大幅度的经营亏损,企业以亏损换市场的战略面临市场竞争的严峻考验。

二、成本费用分析2018年营业成本为99,570.34万元,与2017年的82,917.8万元相比有较大增长,增长20.08%。

2018年销售费用为47,392.08万元,与2017年的44,719.65万元相比有较大增长,增长5.98%。

2018年在销售费用有较大幅度增长的同时营业收入也有所增长,企业销售活动取得了一些成效,但是销售投入增长明显快于营业收入增长。

2018年管理费用为13,142.69万元,与2017年的11,252.33万元相比有较大增长,增长16.8%。

2018年管理费用占营业收入的比例为7.94%,与2017年的7.42%相比有所提高,提高0.53个百分点。

而企业的营业利润却有所下降,说明企业的管理费用增长并没有带来经济效益的增长,支出并不合理。

2017年理财活动带来收益410.76万元,2018年融资活动由创造收益转化为支付费用,支付3,677.05万元。

三、资产结构分析与2017年相比,2018年存货占营业收入的比例出现不合理增长。

应收账款占营业收入的比例下降。

预付货款增长过快。

从流动资产与收入变化情况来看,流动资产下降,收入增长,资产的盈利能力明显提高,与2017年相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,幸福蓝海2018年是有现金支付能力的。

企业净利润为负,负债经营是否可行,取决于能否扭亏为盈。

五、盈利能力分析。

远望谷2018年财务分析详细报告-智泽华

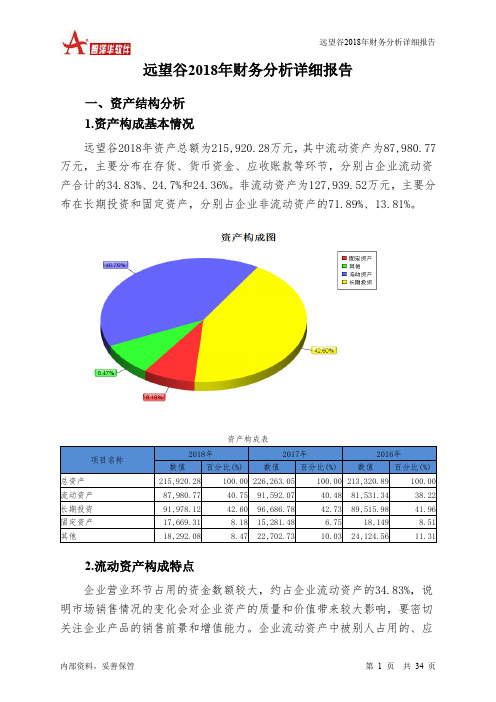

远望谷2018年财务分析详细报告一、资产结构分析1.资产构成基本情况远望谷2018年资产总额为215,920.28万元,其中流动资产为87,980.77万元,主要分布在存货、货币资金、应收账款等环节,分别占企业流动资产合计的34.83%、24.7%和24.36%。

非流动资产为127,939.52万元,主要分布在长期投资和固定资产,分别占企业非流动资产的71.89%、13.81%。

资产构成表2.流动资产构成特点企业营业环节占用的资金数额较大,约占企业流动资产的34.83%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的34.76%,应当加强应收款项管理,关注应收款项的质量。

流动资产构成表3.资产的增减变化2018年总资产为215,920.28万元,与2017年的226,263.05万元相比有所下降,下降4.57%。

4.资产的增减变化原因以下项目的变动使资产总额增加:其他应收款增加6,652.57万元,固定资产增加2,387.83万元,应收账款增加1,135.6万元,递延所得税资产增加503.33万元,在建工程增加449.24万元,应收利息增加224.52万元,长期待摊费用增加30.1万元,共计增加11,383.19万元;以下项目的变动使资产总额减少:开发支出减少19.78万元,应收票据减少146.28万元,其他流动资产减少147.61万元,应收股利减少162.81万元,预付款项减少656.85万元,无形资产减少1,072.84万元,商誉减少4,300.68万元,存货减少4,519.12万元,长期投资减少4,708.66万元,货币资金减少5,991.33万元,共计减少21,725.96万元。

增加项与减少项相抵,使资产总额下降10,342.77万元。

5.资产结构的合理性评价从资产各项目与营业收入的比例关系来看,2018年应收账款所占比例较高。

北大荒2018年财务分析结论报告-智泽华

北大荒2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 北大荒2018年财务分析综合报告一、实现利润分析2018年实现利润为93,317.55万元,与2017年的76,264.29万元相比有较大增长,增长22.36%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额增长的同时,营业利润大幅度的增长,经营业务开展得很好。

二、成本费用分析2018年营业成本为50,061.04万元,与2017年的42,313.49万元相比有较大增长,增长18.31%。

2018年销售费用为1,763.9万元,与2017年的2,435.58万元相比有较大幅度下降,下降27.58%。

2018年在销售费用大幅度下降情况下营业收入却获得了一定增长,表明企业采取了较为成功的销售战略,销售业务的管理水平显著提高。

2018年管理费用为166,783.32万元,与2017年的171,044.2万元相比有所下降,下降2.49%。

2018年管理费用占营业收入的比例为51.09%,与2017年的57.16%相比有较大幅度的降低,降低6.07个百分点。

而营业利润却有较大幅度增长,管理费用控制良好,并带来了经济效益的显著提高。

2017年理财活动带来收益2,966.58万元,2018年融资活动由创造收益转化为支付费用,支付28.39万元。

三、资产结构分析2018年企业不合理资金占用项目较少,资产的盈力能力较强,资产结构合理。

与2017年相比,2018年存货占营业收入的比例明显下降。

从流动资产与收入变化情况来看,流动资产下降,收入增长,资产的盈利能力明显提高,与2017年相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,北大荒2018年是有现金支付能力的。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析北大荒2018年的营业利润率为31.99%,总资产报酬率为11.95%,净资。

海大集团2018年财务分析结论报告-智泽华

海大集团2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 海大集团2018年财务分析综合报告一、实现利润分析2018年实现利润为176,620.31万元,与2017年的148,206.46万元相比有所增长,增长19.17%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额迅速扩大的同时,营业利润也迅猛增加,经营业务开展得很好。

二、成本费用分析2018年营业成本为3,761,558.62万元,与2017年的2,897,957.87万元相比有较大增长,增长29.8%。

2018年销售费用为137,792.65万元,与2017年的107,047.4万元相比有较大增长,增长28.72%。

2018年销售费用增长的同时收入也有较大幅度增长,企业销售活动取得了明显市场效果,销售费用支出合理。

2018年管理费用为96,711.26万元,与2017年的104,723.78万元相比有较大幅度下降,下降7.65%。

2018年管理费用占营业收入的比例为2.29%,与2017年的3.22%相比有所降低,降低0.92个百分点。

营业利润有所提高,管理费用支出控制较好。

2018年财务费用为21,905.23万元,与2017年的8,045.28万元相比成倍增长,增长1.72倍。

三、资产结构分析2018年企业资金不合理占用数额较大,企业经营活动资金紧张,资产结构不太合理。

从流动资产与收入变化情况来看,与2017年相比,资产结构没有明显的恶化或改善情况。

四、偿债能力分析从支付能力来看,海大集团2018年的经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析海大集团2018年的营业利润率为4.19%,总资产报酬率为13.01%,净资产收益率为19.71%,成本费用利润率为4.39%。

企业实际投入到企业自身经。

新希望2018年管理水平报告-智泽华

新希望2018年管理水平报告一、成本费用分析1、成本构成情况2018年新希望成本费用总额为6,791,217.57万元,其中:营业成本为6,303,332.88万元,占成本总额的92.82%;销售费用为164,972.8万元,占成本总额的2.43%;管理费用为205,164.74万元,占成本总额的3.02%;财务费用为34,126.14万元,占成本总额的0.5%;营业税金及附加为13,847.96万元,占成本总额的0.2%。

成本构成表(占成本费用总额的比例)2、总成本变化情况及原因分析新希望2018年成本费用总额为6,791,217.57万元,与2017年的6,153,476.79万元相比有较大增长,增长10.36%。

以下项目的变动使总成本增加:营业成本增加556,512.61万元,资产减值损失增加54,422.05万元,管理费用增加11,334.41万元,销售费用增加10,896.14万元,财务费用增加4,079.15万元,营业税金及附加增加496.43万元,共计增加637,740.78万元。

成本构成变动情况表(占营业收入的比例)3、营业成本控制情况2018年营业成本为6,303,332.88万元,与2017年的5,746,820.27万元相比有所增长,增长9.68%。

4、销售费用变化及合理性评价2018年销售费用为164,972.8万元,与2017年的154,076.66万元相比有较大增长,增长7.07%。

2018年销售费用增长的同时收入也有较大幅度增长,企业销售活动取得了明显市场效果,销售费用支出合理。

5、管理费用变化及合理性评价2018年管理费用为205,164.74万元,与2017年的193,830.33万元相比有较大增长,增长5.85%。

2018年管理费用占营业收入的比例为2.97%,与2017年的3.1%相比变化不大。

管理费用与营业收入同步增长,但销售利润有所下降,管理费用增长不算超常,但要注意其他成本费用项目的不合理增长。

新希望财务报告分析案例(3篇)

第1篇一、前言新希望是中国领先的农业企业之一,主要从事饲料、养殖、食品加工和农产品贸易等业务。

本文通过对新希望近三年的财务报告进行分析,旨在揭示其财务状况、经营成果和现金流状况,为投资者提供决策依据。

二、新希望财务报告分析1. 财务状况分析(1)资产分析新希望的总资产在过去三年呈上升趋势,从2019年的912.48亿元增长到2021年的1250.46亿元。

这表明公司规模不断扩大,业务拓展顺利。

在资产结构方面,流动资产占比最高,为62.89%,其次是固定资产占比为25.48%,无形资产占比为11.63%。

(2)负债分析新希望的负债在过去三年也呈上升趋势,从2019年的647.80亿元增长到2021年的855.29亿元。

负债比率从2019年的70.89%上升到2021年的68.55%。

这表明公司负债水平较高,但负债比率有所下降,财务风险可控。

(3)所有者权益分析新希望的所有者权益在过去三年呈上升趋势,从2019年的264.68亿元增长到2021年的395.17亿元。

所有者权益比率从2019年的29.11%上升到2021年的31.45%。

这表明公司盈利能力较强,股东权益得到保障。

2. 经营成果分析(1)营业收入分析新希望的营业收入在过去三年呈稳步增长趋势,从2019年的848.80亿元增长到2021年的1171.53亿元。

这表明公司主营业务发展良好,市场竞争力较强。

(2)净利润分析新希望的净利润在过去三年也呈稳步增长趋势,从2019年的46.94亿元增长到2021年的70.79亿元。

这表明公司盈利能力较强,为股东创造了良好的回报。

(3)毛利率分析新希望的毛利率在过去三年呈波动趋势,2019年为16.52%,2020年为15.80%,2021年为15.89%。

这表明公司在市场竞争中具有一定的议价能力,但毛利率水平有待提高。

3. 现金流状况分析(1)经营活动现金流新希望的经营活动现金流在过去三年呈波动趋势,2019年为负数,2020年为正数,2021年为负数。

新乳业2018年财务分析结论报告-智泽华

新乳业2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 新乳业2018年财务分析综合报告一、实现利润分析2018年实现利润为27,025.07万元,与2017年的24,062.02万元相比有较大增长,增长12.31%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额迅速扩大的同时,营业利润也迅猛增加,但这主要是应收账款的贡献,应当关注应收账款的质量。

二、成本费用分析2018年营业成本为328,899.07万元,与2017年的288,672.32万元相比有较大增长,增长13.94%。

2018年销售费用为106,928.03万元,与2017年的93,903.87万元相比有较大增长,增长13.87%。

2018年销售费用增长的同时收入也有较大幅度增长,企业销售活动取得了明显市场效果,销售费用支出合理。

2018年管理费用为28,422.27万元,与2017年的26,867.15万元相比有较大增长,增长5.79%。

2018年管理费用占营业收入的比例为5.72%,与2017年的6.08%相比变化不大。

管理费用与营业收入同步增长,销售利润有较大幅度上升,管理费用支出合理。

2018年财务费用为6,868.7万元,与2017年的7,522.94万元相比有较大幅度下降,下降8.7%。

三、资产结构分析2018年企业资金不合理占用数额较大,企业经营活动资金紧张,资产结构不太合理。

四、偿债能力分析从支付能力来看,新乳业2018年的经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析新乳业2018年的营业利润率为5.19%,总资产报酬率为7.99%,净资产收益率为15.99%,成本费用利润率为5.70%。

企业实际投入到企业自身经营业务的资产为375,296.99万元,经营资产的收益率为6.87%,而对外投资的。

机器人2018年财务分析详细报告-智泽华

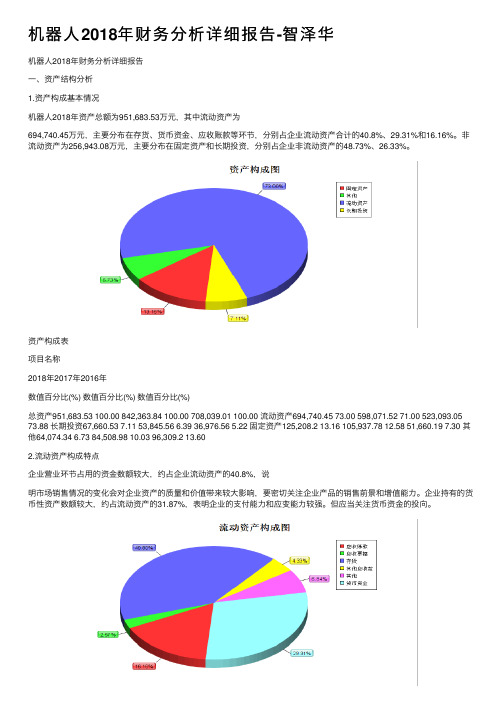

机器⼈2018年财务分析详细报告-智泽华机器⼈2018年财务分析详细报告⼀、资产结构分析1.资产构成基本情况机器⼈2018年资产总额为951,683.53万元,其中流动资产为694,740.45万元,主要分布在存货、货币资⾦、应收账款等环节,分别占企业流动资产合计的40.8%、29.31%和16.16%。

⾮流动资产为256,943.08万元,主要分布在固定资产和长期投资,分别占企业⾮流动资产的48.73%、26.33%。

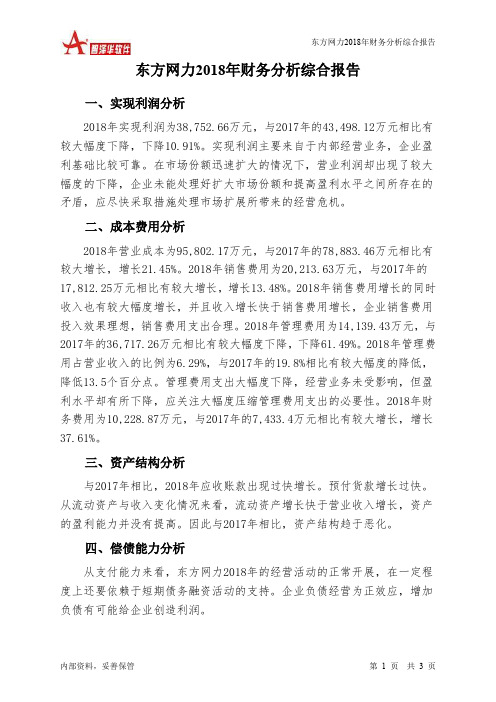

资产构成表项⽬名称2018年2017年2016年数值百分⽐(%) 数值百分⽐(%) 数值百分⽐(%)总资产951,683.53 100.00 842,363.84 100.00 708,039.01 100.00 流动资产694,740.45 73.00 598,071.52 71.00 523,093.05 73.88 长期投资67,660.53 7.11 53,845.56 6.39 36,976.56 5.22 固定资产125,208.2 13.16 105,937.78 12.58 51,660.19 7.30 其他64,074.34 6.73 84,508.98 10.03 96,309.2 13.602.流动资产构成特点企业营业环节占⽤的资⾦数额较⼤,约占企业流动资产的40.8%,说明市场销售情况的变化会对企业资产的质量和价值带来较⼤影响,要密切关注企业产品的销售前景和增值能⼒。

企业持有的货币性资产数额较⼤,约占流动资产的31.87%,表明企业的⽀付能⼒和应变能⼒较强。

但应当关注货币资⾦的投向。

流动资产构成表项⽬名称2018年2017年2016年数值百分⽐(%) 数值百分⽐(%) 数值百分⽐(%)流动资产694,740.45 100.00 598,071.52 100.00 523,093.05 100.00 存货283,429.27 40.80 222,384.28 37.18 169,843.52 32.47 应收账款112,287.09 16.16 103,017.66 17.22 80,970.39 15.48 其他应收款30,070.57 4.33 5,383.32 0.90 3,964.99 0.76交易性⾦融资产0 0.00 0 0.00 0 0.00 应收票据17,828.83 2.57 20,012.68 3.35 11,743.62 2.25 货币资⾦203,598.61 29.31 129,001.59 21.57 139,135.5 26.60 其他47,526.08 6.84 118,272 19.78 117,435.03 22.453.资产的增减变化2018年总资产为951,683.53万元,与2017年的842,363.84万元相⽐有较⼤增长,增长12.98%。

东方网力2018年财务分析结论报告-智泽华

东方网力2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 东方网力2018年财务分析综合报告一、实现利润分析2018年实现利润为38,752.66万元,与2017年的43,498.12万元相比有较大幅度下降,下降10.91%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额迅速扩大的情况下,营业利润却出现了较大幅度的下降,企业未能处理好扩大市场份额和提高盈利水平之间所存在的矛盾,应尽快采取措施处理市场扩展所带来的经营危机。

二、成本费用分析2018年营业成本为95,802.17万元,与2017年的78,883.46万元相比有较大增长,增长21.45%。

2018年销售费用为20,213.63万元,与2017年的17,812.25万元相比有较大增长,增长13.48%。

2018年销售费用增长的同时收入也有较大幅度增长,并且收入增长快于销售费用增长,企业销售费用投入效果理想,销售费用支出合理。

2018年管理费用为14,139.43万元,与2017年的36,717.26万元相比有较大幅度下降,下降61.49%。

2018年管理费用占营业收入的比例为6.29%,与2017年的19.8%相比有较大幅度的降低,降低13.5个百分点。

管理费用支出大幅度下降,经营业务未受影响,但盈利水平却有所下降,应关注大幅度压缩管理费用支出的必要性。

2018年财务费用为10,228.87万元,与2017年的7,433.4万元相比有较大增长,增长37.61%。

三、资产结构分析与2017年相比,2018年应收账款出现过快增长。

预付货款增长过快。

从流动资产与收入变化情况来看,流动资产增长快于营业收入增长,资产的盈利能力并没有提高。

因此与2017年相比,资产结构趋于恶化。

四、偿债能力分析从支付能力来看,东方网力2018年的经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

企业负债经营为正效应,增加负债有可能给企业创造利润。

新希望集团盈利方面2018-2020年总结

新希望集团盈利方面2018-2020年总结新希望的养猪业务连续四年持续扩张:2017年销生猪大概170万头,2018年250万头,2019年350万头,2020年超过800万头。

新希望生猪出栏量在3年内有超过4倍的增长,这样的增长速度在养猪行业历史上是非常罕见的。

在种猪储备方面,2020年12月末,新希望的种猪存栏量就达到了216万头,其中能繁母猪超过120万头,与2019年底的55万头种猪相比也同样实现了4倍增长,如果跟2018年底相比,则实现了超过25倍的增长。

在工程建设方面,新希望2019年已投入运营的种猪场年产能可达3000万头。

在投资工程建设方面。

新希望2019年资本开支为90多亿元,2020年超过300亿元,根据当时已经确定了的工程建设,2021年要超过300亿元。

三年累积新增投资超700亿元,这是新希望在发展历史上最大规模的投资周期。

在人才储备方面,截至12月中旬,新希望养猪团队人数已经超过43000人,相比去年底翻了4倍。

从营收来看,新希望业绩延续增长。

财报显示,上半年,新希望共销售各类饲料产品1353万吨,同比增长301万吨,增幅为29%;外销料销量为1011万吨,同比增长27% (全国饲料总产量同比增长21%)。

其中,外销猪料销量为265万吨,同比增长98%(全国猪料产量同比增长71%);外销禽料销量为654万吨,同比增长10%(全国禽料产量同比增长-6%);水产料销量为64万吨,同比增长29%(全国水产料同比增长9%);反刍料销量为21万吨,同比增长42%(全国反刍料同比增长18%)。

该板块实现营收328.27亿元,同比增加102.41亿元,增幅为45.34%。

羽肉禽业务也保持增长。

上半年,新希望共销售鸡苗、鸭苗2.64亿只,同比增长0.11亿只,增幅4%;销售商品鸡鸭2.20亿只,同比增长0.21亿只,增幅11%;屠宰毛鸡、毛鸭3.52亿只,同比持平,商品代养殖与屠宰业务的配套比例进一步提升;销售鸡肉、鸭肉86.40万吨,同比降低4.09万吨,降幅5%。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

新希望2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 新希望2018年财务分析综合报告

一、实现利润分析

2018年实现利润为299,068.47万元,与2017年的321,101.19万元相比有所下降,下降6.86%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额迅速扩大的情况下,营业利润却有所下降,企业应注意在市场销售业绩迅速上升背后所隐藏的经营压力和风险。

二、成本费用分析

2018年营业成本为6,303,332.88万元,与2017年的5,746,820.27万元相比有所增长,增长9.68%。

2018年销售费用为164,972.8万元,与2017年的154,076.66万元相比有较大增长,增长7.07%。

2018年销售费用增长的同时收入也有较大幅度增长,企业销售活动取得了明显市场效果,销售费用支出合理。

2018年管理费用为205,164.74万元,与2017年的193,830.33万元相比有较大增长,增长5.85%。

2018年管理费用占营业收入的比例为

2.97%,与2017年的

3.1%相比变化不大。

管理费用与营业收入同步增长,但销售利润有所下降,管理费用增长不算超常,但要注意其他成本费用项目的不合理增长。

2018年财务费用为34,126.14万元,与2017年的30,046.99万元相比有较大增长,增长13.58%。

三、资产结构分析

2018年企业资金不合理占用数额较大,企业经营活动资金紧张,资产结构不太合理。

从流动资产与收入变化情况来看,与2017年相比,资产结构没有明显的恶化或改善情况。

四、偿债能力分析

从支付能力来看,新希望2018年的经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析

新希望2018年的营业利润率为4.69%,总资产报酬率为7.37%,净资产。